| 7 июн 2021 | 0,22 ₽ | 0,95% | |

| 5 мая 2021 | 19 ₽ | 3,17% | |

| 29 апр 2021 | 28 ₽ | 5,75% | |

| 26 апр 2021 | 0,61 ₽ | 0,51% | |

| 28 апр 2021 | 0,56 ₽ | 5,32% | |

| 28 апр 2021 | 0,56 ₽ | 5,16% | |

| 3 июн 2021 | 6,42% | ||

| 8 июн 2021 | 10,92 ₽ | 0% | |

| 12 янв 2021 | 0,025013777 ₽ | 7,64% | |

| 17 июл 2020 | 0,13 ₽ | 0,44% | |

| 13 апр 2020 | 0,13 ₽ | 0,4% | |

| 10 янв 2020 | 0,13 ₽ | 0,31% | |

| 25 мая 2021 | 901 ₽ | 2,37% | |

| 1 июн 2021 | 3″>0,3 ₽ | 2,27% | |

| 8 июн 2021 | 0,65 ₽ | 0% | |

| 8 июн 2021 | 0,65 ₽ | 0% | |

| 6 мая 2021 | 90 ₽ | 2,49% | |

| 11 мая 2021 | 6,85 ₽ | 3,03% | |

| 11 мая 2021 | 3% | ||

| 26 мар 2021 | 0,24 $ | 0,43% | |

| 26 апр 2021 | 59″>18,59 ₽ | 1,58% | |

| 11 янв 2021 | 27 ₽ | 3,72% | |

| 28 мая 2021 | 110,49 ₽ | 4,89% | |

| 7 мая 2021 | 0,89 $ | 4,07% | |

| 1 июн 2021 | 0,03930 ₽ | 5,65% | |

| 26 апр 2021 | 9,67 ₽ | 10,54% | |

| 12 мая 2021 | 18,7 ₽ | 6,25% | |

| 12 мая 2021 | 7″>18,7 ₽ | 5,84% | |

| 7 июн 2021 | 5,7 ₽ | 2,22% | |

| 27 апр 2021 | 0,31 $ | 2,86% | |

| 17 мая 2021 | 22,51 ₽ | 2,19% | |

| 22,92 ₽ | 2,23% | ||

| 7 июн 2021 | 387,15 ₽ | 2,42% | |

| 7 июн 2021 | 63 ₽ | 1,34% | |

| 7 мая 2021 | 74″>23,74 ₽ | 1,67% | |

| 27 апр 2021 | 0,73 ₽ | 0,93% | |

| 11 мая 2021 | 7,25 ₽ | 2,63% | |

| 27 апр 2021 | 0,73 ₽ | 0,76% | |

| 14 янв 2021 | 10,92 ₽ | 2,63% | |

| 18 мая 2021 | 38 ₽ | 5,45% | |

| 1 июн 2021 | 0,0493 ₽ | 3,96% | |

| 14 мая 2021 | 45″>9,45 ₽ | 5,04% | |

| 8 янв 2021 | 245,31 ₽ | 4,26% | |

| 14 янв 2021 | 2,39 ₽ | 4,14% | |

| 11 мая 2021 | 39 ₽ | 4,71% | |

| 6 мая 2021 | 3,36 ₽ | 3,52% | |

| 6 мая 2021 | 0,25 ₽ | 0,81% | |

| 24 мая 2021 | 0,00147 ₽ | 4,84% | |

| 7 июн 2021 | 180711206896552″>0,18 ₽ | 3,49% | |

| 5 апр 2021 | 13,58 ₽ | 0,55% | |

| 5 апр 2021 | 120,42 ₽ | 4,87% | |

| 1 июн 2021 | 1 021,22 ₽ | 3,76% | |

| 1 июн 2021 | 36,27 ₽ | 2,06% | |

| 1 июн 2021 | 46,77 ₽ | 2,66% | |

| 7 июн 2021 | 4,56 ₽ | 6,04% | |

| 10 янв 2021 | 2,57% | ||

| 8 июн 2021 | 30 ₽ | 0% | |

| 16 апр 2021 | 1,04 $ | 8,5% |

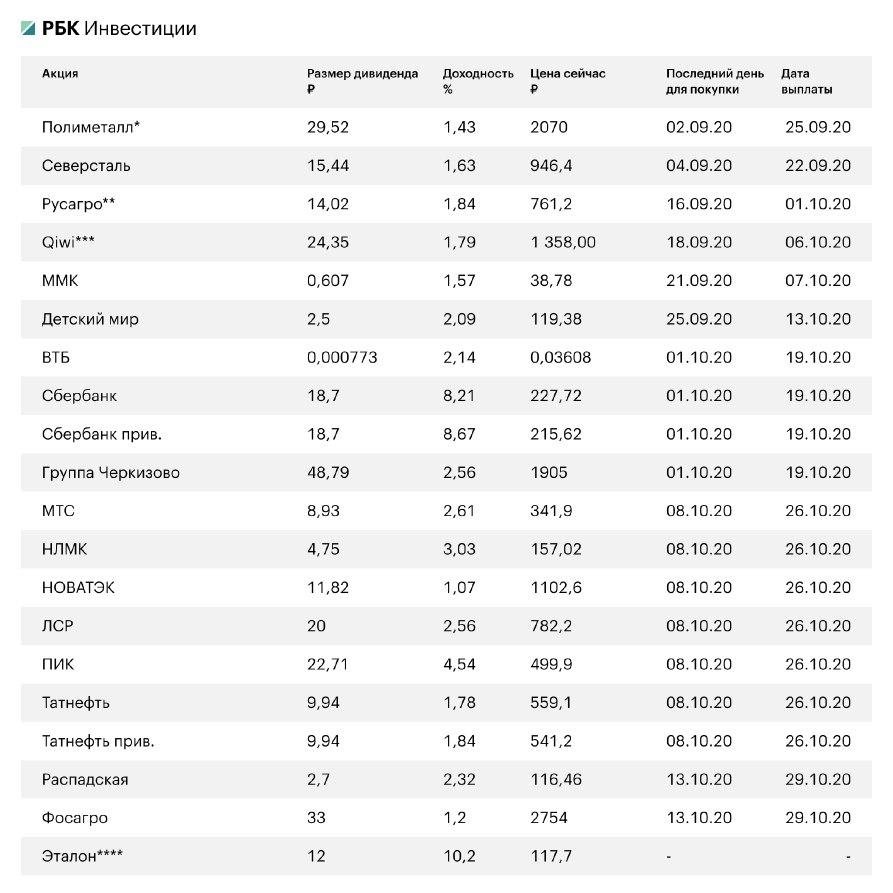

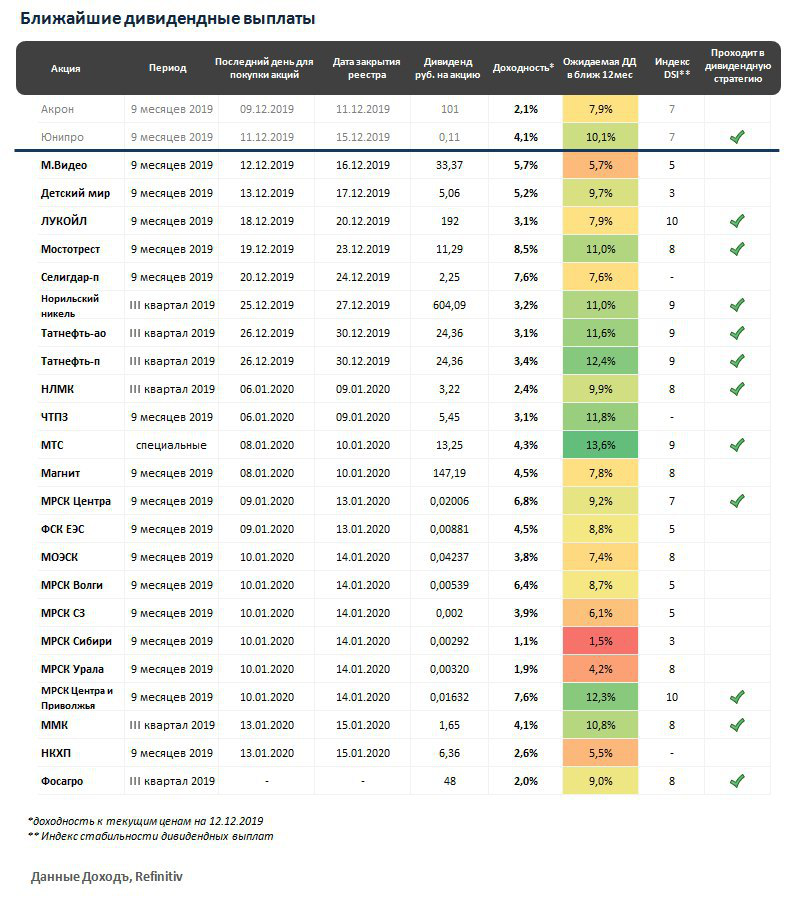

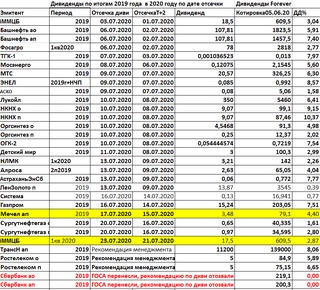

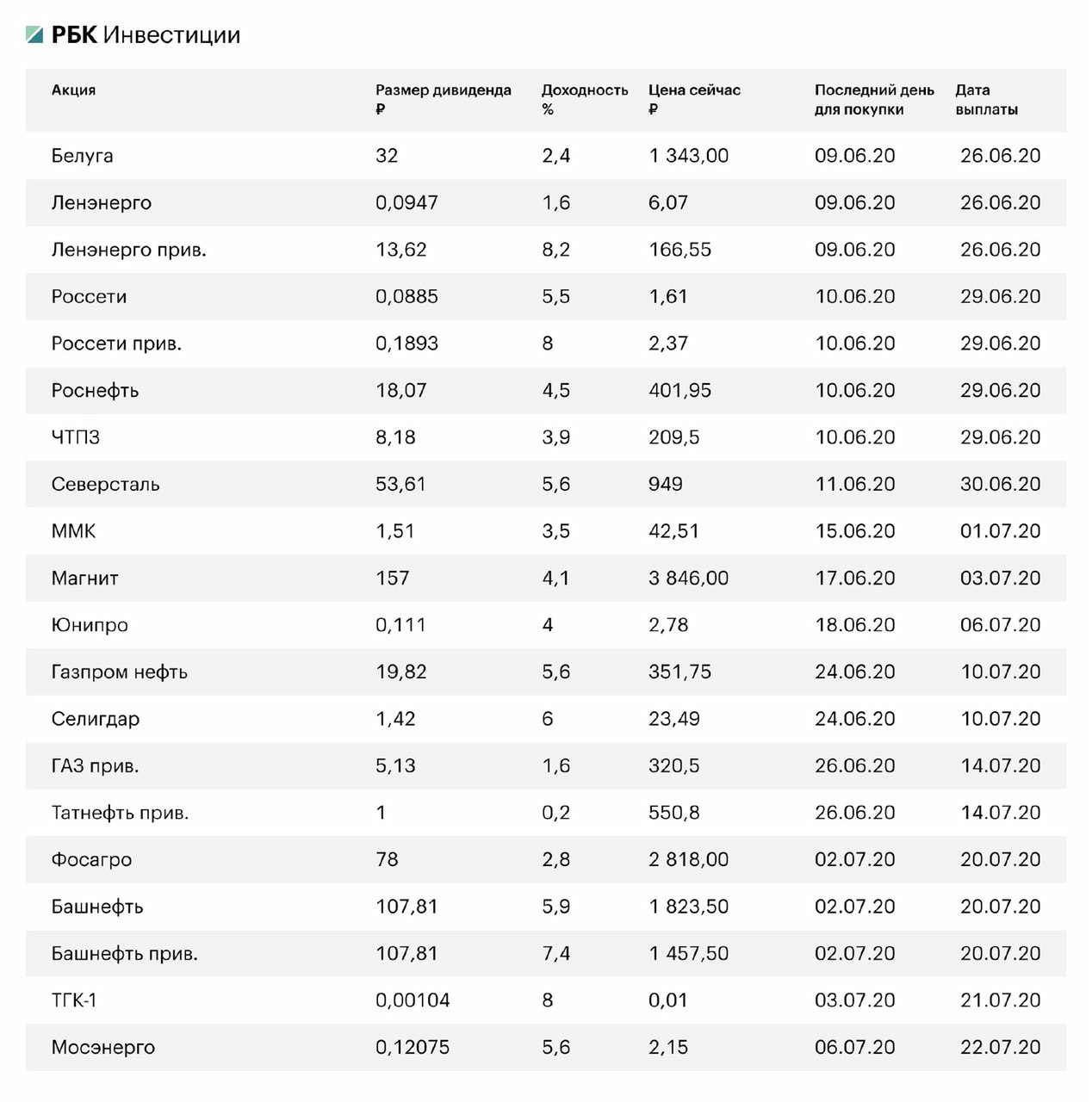

Календарь дивидендов российских компаний 2021 — Тюлягин

На данной странице отображена вся имеющаяся информация по будущим и прошедшим дивидендам российских компаний. А также самым высоким и большим дивидендам за последние 12 месяцев для акций российских компаний.

Навигация по дивидендам российских компаний:

Также будет полезно:

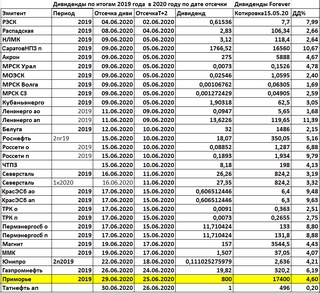

Будущие выплаты дивидендов 2021

Фактически для того чтобы попасть в реестр и получить дивиденды, вам необходимо купить бумаги за два торговых дня до даты закрытия реестра (T-2). В таблице приведены рекомендованные советом директоров и прогнозные значения размера дивидендов на 1 акцию и даты закрытия реестра.

| Акции компании | Тикер | Последний день покупки | Размер дивиденда на акцию, руб | Закрытие реестра | Див. Доходность, % | Период |

|---|---|---|---|---|---|---|

| X5 retail гдр | FIVE | 26.05.2021 | 110,49 | 28.05.2021 | 4,61 | 2020 год |

| Северсталь ао | CHMF | 28.05.2021 | 36,27 | 01.06.2021 | 2,7 | IV квартал 2020 |

| Таттелеком ао | TTLK | 28.05.2021 | 0,0393 | 01.06.2021 | 6,59 | 2020 год |

| Норильский Никель ао | GMKN | 28.05.2021 | 1021,22 | 01.06.2021 | 4,1 | 2020 год |

| Северсталь ао | CHMF | 28.05.2021 | 46,77 | 01.06.2021 | 2,5 | I квартал 2021 |

| Левенгук ао | LVHK | 28. 05.2021 05.2021 | 0,3 | 01.06.2021 | 2,2 | 2020 год |

| РСетиМР ао | MSRS | 28.05.2021 | 0,0493 | 01.06.2021 | 4,02 | 2020 год |

| РЭСК ао | RZSB | 01.06.2021 | 1,451704265 | 03.06.2021 | 9,3 | 2020 год |

| Евр. Эл.-техн. ао | EELT | 01.06.2021 | 0,27 | 03.06.2021 | 3,5 | 2020 год |

| ИнтерРАО ао | IRAO | 03.06.2021 | 0,18 | 07.06.2021 | 3,51 | 2020 год |

| Распадская ао | RASP | 03.06.2021 | 5,7 | 07.06.2021 | 3 | 2020 год |

| ФосАгро ао | PHOR | 03.06.2021 | 63 | 07.06.2021 | 1.4 | 2020 год |

| Банк Санкт-Петербург ао | BSPB | 03.06.2021 | 4,56 | 07.06.2021 | 7,3 | 2020 год |

| Полюс ао | PLZL | 03. 06.2021 06.2021 | 387,15 | 07.06.2021 | 2,6 | IV квартал 2020 |

| Донской завод радиодеталей ао | DZRD | 04.06.2021 | 133,64 | 08.06.2021 | 6,1 | 2020 год |

| Красноярскэнергосбыт ао | KRSB | 04.06.2021 | 0,647 | 08.06.2021 | 6,9 | 2020 год |

| Красноярскэнергосбыт ап | KRSBP | 04.06.2021 | 0,647 | 08.06.2021 | 6,7 | 2020 год |

| РДБанк ао | RDRB | 04.06.2021 | 10,92 | 08.06.2021 | 4,8 | 2020 год |

| Акрон ао | AKRN | 04.06.2021 | 30 | 08.06.2021 | 0,5 | 2020 год |

| ММЦБ ао | GEMA | 07.06.2021 | 28,6 | 09.06.2021 | 4,2 | 2020 год |

| Физика ао | NPOF | 07.06.2021 | 300 | 09.06.2021 | 2020 год | |

| МРСК Центр ао | MRKC | 09. 06.2021 06.2021 | 0,0335 | 11.06.2021 | 8,1 | 2020 год |

| Роснефть ао | ROSN | 11.06.2021 | 6,94 | 15.06.2021 | 1,3 | 2020 год |

| МРСК ЦП ао | MRKP | 11.06.2021 | 0,0259 | 15.06.2021 | 9,6 | 2020 год |

| Камаз ао | KMAZ | 14.06.2021 | 0,54 | 16.06.2021 | 0,77 | 2020 год |

| ММК ао | MAGN | 15.06.2021 | 0,945 | 17.06.2021 | 1,44 | IV квартал 2020 |

| ММК ао | MAGN | 15.06.2021 | 1,795 | 17.06.2021 | 2.74 | I квартал 2021 |

| Центральный Телеграф ап | CNTLP | 16.06.2021 | 0,25 | 18.06.2021 | 1,9 | 2020 год |

| ВТБ ао | VTBR | 18.06.2021 | 0,0014 | 22.06.2021 | 2,7 | 2020 год |

| Юнипро ао | UPRO | 18.06. 2021 2021 | 0,1269 | 22.06.2021 | 4,5 | IV квартал 2020 |

| QIWI ап | QIWI | 18.06.2021 | 16,2 | 22.06.2021 | 2 | I квартал 2021 |

| НЛМК ао | NLMK | 21.06.2021 | 7,71 | 23.06.2021 | 2,7 | I квартал 2021 |

| ПермьЭнСб ао | PMSB | 22.06.2021 | 12,5 | 24.06.2021 | 7,25 | 2020 год |

| ПермьЭнСб ап | PMSBP | 22.06.2021 | 12,5 | 24.06.2021 | 7,42 | 2020 год |

| Магнит ао | MGNT | 23.06.2021 | 245,31 | 25.06.2021 | 4,71 | 2020 год |

| Газпромнефть ао | SIBN | 23.06.2021 | 10 | 25.06.2021 | 2,68 | 2020 год |

| Селигдар ао | SELG | 23.06.2021 | 1,95 | 25.06.2021 | 4,24 | 2020 год |

| Селигдар ап | SELGP | 23. 06.2021 06.2021 | 2,25 | 25.06.2021 | 4,87 | 2020 год |

| Светофор | SVET | 24.06.2021 | 0,84 | 28.06.2021 | 1,1 | 2020 год |

| Россети Ленэнерго ао | LSNG | 25.06.2021 | 0,2626 | 29.06.2021 | 4,3 | 2020 год |

| Россети Ленэнерго ап | LSNGP | 25.06.2021 | 15,1688 | 29.06.2021 | 9,0 | 2020 год |

| ОГК-2 ао | OGKB | 30.06.2021 | 0,06 | 02.07.2021 | 7,36 | 2020 год |

| АЛРОСА ао | ALRS | 01.07.2021 | 9,54 | 04.07.2021 | 8,4 | 2020 год |

| ЛУКОЙЛ ао | LKOH | 01.07.2021 | 213 | 05.07.2021 | 3,6 | 2020 год |

| Ставропольэнергосбыт ао | STSBP | 01.07.2021 | 0,06 | 05.07.2021 | 0,714 | 2020 год |

| МТС ао | MTSS | 06. 07.2021 07.2021 | 26,51 | 08.07.2021 | 8,2 | 2020 год |

| Русская аквакультура ао | AQUA | 07.07.2021 | 5 | 11.07.2021 | 1,7 | 2020 год |

| Татнефть ао | TATN | 07.07.2021 | 12,3 | 09.07.2021 | 2,41 | 2020 год |

| Татнефть ап | TATNP | 07.07.2021 | 12,3 | 09.07.2021 | 2,58 | 2020 год |

| ФосАгро ао | PHOR | 01.07.2021 | 105 | 05.07.2021 | 2,3 | I квартал 2021 |

| Саратовский НПЗ ап | KRKNP | 05.07.2021 | 1132,93 | 07.07.2021 | 6,8 | 2020 год |

| Слвнфть-Ярслвнфтргснтз ап | JNOSP | 09.07.2021 | 0,01 | 13.07.2021 | 0,1 | 2020 год |

| ГАЗПРОМ ао | GAZP | 13.07.2021 | 12,55 | 15.07.2021 | 4,9 | 2020 год |

| Завод ДИОД ао | DIOD | 15. 07.2021 07.2021 | 0,65 | 18.07.2021 | 8,0 | 2020 год |

| Сургутнфгз ао | SNGS | 16.07.2021 | 0,7 | 20.07.2021 | 2,0 | 2020 год |

| Сургутнфгз ап | SNGSP | 16.07.2021 | 6,72 | 20.07.2021 | 14,6 | 2020 год |

Прошедшие выплаты дивидендов 2021

| Акции компании | Тикер | Последний день покупки | Размер дивиденда на акцию, руб | Закрытие реестра | Див. Доходность, % | Период |

|---|---|---|---|---|---|---|

| АКБ Приморье ао | PRMB | 21.05.2021 | 901 | 25.05.2021 | 3,0 | 2020 год |

| Банк Кузнецкий ао | KUZB | 20.05.2021 | 0,001466 | 24.05.2021 | 8,0 | 2020 год |

| М. Видео ао | MVID | 14.05.2021 | 38 | 18.05.2021 | 5,25 | 2020 год |

| ПИК ао | PIKK | 13. 05.2021 05.2021 | 22,51 | 17.05.2021 | 2,5 | 2020 год |

| ПИК ао | PIKK | 13.05.2021 | 22,92 | 17.05.2021 | 2,54 | I квартал 2021 |

| Московская биржа ао | MOEX | 12.05.2021 | 9,45 | 14.05.2021 | 5,59 | 2020 год |

| Сбербанк ао | SBER | 10.05.2021 | 18,7 | 12.05.2021 | 6,42 | 2020 год |

| Сбербанк ап | SBERP | 10.05.2021 | 18,7 | 12.05.2021 | 6,94 | 2020 год |

| НЛМК ао | NLMK | 07.05.2021 | 7,25 | 11.05.2021 | 3,22 | IV квартал 2020 |

| ТрансКонтейнер ао | TRCN | 07.05.2021 | 215,91 | 11.05.2021 | 2,51 | 2020 год |

| Куйбышевазот ао | KAZT | 07.05.2021 | 6,85 | 11.05.2021 | 3,52 | 2020 год |

| Куйбышевазот ап | KAZTP | 07. 05.2021 05.2021 | 6,85 | 11.05.2021 | 3,61 | 2020 год |

| ЛСР ао | LSRG | 07.05.2021 | 39 | 11.05.2021 | 4,7 | 2020 год |

| НОВАТЭК ао | NVTK | 05.05.2021 | 23,75 | 07.05.2021 | 1,56 | 2020 год |

| Polymetal Int. ао | POLY | 05.05.2021 | 66,3 | 07.05.2021 | 4,3 | II полугодие 2020 |

| Белуга групп ао | BELU | 04.05.2021 | 90 | 06.05.2021 | 3,6 | 2020 год |

| Казаньоргсинтез ао | KZOS | 04.05.2021 | 3,36 | 06.05.2021 | 3,86 | 2020 год |

| Казаньоргсинтез ап | KZOSP | 04.05.2021 | 0,25 | 06.05.2021 | 1,29 | 2020 год |

| Мать и Дитя гдр | MDMG | 30.04.2021 | 19 | 05.05.2021 | 3,37 | 2020 год |

| Globaltrans гдр | GLTR | 27. 04.2021 04.2021 | 28 | 29.04.2021 | 5.5 | 2020 год |

| ЦМТ ао | WTCM | 26.04.2021 | 0,5622 | 28.04.2021 | 5,4 | 2020 год |

| ЦМТ ап | WTCMP | 26.04.2021 | 0,5622 | 28.04.2021 | 5,6 | 2020 год |

| iQIWI | QIWI | 23.04.2021 | 23,37 | 27.04.2021 | 2,9 | 2020 год |

| НКНХ ао | NKNC | 23.04.2021 | 0,73 | 27.04.2021 | 0,8 | 2020 год |

| НКНХ ап | NKNCP | 23.04.2021 | 0,73 | 27.04.2021 | 0,9 | 2020 год |

| Авангард ао | AVAN | 22.04.2021 | 18,59 | 26.04.2021 | 1,6 | 2020 год |

| ТМК ао | TRMK | 22.04.2021 | 9,67 | 26.04.2021 | 10,5 | 2020 год |

| ЯТЭК ао | YAKG | 22.04.2021 | 0,61 | 26.04.2021 | 0,5 | I квартал 2021 |

| AGRO гдр | AGRO | 14. 04.2021 04.2021 | 76,44 | 16.04.2021 | 8,2 | 2020 год |

| Черкизово ао | GCHE | 01.04.2021 | 134 | 05.04.2021 | 5,4 | 2020 год |

| TKS Group (гдр) | TCSG | 24.03.2021 | 17,8 | 26.03.2021 | 0,5 | IV квартал 2020 |

| ММК ао | MAGN | 12.01.2021 | 2,391 | 14.01.2021 | 4,14 | 9 мес 2020 |

| НКХП ао | NKHP | 12.01.2021 | 10,92 | 14.01.2021 | 2,63 | 9 мес 2020 |

| Росгосстрах ао | RGSS | 08.01.2021 | 0,0250137 | 12.01.2021 | 7,64 | нерасп. прибыль |

| MMTsB ао | GEMA | 06.01.2021 | 27 | 11.01.2021 | 3,72 | 9 мес 2020 |

| Магнит ао | MGNT | 05.01.2021 | 245,31 | 08.01.2021 | 4,26 | 9 мес 2020 |

| ЧТПЗ ао | CHEP | 05. 01.2021 01.2021 | 6,55 | 10.01.2021 | 2,57 | 9 мес 2020 |

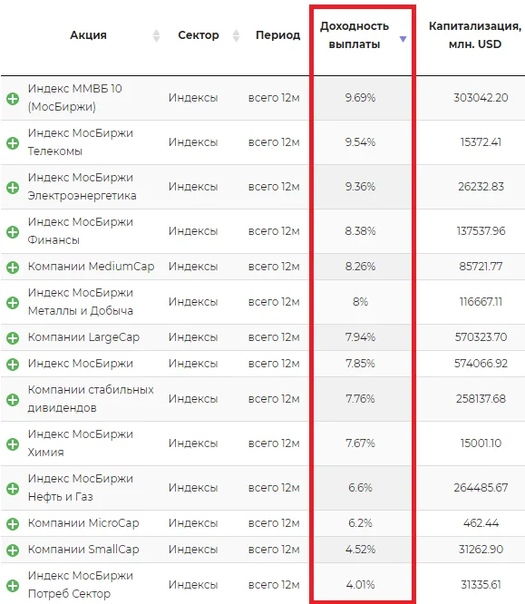

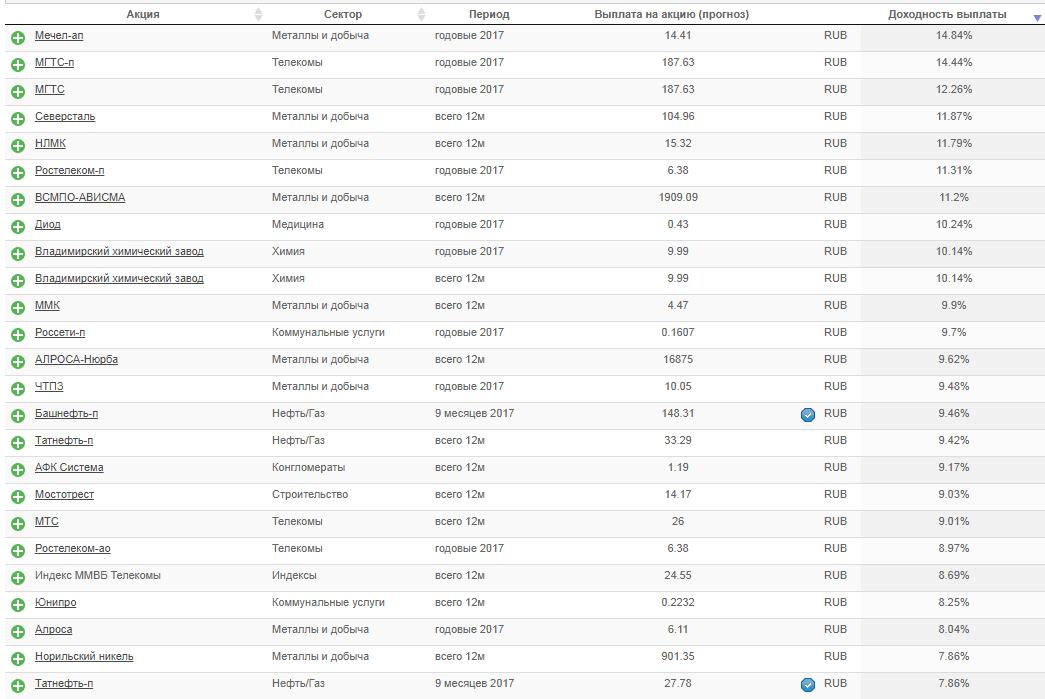

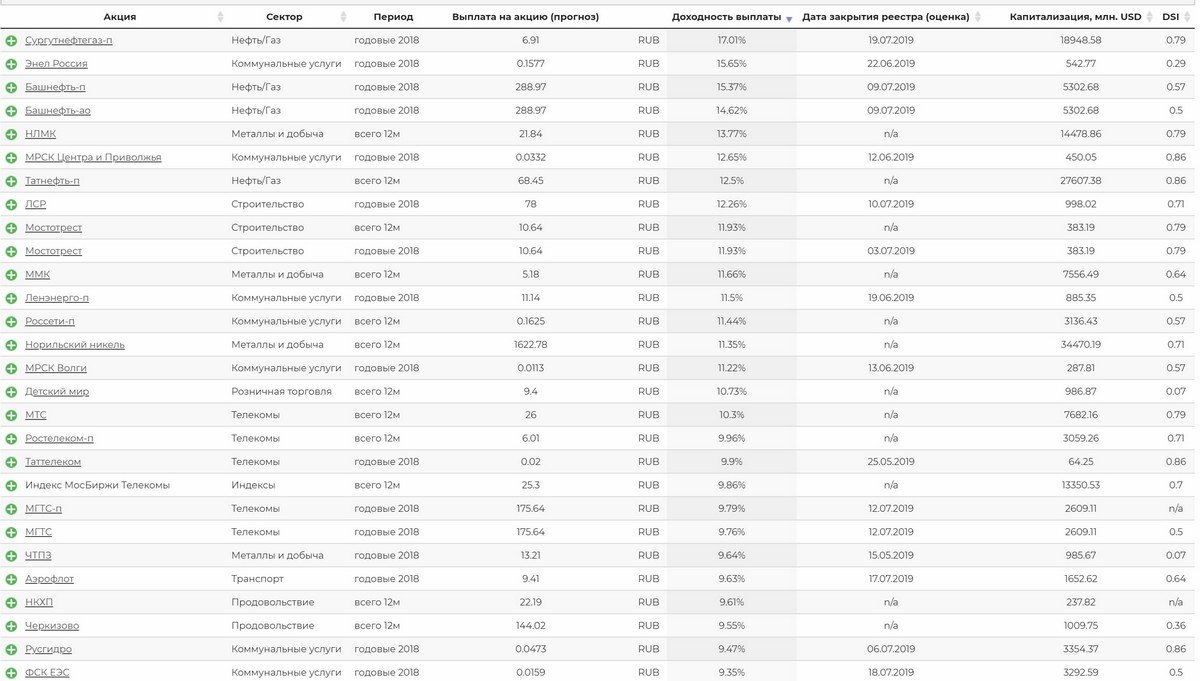

Самые большие дивиденды по доходности за последние год (по акциям российских компаний)

В таблице ниже указаны самые большие и высокие дивиденды по доходности для акций российских компаний за последние 12 месяцев.

| Название | Тикер | Дивидендная Доход, % |

|---|---|---|

| Tsentralnyi Telegraf Pref | CNTL_p | 70.17 |

| Центральный телеграф | CNTL | 70.17 |

| Etalon Group | ETLNDR | 29.6 |

| TMK | TRMK | 20.51 |

| Химпром (прив.) | HIMC_p | 17.82 |

| Khimprom | HIMC | 17.82 |

| НМТП ОАО | NMTP | 17.21 |

| АЛРОСА-Нюрба | ALNU | 16.82 |

| Globaltrans Inv | GLTRDR | 16.15 |

| МТС | MTSS | 13. 38 38 |

| МРСК Юга ОАО | MRKY | 13.36 |

| MMTsB | GEMA | 11.63 |

| OKey DRC | OKEYDR | 11.27 |

| МОСТОТРЕСТ | MSTT | 10.82 |

| Росгосстрах | RGSS | 10.78 |

| Энел Россия ОАО | ENRU | 10.35 |

| Nizhnekamskneftekhim | NKNC | 10.08 |

| Нижнекамскнефтехим (прив.) | NKNC_p | 10.08 |

| Башинформсвязь | BISV | 9.82 |

| Башинформсвязь (прив.) | BISV_p | 9.82 |

| МРСК Волги ОАО | MRKV | 9.78 |

| ТГК №1 ОАО | TGKA | 9.16 |

| Селигдар | SELG | 9.14 |

| Селигдар (прив.) | SELG_p | 9.14 |

| MGTS Pref | MGTS_p | 9.01 |

| MGTS | MGTS | 9.01 |

| Акрон | AKRN | 8.88 |

| ФСК ЕЭС ОАО | FEES | 8. 67 67 |

| Северсталь | CHMF | 8.55 |

| М.видео | MVID | 8.37 |

| ММК ОАО | MAGN | 8.19 |

| НЛМК | NLMK | 8.19 |

| TCS Group Holding PLC | TCSGDR | 8.15 |

| Транснефть (прив.) | TRNF_p | 8.02 |

| Магнит | MGNT | 7.89 |

| Юнипро | UPRO | 7.8 |

| Пермэнергосбыт | PMSB | 7.79 |

| Пермэнергосбыт (прив.) | PMSB_p | 7.79 |

| Банк Авангард | AVAN | 7.67 |

| Детский мир | DSKY | 7.56 |

| АЭСК | ASSB | 6.93 |

| Группа Черкизово | GCHE | 6.92 |

| ОГК-2 ОАО | OGKB | 6.8 |

| Россети | RSTI | 6.79 |

| Россети (прив.) | RSTI_p | 6.79 |

| МРСК Урала | MRKU | 6. 71 71 |

| КТК ОАО | KBTK | 6.59 |

| Газпром | GAZP | 6.56 |

| Сбербанк (прив.) | SBER_p | 6.54 |

| Сбербанк | SBER | 6.54 |

| ГИТ ПАО | GRNT | 6.52 |

| МРСК Центр. и Привол. | MRKP | 6.46 |

| ФосАгро | PHOR | 6.36 |

| МВЗ им. Миля | MVZMI_p | 6.35 |

| ANK Bashneft | BANE | 6.29 |

| Башнефть (прив.) | BANE_p | 6.29 |

| ЛУКОЙЛ | LKOH | 6.25 |

| Красноярскэнергосбыт | KRSB | 6.21 |

| Krasnoyarskenergosbyt Pref | KRSB_p | 6.21 |

| ДИОД OAO | DIOD | 6.03 |

| Мордовэнергосбыт | MRSB | 5.95 |

| МРСК Севера-Запада | MRKZ | 5.91 |

| Роснефть | ROSN | 5.84 |

| Мариэнергосбыт | MISB | 5. 81 81 |

| QIWI | QIWIDR | 5.81 |

| Мариэнергосбыт (прив.) | MISB_p | 5.81 |

| Банк Санкт-Петербург | BSPB | 5.8 |

| Наука НПО | NAUK | 5.8 |

| Татнефть (прив.) | TATN_p | 5.54 |

| Татнефть | TATN | 5.54 |

| Органический синтез | KZOS_p | 5.53 |

| Organicheskiy Sintez | KZOS | 5.53 |

| Мосэнерго | MSNG | 5.5 |

| МОЭСК ОАО | MSRS | 5.5 |

| ЦМТ ОАО | WTCM | 5.41 |

| CMT Pref | WTCM_p | 5.41 |

| МРСК Центра ОАО | MRKC | 5.27 |

| Норникель | GMKN | 5.05 |

| OR PAO | OBUV | 4.93 |

| ЧТПЗ ОАО | CHEP | 4.9 |

| АК АЛРОСА | ALRS | 4.89 |

| Rostovenergosbyt Pref | RTSB_p | 4. 81 81 |

| Энергосбыт Ростовэнерго | RTSB | 4.81 |

| Московская биржа | MOEX | 4.69 |

| Ростелеком | RTKM | 4.6 |

| Rostelekom Pref | RTKM_p | 4.6 |

| КГК (прив.) | KGKC_p | 4.43 |

| КГК | KGKC | 4.43 |

| Globaltrak | GTRK | 4.39 |

| Банк Кузнецкий | KUZB | 4.39 |

| РЭСК | RZSB | 4.38 |

| РусГидро | HYDR | 4.38 |

| УК Арсагера | ARSA | 4.15 |

| X5 Retail Group | FIVEDR | 4.1 |

| Группа ЛСР | LSRG | 4.06 |

| Белуга | BELU | 4.03 |

| Таттелеком | TTLK | 4.03 |

| Газпром нефть | SIBN | 3.94 |

| Интер РАО ЕЭС ОАО | IRAO | 3.87 |

| ВСМПО-АВИСМА ОАО | VSMO | 3. 52 52 |

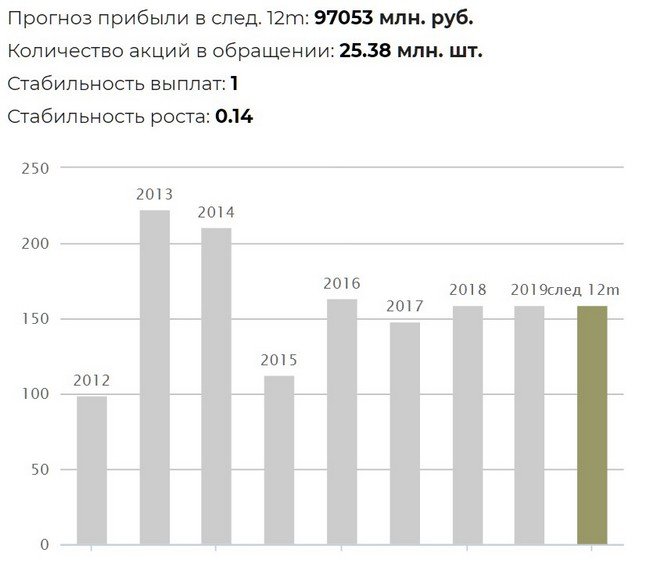

Прогноз предстоящих дивидендов по акциям российских компаний [Бесплатный шаблон Excel]

Пётр Ляпин, наш технический директор, поделился своим методом прогноза дивидендов по акциям российских компаний в Cообществе Т—Ж. Приводим здесь статью с дополнениями.

Как спрогнозировать предстоящие дивиденды сразу на нескольких брокерских счетах

У меня есть несколько брокерских счетов. При покупке акций я в первую очередь руководствуюсь тем, насколько хорошо компания развивается, как стабильно и какие дивиденды платит, увеличиваются ли они от года к году. На текущий момент в портфеле есть акции порядка 35 российских компаний.

Также есть акции американских компаний, но в силу разрозненности источников данных по российским и зарубежным компаниям в этой статье я расскажу только про то, как работать с российскими. Пишите в комментариях, если вам была бы интересна аналогичная статья про американские компании.

Поработав с брокерами ВТБ и Тинькофф, я не нашел удобного способа посмотреть общий прогноз по дивидендам по всему портфелю на горизонте до года. Можно посмотреть только уже утвержденные дивиденды по конкретной компании или по акциям в рамках одного брокерского счета. Возможности увидеть прогноз по всему портфелю (т.е. по всем акциям на нескольких брокерских счетах) и спрогнозировать, какие дивиденды могут быть еще до того, как их утвердили, к сожалению, нет.

Можно посмотреть только уже утвержденные дивиденды по конкретной компании или по акциям в рамках одного брокерского счета. Возможности увидеть прогноз по всему портфелю (т.е. по всем акциям на нескольких брокерских счетах) и спрогнозировать, какие дивиденды могут быть еще до того, как их утвердили, к сожалению, нет.

Прогнозы по дивидендам нашлись на известном сайте dohod.ru, но каждый раз вручную считать дивиденды по акциям 35 компании совсем не хотелось. На помощь пришел Excel и встроенный в него функционал Power Query.

В итоге получился довольно простой в использовании и полезный шаблон Excel, с которым можно быстро получить нужный результат.

Обзор шаблона Excel для прогноза дивидендов

Этот шаблон для прогноза предстоящих (в горизонте одного года) дивидендов по акциям российских компаний будет полезен тем инвесторам, кто ориентирован на дивидендную стратегию и долгосрочные инвестиции.

В качестве источника прогнозов используется информация с сайта dohod. ru.

ru.

Шаг 1. Скачайте шаблон для прогноза дивидендов

Шаблон бесплатный, скачайте его по ссылке ниже. Не забудьте сохранить файл на свой компьютер, чтобы самостоятельно повторить все шаги дальше в этой статье.

Скачать шаблон Excel для прогноза дивидендов

Документ состоит из четырёх листов:

Шаг 2. Заполните данные на листе «Портфель»

- Откройте лист «Портфель» Растяните таблицу вниз на нужное количество компаний.

- Выберите нужные компании из списка Задайте общее количество акций по каждой компании на всех ваших счетах.

Значение в поле «Тикер» редактировать не нужно, оно подтягивается автоматически с листа «Компании РФ».

Шаг 3. Обновите лист «Прогноз дивидендов»

После заполнения данных по портфелю перейдите на лист «Прогноз дивидендов».

- В меню Excel откройте вкладку «Данные» Нажмите Обновить все.

Буквально за несколько секунд Excel в фоновом режиме подгрузит прогноз по вашему портфелю и обновит данные в таблице «ПрогнозДивидендов»:

Долгосрочная цель моих инвестиций – это выход на некий уровень пассивного дохода (с дивидендов), который бы меня устраивал. Наличие такого шаблона позволяет прогнозировать сумму дивидендов на год вперед и использовать прогноз для ребалансировки портфеля и новых покупок.

Делаете ли вы прогнозы по своему портфелю, и если да, то как и какие? Пишите в комментариях!

Tags:Инвестиции Excel для жизни

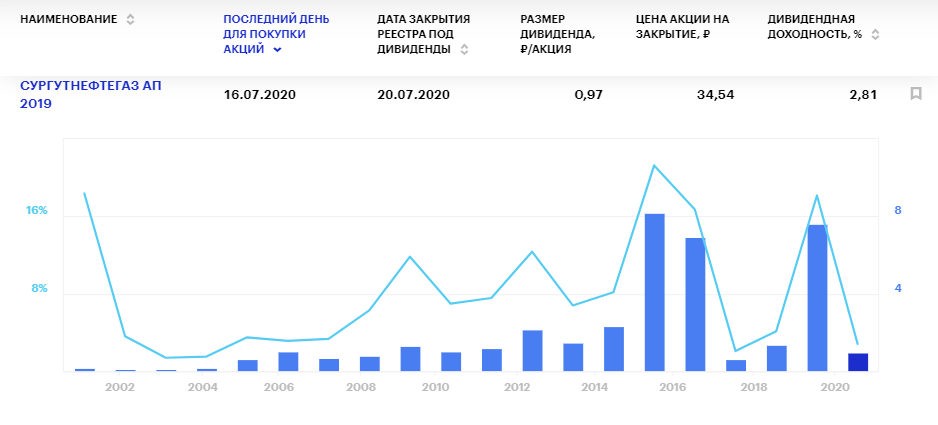

Привилегированные акции «Сургутнефтегаза» будут среди лидеров по выплате дивидендов

Фарватер рынка: cырьевой суперцикл снова в действии

- Текущая макроэкономическая конъюнктура, на наш взгляд, предполагает, что индекс РТС может вырасти еще на 20-25% в следующие 12 месяцев.

- Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7,6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

- Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок

Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе:

а) Цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021).

б) В свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%.

в) Тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7,6.

«Голубые фишки» по-прежнему наши фавориты

Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор («Роснефть», «Газпром»), банки (Сбербанк и ВТБ), металлы и добычу («Северсталь», «Русал») и недвижимость (ПИК, «Эталон»). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются

Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1 квартал 2021. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% («Газпром», Сбербанк), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19.

Средняя годовая дивидендная доходность за прошедший год составит около 5-6% («Газпром», Сбербанк), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19.

Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2,5-3,5% только за 1 квартал 2021, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6,5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году.

Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции «Сургутнефтегаз» будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции НЛМК, «Евраз», ММК и «Северсталь», «Лукойл», «Газпром нефть», и как обычно, МТС, «Юнипро», «Эталон», а также Сбербанк и ВТБ.

Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции НЛМК, «Евраз», ММК и «Северсталь», «Лукойл», «Газпром нефть», и как обычно, МТС, «Юнипро», «Эталон», а также Сбербанк и ВТБ.

Alphabet, Tesla, Virgin Galactic – что важного в отчетах

Про текущий сезон отчетности и интересные для наблюдения компании рассказал Fomag.ru Игорь Додонов, аналитик ГК «Финам».

Далее делимся мнением эксперта от первого лица.

Если говорить про Alphabet, для компании квартал оказался крайне успешным. Это частично связано с низкой базой прошлого года, когда разразилась пандемия коронавируса в Штатах и по всему миру и начался карантин. Это резко привело к снижению потребительской и деловой активности, резко снизилась рекламная активность, поэтому результаты у Google тогда были не очень хорошими.

Но с течением времени люди постепенно адаптировались к этой обстановке, и сама ситуация существенно улучшилась. Во время карантинов люди стали больше находиться дома. Соответственно, надо было чем-то развлекаться, и они стали развлекаться через интернет.

Во время карантинов люди стали больше находиться дома. Соответственно, надо было чем-то развлекаться, и они стали развлекаться через интернет.

Продолжение

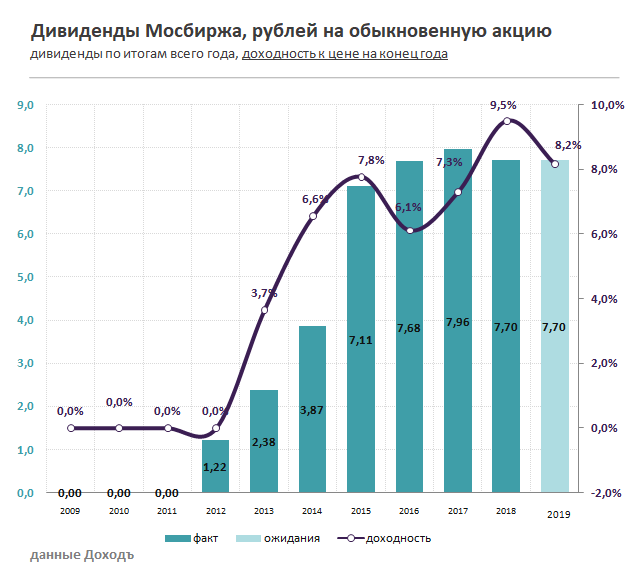

Дивидендные аристократы России

Уже практически ни для одного инвестора не секрет, что дивиденды важная, а зачастую и определяющая инвестиционная компонента. Одно из основных преимуществ акций как актива является то, что компании по своим акциям выплачивают дивиденды и эти ценные бумаги способны приносить дополнительный денежный поток. Но также дивиденды обладают и еще одним уникальным свойством, дивиденды как правило также растут вместе с ростом компании. Компания растет и развивается, она увеличивается в своих физических масштабах и получает больше прибыли. Если это лояльная к своим инвесторам компания, то она регулярно выплачивает дивиденды и увеличивает их размер.

В этой статье мы рассмотрим именно такие компании, потому что это и есть компании «дивидендные аристократы». Рассмотрим следующие ключевые аспекты в плане работы с компаниями «дивидендными аристократами» России:

Рассмотрим следующие ключевые аспекты в плане работы с компаниями «дивидендными аристократами» России:

-

Какие существуют критерии определения компаний «дивидендных аристократов» в России.

-

Рассмотрим примеры «компаний дивидендных аристократов» и на какую инвестиционную доходность получили инвесторы при инвестировании в эти компании за последние несколько лет.

-

Рассмотрим ключевые моменты инвестирования в дивидендные акции.

Критерии определения «дивидендных аристократов» в России

В предыдущей нашей статье мы писали про компании «дивидендные аристократы» на американском фондовом рынке.

На рынке США существуют четкие и понятные критерии определения компаний дивидендных аристократов, более того, эти критерии можно даже назвать официальными критериями для получения компанией статуса «дивидендного аристократа», так как по таким компаниям рассчитывается отдельный специальный фондовый индекс, который так и называется – индекс акций компаний «дивидендных аристократов». И критерии, по которым определяются такие компании, являются критериями попадания их акций в фондовый индекс.

И критерии, по которым определяются такие компании, являются критериями попадания их акций в фондовый индекс.

Напомним данные критерии: это достаточно большая капитализация компании, более 3 млрд. долларов, это регулярные дивидендные выплаты компаний на протяжении последних 25 лет, и при этом главным условием является ежегодный рост объема дивидендных выплат.

На Российском фондовом рынке таких официальных критериев компаний «дивидендных аристократов» нет. И, соответственно, по таким компаниям не рассчитывается отдельный индекс акций. Поэтому существует вольная трактовка критериев, определяющих российских «дивидендных аристократов». Однако можно провести определенные аналоги по отношению к американским критериям дивидендных аристократов и дополнить их специфическими и актуальными моментами для Российской инвестиционной среды.

История дивидендных выплат

В данном случае Российский фондовый рынок сам по себе намного более молодой чем американский и не имеет в принципе такой глубокой истории торгов. Американский фондовый рынок начинает свою историю более ста лет назад, при этом акции дивидендных аристократов определяются выплатами за последние 25 лет, что приблизительно равно четверти исторического периода торгов американского фондового рынка. История российского фондового рынка начинается с 1995 года, когда начались первые торги на классической секции биржи РТС акциями российских компаний, и соответственно история российского фондового рынка составляет 25 лет. Поэтому адекватно будет рассматривать сопоставимую историю дивидендных выплат российских компаний за последние 7 – 8 лет.

Американский фондовый рынок начинает свою историю более ста лет назад, при этом акции дивидендных аристократов определяются выплатами за последние 25 лет, что приблизительно равно четверти исторического периода торгов американского фондового рынка. История российского фондового рынка начинается с 1995 года, когда начались первые торги на классической секции биржи РТС акциями российских компаний, и соответственно история российского фондового рынка составляет 25 лет. Поэтому адекватно будет рассматривать сопоставимую историю дивидендных выплат российских компаний за последние 7 – 8 лет.

Капитализация компаний

Здесь мы не будем ориентироваться на какую-то отдельную планку по уровню капитализации компаний, а просто в целом определим, что это должны быть крупные компании, которые являются лидерами своих отраслей и входить в ТОП 50 наиболее капитализированных компаний на Московской бирже. По-другому данные критерии можно обозначить следующим образом: компании должны входить в индекс Московской биржи.

Стабильность, регулярность и рост дивидендных выплат

Пожалуй, это один из главных критериев привлекательности любой дивидендной компании. Для любого инвестора особенно ценно, когда компания как можно стабильнее платит дивиденды, а дивидендные выплаты постоянно растут. Особенно это актуально в наших условиях развивающейся экономики, когда российские компании крупны и значимы, но все же это не глобальные транснациональные корпорации, которые работают по всему миру и имеют крайне стабильную выручку.

Поэтому многие инвесторы очень боятся того, что российские компании слабы и зависимы от мировой конъюнктуры сырьевых рынков и соответственно стабильность их дивидендных выплат находится под постоянной угрозой из-за колебаний цен на сырьевые товары на биржах.

Поэтому отдельно при определении настоящих дивидендных аристократов мы будем пристально обращать внимание на то, как эти компании платили дивиденды в кризис и как они в целом справлялись с кризисными ситуациями. Причем за минувший период в 8 лет, акции российских компаний столкнулись не с одним проявлением кризисных явлений.

Причем за минувший период в 8 лет, акции российских компаний столкнулись не с одним проявлением кризисных явлений.

В первую очередь, это был кризис 2013 – 2014 годов, который был вызван снижением темпов экономического роста в России на фоне высокой долговой нагрузки российских компаний, причем подавляющая часть долга была номинирована в валюте, долларах США. И последующее стремительное укрепление курса вдвойне больно ударило по российским компаниям.

Не успев оправится от кризиса 2013 – 2014 года, на что дополнительно наложилось введение антироссийских санкций со стороны США и Европы, российские компании, в частности компании нефтяного сектора столкнулись новыми вызовами – это стремительное падение мировых цен на нефть из-за резкого роста предложения нефти вследствие роста сланцевой добычи нефти. В этот период котировки нефти сорта Brent снизились в среднем со 110 долларов за баррель до 30 долларов. Это были очень жесткие внешние условия и справится с ними могли только самые сильные и устойчивые компании.

В начале 2020 года российским компаниям был брошен новый форс-мажорный кризисный вызов. Это карантинные меры по всему миру и как вынужденное следствие — замедление темпов экономического роста, и ценовые войны на нефтяном рынке, которые вновь обрушили цены на нефть в район 30 долларов за баррель. Поэтому очень показательно и актуально в текущий момент будет то, как компании справлялись с тяжелыми периодами негативной конъюнктуры рынков в прошлом.

Высокий уровень дивидендной доходности

Российский фондовый рынок в целом по сравнению с мировыми развитыми и развивающимися фондовыми рынками имеет намного более высокую дивидендную доходность. С этой точки зрения внутри нашего рынка актуально выбирать именно те компании, которые обеспечивают дивидендную доходность в целом выше среднерыночного уровня. Это идеальное сочетание инвестиционных качеств ценной бумаги – стабильная и высокая дивидендная доходность.

Так же стоит обратить внимание, что зачастую получается так, что один инвестиционный фактор, как правило подталкивает другой, в результате чего происходит цепочка событий. Которая толкает котировки акций неумолимо вверх. Если компания растет и развивается, то её прибыль увеличивается, если при этом компания не тратит всю прибыль на инвестиции в развитие и лояльна к акционерам, то размер её дивидендных выплат также растет. Соответственно доходность каждого нового дивидендного платежа становится больше, что в свою очередь является фактором, который толкает котировки акций вверх, выравнивая значение дивидендной доходности акции до среднерыночного уровня. Это также нам дает лишнее понимание того, что компании, у которых будет расти размер дивидендных выплат, также будут расти и котировки их акций.

Которая толкает котировки акций неумолимо вверх. Если компания растет и развивается, то её прибыль увеличивается, если при этом компания не тратит всю прибыль на инвестиции в развитие и лояльна к акционерам, то размер её дивидендных выплат также растет. Соответственно доходность каждого нового дивидендного платежа становится больше, что в свою очередь является фактором, который толкает котировки акций вверх, выравнивая значение дивидендной доходности акции до среднерыночного уровня. Это также нам дает лишнее понимание того, что компании, у которых будет расти размер дивидендных выплат, также будут расти и котировки их акций.

Высокий уровень дивидендных выплат на всем историческом горизонте событий по компании, это безусловно не главный и вовсе не обязательный фактор. В приоритете остается стабильность выплат и их регулярное увеличение. Но тут стоит отметить, что желательно, чтобы компания имела высокий уровень дивидендных выплат на текущий момент.

Компании, которые проходят по критериям дивидендных аристократов

Заданные нами критерии, очень жесткие. Поэтому компаний «истинных» дивидендных аристократов совсем немного, которые полностью соответствовали бы всем этим критериям, но они есть.

Поэтому компаний «истинных» дивидендных аристократов совсем немного, которые полностью соответствовали бы всем этим критериям, но они есть.

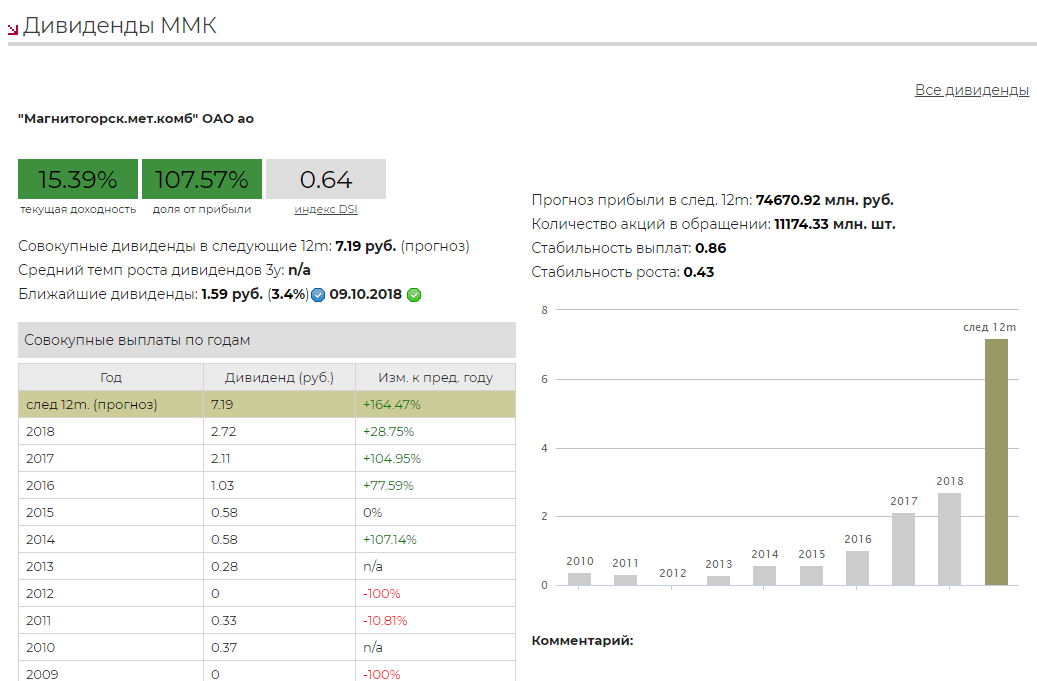

Самые яркие представители компаний российских дивидендных аристократов – это ГМК Норильский Никель и компания Лукойл. ГМК НорНикель всегда, независимо от любой внешней рыночной конъюнктуры выплачивал дивиденды. И начиная с дивидендов по итогам работы за 2011 год, размер дивидендов, выплачиваемых на одну акцию, растет из года в год. Такого результат не продемонстрировала ни одна другая российская компания.

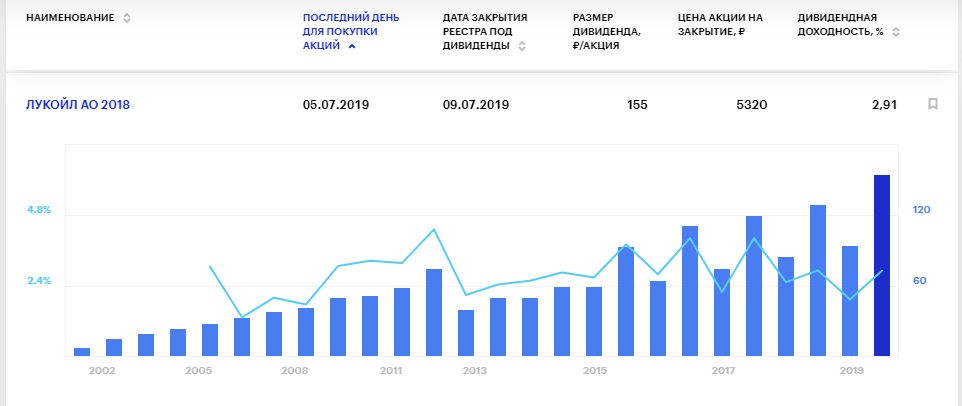

Также отличные дивидендные результаты продемонстрировала компания Лукойл. Компания ежегодно увеличивала размер дивидендных выплат по своим акциям и делал это даже в тяжелые для нефтегазового сектора 2014 – 2016 годы, когда цены на нефть продемонстрировали существенное снижение.

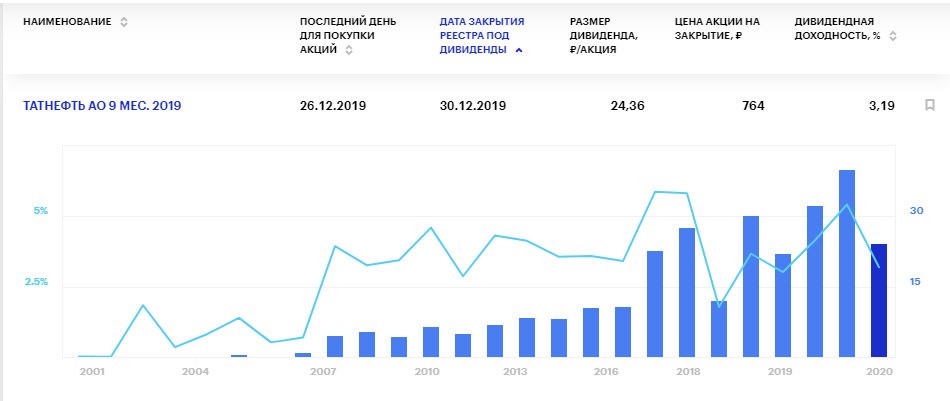

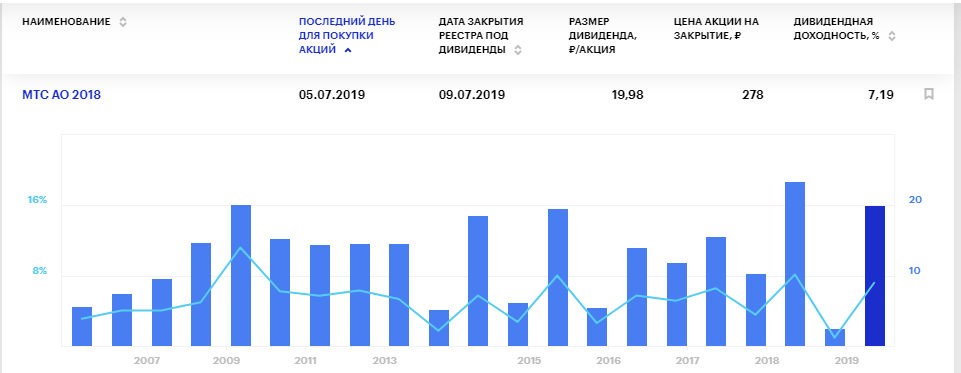

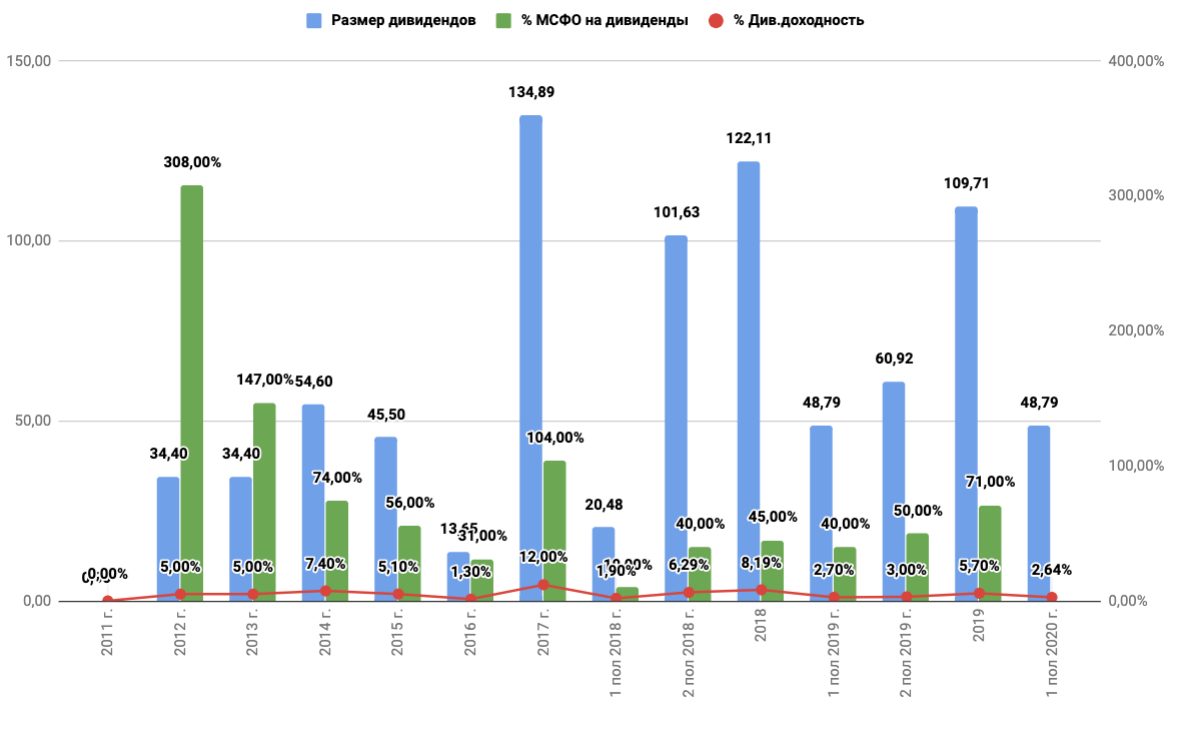

Всего лишь одно снижение дивидендных выплат за период начиная с 2011 года допустила компания гигант нефтегазового сектора: Татнефть, а такие компании как Ростелеком, МТС и Юнипро регулярно выплачивали дивиденды, но размер дивидендных выплат у них рос не такими значительными темпами.

Остальные же крупные компании, входящие в индекс Мосбиржи, которые можно отнести к дивидендным аристократам, регулярно выплачивали дивиденды и не прерывали выплаты ни на один год. Правда в отдельные периоды размер из дивидендных выплат мог сокращаться или оставаться неизменным. Ниже мы приводим наш список компаний, которые мы отнесли к «дивидендным аристократам России» (при клике на ссылки Вы можете перейти в описании этих акций или в описание компаний).

Список дивидендных аристократов России

-

Северсталь (CHMF, ПАО Северсталь)

-

Газпром (GAZP, ПАО Газпром)

-

ГМК Норникель (GMKN, ПАО ГМК Норильский никель)

-

Лукойл (LKOH, ПАО Лукойл)

-

ММК (MAGN, ПАО Магнитогорский металлургический комбинат)

-

МТС (MTSS, ПАО Мобильные ТелеСистемы)

-

НЛМК (NLMK, ПАО НЛМК)

-

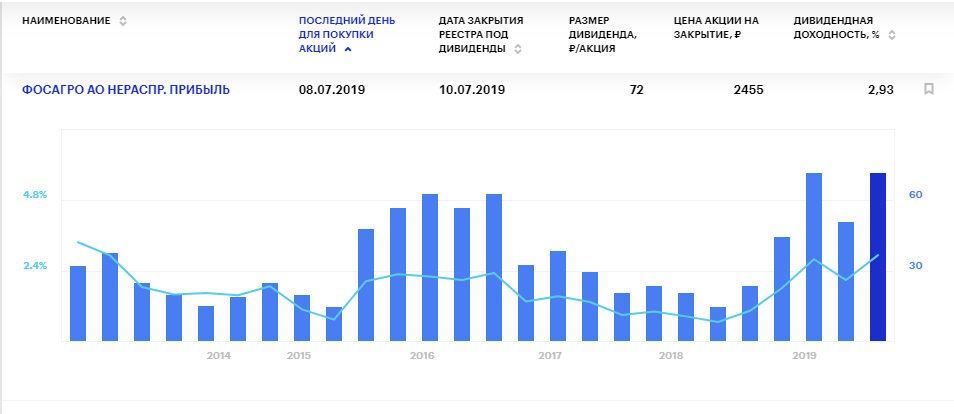

ФосАгро (PHOR, ПАО ФосАгро)

-

Ростелеком, преф (RTKMP, ПАО Ростелеком)

-

Татнефть (TATN, ПАО Татнефть)

-

Татнефть, преф (TATNP, ПАО Татнефть)

-

Юнипро (UPRO, ПАО Юнипро)

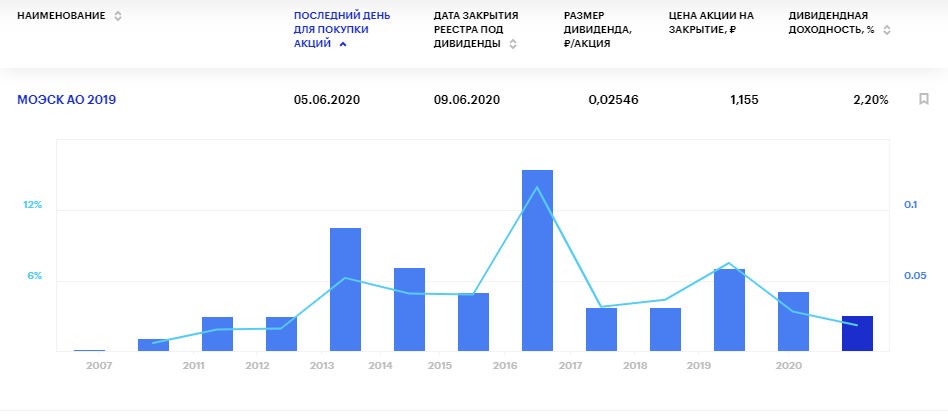

Ниже в таблице мы приводим ключевые ретроспективные инвестиционные характеристики по акциям компаний дивидендных аристократов России. Критерий регулярного роста дивидендных выплат каждый год за период начиная с 2011 года мы немного смягчили и включили в этот перечень компании, которые просто регулярно и стабильно выплачивали дивиденды на этом отрезке времени и не прерывали выплаты ни на 1 год, при этом среднегодовой размер дивидендных выплат по данным компания был выше чем среднерыночный уровень дивидендной доходности всего рынка.

Критерий регулярного роста дивидендных выплат каждый год за период начиная с 2011 года мы немного смягчили и включили в этот перечень компании, которые просто регулярно и стабильно выплачивали дивиденды на этом отрезке времени и не прерывали выплаты ни на 1 год, при этом среднегодовой размер дивидендных выплат по данным компания был выше чем среднерыночный уровень дивидендной доходности всего рынка.

Ключевые моменты инвестирования в дивидендные акции

Казалось бы, со стороны, стратегия инвестирования в акции дивидендных аристократов предельно проста. Нужно выбирать те компании, которые по своим акциям платят стабильные дивиденды, их акции обеспечивают высокую дивидендную доходность, а сами компании являются крупнейшими по капитализации компаниями, которые входят в индекс Мосбиржи.

Однако не все так просто. Если мы посмотрим на таблицу исторических доходностей акций дивидендных аристократов, то увидим, что историческая доходность не находится в прямой взаимосвязи с дивидендной доходностью, которую обеспечивают акции компании. Есть примеры, когда компания регулярно выплачивает большой размер дивидендов, но их акции не растут, а даже падают. Лидеры средне исторической дивидендной доходности, акции компаний Юнипро и МТС, не продемонстрировали лучшей совокупной инвестиционной доходности на этом промежутке времени.

Есть примеры, когда компания регулярно выплачивает большой размер дивидендов, но их акции не растут, а даже падают. Лидеры средне исторической дивидендной доходности, акции компаний Юнипро и МТС, не продемонстрировали лучшей совокупной инвестиционной доходности на этом промежутке времени.

Все дело в том, что фондовый рынок всегда являлся достаточно эффективным механизмом, который прежде всего оценивал будущие перспективы компании взамен настоящим. То, какую дивидендную доходность акции компании обеспечивают сейчас, уже заложено в ценах акций. Рынок пытается разглядеть и учесть именно будущие перспективы компании: то есть сильнее расти могут те акции, у которых сейчас пусть и небольшая дивидендная доходность, но есть перспективы ее увеличения. Будущие перспективы на рынке всегда стоят дороже и приводят к более сильному росту акций.

Понять будущие перспективы компании, на основе статичных показателей стратегии инвестирования в акции дивидендных аристократов просто невозможно. Будущее компании в наибольшей степени зависит от ее финансовых результатов и перспектив дальнейшего развития компании. А ключевыми моментами в определении будущего размера дивидендов, являются прибыль компании и специфические нюансы дивидендной политики.

Будущее компании в наибольшей степени зависит от ее финансовых результатов и перспектив дальнейшего развития компании. А ключевыми моментами в определении будущего размера дивидендов, являются прибыль компании и специфические нюансы дивидендной политики.

Сделать это можно, только проводя грамотный анализ финансовой отчетности компании, откуда квалифицированный инвестор всегда сможет понять каковы будущие перспективы компании, насколько может увеличиться чистая прибыль компании и соответственно вырасти дивиденды.

Именно это позволило нам заранее определить одну из самых ярких дивидендных идей 2019 года – это дивиденды в компании НКНХ. Акции компании были заранее приобретены в наш публичный инвестиционный портфель, в дальнейшем по ним в портфеле была увеличена доля, а в 2019 году компания объявила о выплате рекордной суммы дивидендов. Дивидендная доходность обыкновенных акций НКНХ в 2019 году составила 28,8%.

Помимо этого акции самой компании за 2019 год выросли на 49,7%, что в итоге обеспечило совокупную доходность в нашем публичном инвестиционном портфеле по данной позиции за 2019 год на уровне 78,5%.

Подробнее про выбор и реализацию данной инвестиционной идеи Вы можете прочитать в нашем разделе кейсов по закрытым инвестиционным идеям.

Как добиваться столь значительных инвестиционных результатов мы рассказываем на наших программах обучения в рамках курса подготовки инвесторов с нуля и до профессионального уровня «Школа разумного инвестирования», а также в рамках курса повышения квалификации профессиональных инвесторов «Секреты фундаментального анализа».

Также вы можете записаться и прийти к нам на бесплатный мастер-класс, где мы в живую продемонстрируем наши принципы и подход к поиску наиболее привлекательных инвестиционных идей. Записаться на бесплатный вебинар можно по ссылке — https://mk.fin-plan.org/

Удачных Вам инвестиций!

Налоги с дивидендов по акциям России и США

Рассмотрим, как частному инвестору платить налоги с дивидендов. Во внимание будем брать компании, которые зарегистрированы в России и ведущие свою деятельность здесь. Компании, которые не зарегистрированы в России, но ведущие свою деятельность на территории России. И в заключение рассмотрим американские компании.

Компании, которые не зарегистрированы в России, но ведущие свою деятельность на территории России. И в заключение рассмотрим американские компании.

Вначале введем более точное определение базовых понятий в соответствии с налоговым законодательством.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсСогласно ст.43 НК РФ дивидендом признается любой доход, полученный акционером от организации при распределении прибыли.

Согласно пункту 1 ст.24 НК РФ налоговым агентом признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ.

Если частный инвестор резидент РФ, то налоговая ставка – 13% для дивидендов. Если нерезидент, то – 15%.

Инфографика: Налоги с дивидендов по акциям

Налоги с дивидендов российских компаний, зарегистрированных в РоссииСамый простой случай. Удерживается налог 13%. Налоговым агентом выступает брокер, после того как дивиденды получены с них удерживается налог в пользу налоговой. Налоговую декларацию в ФНС подавать не нужно. Подачу декларации и уплату налога сделает брокер.

Налоговым агентом выступает брокер, после того как дивиденды получены с них удерживается налог в пользу налоговой. Налоговую декларацию в ФНС подавать не нужно. Подачу декларации и уплату налога сделает брокер.

Налоговая ставка также 13%. Тем не менее, есть отличие. В этом случае брокер не удерживает налог и его нужно платить самостоятельно. К примеру, РусАгро, Тинькофф, Эталон, QIWI, X5 Retail Group. Составить декларацию по дивидендам можно в программе «Декларация 2019».

Как можно проверить страну компании?Заходим на сайт московской биржи moex.com. На главной странице вписываем в поле название компании или тикер. Для примера написали “Gazprom”. Выбрали Акции этого эмитента. Далее в параметрах инструмента необходимо найти ISIN-код и посмотреть его номер. Если перед ним стоит RU – значит это российская компания, зарегистрированная в России.

Газпром – компания, зарегистрированная в России

Рассмотрим компанию «РусАгро», которая хоть и ведет деятельность на территории России, в ней не зарегистрирована. Все также воспользуемся сайтом moex.com. Введем тикер – AGRO. В разделе депозитарные расписки выберем нашу компанию. Компанию следует искать в рубрике «депозитарные расписки», так как эта ценная бумага удостоверяет право собственности на акции иностранной компании. В нашем случае РусАгро. В параметрах инструмента будут следующие отличия: в кратком наименовании появится приписка ГДР, ISIN-код будет без приставки RU, валюта номинала USD, вид ценной бумаги – депозитарная расписка.

РусАгро – компания, работающая в России, но зарегистрированная зарубежом

Налоги с дивидендов американских компанийВ зависимости от того на какой бирже вы купили акции возможны два варианта развития ситуации.

- Если вы купили американские акции на российской бирже – в этом случае ответственность по уплате налогов несет брокер.

- Если вы купили американские акции через американского брокера (к примеру, Interactive Brokers), то налоги с дивидендов придется заплатить самому.

Для того, чтобы избежать двойного налогообложения, как со стороны России, так и со стороны США, необходимо заполнить форму W-8BEN.Эта бумага подтверждает, что инвестор не является гражданином США и ему не нужно платить 30% с дивидендов. По этой форме будет удержано 10%, а оставшиеся 3% придется заплатить в ФНС самостоятельно.

Исключением являются дивиденды по REIT. Будет удержано 30% с дивидендов.

Лучшие дивидендные акции россии

Страна

Мир

Австралия

Австрия

Бельгия и Люкс.

Бразилия

Канада

Чили

Китай

Колумбия

Чехия

Дания

Египет

Финляндия

Франция

Германия

Греция

Гонконг

Венгрия

Индия

Индонезия

Ирландия

Израиль

Италия

Япония

Корея

Кувейт

Малайзия

Мексика

Нидерланды

Новая Зеландия

Норвегия

Пакистан

Перу

Филиппины

Польша

Португалия

Катар

Россия

Саудовская Аравия

Сингапур

Южная Африка

Испания

Швеция

Швейцария

Тайвань

Таиланд

Турция

Объединенные Арабские Эмираты

Соединенное Королевство

США

Промышленность

Основные материалы

Потребительские товары

Потребительские услуги

Финансы

Здравоохранение

Промышленные предприятия

Нефти и газа

Технология

Телекоммуникации

Утилиты

Растущий Div

Мир

Австралия

Канада

ЕВРО

Франция

Германия

Гонконг

Япония

Швейцария

Соединенное Королевство

нас

Индекс

AEX 25

ASX 20

Bovespa

CAC 40

DAX 30

Евро Stoxx 50

FBMKLCI

FTSE 100

Hang Seng

IBEX 35

IPC Mex

ТОП 40 JSE

MIB

NIKKEI 225

УСТАНОВИТЬ LC

СМИ

S&P 100

S&P 500

SSE 50

ИППП

Сектор

Аэрокосмическая промышленность и оборона

Альтернативная энергетика

Автомобили и запчасти

банки

Напитки

Химикаты

Конструкция и материалы

Электричество

Электронное и электрическое оборудование

Финансовые услуги

Фиксированная связь

Розничные торговцы продуктами питания и лекарствами

Производители продуктов питания

Лесное хозяйство и бумага

Газ, вода и коммунальные услуги

General Industrials

Обычные розничные торговцы

Медицинское оборудование и услуги

Хозтовары и домостроение. Промышленная инженерия

Промышленные металлы и горнодобывающая промышленность

Промышленный транспорт

Товары для отдыха

Страхование жизни

СМИ

Добыча

Мобильная связь

Страхование жизни

Производители нефти и газа

Услуги и дистрибьюция нефтяного оборудования.

Личные товары

Фармацевтика и биотехнологии

Инвестиции в недвижимость и услуги

Инвестиционные фонды в сфере недвижимости

Программное обеспечение и компьютерные услуги

Службы поддержки

Технологическое оборудование и оборудование.

Табак

Путешествия и отдых

Промышленная инженерия

Промышленные металлы и горнодобывающая промышленность

Промышленный транспорт

Товары для отдыха

Страхование жизни

СМИ

Добыча

Мобильная связь

Страхование жизни

Производители нефти и газа

Услуги и дистрибьюция нефтяного оборудования.

Личные товары

Фармацевтика и биотехнологии

Инвестиции в недвижимость и услуги

Инвестиционные фонды в сфере недвижимости

Программное обеспечение и компьютерные услуги

Службы поддержки

Технологическое оборудование и оборудование.

Табак

Путешествия и отдых

A | B | C | D | E | F | G | H | Я | J | K | L | M | N | O | P | Q | R | S | Т | U | V | W | X | Y | Z

31.03.2021

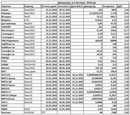

крупнейших российских публичных компаний, упорядоченных по дивидендной доходности ( 5.27% в среднем )

Как показано выше,

Мобильные Телесистемы C (Мобильные телекоммуникации) — Северсталь (Промышленные Металлы и Горнодобывающая промышленность) — Федеральная сеть (Электроэнергетика) — это компании, которые в настоящее время выплачивают более высокие дивиденды в России, предлагая доходность —

9,33% — 8,70% — 8,43% — соответственно.

Наконец, есть и другие российские акции, которые предлагают очень интересную дивидендную доходность, например: ОАО «Башнефть Преф» (нефтегазодобывающие компании) — ПФ «Транснефть» (Услуги и сбыт нефтяного оборудования.) — ПАО «Магнит» (Розничная торговля продуктами питания и лекарствами) — ОАО «Э.ОН Россия» (Электроэнергетика) -.

Далее мы покажем полный список акций, торгуемых в России, включая их дивидендные доходы и выплаты.

Полный список дивидендных акций россии

| C CNTL ЦЕНТРАЛЬНЫЙ ТЕЛЕГРАФ | 16,40 | 0,61% | 0.10 | Купить | 1713800.00 | 104.500K | 3.422B | — | — | 109.00 | Связь | |

| Т ТРМК ТМК ПАО | 74. 90 90 | -0.11% | -0.08 | Купить | 23062459.00 | 307.910K | 77.464B | 20.30 | 3.69 | — | Промышленные услуги | |

| M MRSB МОРДОВИЯ ЭНЕРДЖИ РЕ | 0.48 | 0,62% | 0,00 | Купить | 1234200,00 | 2,550M | 648.308M | 5,63 | 0,09 | — | Коммунальные услуги | |

| грамм GEMA INTL MED CNTR OF B | 726,50 | -1,16% | -8,50 | Купить | 2172961,50 | 2,991K | 1,097B | — | — | — | Технологии здравоохранения | |

| M MSTT МОСТОТРЕСТ | 104.30 | -0,14% | -0,15 | Сильные продажи | 220073,00 | 2,110K | 29,477B | — | — | — | Промышленные услуги | |

| B БСПБ БАНК САНКТ-ПЕТЕРБУРГ | 70,40 | -6,75% | -5,10 | Продажа | 150047040,00 | 2,131M | 36,810B | 3,09 | 24,47 | — | Финансы | |

| МТСС МТС | 340. 60 60 | 0,50% | 1,70 | Сильная покупка | 1198 | 8,003,520M | 679,949B | — | 33,95 | — | Связь | |

| НЛМК НОВОЛИПЕЦКАЯ СТАЛЬ | 262,92 | -0,30% | -0,78 | Продажа | 2117328939.60 | 8,053 млн | 1579.335B | 12,27 | 21,49 | — | Неэнергетические минералы | |

| S SELG СЕЛИГДАР | 46.56 | -0,19% | -0,09 | Купить | 6173856,00 | 132,600K | 39,296B | 163,05 | 0,29 | — | Неэнергетические минералы | |

| МГНТ Магнит | 5445,00 | -0,26% | -14,00 | Купить | 1754101305,00 | 322,149K | 559. 391B 391B | 16,24 | 337,93 | 316001.00 | Розничная торговля | |

| M MRKP МРСК ЦЕНТР И ВОЛГА | 0,29 | 0,59% | 0,00 | Купить | 41000274,00 | 140.460M | 32.705B | 5,09 | 0,06 | — | Утилиты | |

| ТГКА ТГК-1 | 0,01 | -0,28% | -0,00 | Купить | 46 | 0.003.694B | 49.089B | 6.06 | 0.00 | — | Коммунальные услуги | |

| UPRO UNIPRO | 2,91 | 0,07% | 0,00 | Купить | 108 | 4,00 | 37,376M | 183,598B | 14,10 | 0,21 | 4607,00 | Коммунальные услуги |

| CHMF СЕВЕРСТАЛЬ | 1646. 60 60 | -1,02% | -17,00 | Продажа | 3485234725,00 | 2,117M | 1393.629B | 11,32 | 149,81 | — | Неэнергетические минералы | |

| ALRS АЛРОСА | 120,73 | 0,73% | 0,87 | Купить | 194 | 82.9016,146M | 881.365B | 16,36 | 7,33 | — | Неэнергетические минералы | |

| M MRKC МРСК ЦЕНТР | 0.42 | 0.90% | 0.00 | Сильная покупка | 31422800.00 | 73.936M | 17.782B | 8.67 | 0,05 | — | Утилиты | |

| MAGN МАГНИТОГОРСКИЙ ЧУГУН И СТАЛЬ | 64,44 | -0,83% | -0,54 | Купить | 1407540366,00 | 21,843M | 725. 717B 717B | 10,23 | 6,35 | — | Неэнергетические минералы | |

| ЛСРГ ГРУППА ЛСР | 792.80 | 2.32% | 18.00 | Купить | 212089063.20 | 267.519K | 79.560B | 6.46 | 120.01 | — | Финансы | |

| D ДИОД ДИОД | 8,58 | 0,23% | 0,02 | Купить | 3132558,00 | 365.100K | 785.070M | — | — | — | Потребительские товары длительного пользования | |

| р РЗСБ РЯЗАНЬЭНЕРГОСБЫТ | 18.20 | -5,50% | -1,06 | Продать | 10483200,00 | 576,000K | 3,986B | 13,92 | 1,38 | — | Коммунальные услуги | |

| грамм GCHE ГРУППА ЧЕРКИЗОВО | 2247,00 | -0,04% | -1,00 | Продажа | 9567726,00 | 4,258K | 92,274B | 6,08 | 369,75 | — | Перерабатывающие отрасли | |

| M MSNG МОСЭНЕРГО | 2. 42 42 | 0,52% | 0,01 | Купить | 13472140,00 | 5,567M | 95,697B | 8,12 | 0,30 | — | Коммунальные услуги | |

| СБОРЫ ФСК ЕЭС | 0,22 | -0,42% | -0,00 | Купить | 193 | 4.80 | 875.670M | 283.460B | 4,72 | 0,05 | — | Коммунальные услуги |

| ОГКБ ОГК-2 | 0.83 | 0,31% | 0,00 | Купить | 76286863,40 | 91.493M | 91.799B | 7,75 | 0,11 | — | Коммунальные услуги | |

| DSKY ДЕТСКИЙ МИР ОБЩЕСТВЕННОСТЬ | 155,50 | -0,61% | -0,96 | Купить | 194329905,00 | 1,250M | 115. 328B 328B | 23,62 | 6,62 | — | Розничная торговля | |

| я INGR ИНГРАД | 1525.00 | -0.20% | -3.00 | Продажа | 11228575.00 | 7.363K | 62.985B | — | — | — | Финансы | |

| Т-РМ AT&T INC | 2135,00 | -0,47% | -10,00 | Сильные продажи | 15831025,00 | 7,415K | 15274.517B | — | -25,95 | 230000.00 | Связь | |

| F FLOT ПАО «СОВКОМФЛОТ» | 94.76 | 0,10% | 0,09 | Купить | 85808022.80 | 905,530K | 224,841B | 16,86 | 5,62 | — | Транспорт | |

| PHOR ФОСАГРО | 4743,00 | 0,55% | 26,00 | Купить | 296816940,00 | 62,580K | 608. 003B 003B | 12,01 | 392,83 | — | Перерабатывающие отрасли | |

| п ПМСБ ПЕРМСКОЕ ЭНЕРГОСНАБЖЕНИЕ | 182.50 | -0,05% | -0,10 | Купить | 1085875,00 | 5.950K | 8,637B | 8,96 | 20,38 | — | Коммунальные услуги | |

| L ЛУМН-РМ LUMEN TECHNOLOGIES, INC. | 1075,00 | -1,92% | -21,00 | Купить | 2284375,00 | 2,125K | 1212.627B | — | -74,89 | 39000.00 | Связь | |

| А ФУРГОН АВАНГАРД АБ | 1165.00 | 3.10% | 35.00 | Сильная покупка | 138635.00 | 119 | 91.191B | 17.95 | 62.96 | — | Финансы | |

| HYDR РУСГИДРО | 0,84 | -0,35% | -0,00 | Купить | 229528020. 80 80 | 271,856M | 368,945B | 7,66 | 0,11 | — | Коммунальные услуги | |

| Т ТТЛК ТАТТЕЛЕКОМ | 0,61 | -3,54% | -0,02 | Продажа | 60,00 | 14,960M | 12,685B | 6,90 | 0,09 | — | Связь | |

| GMKN ГМК НОРИЛЬСКИЙ НИКЕЛЬ | 26400.00 | -0,86% | -230,00 | Продажа | 5771568000,00 | 218,620K | 4214.077B | 16.60 | 1604,56 | — | Неэнергетические минералы | |

| SBER СБЕРБАНК | 310,94 | -0,47% | -1,47 | Купить | 11544160551,00 | 37,127M | 7016.871B | 7,61 | 41,06 | 285555. 00 00 | Финансы | |

| K KRSB КРАСНОЯРСКЭНЕРГОС | 10,79 | -2,53% | -0,28 | Купить | 7725640,00 | 716,000K | 8,457B | 12,52 | 0,88 | — | Коммунальные услуги | |

| W ЦМТ ВСЕМИРНЫЙ ТОРГОВЫЙ ЦЕНТР | 9,80 | -0,20% | -0.02 | Продажа | 50960.00 | 5.200K | 12.039B | — | -0,15 | — | Финансы | |

| XOM-RM КОРПОРАЦИЯ EXXON MOBIL | 4476.00 | -0.02% | -1.00 | Купить | 15813708.00 | 3.533K | 18956.298B | — | -337.65 | 72000.00 | Energy Minerals | |

| MVID M ВИДЕО | 670. 90 90 | 0,22% | 1,50 | Продажа | 95854837,50 | 142,875K | 120,337B | 18,20 | 36,79 | — | Розничная торговля | |

| Московская биржа МОСКОВСКАЯ БИРЖА | 172,80 | 1,33% | 2,27 | Купить | 1975707072,00 | 11,433M | 388.149B | 14,78 | 11,57 | 1980.00 | Финансы | |

| ПОЛИ ПОЛИМЕТАЛЛ INTL PLC | 1751,60 | 0,18% | 3,20 | Купить | 24750,80 | 1,422M | 825.361B | 9,81 | 180,69 | 12065,00 | Неэнергетические минералы | |

| CVX-RM ШЕВРОН КОРПОРАЦИЯ | 7893,00 | 0.25% | 20.00 | Купить | 6338079. 00 00 | 803 | 15219.140B | — | -317.35 | 47736.00 | Energy Minerals | |

| K КУЗБ КУЗНЕЦКИЙ БАНК ПУБ | 0,03 | -6,67% | -0,00 | Купить | 9730551.60 | 351.030M | — | — | — | — | Финансы | |

| RTKM РОСТЕЛЕКОМ | 103.72 | -1,22% | -1,28 | Купить | 2416 | .602,330M | 350,256B | 12,91 | 8,51 | — | Связь | |

| N НКХП НОВОРОССИЙСКОЕ ЗЕРНО | 364.00 | 0.00% | 0.00 | Купить | 374920.00 | 1.030K | 24.605B | — | — | — | Транспорт | |

| ABBV-RM ABBVIE INC | 8196. 00 00 | -0,49% | -40,00 | Продажа | 10499076,00 | 1,281K | 14504.990B | 38,51 | 214,65 | 47000,00 | Технологии здравоохранения | |

| ГАЗП ГАЗПРОМ | 274,30 | 0,81% | 2,20 | Сильная покупка | 14 | 9854,0054,414M | 6441.563B | 9,26 | 29,40 | 477600.00 | Энергетические минералы | |

| IBM-RM INTL. БИЗНЕС-МАШИНЫ КОРП | 10745,00 | 0,88% | 94,00 | Сильная покупка | 11 | ,00111 | 9518.277B | 23,58 | 454,84 | 375300.00 | Технологические услуги | |

| ВЗ-РМ VERIZON COMMUNICATIONS INC | 4176. 00 00 | -0,05% | -2,00 | Продажа | 5808816,00 | 1,391K | 17265.151B | 12,13 | 344,58 | 132200.00 | Связь | |

| K KGKC КУРГАНСКОЕ ПОКОЛЕНИЕ | 52,00 | 0,78% | 0,40 | Купить | 26000,00 | 500 | 7,110B | — | — | — | Коммунальные услуги | |

| ТАТН ТАТНЕФТЬ | 512.50 | -0,33% | -1,70 | Продать | 2447103450,00 | 4,775M | 1154.407B | 11,18 | 45,98 | — | Energy Minerals | |

| ПИКК ПИК СХБ | 1090,40 | 2,39% | 25,50 | Сильная покупка | 362673582,40 | 332.606K | 701.844B | 8,14 | 130,78 | — | Потребительские товары длительного пользования | |

| GILD-RM GILEAD SCIENCES, INC | 4906. 00 00 | 1.07% | 52.00 | Продать | 363044.00 | 74 | 6102.260B | 283.28 | 18.03 | 13600.00 | Технологии здравоохранения | |

| L LSNG Россети Ленэнерго | 6,20 | -1,27% | -0,08 | Купить | 3249420,00 | 524.100K | 69.135B | — | — | — | Коммунальные услуги | |

| M MSRS РОССИИ МОСКОВСКОЙ ОБЛАСТИ | 1.18 | -1,05% | -0,01 | Сильные продажи | 55 | ,00 | 4,744M | 58,010B | 12,20 | 0,10 | — | Коммунальные услуги |

| S SCCO-RM ЮЖНАЯ МЕДНАЯ КОРПОРАЦИЯ | 5167,00 | 1,51% | 77,00 | — | 955895,00 | 185 | 3926. 636B 636B | 24,58 | 207.04 | 13777.00 | Неэнергетические полезные ископаемые | |

| PFE-RM PFIZER INC | 2852,00 | -0,18% | -5,00 | Продать | 11835800,00 | 4,150K | 15965.408B | 19,25 | 150,43 | 78500,00 | Технологии здравоохранения | |

| LKOH ЛУКОЙЛ | 6511,00 | 0.56% | 36,50 | Купить | 9 | 2514,001,524M | 4224.604B | 20,18 | 334,96 | — | Energy Minerals | |

| PLZL ПОЛЮС | 15583,00 | -2,61% | -417,00 | Продажа | 2510218721,00 | 161,087K | 2155.287B | 11,85 | 1351,80 | — | Неэнергетические минералы | |

| СИБН ГАЗПРОМ НЕФТЬ | 412. 30 30 | 1,39% | 5,65 | Купить | 962196879,00 | 2,334M | 1928.049B | 8,90 | 45,71 | — | Energy Minerals | |

| K КЗОС ОРГАНИЧЕСКИЙ СИНТЕ | 90.90 | -0.98% | -0.90 | Купить | 5324013.00 | 58.570K | 166.938B | — | — | — | Производитель Производство | |

| MPC-RM КОРПОРАЦИЯ МАРАФОН ПЕТРОЛЕУМ | 4499.00 | -2.91% | -135.00 | Купить | 7045434.00 | 1.566K | 3021.712B | — | -107.77 | 57900.00 | Energy Minerals | |

| KHC-RM КОМПАНИЯ KRAFT HEINZ | 3200,00 | -0,81% | -26,00 | Купить | 1254400,00 | 392 | 3937. 977B 977B | 98,93 | 33,41 | 38000.00 | Потребительские товары длительного пользования | |

| МРК-РМ MERCK & CO., INC | 5537,00 | 0,67% | 37,00 | Продажа | 5736332,00 | 1,036K | 13696.746B | 26,33 | 209,89 | 74000,00 | Технологии здравоохранения | |

| E Угорь ЕВРОПЕЙСКИЙ ELTECH | 7.56 | -1,56% | -0,12 | Продажа | 1199016,00 | 158.600K | 4.685B | 12,76 | 0.60 | — | Электронная техника | |

| ИРАО ИНТЕР РАО ЕЭС | 5.02 | -2.95% | -0.15 | Продать | 1740021055.30 | 346.514M | 379.396B | 5.10 | 1. 01 01 | — | Коммунальные услуги | |

| р РАСП РАСПАДСКАЯ | 248.58 | -3,28% | -8,42 | Продать | 167463374,40 | 673,680K | 175,495B | 13,80 | 18,63 | — | Energy Minerals | |

| C ЧКЗ ЧЕЛЯБИНСКИЙ КУЗНИК | 5900,00 | -0,67% | -40,00 | Продажа | 165200,00 | 28 | 3,565B | 19,92 | 298,15 | — | Производитель Производство | |

| А ARSA ARSAGERA ASSET MGM | 6.33 | 0,16% | 0,01 | Купить | 151920,00 | 24,000K | 782,525M | 227,34 | 0,03 | — | Финансы | |

| АВГО-РМ BROADCOM INC | 34650.00 | 0.87% | 300.00 | Купить | 76 | .00 | 222 | 13889.558B | 52.90 | 681.39 | 21000.00 | Электронная техника |

| NEM-RM НЬЮМОНТ КОРПОРАЦИЯ | 5188.00 | 0,19% | 10,00 | Продажа | 9660056,00 | 1,862K | 4166.640B | 21,49 | 241,55 | 27800,00 | Неэнергетические минералы | |

| BMY-RM КОМПАНИЯ BRISTOL-MYERS SQUIBB | 4738,00 | -0,15% | -7,00 | Продать | 644368,00 | 136 | 10594.602B | — | -208.19 | 30250.00 | Технологии здравоохранения | |

| K КАЗТ КУЙБЫШЕВАЗОТ | 229,40 | 1,24% | 2,80 | Сильная покупка | 5757940,00 | 25,100K | 53,058B | — | -10,96 | — | Перерабатывающие отрасли | |

| КО-РМ КОМПАНИЯ COCA-COLA | 4093.00 | 0,59% | 24,00 | Сильная покупка | 5234947,00 | 1,279K | 17557.965B | 32,28 | 126,75 | 80300.00 | Потребительские товары длительного пользования | |

| HPE-RM ПРЕДПРИЯТИЕ HEWLETT PACKARD | 1179,00 | 1,20% | 14,00 | Продать | 682641,00 | 579 | 1514.131B | 31,88 | 37.37 | 59400.00 | Электронная техника | |

| АМГН-РМ AMGEN INC | 17288,00 | 0,17% | 29,00 | Продажа | 1054568,00 | 61 | 9912.989B | 18,93 | 917,81 | 24300,00 | Технологии здравоохранения | |

| А АКВА РУССКИЙ АКВАКУЛЬТУР | 307.50 | 1,15% | 3,50 | Купить | 9554025,00 | 31,070K | 26,715B | 8,48 | 35,85 | — | Потребительские товары длительного пользования | |

| МММ-РМ 3М КОМПАНИЯ | 14920.00 | 0.76% | 113.00 | Купить | 581880.00 | 39 | 8640.763B | 20.02 | 746.05 | 94987.00 | Производитель Производство | |

| КС-РМ CONOCOPHILLIPS | 4352,00 | -0,07% | -3,00 | Купить | 5 | 4,00 | 1,362K | 5873.339B | — | -10,58 | 9700,00 | Energy Minerals |

| V ВТРС-РМ ВИАТРИС ИНК | 1118,00 | -0.36% | -4,00 | Продать | 32739512,00 | 29,284K | 1363.156B | — | -112,81 | 45000.00 | Технологии здравоохранения | |

| БКР-РМ БЕЙКЕР HUGHES A GE CO CL A | 1876.00 | -0.21% | -4.00 | Купить | 2609516.00 | 1.391K | 1971.360B | — | -19.13 | 55000.00 | Промышленные услуги | |

| CSCO-RM CISCO SYSTEMS, INC | 3940,00 | 0,90% | 35,00 | Сильная покупка | 1824220,00 | 463 | 16448.553B | 21,58 | 181,59 | 77500,00 | Технологические услуги | |

| LMT-RM LOCKHEED MARTIN CORPORATION | 28700.00 | 1,35% | 382,00 | Купить | 717500,00 | 25 | 7879.265B | 15,13 | 1879.05 | 114000.00 | Электронная техника | |

| HPQ-RM HP INC | 2219,00 | 0,86% | 19,00 | Продать | 176 | ,007.973K | 2743.698B | 10,41 | 213,23 | 53000.00 | Электронная техника | |

| PG-RM КОМПАНИЯ PROCTER & GAMBLE | 9906,00 | -0,22% | -22,00 | Продажа | 5775198,00 | 583 | 24341.807B | 24,18 | 425,00 | 99000,00 | Потребительские товары длительного пользования | |

| JNJ-RM ДЖОНСОН И ДЖОНСОН | 12099.00 | -0,42% | -51,00 | Продажа | 2782770,00 | 230 | 32001,427B | 28,42 | 433,65 | 134500.00 | Технологии здравоохранения | |

| INTC-RM КОРПОРАЦИЯ INTEL | 4177,00 | 1,19% | 49,00 | Продать | 14214331,00 | 3,403K | 16620.807B | 12,28 | 338.52 | 110600.00 | Электронная техника | |

| B БЕЛУ БЕЛУГА ГРУПП | 3455,00 | -6,22% | -229,00 | Продажа | 199498610,00 | 57,742K | 33,565B | 22,59 | 163,10 | — | Потребительские товары длительного пользования | |

| V VIAC-RM VIACOMCBS INC | 3030.00 | -2.10% | -65.00 | — | 3505710.00 | 1.157K | 1980.124B | 9.06 | 344.21 | 22109.00 | Потребительские услуги | |

| RTX-RM RAYTHEON TECHNOLOGIES CORP | 6491,00 | 0,54% | 35,00 | Купить | 181748,00 | 28 | 9833.419B | — | -135,34 | 181000.00 | Электронная техника | |

| CVS-RM КОРПОРАЦИЯ ЗДРАВООХРАНЕНИЯ CVS | 6287,00 | -1,41% | -90,00 | Сильные продажи | 2885733,00 | 459 | 8388.849B | 15,04 | 426,10 | 300000,00 | Розничная торговля | |

| НВТК НОВАТЭК | 1576,80 | 1.66% | 25.80 | Купить | 2708002627.20 | 1.717M | 4709.310B | 28.46 | 54.50 | — | Energy Minerals | |

| L ЛВХК LEVENHUK INC | 13,10 | -0,30% | -0,04 | Продажа | 582950,00 | 44.500K | 694.043M | — | — | — | Услуги по сбыту | |

| ТСН-РМ ТАЙСОН ФУДС, ИНК | 5900.00 | 2.38% | 137.00 | Сильная покупка | 820100.00 | 139 | 2073.098B | 13.07 | 442,56 | 139000.00 | Потребительские товары длительного пользования | |

| MCD-RM КОРПОРАЦИЯ МАКДОНАЛДА | 16981,00 | -0,11% | -19,00 | Продать | 3667896,00 | 216 | 12694.345B | 32,73 | 523.10 | 200000.00 | Потребительские услуги | |

| TXN-RM ТЕХАС ИНСТРУМЕНТЫ ВКЛЮЧЕНЫ | 13810.00 | 1.06% | 145.00 | Купить | 34.00 | 253 | 12571.913B | 27.42 | 505.69 | 30000.00 | Электронная техника | |

| C CF-RM CF INDUSTRIES HOLDINGS, INC | 4042.00 | 0,55% | 22,00 | — | 468872,00 | 116 | 863.811B | 28,64 | 140,70 | 3000,00 | Перерабатывающие отрасли | |

| CL-RM КОЛГАТ-ПАЛЬМОЛИВ КОМПАНИЯ | 6200,00 | 1,37% | 84,00 | Купить | 1401200,00 | 226 | 5197.751B | 26,10 | 235,11 | 34200.00 | Потребительские товары длительного пользования | |

| NEE-RM NEXTERA ENERGY, INC | 5277,00 | -0,73% | -39,00 | Сильные продажи | 11287503,00 | 2,139K | 10389.034B | 33,32 | 160,46 | 13800,00 | Коммунальные услуги | |

| HD-RM ДОМАШНИЙ ДЕПО, ИНК | 22684.00 | -0,77% | -176,00 | Сильные продажи | 4196540,00 | 185 | 24234.817B | 22,21 | 1033,51 | 504800.00 | Розничная торговля | |

| C ЧЕП ЧЕЛЯБИНСКИЙ ТРУБ | 315,00 | 0,00% | 0,00 | Купить | 1256850,00 | 3.990K | 96.294B | 15,42 | 20.43 | — | Производитель Производство | |

| QCOM-RM QUALCOMM INCORPORATED | 9788.00 | 1.56% | 150.00 | Продать | ||||||||

| 953 | 10879.253B | 18.30 | 535.38 | 41000.00 | Электронная техника | |||||||

| UPS-RM UNITED PARCEL SERVICE, INC | 15259.00 | -1,68% | -261,00 | Сильные продажи | 2655066,00 | 174 | 13505.802B | 34,24 | 456,53 | 543000.00 | Транспорт | |

| СНГС СУРГУТНЕФТЕГАЗ ПАО | 36,45 | -0,21% | -0,07 | Купить | 1156079134,00 | 31,721M | 1665.528B | 1,76 | 20.79 | — | Энергетические минералы | |

| УНП-РМ UNION PACIFIC CORPORATION | 16408,00 | -0,95% | -157,00 | Сильные продажи | 32816,00 | 2 | 10936.852B | 28,37 | 585,37 | 30960,00 | Транспорт | |

| B BLK-RM BLACKROCK INC | 64179.00 | -1,04% | -677,00 | — | 64179,00 | 1 | 9834.819B | 24,78 | 2631,86 | 16500.00 | Финансы | |

| КР-РМ КОМПАНИЯ KROGER CO | 2816,00 | 1,11% | 31,00 | Сильная покупка | 3610112,00 | 1,282K | 2132.761B | 11,23 | 250,81 | 465000.00 | Розничная торговля | |

| п PRMB ПРИМОРЬЕ КОММ БАНК | 48400,00 | -1,22% | -600,00 | Купить | 48400,00 | 1 | 12,250B | 24,27 | 2018,96 | — | Финансы | |

| НЛОК-РМ NORTONLIFELOCK INC | 2050,00 | 0,00% | 0.00 | Купить | 79950.00 | 39 | 1191.009B | 29.27 | 71.11 | 2800.00 | Технологические услуги | |

| CMCSA-RM КОМКАСТ КОРПОРАЦИЯ CL A | 4157,00 | 1,39% | 57,00 | Купить | 245263,00 | 59 | 18960.987B | 21,49 | 193,18 | 168000,00 | Потребительские услуги | |

| р RSTI Россети | 1.41 | 0,00% | 0,00 | Продать | 103787280,00 | 73.608M | 284,438B | — | 0,31 | — | Коммунальные услуги | |

| CAT-RM CATERPILLAR INC | 17754,00 | -0,44% | -78,00 | Купить | 94,00 | 511 | 9775.911B | 37,73 | 476,54 | 97300,00 | Производитель Производство | |

| НИЗКИЙ-RM LOWE’S COMPANIES, INC. | 13850.00 | -0,68% | -95,00 | Продажа | 9542650,00 | 689 | 9845.351B | 20,22 | 691,20 | 340000.00 | Розничная торговля | |

| LLY-RM ЭЛИ ЛИЛЛИ И КОМПАНИЯ | 14698,00 | 1,62% | 234,00 | Сильная покупка | 4879736,00 | 332 | 14227.361B | 28,67 | 506.83 | 35000.00 | Технологии здравоохранения | |

| B BAC-RM БАНК АМЕРИКАНСКОЙ КОРПОРАЦИИ | 3160,00 | -0,78% | -25,00 | — | 11802600,00 | 3,735K | 27125.195B | 18,05 | 177,47 | 213000,00 | Финансы | |

| ABT-RM ABBOTT LABORATORIES | 7965.00 | -0,34% | -27,00 | Продажа | 8 | 0,00 | 1,120K | 14200.595B | 33,13 | 242,84 | 109000.00 | Технологии здравоохранения |

| А ALBK BEST EFFORTS BANK | 65,50 | 0,00% | 0,00 | Купить | 63535,00 | 970 | 3.701B | 48,40 | 1,35 | — | Финансы | |

| HON-RM HONEYWELL INTERNATIONAL INC | 16755.00 | -0,31% | -52,00 | Нейтраль | 2563515,00 | 153 | 11650.970B | 34,06 | 498,74 | 103000.00 | Производитель Производство | |

| SBUX-RM КОРПОРАЦИЯ СТАРБАКС | 8158,00 | 0,16% | 13,00 | Продать | 1003434,00 | 123 | 9582.716B | 129,18 | 63.71 | 349000.00 | Потребительские услуги | |

| TJX-RM КОМПАНИИ TJX, INC | 4787,00 | -1,12% | -54,00 | Сильные продажи | 684541,00 | 143 | 5811.335B | 52,04 | 94,35 | 320000.00 | Розничная торговля | |

| ORCL-RM ORACLE CORPORATION | 6044.00 | 1.67% | 99.00 | Сильная покупка | 5258280.00 | 870 | 17113.269B | 19.04 | 319.93 | 135000.00 | Технологические услуги | |

| CI-RM КОРПОРАЦИЯ СИГНА | 18555,00 | -0,69% | -129,00 | Сильная продажа | 259770,00 | 14 | 6453.589B | 10,66 | 1761.44 | 73700.00 | Здравоохранение | |

| WMT-RM WALMART INC | 10320,00 | -0,40% | -41,00 | Сильные продажи | 516000,00 | 50 | 29157.333B | 32,08 | 325,02 | 2300000.00 | Розничная торговля | |

| GPS-RM GAP INC | 2302,00 | -0.73% | -17.00 | Продажа | 20441760.00 | 8.880K | 873.850B | 27.38 | 86.62 | 117000.00 | Розничная торговля | |

| M МС-РМ МОРГАН СТЕНЛИ | 6840,00 | -0,12% | -8,00 | — | 3351600,00 | 490 | 12711.746B | 11,90 | 583,07 | 68000.00 | Финансы | |

| А ABRD АБРАУ-ДУРСО | 200,00 | -0,25% | -0,50 | Продажа | 2028000,00 | 10,140K | 19.649B | — | — | — | Потребительские товары длительного пользования | |

| DD-RM DUPONT DE NEMOURS, INC | 6197,00 | -0,85% | -53.00 | Купить | 439987.00 | 71 | 3324.862B | 14.48 | 433,37 | 34000.00 | Перерабатывающие отрасли | |

| грамм GS-RM КОМПАНИЯ GOLDMAN SACHS GROUP, INC | 28386,00 | -0,40% | -113,00 | — | 6159762,00 | 217 | 9679.039B | 9,38 | 3074,38 | 40500,00 | Финансы | |

| РОСН РОСНЕФТЬ ОЙЛ КО | 556.45 | -0,54% | -3,00 | Купить | 4767769325,50 | 8,568M | 5929.151B | 11,79 | 47,43 | — | Energy Minerals | |

| UNH-RM UNITEDHEALTH GROUP INC | 29507,00 | -1,46% | -437,00 | Продать | 442605,00 | 15 | 28176.886B | 22,54 | 1345,44 | 330000.00 | Здравоохранение | |

| ТГТ-РМ ЦЕЛЕВАЯ КОРПОРАЦИЯ | 16838,00 | 0,19% | 32,00 | Купить | 1060794,00 | 63 | 8298.126B | 18,27 | 928,41 | 409000.00 | Розничная торговля | |

| АНТМ-РМ ANTHEM INC | 28929,00 | 0,00% | 0.00 | Сильные продажи | 86787.00 | 3 | 7089.640B | 20.50 | 1429.95 | 83400.00 | Услуги здравоохранения | |

| EBAY-RM EBAY INC | 4731.00 | 0.70% | 33.00 | Купить | 4347789.00 | 919 | 3194.546B | 15.08 | 316.02 | 12700.00 | Потребительские услуги | |

| AFKS СИСТЕМА ПАОФК | 31.91 | -1,05% | -0,34 | Продажа | 838677766,00 | 26,283M | 311,695B | 42,71 | 0,76 | — | Связь | |

| MSFT-RM КОРПОРАЦИЯ МАЙКРОСОФТ | 18271,00 | 1,33% | 239,00 | Нейтраль | 6815083,00 | 373 | 135440.674B | 32,49 | 559,68 | 163000.00 | Технологические услуги | |

| ECL-RM ЭКОЛАБ ИНК | 15700,00 | -0,32% | -50,00 | Сильные продажи | 266900,00 | 17 | 4475.285B | — | -337,57 | 44000.00 | Перерабатывающие отрасли | |

| S СВЕТ СВЕТОФОР ГРУПП ПАО | 93,70 | -0.05% | -0.05 | Купить | 14980756.00 | 159.880K | — | — | — | — | Коммерческие услуги | |

| FDX-RM ФЕДЕКС КОРПОРАЦИЯ | 21950,00 | -2,33% | -523,00 | Продажа | 2546200,00 | 116 | 5948.504B | 26,69 | 854,51 | 245000,00 | Транспорт | |

| СТОИМОСТЬ-RM ОПТОВАЯ КОРПОРАЦИЯ COSTCO | 28195.00 | 1.57% | 437.00 | Купить | 761265.00 | 27 | 12432.861B | 34.76 | 800.97 | 273000.00 | Розничная торговля | |

| NMTP НОВОРОССИЙСКИЙ МОРСКОЙ ТОРГОВЫЙ ПОРТ | 7.29 | 0.00% | 0.00 | Продажа | 1 | 03.00 | 2.651M | 140.404B | 27.67 | 0.26 | — | Транспорт |

| НКЭ-РМ NIKE, INC | 9744.00 | -0,26% | -25,00 | Продажа | 5027904,00 | 516 | 15514.610B | 61,87 | 162,32 | 75400,00 | Потребительские товары длительного пользования | |

| LRCX-RM LAM RESEARCH CORPORATION | 47700.00 | 2.45% | 1140.00 | Сильная покупка | 3052800.00 | 64 | 6636.296B | 26.03 | 1813.52 | 11300.00 | Электронная техника | |

| DG-RM ДОЛЛАР ГЕНЕРАЛЬНАЯ КОРПОРАЦИЯ | 14950,00 | -0,72% | -109,00 | Продажа | 747500,00 | 50 | 3561.211B | 18,46 | 822,19 | 158000,00 | Розничная торговля | |

| M МОС-РМ МОЗАИКА | 2620.00 | -4,34% | -119,00 | — | 13550640,00 | 5,172K | 1039.284B | 13,52 | 204,34 | 12617.00 | Перерабатывающие отрасли | |

| N НКНЦ НИЖНЕКАМСКНЕФТЕК | 94,95 | -1,86% | -1,80 | Купить | 11864952,00 | 124.960K | 172,549B | 19,68 | 4.92 | — | Перерабатывающие отрасли | |

| K КМАЗ КАМАЗ ПАО | 73,60 | 0,41% | 0,30 | Сильная покупка | 11780416,00 | 160.060K | 51.840B | — | — | 30051.00 | Производитель Производство | |

| HAL-RM ХАЛЛИБУРТОН КОМПАНИЯ | 1800.00 | 0,00% | 0,00 | Купить | 56 | .00 | 3.163K | 1608.386B | — | -151,38 | 40000.00 | Промышленные услуги |

| FCX-RM ФРИПОРТ-МАКМОРАН ИНК | 3035,00 | -1,75% | -54,00 | Продать | 16546820,00 | 5,452K | 4490.939B | 33,45 | 93.42 | 24500.00 | Неэнергетические полезные ископаемые | |

| AAPL-RM APPLE INC | 9182.00 | 1.40% | 127.00 | Продать | 29510948.00 | 3.214K | 150883.850B | 26.91 | 340,11 | 147000.00 | Электронные технологии |

Инвестиционный кейс Contrarian 9000 для российских акций

pixabay

Российские акции, согласно индексу Московской биржи России, во вторник на этой неделе стали положительными за год после падения на 30 процентов из-за пандемии.Это немного отстает от S&P 500, но знаете ли вы, что, несмотря на драму вокруг аннексии Крыма и неустойчивые цены на нефть, акции, торгуемые на Московской бирже, за пятилетний период обошли акции США? Даже в долларах США MOEX выросла на 100 процентов по сравнению с индексом S&P, поднявшись на 74 процента по состоянию на 4 августа.

Глобальные инвесторы США

Эта стойкость помогает поддерживать идею мудрости толпы и силы противоположного мышления.Подумайте обо всех плохих публикациях в прессе, которые российским акциям пришлось преодолеть за последние несколько лет, от международных санкций до вмешательства США в выборы. Московская биржа упала до четырехлетнего минимума в марте 2014 года после того, как США обрушили на Россию новые санкции за нарушение суверенитета Украины, после чего она пошла в основном по восходящей траектории, пока пандемия не притормозила ралли.

Как однажды сказал бывший президент Билл Клинтон: «Следите за линией тренда, а не за заголовком».

Мне вспомнился пример из практики Гарвардской школы бизнеса, посвященный U.Акции здравоохранения S., которые росли в начале 2010-х, несмотря на всю негативную прессу и атакующую рекламу, направленную на Obamacare после ее принятия в марте 2010 года. Согласно одной оценке, в период с 2010 по апрель 2014 года сумма денег, потраченных на негативную рекламу Obamacare TV. рекламы было в 15 раз больше, чем положительной рекламы Obamacare — 418 миллионов долларов против 27 миллионов долларов. Несмотря на это, акции здравоохранения более чем удвоились за следующие пять лет, а акции Humana из Луисвилля увеличились на колоссальные 370 процентов.

U.S. Global Investors

Хорошие инвесторы знают, как распознать возможности, даже когда (особенно когда?) Заголовки говорят им, что их нет. Те, кто пренебрегает российскими акциями именно по этой причине, могут оставить деньги на столе.

Низкая оценка, привлекательные дивиденды

С точки зрения макроэкономики российские акции могут понравиться многим. Одна из самых привлекательных особенностей — то, насколько они недооценены по сравнению с акциями в других регионах.В этом месяце биржа на Московской бирже торговалась всего в 8,6 раза выше прибыли. Это более чем вдвое дешевле, чем на развивающихся рынках, в три раза дешевле, чем S&P 500, и в 3,5 раза дешевле, чем европейские акции.

Глобальные инвесторы США

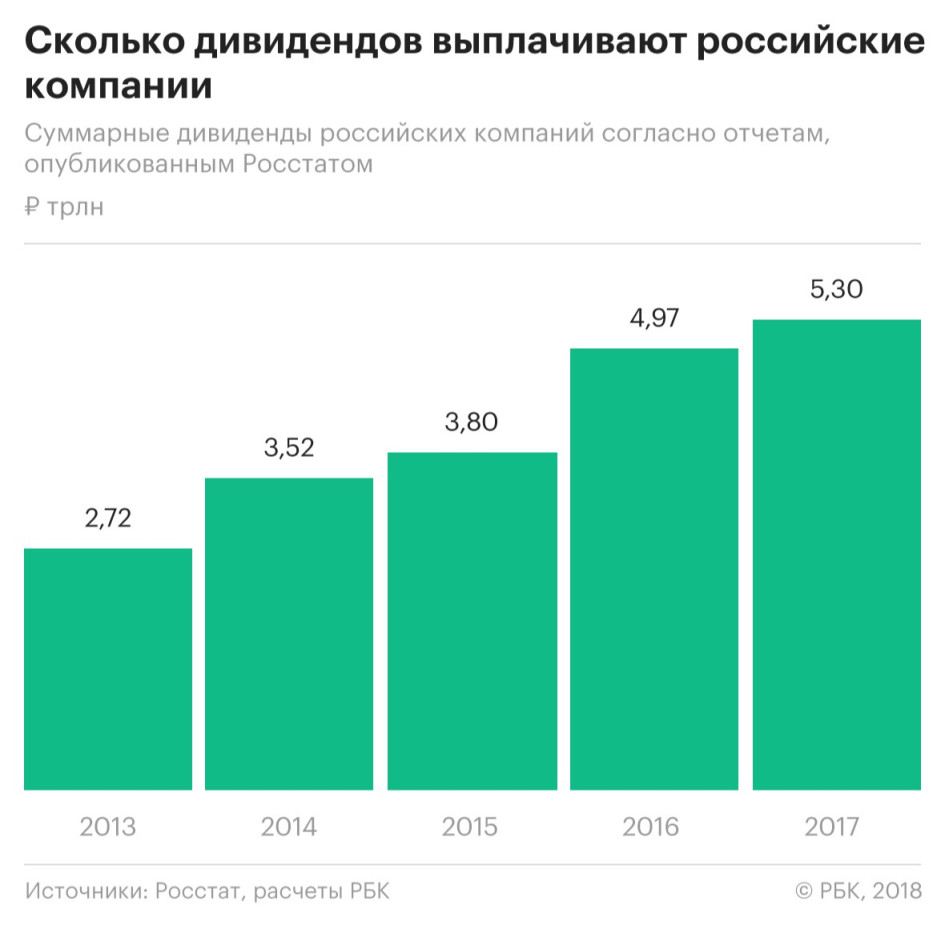

Сделка сопровождается дивидендной доходностью, с которой могут сравниться немногие другие регионы. По состоянию на 4 августа российские акции приносили невероятные 6,4 процента, в то время как индекс MSCI World Index предлагал 2,2 процента, а S&P — 1,8 процента.

Глобальные инвесторы США

Но, конечно, дело не только в урожайности. Также важно смотреть на рост дивидендов, и в этом отношении нам особенно нравится Лукойл, гигантский исследователь / производитель нефти и газа. Лукойл, производящий около 2 процентов мировой нефти и торгующий с прибылью в 7,58 раза выше, имеет очень привлекательную скользящую 12-месячную (TTM) дивидендную доходность в размере 10,56 процента. Последние 20 лет компания последовательно увеличивает дивиденды на акцию.Рост составил невероятные 116,8 процента за годовой период.

Сбербанк — еще одна игра с низкой оценкой / высокими дивидендами. Коммерческий банк, торгующийся с прибылью в 6,65 раза больше, в настоящее время имеет доходность TTM в размере 8,37 процента.

Яндекс, Исключение из правила

Русское имя, которое нам нравится, несмотря на то, что оно не приносит дивидендов, — это поисковая компания в Интернете Яндекс, ответ России не только на Google, но и на Amazon, Uber и Grubhub. С тех пор, как рынок достиг дна в середине марта, акции Яндекса в долларах выросли выше 100%, опередив Nasdaq 100, поднявшись на 55%.

Глобальные инвесторы США

Яндекс показывает большой потенциал роста после отчетности на прошлой неделе. Компания отметила высокие доходы от рекламы в поисковой сети и услуг по найму пассажиров в июле, которые выросли на 25% по сравнению с тем же месяцем годом ранее. Заказы на Яндекс.Етс, службу доставки еды, запущенную в 2018 году, во втором квартале выросли вдвое по сравнению с аналогичным периодом прошлого года.

Подобно Amazon и другим интернет-компаниям США, Яндекс является членом одной из немногих отраслей, которые извлекают выгоду из укрытия на месте.В исследовательской записке от 28 июля JPMorgan оценил компанию как «избыточную», посчитав ее «привлекательным участником быстро развивающегося российского рынка онлайн-такси, еды на вынос и электронных продуктов».

Вакцина к октябрю?

В заключение я хотел бы остановиться на некоторых из очевидных опасений инвесторов, которые могут возникнуть в отношении России и российских акций. Как и в США, уровень инфицирования COVID-19 в России — один из самых низких в мире, при этом количество новых случаев заражения и смертей за день практически не снижается.В результате его экономика сильно пострадала. По оценкам министра финансов страны, в первом полугодии ВВП сократился на 4,2 процента, а в течение всего календарного года прогнозируется отрицательный рост в 4,8 процента.

Для преодоления отката Банк России неуклонно снижает ключевую процентную ставку. В конце июля ставка была снижена в четвертый раз в этом году и сейчас находится на постсоветском минимуме в 4,25 процента. Президент центрального банка Эльвира Набиуллина указала, что в 2020 году могут появиться дополнительные сокращения.

Это, очевидно, не только снизит стоимость займов, но и сделает сберегательные счета менее привлекательными для граждан России. Думаю, разумно ожидать, что вместо этого значительная часть этих денег поступит на российский фондовый рынок, что должно поддержать цены на акции.

Вы можете записать эту следующую точку как «дальний снимок», но это стоит иметь в виду. Как вы, возможно, слышали, Россия стремится стать первой страной, которая ввела вакцину против коронавируса в общенациональном масштабе.Теперь мы знаем, что внедрение вакцины намечено на октябрь, согласно ряду отчетов, причем учителя и медицинские работники первыми ее получат.

Опять же, это рискованно — международное медицинское сообщество выразило сомнения в эффективности вакцины, — но в случае успеха российские запасы могут стать первыми, кто испытает огромный скачок.

Чтобы получить полную информацию, относящуюся к этому сообщению , щелкните здесь .

российских акций становятся фаворитами развивающихся рынков по дивидендам

Российские акции в этом году переживают рост, затмивший почти все фондовые рынки мира, благодаря дивидендной доходности, которая более чем вдвое превышает дивидендную доходность их аналогов из развивающихся стран.

Индекс РТС, выраженный в долларах, вырос на 35%, преодолев уровень санкций, введенный до 2014 года, поскольку опасения по поводу возможных новых политических санкций исчезли. Финансовая стабильность России, сила валюты и низкая оценка стоимости также привлекли внимание инвесторов, и только акции Греции превзошли контрольный показатель Москвы в 2019 году.