Индикатор MACD — стратегии торговли о которых не говорят

Здравствуйте, товарищи форекс трейдеры.

Давайте взглянем правде в глаза — многие из нас ищут «тот самый грааль«. Каждый раз, скачивая тот или иной индикатор или стратегию, в нас теплится маленькая, но надежда: «а вдруг ?». Если вспомнить «Алхимика» Коэльо, то богатство часто стоит искать у себя под носом. В нашем случае — прямо в торговом терминале.

Сегодня мы поговорим о классическом индикаторе MACD : разберем его устройство, выявим основные тактики применения, в том числе малоизвестные и постараемся понять, в чем секрет долголетия (а ведь ему почти 40 лет) этого инструмента.

Все знают, что индикаторы бывают трендовые, предназначенные, собственно, для работы в тренде, а бывают осцилляторы, которые лучше всего работают во флете. Индикатор, о котором мы сегодня будем говорить – трендовый осциллятор MACD. Полное название – торговый метод схождения-расхождения скользящих средних (Moving Average Convergence/Divergence Trading Method), произносится как «Эм Эй Си Ди» и ничего общего не имеет с Макдональдс.

Характеристики индикатора

Платформа: любая

Валютные пары: Любые

Таймфрейм: любой, желательно выше Н1

Время торговли: круглосуточно

Тип индикатора: классический трендовый осциллятор

Рекомендуемые ДЦ: Alpari, Exness, Instaforex

История возникновения

Индикатор MACD показывает нам именно то, что говорится в его названии – в какой степени сошлись или разошлись на графике скользящие средние. Разработан этот индикатор был известным Нью-Йоркским трейдером Джералдом Аппелем в 1979 году для анализа рынка акций, а затем, как это часто случается, перекочевал и на другие финансовые рынки, в том числе и на Форекс. Основная причина такой популярности индикатора MACD состоит в том, что он действительно предоставляет много полезной информации о рынке, при этом сочетая в себе свойства и трендового индикатора, и осциллятора. Автор индикатора, Джеральд Аппель, также является автором нескольких книг, таких как «Winning Marker System: 83 ways to beat the market», «Stock market trading systems» «New directions in technical analysis» и других, а также выпускал собственный бюллетень «Systems and Forecasts».

Расчет индикатора MACD

Индикатор MACD использует в расчетах целых три скользящие средние, хотя на графике мы видим только две – значение длинной скользящей средней вычитается из значения более короткой, а затем разность еще раз сглаживается. Зачем столько сглаживаний? Зачем вообще нужно что-то сглаживать? Ответ очевиден – просто посмотрите на графики цен. Порой «за деревьями лес не видно», и, особенно, когда цены дерганые от большого количества новостей, сложно проследить истинную тенденцию, понять, куда же все-таки движется цена. Сглаживание убирает все эти рывки и обманные маневры, оставляя от цен только общее направление. Ну а платой за сглаживание являются отстающие сигналы. При трендовой торговле это даже хорошо – отсеиваются все ложные движения и шумы, но при скальпинге, конечно, недопустимо – пока вы соберетесь войти наступит время выхода. Так вот, при построении индикатора MACD используется аж двойное сглаживание, что гарантирует – раз уж MACD пошел вниз, значит тенденция действительно меняется.

Индикатор MACD рисуется «в подвале» терминала, как и все осцилляторы. Оригинальный индикатор, предложенный автором, выглядел, как две скользящие средние, пересечение которых и давало сигналы к действию:

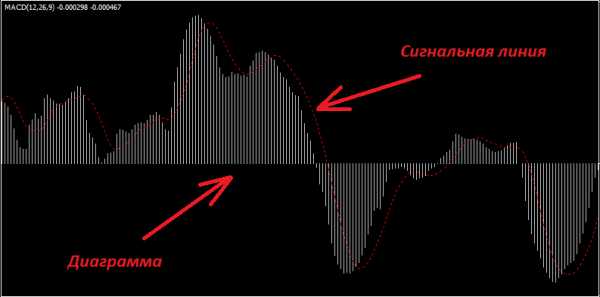

Впоследствии одну из линий стали изображать в виде гистограммы (полосочек или столбиков, колеблющихся вокруг нулевой линии). Именно современный вид индикатора MACD вы и видите в терминале:

Итак, MACD просто вычисляет разницу между быстрой и медленной скользящими средними. Когда MACD находится выше нуля, это говорит о том, что быстрая скользящая средняя выше медленной. Когда ниже нуля – быстрая ниже медленной. Соответственно, рост MACD говорит о нарастающей бычьей тенденции, падение – о медвежьей.

Ну а теперь давайте взглянем на формулу расчета MACD. Первым делом нам нужно приготовить две экспоненциальные скользящие средние – длинную и короткую, а затем найти их разницу:

MACD=EMA(CLOSE,PL)-EMA(CLOSE,PS), где

EMA –экспоненциальная скользящая средняя;

PL и PS – длинный и короткий периоды экспоненциальной скользящей средней;

Это и есть та линия, которую вы в современном варианте построения индикатора MACD видите, как гистограмму. Она называется быстрой линией MACD, еще с тех времен, когда она была еще линией.

Следующим шагом будет рассчитать сигнальную линию, как простую скользящую среднюю от высчитанной выше разнице двух экспоненциальных скользящих средних:

Signal=SMA(MACD,Pa), где

SMA – простая скользящая средняя;

Pa – период сигнальной линии индикатора.

Вот и получилась та самая красная линия на графике. Называется она медленной линией MACD или сигнальной линией.

Также часто упоминается так называемая гистограмма MACD. Это не то же самое, что и собственно описанный выше индикатор MACD. Гистограмма – это разница между значением MACD и сигнальной линией, то есть:

MACDHistogram = MACD – Signal:

Я давно не встречал применение именно MACD гистограммы, да и в терминале вы ее не найдете. Но если вдруг вы встретите где-то в литературе по техническому анализу MACD гистограмму, то уже не спутаете с индикатором MACD.

Настройки

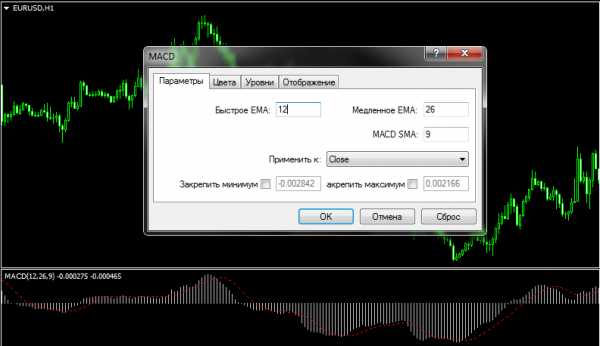

Параметров у индикатора четыре – период медленной скользящей средней, период быстрой скользящей средней, период сигнальной скользящей средней и цена для расчета.

Как правило, периоды берутся 12, 26 и 9, а цена для расчетов – закрытие свечи. Именно такие периоды (12 и 26) рекомендовал сам Аппель для желающих продавать. Для покупателей автор рекомендовал использовать 8 и 17. Но это касалось рынка акций, а для других рынков можно смело использовать стандартные периоды или подобрать свои.

Как пользоваться

Индикатор MACD наиболее эффективен на рынках с широким спектром колебаний. Идеальная торговля по индикатору выходит при наличии четкого тренда. При этом в узком диапазоне он будет генерировать намного меньше ложных сигналов, чем прочие трендовые индикаторы.

Пересечения

Скользящая средняя, как я уже говорил, сглаживает влияние случайных колебаний цены. Разница двух скользящих средних еще сильнее сглаживает цену. В итоге это приводит к тому, что MACD генерирует меньше ложных сигналов, но при этом прилично запаздывает. Тем не менее, MACD в узком рендже ведет себя намного лучше, чем просто пересечение двух скользящих средних.

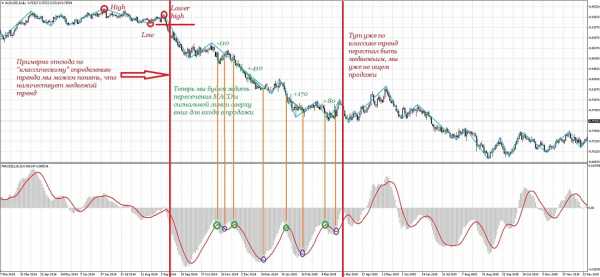

При применении этого типа сигнала покупки берутся, когда гистограмма MACD пересекает сигнальную линию снизу вверх. Для продаж все наоборот. Данный тип сигнала берется при наличии хорошего тренда. Например, на медвежьем тренде входят в продажи при пересечении индикатором MACD сигнальной линии сверху вниз, а выход из сделки осуществляется при обратном пересечении. То есть вход в сделку происходит зачастую как раз на окончании отката против тренда, а выход при признаках его начала. На картинке выше представлен пример торговли на пересечении MACD и сигнальной линии. Тренд определяется по классическим правилам – у нас есть локальный максимум и локальный минимум. Когда появился новый локальный максимум ниже предыдущего, появилась возможность для смены тренда. Когда уровень предыдущего минимума был пробит, можно было предположить о появлении нового медвежьего тренда и начать ждать сигналы на продажу по индикатору MACD. Прежде, чем нарушился порядок high-low (новый хай в конце концов оказался выше предыдущего, что сигнализирует о возможной смене или окончании тренда), мы совершили 4 сделки, три из которых завершились приличной прибылью и одна небольшим убытком.

Осциллятор

В чем же логика этого индикатора? MACD – это разница двух скользящих средних, быстрой и медленной. Быстрая скользящая характеризует краткосрочную тенденцию, а медленная – более долгосрочную. Чем больше расхождение между этими скользящими средними (чем выше или ниже нуля гистограмма MACD), тем рынок более бычий или медвежий. Есть такое понятие, как возврат к средней. Так вот, ценовые колебания всегда возвращаются к своей средней цене. В случае индикатора MACD ценовые колебания (немного сглаженные) представляет из себя быстрая скользящая средняя, а собственно среднее цен – медленная. Соответственно, быстрая средняя всегда возвращается к медленной, а разница этих скользящих средних всегда возвращается к нулю. При этом, чем дальше расходятся средние, тем выше поднимается или ниже падает гистограмма, тем больше вероятность, что вот-вот начнется схождение, то есть движение гистограммы развернется в сторону нуля.

Поэтому следующий тип сигнала от этого индикатора – появление максимумов и минимумов, которые используются так же, как и в случае с другими осцилляторами. Единственный момент – у MACD нет определенных заранее уровней перекупленности и перепроданности. Анализ производится на глаз. На картинке выше я визуально определил уровень 0,0085 и нанес его на график. Как видно, пересечение уровня перекупленности/перепроданности в обратную сторону часто служит разворотной точкой для цены, ну или как минимум началом коррекции. Не всегда это работает с большой точностью, как, например, при работе с верхним уровнем на картинке, но, тем не менее, данный сигнал гораздо более надежен, чем у многих других осцилляторов. А в сочетании с уровнями точность или при работе по тренду точность увеличивается многократно.

Кстати, при наличии тренда можно использовать следующий трюк, основанный на запаздывании медленных осцилляторов. Я уже рассказывал про него в статье про Stochastic Oscillator. Смысл в том, что после пробоя уровня перекупленности/перепроданности в случае трендового движения цена еще долго может продолжать двигаться в том же направлении, а осциллятор – болтаться за уровнями. На картинке выше отчетливо виден хороший восходящий тренд. Вход в покупку осуществляется при пробое индикатором MACD определенного уровня, а выход из сделки – при простом пересечении индикатора с его сигнальной линией. Использование отложенных ордеров сделает входы еще точнее. Смысл здесь в том, что подняв уровень выше нулевой линии мы просто фильтруем малозначительные всплески цены. Наш уровень пробивают только действительно сильные движения, которые мы и берем.

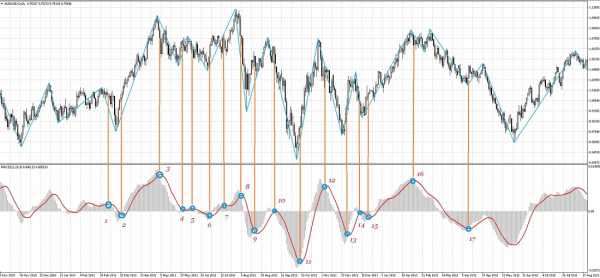

Положение относительно нулевой линии

При наличии направленного тренда очень неплохо получается входить в его сторону прямо на пиках и впадинах. Но что, если направление тренда непонятно, но движения происходят очень волатильные, в широком диапазоне? Просто нужно учитывать положение индикатора относительно нулевой линии. На картинке выше сигналы на продажу берутся при пересечении MACD и сигнальной линии выше уровня нуля, а на покупку – ниже. То есть по сути мы соединили два вышеперечисленных подхода – использование MACD в качестве индикатора и использование пересечений. Если брать все подряд сигналы по этим правилам, как на рисунке выше, то можно на таких вот широких диапазонах зарабатывать приличное количество пунктов. В первой сделке произошли продажи, во второй закрытие продаж и, так как мы оказались ниже нулевой линии, открытие покупок. В третьей точке закрытие покупок и снова открытие продаж. Причем такая незамысловатая торговля принесла бы нам 16 сделок, две из которых закрылись бы примерно в ноль, а остальные принесли бы прибыль в районе 4500 старых пунктов.

Можно пойти еще дальше и нанести на график MACD пару уровней выше и ниже нуля для фильтрации незначительных колебаний. В этом случае можно брать только те сделки, при появлении сигнала к которым MACD предварительно пробивал эти уровни. То есть пересечения произошли выше или ниже этих уровней или рядом с ними. В этом случае мы еще полнее будем использовать осцилляторные свойства MACD.

Вообще же, наиболее эффективно использовать MACD можно именно в таких условиях – когда рынок не находится в определенном тренде и при этом размах колебаний достаточно велик.

Дивергенции

Как и положено всем осцилляторам, самый сильный сигнал MACD – дивергенция. О типах дивергенции и методах ее определения в блоге уже была написана статья, поэтому не будем повторяться. Скажу лишь, что дивергенция именно от индикатора MACD является самой точной по сравнению с другими осцилляторами.

Определение дальнейшего краткосрочного тренда по столбикам гистограммы

Итак, по столбикам гистограммы можно определить продолжение текущего краткосрочного тренда и даже построить на этом свойстве индикатора простую торговую систему.

Очень часто при появлении нового пика сразу после пересечения индикатором MACD нулевой отметки появляется еще один пик, более высокий. Как правило, после пробоя первого пика цена продолжает движение либо сразу разворачивается. Если устанавливать отложенные ордера над первой свечой, на которой индикатор MACD пробил свой предыдущий максимум, может получиться вполне прибыльная торговая система.

Фигуры технического анализа

При внимательном рассмотрении гистограммы, рисуемой индикатором MACD, можно заметить, что и фигуры на нем отрабатывают вполне неплохо.

На картинке выше отчетливо видно, что при использовании принципа, описанного в предыдущем пункте, можно также успешно торговать и классические фигуры, такие, как голова и плечи, двойное дно. На рисунке выше изображено двойное дно индикатора MACD. При пробое правого плеча можно установить отложенный ордер (на покупку в данном случае) и войти в самом начале нового движения.

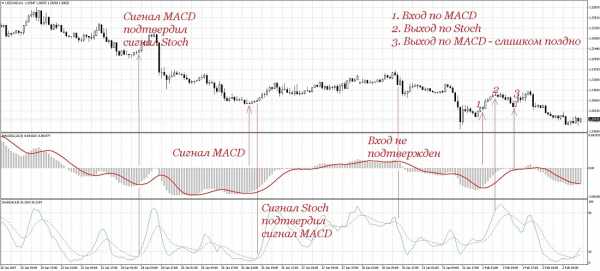

Совместное использование с другими индикаторами

Совместное использование индикаторов — всегда хорошая идея. Каждый индикатор имеет свои сильные и слабые стороны. Компьютер позволит вам построить столько индикаторов на своем ценовом графике, сколько вы хотите. Попытайтесь их объединять. Осцилляторы работают особенно хорошо в окружении неспокойного рынка и при важных поворотных пунктах, когда тренд теряет момент. Во время сильного тренда вверх на рынке осцилляторы могут больше навредить, чем помочь.

Сигналы, генерируемые линиями стохастика, бывает, слишком часто появляются и ненадежны при использовании только стохастика. Пересечения MACD менее часты и более надежны (хотя обычно более медленны). Способом увеличения ценности обоих индикаторов является их комбинирование. Почему бы, например, не использовать характеристики следования за трендом системы MACD в качестве фильтра стохастика? Другими словами, следуйте сигналам покупки на пересечениях стохастика только тогда, когда линии MACD имеют положительную проекцию.

А можно также использовать в качестве фильтра на дневные сигналы стохастика недельную гистограмму MACD. Вы будете использовать сигналы покупки на дневном графике стохастика для входа на сторону покупки, только когда недельная гистограмма MACD имеет положительное значение или повышается. В таком бычьем окружении вам лучше игнорировать краткосрочные сигналы продажи более чувствительной системы стохастика.

Преимущества MACD

Одним из основных преимуществ MACD является то, что он включает элементы и импульса и тренда в одном индикаторе. Как следующий за трендом индикатор, он не будет слишком долго давать ложную информацию. Использование скользящих средних гарантирует, что индикатор будет следовать за движениями рыночного инструмента. Используя вместо простых скользящих средних экспоненциальные скользящие средние, удалось снизить запаздывание.

Дивергенции в MACD могут быть ключевыми факторами в прогнозировании изменения тренда. Отрицательные дивергенции сигнализируют, что бычий импульс снижается и возможно изменение тренда с бычьего на медвежий. Это может служить тревожным сигналом для трейдеров, чтобы зафиксировать часть прибыли в длинных позициях или для агрессивных трейдеров, чтобы рассмотреть открытие коротких позиций.

Недостатки MACD

Одно из преимуществ MACD также может быть и недостатком. Скользящие средние, будь они простыми, экспоненциальными или взвешенными, являются запаздывающими индикаторами. Даже при том, что MACD представляет разницу между двумя скользящими средними, все равно может быть некоторая задержка в самом индикаторе.

MACD не особенно хорош для определения уровней перекупленности и перепроданности. Хотя возможно определить уровни, которые исторически представляют перекупленность и перепроданность, MACD не имеет каких-либо верхних или нижних пределов, ограничивающих его движения. MACD может продолжать движения за пределами исторических экстремумов.

MACD вычисляет абсолютную, а не относительную, разницу между двумя скользящими средними. Она рассчитывается вычитанием одной скользящей средней из другой. Если рыночный инструмент растет в цене, то разница (и положительная и отрицательная) между двумя скользящими средними будет расти. Поэтому трудно сравнивать уровни MACD за длительный период времени, особенно для и

tlap.com

Как использовать индикатор MACD на 100%

Наверно, каждый трейдер, вне зависимости от методов и приемов торговли, хоть раз да встречал аббревиатуру MACD.

Индикатор MACD основан на движении скользящих средних. Ниже вы узнаете, что представляет собой индикатор MACD, в каких ситуациях его лучше применять, как настроить, а также как пользоваться индикатором MACD на полную силу.

Что такое MACD простыми словами

В 1970 году у успешного трейдера и аналитика Джеральда Аппеля появилась идея создать инструмент технического анализа, который бы совмещал в себе основные преимущества осцилляторов и трендовых индикаторов, исключив при этом их основные недостатки.

Так появился индикатор MACD (Moving Average Convergence/Divergence, схождение/расхождение скользящих средних) ― средство технического анализа рынка основанное на оценке движений цены посредствам анализа сглаженной разницы схожденя/расхождения двух скользящих средних.

MACD простыми словами ― это результат одновременной оценки рынка двумя разными скользящими средними.

Описание индикатора MACD в примерах

Логика MACD заключается в том, что медленная скользящая средняя показывает долгосрочную рыночную тенденцию, а короткая ― то, что произойдет на торговой площадке сейчас или в ближайшее время. При наличии сильной разницы между этими двумя показателями, можно говорить о состоянии сильной перекупленности или перепроданности. Также средние скользящие могут наоборот сближаться, что свидетельствует о формировании на рынке состояния ценового равновесия.

Изначально MACD задумывался как линейный индикатор.

В таком виде на ценовом графике он выглядит как две скользящие средние, пересечение которых дает сигналы для входа на рынок. Однако, современная версия MACD ― это гистограмма, одну из скользящих средних стали представлять не в виде линии, а в виде вертикальных полос имеющих свое начало в нулевой линии.

Поэтому на сегодняшний день MACD представлен, как линейный индикатор и гистограмма.

Ускорение темпов роста индикатора в положительной плоскости позволяет судить об усилении бычьего тренда, поскольку это говорит о том, что быстрая средняя опережает медленную при движении за быстро растущей ценой.

Соответственно, увеличивается и расстояние между ними, что отражается на гистограмме как увеличение размера столбцов.

В случае, когда MACD демонстрирует сильное снижение и динамику в отрицательной зоне, можно говорить об усилении медвежьего тренда – медленная скользящая средняя вновь не успевает за быстрой, однако на этот раз при снижении цены. Когда движение индикатора становится плавнее, это является показателем ослабления тренда – снижение динамики цены позволяет медленной скользящей средней приблизиться к быстрой. Их пересечение на графике происходит в нулевой точке гистограммы.

Помимо гистограммы, индикатор имеет в своём составе две линии – первая из них представляет собой график самого индикатора. Для его построения из более длинной скользящей средней вычитается короткая. Как правило, в стандартных настройках терминалов первая устанавливается на уровне 26 дней, а вторая – 12, однако это не является обязательным условием – настройка MACD осуществляется в соответствии с потребностями трейдера. Линию MACD многие трейдеры предпочитают скрывать на графике, чтобы не путать её при торговле со следующим элементом.

Вторая линия носит название сигнальной и сама является скользящей средней MACD. Классической длиной этой средней является 9, однако это также не является абсолютом.

Настройка индикатора

Перед началом торговли с использованием индикатора, следует особое внимание уделить подбору параметров, с которыми данное средство анализа будет правильно работать. Настройка MACD не представляет особой сложности. У индикатора имеется 4 основных параметра:

- период быстрой скользящей средней;

- период медленной скользящей средней;

- период сигнальной скользящей средней;

- ценовое значение для расчета.

Стандартными настройками, в случае ведения торговли на понижение, для MACD являются периоды 26 для быстрой, 12 для медленной и 9 для сигнальной скользящей средней, при этом ценой для расчета служит значение закрытия свечи. При ведении торговли на рост рынка параметры 26 и 12 заменяются на 17 и 8 соответственно. Такие настройки были рекомендованы самим автором индикатора для торговли на фондовом рынке. Множество трейдеров также успешно используют MACD на срочном рынке и Forex не изменяя при этом стандартных параметров.

Выбор таймфрейма

Несмотря на то, что MACD можно поместить на любой временной интервал, наиболее эффективным представляется его применение на таймфреймах h2 и выше.

Индикатор дает сигналы с определенным запаздыванием, которое в полной мере ощущается на графиках с маленьким временным периодом. Также на небольших таймфреймах возможно появление ложных сигналов. Поэтому MACD не подходит для таких стратегий как скальпинг, которые применяются на графиках с небольшим временным периодом.

Считается, что торговать с использованием этого индикатора лучше всего на таймфреймах от часового и выше, однако многие опытные трейдеры утверждают, что действительно эффективным он становится на дневном.

К тому же далеко не всем известен тот факт, что и его стандартные значения 12, 26, 9 изначально разрабатывались именно под дневной таймфрейм.

Как пользоваться индикатором MACD и его сигналами

Существует несколько типов сигналов, которые можно получить от MACD. Первый из них – информация о формировании и силе тренда: постепенный рост индикатора позволяет судить о наличии на рынке трендового движения, а размер столбцов гистограммы – о его силе.

Существует несколько типов сигналов, которые можно получить от MACD. Первый из них – информация о формировании и силе тренда: постепенный рост индикатора позволяет судить о наличии на рынке трендового движения, а размер столбцов гистограммы – о его силе.Кроме того, MACD позволяет трейдеру получать данные о вероятных точках разворота. Сигналом появления разворотной формации считается формирование локальных экстремумов на гистограмме. Однако стоит понимать, что их появление не всегда сигнализирует о переломе тренда – такие сигналы необходимо проверять.

Также MACD позволяет наглядно фиксировать пересечения скользящих средних, что во многих стратегиях является сигналом входа в рынок. На диаграмме это отражается как пересечение столбцом нулевой линии координат. Причём пересечение гистограммой этой линии сверху вниз считается сигналом на продажу, а снизу вверх – на покупку.

Кроме того, в качестве предупреждающего сигнала нередко используют пересечение MACD собственной скользящей средней – сигнальной линии. Например, в случае, если линия MACD пересекает скользящую снизу вверх, находясь ниже нулевого значения, это можно считать предвестником её пересечения нулевой линии, то есть сигналом на покупку.

Ещё одним важнейшим сигналом является дивергенция или конвергенция. Эти формации необходимо рассмотреть подробнее.

Дивергенция и конвергенция MACD

Дивергенция и конвергенция ― одни из самых надежных сигналов MACD. Более того, дивергенция и конвергенция MACD ― самые точные сигналы среди всех осцилляторов.

- В аббревиатуре MACD буква «D» означает Divergence (с англ. «Дивергенция») ― процесс расхождения (разветвления) двух положенных в основу индикатора EMA. На графике это выглядит как удаление полосы или края гистограммы MACD от нулевой линии. В данном случае на рынке цена приобретает новую силу «импульс» и можно говорить об ускорении тренда.

- Буквенное сокращение «C» в аббревиатуре MACD означает Convergence (с англ. «Конвергенция») ― схождение (сближение) двух положенных в основу индикатора EMA. На ценовом графике данный процесс выглядит как сближение полосы или крайней части гистограммы MACD с нулевой линией.

Дивергенция MACD, как уже говорилось является мощным сигналом. Если на торговом графике происходит расхождение EMA индикатора, то трейдеру следует задуматься об закрытии позиции, либо открытии контртрендовой сделки, так как в ближайшее время произойдет разворот направления цен.

Исключением из правила, может быть появление дивергенции у нулевой линии индикатора, как правило в данном случае рынок ждет небольшая коррекция и продолжение трендового движения.

Конвергенция является не столь сильным сигналом, однако ее появление на экстремумах MACD, свидетельствует о наступлении разворотного движения.

Популярным способом торговли является использование дивергенции/конвергенции совместно с такими индикаторами как RSI, Stochastic, Alligator, а также с уровнями поддержки/сопротивления и Фибоначи.

Стратегии с MACD

Рассмотрим наиболее популярные стратегии с применением индикатора и гистограммы MACD.

Пожалуй, одной из самых известных и простых стратегий можно считать стратегию, основанную на сочетании Stochastic и MACD. Для реализации стратегии трейдеру потребуется:

- осциллятор Stochastic;

- собственно MACD;

- EMA периода 200 (в качестве дополнительного фильтра).

Торговля по системе ведется на таймфрейме h2 в направлении тренда присутствующего на один временной интервал выше, то есть тренда на h5.

Для осуществления покупки необходимы следующие условия:

- MACD (со стандартными параметрами) на графике h5 находится над нулевым уровнем;

- линии Stochastic (с настройками 3,5,11) на таймфрейме h2 пересеклись в зоне перепроданности (при волатильном рынке уровни перекупленности/перепроданности выставить равными 20 и 80, при более спокойном ценовом движении ― 30 и 70).

При открытии «короткой позиции» условия должны быть обратными:

- MACD на графике h5 должен быть под нулевым уровнем;

- линии Stochastic на таймфрейме h2 пересеклись в зоне перекупленности.

Лучшие брокеры для торговли и инвестиций

TOPCFDБинарные опционыАкцииФорекс

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Бинарные опционы | $250 | ЦРОФР | Далее… | |

| Акции, инвестиции, Форекс, Крипто | $500 | ASIC, FCA, CySEC | Далее… | |

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $250 | VFSC, ЦРОФР | Далее… | |

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $200 | CySEC | Далее… | |

| Форекс, инвестиции | $100 | IFSA, FSA | Далее… |

Брокер FiNMAX — брокер от профессиональной команды трейдеров. В платформе и условиях торговли были учтены все недостатки существующих брокеров, в итоге FiNMAX сразу стал одним из лучших. Регулируется ЦРОФР. Минимальный депозит $250, минимальная сделка $10.

Официальный сайт: FiNMAX

Брокер FinmaxFX предлагает огромное количество акций. Большинство брокеров стремится дать доступ только к самым популярным NYSE или NASDAQ, но у FinmaxFX есть огромное количество европейских и азиатских акций, большое количество индексов со всего мира, и конечно, ценные бумаги с американских бирж, включая и отечественные компании.

Брокер предоставляет профессиональную торговую платформу и лучшие условия. Рекомендуемый начальный депозит $250.

Официальный сайт: FinmaxFX

Стратегия MACD – Stochastic предусматривает ограничение убытков. Stop Loss выставляется за ближайшим локальным экстремумом. Take Profit не устанавливается, выход из сделки происходит с ориентиром на уровни поддержки/сопротивления, либо по обратному сигналу торговой системы.

В свое время данная торговая система снискала популярность у многих трейдеров, и поэтому на ее основе был создан торговый советник MACD Stochastic. Однако, в отличие от одноименной стратегии, он не давал столь стабильных торговых результатов.

Еще одной достаточно эффективной стратегией с использованием MACD является, стратегия основанная на пробое экстремума гистограммы:

- пробив нулевой уровень гистограмма MACD, создает свою первую точку экстремума;

- после формирования первого экстремума следует небольшой откат, после которого формируется, практически всегда, вторая точка экстремума и продолжается движение;

- ордер выставляется сразу после очевидного формирования первого экстремума, лучше всего это сделать за свечей сформировавший этот экстремум;

- ограничение убытков происходит путем выставления Stop Loss на уровне нулевой линии;

- выход из сделки осуществляется через Take Profit, который выставляется на расстоянии в 2-3 раза больше, чем расстояние ограничения убытков.

Данная стратегия очень похожа на скальпинговые торговые системы, однако работа ведется в данном случае на более высоких таймфреймах.

Полезные статьи:

Советы по применению

Существует несколько нюансов того, как пользоваться MACD, замеченных опытными трейдерами. Для повышения эффективности своей торговли стоит принять во внимание несколько советов:

- Сочетание индикаторов. Даже с самыми оптимальными настройками, MACD склонен выдавать большое количество ложных сигналов. Чтобы фильтровать их лучше использовать и другие индикаторы, способные подтвердить такие сигналы.

- Дисциплина. При работе с этим инструментом необходимо чётко придерживаться выбранной стратегии и соблюдать мани-менеджмент, не выходя за границы определённых заранее размеров сделки, соотношений риска и доходности, а также допустимых просадок.

- Долгосрочная торговля. MACD не предназначен для использования со скальперскими стратегиями, по этой причине лучше выбирать для работы с ним достаточно крупные таймфреймы.

- Тренд. Даже самые сильные разворотные сигналы MACD плохо работают на мощном сформировавшемся тренде. Это стоит учитывать, поскольку даже многократная дивергенция в условиях сильного тренда может не единожды оказаться ложным сигналом.

Соблюдение этих простых рекомендаций не даст стопроцентной гарантии успеха в торговле, однако увеличит его вероятность.

Заключение

MACD был разработан полвека назад. Однако, практика его применения показывает, что и сегодня он даёт трейдеру достаточно надежные торговые сигналы.

Существует два основных вида MACD ― индикатор и гистограмма. Принцип их работы одинаков, как и результативность. Некоторые проблемы в работе с данным алгоритмом могут возникнуть у трейдеров, работающих на Forex, срочном и товарном рынках. Однако, следует понимать, что данное средство технического анализа создавалось прежде всего для рынка акций. Поэтому перед работой на иных торговых площадках, MACD следует оптимизировать, подобрав наиболее подходящие настройки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

investingnotes.trade

Индикатор MACD — стратегии, дивергенция, сигналы, как пользоваться

Каждый трейдер рано или поздно начинает экспериментировать с техническими индикаторами, пытаясь найти «тот самый», который позволит открывать сделки, как минимум, со 100% прибыльностью. Зачастую, результатом таких изысканий становится график, испещренный сигналами всевозможных «суперприбыльных» индикаторов настолько, что напоминает картины абстракционистов.

Лучшее – враг хорошего, и, к сожалению, многие классические индикаторы становятся забытыми, хотя их эффективность не уступает, а порой даже превосходит все форекс граали. Сегодня мы поговорим об одном из таких индикаторов, а именно, MACD.

MACD — индикатор для начинающих

Индикатор MACD – это аббревиатура, расшифровывающаяся как Moving Average Convergence Divergence, что переводится как Схождение Расхождение Скользящих Средних. Его название правильно произносится как «Эм Эй Си Ди», хотя в русскоязычном сегменте Форекс можно встретить сленговое наименование «Макди». Индикатор MACD был изобретен в 1979 году трейдером Джералдом Аппелем для торговли на фондовом рынке, затем, как и многие другие индикаторы, «перебравшись» на валютный рынок Форекс.

MACD – это, по своему, уникальный индикатор, поскольку сочетает в себе качества трендового индикатора и осциллятора. С его помощью можно определить дальнейшее направление цены, потенциальную силу ценового движения, а также точки возможного разворота тренда.

Применение в индикаторе скользящих средних и сглаживание полученных сигналов обусловило наличие в MACD характерного для трендовых индикаторов качества – запаздывания сигналов. Вряд ли это можно считать существенным недостатком. Для скальпинга – это, безусловно, плохо, для трендовой торговли – наоборот, поскольку позволяет отсеивать шумы и ложные движения.

Наряду с этим, MACD является опережающим индикатором, что присуще осцилляторам, и позволяет заранее определить точки ценовых разворотов.

Еще один очень важный момент – индикатор MACD идеально подойдет для начинающих трейдеров. Качества трендового индикатора не даст новичку торговать против тренда, а качества опережающего осциллятора дадут возможность открыть сделку в самом начале тренда и закрыть сделку в момент его окончания.

Как установить индикатор MACD на график?

MACD является стандартным индикатором платформы MetaTrader 4. Для его установки нужно зайти во вкладку «Вставка – Индикаторы – Осцилляторы – MACD».

Рис. 1. Установка индикатора MACD

После этого появится окно настроек индикатора. Пока мы оставим стандартные настройки и вернемся к ним чуть позже для подробного разбора.

Рис. 2. Окно настроек индикатора MACD

В итоге, мы получаем индикатор MACD на графике в следующем виде.

Рис. 3. Индикатор MACD на ценовом графике

Параметры индикатора

Рассмотрим параметры индикатора MACD более подробно. Как понятно из рисунка 2, для настройки индикатора необходимо указать периоды для трех скользящих средних и по какой цене их строить.

Возникает справедливый вопрос: если в параметрах индикатора указываются только скользящие средние, то откуда берутся эти синие столбики в подвале? В этом и состоит суть индикатора MACD. Для ее понимания установим на график две экспоненциальных скользящих средних ЕМА с периодами, как в индикаторе MACD, то есть, 12 и 26.

Рис. 4. Пояснение параметров индикатора MACD

Как видно из рисунка 4, высота столбика гистограммы соответствует расстоянию между ЕМА 12 и ЕМА 26. При этом, если более быстрая скользящая средняя (в нашем случае ЕМА 12) находится выше более медленной (ЕМА 26), то столбики гистограммы будут находиться выше нулевой линии индикатора MACD. В противном случае столбики гистограммы будут ниже нулевой линии.

При пересечении двух скользящих средних гистограмма индикатора MACD будет реагировать пересечением нулевой линии из положительной зоны в отрицательную и наоборот. Именно поэтому индикатор и называется Схождение Расхождение Скользящих Средних.

А откуда берется красная пунктирная линия? Эту линию иногда называют сигнальной. Существует ошибочное мнение, что эта скользящая средняя сглаживает цену. На самом деле, эта линия является средним значением гистограммы. То есть, берутся последние цены закрытия баров (по умолчанию 9) и рассчитывается их среднее значение.

Как правильно настроить параметры MACD?

По умолчанию мы получаем индикатор MACD с параметрами 12, 26, 9. Изменяя эти параметры, можно регулировать скорость реакции индикатора на изменение цены и частоту подачи торговых сигналов. Мы рассмотрим два варианта – увеличение и уменьшение параметров.

- Увеличение параметров индикатора MACD

При увеличении параметров, индикатор MACD будет подавать торговые сигналы реже, а также будет отфильтровывать ложные сигналы. Однако, иногда это будет приводить к тому, что индикатор не будет реагировать на начало некоторых потенциально прибыльных ценовых движений.

- Уменьшение параметров индикатора MACD

При уменьшении параметров, будет прямо противоположный эффект. Индикатор станет более чувствительным к ценовым движениям, торговые сигналы будут появляться чаще, однако, и количество ложных сигналов увеличится.

Какие торговые сигналы дает индикатор MACD?

Теперь пора перейти к самому главному – какие торговые сигналы будет давать нам индикатор MACD. Итак, MACD может давать четыре основных торговых сигнала.

1. Определение направления и силы тренда

Если гистограмма находится выше нулевой линии и максимумы столбиков гистограммы последовательно повышаются, то на рынке присутствует восходящий тренд. Соответственно, для нисходящего тренда имеет место зеркальная ситуация. Этот метод определения тренда на периодах Daily и старше был предложен Александром Элдером в стратегии «Трех экранов».

Кроме того, этот метод позволяет оценить силу тренда. Логика процесса проста. Чем больше расстояние между скользящими средними, тем выше столбик гистограммы, а соответственно, тренд более устойчив.

Рис. 5. Определение тренда

2. Локальные минимумы и максимумы гистограммы

Образование локальных минимумов и максимумов на гистограмме свидетельствует, что цена начинает коррекцию или разворот. Обратите внимание, что разворот цены нельзя определить по показаниям только одного индикатора, он должен быть подтвержден и другими признаками.

Рис. 6. Начало коррекции или ценового разворота

3. Пересечение MACD с нулевой линией

Как мы писали выше, пересечение гистограммой нулевого уровня соответствует пересечению скользящих средних, что в классическом трейдинге трактуется как сигнал для входа в рынок.

То есть, если гистограмма MACD пересекает нулевой уровень сверху вниз – это является сигналом на продажу, если снизу вверх – это сигнал на покупку.

Стоит отметить очень важный момент. Среди трейдеров нет однозначного мнения. Некоторые считают этот торговый сигнал самым сильным, который можно получить от МАCD. Некоторые трейдеры утверждают, что торговля на пересечении скользящих средних – это полный бред. Мы считаем, что этот метод будет работать только при правильном подборе параметров индикатора и используемого таймфрейма в дополнении с подтверждением от других индикаторов.

Рис. 7. Пересечение гистограммой нулевого уровня

4. Использование дивергенций

Дивергенция на Форекс – это расхождение между направлением цены и направлением индикатора, что трактуется как предпосылка к скорому развороту тренда.

В случае с MACD, дивергенция определяется между направлениями цены и последовательно повышающимися или понижающимися столбиками гистограммы. Обратите внимание, что пики гистограммы считаются только выше или только ниже нулевого уровня. При пересечении нулевой линии гистограммой, дивергенция считается разряженной.

Рис. 8. Использование дивергенции на MACD

Есть ли у MACD минусы?

Минусами обладают все технические индикаторы. Не стал исключением и МАCD. Основным недостатком является использование скользящих средних, что приводит к запаздыванию сигналов, а также к множеству ложных сигналов во флетовых движениях.

Не к недостаткам, а скорее, к нюансам, можно отнести то, что классический МАCD рассчитан на анализ таймфреймов от дневного и старше. Кстати, мало кто об этом знает, на параметры индикатора по умолчанию (12, 26, 9) изначально рассчитаны для дневного графика. Безусловно, никто не запрещает использовать МАCD на меньших таймфреймах, но при этом качество сигналов будет «страдать». Соответственно, индикатор МАCD нуждается в настройке параметров под каждый используемый таймфрейм и валютную пару.

Так стоит ли использовать в торговле индикатор МАCD?

Несмотря на относительную «древность», индикатор МАCD по-прежнему не утратил актуальность и используется во многих трендовых стратегиях. Кроме того, сам МАCD послужил основой для создания более продвинутых модификаций с повышенной эффективностью.

Индикатор МАCD по праву считается «заслуженным ветераном» валютного рынка Форекс. Понимание принципов его работы станет ключом для получения прибыли в торговле даже для начинающего трейдера.

Вам также будет интересно

fortrader.org

Как использовать индикатор MACD

Один из самых популярных в мире индикаторов технического анализа — это MACD, что расшифровывается, как moving average convergence/divergence (схождение и расхождение скользящих средних).

Этот замечательный инструмент, созданный Джеральдом Аппелем (Gerald Appel), знает каждый трейдер любыми активами, от золота до акций, фьючерсов или, конечно же, бинарных опционов.

Большинство сверхуспешных и простых в использовании индикаторов создавались крутыми трейдерами, которые и заработали с их помощью свои миллионы. В этом плане, история Аппеля весьма показательна.

Создатель MACD

Индикатор Макди был создан Джеральдом в далеком 1979 году. Но Джеральд не сразу стал таким продвинутым чуваком. В действительности, изначально он работал… психоаналитиком. Кроме того, он также был весьма известным фотографом. Короче говоря, весьма творческая личность.

И вот знание человеческой психологии и помогло ему создать один из самых успешных индикаторов в истории финансов. К немалому удивлению самого автора, который и не предполагал, что его детище ждет столь блестящее будущее.

Вот такой чувак. На вид – типичный психоаналитик (хехе).

Но, видимо, работа психологом с нервными домохозяйками не приносила достаточно дохода, и Джеральд ударился во все тяжкие. И весьма успешно — миллионер, автор более 15 книг, общепризнанный эксперт технического анализа. Короче говоря, типичный путь успешного трейдера и управляющего клиентскими активами. Владелец двух инвестиционных компаний.

Кстати, жив-здоров и по прежнему работает с акциями, опционами, биржевыми инвестиционными фондами (ETF) и тому подобным. Человек — успех. И все благодаря своему индикатору. Уж коли мы не можем пока создать свой — давайте воспользуемся тем, что сделано до нас.

Краткая история MACD

Кто эти человеки, создавший индикатор, что покорил трейдерский мир?

- В 1979 году Аппель создал индикатор, который и стал линиями MACD.

- В 1986 году Томас Эспрей (Thomas Aspray) добавил к MACD гистограмму.

Благодаря Томасу, индикатор стал еще более точным. Гистограмма дополнила пересечение двух линий — основной сигнал MACD.

Чтобы открыть индикатор в живом графике, щелкните на кнопке Indicators и выберите MACD.

Ну, с историей разобрались, к делу.

Формула

Как всегда, одним глазком глянем на формулу. Да, в живом графике она вычисляется автоматически, но иметь общее представление о том, что же мы используем, не помешает. Индикаторы такого класса, как MACD, всегда основаны на скользящей средней.

Линий в индикаторе, собственно говоря, две. Плюс, есть и гистограмма.

- Линия MACD: EMA 12 дней — EMA 26 свечей.

- Сигнальная линия: EMA за 9 свечей.

- Гистограмма: линия MACD — сигнальная линия.

Как видите, ничего сложного.

Описание MACD

Индикатор весьма прост — не удивительно, что он столь популярен. Ну кто же любит мозговыносящие инструменты, после которых не знаешь, то ли плакать навзрыд, то ли истерически биться головой об стену? С MACD все намного проще. Принцип его использования показан на рисунке ниже.

У индикатора всего три простых компонента:

- линия MACD;

- сигнальная линия;

- гистограмма.

Вкратце о каждом.

Линия MACD

Эта линия делается очень просто. Берется длинная средняя скользящая (EMA) и вычитается из более короткой EMA. Длинная, как правило, равна 26 дням, короткая — 12 дням. Впрочем, никто не мешает вам указать собственные значения.

Сигнальная линия

Это EMA из линии MACD. Здесь вы тоже можете выбрать, какой именно длины должна быть средняя скользящая. Как правило, это значение равно 9.

Гистограмма

По мере развития цены, расстояние между линией MACD и сигнальной линией будет изменяться. Вот это и показывает гистограмма. Ее задача — указать, как именно две линии MACD далеко или близко друг от друга.

Кроме того, гистограмма может быть выше или ниже нулевой (базовой) линии. И когда гистограмма выше — цена, как правило, идет вверх. И наоборот. Ниже? Цена падает.

Общий принцип использования таков. Когда гистограмма выше нулевой линии и ее значение увеличивается, значит, цена растет. И напротив — если гистограмма под нулевой линией, цена падает.

Стратегия

В MACD есть всего 3 ситуации, что нам нужны. Это:

- пересечение сигнальной линии;

- пересечение нулевой линии;

- дивергенция.

Теперь вкратце рассмотрим каждый из них.

Пересечение сигнальной линии

Это самый популярный, актуальный и востребованный (вот сколько преимуществ) сигнал индикатора MACD. Помните о том, что сигнальная линия, фактически, представляет собой индикатор для индикатора. Поэтому сигнальная всегда несколько отстает от линии MACD.

Следовательно, если линия MACD пересекает сигнальную линию — ждите резкого изменения цены вверх или вниз. Чтобы научиться правильно использовать индикатор, нужно не только выявлять пересечения, но и стараться не попадать на ложные сигналы. Это не трудно и приходит с опытом.

В примерах линия MACD выделена синим цветом. сигнальная линия – красным.

Это, по сути, основные сигналы индикатора:

- линия MACD пересекает сигнальную линию снизу вверх: цена готова пойти вверх;

- линия MACD пересекает сигнальную линию сверху вниз: цена готовится пойти вниз.

А вот и на реальном примере.

Пересечение нулевой линии

Ну а это еще один сигнал. В данном случае линия MACD пересекает нулевую линию и всегда идет вверх либо вниз.

- Если MACD пересекает нулевую линию снизу вверх — курс пойдет вверх.

- Пересечение нулевой линии сверху вниз — курс пойдет вниз.

Дивергенция

Дивергенция с MACD ничем не отличается от таковой для Стохастика. Принцип абсолютно тот же. Если MACD идет вверх, а цена — вниз, то слушать нужно MACD: цена изменится и тоже пойдет вверх.

Позитивная дивергенция (цена вверх)

К примеру, на рисунке ниже, мы видим, что цена за выделенный стрелкой период падает, а вот MACD, напротив, стремится вверх. Индикатор прав и видит ситуацию заранее — цена пойдет вверх. Так и происходит.

Негативная дивергенция (цена вниз)

Те же яйца, только в профиль. MACD стремится вниз и скоро за ним последует и цена.

Торговля по MACD в бинарных опционах

Как видите, индикатор макди не только простой, но и более чем эффективный. По сути, это индикатор и стратегия в одном флаконе. Он не только позволяет выявить тренд, но и поможет определить силу, с которой движется цена (так называемый “моментум”).

Используйте MACD только на рынке с хорошей волатильностью. Это когда цену “колбасит” по графику: она резво идет то вверх, то вниз. Если же топчется на одном месте и движется вбок – актив игнорируйте и найдите другой.

Как же по нему торговать? Смотрите на пересечения и на дивергенции. Особенно на последнюю – именно дивергенция всегда точно показывает на изменение тренда. Это великолепный сигнал.

Не забывайте смотреть на поведение валютной пары или другого актива в разных таймфреймах и, исходя из этого, корректировать свою стратегию.

Золотой момент в бинарных опционах – разумеется, пересечение линий. Главное – не ошибиться с временем экспирации.

- Если работаете с 5-минутным графиком – ставьте экспирацию на 5-25 минут (мой любимый промежуток).

- Часовой таймфрейм – экспирация хороша на конец дня.

- Ну а 1-минутный график только для краткосрочных турбо-опционов на 1-3 минуты.

Есть ли недостатки?

Безусловно, несмотря на все свои преимущества, есть у макди и определенные недостатки. Но они точно такие же, как и любого другого индикатора. Слепо верить индикатору — нельзя. Ни один индикатор не дает 100% успешных сделок. Рассматривать его нужно только вместе с анализом движения цены.

Вы должны понять, движется ли цена вверх, вниз или же находится в боковом движении. Используйте разные таймфреймы, оценивайте обстановку в целом. И только затем полагайтесь на MACD. Кроме того, не особенно желательно использовать его на 1-минутном графике . Впрочем, это относится к большинству трендовых индикаторов.

При надлежащей практике, MACD покажет замечательные результаты — для того он и создан, поэтому и популярен. Но запаситесь терпением, практика не одобряет суеты.

Как настроить MACD

Для настройки индикатора, щелкните на значке в виде шестеренки.

Откроется окно с тремя вкладками. Все настройки делаются на первой вкладке — Inputs.

Изменять эти параметры не обязательно. По умолчанию, там выбраны типовые варианты, которые подходят для любых валютных пар или акций. Тем не менее, кратко пройдемся по основным показателям.

- Fast Length. Период короткой EMA. По умолчанию 12 дней

- Slow Length. Период длинной EMA. По умолчанию 26 дней.

- Source. Указывается, какая цена свечи используется для расчетов. По умолчанию Close – цена закрытия.

- Signal Smoothing. Временной период для сигнальной линии. По умолчанию 9 дней.

- Simple MA (oscillator). Сильное сглаживание графика. Хорошо для больших таймфреймов.

- Simple MA (signal line). Небольшая коррекция сигнальной линии.

Никто не ударит вас по рукам, если вы покликаете по разным параметрам и посмотрите, что изменяется. Но — не слишком с этим усердствуйте. Вам нужно практиковаться, а не пытаться найти супер-параметры, которые сразу сделают вас богатыми.

Меню Style и Properties – стандартные для графика. В первом можно поменять цвет линий и гистограммы, во втором поправить отображение индикатора. Можно ничего не трогать — изменения не существенные.

Вот такой вот он, индикатор MACD, он же макди. Классный, удобный, проверенный десятилетиями торговли. Добавьте к нему линии поддержки/сопротивления и получите прекрасный инструмент, с помощью которого можно добиться отменных результатов.

binguru.net

Индикатор MACD, полное описание работы и настройка индикатора МАКД

Большинство трейдеров хотят найти священный Грааль, позволяющий извлекать прибыль из подавляющего большинства сделок. Каждый раз, скачивая новый индикатор, идеалист в глубине души надеется, что это именно тот инструмент, который позволит выработать беспроигрышную стратегию. Однако немногие подозревают, что Грааль у них под носом, и это индикатор MACD, установленный в торговый терминал по умолчанию. Рассмотрим, чем так хорош этот инструмент, как его использовать в практической торговле, руководствуясь несколькими существующими стратегиями.

Существующие индикаторы делят на две основные категории:

- Осцилляторы для трейдинга в условиях боковой консолидации.

- Трендовые, используемые для торговли в направлении господствующей тенденции.

Инструмент МАСД относится к трендовым осцилляторам, принцип работы которых базируется на расхождении и схождении средних скользящих.

Содержание статьи

Характеристики индикатора MACD

Индикатор совместим со всеми типами платформ для торговли с любыми валютными парами на тайм-фрейме старше H-1. Торговать можно круглосуточно, пользуясь услугами одного из популярных дилинговых центров.

История появления MACD

Индикатор создал Джералд Аппель для анализа акций, торгуемых на фондовом рынке. Аналитик разработал продукт в 1979 г. и протестировал на нескольких финансовых рынках, включая «Форекс». Инструмент помогает получить много полезных сведений о движении цены.

Расчёт MACD

Расчёт индикатора осуществляется с учётом трёх MA, несмотря на то что на графике их всего две. Параметры более длинной МА рассчитывают из показателей короткой, после чего разность сглаживают. Необходимость в сглаживании возникает из-за высокой волатильности и отсутствия чёткой картины ценового движения, препятствующего определению направления тренда. Благодаря сглаживанию можно нивелировать ценовые движения, инициируемые крупными участниками рынка для ввода в заблуждение частных трейдеров и набора за счёт них своей позиции.

Благодаря этому индикатор МАКД идеально подходит для трейдинга по тренду, но не позволяет спекулировать в рамках боковых консолидаций, так как подаваемые сигналы на вход в сделку поступают слишком поздно, когда позицию уже надо закрывать. Механизм двойного сглаживания служит гарантией того, что подаваемые индикатором сигналы будут точными с высокой долей вероятности. Инструмент отображается в отдельном окне, располагающемся в нижней части терминала.

Изначально осциллятор имел вид двух МА, при пересечении которых можно было идентифицировать сигнал к открытию позиции. Более поздний вариант визуализации связан с изображением одной из линий в формате гистограммы, представляющей собой столбцы, формирующиеся сверху или снизу относительно нулевой отметки.

Фактически МАК ДИ показы

investoram.org

Индикатор MACD — как пользоваться? Настройка и применение |

Индикаторный анализ представлен огромных количеством разных инструментов, которые разделены на виды и типы по своему назначению. Так или иначе они все оценивают изменение цены, давая математический результат, который трейдер интерпретирует в соответствии с известными шаблонами. Одним из наиболее популярных можно назвать индикатор MACD – осциллятор, который изо дня в день подтверждает свою эффективность и которым пользуются даже те, кто в принципе скептически относится к техническому анализу.

Из данной статьи Вы узнаете:

Индикатор MACD — что это?

Индикатор MACD – это один из лучших классических осцилляторов, основанный на скользящих средних и оценивающий динамику изменения цены. Данный индикатор используется как для поиска точек разворота, так и в качестве вспомогательного инструмента и фильтра при работе в направлении тренда. Для MACD характерны как сигналы присущие прочим осцилляторами, так и специфические, которые обычно применяют в стратегиях вместе с другими индикаторами. По мнению многих пользователей, это один из лучших, если не самый лучший осциллятор наравне с RSI.

Описание индикатора MACD

История этого осциллятора насчитывает несколько десятков лет. Он создавался в те времена, когда рынок форекс только начинал приобретать черты того, что мы видим сейчас. Основным сектором биржи, который анализировали, был фондовый. Этот период времени совпадает со всплеском интереса к волновой теории, поэтому очень часто можно увидеть именно индикатор МАКД на графиках с разметками волновиков.

В то время в основном торговали по четырёхчасовым и дневным графикам, соответственно, и сами индикаторы тоже применялись на этих периодах. Логика здесь довольно проста – торговая сессия составляла всего лишь 7-9 часов, поэтому проще было оценивать именно дневные тренды.

Это сейчас может быть ситуация, когда на азиатской сессии у нас одна тенденция, на европейской другая, а на американской вообще флэт. И можно каждую из них торговать отдельно в соответствии с интересами участников. Поэтому, часто можно услышать жалобы пользователей на то, что индикатор не очень хорошо себя проявляет на небольших периодах. На часовом тайм фрейме действительно может быть много ложных сигналов, но нужно понимать, что МАКД на это и не рассчитан.

Поэтому первое, что нужно сделать – это запомнить, что данный осциллятор мы применяем только при торговле в среднесрочной и долгосрочной перспективах. В таком виде он будет очень полезен, статистика отработки будет гораздо выше, а количество ложных сигналов значительно сократится.

Индикатор MACD появляется на графике в отдельном окошке рабочей области. Справа имеется шкала значений, которые, впрочем, никакой особой роли в торговле не имеют, так как графическое представление индикатора очень наглядно, положительные и отрицательные значения легко определяются. Всего в индикаторе два основных элемента:

1. Диаграмма. Это отличительная особенность индикатора, которая сделала МАКД столь удобным. Как известно, практически все осцилляторы строятся на скользящих средних, зачастую заменяя их на графике и позволяя оценивать движение цены. В MACD это реализовано в уже готовой разнице между ними. То есть каждый столбик диаграммы показывает разность между быстрой скользящей средней и медленной в данный момент времени. В целом, можно сказать, что это наиболее удобный способ оценки разницы между ними, так как воспринимать диаграмму гораздо проще, чем вглядываться в то, как линии мувингов расположены относительно друг друга. К тому же она хорошо демонстрирует тенденцию.

Если линии сходятся и расстояние между ними уменьшается, то в этом случае столбики диаграммы будут последовательно уменьшаться. Если же, наоборот, быстрый мувинг начинает отдаляться от медленного, то столбики начнут увеличиваться. При равномерном движении диаграмма будет оставаться примерно на одном уровне, но бывает это не так и часто, особенно. На стандартных настройках.

В этом, кстати, проявляется одно из крайне полезных свойств осциллятора MACD – он постоянно сигнализирует о движении в том или ином направлении. Конечно, это нельзя использовать как целую торговую систему, но как фильтр вполне сгодится в дополнение к другим инструментам анализа.

2. Сигнальная линия, которая по умолчанию представлена красного цвета и и пунктирной. Она то входит в тело диаграммы, то выходит из него, что также является определённым сигналом, который мы будем рассматривать в дальнейшем. По сути это простое усреднение самого значения индикатора MACD, то есть в данном случае такой элемент выступает как сглаживающий фактор. Это достаточно важно, так как одно лишь усреднение редко когда может дать полное представление о происходящем в данный момент на рынке, так как всё может поменяться буквально за пару баров выбранного тайм фрейма.

Вся диаграмма строится вокруг нулевого значения. То есть можно сказать, что экран делится на две части:

- Ниже нулевого значения. Столбики растут вниз, это говорит о том, что расстояние между скользящими средними становится больше, при этом быстрая находится ниже медленной. Как не сложно догадаться, цена при этом снижается.

- Выше нулевого значения. Здесь всё наоборот. Столбики растут вверх, быстрая скользящая средняя выше медленной, цена растёт.

Всё перечисленное само по себе сигналами не является, это лишь краткое пояснение того, как работает осциллятор и что означает то или иное положение элементов диаграммы. Как видим, принцип работы совсем не сложный, разобраться в нём легко. Важно понимать, что означают данные индикатора, а также как он работает.

Такой подход позволит проанализировать типичные ситуации, понять смысл сигналов, то есть за счёт чего они образуются. Нередко можно встретить стратегии, в которых сигналы с индикатора МАКД не являются стандартными, а просто обнаружены автором и применяются в конкретных ситуациях и конкретном виде.

Настройка индикатора MACD

Параметры этого индикатора не особенно примечательны, всё очень похоже на другие индикаторы. Чтобы добавить его в рабочую область, нужно открыть список индикаторов, далее выбрать группу “Осцилляторы” и уже в ней должен быть MACD. Обычно он есть в каждом торговом терминале, по крайней мере, в Метатрейдере 4 и 5 версий практически всегда.

В любом случае, даже если используется какая-то другая программа, всегда можно поискать в сети, ведь это один из основных индикаторов, он переложен на множество языков программирования. После того, как индикатор добавлен, открывается окошко с параметрами. Важно отметить, что в большинстве случаев стандартные настройки являются оптимальными, они подбирались автором алгоритма долгое время. Поэтому менять их следует только при необходимости со стороны стратегии.

1. Быстрая экспоненциальная скользящая средняя. Здесь по умолчанию стоит период 9. Удобное значение, которое на том же четырёхчасовом графике отражает усреднение за последние двое суток. Ставить значение меньше не имеет особого смысла, так как в этом случае диаграмма будет сильно колебаться, давая ложные сигналы. Увеличение же приведёт к сокращению диапазонов, это затруднит идентификацию сигналов, да и вообще ухудшит восприятие. Правда, увеличение периода может быть оправданным, если индикатор MACD для мт4 всё же используется на периодах меньше четырёхчасового, но в этом случае его следует менять не в отрыве от остальных параметров. То есть вместе с этим менять и последующие, причём в одном направлении.

2. Медленная экспоненциальная скользящая средняя. Второй компонент для построения нашей диаграммы. Не смотря на более крупный период по сравнению с быстрой, экспоненциальный метод вычисления вносит свои коррективы в поведение – мувинг достаточно быстро реагирует на изменение цены в краткосрочной перспективе. То есть получается, что нет сильного запаздывания, которое наблюдается в обычных мувингах, построенных по принципу среднего арифметического.

Тот факт, что обе средние экспоненциальные, даёт достаточно быструю реакцию на рост или снижение, но при этом они как бы компенсируют друг друга – и быстрая и медленная достаточно чувствительны по отношению к цене последних баров, так что индикатор эффективен.

3. Скользящая средняя самого индикатора, то есть нашей диаграммы. Это та самая красная пунктирная линия, про которую говорили в описании. Она является скользящей средней, вычисленной по простому методу (SMA), которая в качестве элементов использует значение разницы между быстрой и медленной экспоненциальными скользящими средними, образующими столбики диаграммы индикатора MACD.

По сути это получается сглаживание, то есть мы смотрим на положение диаграммы относительно её усреднённого значения(или наоборот). Это позволяет оценивать не только положение мувингов относительно друг друга, но и движение индикатора, вернее, диаграммы. Достаточно важный элемент, который даёт свои сигналы или же выступает подтверждением.

4. Одно из четырёх основных значений бара, а также нескольких производных от них, которое будет участвовать в расчётах индикатора. Здесь подразумеваются следующие:

- максимальное значение бара;

- минимальное значение бара;

- цена открытия бара;

- цена закрытия бара;

- среднее арифметическое максимума и минимума;

- среднее арифметическое максимума, минимума и цены закрытия;

- среднее арифметическое максимума, минимума и удвоенной цены закрытия.

Обычно используется стандартное значение, а именно – цена закрытия (Close). Объясняется это тем, что применение к текущей цене даёт возможность наблюдать показания индикатора прямо сейчас, то есть актуальные. И при изменении этой цены индикатор также будет менять свои показания. Но, поскольку торговые рекомендации подразумевают вход только на следующем после сигнала баре, у нас получается польза от такого применения только в случае, если трейдер торгует на малых периодах и отходит от правил и норм использования этого индикатора.

5. Закрепление минимума и максимума. Данный параметр используется в том случае, когда в одно и то же окошко индикатора помещается не один, а сразу несколько. Самый распространённый случай – работа с МАКД и стохастиком. Из-за того, что для первого не так важно значение (об этом говорили ранее), а для второго, наоборот, крайне важно, нужно приводить их к одной размерности. Дело в том, что без сигнальных линий стохастик в принципе не очень-то информативен, так как придётся смотреть именно его значение, в то время как проведение горизонтальных уровней на отметках 20 и 80 значительно упрощает восприятие, да и вообще графический способ подачи информации намного лучше.

Соответственно, поставив галочки, получим окошко, пригодное для применения не одного лишь индикатора MACD. Одна из основных причин, почему трейдеры прибегают к такому решению – экономия пространства в рабочей области. Не у всех есть большие мониторы, поэтому лишнее окошко может значительно сократить место, а всё же наибольшее значение имеет именно он.

Индикаторы подбираются таким образом, чтобы не мешать друг другу. Например два диаграммных не дадут никакой информативности, в то время как две линии стохастика, особенно, при правильно подобранной цветовой схеме, совсем не помешают. Для того, чтобы добавить ещё один индикатор, нужно открыть навигатор и перетащить его в окошко с уже имеющимся MACD.

Если трейдер всё же решает отойти от стандарта и использовать подобранные им самим параметры, то в этом случае самый наглядный способ – добавить в рабочую область не одно окошко индикатора MACD, в котором будут меняться значения периодов для скользящих средних или применения, а два или более. В этом случае перед глазами будет обычный МАКД и тот, в котором мы что-то меняем. Основное преимущество заключается в том, что есть возможность прямого сравнения поведения индикатора в каждой конкретной торговой ситуации.

Например, как он будет реагировать на смену тренду, насколько запаздывать, как часто давать ложные сигналы и так далее. Но нужно помнить, что параметры желательно менять всей группой, чтобы не сильно искажались конечные значения и показания.

Сигналы MACD

Не смотря на то, что осцилляторы обычно применяют для поиска точки разворота и его подтверждения, есть также ряд сигналов, которые могут пригодиться и в трендовой торговле. МАКД как раз относится к таким универсальным средствам индикаторного анализа, которые позволяют получать информацию разного рода, не ограничиваясь одними лишь сменами направления движения цены. Теперь рассмотрим все типичные сигналы, которые даёт индикатор MACD, как пользоваться и применять его в торговле:

1. Формирование разворотов на самой диаграмме. Это очень простой, но в то же время эффективный сигнал, дающий возможность хорошо входить в рынок. Конечно, он не отрабатывает вообще всегда, но статистика достаточно убедительна. И здесь как раз стоит принять во внимание, что данный алгоритм рассчитан на среднесрочную торговлю. Понять это очень просто – резких разворотов на минутном (пятиминутном, пятнадцатиминутном) графике не счесть, почти каждый второй. А вот на четырёхчасовом – по пальцам пересчитать и, как правило, они обычно связаны с каким-либо громким событием, заседанием центробанка, словом, сильными новостями. Поэтому ищем такие сигналы на Н4 или даже лучше D1, они намного надёжнее.

Основная идея заключается в том, что размер столбиков диаграммы начинает сокращаться. Это актуально в обоих случаях:

- цена после снижения разворачивается вверх, соответственно, отрицательное значение диаграммы начинает сокращаться – столбики уменьшаются в размере и начинают приближаться к нулевой отметке;

- цена после роста разворачивается и происходит всё то же самое, только теперь положительное значение столбиков начинает уменьшаться и они устремляются к нулевой отметке, только теперь уже с другой стороны.

То есть получается, что мы просто ждём разворота на самом индикаторе. Тут важно помнить, что локальные коррекции во время тренда могут вызывать незначительные откаты, поэтому нужно увидеть хорошо очерченный разворот диаграммы, при этом как минимум два бара должны закрыться так, чтобы столбики сокращались. Учитывая описанный выше принцип работы применения цены Close, значение может довольно значительно колебаться, поэтому ждём закрытия. Тут ещё играет роль тот факт, что к моменту закрытия бара цена может сделать рывок, который очень сильно изменит его форму. Например, был разворотный сигнал в виде свечной модели “Молот”, а буквально за 5 минут он может превратиться в обычную падающую свечу с короткой нижней тенью.

2. Следующие два сигнала как бы дополняют друг друга. Речь идёт о направлении изменения столбиков диаграммы и пересечении нулевой отметки. Начнём с первого. Итак, если происходит последовательное изменение в одном направлении диапазона столбиков, это говорит о наличии тренда. То есть, если после сильного падения наблюдается уменьшение отрицательного значения индикатора MACD, то это говорит о начале тренда, направленного вверх. Аналогично и с падением диаграммы после сильного роста. Безусловно, это может оказаться просто коррекцией, поэтому данный сигнал следует рассматривать исключительно как вспомогательный. Точка разворота определяется другими методами, а вот подтверждение смотрим уже на МАКД.

Далее переходим ко второй части этого сигнала. Пересечение нулевой отметки свидетельствует о развитии тренда. Исходя из сути работы индикатора, получается, что разница между быстрой скользящей средней и медленной переходит от отрицательного значения к положительному и наоборот. Соответственно, если рассмотреть это с точки зрения примитивных стратегий на пересечениях мувингов, получаем сигнал ко входу в рынок.

Стоит отметить, что немало стратегий содержат этот элемент, причём предлагается входить в рынок именно в тот момент, когда индикатор MACD сменил знак. Обычно это сопровождается ещё некоторым количеством условий и положение диаграммы служит подтверждающим элементом торговой системы.

Также не забываем, что одного лишь пересечения этой нулевой отметки мало, важно, чтобы хотя бы один бар закрылся с другой стороны. Бывает так, что диаграмма зависает на месте, никак не пересекая нужный уровень. В этом случае, если так пройдёт несколько баров и не будет явного закрепления, лучше воздержаться от торговли, так как рынок находится в очень неустойчивом равновесии и совершенно неизвестно, что будет дальше. В принципе, это обычно и по самому развитию тренда видно – уверенное движение обычно останавливается и корректируется в совсем незначительной степени, в то время как слабые тренды с глубокими постоянными откатами могут прекратиться в любой момент. Так что закрепление очень важно.

3. Дивергенция и конвергенция. Это типичные для осцилляторов сигналы, которые хорошо идентифицируются на индикаторе MACD. Основная суть заключается в следующем (рассмотрим на примере дивергенции, конвергенция – просто противоположный сигнал).

График имеет восходящий тренд, который в какой-то момент времени делает разворот, образовывая локальный максимум. После этого происходит коррекция и далее тренд продолжается, цена обновляет этот максимум. В это же время на индикаторе у нас есть также два локальных максимума, но только в случае со вторым обновления уровня первого не происходит. Если провести по экстремумам линии на графике и на индикаторе, то они будут расходиться. Это очень сильный разворотный сигнал осциллятора.

Преимущества и недостатки МАКД

Начнём с сильных сторон:

- Это очень простой и наглядный индикатор, достаточно лишь одного взгляда, чтобы оценить ситуацию.

- Сигналы индикатора достаточно точны, его можно применять на любых инструментах со стандартными параметрами.

- Из-за своего вида и алгоритма вычисления дивергенции и конвергенции лучше всего смотреть именно на MACD.

- Индикатор проверен временем – за 40 лет он не утратил своей актуальности.

- Индикатора MACD можно с успехом использовать для скальпинга на форекс., а также для краткосрочной торговли бинарными опционами.

Теперь перейдём к минусам, многие из которых весьма условны:

- Годится только для крупных периодов, либо для консолидаций на М30-Н1.

- Для оповещения об определённых сигналах нужно скачивать отдельный индикатор MACD с алертом.

- Не подойдёт для любителей максимально точных входов, так как имеет запоздание, которое отчасти компенсируется надёжностью сигналов.

Заключение

Настройка индикатора MACD и работа с ним не требует от трейдера глубоких познаний в торговле. Все описанные сигналы составляют практически весь перечень возможностей индикатора. Но со временем на базе МАКД было создано довольно большое количество авторских разработок, которые чем-то лучше, а чем-то хуже оригинальной версии. Так что при желании можно поискать и ознакомиться с такими версиями, если в стандартной что-то не понравится.

Торгуйте только у надежных форекс брокеров

| № | БРОКЕР | ССЫЛКА | MIN. ДЕП | ГОД ОСНОВ. | РЕГУЛЯТОР | ДЕМО | МОБ. |

internetboss.ru

Использование индикатора MACD вместе с RSI, SMA

Большинство крипто-трейдеров используют множество динамических индикаторов, которые помогают найти точку входа/выхода и продолжительность тренда. Один из них – MACD, позволяющий заранее определить точки изменения тренда.

Что такое MACD?

MACD (Макди) – это уникальный и проверенный десятилетиями инструмент, сочетающий в себя как трендовый индикатор, так и опережающий осциллятор. По определению, MACD представляет собой схождение и расхождение скользящих средних, которое показывается в виде гистограммы, а самая скользящая средняя рисуется в виде линии. Он помогает определить дальнейшее направление цены и точки разворота бычьего/медвежьего тренда.

Для того, чтобы начать получать первую прибыль в крипто-трейдинге, вам не нужно понимать как он рассчитывается и строится. Важнее всего понимать – как его применить на практике, поэтому перейдем к практической части по использованию MACD, заодно и поймете почему он настолько популярен на традиционном рынке.

У индикатора MACD есть 3 ключевые составляющие: линия MACD (синего цвета), линия Signal (оранжевого цвета) и сама гистограмма, относящаяся к классу осцилляторов, которая представляет собой вычитание линии Signal из линии MACD.

Теория может показаться Вам очень трудной, но поверьте, на практике MACD является простейшим индикатором, который используют миллионы трейдеров по всему миру.

Индикатор MACD на практике

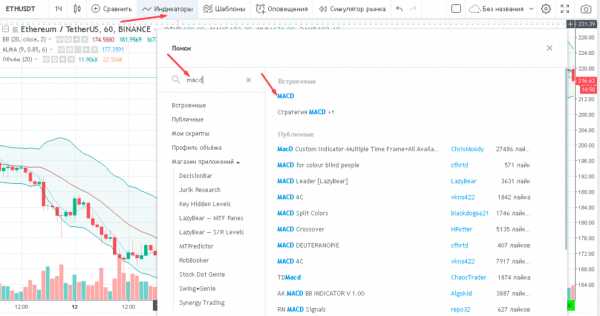

Проходим на сервис tradingview.com и открываем в качестве примера торговую пару ETH/USDT.

Внимание! Не стоит работать с MACD на малых таймфреймах и всегда проявляйте осторожность: в большинстве случаев сигналы не то, что слабы, они попросту ложные! Доверие вызывает MACD на часовом таймфрейме и выше.

Нажимаем на Индикаторы и в поиске вводим “MACD” для его активации. В настройках копаться не нужно, оставим все как есть.

Перейдем к делу. Когда синяя линия MACD пересекает оранжевую линию Signal внизу – это бычье пересечение, а когда вверху – медвежье. Если линии пересекаются, то это говорит об изменении силы тренда. Это своеобразный сигнал на покупку/продажу с расчетом на краткосрочную и долгосрочную перспективу.

20 сентября 2018 года линия MACD поднялась выше линии Signal, давая трейдерам сильный сигнал на покупку ETH. Интересно то, что линия MACD оставалась выше линии Signal около двух дней, а цена претерпела бычье ралли на 20% до нового медвежьего пересечения. Но к сожалению 22 сентября тренд поменялся и дав первенство медведям.

Внимание! Используйте индикатор MACD вместе с RSI, SMA и Лентами Боллинджера, поскольку MACD не может предоставить Вам 100% гарантию и порой дает ложные сигналы.

Рассмотрим три графика, на которых индикатор MACD сработал и дал возможность закупиться криптовалютой на дне и продать ее на пике.

1 – LTC/USDT. 25 сентября. Покупка – 55$, продажа – $65.

2 – EOS/USDT. 25 сентября. Покупка – 5.11$, продажа – $6.

3 – BCH/USDT. 12 сентября. Покупка – 414$, продажа – $470.

4 – ICX/USDT. 14 сентября. Покупка – 0.47$, продажа – $0.74.

Перекупленность и перепроданность

MACD – это превосходная возможность узнать когда изменится тренд и определить уровни перекупленности или перепроданности (собственно как и индекс относительной силы RSI). Такие уровни формируются, когда линии MACD и Signal расходятся и находятся вдали от нулевого уровня.

Для примера рассмотрим пару BTC/USDT с 4-часовым таймфреймом. 16 июля 2018 года линия MACD началась уходить от линии Signal, что в свою очередь сигнализировало о формировании бычьего тренда.

При верном использовании индикатора, MACD не даст Вам торговать против тренда, поскольку является исключительно трендовым индикатором и опережающим осциллятором.

Когда линия MACD и Signal поднимаются выше +100, то это значит, что монета перекуплена и скоро начнется коррекция. Вот хороший пример:

Если линии опустились ниже уровня -100 (на графике снизу она опустилась до -500), то это говорит нам о том, что монета перепродана и скоро начнется восстановление цены. Все просто и практически по аналогии с RSI.

Подведем итоги

MACD – это очень полезный инструмент, способный предоставить множество сигналов об изменении тренда. Но лучше всего использовать MACD для поиска хорошего момента входа в монету, к примеру, при глубокой коррекции, когда цена уже не один раз нащупала “дно”.

Что такое MACD?

cryptovod.ru