Как начать инвестировать правильно. Пошаговое руководство к действию.

Меня часто спрашивают, куда вкладывать деньги и как начать инвестировать правильно. Поэтому я решил создать универсальную инструкцию по инвестированию, ознакомившись с которой, любой человек мог бы начать инвестировать и реализовать свои финансовые цели. Перед вами уникальный пошаговый алгоритм, который позволит вам избежать дорогостоящих ошибок при инвестировании.

Несомненно, у каждого человека своя уникальная ситуация, но общие принципы, которыми необходимо руководствоваться при инвестировании, будут одинаково полезны во всех случаях.

Чтобы начать инвестировать правильно, вам придется пройти 8 обязательных шагов, ни один из которых нельзя пропустить или «перепрыгнуть».

Шаг 1. Оцениваем текущее финансовое состояние и приводим в порядок свои личные финансы.

- Определите и запишите в цифрах свои доходы – источники доходов, их регулярность и стабильность, размер в валюте дохода.

- Распределите свои расходы по укрупненным статьям и категориям: регулярные, нерегулярные, разовые.

- Укажите сколько прибыли приносят вам каждый актив ежегодно, и какова его рентабельность в % от стоимости. Вполне вероятно, что большая часть ваших активов окажется неприбыльными, или вообще приносящими только дополнительные расходы. На этом этапе это нормально, не пугайтесь.

- Вспомните какие у вас есть пассивы – ипотека, кредиты и другие долги, обязательства платить страховые взносы и налоги. Запишите суммы расходов, которые вы несете по своим обязательствам ежегодно, и какова их процентная стоимость к величине долга.

- Подсчитайте, насколько ваши доходы превышают ваши расходы – так вы узнаете свой «инвестиционный ресурс», а также насколько ваши активы больше ваших пассивов – это ваш «чистый капитал». Нормальным считается значение инвестиционного ресурса не меньше 10–20% вашего дохода. Если ваш инвестиционный потенциал получился ниже 10% от дохода или вообще отрицательным – необходимо предпринять дополнительные меры по «финансовому оздоровлению» вашего бюджета. В этом вам смогут помочь наши специалисты.

Крайне важно на этом шаге быть честным с самим собой, не стараться приукрашивать ситуацию, а зафиксировать все как есть. Это Очень Важно! Это фундамент вашего будущего финансового плана. И создать хороший финансовый план без качественного фундамента, увы, не получится.

По окончании первого шага вы должны ясно понимать сколько денег к вам приходит, куда они расходуются, сколько остается, как долго вы сможете прожить если основной источник дохода внезапно иссякнет и сколько времени вам понадобится на его восстановление.

Шаг 2. Создаем финансовый резерв.

И государства и банки и коммерческие предприятия создают финансовые резервы для использования их в случае необходимости. Так же стоит поступить и вам. Финансовый резерв имеет не только практическое, но и важное психологическое значение – он дает непоколебимое чувство уверенности! Просто осознавание того факта, что у вас ЕСТЬ ДЕНЬГИ на случай мелких неприятностей уже повышает уровень психологического комфорта в вашей жизни. Таким образом, финансовый резерв является очень недорогим и эффективным способом сделать вашу жизнь менее стрессовой и более комфортной.

Практическое значение финансового резерва заключается в возможности финансирования за его счет ваших регулярных расходов, в случае если основной источник доходов вдруг иссякнет, а также покрытия небольших непредвиденных расходов вроде ремонта автомобиля или услуг стоматолога.

Рекомендуется поддерживать финансовый резерв в таком объеме, чтобы его хватало на финансирование ваших регулярных расходов в течение 3–6 месяцев.

Финансовый резерв желательно хранить в той валюте, в которой происходят ваши регулярные расходы. Для хранения финансового резерва можно использовать любой банк, отвечающий следующим критериям:

- Банк входит в систему страхования вкладов.

- Банк входит в ТОП 50 российских банков по уровню активов. (рейтинг банков доступен на сайте banki.ru. Или банк является дочерней структурой другой крупной международной компании (таких как CityBank, Raiffeisen, Societe Generale, ЮниКредит, ОТП Банк, Home Credit и т. д.)

- Выбирайте такой банк, пользоваться которым вам будет удобно — удобно расположенный, с удобным графиком работы — чтобы вам не приходилось брать выходной, чтобы попасть в банк.

При этом непосредственно для размещения средств рекомендуется открыть текущий/накопительный или депозитный счет, отвечающий следующим ОБЯЗАТЕЛЬНЫМ условиям:

- Возможность пополнения от комфортных для вас сумм.

- Возможность частичного снятия средств со счета без потери процентов.

- Ежемесячная капитализация.

Теперь пополняем финансовый резерв до рассчитанного нами необходимого размера.

Шаг 3. Обозначаем цели и задачи инвестирования.

Нужно определить и записать:

- Что вы хотите сделать в этой жизни, чего вы хотите достичь, какой опыт получить, какими активами хотите обладать, какое наследство и оставить после себя и т. д.

- В какой валюте вы в последующем планируете тратить средства для достижения своих целей.

- Напротив каждой цели необходимо указать сколько денег в текущих ценах необходимо для ее реализации, и срок к которому цель должна быть достигнута.

- Также нужно проранжировать цели по важности и приоритетности. То есть – если у вас не будет получаться реализовать всё-всё-всё, то что вы бы хотели реализовать непременно, а что – «по возможности».

Шаг 4. Определяем свой риск-профиль.

Т. е. формулируем и формализуем на какие финансовые риски вы готовы пойти ради достижения своих финансовых целей, а что для вас может быть абсолютно не приемлемо в плане инвестирования. Например, некоторые люди готовы к временному снижению стоимости своих активов на 30-50%, а для кого-то даже 5% убыток в течение календарного года будет крайне некомфортен в психологическом плане.

Определить свой риск профиль вы можете с помощью своего финансового советника или самостоятельно, пройдя небольшое тестирование.

Шаг 5. Разрабатываем инвестиционную стратегию.

- Определяем размер и периодичность инвестиций – единовременно или регулярно.

- Сколько времени вы лично готовы уделять на управление своими инвестициями.

- Какие риски вы готовы принять на себя в процессе инвестирования, а какие лучше диверсифицировать или захеджировать, т. е. «продать» (валютный, страновой, отраслевой)?

- Какие виды и типы активов вы будете использовать.

- Определяем «допустимые границы» при выборе инвестиционных инструментов. Например, некоторым людям религиозные или личные убеждения не позволяют инвестировать деньги в компании производящие алкогольную, табачную продукцию и товары военного назначения. Другие не допускают и мысли о вложениях средств в российскую экономику вообще. А для кого-то возможность защитить свои активы от любых посягательств со стороны государства и третьих лиц может являться определяющим фактором при разработке инвестиционной стратегии.

- Оцениваем какие налоги вам придется платить в связи с инвестиционным доходом и заранее просчитываем возможности их минимизации.

- Прописываем алгоритмы принятия инвестиционных решений – т. е. на какие условия вы будете обращать внимание и учитывать при принятии инвестиционных решений, какие именно действия вы будет предпринимать при том или ином развитии событий.

- Как регулярно или в связи с какими причинами вы будете пересматривать и вносить изменения в свою инвестиционную стратегию.

Шаг 6. Проводим стресс-тестирование нашей стратегии по схеме «А что…, если…?».

Спросите себя:

- Что случится с моей семьей и моими инвестиционными планами, если меня уволят, и я некоторое время не смогу найти новую работу?

- Что случится с моими инвестиционными планами, если меня затопят соседи сверху и нужно будет делать ремонт в квартире?

- А что случится с моими инвестиционными планами, если я сам или другой член семьи вдруг серьезно заболеет?

- А если я умру, какие дополнительные расходы возникнут у моей семьи в связи с моими похоронами и где они возьмут на это деньги? Где, как и на что будет жить моя семья после моей смерти?

- Какие еще негативные факторы могут повлиять на реализацию моих планов?

По итогам данного этапа вырабатывается защитная инвестиционная стратегия, которая позволит не отказываться от своих инвестиционных планов под воздействием неблагоприятного стечения обстоятельств и реализации типовых жизненных рисков. Мы можем помочь вам заранее определить, что именно необходимо защитить – здоровье, жизнь, имущество, и подберем подходящие страховые продукты.

Шаг 7. Выбираем способ инвестирования.

На данном этапе нужно решить:

- Услугами каких компаний воспользоваться?

- Каким способом вносить деньги?

- Как вы будете получать свой инвестиционный доход?

- За что конкретно, кому и сколько вы будете при этом платить? (комиссии, налоги)

Теперь вы готовы приступить к основному – собственно инвестированию. Осталось только сформировать инвестиционный портфель и непосредственно НАЧАТЬ инвестировать.

Шаг 8. Формируем инвестиционный портфель.

- Подбираем конкретные инвестиционные инструменты в соответствии с вашей инвестиционной стратегией.

- Приобретаем выбранные активы.

После завершения всех 8 шагов, у вас появится:

- Ясность и порядок и в личных финансах.

- Финансовая подушка на 3–6 месяцев.

- Чувство безопасности и уверенности в завтрашнем дне.

- Грамотно составленный инвестиционный портфель.

- Четкий и понятный план дальнейших действий, в соответствии с которым вы будете создавать и увеличивать ваш капитал.

Поздравляю вас, теперь вы знаете, как начать инвестировать правильно! Вы можете пройти первые шаги самостоятельно или обратиться за помощью к профессиональному финансовому советнику на любом этапе. Мы всегда будем рады вам помочь. Добавьте эту страницу в закладки, чтобы не потерять ценную информацию. Начинайте инвестировать, и у вас всё получится!

Максим Лукьяненко

Персональный независимый финансовый советник.

mlconsulting.ru

Обучение инвестированию — как научиться инвестировать с нуля?

Инвестирование — отличный способ создать источник дополнительного пассивного дохода. Способы вложения денег интересуют многих людей, а различные сайты предлагают тысячи статей на эту тему. К сожалению, нельзя просто вложить деньги в первый попавшийся проект и сразу стать хорошим инвестором. Как и в любой другой деятельности, в инвестировании есть свои правила, законы, а чтобы умело их применять на практике — нужен опыт. Из этой статьи вы узнаете, что нужно делать, чтобы научиться инвестировать с нуля или стать более профессиональным инвестором.

Кстати, а нужны ли вам вообще инвестиции? Конечно, они приносят доход, но многие люди обходятся без банковских депозитов, акций, облигаций и спокойно живут на свою зарплату. В конце концов, ни для кого не секрет, что инвестиции — это рискованно, можно не только заработать деньги, но и потерять! Что ж, на этот вопрос я достаточно подробно ответил в статье «Что такое инвестиции и зачем они вам нужны«, где вы найдёте четыре убедительных аргумента, почему ваши сбережения должны приносить прибыль.

Не передумали? Что ж, давайте разбираться, как научиться инвестировать с нуля новичку и что для этого нужно делать. Содержание статьи:

Подготовка и мотивация

Итак, вы хотите научиться грамотно инвестировать, с чего начать обучение? Первое, что вам стоит запомнить: спешка ни к чему. Не надо бежать сломя голову вкладывать деньги в надежде как можно быстрее заработать — это всегда плохо заканчивается. Банки и финансовые рынки никуда не денутся и в любой момент примут ваш вклад.

Кстати, параллельно с погружением в инвестирование стоит учиться правильно тратить деньги. Только так можно максимально эффективно управлять своими финансами.

Чтобы хорошо стартовать, важно правильно подготовиться. Для начала, надо начать откладывать деньги из зарплаты, желательно не меньше 20%. Эта привычка важна не только потому, что позволяет накопить денег для инвестирования, она еще помогает перевести ваши финансы в режим обогащения, ведь:

Богат не тот, кто имеет большой доход, а тот, у кого доход превышает расходы.

Чтобы инвестировать с чистой совестью, у вас должны быть лишние финансы, вне месячного бюджета. Иначе рано или поздно станет сложно выделять деньги на инвестирование и процесс застопорится.

Еще стоит хорошенько подумать над вашей мотивацией. Инвестиционное обучение для начинающих — процесс долгий и местами довольно сложный, поэтому вы должны чётко видеть цель, ради которой будете этим заниматься. Важно понять, зачем вам нужны инвестиции на самом деле.

Например, моя мотивация инвестировать — это создание источников пассивного дохода, которые позволят решать любые нужные мне вопросы: покупка квартиры, авто, в будущем обучение детей и так далее. Это долгосрочные цели, если смотреть ближе к сегодняшнему дню, то я инвестирую, чтобы показать читателям блога, насколько это реально на практике. Мне хочется, чтобы люди вокруг думали об инвестировании и улучшали своё финансовое положение — эта цель меня воодушевляет погружаться в тему дальше.

Чтобы стать инвестором, недостаточно только знать правила грамотного вложения денег. Еще важно, чтобы вы научились правильно мыслить, видеть мир как инвестор. Это сделать не так уж трудно, потому что есть очень хорошие книги по инестированию, которые дают начинающему инвестору правильные мысли и идеи — основу мышления инвестора. Кроме того, такие книги дают полезные знания о правильном управлении личными финансами и финансовой грамотности.

Первая книга, которую я бы рекомендовал — Самый богатый человек в Вавилоне. Это определенно отличное чтиво для начинающего инвестора: на примере историй из жизни самого богатого города Древнего мира можно узнать основные законы, по которым работают деньги. В том числе, основные принципы инвестирования.

Вторая книга из списка «must read» — Богатый папа, бедный папа. Автор рассказывает много интересных вещей о финансах, бизнесе и образовании, пусть и не всё можно применить в наших реалиях. Важно другое — мало какая книга так мотивирует изучать инвестирование! Это прям то, что нужно начинающему, очень рекомендую.

Неплохие материалы можно найти и на Youtube. Порекомендую вам одно хорошее видео, в котором простым языком рассказывается про инвестиции и про управление финансами в целом:

Если вы последуете моим рекомендациям, вы потихоньку начнёте входить в тему. В этот момент как раз можно начинать, собственно, обучение инвестированию для начинающих. Как и в любом другом предмете, теория — в первую очередь.

↑ К СОДЕРЖАНИЮ ↑

Как научиться инвестировать новичку — теория

Теория инвестирования не является настолько сложной, как может показаться. Основные принципы можно рассказать за час, а в расчётах нет высшей математики. На блоге я выложил более 10 статей по основным вопросам инвестирования. Естественно, прочитать желательно все, но начать стоит с этих:

Названия статей говорят сами за себя. Диверсификация — это базовый принцип надёжного вложения денег, которому следуют абсолютно все инвесторы от нас с вами до Уоррена Баффета. Она позволяет снизить риски инвестирования, которые не являются чем-то мифическим и страшным — они неплохо заранее просчитываются.

Правило диверсификации требует создание портфеля — набора инвестиционных инструментов, по которым распределяются все деньги инвестора. Один из этапов формирования портфеля — определение инвестиционной стратегии, которая охватывает весь процесс вложения денег: от вашей глобальной цели до самых мелких деталей.

Далее я рекомендую ознакомиться с этими статьями:

В дальнейшем вы постоянно будете сталкиваться с этими понятиями и лучше сразу разобраться, что они означают. Доходность — это мера вашего заработка на инвестициях, а просадка — мера ваших возможных потерь. Отдельное внимание рекомендую обратить на сложные проценты — при долгосрочном инвестировании (несколько лет и больше) они творят настоящие чудеса. А конкретные примеры этих чудес на разных финансовых рынках вы найдете в статье про реинвестирование.

Для начала этого будет достаточно, но все равно постарайтесь изучить все материалы рубрики Основы инвестирования. Больше знаний = больше понимания, как работают инвестиции.

↑ К СОДЕРЖАНИЮ ↑

Обучение инвестированию с нуля на практике

Теория — это хорошо, но деньги зарабатываются только практическим путём. Существует много способов вложить деньги, но добиться стабильных результатов вы сможете только став специалистом по одному или нескольким из них. Не стоит браться за всё сразу, особенно если у вас нет много свободного времени для обучения инвестированию.

Я тоже следую этому правилу и сфокусировал своё внимание на возможностях инвестирования на валютном рынке Форекс. Эта сфера мне кажется очень интересной по многим причинам:

- легкий доступ — минимальный вклад варьируется от 10$ до 50$;

- потенциал доходности — 30% годовых в долларах это реально;

- разнообразие инструментов — можно торговать самому или полностью довериться профессионалам;

- уникальность — это не стандартные депозиты или акции, тут сфера специфическая и это интересно как мне, так и читателям.

Существует немало способов инвестирования на рынке Форекс. На блоге я не все подробно рассматривал, вот список материалов по самым персективным инвестиционным инструментам валютного рынка:

Каждая из статей поможет вам разобраться в механике работы инструмента, покажет потенциал заработка и возможные риски. Также вы найдёте ссылки на сайты, где можно инвестировать и рекомендуемые для новичков варианты. Если что-то останется непонятным, я всегда готов ответить на вопросы в комментариях.

После ознакомления со статьями вы, в принципе, уже будете готовы сделать первые вложения. Как начать с мажорной ноты и не потерять много денег из-за ошибок? Ответ очень простой:

Сильно не рискуйте и инвестируйте по-минимуму!

Я вам гарантирую, без опыта инвестировать на рынке Форекс (да и в любом другом месте, кроме банков, пожалуй) сложно. Нужно какое-то время попрактиковаться и «набить шишки». Чтобы эти шишки не оказались фатальными для кошелька, деньги надо вкладывать осторожно. Пока вы учитесь, ваша задача — не заработать денег, а добиться положительной доходности инвестиций, а для этого сумма вложений не важна.

Чтобы измерить доходность вашего портфеля, результаты всех вложений должны быть учтены и записаны. Так можно будет оценить общий результат, а также определить ваши удачные и неудачные вложения. Чтобы не морочить себе голову, рекомендую использовать для учёта инвестиций мою бесплатную программу.

↑ К СОДЕРЖАНИЮ ↑

Курсы обучения инвестированию для начинающих

И все же, самый удобный и быстрый способ научиться инвестированию — пройти обучающий курс. Вас за ручку проведут от азов до нюансов каждого инвестиционного инструмента, научат правильно выбирать варианты вложений и правильно действовать в разнообразных ситуациях. По крайней мере, если обучающий курс хороший, а то всякие бывают — сейчас учителями становятся все, кому не лень.

Я практически не проходил курсов по инвестированию, так как не встречал хороших. Лишь один курс на моей памяти качественно выделяется — курс Ленивого инвестора. Это курс широкого профиля, там вы узнаете не только об инвестициях на Форексе, но и о многом другом. Что входит в программу:

Как видите, охватываются все важнейшие вопросы — как создать портфель и контролировать риски, как навести порядок в финансах, как защитить свои вклады, а также обучение инвестициям с нуля для начинающих в большое количество инструментов.

Я еще не прошел курс Ленивого инвестора, хочу найти время и пройти все уроки. Не думаю, что по рынку Форекс узнаю много нового, но вот по акциям, крипте, сайтам я не специалист и подучиться не помешает. Изучив программу курса, я решил немного отойти от своего правила «рекламирую проверенное лично» и порекомендовать его. В обучении главное, чтобы учитель мог показать свою компетентность, и я по блогу Ленивого инвестора знаю, что Антон успешно инвестирует по многим направлениям. Ему точно есть, чем поделиться.

↑ К СОДЕРЖАНИЮ ↑

Надеюсь, статья дала вам понимание того, как научиться инвестировать с нуля новичку. После обучения инвестированию в теории и после большого количества практики вы почувствуете уверенность в своих действиях и станете специалистом в выбранном вами направлении инвестиций. После этого уже можно заниматься серьезными вложениями с пониманимем дела. Научиться управлять своими финансами и заставить их приносить дополнительный доход — это хорошее достижение, которое очень поможет в жизни.

Расскажите об этой статье друзьям в социальных сетях — пусть тоже начинают вникать в мир инвестиций:

Желаю вам добиться успехов в инвестировании! Если у вас остались или появились новые вопросы по какому-либо из разделов статьи — задавайте их в комментариях.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.webinvestor.pro

Инвестирование для начинающих. С чего начать инвестирование новичку? :: BusinessMan.ru

Одним из самых прибыльных видов деятельности является инвестирование. Однако многие так и не решаются начать им заниматься из-за множества сомнений и страхов. Причем чаще всего эти страхи становятся необоснованными. О том, как научиться выгодно вкладывать свои денежные средства, что такое инвестирование для начинающих, будет рассказано в данной статье.

Понятие

Под инвестированием понимают приобретение активов и ценных бумаг с целью получить прибыль, превышающую затраты. Данный вид деятельности является целой наукой о том, как делать деньги. Именно поэтому с каждым днем инвестирование приобретает все большую популярность. Кому же не хочется иметь финансовую независимость, при этом занимаясь любимым делом? Другими словами, желающие получать стабильный пассивный доход могут обратить на него особое внимание. Большинство людей считает, что, для того чтобы начать инвестиционную деятельность, потребуются огромные суммы денег. Это также является заблуждением, поэтому, прежде чем отказываться от перспективной работы, следует изучить некоторые важные нюансы.

Основные моменты

Действительно, первоначально потребуется определенная денежная сумма, но она может быть незначительной. В зависимости от того, какие цели преследует вкладчик, и будет зависеть размер первых затрат. Но и прибыль будет соответствующая. Чем больше риск, тем крупнее сумма. И наоборот. Основы инвестирования для начинающих гласят, что в первую очередь необходимо избавиться от всех долгов. Нельзя начинать свою деятельность в надежде получить прибыль, чтобы рассчитаться с заемщиками. Как осуществлять инвестирование для начинающих? Необходимо погасить предыдущие займы и накопить определенную сумму. Она должна быть комфортная для каждого будущего вкладчика. Например, для кого-то 1000$ — это мало, а кто-то боится потерять и 100$. Поэтому в зависимости от своих финансовых возможностей и следует отталкиваться. Главное помнить, что какой бы ни оказалась сумма, она не должна вводить в ступор от страха ее потерять.

Если копить необходимую сумму – это слишком долго для будущего инвестора, то можно продать некоторые вещи (старую бытовую технику, подержанный автомобиль и прочие), в которых больше нет необходимости. Особенно, если впереди предвидятся большие дивиденды от вкладов. Главное — это не залазить в долги и не оформлять кредитные ссуды. Есть множество направлений для вложений, главной целью будет найти именно свою отрасль и способ приумножить деньги.

Инвестирование — с чего начать?

Первым и важным шагом на пути к успешной финансовой деятельности будет обучение. Без основ теории нельзя даже пытаться начинать инвестировать. В противном случае это будет игра в рулетку. Нельзя путать эти два понятия, поскольку можно быстро потерять свои вложенные средства, так и не поняв, что такое инвестирование для начинающих. Обучение можно проходить в специализированных школах либо самостоятельно изучать книги. В любом случае, ознакомившись с основами данной деятельности, можно будет переходить к следующему шагу, при этом уже чувствуя в себе уверенность.

Далее потребуется поставить перед собой цель. Это не так легко, как может показаться на первый взгляд. От выбора правильной цели будет зависеть успех всего дела. Она должна быть адекватной, четкой и достижимой. Например, будет глупо желать заработать миллион через месяц после начала деятельности. Инвестирование для начинающих подразумевает движение к своей мечте небольшими шагами. Получив первую реальную (пусть и небольшую) прибыль, вкладчик начинает чувствовать свои силы, и перед ним открываются новые горизонты. Он начинает понимать принципы игры.

Главные правила начинающего инвестора

В зависимости от поставленной цели будет определяться характер работы. Выделяют агрессивную торговую стратегию и консервативную. Более подробно о них будет рассказано ниже. Опытные инвесторы советуют начинать с консервативной торговли. В данном случае риск минимальный, доход стабильный, и инвестирование для начинающих может приносить удовольствие от деятельности. Главным правилом новичка должно стать полное самообладание. Подверженность эмоциям может сыграть злую шутку и оставить только негативные впечатления. Таким образом, дисциплина в работе должна стать основным критерием для успешной деятельности.

Помимо перечисленных выше правил, начинающему вкладчику не следует инвестировать в те инструменты, которых он не знает. Глупо будет отдавать свои деньги в сахарную индустрию, если человек много времени потратил на изучение золотовалютного рынка. В данном случае предпочтение следует отдать именно последнему варианту.

Успешному вкладчику обязательно нужно следовать законам инвестирования. Они здесь есть, как и в любой отрасли. Чтобы узнать эти законы, предварительно потребуется потратить немало времени на обучение. Также необходимо диверсифицировать свои вклады, то есть распределять их сразу по нескольким направлениям. Это снижает риски и увеличивает шансы получить доход.

Доверять свои финансовые средства можно профессионалу, только предварительно узнав его репутацию. Чтобы не нарваться на мошенника, обращаться лучше к проверенным фирмам с положительными отзывами.

Выбор посредника

Задавшись вопросами, что такое инвестирование, с чего начать свою деятельность в данной сфере, вкладчик должен знать, что немаловажную роль в его успехе играет биржевой посредник. Чаще всего такими посредниками выступают брокерские компании. С их помощью можно совершать сделки или предварительно проходить обучение. Главными критериями при выборе брокера должны стать его репутация и условия заключения сделок. В том случае, когда тарифы и расценки необоснованно завышены, а качество оказываемых услуг оставляет желать лучшего, то правильнее всего будет выбрать другой вариант. На сегодняшний день в интернете можно найти информацию практически о любой организации. Поэтому, прежде чем отдавать предпочтение какой-либо компании, следует поискать отзывы и внимательно с ними ознакомиться.

Уроки инвестирования для начинающих, которые проводят многие брокерские компании, позволяют понять, к какому типу инвестора принадлежит человек. Если в реальной торговле у неопытного игрока мало шансов понять правила игры из-за быстрого «слива» депозита или потери капитала, то в учебной версии можно избежать множества ошибок. Подобрав для себя наиболее комфортные условия торговли и инструменты на учебном счете, инвестор сможет в реальной работе делать правильные выводы. В зависимости от своего азарта можно понять, стоит ли начинать работать в действительности с ценными бумагами или лучше отложить идею на более поздний срок, либо на совсем.

Выбор стратегии

Некоторым людям кажется, что вложение своих финансовых средств в какую-либо отрасль на этом и заканчивается. То есть создается ощущение, что, приобретя акции, инвестор просто ждет своей прибыли, сложа руки. Это является большим заблуждением, потому что он на самом деле следует своей стратегии. От того, правильно ли она выбрана, соответствует ли темпераменту трейдера, и будет зависеть успех.

Стратегия формируется на основе сбора различной информации, такой как политическая, аналитическая, экономическая и прочие. Например, в зависимости от того, какой тип стратегии выберет вкладчик, и будет зависеть его инвестиционный портфель. Люди, склонные к риску, предпочитают формировать свой пакет бумаг из нетрадиционных финансовых инструментов и акций. С их помощью трейдеру предоставляется шанс получить большую прибыль в короткие сроки.

Инвесторы, склонные к консервативной торговле, предпочитают делать вклады в традиционные бумаги и акции, которые имеют небольшой, но стабильный процент доходности. Инструменты инвестирования начинающего инвестора могут быть разные, в зависимости от выбранной тактики торговли. Например, те, кто склоняется к аналитическому виду деятельности, используют графики. А тот, кто принимает решение на основе экономического состояния страны, внимательно следит за новостями. Сочетание сразу двух стратегий дает шанс получать стабильный и высокий доход. Именно поиск такого типа инвестирования становится для многих смыслом всей работы.

Советы опытных инвесторов

Любой человек, профессионально занимающийся инвестированием, подтвердит, что главной целью является выгодно вложить свои финансовые средства, при этом максимально обезопасить себя и свои вклады от возможных убытков. Именно поэтому опытные вкладчики, прежде чем советовать, с чего начать инвестирование новичку, делают акцент именно на этом факте. Перед тем как придет понимание механизма работы активов и инструментов, уйдет немало времени. Но, как было сказано выше, успешный инвестор всегда должен преследовать свою цель. А она в данном виде деятельности только одна – делать деньги.

Многие успешные игроки на валютных и биржевых рынках советуют всегда помнить основы инвестирования для начинающих. Именно они ведут через кризисные моменты даже опытных вкладчиков. Ведь зная главные правила и обладая самодисциплиной, можно действительно добиться настоящих высот в новой для себя сфере.

Профессионалы также советуют обращаться к более опытным игрокам за помощью. Например, в том случае, когда начинающий инвестор сомневается в собственных силах, он может доверить управление своим капиталом специалисту.

Не следует доверять свои деньги различным компаниям, которые обещают огромные проценты за короткий промежуток времени. Это так называемые пирамиды, способные оставить не только без обещанных процентов, но и без первоначальных вложений. Таким образом, предварительно следует ознакомиться с общими рекомендациями опытных вкладчиков и прислушаться к их советам. Рассчитывая только на свои силы, можно сделать множество ошибок.

Самые выгодные инвестиции

Помимо тех вкладчиков, которые профессионально занимаются данной деятельностью, еще множество других миллионов людей ломают голову над тем, куда выгодно вложить свои средства. Инвестирование для начинающих в России предоставляет несколько способов удачно вложить деньги. Ниже будут рассмотрены одни их самых выгодных вариантов.

Наиболее распространенным способом приумножить свои деньги являются банковские депозиты. Они доступны практически каждому гражданину. Помимо этого, банковские вклады страхуются, что дает гарантию сохранности денег в случае непредвиденной ситуации или экономического кризиса. Конечно, доходность от такого вида инвестирования оставляет желать лучшего, но это надежнее и выгоднее, чем просто хранить деньги под матрасом.

Другим, более выгодным способом является вложение финансовых средств в ПАММ-счета. ПАММ-инвестирование для начинающих – это перспективный способ получения пассивного дохода. С его помощью человек может даже не заниматься самостоятельно торговлей ценными бумагами и валютными парами, а доверить эту работу профессионалу, который будет непосредственно управлять счетом. От того, правильно ли выбран трейдер, и будет зависеть ваша прибыль.

Инвестирование в недвижимость уже множество лет остается одним из самых выгодных способов вложения капитала. В зависимости от точки входа на рынок и времени выхода будет варьироваться размер дохода. Инвестор должен не просто вложить деньги в любой понравившийся объект, а все верно рассчитать, сделать анализ экономической ситуации страны, местности, где расположен объект. Если все правильно просчитать и продумать, то через несколько лет можно будет получить солидный доход. Разница между покупкой и продажей и будет являться заработной платой вкладчика.

Инвестирование в драгоценные металлы не так распространено в нашей стране, но является довольно прибыльным и стабильным вариантом. Основным драгоценным металлом выступает золото, а оно, как известно, постоянно растет в цене. В период ее незначительных колебаний можно выгодно приобрести или продать металл. Весь риск заключается только в том, что практически невозможно точно предсказать время роста или падения стоимости.

Данный вариант привлекает большое количество инвесторов не только на территории России, но и по всему миру. Вложения в недвижимость дают возможность получать прибыль и от продажи, и от сдачи в аренду. Со временем арендные платежи могут покрыть расходы вкладчика. Однако у большинства граждан нет возможности заниматься таким видом вложения капитала. Встает вопрос: как можно осуществить инвестирование в недвижимость для начинающих? Например, если у вкладчика есть небольшая свободная сумма, то можно приобрести только комнату, а после сдавать ее в аренду. Так, можно будет в дальнейшем привести ее в приличный вид, а на полученные дивиденды со временем выкупить остальную часть квартиры или помещения.

Можно приобретать не только квартиры и здания, но и земельные участки. Это также является прибыльным вложением денег. Конечно, не все могут потратиться на участки в Москве, однако инвестирование для начинающих в Уфе, например, станет отличным вариантом для старта. Помимо отечественных объектов, всегда есть возможность приобрести таковые за рубежом.

Как правило, вложение средств в коммерческую или некоммерческую недвижимость является долгосрочным проектом. Не следует ожидать мгновенных доходов от такого шага. Чаще всего данным видом деятельности занимаются крупные инвесторы, потому что для мелких это слишком высокие риски. Таким образом, лучше воспользоваться страховкой, чтобы минимизировать свои риски. Это потребует дополнительных затрат, но в противном случае может обезопасить от крупных потерь.

Подведем итоги

Итак, можно сделать вывод, что капиталовложение – это очень серьезный вид деятельности, который способен не только принести огромный доход, но и оставить вкладчика ни с чем. Именно поэтому, прежде чем решаться на инвестирование в какую-либо область, необходимо изначально взвесить все «за» и «против». Цель инвестора – это не только выгодно вложить средства и сохранить их, но и приумножить. Это очень кропотливый труд, требующий постоянного обучения, анализа поступающей информации и адекватного принятия решений.

Управление ценными бумагами требует ежедневного внимания со стороны вкладчика. Решив заниматься данной деятельностью, иногда следует оставить постоянное место работы. В противном случае, разрываясь между двумя направлениями, можно потерять их оба.

Инвестирование, начало которого будет положено только в наиболее удачный момент, становится выгодным направлением для деятельности.

businessman.ru

Как инвестировать в акции – пошаговая инструкция

Здравствуйте, дорогие читатели. В прошлой статье мы разобрали тему «Основы инвестирования в акции, а также преимущества и недостатки этой деятельности». Сегодня мы разберем пошаговую инструкцию о том, как инвестировать в акции. Вы узнаете, как правильно инвестировать в ценные бумаги зарубежных и российских компаний, а также заключать выгодные сделки без брокера.

Предварительная подготовка

Фондовый рынок – это специальная торговая площадка, на которой могут обращаться акции местных и зарубежных компаний. Фондовые рынки есть во многих экономически развитых странах. Однако, для инвестора из СНГ наибольшую ценность представляют биржи США и России.

- В США самая крупная торговая площадка, на которую выходят все крупные международные корпорации.

- В России самый развитый фондовый рынок на всем постсоветском пространстве.

Чтобы купить ценные бумаги какой-то определенной компании, нужно поступить следующим образом:

- Выбрать страну, на бирже которой обращается нужная акция.

- Подобрать брокера – посредника, открывающего инвестору доступ к торгам.

- Перейти к торговле.

Например, если вы захотите инвестировать в акции Газпрома и Роснефти, то для работы вам подойдет российская фондовая биржа. Более подробно о том, как выбрать акции для инвестирования, мы поговорим в следующей статье.

Инструкция по инвестированию в акции российских компаний

В 2012 году произошло слияние двух крупнейших торговых площадок: РТС и ММВБ. Объединенная организация стала называться «Московской биржей». Именно здесь будут работать все инвесторы, которые выбрали российский фондовый рынок.

Изучите материал для начинающих

Откройте сайт Московской биржи и найдите вкладку «Акции». После найдите категорию «Как начать». Перед вами сразу откроется пошаговый план работы на бирже.

1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|

Найдите подходящего фондового брокера. | Заключите с выбранной компанией договор. | Зарегистрируйтесь и получите доступ к личному кабинету. | Пополните депозит. | Начинайте работу. |

Подготовьте список рабочих инструментов

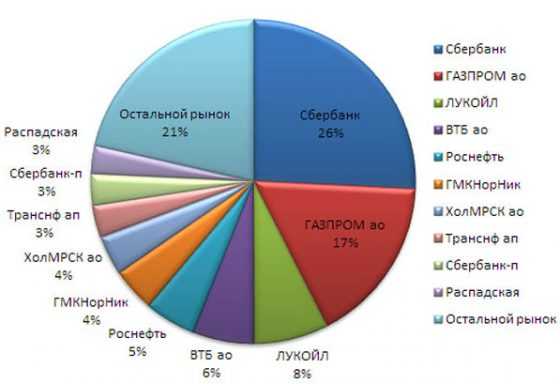

Список акций Московской биржи периодически обновляется. Самые крупные фирмы называются «голубыми фишками». Поскольку такие инструменты регулярно создают отличные возможности для заработка – с ними любят работать инвесторы.

Акции Сбербанка считаются одной из самых крупных «голубых фишек».

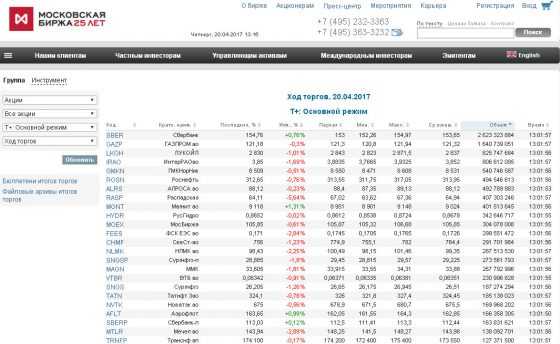

Чтобы посмотреть перечень всех инструментов, на сайте биржи откройте подраздел «Частным инвесторам» — «Фондовый рынок». После этого нажмите на вкладку «Ход торгов». Сразу после этого сформируется список всех доступных акций.

Определите способ торговли

Открывать сделки можно самостоятельно или с помощью специально обученного человека – управляющего, который за определенный процент будет работать с вашим капиталом. Про существующие стратегии инвестирования в акции мы более подробно поговорим в следующих статьях.

Инструкция по инвестированию в акции зарубежных компаний

Чтобы начать инвестировать в акции зарубежных компаний частному лицу, достаточно в стране проживания подобрать брокерскую компанию, у которой есть выход на нужную фондовую биржу.

Если вы живете в России и хотите инвестировать в Apple, то вам нужен брокер, работающий с американской биржей NASDAQ. Предположим, вам понравились торговые условия в компании Финнам. Вы находите сайт этой фирмы, проходите регистрацию, пополняете торговый баланс и начинаете работать.

Разобраться со всеми техническими моментами совершенно несложно. На сайте любой брокерской фирмы есть пошаговые инструкции для новичков. Если у вас нет времени с ними знакомиться – обратитесь в техподдержку. Менеджеры брокера вас бесплатно проконсультируют и помогут разобраться со всеми возникающими сложностями.

Примечание! Фондового брокера Финнам мы взяли исключительно в качестве примера. Аналогичную процедуру вы будете осуществлять с абсолютно любой другой брокерской фирмой.

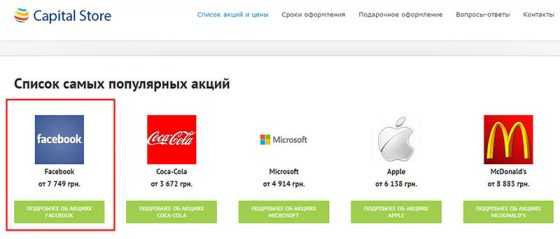

Инструкция по инвестированию в акции без брокера

Для реализации этого способа вам необходимо самостоятельно найти в своей стране проживания специализированные сайты, которые занимаются продажей коллекционных акций. Если вы проживаете в Украине, то можете посетить интернет-магазин capitalstore.com.ua.

Когда нужный сайт найден – вложите деньги в те акции, которые по вашему мнению в будущем подрастут. После этого дождитесь, когда ваш прогноз реализуется и продаете имеющийся портфель акций. Разница – это прибыль, которую вы смогли получить без привлечения брокера.

Если вы купите акции Фейсбук по цене 7 749 гривен и дождетесь, когда их стоимость увеличится до 10 000 гривен, то сможете на одной ценной бумаге заработать 2 251 гривну.

Инвестирование без брокера подходит только для тех граждан, которые точно уверены в будущем успехе выбранной компании и готовы ждать до тех пор, пока сделанный прогноз не оправдается.

Заключение

- Фондовый рынок – это специальная торговая площадка, на которой могут обращаться акции местных и зарубежных компаний.

- Чтобы начать инвестировать в ценные бумаги необходимо: подобрать фондового брокера, найти нужные инструменты и внести денежные средства на депозит.

- Инвестировать в акции можно и без брокера. Для этого достаточно воспользоваться коллекционными сайтами, которые продают ценные бумаги популярных мировых корпораций.

Друзья, а как вы считаете, выгодно ли торговать на фондовом рынке? Делитесь своим мнением в комментариях под статьей.

С уважением, команда блога Артема Биленко

«Твоя линия жизни в твоих руках»

Оценка материала

artem-bilenko.com

Инвестирование “для чайников”: куда и зачем вкладывать деньги

Финансовый рынок неразлучен с инвестированием. Получение дохода на этом рынке предусматривает вложение денег в определенные активы — акции, облигации, валюту и другие финансовые инструменты. То есть, трейдер зарабатывает на инвестициях. Хотя понятие инвестирования у всех на слуху, все же многие толкуют его по-своему. Поэтому, если хотите в деталях разобрать, что такое инвестирование, зачем оно нужно и как на нем зарабатывать, читайте статью до конца.

Что такое инвестирование и какое оно бывает

Инвестировать — значит вкладывать деньги в какие-либо активы, другими словами объекты: акции BMW, доллар, бизнес соседа, квартира с видом на реку, арабские скакуны, научная разработка переработки мусора и т.д. Цель таких вложений — получить прибыль через месяц, год, десять лет. Не все инвестиции гарантированно приносят доход, поэтому важно тщательно анализировать инвестиционный проект, чтобы оценить возможные риски и его прибыльность в принципе. Также помните, что чем больше потенциальный доход, тем больше риск инвестирования. И наоборот, низкорисковые стабильные проекты приносят меньше денег.

Классифицировать инвестиции можно с разных точек зрения — времени, участия в процессе, риска, доходности, ликвидности и так далее. Рассмотрим самые важные аспекты анализа инвестиций: риск и доходность.

Виды инвестиций по уровню риска и доходности.

- Безрисковые, бездоходные. Нет риска потерять доходность, кроме случаев чрезвычайных ситуаций и форс-мажоров. Прибыль от таких вложений минимальна или ее вообще нет. Как правило, такие инвестиции направлены на социальные, экологические, исследовательские проекты и не имеют ничего общего с прямой экономической выгодой. Также к ним иногда относят государственные облигации.

- Низкорисковые, низкодоходные. Уровень риска такой инвестиции ниже, чем средний на рынке. Доход от нее тоже ожидается ниже среднего.

- Среднерисковые, среднедоходные. Уровень риска приблизительно равен среднерыночному. Точно так же, как и доходность.

- Высокорисковые, высокодоходные. Во много раз превосходят средний уровень на рынке. Именно эти инвестиции позволяют быстро получить высокий доход. Однако шансы потерять капитал тоже велики. Поэтому тщательно анализируйте рынок, прежде чем вложить деньги в такого рода инвестиции.

Также можно условно разделить инвестиции на консервативные и агрессивные.

Консервативные — это низко- и среднедоходные инвестиции. К ним относится покупка облигаций, банковский депозит, страхование, покупка недвижимости, земли, золота и прочие малоприбыльные финансовые инструменты.

Агрессивные — это открытие своего бизнеса, покупка акций стартапов, бинарных опционов, участие в финансовых пирамидах (по ссылке читайте, что это), выдача займов в частном порядке. Такие инструменты могут быстро принести доходность, значительно превышающую среднюю на рынке, однако риск потерять вложенные деньги тоже велик.

Еще в этой группе выделяют умеренные инвестиции, это нечто среднее между консервативными и агрессивными.

Инвестиционный анализ: что и как делать

Прежде чем вложить деньги в какие-либо активы, важно тщательно проанализировать ее доходность. В трейдинге в этом поможет финансовый аналитик вашего брокера. Только после фундаментального рассмотрения актива принимают решение, вкладывать в него деньги или нет.

Вид анализа зависит от актива, в который вы собираетесь вкладывать средства.

Если инвестируете в недвижимость, внимательно изучите район, в котором она расположена; его перспективы; окружение; уровень готовности объекта; стоимость содержания и так далее.

Вкладывая деньги в валюту на форекс, посмотрите, как менялась ее стоимость за последние месяцы, проанализируйте стабильность экономики и состояние субъектов, которые могут влиять на ее курс. Обязательно посоветуйтесь с консультантом, ведь следить за поведением той или иной валюты — его ежедневное занятие.

Анализ акций конкретного предприятия — тоже трудоемкий процесс. Если вкратце, нужно собрать данные об интересующих вас ценных бумагах и посмотреть их прибыльность одним из методов. В этой статье не будем акцентировать на них внимание, подробно вы изучите способы и методы анализа рисков, когда пройдете бесплатные курсы трейдинга с Marret Invest.

“Взвешенный” подход или азарт

Помните, все, что связано с финансовым рынком, требует тщательного анализа. Если хотите играть или угадывать, как поведет себя курс валют или акций, тогда лучше сразу “спустите” деньги в казино или лотерею. В трейдинге выигрываю те, кто справляется с эмоциями.

Прислушивайтесь к советам персонального консультанта, которого дает вам брокер. Гарантий в любом бизнесе не дает никто. Однако в трейдинге у вас есть возможность работать с помощником, который напрямую заинтересован в вашем успехе и именно с ним вы станете стабильной слаженной командой. Как видите, трейдинг — это не только возможность инвестировать и получать пассивный доход. Это еще и шанс для развития положительных качеств характера.

Чтобы минимизировать риск, важно диверсифицировать депозит. То есть, не инвестировать все деньги в одно дело, а разбить капитал на несколько частей и вложить в финансовые инструменты с разным уровнем риска. К примеру, депозит в 1000 долларов распределите на 5 частей и инвестируйте в разные инструменты — акции, разные пары валют, золото, нефть, CFD и так далее. Даже если одна из инвестиций окажется убыточной, другие обязательно принесут доход и вы все равно останетесь в плюсе. На рынке сформированы четкие инвестиционные стратегии, выбор которых зависит от опыта, темперамента и капитала. Куда инвестировать капитал новичкам, вы узнаете пройдя бесплатный обучающий курс. Это тоже наша инвестиция в вас, ведь мы верим, что вы способны позволить себе летать.

Инвестиции — залог личного достатка и стабильности экономики

На западе люди давно не хранят деньги в сейфах, и уж тем более под матрасом. Выгодное капиталовложение — это гарантия сохранности денег и источник их приумножения. В экономике работает закон бережливости: чем больше люди откладывают деньги на “черный день”, которые лежат мертвым грузом, тем быстрее наступит спад экономики. Поэтому инвестирование улучшает ваше личное благосостояние и развивает экономику.

Почему время — деньги

Размер прибыли напрямую зависит от времени, на которое вы вкладываете деньги. Особенно это касается инвестирования капитала в проекты с низкой и средней степенью риска. То есть, когда вкладываете деньги, не спешите выводить прибыль. Оставьте ее работать на вас и увидите, какой доход принесет вложенная тысяча долларов через 5 лет.

Кстати, инвестирование — прекрасный способ не только получить дополнительный или основной доход, но и отложить деньги на счастливую благополучную старость. Помните, выбор есть всегда: наслаждаться каждым днем и узнавать мир по-новому или коротать последние дни на нищенскую пенсию в старой однушке. Начните жить прямо сейчас!

Пассивный доход с инвестиций в облигации

Облигации — самый быстрый и безопасный путь к доходным инвестициям!

УЗНАТЬ ПОДРОБНЕЕ

365-invest.com