Что значит льготный период по кредитной карте?

Для жизни

Малому бизнесу

Кредитная карта — платежный инструмент, средства на котором фактически принадлежат банку. Картой можно расплачиваться за покупки онлайн и офлайн, оплачивать ЖКХ, выполнять сервисные платежи, в том числе и за границей.

Стать клиентом

За использование средств владелец карты платит проценты, как по обычному кредиту. Но есть одно важное отличие — льготный, он же грейс-, он же беспроцентный период, в течение которого на израсходованные в пределах кредитного лимита средства не начисляется банковский процент.

Чем привлекают карты с грейс-периодом

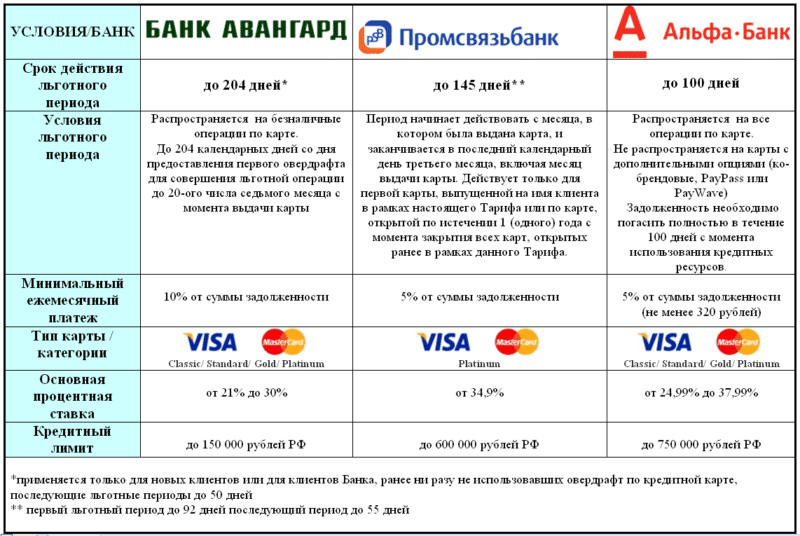

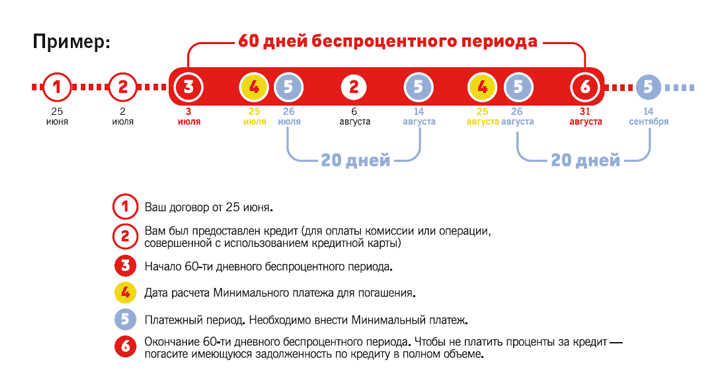

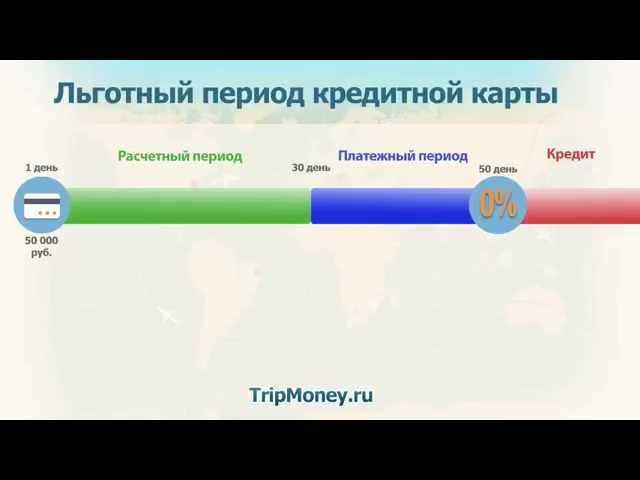

Под льготным периодом понимают срок, во время которого банк не начисляет проценты за совершение платежа при помощи заемных средств на своих картах. Период беспроцентного пользования кредитной картой обычно составляет 50–60 дней. Если погашать образовавшуюся задолженность до его окончания, пользоваться кредитом можно бесплатно. У многих банков, для активации льготного периода в новом месяце надо полностью погасить задолженность предыдущего расчетного периода. Карта с такой опцией — выгодная альтернатива потребительским займам. Все больше клиентов банков отдают предпочтение ей, а не традиционным ссудам.

Период беспроцентного пользования кредитной картой обычно составляет 50–60 дней. Если погашать образовавшуюся задолженность до его окончания, пользоваться кредитом можно бесплатно. У многих банков, для активации льготного периода в новом месяце надо полностью погасить задолженность предыдущего расчетного периода. Карта с такой опцией — выгодная альтернатива потребительским займам. Все больше клиентов банков отдают предпочтение ей, а не традиционным ссудам.

По сути, карта с грейс-периодом — тот же нецелевой потребительский заем, но есть отличие. Проценты начисляются не на весь долг, а лишь на сумму совершенных операций. С помощью грейс-периодов можно в принципе избежать их уплаты, если вы вернете деньги на счет кредитной карты до окончания срока льготного пользован.

Карты быстро оформляются, требуется минимальный пакет документов. В кредитных программах предусмотрены бонусы, баллы, которые можно обменять на магазинные скидки, авиабилеты, привилегии.

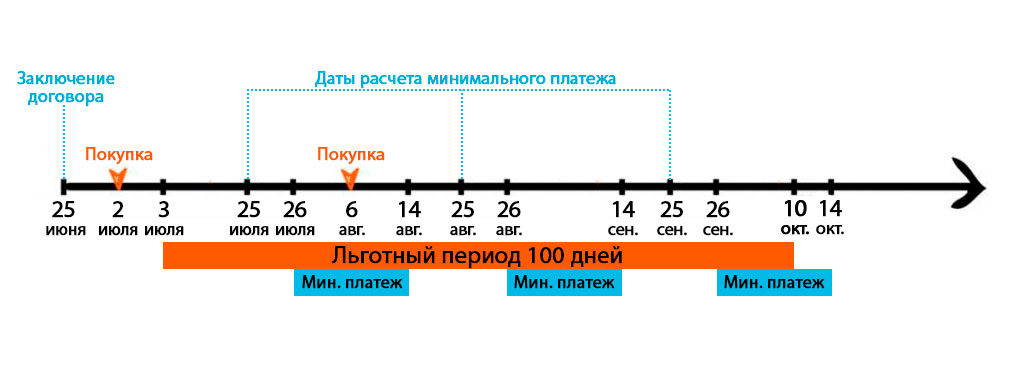

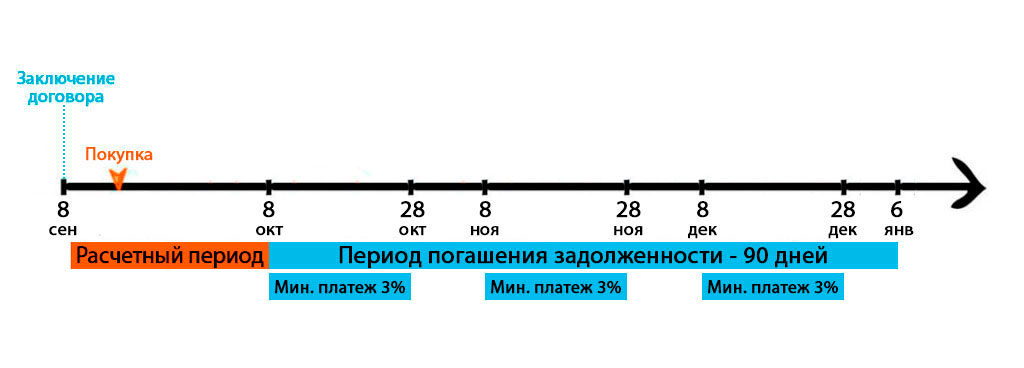

Heading» color=»brand-primary»>Как формируется грейс-периодСхема расчета льготного периода разная у разных банков. Продолжительность и, что важно, дату начала отсчета каждый банк устанавливает самостоятельно. Как правило, время льготного периода составляет 50–60 дней. Есть банки, у которых он намного длиннее — например, у Райффайзен Банка есть продукты, у которых льготный период длится до 110 дней. Льготный период не рассчитывается отдельно для каждой транзакции, он действует с определенного дня месяца и обозначает число дней, отведенных на погашение задолженности.

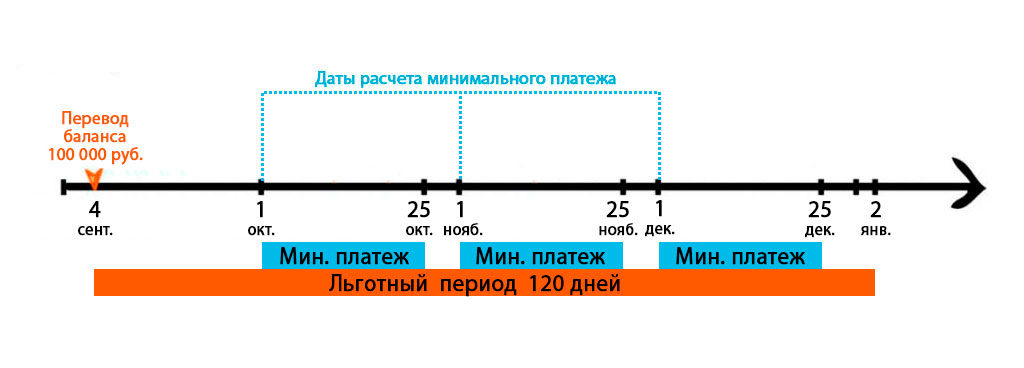

Ряд банков обязывает вносить минимальный платеж в льготном периоде — до 10% суммы задолженности. В противном случае пользователь получает неустойку за просрочку. Узнать о таком требовании можно, ознакомившись с кредитным договором.

На какие платежи распространяются грейс-льготы

P» color=»brand-primary»>Практически все банки ограничивают число транзакций, для которых действуют льготные периоды. У каждой организации свой список, но есть общие правила. Чаще всего действие льготного периода распространяется на оплату товаров, услуг с помощью кредитных карт — в оффлайн- и интернет-магазинах. Также беспроцентное время часто охватывает перечисление годовой комиссии за использование карточного продукта.Льготный не распространяется на:

- снятие наличных с карт;

- оплату казино, тотализатора;

- квази-кэш операции: перевод на электронные кошельки WebMoney, Яндекс. Деньги, QIWI;

- покупку криптовалюты, лотерейных билетов и дорожных чеков с кредитной карты;

- безналичные переводы на электронные кошельки, счета в сторонних банках;

- выход за кредитный лимит.

Существуют способы расширить действие льготного периода. Некоторые банки предлагают кредитные карты с беспроцентным снятием наличных в течение грейс-срока.

Для чего банку карты с бесплатным периодом кредитования?

С точки зрения клиента льготный период — это интервал использования карты, в котором банк не зарабатывает, а просто дает возможность клиенту пользоваться деньгами бесплатно. Взамен при превышении срока возврата задолженности по кредитной карте клиент платит повышенную ставку, что и компенсирует банку затраты.

На самом деле это не так. Ставки по кредитным картам при безналичном использовании средств ненамного выше базовой ставки по потребительским кредитам, а повышенный процент начисляется только при обналичивании денег и то не всегда: есть кредитные карты, с которых можно снимать деньги с сохранением льготной ставки.

Как тогда зарабатывает банк?

- Кредитно-финансовая организация получает процент с каждой безналичной операции от платежной системы, в которой выдана карта.

ПС берут 1–2%, и часть этих денег остается банку как посреднику.

ПС берут 1–2%, и часть этих денег остается банку как посреднику. - Держатели карт с льготным периодом платят за обслуживание и СМС-информирование — эти деньги тоже идут в доход банка.

- Даже если у карты нет годового обслуживания, а мобильный банк предоставляется бесплатно, возможность пользоваться деньгами бесплатно повышает лояльность к банку в целом. Вероятность того, что клиент возьмет ипотеку или автокредит в том банке, где у него уже есть карта, выше: он уже знаком с услугами и порядком сотрудничества с банком и накопил положительный опыт использования кредитных продуктов.

- Предоставляя большой беспроцентный период по кредитным картам, банк расширяет клиентскую базу. Нередко клиенты меняют банк обслуживания для получения выгодных условий, в том числе — переносят расчетные счета и счета организаций.

- Банк зарабатывает процент с задолженности: не все клиенты закрывают кредитную карту в течение грейс-периода, банк получает стандартный кредитный доход.

Каждый банк использует свою схему формирования периодов, в том числе:

- нефиксированные льготные периоды — начало срока привязывается к определенной дате;

- фиксированные периоды — отсчет ведется с момента выполнения первой покупки;

- отдельные льготные периоды для каждой операции/покупки.

Нефиксированная схема

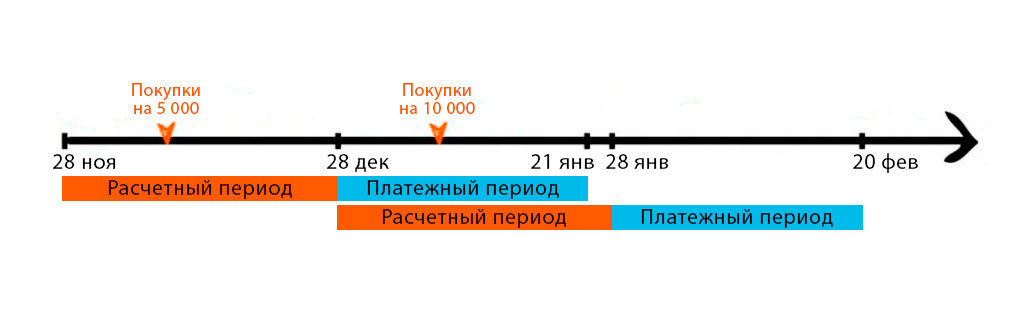

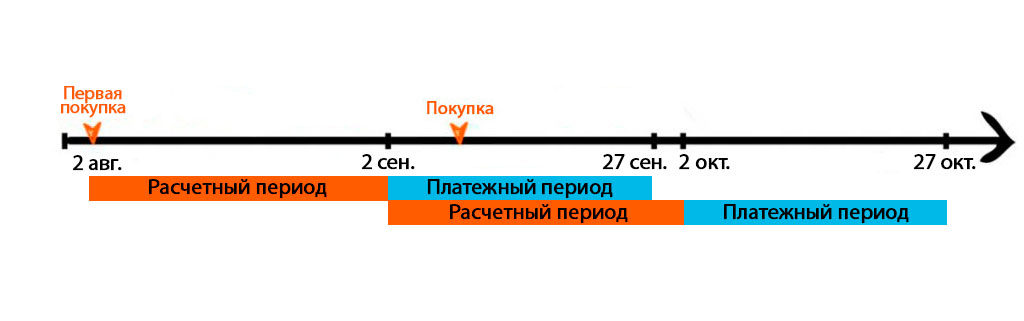

Это формат погашения задолженностей, где ключевым моментом выступает дата начала периодов: первое число каждого месяца, день выполнения первой транзакции, выпуска, активации карт или формирования ежемесячной выписки, то есть, отчетная дата не привязана к каждой покупке.

Беспроцентные периоды не всегда начинаются с первого дня календарного месяца. Узнать число можно в онлайн-банке.

По нефиксированной методике льготное время складывается из двух блоков:

Поясним на примере. У вас есть карта с беспроцентным сроком до 50 суток и датой отсчета 3 сентября. До 3 октября длится расчетный срок, после чего он заменяется платежным периодом — 20 дней. Однако, если вы совершили операцию 6 сентября, для нее льготное время составит 24 отчетных суток и все те же 20 — платежных. То есть, общее время в периоде будет меньше максимально возможного.

По нефиксированной схеме вы сможете пользоваться льготой не дольше 50 суток (если покупка совершена в первый день отсчета) и не меньше 20, если проводите транзакцию в последнюю дату расчетного блока. Обратите внимание: некоторые банки приостанавливают действие беспроцентного срока, пока не будет возвращена вся задолженность за прошлый.

Обратите внимание: некоторые банки приостанавливают действие беспроцентного срока, пока не будет возвращена вся задолженность за прошлый.

Фиксированная схема

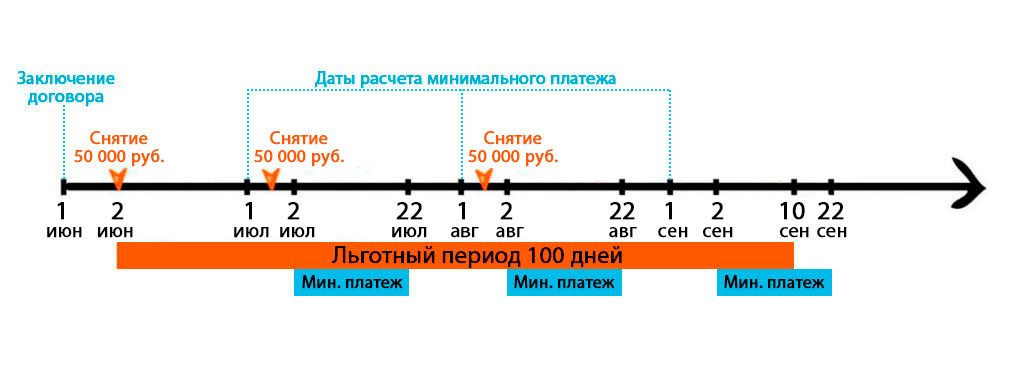

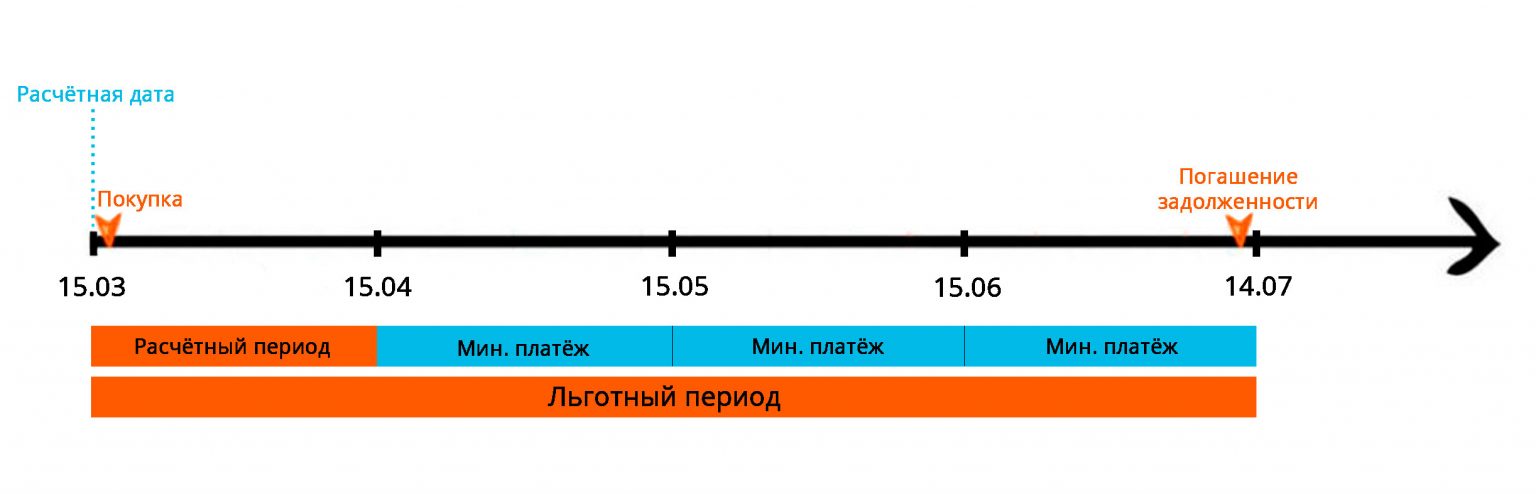

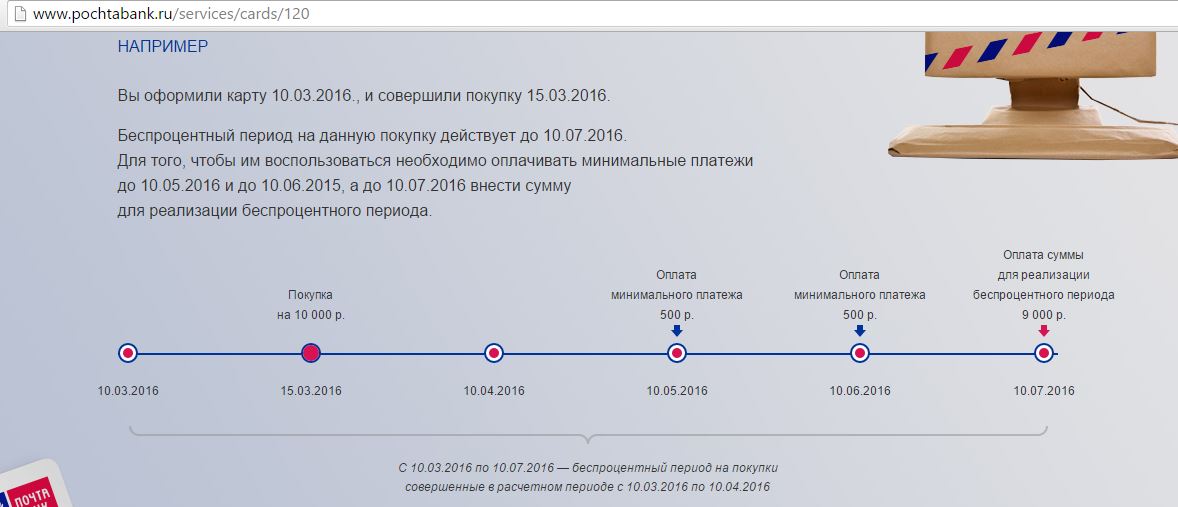

При таком способе расчета формирование льготных периодов проще — от даты проведения операции отсчитывается количество беспроцентных дней, зафиксированное в вашем договоре. Это удобная для держателей карт схема, в особенности, если транзакций немного или вы пользуетесь кредиткой лишь изредка. Если вы погашаете долг вовремя, проценты не будут начислены.

Пример: в грейс-периоде 100 дней, вы сделали покупку 1 июля. Окончание срока — 8 октября. С 9 октября будет начислена процентная неустойка, если до 8 октября вся сумма долга не вернется на счет.

Расчет для отдельных операций

Это редко используемая схема. Погашение нужно проводить строго по периодам, в том же порядке, что и совершение покупок. Условия удобны при нечастом использовании карты, иначе неверно рассчитанные сроки приведут к штрафу.

Погашение нужно проводить строго по периодам, в том же порядке, что и совершение покупок. Условия удобны при нечастом использовании карты, иначе неверно рассчитанные сроки приведут к штрафу.

Вне зависимости от схемы расчета, желательно выбирать карточные продукты с большим периодом. Он дает свободу в планировании бюджета. Райффайзен Банк предлагает программы с льготным периодом до 110 дней, отсутствием процентов за снятие наличных и другими полезными и выгодными опциями.

Эта страница полезна?

82% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

RowList.P» color=»seattle100″>Генеральная лицензия Банка России № 3292 от 17.02.2015Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

P» color=»seattle100″>Для звонков из других регионов России© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Как правильно пользоваться кредитной картой

Кредитная карта — удобный финансовый инструмент, который выручит во многих ситуациях — например, если предстоят важные траты, а свободных средств под рукой нет.

В отличие от дебетовой карты, деньги на кредитке принадлежат банку. Это значит, что потраченную сумму нужно вернуть в течение определенного времени — льготного периода. Вернуть долг можно и позже, но тогда банк будет начислять вам проценты. Зная основные правила пользования кредитной картой, вы не только избежите переплат, но и сможете получать дополнительную выгоду — например, благодаря cashback и скидкам в магазинах-партнерах.

Рассказываем, как не платить проценты и выгодно использовать привилегии от банка.

Как пользоваться кредитной картой

Погашайте задолженность до конца льготного периода

Практически все современные кредитки имеют льготный или беспроцентный период, в течение которого можно бесплатно пользоваться средствами банка. Погашение задолженности до его окончания — одно из главных условий пользования кредитной картой. Своевременно вносите платежи, и банк не начислит вам проценты!

Чтобы не пропустить дату окончания льготного периода, необходимо понимать, как он работает.

Приведем наглядный пример:

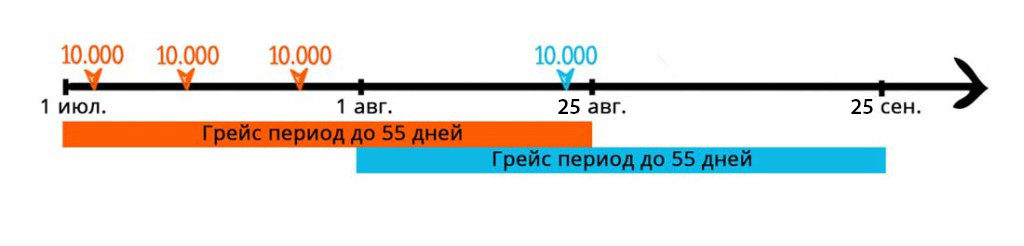

У кредитной карты «Мир» льготный период составляет до 55 дней, который начинается в один и тот же день месяца, т.е. он привязан не к дате первой покупки, а к дате оформления карты.

13 февраля клиент Банка Русский Стандарт оформил кредитную карту «Мир», а 18 февраля оплатил первую покупку. На погашение задолженности без процентов у него остается не 55 дней, а 50, так как льготный период отсчитывается с 13 числа.

Чтобы правильно пользоваться льготным периодом кредитной карты, нужно запомнить несколько простых правил:

- Следить за датой окончания льготного периода — ее легко посмотреть в мобильном банке RSB Mobile или интернет-банке RSB Online. Кроме того, каждый месяц мы присылаем счет-выписку по карте, в которой также указана эта дата.

- По возможности переносить покупки на более выгодную дату. Если льготный период начинается 13-ого числа, не стоит совершать покупки 12-ого — лучше подождать 1 день, и льготный период будет намного дольше.

Подключайте рассрочку

Рассрочка — еще один удобный способ избежать процентов по кредитной карте. В отличие от льготного периода, она позволяет не платить проценты вплоть до 24-х месяцев, причем в Банке Русский Стандарт ее можно оформить не только на покупки, но и на снятие наличных. Сумма при этом делится на равные платежи, которые нужно вносить ежемесячно в течение выбранного срока.

Вот как работает рассрочка на примере кредитной карты «Мир»:

Совершайте покупки в любых магазинах и снимайте наличные в любых банкоматах

Одно из главных достоинств карты «Мир» — возможность подключать рассрочку на любые покупки и снятие наличных в любых банкоматах на территории РФ.

Оформить рассрочку на покупки можно в магазинах-партнерах на срок до 12-ти месяцев — эта опция бесплатна.

Платное подключение доступно в любых других магазинах и на срок до 24-х месяцев.

Подключайте рассрочку до конца льготного периода

Чтобы воспользоваться услугой, подключите ее до окончания льготного периода. Это можно сделать в мобильном приложении, интернет-банке или по телефону.

Это можно сделать в мобильном приложении, интернет-банке или по телефону.

Не ограничивайте себя в покупках

Вы можете переводить в рассрочку неограниченное количество покупок в рамках кредитного лимита по карте «Мир» — до 300 000 ₽.

Используйте cashback

Кредитная карта с cashback может быть очень выгодной, если правильно ей пользоваться. Например, с картой «Мир» вы можете получать cashback в рублях по акциям от платежной системы, и в баллах — по нашей программе лояльности RS Cashback.

Чтобы совершать покупки с максимальной выгодой, следуйте этим несложным правилам:

- Следите за предложениями партнеров.

Магазины-партнеры Банка Русский Стандарт предлагают повышенный cashback до 25% на самые разные товары и услуги. Перед покупкой ознакомьтесь со списком партнеров и их условиями и выберите подходящий вариант. - Выбирайте лучшие категории.

Каждые три месяца мы предлагаем выбрать несколько категорий, за покупки в которых даем повышенный cashback. Например, у карты «Мир» он составляет 5%. Чем больше покупок в выбранных категориях, тем больше выгоды.

Например, у карты «Мир» он составляет 5%. Чем больше покупок в выбранных категориях, тем больше выгоды. - Чаще расплачивайтесь картой.

Чтобы получить cashback, необходимо потратить не меньше 5000 ₽ за бонусный период. Следите за суммой покупок, чтобы всегда оставаться в плюсе.

Путешествуйте на особых условиях

Бронируйте отели, покупайте авиа- и железнодорожные билеты на Туристическом портале travel.rsb.ru и получайте повышенные бонусы при оплате кредитной картой Банка Русский Стандарт.

Кредитная карта «Мир»

0%Беспроцентная рассрочка до 24-х месяцев

Совершайте покупки по карте, переводите их в рассрочку и не платите проценты:

- до 12 месяцев без комиссии у партнеров,

- до 24 месяцев на покупки и снятие наличных с комиссией за оформление.

Cashback и скидки у партнеров банка

Предложения с максимальной выгодой в более чем 200 магазинах-партнерах.

Обслуживание карты

- Плата не взимается при сумме покупок от 15 000 ₽ в месяц за счет кредитных и собственных средств, при меньшей — 99 ₽ в месяц.

3 шага к получению карты «Мир»

Шаг 1. Заполните анкету

Оставьте заявку на сайте, по телефону или в ближайшем офисе банка.

Шаг 2. Дождитесь решения

Сотрудник банка свяжется с вами сразу же после одобрения заявки.

Шаг 3. Получите карту

Заберите карту в офисе банка или закажите бесплатную доставку курьером.

Оформить карту

Требования к заемщику

- Российское гражданство.

- Возраст от 21 до 70 лет.

- Постоянная регистрация в регионе присутствия Банка Русский Стандарт.

Необходимые документы

- Паспорт РФ.

- Второй документ на выбор: СНИЛС, загранпаспорт, водительское или пенсионное удостоверение, карта «Мир» другого банка.

Что такое льготный период кредитной карты?

Убедитесь, что вы знаете, что такое льготный период кредитной карты и есть ли он на вашей кредитной карте.

Мелисса Лайнбо, соавтор

Если вы совершаете покупку с помощью кредитной карты, у вас может быть время, чтобы погасить новый баланс без уплаты финансовых сборов. Этот период называется «льготным периодом». Льготный период длится с конца платежного цикла до даты следующего платежа. Если вы полностью погасите новый остаток до установленного срока, вам не придется платить дополнительные проценты или другие финансовые расходы.

Пример. Допустим, вы приобрели стиральную машину за 500 долларов с помощью кредитной карты 1 апреля. Ваш платежный цикл заканчивается 15 апреля. Срок оплаты — 7 мая. Если у вас нет неоплаченного остатка и вы платите 500 долларов 7 мая или ранее, тогда ваш следующий счет должен отражать начальный баланс, равный нулю, при условии, что вы не производите никаких других платежей в течение этого расчетного периода.

Ограничения льготных периодов

Компании, выпускающие кредитные карты, не обязаны предоставлять вам льготный период. Но если ваш кредитор предлагает вам льготный период — а многие обычно так и поступают, — тогда детали этого льготного периода должны быть четко описаны в договоре с вашей кредитной картой. Это включает в себя период времени, в течение которого вы должны погасить остаток, прежде чем нести новые финансовые расходы.

Многие эмитенты кредитных карт не предоставляют вам льготный период, если вы не выплачиваете остаток каждый месяц. Если у вас есть текущий баланс каждый месяц, льготные периоды фактически бессмысленны для вас. Если вы не погасите новый остаток в полном объеме, то проценты и финансовые сборы обычно будут начисляться с даты, когда вы впервые произвели платеж. Проценты на новые покупки могут начать начисляться немедленно, если на вашей кредитной карте есть невыплаченный остаток.

Даже если компания-эмитент кредитной карты предоставляет льготный период для платежей по кредитной карте, он может не предоставлять его для выдачи наличных или перевода остатка. В этом случае вам нужно будет погасить эти расходы немедленно и до установленного срока, чтобы избежать финансовых расходов.

В этом случае вам нужно будет погасить эти расходы немедленно и до установленного срока, чтобы избежать финансовых расходов.

Пример. Вы приобрели стиральную машину за 500 долларов с помощью кредитной карты 1 апреля. Ваш платежный цикл заканчивается 15 апреля. Срок платежа — 7 мая. У вас имеется неоплаченный остаток в размере 200 долларов. Ваша кредитная карта не предоставляет льготный период, если у вас есть баланс. Вы вносите платеж в размере 500 долларов США 6 мая, намереваясь оплатить новую покупку. Поскольку у вас нет льготного периода, ваш следующий счет будет включать финансовые расходы на остаток в размере 700 долларов США за 36-дневный период, начиная с первоначальной покупки 1 апреля, а также финансовые расходы на остаток в размере 200 долларов США с мая. 6 до конца расчетного периода 15 мая.

Сроки оплаты в соответствии с Законом о кредитных картах от 2009 г.

С 22 февраля 2010 г. в соответствии с Федеральным законом об отчетности, ответственности и раскрытии информации по кредитным картам от 2009 г. (Закон о кредитных картах от 2009 г.) у вас есть как минимум 21 день для оплаты нового счета. Это означает, что компания-эмитент кредитной карты должна отправить вам счет по почте или доставить его вам не менее чем за 21 день до наступления срока платежа. Если у вас есть льготный период, вы имеете право по крайней мере на 21 день с момента получения счета для погашения нового остатка до возникновения финансовых расходов.

(Закон о кредитных картах от 2009 г.) у вас есть как минимум 21 день для оплаты нового счета. Это означает, что компания-эмитент кредитной карты должна отправить вам счет по почте или доставить его вам не менее чем за 21 день до наступления срока платежа. Если у вас есть льготный период, вы имеете право по крайней мере на 21 день с момента получения счета для погашения нового остатка до возникновения финансовых расходов.

Срок платежа должен совпадать каждый месяц. Компания кредитной карты не может изменить это. Платить можно не позднее 17:00. в установленный срок. Кредитор не может сократить его. Кроме того, если срок платежа приходится на выходной или праздничный день, вы можете произвести платеж до следующего рабочего дня.

Для получения дополнительной информации о Законе о CARD от 2009 года посетите веб-сайт Совета Федеральной резервной системы.

Дополнительная информация

Для получения дополнительной информации о кредитных картах и о том, как расплатиться с долгами, позвоните по номеру Решите свои финансовые проблемы: Стратегии избавления от долгов и оставайтесь на этом пути , Эми Лофтсгордон и Кара О’Нил (Ноло).

Поговорите с юристом

Нужен адвокат? Начните здесь.

Льготный период кредитной карты: используйте ее для выплаты процентов

Содержание этой страницы является точным на дату публикации; однако срок действия некоторых предложений наших партнеров мог быть истёк. Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch™, чтобы найти карты, соответствующие вашим потребностям.

Нет необходимости бороться за предложение финансирования под 0% годовых с новым эмитентом кредитной карты. Фактически, с большинством кредитных карт ваш льготный период может помочь вам финансировать крупные покупки и получать вознаграждение при использовании бесплатного кредита на один-два месяца, просто полностью оплачивая баланс своей выписки каждый месяц.

Льготный период позволяет опытным пользователям кредитных карт бесплатно накапливать бонусы и преимущества. Вы также можете лишиться льготного периода своей карты случайно — либо из-за несвоевременной оплаты счета, либо из-за периодического поддержания баланса.

Вот что вам нужно знать о льготных периодах кредитной карты и о том, как использовать их в своих интересах.

Что такое льготный период?

Льготный период кредитной карты — это период времени, в течение которого вы можете списывать покупки со своей карты и ожидать их оплаты без взимания процентов. Обычно этот период длится не менее 21 дня и начинается с конца одного расчетного периода до наступления срока оплаты следующего платежа.

Вы можете узнать, как долго длится льготный период вашей карты и предлагает ли он его вообще, просмотрев таблицу в Условиях использования вашей карты. Под раскрытием годовой процентной ставки, как правило, будет строка, в которой разъясняется, как вы можете избежать выплаты процентов.

Если вы не видите строки, рекламирующей, как избежать уплаты процентов, это тревожный сигнал. Это может означать, что ваша кредитная карта не предлагает льготный период. В этом случае ваши покупки начнут накапливать проценты в первый день каждой транзакции, даже если вы полностью погасите остаток к установленному сроку.

Внимательно прочитайте условия. Для некоторых карт вы можете обнаружить, что льготный период предоставляется только избранным держателям карт. Также имейте в виду, что льготный период предоставляется только новым покупкам. Денежные авансы и балансовые переводы начинают накапливать проценты, как только они поступают на ваш счет.

Как работает льготный период карты?

В течение цикла выставления счетов по вашей кредитной карте любые покупки, которые вы совершаете, будут записываться в историю транзакций по вашей кредитной карте и добавляться к балансу ежемесячной выписки.

Однако, если вы ежемесячно полностью погашали остатки по выписке, эмитент вашей карты не будет взимать с вас проценты за любые новые покупки, которые вы совершаете в течение периода времени, пока действует льготный период.

Так, например, если вы начинаете цикл выставления счетов с нулевым балансом, вы можете купить диван за 800 долларов и не платить за него до тех пор, пока не будет погашен баланс за этот цикл.

Подвох: Льготный период гарантированно продлится только в том случае, если вы продолжите вносить ежемесячные платежи в полном объеме. Если вы платите только часть остатка за один месяц (например, вы платите только минимальную сумму к оплате), ваш кредитор может отменить ваш льготный период, и любые новые покупки, которые вы сделаете после этого, сразу же начнут начислять проценты.

После того, как вы потеряли льготный период кредитной карты, вам может потребоваться подождать несколько циклов, прежде чем он снова начнется. Для получения более подробной информации обратитесь к эмитенту вашей карты.

Как максимально эффективно использовать льготный период

Вы можете использовать льготный период своей карты в своих интересах, чтобы ненадолго финансировать новые покупки. Это как попросить у кого-то кредит и пообещать вернуть его через пару недель. Если вы уложитесь в обещанный срок, вам нужно будет только погасить то, что вы взяли взаймы.

Таким образом, если у вас есть запланированные расходы, такие как билеты на самолет или новое устройство, вы можете стратегически отложить эту покупку до закрытия платежного цикла. Это даст вам как можно больше времени, чтобы отсрочить оплату покупки без каких-либо процентов.

Это даст вам как можно больше времени, чтобы отсрочить оплату покупки без каких-либо процентов.

Но помните: вы получите эту привилегию только в том случае, если продолжите полностью погашать свои долги. Если вы не можете произвести платеж к концу платежного цикла, то оплата наличными для крупных расходов, вероятно, поможет улучшить ваше финансовое положение.

Как работает ваш платежный цикл

Обычно расчетный период называют месячным циклом. Но с кредитными картами все немного сложнее.

Когда вы открываете счет в компании-эмитенте кредитных карт, все покупки, которые вы совершаете в этот первый расчетный период, будут добавлены к балансу вашей выписки и включены в ваш счет. Но как только этот цикл выставления счетов завершится (это означает, что счет был добавлен и отправлен по почте), любые покупки, которые вы сделаете после этого, будут добавлены в отчет о балансе за следующий месяц.

Так, например, если расчетный период вашей кредитной карты заканчивается 23-го числа каждого месяца, любые покупки, совершенные 24-го или 25-го числа, будут выставлены в счет в следующем месяце. И благодаря льготному периоду вашей карты вам не придется платить комиссию за эти покупки до трех недель спустя, когда должен быть выставлен счет.

И благодаря льготному периоду вашей карты вам не придется платить комиссию за эти покупки до трех недель спустя, когда должен быть выставлен счет.

Что произойдет, если вы перенесете остаток по истечении льготного периода?

Если вы продолжите хранить баланс после окончания льготного периода, эмитент применит обычную годовую процентную ставку на покупку ко всему этому балансу.

Если вы планируете совершить крупную покупку и знаете, что не сможете оплатить ее в течение месяца, подумайте о том, чтобы подать заявку на получение карты с начальным периодом 0% годовых. Вам понадобится кредитный рейтинг от хорошего до отличного, чтобы получить его, но если вы сможете, вы получите от шести до 21 месяца, чтобы погасить свой остаток без процентов. Чем длиннее начальное предложение, тем лучше: у вас будет больше времени для беспроцентных платежей.

Итог

Льготный период кредитной карты может работать в вашу пользу, если вы погасите баланс выписки. Если вы этого не сделаете, с вашего баланса будет снята текущая годовая процентная ставка. Независимо от того, предлагает ли ваша кредитная карта льготный период или нет, всегда рекомендуется полностью погашать свой баланс каждый месяц — это может помочь вам сохранить разумные финансовые привычки, поддерживать низкий коэффициент использования кредита и позволит вам не тратить эти дорогие деньги. начисления процентов.

Независимо от того, предлагает ли ваша кредитная карта льготный период или нет, всегда рекомендуется полностью погашать свой баланс каждый месяц — это может помочь вам сохранить разумные финансовые привычки, поддерживать низкий коэффициент использования кредита и позволит вам не тратить эти дорогие деньги. начисления процентов.

Отказ от ответственности перед редакцией

Редакционный контент на этой странице основан исключительно на объективной оценке наших авторов и не связан с рекламой. Она не была предоставлена или заказана эмитентами кредитных карт. Однако мы можем получать компенсацию, когда вы переходите по ссылкам на продукты наших партнеров.

Келли Дилворт

является вкладчиком в личные финансы и бывшим штатным корреспондентом CreditCards.com. Она начала свою карьеру в журналистике в The Atlantic в 2007 году, затем на несколько лет увлеклась изданием научно-популярных книг. Она вернулась в журналистику в 2010 году и с тех пор писала обо всем: от 20-летних с геркулесовым кредитным рейтингом до решений Федеральной резервной системы в области денежно-кредитной политики.

ПС берут 1–2%, и часть этих денег остается банку как посреднику.

ПС берут 1–2%, и часть этих денег остается банку как посреднику.

Например, у карты «Мир» он составляет 5%. Чем больше покупок в выбранных категориях, тем больше выгоды.

Например, у карты «Мир» он составляет 5%. Чем больше покупок в выбранных категориях, тем больше выгоды.