О какой новой финансовой пирамиде предупредили россиян? | Личные деньги | Деньги

Надежда Вредина

Примерное время чтения: 3 минуты

5321

Категория: Доступная экономика

Эксперты Роскачества предупредили россиян о новой финансовой пирамиде — южнокорейском проекте KOK Play. Организация включена в список Центробанка РФ компаний с признаками финансовой пирамиды.

Тексты на сайтах проекта больше похожи на машинный перевод, чем на русскую речь, обращают внимание специалисты. Впрочем, граждан это не смущает, и они несут в KOK Play накопления в надежде на солидную доходность.

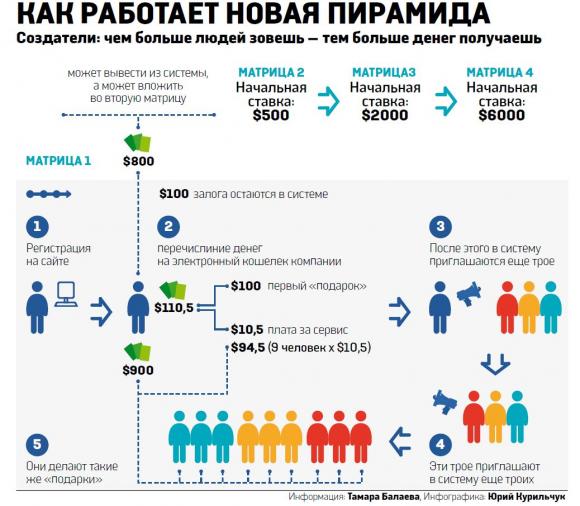

Финансовая пирамида обещает достойный доход при небольших вложениях: минимальный взнос составляет всего-то 100 долларов (чтобы получить реферальные бонусы, нужно внести 300 долларов). К сожалению, достойным доход остается только в обещаниях.

Контора начисляет дополнительные бонусы за приглашение друзей — это классический признак финансовой пирамиды. И еще один классический признак — ни внесенные деньги, ни тем более начисленные проценты клиентам KOK Play вывести не удалось.

«Учитывая высокую степень риска, пользователям без опыта вообще не рекомендуется самостоятельно искать в интернете возможность для инвестирования, поскольку риск нарваться на мошенников очень велик. Нечистые на руку граждане тоже ищут способы простого заработка — для этого они и создают такие проекты. Страшно то, что люди даже берут кредиты для того, чтобы инвестировать большую сумму в мошеннический проект», — говорит руководитель центра цифровой экспертизы Роскачества Сергей Бодров.

В отличие от легальных организаций, у финансовых пирамид нет финансовой отчетности, может не быть договора и юридического лица.

Перед тем, как отдать свои деньги финансовой компании, следует запросить договор об инвестировании. В договоре должны быть подробно прописаны права и обязанности сторон. Если договора нет — это уже признак мошенничества.

Далее следует поинтересоваться реквизитами юридического лица, проверить, есть ли оно в реестре, в госреестре и на сайте Банка России. Следует проверить это юридическое лицо по списку субъектов с признаками нелегальной деятельности. Кроме того, можно просто позвонить по номеру горячей линии (8 800 300 3000) и выяснить мнение Центробанка по поводу организации, предлагающей инвестировать под высокую доходность.

Стоит потратить некоторое время и изучить отзывы о компании в интернете. Сейчас существует достаточно много сайтов и групп в социальных сетях, где описывается деятельность тех или иных финансовых мошенников.

Сейчас существует достаточно много сайтов и групп в социальных сетях, где описывается деятельность тех или иных финансовых мошенников.

Источники информации:

https://rskrf.ru/tips/eksperty-obyasnyayut/yuzhnokoreyskie-moshenniki-otnimayut-dengi-rossiyan-na-platforme-kok-play/

https://cbr.ru/inside/warning-list/

https://www.znak.com/2021-08-02/v_centrobanke_rasskazali_o_novom_proekte_pohozhem_na_finansovuyu_piramidu_finiko

KOK PlayРоскачествокриптовалютафинансовые пирамиды

Следующий материал

Новости СМИ2

Новая финансовая пирамида заманивает в свои сети узбекистанцев. Некоторые обманутые граждане заявили о потере свыше 10 тысяч долларов

Происшествия

22556

Узбекистан, Ташкент – АН Podrobno.uz.

Новая финансовая пирамида заманивает в свои сети узбекистанцев. Некоторые обманутые граждане заявили о потере свыше 10 тысяч долларов, сообщает корреспондент Podrobno. uz со ссылкой на данные ГУВД.

uz со ссылкой на данные ГУВД.

Мошенники публиковали в соцсетях и мессенджерах видео о новой торговой платформе для инвестирования средств, которая якобы поможет за короткие сроки заработать баснословные деньги. Мужчины и женщины в роликах утверждали, что приобрели квартиры и машины всего за несколько месяцев игры на бирже.

Создатели позиционировали платформу, как проект, призванный повысить уровень жизни каждого гражданина Узбекистана и в корне изменить экономику страны, выведя ее в ТОП в Центральной Азии. При этом важно понимать, что название платформы постоянно менялось, чтобы запутать пользователей. Сегодня оно могло быть одним, а через несколько месяцев – уже другим, но принцип работы оставался тот же.

Мошенники предлагали пользователям перейти по ссылкам на платформу, зарегистрироваться. Буквально через несколько минут после регистрации к узбекистанцам звонили неизвестные лица с номеров из-за рубежа, которые представлялись техническими сотрудниками компании.

Они объясняли преимущества работы с их платформой и детали дальнейшего подключения. Потом мошенники просили добавить их номер в контакты в Телеграм, где высылали детальные инструкции.

«Для того, чтобы зарабатывать, так как деньги из воздуха не берутся, вам необходимо закинуть на ваш персональный счет первоначальную сумму. Минимальная сумма – это два миллиона сумов. После этого программа начинает работать и через пару часов вы начинаете получать постоянный доход. Вы также должны будете указать номер карты, куда будет приходить этот доход», – рассказывали клиентам мошенники.

Некоторые узбекистанцы поверили обещаниям, вложили деньги, но остались ни с чем.

«Я увидел рекламу в Инстаграм. В ней говорилось о быстром и легком заработке. Я перешел по ссылке и зарегистрировался. Вначале все было хорошо, стал поступать доход, они даже выплатили некоторую сумму. Я поверил им, вложил еще средства, но, когда захотел вывести всю сумму, мне отказывали под видом различных причин, тянули время. Затем мой счет просто заблокировали, он исчез», – рассказал пострадавший от действий мошенников узбекистанец.

Затем мой счет просто заблокировали, он исчез», – рассказал пострадавший от действий мошенников узбекистанец.

С заявлениями на эту платформу в органы внутренних дел обратился ряд узбекистанцев. Некоторые из них, поверив мошенникам, вложили более 10 тысяч долларов. На данный момент проводится доследственная проверка.

Новости без крайностей. Присоединяйтесь к нашей Телеге.

Схемы Понци: определение, примеры и происхождение

Что такое схема Понци?

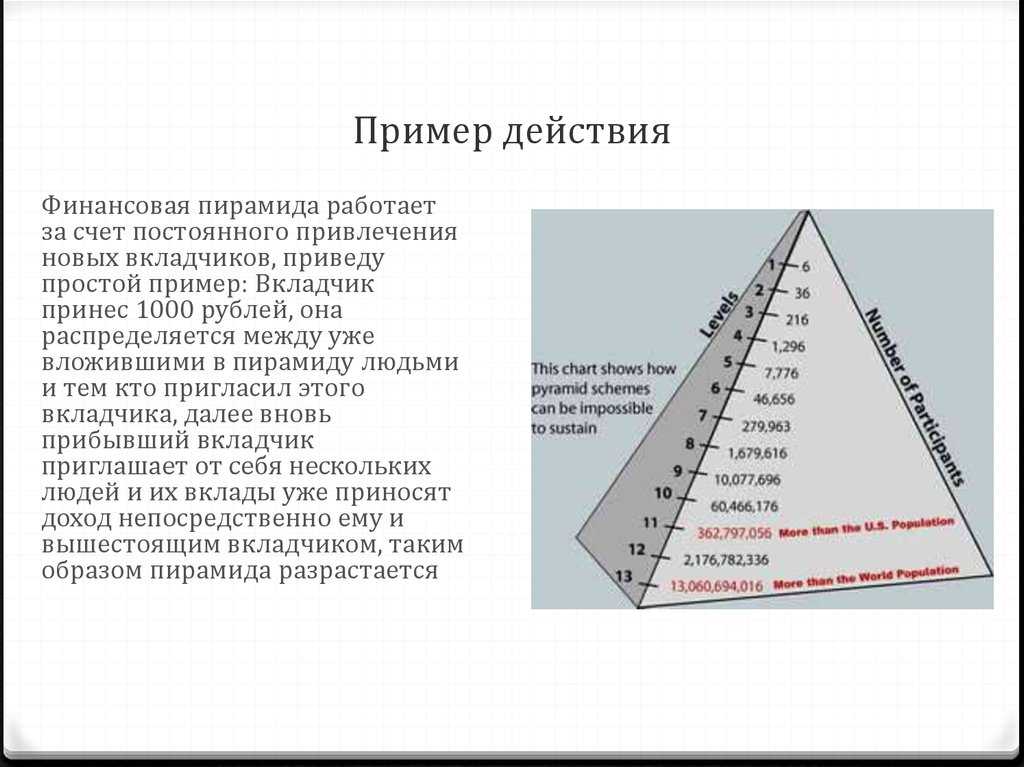

Схема Понци — это мошенническая афера с инвестициями, обещающая высокие нормы прибыли с небольшим риском для инвесторов. Схема Понци — это мошенническая афера с инвестициями, которая приносит прибыль более ранним инвесторам за счет денег, взятых у более поздних инвесторов. Это похоже на схему пирамиды в том, что обе они основаны на использовании средств новых инвесторов для выплаты более ранним сторонникам.

Как схемы Понци, так и схемы пирамид в конечном итоге достигают своего дна, когда поток новых инвесторов иссякает и денег не хватает на все. В этот момент схемы распутываются.

В этот момент схемы распутываются.

Ключевые выводы

- Схема Понци приносит доход старым инвесторам за счет привлечения новых инвесторов, которым обещают большую прибыль при минимальном риске или вообще без риска.

- Мошенническая инвестиционная схема основана на использовании средств новых инвесторов для выплаты прежним покровителям.

- Компании, участвующие в схеме Понци, направляют свою энергию на привлечение новых клиентов для осуществления инвестиций, иначе их схема станет неликвидной.

- Комиссия по ценным бумагам и биржам (SEC) выпустила руководство о том, на что обращать внимание в потенциальных схемах Понци, включая гарантии возврата или незарегистрированные инвестиционные инструменты в Комиссии по ценным бумагам и биржам.

- Крупнейшая схема Понци была осуществлена Берни Мэдоффом, обманув тысячи инвесторов на миллиарды долларов.

Что такое схема Понци?

Понимание схем Понци

Схема Понци — это инвестиционное мошенничество, при котором клиентам обещают большую прибыль при минимальном риске или вообще без риска.

Этот новый доход используется для выплаты первоначальным инвесторам их доходов, отмеченных как прибыль от законной сделки. Схемы Понци полагаются на постоянный приток новых инвестиций, чтобы продолжать приносить доход старым инвесторам. Когда этот поток иссякает, схема разваливается.

Происхождение схемы Понци

Термин «Схема Понци» был придуман в честь мошенника по имени Чарльз Понци в 1920 году. Однако первые зарегистрированные случаи такого рода инвестиционной аферы можно проследить до середины-конца 1800-х годов, и они были организованы Адель Спитцедер в Германии. и Сара Хоу в США. На самом деле методы того, что стало известно как схема Понци, были описаны в двух отдельных романах, написанных Чарльзом Диккенсом, Мартин Чезлвит 9.0034, опубликованный в 1844 году, и Little Dorrit в 1857 году.

Первоначальная схема Чарльза Понци в 1919 году была ориентирована на Почтовую службу США. Почтовая служба в то время разработала международные ответные купоны, которые позволяли отправителю предварительно покупать почтовые расходы и включать их в свою корреспонденцию. Получатель отнесет купон в местное почтовое отделение и обменяет его на почтовые марки приоритетной авиапочты, необходимые для отправки ответа.

Почтовая служба в то время разработала международные ответные купоны, которые позволяли отправителю предварительно покупать почтовые расходы и включать их в свою корреспонденцию. Получатель отнесет купон в местное почтовое отделение и обменяет его на почтовые марки приоритетной авиапочты, необходимые для отправки ответа.

Схемы Понци полагаются на постоянный приток новых инвестиций, чтобы продолжать приносить доход старым инвесторам.

Этот тип обмена известен как арбитраж, который не является незаконной практикой. Но Понци стал жадным и расширил свои усилия.

Под главой своей компании Securities Exchange Company он обещал доходность в размере 50% за 45 дней или 100% за 90 дней. Благодаря его успеху в схеме почтовых марок сразу же были привлечены инвесторы. Вместо того, чтобы вкладывать деньги, Понци просто перераспределял их и сообщал инвесторам, что они получили прибыль. Схема просуществовала до 19 августа.20, когда  В результате проведенного газетой расследования Понци был арестован федеральными властями 12 августа 1920 г. и обвинен в нескольких пунктах мошенничества с использованием почты. В ноябре 1920 года Понци был приговорен к пяти годам тюремного заключения.

В результате проведенного газетой расследования Понци был арестован федеральными властями 12 августа 1920 г. и обвинен в нескольких пунктах мошенничества с использованием почты. В ноябре 1920 года Понци был приговорен к пяти годам тюремного заключения.

Мэдофф и крупнейшая финансовая пирамида в истории

Концепция схемы Понци не закончилась в 1920 году. По мере того, как менялись технологии, менялась и схема Понци. В 2008 году Бернард Мэдофф был осужден за использование схемы Понци, которая фальсифицировала торговые отчеты, чтобы показать, что клиент получает прибыль от инвестиций, которых не существовало.

Мэдофф продвигал свою схему Понци как инвестиционную стратегию, называемую преобразованием дробной забастовки, в которой использовалось владение акциями и опционами S&P 100. Мэдофф использовал бы акции «голубых фишек», которые имеют легкодоступные исторические торговые данные, к которым он мог бы вернуться, чтобы фальсифицировать свои записи. Затем сообщалось, что фальсифицированные транзакции, которые никогда не происходили, приносят желаемую периодическую прибыль.

Во время глобального финансового кризиса 2008 года инвесторы начали выводить средства из фирмы Мэдоффа, обнажая неликвидность истинной финансовой картины фирмы. Мэдофф заявил, что его фирма имеет обязательства примерно на 50 миллиардов долларов перед примерно 4800 клиентами. Приговоренный к 150 годам тюремного заключения с конфискацией активов на сумму 170 миллиардов долларов, Мэдофф скончался в тюрьме 14 апреля 2021 года.

Схемы Понци можно использовать десятилетиями. Следователи подозревают, что схема Понци Мэдоффа была начата в начале 1980-х годов и просуществовала более 30 лет.

Красные флажки схемы Понци

Независимо от технологии, используемой в схеме Понци, большинство из них имеют схожие характеристики. Комиссия по ценным бумагам и биржам (SEC) определила следующие черты, на которые следует обратить внимание:

- Гарантированное обещание высокой прибыли при небольшом риске

- Постоянный поток прибыли независимо от рыночных условий

- Инвестиции, которые не были зарегистрированы в Комиссии по ценным бумагам и биржам (SEC)

- Инвестиционные стратегии, которые являются секретными или описаны как слишком сложные для объяснения

- Клиентам не разрешено просматривать официальные документы по своим инвестициям деньги

Что является примером схемы Понци?

Представьте себе очень простой пример, когда Адам обещает 10% прибыли своему другу Барри. Барри дает Адаму 1000 долларов, ожидая, что стоимость инвестиций составит 1100 долларов через год. Далее Адам обещает 10% возврата своей подруге Кристине. Кристина соглашается дать Адаму 2000 долларов.

Барри дает Адаму 1000 долларов, ожидая, что стоимость инвестиций составит 1100 долларов через год. Далее Адам обещает 10% возврата своей подруге Кристине. Кристина соглашается дать Адаму 2000 долларов.

Имея на руках 3000 долларов, Адам может вылечить Барри, заплатив ему 1100 долларов. Кроме того, Адам может украсть 1000 долларов из коллективного пула средств, если он считает, что сможет получить деньги от будущих инвесторов. Чтобы этот план сработал, Адам должен постоянно получать деньги от новых клиентов, чтобы расплачиваться со старыми.

В чем разница между схемой Понци и схемой пирамиды?

Схема Понци — это механизм привлечения инвесторов с обещанием будущих доходов. Оператор схемы Понци может поддерживать схему только до тех пор, пока к ней привлекаются новые инвесторы.

С другой стороны, финансовая пирамида набирает других людей и стимулирует их к дальнейшему привлечению других инвесторов. Участник пирамидальной схемы зарабатывает только часть своих доходов и «используется» для получения прибыли участниками, находящимися выше по пирамиде.

Почему это называется схемой Понци?

Схемы Понци названы в честь Чарльза Понци, бизнесмена 1920-х годов, который успешно убедил десятки тысяч клиентов инвестировать в него свои средства. Схема Понци обещала определенную сумму прибыли через определенное время за счет покупки и продажи почтовых ответных купонов со скидкой. Вместо этого он использовал новые деньги, вложенные в погашение старых обязательств.

Как определить схему Понци?

Комиссия по ценным бумагам и биржам определила несколько признаков, которые часто указывают на мошенническую финансовую схему. Важно понимать, что почти все виды инвестирования сопряжены с определенным уровнем риска, и многие формы не несут с собой гарантированной прибыли. Если инвестиционная возможность (1) гарантирует определенный доход, (2) гарантирует этот доход к определенному времени и (3) не зарегистрирована в SEC, SEC рекомендует инвестировать с осторожностью, поскольку они являются идентификаторами мошенничества.

Какая самая известная схема Понци?

Самая известная современная схема Понци была организована Берни Мэдоффом. Его фирма реализовала крупнейшую в истории схему Понци, обманув тысячи инвесторов на миллиарды долларов за десятилетия.

Практический результат

Когда клиенты дают деньги своим финансовым консультантам или инвестиционным фирмам, они ожидают определенного уровня фидуциарных обязательств. К сожалению, этими средствами можно мошеннически управлять с помощью схем Понци. Беря деньги одного инвестора для погашения другого, схемы Понци не являются реальными инвестиционными планами. Это мошеннические инвестиционные схемы, которые привели к потере миллиардов долларов.

DFPI начинает преследование схем Понци и пирамид, основанных на криптоактивах

Загрузить этот пресс-релиз (PDF) юридических лиц за нарушение калифорнийского законодательства о ценных бумагах.

Каждая из 11 организаций предположительно предлагала и продавала неквалифицированные ценные бумаги, а десять из них также предоставили инвесторам существенные искажения и упущения. Девять из этих организаций запрашивали средства у инвесторов для якобы торговли криптоактивами от имени инвесторов. Одна из организаций запрашивала криптоактивы для разработки программного обеспечения метавселенной, а одна организация утверждала, что является платформой децентрализованных финансов или DeFi.

Девять из этих организаций запрашивали средства у инвесторов для якобы торговли криптоактивами от имени инвесторов. Одна из организаций запрашивала криптоактивы для разработки программного обеспечения метавселенной, а одна организация утверждала, что является платформой децентрализованных финансов или DeFi.

Утверждается, что все организации использовали средства инвесторов для выплаты предполагаемой прибыли другим инвесторам в порядке схемы Понци. Кроме того, у каждой из организаций была реферальная программа, которая работала по принципу финансовой пирамиды. Организации обещали выплачивать комиссионные инвесторам, если они привлекали новых инвесторов, и дополнительные комиссионные, если привлеченные ими инвесторы, в свою очередь, привлекали новых инвесторов. Реферальные программы достигли желаемого эффекта, стимулируя инвесторов создавать и размещать контент на веб-сайтах социальных сетей, таких как YouTube, чтобы побудить других инвестировать в эти организации.

Субъекты в сегодняшних акциях являются классическими примерами высокодоходных инвестиционных программ (HYIP). Это инвестиционные махинации, которые обычно обещают высокие доходы с низким риском и чрезмерно стабильными доходами, предоставляют мало подробностей о людях, управляющих HYIP, используют расплывчатые формулировки для описания того, как HYIP зарабатывает деньги, предлагают реферальные бонусы, облегчают ввод и вывод средств с помощью криптоактивов, и использовать социальные сети, чтобы привлечь внимание и привлечь инвесторов. Эти схемы часто нацелены на новейшие инвестиционные инструменты, а ранее были нацелены на инвестиции в нефть и газ, инвестиции в каннабис и другие.

Это инвестиционные махинации, которые обычно обещают высокие доходы с низким риском и чрезмерно стабильными доходами, предоставляют мало подробностей о людях, управляющих HYIP, используют расплывчатые формулировки для описания того, как HYIP зарабатывает деньги, предлагают реферальные бонусы, облегчают ввод и вывод средств с помощью криптоактивов, и использовать социальные сети, чтобы привлечь внимание и привлечь инвесторов. Эти схемы часто нацелены на новейшие инвестиционные инструменты, а ранее были нацелены на инвестиции в нефть и газ, инвестиции в каннабис и другие.

«DFPI продолжит защищать потребителей и инвесторов Калифорнии от мошенничества и мошенничества с криптовалютой», — заявила комиссар DFPI Клотильда Хьюлетт. «Эти действия не только защищают потребителей, но и гарантируют, что Калифорния останется главным глобальным местом для старта и роста ответственных компаний, занимающихся криптоактивами».

4 мая 2022 года губернатор Гэвин Ньюсом подписал указ о содействии ответственным инновациям, поддержке инновационной экономики Калифорнии и защите потребителей. Исполнительный указ, среди прочего, предписывает DFPI инициировать принудительные действия, чтобы остановить нарушения соответствующих законов о потребительских финансовых услугах и повысить осведомленность жителей Калифорнии о преимуществах и рисках, связанных с финансовыми продуктами и услугами, связанными с криптоактивами.

Исполнительный указ, среди прочего, предписывает DFPI инициировать принудительные действия, чтобы остановить нарушения соответствующих законов о потребительских финансовых услугах и повысить осведомленность жителей Калифорнии о преимуществах и рисках, связанных с финансовыми продуктами и услугами, связанными с криптоактивами.

Субъектами сегодняшних распоряжений об отказе и воздержании являются следующие организации:

- Cryptos OTC Trading Platform Limited d/b/a COTP – предполагаемая платформа для торговли криптоактивами

- Elevate Pass LLC — предполагаемая платформа для рекламы и торговли криптоактивами

- GreenCorp Investment LLC — предполагаемая платформа для торговли криптоактивами

- Metafiyielders Pty Ltd d/b/a Metafi Yielders — предполагаемая платформа DeFi

- Pegasus — предполагаемая платформа для торговли криптоактивами

- Polinur ME Limited — предполагаемая компания по разработке программного обеспечения метавселенной

- Remabit — предполагаемая платформа для торговли криптоактивами

- Sity Trade — предполагаемая платформа для торговли криптоактивами

- Sytrex Trade — предполагаемый криптоактив и платформа для торговли на рынке Форекс

- Vexam Limited — предполагаемая платформа для торговли криптоактивами

- World Over the Counter Limited d/b/a World OTC – предполагаемая платформа для торговли криптоактивами

Узнайте больше о HYIP и красных флажках, на которые следует обратить внимание.

DFPI призывает потребителей, столкнувшихся с несправедливыми, незаконными, вводящими в заблуждение и злоупотреблениями со стороны поставщика финансовых услуг, подавать жалобу в Департамент через Интернет: https://dfpi.ca.gov/file-a-complaint/.

Департамент финансовой защиты и инноваций штата Калифорния лицензирует и регулирует финансовые продукты и услуги, в том числе зарегистрированные государством банки и кредитные союзы, услуги по обслуживанию студенческих кредитов, товары и инвестиционные консультанты, денежные переводы, предложение и продажу ценных бумаг, брокеров-дилеров, небанковские кредиторы в рассрочку, кредиторы до зарплаты, ипотечные кредиторы и сервисные компании, компании условного депонирования, администраторы программы чистой энергии с оценкой собственности (PACE), предложение и продажа франшиз, коллекторы, компании по ремонту кредитов, агентства по предоставлению информации о потребительском кредите, компании по облегчению бремени задолженности и многое другое.

Они объясняли преимущества работы с их платформой и детали дальнейшего подключения. Потом мошенники просили добавить их номер в контакты в Телеграм, где высылали детальные инструкции.

Они объясняли преимущества работы с их платформой и детали дальнейшего подключения. Потом мошенники просили добавить их номер в контакты в Телеграм, где высылали детальные инструкции.