СУЩНОСТЬ И ВИДЫ ИНВЕСТИРОВАНИЯ Текст научной статьи по специальности «Экономика и бизнес»

Сущность и виды инвестирования Essence and types of investment

\\ А МОСКОВСКИЙ ■p ЭКОНОМИЧЕСКИЙ лЛ ЖУРНАЛ

УДК 330.322.01 DOI 10.24411/2413-046Х-2020-10496 Смирнова Жанна Венедиктовна,

кандидат педагогических наук, доцент, Нижегородский государственный педагогический университет имени Козьмы Минина, г. Нижний Новгород

Романовская Елена Вадимовна, кандидат экономических наук, доцент, Нижегородский государственный педагогический университет имени Козьмы Минина, г. Нижний Новгород

Закунова Екатерина Дмитриевна, Нижегородский государственный педагогический университет имени Козьмы Минина, г. Нижний Новгород

Гнездин Андрей Владимирович, Нижегородский государственный педагогический университет имени Козьмы Минина, г. Нижний Новгород

Smirnova Zh.V., z. v. smirnova@mininuniver. ru

Romanovskaya E.V., [email protected]

Zakunova E.D. , [email protected]

, [email protected]

Gnezdin A.V., [email protected]

Аннотация. В статье рассматривается одна из актуальных проблем — эффективное применение инструментов процесса инвестирования. Высокие темпы устойчивого экономического роста, обеспечивающих расширение не только производственной программы, но и финансовых возможностей возможны только при активном и умелом

использовании финансов. Финансы в данном случае выступают инструментом воздействия как на результаты функционирования предприятия, так и на социально-экономические, экологические, демографические, политические и пр. процессы развития общества. В статье приведены конкретные примеры реализации таких мер. Рассмотрены проблемы, которые требуют незамедлительного решения. Обусловлены пути решения поставленных проблем.

Summary. The article deals with one of the most pressing problems — the effective use of investment process tools. High rates of sustainable economic growth that ensure the expansion of not only the production program, but also financial opportunities are possible only with the active and skillful use of Finance. Finance in this case is a tool for influencing both the results of the enterprise’s functioning and the socio-economic, environmental, demographic, political, and other processes of society’s development. The article provides specific examples of implementation of such measures. Problems that require immediate solutions are considered. The ways to solve the problems are determined.

Finance in this case is a tool for influencing both the results of the enterprise’s functioning and the socio-economic, environmental, demographic, political, and other processes of society’s development. The article provides specific examples of implementation of such measures. Problems that require immediate solutions are considered. The ways to solve the problems are determined.

Ключевые слова: инструменты, регулирование, виды, инвестиции. Keywords: instruments, regulation, types, investments.

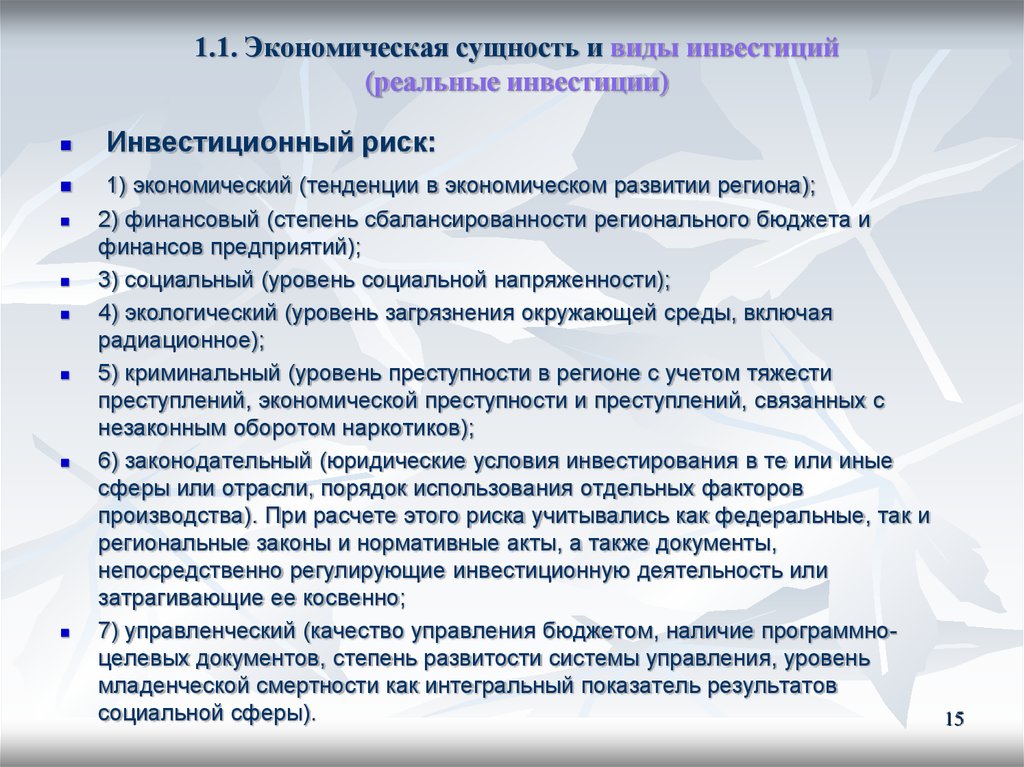

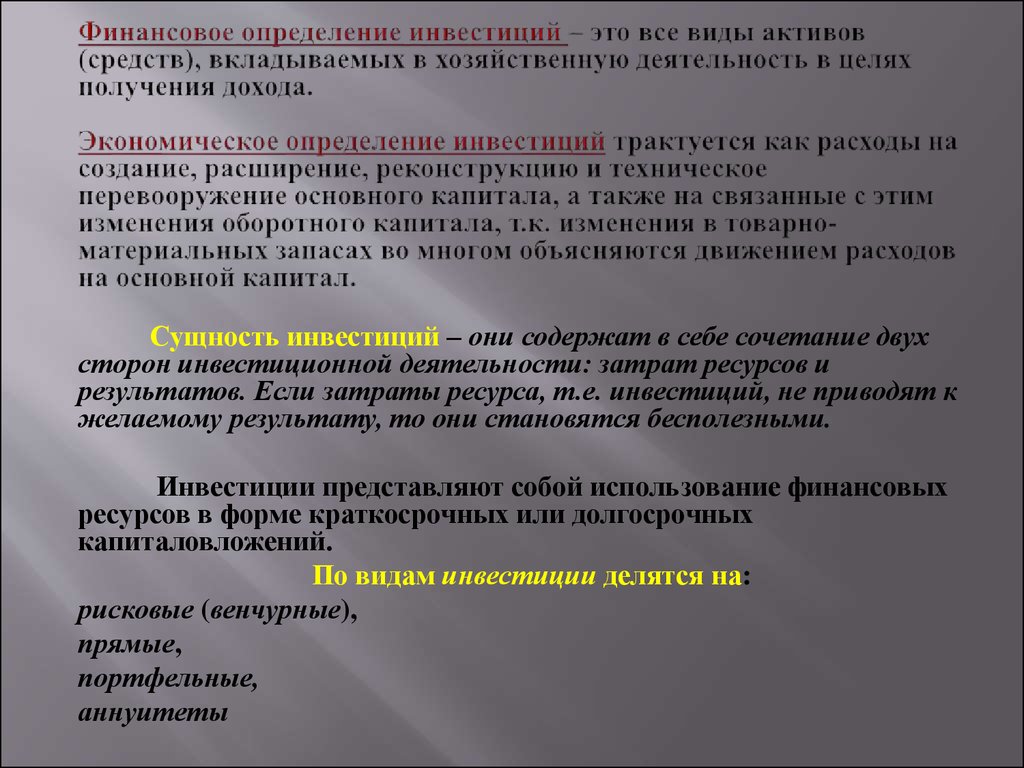

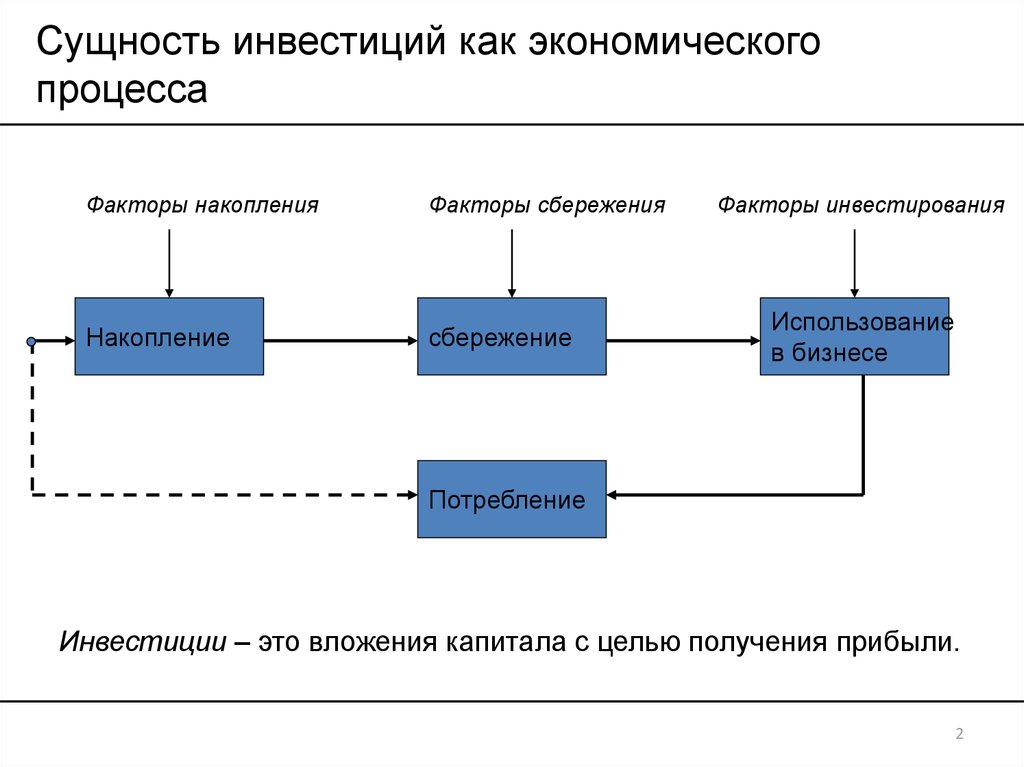

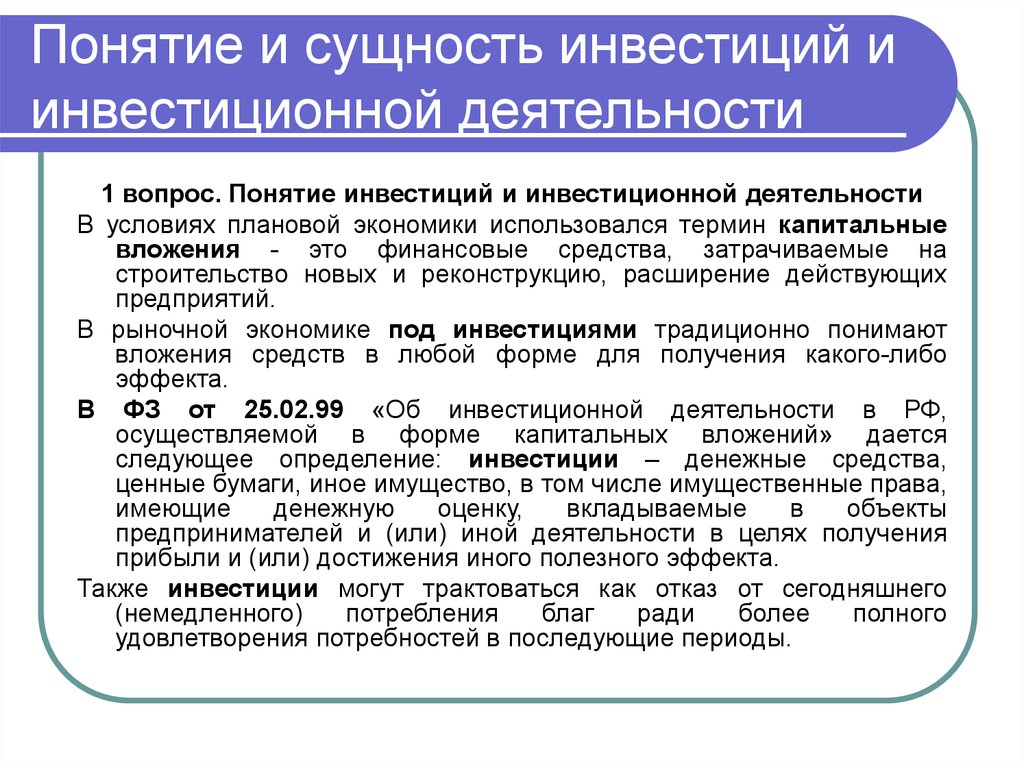

Инвестиции — важнейшая экономическая категория, в общем виде под инвестированием понимается вложение капитала с целью его приращения в будущем. Увеличение капитала, как результат инвестиций, должно быть достаточным, чтобы отказ от потребления вкладываемых в данном периоде средств был возмещен, риск был покрыт и потери от инфляции будущих периодов были компенсированы. В данном случае такие понятия как «инвестиции» и «вложение капитала» являются тождественными друг другу [1].

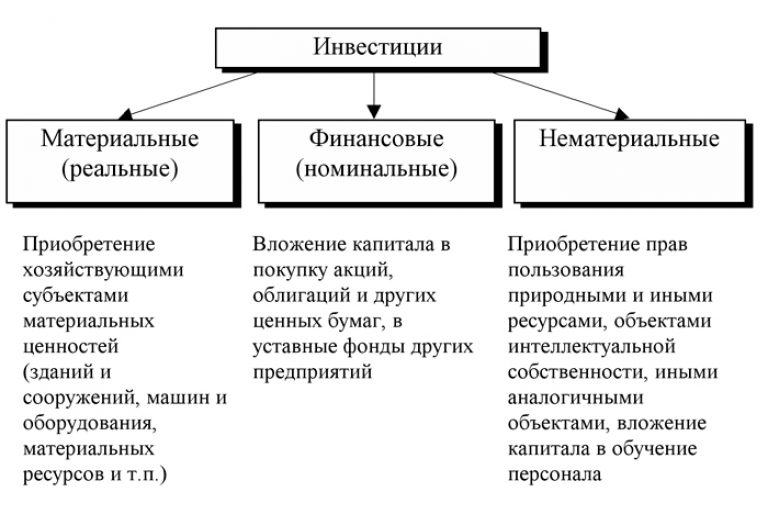

Однако существовала другая точка зрения, которая предлагала различать данные категории. Особенностью инвестиций является их производительный характер, то есть под инвестициями подразумевается покупка средств производства. А именно: расходы на строительство производственных объектов, покупку оборудования, включаемого в основной капитал или же расходы на прирост материальных ценностей на предприятии, которые способствуют росту капитала. Вложение капитала же являет собой как покупку средств производства, так и приобретение финансовых активов. Акцент на производительном характере инвестиций является вполне оправданным, поскольку устойчивый экономический рост зависит в первую очередь от размера инвестиций, которые направлены на развитие производства предприятия, модернизацию

Особенностью инвестиций является их производительный характер, то есть под инвестициями подразумевается покупка средств производства. А именно: расходы на строительство производственных объектов, покупку оборудования, включаемого в основной капитал или же расходы на прирост материальных ценностей на предприятии, которые способствуют росту капитала. Вложение капитала же являет собой как покупку средств производства, так и приобретение финансовых активов. Акцент на производительном характере инвестиций является вполне оправданным, поскольку устойчивый экономический рост зависит в первую очередь от размера инвестиций, которые направлены на развитие производства предприятия, модернизацию

производственного процесса и, безусловно, на научно-технические и опытно-конструкторские разработки [2, 7].

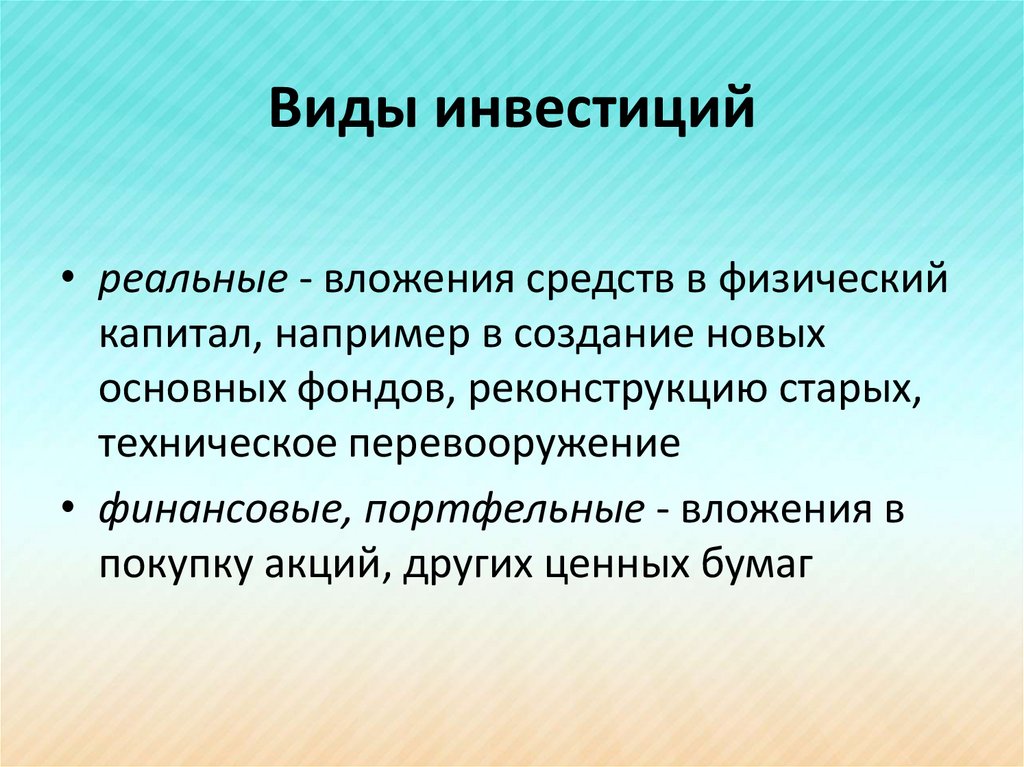

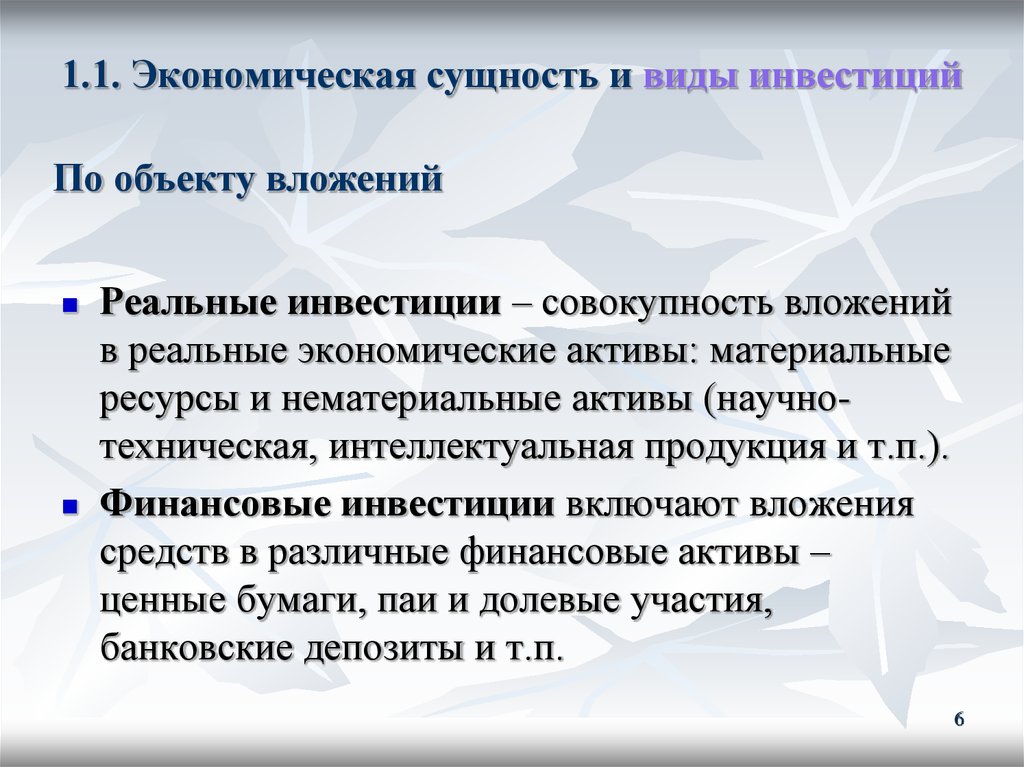

Американский экономист Уильям Ф. Шарп еще в середине XX века определяет реальные инвестиции, как инвестиции в какую-либо форму материально осязаемых объектов: оборудование, заводы, земля. А финансовые инвестиции, как контракты, записанные на бумаге, такие как обыкновенные акции и облигации [2].

А финансовые инвестиции, как контракты, записанные на бумаге, такие как обыкновенные акции и облигации [2].

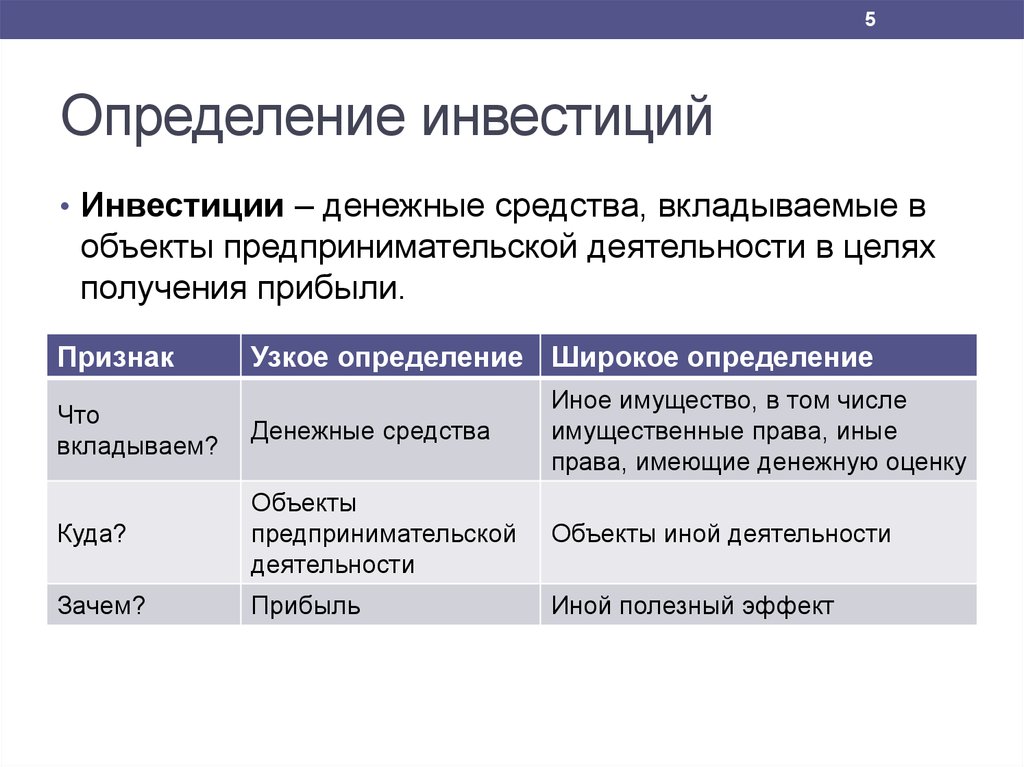

Действующее законодательство Российской Федерации вносит ясность в понимании инвестирования и определяет инвестиции, как денежные средства, ценные бумаги, иное имущество, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта [3].

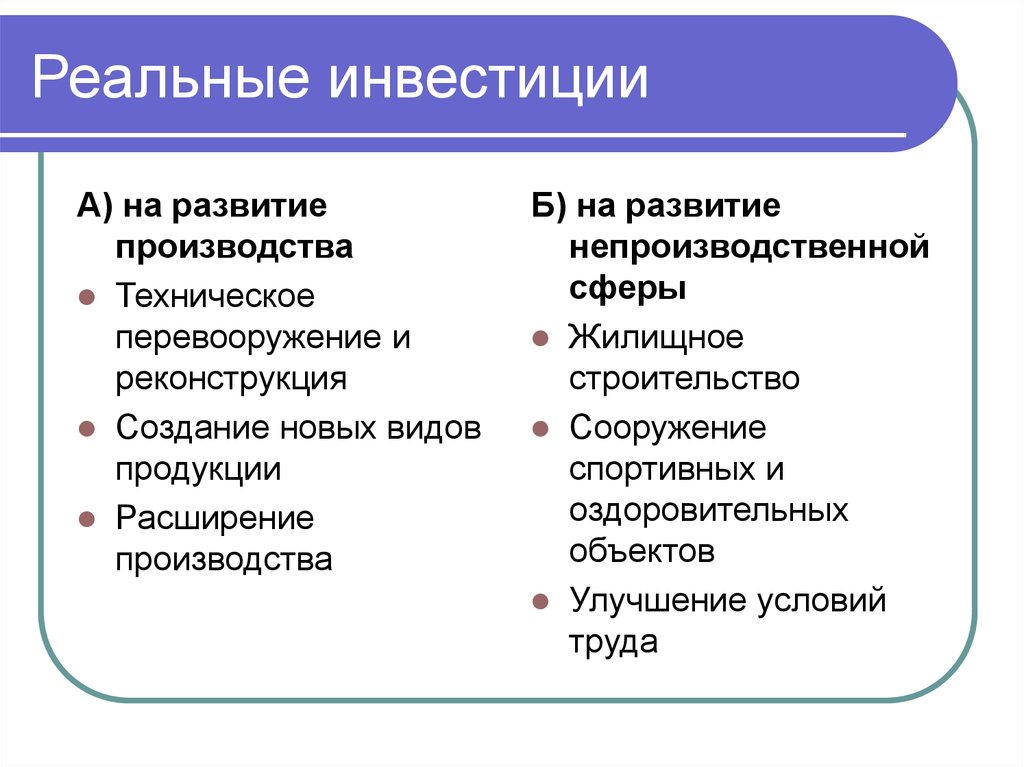

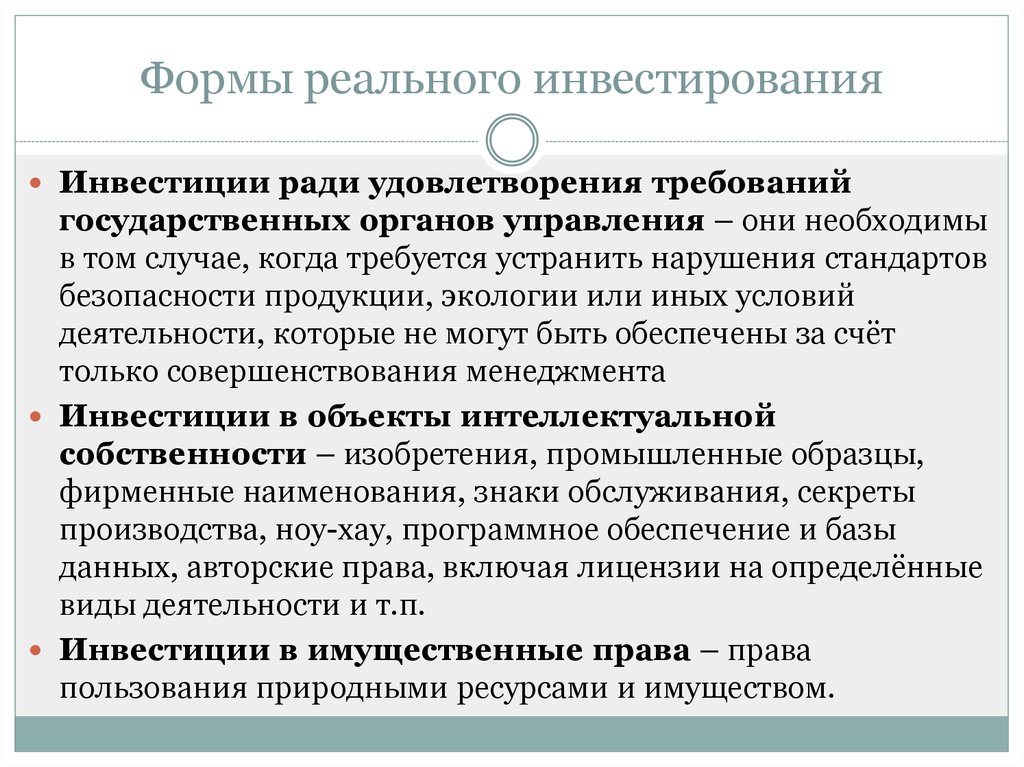

Однако подход, предлагающий различать инвестиции и вложение капитала, является основой главной классификации современной категории «инвестиции», которая подразумевает их деление на реальное и финансовое инвестирование. Реальное инвестирование предполагает вложения в основной капитал предприятия.

Финансовое инвестирование представляет собой покупку некоторой части капитала путем приобретения финансовых активов. Основными финансовыми инструментами, прежде всего, являются ценные бумаги. Инвестор увеличивает свой капитал за счет получения дивидендов, купонных выплат, процентных выплат и иных видов доходов по ценным бумагам. Деятельность в области данного вида инвестирования регулируется Федеральным законом «О рынке ценных бумаг» от 22.04.1996 №39-Ф3. Также финансовое инвестирование включает вложения в приобретение иностранной валюты, драгоценных металлов, ценных бумаг.

Деятельность в области данного вида инвестирования регулируется Федеральным законом «О рынке ценных бумаг» от 22.04.1996 №39-Ф3. Также финансовое инвестирование включает вложения в приобретение иностранной валюты, драгоценных металлов, ценных бумаг.

В современных экономических условиях оба вида инвестирования имеют высокую степень распространенности и использования. Развитие финансового инвестирования оказывает положительное влияние на рост реальных инвестиций. В большинстве случаев данные формы являются взаимодополняющими.

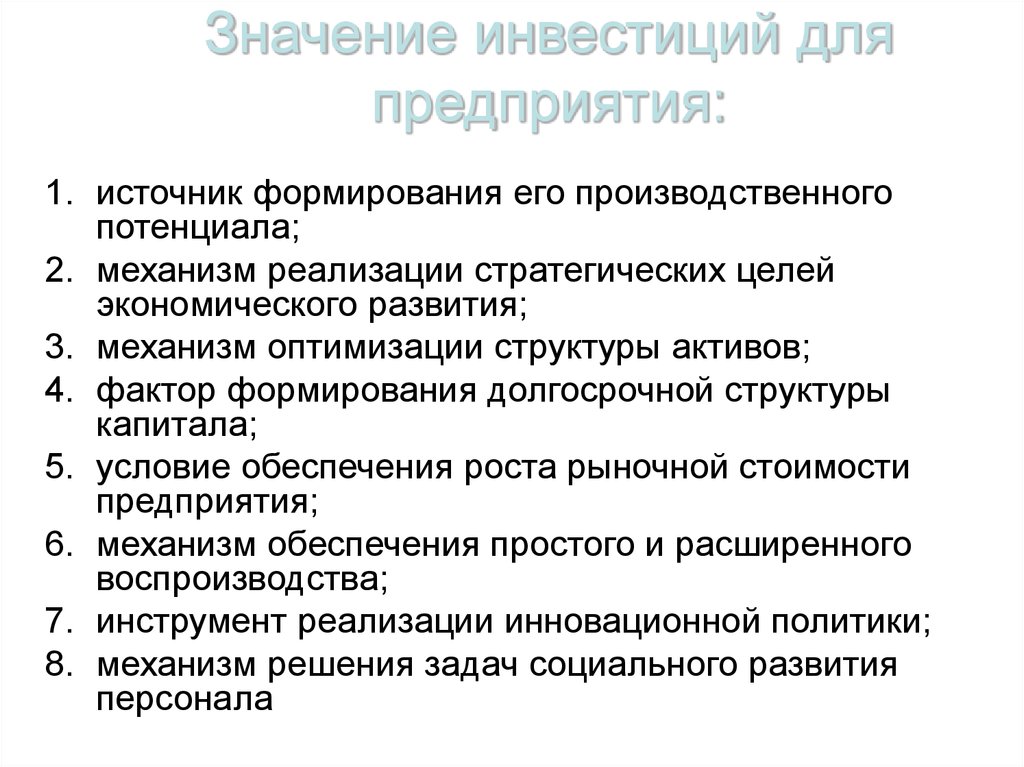

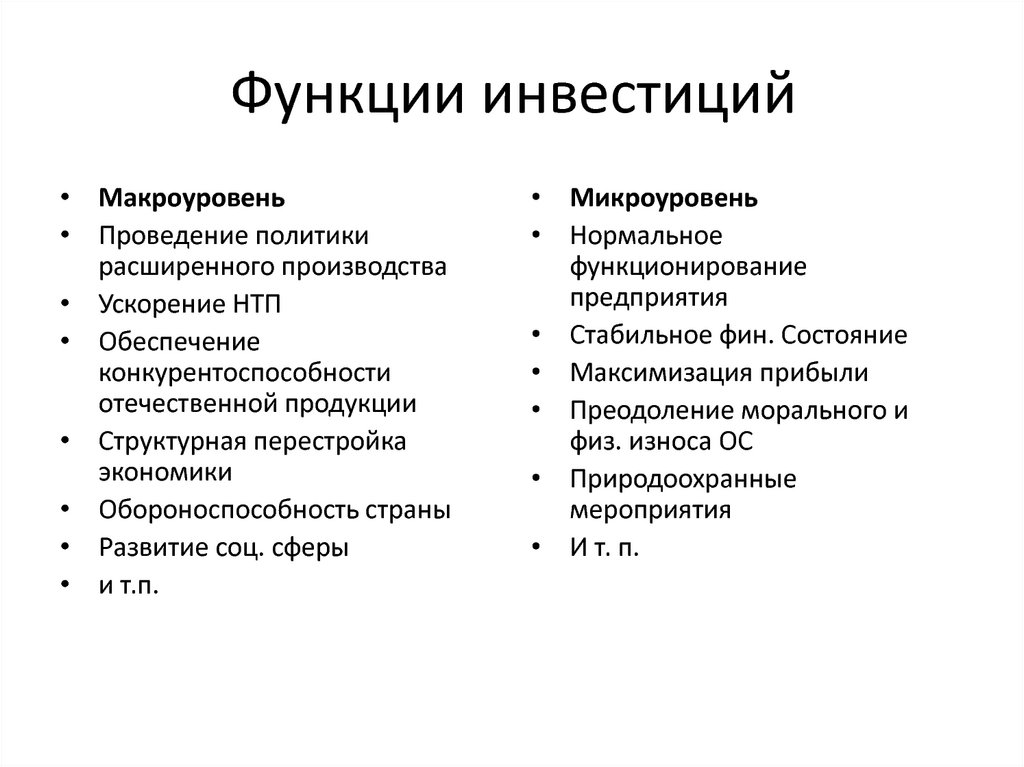

Инвестирование (прежде всего капитальные вложения) на макроуровне — основа для роста и развития национальной экономики, увеличения эффективности общественного производства в результате:

— периодического обновления основных фондов предприятий;

— ускорения научно-технического прогресса;

— развития различных отраслей национальной экономики, наращивания экономического потенциала страны [4, 6].

На микроуровне инвестиции для обеспечения финансовой устойчивости предприятия и стабильного получения максимальной прибыли также решают определенные задачи:

— обеспечивают процесс воспроизводства оборотного и основного капитала;

— повышают технологический уровень производственного процесса, в результате внедрения

— новейшей техники и применения более совершенных технологий;

— способствуют росту конкурентоспособности предприятия;

— обеспечивают усовершенствование безопасности производства и качество;

— природоохранных мероприятий;

— позволяют произвести диверсификацию производства [7].

Существуют классификации инвестиций. По характеру участия инвестора в процессе инвестирования различают прямые и непрямые инвестиции. При прямом инвестировании инвестор принимает непосредственное участие в выборе объектов вложения средств. В таком случае инвестор должен обладать точной и достоверной информацией о данных объектах, а также иметь определенную базу знаний в области финансов и инвестирования. При непрямом инвестировании процесс проходит опосредованно, под контролем других лиц, уполномоченных вести инвестиционную деятельность. К данной категории относятся акционерные и паевые инвестиционные фонды, финансовые посредники [5].

По отношению к объекту инвестирования различают внутренние и внешние инвестиции. Внутренние предполагают вложения капитала инвестором в собственные активы, внешние — в активы иных хозяйствующих субъектов.

С точки зрения рассмотрения жизненного цикла предприятия выделяют начальные и экстенсивные инвестиции, а также реинвестиции. Начальные инвестиции связаны непосредственно с созданием предприятия. Экстенсивные используются для расширения деятельности, а реинвестирование направлено на воспроизводство основных фондов предприятия.

Экстенсивные используются для расширения деятельности, а реинвестирование направлено на воспроизводство основных фондов предприятия.

По периоду вложения средств выделяют краткосрочное и долгосрочное инвестирование.

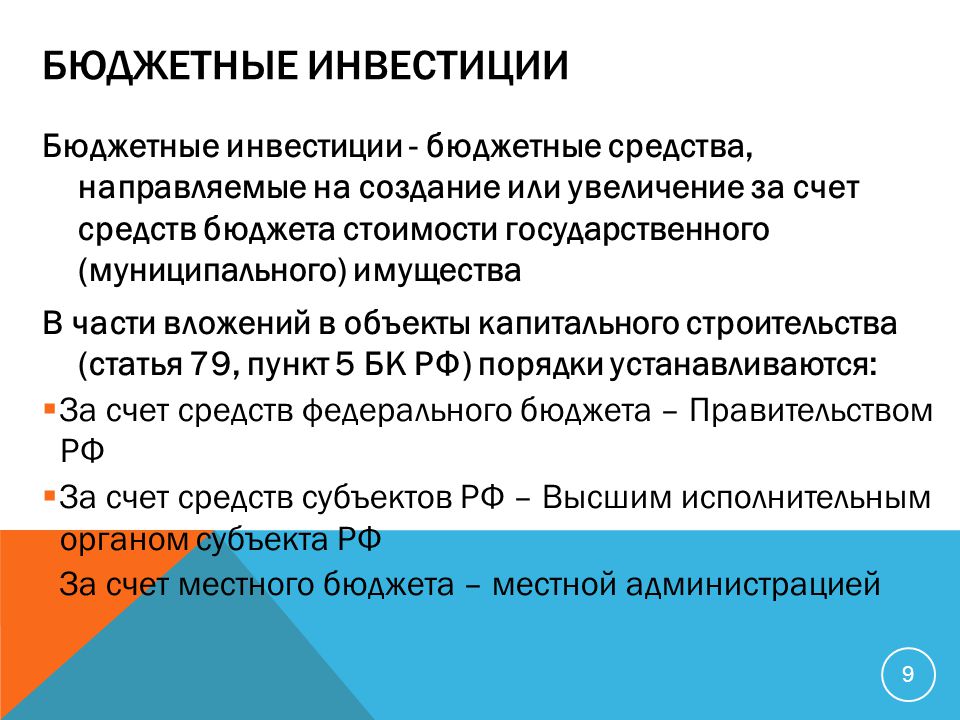

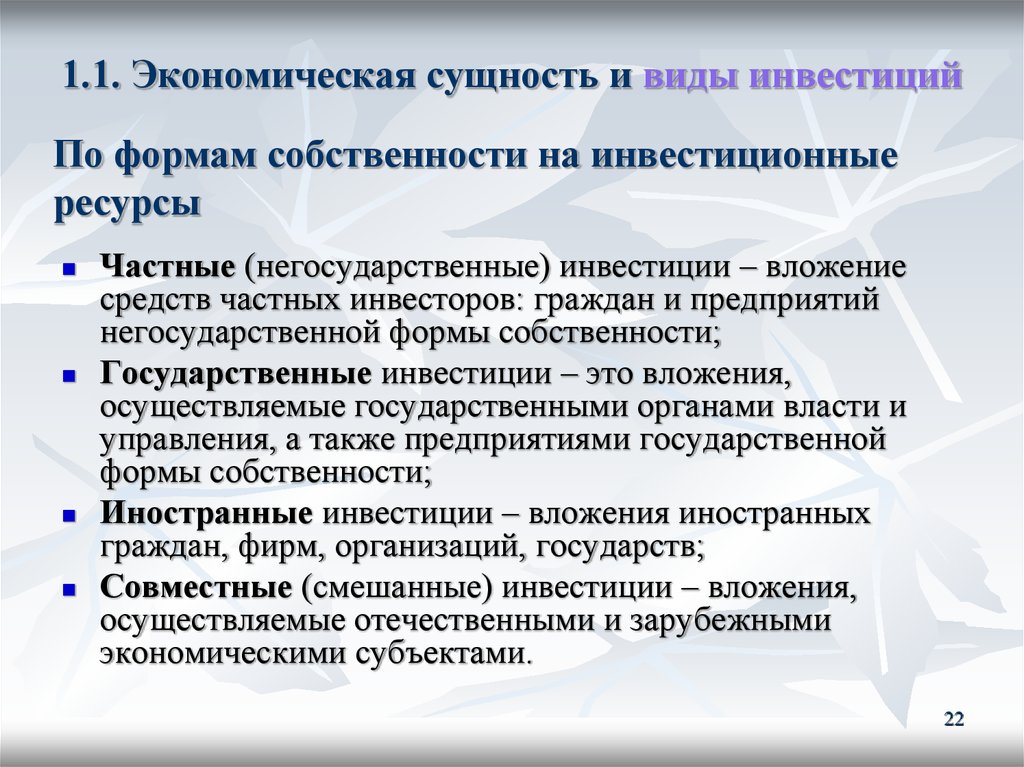

По форме собственности инвестиции подразделяются на государственные, частные, иностранные и смешанные.

По принадлежности к отрасли инвестиции классифицируют в аспекте видов экономической деятельности. Это может быть инвестирование в добычу полезных ископаемых, в обрабатывающие производства, сельское хозяйство, строительство, образование, транспорт и др. [3].

В условиях рыночной экономики государство возлагает на себя функцию создания благоприятных условий для ведения инвестиционной деятельности и защиты интересов инвесторов. Фундаментальное значение для регулирования инвестиционного процесса в Российской Федерации имеет законодательная база, которая в данной области представлена, прежде всего, следующими нормативно-правовыми актами:

1. Гражданский кодекс Российской Федерации. Устанавливает перечень юридических лиц, основы их устройства и функционирования, регулирует вопросы строительного подряда, общие положения о ценных бумах и др.

Устанавливает перечень юридических лиц, основы их устройства и функционирования, регулирует вопросы строительного подряда, общие положения о ценных бумах и др.

2. Налоговый кодекс Российской Федерации. Государственные органы влияют на инвестиционную деятельность с помощью дифференцирования налоговых ставок и предоставления налоговых льгот. В качестве примера может служить инвестиционный налоговый кредит, который предоставляется организациям в определенных законом случаях, одним из них является проведение предприятием научно-исследовательских и опытно-конструкторских или технического перевооружения производства. Налоговый кодекс также устанавливает часть основных мероприятий, в отношении которых осуществляются инвестиции (техническое перевооружение, реконструкция и др.). Помимо этого, при инвестировании определяющее влияние на эффективность инвестиционных проектов, а следовательно и на выбор инвестора оказывает система налогообложения и уровень налоговой нагрузки проекта [2].

3. Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Регулирует отношения между субъектами инвестиционной деятельности.

Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Регулирует отношения между субъектами инвестиционной деятельности.

4. Федеральный закон «Об иностранных инвестициях в Российской Федерации». Регулирует отношения, связанные с государственными гарантиями прав иностранных инвесторов при осуществлении ими инвестиций на территории Российской Федерации.

5. Федеральный закон «О рынке ценных бумаг».

6. Федеральный закон «Об инвестиционных фондах».

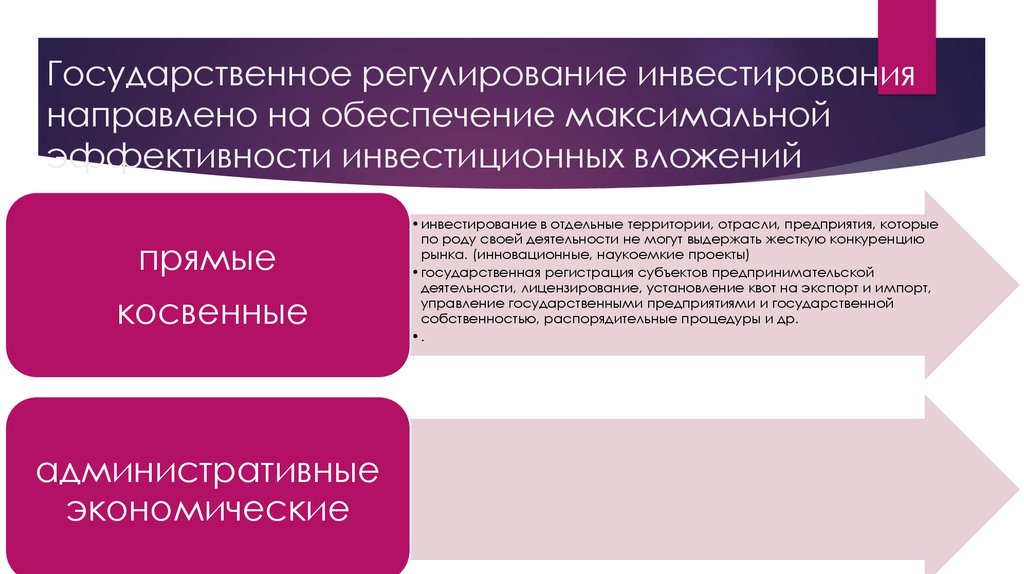

Таким образом, государственное регулирование имеет две формы — прямое и косвенное.

Прямое регулирование подразумевает непосредственное участие государства в инвестиционной деятельности (финансирование инвестиционных проектов).

Косвенное — направлено на создание благоприятных условий для осуществления инвестиционной деятельности: преобразование налоговой системы, защита интересов инвесторов, развитие информационно-аналитических центров,

осуществляющих составление и публикацию рейтингов субъектов инвестирования, установление различных механизмов начисления амортизации.

Список литературы

1. Garina E.P., Kuznetsova S.N., Garin A.P., Romanovskaya E.V., Andryashina N.S., Suchodoeva L.F. Increasing productivity of complex product of mechanic engineering using modern quality management methods // Academy of Strategic Management Journal. 2017. Т. 16. № 4.

2. Kuznetsova S.N., Romanovskaya E.V., Artemyeva M.V., Andryashina N.S., Egorova A.O. Advantages of residents of industrial parks (by the example of AVTOVAZ) //Advances in Intelligent Systems and Computing. 2018. Т. 622. С. 502-509.

3. Груздева М.Л., Смирнова Ж.В., Тукенова Н.И. Применение сервисов сети интернет при обучении технологии // Вестник Мининского университета. 2018. Т. 6. № 1 (22). С. 8.

4. Груздева М.Л., Тукенова Н.И. Анализ современного состояния исследований и разработок в области построения информационно-образовательных сред высших учебных заведений // Вестник Мининского университета. 2019. Т. 7. № 2 (27). С. 1.

5. Кузнецов В.П., Романовская Е.В. Анализ методов реструктуризации промышленного предприятия в современных условиях // Вестник Череповецкого государственного университета. 2011. № 2-1 (29). С. 59-62.

2011. № 2-1 (29). С. 59-62.

6. Романовская Е.В., Семахин Е.А., Захарова А.В., Закунова Е.Д. Анализ факторов, влияющих на прибыль предприятия // Московский экономический журнал. 2020. № 5. С. 69.

7. Румянцева Н.А., Романовская Е.В. Инвестиционная политика как фактор повышения конкурентоспособности страховых компаний // В сборнике: Экономическое развитие России: тенденции, перспективы сборник статей по материалам I Международной научно-практической студенческой конференции в 4-х томах. 2015. С. 103-107.

с чего начать, как инвестировать с нуля новичку

При первом входе в приложение Тинькофф Инвестиций нужно ввести номер телефона, который вы указывали при оформлении брокерского счета или ИИС. На этот номер придет СМС с кодом. Затем нужно ввести пароль, который вы используете для входа на сайт tinkoff.ru. Как создать пароль для входа в личный кабинет и приложение Тинькофф

Процесс регистрации в приложении Тинькофф Инвестиций такой же, как и вход в основное приложение банка. После регистрации и первого входа вы сможете переходить в раздел инвестиций прямо с главного экрана основного приложения Тинькофф

После регистрации и первого входа вы сможете переходить в раздел инвестиций прямо с главного экрана основного приложения Тинькофф

Также все операции со своими брокерскими счетами в Тинькофф Инвестициях вы можете проводить в личном кабинете на tinkoff.ru. Подробнее о том, как зарегистрироваться и войти в личный кабинет Тинькофф

После регистрации вы попадете на главный экран вашего счета, на вкладку «Портфель». Чтобы купить что-то на бирже, нужно пополнить брокерский счет или ИИС. Для этого нажмите на одноименную кнопку в центре.

Пополнить брокерский счет в Тинькофф Инвестициях можно с карты любого банка: с дебетовой карты Тинькофф — без лимитов по сумме в рублях, долларах и евро; с карт других банков — до 1 млн ₽ за одну операцию и до 5 млн ₽ в месяц, без комиссии с нашей стороны. ИИС можно пополнить только в рублях.

Деньги поступят на счет мгновенно в любое время суток — без праздников и выходных. Как пополнить брокерский счет в долларах или евро

Процесс пополнения инвестиционного счета ничем не отличается от перевода денег с карты на карту. Если у вас есть и брокерский счет, и ИИС в Тинькофф Инвестициях, для переключения между ними просто смахните в сторону область с названием счета

Если у вас есть и брокерский счет, и ИИС в Тинькофф Инвестициях, для переключения между ними просто смахните в сторону область с названием счета

Чтобы найти интересующие вас ценные бумаги, нужно перейти на вкладку «Что купить» — так вы попадете в каталог Тинькофф Инвестиций. В этом разделе собраны все ценные бумаги, которые вам доступны. Что вообще можно купить в Тинькофф Инвестициях

Для примера найдем в каталоге биржевой фонд «Тинькофф NASDAQ», в котором собраны акции крупнейших технологических компаний США. Можно ввести название этого фонда в поисковую строку в самом верху экрана.

У Тинькофф Капитал есть два фонда NASDAQ, сейчас нам нужен тот, что с квадратным значком. Второй — это фонд, инвестирующий в фармацевтические и биотехнологические компании

Иногда ценные бумаги, которые вы ищете, могут быть недоступны для покупки или продажи. Скорее всего, это один из двух случаев.

Биржа в данный момент закрыта. В Тинькофф Инвестициях торгуются активы с двух российских бирж — Московской и Санкт-Петербургской. У каждой из этих площадок свое время работы и свои нерабочие и праздничные дни. В какие дни можно торговать на бирже

У каждой из этих площадок свое время работы и свои нерабочие и праздничные дни. В какие дни можно торговать на бирже

Бумаги доступны только квалифицированным инвесторам. Это люди с большим опытом торговли на бирже и значительным капиталом либо со специальным образованием. Такой статус открывает доступ к мировым биржам и внебиржевым финансовым инструментам с высокой потенциальной доходностью, но и с высоким риском. Как получить статус квалифицированного инвестора

Серым фоном и замком отмечены бумаги, которые нельзя купить, потому что биржа сейчас не работает. Активы, доступные только квалифицированным инвесторам, отмечены значком в виде головы льва

Выбрав понравившуюся вам бумагу, вы попадете на ее экран. Там вы сможете найти информацию, которая поможет принять решение, стоит ли вкладывать свои деньги в этот актив.

Главная часть карточки — график изменения цены. Этот график можно посмотреть в разрезе дня, недели, месяца, 6 месяцев, года, а также за всё время, что бумага торгуется на бирже.

При этом вы увидите, что во время работы биржи текущая цена на бумагу постоянно меняется — даже в течение нескольких секунд. На это влияет постоянно меняющийся баланс спроса и предложения по этой бумаге. Если желающих купить ее много, цена на бумагу будет идти вверх, а если мало, то, наоборот, снижаться.

На вкладке «Обзор» вы найдете подробное описание выбранного фонда: структуру и состав фонда, среднегодовую доходность, средний риск, комиссии и другие показатели

Нажав на кнопку «Купить» в карточке понравившейся вам бумаги, вы попадете на экран покупки. Там вы увидите, куда — на ИИС или брокерский счет — будут зачислены бумаги после покупки, а также откуда спишутся деньги.

Можно даже не пополнять инвестиционный счет: вы можете выбрать нужный актив в каталоге Тинькофф Инвестиций и сразу его купить с карты Tinkoff Black или карты другого банка. Мы автоматически и без комиссии пополним счет на нужную сумму, а затем купим ценную бумагу или валюту. Это произойдет мгновенно, поэтому вы не упустите выгодную цену на бирже.

Над текущей ценой покупки вы увидите раскрывающийся блок, где по умолчанию стоит параметр «Лучшая цена». Здесь можно выбрать один из типов биржевых заявок и стоп-приказов — это указание брокеру купить или продать конкретные бумаги, когда их цена достигнет определенного уровня. Эти настройки помогают инвесторам не следить за изменением котировок в режиме реального времени, но при этом не упустить удачный момент для покупки. Подробнее про биржевые заявки и стоп-приказы

Если текущая цена за бумагу на бирже вас устраивает и вы готовы купить по ней, просто оставьте настройку «Лучшая цена». Если нет, вы можете дать брокеру указание, купить актив, когда его цена достигнет нужного вам уровня

Ценные бумаги на бирже торгуются лотами. Лот — это минимальный пакет бумаг, который можно купить. В зависимости от актива в лот может входить 1, 10, 100 или даже 1000 ценных бумаг. В случае упомянутого выше фонда «Тинькофф NASDAQ» 1 лот — это 1 бумага, а например у акций «Сбера» 1 лот — это 10 акций.

Если вы хотите купить активы на определенную сумму, можно просто указать ее вместо количества лотов — переключатель находится на этой же строке справа. Система сама рассчитает, сколько лотов можно купить на указанную сумму. Также вы увидите расчет комиссии, которую брокер возьмет с вас за эту сделку. Комиссия зависит от выбранного тарифа. Какие тарифы есть в Тинькофф Инвестициях

Поменять действующий тариф можно в любой момент, для этого нужно перейти на вкладку «Еще». После установки новый тариф сразу же начнет действовать. Вы можете менять тариф неограниченное количество раз

Когда вы купите ценную бумагу, она появится на вкладке «Портфель». Там будет указано количество купленных лотов, а также их текущая цена и ее процентное изменение — либо за день, либо с момента покупки. Если цена растет, показатели будут зелеными, если снижается — красными.

Общая сумма на вашем инвестиционном счете указывается в верхней части экрана. Там же показана динамика изменения стоимости всего вашего портфеля. Более подробные данные можно посмотреть на странице портфельной аналитики. Там есть общие суммы пополнения счета, вывода средств, а также выплаты купонов и дивидендов за разные периоды

Более подробные данные можно посмотреть на странице портфельной аналитики. Там есть общие суммы пополнения счета, вывода средств, а также выплаты купонов и дивидендов за разные периоды

Важно помнить, что, даже когда вы видите прирост в стоимости своих активов, это еще не значит, что вы получили доход. Чтобы прибыль стала реальной, активы нужно продать.

То же самое относится и к падению цены на акции: если все графики стали красными, это еще не значит, что вы потеряли деньги. Котировки на бирже меняются постоянно, и вполне вероятно, что со временем они выйдут из красной зоны и вновь начнут расти.

Нажав на кнопку «Портфельная аналитика», вы сможете посмотреть детали вашего портфеля: соотношение бумаг по типам, отраслям и валюте, а также долю, которую в вашем портфеле занимает каждая бумага

Процесс продажи бумаг практически ничем не отличается от их покупки: просто выберите нужный актив в разделе «Портфель» и на появившемся экране нажмите на кнопку «Продать». При этом вы также можете воспользоваться настройкой «Лучшая цена» либо выставить одну из биржевых заявок.

Когда вы укажете количество лотов на продажу, приложение покажет сумму, которая придет на ваш счет, а также комиссию за операцию. Мы не берем комиссию за покупку и продажу фондов от Тинькофф Капитал

Вывести средства с брокерского счета можно в любой момент — без комиссии и ограничений по количеству операций, до 50 млн ₽ за одну операцию или их эквивалент в долларах или евро. Деньги придут моментально в любое время суток и в любой день недели — даже в ночь с субботы на воскресенье.

Единственное ограничение: вывести деньги с брокерского счета в Тинькофф Инвестициях можно только на дебетовую карту Тинькофф. Если хотите перевести деньги на счет или карту другого банка, сначала выведите их с брокерского счета на карту Тинькофф, а затем отправьте в другой банк обычным переводом.

Важно помнить, что при выводе денег с брокерского счета мы спишем с вас налог по ставке 13% — если вы получили доход от инвестиций. Когда нужно платить налог с операций на бирже

По российским законам брокер автоматически рассчитывает и удерживает этот налог, когда инвестор получает доход при продаже ценных бумаг. Фактически налог списывается при выводе денег с брокерского счета, а если в течение года вывода не было, то в начале следующего года.

Фактически налог списывается при выводе денег с брокерского счета, а если в течение года вывода не было, то в начале следующего года.

Чтобы вывести деньги со счета, на вкладке «Портфель» нажмите на шестеренку в верхнем правом углу экрана и выберите пункт «Вывести». В остальном процесс вывода средств аналогичен переводу денег с карты на карту

Если вы купили облигации либо акции, по которым платят дивиденды, выплаты будут приходить в соответствии с графиком, установленным эмитентом. В каталоге Тинькофф Инвестиций, в карточке акции, на вкладке «Дивиденды», вы можете посмотреть очередную дату отсечки: чтобы получить ближайшие дивиденды, вам нужно купить акции не позже 3 рабочих дней до этой даты.

При этом сами дивиденды придут на ваш счет не в этот день, а позже: для акций российских компаний — в течение 8 рабочих дней с даты отсечки, иногда это может занять до 18 рабочих дней; для иностранных компаний — от 15 дней до нескольких месяцев с даты отсечки.

В Тинькофф Инвестициях дивиденды и купоны приходят на тот же счет, на который куплены соответствующие ценные бумаги. В момент зачисления денег на счет вам придет пуш-уведомление.

Чтобы посмотреть график выплаты дивидендов или купонов, выберите нужную ценную бумагу и перейдите на одноименную вкладку

По российским законам с дивидендов и купонов тоже нужно платить налог в размере 13%. Исключение — дивиденды по акциям иностранных компаний: чаще всего они приходят на ваш счет уже за вычетом налога, удержанного иностранным регулятором.

При этом в каждой стране налог на дивиденды свой: например, в США он составляет 30%, во Франции — 28%, а на Кипре — 0%. Если иностранный налог выше российских 13%, платить налог еще раз не придется — но все равно потребуется подать налоговую декларацию, чтобы сообщить сумму полученных дивидендов.

Если иностранный налог на дивиденды меньше российского, разницу придется заплатить в ФНС России — для этого нужно подать декларацию 3-НДФЛ. Как самостоятельно заплатить налог с инвестиций

Более детальную информацию о произведенной выплате можно найти, нажав на кнопку «Операции» на вкладке «Портфель». Там будет указана дата и сумма начисления, а также информация о списании налога.

Налог с дивидендов и купонов по российским бумагам брокер рассчитает и спишет автоматически — это учтут как отдельную операцию. Если в списке операций нет данных о списании налога — значит, брокер не смог списать налог автоматически, поэтому вам придется рассчитать и уплатить его самостоятельно

В процессе торговли на бирже вам могут понадобиться отчеты о состоянии ваших инвестиционных счетов. Например, в брокерском отчете есть детализация всех ваших сделок, данные об остатках ценных бумаг и валюты на счетах, а также сведения о пополнении счетов и выводе с них денег.

Налоговый отчет и справка об активах за рубежом потребуются, чтобы заполнить декларацию 3-НДФЛ и заплатить налоги с инвестиций, а также чтобы подать заявку на налоговый вычет по ИИС.

Чтобы скачать один из отчетов, на вкладке «Портфель» нажмите шестеренку в правом верхнем углу экрана и выберите раздел «Отчеты». Для каждого из отчетов можно выбрать срок: несколько месяцев или целый год. Файлы скачиваются в формате PDF

Если у вас возникнут вопросы о том, как совершать операции на бирже, или о том, как работает приложение Тинькофф Инвестиций, вы всегда можете задать их, перейдя на вкладку «Чат». Отвечаем круглосуточно в любой день недели, без праздников и выходных.

Главный актив любого человека — это не деньги, а знания. Чем больше у вас знаний об инвестициях, фондовом рынке и экономике в целом, тем выше вероятность заработать на торговле ценными бумагами. Все нужные знания вы можете получить не выходя из приложения Тинькофф Инвестиций: откройте раздел «Еще» → вкладка «Инфо» → «Академия инвестиций» → выберите интересующий вас курс.

Академия инвестиций — сборник интерактивных курсов от самых основ до продвинутых инструментов трейдера: как работает макроэкономика, что такое акции, облигации и фьючерсы, как использовать маржинальную торговлю и так далее

Также два курса по инвестициям доступны в Тинькофф Журнале:

- Курс для новичков погрузит в принципы работы биржи и научит выбирать, какие инвестиции подходят именно вам.

- Курс для продвинутых научит анализировать акции, изучать бизнес и самостоятельно находить инвестиционные идеи.

Манифест долгосрочного инвестирования — инвестиционное консультирование в ИК «ВЕЛЕС Капитал»

5 стратегий для пассивных инвесторов

от управляющего партнера группы компаний «ВЕЛЕС Капитал» Дмитрия Бугаенко

Одна из насущных задач каждого человека — обеспечить собственное будущее, а это вопрос сбережений и инвестирования на горизонте 10–15 лет. Для тех, кто не занимается этим вопросом профессионально и не тратит как минимум 8–9 часов в день на такую деятельность, существуют определенные правила и подходы к инвестированию.

Размещение средств на депозите в надежном банке, с которым инвестор планирует сотрудничать долгосрочно. В таком случае используются 1–3-летние депозиты с реинвестированием. Минусом такого подхода является высокая вероятность того, что на значительной части заданного периода инвестирования проценты по вкладам не будут покрывать инфляцию, и, несмотря на рост суммы в цифровом выражении, ее покупательская способность с большой долей вероятности будет уменьшаться.

Минусом такого подхода является высокая вероятность того, что на значительной части заданного периода инвестирования проценты по вкладам не будут покрывать инфляцию, и, несмотря на рост суммы в цифровом выражении, ее покупательская способность с большой долей вероятности будет уменьшаться.

Покупка облигаций с дюрацией от 3 до 10 лет с реинвестированием. При таком чуть менее консервативном инвестировании финансовый результат будет лучше, чем в случае с депозитами, но все равно очень скромным. Он будет зависеть от динамики процентной ставки за период инвестирования и может покрыть инфляцию, а может и не покрыть.

Классическое долгосрочное инвестирование с целью получения более ощутимой доходности на горизонте 10–15 лет. Прежде всего это инвестирование в индекс S&P 500, отражающий динамику наиболее капитализированных американских компаний, который на длинных отрезках показывает доходность на уровне 10–11% годовых. Важно учитывать, что при инвестировании в индекс можно не угадать с моментом входа и попасть на трех-четырехлетний период падения рынков, то есть финансовых потерь. Это особенно актуально сегодня, когда мировые рынки находятся на пороге серьезной коррекции после длительного периода роста на протяжении 7–8 лет (см. график — Динамика индекса MSCI ACWI, отражающего состояние глобального рынка акций).

Важно учитывать, что при инвестировании в индекс можно не угадать с моментом входа и попасть на трех-четырехлетний период падения рынков, то есть финансовых потерь. Это особенно актуально сегодня, когда мировые рынки находятся на пороге серьезной коррекции после длительного периода роста на протяжении 7–8 лет (см. график — Динамика индекса MSCI ACWI, отражающего состояние глобального рынка акций).

Обычно для минимизации негативных эффектов рыночной коррекции используется классический метод диверсификации активов «4 х 25», при котором в портфель помимо индекса включают в равных долях по 25% золото, облигации и кэш. На горизонте в 20–25 лет такой портфель показывает 8–12% годовых в валюте.

Однако специфика заключается в том, что при падении индексов положиться на остальные составляющие портфеля не представляется надежным. Доходность по облигациям находится на беспрецедентно низком уровне и, согласно общему консенсусу аналитиков и ЦБ, ставки будут повышаться, а цены облигаций, соответственно, снижаться, то есть инвестирование в этот инструмент будет приносить скромные результаты, а может быть, даже и убытки. Кэш сам по себе является защитным инструментом и по сути ничего не зарабатывает. Остается золото с его непредсказуемой стоимостью.

Кэш сам по себе является защитным инструментом и по сути ничего не зарабатывает. Остается золото с его непредсказуемой стоимостью.

Портфель защитных акций, опережающий на

длинных горизонтах S&P Global и показывающий валютную доходность на уровне 10–15% годовых. Речь идет об активах, которые можно отнести к так называемым вечным ценностям: о глобальных компаниях нециклических отраслей и секторов экономики, таких как телекоммуникации, потребительский сектор, фармацевтика, сельское хозяйство и другие, чей бизнес стабилен и не зависит от рыночных обстоятельств. Эти компании не показывают взрывного роста в благоприятные для рынка периоды, но и в кризисных ситуациях их акции не поддаются сильным колебаниям. Они отличаются высоким уровнем капитализации и регулярной выплатой дивидендов, имеют отличное финансовое состояние и не увлекаются заимствованиями. Портфель таких активов достаточно инертен и не требует постоянного внимания. Его пересмотр целесообразен в случае каких-то весьма редких существенных событий у эмитентов и по итогам публикации ими годовой финансовой отчетности (см. подробнее в статье «Защитные акции 5.0», стр. 30 — прим. ред.).

Его пересмотр целесообразен в случае каких-то весьма редких существенных событий у эмитентов и по итогам публикации ими годовой финансовой отчетности (см. подробнее в статье «Защитные акции 5.0», стр. 30 — прим. ред.).

Использование супертрендов в мировой экономике и инвестирование в компании тех секторов и отраслей, которые будут развиваться в разы быстрее, чем экономика в целом. Риски этого подхода связаны с возможной сменой того или иного тренда, поэтому имеет смысл инвестировать в несколько супертрендов, среди которых на текущий момент эксперты выделяют такие, как:

• технологическая революция — искусственный интеллект, виртуальная и дополненная реальность, big data, биотехнологии и др.;

• экономика для миллениалов, основанная на новом потребительском поведении людей, родившихся после 1980 года, которое очень сильно отличается от потребительского поведения людей предыдущих поколений;

• «серебряная» экономика, ориентированная на пожилых людей и пенсионеров, число которых растет и продолжит расти;

• вопросы безопасности во всех ее смыслах — от защиты информации и домохозяйств до антитеррористических мер;

• азиатские потребители, число которых, равно как и их средний чек потребления, неуклонно растет. Добавление в портфель таких активов позволяет достигать серьезных двузначных доходностей, опережая все прочие долгосрочные инвестиционные стратегии.

Добавление в портфель таких активов позволяет достигать серьезных двузначных доходностей, опережая все прочие долгосрочные инвестиционные стратегии.

Также в номере

Мы будем рады Вашим отзывам и готовы ответить на вопросы

ВАШЕ СООБЩЕНИЕ ОТПРАВЛЕНО

Тема обращения

Я физ. лицо

Я юр. лицо

Являюсь клиентом

Прикрепите файлы

Мы отправили вам SMS с кодом

для подтверждения отправки заявки Отправить повторно SMS можно через 0 секунд.

отправить код еще раз

Ответ на заявление (жалобу) будет подготовлен в срок не позднее 30 дней со дня поступления, а на заявления (жалобы), не требующие дополнительного изучения и проверки, – 15 дней

Нажимая на кнопку «отправить», Вы подтверждаете

Согласие на обработку персональных данных

© 2022 ООО «ИК ВЕЛЕС Капитал».

Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. ООО «ИК ВЕЛЕС Капитал» предоставляет услуги агента по выдаче, погашению и обмену инвестиционных паев паевых инвестиционных фондов ООО «УК ВЕЛЕС Менеджмент».

Раскрытие информации ООО «ИК ВЕЛЕС Капитал»

Раскрытие информации ООО «УК ВЕЛЕС Менеджмент».

ООО «УК ВЕЛЕС Менеджмент». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00656 от 15 сентября 2009 года выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14068-001000 от 25 октября 2018 года выдана ЦБ РФ (Банк России), без ограничения срока действия. ) До приобретения инвестиционных паев паевых инвестиционных фондов получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК ВЕЛЕС Менеджмент» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем.

) До приобретения инвестиционных паев паевых инвестиционных фондов получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК ВЕЛЕС Менеджмент» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Глобальный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3784. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Системный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3782. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Классический». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за № 3783.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Классический». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за № 3783.

Раскрытие информации ООО «ВЕЛЕС Траст».

ООО «ВЕЛЕС ТРАСТ» (109028, Москва, Хохловский пер., д. 16, стр. 1 I [email protected] I www.veles-trust.ru. Лицензия ФСФР России № 21-000-1-00842 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами от 20.12.2011) осуществляет доверительное управление Рентным Закрытым Паевым Инвестиционным Фондом «ТРЦ Перловский» (Правила доверительного управления Рентным ЗПИФ «ТРЦ Перловский» зарегистрированы Федеральной службой по финансовым рынкам за № 2423 от 28 августа 2012 года). До приобретения инвестиционных паев паевых инвестиционных фондов под управлением ООО «ВЕЛЕС ТРАСТ» получить подробную информацию о паевых инвестиционных фондах под управлением ООО «ВЕЛЕС ТРАСТ» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29. 11.2001 N 156-ФЗ «Об инвестиционных фондах» и Положением о требованиях к порядку и срокам раскрытия информации, связанной с деятельностью акционерных инвестиционных фондов и управляющих компаний паевых инвестиционных фондов, а также к содержанию раскрываемой информации, утвержденном Приказом ФСФР от 22.06.2005г. №05-23/пз-н, а также другими нормативными актами Банка России (до 01.09.2013 Федеральной службы по финансовым рынкам), можно по адресу: 109028, г. Москва, пер. Хохловский, д. 16, стр. 1, и по телефону: +7 (495) 775-90-46, а также на официальном сайте ООО «ВЕЛЕС ТРАСТ» в информационно-телекоммуникационной сети «Интернет» по адресу: www.veles-trust.ru. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

11.2001 N 156-ФЗ «Об инвестиционных фондах» и Положением о требованиях к порядку и срокам раскрытия информации, связанной с деятельностью акционерных инвестиционных фондов и управляющих компаний паевых инвестиционных фондов, а также к содержанию раскрываемой информации, утвержденном Приказом ФСФР от 22.06.2005г. №05-23/пз-н, а также другими нормативными актами Банка России (до 01.09.2013 Федеральной службы по финансовым рынкам), можно по адресу: 109028, г. Москва, пер. Хохловский, д. 16, стр. 1, и по телефону: +7 (495) 775-90-46, а также на официальном сайте ООО «ВЕЛЕС ТРАСТ» в информационно-телекоммуникационной сети «Интернет» по адресу: www.veles-trust.ru. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Предостережение для инвестора.

Информация, представленная на сайте, не является офертой, предложением либо руководством к действию и не несет в себе стремление побудить Вас к той или иной сделке или операции с ценными бумагами и финансовыми инструментами. Приводимые показатели доходности не определяют будущую доходность вложений и эффективности каких-либо сделок и (или) операций; результаты чьей-либо инвестиционной деятельности в прошлом не определяют доходы инвестора в будущем. Финансовая терминология, используемая на сайте, имеет целью разъяснение условий инвестирования и может не совпадать с понятиями и определениями, данными в законодательстве.

Информация, представленная на сайте, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

что это такое и какие виды портфельных инвестиций бывают – Блог «Альфа-Банка»

Содержание 📖

Рассказываем, как портфельные инвестиции помогают деньгам приносить доход и как новичку составить прибыльный инвестиционный портфель.

Что такое портфельные инвестиции

Аббревиатура ETF расшифровывается как Exchange traded fund, или «фонд, торгующийся на бирже». ETF — это публичный инвестиционный фонд, который выставляет для продажи на бирже универсальные акции, состоящие из долей разных компаний. Такими ценными бумагами можно управлять точно так же, как и стандартными биржевыми активами, а их стоимость зависит от рыночного баланса спроса и предложения в конкретный момент времени.

В инвестиционный портфель обычно входят:

•

акции российских и иностранных компаний;

•

государственные, муниципальные, корпоративные облигации;

•

паи ПИФов;

•

опционы, фьючерсы;

•

валюта;

•

драгметаллы;

•

другие активы.

Инвестиционные инструменты отличаются уровнем риска и доходностью. Например, самыми рискованными считаются инвестиции в акции стартапов, а самыми низкорискованными — в облигации федерального займа.

Инвестор может сам выбрать, какие ценные бумаги войдут в его портфель, или доверить это экспертам. В Альфа-Банке есть готовые решения как для начинающих, так и для опытных инвесторов.

Виды инвестиционных портфелей

По степени риска

Инвестиционный портфель, в зависимости от степени риска, может быть низкорискованным, умеренным и высокорискованным.

Низкорискованные. В низкорискованные портфели добавляют консервативные инструменты: 60% облигаций федерального займа и 40% облигации крупных и стабильных компаний. ОФЗ — надежные государственные облигации, которые приносят доход больше, чем депозиты, но меньше, чем другие инструменты. Облигации крупных компаний приносят доход выше, чем ОФЗ.

Умеренные. В сбалансированные портфели добавляют акции и облигации крупных корпораций для дохода и ОФЗ — для сохранности денег. Даже если рыночная стоимость активов будет падать, дивиденды и купонные выплаты сбалансируют риски.

Высокорискованные. В такие портфели добавляют доходные и рискованные инструменты: например 50% акций крупных компаний и 50% акций малых и средних компаний. Еще сюда могут входить опционы и фьючерсы. По таким портфелям может быть высокий доход, но и риски тоже высоки.

По степени вовлечённости инвестора

Активный портфель требует постоянного мониторинга котировок и управления в режиме 24/7. Как правило, набор включает рискованные активы: высокодоходные и высокорискованные акции и облигации, стартапы, первично размещённые акции.

Как правило, набор включает рискованные активы: высокодоходные и высокорискованные акции и облигации, стартапы, первично размещённые акции.

Пассивный портфель не требует высокой вовлечённости инвестора, постоянной аналитики и мониторинга. В составе пассивного портфеля чаще всего акции индексных фондов, паи ПИФов, драгметаллы.

Вовлечённость инвестора сводится к минимуму, если он выбирает программу инвестирования с доверительным управлением: эксперты банка самостоятельно создают гармоничный инвестиционный портфель для владельца брокерского счёта и совершают сделки на фондовой бирже.

По срокам достижения цели

По срокам достижения цели инвестиционный портфель может быть:

•

краткосрочным — до 3 лет;

•

среднесрочным от 3 до 10 лет;

•

и долгосрочным — свыше 10 лет.

Возможные ошибки при формировании инвестиционного портфеля

Из-за ошибок при формировании инвестиционного портфеля можно понести финансовые потери. Показываем, какие ошибки допускают инвесторы чаще всего

•

Вкладывают деньги в один-два актива. Например, покупают только доллары, золото или акции Газпрома. В этом случае высок риск потерять деньги из-за изменений цены на активы. Лучше диверсифицировать портфель.

•

Тратят все сбережения на инвестиции, не оставляют подушку безопасности, доверяют советам ненадёжных брокеров, спекулируют, пытаясь получить быстрый доход, и теряют деньги.

Лучше начинать с небольших вложений, постепенно докупая ценные бумаги, и ориентироваться на долгосрочную перспективу — от 3 лет.

Портфельная стратегия Asset Allocation

Инвесторы всегда пытались найти идеальный портфель с высокой доходностью и минимальными рисками.

Название портфельной стратегии Asset Allocation в переводе с английского означает «распределение активов». Её автор — Гарри Марковиц, нобелевский лауреат. Суть стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, а не от активности торговли. Если собрать активы в нужном соотношении, можно сбалансировать риски и доходность.

Принципы Asset Allocation:

•

формировать набор инвестиционных инструментов индивидуально под каждого инвестора;

•

учитывать возраст инвестора, его цели и сроки достижения, опыт в инвестициях;

•

применять диверсификацию по классам активов, странам, валюте;

•

проводить ребалансировку 1–2 раза в год.

Пример консервативного портфеля по Asset Allocation: 60% — акции, 20% — облигации, 10% — золото, 10% — страховые продукты.

Пример сбалансированного портфеля: 40% — облигации, 10% — акции иностранного биржевого фонда, 35% — акции, 15% — доллары.

Пример агрессивного портфеля: 70% — акции «голубых фишек», 25% — акции компаний развивающихся стран, 5% — облигации.

Примеры сбалансированных инвестиционных портфелей

Многолетняя практика инвестирования позволяет выделить наименее рискованные соотношения активов.

Например, есть так называемый Вечный портфель, который разработал американский финансовый советник Гарри Браун в 1980-х годах. Суть портфеля в том, что инвестор покупает акции, облигации, валюту и золото в равных пропорциях, затрачивая на каждый инвестиционный инструмент 25% средств.

Ещё один вид сбалансированного портфеля — инвестиционный портфель 50/50, который предполагает вложение половины средств в акции, а другой половины — в облигации. Внутри этих групп активы тоже диверсифицируются по странам, валютам и другим критериям.

Продвинутый портфель похож на Вечный, но в него входит недвижимость и альтернативные инвестиции — антиквариат, монеты, марки, криптовалюта.

Как начинающему инвестору собрать прибыльный инвестиционный портфель

Начинающие инвесторы могут собрать инвестиционный портфель самостоятельно, придерживаясь готовых стратегий инвестирования и принципа диверсификации.

Например, у вас есть 300 000 ₽ начального капитала. Чтобы создать сбалансированный портфель можно разместить часть денег на депозит под 7,5% годовых — это 30% общей суммы. Остаётся 210 000 ₽, 40% из них на 84 000 ₽ купить валюту. Оставшиеся 126 000 ₽ можно вложить в акции и государственные облигации — в пропорции 50 на 50. Гособлигации на сумму 63 000 ₽ будут приносить купонный доход в среднем 5,5% годовых — за 3 года это 10 395 ₽. Доходность акций будет зависеть от эмитента и ситуации на рынке.

Для начинающих инвесторов, которые не хотят рисковать и принимать ответственные решения на старте, Альфа-Банк разработал готовые инвестиционные решения и программы со сбалансированным инвестиционным портфелем.

Посмотрите наши обучающие материалы о том, как научиться зарабатывать на инвестициях. Или сразу можете открыть брокерский счёт и получить доступ к ценным бумагам или валюте.

СПИК

ПП РФ № 708 еще актуально? Возможно ли заключить СПИК на его условиях?

Да, возможно. Федеральным законом от 14.03.2022 N 57-ФЗ возобновлена возможность заключения СПИК 1.0 на условиях ПП РФ № 708. СПИК 2.0 заключаются по правилам, установленным Постановлением Правительства РФ от 16.07.2020 № 1048.

Каковы основные отличия СПИК 2.0 от СПИК 1.0?

Основные изменения СПИК 2.0:

— отменен минимальный порог инвестиций в проект

— увеличен срок действия СПИК: до 15 лет (инвестиции ≤ 50 млрд ₽) и до 20 лет (инвестиции > 50 млрд ₽)

— в рамках проекта обязательно должна применяться современная технология. Порядок формирования перечня современных технологий утвержден постановлением Правительства РФ от 21.03.2020 г. №319

— СПИК заключается при одновременном участии РФ, субъекта РФ и муниципального образования

— от лица РФ контракт подписывают Минпромторг России / Минэнерго России / Минсельхоз России

— заявки на участие в конкурсе по новому механизму подаются удаленно через Государственную информационную систему промышленности (ГИСП) и рассматриваются на конкурсной основе.

Где посмотреть документацию по СПИК 2.0?

Перечень нормативных правовых актов (НПА), регулирующих механизм СПИК 2.0, опубликован на сайте ФРП.

Каким образом формируется перечень современных технологий, где можно его найти?

Процесс формирования перечня современных технологий для СПИК регулируется ПП РФ от 21.03.2020 № 319. Для включения технологии в данный перечень необходимо подать заявление через ГИСП по соответствующей форме. Актуальная версия перечня современных технологий утверждена Распоряжением Правительства РФ от 28.11.2020 № 3143-р.

Предусмотрена ли актуализация перечня современных технологий?

Процесс актуализации перечня современных технологий для СПИК регулируется ПП РФ от 21.03.2020 № 319. Для актуализации перечня необходимо подать заявление через ГИСП по соответствующей форме. Сбор заявлений на актуализацию перечня ведется Минпромторгом России непрерывно.

Как инвестору инициировать проведение конкурсного отбора для заключения СПИК?

Инвестору необходимо подать в бумажной форме в соответствующий уполномоченный орган (Минпромторг, Минсельхоз или Минэнерго России) предложение о заключении СПИК 2. 0 по утвержденной форме с предоставлением сведений о согласовании субъектом РФ и муниципальным образованием места производства промышленной продукции. Формы и состав предложений утверждены Приказом Минпромторга России от 26.02.2020 № 627, Приказом Минсельхоза России от 15.09.2020 № 543, Приказом Минэнерго от 01.10.2020 № 869.

0 по утвержденной форме с предоставлением сведений о согласовании субъектом РФ и муниципальным образованием места производства промышленной продукции. Формы и состав предложений утверждены Приказом Минпромторга России от 26.02.2020 № 627, Приказом Минсельхоза России от 15.09.2020 № 543, Приказом Минэнерго от 01.10.2020 № 869.

Где посмотреть информацию об объявленных конкурсных отборах?

Актуальная информация о конкурсных отборах размещается в разделе «СПИК 2:0: документы, актуальная информация о конкурсных отборах по отдельным видам современных технологий» в Государственной информационной системе промышленности (ГИСП).

Каким образом по СПИК 2.0 будет проходить подача и рассмотрение заявок?

Заявки на участие в конкурсном отборе принимаются удаленно через Государственную информационную систему промышленности (ГИСП). Требования к пакету документов изложены в ПП РФ от 16.07.2020 № 1048.

Где можно получить информацию об уже заключенных СПИК?

Информация о заключенных СПИК представлена в публичном реестре, размещенном на сайте Государственной информационной системы промышленности (ГИСП).

Можно ли теперь заключить СПИК только с регионом без участия РФ?

Региональные СПИК можно заключить только в формате СПИК 1.0. СПИК 2.0 заключаются только при наличии всех участников со стороны государства: федерального органа исполнительной власти, региона и муниципалитета.

Что инвестору дает СПИК?

СПИК – не финансовая, а регуляторная мера поддержки, которая не предполагает предоставление денежных средств инвестору.

Основные меры стимулирования, которые можно получить, остались без изменений:

— налоговые льготы. Снижение ставок по налогам на прибыль, имущество, транспортному и земельному налогам (состав и размер налоговых преференций зависит от законодательства региона и муниципалитета).

— получение статуса «российского производителя». СПИК дает право «досрочно» получить такой статус. Инвестор обязуется локализовать производство в течение 3-х лет, в это время продукция, которую он производит, уже будет считаться российской.

— возможность выхода на рынок госзаказа как «единственный поставщик» (только для проектов с бюджетом более 3 млрд ₽)

Мы являемся резидентом ОЭЗ/ТОСЭР, возможно ли заключение СПИК 2.0?

Да, возможно. Однако совмещение/суммирование налоговых льгот невозможно. Инвестору необходимо выбрать, каким типом льгот он будет пользоваться. Для использования льгот от СПИК 2.0 инвестору придется отказаться от статуса резидента ОЭЗ/ТОСЭР, при этом можно фактически остаться на их территории.

Какая продукция может производиться в рамках СПИК 2.0?

В рамках СПИК может производиться продукция, относящаяся к продукции горнодобывающих производств (в части основного технологического оборудования для первичной обработки добытых полезных ископаемых кроме сырой нефти и природного газа, их дальнейшей транспортировки и/или реализации), обрабатывающих производств (за исключением алкогольных напитков и табачных изделий), электрической энергии, газа и пара в соответствии с ОКПД 2.

Возможно ли заключить один СПИК на разработку и/или внедрение двух и более технологий?

Да, возможно. В таком случае при подаче заявки на инициирование конкурсного отбора инвестор указывает несколько технологий из утвержденного перечня современных технологий по СПИК, которые планируются к реализации в рамках единого проекта.

В таком случае при подаче заявки на инициирование конкурсного отбора инвестор указывает несколько технологий из утвержденного перечня современных технологий по СПИК, которые планируются к реализации в рамках единого проекта.

Какими документами подтверждаются права на результаты интеллектуальной деятельности (РИД) в составе современной технологии?

Права на РИД могут быть исключительными (право собственности) и неисключительными (право использования). Исключительное право подтверждается наличием патента, внутренними документами инвестора о постановке на учет объекта ноу-хау или договором об отчуждении исключительного права.

Неисключительное право подтверждается лицензионным или сублицензионным договором.

Можно ли совмещать СПИК с СЗПК, КППК и другими мерами поддержки?

Да, СПИК можно совмещать с любыми мерами поддержки. В данном случае не допускается только совмещение/суммирование налоговых льгот.

Convertible note как инструмент инвестирования

Иметь прекрасную идею для стартапа — это полбеды, а вот где взять денег для того, чтобы ее реализовать, создать MVP и тому подобные «мелочи» — уже совсем другой вопрос.

К счастью, есть масса людей, которые могут Вам эти деньги дать, ну почти бесплатно 😉

Позже они, конечно, захотят получить свои деньги обратно (а возможно, еще и процент за пользование денежными средствами) или часть Вашего замечательного стартапа.

Каким образом это происходит на практике и документ поможет урегулировать такие отношения? Именно Convertible note, известный также как «конвертируемый займ» или долг с возможностью конвертации.

Суть документа достаточно проста — Вы получаете денежные средства, но вместо возврата денег можете передать в собственность кредитора акции Вашего стартапа.

Обычно такая передача (читай конвертация) происходит на условиях лучших, чем для лиц, которые не принимали участия в инвестировании через Convertible note.

Так, например, это может быть скидка на цену акции, то есть, вместо того, чтобы покупать одну акцию за доллар, у владельца Convеrtible note есть возможность купить такую акцию за 80 центов. Это не значит, что можно купить неограниченное количество акций по цене ниже номинальной, такое право предоставляется только на сумму Convеrtible note — если сумма долга 10 000, на 10000 имеешь право купить акций по 80 центов вместо доллара. Таким образом, инвестор на раннем этапе, инвестируя в стартап меньшую сумму денег, получит больше выгоды, чем инвестируя в стартап позже.

Это не значит, что можно купить неограниченное количество акций по цене ниже номинальной, такое право предоставляется только на сумму Convеrtible note — если сумма долга 10 000, на 10000 имеешь право купить акций по 80 центов вместо доллара. Таким образом, инвестор на раннем этапе, инвестируя в стартап меньшую сумму денег, получит больше выгоды, чем инвестируя в стартап позже.

Другим вариантом может быть установление ограничения на оценку компании, так называемого «сар», при которой будет проведена конвертация.

На что стоит обратить внимание?

- Сумма долга — неожиданно, да? 😉 не исключено, что инвестировать будут несколько человек по разным Convertible note, поэтому необходимо понимать, какое количество денег будет взято в долг компанией. Ведь для будущих инвесторов огромный долг стартапа может быть решающим в вопросе дальнейшего инвестирования.

- Интерес — процент за пользование средствами. В некоторых случаях, инвестор не только предоставляет средства Вам на развитие, а еще предполагает что Вам придется оплатить определенный процент за пользование.

Например, Вам предоставили кредит в размере 10 000 долларов под 10% годовых. Таким образом, через год, Вам придется вернуть 11 000 долларов вместо 10 000. Каким образом и в каком порядке выплачивается интерес? Так, например, может быть установлено в случае конвертации, что интерес не подлежит выплате, а в случае возврата денежных средств интерес должен быть выплачен.

Например, Вам предоставили кредит в размере 10 000 долларов под 10% годовых. Таким образом, через год, Вам придется вернуть 11 000 долларов вместо 10 000. Каким образом и в каком порядке выплачивается интерес? Так, например, может быть установлено в случае конвертации, что интерес не подлежит выплате, а в случае возврата денежных средств интерес должен быть выплачен. - Срок — то есть период времени на который предоставляется заем, после чего ее необходимо вернуть, или провести конвертацию. Как правило, существует 2 варианта. Первый — это получение стартапом Qualified financing, то есть следующий раунд инвестирования в определенном размере. Такое событие, теоретически, может состояться хоть в следующее воскресенье. Другой случай — это Maturity, то есть ситуация когда Qualified financing не получено в оговоренный срок.

- Условия конвертации — они могут быть разными для вариантов с Qualified financing и Maturity. Соответственно, необходимо понимать, акции какого типа будут предоставлены при конвертации: простые или привилегированные; кто несет расходы по выпуску акций, промежуток времени во время которого будет действовать скидка на приобретение акций.

- Скидка — размер скидки на акцию стартапа, цены по которой лица, не принимавшие участия в инвестировании с помощью Convertible note могут приобретать акции. Обычно составляет от 10 до 30%.

- Обязанность конвертации — как правило, стартапа предоставляется право или вернуть деньги, или конвертировать долг в акции. Однако, бывают случаи, когда предусмотрена обязанность конвертации. Казалось бы, ничего страшного, но если Ваш будущий инвестор скажет, что он хочет видеть владельцем стартапа Вас и себя и никаких там Ваших предыдущих кредиторов, это может быть проблемой.

Также важным пунктом является цель приобретения акций при конвертации. Как правило отмечается, что эти акции имеют приобретаться только для личного пользования, а не для перепродажи другим лицам.

Также важным пунктом является цель приобретения акций при конвертации. Как правило отмечается, что эти акции имеют право приобретаться только для личного пользования, а не для перепродажи другим лицам.

Другим пунктом по своей природе схожим с предыдущим обязанность не продавать акции в течение определенного периода времени. Исключением здесь может быть случай, когда Вы, как владелец, продаете все свои акции.

Отдельно следует обратить внимание на гарантии, которые предусмотрены документом, например, Ваш инвестор аккредитованным и «осведомленным» в инвестировании.

Вышеприведенные пункты, по моему мнению, являются важнейшими и передают суть Convertible note как инструмента инвестирования, а также помогут Вам понять суть этого документа.

Инвестирование с помощью Convertible note является распространенным явлением в США, Великобритании и большинства стран ЕС, а вот для Украины такой инструмент пока недостижим. Хотя учитывая, что проект закона о внесении изменений в некоторые законодательные акты Украины относительно корпоративных договоров были приняты и переданы на подпись Президенту, все может изменится к лучшему в ближайшее время.

Риск, сущность инвестирования

Большинство инвесторов неправильно понимают «риск» как возможность того, что рыночная стоимость финансового актива может упасть ниже суммы, которую он или она вложил в этот актив. ОМГ, как такое могло случиться!

Подумай об этом. Укрывательство этих неправильных представлений (что более низкая рыночная цена = убыток или зло и/или что более высокая рыночная цена = прибыль или благо) является самым большим источником риска из всех. Это неизменно вызывает неадекватные действия в большой массе людей, не посвященных в пути инвестиционных богов.

Риск — это реальность финансовых активов и финансовых рынков: текущая стоимость всех ценных бумаг будет меняться от «реальной» собственности до ограниченных во времени спекуляций с фьючерсами. Все, что является «рыночным», подвержено изменениям рыночной стоимости. Это то, что задумали боги, и портфолио может быть составлено так, что это просто не имеет такого большого значения, как вам промыли мозги, чтобы они думали.

Что ненормально, так это шумиха вокруг изменения рыночной стоимости и истерия, которую такая шумиха вызывает среди инвесторов. Ни в коем случае слабый рынок недвижимости не должен переводиться в почти нулевые банковские балансовые записи — это просто не вычисляется, за исключением случаев, когда это популярная политика.

Точно так же реальность циклов финансового воздействия (рынок, процентная ставка, экономика, промышленность и т. д.) совершенно не вписывается в ретроспективные, но популярные и общепринятые механизмы оценки календарного года. Опять промывание мозгов.

Величина, причина, частота, диапазон и продолжительность изменения рыночной стоимости всегда будут варьироваться непредсказуемо определенным образом по принципу «мне все равно, кого вы слушаете». изменение рыночной стоимости инвестиционных активов неизбежно, непредсказуемо и необходимо для долгосрочного успеха инвестиций.

Без этих естественных изменений не было бы никакой надежды на прибыль, никакой возможности купить дешево и продать дороже. Без риска, без прибыли и без азарта — скучно!

Без риска, без прибыли и без азарта — скучно!

Первые шаги по минимизации риска носят интеллектуальный характер и включают в себя понимание фундаментальной экономической цели двух основных классов инвестиционных ценных бумаг.

С точки зрения инвесторов: (a) ожидается, что долевые ценные бумаги приведут к росту в форме реализованного прироста капитала, и (b) доходные ценные бумаги, как ожидается, принесут расходуемый (или реинвестируемый) доход. Но это не настоящий рост, пока он не реализован, и не настоящий доход, пока он не получен.

Альтернативные инвестиции? Это контракты, уловки, товары, хеджирование и другие креативные идеи, которые в учебниках для колледжей назывались спекуляциями. Когда-то доверенным лицам, попечителям и неискушенным лицам не разрешалось их использовать. Стигма исчезла, но искусственный спрос добавляет рисков всем рынкам.

Они особенно рискованны для миллионов инвесторов 401 (k) и IRA, которые, вероятно, не могут объяснить разницу между акциями и облигациями ни с какой точки зрения. Большинство инвесторов практически не имеют ни малейшего представления о том, что на самом деле делается внутри продуктов, которые они выбирают, и еще меньше заинтересованы в том, чтобы узнать об этом. Они танцуют в стиле коленного рефлекса под ежедневную шумиху в СМИ.

Большинство инвесторов практически не имеют ни малейшего представления о том, что на самом деле делается внутри продуктов, которые они выбирают, и еще меньше заинтересованы в том, чтобы узнать об этом. Они танцуют в стиле коленного рефлекса под ежедневную шумиху в СМИ.

Уолл-Стрит знает об этом и безжалостно этим пользуется. Несмотря на недавний финансовый кризис, фидуциары пенсионных планов (особенно в государственном секторе, подумайте сами) лезут из кожи вон, чтобы вкладывать деньги в те самые альтернативные и деривативные спекуляции, которые рухнули на рынке всего несколько месяцев назад.

401(k) участников принудительно кормят ежедневными продуктами из меню поставщиков самообслуживания, которые не прилагают особых усилий для выявления риска, а тем более для его минимизации. Очень немногие планы позволяют участникам лучше понять свой инвестиционный выбор с помощью только обучения, предоставляемого самими поставщиками продуктов.

Что случилось с акциями и облигациями, строительными блоками капитализма? Признают ли инвесторы финансовый интерес, который они имеют в тех самых корпорациях, которых их избранные должностные лица поощряют облагать налогом, ограничивать и регулировать, превращая их в конкурентоспособных посредственностей?

Еще один интеллектуальный шаг в минимизации рисков – это обучение. Вы просто не можете позволить себе вкладывать деньги в вещи, которых вы не понимаете или которые продавец не может объяснить вам на обычном английском, испанском, французском и т. д.

Вы просто не можете позволить себе вкладывать деньги в вещи, которых вы не понимаете или которые продавец не может объяснить вам на обычном английском, испанском, французском и т. д.

Конечно, вы бы предпочли пропустить этот шаг и сразу перейти к новым спортивным кроссовкам, которые мешают вам выполнять работу и напрямую приносят прибыль. Как это работает для вас? Когда-то (где-то) было написано: нет работы, нет награды.

Риск усугубляется невежеством, умножается на уловки и усугубляется эмоциями. Он уменьшается вдвое за счет образования, улучшается за счет распределения активов на основе затрат и управляется дисциплинированными правилами: качество отбора, диверсификация и доход — QDI.

Реальный финансовый риск в отношении акций сводится к следующему: возможность того, что акции компании (эти 30% акций пиццерии вашего зятя) обесценятся, поскольку руководство уступит экономическим силам и/или обязательным расходам, налагаемым сторонние организации, указы которых должны выполняться.

В долговых ценных бумагах риск заключается в следующем: возможность того, что эмитент процентной долговой расписки (деньги, которые ваша супруга одолжила своему брату под 6%, чтобы начать продавать пиццу) прекратит или не выполнит свои платежные обязательства и/или объявит о банкротстве и стирает интересы как владельца (акционера), так и кредитора (держателя облигаций).

Вот интересный риск на рынках ценных бумаг, тот, который правительства ловко отказываются учитывать по довольно очевидным причинам. «Владыки Вселенной» регулярно получают непристойные суммы компенсации за то, что рискуют OPM (деньгами других людей), возможно, слишком бесцеремонно.

Компания терпит крах, интересы акционеров обесцениваются, долговые обязательства обесцениваются, а жирные коты продолжают их загребать, даже судятся, чтобы сохранить свои бонусы. Коррупция в совете директоров и прямое лоббирование (еще один эвфемизм для подкупа) выборных должностных лиц — два дополнительных риска, о которых инвесторы должны знать.

Ссылка на: Часть II — Хеджирование круиз-контроля: основы инвестирования http://kiawahgolfinvestmentseminars.net/Inv/index.cfm/6996

Стив Селенгут http://www.sancoservices.com

Автор: » «Промывание мозгов американскому инвестору: книга, которую Уолл-стрит не хочет, чтобы вы читали» и «Секретная инвестиционная стратегия миллионера»

Время имеет решающее значение: почему вы должны начать инвестировать сейчас

Бесплатная статья Присоединяйтесь к более чем 1 миллиону премиум-пользователей и получайте более подробные рекомендации по акциям и исследования

Богатство Нуар — 16 августа 2021 г., 6:45

Ключевые моменты

Wealth Noir — это сообщество, ориентированное на финансовое расширение прав чернокожих миллениалов.

Развитие навыков экономии и составления бюджета очень важно, когда вы готовитесь инвестировать.

Вам не нужно много денег, чтобы начать свое инвестиционное путешествие.

Motley Fool выпускает редкие предложения «Все включено» Оповещение о покупке

Tesla, Inc.

Рыночная капитализация

$ 915B

Сегодняшние изменения

(-4,04%)-$ 12,29

Текущая цена

$ 292.13

Цена по 13 сентября 2022, 3:00. ЕТ

Вы читаете бесплатную статью с мнениями, которые могут отличаться от премиальных инвестиционных услуг The Motley Fool. Станьте участником Motley Fool сегодня до получите мгновенный доступ к рекомендациям наших ведущих аналитиков, углубленным исследованиям, инвестиционным ресурсам и многому другому. Учить больше

Дэмиен Питерс, основатель Wealth Noir, объясняет, почему лучшее время для инвестиций — вчера, но и сегодня — прекрасное время.

Для многих людей окунуться в мир инвестирования – это пугающая перспектива, связанная с переосмыслением и страхом совершить ошибку. Но это не должно быть так сложно!

Но это не должно быть так сложно!

В этом Motley Fool Live видео , записанное 23 июля , редактор Fool.com Дезире Джонс берет интервью у основателя Wealth Noir Дэмиена Питерса о некоторых шагах, которые вы можете предпринять, чтобы купить свои первые акции.

Дезире Джонс: Привет, дураки, и добро пожаловать на Fool Live. Я Дез Джонс, Дурак из редакционной группы, и я так рад приветствовать Дэмиена Питерса, основателя Wealth Noir. Дэмиен, как дела сегодня?

Дэмиен Питерс: У меня все хорошо. Немного простудился от сына, но выжил.

Джонс: Приятно слышать. Добро пожаловать, и мы собираемся идти вперед и начать. Расскажите нам больше о себе и миссии Wealth Noir.

Расскажите нам больше о себе и миссии Wealth Noir.

Питерс: Меня зовут Дэмиен Питерс, я основал Wealth Noir еще в 2018 году. Наша миссия действительно заключается в том, чтобы мы сосредоточились на миллениалах с высокими доходами, в частности на афроамериканских миллениалах. Мы действительно сосредоточены на создании богатства, поэтому увеличиваем собственный капитал. Причина, по которой я начал Wealth Noir и история, стоящая за ней, заключалась в том, что я был менеджером по продукту в 9 лет.0093 Facebook , Я работал там, наслаждаясь своей работой. Я узнал, что у меня будет ребенок, и решил, что хочу немного отдохнуть, я хотел взять отпуск на год, чтобы побыть со своим сыном. Все на работе говорили: «Как ты можешь себе это позволить?» Когда я разговаривал с людьми вне работы, они тоже были в шоке. Мое личное мнение заключалось в том, что я получал очень хорошую компенсацию, в то время я инвестировал в недвижимость, поэтому в то время у меня было два сдаваемых в аренду объектах, у меня были шестизначные суммы в акциях, которые я сам облагал налогом, в дополнение к тому же самому в моем Пенсионный счет. Я просто чувствовал, что людей с этим доходом стало больше, они решили одну проблему, но они не добились богатства и собственного капитала, и они все еще чувствовали себя в финансовой ловушке. В Wealth Noir мы действительно сосредоточены на предоставлении контента, услуг и программ, которые действительно направлены на то, чтобы помочь людям превратить зарплату в собственный капитал. Мы уделяем большое внимание инвестициям в недвижимость, а также аккредитованным инвесторам.

Я просто чувствовал, что людей с этим доходом стало больше, они решили одну проблему, но они не добились богатства и собственного капитала, и они все еще чувствовали себя в финансовой ловушке. В Wealth Noir мы действительно сосредоточены на предоставлении контента, услуг и программ, которые действительно направлены на то, чтобы помочь людям превратить зарплату в собственный капитал. Мы уделяем большое внимание инвестициям в недвижимость, а также аккредитованным инвесторам.

Джонс: Это потрясающе. Удивительно знать, что есть что-то вроде Wealth Noir, помогающее поднять черное сообщество. Конечно, мы собираемся больше говорить о влиянии черного сообщества и финансовой грамотности. Для начала, каков расовый разрыв в богатстве и почему это важно?

Петерс: Разрыв в расовом богатстве. Я думаю, что все, или есть много разных способов определить это или думать об этом, и то, как я думаю об этом на самом деле, когда вы дразните зарплату и другие последствия, когда вы смотрите на собственный капитал между афроамериканцами и представителями большинства рас или средний собственный капитал, вы видите разрыв. Учитывая, что вы зарабатываете одинаковую сумму денег, мы не накапливаем и не строим собственный капитал с одинаковой скоростью. Например, исследование Института политических исследований показало, что при цене выше 9 долларов3000, так что, учитывая, что вы зарабатываете более 93 000 долларов, чистая стоимость белой семьи примерно в 2,2 раза больше: 320 000 долларов против 142 000 долларов у чернокожих семей. Мы видим, что это ярко выражено во многих различных аспектах, где это влияет на способность афроамериканских семей участвовать в экономике и накоплении богатства по сравнению с нашими коллегами.