Усреднение позиции в трейдинге | Азбука трейдера

Еще одним приемом в арсенале трейдера является усреднение позиции. Сразу замечу, что я не отношу данный прием к числу рекомендуемых к использованию, однако решать, конечно, вам. Суть усреднения сводится к наращиванию убыточной позиции, что уже настораживает, не так ли?

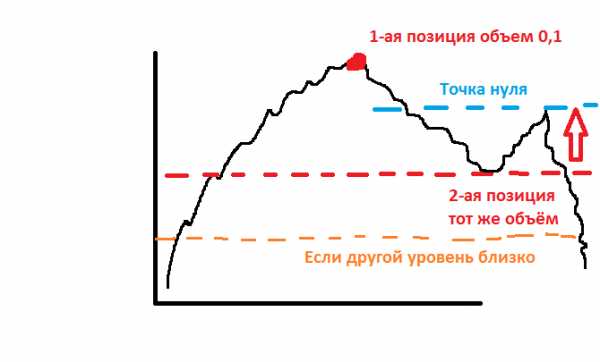

Например, трейдер открывает длинную позицию, а цена вместо того, чтобы расти устремляется вниз. Но трейдер уверен в том, что цена все же развернется и пойдет вверх, и открывает еще одну длинную позицию. В этом случае, если цена действительно развернется, то получается, что вторую позицию он открыл по более выгодной цене и когда цена вернется к точке открытия первой позиции, трейдер уже окажется в безубытке (при условии, что обе открытых позиции одного объёма). Ну и при дальнейшем росте цены его бумажная прибыль будет расти в два раза быстрее, нежели это было бы изначально при одной открытой позиции.

Например, изначально была открыта длинная позиция по акциям компании ХХХ объёмом в сто акций по цене в 100$ за акцию. Далее, вопреки ожиданиям трейдера, цена пошла не вверх, а вниз. Но он, будучи уверенным в скором развороте цены и в её потенциале для дальнейшего роста, открывает ещё одну позицию того же размера, но уже по более выгодной цене в 90$ за акцию. Таким образом, сейчас он обладает суммарной позицией объёмом в 200 акций по усреднённой цене в 95$ за акцию.

Вообще, для того чтобы посчитать цену позиции, полученной в результате усреднения, можно воспользоваться этой формулой:

Так для вышеприведённого примера, имеем: (100х100$+100х90$)/(100+100) = 95$.

Описывая этот приём, в обязательном порядке следует отметить тот факт, что большинство начинающих неопытных трейдеров сливают свои депозиты именно благодаря неосознанному следованию данной стратегии усреднения. Происходит это примерно так. Трейдер открывает позицию, которая начинает приносить ему убыток, тогда он теша себя надеждой в том, что цена рано или поздно, но все же пойдет в спрогнозированном им направлении открывает еще одну позицию в ту же сторону. И так раз за разом пока упрямая, не желающая разворачиваться цена не съедает весь его депозит.

Возможно в некоторых случаях, например в строгих рамках торговой системы, использование приема усреднения позиции и является оправданным, но я все же считаю более целесообразным своевременное и беспощадное пресечение убытков. По мне, так гораздо лучше отделаться «малой кровью» при срабатывании ордера stop loss и открыть позицию вновь при получении надежных сигналов о развороте цены, чем отдавать свой депозит, позицию за позицией, всецело полагаясь на волю рынка (который, к слову, далеко не всегда благоволит трейдеру).

www.azbukatreydera.ru

Всё про усреднение на бирже

В этой статье я расскажу, что такое усреднение, как торговать с помощью усреднения, используя его как отдельную стратегию, как ограничить свои убытки с помощью усреднения. Вы узнаете всё про усреднение на бирже.

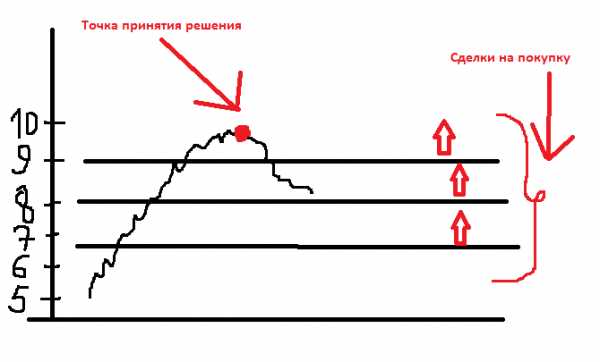

Суть усреднения

Итак, предположим, у нас есть график цены. Цена идёт на повышение, в определённый момент вы принимаете стратегическое решение на продолжение тенденции. Однако в силу определённой причины, цена начинает идти вниз, а не вверх. Вместо того, чтобы выставить убыток (стоп-приказ) вы открываете такую же сделку на уровень ниже на покупку, затем ещё одну ещё ниже и т.д.

То есть, вы проводите усреднение в рамках вашей текущей позиции. Об этом будет отдельный видео урок.

Здесь, на мой взгляд, можно выделить два вида усреднения:

- Особо рисковое

- Менее рисковое

В целом, любое усреднение, выходящее за рамки вашей текущей позиции, всегда является рискованным. Вследствие этого вероятность потери ваших денег крайне велика.

Об увеличении объёма

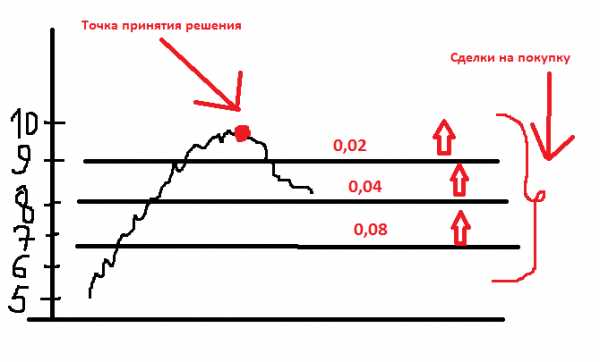

Многие люди с каждой новой позицией усреднения добавляют объём. То есть на первой сделки у вас было 0,01 лота, далее 0,02, 0,04, 0,08 и т.д.

Догадаться в таких условиях легко, что слив будет неминуемый, когда он случится, известно одному богу. Но если вы будете использовать одинаковое количество объёма, допустим, 0,01 лота на всех позициях, вероятность слива уменьшится.

Как большинство трейдеров теряет деньги

Есть определенная цена. Она увеличивается или уменьшается с шагом 10. С каждым шагом трейдер выставляет ордер на покупку.

Существует даже такое понятие, как «Сетка усреднения». С помощью сетки в определенном месте сверху и снизу выставляются ордера на продажу и покупку. Вследствие этого можно неплохо заработать. Однако вероятность потерять все деньги в этом случае предельно высока, поскольку этот метод торговли относится к очень рискованным.

Чем больше цена будет двигаться вниз при открытых ордерах на покупку, тем больше будет у вас объёма, таким образом, в случае разворота цены, вы окажетесь в выгодном положении с огромным объёмом. И так вы заработаете очень много денег. Но не забывайте, что главное условие – разворот цены для такого развития событий. Поэтому, чаще всего не выдерживает депозит.

Вследствие всего этого происходит постоянная борьба между рынком и вашим депозит. Тут одному Богу известно, когда вы потеряете депозит, и вообще, потеряете ли.

Это что-то вроде казино. Пан Или пропал. По практике могу сказать, что большинство трейдеров всё-таки сливают депозит, нежели зарабатываю.

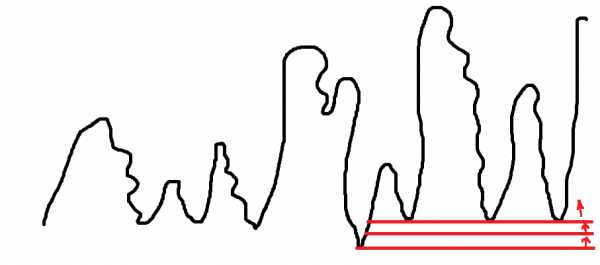

Чем больше у вас объём, тем вероятнее слив на торговом счете.

Чем меньше расстояние до ближайшего ордера, тем больше вероятность слива.

Это то что, я вам рассказывал. Предположим, идёт как-то цена и через каждые два пункта вы выставляете ордер на покупку. Только Богу известно, когда вы сольёте депозит, но ясно одно: когда-нибудь это произойдёт и, скорее всего, очень быстро.

На рынке бывают ситуации, когда вы не можете выставить стоп-приказ или не можете зафиксировать убытки. Например, вы жульничаете с инвестором или не хотите инвестору показать, что вы трейдер – неудачник, либо вам хочется поделать стэйтмент, а потом разводить этих лохов.

Разные ситуации и что в них делать?

Ситуации, как вы понимаете, бывают разные и неординарные. Что в этом случае делать? Во-первых, ни в коем случае не выставлять ордера с точки зрения математики и количества каких-то пунктов. Нужно привязываться к логике и механике рынка. Я не изобретатель данного метода, меня так же ему в своё время научили, и, в общем-то, так он и работает.

Многие биржевые спекулянты и воротилы работают подобным образом. Правда кризис в 2008 году показал, что работает оно не всегда и всё-таки банкиры прыгали с окон.

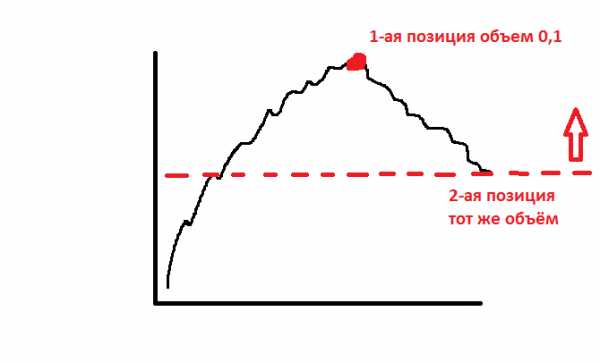

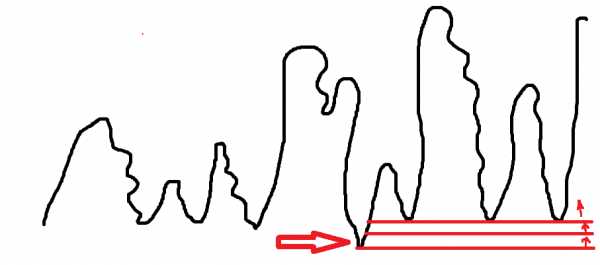

Предположим, вы так же, как в предыдущем примере в верхней точке движения цены открываете сделку на покупку. По тем или иным причинам вы не захотели крыть убыток. Что делать дальше? Вам необходимо найти какой-нибудь очень мощный и яркий уровень. Этот уровень должен быть не с пятиминутки, а ХОТЯ БЫ с четырёх часов. О неделях я не говорю, потому что там вы его вряд ли найдёте, его придётся ждать очень долго.

Используйте “железные” уровни для усреднения.

То есть, вам нужен уровень, от которого 100% будет какой-нибудь разворот. Нужен, что называется, железный уровень. О том, как находить такие уровни у меня есть отдельное видео и даже бесплатная лекция.

Предположим, вы нашли такой уровень. Вы должны открыть позицию с аналогичным объёмом, как открывали её в первый раз в ту же самую сторону – вверх.

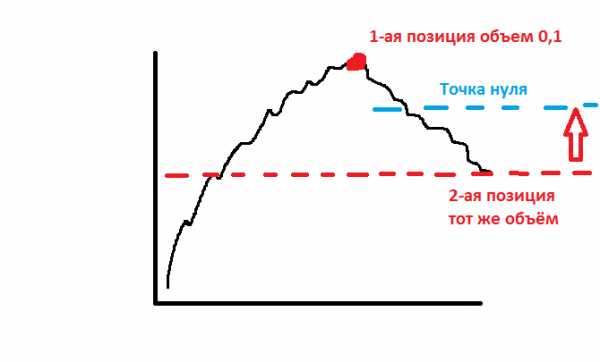

Как вы понимаете, с большой вероятностью после этого рынок может пойти наверх. Таким образом Где-то в показанном выше районе с учетом свопов и спредов вы выйдете в нуль.

Таким образом, вы даже ничего не потеряли, хотя, используя стоп-приказы, потерь бы вы не избежали. В моём примере вы вышли в ноль, поделали стэйтмент, и можете с этим стейтом ходить и искать лохов на ваше инвестирование. Извините за грубость, просто я не понимаю людей, которые не кроют убытки. То есть, я не понимаю ситуаций, когда невозможно закрыть убыток.

ВСЕГДА кройте убытки, усреднение – не выход!

Для чего это нужно? Только для мошенничества, на мой взгляд. Если ты торгуешь для себя, то могу сказать, что я не видел ни одного трейдера, который не кроет убытки. Когда требуется разогнать и раскачать депозит, применяется усреднение через определённое равное количество пунктов. Тогда вы, действительно, можете раскачать депозит на невероятное количество процентов.

Но ,нужно понимать, что здесь всё, по большей части, зависит от удачи. Не от рынка, а именно от удачи. Ещё раз повторюсь : это что-то вроде казино. Таким образом, вы выйдете в ноль и все будут счастливы. Именно такое усреднение считается нормальным усреднением. Всё остальное – это высокорисковая ерунда, не стоит её использовать.

В особенности, не применяете никакие сеточники вне зависимости от того, на чём они конкретно основаны. То есть вы можете ставить множители, использовать Мартингейл. Вы можете постоянно экспериментировать с каким-то количеством пунктов. Но как бы вы не использовали данный метод усреднения, он не будет у вас работать, если вы не привяжите к логике рынка.

Логика рынка это железная штука. Она работает на любом рынке, на любом активе и работала еще при царе горохе. Прямо сейчас вы можете открыть свой торговый терминал и убедиться что логика рынка работает по сей день.

А вот когда вы открываете позиции в зависимости от количество пройденных ценой пунктов, это может давать какой-то кратковременный результат. Если вы занимались тестированием различных советников, базирующихся на усреднение, вы, скорее всего сталкивались с этим. По статистике на несколько лет вы можете наблюдать рост, а потом, спустя несколько лет, вы видите резкое падение.

Многие над этим не задумываются, и считают, что повезёт именно им. Однако нужно понимать, что волатильность рынков сжимается и расширяется в зависимости от времени, сезона, года, экономического положения дел и так далее.

Рынок постоянно меняется!

Например, объемы на Российской бирже были иными до того как произошла ситуация с ДНР, ЛЕР, Крымом, санкциями и прочим. Сейчас объемы очень отличаются. Волатильность свечей совершенно другая.

Существует понятие среднего хода для цены внутри дня. Средний ход цены внутри дня сейчас также отличается от того, что был три года или даже год назад.

Более того, я даже не могу сказать, в следующий год он будет такой же или нет. Для меня эта неизвестность, и я этого не знаю. Именно поэтому, основываясь на какой-то математике, на каком-то количестве пунктов, вы, скорее всего, потеряете деньги.

Основывайтесь только на уровнях. Уровень – это железная штука, которая работала, работает и будет работать. Рынок без этого, в принципе, существовать не может, потому что за уровнями кроется механика, кроется некая оптовая база, где крупные игроки, трейдеры и другие участники рынка принимают решения. В последствие этих решений цена актива идет в ту или иную сторону.

Если рынок пошёл не вверх

Ну что же делать, если рынок пошёл вниз они вверх как в моём примере? Здесь можно смириться, что вы что-то потеряли, либо думать над тем, как увеличить лот, но это уже будет мартингейл. Всё зависит от того, где будет следующий ближайший крупный уровень. Если он будет где-то поблизости, то вы можете открыть еще одну позицию. Примерно, таким образом, как показано на рисунке ниже.

Если же ближайший крупный уровень будет далеко, вам необходимо менять множитель лота. Поскольку по первой позиции вы получаете прибыль и убыток в размере 2,5, по второй позиции уже 7,5. То есть, как вы понимаете, чем больше будут колебания цены, тем больше петля на вашей шее будет затягиваться. Поэтому в таком случае придется применять множитель лота. А это приведет вас к убыткам.

В связи с этим, не применяйте усреднение, если нет какой-то ситуации, которая просто требует этого. Если у вас уже сложилась ситуация когда всё плохо, пожалуйста, применяйте, но ориентируйтесь по уровням.

Как всё на практике

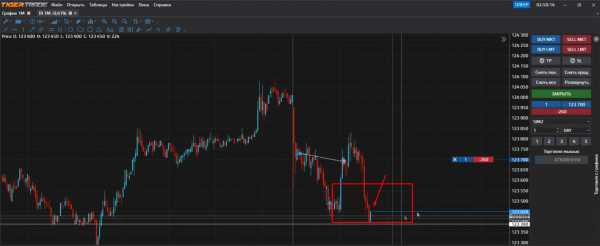

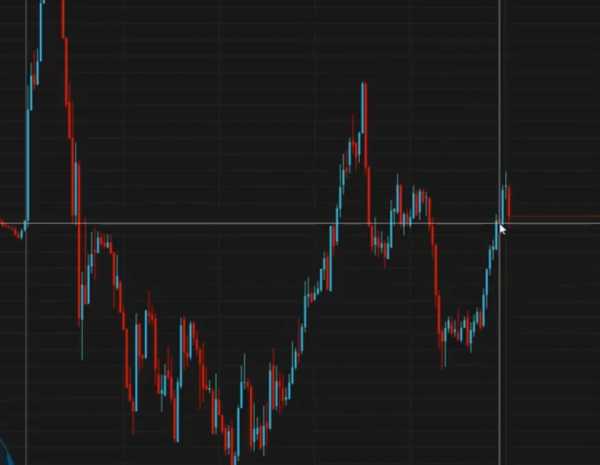

Чтобы наглядно вам это продемонстрировать, я покажу вам это на реальном рынке в плеере TigerTrade. Как вы видите, рынок у меня открылся внизу, и я предполагаю, что он у меня пойдёт наверх.

Я открыл ордер на покупку. Мы видим, что цена продолжает идти вниз. Разумеется, у меня растёт убыток на торговом счёте.

Предположим, здесь я выставляю некий уровень по каким-то своим соображениям, по анализу дневных графиков и т.д.

Я предполагаю, что от этого уровня у меня последует отскок цены, после чего она двинется вверх. Теперь, как вы можете видеть, у меня есть две позиции на покупку, одна из которых находится выше другой.

Теперь рынок ушёл вверх, и мы находимся в той же точке, где открывали позицию изначально или, может быть, чуть ниже неё.

При этом, обратите внимание: мы находимся в плюсе. Это только благодаря тому, что мы открыли сделку в данных точках.

Пример, это, конечно, очень утрированный на плеере. Однако бывают и другие ситуации. Я открываю ещё одну сделку на покупку, и мы видим, что цена подошла к выставленному мной уровню.

Такое бывает. Здесь я тоже совершу сделку на покупку. Теперь у меня два открытых ордера. Зелёной линией обозначено примерное положение цены для того, чтобы мы вышли в ноль.

Однако, как вы понимаете, рынок идёт ещё ниже и при этом убыток на моём счёте растёт с невероятной быстротой. Безусловно, находясь в точке, указанной на рисунке,

Вам необходимо продумывать свои действия, поскольку, если сейчас мы откроем ордер на покупку, цена должна пройти огромное расстояние, чтобы вывести вас в ноль. Путь цены должен составить больше 50% и вряд ли она столько пройдёт.

Можно подключать множитель лота. Только в этом случае это будет мартингейл, и вы понесёте огромные убытки.

Что делать, если цена далеко от ваших ордеров?

Что делать конкретно в вашем случае, я не знаю, поскольку всё будет зависеть от уровня, находящегося рядом с точкой открытия ваших сделок и от цены, которая у вас является текущей по вашему активу.

Скажу по факту, что, находясь в продемонстрированной мной ситуации, выбраться из такого усреднения очень трудно. Лучше не допускать на своём торговом счёте подобного, иначе слив будет гарантирован. Я вас предупредил.

С вами был Артём и канал «Умный инвестор». Подписывайтесь на канал. Все полезные ссылки найдёте в описании. Зарабатывайте! Как заработаете, не забудьте поделиться со стариной Звёздиным. Удачи!

xn—-dtbjkdrhdlujmd8i.xn--p1ai

МОЙ ОПЫТ: Усреднение в торговле необходимо

Усреднение (увеличение позиции с целью формирования безопасной средневзвешенной цены) — это самый важный элемент управления размером позицией и это огромное благо.

Категорически не оправдан вход в торговую позицию на весь желаемый объем в одной точке, одномоментно. А тем более не оправданно одновременное закрытие противоположной позиции (т.н. переворот). Некоторые гуру любят говорить, как они в точке стоп-лосса на лонг тут же берут позицию шорт, и в итоге быстро отбивают зафиксированный убыток прибылью от новой позиции. Как правило, это совершенно убыточная тактика.

Есть зона для закрытия лонга на росте. А есть вышележащая зона – для открытия шорта (или прежняя зона, но уже на возврате цены через какое-то время). Предполагать, что вы настолько непогрешимы, что можете на абсолютной вершине движения продать лонги и встать в шорт – самонадеянно. Ожидать, что вы настолько ошиблись со своим стоп-лоссом, что цена после него значительно провалится вниз, и поэтому можно тут же заработать на шорте – безрассудство. Конечно, на графиках задним числом можно найти подтверждения прибыльности любых, даже самых безумных, действий. Но скорее всего с прибылью вы будете делать так один раз из десяти.

Я полагаю неправильным сразу входить на весь возможный объем и рядом ставить стоп-лосс, который почти наверняка сработает. Намного безопаснее отработать ценовой диапазон, аккуратно подбирая объем следующих сделок таким образом, чтобы в итоге сформировать повторяющуюся среднюю цену всей торговой позиции. При этом вы можете не добавлять покупки, если резко изменились рыночные предпосылки для игры на повышение, – вы тогда не увеличите размер имеющихся лонгов. А значит, этим ограничите будущие риски потерь.

Усреднение – великое благо, если под этим понимать серию входов для формирования хорошей средневзвешенной цены, расположенной ниже зоны сильной поддержки (для лонга) или выше зоны сильного сопротивления (для шорта). Более того, это самый адекватный и спокойный способ зарабатывать на рынке, чем, к примеру, бросаться вслед за уходящей ценой (покупая по мере роста, то есть строя «пирамиду»), или бросаться вслед за пробоем важного сопротивления, не зная, ложный это пробой или нет (есть и такие стратегии).

Околорыночные проповедники нередко лукавят, когда категорически выступают против усреднения. Если вы взяли длинную позицию в расчете на рост рынка, и цена пошла против вас, то любая новая покупка, даже в другом инструменте с тем же прицелом, на самом деле будет усреднением. И пирамидинг, то есть набор позиции по мере движения цены в вашу сторону, — это тоже усреднение. Получается, что кроме как входить сразу на все, вариантов и не предлагается. А это конечно не так.

Кстати, пирамидинг используется крупными спекулянтами, как правило, для манипуляций на рынке, и приносит разочарование обычному трейдеру, и немудрено: вы постоянно ухудшаете свою средневзвешенную цену (так как покупаете все время дороже), и в итоге значительно увеличиваете риски потери доходности и прибыли.

Есть еще один момент. Публичным аналитикам очень удобно давать торговые рекомендации, добавляя волшебную фразу «подтянув стопы поближе» или «поставив короткий стоп». Вроде как если вдруг все рухнуло, то подразумевается, что убыточек по стоп-лоссу был совсем не большим, подумаешь. Однако повторюсь, торговля со стопами чрезвычайно затратна, так как брокерские тарифы высоки и могут забирать до половины вашей годовой прибыли при активной торговле. Поэтому стоит намного более бережно относиться к своим входам и выходам.

Таким образом, усреднение для частного трейдера – вещь необходимая, при его помощи вы увеличиваете позицию до желаемого размера, приводя средневзвешенную цену к повторяемому и обоснованному рынком уровню.

Усреднение – один из самых эффективных приемов по ограничению рисков, наряду с диверсификацией, встречным трейдингом, перекладкой, управлением кэшем. Но об этом, возможно, потом.

smart-lab.ru

Усреднение позиции в трейдинге

19 сентября 2019Одним из популярных аналитических приемов опытных трейдеров является усреднение действующих трендов. Это стратегии трейдинга, которые сводятся к наращиванию убыточной позиции с расчетом на сохранение торговой тактики.

Цель применения усреднения в трейдинге

Чтобы понимать принцип усреднения, следует разобраться в приеме на наглядном примере. Допустим вы купили акции за 90, цена опустилась и теперь ценная бумага стоит 80. Если акция вновь подорожает до 90, то трейдер избавится лишь от убытка, но не получит прибыли.

Что делают в такой ситуации опытные трейдеры? Они приобретают еще столько же акций, но их средняя цена в инвестиционном портфеле составляет уже не 90, а 85 и здесь следует рассмотреть две ситуации:

● Если цена акции растет до изначальных позиций, то трейдер заработает по 5 за каждую акцию.

● Если цена акций падает, предположим до 70, трейдер покупает еще акции, добиваясь их средней цены в портфеле до 80.

Стратегию называют усреднением, многие трейдеры описывают процесс как “пирамидиться”, так как тактика позволяет рано или поздно все равно закрыть сделку в плюсе. Стратегия базируется на той идее, что рано или поздно цена вернется на исходные позиции и прибыль будет ощутимой. Одновременно с этим следует четко определять фигуры в трейдинге и их значение, а также уметь использовать индикаторы.

Теоретический эффект от стратегии очевиден – если график развернется в плюс, то расти цене до прибыльности нужно будет вдвое меньше чем в случае, когда усреднение не использовано.

Разумеется, изучая основы трейдинга, многие делают вывод, что усредняться возможно бесконечно до тех пор, пока цена падает и трейдер может добавлять контракты. Но действовать таким образом необходимо только при наличии большого депозита и уверенности в действиях!

Почему стратегии трейдинга с усреднением бывают ошибочными

Трейдеры, которые периодически практикуют принцип усреднения, надеются на скорейшее изменение цены. Они считают, что если уменьшать величину входа, то можно в конце концов прийти в безубыточное состояние. Однако этот метод срабатывает до тех пор, пока есть депозит. Кроме того, есть мнение, что “пирамидиться” не выгодно, так как цена падает и большинство участников рынка не покупают, а продают объект торговли. По этой причине, еще на стадии изучения технического анализа для начинающих трейдеров важно понимать, что:

● Усреднение работает только в совокупности с техническим анализом рынка.

● Стратегия уместна в случае, если анализ разворота был предсказан безошибочно.

Что делать, чтобы исключить убытки

Чтобы применить стратегию усреднения, необходимо регулярно проводить технический анализ, он должен быть основан на правильном чтении сигналов графика и адекватной оценки происходящего вне рынка, то есть трейдеру необходимо:

● Знать классические и фигуры разворота.

● Изучить принципы Фибоначчи в трейдинге для начинающих. По возможности углубиться в суть уровней Фибоначчи.

● Если нет уверенности в отработке цены, лучше зафиксировать убытки, отказавшись от усреднения.

● Придерживайтесь правила “свободного остатка” – не нужно усредняться повторно, если есть риск обнуления счетов из-за обратного движения графика.

● Не увеличивайте размер сделки. Делая это с каждым лотом последующей сделки, усреднение перейдет в стратегию Мартингейла в классическом исполнении – удвоению ставки после каждого проигрыша.

● Рассматривая к применению стратегии трейдинга, не злоупотребляйте усреднением. Не уверены – ставьте стоп-ордера.

Вывод

Понять принцип усреднения, значит освоить основы трейдинга. Эта стратегия относится к числу мероприятий, цель которых минимизировать убытки в случае заключения неудачных договоров. Стратегия основана на принципе правильных прогнозов и в том случае, если неудачно выбрано время входа на рынок. Поэтому использовать усреднение систематически нет смысла.

Авторство — Экспертный центр «Финансовые Решения».

ecfr.pro

Усреднение в позиции — Умный инвестор

В этой статье я расскажу вам, про усреднение в позиции. Поскольку сейчас вы знаете всё об устранении, вы догадываетесь, что его можно использовать, применительно конкретно к вашей позиции.

Ситуация на рынке бывает неопределённой

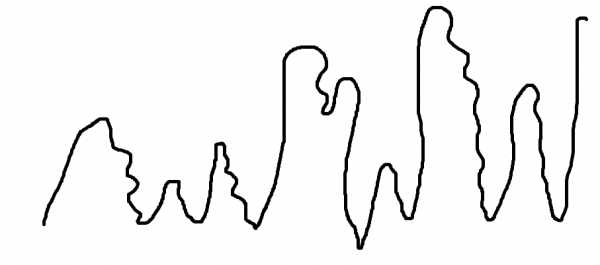

Речь о том что на рынке бывают ситуации, когда вы знаете что рынок пойдет в одну сторону, но в в этом, либо не уверены, либо на это нет чёткого сигнала, а вы его ожидаете. Яркий пример такой ситуации – это флэтовое движение. Многие рисуют его примерно таким образом, как показано на рисунке ниже.

Всё ровно и четко. Только если бы всё так было и на самом деле, мы все были бы миллиардерами. На самом же деле флэты зачастую выглядят как-то так.

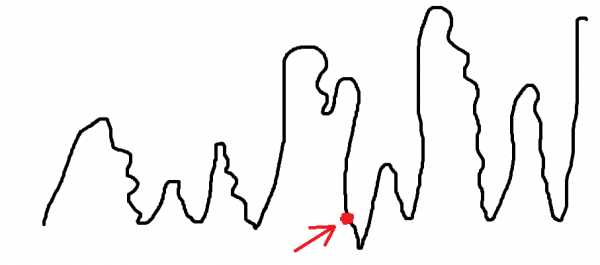

То есть, всегда есть какие-то ложные выносы, как вверх, так и вниз. Всегда есть топтания у какого-то уровня. В общем, всегда есть что-то, что не позволяет вам зайти в сделку чётко от уровня. Здесь возникает следующая проблема. Предположим, вы заходите в сделку здесь.

Вас может выбить по стоп-приказу, либо вы пропустите этот сигнал. Либо будете находиться вот в этой позиции.

И рынок будет долго и изматывающе находиться у определённого уровня, а когда вы отчаетесь, цена моментально двинется в ту сторону, на которую вы рассчитывали. Знакомая ситуация не так ли?

Пила на рынке – что делать в ней?

Здесь можно усредняться в определенной позиции. Как вы знаете, на рынке мы можем торговать объемом кратным трем. Минимальное значение объема для Форекс – это 0,03 лота. Если вы торгует, предположим, объемом 0,01 или 0,1 лота, то ваши дела, на самом деле, плохи. Многие брокеры, например, не дают торговать 0,1 лота.

Из-за этого образуется целая проблема. Потому что вы не можете усредняться в позиции и грамотно выйти из неё. Это превращает вашу торговлю на бирже в игру в казино. Трудно торговать объемом, который невозможно никак поделить. Я рекомендую вам торговать чем-то, что кратно трём. Минимальное значение я выше обозначил. Минимальное значение для реальной биржи – это 3 целых лота или хотя бы 2.

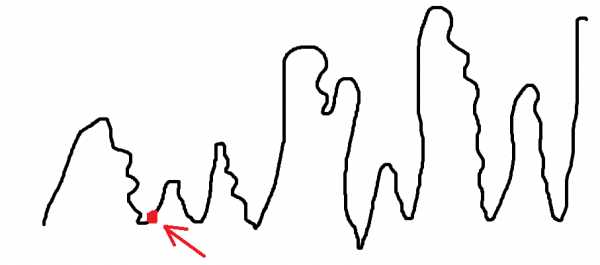

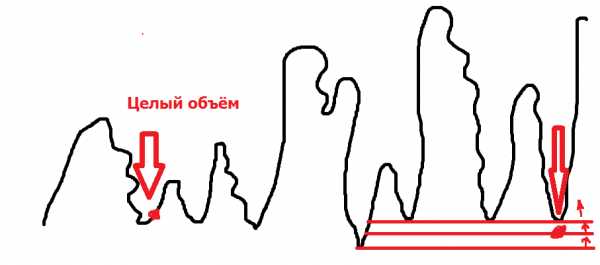

Я понимаю, что у всех людей на данный момент проблемы с деньгами, поэтому вы должны держаться лимита хотя бы в два лота. В данном случае, как вы уже, наверняка, поняли, вы можете усредниться. Вот у вас есть три позиции на покупку некоего актива.

Это всё делается в рамках какой-то одной вашей позиции. Вследствие этого вам нужно определить и такую точку, где вы будете выходить из позиции, чтобы покрыть убыток в случае, если рынок всё-таки пойдёт ниже и выбьет вас по стоп-приказу. Не имеет смысла оставлять большой объём, если рынок идет не в вашу сторону.

НЕОБХОДИМЫЕ РАСЧЕТЫ

Все зависит от среднего хода цены и от вашего дневного лимита. У всех вас есть какой-то дневной лимит. Предположим, он условно будет равен одному проценту депозита. Это, на самом деле, очень много. Вам нужны не 2% на сделку, а 1% лимита на день. Этот лимит вы делите на 3 сделки, которые можете совершить за день. Вследствие этого разделения вы можете выделить для себя определенную область методом незамысловатых расчётов. Я предлагаю вам действовать наугад, поскольку никаких калькуляторов, нормальных и доступных формулу для этого нет.

Вам нужно, опираясь на свой лимит, определить точку выхода. Также в определении этой точки вы можете опираться на логику, а не на интуицию. Как вы помните, стоп мы выставляем там, где теряется логика входа. У вас есть какое-то понимание и привязка к рынку. Там, где это понимание отсутствует, вы должны установить стоп приказ.

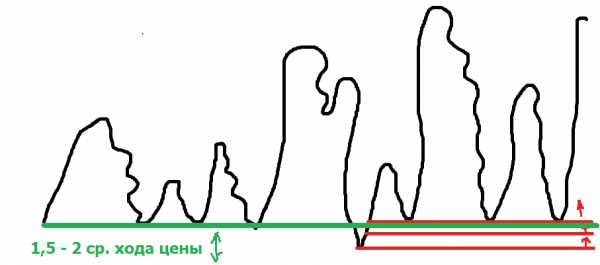

Предположим выше у вас есть некий уровень, обозначенный зелёной линией, и вы этот уровень торгуете. Стоп приказ нужно ставить под этим уровнем на расстоянии полтора – два средних хода от него. Предположим, цена двигается у нас в день 10 пунктов умножаем, это значение на полтора и таким образом на расстоянии 15-20 пунктов вы устанавливаете свой стоп-приказ на все свои три ордера.

Вы можете усреднять в рамках ваших текущих лимитов. Это нам дает возможность зайти в рынок по лучшей цене. Чем ниже Вы будете заходить на повышение, тем лучше будет для вас. Усреднение сделает так, что ваша средняя цена будет ни там, где вы зашли целым объёмом, а вот здесь.

За счет этого, даже если рынок не пойдёт в вашу сторону, вы уже что-то заработаете. Помимо этого вам будет легче переносить вот такие шпильки.

Минусы усреднения в позиции

Они возникают, если вы плохо понимаете рынок. Очень часто рынок дает трейдеру сигнал о том, что он сейчас пойдет вверх, но трейдер в силу тех или иных причин этот сигнал игнорирует. В результате этого вы заходите в позицию не всем объёмом, а одной третью или половиной. Вы получаете прибыль на эту сумму. Однако в ситуации когда у вас возникнет убыток, он будет понесен всем объемом.

Поэтому если вы новичок и не разбираетесь хорошо в рынках, этой схемой лучше не пользоваться. Но как только вы начнёте разбираться в рынках, я советую вам начать пользоваться этой схемой.

Три главных правила.

У схемы есть три главных правила.

Первое правило гласит, что умножать объём нельзя.

Если вы торгуете чем-то кратным трем, то в таком темпе вам и следует продолжать. Я понимаю, что это для вас пока что не очевидно, но, поверьте мне, когда вы станете применять эту схему, у вас будут чесаться руки увеличить объём. Ваш мозг будет придумывать всевозможные сигналы в большом количестве. Вы увеличите ставку и потерпите большие убытки.

Второе правило запрещает крыть.

Это обратная сторона первого правила. Вы можете утвердиться во мнении, что рынок точно не пойдет в вашу сторону, и у вас возникнет сильное желание покрыть свою позицию. Ваш мозг – великий обманщик. Вы закройте свою позицию, а рынок пойдет в ожидаемую сторону после закрытия.

Третье правило – общий стоп.

Поэтому если вы решили усреднять, то делайте общий стоп, главное, чтобы стоп был в принципе. Торговля без стопов по данной стратегии запрещена.

Практика усреднения в позиции.

У меня есть вот такая рыночная ситуация.

Рынок открылся с большим гэпом, отбил этот гэп, и пошёл в ралли, а потом обратная картина, вынес стопы и т.д. Я понимаю, что рынок дальше будет идти вниз, но я не знаю отобьемся ли мы сейчас от этого пика или нет. Я понимаю, что рынок может сейчас уйти в какой-то флэтовый коридор, но я знаю, что рынок всё-таки пойдёт вниз в данной точке.

Понимание того, что рынок пойдет вниз мне дает анализ волн, которым я люблю заниматься. Рынок как бы идёт вверх, затем опускается вниз до половины, затем снова поднимается вверх и снова отпускается гораздо ниже, чем поднялся. То есть, у рынка наблюдается медвежья перспектива. Тем не менее, чёткого сигнала на то, что рынок пойдет вниз я пока не получил.

Я хочу, например, зайти в позицию продажи. Железный стоп по логике рынка я могу выставить вот здесь.

Однако до данного стопа очень большое количество пунктов, поэтому я поставлю его чуть-чуть пониже. Примерно, вот сюда.

Данное падение мы мысленно можем разделить пополам и поставить стоп на половине данного падения.

Рубеж 50%

Так как для нас пробитие рубежа в 50% уже будет означать, что, скорее всего, рынок пойдет в обратную сторону. Итак, у нас есть предположение о точке выхода, есть предположение, что нужно входить в позицию продажи. Мы открываем первый ордер из трёх возможных как вы помните. Можно наш первый ордер сделать рыночным или лимитным. Я предпочту первый вариант, хотя и цена для нас будет чуть хуже.

Итак, я открываю рыночный ордер и цена сначала идет в нашу сторону, а затем в обратную. В таком случае можно начать рвать волосы на пятой точке, но делу это поможет вряд ли. Здесь мы можем немного усреднить, и наша цена станет немного выше. Но делать это рыночными ордерами я не рекомендую. Мы выставляем лимитные контракты, которые будут несколько выше нашего первого контракта.

Теперь если рынок зацепит наши верхние лимиты, наш объём составит три лота, так мы зайдём по более благоприятной цене. Так наша средняя цена будет, примерно, вот здесь.

Однако только если эти три ордера исполнятся, всё будет так. Далее цена цепляет второй и третий ордера, что позволило нам зайти на максимальной точке.

Тем не менее, у нас должен быть единый стоп приказ на все эти позиции. Мы его выставляем там, где я вам об этом говорил выше по статье. Теперь нам остаётся только сидеть ,ждать и бояться. Далее рынок пошёл вниз, и на этом мы заработали какие-никакие, но деньги.

Теперь закроем все наши ордера и найдём другую ситуацию с похожим раскладом.

СИТУАЦИЯ №2

Предположим, мы закрыли наши ордера и не обратили внимания на дальнейшее движение и разворот рынка.

Здесь мы видим зеркальный уровень и объёмную плотность, которую мы пробьём. Почему бы не продать?

Я открываю ордер. В запасе у меня остаётся ещё два с объёмом два лота. Цена идёт наверх. Я открываю оставшиеся два ордера.

Наш стоп-приказ будет, примерно, здесь.

Выставляем его и продолжаем бояться… Рынок идет не в нашу сторону. Как вы понимаете, с каждой секундой мы теряем всё больше и больше.

Цена захватывает наш стоп-приказ, и в этом проявляется первый минус усреднения. Если ваш стоп приказ захвачен, вы получаете убыток всем объемом в 3 Лота.

Частичное исполнение – минус усреднения.

Идём дальше. Мы видим определенные пики, дальше которых нас рынок не пустит. Таким образом, наш стоп-приказ будет находиться где-то здесь.

Здесь мы также открываем один ордер. Ждём, когда цена подойдет повыше, затем откроем ещё два ордера.

Однако цена идет в нашу сторону. Если мы сейчас продолжим заходить, то мы будем это делать по более плохой для нас цене, и на этом мы можем что-то потерять. Мне удалось открыть еще один ордер, потому что рынок, как вы видите, благоприятно себя не ведёт.

Здесь уже включается математика. С одной стороны вы теряете тремя лотами, с другой стороны зарабатываете двумя. Ситуация, как вы понимаете, неоднозначное. Тем не менее, техника усреднения имеет право на жизнь, потому что ситуации на рынке бывают разные, и вам нужно быть готовым ко всему.

Возможно, когда-нибудь это и пригодится вам в вашей торговле, потому что бывают очень изматывающие ситуации. Это на плеере всё происходит быстро, а по факту, между первой и второй нашей сделкой прошло 43 минуты. И пила, которая длилась между нашими первыми двумя сделками, может для вас за 43 минуты показаться очень изматывающей. Вам покажется, что проще открыть один ордер, потом долиться, потом ещё раз. Мне, когда я использовал эту стратегию, было легче действовать так, следить за рынком.

К сожалению, у усреднения есть свои минусы. Самый главный минус в том, что убыток вы получите тремя контрактами, а зарабатываете двумя. Но ситуации, как я уже сказал, на рынке бывают разные.

Если у вас нет опыта и прямых рук, знайте, что так делать можно, но старайтесь не применять сами. Удачи вам!

xn—-dtbjkdrhdlujmd8i.xn--p1ai

Как работает Стратегия усреднения на Форекс и её критика

Немаловажной частью трейдинга являются стратегии, позволяющие участникам минимизировать потери. Одной из таких стратегий является стратегия усреднения. Ниже вы узнаете, что такое стратегия усреднения позиций, как она применяется и каких результатов позволяет добиться при грамотном использовании.

Что такое усреднение убыточных позиций на Форекс

Усреднение позиций – это стратегия риск-менеджмента, предназначенная для снижения средней стоимости сделки. Её сущность заключается в открытии повторных позиций в случае, если по текущей получены убытки.

Применяется данная стратегия в случае, если трейдер ожидает роста или падения, однако неверно предсказал входа и рынок еще движется против трейдера.

Например, изначальная сделка была совершена по цене в 40 долларов. После этого стоимость актива снизилась до 35, и мы снова открыли позицию в таком же объеме, но по более низкой цене. В результате, средняя цена сделки упала до 37,5 долларов.

Усреднение простыми словами – это стратегия, базирующаяся на идее, что цена рано или поздно вернется, предполагающая открытие повторных позиции, аналогично первой убыточной для усреднения.

- В теории усредняться можно до бесконечности, пока цена падает, добавляя все более новые контракты. При этом нужно понимать, что эта стратегия требует наличия большого депозита и твердой уверенности в действиях.

Теоретический эффект данной стратегии очевиден –

в случае разворота графика согласно прогнозу трейдера, цене необходимо будет пройти вдвое меньшее расстояние, чем в случае, когда усреднение не было использовано.

в случае разворота графика согласно прогнозу трейдера, цене необходимо будет пройти вдвое меньшее расстояние, чем в случае, когда усреднение не было использовано.Происходит это потому, что убыточное движение происходит по одной открытой позиции, а прибыльное – сразу по двум, удваивая прибыль относительно убытка. Поэтому в случае, если трейдер всё же прогнозирует разворот, несмотря на убыточную сделку, данная стратегия позволит компенсировать убытки, а нередко даже заработать.

Однако на практике каждое усреднение, особенно при торговле с плечом, стремительно осушает депозит в случае, если направление движения цены не изменилось в нужную сторону, что чревато потерей трейдером всех средств.

Критика стратегии или в чем ошибочность метода?

Трейдеры, практикующие стратегию усреднения позиции в трейдинге, надеются на то, что вскоре произойдет коррекция цены. Им кажется, что если уменьшить величину средней цены входа, цене нужно пройти меньшее расстояние для попадания в безубыток.

Этот метод может сработать, что заставляет трейдера думать, что это некая волшебная палочка. Но наступит момент, когда текущего депозита может не хватить.

Есть мнение, что в большинстве случаев усреднение позиции на Форекс не работает, потому что все адекватные трейдеры при падении цены продают, а не покупают. Этот метод может сработать лишь в совокупности с техническим анализом.

Но надо сказать, что в руках профессионалов это работает. Стратегию усреднения практикуют даже маркетмейкеры.

Усреднение позиций на Форекс относится к числу достаточно спорных стратегий, применять которые успешно, в большинстве случаев, под силу только профессионалам. Основная причина данного положения дел состоит в том, что положительный эффект данная стратегия приносит только в том случае, если прогноз трейдера о развороте был верным. Если же инвестор ошибся, применение усреднения способно значительно увеличить убытки.

Полезные статьи:

Также использование усреднения в торговле на финансовом рынке имеет отрицательную сторону в психологическом аспекте. Иногда данная стратегия срабатывает и заставляет верить недостаточно опытных трейдеров в свою абсолютную эффективность, что может привести к неприятным последствиям.

Если использовать усреднение позиций в трейдинге слишком часто, то рано или поздно оно может не сработать при крупном объёме сделки, превратив убытки трейдера из существенных в колоссальные.

Также необходимо отметить, что данная стратегия не ограничивает убытки, а помогает их снизить, поэтому ни в коем случае нельзя использовать усреднение вместо Стоп-Лосс. Каждому трейдеру необходимо иметь чёткую торговую стратегию, включающую максимальный допустимый объём убытков, который и должен быть ограничен стоп-заявками, в противном случае рискованность данных сделок становится критической.

Советы

- Технический анализ – основа усреднения. Для того чтобы применять стратегию усреднения, необходимо провести качественный технический анализ и убедиться, что сигналы к изменению направления движения цены в интересующем трейдера периоде действительно существуют. Если нет уверенности в том, что цена отработает необходимое движение, лучше зафиксировать убытки, а не применять усреднение.

- Свободный остаток. Никогда нельзя усреднять позицию повторно, если это вызывает риск обнуления депозита в случае обратного движения. Чем больше кредитное плечо при торговле, тем больше должен быть свободный остаток на счету, являющийся своеобразным буфером, защищающим от маржин кола.

- Не стоит увеличивать объём сделки. Если увеличивать лот каждой последующей сделки, то стратегия усреднения превратится в классическую стратегию Мартингейла, не раз демонстрировавшую свою опасность.

- Нельзя злоупотреблять усреднением. Данная стратегия – спасательный круг для убыточных сделок, а не системно применяемый приём. Лучше всего обходиться без усреднения и торговать согласно своей торговой стратегии, используя классические стоп-ордера.

Заключение

Усреднение позиции в трейдинге относится к числу стратегий, предназначенных для минимизации убытков от неудачных сделок. Оно базируется на допущении, что общий прогноз движения цены инструмента был сделан верно, но неверно была выбрана точка входа в позицию.

Данная стратегия может быть достаточно эффективной в случае, если положенный в её основу прогноз оказывается правильным. В противном случае усреднение лишь увеличивает убытки трейдера, нередко в несколько раз. По этой причине усреднение не может быть использовано, как систематически применяемая стратегия, но применимо для сокращения убыточности единичных сделок.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

investingnotes.trade

Усреднение: методика

Мои публикации носят обучающий или теоретический характер, так как считаю они больше помогут трейдерам для самостоятельной и профитной торговли, нежели простое копирование сигналов или прогнозов, которые вносят только кашу в мышление и не понятны по логике их подачи.Не ругайте, если вдруг заметили нечтоности, я же стараюсь для вас. Итак.

Усреднение — под этим понимается в трейдинге изменение средней цены финансового инструмента. В обиходе усреднение часто подменят понятием «доливка», «добавка», которая формально также является изменением цены.

Лучше всего понять принципиальную разницу этих понятий на примере.

1. Усреднение.

Лонг (шорт почти также)

У вас куплен ФИ по 100. Вы уверены в росте, но цена падает до 80, по которой приобретаете еще такой же объем, то есть вы усредняетесь: (100+80)*2=90.

Если бы просто по СЛ (стоп-лосс) свою покупку закрыли по 95, а потом купили бы по 80, то фактически ваш средний лонг был бы равен более 85 (дополнительно убыток по разным комиссиям по фиксированному убытку по СЛ). И это было бы вроде хорошо, но могло бы быть, что цена не дошла до 80, а отскочила бы от 90 и дальше пошла расти. В этом случае, у вас был бы просто убыток на 5% на 1 лот.

2. Доливка, добавка лонгов (шортов)

У вас был куплен ФИ по 100. При его росте вы еще докупаете на какую-то часть от вашего куплено но уже по 120.

Усреднение очень часто употребляемый метод в трейдинге. К сожалению, самая основная ошибка трейдеров — это неграмотность в создание пропорциональности объемов при формировании заявок.

Особенно эффективно использовать усреднение при смене локального тренда (ЛТ), который сложно, точнее практически невозможно точно определить. Проще определить район цен, в котором произойдет изменение ЛТ. Очень в этом помогает знание индикаторов-осцилляторов (рекомендую РСИ).

Рассмотрим на примере изменение ЛТ в пользу лонга.

Вы определили район цен при котором должно произойти изменение ЛТ: от 100 до 80.

Видно, что изменение в этом коридоре цен достигает 20%, что делает очень рискованным при торговле на срочном рынке. Цена 100, например, будет соответствовать на дневном ТФ РСИ=30, а цена 80 — РСИ=10, что очень редко и делает покупки при таком значении РСИ очень привлекательными.

Делим 20 пунктов, например на 4 ( на самом деле лучше делить на большее число интервалов, но так как такое рассмотрение примера сложно и сложно для восприятия читателя, ограничусь мЕньшим числом интервалов. Главное понимание метода!)

Таким образом, у нас будут следующие цены для покупок: 100-95-90-85-80. Теперь вы должны определить: какую часть депо вы выделите на этот ФИ. Допустим, половину депо, при котором вы можете приобрести 30 лотов. Покупки по уровням следует производить соответственно арифметической пропорциональности с коэффициентом, равный от 1,5. Пусть в нашем примере он будет равен 1,5. Тогда объемы покупок будут следующими: 2+3+5+8+12=30, то есть:

1. 2 лота покупаете по 100

2. 3 — по 95

3. 5 — по 90

4. 8 — по 85

5. 12 — по 80

Средний лонг ваш будет равен 86, что весьма будет неплохо при росте, например, до 150 (особенно при использовании плеч).

Вот так рекомендую использовать метод усреднения, цель которого сделать среднюю цену вашего ФИ наиболее привлекательной и профитной в будущем, а при решении данной задачи используется метод усреднения.

Рекомендую использовать коэффициент усреднение, равный 1,5.

smart-lab.ru