Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

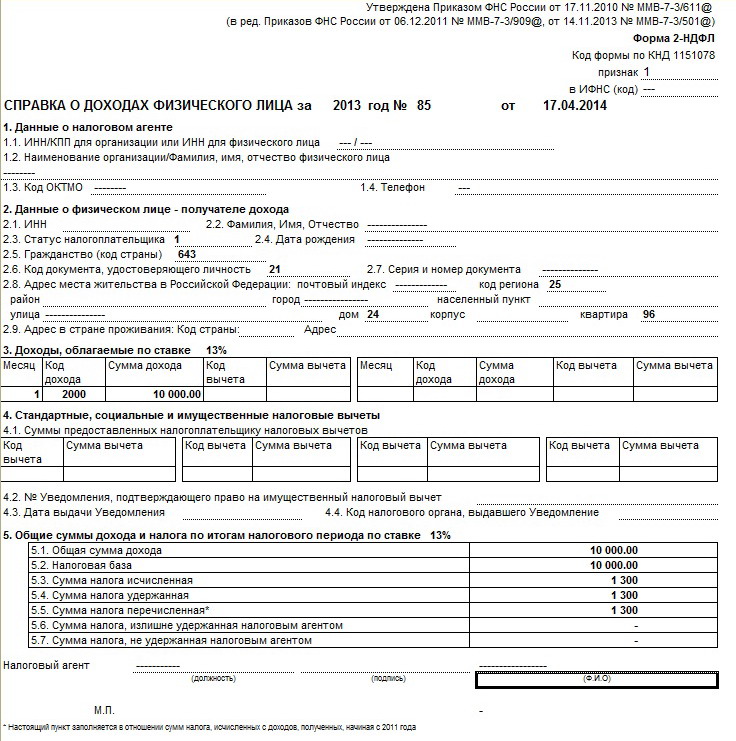

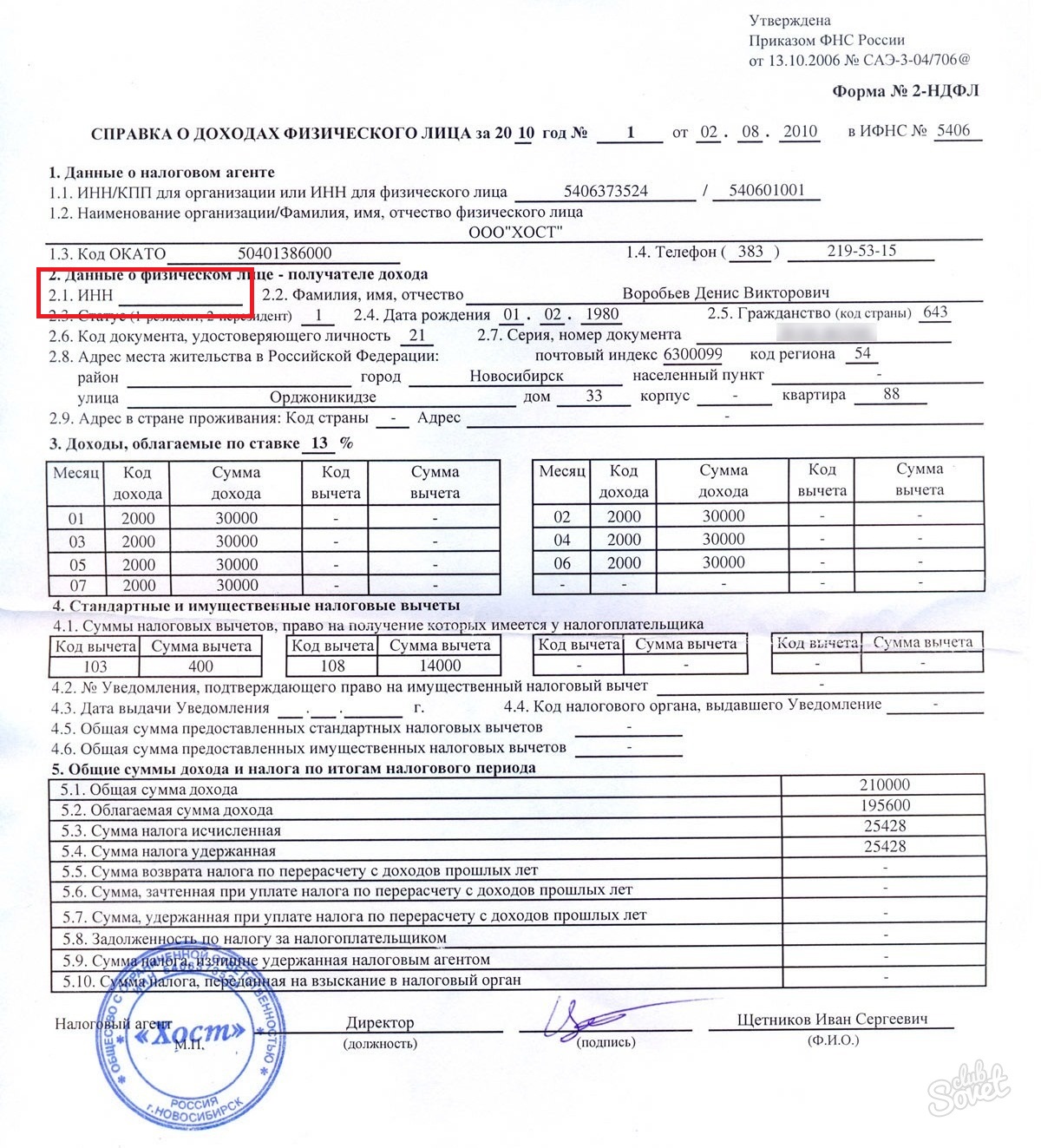

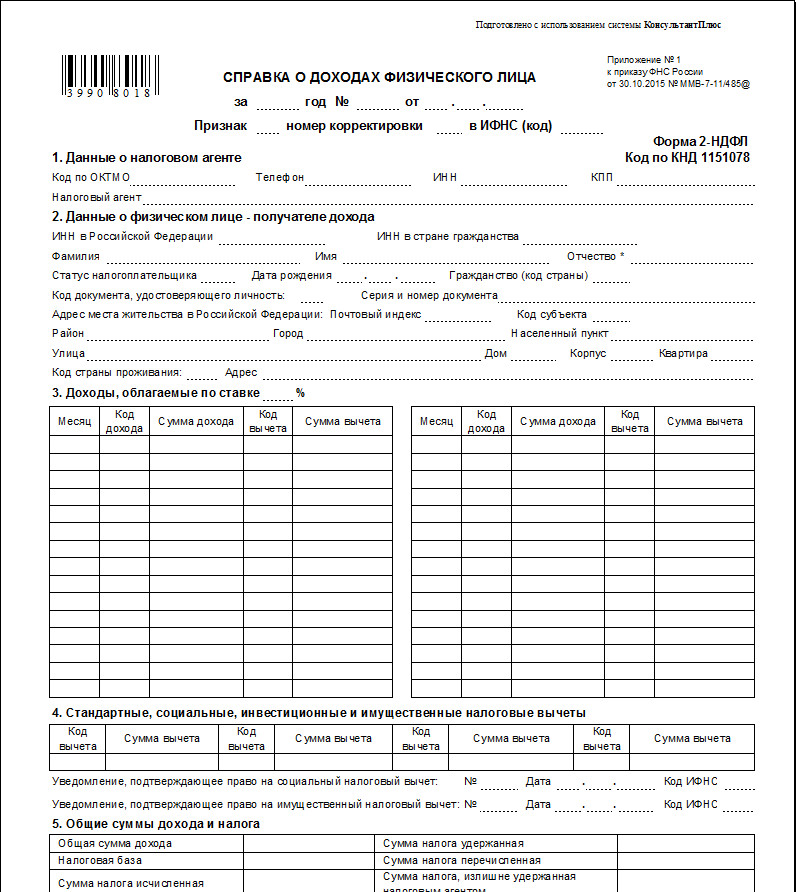

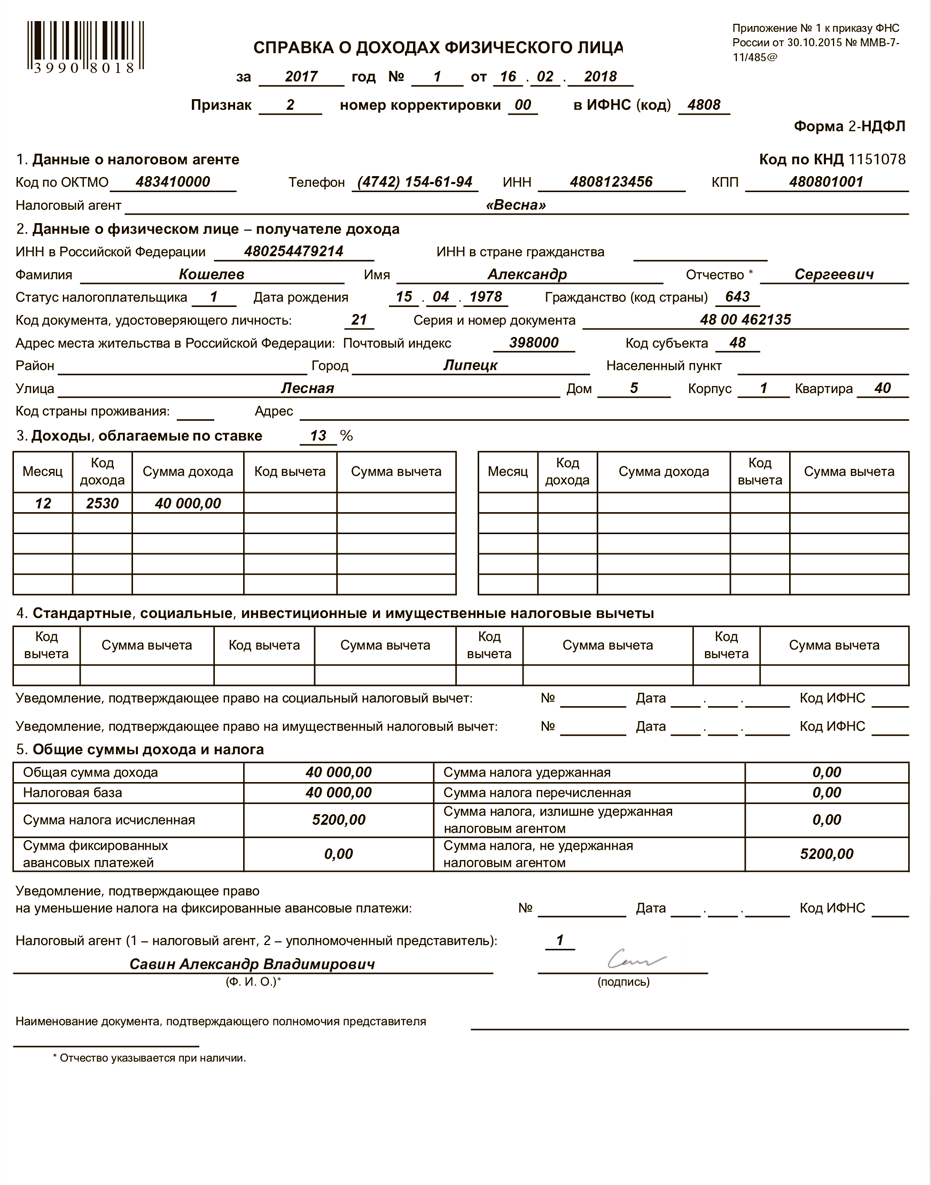

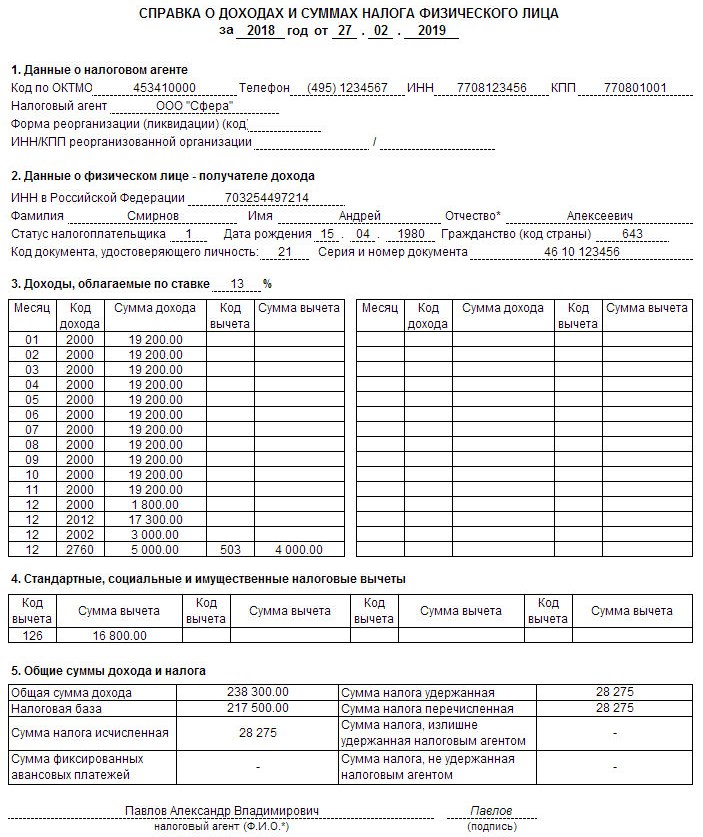

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

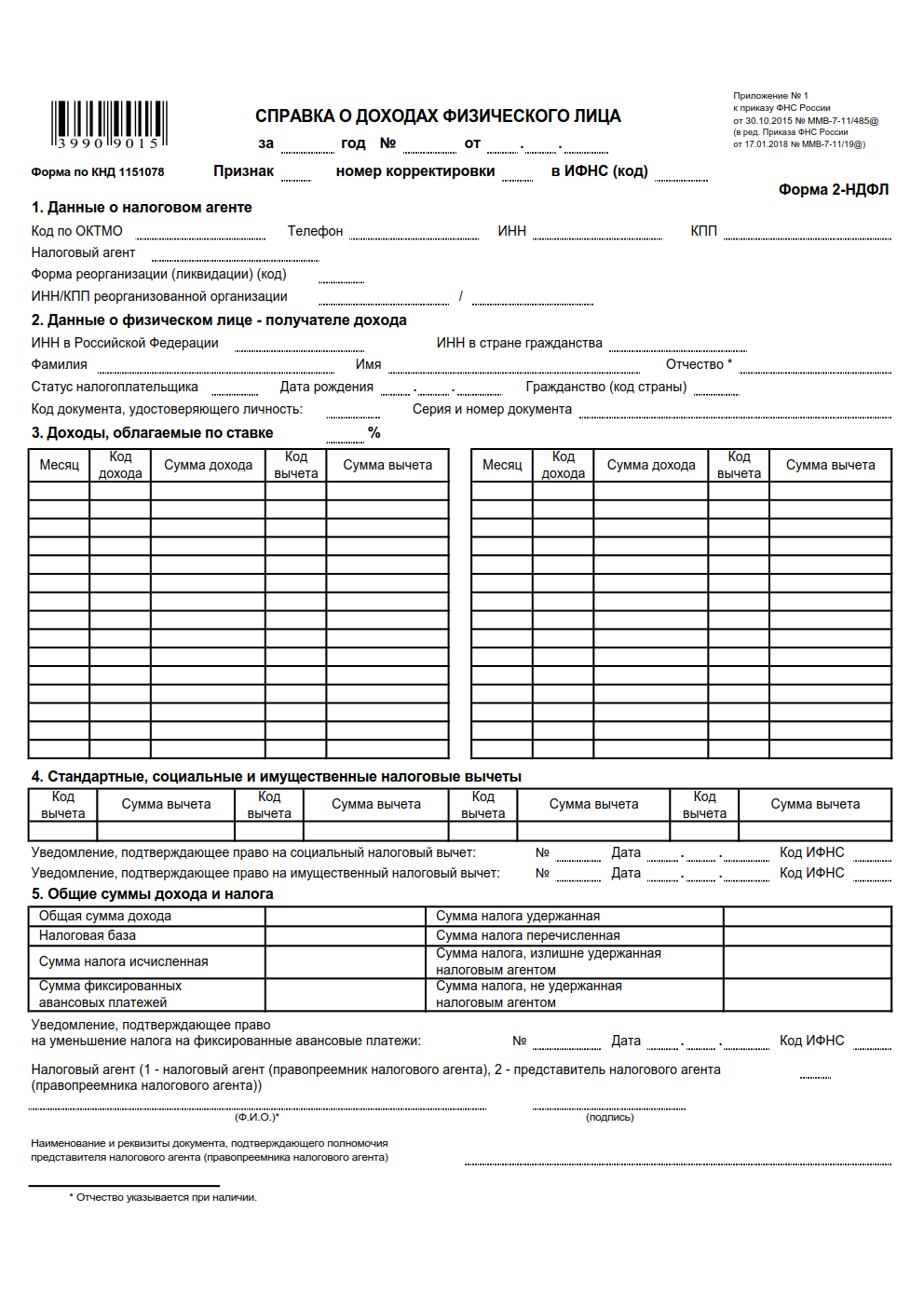

Скачать форму 2-НДФЛ

Правила заполнения 2-НДФЛ

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

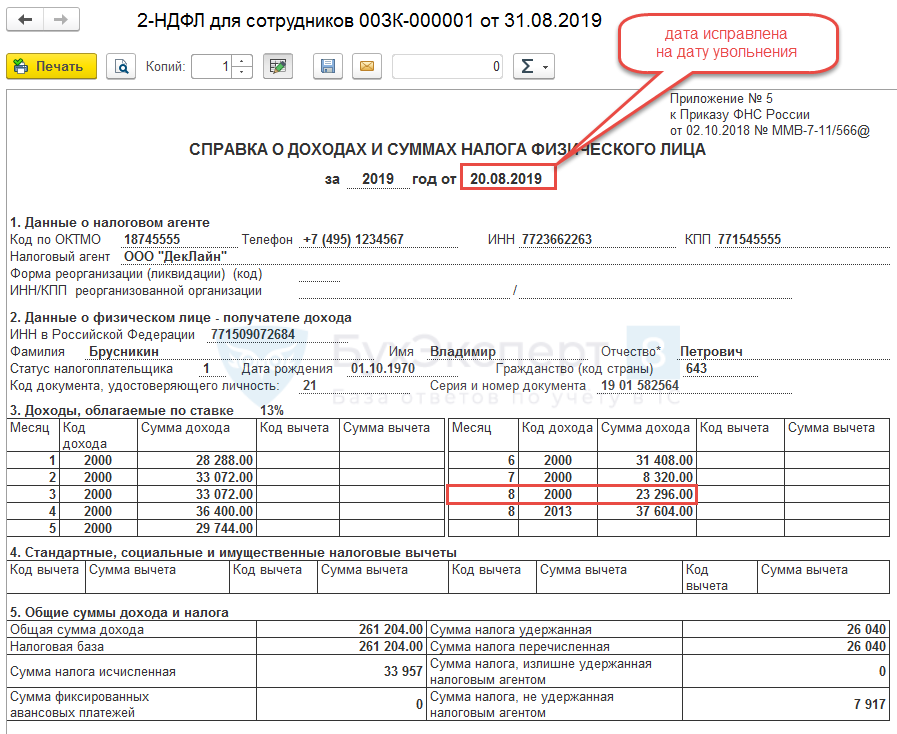

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога.

Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Скачать форму 2-НДФЛ для сотрудников

Заполнить справку о доходах физического лица

Заполнить справку о доходах физического лицаВсе организации и индивидуальные предприниматели, производящие выплаты в пользу физических лиц по гражданско-правовым и трудовым договорам, обязаны представить в налоговый орган комплект сведений по форме 2-НДФЛ.

Если в течение отчетного периода в адрес физического лица не было выплат, облагаемых налогом, то 2-НДФЛ по нему сдавать не нужно.

Срок сдачи

Сведения подаются ежегодно не позднее 1 марта года, следующего за отчетным.

Форма 2-НДФЛ последний раз сдается за 2020 год. Начиная с 2021 года справки необходимо представлять в составе формы «6-НДФЛ (со справками 2-НДФЛ)».

Ответственность за несданную отчетность

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «2-НДФЛ».

- Нажмите «Добавить сотрудника», отметьте флагами работников и кликните «Выбрать».

- Откройте справку по сотруднику и проверьте реквизиты на титульном листе. Если вы измените налоговую инспекцию, признак, ОКТМО или номер телефона, они поменяются в справках всех сотрудников.

- Перейдите в «Разделы 2, 3 и приложение» и укажите ставку налога.

Если доходы облагаются по разным ставкам, заполните данные по каждой из них. Чтобы создать дополнительные разделы, нажмите «Добавить страницу».

- Нажмите «Добавить строку» или «Добавить несколько строк за период».

- Выберите месяц, заполните код и сумму дохода. Чтобы добавить вычеты (кроме стандартных, социальных и имущественных), кликните «+ Новая запись» и укажите их.

- Если сотрудник представил документы для получения налоговых вычетов, в разделе «Стандатные, социальные и имущественные вычеты» нажмите «+ Новая запись» и заполните данные.

- В разделе «Общие суммы дохода и налога» укажите удержанную и перечисленную сумму налога. Остальные данные заполнятся автоматически.

- Нажмите «К списку сотрудников» и заполните справки по остальным работникам.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. В ответ налоговая инспекция пришлет протокол. Если все справки приняты, значит отчет сдан.

- В разделе «ФНС» создайте отчет «Сведения о доходах физических лиц (2-НДФЛ)».

- На вкладке «Период отчетности» проверьте реквизиты и нажмите «Далее».

- Для формирования справок нажмите:

- «Добавить сотрудника» — чтобы добавить сотрудников организации.

- «Добавить частное лицо» — чтобы сформировать справку на стороннее физическое лицо, выполняющее периодические работы в организации по договору гражданско-правового характера (например, по договору найма).

- Проверьте данные сотрудника в разделе 1. Если они не указаны или заполнены неверно, исправьте их по кнопке «Редактировать данные».

- В строке «Доходы, облагаемые по ставке» укажите ставку налога (9%, 13%, 15%, 30%, 35% или ставка, указанная в соглашении об избежании двойного налогообложения).

Если доходы облагаются по разным ставкам, отметьте их флагами. Заполните разделы 2 и 3 по каждой ставке.

- Нажмите «Редактировать доходы и налоговые вычеты». Заполните код дохода, сумму дохода и вычеты (если есть).

- Чтобы указать стандартные, социальные и имущественные вычеты, нажмите «Добавить».

- Заполните суммы в разделе 2 и сохраните сведения.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. В ответ налоговая инспекция пришлет протокол. Если все справки приняты, значит отчет сдан.

Дополнительные возможности

Заявление на справку 2-НДФЛ \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Заявление на справку 2-НДФЛ (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Заявление на справку 2-НДФЛСудебная практика: Заявление на справку 2-НДФЛ Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган отказал налогоплательщику в возврате переплаты по НДФЛ, поскольку счел, что о наличии переплаты предприниматель узнал из справки о состоянии расчетов с бюджетами от 19.

03.2014, а значит, на дату подачи заявления 18.10.2019 пропустил трехлетний срок на возврат излишне уплаченного налога. Суд признал отказ незаконным, указав, что, поскольку переплата по НДФЛ образовалась за период 2013 — 2015 годов, из справки о состоянии расчетов с бюджетами от 19.03.2014 о наличии переплаты предприниматель узнать не мог. Суд установил, что в действительности о наличии переплаты налогоплательщик узнал 26.09.2019 и именно с этого дня следует исчислять срок на возврат переплаты. Следовательно, поскольку с заявлением о возврате спорных сумм налогоплательщик обратился в пределах трехлетнего срока — 18.10.2019, отказ в возврате переплаты является необоснованным. Суд также отклонил доводы налогового органа о принадлежности спорных сумм НДФЛ работникам предпринимателя, поскольку из представленных налогоплательщиком справок по форме 2-НДФЛ было установлено несоответствие сумм платежей по НДФЛ работников с суммой излишне уплаченного НДФЛ, подлежащего возврату.

03.2014, а значит, на дату подачи заявления 18.10.2019 пропустил трехлетний срок на возврат излишне уплаченного налога. Суд признал отказ незаконным, указав, что, поскольку переплата по НДФЛ образовалась за период 2013 — 2015 годов, из справки о состоянии расчетов с бюджетами от 19.03.2014 о наличии переплаты предприниматель узнать не мог. Суд установил, что в действительности о наличии переплаты налогоплательщик узнал 26.09.2019 и именно с этого дня следует исчислять срок на возврат переплаты. Следовательно, поскольку с заявлением о возврате спорных сумм налогоплательщик обратился в пределах трехлетнего срока — 18.10.2019, отказ в возврате переплаты является необоснованным. Суд также отклонил доводы налогового органа о принадлежности спорных сумм НДФЛ работникам предпринимателя, поскольку из представленных налогоплательщиком справок по форме 2-НДФЛ было установлено несоответствие сумм платежей по НДФЛ работников с суммой излишне уплаченного НДФЛ, подлежащего возврату. Подборка судебных решений за 2018 год: Статья 59 «Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган уведомил налогового агента о наличии непогашенной задолженности по НДФЛ за 2014 и 2015 годы. В 2018 году конкурсный управляющий налогового агента, считая, что срок на принудительное взыскание задолженности по НДФЛ за 2014 — 2015 годы истек, обратился в суд с заявлением о признании данной задолженности безнадежной к взысканию. Суд установил, что 01.04.2015, 30.03.2016 налоговый агент представил в налоговый орган расчеты по форме 2-НДФЛ о суммах исчисленного, удержанного и не перечисленного в бюджет НДФЛ за 2014 и 2015 годы. Следовательно, датой выявления недоимки по НДФЛ следует считать день не позднее 02.04.2015 — по задолженности за 2014 год, 02.04.2016 — по задолженности за 2015 год. Взыскание задолженности по НДФЛ, сведения о которой представлены налоговым агентом, должно производиться с учетом требований ст.

ст. 46, 47, 70 НК РФ, определяющих сроки давности взыскания налоговой задолженности и пеней. В рассматриваемом случае требование об уплате налога налоговым органом в адрес налогового агента не направлялось, решение о взыскании налога не принималось. Таким образом, налоговый орган утратил возможность взыскания задолженности по НДФЛ за 2014 и 2015 годы. Суд признал задолженность безнадежной к взысканию. Доводы налогового органа о возможности установления факта неперечисления в бюджет исчисленного и удержанного НДФЛ только путем проведения выездной налоговой проверки были отклонены судом, так как доказательств того, что налоговый орган был лишен возможности установить данный факт, с учетом того что сведения о перечисленных в бюджет суммах налога отражаются на лицевом счете налогоплательщиков, налоговым органом не представлено.Статьи, комментарии, ответы на вопросы: Заявление на справку 2-НДФЛ

ст. 46, 47, 70 НК РФ, определяющих сроки давности взыскания налоговой задолженности и пеней. В рассматриваемом случае требование об уплате налога налоговым органом в адрес налогового агента не направлялось, решение о взыскании налога не принималось. Таким образом, налоговый орган утратил возможность взыскания задолженности по НДФЛ за 2014 и 2015 годы. Суд признал задолженность безнадежной к взысканию. Доводы налогового органа о возможности установления факта неперечисления в бюджет исчисленного и удержанного НДФЛ только путем проведения выездной налоговой проверки были отклонены судом, так как доказательств того, что налоговый орган был лишен возможности установить данный факт, с учетом того что сведения о перечисленных в бюджет суммах налога отражаются на лицевом счете налогоплательщиков, налоговым органом не представлено.Статьи, комментарии, ответы на вопросы: Заявление на справку 2-НДФЛКакой признак документа указать в 2‑НДФЛ. Как заполнить 2‑НДФЛ, если организация не удерживала налог у сотрудников

Если организация не удерживала налог у сотрудников и не уплачивала его в ИФНС, то в справках указывается признак «Неудержанный НДФЛ» (п.5 ст.226 НК РФ). Такие справки представляются в ИФНС до 1 марта года, следующего за истекшим налоговым периодом. Изменения в сроках представления внесены в НК РФ Федеральным законом от 02.05.2015 N 113-ФЗ.

Можно ли в один отчет включить справки с разными признаками документа?

Во всех справках, содержащихся в отчете, должен быть указан одинаковый признак. Если у сотрудника в отчетном периоде были доходы, по которым налог удерживался, а также доходы, по которым налог не удерживался, то данного сотрудника следует включить в два отчета по 2-НДФЛ с разными признаками.

Для фильтрации справок по удержанному и неудержанному НДФЛ следует нажать на кнопку «Все справки» > выбрать фильтр.

Особенности заполнения в Контур.Экстерн

Если в справке указан признак «Неудержанный НДФЛ», то при формировании или редактировании 2-НДФЛ в системе «Контур.Экстерн» поля «Сумма налога удержанная» и «Сумма налога перечисленная» становятся недоступными для редактирования и автоматически заполняются нулями.

В печатной форме реестра, а также слева от списка справок содержатся итоговые суммы по всему отчету. Итоговые суммы «Удержано» и «Перечислено» должны быть нулевыми, если 2-НДФЛ содержит справки с признаком «Неудержанный НДФЛ».

Если в справках указан признак «Удержанный НДФЛ», то суммы «Удержано» и «Перечислено» должны быть заполнены.

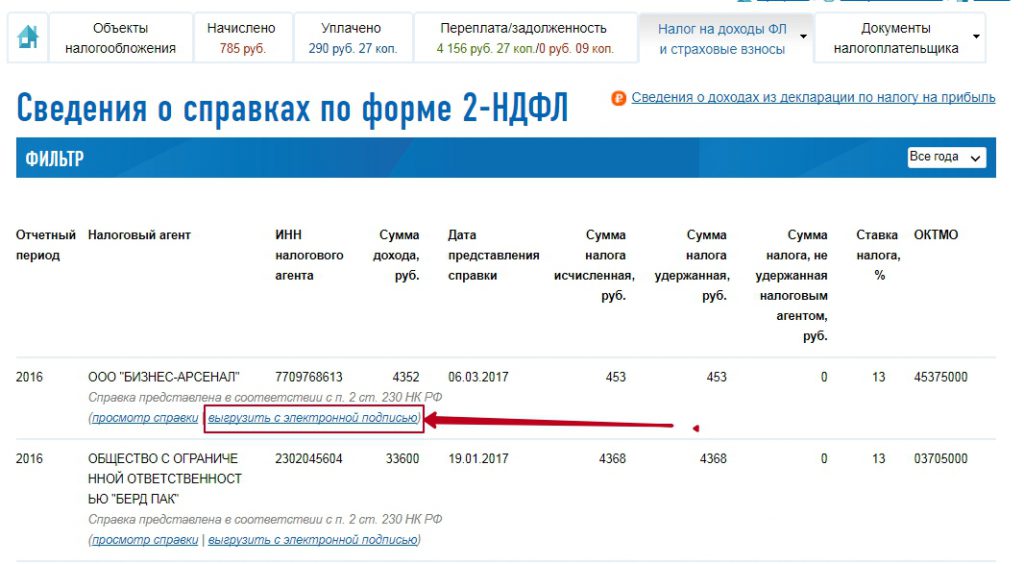

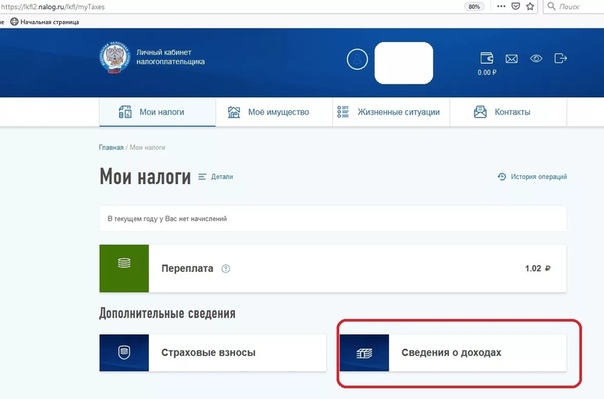

Как в личном кабинете налогоплательщика получить справку 2-НДФЛ для налоговой

Чтобы заполнить декларацию 3-НДФЛ и получить имущественный, социальный, стандартный или инвестиционный вычет у заявителя должен быть подтвержденный доход. Для этого требуется получить справку 2-НДФЛ. Через личный кабинет налогоплательщика это сделать проще всего. Однако существует ряд нюансов, когда заказать её через интернет не выйдет и придется обращаться к работодателю напрямую, так как он еще не отправил данные в налоговую.

Где найти справку 2-НДФЛ в ЛК налогоплательщика

Существует несколько путей, чтобы попасть в личный кабинет для дистанционного взаимодействия с налоговой:

- С помощью подтвержденного аккаунта на Госуслугах.

- Обратившись в ИФНС с паспортом. Там вам выдадут временный пароль, который нужно изменить в течение месяца.

- При наличии квалифицированной электронной подписи.

Переходим на сайт https://lkfl2.nalog.ru/lkfl/login. Наиболее частым способом авторизации является вход через профиль Госуслуг, на скриншоте выше представлена ссылка по которой нужно проследовать. Далее необходимо ввести логин и пароль от портала и вы окажетесь в личном кабинете.

Справку 2-НДФЛ нужно искать в разделе «мои налоги», которая находится на главной странице.

После перехода по ней вы увидите налоговые задолженности (при наличии), а пролистав страницу ниже увидите кнопку «сведения о доходах»

Здесь хранятся все сведения о ваших справках 2-НДФЛ за предыдущие года. Для скачивания доступны 2 разновидности файлов: в формате pdf (для простого ознакомления) и 2-НДФЛ с подписью, которая приравнивается к официальному документу, выданному по месту работы.

Её можно предоставить в банк для оформления кредита, а также для заполнения декларации и отправки в налоговую.

Когда работодатель отправляет данные по 2-НДФЛ в налоговую

Преимущества получения справки через интернет неоспоримы, но в бочке меда всегда найдется ложка дегтя. Согласно законодательству работодатель должен сдать отчетность по работникам в ИФНС в срок до 1 апреля года следующего за отчетным. Крайний срок когда справка 2-НДФЛ отобразится в личном кабинете — май или июнь месяц.

Получается, что за 2019 год данные в ЛК появятся только ближе к середине 2020 года. Это не всегда удобно, и иногда легче посетить в бухгалтерию и взять бумажную справку на работе. Однако, если вы подаете декларацию за 3 последних года, уволились или попасть к бухгалтеру затруднительно, настоящий сервис окажется очень полезным для налогоплательщика.

отчеты о доходах физлиц и способы их предоставления

Возможности ПК «Налогоплательщик» в части 2-НДФЛ:

- Произведены изменения в 2-НДФЛ в соответствии с последними изменениями в законодательстве 2018 года;

- Формирование файлов 2-НДФЛ в установленном формате;

- Импорт файлов 2-НДФЛ в установленных форматах;

- Печать справок 2-НДФЛ в установленной форме;

- Формирование реестра сведения о доходах физических лиц;

- Выполнение контроля полученных файлов 2-НДФЛ, рекомендованным ФНС модуля контроля за все года, начиная с 2011, с получением протокола проверки;

- Сверка 2-НДФЛ, 6-НДФЛ, расчета по страховым взносам, СЗВ-М, СЗВ-СТАЖ;

- Многобазовые операции 2-НДФЛ (специальное решение для компаний с большим количеством филиалов).

Новости 2-НДФЛ в ПК «Налогоплательщике ПРО»

18.12.2020

В справке о доходах (2-НДФЛ) начиная с 2021-го года добавлена возможность просмотра сведений в форме приложения №1 к форме 6-НДФЛ

08.06.2020

Режим сверки показателей отчетности разделен на пять пар (6-НДФЛ и 2-НДФЛ, РСВ и 2-НДФЛ, 6-НДФЛ и РСВ, РСВ и СЗВ-М, СЗВ-СТАЖ и СЗВ-М). По каждой сверке пары отчетности теперь формируется отдельный протокол

Встречайте новый 6-НДФЛ в 2021 году, который заменит 2-НДФЛ

Начиная с отчетности за I квартал 2021 года расчет по форме 6-НДФЛ необходимо будет подавать по новой форме согласно приказу ФНС от 15.10.2020 № ЕД-7-11/753. Отчет изменен как по структуре, так и по содержанию. Изменения связаны с отменой справок 2-НДФЛ в 2021 году. Последний отчет по форме 2-НДФЛ будет представляться за 2020 год в начале следующего года.

Сверка 2-НДФЛ, 6-НДФЛ, расчета по страховым взносам, СЗВ-М, СЗВ-СТАЖ

В «Налогоплательщике ПРО» функционал «Сверка данных 6-НДФЛ с данными 2-НДФЛ» расширен новыми отчетными формами. Сверяются показатели 2-НДФЛ, 6-НДФЛ, Расчета по страховым взносам, отчетности по форме СЗВ-М и СЗВ-СТАЖ. Найденные расхождения отражаются в протоколе сверки.

Справка 2-НДФЛ

Форма 2-НДФЛ — это официальный документ, одна из главных составляющих бухгалтерской отчетности для коммерческих организаций, являющихся налоговыми агентами нашего государства. Справка этой формы полностью раскрывает информацию о доходах и налогах, удержанных с каждого работника предприятия в определенный промежуток времени. Если говорить более простыми словами, то в отчетности 2-НДФЛ содержатся сведения о заработных платах всех сотрудниках, предоставленных им налоговых вычетах и отчислениях, которые компания или ИП делает в пользу государства за каждого нанятого человека.

Если говорить более простыми словами, то в отчетности 2-НДФЛ содержатся сведения о заработных платах всех сотрудниках, предоставленных им налоговых вычетах и отчислениях, которые компания или ИП делает в пользу государства за каждого нанятого человека.

2-НДФЛ для физических лиц

Помимо того, что справка 2-НДФЛ используется для учета непосредственно работодателями, пригодиться она может и любому официально трудоустроенному человеку. Этот документ требуют банки и визовые центры, которым необходимо подтверждение стабильного дохода и, соответственно, платежеспособности их клиентов. Кроме того, предъявлять его необходимо в следующие инстанции:

- в ФНС при оформлении имущественных или социальных вычетов;

- ПФР при расчете пенсии;

- органы опеки при усыновлении ребенка или оформлении опекунства;

- органы соцзащиты при обращении за пособием;

- судебные инстанции при расчете алиментов;

- службу занятости при оформлении безработицы;

- на новое рабочее место при расчете отпускных или заработной платы.

Обратиться за справкой можно в бухгалтерию своего предприятия, где на основании устного или письменного заявления ее безвозмездно выдадут в течение трех рабочих дней. В самом документе должны быть заполнены поля со сведениями о работодателе, данными сотрудника, его чистым доходом, кодами налогов и итоговой прибылью.

Сроки сдачи отчета по форме 2-НДФЛ

Срок сдачи 2-НДФЛ фиксирован, но при этом зависит от проставленного в справке кода признака, выражаемого цифрами «1» и «2». Признаком «1» отмечаются сведения о доходах физических лиц и суммах удержанных с них и перечисленных в специальные органы налогов. Под кодом «2» подразумевается невозможность удержания с сотрудников рассчитанного НДФЛ. Подобное разделение документов по признакам позволяет налоговой службе определить следующие данные:

- численность персонала фирмы;

- налогооблагаемый доход;

- начисленный и удержанный налог;

- размер долга и количество должников.

В 2019 году коммерческие организации и предприниматели сдавали справки и о доходах работников за 2018 год. Сдать 2-НДФЛ в ИФНС с признаком «1» можно до 1 апреля. Справки с кодом «2» предоставляются на месяц раньше, и в 2019 году их должны были сдать до 1 марта.

Способы подачи справок 2-НДФЛ в налоговые органы

Отчетность по подоходному налогу согласно НК можно сдать двумя способами. Если в течение отчетного года доход получали менее 25 сотрудников, то компания или ИП может предоставить справку 2-НДФЛ в налоговые органы на бумажном носителе. В противном случае документ передается только в электронном виде. Фактически в последнем случае имеется в виду сдача отчетности через Интернет.

Сдать справку 2-НДФЛ на бумаге работодатель может, явившись в ИФНС лично или отправив уполномоченного представителя организации, на которого оформлена официальная доверенность. Кроме того, документ можно отправить почтой в виде письма с описью вложения. В случае если отправка осуществляется почтовыми сервисами, уполномоченное лицо, производящее ее, получает квитанцию с датой отправления, которая и считается датой подачи отчетности.

Для отправки электронной справки организация или ИП должны выбрать посредника, предоставляющего услуги ЭДО. Сдача отчетности через Интернет гораздо удобнее, так как представителям компании не нужно тратить время на посещение налоговой или почтового отделения. Кроме того, этот способ позволяет быстро убедиться в том, что документ был принят органами и занесен в базу инспекции, что тоже очень важно.

Для подготовки и сдачи отчетности сегодня можно пользоваться удобным сервисом «Налогоплательщик Онлайн». С помощью этого сервиса вы сможете заполнить Справку о доходах 2-НДФЛ. Используйте также эту инструкцию с правилами заполнения формы 2-НДФЛ. В «Налогоплательщике Оналйн» также есть сервис отправки отчетности по каналам связи с ЭП.

Для автомтизированной подготовки 2-НДФЛ рекомендуем использовать «Налогоплательщик ПРО». Использование специализированного программного обеспечения значительно упрощает процесс подготовки отчетности. Программный комплекс «Налогоплательщик ПРО» используют для комплексного ведения учета организации: ведения кадров, зарплаты и бухучета и т.д. Подробнее о «Налогоплательщик ПРО»

Использование специализированного программного обеспечения значительно упрощает процесс подготовки отчетности. Программный комплекс «Налогоплательщик ПРО» используют для комплексного ведения учета организации: ведения кадров, зарплаты и бухучета и т.д. Подробнее о «Налогоплательщик ПРО»

Онлайн сервис Налогоплательщик способен оперативно выполнять следующие полезные функции:

- Загружать и систематизировать информацию о налогоплательщиках из файла установленного формата.

- Формировать электронные справки 2-НДФЛ по актуальным форматам.

- Проводить комплексную проверку формы и содержания отчетной документации с выводом подробного протокола допущенных ошибок.

- Редактировать указанные сведения, исправлять ошибки, неточности при указании персональных данных и реквизитов.

- Формировать сведения из реестров, предназначенные для выгружаемых файлов 2-НДФЛ.

- Составлять интерактивный перечень загруженных и выгруженных файлов, прилагая гиперссылки на реестры и результаты тестирования справок.

- Заверять электронно-цифровой подписью и направлять отчетные документы в отделения налоговой инспекции для проверки.

- Отслеживать статус направленных справок и получать электронные ответы от налоговых инспекторов относительно переданной бухгалтерской документации.

- Регулярно обновлять базы данных согласно последним поправкам в российское законодательство.

Сервис применяет действующие протоколы контроля, используемые органами налоговой службы. После первого тестирования отчетности по форме 2 НДФЛ проходят повторный контроль. Многоступенчатая процедура проверки позволяет исключить любые ошибки и успешно сдать отчетность без нареканий со стороны фискальных органов.

См. также раздел сайта «6-НДФЛ — новая форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом»

Многобазовые операции 2-НДФЛ в ПК «Налогоплательшик» ПРО и ЛАЙТ версии

Модуль «Многобазовые операции» позволяет загрузить (с поддержкой и устаревших форматов) файлы 2-НДФЛ, поступившие из всех подразделений (филиалов) организации.

Загрузка осуществляется из указанного каталога с организацией Единой БД и автоматическим формированием списка выявленных ошибок. При этом Протокол контроля создаётся средствами встроенной программы ФНС.

После исправления ошибок в одно действие производится групповая подготовка, повторный контроль и выгрузка файлов 2-НДФЛ с получением их списка и формированием протоколов контроля. При этом комбинация ИНН, КПП и кодов ОКТМО в файлах всегда уникальна.

Опыт использования функционала «Многобазовые операции» крупными организациями подтвердил его эффективность в условиях большого количества филиалов в рамках одной организации.

Больше информации о многобазовых операциях 2-НДФЛ

скачать программуОформление справки 2-НДФЛ в Бухгалтерии

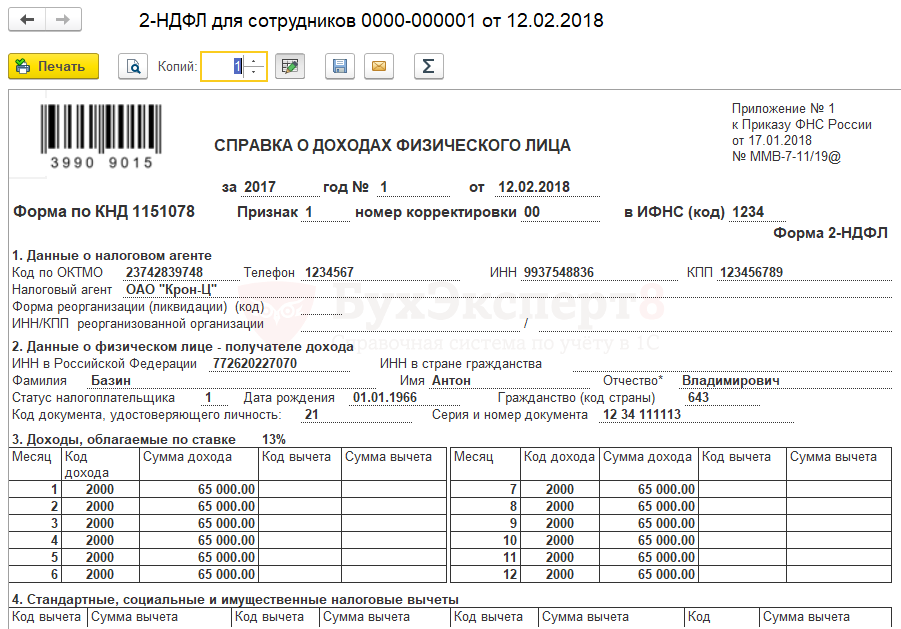

Форма справки 2-НДФЛ используется для подтверждения дохода в налоговую инспекцию, в банк для получения кредита, а также они выдаются увольняющемуся сотруднику для предъявления на новое место работы. На базе программ 1С «Зарплата и управление персоналом» и 1С «Бухгалтерия 8.2 (8.3)» данная форма имеет вид документа, который потом можно вывести на печать. Рассмотрим подробнее формирование справки на примере этих двух программ.

Оформление 2-НДФЛ в программе 1с «Зарплата и управление персоналом» осуществляется двумя видами:

Для формирования справки находим раздел «Налоги и взносы» и нажимаем на ссылку «2-НДФЛ для сотрудников».

Открывается журнал со списком. Чтобы сформировать новую, нужно нажать «Создать».

Заполнение состоит из следующих пунктов:

Программа самостоятельно внесет все данные на указанного сотрудника после нажатия клавиши «Заполнить»:

В табличной части находится две вкладки:

-

доходы налоги вычеты;

-

личные данные – здесь можно изменять всю информацию по сотруднику или добавить новую.

Иногда программа выдает предупреждения, например, после редактирования личной информации. Даже в этом случае документ проводится. Чтобы распечатать форму «Справка о доходах (2-НДФЛ)», необходимо нажать кнопку с этим же названием в верхней панели.

Рассмотрите внимательно шапку документа. Если увидели надпись «Не для передачи в налоговый орган», то справка оформлена именно для сотрудника

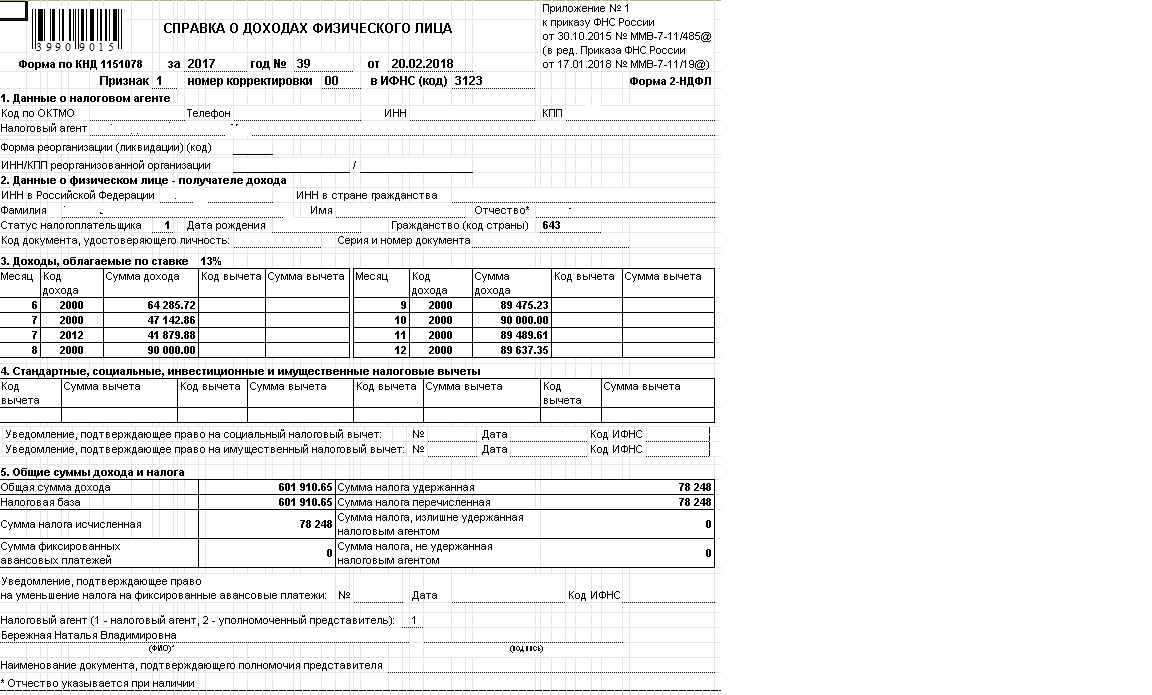

Для последующей передачи в службу ИФНС справка 2-НДФЛ формируется из радела «Налоги и взносы».

Нажимаем «Создать», заполняем все необходимые поля и производим заполнение через нажатие одноименной кнопки.

В форме будет выведен список всех сотрудников, удалять и исправлять ничего не нужно. Записываем документ и распечатываем.

Появится выпадающий список печатных форм. В обязательном порядке в налоговый орган необходимо отправлять реестр всех справок, который должен прилагаться к электронному носителю с выгруженным файлом. Для формирования и выгрузки файла нажимаем «Выгрузить»:

Кнопка «Отправить» служит для пересылки сформированной отчетности посредством интернет-ресурсов, при условии подключения этой опции.

Форма 2-НДФЛ на каждого сотрудника не имеет существенных отличий от описанной выше. Также необходимо в программе поставить подтверждение принятия справок налоговым органом. Для этого служит пункт «Справки приняты в налоговый орган и архивированы», возле которого нужно поставить галочку.

Формирование справки 2-НДФЛ и вывод печатной формы в 1С Бухгалтерия 3.0 практически такое же, как и в программе 1С ЗУП, единственное отличие – это расположение. Для формирования нужно пройти на вкладку меню «Зарплата и кадры», далее ссылка «2-НДФЛ для сотрудников».

Все заполнение аналогичное рассмотренному выше примеру. Формирование справки в ИФНС абсолютно такое же.

Часто задаваемые вопросы о подоходном налоге с физических лиц — Налоговое управление

Темы

Работающие нерезиденты в Делавэре

В. Я ищу новую работу в Делавэре. Я живу в Нью-Джерси. Кто-то сказал мне, что если я найду работу в Делавэре, я могу потребовать дополнительные налоги, которые будет удерживать Делавэр. Это правда? Могу ли я попросить работодателя Делавэра просто удерживать налог штата Нью-Джерси?

A. Как резидент Нью-Джерси, который работает в Делавэре, вы должны будете подать декларацию нерезидента в Делавэр (форма 200-02).Вам будет разрешен кредит в вашей декларации в Нью-Джерси для уплаты налогов, взимаемых Делавэром. Ваш работодатель будет обязан удерживать налоги Делавэра, пока вы работаете в Делавэре.

Резидент Делавэра, работающий за пределами штата

В. Я подумываю устроиться на работу в Мэриленд. Я знаю, что между штатами нет взаимного соглашения. Как действует кредит для налогов, уплаченных другому государству? Буду ли я должен платить налоги округа в штате Мэриленд?

A. Если вы проживаете в Делавэре и работаете в Мэриленде, вы можете взять кредит в строке 10 декларации Делавэра (форма 200-01) для уплаты налогов, взимаемых другими штатами.Вы должны приложить подписанную копию вашей декларации Мэриленда, чтобы получить этот кредит.

Даже если вы не обязаны платить налоги округа Мэриленд, штат Мэриленд облагает их налоговую декларацию о доходах нерезидентами «специальным налогом для нерезидентов».

Пенсионная информация, темы IRA, исключения для пенсий, пособия по социальному обеспечению

В. Я планирую переехать в Делавэр в течение следующего года. Я в отставке. Я получаю пенсию, а также снимаю доход с 401К.Моя супруга получает социальное обеспечение. Какие подоходные налоги с физических лиц я должен буду платить как резидент Делавэра? Я также хотел бы получить информацию о налогах на недвижимость.

Я получаю пенсию, а также снимаю доход с 401К.Моя супруга получает социальное обеспечение. Какие подоходные налоги с физических лиц я должен буду платить как резидент Делавэра? Я также хотел бы получить информацию о налогах на недвижимость.

A. Как резидент штата Делавэр, сумма вашей пенсии и дохода в размере 401K, который подлежит налогообложению в федеральных целях, также подлежит налогообложению в штате Делавэр. Однако лица в возрасте 60 лет и старше имеют право на исключение из пенсии в размере до 12 500 долларов США или на сумму пенсии и соответствующий пенсионный доход (в зависимости от того, что меньше).Приемлемый пенсионный доход включает в себя дивиденды, проценты, прирост капитала, чистый доход от аренды недвижимости и соответствующие пенсионные планы (IRS Sec.4974), такие как IRA, 401 (K) и планы Кио, а также государственные планы отложенной компенсации (IRS Sec. 457). Совокупная сумма пенсии и соответствующего критериям пенсионного дохода не может превышать 12 500 долларов на человека в возрасте 60 лет и старше. Если вам меньше 60 лет и вы получаете пенсию, сумма исключения ограничена 2000 долларами.

Социальное обеспечение и пенсионные выплаты на железной дороге не облагаются налогом в Делавэре и не должны включаться в налогооблагаемый доход.

Кроме того, в Делавэре действует дифференцированная ставка налога от 2,2% до 5,55% для дохода менее 60 000 долларов США и 6,60% для дохода в размере 60 000 долларов США и более.

Для получения информации о налогах на недвижимость вы можете обратиться в налоговую инспекцию округа, в котором вы планируете жить.

Налог на имущество — округ Нью-Касл (302) 323-2600

Налог на имущество — округ Кент (302) 736-2077

Налог на имущество — округ Сассекс (302) 855-7760

Пожилые люди могут обратиться в Департамент финансов по вопросам снижения налога на имущество.

Пени и процентные ставки

В. Каковы применимые процентные ставки и штрафы за недоплату подоходного налога штата Делавэр?

A. Процентные ставки и штрафы за недоплату подоходного налога штата Делавэр составляют:

Процентные ставки и штрафы за недоплату подоходного налога штата Делавэр составляют:

- Проценты — недоплата или просрочка платежа: Кодекс штата Делавэр предусматривает, что проценты по любой недоплате или несвоевременной уплате причитающегося налога на прибыль начисляются по ставке ½% в месяц с даты, установленной для платежей, до даты выплаты.

- Штраф — Несвоевременная подача остатка, подлежащего возврату: Закон налагает значительные штрафы за несвоевременную подачу возврата. За поздно поданные декларации с подлежащим оплате остаток взимается штраф в размере 5% в месяц от причитающегося остатка.

- Штраф — Халатность / мошенничество / существенное занижение: Закон также предусматривает серьезные штрафы за подачу ложной или мошеннической декларации или за ложное свидетельство. Тот факт, что цифры, которые вы сообщаете о своем возвращении в Делавэр, взяты из вашего федерального отчета, не освобождает вас от наложения штрафов за халатность или за подачу ложных или мошеннических деклараций.

- Штраф — Неуплата: Закон предусматривает штраф в размере 1% в месяц (но не более 25%) от чистых налоговых обязательств за неуплату налогового обязательства, причитающегося по своевременно поданной или поздно поданной декларации. Этот штраф добавляется к пени за просрочку платежа.

- Штраф — Отказ подать / уплатить расчетные налоги: Закон предусматривает штраф в размере 1½% в месяц от рассчитанного налогового платежа за не подачу / уплату расчетных налогов, подлежащих уплате. Этот штраф дополняет перечисленные выше штрафы и пени.Штраф также начисляется, если расчетный платеж подан с опозданием.

Запрос копий возврата

В. Как мне запросить копию поданной мной налоговой декларации?

A. Чтобы предоставить вам эту информацию, укажите свой номер социального страхования, имя, статус регистрации за этот год, сумму возмещения или остатка, а также ваш адрес на возврате на тот момент. Вы можете отправить свой запрос по электронной почте, щелкнув адрес электронной почты для подоходного налога с физических лиц в контактном файле, или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200.

Вы можете отправить свой запрос по электронной почте, щелкнув адрес электронной почты для подоходного налога с физических лиц в контактном файле, или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200.

Облигации

В. Облагаются ли муниципальные облигации внутри штата налогом или освобождены от уплаты налогов для резидентов вашего штата? Облагаются ли муниципальные облигации других штатов налогом или освобождаются от уплаты налогов для резидентов вашего штата? Какова максимальная ставка подоходного налога штата по муниципальным облигациям за пределами штата и к какому уровню дохода применяется эта ставка?

A. Муниципальные облигации Делавэра освобождены от налогов для резидентов Делавэра. Муниципальные облигации других штатов, кроме Делавэра, облагаются налогом для резидентов Делавэра.

Пример: Процентный доход по облигациям Пенсильванской магистрали.

Делавэр не имеет специальной ставки подоходного налога для муниципальных облигаций. Доход от муниципальных облигаций других штатов будет включен в скорректированный федеральный валовой доход, который переносится в доход Делавэра.

Делавэр имеет дифференцированную ставку налога в диапазоне от 2,2% до 5,55% для доходов менее 60 000 долларов. Максимальная ставка налога на прибыль составляет 6,60% для дохода в размере 60 000 долларов США и более.

Возврат за ошибочные удержания

Q.Моя компания перевела свой офис из Делавэра в Огайо в прошлом году. У меня был трудовой договор, и компания платила мне по этому договору, хотя в этом году меня уволили. Они вычли из моих выплат подоходный налог штата Делавэр на часть этого года. Я хотел бы знать при этих обстоятельствах, почему они продолжают взимать налог штата Делавэр и что, если у меня есть какие-либо налоговые обязательства, учитывая, что я не живу в Делавэре и не работал в Делавэре в этом году. Если есть какие-либо налоговые обязательства, пожалуйста, предоставьте мне подробную информацию о причинах и расскажите мне, как рассчитать Таблицу W, которая ясно показывает, что нет распределяемого дохода Делавэра, если в Делавэре нет рабочих дней для нерезидента.

A. Вы должны подать налоговую декларацию нерезидента (форма 200-02), чтобы получить возмещение ошибочно удержанного подоходного налога штата Делавэр, если вы не жили или не работали в штате Делавэр в любое время в течение налогового года.

Вы должны приложить к своей декларации о возвращении в Делавэр от вашего работодателя, что:

- Вы не работали в Делавэре в течение какой-либо части налогового года.

- Ваш работодатель ошибочно удержал подоходный налог штата Делавэр, а

- Ваш работодатель не подавал и не будет подавать Требование о возмещении таких ошибочных удержаний.

Выходное пособие

В. Я проживаю в Пенсильвании и последние 20 лет проработал в компании XYZ в Делавэре. Компания переместила свои операции в штат Северная Каролина в июле прошлого года и больше не работала в Делавэре. Я не переезжал. В этом году компания выплатила мне выходное пособие. Должен ли я сообщать об этом доходе в Делавэр? В этом году я не работал и не жил в Делавэре.

A. Да, вам необходимо подать декларацию нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр.Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

В. Я 25 лет проработал в одной компании в Делавэре. В то время я был резидентом Делавэра. В прошлом году компания сократила штат, и меня уволили по собственному желанию. В январе следующего года я переехал во Флориду. В этом году я получал выходное пособие. Должен ли я сообщать об этом доходе в Делавэр, даже если я не работал там в этом году и прожил там всего несколько недель в этом году?

А. Да, вам необходимо подать декларацию для нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр. Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

Наследование

В. Не могли бы вы сообщить, облагается ли какой-либо аннуитет, выплачиваемый непосредственно получателю, налогом на наследство?

A. Для умерших до 31 декабря 1998 г. ответ будет положительным, аннуитет, выплачиваемый непосредственно получателю, подлежит обложению налогом на наследство.Обратите внимание, что налог на наследство был отменен для умерших после 31 декабря 1998 года.

Военный

В. Я служу в армии и базируюсь в Делавэре, но я легально проживаю в Нью-Джерси. Я подрабатываю в Делавэре и зарабатываю на этой работе 10 544 доллара. Должен ли я подавать декларацию в Делавэре? Если да, должен ли я включать свой военный доход в декларацию, даже если я не проживаю в Делавэре?

A. Да, вы должны будете подать декларацию нерезидента штата Делавэр и сообщить о своем невоенном доходе от вашей работы с частичной занятостью.Вы должны включить весь свой доход в столбец 1 (столбец «Федеральный»), но только доход в штате Делавэр, работающий неполный рабочий день, в столбец 2 (столбец исходного дохода в штате Делавэр).

Изменение адреса

В. Как мне изменить свой адрес в штате Делавэр, чтобы в следующем году я мог получать свою налоговую информацию по новому адресу?

A. Если вы переедете после подачи декларации, вам следует письменно уведомить налоговый отдел об изменении вашего адреса.Чтобы обеспечить правильное обновление наших записей, пожалуйста, укажите ваши имена и имена вашего супруга, номера социального страхования, старый и новый адрес. Если ваш адрес будет изменен до середины ноября, ваша новая налоговая брошюра будет отправлена по вашему новому адресу. Если ваш адрес изменится после середины ноября, ваша новая налоговая брошюра будет отправлена на ваш старый адрес. Вы можете загрузить формы и / или инструкции с нашего веб-сайта или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200, чтобы получить налоговую брошюру.

Если ваш адрес изменится после середины ноября, ваша новая налоговая брошюра будет отправлена на ваш старый адрес. Вы можете загрузить формы и / или инструкции с нашего веб-сайта или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200, чтобы получить налоговую брошюру.

Кредит добровольного пожарного

В. Каков размер кредита добровольного пожарного и кто может претендовать на него?

A. Закон разрешает кредит в размере до 400 долларов США в счет уплаты подоходного налога для жителей Делавэра, которые являются действующими пожарными, или членами вспомогательных служб пожарной компании или спасательных отрядов. Чтобы претендовать на кредит, вы должны быть активным пожарным-добровольцем, дежурившим на регулярной основе для тушения пожаров, членом вспомогательной пожарной компании или активным членом организованного спасательного отряда в волонтерской компании штата Делавэр.Вы должны ввести номер пожарной компании, в которой вы добровольно соглашаетесь, в декларации резидента, строка 11, в отведенном для этого месте, чтобы претендовать на получение кредита. Введите сумму этого кредита в строку 11, столбец A и / или B. Каждый супруг может потребовать только один кредит в размере 400 долларов США. Кредит не может быть востребован в отношении любого из следующих предметов: лотерейные билеты, благотворительные обеды, денежные взносы, аукционы или любые другие подобные функции.

Для 2003 налогового года и ранее кредит составлял 300 долларов.

Где мне вернуть деньги?Несколько распространенных причин, по которым вы могли не получить возмещение:

Вернуться к началу |

Сколько времени потребуется, чтобы получить возмещение? Электронные деклараторы, пожалуйста, разрешите десять рабочих

дней до звонка по поводу возврата.

Все остальные декларации, которые поданы раньше, обрабатываются раньше и обычно

быстрее, чем возврат, поданный ближе к установленному сроку.Обычно в течение десяти недель после получения

заполненный возврат, мы отправим вам чек на возврат по почте. Поэтому выделите не менее десяти недель на

возврат денег до прибытия, прежде чем связаться с нами Вернуться к началу |

Как мне получить еще один чек на возврат, если мой утерян?Вам следует запросить отслеживающее средство в Департаменте доходов в письменной форме. Отправьте запрос на номер: Индивидуальный Отдел подоходного налога P.O. Box 1033 Джексон, MS 39215-1033 Включите имя, адрес, номер социального страхования, контактный номер и подробное объяснение.На обработку запроса уйдет 8–10 недель. Вернуться к началу |

Как мне сообщить о выигрышах в азартных играх?Выигрыши в азартных играх, заявленные в W-2G, 1099 или другом информационном отчете из казино Миссисипи, облагаются невозмещаемым подоходным налогом в размере трех процентов (3%). Казино удерживает налог при выплате. Удержанная сумма не возвращается налогоплательщику. Налогоплательщик-нерезидент, имеющий только выигрыши и / или проигрыши в азартных играх штата Миссисипи, не должен подавать налоговую декларацию штата Миссисипи. Документ, предоставленный казино, считается декларацией о подоходном налоге для этого типа дохода в Миссисипи и, следовательно, является доказательством того, что налог был уплачен в Миссисипи. Вернуться к началу |

Мой чек на возврат средств датирован более года назад, что мне делать?Поскольку чек на возврат был выдан более 12 месяцев назад, теперь он находится во владении Отдела невостребованного имущества Государственного казначейства.Вы можете подать иск в Казначейство для получения возмещения по телефону: .Канцелярия Государственного казначея Отдел невостребованного имущества P.O. Box 138 Джексон, MS 39205 (601) 359-3534 Вернуться к началу |

Могу ли я получить возмещение прямым переводом на мой текущий или сберегательный счет?Да, прямой депозит — это быстрый и удобный способ получить возмещение подоходного налога Миссисипи. Прямой депозит доступен только в том случае, если вы подаете заявку в электронном виде.Налоговое управление переведет ваши деньги на ваш текущий или сберегательный счет. Вернуться к началу |

Я выбрал прямой перевод, и мой банковский счет был закрыт. Что мне нужно сделать, чтобы получить возмещение? Вам ничего не нужно делать. Если вы запросили перевод средств непосредственно на ваш банковский счет, а ваш счет был закрыт, возмещение будет возвращено нам. Мы выпишем бумажный чек и отправим его по адресу, указанному в нашей системе. Вернуться к началу |

Я получаю возмещение в этом году, но не смогу подать заявку в установленный срок. Придется ли мне платить штраф или проценты?Штрафы за просрочку подачи документов начисляются только в связи с неполностью или просрочкой уплаты налогов. Если вы получаете возмещение, значит, нет недостатка или просрочки по уплате налогов. Вам предлагается подать декларацию как можно ближе к установленному сроку. Вернуться к началу |

Через сколько лет я могу вернуться и подать заявление на возмещение?У вас есть 3 года с даты истечения срока первоначальной налоговой декларации, чтобы подать заявку на возмещение. Вернуться к началу |

Как лицо, оставшееся в живых или представитель умершего налогоплательщика, как получить наличные по чеку на возмещение?Для получения денежного возмещения наследнику необходимы следующие документы:

Вернуться к началу |

Могу ли я получить возмещение налогов, удержанных с выигрышей в азартных играх в Миссисипи?Нет. Налоги, удерживаемые казино Миссисипи в результате выигрыша в азартных играх, не возвращаются в Миссисипи.Жители Миссисипи не обязаны сообщать о выигрышах в азартных играх штата Миссисипи в качестве дохода по возвращении штата. Жители других штатов не обязаны подавать декларацию, если единственным доходом, полученным в Миссисипи, были выигрыши от азартных игр в Миссисипи. Вернуться к началу |

Я получил уведомление о том, что мой возврат был использован для погашения другого долга. Почему? Почему?Перед тем, как Департамент доходов выплачивает возмещение, мы должны проверить любую непогашенную задолженность, которая может быть у вас, перед агентствами, о которых мы получили уведомление.Если такая задолженность будет обнаружена, сумма вашей задолженности может быть вычтена из вашего возмещения. Примерами такого типа задолженности могут быть выплаты алиментов на ребенка, задолженность университету по студенческой ссуде, безработица и т. Д. Если вы не согласны с суммой, вам следует обратиться в агентство, у которого возникла задолженность. Вернуться к началу |

Почему вы взяли мой федеральный возврат?Департамент доходов участвует в федеральной программе компенсации после того, как индивидуальное налоговое обязательство достигло окончательного статуса.Федеральная программа будет удерживать федеральные возмещения налоговых обязательств штата и переводить возмещение в Налоговое управление для применения к ответственности налогоплательщика. Все налогоплательщики уведомляются об участии Департамента доходов в этой программе, когда налогоплательщику выдается Уведомление о намерении произвести зачет. Вернуться к началу |

Могу ли я подать декларацию за предыдущий год или исправленную декларацию в электронном виде?Да, отчеты за предыдущие два (2) года (исходные и измененные) могут быть отправлены в электронном виде, если это поддерживается вашим программным обеспечением. Вернуться к началу |

Должен ли я подавать декларацию из Миссисипи? Если вы проживаете в штате Миссисипи или имеете доход в штате Миссисипи, и доход превышает допустимые вычеты и освобождения от налогов, вы должны подать декларацию. Если от вас не требуется подавать декларацию из Миссисипи, но вы получили форму W-2, в которой указывается, что у вас был удержан налог из Миссисипи, вы должны подать декларацию из Миссисипи, чтобы получить возмещение вашего удержанного налога из Миссисипи. Вернуться к началу |

Когда я должен подать декларацию?Календарный год налогоплательщики должны подать заявление не позднее 15 апреля.Лица, подающие налоговый год, должны подать заявление не позднее 15-го числа четвертого месяца, следующего за закрытием их налогового года. Если срок платежа приходится на выходные, то срок платежа — следующий рабочий день. Миссисипи будет следовать федеральному расширению для подачи налоговых деклараций о доходах физических лиц за 2020 год с 15 апреля 2021 года по 17 мая 2021 года. продление распространяется только на подачу индивидуальной налоговой декларации и уплата причитающегося налога. Штраф и проценты не будут начисляться на поданные декларации и платежи, произведенные не позднее 17 мая, 2021 г. Это продление не распространяется на квартальные расчетные платежи, подлежащие оплате 15 апреля 2021. Вернуться к началу |

Куда мне отправить свою налоговую декларацию штата Миссисипи?Для возврата налога на прибыль: P.O. Box 23058 Джексон, MS 39225 Для всех остальных налоговых деклараций: P.O. Box 23050 Джексон, MS 39225 Вернуться к началу |

Считается ли я поданным вовремя, если мой возврат проштампован к установленному сроку?Да, ваша декларация считается поданной своевременно, если почтовый штемпель выставлен до установленного срока. Вернуться к началу |

Если я не могу подать декларацию в установленный срок, могу ли я получить продление? Если вы получили продление времени для подачи вашей федеральной налоговой декларации, вам автоматически предоставляется продление времени для подачи вашей налоговой декларации о доходах в штате Миссисипи. Вам нужно будет приложить копию вашего федерального продления (федеральная форма 4868) к вашей налоговой декларации о доходах в штате Миссисипи, когда вы подадите заявление. Вернуться к началу |

Если я перееду через две недели, какой адрес я должен указать в своей налоговой форме?Вы должны указать адрес, по которому вы хотите отправить по почте возмещение. Вернуться к началу |

Как мне подать налоговую декларацию и запросить возврат для умершего?Заполните налоговую декларацию по форме 80-105 Резидент Возврат или форма 80-205 Возврат для нерезидентов / неполный год.Прикрепите следующие необходимые документы для возврата:

Вернуться к началу |

Что мне делать, если я переехал после подачи декларации?Если вы переезжаете после подачи налоговой декларации о доходах в Миссисипи, вам необходимо будет уведомить Налоговое управление о своем новом адресе письмом по адресу:Отдел по подоходному налогу с физических лиц Jackson, MS 39215-1033 Включите имя, правильный адрес, номер социального страхования, контактный номер и подробное объяснение. Почтовая служба США обычно не пересылает чеки на возмещение. Вернуться к началу |

Я нерезидент. Какая форма мне нужна?Вам необходимо будет подать налоговую декларацию 80-205 для физических лиц-нерезидентов или резидентов с неполным годом. Вернуться к началу |

Почему я должен указывать общий доход по моему доходу нерезидента или доходу за неполный год? Общий доход указывается для пропорционального распределения льгот и вычетов, разрешенных налогоплательщиком. Вернуться к началу |

Как следует сообщить о моем доходе в Миссисипи, если я проживаю в другом штате, но работаю в Миссисипи и других штатах?Вы должны включить весь доход в декларацию нерезидента Миссисипи. Если вы оказываете услуги частично или частично за пределами штата, подоходным налогом штата Миссисипи облагается только заработная плата, выплачиваемая вам за услуги, оказанные в штате Миссисипи. Формы W-2, выданные вам вашим работодателем, должны указывать штат, в котором была выплачена заработная плата, а также заработная плата, которую вы получали в этом штате. Вернуться к началу |

Я проживал неполный год в штате Миссисипи. Какая форма мне нужна?Налогоплательщики, которые были резидентами штата Миссисипи неполный год, подают форму 80-205, налоговую декларацию для нерезидентов или резидентов, проживающих неполный год. Вернуться к началу |

Я резидент Миссисипи, который получает доход в другом штате и платит подоходный налог в другом штате. Как я должен сообщить о своем доходе в Миссисипи?Если вы являетесь резидентом Миссисипи и получаете доход в другом штате, вы должны указать весь доход в своей форме для резидента.Вы можете иметь право требовать возмещения налоговых обязательств штата Миссисипи по подоходному налогу, уплаченному другому штату. Вы должны приложить копию декларации другого штата, чтобы получить этот кредит. Обратите внимание, что зачет налогов, уплаченных в другие штаты, является фактическим налоговым обязательством другого штата, а не удержаниями другого штата. Вернуться к началу |

Каковы требования к отчетности по результатам аудита IRS? При изменении IRS у налогоплательщика есть 30 дней, чтобы сообщить об изменении в Налоговое управление без штрафных санкций в форме возврата резидента 80-105 или форме возврата нерезидента / неполного года 80-205 и проверки измененная коробка. Вернуться к началу |

Как мы подаем налоговую декларацию, если один из супругов является резидентом Миссисипи, а другой нет?Вы должны заполнить форму 80-205 для нерезидента Миссисипи / возврата за неполный год.Супруг-резидент будет указывать весь полученный доход как в столбце «Только доход Миссисипи», так и в столбце «Доход из всех источников». Супруг, который не является резидентом, будет указывать любой доход, полученный в штате Миссисипи, только в столбце доходов штата Миссисипи, но будет указывать свой общий доход для целей пропорционального распределения дохода и удержаний. Вернуться к началу |

Как мне подать налоговую декларацию, если мой супруг умер?Окончательная налоговая декларация должна быть подана в установленный срок для налогоплательщика, умершего в налоговом году.Как оставшийся в живых супруг, вы должны подать заявление о смерти женатого супруга. Любой доход, полученный вашим умершим супругом в течение года после его / ее смерти и за все последующие налогооблагаемые годы, пока наследство не будет завершено, необходимо ежегодно сообщать в форме 81-110 фидуциарной налоговой декларации штата Миссисипи. Вернуться к началу |

Каковы требования для подачи и уплаты расчетного налога?Вы можете производить расчетные платежи онлайн через TAP! Каждый индивидуальный налогоплательщик, не имеющий по крайней мере восьмидесяти процентов (80%) своего ежегодного налогового обязательства, предварительно оплаченного посредством удержания, должен произвести расчетные налоговые платежи, если его / ее годовое налоговое обязательство превышает двести долларов (200 долларов США). Вернуться к началу |

Когда должны быть уплачены предполагаемые налоговые платежи?15 апреля, 15 июня, 15 сентября и 15 января. Вернуться к началу |

Я живу и работаю в резервации. Должен ли я подавать декларацию из Миссисипи?Вам не нужно подавать индивидуальный подоходный налог в штате Миссисипи вернуть, если вы прожили весь год в резервации, если весь ваш доход был заработан в резервации, и если вы зарегистрированы в племени. Вместо этого вам нужно будет подать заявку на бронирование. Индийская форма исключения 80-340. Вернуться к началу |

Когда мне следует подавать аффидевит для резервации исключения дохода индейцев из формы 80-340 подоходного налога штата Миссисипи?Форму 80-340 необходимо подавать вместе с любой налоговой декларацией, которая включает освобожденный от налогообложения доход от резервирования. Вернуться к началу |

Я зарегистрированный член племени, проживающий в резервации, и получаю ли доход от резервации и доход за счет резервации?Вы не должны указывать налогооблагаемый доход в декларации резидента и в полной мере пользоваться льготами и вычетами. Вместо этого вы должны указать налогооблагаемый доход в форме 80-205 для нерезидента Миссисипи / неполного года и пропорционально общей сумме дохода. Вернуться к началу |

Я зарегистрированный член племени, который живет и работает в резервации, и мой единственный налогооблагаемый доход — это дивиденды или проценты, полученные от резервации. Нужно ли мне подавать декларацию о доходах? Нужно ли мне подавать декларацию о доходах?Вам не нужно подавать налоговую декларацию о доходах штата Миссисипи. Вернуться к началу |

Я зарегистрированный член племени и получаю раздачу от операций казино племени независимо от того, живу я в резервации или нет. Облагается ли этот доход налогом?Если вы проживаете в Резервации, доход не облагается налогом, но доход подлежит налогообложению, если вы проживаете за пределами Резервации. Вернуться к началу |

Как мне получить обратно удержанное удержание из моего заработка, если я живу и работаю по бронированию?Вы должны подать форму 80-105 для резидента Миссисипи, приложить W-2 и Аффидевит Миссисипи для резервирования исключения дохода индейцев из подоходных налогов штата Миссисипи, форма 80-340. Вернуться к началу |

Кто такой глава семьи?Глава семьи — это физическое лицо, не состоящее в браке, которое ведет домашнее хозяйство, которое является основным местом проживания для него / нее, и имеет одного или нескольких иждивенцев, проживающих в доме. Вернуться к началу |

Если я женат, но разлучен, могу ли я претендовать на звание главы семьи?Женатый человек должен проживать отдельно от своего супруга в течение всего года и иметь одного или нескольких иждивенцев, проживающих в доме в течение всего года, чтобы считаться главой семьи. Вернуться к началу |

Я служу в армии США. Какой доход облагается налогом в Миссисипи?Военная зарплата облагается подоходным налогом штата, в котором зарегистрирован ваш дом. Если вы поступили на военную службу в Миссисипи, предполагается, что вы проживаете в Миссисипи, если вы не измените это обозначение. Вернуться к началу |

Освобождает ли Миссисипи какую-либо часть военного вознаграждения? Да, доход, выплачиваемый военнослужащим в качестве дополнительной компенсации за опасную пошлину в зоне боевых действий (обозначенной президентом), освобожден от подоходного налога штата Миссисипи. Первые 15 000 долларов зарплаты, полученной служащими Национальной гвардии или резервных сил, не включаются в доход. Компенсация, имеющая право на исключение, включает оплату, полученную за неактивное дежурство (ежемесячные или специальные тренировки или собрания), дежурное обучение (летние лагеря, специальные школы, круизы) и за государственную действительную службу (аварийная дежурство). Назад к наверх |

Я служу в армии и временно работаю в Миссисипи.Мы с супругой не проживаем в Миссисипи. Моя супруга зарабатывала, работая в Миссисипи. Требуется ли от моего супруга подавать декларацию Миссисипи и платить налоги Миссисипи с этого дохода?Да, если ваш супруг (а) имеет заработную плату в штате Миссисипи, ваш супруг (а) должен подать налоговую декларацию нерезидента и платить налоги с дохода, полученного в штате Миссисипи, если только ваш супруг не соответствует требованиям Закона о льготах для проживания супругов военнослужащих. Вернуться к началу |

Я служу в армии и базируюсь за пределами Миссисипи.Я житель Миссисипи. Моя супруга, тоже из Миссисипи, живет со мной. Моя супруга не военнослужащая, но получает доход за пределами Миссисипи. Моя супруга по-прежнему считается жителем Миссисипи? Обязан ли мой (а) супруг (а) по-прежнему платить в Миссисипи налоги с доходов, полученных за пределами Миссисипи?Да, ваш (а) супруг (а) является резидентом Миссисипи, если только ваш супруг (а) не предпринял шаги для изменения своего места жительства на другой штат. Если ваш супруг (а) является резидентом штата Миссисипи, получивший доход, облагаемый налогом в другом штате, вы можете потребовать возмещение такого налога в своей декларации из штата Миссисипи. Вернуться к началу |

Что мне делать, если я уже подал декларацию, но получил дополнительную налоговую информацию, такую как форма W-2 или форма 1099? После подачи налоговой декларации о доходах в Миссисипи, если вы получите дополнительную налоговую декларацию или обнаружите, что была сделана ошибка, вам необходимо будет заполнить форму возврата резидента 80-105 или форму возврата нерезидента / неполный год 80-205. Вернуться к началу |

Как мне изменить свой возврат?Вам нужно будет подать еще одну декларацию и поставить отметку в поле с поправками. Вернуться к началу |

Я подал исправленную декларацию. Сколько времени нужно, чтобы получить возмещение?Обработка измененной декларации занимает от 8 до 10 недель. Вернуться к началу |

Облагается ли пенсионный доход налогом?Как правило, пенсионный доход, пенсии и аннуитеты не облагаются подоходным налогом штата Миссисипи, если получатель выполнил требования пенсионного плана. Досрочное распределение не считается пенсионным доходом и может облагаться налогом. Вернуться к началу |

Облагается ли социальное обеспечение налогом в Миссисипи?Нет. Миссисипи не облагает налогом льготы, полученные в рамках социального обеспечения США, пенсионного обеспечения железнодорожников, выплат Администрации ветеранов или компенсаций работникам. Любая часть такого дохода, которая может облагаться налогом в соответствии с федеральным законом, не подлежит обложению подоходным налогом штата Миссисипи. Поскольку Миссисипи не облагает налогом пособия по социальному обеспечению, вычеты, связанные с этим доходом, такие как удержанный налог по программе Medicare, не разрешены. Вернуться к началу |

По какой ставке Миссисипи облагает налогом мой доход? Первые 3000 долларов

налогооблагаемый доход освобожден от налогообложения; следующие 2000 долларов облагаются налогом в размере 3%; следующие 5000 долларов

налогооблагаемый доход облагается налогом по ставке 4%; и весь налогооблагаемый доход свыше 10 000 долларов США облагается налогом по ставке

5%. Если состоят в браке, то первое

3 000 долларов США из налогооблагаемого дохода каждого налогоплательщика не облагаются налогом; следующие 2000 долларов каждого

доход налогоплательщика облагается налогом по ставке 3%; следующие 5000 долларов из налогооблагаемой суммы каждого налогоплательщика

доход облагается налогом по ставке 4%; и налогооблагаемый доход каждого налогоплательщика свыше 10 000 долларов США облагается налогом. Вернуться к началу |

Облагается ли безработица налогом?Вернуться к началу |

Я заявлен как иждивенец в налоговой декларации моего родителя или опекуна. Разрешает ли Миссисипи мне личное освобождение от уплаты налогов?Да, если вы заявлены родителем или опекуном при его / ее возвращении из штата Миссисипи, вы должны потребовать одно освобождение для себя при возврате из штата Миссисипи. Вернуться к началу |

Я перечислил вычеты в моем федеральном доходе.Какую сумму я использую для возврата из Миссисипи?Чтобы определить сумму, вы должны заполнить Приложение A штата Миссисипи — Детализированная форма вычетов 80-108. Вернуться к началу |

Какие вычеты не разрешены в Таблице вычетов A по пунктам штата Миссисипи?Удерживаемый подоходный налог штата или другой налог вместо, а также убытки от азартных игр штата Миссисипи. Вернуться к началу |

Если я перечисляю свои вычеты, могу ли я вычесть мою авторегистрацию и адвалорный налог?Только адвалорная налоговая часть ежегодной авторегистрации может быть вычтена в качестве вычета по государственной статье. Вернуться к началу |

Признает ли Миссисипи гражданские браки?Нет, штат Миссисипи не признает браки по гражданскому праву. Лица, не состоящие в законном браке, не могут подавать совместные декларации. Вернуться к началу |

Признает ли Миссисипи однополые браки? В соответствии с решением Верховного суда США, разрешающим однополые браки, налоговое управление штата Миссисипи принимает декларации о подоходном налоге, поданные в браке совместно, от однополых пар.

состоящие в законном браке. Вернуться к началу |

Как Миссисипи рассматривает чистые операционные убытки (NOL)? Чистый операционный убыток переносится на каждый из двух (2) налоговых лет, предшествующих налоговому году убытка, и может переноситься на двадцать лет. Вернуться к началу |

Каков налоговый режим штата Миссисипи в отношении долгосрочного прироста капитала?Долгосрочный прирост капитала считается налогооблагаемым доходом; тем не менее, штат Миссисипи освобождает от налогообложения прибыль от продажи разрешенных к выпуску акций финансовых учреждений, находящихся в штате Миссисипи. Прибыль также не облагается налогом для национальных корпораций или партнерских интересов в национальных корпорациях или партнерских интересов в национальных партнерствах с ограниченной ответственностью и местных компаниях с ограниченной ответственностью, которые удерживались более одного года.Любая прибыль, которая в противном случае была бы исключена, сначала применяется против любых убытков, понесенных в год получения прибыли или в течение двух (2) лет до или после получения прибыли, и уменьшается на них. Вернуться к началу |

Каков налоговый режим штата Миссисипи в отношении долгосрочных капитальных убытков?Миссисипи обычно следует федеральным правилам, регулирующим потери капитала. Капитальные убытки не превышают 3000 долларов в год. Вернуться к началу |

Облагается ли стипендия, которую я получаю, налогом? Миссисипи обычно следует федеральным правилам, регулирующим стипендии.Если вы получаете стипендию или стипендию, вы можете исключить из дохода всю или часть получаемых вами сумм. Только соискатель ученой степени может исключить суммы, полученные в качестве квалифицированной стипендии. Квалифицированная стипендия — это любая сумма, которую вы получаете, которая предназначена либо для оплаты обучения в образовательной организации, либо для оплаты, расходных материалов и оборудования, необходимых для курсов в образовательном учреждении. Стипендии и суммы стипендий, использованные для оплаты проживания и питания, не учитываются.Однако суммы стипендий и стипендий, полученные нерезидентами, которые специально предназначены для использования в качестве расходов на проживание, не будут облагаться подоходным налогом с населения штата Миссисипи. Вернуться к началу |

Соблюдает ли Миссисипи Налоговый кодекс в отношении программ квалифицированного обучения?Миссисипи соответствует текущему порядку квалифицированных программ предоплаты за обучение в соответствии с разделом 529 Налогового кодекса. Выплаты по планам квалифицированной предоплаты за обучение не будут облагаться налогом, если они используются для высшего образования; однако взносы, которые могут быть заявлены как корректировка дохода, ограничены. Вернуться к началу |

Могу ли я вычесть расходы по уходу за ребенком из моей налоговой декларации о доходах в Миссисипи?Вернуться к началу |

Есть ли в штате Миссисипи индивидуальный налоговый кредит по уходу за ребенком?Вернуться к началу |

Могу ли я вычесть пробег как коммерческие расходы?Вы не можете претендовать на проезд до основного места работы и обратно, а также не можете требовать личные мили в качестве деловых расходов.Начиная с 1 января 2018 г., количество миль, заработанных за использование вашего личного автомобиля в соответствии с требованиями, предъявляемыми к бизнесу, больше не может вычитаться в качестве невозмещенных деловых расходов сотрудников в соответствии с изменением федерального закона. Вернуться к началу |

Каковы штрафы и проценты за просрочку платежа? Начиная с 1 января 2019 года, если непогашенное налоговое обязательство не уплачено к первоначальной дате платежа по декларации, то проценты выплачиваются по ставке 1/2% в месяц.Штраф взимается в размере 1/2% в месяц, но не более 25% от общей суммы. Вернуться к началу |

Я не могу уплатить причитающийся налог в установленный срок. Могу ли я получить план оплаты?Соглашение о рассрочке доступно для налогоплательщиков, у которых есть налоговые обязательства в размере не менее 75 долларов США, но не превышающие 3000 долларов США. Чтобы иметь право на рассрочку, вы должны:

Вернуться к началу |

Что такое 1099-G и почему вы отправили его мне?Это документ, выданный Налоговым управлением штата Миссисипи и уведомляющий вас о сумме переплаты вашего государственного налога за последний налоговый год. Форма 1099-G предназначена для вашей информации и должна использоваться в случае, если переплата облагается налогом, и ее следует указывать в вашей федеральной декларации. Если вы получили переплату подоходного налога штата и потребовали подробный вычет из полной суммы удержанного налога штата, вы должны указать сумму переплаты, указанную в форме 1099-G, в качестве дохода в своей федеральной декларации. Вернуться к началу |

Как я могу получить копии поданных мною деклараций? Комиссия хранит декларации по индивидуальному подоходному налогу в течение трех лет после их подачи. Вернуться к началу |

Какая идентификационная информация необходима, когда я пишу с вопросом в моей государственной налоговой декларации?Для ускорения вашего запроса в вашу корреспонденцию необходимо включить следующую информацию:

Вернуться к началу |

Где я могу получить пустые налоговые формы за предыдущие годы?Вы можете получить формы за предыдущий год за любой год, которые у нас есть на сайте Департамента доходов. Вернуться к началу |

Мой работодатель не прислал мне форму W-2. Что мне делать?Если W-2 не получен, вам следует сначала связаться с вашим работодателем, чтобы проверить, была ли отправлена выписка W-2 по правильному адресу. После того, как все разумные попытки получить копию вашей W-2 от вашего работодателя потерпели неудачу, вы должны приложить к своей декларации из Миссисипи Федеральную форму 4852, заменяющую отсутствующую форму W-2, и копию последней квитанции о заработной плате вашего сотрудника. .Удержание государственного налога должно быть подтверждено копией квитанции об окончательной заработной плате сотрудника. Вернуться к началу |

Мой работодатель прекратил свою деятельность / или не даст мне форму W-2. Что я могу делать? Вы должны приложить к своей декларации из штата Миссисипи Федеральную форму 4852, заменяющую отсутствующую форму W-2, и копию последней квитанции о заработной плате вашего сотрудника. Вернуться к началу |

Что мне делать, если моя форма W-2 неверна?Вы должны получить от своего работодателя исправленную форму W-2C заявления об удержании. Вернуться к началу |

Как я могу сообщить о человеке, который использовал номер социального страхования моего ребенка / детей и потребовал их по возвращении без моего разрешения?Вы можете уведомить Налоговое управление штата Миссисипи письмом по адресу: Отдел по подоходному налогу с физических лиц а / я 1033 Джексон, MS 39215-1033 Включите имя, адрес, номер социального страхования, контактный номер и подробное объяснение.Также включают:

В начало |

Подвержены ли чаевые / чаевые доходу Миссисипи и удержанию?Чаевые и чаевые считаются налогооблагаемым доходом для Миссисипи, и они подлежат удержанию, независимо от того, происходит ли это из заказчик или работодатель. Вернуться к началу |

Какие у меня варианты оплаты?Налоговое управление штата Миссисипи принимает следующие виды платежей:

Вернуться к началу |

Что такое MPACT?Предоплаченное доступное обучение в колледже штата Миссисипи (MPACT) — это программа предоплаты за обучение в колледже, в которой суммы, внесенные в план для квалифицированного бенефициара, разрешены в качестве корректировки валового дохода. Для получения дополнительной информации о программе MPACT посетите веб-сайт College Savings Mississippi по адресу https://treasury.ms.gov/for-citizens/college-savings-mississippi/. Вернуться к началу |

Что такое сберегательный счет на случай катастроф?А сберегательный счет на случай катастроф — это обычный сберегательный счет с налоговыми льготами или счет на денежном рынке, открытый резидентом Миссисипи после 1 января, 2015 г., в финансовом учреждении, чтобы помочь оплатить страховую франшизу, чтобы помочь оплатить расходы, не покрытые страховым полисом, после выплаты франшизы и для оказания помощи в оплате убытков, связанных с самострахованием, по месту жительства налогоплательщика в соответствии с страховой полис, покрывающий ураган, наводнение, ураган или другой катастрофический причинение ущерба по месту жительства налогоплательщика. Чтобы считаться сберегательным счетом катастрофы, счет должен быть помечены как «Сберегательный счет на случай катастроф». Вернуться к началу |

Могу ли я сделать взносы в случае катастрофических сбережений на существующий сберегательный счет или счет денежного рынка, который содержит средства, предназначенные для отдельной цели?Нет, сберегательный счет на случай катастроф необходимо выделить в новый отдельный сберегательный счет. или счет денежного рынка и должен быть помечен как «Сберегательный счет на случай катастроф».Для этой цели вы должны указать все деньги на этом счете. Вернуться к началу |

Сколько я могу иметь сберегательных счетов на случай катастроф?Подоходный налогоплательщик штата Миссисипи может создать только один сберегательный счет на случай катастрофы для законного место жительства и должно указывать, что цель счета — покрыть совокупная сумма отчислений по страховому полису и других незастрахованных частей рисков потерь от урагана, наводнения, урагана или другой катастрофы мероприятие. Вернуться к началу |

На что можно потратить деньги на сберегательном счете на случай катастроф?Деньги в катастрофе сбережений счет может быть использован:

Вернуться к началу |

Что такое катастрофическое событие?«Катастрофическое событие» означает ураганы, циклоны, землетрясения, ураганы, ледяные бури, торнадо, сильные ветры, наводнения, град и форс-мажор. Термин «катастрофическое событие» также включает любое событие. или происшествие, в отношении которого Президентское заявление о катастрофе или заявление бедствия губернатором, выдается. Вернуться к началу |

Зачем мне нужен сберегательный счет на случай катастроф? Поможет ли это с моими налогами?Накопительный счет на случай катастроф может помочь в оплате страховой франшизы по страховому полису для законного проживания налогоплательщика, который покрывает ущерб от урагана, наводнения, урагана или другого катастрофического события. Это также поможет оплатить расходы, не покрываемые страховым полисом, после выплаты франшизы и помочь оплатить убытки, связанные с самострахованием, для легального проживания налогоплательщика. Допускается корректировка валового дохода для взносов и процентов, полученных со сберегательного счета на случай катастроф, в пределах ограничений, установленных законом. Вернуться к началу |

Подлежит ли мой сберегательный счет на случай катастроф вложения, сборы, штрафы или судебный процесс в Миссисипи?Нет, сберегательный счет катастрофы не подлежит взысканию, взысканию, изъятию, или судебный процесс в Миссисипи, при условии, что средства на счете не полученный в результате или в результате мошеннической передачи, вносящей вклад в счет. Вернуться к началу |

Сколько денег я могу положить на свой сберегательный счет на случай катастроф?Если квалифицированный страховая франшиза меньше или равна 1000 долларов США, тогда общая сумма которые могут быть внесены в сберегательный счет катастрофы, не может быть больше, чем 2000 долларов. Если квалифицированная страховая франшиза превышает 1000 долларов, то общая сумма сумма, которая может быть внесена на сберегательный счет катастрофы, составит 15000 долларов США. или в два раза больше франшизы, в зависимости от того, что меньше. Пример 1 — У Боба есть $ 10 000 франшиза; он может внести 15 000 долларов на свой сберегательный счет на случай катастроф. Пример 2 — У Мэри есть франшиза в размере 6000 долларов; она может внести 12000 долларов на ее сберегательный счет на случай катастроф. В случае если лицо, самостоятельно застраховавшееся, решает не получать страховку на его или ее законное место жительства, тогда общая сумма, которая может быть внесена в катастрофу сберегательный счет будет меньше 350 000 долларов США или стоимости налогоплательщика легальное место жительства. Пример 3 — Джим самостоятельно страхует свои юридические