Что такое IPO? — Фридом Финанс

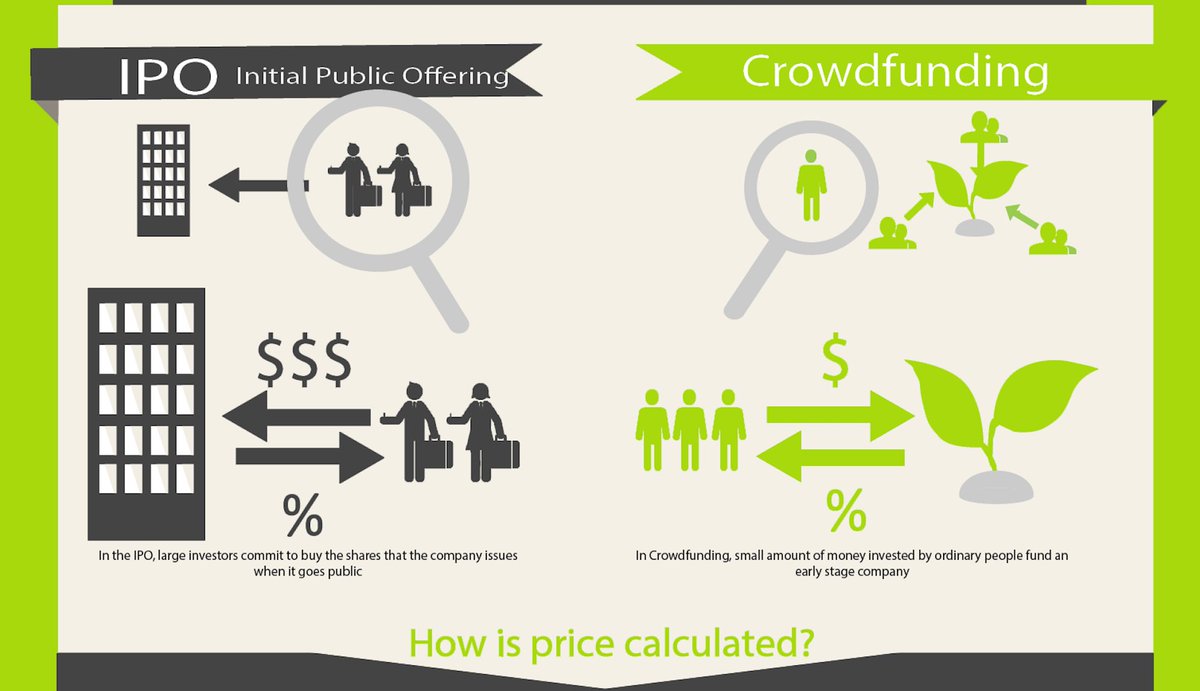

IPO (сокращение от англ. Initial Public Offering) – первичное размещение акций, процесс продажи компанией или ранними инвесторами акций частной компании на фондовом рынке, в результате которого компания становится публичной, а бумаги доступными широкому кругу инвесторов. Список посредников в данной сделке включает андеррайтеров, биржу, брокеров, аудиторов, PR-службы, юридическую поддержку и др.

Для компании продажа акций не просто альтернатива долговому финансированию, которое обременяет компанию регулярными процентными платежами, это шаг на новый уровень: вместе со статусом публичной, компания получает массу других преимуществ:

– Улучшение репутации перед партнерами и кредиторами

– Возможность определения рыночной цены бизнеса

– Большая прозрачность бизнеса, что увеличивает эффективность

– В последствии, компания может проводить вторичные размещения для финансирования новых инвестиционных проектовширокая диверсификация

– Ликвидность бумаг и возможность определения рыночной цены позволяют использовать собственные акции как альтернативу денег, оплачивать сделки M&A, выплачивать бонусы сотрудникам и т.п.

Однако вместе с этим, компания приобретает множество дополнительных обязательств, как перед тысячами новых инвесторов, так и перед регулирующими органами.

Как уже упоминалось выше, продавцами на IPO могут выступать и ранние инвесторы – для них это великолепный шанс зафиксировать прибыль от вложения в капитал. Традиционно, нормальное соотношение объема проданных акций компанией и инвесторами 50:50, однако, многое зависит от конкретной ситуации.

Несмотря на полную прозрачность финансовых данных и информации о состоянии бизнеса, не стоит забывать, что для инвесторов IPO достаточно рискованное мероприятие – трудно определить не только справедливую стоимость бумаг, но и направление среднесрочного тренда: большинство выходящих на рынок компаний молодые и находятся в фазе динамичного роста, что добавляет неопределенности и рисков, усложняющим прогнозирование потенциала акций.

Трудности анализу добавляет ажиотаж вокруг так называемых «горячих IPO», спрос на которые куда больше предложения. Примеры «горячих IPO» — это Facebook, Twitter, GoPro, Ferrari, Square и др. Зачастую прирост акций этих компаний в первый день превышает 50-60%, однако возможна и обратная динамика.

Что такое IPO и стоит ли в нем принимать участие? Пример IPO UBER — Финансы на vc.ru

Эта статья составлена на основании материалов из курса Школа Франклина Инвестор.

{«id»:67476,»url»:»https:\/\/vc.ru\/finance\/67476-chto-takoe-ipo-i-stoit-li-v-nem-prinimat-uchastie-primer-ipo-uber»,»title»:»\u0427\u0442\u043e \u0442\u0430\u043a\u043e\u0435 IPO \u0438 \u0441\u0442\u043e\u0438\u0442 \u043b\u0438 \u0432 \u043d\u0435\u043c \u043f\u0440\u0438\u043d\u0438\u043c\u0430\u0442\u044c \u0443\u0447\u0430\u0441\u0442\u0438\u0435? \u041f\u0440\u0438\u043c\u0435\u0440 IPO UBER»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/67476-chto-takoe-ipo-i-stoit-li-v-nem-prinimat-uchastie-primer-ipo-uber»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.

25 937 просмотров

Время написания статьи: ~4ч (и 12 лет накопленного опыта))

Время прочтения: 10-15 мин

Что такое IPO и зачем их делают компании?

IPO — это публичное размещение акций компании на фондовой бирже. Благодаря этому размещению миллионы людей по всему миру могут купить ее акции, а сама компания становится публичной.

Аналитики брокерских и инвестиционных компаний начинают изучать отчетность компании “под микроскопом” и выпускать свои прогнозы на стоимость акции на основании фундаментального анализа (фундаментальный анализ — это один из методов анализа рынка акций с целью найти справедливую цену акции, проанализировав финансовые отчеты компании).10 причин почему компании идут на IPO.

- Возможность продажи части (или всех) своих акций для основателей проекта и первых инвесторов

- Привлечение капитала среди миллионов инвесторов по всему миру

- Рыночная оценка стоимости бизнеса -> Защита от недружественных поглощений

- Широкая освещенность в глобальных медиа -> Улучшение репутации перед партнерами и кредиторами

- Диверсификация среди инвесторов -> вместо нескольких крупных в компанию приходят десятки тысячи мелких и средних

- Открытая отчетность -> теперь для того чтобы цена акции росла росла, компания должна работать эффективно, показывая прибыль по фин.

отчетности

отчетности - Для сотрудников — возможность для покупки акций компании в которой они работают или получения своих акций по опциону.

- Вторичные размещения акций после IPO -> для привлечения дополнительного оборотного капитала

- Акции превращаются в ликвидный инструмент — ими можно оплачивать сделки по поглощению других компаний, выплачивать бонусы сотрудникам и т.п.

- Возможность получать кредиты под залог своих акций

Обратная сторона медали (недостатки IPO для компании):

Длинный и трудный путь к IPO

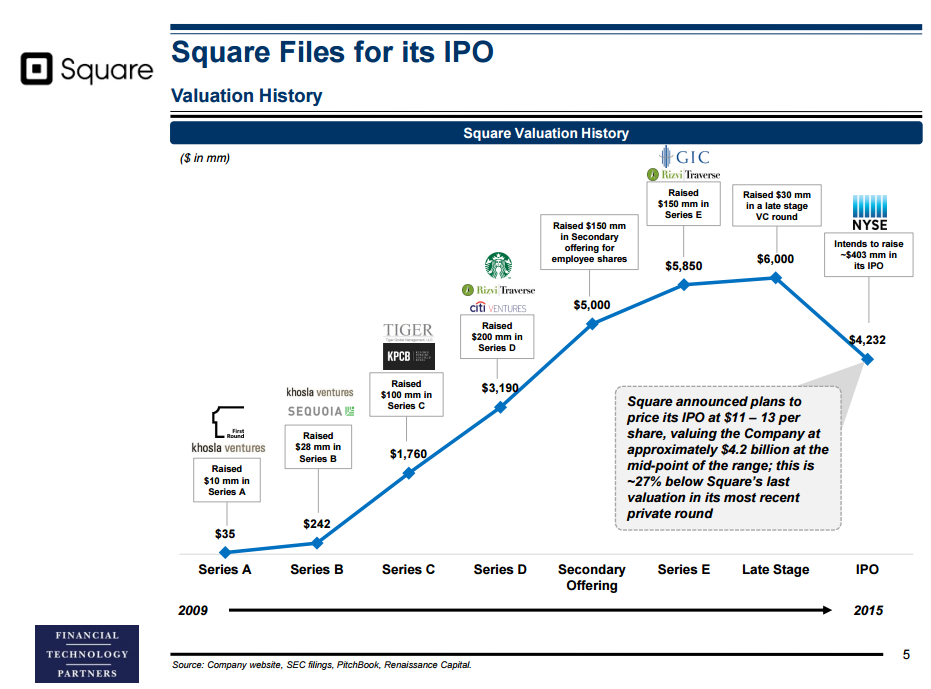

Компания проходит ряд раундов венчурного финансирования от бизнес-ангелов и фондов, во время которых основатели компании меняют свои доли на деньги, которые пускают в оборот.

Чтобы выйти на IPO компания должна быть с полностью работающей бизнес-моделью и генерировать устойчивый рост основных финансовых показателей.

Большие аппетиты фин. партнеров

Когда я начинал работать на фондовом рынке в качестве брокера в 2007-2008 году, коллеги по цеху из инвестбанков делились цифрами, что стоимость IPO под ключ на крупных европейских биржах (Лондон / Франкфурт / Варшава) достигала до 12% от стоимости самого размещения (чем больше сумма размещения, тем меньше %).

Эти деньги шли на подготовку к IPO, многочисленным Road Show с презентациями и большим семизначными бонусам финансовым партнерам-андеррайтерам (крупным брокерским компаниям/инвестбанкам, которые размещают акции IPO среди своих клиентов).

Прошло более 10 лет с того времени, но не думаю что аппетиты у инвестбанкиров кардинально изменились…

Финансовый стриптиз от эмитента

Когда компания становится публичной, и ее акци начинают размещаться на фондовой бирже, то к ней начинают предъявляться определенные требования, например отчетность компании должна соответствовать международным стандартам (МСФО) и публиковаться регулярно в открытых источниках.

Защита миноритариев законом о ценных бумагах

Каждый мелкий инвестор, купивший хоть 100 акций (минимальный лот на NYSE) на фондовой бирже становится полноправным акционером компании и попадает под действие закона о ценных бумагах и под защиту комиссии по ценным бумагам (в США — SEC). Это дает ему право пожаловаться в любой момент на компанию, если видит в ее деятельности нарушение своих прав как акционера

Риск не допрыгнуть у эмитента. ..

..

При неблагоприятных тенденциях на рынке, IPO может провалиться и цена акций обрушиться. Угадать настроения рынка сложно, и даже при длительной подготовке и больших вливаниях в PR, цена акций на IPO может обвалиться в первый же день торгов.

Разумеется это может произойти частично и из-за того, что первые акционеры компании решат сбросить слишком много свои акции, которые рынок просто не сможет нормально “проглотить”. Хотя обычно акционерам запрещено какое-то время продавать свои акции после выхода компании на IPO (этот термин называется lock-up на продажу)

Как принять участие в IPO обычному человеку?

Вариантов прикупить акций до выхода компании на IPO может быть несколько — выбирайте по вашему карману.

1. Купить акции на стадия PreIPO у акционеров

Возможность купить акции до того как компания вышла на IPO. Как правило пакеты акций можно купить у акционеров, которые хотят продать часть своей доли.

Как правило минимальная сумма для входа от $1 млн.

Кроме довольно большого минимального порог для входа, это обычно еще требует усилий от вашего брокера, чтобы договориться с акционерами / венчурными фондами о продаже вам доли. И абсолютно не факт что вам ее продадут.

И абсолютно не факт что вам ее продадут.

2. Купить акции до IPO на NASDAQ Private Market

С появлением в 2013 году была онлайн-площадки NASDAQ Private Market, ситуация стала немного демократичнее и доступнее.

Онлайн-брокеры становятся партнерами площадки, и предлагают своим клиентам пакеты акций, которые предлагаются акционерами проектов на вторичном рынке до выхода компании на IPO

3. Купить акции до IPO у вашего брокера

Брокеры могут сотрудничать с венчурными фондами, которые инвестируют в компании на ранних стадиях и потом перепродают свои доли по частям.

Часто на торговлю акциями до IPO ставится запре (Lock-up), тогда фонды через вашего брокера вам моугт предложить “юниты” или форвардные контракты, которые дадут вам право обменять их на акции компании после выхода на IPO в соотношении 1к1.

Какие есть риски “остаться без штанов” на IPO?

Главный риск — это риск обвала цены после IPO. Из-за чего это может произойти?

Прежде всего это может быть неблагоприятная тенденция на рынке в целом. Ведь рынки переменчивы, и когда компани начала готовиться к IPO 6-8 месяцев назад мог быть восходящий тренд, а во время IPO рынки могут быть в пессимистичном настроении.

Ведь рынки переменчивы, и когда компани начала готовиться к IPO 6-8 месяцев назад мог быть восходящий тренд, а во время IPO рынки могут быть в пессимистичном настроении.

Теоретически цены могут упасть если какой-то крупный игрок решит продать свои акции или дать их в шорт (короткая продажа направленная на заработок на падении цены) — возможна и такая манипуляция несмотря на lock-up.

Например, в Ноябре 2013го американский фондовый рынок был довольно оптимистичным и за месяц вырос на 4%, а акции компании Twitter, вышедшей на IPO 7 ноября, за первый месяц обвалились на 13%

График акций Twitter и S&P500 после выхода на IPO (Ноябрь 2013)

Вот еще пример с IPO Dropbox, которое состоялось 23 марта 2018 года:

График акций Dropbox и S&P500 после выхода на IPO (Март 2018)

Рынок был оптимистичен и за апрель вырос на 2.5%, в то время как акции Dropbox (DBX) подорожали на 13% на NASDAQ, правда потом опять снизились уже в следующем месяце.

Как показывает практика, когда компания разрекламирована перед IPO, то после выхода цену ее акции может колбасить очень сильно под переменчивые настроения толпы.

История одного IPO: Uber -$14 млрд через 2 дня после IPO … как это было

В какое время UBER вышел на IPO?

Если посмотреть на американский фондовый индекс S&P500 в долгосрочной перспективе, то можно увидеть следующие основные тенденции:

График индекса S&P500 2018-2019 год

С октября 2018 на рынке начался нисходящий тренд (Downtrend), после того как индекс не смог пробить сильный ценовой уровень 3000, отскочив от максимума в ~2940 пунктов

Этот тренд продолжался на протяжении 3х месяцев вплоть до Января 2019 года. И вопреки стандартному флэту, который обычно наблюдается в виде переходного периода между трендами, рынок начал активно расти (второй Uptrend).

За 5 месяцев индекс вырос с локального минимума в 2325 пунктов до 2950 пунктов (более чем на 25%).

Пожалуй именно в этот период активного роста рынка, руководство Uber и хотело успеть запустить торги на бирже, ведь все отлично понимали что уровень 3000 по S&P слишком сильный для того, чтобы рынок его пробил и в этот раз.

Но к сожалению Uber немного опоздал, хотя точнее рынок дошел до уровня 3000 быстрее чем Uber успел выйти на биржу.

Торги акциями Uber стартовало 10 мая, спустя всего 8 дней после того, как S&P начал очередную коррекцию от уровня 2950.

В итоге за первые 2 дня акции Uber c открытия в $42 упали до $37 за акцию (почти на 12%), а учитывая огромную капитализацию компании свыше $62 млрд, то в абсолютно выражении (как пишет РБК) эта просадка капитализации составила около $14 млрд.

Работа маркетмейкера или оптимизм рынка?

Интересная ситуация наблюдалась в последующие пару дней, когда на фоне небольшого роста индекса S&P500 (+2%), цена акции Uber практически вдвое отыграла свое падение и выросла с $37 (на закрытии рынка 13 мая) до 41 (на закрытии рынка 15 мая 2019)

График акций Uber после выхода на IPO (Май 2019)

Причин роста цены может быть несколько

Причина 1. Те, кто шортил Uber начали закрывать свои короткие позиции, что привело к росту цены

Причина 2. Если у Uber была договоренность с маркет-мейкером (крупным брокером или группой брокеров, которые держат цену акции от обвала после выхода на IPO), то возможно он начал откупать от какого-то критического уровня, например $36, чтобы показать рост цены и внушить оптимизм и желание покупать новым инвесторам

Если у Uber была договоренность с маркет-мейкером (крупным брокером или группой брокеров, которые держат цену акции от обвала после выхода на IPO), то возможно он начал откупать от какого-то критического уровня, например $36, чтобы показать рост цены и внушить оптимизм и желание покупать новым инвесторам

Причина 3. Инвесторы увидев оживление на рынке и бросились покупать столь стремительно подешевевшие акции Uber

В данном случае скорее всего это не одна причина а сразу несколько.

Как будет развиваться ситуация дальше предсказать сложно, но можно с уверенностью констатировать тот факт, что 2 недели назад на рынке началась очередная коррекция и Uber немного не успел с идеальным моментом для IPO.

А будет ли Uber выглядеть хорошо, на рынке во время коррекции — покажет время. Новый же CEO Uber Дара Хосровшахи в интервью Bloomberg уже предупредил инвесторов, что рынок в ближайшие пару месяцев ожидают непростые времена.

В завершение: несколько выводов об инвестировании в IPO…

Проходят годы, но рынки не меняются, т.к. на них продолжают торговать люди, которыми время от времени овладевает чувство жадности и страха. Вот некоторые универсальные правила, которые сделают процесс инвестирования в IPO не таким «больным» для начинающих.

1.Cоблюдайте самое главное правило дедушки Уоррена Баффета диферсифицируй риски, чтобы не остаться голышом когданачнется отлив 😉

Ведь лишь с началом отлива вы можете выяснить, кто купается голышом.

Уоррен Баффет

успешный инвестор

Будьте инвесторами, а не игроками: Делайте портфель из разных инструментов, а не вкладывайте деньги “в одну лошадку.

2. Обсудите с вашим брокером вопрос ликвидности вашего пакета и возможности досрочной продажи после IPO.

Некоторые брокеры могут предложить дополнительную услугу в помощи поиска клиента под ваш пакет, если вы решили выйти из своих акций еще до IPO. А некоторые даже придумывают различные заумные конструкции из опционов для хеджирования риска падения.

3. Cоставьте план по управлению рисками.

Cоставьте план по управлению рисками.

Пропишите на бумаге сколько вы готовы потерять и определите момент, когда вы решите зафиксировать свои убытки. Например если цена акции после IPO упадет на 60% и это принесет убытки вашему общему портфелю 5%. Когда такой момент наступит — имейте мужество исполнить то что запланировали.

С уважением, Александр Цыглин

основатель проекта SkillsMarketplace.ru,

автор проекта Школа Франклина

P.S. Вопрос к тем кто уже вкладывает в IPO — поделитесь опытом через кого вы покупаете акции на IPO в России (либо другой стране)? Какие ставки и условия по ликвидности дает ваш брокер?

Что такое IPO (Реальные Примеры) и Как это работает

Успех, который ждет компанию при изменении статуса с частного на публичный, уже не нуждается в доказательствах – представлять акции компании на самых крупных биржах в мире не только престижно, но и выгодно.

Однако провести IPO не так просто – процесс это длительный и трудоемкий.

Что такое IPO

– определение и суть процессаInitial Public Offering (IPO) – предложение организацией принадлежащих ей акций общественности. Таким образом, акционером общества может стать каждый желающий. Выход компании на IPO приводит к тому, что предъявляемые требования к ней со стороны регулирующих инстанций принципиально изменяются. Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Главная цель проведения IPO это

– привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций либо для развития бизнеса. Акции, в свою очередь, покроют часть расходов при заключении сделок. Кроме того, выход на IPO дает возможность получить в штат компании высококвалифицированных специалистов. И, наконец, компания получает возможность попасть в список крупнейших мировых бирж, что существенно повышает её престиж.

Грубо говоря, ай-пи-о позволяет продавать акции компании на фондовой бирже, где купить их может любой желающий. В самом начале проходит так называемый первичный рынок, когда акции компании продаются непосредственно напрямую, то есть продавцом выступает сама компания. В момент IPO акции расходятся как горячие пирожки, а когда они заканчиваются, продавцами акций уже будут выступать сами инвесторы, это называется вторичный рынок.На первом этапе компания получает прибыль от продажи акций, нередко суммы исчисляются сотнями, миллионами и миллиардами долларов. Далее, компания может выкупать свои же акции со вторичного рынка, ждать пока курс бумаг поднимется и снова их продавать. IPO же – это первое публичное размещение, процедура которого требует от компании определенных действий, например, теперь компания должна публично публиковать финансовые отчеты, квартальные отчеты и другие данные, иметь отдел отношений с инвесторами и так далее.

Посмотрите занятное видео о том, что такое IPO и в чем его суть:

Примеры IPO

В 2007 году состоялось проведение “народного” IPO российского банка ВТБ. Это было одно из крупнейших событий для банковской системы в России, в тот день капитал банка увеличился на 8 млрд долларов. Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Что случилось с акционерами вы можете прочитать более подробно в статье про акции ВТБ.

Всем известная компания Facebook провела IPO по цене за акцию в $38. Компания заработала на этом 16 млрд долларов, но уже к августу цена на их акции упала вдвое. Правда с этого момента они начали неуклонно расти:

- VISA при проведении IPO заработала 17,9 млрд долларов

- Компания Yandex на IPO на бирже NASDAQ смогла заработать 1,3 млрд долларов

- IPO китайского банка ICBC принесло 22 млрд долларов

- GM, проведя публично размещение, получила 23 миллиарда

- ABC прибавила на свои счета 22,1 миллиарда

- AIA – 20,5 миллиарда

- При IPO Twitter получили 14,5 миллиарда

- А Google в прибавила 1,6 миллиарда

- Роснефть привлекла 10,6 миллиарда

- UC Rusal получила 2,24 миллиарда

- Российская компания ПИК при “народном” IPO получила 1,93 миллиарда

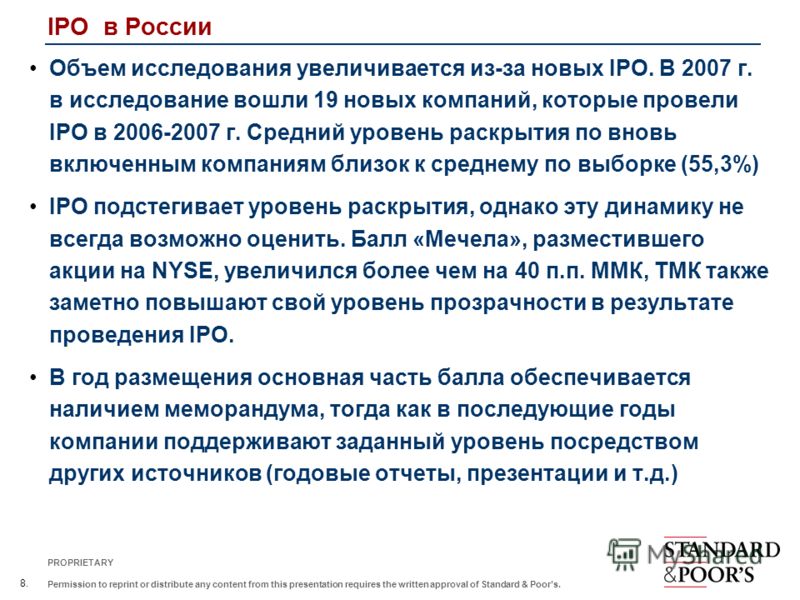

Выход IPO в России

IPO в России имеет свои особенности. Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.По словам С. Егишянца, занимающего пост главного экономиста ITinvest, причина этого ясна – основные капиталы по-прежнему находятся за границей.

Рынок IPO, к примеру, очень развит в Китае благодаря хорошему состоянию местного финансового рынка.

Рекомендованные для вас статьи:В то же время размещение IPO на российских площадках – явление достаточно редкое. Правила IPO в нашей стране довольно серьезны, в то время как рынок развит недостаточно, а существенная часть принадлежащих крупным бизнесменам активов, в свою очередь, хранится в зарубежных банках. Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

В настоящий момент в России находится около двухсот закрытых компаний с денежным оборотом примерно 500 миллионов долларов каждая. Все они способны выйти на IPO.

Специалисты утверждают, что количество размещенных облигаций за последние несколько лет увеличилось примерно на половину. При этом около 40% выпуска акций на биржу отечественных компаний проводились на российских площадках.

В последнее время российские предприятия стали интересоваться биржами, находящимися в нашей стране. Специалисты считают, что отечественный IPO имеет положительную динамику развития и крупные ресурсы для роста. Но в долгосрочной перспективе ожидается рост и доли размещений на площадках других стран.

Что такое народное IPO

Стоит уточнить, что такое Народное IPO оно несколько отличается от классического. Ценные бумаги такого размещения рассчитываются в масштабах страны и необходимы для населения, где работает эмитент. Народное IPO работает для приватизации, которая необходима, чтобы укрепить бюджет. В России чаще такие IPO проводят государственные компании.

Один из примеров – продажа казенных активов Англии, в 80-90 годах только граждане Англии могли купить акции нескольких крупных национальных компаний – British Gas, Rolls Royce, British Steel и еще нескольких.

Публичное привлечение денежных средств – вклад в будущее любого предприятия. Для проведения успешной сделки необходимо четко определять и доводить до участников рынка цели, задачи и стратегию компании. Иногда предприятия стараются из-за всех сил, чтобы добиться быстрых результатов, зарекомендовав себя на рынке. Но только правильное управление желаниями инвесторов может позволить предприятиям реализовать долгосрочные программы.

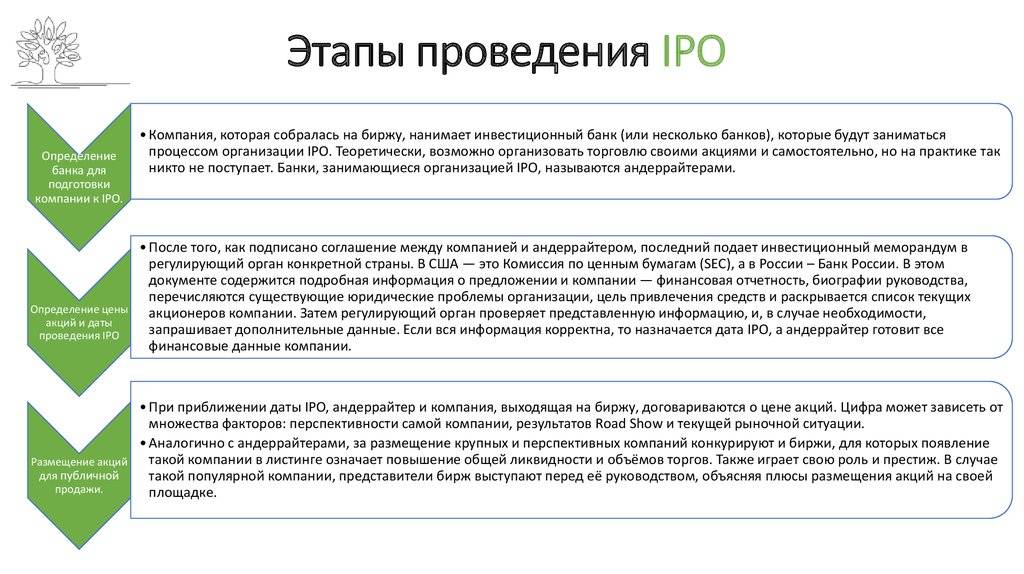

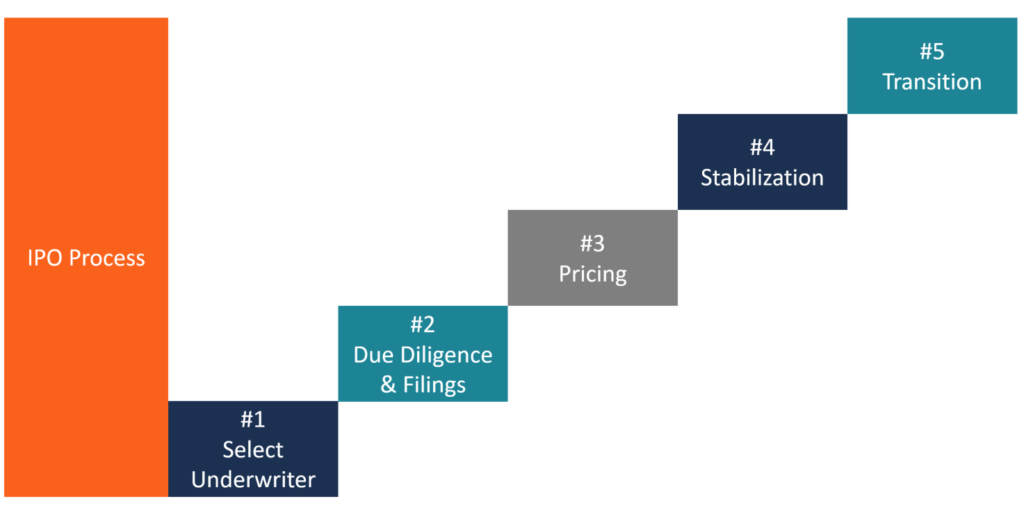

Организация IPO

Первичное размещение – IPO начинается с найма инвестиционного банка (андеррайтера). Несмотря на то, что в теории компания может продавать акции своими силами, практического воплощения данная возможность не получила. Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

После его заключения андеррайтер должен подать инвестиционный меморандум в регулирующую инстанцию. Российское IPO контролируется Банком России. Меморандум содержит сведения о руководстве и акционерах компании, решившей выйти на IPO, финансовую отчетность, информацию о текущих проблемах фирмы, цели привлечения средств. После проверки данных назначают дату IPO.

Выгода инвестиционных банков

Андеррайтеры получают прибыль на разнице между стоимостью акций до момента проведения IPO и установленной к началу торгов. Возможность заработать средства на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.Обычно они проводят презентацию фирмы, решившейся на проведение IPO, для привлечения наиболее перспективных инвесторов при этом последние получают возможность стать держателями акций еще до объявления торгов (данный процесс носит название allocation).

Стоимость акций определяется выходящей на биржу организацией и инвестиционным банком незадолго до даты IPO. Цена зависит от различных факторов – начиная с ситуации на финансовом рынке до перспектив самой фирмы. В это время возникает серьезная конкуренция между биржами, борющимися за право разместить серьезные компании в своем листинге.

После IPO акции становятся доступны частным инвесторам лишь после официального начала торгов, то есть по открытию работы биржи утром. Впрочем, приобретать их в первые дни не стоит – разумнее будет дождаться стабилизации цен, хотя часто акции после IPO имеют склонность расти до 300%, но после резкого роста могут упасть до первоначальной стоимости. Именно такая непредсказуемость и добавляет риски.

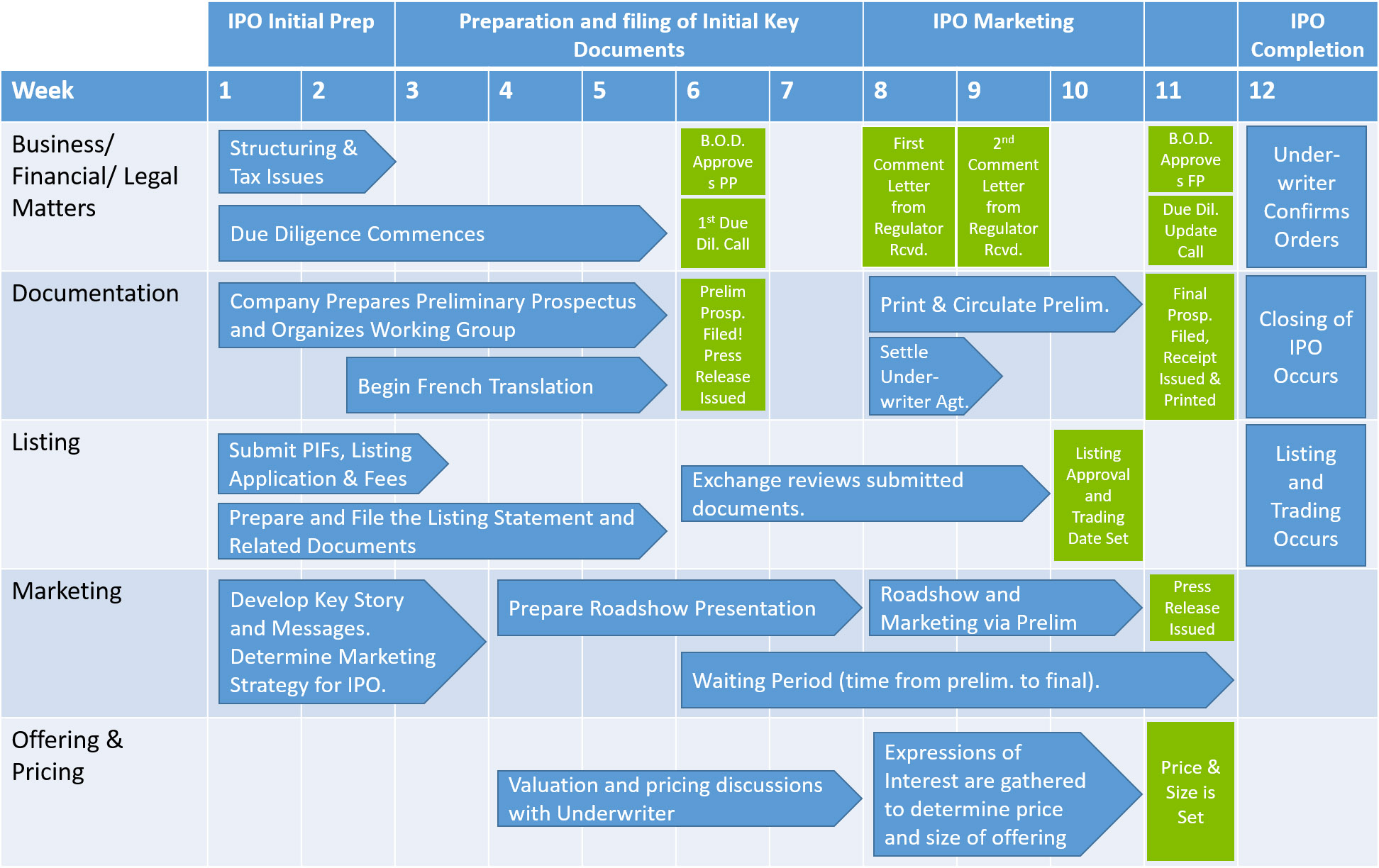

Этапы IPO

- Регулировка деятельности фирмы. Подготовку к IPO следует начинать как можно раньше. С момента решения о размещении до начала торгов должно пройти примерно четыре года.

До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке.

До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке. - Выход предприятия на рынок. За год до планируемой даты фирме необходимо решиться с андеррайтером. В этом случае проводится тендер, иногда организатором эмиссии становится банк, имеющий общие проекты с предприятием. Вместе с андеррайтером рассматриваются возможные варианты биржевых площадок, предполагаемые цены размещения, размер пакета акций. Подготовка к выходу на рынок занимает около четырех-шести месяцев, после чего осуществляется IPO.

- Ожидание подходящего момента. К основным факторам, влияющим на размещение, относятся готовность фирмы к реализации проекта и состояние рынка. К примеру, не стоит спешить, если на протяжении одной недели ожидается первичное размещение большого количества других компаний. Каждая биржа имеет неблагоприятные периоды: Рождество в Америке и Европе, период отпусков летом. Необходимо помнить, что даже в этом случае рыночные условия могут измениться под воздействием каких-либо факторов, поэтому тайна успешности IPO будет сохранена до конца его проведения.

- Период работы с инвесторами. Финансовые специалисты утверждают: IPO только начинается после первичного размещения акций. Большого внимания требуют поддержка сайта компании, публикация отчетности, работа с инвесторами. Попутно следует вести борьбу с обманщиками и быть готовыми к общему спаду рынка.

Специалисты в сфере финансов пророчат российскому IPO неплохое будущее. Почему тогда отечественные компании отдают преимущество проведению IPO на зарубежных биржах? Ответ лежит на поверхности: все капиталы – на Западе, именно поэтому там и размещают акции корпорации со всего мира.

Все более популярным становится IPO в Китайской Народной Республике – местный рынок капитала вырос, и привлечь китайские денежные средства желают многие. Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Видео: Процедура выхода на IPO

Плюсы и минусы IPO

Решение провести IPO свидетельствует о том, что компания стабильно развивается и готова к переходу на новый уровень. Став публичной, фирма может рассчитывать на приток квалифицированных сотрудников и рост деловой репутации.

Размещение акций на бирже – один из основных аппаратов финансирования и совершенствования предприятия. Привлечение новых материальных благ во время IPO позволяет предприятию получить недостающие для расширения денежные средства. Система позволяет найти самые выгодные источники капитала и уменьшает стоимость привлеченного субсидирования. IPO позволяет открыть новые возможности в мире бизнеса, помогает оптимизировать структуру капитала и получить дополнительный доступ к фондовому рынку, в том числе и зарубежному.

Впрочем, IPO имеет и минусы.

Во-первых, требования IPO для такой компании ужесточаются, а контроль за ними, в том числе и финансовый, усиливается. Минусом системы является усиленное внимание после «выхода в свет» со стороны органов регулирования. Существует огромное количество правил, выдвигаемых государством и биржевыми площадками, которых должна придерживаться любая компания.

Во-вторых, рассчитывать на скорую прибыль могут разве что крупнейшие IPO – самые известные и быстрорастущие компании.

Еще один недостаток – не всегда предприятие способно продать свои акции и заработать деньги после IPO из-за снижения их курса и капитализации бизнеса. Ввиду отсутствия биржевой истории у эмитента, инвестор не может предугадать, как поведут себя акции предприятия в будущем, а поэтому участие в IPO, практически, во всех случаях рискованно.

И, наконец, стоимость IPO довольно высока.

Проведение IPO – процедура востребованная и в современных условиях необходимая. Решиться на этот шаг может не каждая компания, однако выгода в случае перехода фирмы в статус публичной компании очевидны. Очевидно, что в России IPO получит широкое распространение – нужна лишь законодательная поддержка среднего и крупного бизнеса.

Что такое IPO и как здесь можно заработать?

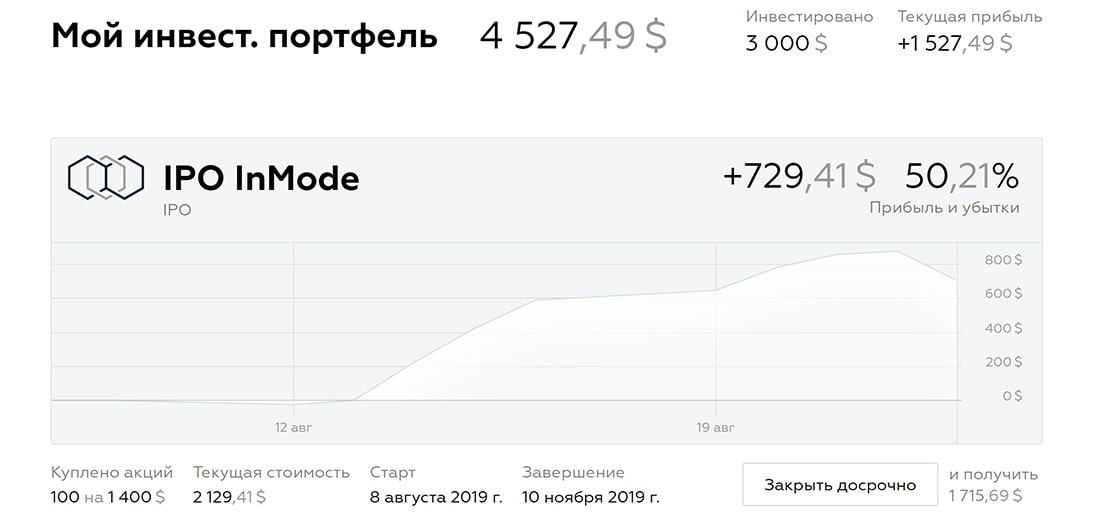

IPO (Initial Public Offering) – важнейший инвестиционный инструмент, представляющий собой первичное предложение акций компании широкому кругу лиц – после этого акции компании становятся свободными в обращении (на биржевых или внебиржевых площадках). Во всем мире активно обсуждаются возможности инвестирования в IPO: в среднем доходность от участия в IPO на много превышает обычное инвестирование в ценные бумаги. IPO, в основном, проходят в США, а также в Европе и в Азии.

Первичное размещение акций на бирже осуществляется для привлечения дополнительных средств, направляемых на различные нужды компании. Деньги, полученные с продажи акций, используются мажоритарными акционерами и менеджментом компании для обеспечения новых проектов, модернизации оборудования и повышения общей оценки бизнеса (в том числе и путем погашения долгов компании). Проведение IPO представляет собой сложный и многоуровневый процесс, организацией которого занимаются специальные финансовые компании (банки-организаторы и андеррайтеры). Но не каждый, кто хочет купить акции на IPO, может это сделать. Акции на следующий день после IPO иногда вырастают (например, на 25-50%) именно из-за того, что не все желающие смогли поучаствовать в самом IPO в день размещения. Freedom Finance предлагает всем своим клиентам такую уникальную, в своем роде, услугу.

Freedom Finance предлагает всем своим клиентам такую уникальную, в своем роде, услугу.

Для многих инвесторов IPO – прекрасная возможность дополнительно заработать на инвестициях в ценные бумаги. Но реальность такова, что первичное публичное предложение может принести, как существенные доходы, так и разочарование от участия в нем для новых акционеров. Даже если компания (эмитент акций) успешно провела road-show и ее акции были раскуплены в ходе IPO, то это не гарантия того, что на следующий день они должны существенно вырасти в цене. Также, они могут и падать в течении какого-то времени (такое, например, было с акциями Facebook).

Во избежание подобных ситуаций и в целях минимизации рисков, наши профессиональные аналитики проводят подробные исследования компаний, выставляющих свои акции на продажу.

Успешные результаты многих IPO подтверждают эффективность данного инвестиционного инструмента. Американская компания EventBrite, предоставляющая услуги по продаже билетов, была рекомендована нами в качестве объекта инвестирования в сентябре 2018г. Вопреки низкой начальной оценки сторонних экспертов, акции компании поднялись на 58,7% на дебютных биржевых торгах и составили $36,50.

Ещё один биржевой хит 2018 года – интернет-сервис Dropbox, впервые выступивший на бирже весной 2018г. Инвесторы изголодались по крупным технологическим проектам: в первый день торгов спрос на акции Dropbox превысил предложение в 25 раз, а общий размер IPO составил $756 млн. Хороший рост акций IT-компании Tenable также были предсказаны нашими аналитиками: ценные бумаги компании подорожали на 40% в первый день торгов.

Наша компания предлагает клиентам инвестирование в ценные бумаги на выгодных условиях. Возможности IPO подтверждаются впечатляющими результатами: за последние 5 лет первичные размещения компаний привлекли более 7 триллионов долларов. Среднегодовая доходность от участия в IPO с Freedom Finance составляет более 35%. Наши аналитики помогут выбрать наиболее перспективные предложения на финансовом рынке, а Вы проинвестируете в успешные проекты!

Что такое IPO простыми словами.

Примеры провальных и успешных IPO

Примеры провальных и успешных IPOЧто такое IPO – простыми словами это первичный опыт размещения акций какой-либо компании на фондовой бирже. В результате IPO акции компании оказываются доступны обширному кругу инвесторов (населению, иностранным представителям и др.) и свободно обращаются на биржевом рынке.

Данная аббревиатура часто встречается в новостях из мира финансов и экономики, расшифровывается как Initial Public Offering, произносится как «АЙ-ПИ-О».

Что такое IPO и для чего его проводят

Главная цель, ради которой проводится данная процедура, заключается в привлечении новых денег в компанию. В результате размещения акций на бирже открывается доступ для частных инвестиций, и в организацию поступают новые деньги для развития бизнеса.

Необходимость проведения IPO имеет смысл в основном для крупных акционерных обществ, т.к. это позволяет вывести бизнес на новый, более высокий уровень развития (т.к. условия первичного размещения достаточно жесткие, не каждая компания сможет с этим справиться – это под силу только устоявшимся, стабильно функционирующим организациям). После размещения ценных бумаг репутация компании укрепляется, брэнд становится более узнаваемым, а также повышается ликвидность капитала, т.к. банки охотнее дают кредиты под те бумаги, которые котируются на бирже.

Что такое IPO – ценные бумаги до и после публичного размещения

До проведения IPO акции обращаются на внебиржевом рынке, т.е. сделки по покупке и продаже ц/б осуществляются индивидуально, в частном порядке по субъективным ценам. С появлением акций на бирже продавцов и покупателей становится гораздо больше, котировки становятся официальными, а стоимость – одинаковой для всех (которая определяется в результате рыночного спроса и предложения).

Примеры провальных IPO

Американская BATS Global Markets, владеющая несколькими электронными фондовыми биржами и торговыми системами, в марте 2012 г. решила сама разместить акции на торговой площадке. В первые секунды торгов в программном узле определения лучшей стоимости произошел сбой, в результате чего котировки рухнули с 15$ до 0,04$. Торги были остановлены, а позже размещение было вовсе отменено.

В первые секунды торгов в программном узле определения лучшей стоимости произошел сбой, в результате чего котировки рухнули с 15$ до 0,04$. Торги были остановлены, а позже размещение было вовсе отменено.

В марте 2000 г. интернет-компания Kozmo.com обанкротилась из-за краха «доткомов». Интернет-магазин гарантировал доставку товара на дом в течение одного часа после оформления заказа. IPO было проведено в неудачное для интернет-бизнеса время, котировки обвалились, а финансирование так и не удалось найти.

Примеры состоявшихся, но неудачных размещений

Главное российское «фиаско» потерпело Народное IPO Банка ВТБ, проведенное в мае 2007 г. Хоть процедура размещения состоялась – акции ВТБ по сей день торгуются на бирже – их рыночная цена до сих пор не достигла уровня 13,6 копеек, по которой акционеры покупали бумаги (за первые два года цена упала на 87%).

Другой «нашумевший» провал принадлежит социальной сети Facebook – их акции размещались по цене 48$ и за первые полгода торгов стоимость снизилась более чем на 60%.

Что такое IPO – примеры успешных размещений

Яркой историей успеха стало первичное размещение Модного Дома KORS. В декабре 2011 г. акции KORS вышли на биржу по цене 24$ и за первые полгода подорожали более чем на 130%.

Но фактически большинство размещений со временем становятся успешными, т.к. в долгосрочной перспективе стоимость акций, как правило, повышается. Так, в России цена акций Сбербанка с момента размещения выросла более чем в 1000 раз, стоимость ценных бумаг Норильского Никеля выросла больше чем в 10 раз, капитализация Ростелекома увеличилась более чем в 5 раз и т.д.

Что такое IPO | Акции | Академия

Первичное размещение акций на бирже, или IPO, — это первая продажа акций открытой подписки неограниченному кругу лиц. Любая компания может привлечь капитал путем выпуска акций либо долговых ценных бумаг. Если до этого фирма никогда не выпускала акции открытой подписки, то такое размещение называют IPO.

Все компании делятся на два типа: открытые (публичные) и закрытые (частные).

В частных компаниях меньше акционеров, а владельцы не обязаны разглашать подробности своего бизнеса. Почти любой может основать такую компанию: нужно только вложить немного денег, собрать необходимые документы, а затем соблюдать правила отчетности, установленные регулятором. Большая часть малых и средних предприятий — общества закрытого типа. Но и крупные компании могут быть частными. Например, IKEA — закрытое акционерное общество.

Как правило, акции частной компании невозможно купить, вы можете обратиться напрямую к владельцам, но они не обязаны ничего вам продавать. Акции публичных компаний, напротив, хотя бы частично принадлежат третьим лицам и свободно торгуются на бирже. Поэтому IPO иначе называют «выходом на биржу».

У публичных компаний тысячи акционеров, а их деятельность строго регулируется. Они обязаны созывать совет директоров и публиковать финансовую отчетность раз в квартал. В США публичные компании отчитываются перед Комиссией по ценным бумагам и биржам (SEC). В других странах существуют аналогичные правительственные органы, которые осуществляют надзор за открытыми акционерными компаниями.

С точки зрения инвестора, главное преимущество публичных компаний в том, что их акции свободно торгуются на рынке, как любой другой биржевой товар. Если у вас есть деньги, вы всегда можете их инвестировать. Даже если генеральный директор компании ненавидит вас всеми фибрами души, он не сможет помешать вам купить ее акции.

Зачем нужно IPO?

Выход на биржу позволяет компании привлечь дополнительные средства, и обычно это весьма внушительная сумма. Кроме того, размещение акций на бирже открывает перед компанией новые финансовые возможности:

- Из-за тщательного контроля со стороны регуляторов агентства присваивают облигациям публичных компаний более высокий рейтинг.

- Пока на рынке есть спрос, публичная компания всегда может провести дополнительный выпуск акций.

Это облегчает сделки по слияниям и поглощениям, потому что в процессе всегда можно выпустить еще одну партию акций участвующих компаний.

Это облегчает сделки по слияниям и поглощениям, потому что в процессе всегда можно выпустить еще одну партию акций участвующих компаний. - Торговля на открытом рынке означает наличие ликвидных средств. Благодаря этому руководство может осуществлять программы участия служащих в прибылях компании, что, в свою очередь, помогает привлечь наиболее талантливых сотрудников.

Размещение акций на одной из ведущих мировых бирж считается весьма престижным. Раньше на IPO могли претендовать только частные компании с безупречными финансовыми показателями, и попасть на биржу было совсем не просто.

Но бум интернет-компаний все поставил с ног на голову. Отныне фирмам не нужно было демонстрировать хорошие финансовые показатели и успешную историю развития, чтобы выйти на биржу. Наоборот, IPO стали проводить владельцы небольших стартапов, которые хотели расширить свой бизнес.

В желании расшириться как таковом нет ничего плохого, но большая часть этих бизнесменов к тому моменту не зарабатывали вообще никакой прибыли и даже не планировали получать ее в обозримом будущем. Они создавали стартапы за счет венчурных инвестиций и не жалели средств, чтобы привлечь к компании достаточно внимания и вывести ее на открытый рынок прежде, чем у них закончатся деньги. Именно в таких случаях есть основания подозревать, что владельцы хотят провести IPO, просто чтобы обогатиться.

Такой подход называется стратегией ухода — когда после выхода на биржу владельцы не планируют оставаться в компании и развивать ее, чтобы приносить прибыль акционерам. Таким образом, IPO становится не новым этапом в развитии компании, а ее концом.

Как это вообще возможно? Помните: первичное размещение акций — это просто их распродажа. Здесь важно умение продавать. Если вы убедите инвесторов купить акции вашей компании, то сможете заработать на этом немало денег.

Как инвестировать в IPO. Часть 1

Когда у вас появляется сумма, которую вы хотите сохранить и приумножить, то первое, что приходит в голову это положить деньги в банк. Банковский вклад имеет низкий риск и низкую доходность. Средний процент по вкладам в долларах 1,5%.

Банковский вклад имеет низкий риск и низкую доходность. Средний процент по вкладам в долларах 1,5%.

Пример

У вас есть 10 000$. Вы кладете их в банк и через год получаете 10 150$. При условии, что банк надежный и выполняет выполняет свои обязательства через год ваш капитал вырастет на 150$.

Если цель не просто не потерять деньги, а вложить, чтобы заработать в долгосрочной перспективе, можно купить акции на бирже. Самое простое инвестиции в «голубые фишки», акции крупных компаний со стабильными показателями доходности, например, Apple, Amazon, Google.

Покупать акции крупных компаний это грамотная стратегия: долгосрочный тренд на рынке акций растущий, так что рано или поздно большинство акций покажет рост. Но дивиденды таких вложений скромные 2-3% считаются уже неплохим показателем, а горизонт инвестиций растянут ждать роста курса иногда приходится не один год.

Пример

Apple крупнейшая публичная компания в мире. На днях она достигла капитализации в 1 трлн. $. За прошлый год акции Apple выросли на 46%, но это был лучший результат за 8 лет с тех пор как в 2009 началось нынешнее (самое продолжительное в истории) ралли американского рынка. Те, кому удалось купить акции на дне кризиса, получили доходность около 39% годовых, но тем, кто купил на пике перед кризисом 2008 года, пришлось ждать 2 года, чтобы только выйти в ноль. Доходность за весь период составила 29% годовых. За последние же 5 лет доходность составляет уже всего 19% годовых. Дивиденды дают сейчас еще около 1,4%.

Таким образом, результат инвестиций сильно зависит от времени входа на рынок. Для наибольшей отдачи нужно покупать акции в период самой высокой волатильности в разгар кризиса, на что решится не каждый.

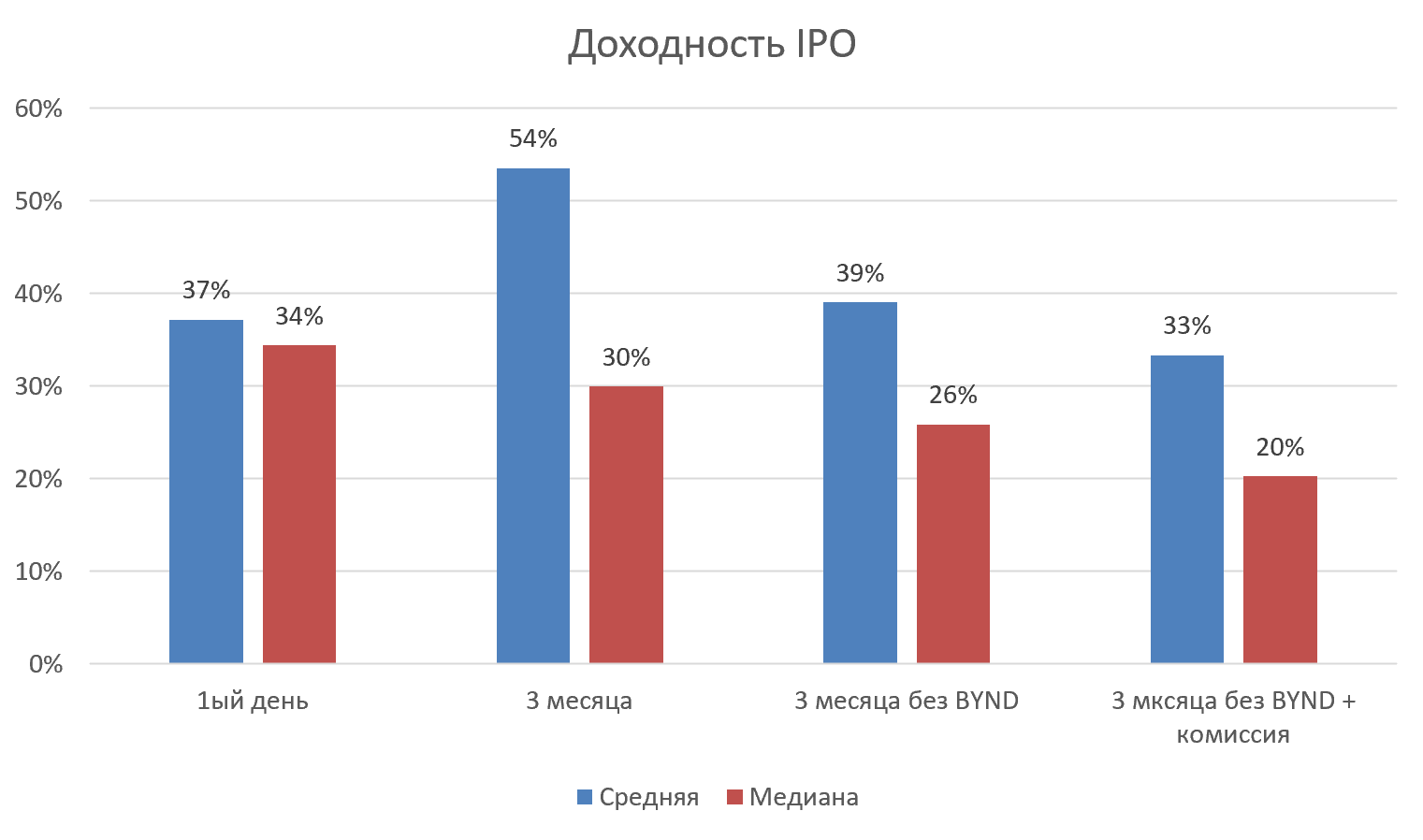

Более доходный и быстрый способ приумножения капитала участие в IPO. Такой вид инвестиций считается чуть более рискованным, чем простая покупка акций, но намного более доходным. В большинстве случаев акции на бирже начинают торговаться значительно выше цены размещения, и инвестор в плюсе с первого дня торгов.

В большинстве случаев акции на бирже начинают торговаться значительно выше цены размещения, и инвестор в плюсе с первого дня торгов.

Раньше частные инвесторы не могли участвовать в IPO, но сегодня это уже не так. Инвесторы с относительно небольшим капиталом могут купить акции самых перспективных компаний перед их размещением на бирже. Посмотрим, как и сколько на этом можно заработать.

IPO это Initial Public Offering, то есть первичное публичное размещение акций. Это процесс, во время которого компания предлагает купить свои акции неограниченному кругу инвесторов, то есть становится публичной.

Привлечь капитал

С помощью IPO компании получают доступ к максимально большому количеству инвесторов по всему миру. При этом финансирование не требует возврата компания не берет деньги в долг, а получает их в обмен на долю в бизнесе. Также публичным компаниям становится проще получать кредиты в банках, так как отчетность по финансовым показателям становится открытой.

Получить оценку

Акции, торгующиеся на бирже, дают наиболее точную оценку стоимости компании. Такая оценка может использоваться в переговорах о сделках по слияниям и поглощениям, причем компания может заплатить за покупку не деньгами, а собственными акциями. Стоимость акции используется для оценки работы топ-менеджеров и стимулирования опционными программами. Также публичный статус привлекает больше внимания, повышает известность и помогает в маркетинге.

Зафиксировать прибыль ранних инвесторов

Венчурные инвесторы, которые специализируются на вложениях в стартапы и финансируют компанию на ранних этапах, получают возможность «окэшиться» зафиксировать прибыль от своих инвестиций, продать часть акций новым инвесторам и вложить деньги в другие компании.

Андеррайтеры

Компания нанимает андеррайтеров инвестиционные банки, которые вкладывают свои деньги в процедуру IPO и «покупают» акции до того, как они окончательно попадут на биржу.

Заявка

Вместе с андеррайтерами компания разрабатывает проспект эмиссии форму s-1, где указывает все существенные факты о своем бизнесе: планы, цели использования средств, финансовую отчетность за последние годы, а также возможные риски для инвесторов конкуренцию, влияние регуляторов и прочее. Когда форма готова, её подают в SEC (комиссию по ценным бумагами и биржам США).

Roadshow

Далее компания проводит roadshow руководство ездит по миру и проводит презентации для потенциальных инвесторов: рассказывает о своем бизнесе, перспективах и условиях размещения. Уже во время roadshow начинается сбор заявок от инвесторов они сообщают, сколько акций и по какой цене готовы купить.

Выход на биржу

Непосредственно перед размещением рассчитывается окончательная цена акций, и инвесторам сообщают, сколько акций компания готова продать. Дальше начинаются торги и уже любой частный инвестор может купить любое количество акций.

Компания и андеррайтеры дорожат своей репутацией. Они стараются соблюсти интересы всех сторон: привлечь максимальное количество капитала и дать инвесторам возможность заработать. Поэтому цена акций при размещении обычно устанавливается с дисконтом по отношению к справедливой цене. После IPO цена растет, и растет заработок инвестора.

Однако акции нельзя продать сразу же после размещения на бирже. Устанавливается Lock up период время (обычно 180 дней), когда акции «заморожены». После окончания Lock up периода инвестор может продать акции и получить свои деньги.

Андеррайтеры принимают заявки только на очень крупные суммы, поэтому частный инвестор не может поучаствовать в IPO. Например, Goldman Sachs или Credit Suisse могут дать доступ к IPO c депозитом от 5 млн. долларов, при этом коэффициент исполнения для новых клиентов обычно не превышает 5%. Однако некоторые брокеры собирают пул инвесторов и участвуют в инвестиции коллективно.

Высокий порог входа в инвестицию одновременно ограничение и преимущество. Из-за того, что не все желающие могут поучаствовать в размещении, при открытии торгов на бирже появляется огромное количество желающих купить акции, что еще сильнее толкает цену вверх.

Из-за того, что не все желающие могут поучаствовать в размещении, при открытии торгов на бирже появляется огромное количество желающих купить акции, что еще сильнее толкает цену вверх.

Точная цена неизвестна

Перед IPO компания публикует только предполагаемый диапазон цен, который может измениться обычно не сильно. Точная цена размещения неизвестна.

Возможное снижение цены

По статистике 70-80% инвестиций в IPO приносят прибыль около 60-70%, но оставшаяся часть не достигает цены размещения и приносит убытки (в среднем около 30%).

Хотя, купив акции публичных компаний на бирже, вы не можете получить гарантию, что даже самые крупные из них не покажут неожиданное и резкое падение. Недавний пример Facebook. Компания с капитализаций более 600 млрд. $, выпустила негативный отчет после закрытия рынка 25 июля 2018. На следующий день инвесторы могли закрыть позиции только на 20% ниже.

Частичное исполнение заявок

В случае повышенного спроса заявки иногда исполняются не полностью. Если инвестор подал заявку на 5000$, то скорее всего, он получит акций на сумму в 2000-4000$. Точная цифра будет известна только по итогам IPO.

Выбрать брокера

В первую очередь нужно найти брокера, который предоставляет возможность участия в IPO. Каждый год порядка 250 компаний выходят на биржу брокеры отбирают самые перспективные и предлагают их своим клиентам.

Выбрать компанию

В шорт-листе конкретного брокера остается не так много вариантов для инвестиций. Информацию о компании: аналитику, мнения инвесторов и проспект эмиссии можно найти в интернете.

Поделить общую сумму на 3

Инвестор должен определить сумму, которую он готов выделить на IPO. Чтобы деньги постоянно работали, рекомендуется разделить общую сумму на 3 части и подавать заявку на новую инвестицию максимум на ⅓ от общей суммы. Тогда, несмотря на то, что часть денег будет «заморожена» на время Lock up периода, инвестор сможет вложить оставшуюся часть в новые идеи.

Подать заявку на участие в инвестиции и отслеживать прибыль

После выбора компании для инвестиции можно открыть счет и перевести деньги брокеру. Деньги поступят на счет, и брокер сообщит вам о ходе сделки: цену размещения на бирже, процент удовлетворения заявки и цену выхода.

Если вы оставили ⅔ инвестиционных денег, то отслеживайте новые инвестиционные идеи таких обычно бывает не больше 1-2 в месяц. Диверсификация ключ к успешным инвестициям.

16 июля 2018 United Traders опубликовала новую инвестиционную идею IPO Tenable. Это американская компания, которая разрабатывает ПО для обеспечения кибербезопасности. Число клиентов компании выросло за год на 19%, а выручка на 51%. Более половины компаний из списка Fortune 500, включая Amazon, Apple, JP Morgan, пользуются продуктами Tenable. При этом Tenable не использует заемные средства, что говорит об очень хорошем финансовом положении. Предыдущие размещения в сфере информационной безопасности показали доходность от 23 до 140%, что тоже говорит за участие в идее.

25 июля последний день подачи заявки на участие в инвестиции, то есть у инвестора есть 10 дней на принятие решения. Предположим, общая сумма для инвестиции 15,000 $, тогда на Tenable отдается 5000 $ (1/3 капитала), 10000 $ остается на счете для новых идей.

Компания разместила акции по 23 $. Спрос на акции был довольно высоким, поэтому заявки исполнились примерно на 40%, то есть инвестор получил акций на 2001 $ (примерно 87 акций), а оставшиеся 2999 $ вернулись ему на счет. Теперь у него есть 12999 $ свободных средств.

26 июля торги акциями на бирже начались по цене 33 $, то есть бумажная прибыль составляла около 43% в первый же день. Затем акции немного снизились и торгуются в районе 30 $, что примерно на 30% выше размещения. Теперь инвесторам нужно ждать 3 месяца, чтобы закрыть свои инвестиции.

26 октября дата окончания Lock up периода. За свои услуги брокер обычно взимает комиссию: около 3% за вход, 1,75% на выход и 20% от прибыли. Если предположить, что ко дню закрытия инвестиции цена акций останется на том же уровне, и инвестиция будет закрыта по 30$, то прибыль составит 2001 $ * 30,43% = 609 $. Вычитаем 20% комиссии от прибыли (121,80$), 3% от первоначальной инвестиции (60,03 $), 1,75% от суммы продажи за выход (45,68 $) и получаем чистый доход 381,49 $ при вложении 2001 $. Это 19% чистого дохода от инвестиции за 3 месяца и около 100% годовых при условии реинвестирования прибыли в новые идеи.

За свои услуги брокер обычно взимает комиссию: около 3% за вход, 1,75% на выход и 20% от прибыли. Если предположить, что ко дню закрытия инвестиции цена акций останется на том же уровне, и инвестиция будет закрыта по 30$, то прибыль составит 2001 $ * 30,43% = 609 $. Вычитаем 20% комиссии от прибыли (121,80$), 3% от первоначальной инвестиции (60,03 $), 1,75% от суммы продажи за выход (45,68 $) и получаем чистый доход 381,49 $ при вложении 2001 $. Это 19% чистого дохода от инвестиции за 3 месяца и около 100% годовых при условии реинвестирования прибыли в новые идеи.

Через некоторое время после размещения на бирже на рынке появятся опционы. Инвесторы смогут, не дожидаясь окончания Lock Up периода, закрыть позицию, уплатив комиссию около 10%. Тогда они не берут на себя риск возможного падения цены, но размер прибыли серьезно уменьшится. По статистике, лучше дождаться стандартного срока в 3 месяца и закрыть сделку в общем порядке.

В 2017 году United Traders поучаствовала в 11 IPO. 8 из 11 оказались удачными. Самая успешная Roku, акции которой мы купили по 14$ и продали по 54$, что обеспечило доходность нашим клиентам 286% при 100% исполнении заявки.

Три инвестиции Blue Apron, Tintri и Qudian закрылись в минус. Но если диверсифицировать портфель и инвестировать в несколько IPO подряд, то можно свести риски к минимуму.

Среднегодовая доходность в долларах с реинвестированием составила 57%. Средняя прибыль за сделку 34%.

На середину 2018 года United Traders уже поучаствовала в 17 IPO, 14 из которых оказались прибыльными. Zscaler и Zuora показали самую высокую доходность 155,5% и 95,7% соответственно.

Актуальные IPO мы публикуем на витрине инвестиционных идей на сайте United Traders, а также делаем обзоры компаний, выходящих на биржу, на UT Magazine. Подпишитесь на Telegram-канал или рассылку, чтобы получать актуальные инвестиционные идеи.

8 — Сетевой релейный контроллер Dataprobe iPIO-8

Вопрос: Я пытался найти этот ответ в течение нескольких дней, извините, мне нужна помощь. В основном я хочу использовать это, чтобы включить свет. Я хочу использовать один из входов в качестве физического включения. Можно ли иметь кнопку мгновенного включения для изменения состояния реле? Реле 1 выключено, кнопка мгновенно посылает сигнал на вход 1, в свою очередь изменяет состояние реле 1.

В основном я хочу использовать это, чтобы включить свет. Я хочу использовать один из входов в качестве физического включения. Можно ли иметь кнопку мгновенного включения для изменения состояния реле? Реле 1 выключено, кнопка мгновенно посылает сигнал на вход 1, в свою очередь изменяет состояние реле 1. Ответ: Спасибо за терпение. Вот ответ, который мы получили от нашего контактного лица Dataprobe:

Последняя версия кода ipio8 (1.21.105) поддерживает как мгновенный, так и импульсный сигнал. Его настройка находится в разделе удаленной настройки текущего руководства на странице 9. (Мы загрузили руководство для вашего удобства)

Каждый локальный вход на iPIO-8 может использоваться для активации одного реле на удаленном iPIO-8. единицы измерения. Запрограммируйте секцию удаленного реле, выбрав, какое удаленное реле будет управляться каждым входом. Выберите номер реле на удаленном блоке, которым будет управлять. Настройки On Open и On Close позволяют пользователю определять действие, которое будет выполнять удаленное реле, когда вход открыт или закрыт.Возможные варианты: Open, Close или Pulse — Open и Pulse — Close. Если выбрано Pulse — Open или Close, реле на мгновение перейдет в выбранное состояние (разомкнуто или замкнуто) на время, указанное в столбце Pulse.

Таким образом, вы можете запрограммировать вход 1 на «на замыкание», чтобы закрыть реле 1. Затем при кратковременном замыкании на входе реле замыкается. Запрограммируйте вход 1 «на разомкнут» на «Нет», чтобы при размыкании входа реле 1 оставалось закрытым. Вам понадобится другой метод, чтобы снова открыть реле, поскольку нет возможности переключения.Вы можете запрограммировать вход 2 «при закрытии», чтобы размыкать реле 1, или использовать веб-страницу, чтобы очистить реле, или даже протокол DxP и создать ярлык на рабочем столе, чтобы очистить реле. Вы даже можете использовать вход 1 «при закрытии» для импульса замыкания с задержкой, чтобы реле само отключилось после этой задержки.

Что касается света, мы замыкаем реле, и светодиод на устройстве будет указывать на замыкание, но вам нужно будет сделать так, чтобы реле управляло светом. Светодиодные или слаботочные устройства.

Через месяц или около того для iBoot-G2 + будет доступен новый код, который позволит замыканию контакта переключать розетку переменного тока.

Вопрос: Здравствуйте, мне нужен внешний источник питания для использования IPIO 8?

Ответ: Спасибо за ваш запрос,

Dataprobe p / n PS-WRI-6 будет внешним источником питания для замены Dataprobe iPIO-8.

Пожалуйста, дайте нам знать, если вы хотите узнать цену, или если есть еще что-нибудь, с чем мы можем вам помочь!

врожденная порочность неодушевленных предметов в интернет-сленге, текстовых сообщениях в чате и субкультуре от AcronymsAndSlang.com

IPIO означает врожденную извращенность неодушевленных предметов

Какое сокращение означает врожденная порочность неодушевленных предметов?

врожденная порочность неодушевленных предметов может быть сокращена как IPIO

Самые популярные вопросы, которые люди ищут перед тем, как перейти на эту страницу

| Q: A: | Что означает IPIO? IPIO означает «врожденная извращенность неодушевленных предметов». |

| Q: A: | Как сократить «врожденная порочность неодушевленных предметов»? «врожденная извращенность неодушевленных предметов» может быть сокращена как IPIO. |

| Q: A: | Что означает аббревиатура IPIO? Значение аббревиатуры IPIO — «врожденная извращенность неодушевленных предметов». |

| Q: A: | Что такое аббревиатура IPIO? Одно из определений IPIO — «врожденная извращенность неодушевленных предметов».  |

| Q: A: | Что означает IPIO? Аббревиатура IPIO означает «врожденная извращенность неодушевленных предметов». |

| Q: A: | Что такое врожденная порочность неодушевленных предметов? Наиболее распространенное сокращение от «врожденной порочности неодушевленных предметов» — IPIO. |

Аббревиатуры или сленг с аналогичным значением

iPIO-8 — 8-портовый сетевой контроллер ввода-вывода — Glexia

iPIO: Ethernet I / O

Замыкание транспортных контактов по сети

iPIO-8 Восемь входов — восемь выходов

IPIO-8Dataprobe предлагает восемь входов и восемь выходов, управляемых через Интернет, которые управляются через Telnet и SNMP.IPIO обеспечивает управление сетью для реальных событий посредством удаленного реагирования на физические события.

Решения для мониторинга и управления Dataprobe идеально подходят для:

- Мониторинг окружающей среды

- Системы производственного контроля и тестирования

- Заводская автоматизация

- Управление процессами

- Безопасность и управление воротами

- Транспортный порт ввода-вывода Ethernet

- Системы автоматизации зданий

- Лабораторная автоматика

Возможности применения

iPIO прост в установке и использовании, но позволяет разрабатывать очень гибкие телеметрические системы.Мы также можем работать с вами, чтобы адаптировать индивидуальные и OEM-приложения к вашим конкретным потребностям.

iPIO — двунаправленный транспорт событий

iPIO дает вам возможность передавать цифровой ввод-вывод по сетям Ethernet с помощью IP-протоколов. Несколько устройств iPIO могут обмениваться данными между собой для передачи информации ввода-вывода по вашей сети, а ссылки являются двунаправленными, поэтому события в любом месте отражаются на любом другом сайте. Любые изменения состояния отображаются на другом конце сети как релейные выходы.Для сквозной транспортировки требуется 2 устройства. См. Скидка на парные устройства.

Любые изменения состояния отображаются на другом конце сети как релейные выходы.Для сквозной транспортировки требуется 2 устройства. См. Скидка на парные устройства.

iPIO — Сетевой мониторинг и управление

Получайте обновления статуса в реальном времени в своем веб-браузере и щелкните, чтобы управлять любым реле. Мониторинг и управление цифровым вводом / выводом по всему миру с помощью диспетчера, совместимого с SNMP V2. iPIO также отправляет электронную почту, когда происходят события.

iPIO — отчеты о событиях на нескольких объектах

Один цифровой вход может запускать релейное управление в нескольких удаленных точках. С iPIO один сигнал тревоги может запускать события во всей сети, что упрощает реагирование на физические события и удаленное управление системами:

- Климат-контроль

- Промышленный контроль

- Оповещения системы безопасности

- Двери пожарной части

- Ирригационные системы

iPIO — объединение событий

События из нескольких мест также могут быть объединены в центральную точку сигнализации.Цифровые входы с любого устройства iPIO можно сопоставить с релейным выходом любого другого устройства, что дает вам максимальный контроль:

- Сводка аварийных сигналов окружающей среды

- Системы предупреждения о шторме

- Оповещения системы безопасности

- Управление насосом

iPIO Характеристики:

| Реле, управляемые через Интернет | Управление реле в один клик из понятного интерфейса веб-браузера. Установите имя, квалификационное время и цветовую схему для каждого реле. |

| Мониторинг состояния в реальном времени | Непрерывное обновление статуса ввода. Нет необходимости обновлять браузер. Установить название и цветовую схему для каждого реле |

| Транспортировка GPIO по сети | Отправить информацию о закрытии контакта по сети в одно или несколько мест. |

| Замыкание контактов по IP | Управляйте с помощью SNMP или создавайте собственные программы для управления реле по сети. |

| Контроль канала с аварийным сигналом | Непрерывно контролирует канал передачи данных между каждым устройством и предупреждает вас о сбое сети. |

| Уведомление по электронной почте | Получать обновления обо всех действиях ввода и / или вывода. |

| Управление SNMP | MIB, совместимый с SNMP V2c.Интегрируйте в вашу схему управления сетью. |

| Мониторинг влажного или сухого входа | Настраивается на входы + VDC 3-30 В. |

| Распределение по нескольким сайтам | Получите информацию о состоянии из одной точки в несколько мест одновременно. Идеально подходит для оповещений о сбросе нагрузки и безопасности. |

| Объединение аварийных сигналов | Суммируйте несколько точек срабатывания сигнализации в одно место. |

| IPO | Первичное публичное размещение Академия и наука »Экономика — и многое другое … | Оценить: | |||

| IPO | Выплата процентов Бизнес »Бухгалтерский учет | Оцените: | |||

| IPO | Управление интеллектуальной собственности Правительственное» Право и юриспруденция | 9030 it: | |||

| IPO | Офис интегрированной программы Академия и наука »Метеорология и многое другое. | Оцените: | |||

| IPO | Ввод, процесс, вывод Вычисления »Общие вычисления — и многое другое … | Оцените: | |||

| IPO | Инвестирование окупается Бизнес »Фондовая биржа | Оцените: | |||

| IPO | Point Оптимизация Оцените: | ||||

| IPO | Интернет-протокол Более…. Вычислительная техника »Сети | Оцените: | |||

| IPO | Вероятно завышенная цена Бизнес» Общий бизнес — и многое другое … | Оцените: | |||

| IPO | Институциональный сотрудник по условно-досрочному освобождению Правительственный »Юридический и юридический | Internationale Prufungs Ordnung Бизнес »Компании и фирмы | Оцените его: | ||

| IPO | | ||||

| IPO | International Pruefungs Business 937000 Business 9377 Business | Оцените: | |||

| IPO | Возможности немедленной прибыли Бизнес »Общий бизнес | Оцените это: | |||

| IPO | Начальный государственный офис Государственный офис | Оцените: | |||

| IPO | Ввод, обработка и вывод Вычисления »Программное обеспечение | 900 Оцените: 9 | |||

| IPO | Вариант производительности установки Бизнес »Общий бизнес | Оцените его: | |||

| IPO | Первоначальное предложение игрока Sports | Оцените это: | |||

| IPO | Мгновенный владелец Porsche Разное »Приколы | Оцените это: | |||

| Интернет | Оцените: | ||||

| IPO | Возможность немедленной прибыли Разное »Funnies | 1 | |||

| IPO | Инфраструктура Производственные операции Бизнес »Общий бизнес | Оцените его: | |||

| IPO | Insane Peoples Outing Разное 9997 9007 | 903 02 | Оцените это: | ||

| IPO | Я Peek Out Интернет »Чат | Оцените это: | |||

| 5 IPO | Ideological , Политическая и организационная Государственная »Политика | Оцените: | |||

| IPO | Индийский почтовый перевод Бизнес | Оцените: |

Индикация интереса (IOI) Определение

Что такое индикатор интереса (IOI)?

Индикация интереса (IOI) — это выражение андеррайтинга, показывающее условную, не имеющую обязательной силы заинтересованность в покупке ценной бумаги, которая в настоящее время находится на регистрации и ожидает одобрения Комиссии по ценным бумагам и биржам (SEC). Брокер инвестора обязан предоставить инвестору предварительный проспект эмиссии. Однако IOI в мире слияний и поглощений имеют схожие цели, но осуществляются по-другому.

Брокер инвестора обязан предоставить инвестору предварительный проспект эмиссии. Однако IOI в мире слияний и поглощений имеют схожие цели, но осуществляются по-другому.

Ключевые выводы

- Признаки заинтересованности (IOI) — это необязательные соглашения о покупке ценной бумаги, когда она станет доступной.

- Эти ценные бумаги выражены во время регистрации IPO.

- Биржевые маклеры — это те, кто размещает IOI.

- Несмотря на то, что они не являются обязательными, это только серьезные запросы.

- Выражение интереса к IOI не дает никаких гарантий безопасности после того, как оно достигнет IPO.

Как работает индикатор интереса (IOI)

В мире ценных бумаг и инвестирования указание интереса (IOI) обычно выражается до IPO (первичного публичного предложения). Он демонстрирует условный, необязательный интерес к покупке ценной бумаги, которая в настоящее время ожидает одобрения регулирующих органов (ценные бумаги в США должны быть одобрены SEC).IOI не является обязательным, поскольку продажа ценных бумаг в процессе регистрации является незаконной. Биржевой маклер инвестора должен предоставить инвестору предварительный проспект эмиссии. IOI остается открытым и не является обязательством покупки.

IOI включает в себя выражения торгового интереса, которые содержат один или несколько из следующих элементов: название ценной бумаги, покупает или продает участник, количество акций, мощность и / или цена покупки или продажи.Фирмы и брокеры-дилеры имеют возможность в электронном виде сообщать или рекламировать собственный или клиентский торговый интерес в форме IOI на рынке либо через свои собственные системы, либо через специализированные торговые платформы.

Признаки заинтересованности в IPO обычно принимаются в порядке очереди. Поскольку спрос на ценные бумаги может превышать предложение, доступное для распределения, указание интереса не гарантирует, что вы сможете участвовать в IPO.

IOI не является юридическим обязательством покупки, но дает инвестору общее представление о финансовом положении компании. Это поможет принять решение о покупке или нет.

Особые соображения

В мире слияний и поглощений указание интереса аналогично намерению IOI для первичного публичного предложения, но с другими компонентами. Опять же, это необязательное соглашение, но этот вид IOI обычно приходит в виде подготовленного письма, написанного покупателем и адресованного продавцу.Цель состоит в том, чтобы продемонстрировать искренний интерес к покупке компании. Среди прочего, IOI должен предоставить руководство по целевой оценке для компании-объекта приобретения, а также должен описать общие условия для завершения сделки. Элементы типичного IOI для слияний и поглощений часто включают, но не ограничиваются:

- Примерный ценовой диапазон; может быть выражено в долларовом диапазоне (например, от 10 до 15 миллионов долларов) или кратно EBITDA (например,г., от 3 до 5x EBITDA). Общедоступность средств и источников финансирования у покупателя.

- План удержания руководства и роль собственников капитала после операции.

- Необходимые элементы комплексной проверки и приблизительная оценка сроков проверки.

- Возможные предлагаемые элементы структуры сделки (актив против капитала, сделка с использованием заемных средств, денежные средства против капитала и т. Д.).

- Таймфрейм для закрытия сделки.

iPIO — Часть 2

Возможный сценарий — PIO на сцене с iPad

В вашем местном торговом центре только что произошла стрельба.Ваш ЛИП на месте. Ему / ей необходимо сообщить общественности, что эта область с высокой посещаемостью заблокирована, и они должны оставаться в стороне, поэтому он публикует твит и заметку в Facebook с важной информацией, включая ссылку на карту области, от которой следует держаться подальше. через iPad. СМИ, конечно, сейчас ищут информацию в вашем отделе. СОИ рассылает обновления, в том числе фотографию преступника и инсценировку информации для СМИ по электронной почте на iPad. Затем он / она снимает и публикует короткий видеопресс-релиз через YouTube или, возможно, даже транслирует сеанс Skype в прямом эфире на iPad.Затем СОИ отслеживает освещение событий в прессе через iPad, чтобы убедиться, что СМИ не транслируют информацию, важную для охраны места происшествия.

СОИ рассылает обновления, в том числе фотографию преступника и инсценировку информации для СМИ по электронной почте на iPad. Затем он / она снимает и публикует короткий видеопресс-релиз через YouTube или, возможно, даже транслирует сеанс Skype в прямом эфире на iPad.Затем СОИ отслеживает освещение событий в прессе через iPad, чтобы убедиться, что СМИ не транслируют информацию, важную для охраны места происшествия.

Как только подозреваемый арестован и место происшествия установлено, ваш отдел проводит пресс-конференцию, чтобы рассказать о событиях в торговом центре. Ваш PIO снова отправляет уведомления прессе по электронной почте и в социальных сетях со своего iPad, сообщая им о прижимной лапке. Во время пресс-конференции СОИ использует iPad, подключенный к проектору, для представления карт, изображений и снимков, помогающих средствам массовой информации объяснять события.

СОИ пишет и отправляет со своего iPad краткий пресс-релиз, содержащий любую дополнительную информацию о мероприятии. Затем распечатывает или сохраняет все новостные статьи, написанные или транслируемые со своего iPad, для дальнейшего использования.

Хотя вышеупомянутый сценарий немного амбициозен в отношении того, что один PIO может выполнить на месте, iPad действительно делает все это возможным. Ниже я расскажу о некоторых элементах, которые вам понадобятся для выполнения задач, описанных в сценарии.Помните, что для использования на месте вашему iPad потребуется подключение к Интернету через сотовую связь или Wi-Fi, как описано в части 1.

В части 1 мы рассказали об iPad и о том, как его можно использовать прямо из коробки вашим PIO, что сэкономит ему уйму времени и усилий. Теперь давайте рассмотрим некоторые приложения (также известные как приложения) и аксессуары, которые делают его более мощным инструментом. Между прочим, существуют тысячи приложений, я перечисляю только те, которые использую лично, и могу порекомендовать использовать PIO.

ПРИМЕЧАНИЕ. Apple недавно объявила о выпуске iOS 5.0 (возможно, в сентябре), обновления операционных систем, используемых их мобильными устройствами. Обновление 5.0 для iPad2 может привести к тому, что некоторые из приложений, которые мы будем обсуждать, станут менее необходимыми, поскольку многие из функций, которые они предоставляют, будут встроены в само программное обеспечение iPad.

Apple недавно объявила о выпуске iOS 5.0 (возможно, в сентябре), обновления операционных систем, используемых их мобильными устройствами. Обновление 5.0 для iPad2 может привести к тому, что некоторые из приложений, которые мы будем обсуждать, станут менее необходимыми, поскольку многие из функций, которые они предоставляют, будут встроены в само программное обеспечение iPad.

APPS для рассмотрения

Новости

Zite и Flipbook — агрегаторы новостей — эти приложения собирают истории, которые могут вас заинтересовать, и отображают их в формате журнала в одном удобном месте для чтения.Zite и Flipbook — два из лучших. У большинства местных новостных агентств обычно есть бесплатные приложения или веб-сайты, чтобы вы также могли следить за местными событиями.

Запись

Словарьговорит сам за себя. Quick Office позволяет просматривать и писать документы Microsoft, электронные таблицы и презентации Power-Point.

Социальные сети

- Blogpress

- Твиттер

- Hootsuite

- MyPad +

Эти приложения помогут вам публиковать сообщения в блогах ваших отделов или в учетных записях Twitter и Facebook.

Презентации

Электронный проекторпозволяет проецировать слайд-презентацию и лазерную точку или электронный эскиз на экране, чтобы выделить что-то. Quick Office позволяет создавать и показывать презентации Power Point прямо на iPad.

Хранилище файлов

- Dropbox

- Instapaper

- Тайник

- Яблочное облако

Dropbox — это онлайн-хранилище, для которого вы создаете учетную запись и просто загружаете свои файлы.К этим файлам можно получить доступ из любого места, если у вас есть подключение к Интернету. Instapaper позволяет сохранять новые истории, опубликованные в Twitter, Facebook и в Интернете, чтобы вы могли прочитать их позже. Stash позволяет безопасно хранить документы, изображения и видео. Apple выпустит свой новый облачный сервис, в котором вы можете сохранять и загружать элементы. Это похоже на Dropbox.

Stash позволяет безопасно хранить документы, изображения и видео. Apple выпустит свой новый облачный сервис, в котором вы можете сохранять и загружать элементы. Это похоже на Dropbox.

Обработка фотографий и сканирование

PS Express — это сильно разбавленная версия Photoshop для iPad.Тем не менее, он должен предоставить вам достаточно инструментов для базового редактирования фотографий, которые вы можете сделать или которые нужно отправить. Сканировать в PDF позволяет сканировать документ и сохранять его как файл PDF для отправки.

ПРИНАДЛЕЖНОСТИ к рассмотрению

Чехол и клавиатура Logitech для iPad от Zagg — 99 долларов — Это бесценный предмет. Беги, не ходи, чтобы купить один после того, как получишь свой iPad. Это массивный металлический корпус, который можно использовать как клавиатуру Bluetooth.

Apple AV Adapter — 39 долларов США — Вы можете приобрести цифровой или VGA адаптер для подключения iPad к телевизору, проекторам для презентаций и т. Д.Еще одна легкая покупка.

Комплект для подключения камеры Apple iPad — 29 долларов США — это дополнительный комплект, если вы хотите использовать внешнюю цифровую камеру вместо внутренней камеры iPad.

Мы едва рассмотрели лишь некоторые возможности iPad и то, как он может помочь вашему iPIO в работе. Если в вашем отделе есть iPad и он использует его для работы PIO или других задач, поделитесь своим опытом, а также какими приложениями и аксессуарами вы пользуетесь в области комментариев.

Что такое IPO и как инвестировать в IPO в Индии

Просматривая страницы газеты, вы видите объявление о предложении компанией IPO.Если вы из числа людей, которым интересно, , что такое IPO или что такое значение IPO? Здесь мы познакомим вас с основными терминами и понятиями, связанными с ним.

- Определение IPO

- Как компания предлагает IPO?

- Почему компания предлагает IPO?

- Стоит ли инвестировать в IPO?

- Что нужно знать перед инвестированием

IPO означает первичное публичное размещение акций . Это процесс, при котором частная компания становится публичной компанией, впервые предлагая свои акции общественности. Частная компания, у которой есть горстка акционеров, делит собственность, становясь публичной, торгуя своими акциями. Благодаря IPO компания получает свое имя на фондовой бирже.

Это процесс, при котором частная компания становится публичной компанией, впервые предлагая свои акции общественности. Частная компания, у которой есть горстка акционеров, делит собственность, становясь публичной, торгуя своими акциями. Благодаря IPO компания получает свое имя на фондовой бирже.

Компания, прежде чем стать публичной, нанимает инвестиционный банк для проведения IPO. Инвестиционный банк и компания уточняют финансовые детали IPO в андеррайтинговом соглашении.Позже, вместе с соглашением об андеррайтинге, они подают заявление о регистрации в SEC. SEC внимательно изучает раскрытую информацию и, если она верна, назначает дату для объявления IPO.

Почему компания предлагает IPO?1. Проведение IPO — это занятие по заработку. Каждой компании нужны деньги, например, на расширение, улучшение бизнеса, улучшение инфраструктуры, погашение кредитов и т. Д.

2. Торговля акциями на открытом рынке означает повышение ликвидности.Это открывает двери для планов владения акциями сотрудников, таких как опционы на акции и другие планы вознаграждения, что привлекает таланты в сливочном слое

3. Выход компании на биржу означает, что бренд добился достаточного успеха, чтобы его имя вспыхнуло на фондовых биржах. Это предмет доверия и гордости любой компании

.4. На требовательном рынке публичная компания всегда может выпустить больше акций. Это откроет путь к приобретениям и слияниям, поскольку акции могут быть выпущены в рамках сделки

.Типы IPO

Если вы новый инвестор, то жаргон, связанный с первичным публичным размещением акций, может вас сбить с толку.Чтобы прояснить вашу путаницу, есть две основные категории IPO, предлагаемых компаниями.

Предложение с фиксированной ценой

Предложение с фиксированной ценой довольно простое. Компания заранее объявляет цену первичного публичного размещения акций. Итак, когда вы участвуете в первичном публичном размещении акций с фиксированной ценой, вы соглашаетесь заплатить полную сумму.

Итак, когда вы участвуете в первичном публичном размещении акций с фиксированной ценой, вы соглашаетесь заплатить полную сумму.

Книжное строительство, предлагающее

При размещении букбилдинга цена акций предлагается в диапазоне 20 процентов, и заинтересованные инвесторы делают свои заявки.Нижний уровень ценового диапазона называется минимальной ценой, а верхний предел — максимальной ценой. Инвесторы делают ставки на количество акций и цену, которую они хотят заплатить. Это позволяет компании проверить интерес инвесторов к первичному публичному размещению акций до объявления окончательной цены.