Что такое ETF (Exchange Traded Fund) и примеры лучших фондов

Частные инвестиции с каждым годом пользуются все большим спросом среди частных инвесторов. Даже относительно небольшой капитал в $2000 – 3000 может позволить сформировать инвестиционный портфель из акций наиболее капитализированных предприятий со всего мира.

При незначительном стартовом капитале и при отсутствии опыта торговли на фондовом рынке рекомендуется обратить внимание на такой инструмент как ETF фонды.

Что такое ETF или биржевые фонды простыми словами

ETF (Exchange Traded Fund) – это инвестиционные фонды, которые в виде акций торгуются на фондовой бирже.

ETF — это тип фонда, который владеет базовыми активами (акции, облигации, фьючерсы, золото, валюта и т. д.) и делит собственность этих активов на акции. Если же говорить проще, то ETF — это целая «корзина с акциями», которая включает в себя самые разнообразные активы, но торгуется как одна акция.

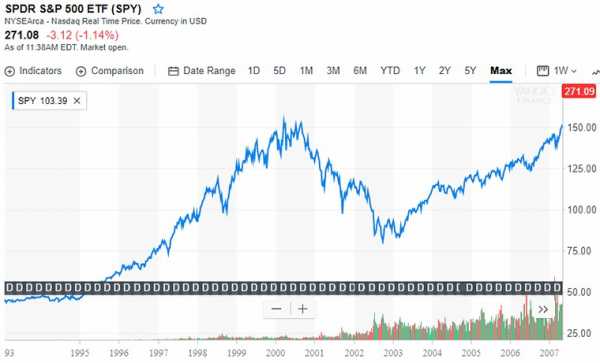

Изначально ETF появились в виде индексных фондов – корзины, которые копируют составы фондовых индексов, вроде Dow Jones или S&P 500. К примеру, одним из наиболее распространенных ETF фонд SPY, стоимость которого соответствует фондовому индексу S&P 500.

Поэтому ETF называют индексными фондами. Но сейчас есть много фондов, которые берут за основу не только индекс, а отрасль или отдельное направление.

Формирование стоимости ETF, в зависимости от специфики, соответствует ценовому движению товаров, экономических секторов, географической зоны, стоимости компаний включенных в корзину фонда.

Цена одной акции ETF SPDR S&P 500 в пределах $220-300, поэтому данный инвестиционный инструмент активно используется как юридическими, так и физическими лицами. Получается, что за 2-3 сотни долларов вы можете купить корзину из 500 самых крупнейших компаний в Америки.

В зависимости от характеристик, активы фондов ETF можно разделить на такие категории как:

- Фонды, которые отражают динамику различных экономических секторов. Такие активы отражают практически все направления экономической деятельности. К примеру, известный фонд SPDR S&P Retail отражает тенденцию развития розничных продаж компания, которые входят в индекс S&P

- Инверсные ETF. К примеру, если инвестор предполагает, что индустриальный индекс Dow Jones будет падать, ему следует приобрести актив с названием ProShares Short Dow Именно слово Short в данном наименовании указывает на инверсию.

- Облигационные ETF. Входящие в состав данных фондов активы имеют фиксированную доходность. Их приобретение предполагает инвестиции в государственные, корпоративные и муниципальные облигации, которые могут отличаться по периодам выплат (погашения).

- Индексные ETF. В состав активов входят индексы определенных государств или отдельных регионов. К таковым относится ETF, отображающий динамику индекса фондового рынка Японии – iShares MSCI Japan.

- Валютные ETF. Активами являются фьючерсы на наиболее востребованные мировые валюты или депозиты в иностранных денежных единицах. Данные фонды отображают как динамику ценового развития одной валюты, так и тенденцию валютных корзин. Фонды PowerShares DB U.S.Dollar, Bullish (NYSE:UUP) и Bearish (NYSE:UDN) специализируются на отслеживании движения курса доллара США по отношению к прочим востребованным валютам.

- Сырьевые ETF. Активы состоят из сырьевых товаров, которые торгуются на мировых биржевых площадках. Так фонды SPDR Gold Shares и US Natural Gas отображают текущую стоимость золота и природного газа. Подоюные ETF могут включать в себя набор компаний занимающимися добычей и обработкой товаров.

ETF простыми словами – это удобный и востребованный финансовый инструмент как для извлечения пассивного дохода, так и для активного трейдинга.

Доходность ETF

Доходность ETF сильно разнится в зависимости от отрасли, корзины и направления.

Если говорить о самых успешных примерах высокодоходных и низкорисковых фондов, в первую очередь можно отметить такие организаци:

WisdomTree Total Dividend Fund (DTD)

FlexShares Quality Dividend Defensive Index Fund (QDEF)

QDEF также примеривается к широкому рынку, выискивая по всему миру активы с высокой доходностью, и невысокой степенью риска.

Доходность самомго известного ETF – SPY, который повторяет индекс S&P за последние 3 года составила 71,58%, а за 5 – 106%.

Также инвесторам стоит обратить внимание на фонд EEH. База активов сформирована на основе компаний с высоким уровнем капитализации. Торговая стратегия фонда предполагает применение технического анализа, что благоприятно отражается на доходности. Такой подход позволил обеспечить прирост к капиталу в 230% за 1 год, 396 за 3 и 443% за 5 лет.

Облигационные фонды в силу специфики показывают более низкую доходность. Фонд TTL, активы которого отражают 20-летние долговые расписки США за год обеспечил прирост в 17%, а за 5 лет в 43%.

Рынок недвижимости отображается в активах фонда VNQ. Доходность за год варьируется в диапазоне от 42% до 59%. За последние 5 лет данный ETF установил доход на уровне 120%.

Примеры известных ETF и управляющих компаний

Приводя пример самых известных ETF, никак нельзя обойти вниманием эту тройку:

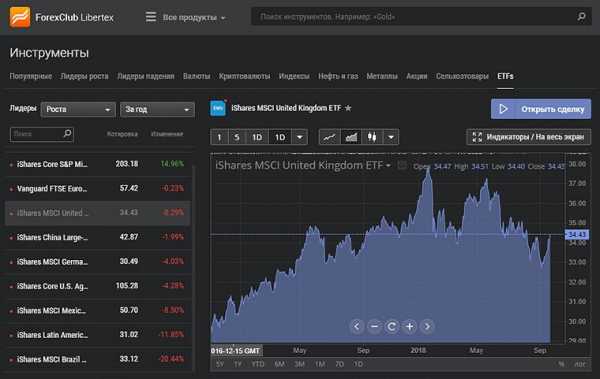

Blackrock — сегодняшний лидер на рынке инвестиций. Изначально компания была задумана как небольшой проект, специализирующийся на низко-рискованных инструментах с фиксированной доходностью и риск-менеджменте и введена в работу усилиями восьми трейдеров в 1988 году. В настоящий же момент капитализация холдинга уже превышает $4.9 трлн, а самую большую известность ему принесла линейка фондов iShares, которые вы можете найти у брокера Libertex:

ETF iShares занимаются практически всем, что может принести инвестору доход (облигации, индексы, товары, сырьё и т. д. География у iShares охватывает многие страны, но особый интерес представляют финансовые рынки Сингапура, Японии, Германии, Испании и других развитых стран). Всего холдинг «держит» ~300 биржевых фондов, занимая безусловное лидерство в своей нише.

State Street Global Advisors (SPDR)

Второй по объёмам капитализации ($2.34 трлн) институт инвестиций в США. Как независимая структура начал существование ещё в 1978 г., «отпочковавшись» от материнской State Street Corporation. Из-за интересного сокращения названия фонда, на трейдерском сленге его акции  часто называют «пауками» (spiders). Сегодня холдинг держит на балансе 144 фонда, в числе которых и знаменитый (SPY, GLD) или «золотой» ETF. Самая сильная сторона SPDR заключается в том, что он предоставляет инвестору РЕАЛЬНУЮ диверсификацию — в списке есть самые разные активы со всех финансовых рынков планеты.

часто называют «пауками» (spiders). Сегодня холдинг держит на балансе 144 фонда, в числе которых и знаменитый (SPY, GLD) или «золотой» ETF. Самая сильная сторона SPDR заключается в том, что он предоставляет инвестору РЕАЛЬНУЮ диверсификацию — в списке есть самые разные активы со всех финансовых рынков планеты.

Vanguard (Vanguard ETF)

Ещё один корифей американского рынка инвестиций с общей капитализацией ~$2 трлн. Организация была основана знаменитыми американским предпринимателем Джоном Боглом ещё в 1974 году. Компания предоставляет доступ к 67 ETF и охватывает весь фондовый рынок США.

Среди известных и востребованных ETF можно выделить:

First Trust NYSE Arca Biotechnology. Доходность данного фонда около 100% годовых. В инвестиционный портфель входят 30 наиболее перспективных компаний США, специализирующихся на разработке инновационных продуктов. Отличительной особенностью данного ETF является то, что акции всех предприятий в портфеле представлены не в зависимости от капитализации, а в равных значениях.

Guggenheim S&P 500 Pure Value. Доходность фонда варьируется в диапазоне от 80% до 110% годовых. Активы включают в себя наиболее доходные акции из линейки S&P 500. В инвестиционный портфель входят не все акции крупных американских компаний. Они отбираются по следующим критериям:

- отношение номинальной стоимости ценных бумаг к рыночной;

- размер дивидендов;

- отношение капитализации предприятия к обороту.

Среди акций в данном фонде стоит выделить такие масштабные предприятия как Chevron и Ford Motor, а также банки Morgan Stanley и Bank of America.

Guggenheim S&P SmallCap 600 Pure Value. Доходность фонда от 75% до 82% годовых. По специфике работы данный ETF очень схож с предыдущим. Отличие в том, что фонд Guggenheim S&P SmallCap 600 Pure Value в качестве активов использует акции компаний с малой капитализацией, которые входят в индекс S&P 600.

ETF в России

Из-за особенностей российского законодательства эти фонды не могут быть в полной мере названы классическим ETF, но нужно отметить, что те компании, которые уже присутствуют на рынке, стараются максимально точно придерживаться всех формальностей.

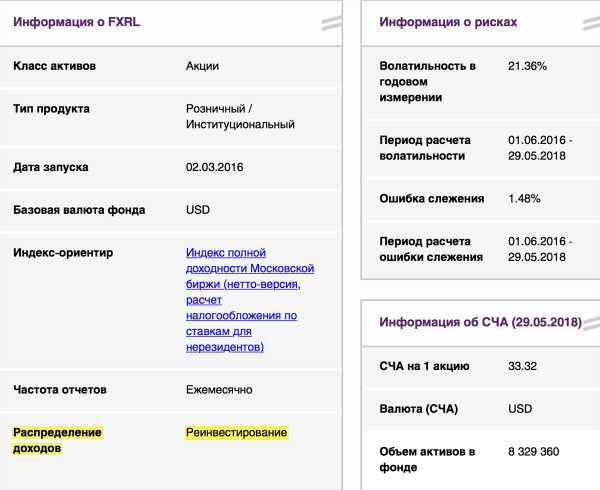

В настоящий момент на российском рынке торгуются акции уже 12 фондов от финансовой группы FinEx (finex ETF). Они номинированы как в рублях, так и в иностранных валютах (доллары США, евро, фунте). В доступе есть самые разные активы (акции разных стран, еврооблигации, патентные и казначейские бумаги, золото и т. д.).

Важно заметить, что некоторые акции, которые входят в состав ETF предполагают выплату дивидендов держателям. Еще пару лет назад они начислялись на личный счет инвестора, однако сегодня они реинвестируются, что отражается на росте всего инвестиционного портфеля.

Также перемены в первую очередь обусловлены сменой системы налогообложения на доход от инвестиционной деятельности. Сегодня этот налог составляет 13% для физических и 20% для юридических лиц.

Такая политика ликвидирует прибыльность дивидендов, что делает их реинвестирование более целесообразным. Ведь в этом случае налог взымается только по факту продажи акции.

Необычные ETF

Помимо фондов, вкладывающих по «консервативной» схеме, сегодня на рынке есть масса экзотических ETF, которые пытаются «поймать хайп», занимая оригинальные ниши и специализирующиеся на редких базовых активах. Впрочем, основной причиной для такого эпатажа является не стремление поразить публику, а жёсткая конкуренция. Если говорить о западном рынке, то все классические отрасли уже заняты и поделены между местными «динозаврами», поэтому новичкам приходится искать свежие идеи. Самые интересные примеры последних:

Global X Internet of Things ETF (BOTZ)

- Направление деятельности: искусственный интеллект

- Капитализация: $53,5 млн

- Доходность: 13,53%

VnEck Vectors Gaming ETF (BJK)

- Направление деятельности: развлечения (казино)

- Капитализация: $21,2 млн

- Доходность: 13,74%

The Long-Term Care ETF (OLD)

- Направление деятельности: разработка инфраструктуры для пожилых людей

- Капитализация: $5 млн

- Доходность: 9,46%

Buzz US Sentiment Leaders ETF (BUZ)

- Направление деятельности: анализ эффективности популярных в соцсетях акций и кампаний

- Капитализация: $9,3 млн

- Доходность: 1,69%

Global X S&P 500 Catholic Values ETF (CATH)

- Направление деятельности: товары и услуги для католиков

- Капитализация: $90,1 млн

- Доходность: 5,42%.

Есть и совсем оригинальные темы, как, например, фонды, ориентирующиеся на выращивание медицинской марихуаны, распечатку органов и протезов на 3D принтерах, или установлении гендерного равенства в мире. Так что выбрать есть из чего.

С 2017 года у инвесторов появилась возможность вкладывать средства в ETF, который отображает динамику стоимости беспилотников. Это возможно посредством провайдера PureFunds. Также данная организация предоставляет доступ к инвестициям в кибернетическую безопасность США и на инновационные технологии мобильных платежей.

Полезные статьи:

Преимущества и недостатки фондов ETF

ETF имеют ряд схожих особенностей с паевыми инвестиционными фондами (ПИФ). По сравнению с ПИФами, ETF отличаются более высокой востребованностью, что позволяет проводить сделки по купле и продаже через брокера посредством электронной торговой платформы, где отображаются котировки ETF. Такие сделки могут проводится многократно даже в пределах одной торговой сессии.

Кроме этого, состав ETF определен заранее и не может меняться, что в некотором смысле является гарантом. В основном, акции ETF имеют более низкую стоимость по сравнению со стандартными инвестиционными портфелями. Цена акций каждого фонда определяется составом активов.

К основным недостаткам данного финансового инструмента следует отнести:

- Наличие брокерской и биржевой комиссии;

- Разница в стоимости купли/продажи (особенно это проявляется в периоды низкой востребованности).

Стоит заметить, что в зависимости от выбранного для инвестиций фонда ETF, потенциальная доходность в разы окупает стартовые вложения.

Заключение

ETF фонды – это надежный инструмент для пассивного заработка на фондовом рынке. Он подходит как для долгосрочной перспективы, так и для внутридневной торговли. Статистические данные указывают на то, что несмотря на частые финансовые и экономические кризисы, фондовый рынок имеет положительную тенденцию. Это можно объяснить тем, что крупные индексы отображают тенденцию экономического прогресса развитых стран, что является поступательным движением. Даже при условии обвала фондового рынка, показатели возвращаются к предыдущим значениям.

ETF фонды – это надежный инструмент для пассивного заработка на фондовом рынке. Он подходит как для долгосрочной перспективы, так и для внутридневной торговли. Статистические данные указывают на то, что несмотря на частые финансовые и экономические кризисы, фондовый рынок имеет положительную тенденцию. Это можно объяснить тем, что крупные индексы отображают тенденцию экономического прогресса развитых стран, что является поступательным движением. Даже при условии обвала фондового рынка, показатели возвращаются к предыдущим значениям.

Благодаря широкой диверсификации и ориентированности на инновации, биржевые фонды способны обеспечить высокую доходность и быструю окупаемость активов, при этом сведя к минимуму риски возможных потерь. Конечно, при общем экономическом спаде на международных рынках не стоит ждать от ETF чуда. Но в периоды роста, они ловят инициативу быстрее всех, буквально «выстреливая» вверх. Кроме того, большую часть таких фондов отличает высокая ликвидность, низкий порог вхождения и незначительные затраты на управление капиталом, поэтому для инвестора из «среднего класса» они практически не имеют альтернатив.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

investingnotes.trade

Что такое ETF (Exchange Traded Fund)

Что такое ETF?

ETF (Exchange Traded Fund) — это открытый инвестиционный фонд, паи которого торгуются на бирже. Чем-то данные фонды похожи на обычные ПИФ (Паевые Инвестиционные Фонды), основное отличие — акциями ETF (“паями”) можно торговать на бирже, как обычными акциями или фьючерсами! Также, стоимость ETF меняется в течение дня в ходе биржевых торгов, тогда как цена ПИФа пересчитывается раз в день. О том, как вложить в ETF деньги, читайте в статье «Как вложить деньги в ETF — советы инвестору».

ETF (Exchange Traded Fund) — это открытый инвестиционный фонд, паи которого торгуются на бирже. Чем-то данные фонды похожи на обычные ПИФ (Паевые Инвестиционные Фонды), основное отличие — акциями ETF (“паями”) можно торговать на бирже, как обычными акциями или фьючерсами! Также, стоимость ETF меняется в течение дня в ходе биржевых торгов, тогда как цена ПИФа пересчитывается раз в день. О том, как вложить в ETF деньги, читайте в статье «Как вложить деньги в ETF — советы инвестору».

ETF представляет собой портфель акций или активов (товаров, сырья, облигаций, процентных ставок, валюты), чаще всего повторяющий какой-либо биржевой индекс, например, S&P 500. Соответственно, покупая или продавая ETF, вы на самом деле торгуете корзиной некоторых активов. Биржевые фонды имеют ряд преимуществ перед остальными инструментами, вероятно, это и сделало их самым популярным торговым инструментом на американских биржах!

Первыми биржевыми фондами являлись созданные в 1989 году Акции участия в индексе, торгуемые на Филадельфийской и Американской фондовых биржах. Тем не менее, после иска Чикагской товарной биржи их пришлось “свернуть”.

Затем, аналогичный продукт появился на Фондовой бирже Торонто, и его успех заставил Американскую фондовую биржу разработать (не отставать же от конкурента!) похожий инструмент, но попадающий под требования SEC (финансовый регулятор в США). В 1993 году появился самый популярный ETF в мире “спай” — SPY, представляющий собой депозитарные расписки на индекс S&P. Фонд быстро стал самым крупным в мире, в 1993 году появился еще один “спайдер” — MDY, отражающий акции со средней капитализацией.

В 1998 году компания State Street Global Advisors представила секторные биржевые фонды, следующие за девятью секторами индекса S&P 500, в этом же году появились “Алмазы Доу” — DIA — фонд на индекс Dow Jones Industrial Average, в 1999 году — “Кубики” — QQQ — фонд индекса NASDAQ-100. Эти популярнейшие фонды послужили локомотивами всего рынка биржевых фондов, в общем — после их создания “жить стало лучше, жить стало веселее”!

Каковы отличия ETF от акций и фьючерсов?

Чем же биржевой фонд отличается от акций? Во-первых, своей “составной” натурой. Ведь покупая ETF, Вы не просто покупаете его акцию, а приобретаете целый диверсифицированный портфель акций! Причем, в случае ETF на сектора экономики, это не просто набор акций, а отобранные профессионалами бумаги, которые с большой вероятностью будут стабильно приносить хорошие дивиденды. Особенно приятным это будет для долгосрочных инвесторов, ведь вместо сложного анализа и набора акций в свой портфель они могут просто выбрать биржевой фонд “по своему вкусу”, купить его акции, откинуться на кресле и получать доход! Еще одной особенностью ETF, уже в сравнении с обычными инвестиционными фондами, является отсутствие платы за управление.

Также крайне важным отличием, которому стоит посвятить небольшой абзац, является особенная структура рынка ETF — она состоит из двух “слоев”:

— первичный рынок ETF — к данному рынку допущены лишь т.н. “авторизованные участники” — чаще всего — крупные хедж-фонды или инвестиционные компании, которые могут совершать две операции — инициировать выпуск акций ETF (по сути — купить, или “войти в лонг”), обменяв соответствующие фонду ценные бумаги или денежные средства на сами акции — делается это, естественно, большими пакетами (от 50 тысяч акций и выше!), или погасить свои акции ETF — обратная операция, подразумевающая обмен акций (паёв) ETF на, соответственно, денежные средства или акции, в него входящие.

— вторичный рынок — сюда “открыта дверь” всем физическим и юридическим лицам! Все смешалось в кучу — проп-компании, брокеры, трейдеры, люди, кони… На этом рынке не проводятся операции выпуска и погашения пакетов — лишь покупка и продажа по аналогии с акциями и другими инструментами.

Вы спросите — зачем все эти сложности? Обменивая часть своего портфеля акций (часто купленных давно, по более низкой цене), участники первичного рынка как бы получают ETF со “скидкой”, используя потом эти пакеты для предоставления ликвидности в самом ETF для вторичного рынка путем маркет-мейкинга. “Купи дешевле — продай дороже” — главное правило рынка — в действии!

А компаниям провайдерам какой прок? — возникает справедливый вопрос. Данные фонды создаются для удобства инвесторов (…и для взимания комиссии со сделок с фондом, что требует больших объемов торгов — “Вот на эти два процента и живём!”), а что может быть удобнее, чем, по сути, механизм арбитража между рыночной ценой фонда и стоимостью портфеля акций, входящих в него? У подавляющего большинства существующих ETF прозрачные портфели (известен состав и объемы/веса компонент), и, таким образом, торговцам первичного рынка точно известно, какой портфель они должны “собрать” для покупки модуля.

Большинство ETF в США имеют структуру, сходную с взаимными фондами (mutual funds) и фондами денежного рынка (money market funds) — в форме открытой управленческой инвестиционной компании, хотя некоторые ETF, включая крупнейшие, имеют структуру ПИФа. Фонды ETF, имеющие структуру открытой управленческой инвестиционной компании, имеют большую гибкость в формировании портфеля, также перед ними открываются возможности предоставления маржинального кредитования, а также фьючерсов и опционов своим инвесторам.

Плюсы и минусы биржевых фондов

Плюсы по сравнению с акциями:

— Комиссия — торгуя портфелем акций, Вы платите комиссию за сделку по каждому тикеру, что на корню уничтожает все стратегии, кроме долгосрочных.

— Диверсификация — “сегодня прикупил нефтедобывающий сектор, завтра собираюсь продавать развивающиеся рынки” — так может сказать лишь трейдер, занимающийся торговлей ETF-фондами. ETF-фонды, например, дают Вам возможность поучаствовать даже в сдаче недвижимости в аренду (для этого существуют специальные фонды)!

— Ликвидность — компания, создающая ETF и осуществляющая его обслуживание (т.н. issuer или “провайдер”), обычно является и маркетмейкером в данном биржевом фонде, огромные спреды в стаканах ETF — скорее редкость

Плюсы по сравнению с фьючерсами:

— Разнообразие — по сути, в той или иной форме на бирже присутствуют ETF-аналоги всех торгуемых фьючерсов, а также многие другие (скажем, ETF не только на весь индекс, но и на отдельные сектора экономики, а так же бетта-нейтральные ETF)!

— “Бюджетность” — никто не мешает и не запрещает Вам купить одну акцию биржевого фонда, в отличие от фьючерсов, где размер гарантийного обеспечения одного контракта часто выше 2-5 тысяч долларов, а стоимость одного тика порой в десятки раз превышает стоимость тика в ETF, что может позволить далеко не каждый мелкий и средний счет! Поэтому ETF’s дают возможность торговать фьючерсы с маленьким капиталом!

Крупнейшие компании-”производители” ETF

1. Blackrock (iShares)

Blackrock — крупнейшая в мире инвестиционная компания, размер AuM (Assets under Management — активы в управлении) превышает 4.9 триллиона (!) долларов. Является создателем линейки биржевых фондов iShares. Была основана в 1988 году восемью трейдерами, первоначально специализировалась на риск-менеджменте и инструментах с фиксированной доходностью (fixed-income).

Линейка ETF от компании Blackrock, iShares, включает в себя практически все виды инструментов, например, казначейские облигации США разных сроков, индексы различных стран ( Япония, Германия, Сингапур, Испания и др.), различные сектора фондового рынка, товары (commodities) и многие, многие другие. Всего компания является “провайдером” 297 биржевых фондов, являясь, опять же, крупнейшей в мире и по этому показателю. Так держать!

2. Vanguard

Еще один гигант американской финансовой сферы с активами в управлении, превышающими 2 триллиона долларов! Основана в конце 1974 года Джоном Боглом. Компания названа в честь флагманского корабля адмирала Нельсона (и была бы флагманским кораблем инвестиционного мира, не будь на горизонте Blackrock и следующей в нашем списке компании).

Компания предоставляет 67 ETF, охватывая, по сути, весь фондовый рынок США: тут Вам и разнообразные индексы, и по фонду на каждый сектор экономики… Настоящее раздолье для инвестора!

3. State Street Global Advisors (SPDR)

Один из крупнейших финансовых институтов США, как и другие два из нашего мини-обзора, размер средств в управлении — 2.34 триллиона долларов. Первоначально эта компания, открытая в 1978 г., являлась филиалом State Street Corporation (основанной аж в 1792 году).

Является провайдером для 144 фондов, в их числе известнейшие SPY, GLD (“золотой” ETF) и многие другие, причем SPDR действительно предоставляют инвестору то, что можно назвать всемирной диверсификацией — в списке как мировые индексы, так и акции мировых финансовых центров, а также облигации, фонды рынка капитала, индексы развивающихся рынков…

Далее вас ждет серия статьей, посвященная самым популярным и ликвидным ETF на американских биржах. Вы подробнее узнаете о моделях построения различных ETF, о их структурах и о многом другом.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Что такое биржевые фонды (ETF) | ETF | Академия

Биржевые фонды (ETF) могут стать ценными активами в портфеле каждого инвестора: как самого искушенного инвестиционного менеджера, так и новичка, только пробующего свои силы на фондовом рынке. Некоторые инвесторы вкладывают деньги только в ETF и могут собрать хорошо диверсифицированный портфель всего лишь из нескольких фондов. Для других ETF — это способ дополнить имеющийся портфель, с их помощью они реализуют комплексные инвестиционные стратегии. Но, как и с любыми другими объектами инвестирования, для того, чтобы инструмент приносил вам хорошую прибыль, необходимо разбираться в его особенностях и инвестировать с умом.

В большинстве случаев разобраться в деталях не представляет труда. ETF похож на взаимный фонд, а его акции обращаются на бирже, как обычные акции. Ценность бумаг ETF соответствует динамике индекса, лежащего в основе фонда. Разница в структуре между ETF и взаимным фондом отчасти объясняет их различные инвестиционные характеристики. Другие отличия связаны с типом управления. Так как ETF отслеживают выбранный индекс, обычно они считаются фондами пассивного управления, в то время как взаимные фонды считаются фондами активного управления.

С точки зрения инвестора, инвестиция в индексный взаимный фонд не отличается от инвестиции в ETF, который отслеживает тот же индекс. Так, эффективность инвестиций в фонд ETF SPDR S&P 500 будет очень мало отличаться от эффективности более дешевого индексного фонда, следующего за индексом S&P 500.

Хотя индексные взаимные фонды отслеживают большинство основных индексов, количество индексов, отслеживаемых ETF, больше, и поэтому перед инвестором в ETF открываются более широкие возможности по сравнению с инвестициями в индексные взаимные фонды.

История

По сравнению с взаимными фондами, ETF появились недавно. Первый американский ETF был создан State Street Global Advisors, которые выпустили депозитарные расписки SPDR на индекс S&P 500, получившие прозвище Spiders («пауки»). Первые ETF обычно отслеживали только индексы широкого рынка, сейчас же фонды следят за отраслями экономики, инструментами с фиксированной доходностью, глобальными инвестициями, сырьевыми товарами и валютами.

ETF напоминают паевые инвестиционные фонды (ПИФы), активы которых могут состоять из акций, облигаций, сырьевых товаров и валют. Вот главные сходства и различия между ETF и взаимными фондами:

Как и взаимный фонд, ETF является инвестиционным фондом, который формируется из средств инвесторов и управляется профессиональными менеджерами, вкладывающими деньги для достижения четко определенных целей, таких как получение текущего дохода или увеличение стоимости капитала. Подобно взаимному фонду, у ETF есть так называемый проспект. ETF рассылает проспект розничным инвесторам или предоставляет им документ, называемый «описанием продукта», в котором содержится ключевая информация о фонде.

Пайщик взаимного фонда приобретает и продает паи непосредственно в фонде по стоимости чистых активов фонда (СЧА), которая высчитывается ежедневно в конце торгового дня. Акции ETF инвестор покупает на бирже, также как и стандартные акции, и точно таким же образом. Хотя большинство взаимных фондов находятся под активным управлением, существует немало индексных фондов. Хотя большинство фондов ETF являются пассивно управляемыми — отслеживают выбранный индекс — появилось и некоторое количество фондов ETF с активным управлением.

Выпуск и погашение акций ETF коренным образом отличается от выдачи и погашения паев взаимного фонда. Инвестируя во взаимный фонд, инвесторы переводят деньги в управляющую компанию фонда, которая затем покупает на эти средства ценные бумаги или выпускает дополнительные паи. Когда инвестор хочет погасить свой пай во взаимном фонде, этот пай возвращается в фонд в обмен на деньги. Напротив, создание ETF не предполагает оборота наличных.

Создание

ETF представляет собой ценные бумаги, удостоверяющие законное владение долей в корзине акций. Для того чтобы создать ETF в США, управляющая компания должна представить в Комиссию по ценным бумагам и биржам детальный план. Этот план описывает набор процедур и структуру ETF.

Как правило, создавать ETF могут только самые крупные компании по управлению денежными средствами, имеющие опыт инвестиций в индексы. Эти фирмы находятся в постоянном контакте с крупными инвесторами, пенсионными фондами и инвестиционными менеджерами по всему миру, которые обладают набором акций, необходимых для создания ETF. Эти фирмы также создают спрос, привлекая институциональных и мелких инвесторов к покупке акций нового ETF.

Для официального создания ETF необходим авторизованный участник, также называемый маркетмейкером или специалистом. Это посредник, который собирает подходящую корзину ценных бумаг с тем, чтобы выпустить блок акций ETF, как правило, от 10 до 50 тысяч. Эта корзина ценных бумаг отправляется в выбранный депозитарий, который в свою очередь передает маркетмейкеру на хранение акции ETF. Минимальный блок акций ETF называется базовой единицей.

Погашение

При погашении авторизованный участник покупает большой блок акций ETF, отправляет их в депозитарий и получает взамен соответствующую корзину ценных бумаг. Эти бумаги могут быть проданы на фондовом рынке, хотя обычно их возвращают в организацию, выдавшую под них ссуду.

Теоретически, инвестор может сбыть акции ETF двумя способами:

- Погасить их, вернув в ETF в обмен на лежащие в основе ценные бумаги;

- Продать их на вторичном рынке.

На практике индивидуальные инвесторы выбирают второй вариант. Из-за ограничений, связанных с погашением акций ETF, их нельзя считать взаимными фондами.

Арбитраж

Важной особенностью фондов ETF является возможность арбитража. Когда стоимость акций ETF начинает отличаться от стоимости чистых активов (СЧА), лежащих в основе ценных бумаг, участники могут вмешаться в процесс и получить прибыль на разнице курсов. Если акции ETF продаются с дисконтом относительно лежащих в основе ценных бумаг (по курсу ниже СЧА), арбитражеры покупают акции ETF на фондовом рынке. Затем арбитражеры создают базовые единицы, погашают эти базовые единицы в депозитарии, получают взамен лежащие в основе ценные бумаги и получают прибыль с их продажи. Если же акции ETF продаются дороже лежащих в основе ценных бумаг (по курсу выше СЧА), арбитражеры купят эти бумаги на фондовом рынке, погасят их в обмен на базовые единицы и получат прибыль с продажи акций ETF.

В результате таких действий арбитражеров курс акций ETF очень мало отличается от СЧА лежащих в основе ценных бумаг.

Популярные семейства ETF

SPDRs

Депозитарные расписки Standard & Poor’s (SPDRs), управляемые State Street Global Advisors (SSgA). Самый популярный SPDR — это SPDR S&P 500 EDF (SPY), но у State Street Global Advisors также есть ряд ETF, которые отслеживают главные отрасли, входящие в индекс S&P 500. Они называются Select Sector SPDRs.

Это семейство фондов ETFs принадлежит и управляется группой Barclays Global Investors. Согласно Morgan Stanley, Barclays является крупнейшим провайдером ETF в мире и предлагает разнообразный выбор фондов, отслеживающих индексы широкого рынка в США и за рубежом, а также инструменты с фиксированной доходностью и сырьевые товары.

VIPERs

Семейство EFT фондов VIPERS принадлежит компании Vanguard, которая владеет большим количеством самых разных индексных взаимных фондов. VIPERs предлагают инвесторам EFT любых видов: индексные, отраслевые, международные и облигационные.

Семейство ETF PowerShares — это относительно новый провайдер ETF. Он предлагает фонды, работающие с широким рынком, отраслями, международными индексами, а также инструментами с фиксированной доходностью, валютой и сырьевыми товарами. Это семейство предлагает ETF фонд QQQQ, отслеживающий индекс Nasdaq 100, а также различные ETF, созданные с использованием методики «динамического индексирования», которая основана на постоянном поиске акций с лучшей динамикой по всем индексам.

ru.ihodl.com

Должен ли я покупать ETF или акции? 2019

Мы много говорим об ETFs против взаимных фондов, и мы даже обсуждали ETFs против индексов, но как обменные фонды торгуются против отдельных акций? Давайте обсудим в этой битве ETF против Stock …

Мы много говорим об ETFs против взаимных фондов, и мы даже обсуждали ETFs против индексов, но как обменные фонды торгуются против отдельных акций? Давайте обсудим в этой битве ETF против Stock …Простота транзакции

Акции легко купить или продать (за исключением, конечно,). Вы можете позвонить своему брокеру или войти в свой онлайн-аккаунт и совершить сделку. ETFs так же легко купить. Но в отличие от индекса, это одна транзакция.

Таким образом, чтобы войти на фондовый рынок или рынок ETF, это один из галстуков.

Транзакционные издержки

Мы знаем, что транзакционные издержки ETF ниже индексов и взаимных фондов, но когда дело доходит до акций, это стирка. Ваши комиссии основаны на каждой сделке, а акции и ETF — на сделку с активом. Так что еще один галстук.

Ликвидность

Это может пойти в любом случае, поскольку есть некоторые акции и ETF, которые очень ликвидны, а другие — нет. Однако общий запас должен быть отнесен к акциям, поскольку имеется больше ликвидных акций, чем ETF. Преимущество — акции.

Риск / Награда

Это может быть сложно, поскольку любая инвестиция может иметь разную бета-версию. Тем не менее, вы можете сделать аргумент, что ETF имеет немного меньший риск, поскольку это мини-портфолио и, следовательно, немного диверсифицирован, но это действительно зависит от того, что находится в фактическом ETF. Опять же, с меньшим риском появляется меньше шансов на награду, поэтому все сводится к вашей терпимости к риску.

Мы должны называть это галстуком, так как это зависит от каждого случая.

Налоги

Поскольку как ETF, так и акции являются единичными транзакциями, налоги на прирост капитала реализуются при продаже фонда или собственного капитала. Одним из налоговых преимуществ ETF является то, что к нему относятся как к биржевой сделке с налоговой декларацией, а не к паевым фондам и индексам.

Однако, если вы являетесь активным трейдеро

ru.routestofinance.com

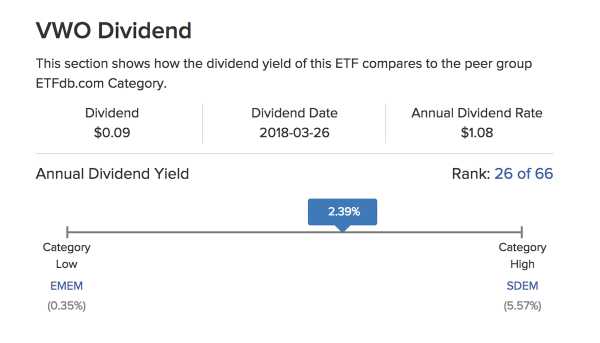

10 Лучших дивидендов ETF для инвесторов 2019

Самый умный способ начать поиск лучших дивидендных ETF — это определить вашу потребность в дивидендах и то, как они вписываются в общую картину вашей инвестиционной цели.

Вы можете инвестировать в лучшие ETF в инвестиционной вселенной, но если они не подходят для ваших инвестиционных потребностей или если эти типы фондов не подходят для вашей толерантности к риску, вы можете совершить ошибку, которая потенциально может привести к к отрицательным результатам.

Также разумно иметь четкое представление о том, как работают ETF и какие инвестиционные счета лучше всего инвестировать в ETF.

Поэтому, прежде чем перейти к списку лучших дивидендных ETF, начните с основ этих популярных инвестиционных транспортных средств, чтобы быть уверенным, что они являются разумным выбором для вас и ваших инвестиционных потребностей.

Прежде чем инвестировать в ETFs

Даже если вы опытный инвестор ETF, разумно пересмотреть основы того, как работают ETF и как их использовать в ваших интересах.

Вот основные сведения о ETF перед инвестированием:

- ETF — это аббревиатура, обозначающая биржевой фонд. Их можно просто назвать гибридом акций и паевых фондов.

- ETFs торгуют внутридневными акциями; Взаимные фонды торгуются в конце дня, когда можно определить стоимость чистых активов (NAV) основных холдингов.

- Как и паевые фонды, акционеры ETF напрямую не владеют базовыми активами фонда; они владеют акциями самого фонда, который затем покупает акции базовых активов.

- Как и фонды индексов, ETF пассивно управляются и отслеживают контрольный индекс. Это означает, что ЕФО имеют низкий оборот по сравнению с активными управляемыми паевыми инвестиционными фондами.

- ЕФО обычно имеют более низкие коэффициенты расходов по сравнению с даже самыми дешевыми паевыми инвестиционными фондами.

- ЕФО не имеют минимальной суммы пе

ru.routestofinance.com