Отличия акций от облигаций. В чем разница для трейдера

Акции и облигации — это основа фондового рынка. Именно с них начинается торговля многих трейдеров на рынке. Что это такое, чем они отличаются и как помогут помочь трейдеру?

Что такое акции и облигации?

Именно про акции и облигации думают, когда говорят о торговле на бирже. Это потом уже в голову приходят валюты, фьючерсы, опционы и прочие инструменты. Поэтому многие новички, которые приходят в трейдинг начинают или с валютных пар, или с акций и облигаций.

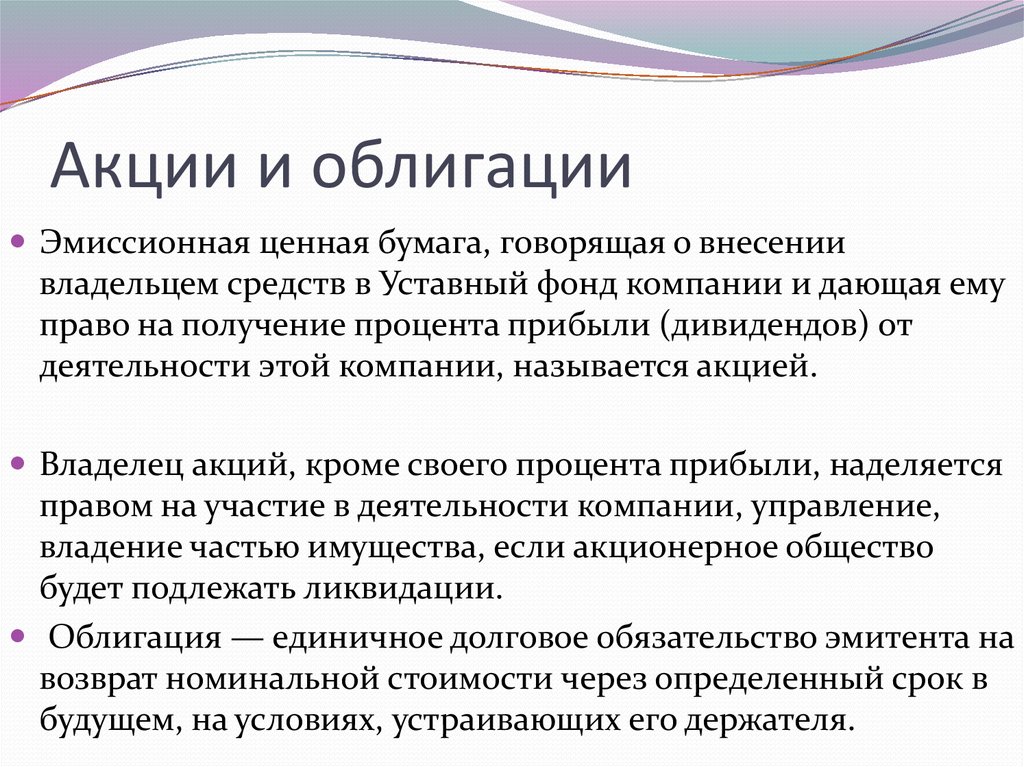

Акция — это ценная бумага, в основе которой лежит часть собственности предприятия. Выпускают такие документы акционерные общества. Акция подтверждает право держателя на получения части прибыли предприятия в виде дивидендов, на получение части имущества при ликвидации организации. Держатель акции так же имеет право участвовать в управлении обществом. Чем больше его портфель, тем весомее голос.

Предприятие выпускает акции с целью получения финансирования своей деятельности, запуска новых проектов.

Каждая акция имеет свою стоимость номинальную и реальную. Номинальная устанавливается при выпуске и первичном размещении. Реальная формируется на бирже в зависимости от спроса на бумаги.

У акций нет срока действия, они действительны пока существует выпустившее их предприятие.

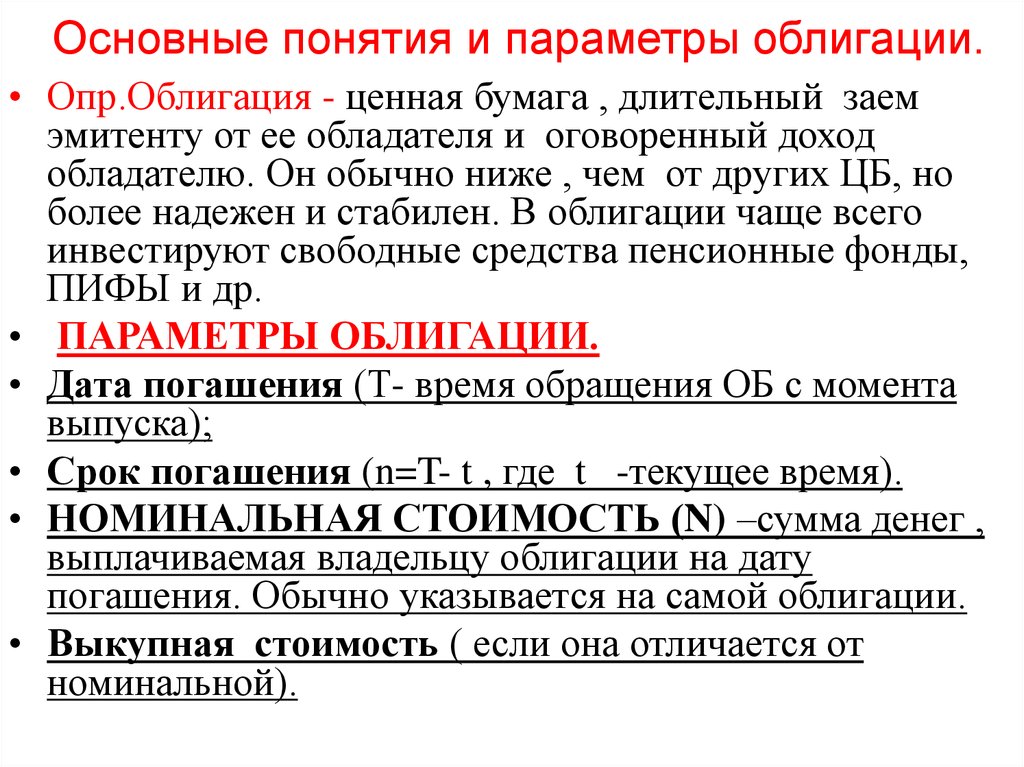

Облигация тоже относится к ценным бумагам. Это долговой документ, который подтверждает, что организация взяла у инвестора сумму, равную стоимости облигации. Через определенное время, срок жизни облигации, эта сумма подлежит возврату. Инвестор, же, получает либо дополнительный доход — процент от номинала или четко определенную сумму. Еще один вариант — дисконт, когда бумага продается дешевле номинала, а выкупается по номиналу. Доход инвестора и составит этот дисконт.

Выпускать облигации могут государственные органы, муниципалитеты городов, предприятия. Основная цель — это дополнительное финансирование текущей деятельности или новых проектов.

Что лучше акции или облигации?

Однозначно ответить, что лучше нельзя. Оба документа имеют свои особенности и интересны инвесторам и трейдерам.

Оба документа имеют свои особенности и интересны инвесторам и трейдерам.

Акции выпускаются на длительный срок, они приносят дивиденды и за счет роста котировок принесут доход при перепродаже. Доход полученные от них выше, чем от облигаций, но неравномерен, стоимость постоянно колеблется. Но имея на руках большое их количество можно принимать участие в управлении предприятием.

Облигации выпускают на ограниченное время — несколько месяцев или лет. Они приносят стабильный доход, который четко обозначен. Они надежны, особенно государственного займа или казначейские. Но доход не очень велик, стоимость на бирже постепенно снижается и торговля ими может быть не так прибыльна, как акциями. Зато рисков почти нет. Ведь в первую очередь, в неблагоприятной ситуации, гасятся обязательства перед держателями облигаций, и только потом платят акционерам.

Но это с точки зрения инвестора — то есть человека, стремящегося получить прибыль от удержания бумаг и, желательно, продолжительное время. Трейдер же смотрим на них под другим углом.

Трейдер же смотрим на них под другим углом.

Как использовать акции и облигации трейдеру?

Для трейдера интерес представляют не возможные выплаты по бумагам — дивиденды или купоны. Ценность этих бумаг для торговца — в их стоимости на бирже, в котировках и волатильности.

Трейдер стремится получить прибыль от перепродажи ценных бумаг — то есть продать дороже чем купил.

В этом плане интереснее смотреть на акции — у них высокая волатильность, котировки меняются под влиянием многих факторов. Но риски это не снижает. Эти бумаги продолжают быть высоко рисковым инструментом, стоимость которого изменяется под воздействием ожиданий инвесторов, отчетов компании, показателей деятельности. Но и доход от перепродажи будет выше.

Облигации своих черт тоже не меняют — они надежны, но менее прибыльны при перепродаже. У облигаций тоже есть свои курсы и котировки. Но они не так волатильны, как акции. К тому же на бирже присутствуют и облигации государственных займов, которые имеют высокую надежность. Ну и, если акции приносят дивиденды раз в год, то выплаты по облигациям могут быть чаще. А значит есть возможность получить купон во время удержания бумаг. Поэтому облигации более предпочтительны для старта карьеры трейдера.

Ну и, если акции приносят дивиденды раз в год, то выплаты по облигациям могут быть чаще. А значит есть возможность получить купон во время удержания бумаг. Поэтому облигации более предпочтительны для старта карьеры трейдера.

В целом же акции и облигации — это подходящие инструменты для освоения науки торговли на бирже.

Более подробно в блоге https://blog.purnov.com/akcii-i-obligacii-v-chem-raznica/

Нашли опечатку в тексте? Выделите её и нажмите ctrl+enter

ISIN

ISIN-код (Международный идентификационный код ценной бумаги, сокращение от англ. International Securities Identification Number) представляет собой международный код, однозначно идентифицирующий финансовые инструменты. Он позволяет идентифицировать и дифференцировать различные ценные бумаги, такие как облигации, акции (в том числе не котирующиеся на бирже), фьючерсы, варранты, опционы. Хотя биржевые индексы не являются ценными бумагами, им также присваивается ISIN-код. Он представляет собой 12-разрядный буквенно-цифровой код, который служит для стандартизации и немедленной идентификации многих видов ценных бумаг. Структура ISIN-кода и правила его присвоения определяются Международной организацией по стандартизации согласно стандарту ISO 6166. Этот стандарт датируется 2001 годом и характеризуется следующим образом:

Он представляет собой 12-разрядный буквенно-цифровой код, который служит для стандартизации и немедленной идентификации многих видов ценных бумаг. Структура ISIN-кода и правила его присвоения определяются Международной организацией по стандартизации согласно стандарту ISO 6166. Этот стандарт датируется 2001 годом и характеризуется следующим образом:

Первые два символа определяют страну происхождения ценной бумаги, или так называемую страну котирования. Указанные символы должны соответствовать стандарту ISO 3166-1, используемому для обозначения мест. Фактически, например, IT будет соответствовать Италии, DE — Германии, US — Соединенным Штатам Америки, FR — Франции и т. д.

Однако для еврооблигаций, зарегистрированных в Euroclear и Clearstream, в качестве префикса используются буквы XS: эти два символа приняты для быстрой идентификации еврооблигаций.

Пример еврооблигации.

Несмотря на то что эмитент (в данном случае BMW), как известно, является немецкой компанией, код оказывается XS.

Следующие 9 символов (или с третьего по девятый символ) именуются NSIN (Национальный идентификационный код ценной бумаги). NSIN-код присваивается Национальным нумерующим агентством (NNA) каждой страны. В Германии, например, присваивающей код компанией является WM Datenservice, а NSIN-код именуется Wertpapierkennnummer; в Великобритании присваивающей код компанией является Лондонская фондовая биржа, а NSIN-код именуется SEDOL; в Италии присваивающим код агентством является Банк Италии; во Франции — Euronext, а в Северной Америке в качестве NSIN-кода используется CUSIP-код. Более того, CUSIP-код является почти зеркальным отражением самого ISIN-кода. Фактически сама структура ISIN-кода основывается на CUSIP-кодах. Например следующая бумага ; здесь видно, что ISIN-код вышеупомянутой еврооблигации — US90131HAR66, а CUSIP-код — 90131HAR6. То есть CUSIP-код соответствует NSIN-символам ISIN-кода, поэтому можно сказать, что ISIN-код основан на структуре CUSIP с добавлением, по сути, двух символов, указывающих на страну происхождения эмитента, и последнего символа, как это описано ниже.

Наконец, последний символ (двенадцатый) — это Check Digit Данная цифра рассчитывается по предыдущим 11 символам и выполняет две функции: предотвращает риск подделки номеров и подтверждает подлинность самого кода. Контрольная цифра, как правило, применяется с целью уменьшения вероятности опечатки человека-оператора. Кроме того, она позволяет обнаружить простые и типичные ошибки при вводе ряда цифр, например одну неверно набранную цифру или число, повторяющееся несколько раз.

В в настоящее время Международная организация по стандартизации делегировала управление и ведение стандарта 6166 Ассоциации национальных нумерующих агентств (ANNA), международной ассоциации финансовых организаций и учреждений, которые осуществляют деятельность кодирующих агентств на местном уровне.

Использование и цели ISIN-кодов

Присвоение ISIN-кода служит простой цели идентификации: фактическое существование, легитимность и действительность инструмента не являются зонами ответственности Национального нумерующего агентства.

В силу указанных выше особенностей уникальности ISIN-код не может быть присвоен нескольким ценным бумагам, хотя ценные бумаги могут иметь схожие или даже практически зеркальные характеристики; в случае если они являются двумя раздельными ценными бумагами, ISIN-код будет разным для обеих бумаг.

ISIN-код не следует путать с биржевым кодом, который используется для идентификации акции на уровне биржи. Акции компании могут иметь несколько биржевых кодов в зависимости от разных торговых платформ, но акции всегда будут иметь только один ISIN-код.

Более того, ISIN-код, будучи уникальным и универсальным кодом, представляет собой самый быстрый и безопасный способ получить всю необходимую информацию о ценной бумаге.

Впервые ISIN-коды были использованы в 1981 году и не получили большого отклика со стороны инвесторов. Лишь позже, начиная с 1989 года, они получили более широкое признание на рынке и со стороны представителей отрасли. Фактически страны «Большой тридцатки» стали рекомендовать принятие ISIN-кодов в 1989 году. В 1990 году их использование было одобрено Международной организацией по стандартизации с применением стандарта, который используется и по сей день.

Также некоторые европейские нормативные акты, среди которых наиболее важной является Директива Solvency II, вводят и все чаще требуют использования этого кода для идентификации и стандартизации всех ценных бумаг на рынке.

В чем разница между акциями и облигациями?

Прежде чем вы начнете свой путь инвестирования, вы, вероятно, захотите узнать разницу между акциями и облигациями. Это два наиболее распространенных типа инвестиционных активов, и при планировании своих инвестиционных целей вы захотите рассмотреть, какие инвестиции могут быть правильными для вас, или может ли комбинация акций и облигаций подойти для достижения ваших целей. Вот некоторая информация, которую следует учитывать и иметь в виду.

Что такое акции?

Акции представляют собой инвестиционные ценные бумаги, представляющие право собственности на корпорацию. Акции выпускаются корпорациями для привлечения капитала с целью развития бизнеса. Когда инвестор покупает акции, которые также называются акциями или капиталом, он разделяет прибыль и убытки по мере роста и падения стоимости акций. Покупка и владение акциями может быть доступным способом потенциального накопления богатства с течением времени. Однако важно отметить, что этот тип инвестиций не может гарантировать рост, а вместо этого может со временем потерять ценность.

Однако важно отметить, что этот тип инвестиций не может гарантировать рост, а вместо этого может со временем потерять ценность.

Как покупать акции

Акции чаще всего покупаются через лицензированных финансовых специалистов или онлайн-брокеров. Помимо покупки акций от имени инвестора, лицензированные финансовые специалисты могут предоставить инвестиционный совет. Для самостоятельных инвесторов может быть предпочтительнее использовать дисконтного онлайн-брокера для покупки акций.

Кому могут подойти акции?

Акции могут подойти инвесторам, готовым пойти на более высокий относительный рыночный риск в обмен на возможность получения более высокой относительной прибыли. Основным риском для инвесторов в акции является рыночный риск, то есть вероятность того, что стоимость инвестиции может упасть ниже первоначальной суммы инвестиций. Тем не менее, успешные акции могут принести более высокую прибыль, чем другие виды активов, такие как облигации или наличные деньги.

Что такое облигации?

Облигации представляют собой инвестиционные ценные бумаги, которые представляют собой кредит, предоставленный инвестором организации-эмитенту, такой как корпорация или правительство. Организация-эмитент обещает выплатить инвестору определенную процентную ставку, называемую купонной ставкой, в течение определенного периода времени, известного как срок кредита. Поскольку процентные платежи фиксированы, облигации часто называют инвестициями с фиксированным доходом.

Как купить облигации

Облигации можно приобрести через лицензированного финансового специалиста, онлайн-брокера или непосредственно у эмитента. Инвесторы, которым нужны рекомендации по инвестициям, обычно покупают облигации через финансового специалиста, в то время как инвесторы-самостоятельные могут покупать облигации онлайн у брокера или непосредственно у эмитента.

Кому могут подойти облигации?

Облигации могут служить финансовым планам инвесторов, которые хотят получать более высокие процентные ставки, чем традиционные сберегательные счета, но не хотят принимать больший рыночный риск, связанный с акциями. Хотя облигации обычно связаны с более низким риском, они также могут со временем терять свою стоимость.

Хотя облигации обычно связаны с более низким риском, они также могут со временем терять свою стоимость.

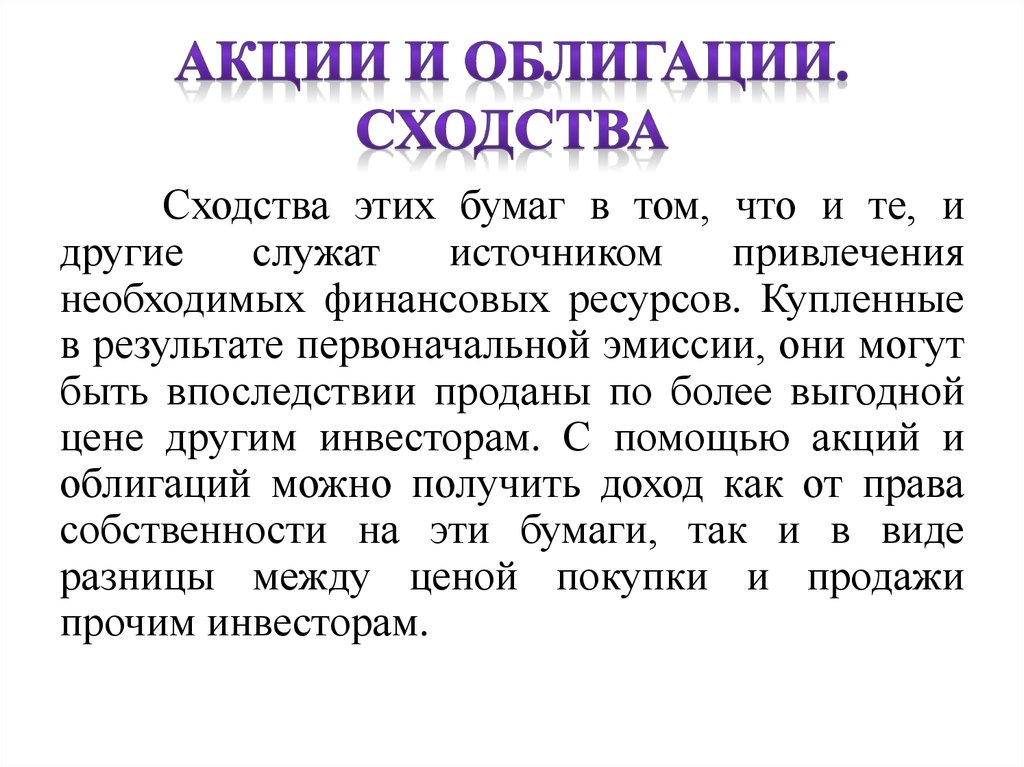

Сходства между акциями и облигациями

Акции и облигации являются инвестиционными активами , которые идеально подходят для среднесрочного и долгосрочного владения. Это означает, что если у вас нет по крайней мере от трех до 10 лет или более для инвестирования, акции и облигации могут быть не самыми подходящими вариантами для вас.

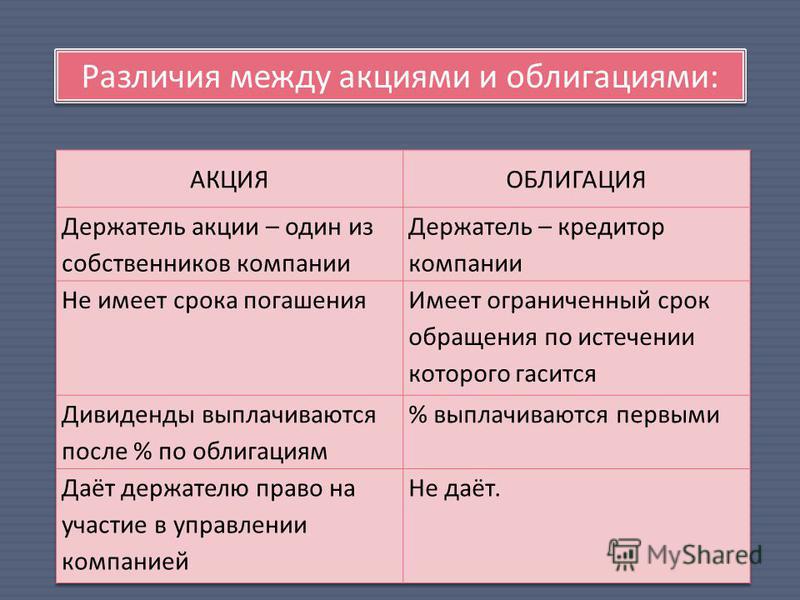

Разница между акциями и облигациями

Наиболее фундаментальное различие между акциями и облигациями заключается в том, что акции представляют собой право собственности на компанию-эмитента, а облигации представляют собой кредит компании-эмитенту. Проще говоря, когда вы покупаете акции, вы становитесь их владельцем, а когда вы покупаете облигации, вы становитесь заемщиком. Другие ключевые различия между акциями и облигациями заключаются в их уровнях риска и потенциальной доходности.

Основные различия между акциями и облигациями:

- Рыночный риск: Акции, как правило, более рискованны, чем облигации, и более вероятно, что первоначальная сумма, которую вы инвестируете, уменьшится, когда вы инвестируете в акции.

- Волатильность цены: Волатильность (колебания цены вверх и вниз) часто связана с рыночным риском. Акции, как правило, более волатильны, чем облигации.

- Риск и доходность: Соотношение риска и доходности является важным отличием акций от облигаций. Если вам нужен потенциал для более высокой доходности и вы готовы брать на себя больший рыночный риск, акции могут стать для вас подходящей инвестицией. Если вы менее комфортно относитесь к риску и готовы принять более низкую доходность, облигации могут быть вашим выбором.

Хотя инвесторы могут выбрать акции или облигации в зависимости от их терпимости к риску и склонности к доходности, существуют и другие доступные подходы. Многие инвесторы выбирают комбинацию типов инвестиций. Разговор с зарегистрированным финансовым представителем может помочь вам определить наилучшую инвестиционную стратегию для ваших личных целей.

Облигации и акции: сходства и риски

- Образование

- Инвестирование

Обновлено: 10 июня 2022 г. Автор: Ричард Бест

Автор: Ричард Бест

Содержание

- Облигации и акции: основы

- Как работают облигации и акции

- Рынок облигаций и рынок акций

- Доход от облигаций и акций

- Облигации и акции Риски и доходность инвестиций

- 2 Облигации. Риски

- Сравнение облигаций и акций

И акции, и облигации могут играть решающую роль в долгосрочной инвестиционной стратегии. Понимание того, чем отличаются акции и облигации, как каждая из них приносит прибыль, а также их соответствующие свойства риска, может помочь инвесторам разработать портфель, соответствующий их индивидуальным инвестиционным целям.

Мария Вонотна/iStock через Getty Images

Облигации и акции: основы Акции, которые официально называются обыкновенными акциями , представляют собой долевое участие в корпорации. Инвесторы, владеющие обыкновенными акциями, становятся совладельцами бизнеса на основе их пропорционального владения. Облигации, с другой стороны, представляют собой долг, выпущенный компанией, без права собственности на компанию, предоставленного держателям долга. Федеральные, государственные и муниципальные правительства также могут выпускать облигации в дополнение к отдельным компаниям.

Облигации, с другой стороны, представляют собой долг, выпущенный компанией, без права собственности на компанию, предоставленного держателям долга. Федеральные, государственные и муниципальные правительства также могут выпускать облигации в дополнение к отдельным компаниям.

| Stocks | Bonds | |

| What They Represent | Company’s equity | Company’s debt |

| Returns | Can be received through increase in company share price and/or дивиденды | Обычно получаемые в виде процентных платежей (купонов) |

| Право голоса | Доступно для некоторых акционеров | Недоступно для держателей облигаций |

| Права на банкротство | Обычно меньше приоритета для получения доходов | Обычно более высокий приоритет для получения доходов |

9000 2 9094 .акции и не стремится покрыть привилегированные акции

Акции и облигации: что они представляют

Компания выпускает акции и облигации как способ привлечения капитала для краткосрочных нужд или будущих инвестиций. Акции представляют собой капитал компании , а облигации представляют собой долг компании , который должен быть погашен по закону. И акции, и облигации могут быть проданы инвесторами на вторичном рынке после того, как компания их выпустила.

Акции и облигации: доходность

Доходность акций зависит от роста стоимости акций компании, а также от выплаты дивидендов, которые обычно представляют собой возврат части прибыли компании акционерам.

По облигациям инвесторы обычно получают проценты от компании, и эти платежи называются купоны . Купонная ставка облигации устанавливается в момент выпуска и обычно не меняется, за исключением случая облигации с плавающей ставкой. Некоторые облигации, называемые облигациями с нулевым купоном , не выплачивают проценты с течением времени, но выпускаются с большим дисконтом и подлежат погашению по номинальной стоимости.

Некоторые облигации, называемые облигациями с нулевым купоном , не выплачивают проценты с течением времени, но выпускаются с большим дисконтом и подлежат погашению по номинальной стоимости.

Акции и облигации: право голоса

Право голоса обычно предоставляется держателям обыкновенных акций, хотя некоторые классы акций не дают права голоса. Те, которые позволяют инвесторам голосовать по вопросам, выносимым на рассмотрение совета директоров компании. Примеры включают голосование о том, следует ли принять предложение о поглощении или снять ли члена совета директоров со своего места.

Владельцы облигаций не имеют права голоса.

Акции и облигации: права в случае банкротства

В случае банкротства компании к акционерам и держателям облигаций относятся по-разному. Если корпорация обанкротится, держатели облигаций одними из первых получат доходы от ликвидации или новые ценные бумаги от реструктуризации. Тем временем акционеры находятся ближе к концу этой очереди и обычно получают остаточную стоимость только после того, как держатели облигаций получат полную компенсацию.

Стоит отметить, что другие заинтересованные стороны, такие как пенсионеры, действующие сотрудники и государственные учреждения, могут иметь более высокий приоритет по сравнению с держателями облигаций. В случае банкротства часто существует значительный риск того, что держатели облигаций не будут восстановлены, хотя в большинстве случаев они что-то получат.

Как работают облигации и акции ОблигацииКлючевой вывод: Акционеры подчиняются держателям облигаций, когда речь идет о правах требования к компании.

Когда инвесторы покупают корпоративные или государственные облигации, они покупают кредит, выданный этой организацией. Держатели облигаций являются кредиторами, как и любое учреждение, которое ссужает деньги компании. Компания или правительство регистрируют выпущенные облигации как долг в своем балансе. Облигации выпускаются со ставкой купона, которая представляет собой процентную ставку, которую компания выплачивает держателям облигаций. Облигации также выпускаются с датой погашения, которая может наступить через год или через 10, 20 или 30 лет в будущем.

Облигации также выпускаются с датой погашения, которая может наступить через год или через 10, 20 или 30 лет в будущем.

Финансовое качество компании-эмитента, а также срок облигации являются основными факторами, определяющими доходность облигации . Обычно более длительные сроки и более низкие кредитные рейтинги связаны с более высокой доходностью облигаций, в то время как более короткие сроки и более высокие кредитные рейтинги означают, что компании могут выпускать долговые обязательства по более низким процентным ставкам. Кредитные рейтинги присваиваются такими агентствами, как Standard & Poor’s и Moody’s.

Держатели долговых обязательств, за исключением бескупонных облигаций, обычно получают купонные выплаты ежемесячно, ежеквартально или раз в полгода. Полугодовые купоны, как правило, являются стандартом. По истечении срока компания или государственное учреждение вернет вложенную основную сумму.

Пример процента по облигации Если инвестор покупает облигацию на сумму 10 000 долларов США с купонной ставкой 4,5% и сроком погашения 10 лет, компания должна выплачивать инвестору 450 долларов США каждый год. Когда срок погашения облигации наступит, компания вернет инвестору первоначальные 10 000 долларов. За этот 10-летний период инвестор также получит в общей сложности 4500 долларов в виде купонных выплат. Платежи, конечно же, зависят от платежеспособности компании.

Когда срок погашения облигации наступит, компания вернет инвестору первоначальные 10 000 долларов. За этот 10-летний период инвестор также получит в общей сложности 4500 долларов в виде купонных выплат. Платежи, конечно же, зависят от платежеспособности компании.

Инвесторы могут владеть частью компании, покупая ее обыкновенные акции на фондовой бирже или посредством первичного публичного предложения (IPO). Чем больше акций принадлежит инвестору, тем большей частью компании он владеет. Акционеры эффективно участвуют как в прибылях, так и в убытках компании, акциями которой они владеют. Кроме того, стоимость акций компании колеблется вместе с ожиданиями успехов и неудач компании, поэтому акционеры часто пожинают плоды до того, как официально сообщается о прибылях и убытках компании.

Прибыли и убытки по акциям Примеры

Если акции компании продаются по 25 долларов за акцию и у инвестора есть 2500 долларов для инвестирования, он может купить 100 акций. Если компания показывает хорошие результаты и цена акций увеличивается до 37,50 долларов США, инвестиции инвестора увеличиваются на 50%. И наоборот, если компания работает плохо и цена акций упадет до 12,50 долларов, инвестор понесет 50% убытков. Прибыли и убытки не фиксируются до тех пор, пока инвестор не продаст акции.

Если компания показывает хорошие результаты и цена акций увеличивается до 37,50 долларов США, инвестиции инвестора увеличиваются на 50%. И наоборот, если компания работает плохо и цена акций упадет до 12,50 долларов, инвестор понесет 50% убытков. Прибыли и убытки не фиксируются до тех пор, пока инвестор не продаст акции.

Акции и облигации торгуются по-разному. Для покупки акций инвесторы могут получить доступ к любой из 13 зарегистрированных фондовых бирж в США или к международной фондовой бирже через своего брокера. Чтобы купить или продать облигации, инвесторы должны сделать это внебиржево (OTC), потому что формального обмена для торговли облигациями не существует.

Рынок облигаций Облигации торгуются на внебиржевом рынке (OTC), который представляет собой неофициальную биржу, доступную для брокерских фирм и институциональных инвесторов, таких как банки, пенсионные фонды и управляющие активами. Как правило, корпоративные облигации выпускаются через инвестиционный банк, который может стать основным рынком для институциональных инвесторов.

Как правило, корпоративные облигации выпускаются через инвестиционный банк, который может стать основным рынком для институциональных инвесторов.

Частные инвесторы могут покупать и продавать облигации через брокерские фирмы, которые создают вторичный рынок для данного конкретного выпуска. Покупка облигаций может потребовать большего капитала; номинальная стоимость облигаций начинается с 1000 долларов и обычно продается партиями по десять штук.

Фондовый рынокФондовые биржи работают как торговые площадки, где покупатели и продавцы встречаются для торговли акциями и другими финансовыми инструментами, такими как биржевые фонды (ETF). Фондовые биржи, такие как Нью-Йоркская фондовая биржа (NYSE), раньше были местами физических встреч, где трейдеры собирались и перекрикивали друг друга, чтобы выполнить свои сделки.

Сегодня большая часть торговли осуществляется в электронном виде в цифровом мире, в основном с помощью компьютерных программ, управляемых алгоритмами, которые диктуют решения о покупке и продаже для институциональных и профессиональных трейдеров. Каждый день совершаются десятки миллионов сделок.

Каждый день совершаются десятки миллионов сделок.

Инвесторы могут получить доступ к спискам фондовой биржи, используя брокерский счет. Большинству брокерских фирм требуется минимальная сумма денег для открытия счета, но многим не требуется минимальная сумма для начала покупки акций.

Доход от облигаций и акцийИнвесторы вкладывают средства в акции и облигации в поисках дохода от своих инвестиций. Способы получения этих доходов различаются в зависимости от владения акциями и облигациями.

Доход от облигацийИнвесторы покупают облигации, обычно ожидая гарантии капитала и предсказуемого потока доходов. При покупке облигации доходность облигации фиксируется до тех пор, пока инвестор держит ценную бумагу. Купоны регулярно выплачиваются по облигациям, чаще всего каждые 6 месяцев, и облагаются налогом как обычный доход.

Если облигация удерживается до погашения, компания выплачивает сумму погашения, которая обычно равна первоначальной сумме выпуска (за исключением облигаций с нулевым купоном, стриптиз-облигаций или других дисконтных облигаций). Хотя держатели облигаций не получают никаких купонов по облигациям с нулевым купоном, эти ценные бумаги облагаются налогом, как если бы доход был получен каждый год.

Хотя держатели облигаций не получают никаких купонов по облигациям с нулевым купоном, эти ценные бумаги облагаются налогом, как если бы доход был получен каждый год.

Доход, полученный от казначейских облигаций США, облагается налогом на федеральном уровне, но не на уровне штатов. Облигации, выпущенные государственными или местными органами власти (муниципальные облигации), освобождаются от налогов штата и федеральных налогов.

Если инвестор покупает облигацию по номиналу (номинальная стоимость облигации) и держит ее до погашения, это не создает налогооблагаемого прироста капитала, поскольку он просто получает обратно свою основную сумму. Однако, если инвестор покупает на открытом рынке облигацию, которая продается ниже ее номинальной стоимости, он признает налогооблагаемый прирост капитала по истечении срока или в любой другой ситуации, когда облигация продается по цене, превышающей цену покупки.

Доход от акций Чтобы получить доход от акций, инвесторы могут получать дивиденды и/или продавать свои акции по более высокой цене, чем они заплатили. Если инвестор купил 100 акций Apple (AAPL) по цене 150 долларов за акцию, а затем продал их по 200 долларов за акцию, это даст прирост капитала в размере 50 долларов за акцию или 5000 долларов за 100 акций . Прирост капитала от акций, удерживаемых более одного года, облагается налогом по благоприятным ставкам прироста капитала, в то время как прирост капитала, удерживаемый в течение одного года или менее, облагается налогом как обычный доход.

Если инвестор купил 100 акций Apple (AAPL) по цене 150 долларов за акцию, а затем продал их по 200 долларов за акцию, это даст прирост капитала в размере 50 долларов за акцию или 5000 долларов за 100 акций . Прирост капитала от акций, удерживаемых более одного года, облагается налогом по благоприятным ставкам прироста капитала, в то время как прирост капитала, удерживаемый в течение одного года или менее, облагается налогом как обычный доход.

И наоборот, если инвестор покупает акции Apple по цене 150 долларов за акцию, а затем продает их по 100 долларов за акцию, это приводит к потере капитала. Потери капитала могут быть использованы для компенсации прироста капитала как способ снижения налогов, подлежащих уплате инвестором.

- Краткосрочные потери капитала для акций, удерживаемых один год или меньше, может использоваться для компенсации краткосрочного прироста капитала.

- Долгосрочные потери капитала можно использовать для компенсации долгосрочного прироста капитала.

Инвестор будет нести ответственность за уплату налога на всю чистую прибыль, в то время как только 3000 долларов чистых убытков могут быть применены к их налогам с дохода в любой данный год.

Важно: Инвесторы со сложными вопросами налогообложения должны проконсультироваться с налоговым консультантом.

Дивиденды по акциям обычно представляют собой распределение прибыли компании. Обычно компании выплачивают дивиденды ежеквартально, но могут объявлять дивиденды через разные промежутки времени. Инвесторы могут сохранить свои дивиденды в качестве денежного дохода или реинвестировать их. Несмотря на это, квалифицированные дивиденды в настоящее время облагаются налогом так же, как и долгосрочный прирост капитала.

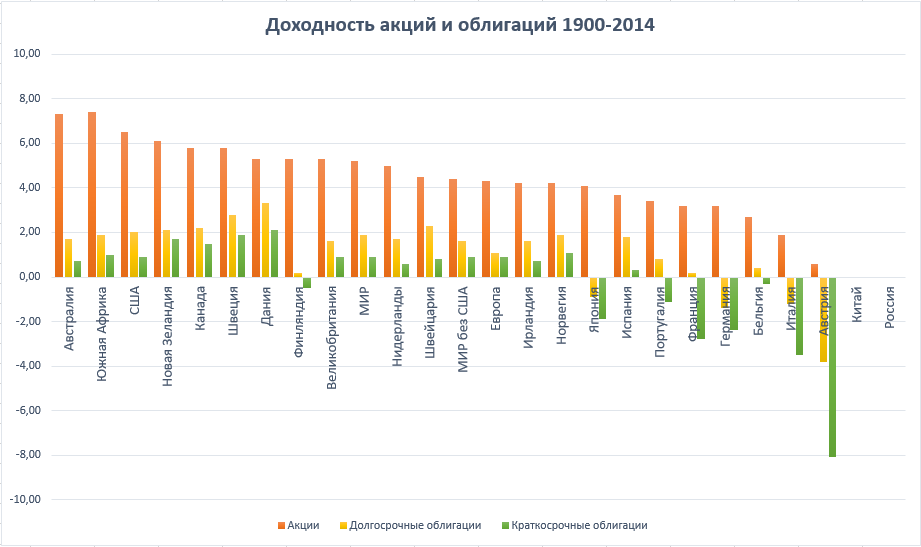

Облигации и акции Инвестиционная эффективность Исторически акции превосходили облигации с точки зрения среднегодовой доходности фондового рынка. С 1926 октября доходность акций крупных компаний составила в среднем 10,3%, а долгосрочных корпоративных облигаций — 6,2%. Однако за последние 20 лет акции крупных компаний приносили в среднем 7,47% годовой доходности, а долгосрочные корпоративные облигации — 7,96%. ( Источник: Дафф и Фелпс. Ежегодник SBBI за 2021 год. Показатели рынков капитала США, 1926–2020 гг.)

Однако за последние 20 лет акции крупных компаний приносили в среднем 7,47% годовой доходности, а долгосрочные корпоративные облигации — 7,96%. ( Источник: Дафф и Фелпс. Ежегодник SBBI за 2021 год. Показатели рынков капитала США, 1926–2020 гг.)

В течение этого периода с 2001 по 2020 год фондовый рынок пережил две экономические рецессии и два рыночных краха. Тем временем доходность долгосрочных облигаций увеличилась за счет снижения процентных ставок. За последние 2 десятилетия облигации превзошли акции в течение семи из этих 20 лет. ( Источник: stern.nyu.edu)

Обратная зависимость доходности акций и облигаций

Акции и облигации часто имеют обратную зависимость, особенно в периоды потрясений, когда цены на акции резко падают. Во время падения фондового рынка инвесторы могут перевести свои деньги в облигации с меньшим риском, что увеличивает их спрос и подталкивает их цены.

Процентные ставки и доходность облигаций

Процентные ставки и изменения процентных ставок влияют на доходность облигаций. Например, недавно выпущенная долгосрочная облигация с доходностью 4,5% на купон сегодня вырастет в цене, если процентные ставки снизятся. Почему? Потому что купоны по этим облигациям будут более привлекательными, чем новые облигации, выпущенные с более низкой доходностью. В результате инвесторы будут предлагать его цену выше. И наоборот, когда процентные ставки растут, та же самая облигация будет менее ценной, чем вновь выпущенные облигации, что снизит спрос на нее и, как следствие, ее справедливую цену.

Например, недавно выпущенная долгосрочная облигация с доходностью 4,5% на купон сегодня вырастет в цене, если процентные ставки снизятся. Почему? Потому что купоны по этим облигациям будут более привлекательными, чем новые облигации, выпущенные с более низкой доходностью. В результате инвесторы будут предлагать его цену выше. И наоборот, когда процентные ставки растут, та же самая облигация будет менее ценной, чем вновь выпущенные облигации, что снизит спрос на нее и, как следствие, ее справедливую цену.

Риски, связанные с облигациями, и риски, связанные с акциямиКлючевой вывод: Облигации и акции часто имеют обратную зависимость, особенно во времена потрясений на фондовом рынке. Это означает, что владение как акциями, так и облигациями в портфеле может обеспечить преимущества диверсификации.

Финансовая теория предполагает, что ценные бумаги с более высоким риском должны обеспечивать более высокую ожидаемую доходность. Акции, как правило, более волатильны и считаются более рискованными, чем облигации. Поэтому инвесторы ожидают более высокой средней доходности от акций, и это подтвердилось в долгосрочной перспективе.

Акции, как правило, более волатильны и считаются более рискованными, чем облигации. Поэтому инвесторы ожидают более высокой средней доходности от акций, и это подтвердилось в долгосрочной перспективе.

Однако, чем выше риск, тем выше вероятность потери. Инвесторы в акции должны быть более терпимыми к риску и время от времени терпеть значительные убытки. Инвесторы, которые не хотят рисковать или хотят большей стабильности в своих инвестициях, могут захотеть выделить больше своего капитала в корпоративные облигации инвестиционного уровня или казначейские облигации США. Вот разбивка различных типов риска, связанного с облигациями и акциями.

Риски по облигациямРиск по государственным облигациям

Корпоративные облигации или казначейские облигации США инвестиционного уровня, как правило, более стабильны и менее рискованны, чем акции, но, как отмечалось выше, более низкий риск обычно означает более низкую доходность. Казначейские облигации обеспечены правительством США и, как предполагается, практически не несут риска дефолта, но иногда могут испытывать снижение цен в среднесрочной перспективе из-за повышения процентных ставок.

Риск корпоративных облигаций

- Риск дефолта компании: Корпоративные облигации имеют различные уровни риска в зависимости от финансовой устойчивости компании-эмитента. Облигации, выпущенные компаниями с отличными финансовыми показателями и перспективами роста, более безопасны, но менее доходны, чем облигации, выпущенные компаниями, испытывающими трудности с финансовыми показателями и перспективами роста.

- Эмитент может быть финансово нестабильным: Инвесторы, ищущие облигации с более высокой доходностью, называемые высокодоходными или мусорными облигациями, должны признать, что компания-эмитент может находиться в нестабильном финансовом положении или иметь ухудшающиеся деловые перспективы. Высокодоходные облигации существуют в результате того, что инвесторы требуют более высокой нормы прибыли за риск владения этой облигацией.

- Компании могут столкнуться с трудностями при покрытии процентов, причитающихся по облигациям, или при погашении долга держателю облигаций в полном объеме.

Высокодоходные облигации, как правило, более волатильны, чем облигации инвестиционного уровня, из-за их более высокого риска.

Высокодоходные облигации, как правило, более волатильны, чем облигации инвестиционного уровня, из-за их более высокого риска. - Процентный риск: Инвесторам в облигации также приходится бороться с процентным риском. Как правило, когда процентные ставки растут, цены на облигации падают. Если инвесторы не держат облигацию до погашения, они рискуют продать ее дешевле, чем купили.

Фондовые рискиПримечание: Инвесторы, стремящиеся к большей стабильности и меньшему риску, могут инвестировать в корпоративные облигации инвестиционного уровня, но ожидаемая доходность по ним ниже.

Как совладельцы самого бизнеса, акционеры подвергаются риску ухудшения перспектив и/или финансового положения компании.

Риски, характерные для компании, включают:

- Возможность устаревания продуктов и услуг фирмы

- Риск входа конкурентов в отрасль с более низкими ценами

- Репутационный риск

- Риск перебоев с поставками

- Регуляторный риск

Цены на акции также подвержены более широко определенным рыночным рискам. Если инвесторы станут пессимистично относиться к глобальным экономическим перспективам, геополитической напряженности, политическим рискам, сбоям, таким как пандемия в области здравоохранения, или другим проблемам, они могут продать свои акции и привести к снижению всего фондового рынка. Эти широкомасштабные рыночные риски могут негативно повлиять практически на любую компанию и цену ее акций, даже на те компании, бизнес которых выглядит хорошо.

Если инвесторы станут пессимистично относиться к глобальным экономическим перспективам, геополитической напряженности, политическим рискам, сбоям, таким как пандемия в области здравоохранения, или другим проблемам, они могут продать свои акции и привести к снижению всего фондового рынка. Эти широкомасштабные рыночные риски могут негативно повлиять практически на любую компанию и цену ее акций, даже на те компании, бизнес которых выглядит хорошо.

Сравнение облигаций и акцийВажно: Хотя корпоративные облигации и государственные казначейские обязательства считаются более стабильными и надежными, чем акции, все ценные бумаги подвержены некоторым видам рисков.

Инвесторы, проводящие комплексную проверку потенциальных инвестиций, могут найти информацию в различных местах. Большинство компаний имеют на своем веб-сайте раздел по связям с инвесторами (IR), в котором содержится информация о ценных бумагах, выпущенных этой компанией, а также презентации и последние объявления.

Доступ к документам SEC компании можно получить через страницы с котировками Seeking Alpha.

Seeking Alpha Symbol Page

Альтернативным источником документов компании является веб-сайт Комиссии по ценным бумагам и биржам США.

В дополнение к своим собственным исследованиям и анализу инвесторы могут также искать отчеты о рейтингах акций и облигаций в брокерских конторах и рейтинговых агентствах, таких как Moody’s и Standard and Poor’s.

Для акций брокерские конторы присваивают акции рейтинги «Купить», «Держать» или «Продать». Многие используют 5-уровневую систему, включающую рейтинги «Активная покупка» и «Активная продажа». Некоторые брокерские компании используют различные рейтинговые термины, такие как «Неудовлетворительно», «Избегайте» или «Покупка с осуждением».

Сводка рейтингов Seeking Alpha

Пользователям Seeking Alpha предоставляется «Сводка рейтингов» на страницах котировок ценных бумаг. Консенсусный рейтинг аналитиков Уолл-стрит представлен здесь вместе со средним настроением участников Seeking Alpha и количественным рейтингом Seeking Alpha.

Seeking Alpha Symbol Page

Рейтинги облигаций инвестиционного уровня присваиваются от высокого (Aaa от Moody’s и AAA от S&P) до низкого (Baa3/BBB). Облигации с рейтингом BB или ниже не считаются инвестиционным рейтингом. Рейтинг «D» означает, что компания уже находится в состоянии дефолта.

Хотя рейтинги брокерских компаний, агентств по облигациям и других организаций заслуживают внимания, эти рейтинги не являются безошибочными. Многие инвесторы помнят финансовый кризис 2008-2009 годов и то, как даже многие из самых уважаемых исследовательских организаций не смогли правильно оценить риски, присущие рынку жилья в США.

Seeking Alpha — отличный ресурс для изучения рынка акций, а также для чтения исследований и анализа, подготовленных другими инвесторами. В конце концов, ничто не заменит личное понимание бизнеса компании и больше информации о рисках фирмы, будущих перспективах и финансовых показателях. Знание как можно большего количества важнейших аспектов компании может обеспечить инвестору комфорт и способствовать принятию обоснованных инвестиционных решений.

Премиум-подписчики Seeking Alpha имеют доступ к простому в использовании инструменту для проверки рейтинга акций, который показывает лучшие акции на основе критериев инвесторов во многих категориях.

Эта статья была написана

Ричардом Бестом

75 подписчиков

Тридцать с лишним лет в сфере финансовых услуг в качестве консультанта, управляющего директора, директора по маркетингу и обучению, а в настоящее время в качестве консультанта отрасли. Автор и обозреватель по темам управления капиталом и инвестирования.

Раскрытие информации: У меня/у нас нет позиций по акциям, опционам или подобным деривативам ни в одной из упомянутых компаний, и мы не планируем открывать такие позиции в течение следующих 72 часов.

Комментарий (1)Рекомендуется для вас

Чтобы этого не произошло в будущем, включите Javascript и файлы cookie в своем браузере.

Часто ли это происходит с вами? Пожалуйста, сообщите об этом на нашем форуме обратной связи.

акции и не стремится покрыть привилегированные акции

акции и не стремится покрыть привилегированные акции

Высокодоходные облигации, как правило, более волатильны, чем облигации инвестиционного уровня, из-за их более высокого риска.

Высокодоходные облигации, как правило, более волатильны, чем облигации инвестиционного уровня, из-за их более высокого риска.