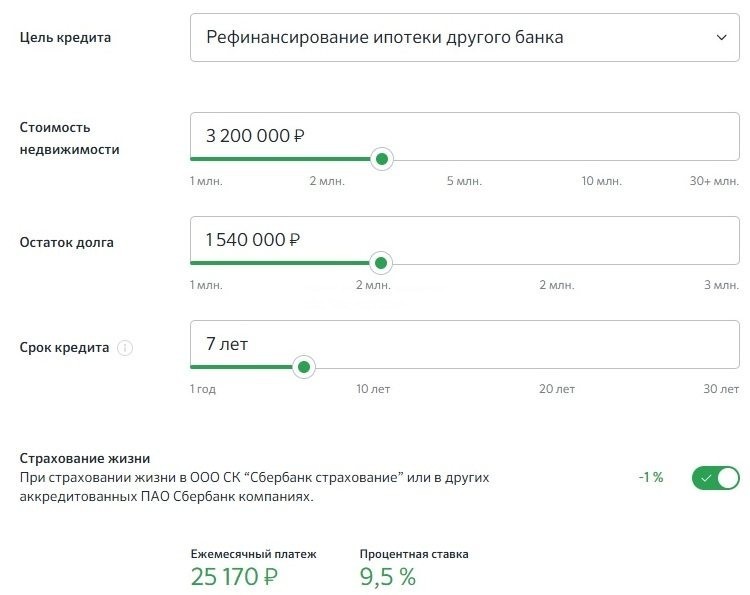

Рефинансирование ипотечного кредита на вторичном рынке жилья, возможность досрочно погасить до 4 кредитов

1 При определении окончательного размера процентной ставки надбавки суммируются, скидки не суммируются (за исключением скидки за оформление расширенного договора страхования и скидки за крупную сумму кредита).

2 Зарплатные клиенты Банка — сотрудники (с типом занятости «по найму») компаний/организаций, обсуживающихся в Банке по «Договору на оказание дополнительных услуг по расчетному обслуживанию» или «Договору на оказание дополнительных услуг по расчетному обслуживанию с использованием специального счета», и регулярно получающие заработную плату или ее часть (с признаком заработной платы) на счет(а) в Банке в течение не менее 3 (трех) последних месяцев. Указанная скидка не распространяется на заемщиков-индивидуальных предпринимателей или владельцев/совладельцев юридического лица.

3 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Премиум»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя.

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса;

3) временная нетрудоспособность Застрахованного лица. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день нетрудоспособности.

4 Перечень дополнительных страховых рисков при оформлении расширенного договора страхования «Стандарт»:

1) Потеря работы — имущественные интересы Страхователя, связанные с риском убытков в результате увольнения (сокращения) Страхователя. Страховая сумма по данному риску равна 1/30 ежемесячного платежа за каждый день пребывания в статусе безработного, либо 5% от суммы остатка ссудной задолженности по кредиту;

2) гражданская ответственность — имущественные интересы Страхователя, связанные с риском гражданской ответственности Страхователя по обязательствам, возникшим вследствие причинения вреда жизни, здоровью или имуществу Третьих лиц. Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса.

Страховая сумма по данному риску равна не менее 5% от задолженности по кредиту на момент оформления полиса.

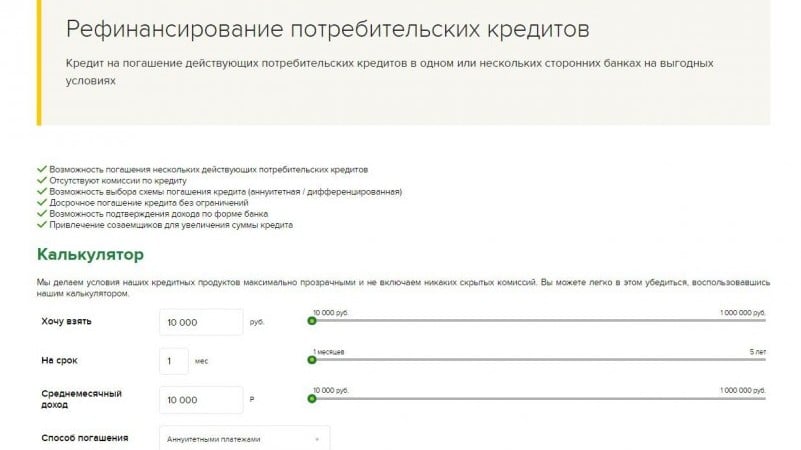

Рефинансирование ипотечных кредитов — Ак Барс Банк

Объект недвижимости в виде отдельно стоящего жилого дома (коттеджа для постоянного проживания)/таунхауса (дома блокированной застройки) должен соответствовать следующим требованиям:

— Расположен в городах нахождения территориальных подразделений ПАО «АК БАРС» БАНК (либо ближайших населенных пунктах, расположенных на расстоянии не более 100 км от них, для Южного Регионального центра — не более 300 км)

— Находиться в населенном пункте, на территории которого располагаются иные дома (индивидуальные, многоквартирные), пригодные для проживания

— Иметь подъездную дорогу, обеспечивающую круглогодичный подъезд к земельному участку, на котором располагается отдельно стоящий жилой дом (коттедж для постоянного проживания)

— Передаваться в залог только одновременно с земельным участком, на котором он расположен

— Каждый блок жилого дома блокированной застройки должен быть расположен на отдельном земельном участке, сформированном непосредственно для его использования.

— Иметь цементный, железобетонный, каменный или кирпичный фундамент

— Быть капитальным (пригодным для круглогодичного проживания) и иметь в удовлетворительном состоянии основные конструктивные элементы (фундамент, стены, перекрытия/крыша), окна, двери и инженерное оборудование, необходимое для нормального функционирования здания

— Процент износа не более 50 % (и не более 40 % в случае, если, стены Объекта недвижимости выполнены с использованием деревянных материалов

— Иметь постоянное электроснабжение от внешнего источника

— Иметь систему канализации (в том числе автономную), а также санузел внутри здания1

— Быть обеспеченным системой газового или электрического отопления (Объекты недвижимости только с печным отоплением в обеспечение по ипотечному кредиту не принимаются, если таковое является основным источником отопления)1

— Иметь систему холодного водоснабжения (в том числе автономную)1

Перекредитование ипотеки других Банков (рефинансирование)

Я, в соответствии с требованиями Федерального закона от 27. 07.2009 №152-ФЗ «О персональных данных», даю согласие на обработку (сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение),

07.2009 №152-ФЗ «О персональных данных», даю согласие на обработку (сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение),

использование, распространение передачу (включая трансграничную передачу), обезличивание, блокирование и уничтожение) моих персональных данных, в т.ч. с использованием средств автоматизации.

Такое согласие мною дается: в отношении любой информации, относящейся ко мне, включая: фамилию, имя, отчество; данные документа, удостоверяющего личность; год, месяц, дата и место рождения;

гражданство, адрес, семейное, социальное, имущественное положение, образование, профессия, доходы и другие сведения, предоставленные мною для заключения договора на банковскую карту,

договора о предоставлении овердрафта к банковской карте или в период их действия, содержащиеся в заявлениях, письмах, соглашениях и иных документах; для целей получения кредита,

а также исполнения кредитного договора, осуществления обслуживания кредита и сбора задолженности в случае передачи функций и (или) полномочий по обслуживанию кредита и сбору задолженности любым

третьим лицам, уступки, передачи в залог любым третьим лицам или обременения иным образом полностью или частично прав требования по кредитному договору;

для целей продвижения услуг Банка, совместных услуг Банка и третьих лиц, продуктов (товаров, работ, услуг) третьих лиц;

как Банку, так и любым третьим лицам, которые в результате обработки персональных данных, уступки, продажи, передачи в залог или обременения иным образом полностью или частично прав требования

по договору получили мои персональные данные, стали правообладателями в отношении указанных прав, агентам и уполномоченным лицам Банка и указанных третьих лиц, а также компаниям (в объеме фамилия, имя,

отчество, адреса и номера телефонов), осуществляющим почтовую рассылку по заявке Банка. Право выбора указанных компаний предоставляется мной Банку и дополнительного согласования не требует.

Право выбора указанных компаний предоставляется мной Банку и дополнительного согласования не требует.

Согласие предоставляется на неопределенный срок, соответственно, прекращение кредитного договора не прекращает действие согласия. Осведомлен(а), что настоящее согласие может быть

отозвано мной при предоставлении в Банк заявления в простой письменной форме.

Плюсы и минусы рефинансирования ипотеки назвали в Ставропольском крае

Плюсы и минусы рефинансирования ипотеки назвали в Ставропольском крае

Кира Лютова 2 февраля, 21:32 Фото: pixabay.com/TumisuНиже ставка — не значит выгоднее, отмечают специалисты.

Специалисты ставропольских банков разъяснили, в каких ситуациях стоит рефинансировать кредит, а в каких это может быть невыгодно. Кредиты под низкий процент на фоне уменьшения Центробанком ключевой ставки стали популярны у жителей края в 2020 году. Часто их берут для погашения старой ипотеки или объединения нескольких кредитов в один, сообщает «Ставропольская правда».

Бизнес-лидер одного из банков края Максим Кузнецов отмечает, что рефинансирование имеет смысл, если новая ставка будет меньше хотя бы на 0,7-1%, при этом ипотека оформлена на длительный срок. Иначе сэкономленные средства не перекроют расходов на переоформление кредита.

В числе плюсов называют экономию за счёт снижения процентной ставки. Но при этом нужно будет собрать новый пакет документов: заплатить госпошлину, оформить страховку и заново провести оценку объекта, если рефинансирование проводится в другом банке. Это потребует новых трат.

Если займов несколько, с помощью рефинансирования удобно будет свести их в один. Но если это ипотека и какой-то другой кредит, то теряется право на налоговый вычет.

Рефинансирование отличается от реструктуризации, к которой прибегают, если заёмщик не может «потянуть» прежнюю сумму ежемесячного платежа.

«Информация о рефинансировании передается в бюро кредитных историй, но в отличие от реструктуризации она не может негативно повлиять на кредитную историю клиента.

Таким образом, для банков человек остается качественным заёмщиком», — передаёт «Ставропольская правда».

Перед перекредитованием, даже при оформлении кредита по более низкой ставке, советуют обратить внимание на сроки существующего кредита. В большинстве случаев в течение первой половины этого срока заёмщик по большей части платит проценты банку, а во второй — уже покрывает сам долг. При рефинансировании ситуация повторится: в ежемесячном платеже большая часть будет засчитываться на уплату процентов. Разобраться поможет любой кредитный калькулятор.

Экономим на ипотеке: реальные лайфхаки

Если бы кто-то сказал мне десять лет назад, что я приму участие в спасении Петропавловской крепости, я бы не поверил.

В 2011 году мы с братом организовали небольшую компанию по продаже гидроизоляционных материалов. Вскоре поняли, что интереснее и выгоднее заниматься работами, переключились на осушение небольших погребов и подвалов.

Петропавловская крепость

Источник: пресс-служба компании «Оптимум Прайс»

На каком-то этапе наша фирма «Оптимум Прайс» вместе с операциями по гидроизоляции уже что-то укрепляла, усиливала. Новый вид работ органично влился в пул осуществляемых услуг. В немалой степени благодаря применению нами материала «ФОРС», обезвоживающего и упрочняющего конструкцию.

Однажды раздался звонок, и некий прораб попросил нас помочь разобраться с проектом. Каково же было удивление, когда в штампе документации мы прочитали «Петропавловская Крепость Монетный Дворъ». Рассмотрев чертежи и спецификации, мы выдали альтернативное решение задачи одновременного усиления и гидроизоляции стен углубляемого подвала старинного помещения, отослав обратным письмом. Прошло два дня. И вдруг на третий наша телефонная трубка стала красной! Мобильный разрывался от десятков звонков.

«Монетный Дворъ» мы выполнили, сдали. Помню, как сидел в кабинете инженера крепости, и туда ворвался прораб сторонней организации с круглыми глазами, рассказывая, что они «попытались выбурить состав Оптимум Прайс, а от него искры летят, буры ломаются, такой крепкий!». Это был замечательный комплимент нашей технологии.

После этого нас приглашали на крепость еще трижды на протяжении нескольких лет. Одной из решенных нами задач было усиление оснований корпуса 14Б. Свежо воспоминание о совещании, посвященном началу работ. Длинный стол, администрация, проектировщики, технадзор, КГИОП, все твердо стоят на том, что делать нужно по проекту и никак иначе. Мне передают утвержденную документацию, а я смотрю и не понимаю. Так посмотрел и эдак, а между тем дискуссия продолжается и уже переходят к другим вопросам.

— Простите, но тут забивка свай прописана, верно? — я неуверенно прерываю общий диалог, все еще сомневаясь, так ли я понял.

— Да, верно.

— Внутри здания бить сваи? Но это невозможно. А если и было бы реально, то такие вибрации разрушат корпус и еще пару зданий рядом.

На минуту воцарилась тишина. А потом все тот же шквал вопросов, что и при первом знакомстве с объектом.

Усиление фундамента Петропавловской крепости мы выполнили успешно, применив метод манжетного инъектирования составом ФОРС Фундамент. Наше решение спасло комплекс от вероятного разрушения. Все фото и видеоотчеты в открытом доступе размещены на нашем сайте.

Петропавловская крепость — это не единственный памятник архитектуры, спасенный нашей организацией, где мы поменяли проект, доказали его у проектировщиков и сделали все от нас зависящее, чтобы культурное наследие увидели потомки. В нашей копилке — здание «Грандъ Отеля» на Малой Морской, 18–20, особняк Бейера 1820 года постройки на набережной реки Фонтанки в Санкт-Петербург, усадьба Баташевых (ныне Яузская больница) и Трехгорная мануфактура в Москве, парковый комплекс «Монрепо» (наследие ЮНЕСКО) в Выборге, Меншиковский дворец в Ораниенбауме и другие. Также мы работали на ТЭЦ № 5 в Санкт-Петербурге, вытаскивали проваливающуюся под землю мегаваттную котельную в Ярославле, обследовали и выдавали технические решения по ТЭС на Кавказе, а сейчас, когда вы читаете эту статью, наши сотрудники работают на острове Сахалин.

Также мы работали на ТЭЦ № 5 в Санкт-Петербурге, вытаскивали проваливающуюся под землю мегаваттную котельную в Ярославле, обследовали и выдавали технические решения по ТЭС на Кавказе, а сейчас, когда вы читаете эту статью, наши сотрудники работают на острове Сахалин.

Петропавловская крепость — не единственный и даже, возможно, не самый интересный объект. Нам, как специалистам, было гораздо занятнее останавливать подземную реку под проваливающимся шестиметровым колодцем в районе Лахта Центра, который после остановки потока нужно было еще и заглубить. Вот там была борьба!

Петропавловская крепость поразила меня отсутствием непробиваемого бюрократического аппарата. Я ожидал натолкнуться на сопротивление, длительные согласования, крючкотворство… Вместо этого были живые дискуссии, правильные вопросы и быстрые решения.

К сожалению, отсутствие бюрократии — это скорее исключение, чем правило. Например, проектировщики с одной электростанции обратились к нам еще в 2017 году. Проблема достаточно яркая.

Еще страшнее лобби производителей материалов. Например, сейчас очень распространена технология, согласно которой для гидроизоляции старинного здания его стены практически подсекаются под корень перфораторами, прошивающие почти насквозь шпуры заполняют материалом, который затем просто выбуривают и выбрасывают. Издевательство над стеной повторяется трижды. В результате и без того ослабленное веками основание здания становится будто изъеденным термитами, которые забили свои ходы хлебным мякишем. Кому это выгодно? Производителю материалов. Тройной перерасход материалов! Да еще каких дорогих материалов!

Сейчас мы боремся за то, чтобы спасти от такого вандализма памятник архитектуры, входящий в пятерку самых значимых в Санкт-Петербурге.

Но вот беда: технология и материалы Оптимум Прайс, обладая многократно превосходящими характеристиками, проверенные многолетним опытом использования на самых ответственных объектах, стоят в несколько раз дешевле. А это, увы, не всем выгодно.

Недвижимость в Астрахани — Рефинансирование кредита: очередной обман или выгода?

Суть рефинансирования Еще пару-тройку лет назад о кредите под 10-12 процентов годовых не приходилось даже мечтать. Минимальная ставка начиналась от 19 % в год и заканчивалась 5 % в день. Кабальные условия, но деваться было некуда. Россияне были вынуждены оформлять кредитные деньги под высокие проценты. Однако совсем недавно стала популярной услуга «рефинансирование кредита»: банки предоставляют не все, но предложений действительно много. Давайте разберемся, что это за услуга. Итак, допустим, вы пару лет назад взяли кредит под 20 % годовых на 10 лет. Теперь, при соблюдении определенных условий, у вас есть возможность рефинансировать свои обязательства.

Это общее условие, которое придется соблюсти в любом случае. Если не подтвердить уровень своих доходов, то претендовать на любой вид кредитования не стоит. Банк не выдаст займы гражданам или организациям, не имеющим возможности расплатиться. Регистрация. При отсутствии постоянной или хотя бы временной регистрации получить кредитный капитал сложнее. Также банковские работники обращают внимание на наличие гражданства. Залог или поручительство. Наличие залогового имущества либо лиц, готовых нести затраты по погашению вашего долга увеличивает шансы на получение нового кредитного капитала. Кредитная история. Новый инструмент во взаимоотношениях между банком и заемщиками. Если у лица плохая кредитная история (имеются просрочки, пени, штрафы), то шансы на получение денег снижаются. ВАЖНО! Это не полный перечень требований, которые придется соблюсти, чтобы получить рефинансирование кредита для физических лиц. Каждая банковская компания предъявляет свои условия. Уточнить исчерпывающие требования к заемщикам можно на официальном сайте банка или в ближайшем отделении.

Это общее условие, которое придется соблюсти в любом случае. Если не подтвердить уровень своих доходов, то претендовать на любой вид кредитования не стоит. Банк не выдаст займы гражданам или организациям, не имеющим возможности расплатиться. Регистрация. При отсутствии постоянной или хотя бы временной регистрации получить кредитный капитал сложнее. Также банковские работники обращают внимание на наличие гражданства. Залог или поручительство. Наличие залогового имущества либо лиц, готовых нести затраты по погашению вашего долга увеличивает шансы на получение нового кредитного капитала. Кредитная история. Новый инструмент во взаимоотношениях между банком и заемщиками. Если у лица плохая кредитная история (имеются просрочки, пени, штрафы), то шансы на получение денег снижаются. ВАЖНО! Это не полный перечень требований, которые придется соблюсти, чтобы получить рефинансирование кредита для физических лиц. Каждая банковская компания предъявляет свои условия. Уточнить исчерпывающие требования к заемщикам можно на официальном сайте банка или в ближайшем отделении. Выгода или обман Действительно, выгода для заемщика налицо. Так в чем же подвох, или чем это выгодно банку? Получение прибыли и сверхприбыли — это ключевые цели деятельности любой кредитной организации. Услуги по рефинансированию — не исключение. По сути, заемщик оформляет новый кредит, а это значит, что придется понести дополнительные траты. Например, купить страховку, заплатить комиссионные проценты, оплатить оценку имущества (при оформлении денег под залог). Перечень трат зависит от обстоятельств. В итоге банк всегда остается в плюсе. Но в то же время заемщик может существенно смягчить условия кредитования. Поэтому, прибегая к услугам по рефинансированию, следует все внимательно изучить и просчитать. Соглашаться на первые предложения, не «прощупав почву», нельзя никак.

Выгода или обман Действительно, выгода для заемщика налицо. Так в чем же подвох, или чем это выгодно банку? Получение прибыли и сверхприбыли — это ключевые цели деятельности любой кредитной организации. Услуги по рефинансированию — не исключение. По сути, заемщик оформляет новый кредит, а это значит, что придется понести дополнительные траты. Например, купить страховку, заплатить комиссионные проценты, оплатить оценку имущества (при оформлении денег под залог). Перечень трат зависит от обстоятельств. В итоге банк всегда остается в плюсе. Но в то же время заемщик может существенно смягчить условия кредитования. Поэтому, прибегая к услугам по рефинансированию, следует все внимательно изучить и просчитать. Соглашаться на первые предложения, не «прощупав почву», нельзя никак.Источник: http://ppt.ru/art/kredity/refinansirovanie

Ипотеку в Дании выдают под отрицательные проценты. Как это возможно?

- Николай Воронин

- Би-би-си

Автор фото, Getty Images

Датский Jyske Bank — третий по величине банк страны — предлагает ипотечные кредиты по ставке минус 0,5% годовых, то есть фактически будет приплачивать заемщикам, решившим купить новое жилье.

Это первый случай в мировой практике, когда ипотеку выдают под отрицательные проценты — то есть каждый месяц остаток по кредиту будет уменьшаться на сумму, превышающую ежемесячный платеж. Таким образом, чтобы полностью вернуть кредит, нужно будет заплатить банку меньше, чем ты изначально брал взаймы.

Отрицательная ставка предлагается тем, кто берет ипотеку сроком до 10 лет, и зафиксирована в договоре — то есть на протяжении всего этого периода банк не имеет права менять условия кредита и увеличивать платежи.

Датское отделение банка Nordea пообещало в ближайшее время начать выдавать беспроцентную ипотеку (под 0% годовых) сроком на 20 лет, а 30-летние ипотечные договоры заключать по фиксированной ставке 0,5%.

В России минимальная ставка по ипотечным кредитам на сегодняшний день составляет 7,6% годовых (впрочем, некоторым категориям заемщиков предлагаются льготные ставки от 5%).

«Бесплатный сыр»

Понимая, что для обывателя предложение вернуть банку меньше денег, чем он брал изначально, звучит весьма подозрительно, Jyske Bank разместил на своем сайте специальное заявление по этому поводу.

Оно начинается со слов «Да, вы всё правильно поняли» и буквально через пару абзацев переходит к главному вопросу: «Как такое возможно?»

На него глава ипотечного департамента отвечает дословно следующее: «Я и сам это не очень понимаю. Более того, я лично говорил, что такого быть не может. Однако мы провели тщательные расчеты, учли все риски — и оказалось, что отрицательная ставка очень даже возможна».

На самом деле, скорее всего клиенты Jyske Bank все же заплатят чуть больше, чем взяли взаймы, поскольку им придется дополнительно покрыть некоторые обязательные сборы, а также юридические расходы по оформлению сделки. Хотя формально ипотечная ставка будет отрицательной.

Автор фото, Getty Images

Кроме того, нельзя исключать, что цены на жилье в Дании в ближайшие годы не просто не будут расти, а даже упадут. В таком случае, выплатив кредит, новоиспеченный владелец квартиры или дома ничего не заработает или даже потеряет часть денег.

Однако в целом предложение все равно звучит довольно заманчиво — особенно для тех, кто все равно собирался в ближайшее время обзавестись новым жильем или переоформить старый ипотечный кредит.

Так как это возможно?

Хотя выдача ипотечных кредитов под «в пользу заемщика» — новое слово в банковском деле, его никак нельзя назвать неожиданным. И вот почему.

Обычно банки принимают деньги в виде вкладов под оговоренный процент — то есть вкладчик (будь то человек или организация) рассчитывает приумножить свои капиталы и получить от банка больше, чем положил на счет.

Дальше банк выдает эти деньги в виде кредитов или вкладывает в ценные бумаги — под больший процент, чтобы обеспечить обещанный клиенту прирост и заодно покрыть собственные расходы.

Однако в последние годы в некоторых странах — таких как Дания, Швеция или Швейцария — эта привычная система работает с обратным знаком. Инфляция там очень низкая (в Дании, например, она колеблется на уровне 0,2%), а экономика растет довольно медленно, поэтому стоимость кредитов упала настолько, что банки больше не могут обеспечить прирост вложенных денег.

Инфляция там очень низкая (в Дании, например, она колеблется на уровне 0,2%), а экономика растет довольно медленно, поэтому стоимость кредитов упала настолько, что банки больше не могут обеспечить прирост вложенных денег.

Поэтому, чтобы покрыть свои расходы, банки вынуждены тратить деньги клиентов — а значит, вводить нулевые и даже отрицательные проценты по депозитам. Например, швейцарский банк UBS в начале августа объявил, что отныне будет взымать с крупных вкладчиков (на счету которых более 500 тысяч евро) по 0,6% в год. То есть их вклады будут ежемесячно не прирастать, а уменьшаться.

С одной стороны, конечно, держать деньги в банке в таких условиях невыгодно. С другой — снимать их со счетов, чтобы инвестировать куда-то на более выгодных условиях, тоже довольно накладно, да еще и чревато повышением рисков. Поэтому большинство вкладчиков все же выбирают синицу в руках — пусть и немного худеющую с каждым годом.

Автор фото, PA Media

В коммерческих банках Дании до отрицательных ставок пока не дошло, но в том же Jyske Bank вклады уже давно принимают под 0% годовых — и думают последовать примеру швейцарцев и увести ставку в минус (просто никто не хочет делать это раньше конкурентов).

С этой точки зрения отрицательные ставки по кредитам, в том числе и ипотечным, выглядят совершенно логично.

Jyske Bank может разместить свободные деньги на депозите под минус 0,65% годовых (под такой процент принимает деньги датский центробанк), и ему выгоднее отдать их в ипотеку под минус 0,5% — потери будут меньше.

К тому же, банк привлекает депозиты по отрицательным ставкам ниже 0,5%. И тут прибыль, если разместить эти деньги пусть и с отрицательной доходностью, но с положительной разницей.

А что в России?

Россиянам на столь дешевые кредиты рассчитывать не приходится.

Не далее как пару недель назад по соцсетям широко разошелся видеоролик, где мужчина снимает рекламные плакаты чешского Сбербанка, предлагающие потребительские кредиты под 3,9%, а ипотечные — под 0,8%. Хотя сайт банка рекламирует ипотеку «от 2,89% годовых».

Автор фото, AFP

Так или иначе, в российских банках ипотечные ставки выше в несколько раз. На вопрос, почему так происходит, ответил на прошлой неделе первый зампред Сбербанка России Лев Хасис.

На вопрос, почему так происходит, ответил на прошлой неделе первый зампред Сбербанка России Лев Хасис.

«Короткий ответ — чешский банк это юридическое лицо, находящееся в другой стране, со всей ее макроэкономикой: включая инфляцию, ставки рефинансирования банка Чехии и другое, — объясняет Хасис. — Чешских заемщиков финансируют в основном чешские вкладчики, низкие ставки по кредитам в Чехии возможны благодаря низким ставкам по депозитам/вкладам в Европе и в первую очередь в той же Чехии».

На сегодняшний день центробанк Дании ссужает деньги кредитным организациям под 0,05%, Европейский центробанк — под 0%, Банк Англии — под 0,75% годовых, центробанк Чехии — под 1,75%.

Аналогичная ставка российского Центробанка составляет 7,25%.

«Конечно, всем хочется чтобы ставки по привлекаемым депозитам были российскими, а ставки по кредитам — чешскими, но это по понятным причинам невозможно», — заключает Хасис.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как работает рефинансирование ипотеки?

Рефинансирование ипотеки включает получение новой ссуды для погашения первоначальной ипотечной ссуды. Во многих случаях домовладельцы осуществляют рефинансирование, чтобы воспользоваться более низкими рыночными процентными ставками, обналичить часть своего капитала или уменьшить ежемесячный платеж с более длительным сроком погашения.

Однако перед тем, как начать процесс, важно знать как преимущества, так и недостатки рефинансирования, а также то, как этот процесс работает.

Как работает рефинансирование?

Процесс рефинансирования ипотеки похож на процесс ее получения в первую очередь.Обычно вы начинаете с поиска и сравнения процентных ставок и других условий с различными ипотечными кредиторами, чтобы увидеть, у кого из них лучшее предложение. Затем вы сравниваете это предложение с условиями существующей ссуды.

Если ваш кредит улучшился после того, как вы получили одобрение на получение первой ссуды, у вас могут быть хорошие шансы получить право на более выгодные условия.

По мере прохождения этого процесса следите за затратами закрытия. Например, если рефинансирование вашей ссуды у нового кредитора стоит 5000 долларов авансом, а ваш новый ежемесячный платеж всего на 100 долларов меньше того, что вы платите в настоящее время, вам нужно будет оставаться дома не менее 50 месяцев, чтобы переезд окупился. Это.

Это.

Также остерегайтесь таких вещей, как штрафы за досрочное погашение, которые могут вызвать проблемы в будущем, если вы выплатите ипотечный кредит раньше срока или повторно осуществите рефинансирование.

Причины рефинансирования ипотечной ссуды

Есть несколько причин, по которым домовладельцы решают рефинансировать свои ипотечные ссуды. Вот некоторые из главных, о которых стоит подумать:

- Более низкая процентная ставка и платеж : Если ваш кредит улучшился или рыночные ставки упали с момента получения вашего первого кредита, вы можете сэкономить на процентах с помощью более низкая ставка и ежемесячная оплата.

- Выплата наличных : Если у вас есть значительный капитал в вашем доме, вы можете обналичить его часть путем рефинансирования для оплаты счетов, финансирования крупной покупки или выкупа бывшего супруга при разводе.

- Тип изменения ставки : Если у вашей исходной ипотечной ссуды есть регулируемая ставка, переход на ссуду с фиксированной ставкой может помочь вам избежать рыночных колебаний.

- Изменить срок ссуды : Обычно вы можете претендовать на более низкую процентную ставку, если вы сокращаете срок ссуды, скажем, с 30 до 20 или 15 лет.Это также поможет вам сэкономить деньги на процентах в течение срока кредита. Если вы продлите срок кредита, вы потенциально можете снизить ежемесячный платеж.

Обдумывая причины рефинансирования ипотечной ссуды, важно также учитывать подводные камни процесса:

- Увеличение срока ссуды может привести к выплате больших процентов.

- Обналичивание части вашего капитала приведет к увеличению суммы кредита по новому ипотечному кредиту, что может увеличить ваш ежемесячный платеж.

- Нет гарантии, что вы получите лучшие условия по новому кредиту.

- Если рыночные ставки достаточно выросли с момента получения вами первой ссуды, лучшего кредитного рейтинга может быть недостаточно, чтобы помочь вам получить более низкую процентную ставку.

Различные типы рефинансирования

Существует три основных типа займов рефинансирования, на которые вы можете подать заявку: со сроком погашения, с выплатой наличными и с внесением наличных. Вот что нужно знать о каждом из них.

Вот что нужно знать о каждом из них.

Ссуда рефинансирования со ставкой и сроком

Цель этого типа ссуды — изменить процентную ставку, срок ссуды или и то, и другое без изменения суммы ссуды.Этот вариант лучше всего подходит, если вы пытаетесь сэкономить на ежемесячном платеже или переводите свой ссуду с регулируемой ставки на фиксированную.

Ссуда рефинансирования с выплатой наличных

Как следует из названия, рефинансирование с выплатой наличных включает обналичивание части собственного капитала дома. Это приводит к увеличению суммы кредита, при этом разница, как правило, равна полученной сумме.

Хотя рефинансирование с выплатой наличных может помочь домовладельцам получить денежные средства, необходимые им для определенных видов деятельности, обычно он приводит к более высоким ежемесячным платежам и процентной ставке, чем ссуды рефинансирования со ставкой и сроком.

Заем для рефинансирования с внесением наличных

Рефинансирование с внесением наличных гораздо реже, чем рефинансирование с выплатой наличных. Это происходит, когда домовладелец рефинансирует свою ипотечную ссуду и кладет деньги на стол, чтобы уменьшить свой новый остаток по ипотеке.

Это происходит, когда домовладелец рефинансирует свою ипотечную ссуду и кладет деньги на стол, чтобы уменьшить свой новый остаток по ипотеке.

Возможно, стоит подумать о рефинансировании наличными, если вы не уверены в своей ипотеке или хотите избавиться от частного ипотечного страхования, имеете право на более низкую процентную ставку или удерживаете сумму вашей ипотеки ниже определенных лимитов.

Как мне получить кредит рефинансирования?

Требования для рефинансирования ипотеки аналогичны критериям для новой ипотечной ссуды.Кредиторы будут учитывать несколько факторов, в том числе:

- Кредитная история и оценка

- История платежей по существующей ссуде

- История доходов и занятости

- Собственный капитал

- Текущая стоимость дома

- Прочие долговые обязательства

Если если вы соответствуете стандартам кредитора, основанным на этих критериях, вы получите предложение в соответствии с риском, который вы представляете для кредитора. Если, например, у вас безупречная кредитная история, солидный доход и большой капитал в доме, вы можете получить одобрение на лучшие условия по новому займу.

Если, например, у вас безупречная кредитная история, солидный доход и большой капитал в доме, вы можете получить одобрение на лучшие условия по новому займу.

Если, однако, ваш кредитный рейтинг снизился с тех пор, как вы получили первую ипотеку, или у вас больше общий долг, вам может быть труднее получить одобрение на более выгодные условия.

Как рефинансирование повлияет на мой кредит?

Рефинансирование ипотечной ссуды может повлиять на ваш кредит несколькими способами. В результате важно внимательно относиться к своей текущей ссуде и разумно относиться к процессу оценки. Вот некоторые вещи, о которых следует помнить:

- Подача заявления на получение ипотечной ссуды приведет к серьезному расследованию вашего кредитного отчета, что может снизить ваши кредитные рейтинги на несколько пунктов.

- Несколько запросов о кредитоспособности за короткий период — обычно от 14 до 45 дней — обычно учитываются только как один в вашем кредитном отчете. Но если вы оцениваете покупки в течение нескольких месяцев, ваши оценки могут упасть после нескольких запросов.

- Продолжительность вашей кредитной истории может сильно пострадать, когда ваш старый ипотечный кредит будет закрыт и заменен новым.

- Ваш кредитный рейтинг может упасть, если вы пропустите платеж по старой ссуде во время процесса рефинансирования.

Если ваш кредит находится в отличной форме и вы помните об этом, вы можете не заметить большого негативного влияния на вашу кредитную историю.Но если ваш кредитный рейтинг находится на грани между удовлетворительным и хорошим, одно неверное действие может затруднить получение одобрения на новый заем.

Следите за своими кредитными рейтингами до и во время процесса рефинансирования

При рассмотрении вопроса о ссуде рефинансирования и подаче заявления на нее важно знать, в каком положении вы находитесь. Регулярно проверяйте свои кредитные рейтинги, чтобы убедиться, что вас не ошеломляет отрицательная или ошибочная информация, и по возможности избегайте получения нового кредита до и во время процесса рефинансирования.

Хотите мгновенно повысить свой кредитный рейтинг? Experian Boost ™ помогает, предоставляя вам кредит на оплату счетов за коммунальные услуги и мобильные телефоны, которые вы уже оплачиваете. До сих пор эти выплаты не оказывали положительного влияния на вашу оценку.

Эта услуга полностью бесплатна и может быстро повысить ваш кредитный рейтинг, используя вашу собственную положительную историю платежей. Это также может помочь тем, у кого плохая или ограниченная кредитная ситуация. Другие услуги, такие как ремонт кредита, могут стоить вам до нескольких тысяч долларов и помогают только устранить неточности в вашем кредитном отчете.

Что такое рефинансирование и как оно работает?

Ставки по ипотечным кредитам все еще низкие, что дает домовладельцам, которые еще не воспользовались преимуществами более низких затрат по займам, расширенную возможность рефинансирования. Процесс рефинансирования ипотеки не сильно отличается от того, что было задействовано, когда вы впервые получили ипотеку, но понимание того, как он работает, и доступных вам вариантов может помочь вам принять более обоснованное решение и получить лучшую ставку.

Что такое рефинансирование?

Рефинансирование ипотеки подразумевает замену существующей ипотеки новой ссудой, в идеале по более низкой процентной ставке.Рефинансирование может позволить вам снизить ежемесячный платеж, сэкономить деньги на процентах в течение всего срока действия кредита, погасить ипотеку раньше и получить средства из собственного капитала вашего дома, если вам понадобятся деньги для каких-либо целей.

Как работает рефинансирование ипотеки?

Когда вы рефинансируете, ваш новый заем будет иметь другую процентную ставку и условия и может быть получен от другого кредитора, чем тот, с которым вы первоначально работали.

С этой новой ссудой вы, возможно, сбрасываете часы погашения.Предположим, вы производили выплаты по текущей 30-летней ипотеке в течение пяти лет. Это означает, что у вас осталось 25 лет в ссуде. Если вы перефинансируете новую 30-летнюю ссуду, у вас будет 30 лет на ее возврат. Если вместо этого вы перефинансируете новую 20-летнюю ссуду, вы погасите ее на пять лет раньше.

Рефинансирование связано с затратами на закрытие сделки, которые могут повлиять на то, имеет ли для вас финансовый смысл получение новой ипотеки. Эти расходы могут составлять от 2 до 5 процентов от суммы рефинансирования.Общие затраты на закрытие включают в себя дисконтные баллы, комиссию за оформление и плату за оценку.

Зарегистрируйтесь для получения банковского счета, чтобы получать данные с помощью рекомендованных калькуляторов ипотеки и рефинансирования.

Распространенные причины рефинансирования ипотеки

Есть много веских причин для проведения рефинансирования, самая большая из которых — снижение вашей процентной ставки. Если вы можете снизить свою ставку от половины до трех четвертей процентного пункта или более, рефинансирование, вероятно, того стоит, если вы планируете оставаться в доме достаточно долго, чтобы окупить затраты на закрытие.Калькулятор рефинансирования ипотеки Bankrate может помочь вам в принятии решения.

«Возможно, вы сможете снизить процентную ставку и ежемесячные выплаты по ипотеке», — отмечает Алан Розенбаум, генеральный директор и основатель нью-йоркской компании GuardHill Financial Corp. «Кроме того, если вы создали собственный капитал в своем доме, вы может получить наличные при закрытии сделки, чтобы оплатить ремонт дома, консолидировать долг, инвестировать или оплатить крупную сделку ».

«Кроме того, если вы создали собственный капитал в своем доме, вы может получить наличные при закрытии сделки, чтобы оплатить ремонт дома, консолидировать долг, инвестировать или оплатить крупную сделку ».

Вы также можете рефинансировать, чтобы сократить срок ссуды и погасить ее быстрее, что приведет к уменьшению процентов, выплачиваемых в течение срока действия ссуды.Один из вариантов — рефинансирование 30-летней ипотеки на 15-летнюю.

Если у вас ипотека с регулируемой ставкой, рефинансирование в ссуду с фиксированной ставкой также может быть разумным шагом. Вы будете спокойны, зная, что основная сумма долга и проценты останутся неизменными на протяжении всего срока кредита.

Кроме того, если вы платили за частную ипотечную страховку, рефинансирование может устранить эти выплаты, если вы достигли по крайней мере 20 процентов собственного капитала в вашем доме.

«Лучшими кандидатами на рефинансирование являются домовладельцы, у которых высокая процентная ставка по текущему кредиту, сильная позиция в капитале или потребность в денежных средствах для финансирования других семейных расходов или планов», — говорит Гай Силас, менеджер филиала Embrace Home. Ссуды со штаб-квартирой в Мидлтауне, Род-Айленд.

Ссуды со штаб-квартирой в Мидлтауне, Род-Айленд.

Плюсы и минусы рефинансирования ипотеки

Плюсы

- Понизьте процентную ставку

- Уменьшите размер ипотечного платежа

- Уменьшите срок кредита и погасите раньше

- Используйте капитал своего дома и снимайте наличные при закрытии сделки

- Консолидировать долг

- Переход с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой или наоборот

- Отмена взносов по ипотечному страхованию

Минусы

- Дорогие затраты на закрытие

- Возможность увеличения срока кредита, что увеличивает ваши расходы

- Меньше капитала в вашем доме, если вы снимаете наличные

- Раскаяние заемщика в случае значительного снижения ставок после закрытия сделки

- Процесс рефинансирования может занять от 15 до 45 дней и более

Типы рефинансирования ипотеки

Есть несколько вариантов рефинансирования ипотеки на выбор:

- Традиционное рефинансирование по ставке и сроку изменяет либо процентную ставку ссуды, либо срок ссуды, либо и то, и другое.

.Это может уменьшить ваш ежемесячный платеж или помочь вам сэкономить на процентах. Сумма вашей задолженности обычно не изменится, если вы не включите в новую ссуду некоторые заключительные расходы.

.Это может уменьшить ваш ежемесячный платеж или помочь вам сэкономить на процентах. Сумма вашей задолженности обычно не изменится, если вы не включите в новую ссуду некоторые заключительные расходы. - Рефинансирование с выплатой наличных позволяет вам взять часть капитала вашего дома и превратить его в наличные, которые вы можете потратить. Это увеличивает вашу ипотечную задолженность, но дает вам деньги, которые вы можете инвестировать или использовать для финансирования цели, например, проекта улучшения дома. Вы также можете обеспечить новый срок и процентную ставку во время рефинансирования с выплатой наличных.

- Рефинансирование консолидации долга похоже на рефинансирование с выплатой наличных, за исключением того, что вы используете денежные средства из собственного капитала для погашения другой не-ипотечной задолженности, такой как задолженность по кредитной карте. Ваша ипотечная задолженность будет увеличиваться, но поскольку ставки по ипотечным кредитам обычно ниже, чем ставки по другим кредитам, это может сэкономить вам деньги в долгосрочной перспективе.

- Оптимизация рефинансирования ускоряет процесс для заемщиков за счет устранения некоторых требований типичного рефинансирования, таких как проверка кредитоспособности или оценка.Этот вариант доступен для кредитов FHA, VA и Fannie Mae и Freddie Mac.

Как рефинансировать ипотеку

1. Подсчитайте и подготовьте

Прежде чем рефинансировать ипотечный кредит, важно убедиться, что рефинансирование является финансово обоснованным шагом в зависимости от вашей ситуации. Перед тем, как начать подавать заявки на предложения:

- Проверьте свой кредит, чтобы убедиться, что вы имеете право на получение нового кредита.

- Убедитесь, что в вашем доме достаточно капитала — обычно не менее 20 процентов.

- Проверьте текущие процентные ставки, чтобы узнать, что доступно.

- Убедитесь, что вы можете уложить новый платеж в свой ежемесячный бюджет.

2. Присмотритесь к ипотечным кредиторам

Вам не нужно рефинансировать у того же ипотечного кредитора, у которого вы получили свою первую ипотеку, и поиск ссуды — один из лучших способов убедиться, что вы получите выгодную сделку. . Найдите время, чтобы сравнить предложения от нескольких разных кредиторов по рефинансированию ипотеки. Это может означать прохождение процесса предварительного утверждения несколько раз, но хорошая новость заключается в том, что если несколько кредиторов проверят ваш кредит в течение короткого периода времени, ваша оценка не будет отражать несколько запросов.

. Найдите время, чтобы сравнить предложения от нескольких разных кредиторов по рефинансированию ипотеки. Это может означать прохождение процесса предварительного утверждения несколько раз, но хорошая новость заключается в том, что если несколько кредиторов проверят ваш кредит в течение короткого периода времени, ваша оценка не будет отражать несколько запросов.

3. Сравните котировки ставок и условия займа

После того, как вы сузили круг предложений рефинансирования, внимательно оцените их. Процентная ставка, конечно, является важным фактором, но также найдите время, чтобы проанализировать затраты на закрытие сделки и другие условия кредита. Если одно из предложений включает, например, плату за досрочное погашение, это означает, что вы заплатите больше, если вы решите снова рефинансировать когда-нибудь в будущем.

4. Подайте заявку

После того, как вы определились с предложением, самое время заполнить заявку на ипотеку и предоставить необходимые документы, включая квитанции о выплатах, налоговые декларации и банковские выписки. Когда вы действительно подаете заявку на рефинансирование (в отличие от получения предварительного утверждения или предварительной квалификации), кредитор очень внимательно изучит вашу кредитную и финансовую ситуацию. Вас могут попросить предоставить дополнительную информацию, так как кредитор также внимательно изучает ваше заявление, поэтому важно быть готовым быстро ответить на эти вопросы, чтобы процесс продолжался.

Когда вы действительно подаете заявку на рефинансирование (в отличие от получения предварительного утверждения или предварительной квалификации), кредитор очень внимательно изучит вашу кредитную и финансовую ситуацию. Вас могут попросить предоставить дополнительную информацию, так как кредитор также внимательно изучает ваше заявление, поэтому важно быть готовым быстро ответить на эти вопросы, чтобы процесс продолжался.

5. Сохраните свою процентную ставку

После того, как вы получите разрешение на рефинансирование, большинство ипотечных кредиторов разрешат вам зафиксировать вашу процентную ставку.При фиксированной ставке, даже если рыночные ставки вырастут до того, как вы закроете ссуду, ваша ставка останется прежней. (Однако ваша ставка не уменьшится, если рыночные ставки упадут.) Когда вы зафиксируете свою ставку, вы можете начать планировать свой ежемесячный бюджет, потому что у вас будет хорошее представление о том, сколько будут ваши платежи.

6. Проведите оценку вашего дома

Ваш ипотечный кредитор закажет оценку вашего дома, чтобы убедиться, что он стоит достаточно для обеспечения новой ипотеки. Как правило, вам придется оплатить оценку как часть ваших заключительных расходов, но некоторые кредиторы отказываются от этой платы для существующих клиентов или по другим причинам, поэтому обязательно спросите, возможен ли этот вариант.

Как правило, вам придется оплатить оценку как часть ваших заключительных расходов, но некоторые кредиторы отказываются от этой платы для существующих клиентов или по другим причинам, поэтому обязательно спросите, возможен ли этот вариант.

7. Закрытие ссуды

В день закрытия обязательно принесите все документы, которые требуются вашему кредитору, и будьте готовы оплатить заключительные расходы (обычно с заверенным или кассовым чеком), если вы не включаете их в ссуду.

Влияет ли рефинансирование на мой кредит?

Рефинансирование ипотеки также может оказать некоторое влияние на ваш кредит, но обычно оно минимальное. Это может происходить по нескольким причинам:

- Ипотечные кредиторы проводят проверку кредитоспособности, чтобы узнать, имеете ли вы право на рефинансирование, и это отображается в вашем кредитном отчете.Один запрос может снизить ваш счет до пяти баллов. «Когда вы подаете заявку на рефинансирование ипотечного кредита, запускается жесткое кредитное расследование, которое может снизить ваш кредитный рейтинг всего на несколько пунктов, но это будет временно», — объясняет Мэтт Хакетт, операционный менеджер Equity Now, прямого ипотечного кредитора из Нью Йорк Сити.

- Если вы планируете подать заявление на получение других видов долга, таких как автокредит или кредитная карта, помимо рефинансирования, это также может повлиять на ваш кредитный рейтинг.

- При рефинансировании вы закрываете одну ссуду и открываете другую.Ваша кредитная история составляет 15 процентов вашего рейтинга, поэтому закрытие одной ссуды с последующим получением новой сокращает срок, что влияет на ваш рейтинг.

Как правило, эти эффекты будут ощущаться только в течение короткого периода времени. Если при сравнении предложений рефинансирования вас беспокоит снижение вашего рейтинга, попробуйте оформить покупки в течение 45 дней. Любые кредитные запросы, связанные с вашим рефинансированием в этот период, будут учитываться только как один запрос.

С дополнительной отчетностью Ти Джей Портер и Дхара Сингх

Подробнее:

Рефинансирование ипотеки: что это такое?

Рефинансирование ипотеки предполагает замену существующей ссуды на новую. Рефинансирование заменяет вашу текущую ипотеку на ипотеку с более выгодными условиями. Домовладельцы обычно рефинансируют ипотеку, чтобы обеспечить более выгодные процентные ставки или другие возможности ссуды, которые могут сэкономить им деньги.

Рефинансирование заменяет вашу текущую ипотеку на ипотеку с более выгодными условиями. Домовладельцы обычно рефинансируют ипотеку, чтобы обеспечить более выгодные процентные ставки или другие возможности ссуды, которые могут сэкономить им деньги.

Некоторые домовладельцы рефинансируют свой капитал наличными для оплаты запланированных или непредвиденных расходов.

Что такое рефинансирование?

Рефинансирование позволяет вам заменить неудовлетворительный или неустойчивый жилищный кредит на тот, с которым вы можете жить в течение длительного времени.Этот процесс может привести к более низким ежемесячным платежам и другим условиям, которые сделают ваши платежи более управляемыми, но он также может ухудшить ваше финансовое положение при определенных обстоятельствах.

Сравните преимущества рефинансирования с недостатками, затем вычислите экономию и затраты. Это поможет вам определить, правильный ли это подход и подходящее время для вас.

Как работает рефинансирование

Шаги, которые вы должны предпринять для рефинансирования ипотеки, аналогичны тем, которые вы предприняли для получения текущей ссуды.

Определите необходимые условия ссуды

Важно заранее установить конкретную процентную ставку или срок, который вы хотите, независимо от того, хотите ли вы обеспечить более низкую ставку, перейти на фиксированную процентную ставку или продлить срок кредита.

Вы можете использовать калькулятор погашения ссуды, чтобы увидеть, как изменится ваш платеж при изменении процентной ставки или срока ссуды, если вы не знаете, какие функции ссуды вам нужны.

Расчет с кредитором

Вам не нужно выбирать текущего поставщика ипотечного кредита для рефинансирования.Найдите квалифицированного кредитора, который предлагает условия, которые вы ищете. Прежде чем выбрать одну, получите как минимум три или четыре цитаты по кредиту. Не бойтесь торговаться на договорных условиях, таких как процентные ставки, затраты на закрытие и другие сборы.

Подать заявку на ссуду

Этот процесс может немного отличаться в зависимости от кредитора, но он проведет вас через уникальные этапы своего процесса, если таковые имеются. Просмотрите условия кредита и комиссии в контракте после утверждения, чтобы знать, чего ожидать, и избежать неожиданных расходов.

Просмотрите условия кредита и комиссии в контракте после утверждения, чтобы знать, чего ожидать, и избежать неожиданных расходов.

Вы будете продолжать платить по рефинансированной ссуде до тех пор, пока не погасите или не рефинансируете ее снова.

Причины рефинансирования ипотеки

Реструктурированная ссуда может улучшить ваше финансовое положение несколькими способами, и рефинансирование может быть логичным выбором, если какой-либо из них соответствует вашим личным потребностям.

Как правило, вы получаете более низкие и более удобные ежемесячные платежи, если перефинансируете ипотеку в ссуду с более низкой процентной ставкой или на более длительный срок.

Если вы рефинансируете ссуду с помощью кредита с более низкой процентной ставкой, вы будете платить меньше процентов в течение срока действия ипотеки, что снижает общую стоимость кредита.

Преимущества перехода с ипотеки с регулируемой ставкой (ARM) на ссуду с фиксированной ставкой двоякие. Вы можете предотвратить повышение процентной ставки по кредиту в будущем и обеспечить предсказуемые ежемесячные платежи.

Вы можете предотвратить повышение процентной ставки по кредиту в будущем и обеспечить предсказуемые ежемесячные платежи.

Вы можете получить компенсацию разницы наличными, если вы рефинансируете ссуду, превышающую сумму основного долга по существующей ипотеке.Это называется рефинансированием с выплатой наличных. Вы можете потратить деньги на ремонт дома, на долгосрочные финансовые цели, такие как отправка ребенка в колледж, или на все, что вам нравится.

Рефинансирование с выплатой наличных снижает собственный капитал или собственность в вашем доме, а это означает, что вы не получите столько же после продажи.

Денежные средства, которые вы получаете в результате рефинансирования с выплатой наличных, также можно использовать для погашения других долгов, таких как кредитные карты с высокой процентной ставкой. Это может уменьшить общее количество ваших задолженностей и сделать выплату кредита более управляемой.

Когда вы не хотите рефинансировать

Рефинансирование также может иметь негативные финансовые последствия, если вы не внимательно оцените условия своего реструктурированного кредита.

Лучшая ссуда не гарантирована. Вам может быть отказано в предоставлении ссуды с более низкими процентными ставками, если ваш кредит невысокий на момент подачи заявки или если рыночные процентные ставки выросли с тех пор, как вы взяли свою первую ипотеку.

Ваши общие пожизненные процентные расходы могут увеличиться, если ваш новый срок кредита будет таким же, как и ваша текущая ипотека.Вы бы заплатили 40 лет процентов, если бы заплатили по текущей 30-летней ипотеке в течение 10 лет, а затем рефинансировали эту ипотеку еще на 30 лет.

Новая сумма кредита будет больше, чем ваша задолженность по старой, что приведет к увеличению ежемесячных платежей, если вы проведете рефинансирование с выплатой наличных средств.

Следует ли мне рефинансировать?

В общем, рефинансирование ипотеки — хороший ход, когда вы действительно получите финансовую выгоду от нового кредита. Это может быть плохой ход, если вы потратите впустую деньги или увеличите риск при рефинансировании, поэтому взвесьте все за и против своей старой ссуды и новой ссуды, чтобы решить, стоит ли она потраченных средств.

Один из способов добиться этого — провести базовый анализ безубыточности. Это поможет вам определить, сколько вы сэкономите с течением времени и сколько времени потребуется, чтобы окупить авансовые затраты.

Вот некоторые свидетельства того, что рефинансирование ипотеки может быть целесообразным:

- Процентные ставки низкие. Изменения рыночных условий могут позволить вам обеспечить более низкую процентную ставку при рефинансировании.

- Ваш кредит улучшился. Повышение кредитного рейтинга может дать вам право на получение ссуды с более низкой процентной ставкой.

- Вы планируете остаться в доме надолго. Рефинансирование ипотеки имеет больше смысла, если вы планируете прожить в доме достаточно долго, чтобы окупить затраты на реструктуризацию ссуды.

- Ипотечный кредит с высоким риском позволяет избежать укуса. Рискованные ипотечные ссуды, такие как ARM с годовой процентной ставкой, которая намного выше, чем вводная ставка, могут привести к резкому увеличению ваших ежемесячных платежей после вводного периода и увеличению риска дефолта.

В этом случае переход на ссуду с фиксированной ставкой может минимизировать риск.

В этом случае переход на ссуду с фиксированной ставкой может минимизировать риск. - Получение амортизируемой ссуды вместо процентной ссуды. Ссуда с выплатами, которые покрывают только проценты в течение начального периода, может привести к платежному шоку после того, как период выплаты только процентов закончится и выплаты резко возрастут. Вы можете избежать этого дорогостоящего сюрприза, если рефинансируете с помощью амортизируемой ссуды, которая включает пропорциональные проценты и основную сумму платежей.

Возможно, вы захотите избежать рефинансирования ипотечного кредита в некоторых случаях:

- Стоимость пожизненного кредита может быть выше.Обеспечение меньшего ежемесячного платежа может сэкономить вам деньги в настоящее время, но может стоить вам больше в долгосрочной перспективе.

- Вы планируете переехать через несколько лет. Ваши сбережения от рефинансирования могут оказаться недостаточными для возмещения затрат на рефинансирование, если вы переедете слишком быстро, что сделает рефинансирование проигрышным финансовым предложением.

- Ваша существующая ипотека включает штраф за предоплату. Это комиссия, взимаемая некоторыми кредиторами при погашении ссуды до окончания срока ссуды. Это увеличит ваши общие расходы по ссуде, если вы не сможете убедить вашего первоначального кредитора отказаться от этого штрафа.

Сколько я должен платить за рефинансирование?

Рефинансирование ипотеки платное. Вы заплатите несколько комиссионных вашему новому кредитору, а также другим специалистам, чтобы компенсировать им обработку ссуды. Некоторые из комиссий, необходимых для рефинансирования, включают:

- Сборы за подачу заявления: Эти расходы покрывают расходы на обработку вашей ссуды и проверку кредитоспособности.

- Комиссия за оформление кредита: это единовременная комиссия, которую вы платите за подготовку ссуды.

- Сборы за оценку: Это покрывает стоимость оценки для оценки стоимости вашего дома.

- Сборы за осмотр: вы будете платить этот сбор, если ваш дом требует осмотра для оценки его состояния до утверждения новой ипотеки.

- Затраты на закрытие: сюда входят гонорары адвокату, который занимается закрытием ссуды от имени кредитора.

В целом комиссия за рефинансирование может составлять от 3% до 6% от оставшейся суммы основного долга по ипотеке.

Ваш кредитор может не требовать, чтобы вы выплачивали эти сборы авансом, если вы соответствуете критериям «бесплатного рефинансирования», но вы все равно будете платить им через более высокую процентную ставку в течение срока ссуды.

Ключевые выводы

- Рефинансирование ипотеки очень похоже на получение любой другой ипотеки. Основное отличие состоит в том, что вырученные средства пойдут на погашение существующей ипотеки, а не на покупку нового дома.

- Возможно, стоит рефинансировать, если вы можете снизить процентную ставку или иным образом изменить условия ссуды, чтобы продвинуться вперед в финансовом отношении.

- Рефинансирование «обналичивание» позволяет вам получить свой собственный капитал наличными для оплаты других желаний или нужд.

- Рефинансирование включает в себя все обычные заключительные расходы, поэтому это может быть целесообразным вариантом только в том случае, если вы планируете какое-то время жить в своем доме.

Как и зачем рефинансировать ипотеку

В сегодняшних условиях низких процентов рефинансирование ипотеки может не только сэкономить вам деньги, но и потенциально помочь домовладельцам получить доступ к деньгам, которые они накопили в своих домах. Прежде чем приступить к процессу, важно понять, как он работает, как ваш кредит влияет на вашу ставку и что вы можете сделать, чтобы получить наилучший результат.

Рефинансирование ипотеки может помочь снизить ваши ежемесячные платежи или разблокировать наличные деньги в вашем доме для консолидации долга, начала проекта реконструкции или отпуска своей мечты.

Некоторые из недостатков включают в себя высокие комиссии за выплату наличных средств, затраты на закрытие сделки, отодвигание точки безубыточности еще дальше или потенциальный уход под воду из-за взятия слишком большой ссуды.

Прежде чем приступить к рефинансированию ипотеки, установите цель рефинансирования, выясните свой кредит и поговорите с несколькими кредиторами, чтобы получить наилучшую ставку.

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки — это преобразование текущей ипотеки в новую жилищную ссуду. Во время этого процесса ваш поставщик жилищного кредита оценит текущую рыночную стоимость вашего дома, изучит вашу кредитную историю и налоговую декларацию и подтвердит вашу кредитоспособность. Если все будет успешно, ваш жилищный ипотечный кредитор предложит вам несколько вариантов, чтобы снизить ежемесячный платеж, вывести капитал на свой дом или сократить количество лет по жилищному кредиту.

Рефинансирование сбережений по ипотеке на сумму 300 000 долларов

Почему вам следует рефинансировать ипотеку?

Есть несколько причин, по которым домовладельцы рассматривают возможность рефинансирования своей ипотеки. Самая большая причина — сэкономить на ежемесячной оплате. Вы можете сделать это путем рефинансирования, перейдя на более низкую процентную ставку или исключив платеж по частной ипотечной страховке (PMI) из суммы ссуды.

Вы можете сделать это путем рефинансирования, перейдя на более низкую процентную ставку или исключив платеж по частной ипотечной страховке (PMI) из суммы ссуды.

Еще одна причина рассмотреть вопрос о рефинансировании ипотеки — это разблокировать часть капитала, который вы встроили в свой дом.Вы можете использовать деньги для погашения долгов под высокие проценты — например, по кредитным картам или личным займам — или инвестировать их обратно в свой дом через проекты реконструкции.

Рефинансирование также может помочь вам сократить время, в течение которого вы будете выплачивать жилищный заем. Избавившись от ипотечного кредита на годы, вы сможете быстрее получить больше капитала или уйти с большим количеством денег, если решите продать свой дом.

Если вам интересно, как можно сэкономить деньги, калькулятор рефинансирования ипотеки поможет вам сравнить затраты и преимущества рефинансирования.

СОВЕТ ЭКСПЕРТА MONEYGEEKЗавершение рефинансирования ипотеки по более низкой ставке может помочь вам сократить ежемесячный платеж. Рефинансирование от 6% до 3% может вернуть вам в карман более 4000 долларов каждый год.

Преимущества рефинансирования ипотеки

Рефинансирование ипотеки дает множество преимуществ. Хотя большинство из них связаны с сокращением ежемесячного платежа, новая ипотека может иметь более короткий срок, стабилизировать ваш платеж с помощью фиксированной процентной ставки или помочь вам использовать капитал, накопленный в вашем доме.Вот наиболее частые причины, по которым домовладельцы решают рефинансировать:

- Уменьшите размер платежа за счет более низких процентов: Если ваша текущая процентная ставка выше, чем сегодняшние ставки, вы можете сэкономить деньги за счет рефинансирования. Например: рефинансирование ипотеки в размере 250 000 долларов для снижения процентной ставки с 6% до 3% позволит сэкономить более 400 долларов в месяц только на выплатах процентов и основной суммы долга.

- Уменьшите размер платежа, исключив PMI: Покупка дома с первоначальным взносом менее 20% означает, что вы, вероятно, будете платить частному страхованию ипотечного кредита (PMI) сверх основной суммы долга и процентов.Рефинансирование после того, как у вас будет 20% встроенного капитала, можно сократить выплаты PMI, открывая еще больше сбережений каждый месяц.

- Сократите срок ипотеки: Если вы подумываете о продаже своего дома или хотите избежать ежемесячных выплат, сокращение срока ипотеки может помочь вам получить максимальную отдачу от дома. Переход с 30-летней ипотечной ссуды на 15-летнюю ипотеку поможет вам быстрее наращивать свой капитал, в результате чего появится больше возможностей для вашего дома.

- Преобразование в фиксированную ставку: Хотя ипотека с регулируемой процентной ставкой (ARM) отлично подходит для начального срока 3-5 лет, ежемесячный платеж может резко возрасти, когда он закончится.Рефинансирование ARM может дать вам фиксированную ставку на 10, 15 или 30 лет. Это означает, что вы будете знать размер ежемесячного платежа каждый месяц, что позволит вам составить сбалансированный бюджет для своего дома.

- Выведите наличные из собственного капитала: Вы планируете реконструировать свой дом, погасить кредитные карты с высокой процентной ставкой или отправиться в отпуск? Ваш дом может помочь вам получить деньги, необходимые для достижения этих целей. Если у вас более 20% собственного капитала в вашем доме, вы можете использовать рефинансирование с выплатой наличных, чтобы взять взаймы под свой капитал, чтобы сократить счета, инвестировать в стоимость вашего дома или отправиться в поездку, которая случается только раз в жизни.

В большинстве случаев домовладельцы могут рефинансировать свои дома в любое время, чтобы воспользоваться сбережениями или использовать часть капитала для других целей. Прежде чем подписывать какие-либо бумаги и делать их официальными, очень важно понимать все затраты на рефинансирование. К ним относятся просмотр вашего кредитного профиля, понимание вашего кредитного рейтинга, поиск котировки рефинансирования, которая отражает ваши лучшие варианты, и определение суммы, которую вы заплатите в качестве предоплаты.

Затраты на рефинансирование ипотеки

Хотя рефинансирование ипотеки дает несколько положительных результатов, оно также сопряжено с некоторыми расходами, которые необходимо учитывать.Заключительные платежи, штрафы за досрочное погашение и более длительный период безубыточности могут перевесить потенциальные выгоды от получения новой ипотеки.

- Новые расходы и комиссии при закрытии: Прежде чем вы сможете оформить свой новый кредит, вы должны будете оплатить несколько расходов по рефинансированию. Сюда входят расходы на закрытие и сборы за такие предметы, как домашний осмотр. Даже если вы можете добавить некоторые из них в ссуду, это повлияет на ваш ежемесячный платеж и может подорвать ваши сбережения.

- Более низкая ставка может привести к более высоким комиссиям: Для получения самой низкой процентной ставки часто требуется уплата «баллов» в счет кредита.Это означает, что вам нужно будет заплатить наличными из своего кармана, чтобы заблокировать ссуду.

- Штрафы за досрочное погашение: Некоторые ипотечные кредиты могут иметь штрафы за досрочное погашение, что означает, что вы заплатите больше, если решите сократить свой остаток раньше. Обязательно ознакомьтесь с условиями перед закрытием.

- Более длительная точка безубыточности: Продление срока вашей ипотечной ссуды на несколько лет может привести к дальнейшему увеличению точки безубыточности в будущем, в зависимости от того, как долго вы намереваетесь прожить в своем доме.Важно использовать калькулятор рефинансирования, чтобы понять ваши общие сбережения и когда вы можете их реализовать.

- Подводные ссуды: Если вы возьмете слишком много денег, вы рискуете получить ипотечный кредит, превышающий стоимость вашего дома. Это явление называется «уходом в воду». Прежде чем подписывать документы о ссуде, важно понимать реальную рыночную стоимость вашего дома.

Как рефинансировать ипотечный кредит

Рефинансирование ипотеки не должно быть быстрым решением.Взвесив все «за» и «против», вы можете определить свои цели и предпринять необходимые шаги для снижения оплаты или снятия наличных для достижения своих финансовых целей.

1

Установите цель для рефинансирования ипотеки

Прежде чем приступить к рефинансированию, важно установить цель для начала новой ипотеки. Вы заинтересованы в экономии на ежемесячной оплате? Или получение наличных для консолидации долга или финансирования большого проекта важнее? Установив четкую цель, вы можете решить, как лучше всего двигаться вперед с рефинансированием.

2

Проверьте свой кредитный рейтинг

Как и при любой транзакции, связанной с кредитованием, вы должны знать свой кредитный рейтинг, прежде чем разговаривать с кредиторами. Проверка вашего кредитного отчета может помочь вам понять, как кредиторы воспринимают ваш риск, и позволит вам исправить любую ошибочную информацию перед запросом ставок. Хотя вы можете рефинансировать плохой кредит, вы не можете претендовать на лучшие ставки.

3

Покупка ставок рефинансирования ипотеки с несколькими кредиторами

Как только вы поймете свой кредит, теперь вы можете делать покупки по ставкам рефинансирования ипотеки у нескольких кредиторов, чтобы увидеть, какие из них предоставят вам наилучшие варианты.Вы можете запросить у кредиторов несколько котировок в течение 14 дней с момента вашего первого запроса, без ущерба для вашего кредита. Если вы имеете право на рефинансирование ипотеки VA или рефинансирование ипотеки FHA, вам нужно будет работать с кредиторами, которые могут помочь вам изучить эти варианты.

4

Выберите кредитора для рефинансирования ипотечного кредита и зафиксируйте свою ставку рефинансирования

Как только вы убедитесь, что нашли лучший вариант, пора «зафиксировать» вашу ставку с кредитором. Важно заблокировать, как только вы приняли решение, потому что ипотечные ставки меняются ежедневно, а каждый день, когда вы не блокируете, может означать более высокую ставку.Некоторые кредиторы позволят вам «плавать вниз», если после закрытия будет более низкая процентная ставка, но за это может взиматься дополнительная комиссия.

5

Подготовка к закрытию рефинансированной ссуды

После того, как вы заблокируете, ваш кредитор начнет процесс закрытия. Как и при покупке дома, вам нужно будет пройти все документы, включая проверку дохода и подачу информации о налоговой декларации. В зависимости от специфики вашего рефинансирования вам также может потребоваться оценка вашего дома, которая может стоить более 400 долларов.

6

Примите участие в закрытии ипотечного рефинансирования

На последнем этапе вы можете подписать свои заключительные документы и в полной мере воспользоваться своим рефинансированием. Как и при первом закрытии сделки, ваш кредитор сообщит вам, куда идти и что вам нужно будет предоставить. Будьте готовы иметь удостоверение личности с фотографией государственного образца и наличные, необходимые для закрытия. Вы также можете заранее перечислить наличные в банк.

Опыт экспертов по рефинансированию ипотеки

Чтобы ответить на все ваши вопросы, MoneyGeek поговорил с лидерами отрасли по вопросам рефинансирования и жилищного кредитования.Эта панель поможет вам определить, на что обращать внимание, когда вам следует подумать о рефинансировании и как избежать мошенничества в этом процессе.

- Почему нынешний рынок идеально подходит для домовладельцев, чтобы рассмотреть возможность рефинансирования ипотеки?

- Какие вопросы необходимо рассмотреть домовладельцам перед рефинансированием?

- На что следует обратить внимание домовладельцам при сравнении предложений рефинансирования?

- Как домовладельцы могут защитить себя от мошенничества с рефинансированием?

Надя Евангелу Старший экономист и директор отдела прогнозирования Национальной ассоциации риэлторов® ПРОЧИТАЙТЕ ОТВЕТЫ

Dr.Дэвид Туйо IIПрезидент и генеральный директор University Credit Union ЧИТАТЬ ОТВЕТЫ

Узнать больше о рефинансировании жилищного кредита

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 10

- 11

- 12

- 13

- 14

- 15

- 16

- 17

- 18

- 19

- 20

Об авторе

Джо Кортес — личный журналист-фрилансер финансовые темы, включая ипотеку, вознаграждение по кредитным картам и инвестирование.Ранее он писал для USA Today, Business Insider, NextAdvisor и Fodor’s Travel Guide.

Что означает рефинансирование ипотеки

- При рефинансировании ипотеки вы заменяете исходную ипотеку на новую.

- Рефинансирование поможет вам сэкономить деньги как на ежемесячных платежах, так и в долгосрочной перспективе.

- Тип рефинансирования, который вы выберете, будет зависеть от ваших целей и типа вашей ипотеки.

- См. «Выбор инсайдеров» для лучших кредиторов по рефинансированию ипотеки »

При рефинансировании вы заменяете исходную ипотеку новой.Ваша новая ипотека предоставляется с другой процентной ставкой и ежемесячными выплатами. Вы, вероятно, перефинансируетесь на новый срок, и вы даже можете переключиться с регулируемой ставки на фиксированную.

Рефинансирование может помочь вам достичь нескольких финансовых целей. Вы можете снизить ежемесячные платежи, чтобы иметь больше места в ежемесячном бюджете, снизить процентную ставку, чтобы сэкономить деньги в долгосрочной перспективе, или перейти на более короткий срок, чтобы быстрее оплачивать дом.

Есть семь основных шагов рефинансирования:

- Решите, что вы хотите получить от процесса рефинансирования. Хотите снизить ежемесячные платежи? Может быть, вы хотите рефинансировать на более короткий срок, чтобы быстрее окупить свой дом. Как только вы поймете цель рефинансирования, вы узнаете, как двигаться дальше.

- Оцените свое финансовое положение. Каков ваш кредитный рейтинг и отношение долга к доходу? Сколько собственного капитала у вас дома? Ответы на эти вопросы помогут вам определить, на какой тип ипотеки вы имеете право и какую низкую ставку вы можете получить.

- Магазин по лучшим ценам. Вы можете рефинансировать у кредитора, которого вы использовали для первоначальной ипотеки, но это не обязательно. Поищите кредиторов, предлагающих лучшие предложения для вашего финансового положения.

- Подать заявку на рефинансирование у нескольких кредиторов. Подайте заявку на предварительное одобрение у нескольких кредиторов, чтобы сравнить их предложения и найти наилучшее соответствие. Получение писем с предварительным одобрением от нескольких компаний позволяет сравнивать процентные ставки бок о бок.

- Выберите кредитора и условия рефинансирования. После сравнения кредиторов решите, какой из них лучше всего подходит. Затем определите продолжительность срока и хотите ли вы ипотеку с регулируемой или фиксированной ставкой.

- Пройти экспертизу. Ваш кредитор может потребовать оценку дома при рефинансировании. Вы захотите запланировать аттестацию довольно скоро после фиксации своей ставки, потому что ваша ставка остается заблокированной только в течение определенного времени, обычно 60 или 90 дней. Имейте в виду, что вам не потребуется аттестация, если вы получите оптимизированное рефинансирование.

- Закройте рефинансированную ипотеку. Закройте ссуду до истечения срока действия блокировки ставки. Как и в случае с первоначальной ипотекой, вы будете платить комиссию за закрытие сделки.

Вот что вам понадобится для рефинансирования обычной ипотеки:

- Собственный капитал. Многие кредиторы хотят, чтобы у вас было не менее 20% капитала. (Другой способ сказать, что отношение вашей ссуды к стоимости должно быть 80% или ниже.) Если у вас недостаточно капитала, поищите способы его увеличения.

- Кредитный рейтинг. У вас должен быть минимум 620 кредитных баллов. Но кредитор, вероятно, предложит вам лучшую ставку рефинансирования, если ваша оценка будет еще выше.