в чем разница и как их отличить по номеру

Из статьи вы узнаете, чем отличается расчетный счет от текущего. Разберемся, какой из них предназначен для ведения бизнеса, а какой можно использовать только для личных покупок. Рассмотрим, как определить текущий и расчетный счет по их номерам.

Содержание

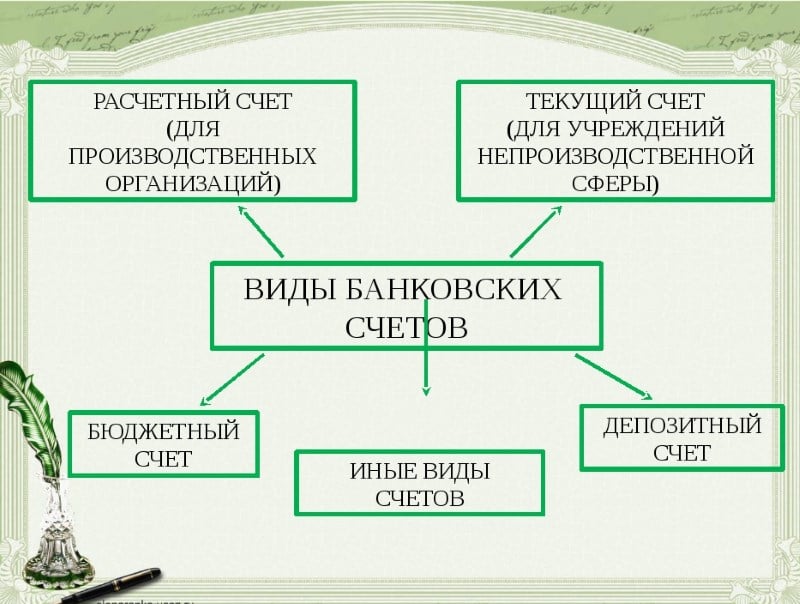

- Что такое текущий и расчетный счет

- В чем разница между расчетным и текущим счетом

- Как узнать — текущий счет или расчетный

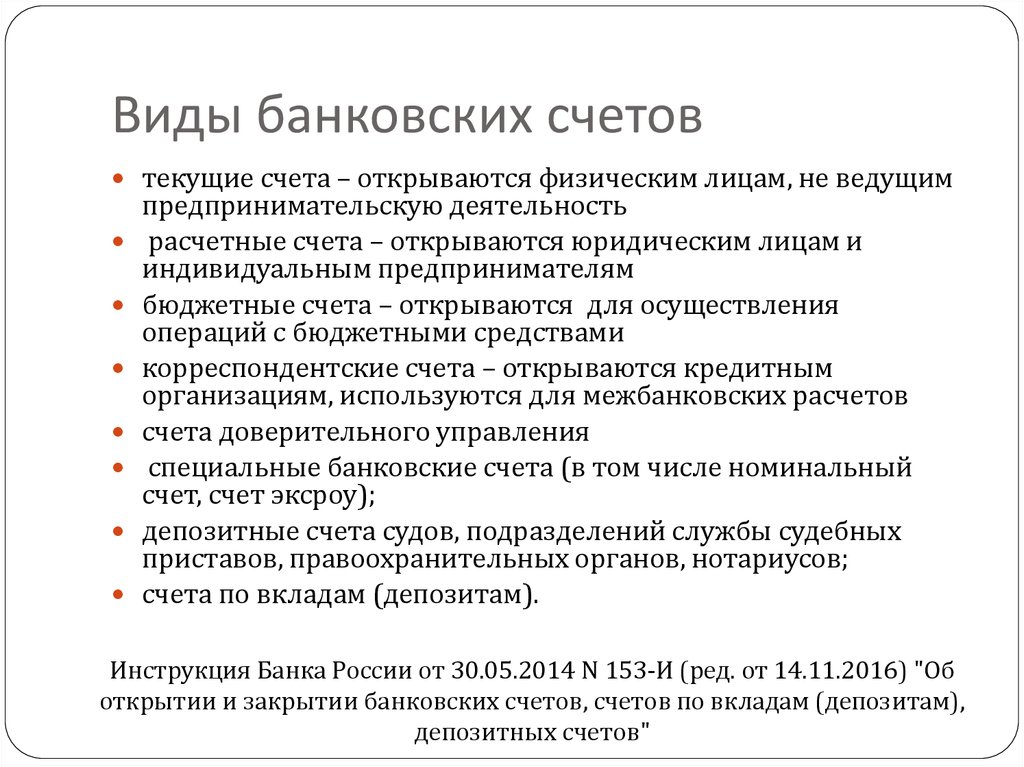

Что такое текущий и расчетный счет

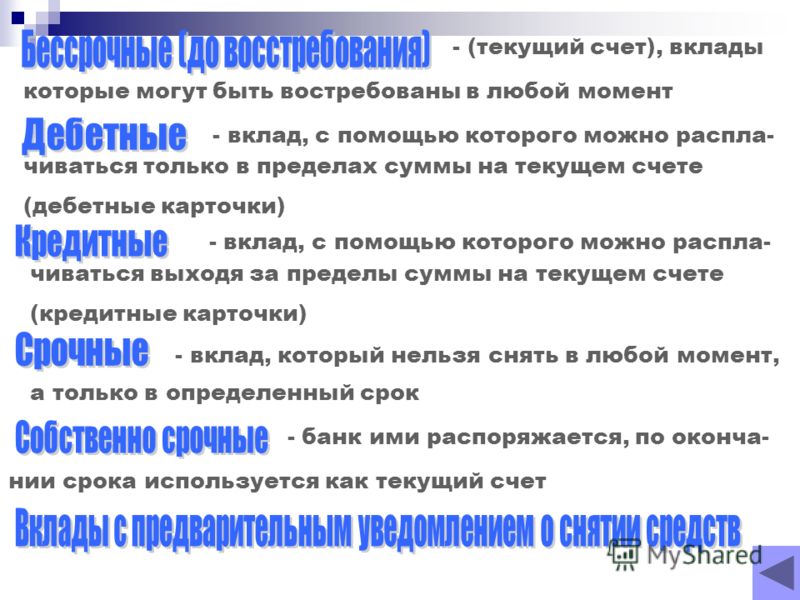

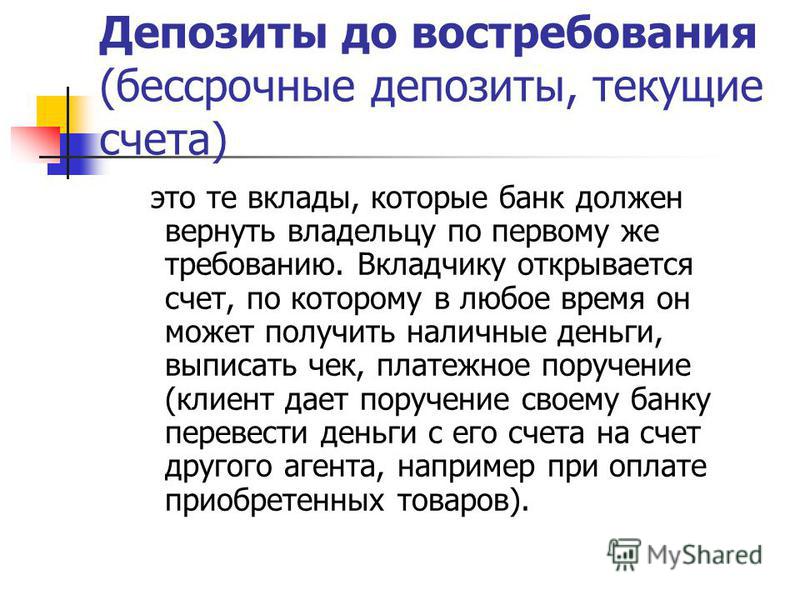

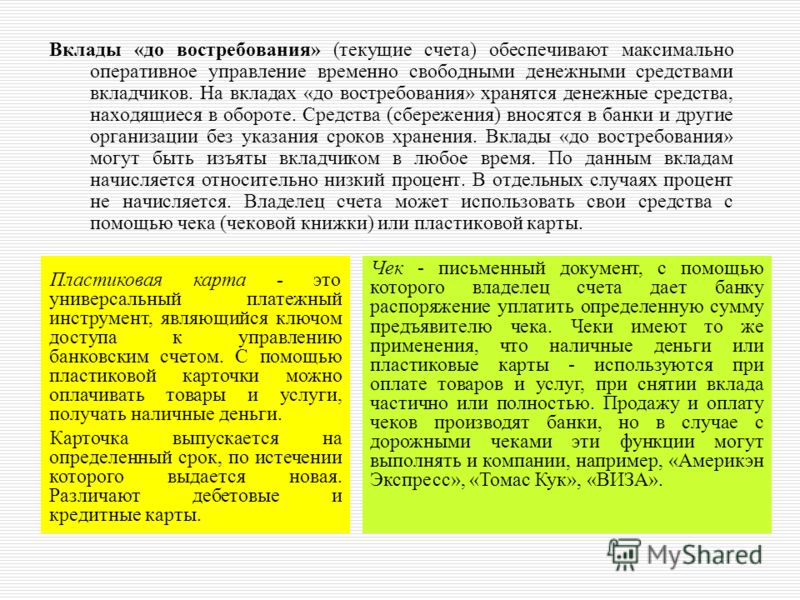

Практически у каждого из нас есть текущий счет (т/с). Его можно привязать к пластиковой карте банка и совершать покупки в безналичной форме. Казалось бы, зачем предпринимателю заводить второй — расчетный (р/с)? Давайте разбираться.

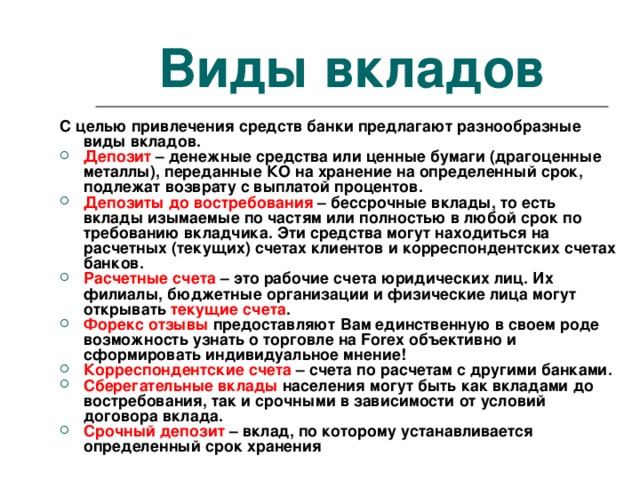

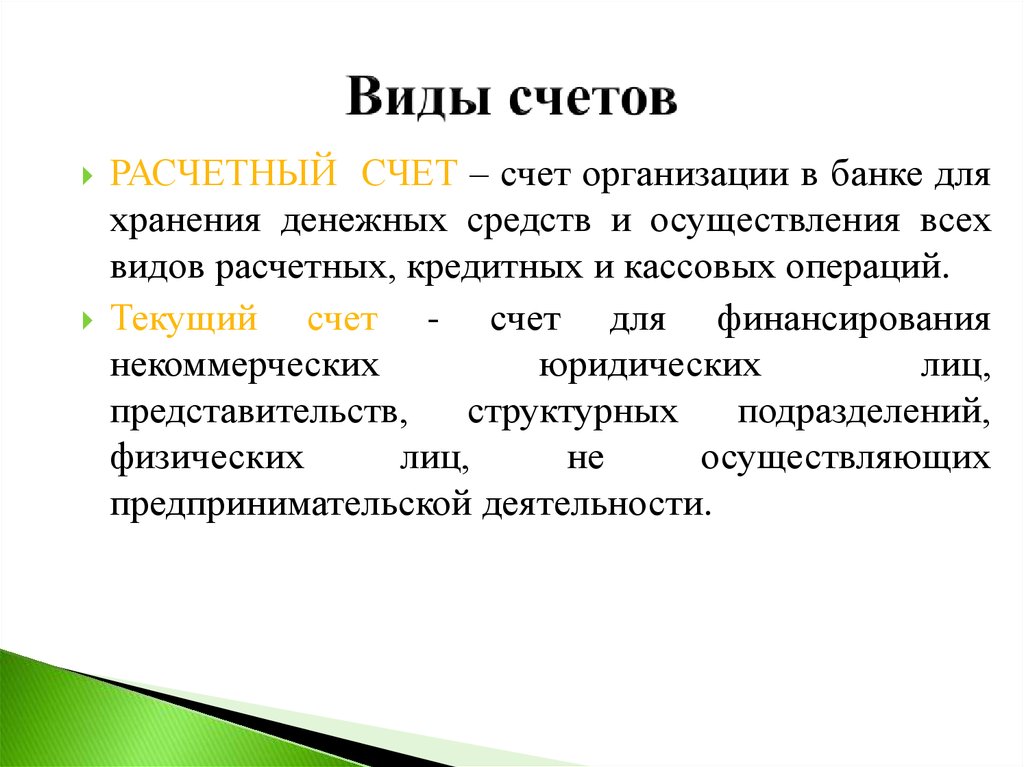

Текущий счет предназначен для оплаты личных покупок физическими лицами, для начисления заработной платы или пенсии. Им мы пользуемся каждый день.

Им мы пользуемся каждый день.

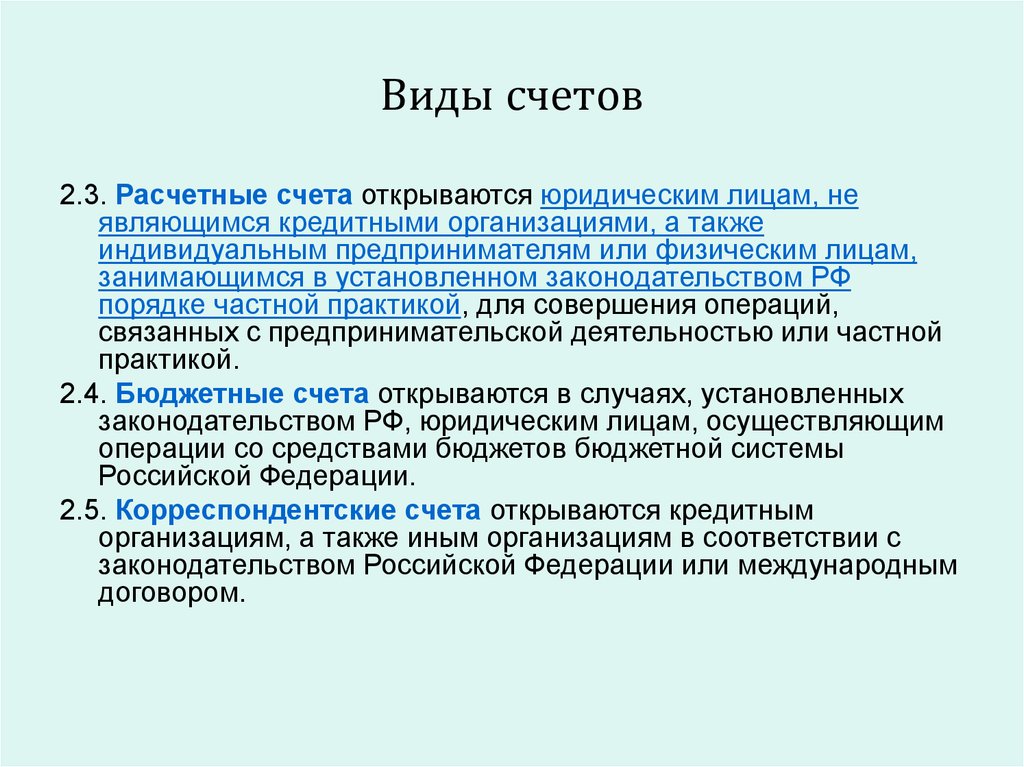

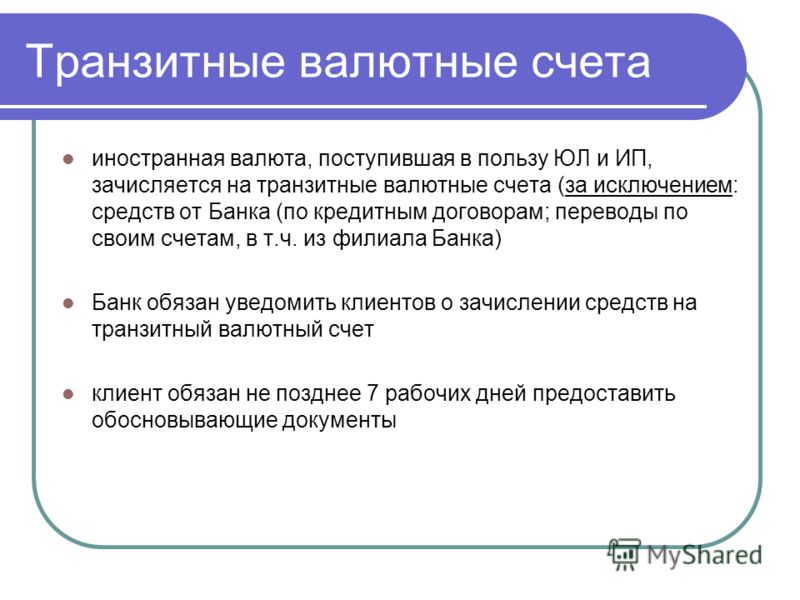

Расчетный счет принадлежит юридическому лицу или ИП, и используемый им в предпринимательских целях (расчет с поставщиками и клиентами, оплата налогов, совершение страховых выплат и другое).

Оба счета могут быть привязаны к банковской карте. Это позволит использовать их для совершения личных покупок. Таким образом, т/с и р/с предназначены для безналичной формы расчета физическими и юридическими лицами, соответственно. В чем же тогда их различия?

В чем разница между расчетным и текущим счетом

Как можно заметить из определений, т/с предназначается для физических лиц, а р/с — для юридических. Давайте более подробно разберем понятия текущего и расчетного счета, чтобы понять, в чем их отличие.

ИП — физическое лицо, но использовать т/с в предпринимательских целях оно не может, ведь он предназначен только для оплаты личных покупок. В предпринимательской деятельности его использовать нельзя.

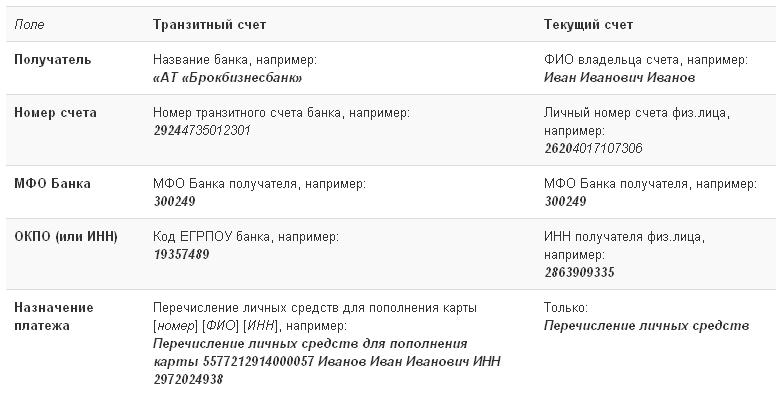

Другие отличия расчетного от текущего счета приведены в таблице.

| Характеристика | Текущий | Расчетный |

| Назначение | Использование исключительно в личных целях физическими лицами | Использование в предпринимательской деятельности, а также в личных целях физическими и юридическими лицами (например, при выводе прибыли в качестве собственного дохода) |

| Взаимозаменяемость | Невозможно использовать как р/с, осуществлять переводы/получать средства с р/с | Можно использовать как т/с. Например, совершать покупки в магазине (для целей бизнеса) |

| Начисление процентов на остаток | Возможно | Отсутствует (бывает редко) |

Теперь вы точно знаете, какой из них нужен для физических и юридических лиц (текущий или расчетный) и в чем разница между ними. Осталось разобраться, как понять, какой перед вами счет в зависимости от комбинации цифр, из которых он состоит.

Как узнать — текущий счет или расчетный

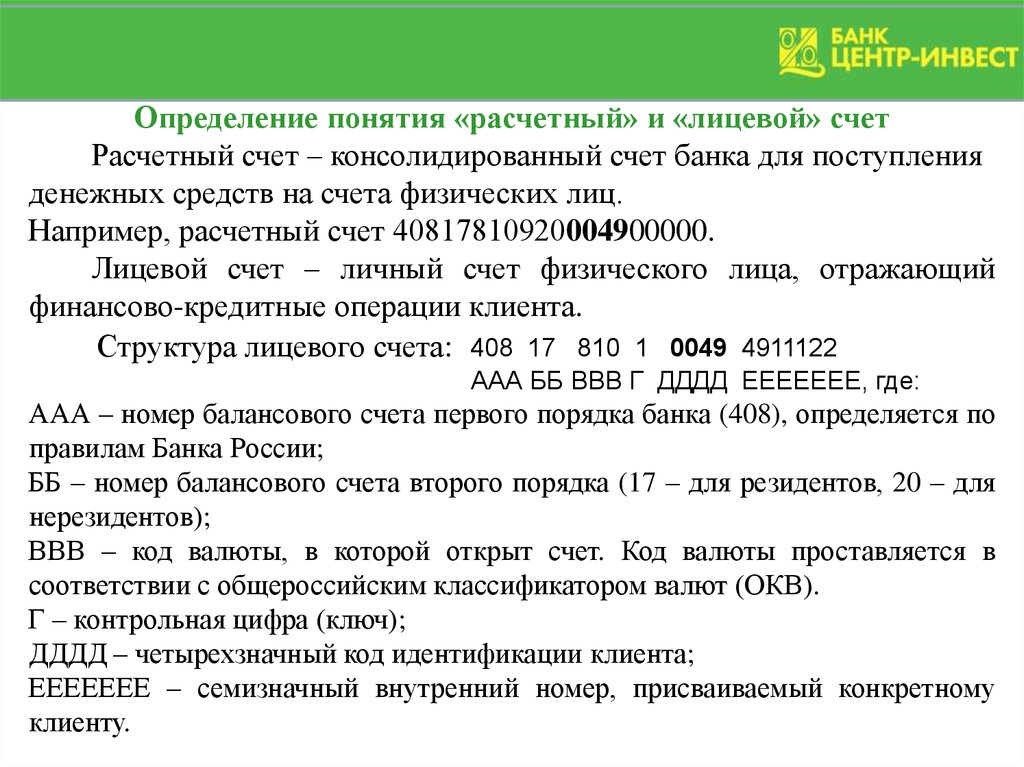

Скорее всего, у вас уже есть какой-то банковский счет. Прежде чем заводить новый, необходимо выяснить, какой именно у вас уже открыт. Сделать это можно по его номеру.

Комбинация из цифр составляется по определенным правилам и имеет следующую структуру: ААА.ВВ.ССС.D.XXZZ.PР.М.NNNN. Нам нужны только первые три цифры («ААА»), они и определяют владельца р/с или т/с.

Состав «ААА» может быть следующей:

- 405 — организации, находящиеся в федеральной собственности

- 406 — организации, находящиеся в собственности у государства

- 407 — другие юридически лица, ИП

- 408 — физ. лица

Таким образом, р/с будет начинаться с комбинации «407», а т/с — с «408». Это позволит определить, с какого из них вам пришла оплата.

Текущий счет — ОАО «Сбер Банк»

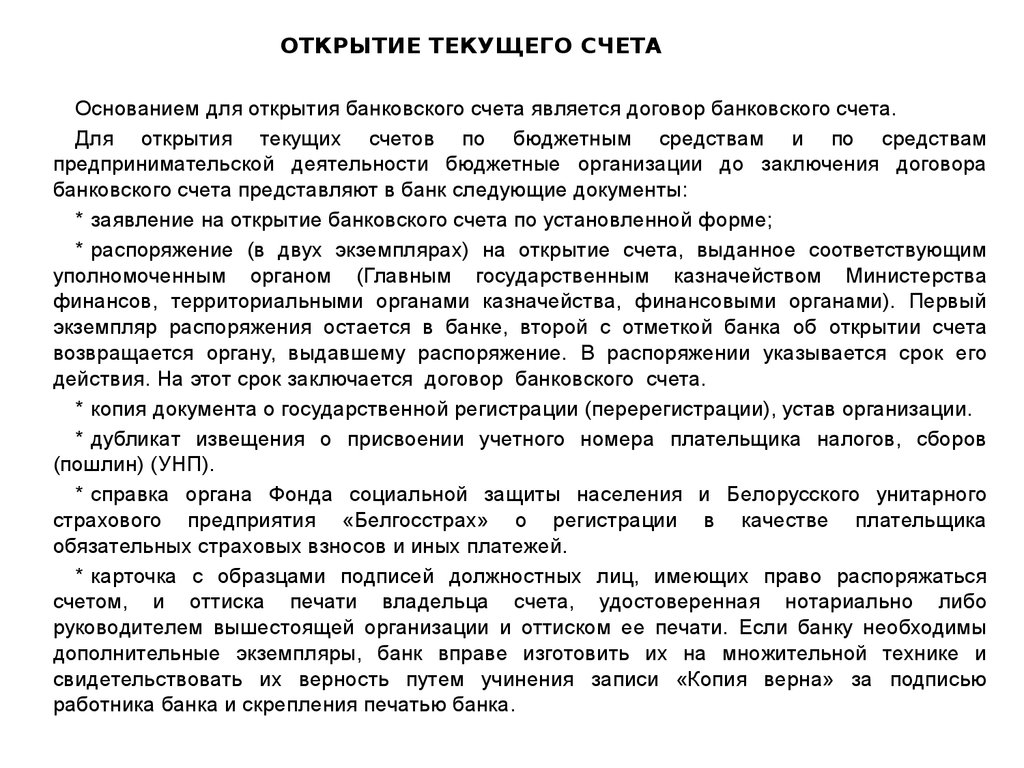

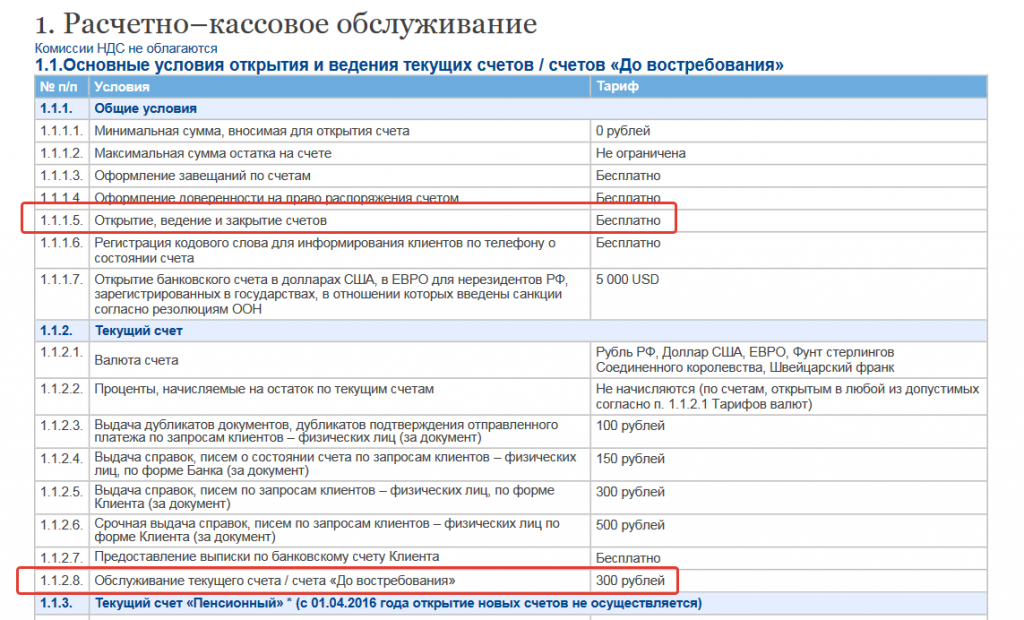

Информация об Общих условиях обслуживания текущих (расчетных) банковских счетов:

Общие условия обслуживания текущих (расчетных) банковских счетов в ОАО «Сбер Банк»

Заявление об открытии текущего (расчетного) банковского счета

Перечень параметров банковских продуктов

Открытие Текущих счетов

,

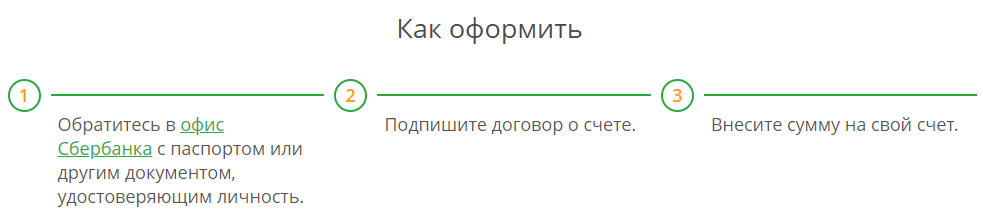

Открытие клиентам Текущих счетов осуществляется при условии заключения Договора о банковском обслуживании в ОАО Сбер Банк:

- Подразделениями Банка на основании письменных заявлений клиентов при предъявлении документа, удостоверяющих личность.

- Самостоятельно клиентами в системе «Сбербанк Онлайн» (и ее мобильной версии «Мобильный Банк») (далее – СБОЛ) после выбора валюты счета и подразделения Банка, к которому будет относиться счет, а также проставления отметки об ознакомлении и согласии с условиями договора счета.

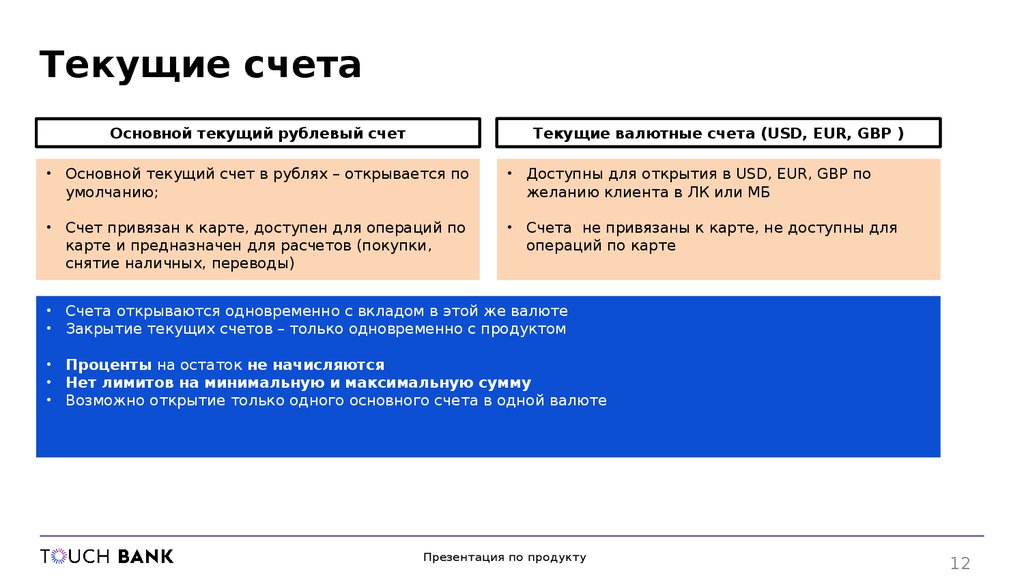

Валюта Текущего счета

,- Белорусские рубли, доллары США, евро, российские рубли, а также другие иностранные валюты при условии наличия установленного Национальным банком Республики Беларусь по ним официального курса и наличия у Банка соответствующего корреспондентского счета Ностро.

- Текущие счета в СБОЛ открываются только в белорусских рублях, долларах США, евро и российских рублях.

Другие условия

,- Внесение денежных средств при открытии Текущего счета не требуется.

- Размер процентов на остаток на счете – 0,01% годовых.

- Комиссия за открытие Текущего счета в СБОЛ не взимается.

В случае отсутствия движения денежных средств на Текущем счете (кроме причисления процентов) в течение года (не включая срока наложения ареста или приостановления операций по счету), Банк производит по истечении указанного периода взимание вознаграждения за обслуживание Текущего счета в размере и порядке, установленном Сборником вознаграждений.

Если остаток денежных средств на Текущем счете меньше либо равен размеру вознаграждения, установленного Сборником вознаграждений, плата взимается в размере остатка средств на счете.

Перечень операций, совершаемых по Текущим счетам

,- зачисление денежных средств, поступивших на имя Владельца счета в безналичном порядке. При поступлении денежных средств в валюте, отличной от валюты данного счета, Банк производит конверсию (покупку, продажу) поступившей валюты по обменному курсу, установленному Банком и действующему на момент совершения валютно-обменной операции, и зачисляет на счет денежные средства в валюте счета;

- перевод со счета денежных средств по поручению Владельца счета, в том числе Банку, при условии наличия на счете достаточной суммы денежных средств;

- зачисление на счет денежных средств, поступающих путем внесения наличных денежных средств;

- выдача по требованию Владельца счета наличных денежных средств в размере не более остатка денежных средств на счете.

Совершение наличных операций в валюте счета возможно при условии наличия соответствующей валюты в кассе Банка.

Совершение наличных операций в валюте счета возможно при условии наличия соответствующей валюты в кассе Банка. - Операции в СБОЛ (24/7) по Текущим счетам осуществляются в корреспонденции с карточными счетами, в том числе в валюте, отличной от валюты Текущего счета.

Закрытие Текущего счета

,- Закрытие Текущего счета (при условии, что на него не наложен арест, отсутствуют предписания о приостановлении операций по счету) производится как в подразделении Банка (любом), так и в СБОЛ.

Банк вправе закрыть Текущий счет без уведомления его владельца при отсутствии остатка денежных средств на счете в течение предыдущих 6 месяцев.

Дополнительные сервисы

,- При открытии Текущего счета представителем клиента по доверенности либо законным представителем несовершеннолетнего (недееспособного) гражданина дополнительно предоставляется нотариально удостоверенная доверенность либо документы, подтверждающие законное представительство, соответственно.

- На Текущий счет могут быть внесены / переведены (в том числе в СБОЛ) денежные средства другими лицами, владеющими сведениями о номере счета, а также о фамилии, имени, отчестве его владельца. Внесение наличных денежных средств на Текущий счет Клиента другим лицом в подразделении Банка осуществляется при предъявлении им документа, удостоверяющего личность.

Дополнительную информацию можно получить в любом подразделении Банка или по телефону 148 и 5-148-148 (в стационарной и мобильных сетях).

Что такое текущий счет?

Что такое текущий счет?

Текущий счет — это тип банковского счета, который обеспечивает безопасность ваших денег и помогает вам управлять своими финансами. Личные текущие счета облегчают осуществление платежей (прямой дебет, постоянные платежи) и позволяют людям, предприятиям и организациям легко платить вам. Хотя вы можете использовать другие денежные продукты, именно ваш текущий счет соединяет точки и позволяет всем работать вместе.

Зачем мне расчетный счет?

Текущие счета настолько укоренились в нашем образе жизни, что жизнь без них может быть очень сложной, поскольку они обеспечивают большую часть необходимой инфраструктуры для совершения и приема платежей.

Хотя вы можете связать открытие банковских счетов с записью на прием в местном отделении банка, современные технологии могут сделать этот процесс намного проще и быстрее для вас. В зависимости от того, с кем вы открываете счет, вы можете сделать все это, не выходя из собственного дома, даже не ступая в физическое отделение.

Оплата наличными

Если у вас есть работа, есть большая вероятность, что ваш работодатель не будет платить вам наличными. По всей вероятности, ваша заработная плата выплачивается в электронном виде непосредственно на ваш текущий счет. Работодатели (или, скорее, банк вашего работодателя) могут сделать это, потому что все банки согласовали стандартные способы перемещения денег между счетами (обычно BACS или Faster Payments) и стандартизированную схему кодов сортировки и номеров счетов. Возможно, вы не сможете найти работу без текущего счета, поскольку у вашего работодателя не будет другого способа легко платить вам и другим своим сотрудникам.

Возможно, вы не сможете найти работу без текущего счета, поскольку у вашего работодателя не будет другого способа легко платить вам и другим своим сотрудникам.

Точно так же, если друзьям и родственникам необходимо отправить вам деньги, они могут использовать ту же информацию об учетной записи. И, если вы когда-либо используете свою платежную книгу или банкомат для оплаты чеками или наличными, используются те же данные.

Есть и другие способы получения денег — например, с помощью карты предоплаты, — но эти продукты не предлагают ряд функций управления счетом и защиту депозита, которые обеспечивают текущие счета.

Трата денег

Особенности текущих счетов позволяют нам тратить деньги, которые мы вложили, различными и полезными способами.

Прямой дебет

Прямой дебет — это автоматические платежи, осуществляемые с вашего счета на постоянной основе, без необходимости индивидуальной авторизации для каждого платежа. Они могут быть сделаны на фиксированные или переменные суммы в заранее согласованные даты, чтобы вы всегда знали, когда ваши деньги будут сняты. Прямой дебет помогает упростить повседневное управление счетом, а также может сэкономить ваши деньги, поскольку некоторые компании предлагают скидку, если вы платите прямым дебетом, потому что они экономят на комиссии за обработку.

Они могут быть сделаны на фиксированные или переменные суммы в заранее согласованные даты, чтобы вы всегда знали, когда ваши деньги будут сняты. Прямой дебет помогает упростить повседневное управление счетом, а также может сэкономить ваши деньги, поскольку некоторые компании предлагают скидку, если вы платите прямым дебетом, потому что они экономят на комиссии за обработку.

Вам не нужно беспокоиться о том, что вы забудете об оплате счета, потому что деньги будут автоматически списываться с вашего счета на регулярной основе.

Дебетовые карты

Дебетовые карты позволяют совершать платежи везде, где вы видите логотип платежной системы на вашей карте (в Великобритании это почти всегда Visa или Mastercard). В отличие от кредитных карт, деньги, которые вы тратите по дебетовой карте, обычно не имеют кредитной формы: если у вас есть деньги на вашем счету, расходы по дебетовой карте немедленно вычитаются из баланса вашего счета. Если на вашем текущем счете недостаточно средств, транзакция, которую вы пытаетесь совершить по привязанной дебетовой карте, будет немедленно отклонена (если только у вас нет овердрафта, как описано ниже). Это значительно облегчает понимание вашего финансового положения на ежедневной основе.

Это значительно облегчает понимание вашего финансового положения на ежедневной основе.

Дебетовые карты также позволяют легко совершать покупки в Интернете, что может быть дешевле, чем покупки в обычном розничном магазине, поскольку вы можете быстро и легко сравнивать цены разных розничных продавцов, чтобы найти лучшее предложение на ваши любимые продукты.

Чековая книжка

Вряд ли она вам когда-нибудь понадобится, но единственный способ получить чековую книжку — через текущий счет.

Овердрафты

Овердрафты могут быть одной из самых полезных функций текущего счета, но, поскольку они являются формой кредита, они всегда зависят от ваших финансовых обстоятельств и кредитной истории.

При условии, что вы имеете на это право, овердрафты могут быть хорошим источником краткосрочного кредита, но, как и другие формы кредита, их следует использовать только после тщательного рассмотрения, поскольку они могут быть очень дорогими, если вы не погасите свой долг быстро. Насколько дорого, зависит от того, каковы ваши сборы за овердрафт и как они взимаются. Как правило, они будут либо взиматься в виде APR (годовой процентной ставки), который показывает, какой процент от основного долга будет взиматься с вас, если вы держите долг в течение года. В противном случае они взимаются как ежедневные сборы. Сборы различаются в зависимости от банка и от того, насколько у вас овердрафт. В некоторых отношениях ежедневные платежи более понятны для клиентов. Однако за их простоту приходится платить, поскольку они обычно стоят намного дороже, чем овердрафты, взимаемые на основе годовых.

Насколько дорого, зависит от того, каковы ваши сборы за овердрафт и как они взимаются. Как правило, они будут либо взиматься в виде APR (годовой процентной ставки), который показывает, какой процент от основного долга будет взиматься с вас, если вы держите долг в течение года. В противном случае они взимаются как ежедневные сборы. Сборы различаются в зависимости от банка и от того, насколько у вас овердрафт. В некоторых отношениях ежедневные платежи более понятны для клиентов. Однако за их простоту приходится платить, поскольку они обычно стоят намного дороже, чем овердрафты, взимаемые на основе годовых.

Даже если вы не думаете, что вам нужен овердрафт, есть еще одна вещь, которую следует учитывать: поскольку это форма кредита, ответственное использование овердрафта может повысить ваш кредитный рейтинг, что может быть вам полезно. И наоборот, неправильное использование овердрафта повредит вашим перспективам получения других кредитных продуктов.

В чем разница между текущим счетом и сберегательным счетом?

Хотя текущие счета и являются удобным способом оплаты, они обычно не приносят вам вообще никаких процентов, и может быть сложнее накопить свои сбережения, когда их так легко потратить.

Открыть сберегательный счет и взять на себя обязательство регулярно вкладывать на него деньги — отличный способ начать накапливать сберегательную кассу, которую можно использовать в качестве ипотечного депозита или в качестве сберегательного фонда на случай непредвиденных обстоятельств.

Если вы беспокоитесь о хлопотах, связанных с управлением несколькими счетами, подумайте об открытии текущего счета и сберегательного счета в одном и том же банке — оба счета обычно связаны друг с другом через мобильное банковское приложение банка, что упрощает перемещение денег. около.

Насколько надежно защищены мои деньги?

Традиционно одной из основных причин наличия расчетного счета было обеспечение безопасности ваших денег — в хранилище банка. Это по-прежнему одно из основных преимуществ текущего счета, но во время последнего банковского кризиса, когда некоторые британские банки были на грани краха, высказывались опасения, что банки могут быстро стать неплатежеспособными только потому, что люди потеряли в них веру. Это может привести к «набегу на банк» — когда банкам не хватает оборотного капитала для одновременного снятия средств со всех владельцев счетов.

Это может привести к «набегу на банк» — когда банкам не хватает оборотного капитала для одновременного снятия средств со всех владельцев счетов.

В ответ правительство решило гарантировать вклады физических лиц в банках Великобритании через FSCS (Схема компенсации финансовых услуг). Это гарантировало, что клиенты получат обратно до 75 000 фунтов стерлингов со своего депозита в любой банковской группе в случае банкротства банка. С тех пор уровень защиты FSCS был увеличен до 85 000 фунтов стерлингов, и он по-прежнему гарантирует, что вкладчики (владельцы счетов) в британских банках являются одними из самых защищенных в мире.

Это означает, что хранить деньги на текущем счете — самое безопасное место, какое только можно найти.

Как я могу управлять своей текущей учетной записью?

Различные банки и счета позволяют создавать различные методы управления счетами, в том числе:

онлайн-банкинг

Мобильный приложение

Телефонные банкинг

в банкингах

9008в банкингах

9008 9007в банкингах

9008 технология приложения теперь будет ограничивать количество времени, которое вам нужно будет потратить на ожидание разговора с реальным человеком по поводу ваших банковских потребностей, будь то по телефону или в отделении.

Сколько стоят текущие счета?

Почти каждый текущий счет в Великобритании бесплатен, если им правильно пользоваться. Однако с точки зрения банка банковские счета и их бесчисленное множество функций, а также веб-сайты и мобильные приложения не могут работать бесплатно, поэтому вы не удивитесь, узнав, что существует ряд комиссий и сборов, на которые следует обратить внимание. Обязательно прочитайте все, что написано мелким шрифтом, прежде чем открывать текущий счет.

Вы можете снимать деньги со своего текущего счета во многих банкоматах по всей стране без каких-либо комиссий за транзакцию — просто ищите табличку «Бесплатное снятие наличных».

Кто может получить расчетный счет?

У каждой учетной записи есть свои критерии приемлемости. Тем не менее, есть некоторые общие требования, которые применяются почти повсеместно, в том числе:

Вы должны быть постоянным жителем Великобритании

Вы должны иметь адрес в Великобритании

необходимо, потому что вы не можете получить кредит в Великобритании, пока вам не исполнится 18 лет.

плохой кредитный рейтинг.

плохой кредитный рейтинг.Вам также может быть отказано в открытии стандартного текущего счета, если вы уже являетесь клиентом банка или учитесь на дневном отделении. специально для студентов.

Как подать заявку на расчетный счет?

Подача заявки на расчетный счет — очень простой процесс. Вы можете открыть счет по телефону, в отделении или с помощью почтового приложения, но, безусловно, проще всего сделать это онлайн.

Чтобы подать заявку на открытие счета, просто заполните форму заявки. В нем задается ряд вопросов, касающихся ваших личных, трудовых и жилищных обстоятельств.

Вам нужно будет согласиться с условиями заявки, что будет включать согласие на проверку кредитоспособности, независимо от того, запросили ли вы овердрафт. Это связано с тем, что большинство банков используют информацию из бюро кредитных историй, чтобы подтвердить, что вы действительно тот, за кого себя выдаете. Это может показаться ненужным, но банки юридически обязаны следить за тем, чтобы они не способствовали отмыванию денег, и установление подлинной личности клиента является неотъемлемой частью этих мер.

После рассмотрения вашей заявки вас либо примут, либо откажут в регистрации. Иногда требуются дополнительные шаги, такие как предоставление платежных ведомостей для подтверждения дохода или вашего паспорта (если они изо всех сил пытались подтвердить вашу личность), но они также очень просты, и открыть учетную запись (и сменить учетную запись), как правило, очень легко. В зависимости от предоставленной вами информации, вас могут попросить посетить отделение, чтобы ответить на некоторые дополнительные вопросы или проверить дополнительную идентификационную и/или финансовую информацию.

Текущий счет или сберегательный счет — в чем разница и какой лучше иметь?

Как найти лучший текущий счет

Узнайте, как получить лучший текущий счет

Обзор текущих счетов: тратьте и экономьте

Вы наш главный приоритет.

Каждый раз.Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Overall bank rating

Checking

Savings

Banking experience

Overdraft fees

4.

0

0NerdWallet rating

NerdWallet’s ratings are determined by our editorial team. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Практический результат:

Current — это необанк, небанковская финансовая технологическая компания, которая полагается на банк-партнер в страховании вкладов клиентов FDIC. Доступ к учетным записям осуществляется в основном через мобильное приложение Current. Current предлагает вознаграждение дебетовой картой, а также процентную ставку 4,00% на свои сберегательные капсулы. Но у этой очень высокой ставки есть ограничения, и банк имеет ограниченные возможности поддержки клиентов.

Штраф за чрезмерные жалобы CFPB: NerdWallet вычла 0,5 звезды из общего рейтинга Current из-за количества жалоб в базе данных Бюро финансовой защиты потребителей относительно размера активов его банка-партнера Choice Financial Group.

Для получения дополнительной информации об этом штрафе см. нашу страницу методологии.

Для получения дополнительной информации об этом штрафе см. нашу страницу методологии.Подходит для: клиентов, которые ищут бонусную дебетовую карту, планируют осуществлять большую часть своих банковских операций через мобильное приложение и хотят иметь высокий уровень сбережений, несмотря на низкий лимит сберегательных капсул.

Pros

Stellar 4,00% годовых на сумму до 6000 долларов.

Бонусная программа возврата денег.

Мобильные приложения с высоким рейтингом.

Снятие средств без комиссии в более чем 40 000 внутрисетевых банкоматов Allpoint в США

Минусы

Нет обслуживания клиентов по телефону.

За внесение наличных взимается комиссия.

Полный обзор

Расчетный счет

Проверка

Депозиты застрахованы FDIC

4.5

/5 Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией.

Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.Ежемесячная плата

$0

Current не взимает ежемесячную плату за свой расходный счет, и нет требований к минимальному балансу. Аккаунт также предлагает программу вознаграждений. Владельцы учетных записей могут зарабатывать баллы, используя свою дебетовую карту в некоторых магазинах розничной торговли. Затем баллы можно обменять на наличные или другие предметы.

Клиенты могут снимать деньги без комиссии в более чем 40 000 сетевых банкоматов Allpoint по всей стране. У учетной записи нет возможности выписывать чеки, но клиенты могут оплачивать счета, используя переводы ACH или свою дебетовую карту.

Мобильный чековый депозит бесплатен и доступен через приложение Current после того, как вы успешно получили депозит из связанного внешнего источника. Но делать депозиты наличными сложнее и будет стоить вам 3,50 доллара за каждую транзакцию. Внесение наличных требует посещения участвующего розничного магазина, такого как CVS или Walmart, и помощи кассира с транзакцией.

Current также предлагает возможность бесплатно привязать подростковую дебетовую карту к основному счету.

Текущие сбережения

Сбережения

Депозиты застрахованы FDIC

5.0

/5 Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

APY

4,00%Должен иметь 0,01 доллара США в сберегательной капсуле, чтобы получать проценты на сумму до 2000 долларов США с каждой сберегательной капсулы.

С $0,01 мин. баланс для APY

Расходный счет включает в себя три сберегательных модуля для откладывания денег на определенные цели. Сберегательные капсулы Current предлагают замечательную 4,00% APY — одну из самых конкурентоспособных доступных ставок. Для получения процентов требуется баланс не менее 0,01 доллара США.

Но стоит отметить, что каждый модуль может хранить не более 2000 долларов США, поэтому каждый клиент может получать такую высокую процентную ставку максимум на 6000 долларов США. Счета с высокой процентной ставкой в некоторых других финансовых учреждениях имеют более высокий лимит остатка или вообще не имеют.

Банковский опыт

3.5

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Что нужно знать о необанках: Необанки могут быть хорошим выбором для потребителей, которые предпочитают только онлайн-банкинг. Средства, размещенные на этих счетах, обычно застрахованы FDIC через банки-партнеры, которые также обычно получают деньги клиентов в случае закрытия необанка, поэтому средства клиентов находятся в безопасности. Счета в необанке часто имеют низкие ежемесячные комиссии и высокие процентные ставки.

Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.

Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.Текущий опыт работы с клиентами. Мобильное приложение Current получает высокие оценки: клиенты оценивают версию для Android на 4,6 звезды, а версию для iOS — на 4,7 звезды из 5 возможных. Приложение позволяет владельцам учетных записей создавать бюджеты для отслеживания своих ежемесячных расходов в различных категориях расходов. Клиенты также могут использовать функцию округления, которая округляет покупки по дебетовой карте до ближайшего доллара и помещает разницу в сберегательную капсулу.

Служба поддержки доступна круглосуточно и без выходных через функцию чата в приложении. Вы также можете связаться с Current в Twitter, по электронной почте или заполнив форму на веб-сайте компании. Поддержка по телефону в настоящее время недоступна.

Плата за овердрафт

5.0

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Как и все больше и больше банков в наши дни, Current не взимает плату за овердрафт. Текущий также позволяет клиентам перерасходовать свои счета до 200 долларов. Чтобы получить право на эту бесплатную услугу под названием Overdrive, ваша учетная запись должна ежемесячно получать прямые депозиты на сумму не менее 500 долларов США. Обратите внимание, что транзакции ATM, одноранговые платежи, платежи ACH (включая оплату счетов) и транзакции Current Pay не покрываются этой услугой; эти транзакции будут отклонены.

Если учетная запись не соответствует требованиям Overdrive, транзакции, которые могут привести к перерасходу учетной записи, будут отклонены. Если транзакция проходит, сумма должна быть возвращена немедленно с депозитом.

Текущий счет

Проверка

Депозиты застрахованы FDIC

4.5

/5 Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакционной командой. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Ежемесячная плата

$0

Current не взимает ежемесячную плату за свой счет Spend, и нет требований к минимальному балансу. Аккаунт также предлагает программу вознаграждений. Владельцы учетных записей могут зарабатывать баллы, используя свою дебетовую карту в некоторых магазинах розничной торговли. Затем баллы можно обменять на наличные или другие предметы.

Клиенты могут снимать деньги без комиссии в более чем 40 000 сетевых банкоматов Allpoint по всей стране. У учетной записи нет возможности выписывать чеки, но клиенты могут оплачивать счета, используя переводы ACH или свою дебетовую карту.

Мобильный чековый депозит бесплатен и доступен через приложение Current после того, как вы успешно получили депозит из связанного внешнего источника. Но делать депозиты наличными сложнее и будет стоить вам 3,50 доллара за каждую транзакцию. Внесение наличных требует посещения участвующего розничного магазина, такого как CVS или Walmart, и помощи кассира с транзакцией.

Current также предлагает возможность бесплатно привязать подростковую дебетовую карту к основному счету.

Блок текущих сбережений

Сбережения

Депозиты застрахованы FDIC

5.0

/5 Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

APY

4,00%Должен иметь 0,01 доллара США в сберегательной капсуле, чтобы получать проценты на сумму до 2000 долларов США с каждой сберегательной капсулы.

С $0,01 мин. баланс для APY

Расходный счет включает в себя три сберегательных модуля для откладывания денег на определенные цели. Сберегательные капсулы Current предлагают замечательную 4,00% APY — одну из самых конкурентоспособных доступных ставок. Для получения процентов требуется баланс не менее 0,01 доллара США.

Но стоит отметить, что каждый модуль может хранить максимум 2000 долларов, поэтому каждый клиент может зарабатывать такую высокую процентную ставку максимум на 6000 долларов. Счета с высокой процентной ставкой в некоторых других финансовых учреждениях имеют более высокий лимит остатка или вообще не имеют.

3.5

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Что нужно знать о необанках: Необанки могут быть хорошим вариантом для потребителей, которые предпочитают банковские услуги только в Интернете.

Средства, размещенные на этих счетах, обычно застрахованы FDIC через банки-партнеры, которые также обычно получают деньги клиентов в случае закрытия необанка, поэтому средства клиентов находятся в безопасности. Счета в необанке часто имеют низкие ежемесячные комиссии и высокие процентные ставки. Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.

Средства, размещенные на этих счетах, обычно застрахованы FDIC через банки-партнеры, которые также обычно получают деньги клиентов в случае закрытия необанка, поэтому средства клиентов находятся в безопасности. Счета в необанке часто имеют низкие ежемесячные комиссии и высокие процентные ставки. Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.Текущий опыт работы с клиентами. Мобильное приложение Current получает высокие оценки: клиенты оценивают версию для Android на 4,6 звезды, а версию для iOS — на 4,7 звезды из 5 возможных. Приложение позволяет владельцам учетных записей создавать бюджеты для отслеживания своих ежемесячных расходов в различных категориях расходов. Клиенты также могут использовать функцию округления, которая округляет покупки по дебетовой карте до ближайшего доллара и помещает разницу в сберегательную капсулу.

Служба поддержки доступна круглосуточно и без выходных через функцию чата в приложении. Вы также можете связаться с Current в Twitter, по электронной почте или заполнив форму на веб-сайте компании. Поддержка по телефону в настоящее время недоступна.

5.0

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Как и все больше и больше банков в наши дни, Current не взимает плату за овердрафт. Текущий также позволяет клиентам перерасходовать свои счета до 200 долларов. Чтобы получить право на эту бесплатную услугу под названием Overdrive, ваша учетная запись должна ежемесячно получать прямые депозиты на сумму не менее 500 долларов США. Обратите внимание, что транзакции ATM, одноранговые платежи, платежи ACH (включая оплату счетов) и транзакции Current Pay не покрываются этой услугой; эти транзакции будут отклонены.

Совершение наличных операций в валюте счета возможно при условии наличия соответствующей валюты в кассе Банка.

Совершение наличных операций в валюте счета возможно при условии наличия соответствующей валюты в кассе Банка.

0

0 Для получения дополнительной информации об этом штрафе см. нашу страницу методологии.

Для получения дополнительной информации об этом штрафе см. нашу страницу методологии. Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Формулы оценки учитывают несколько точек данных для каждого финансового продукта и услуги.

Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.

Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.

Средства, размещенные на этих счетах, обычно застрахованы FDIC через банки-партнеры, которые также обычно получают деньги клиентов в случае закрытия необанка, поэтому средства клиентов находятся в безопасности. Счета в необанке часто имеют низкие ежемесячные комиссии и высокие процентные ставки. Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.

Средства, размещенные на этих счетах, обычно застрахованы FDIC через банки-партнеры, которые также обычно получают деньги клиентов в случае закрытия необанка, поэтому средства клиентов находятся в безопасности. Счета в необанке часто имеют низкие ежемесячные комиссии и высокие процентные ставки. Однако им также может не хватать традиционных банковских функций, включая личное обслуживание клиентов и доступ к личным или кассовым чекам (часто требуемым для крупных покупок, таких как покупка дома) или банковским переводам. Учитывайте эти детали перед открытием счета.