Вклады с ежедневным начислением процентов в банках Екатеринбурга | проценты, сроки

ЦБ РФна 30 янв $ 76,2527 (+0,0673) € 92,2963 (+0,1653) КС 4,25% год МС 4,486% год Finam.

- Ф — начисление процентов по фиксированной ставке на конкретный срок

- Ш — начисление процентов по периодам

- П — пополнение

- Пр — пролонгация

- К — капитализация процентов

- Р — расходные операции

- Л — льготное расторжение вклада

Смотрите также

Вклады с капитализацией и пополнением, Вклады с частичным снятием и пополнением, Вклады с капитализацией, Пополняемые вклады, Вклады с частичным снятием без потери процентов, Сезонные вклады, Вклады для пенсионеров, Вклады с подарками, Детские вклады, Мультивалютные вклады, Вклады онлайн, Накопительные счета, Вклады с ежедневным начислением процентов, Вклады с ежемесячной выплатой процентов, Вклады с выплатой процентов впередОформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

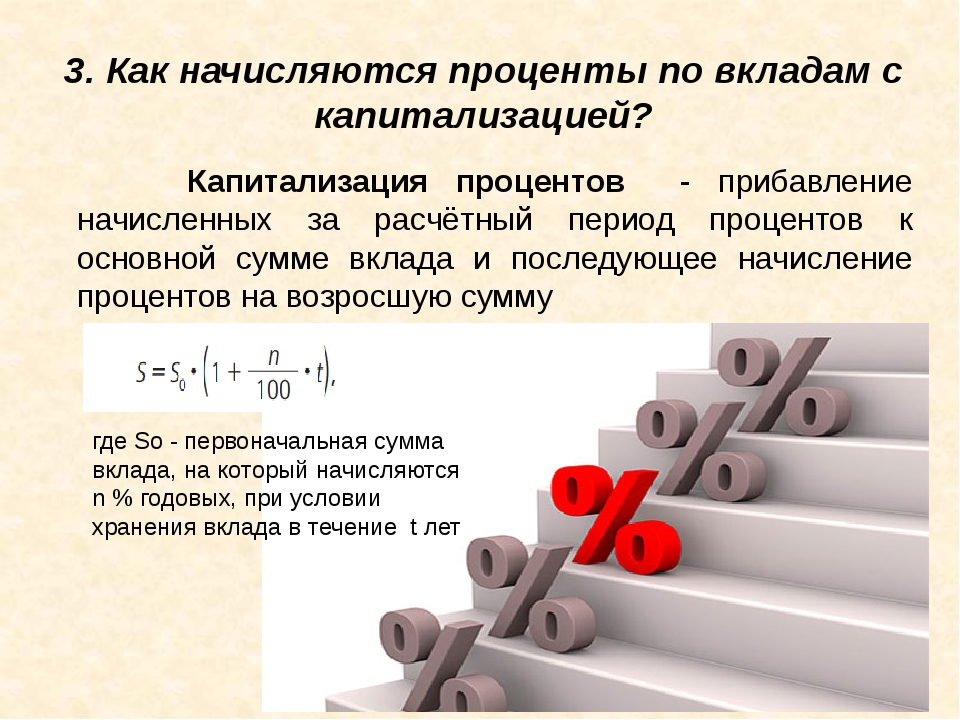

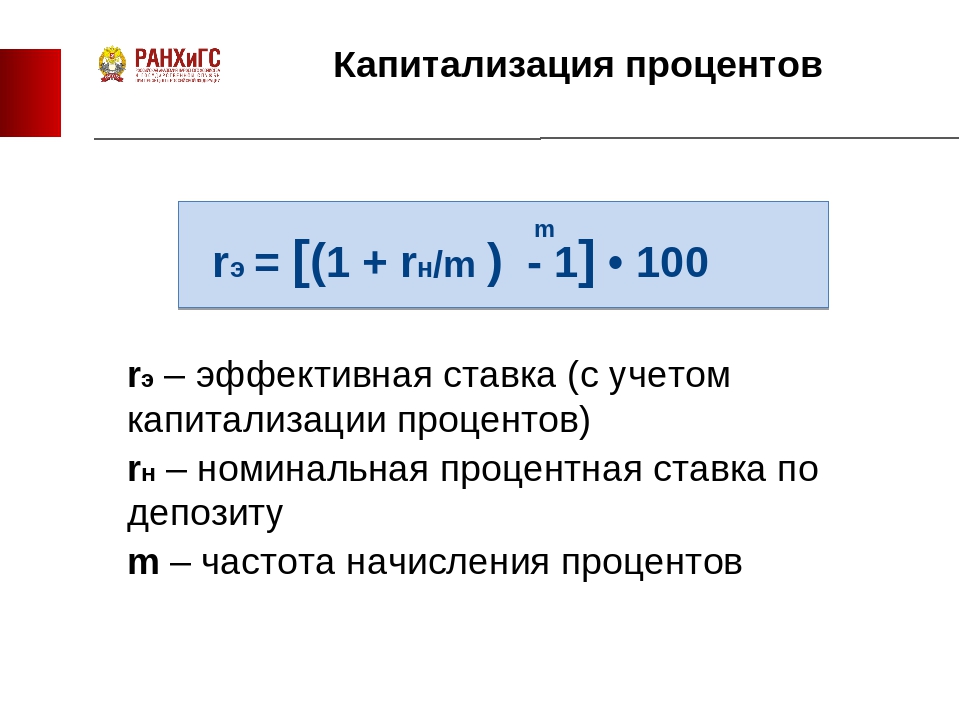

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

Накопительный вклад

Накопительный вклад – это один из видов срочных банковских вкладов. Накопительные вклады могут делать как частные, так и юридические лица. Причем последние делают это в обязательном порядке, при открытии и регистрации организации. Это требование законодательное, и оно предусматривает аккумулирование денежных средств, направленных на формирование уставного капитала.

Частные лица, естественно, открывают накопительные вклады добровольно. Отличия этих вкладов от других срочных вкладов:

- Это среднесрочный или долгосрочный вклад (от 1 года)

- Он всегда пополняемый

- У таких вкладов часто есть минимальная и/или максимальная сумма

- Чаще всего не предусмотрено частичное снятие средств

- Процентная ставка по накопительным вкладам, как правило, немного ниже (0,25-0,5%) чем по сберегательным вкладам.

Можно выделить несколько основных подвидов накопительных вкладов:

- Пополняемые вклады

- Вклады с капитализацией

- Вклады с процентной ставкой, растущей при увеличении суммы вклада

- Мультивалютные вклады

Обычные пополняемые вклады можно пополнять ежемесячно, и ежемесячно (ежеквартально) на них будут начисляться и выплачиваться проценты. Открыв вклад с капитализацией, проценты вы получать не будете – ежемесячно сумма начисленного дохода будет прибавляться к сумме вклада.

При мультивалютном вкладе вы имеете возможность вносить на счет деньги сразу в трех валютах – рублях, евро и долларах, а также конвертировать их по своему усмотрению. Имея такой вклад можно неплохо выиграть на росте той или иной валюты, если, конечно, держать руку на пульсе. Ну и просто это может быть выгодно тем, кто планирует потратить накопленные деньги, например, на отпуск в другой стране. Минус таких вкладов – в более низких процентных ставках.

Кроме того, в последние годы банки стали предлагать специальные пенсионные накопительные вклады, открывать которые могут пенсионеры. Они отличаются небольшой минимальной суммой и достаточно высокими процентами.

Зачем же и кому нужны накопительные вклады? Такой вклад будет актуален, если вам нужно накопить деньги на крупную покупку, на учебу или, скажем, на путешествие вокруг света. Накопительный вклад будет правильным решением и в ситуации, когда у вас нет в наличии крупной суммы, чтобы выгодно поместить ее на срочный сберегательный депозит с более выгодной ставкой, но вы знаете, что постепенно сможете увеличить сумму вклада за счет дополнительных взносов.

Накопительный вклад будет правильным решением и в ситуации, когда у вас нет в наличии крупной суммы, чтобы выгодно поместить ее на срочный сберегательный депозит с более выгодной ставкой, но вы знаете, что постепенно сможете увеличить сумму вклада за счет дополнительных взносов.

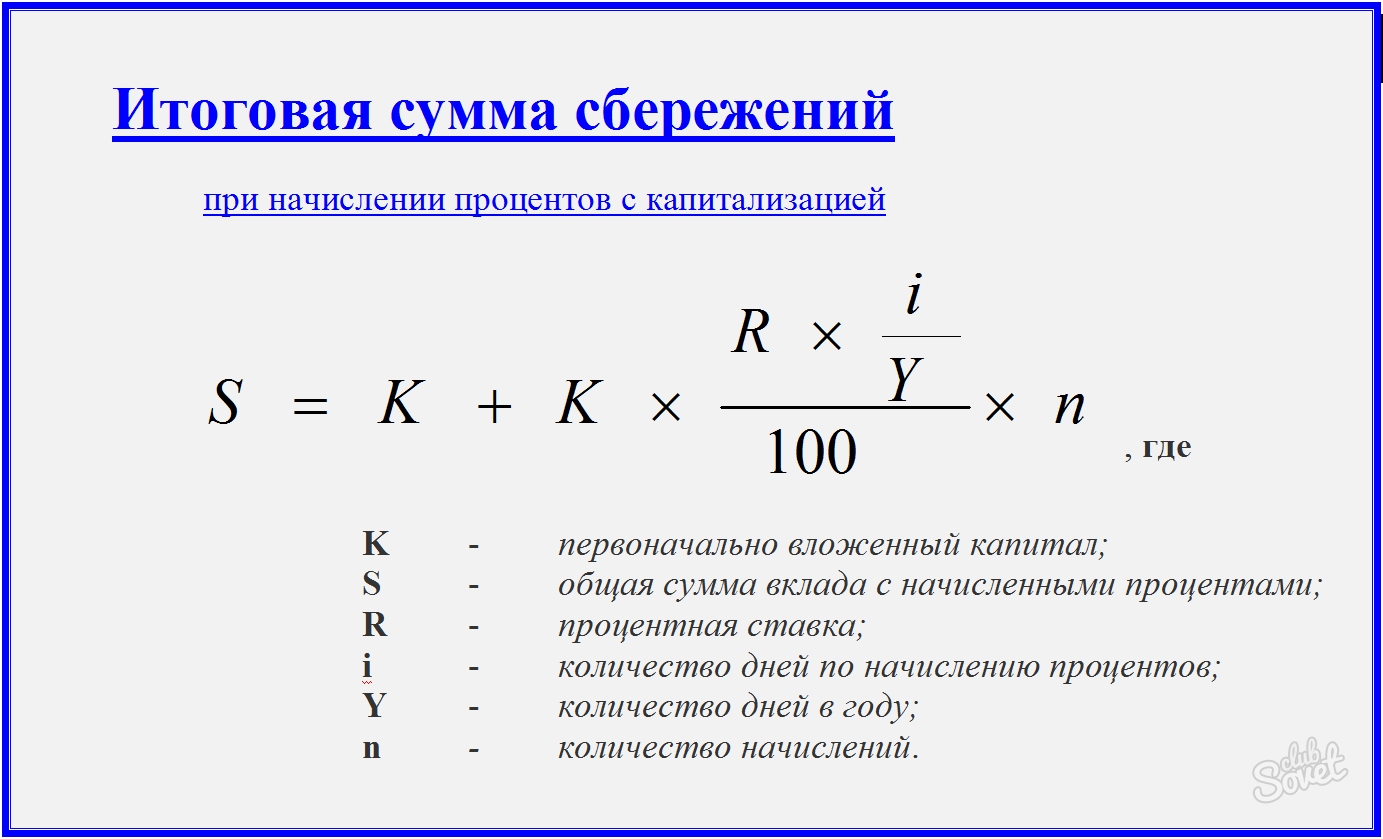

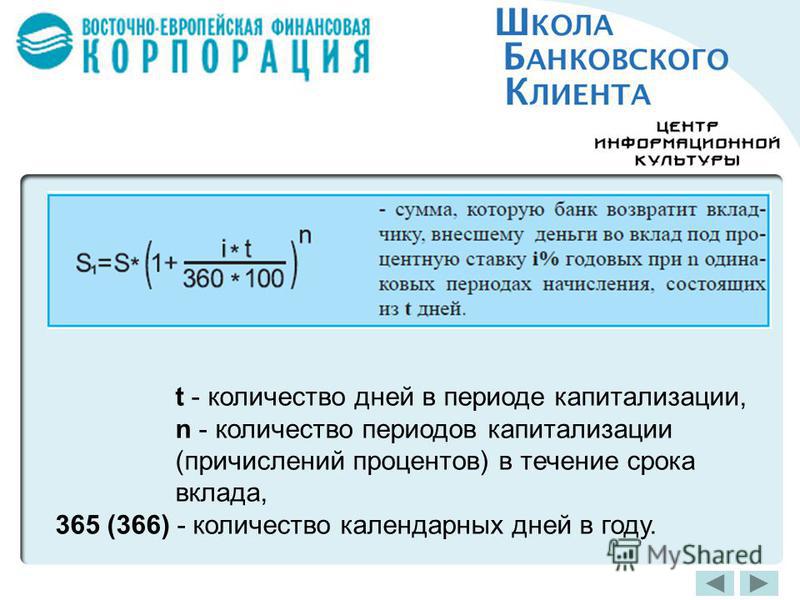

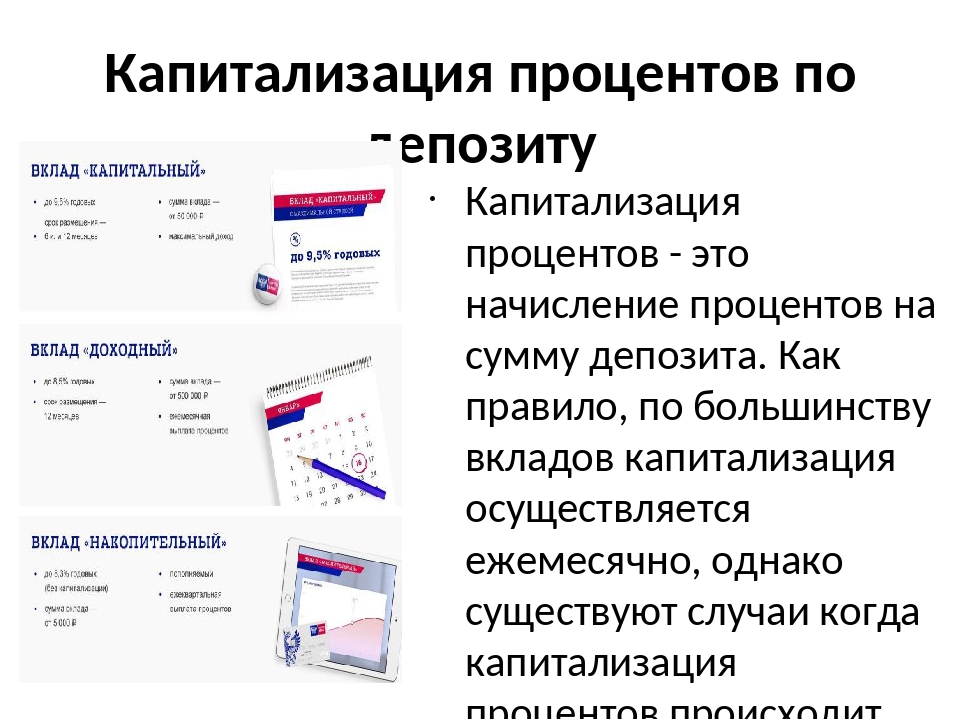

Капитализация процентов по вкладу

Далеко не все программы предусматривают выплату процентов по вкладу в конце срока действия договора. Нередко доход начисляется ежемесячно или ежеквартально, и в этом случае у вас есть два варианта.

Первый — получать проценты на руки или на отдельный счет, где будет копиться ваш доход, который вы сможете снять в любое время.

Второй вариант — капитализация процентов по вкладу. В этом случае доход начисляется на основной депозитный счет, тем самым увеличивая сумму вашего вклада и конечную прибыль.

Выбрав вклад с капитализацией процентов, вы не будете получать доход регулярно, но в конце срока сможете снять сумму больше той, что сняли.

Как работает капитализация процентов по вкладу?

Итак, вы выбрали именно такой вариант и не снимаете доход со счета. Что же ожидает ваш вклад?

Во-первых, начисляемые проценты увеличивают сумму вашего вклада каждый месяц или каждый квартал, в зависимости от периодичности выплаты и начисления процентов.

Во-вторых, в следующий период (месяц или квартал) вы получаете доход с суммы, которая будет больше той, что вы вложили первоначально. Ваш вклад увеличился на те 5-10% годовых, которые вы не сняли со счета, а присоединили к основному депозиту, а значит, и в следующий раз проценты насчитываются с чуть большей суммы вклада. Таким образом, ваш вклад (и, соответственно, ваш доход) увеличивается с каждым месяцем или кварталом вплоть до окончания срока действия вклада.

Таким образом, вклады с капитализацией процентов по позволяет получать максимальную прибыль с суммы, которую вы вложили первоначально, и постепенно увеличить ее.

Преимущества для вкладчика

— Вы можете получить большую прибыль по вкладу. Многие банки позволяют высчитать с помощью специального калькулятора ваш будущий доход с имеющейся суммы с капитализацией процентов или без нее. Капитализация увеличивает процентную ставку. Чем больше ваш вклад, тем больше прибыли вы сможете получить, выбрав именно такой вариант расчета процентов.

Многие банки позволяют высчитать с помощью специального калькулятора ваш будущий доход с имеющейся суммы с капитализацией процентов или без нее. Капитализация увеличивает процентную ставку. Чем больше ваш вклад, тем больше прибыли вы сможете получить, выбрав именно такой вариант расчета процентов.

— Вы получаете возможность накопить большую сумму к концу срока вклада. Если вы не собираетесь снимать проценты и пользоваться ими до окончания срока действия договора, лучше всего выбрать капитализацию — в этом случае вы не сможете снять проценты при необходимости, но в конечном итоге получите большой доход.

— Вы избавляетесь от необходимости вести отдельный счет или карту, куда будут перечисляться проценты, платить за ее использование или оформлять ее в банке. Проценты по вкладу перечисляются на основной счет.

Вклад с капитализацией процентов имеет лишь один недостаток — в программах, которыми не предусмотрено частичное снятие средств с депозитного счета, вы лишаетесь возможности снимать деньги во время действия договора. Вы сможете получить всю сумму лишь в конце. Поэтому капитализация процентов не подойдет тем, кто делает вклад для того, чтобы получать прибавку к зарплате ежемесячно.

Вы сможете получить всю сумму лишь в конце. Поэтому капитализация процентов не подойдет тем, кто делает вклад для того, чтобы получать прибавку к зарплате ежемесячно.

Программ, в которых предусмотрена капитализация процентов, немало. Существуют депозиты, в которых возможна только капитализация, а также те программы, где вкладчику позволено выбрать наиболее удобный для себя вариант. Многие банки капитализируют проценты автоматически в случае, если доход не был востребован в течение определенного времени со дня начисления.

Капитализация процентов по вкладу — более удобный и выгодный вариант, чем выплата дохода в конце срока действия договора. Вы получаете отличную возможность увеличить свою процентную ставку на 0,1-2% в зависимости от тарифной сетки, действующей в той или иной программе вкладов.

Вклады с капитализацией и пополнением в банках Екатеринбурга | проценты, сроки

ЦБ РФна 30 янв $ 76,2527 (+0,0673) € 92,2963 (+0,1653) КС 4,25% год МС 4,486% год Финам.

- Ф — начисление процента по фиксированной ставке на конкретный срок

- Ш — начисление процента по периодам

- П — пополнение

- Пр — пролонгация

- К — капитализация процента

- Р — расходные операции

- Л — льготное расторжение вклада

Вклады с капитализацией (К) и пополнением (П) отличаются повышенной прибылью за счет применения двух самых доходных условий банковских депозитов одновременно. В данном случае сумма вклада увеличивают и дополнительные взносы вкладчика, и причисленные проценты к сумме вклада (капитализация).

В данном случае сумма вклада увеличивают и дополнительные взносы вкладчика, и причисленные проценты к сумме вклада (капитализация).

Смотрите также

Вклады с частичным снятием и пополнением, Вклады с частичным снятием и пополнением, Вклады с капитализацией, Пополняемые вклады, Вклады с частичным снятием без процентов счета, Сезонные вклады, Вклады для пенсионеров, Вклады с подарками, Детские вклады, Мультивалютные вклады, Вклады онлайн, Накопительные , Вклады с ежедневным начислением процента, Вклады с ежемесячной выплатой процентов, Вклады с выплатой процентов впередНашли ошибку? Выделите текст и нажмите Ctrl + Enter

Вклады

Частые вопросы

1.Где можно открыть вклад?

Вклад открывается в офисе банка или вкладчиком самостоятельно через онлайн сервис НС Онлайн (возможность дистанционного открытия вклада указывается в условиях вклада, размещенных на сайте Банка).

2. Можно ли открыть вклад на имя третьего лица?

Да, за исключением вкладов в иностранной валюте и мультивалютного вклада.

3. Можно ли оформить доверенность на распоряжение вкладом на имя третьего лица?

Да, доверенность на распоряжение вкладом может быть оформлена в офисе Банка сотрудника Банка (Вам предоставляется сотруднику Банка к паспорта доверенного лица).Либо Вы можете оформить доверенность у нотариуса. Доверенное лицо обязано предъявлять сотруднику Банка оригинал распоряжения вкладом (удостоверенным сотрудником Банка или нотариусом) каждый раз при совершении операций по вкладу на основании доверенности.

4. Можно ли оформить завещание на вкладыш?

Да. Оформить завещательное распоряжение в офисе банка, так и у нотариуса (отдельно на конкретный вклад или в составе общего завещания).

5. На каких условиях продляется вклад?

Если вы не забрали деньги из вклада, он может быть автоматически продлен на тех же условиях но с процентной ставкой, действующей на дату пролонгации. Это условие должно быть изначально указано в договоре вклада. Если вклад уже не действует или пролонгация не предусмотрена, он продлевается на условиях, указанных в договоре (преимущественно по ставке до востребования — 0,01% годовых).

Это условие должно быть изначально указано в договоре вклада. Если вклад уже не действует или пролонгация не предусмотрена, он продлевается на условиях, указанных в договоре (преимущественно по ставке до востребования — 0,01% годовых).

6.Что такое капитализация процента?

Капитализация — это прибавление начисленных за определенный период процентов к основной сумме вклада. Т.о. проценты за следующий период начисляются на увеличенную сумму. Вклады с капитализацией процента — самые выгодные.

7. Moжeт ли банк изменить условия вклада в период его действия?

Возможность изменения любых условий депозитного договора и обстоятельства, которые могут на это повлиять, обязательно должны быть указаны в договоре банковского вклада.Если договор банковского вклада не содержит оговорок о возможности и условиях изменения договора банковского вклада, то Банк в одностороннем не может изменить условия договора.

Гарантия по несрочным и другим вкладам от КФГД (Казахстанский фонд гарантирования депозитов)

Как управлять риском

Если вы хотите создать финансовую «подушку безопасности» на случай непредвиденных обстоятельств, вам необходим несрочный вклад.

Вам также необходимо самостоятельно позаботиться о сохранности своего финансового резерва.

Кредитный риск: банк, в котором вы размещаете депозит, может быть лишен лицензии.

Решение. В пределах суммы гарантии Казахстанский фонд гарантирования депозитов берет на себя кредитный риск.

В пределах суммы гарантии Казахстанский фонд гарантирования депозитов берет на себя кредитный риск.

Придерживайтесь базового правила инвестирования — не класть все яйца в одну корзину.Выберите два – три банка и разместите сбережения равномерно, даже если депозит — в пределах максимальной суммы гарантии.

Базовое правило инвестирования — разместите деньги на нескольких банках.

Крупчикам особенно стоит рассмотреть возможность разместить деньги в разных банках.

Риск реинвестирования: к окончанию срока вашей депозита ставки на рынке могут снизиться.

Решение.Ищите депозиты на долгий срок. Таких предложений на рынке немного, но если ставки на рынке будут снижаться, ваш депозит без ограничений может давать более высокую доходность. Выбирая депозит на долгий срок, сравнивайте годовую эффективную ставку по депозиту с годовым прогнозом инфляции: важно, чтобы внести реальную доходность, то есть перекрывал инфляцию.

Ищите долгосрочные депозиты.

Рыночный риск: на рынке появляются более выгодные депозиты.

Решение.Если вы храните все сбережения на несрочном вкладе, то теряете в доходности, поскольку на рынке есть более доходные сберегательные и срочные вклады. Возможно, вы не планируете снимать какую-то часть ваших сбережений. Эти деньги могут быть инвестированы под ставку в другой финансовый инструмент.

Несмотря на то, что ставки вознаграждения по сберегательным вкладам на порядок выше, размещайте эти вклады только те деньги, которые вы действительно не планируете использовать в течение срока вклада. Оставьте запас денег на непредвиденные обстоятельства на несрочном вкладе. Несрочный вклад — это резерв, сберегательный — инвестиция.

Оставьте запас денег на непредвиденные обстоятельства на несрочном вкладе. Несрочный вклад — это резерв, сберегательный — инвестиция.

Возможно, вы не снимаете и не планируете снимать часть денег с депозита.Посмотреть возможность инвестировать деньги под более высокую ставку.

Депозиты от Альфа-Банк Украина, краткосрочные и долгосрочные депозиты от надежного банка

Предупреждение:

1. Последствия для клиента в случае пользования банковской услугой или невыполнения им обязательств по предоставлению этой банковской услуги:

— Прибыль, полученная от вкладных (депозитных) операций подлежит налогообложению доходов согласно законодательству Украины.

— Если вкладчик получает льготы или субсидии, то получение дополнительных доходов может привести к их потере.

— При зачислении средств на вкладной (депозитный) счет, открытый в Банке, Банк, на условиях договора, обязуется вернуть их, а вкладчик оплатить услуги Банка.

2. Последствия для клиента в случае его несвоевременного обращения в банк о возврате денежных средств, привлеченных по договору банковского вклада (депозита):

— В случае несвоевременного обращения Клиента в банк относительно возврата денежных средств, привлеченных по договору на размещение банковского вклада ( депозита), такой вклад будет пролонгирован на тот же срок и тех же условиях, на которые был внесен согласно условиям размещения вклада, за исключением процентной ставки, которая действует в Банке на период пролонгации вклада.

— В случае отсутствия / отмены пролонгации, сумма вклада с начисленными процентами будет выплачена на счет, в договоре на размещение вклада.

3. Банку запрещается требовать от Клиента приобретения любых товаров или услуг от банка, родственного или связанного с лицом как обязательное условие предоставления этих услуг (кроме предоставления банковских услуг).

4. Банк не имеет права вносить изменения в заключенные с односторонним порядком договоры, если установлены договором или законом.

5. Клиент может отказаться от использования рекламных материалов с помощью дистанционных каналов коммуникации.

6. Дополнительные и сопутствующие услуги, связанные с предоставлением банковского вклада (депозита) — отсутствуют.

7. Клиент имеет право на отказ от договора о предоставлении банковской услуги, если такое право предусмотрено законом.

Для вкладчиков | Агентство по защите депозитов Кыргызской Республики

Итак, когда вроде бы все основные сложности, связанные с проблемами выбора уже позади, осталось только подписать договор и внести деньги в кассу, не стоит спешить оставить свой автограф на документе, детально не ознакомившись с ним.Вполне возможно, внимательно прочитав договор, выбранному депозита, вкладчику изменить уже принятому решению и остановить свой выбор на другом депозитном продукте или банке.

При заключении договора банковского вклада, защита осуществляется в соответствии с Законом о банковских вкладов (депозитов), проверить, включены ли в текст договора положения о том, что вклады защищены в порядке, размерах и на условиях, которые Законом, а также прямое указание на депозиты, не перечисих гарантий.

Что же может повлиять на окончательное решение вкладчика? Нюансов может быть много.

Во-первых, возможность изменения банком процентной ставки до истечения срока депозита. Банки, как и большинство факторов, вынуждены подстраиваться под конкретную рыночную ситуацию, поэтому процентные ставки на срочные банковские вклады периодически пересматриваются. Правда, открывая вклад, обычно рассчитываем, что оговоренная ставка будет действовать до срока вклада.Но это не всегда так.

Предположим, вкладчик открывает вкладчик на достаточно длительный период, в таких случаях, банк, как правило, оставляет за собой возможность изменения процентной ставки согласно рыночной конъюнктуре через определенный промежуток времени, например, через 12 месяцев. А если вкладка открывается на несколько лет, то ставка может измениться несколько раз, причем как в большую, так и в меньшую сторону. О такой возможности нужно заранее знать.

А если вкладка открывается на несколько лет, то ставка может измениться несколько раз, причем как в большую, так и в меньшую сторону. О такой возможности нужно заранее знать.

Во-вторых, что происходит, если сроки депозита не соблюдаются? Эту ситуацию тоже желательно предусмотреть, потому что хотя в момент открытия срочного депозита, юридически вы изымете свои по окончании срока, в жизни бывает по-разному.Иногда деньги остаются лежать в банке оговоренного периода, а иногда их необходимо снять раньше. И та и другая ситуация, естественно, скажется на доходности денежных средств, но вот как точно — зависит от конкретного банка и вида депозита. Если вы не забираете деньги (вклад и доход) по окончании срока действия, то банк переводит их на счет до востребования, по которым проценты вообще не начисляются или составляют 1-2% в год. Однако часто предлагается возможность автоматической пролонгации вклада, то есть срок вклада автоматически, без вашего вмешательства, увеличивается и начисляются нормальные проценты. Естественно, второй вариант выгоднее, но использовать им можно не всегда.

Естественно, второй вариант выгоднее, но использовать им можно не всегда.

Есть несколько вариантов действия банка и тогда, когда деньги нужны владельцу раньше срока. Вложенную сумму, естественно, вернут, а что будет с доходом? В некоторых случаях банк рассматривает такие депозиты как вклад до востребования и выплачивает соответствующий (то есть почти почти процентную ставку). А иногда — как депозиты с меньшим сроком, при этом доход уменьшается, но не слишком. Поэтому, если вы считаете досрочное изъятие средств достаточно вероятным, постарайтесь выбрать банк и вклад так, чтобы свести к минимуму.

Еще одной характерной чертой депозитного договора может являться возможность пролонгации депозита на новый срок , т.е. автоматическое продление действия договора вклада после завершения его действия без посещения клиентом банка. Не все банковские депозиты являются пролонгируемыми: возможность / невозможность автоматической пролонгации договора вклада определяет банком. Пролонгация вклада осуществляется на тех же условиях, в том числе на тот же срок, но с процентной ставкой по данному вкладу, действующей на момент пролонгации вклада.

Иногда существуют отдельные параметры для выбора вкладчика. Например, существуют вклады только для пенсионеров, студентов или военнослужащих.

И последнее, на что хотелось бы обратить внимание — э на возможность бесплатного получения пластиковой карточки . Сейчас многие банки при открытии открытии депозита предоставляются вам бесплатно завести пластиковую карточку, то есть берут на себя за выпуск и первый год обслуживания.Причем если обычно для открытия кредитной карточки нужно внести на специальный счет минимальный вклад в этом случае, то в данном случае в роли может выступать ваш вклад (без потерь дохода). И если кредитом не всегда целесообразно пользование, то выпуск дебетной пластиковой карточки обычно оказывается полезным.

Все вышеперечисленные объективные факторы непосредственно на доходность вложения. Кроме того, существует возможность предоставления дополнительных услуг (например, потребительского кредита на льготных условиях) и, наконец, последняя роль играет то, насколько комфортно вы. себя чувствуете, общаясь с данным данного банка.

себя чувствуете, общаясь с данным данного банка.

Капитализация по вкладу

Далеко не все программы обеспечивают процент по вкладу в конце действия договора. Нередко доход начисляется ежемесячно или ежеквартально, и в этом случае у вас есть два варианта.

Первый — получать проценты на руки или на отдельный счет, где будет копиться ваш доход, который вы сможете снять в любое время.

Второй вариант — капитализация процента по вкладу. В этом случае доход начисляется на основной депозитный счет, тем самым увеличивая сумму вашего вклада и конечную прибыль.

Выбрав вклад с капитализацией процента, вы не будете получать доход регулярно, но в конце срока сможете снять сумму больше той, что сняли.

Как работает капитализация процента по вкладу?

Итак, вы именно такой вариант и не снимаете доход со счета. Что же ожидает ваш вклад?

Во-первых, начисляемые проценты увеличивают сумму вашего вклада каждый месяц или каждый квартал, в зависимости от периодичности выплаты и начисления процента.

Во-втором втором периоде в следующий период (или квартал) вы получаете доход с суммы, которая будет больше той, что вы вложили месяц. Ваш вклад увеличился на те 5-10% годовых, которые вы не сняли со счета, присоединившись к основному депозиту, а значит, и в следующий раз просматриваются с чуть большей суммы вклада. Таким образом, ваш вклад (и, соответственно, ваш доход) с каждым месяцем или кварталом до конца срока действия вклада.

Таким образом, вклады с капитализацией процента по позволяет получить максимальную прибыль с суммой, которую вы вложили применяли, и постепенно увеличить ее.

Преимущества для вкладчика

— Вы можете получить большую прибыль по вкладу. Многие банки позволяют высчитать с помощью специального калькулятора ваш будущий доход с имеющейся суммой с капитализацией процента или без нее. Капитализация увеличивает процентную ставку. Чем больше ваш вклад, тем больше прибыли вы сможете получить, выбрав такой вариант расчета процентов.

— Вы получаете возможность накопить большую сумму к концу срока вклада. Если вы не собираетесь снимать проценты и пользоваться ими до окончания срока действия договора, лучше всего выбрать капитализацию — в этом случае вы не сможете снять проценты при необходимости, но в конечном итоге получите большой доход.

— Вы избавляетесь от необходимости вести счет или карту, куда будут перечисляться проценты, платить за ее использование или оформлять ее в банке. Проценты по вкладу перечисляются на основной счет.

Вклад с ограничениями процентов имеет лишь один из программ, предусмотренных частным снятием средств с депозитного счета, вы лишаетесь возможности снимать деньги во время действия договора. Вы сможете получить всю сумму лишь в конце. Поэтому капитализация процентов не подойдет тем, чтобы получать прибавку к зарплате ежемесячно.

Программные, встроенные в капитализация процентов, немало. Существуют депозиты, в которых возможна только капитализация, а также те программы, где вкладчику позволяют выбрать наиболее удобный для себя вариант. Многие банки капитализируют проценты автоматически в случае, если доход не был востребован в течение определенного времени со дня начисления.

Многие банки капитализируют проценты автоматически в случае, если доход не был востребован в течение определенного времени со дня начисления.

Капитализация процента по вкладу — более удобный и выгодный вариант, чем выплата дохода в конце срока действия договора.Вы получаете отличную возможность увеличить свою процентную ставку на 0,1-2% в зависимости от тарифной сетки, действующей в той или иной программе вкладов.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов.Есть основные два метода начисления. Они основываются на форме вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физических средств на счет и условия, которые вы доверяете банку ваших накоплений.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, подтверждается фактами:

- Банк России включает Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B ++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад.Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют высокую процентную ставку.

По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Банк не имеет права осуществлять любые долгосрочные инвестиции с использованием данных.Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают другим.

Как выбрать выгодный вклад в банке

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вкладыш со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физическими лицами такими выгодными.