Доходность к погашению (Yield to maturity, YTM)

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

ДОХОД(дата покупки; дата погашения; ставка купона; цена;100; 2; 0)*100.

НКД она считает сама. Есть и отдельная функция для подсчета НКД — НАКОПДОХОД(). Кроме того, в Excel есть и другие функции, к-е могут оказаться полезными:

ДАТАКУПОНДО/ДАТАКУПОНПОСЛЕ – определяют дату предыдущего/следующего купона

ЧИСЛКУПОН — число оставшихся купонов.

Сначала я (наверное, как и многие) предполагал, что тут весь фокус в капитализации и реинвестировании купонов, и даже стал считать таким образом доходность в Excel. Цифры получались близкие к тем, что показывал квик, но всё же не те, тем более, что по некоторым бумагам они отличались значительно.

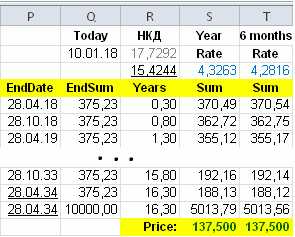

Затем я придумал интервальный способ подсчета, в котором весь период времени до погашения разбивается на интервалы длиной полгода (между купонами), и доходность считается для каждого из них, а затем получается средневзвешенная дох-ть для всего периода. Здесь делается предположение, что цена с момента покупки до погашения равномерно снижается (или увеличивается) до номинала. Зная количество дней до погашения и текущую цену, можно получить предполагаемое изменение цены за 1 день, и за любое число дней, а значит – и в день выплаты каждого купона. А зная последние, можно для каждого интервала получить:- Сумма вначале (цена)

- Сумма в конце (цена в конце + купон)

- Разница, процент и годовой процент

Для самого 1-го периода ситуация несколько усложняется НКД, но это не принципиально. Далее, получив для каждого интервала годовой процент и зная цену в его начале, можно получить средневзвешенный годовой процент за всё время (используя цену как вес т.к. она всё время меняется). Полученное значение уже больше похоже на то что показывает квик, но и оно немного отличается. Проблема в том, что оно начинает заметно меняться, когда от даты покупки до первого купона остается мало времени, особенно, если учесть комиссию. Причина оказывается в том, что т.к. длина интервала в днях тоже разная её тоже надо учитывать как вес. При добавлении её в расчеты результат перестает зависеть от длины первого интервала. В Excel всё это выглядит примерно так (здесь не учитывается НДФЛ):

Проблема с этим способом состоит в том, что он основан на предположении, что цена идет к номиналу равномерно, а в реальности это не так, и в идеале определение доходности от цены зависеть не должно.

В какой-то момент попался пост на эту тему anatolyutkin «Еврооблигации и депозиты», к-й дал подсказку. На самом деле там всё написано, но т.к. у меня в финансовой области образования нет, то я его сразу осилить не смог, тем более что там в расчётах используется Бином Ньютона и т.п., но всё же я понял основную идею – текущая стоимость. Оказывается, это такой финансовый термин, к-й означает сколько нужно вложить сегодня, чтобы через какое-то время получить заданную сумму. Фокус в том, что обычно расчет производится наоборот – имеем сумму, например 1000р, процент (8%), и через год получаем 1080р. А здесь известно, сколько будет в конце и процент, а найти надо, сколько было вначале.

Ну а дальше основной финт мозгами состоит в том, чтобы понять, что когда вы покупаете облигацию (затраты = текущая цена + НКД), вы как бы открываете много маленьких вкладов на разные сроки. Вкладов столько, сколько вы получите купонов + еще 1 для номинала. Каждый вклад закрывается, когда вы получаете по нему купон, и все вклады имеют одинаковый процент.

Но здесь есть 1 нюанс – считать нужно так, как будто эти вклады имеют капитализацию. Её на самом деле конечно нет, но это нужно делать для того, чтобы полученный процент соответствовал каким-то общепринятым ориентирам. Если нам нужно сравнить доходность с обычными вкладами, то можно использовать годовую капитализацию. С другой стороны,

In a number of major markets (such as gilts) the convention is to quote annualised yields with semi-annual compounding

Что означает, что существует соглашение указывать доходность с полугодичной капитализацией, так что можно посчитать и так. Понятно, что из-за более частой капитализации процент доходности будет немного ниже. В квике, на сайте ММВБ и в функции ДОХОД доходность вычисляется именно так. Формула для расчета начальной суммы отдельного вклада для годовой капитализации выглядит так:

Sum=EndSum / ((1+Rate/100)^Years) / (1+Rate/100*YearPart)

Здесь EndSum – купон или номинал, Rate – искомый процент, Years — число полных лет вклада, YearPart – дробная часть лет. Для полугодичного варианта:

Sum=EndSum / ((1+Rate/200)^YearHalves) / (1+Rate/100* YearHalfPart)

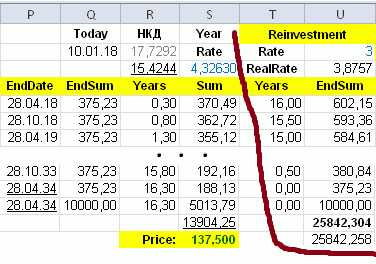

Здесь YearHalves – число полных полугодий, YearHalfPart — дробная часть полугодий. Далее, если просуммировать все начальные суммы этих вкладов, то должно получиться число, равное первоначальным затратам, т.е. текущая цена + НКД. Другими словами, тут нельзя получить формулу типа Rate=… где доходность вычисляется одним выражением – нужно подбирать разные значения до тех пор, пока результат не будет отличаться от требуемого на величину типа 0.00001. В Excel это выглядит так (здесь НДФЛ уже учтен, при этом для простоты в НКД он тоже учтён):

Конечно, так рассчитывать доходность не нужно, это просто для понимания. В интернете также можно найти более простые формулы для расчета доходности без суммирования, в к-х присутствует параметр «общее количество купонных платежей», но при этом не учитывается НКД. Кроме того, на сайте ММВБ есть документ «Методика расчета НКД и доходности», содержащий формулу доходности с параметром «число дней». Этот параметр делится на число дней в году, т.е. получается число лет, т.о., данная формула получает доходность с годовой капитализацией, и это не та величина, к-я показывается на этом же сайте для конкретных бумаг.

Еще раз скажу про заблуждение насчет реинвестирования – оно в расчете ДП не учитывается:

A common misconception is that the coupons must be reinvested at the yield to maturity… making this assumption is a common mistake in financial literature and coupon reinvestment is not required for YTM formula to hold.

(Вики)It is a chronic error in that it persists in spite of continued attempts to correct it. For example, Renshaw addressed this error fifty years ago … but the reinvestment assumption continues to be replicated. … successive generations of financial professionals educated with the erroneous text have restated the claim in materials intended to educate investors….

Among the sites containing this claim are Bloomberg.com,… Investopedia.com, Morningstar.com, and even the popularly edited Wikipedia.org…

(«Yield-to-Maturity and the Reinvestment of Coupon Payments»)

Получаемая величина ДП, например 4.3%, означает только процент, к-й начисляется на вложенные средства только пока вы владеете данной ЦБ. Как только вы получили деньги (купон) назад, этот процент начисляться перестает а его новые инвестиции к нему никакого отношения не имеют. Разница только в том, что в случае обычного вклада вы получаете сразу всю сумму назад с процентами, а здесь как бы есть много маленьких вкладов под одинаковый процент и вы получаете их по одному постепенно.

Т.к. нам более привычна ситуация когда вся сумма возвращается сразу, можно попытаться посчитать и т.н. реальную доходность с учетом последующего (ре)инвестирования купонов (необязательно в ту же ЦБ) до погашения. Для каждого купона срок его реинвестирования равен

ReinvDays=EndDate-CouponDate

где EndDate – дата погашения и CouponDate – дата выплаты купона. Сумма, к-я получается в результате реинвестирования купона рассчитывается по формуле:

ReinvSum = Coupon * ((1+ReinvRate/100)^ReinvYears) * (1+ReinvRate/100*ReinvYearPart)

(здесь подразумевается ежегодная капитализация). Если просуммировать все такие суммы, а также последний купон и номинал, то получится итоговая сумма за весь срок до погашения. Зная начальную (Sum1=цена + НКД) и конечную сумму EndSum, а также срок, можно подобрать ставку, к-я даст такой результат, используя ту же формулу:

EndSum = Sum1 * ((1+RealRate/100)^TotalYears) * (1+RealRate/100*TotalYearPart)

Очевидно, что на практике реинвестировать под ту же ставку не получится, поэтому можно просто рассмотреть разные варианты для оценки. Для того же примера с ДП = 4,3263%:

- Если ReinvRate=0 (купоны вообще не инвестируются), то RealRate=2,96%

- Если ReinvRate=3%, то RealRate=3,876%

- Если ReinvRate=Rate=4,3263%, то реальная дох-ть будет такой же

- Если ReinvRate=5%, то RealRate=4,567%

Как видим, ставка реинвестирования влияет на итоговую реальную доходность.

smart-lab.ru

Доходность облигаций – их типы и формулы расчета

Доходность облигаций это параметр, который отражает прибыльность той или иной бумаги и обычно выражается в процентах годовых. Вообще доход по облигациям может быть двух типов:

- Ежегодные купонные платежи;

- Разница в цене (купил дешевле номинала, а в дату погашения реализовал облигацию по номиналу).

В связи с этим существует множество формул, по которым рассчитывается доходность облигаций, и разные формулы по-разному учитывают типы доходов, перечисленные выше. Обычно в облигационном калькуляторе имеют место четыре основные доходности, которые мы подробно рассмотрим в этой статье и проясним, что означает каждая из них.

Все виды доходностей, которые мы будем рассматривать, рассчитываются автоматически и инвесторам предлагаются уже в виде готового результата (не важно где, либо в терминале Квик, либо в облигационном калькуляторе, либо где-то еще). Но я все равно приведу формулы расчета данных показателей для более глубокого понимания сути вопроса.

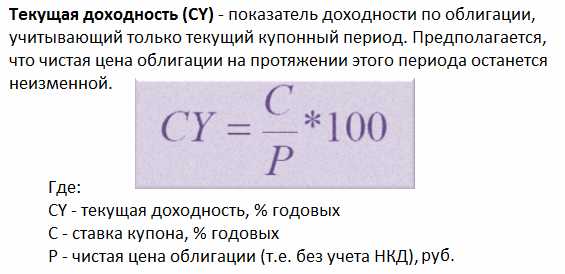

1. Текущая доходность облигаций

Учитывает только выплату текущего купона. Например, облигация с номиналом 1000р. торгуется по 90%. Купонная дох-сть составляет 12% или 120р. в год. Следовательно, текущая дох-сть будет равна 120р./900р. = 13,33%.

Экономический смысл данной доходности в том, чтобы показать инвестору сколько процентов он будет получать в виде купонных выплат в зависимости от вложенных средств. То есть, когда человека интересует именно денежный поток без учета выплаты номинала в дату погашения, тогда нужно смотреть на это значение.

В этой цифре не учитывается тот факт, что приобрели вы облигацию по 90%, а погашать будете по 100%. Допустим, рассмотренная выше облигация погашается через 5 лет. Разница 10% между покупкой 90% и погашением 100% безусловно увеличит вашу итоговую доходность, но это произойдет только к концу срока погашения, а каждый год вы будете получать именно вот эту текущую дох-сть, которая в нашем примере равна 13,33%.

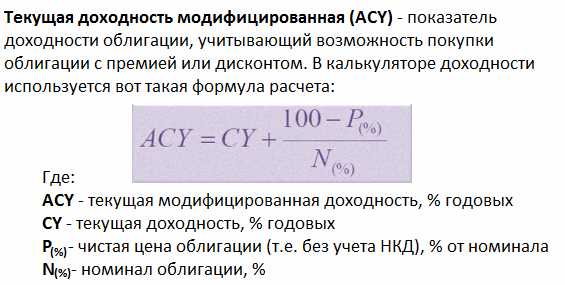

2. Текущая доходность модифицированная

В данной доходности учитывается и доход от разницы в цене и купоны. Данный тип не совсем корректен, т.к. полученное значение необходимо делить на количество лет, в течение которых мы владеем бумагой. Практического использования данная формула не имеет, однако во всех калькуляторах она есть, поэтому знать ее тоже нужно.

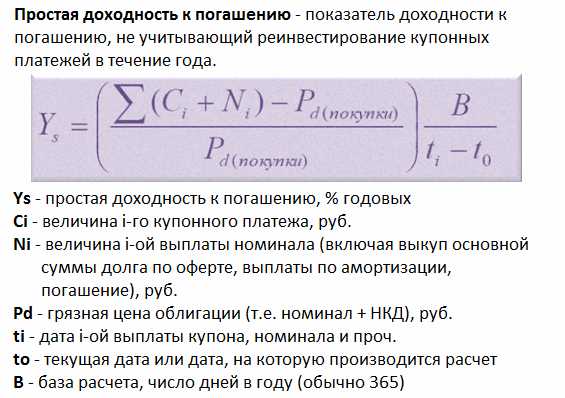

3. Простая доходность облигаций к погашению

В данной формуле учитывается прибыль и от покупки ниже номинала и купонные платежи. Например, облигацию мы купили по 90%, купон 12%, текущая дох-сть 13,33%, срок до погашения 4 года, т.е. за 4 года мы получаем 10% в виде разницы (100%-90%). Разделив эти 10% на 4 года, получаем 2,5% годовых, которые прибавим к 13,33% и получим простую дох-сть к погашению 15,83%. Однако, чем длиннее срок до погашения, тем сильнее доход от разницы размывается в годовой доходности. Так, при сроке 10 лет простая дох-сть будет эквивалентна 14,33%.

Используя данный показатель, облигации уже можно сравнивать между собой. Если при инвестировании вы планируете держать облигации до конца срока их обращения, при этом намерены забирать купоны себе, т.е. не реинвестировать купонный доход в эти же бумаги, то смотреть нужно именно на простую доходность облигаций.

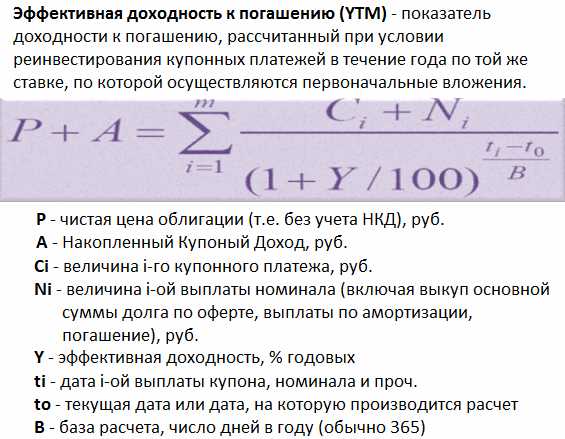

4. Эффективная доходность

Если же вас интересует абсолютная доходность с учетом всей возможной прибыльности (т.е. купонные выплаты, разница в цене, а также прибыль от реинвестирования купонных платежей), тогда смотреть нужно на эффективную доходность облигаций.

Данный тип доходности является самым полным, именно это значение применяется биржей и транслируется в программе Квик в столбце «Доходность облигаций». Еще раз… данный тип доходности помимо купонных платежей и разницы в цене учитывает реинвестиции купонного дохода в те же самые облигации.

Как показывает практика, 95% инвесторов реинвестируют купоны, поэтому данную дох-сть приняли в качестве основного ориентира прибыльности облигаций. Помимо этого на базе указанного значения строится кривая доходности по облигациям.

Таким образом, мы рассмотрели типы доходностей облигационного рынка. Самой главной является эффективная доходность облигаций, она отражается в программе QUIK и именно ее использует биржа для расчета. На базе данного значения облигации можно сравнить друг с другом, и это даст ясную картину того, какая бумага более привлекательна для инвестиций с точки зрения возможной прибыльности.

stock-list.ru

| Дата погашения: | 31.03.2030 |

| Дата ближайшей оферты: | — |

| Дата оферты на выплату последнего известного купона: | — |

| Тип купона: | Фиксированный |

| Текущая ставка, %: | 7.5 |

| Выплата купона: | 31.03.2020 |

| Базис расчета: | 30E/360 |

| РЕЗУЛЬТАТЫ РАСЧЕТА | |

| . | |

| Чистая цена, % ном.: | 100 |

| Полная цена, % ном.: | 100.985 |

| Чистая цена, USD: | 0.335 |

| НКД, USD: | 0.0033 |

| Полная цена, USD: | 0.3383 |

| Доходность текущая модифицированная, % год.: | 7.5 |

| Доходность текущая, % год.: | 7.5 |

| . | |

| Доходность эффективная, % год.: | 7.655 |

| Доходность простая, % год.: | 2.2862 |

| Дюрация, дней: | 967 |

| Дюрация модифицированная, %: | 2.4951 |

| Выпуклость, %: | 12.8307 |

| PVBp (изменение цены при изменении доходности на 1 базисный пункт), USD: | — 0.0001 |

www.rusbonds.ru

Простая доходность облигации | Excel для финансиста

Простая доходность облигации — это доходность, рассчитанная в %годовых и зависящая от суммы купонного дохода по облигации и разницы в стоимости самой облигации в моменты покупки и продажи. От эффективной доходности отличается тем, что в расчёт не принимается возможность реинвестирования полученного купонного дохода в данную облигацию.

Считаю, что простую доходность облигации уместно использовать, если выбранный срок инвестирования в облигацию невысок (например, до 2 лет) и сумма инвестирования невелика. В таком случае полученного купонного дохода просто не хватит для реинвестирования, и эффективную доходность считать нет смысла.

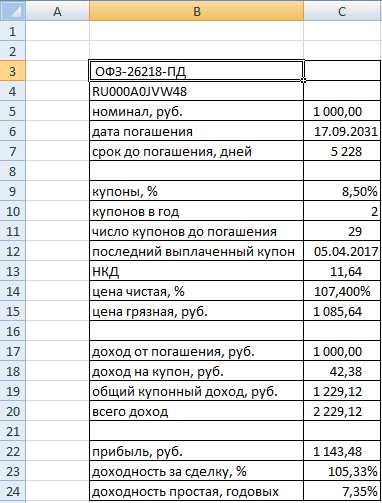

В данном примере разберём расчёт простой доходности облигации к погашению на примере одной из популярных государственных облигаций (ОФЗ) ОФЗ-26218-ПД. Расчёт других облигаций (муниципальных и корпоративных) ничем принципиально не отличается от расчёта доходности ОФЗ.

Пример представлен для случая покупки ОФЗ через брокерскую контору, принцип расчёта доходности так называемых «народных ОФЗ«, приобретаемых через банки, немного другой (есть дополнительные комиссии и условия досрочного возврата) и будет рассмотрен отдельно.

Для расчёта необходимо знать следующие данные:

- номинал облигации (с учётом прошедшей амортизации),

- дату погашения облигации (в этом простом примере не будем рассматривать доходность к оферте),

- ставка купонов (в % годовых),

- сколько купонов в год выплачивается (при равномерной выплате),

- дату последнего выплаченного купона,

- текущая рыночная цена (в % от номинала).

Всю эту информацию можно найти на специализированных сайтах типа rusbonds.ru, cbonds.info, bonds.finam.ru и многих других.

Итак, расчёт простой доходности облигации к погашению ОФЗ-26218-ПД. Это облигация подходит для простого расчёта, так как есть постоянная доходность (размер купона не меняется) и нет амортизации (то есть номинал неизменен). Для случаев амортизируемых облигаций и переменных купонов лучше использовать другие способы, которые рассмотрим отдельно.

В первых строках размещена общая информация об облигации. В ячейке С7 рассчитывается срок до погашения простой формулой «=C6-СЕГОДНЯ()«.

Обратите внимание, что пример сохранён 25.05.2017, в другой день все расчёты будут иными.

В строке 11 рассчитывается число купонов для погашения формулой «=ОКРУГЛВНИЗ(C7/365;0)*C10+1«: вычисляем количество полных лет до погашения, умножаем на количество купонов в год и добавляем 1 (так как последний купон выплачивается в момент погашения).

В строке 13 рассчитывается накопленный купонный доход (НКД) формулой «=(СЕГОДНЯ()-C12)/365*C9*C5«: он зависит от текущей даты, даты последней выплаты купона, купонной доходности и номинала.

С помощью рассчитанного НКД и цены, по которой облигация торгуется на рынке («чистой цены»), рассчитывается так называемая «грязная цена» — стоимость, которую необходимо заплатить за покупку облигации (без учёта брокерских комиссий). Это сумма инвестиций.

В строках 17-20 рассчитывается доход от инвестирования в облигацию ОФЗ, равный доходу от погашения облигации плюс купонный доход за всё время инвестирования.

В строке 22 рассчитана прибыль, равная разности дохода и сумме инвестиций. В строке 23 — она же в процентном виде. Видим, что за время инвестирования сумма инвестиций более чем удвоилась, но срок очень долгий (14 лет) и простая доходность к погашению составила всего лишь 7,35%.

Эту таблицу можно использовать для расчёта простой доходности к погашению любых облигаций, которые имеют фиксированный купон и не предусматривают амортизацию номинала. Для более сложных случаев стоит составить таблицу платежей и поступлений (финансовых потоков) и использовать функцию Excel ЧИСТВНДОХ, как это сделано в следующем примере расчёта эффективной доходности облигации ОФЗ, смотрите соответствующую статью Расчёт эффективной доходности облигации к погашению.

Скачать пример расчёта простой доходности облигации ОФЗ к погашению: doh_obl_prost

finexcel.ru

Три доходности облигаций: на какую смотреть?

Если вы захотите купить облигации отдельных эмитентов, например, казначейства США или американских компаний, то вам придется иметь дело с тремя видами доходности (Yield): 1. Текущей доходностью (Current yield), 2. Купонной доходностью (Сoupon yield) и 3. Доходностью к погашению (Yield to maturity, YTM). Чем они отличаются и как по ним сделать правильный выбор? Сейчас разберем.

1. Текущая доходность

Текущая доходность (Current yield) — это отношение размера купона (регулярного платежа, выплачиваемого по облигации) к текущей (рыночной) цене бумаги. Так, если облигация имеет купон $5, а бумага торгуется по $95, то ее текущая доходность составляет 5,26% (5/95=5,26%).

2. Купонная доходность

Купонная доходность (Сoupon yield) — это отношение размера купона бумаги к ее номинальной стоимости (стоимости, по которой облигация выпускается и погашается). В отличие от текущей доходности, купонная доходность не зависит от рыночной цены. Так, если облигация имеет купон $5, то ее купонная доходность — 5% (5/100=5%).

3. Доходность к погашению

Доходность к погашению (Yield to maturity, YTM) показывает, какой доход вы получите при покупке облигации, если будете держать ее до конца, то есть до погашения. Она представляет собой внутреннюю норму доходности денежного потока (IRR), и в отличие от предыдущих показателей, имеет более сложный расчет. Формулу IRR здесь не привожу (при желании вы легко найдете ее в интернете, например, в этой статье).

Для вас как инвестора именно эта доходность наиболее важна, но эффективнее всего она работает в связке с другими двумя. Сравнивая три доходности между собой, вы сможете оценить выгодность облигации и не переплачивать за бумагу. Вот, как это работает.

Оценка облигаций через доходность

Если купонная доходность < Текущей доходности < Доходности к погашению, то облигация должна продаваться со скидкой (цена облигации < 100%).

Если купонная доходность = Текущей доходности = Доходности к погашению, то облигация должна продаваться по номиналу (цена облигации = 100%).

Если купонная доходность > Текущей доходности > Доходности к погашению, то облигация должна продаваться с премией (цена облигации > 100%).

Естественно, что доходность — не единственное, на что нужно смотреть при выборе облигаций. Если вы хотите получать стабильный доход и не брать на себя лишних рисков, есть еще ряд моментов, которые стоит учесть. О них вы узнаете из моего курса.

- А теперь вопрос к вам: Инвестируете ли вы в облигации отдельных эмитентов? Именно эмитентов, а не биржевых ETF-фондов (о разнице я недавно писала в телеграмме). Да? Нет? Почему?

Оксана Гафаити,

Первая русская женщина, торгующая Америку.

Автор Mindspace.ru

smart-lab.ru

Доходность к погашению, текущая доходность.

Эффективное управление капиталом предполагает способность менеджера не только рассчитывать фактические показатели по уже совершенным операциям, но и (прежде всего) прогнозировать результаты будущих, планируемых финансовых операций. Ориентиром для такого прогнозирования являются будущие денежные потоки, возникновение которых ожидается от того либо иного способа инвестирования или привлечения капитала. Основными финансовыми инструментами осуществления капиталовложений или получения нового капитала являются ценные бумаги, прежде всего акции и облигации. Умение правильно определять ожидаемую доходность этих инструментов является необходимым условием выработки и обоснования эффективных управленческих решений.

Облигации являются более “предсказуемым” инструментом, так как в большинстве случаев по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. В самом общем случае владение облигацией может принести два вида дохода – текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода называются купонными. По ним могут быть рассчитаны несколько показателей доходности. Одним из них является купонная доходность (ставка), определяемая отношением величины годового купона к номинальной (нарицательной) стоимости облигации:

, где (4.1)

С – сумма годового купона;

N – номинальная стоимость облигации.

Купонная доходность задается при выпуске облигации и определяется соответствующей процентной ставкой. Ее величина зависит от двух факторов: срока займа и надежности эмитента.

Чем больше срок погашения облигации, тем выше ее риск, следовательно тем больше должна быть норма доходности, требуемая инвестором в качестве компенсации. Не менее важным фактором является надежность эмитента, определяющая «качество» (рейтинг) облигации. Как правило, наиболее надежным заемщиком считается государство. Соответственно ставка купона у государственных облигаций обычно ниже, чем у муниципальных или корпоративных. Последние считаются наиболее рискованными.

Поскольку купонная доходность при фиксированной ставке известна заранее и остается неизменной на протяжении всего срока обращения, ее роль в анализе эффективности операций с ценными бумагами невелика.

Однако если облигация покупается (продается) в момент времени между двумя купонными выплатами, важнейшее значение при анализе сделки, как для продавца, так и для покупателя, приобретает производный от купонной ставки показатель – величина накопленного к дате операции процентного (купонного) дохода (accrued interest).

Накопленный купонный доход – НКД

В отечественных биржевых сводках и аналитических обзорах для обозначения этого показателя используется аббревиатура НКД (накопленный купонный доход). Механизм формирования доходов продавца и покупателя для сделки, заключаемой в момент времени между двумя купонными выплатами, продемонстрируем на реальном примере, взятом из практики российского рынка ОГСЗ.

В процессе анализа эффективности операций с ценными бумагами, для инвестора существенный интерес представляют более общие показатели – текущая доходность (current yield – Y) и доходность облигации к погашению (yield to maturity – YTM). Оба показателя определяются в виде процентной ставки.

Текущая доходность (current yield – Y)

Текущая доходность облигации с фиксированной ставкой купона определяется как отношение периодического платежа к цене приобретения:

, (2.3)

где N – номинал; P – цена покупки; k – годовая ставка купона; K –

курсовая цена облигации.

Текущая доходность продаваемых облигаций меняется в соответствии с изменениями их цен на рынке. Однако с момента покупки она становится постоянной (зафиксированной) величиной, так как ставка купона остается неизменной. Нетрудно заметить, что текущая доходность облигации приобретенной с дисконтом будет выше купонной, а приобретенной с премией – ниже.

Наиболее совершенным показателем, в значительной мере свободным от трех названных выше недостатков, является средняя доходность за весь ожидаемый период владения облигацией. Для ее расчета используется качественно иной подход: вычисляется значение доходности к погашению (YTM). Потенциальному инвестору в дополнение к уже известным данным (купон, номинал, цена покупки облигации) необходимо определиться со сроком, в течение которого он намерен владеть инструментом. Если этот период совпадает со сроком самой облигации, то он может рассчитывать на получение в конце срока суммы, равной номиналу. Иначе он должен спрогнозировать цену по которой облигация может быть продана в конце срока владения. В любом случае, проблема определения ожидаемой средней доходности облигации сведется для него к вычислению внутренней нормы доходности порождаемого ею денежного потока. Доход от прироста инвестиций будет отнесен к самой последней выплате в конце срока, то есть полученная величина будет отражать доходность к погашению.

Безусловно, показатель доходности к погашению не является идеальным. Будучи средней эффективной процентной ставкой, он “заглаживает” возможные колебания доходности в течение периода владения облигацией. Кроме того, он совершенно не учитывает индивидуальные возможности реинвестирования доходов, которые имеются у отдельных инвесторов: эффективная ставка предполагает однократное реинвестирование в течение года. Тем не менее, пока еще не изобретено иного способа подсчета доходности, который в такой же степени чутко реагировал бы на любые изменения ожидаемого денежного потока. Поэтому именно YTM (и его разновидность YTC) получили наиболее широкое применение в финансовом анализе. Не следует забывать, что эти показатели являются ничем иным как разновидностями основополагающего финансового понятия – внутренней нормы доходности (IRR).

Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений. – М.: Юнити, 1998. – 400 с.

studfile.net

Доходность к погашению облигации и способы расчета показателя

При инвестициях в облигации следует сформулировать четкую цель, которая устанавливается приобретателем ценных бумаг. Вне зависимости от того, будет это получение дополнительного дохода либо сохранение текущих средств, необходимо понимать, какую прибыль могут принести ценные бумаги. Рассматривая этот показатель, можно будет выяснить, как посчитать доходность к погашению облигаций и то, является инвестиция хорошей или плохой, причем есть несколько способов установления стоимости ценной бумаги, которые следует разобрать.

Типы дохода

Доходность облигации является уровнем процентного дохода, который выходит у инвестора от приобретения долгового документа. Совокупная прибыль приходит к окончательному виду с помощью двух источников. Так, бумаги с фиксированным уровнем ставки, как и депозиты, имеют собственный процент, начисляемый на номинальную стоимость, по которой вкладчик и совершил приобретение в ВТБ или Газпромбанке через систему Домашний банк, также их продажу осуществляет Россельхоз. Но как и акции, облигации имеют цену, которую допустимо характеризовать преимущественно в зависимости от условий рынка, ломбардной ставки и событий в конкретном ООО, согласно чего эмиссионный объем мог падать.

Полная доходность предполагает учет не только процентной прибыли в виде амортизации, но и стоимость, по которой бумага была куплена. На самом же деле используются разные подходы к оценке уровня этой особенности:

- учет только купонных отчислений;

- плюсуется цена купли-продажи;

- по рентабельности вложений, в зависимости от периода владения.

Чтобы принимать верные решения, касающиеся инвестиций, следует понять, какие вообще виды прибыльности существуют. К их числу относятся доходности:

- по ставке ценного документа;

- цене купли-продажи;

- с учетом реинвестирования.

Расчет доходности может осуществляться различными методами

Кроме того, есть и бескупонный, фактически нулевой доход, который заключается в приобретении бумаги по скидке. Затем владелец ее реализует или погашает и за счет разности цен получает прибыль. В СССР и США облигации тоже существовали, причем кроме равного дохода они являлись выигрышными и давали возможность участия в массовой лотерее владельцев долговых документов.

Значение ставки купона

Этот показатель является базовым и постоянным процентом, который вычисляется от номинала конкретно взятого имущества и способен показывать, сколько прибыли оно сможет приносить его держателю. Также данный нюанс можно называть купонной доходностью, которая объявляется стороной, производящей выпуск облигации, заранее.

Средства в процентном размере обычно могут выплачиваться эмитентом, к примеру инвестиционным фондом, периодически, в зависимости от условий соглашения, в теории это может быть месяц, квартал или другие сроки. Частичный купонный доход начисляется каждый день, этот порядок значит, что инвестор может требовать ее даже в том случае, если бумага продастся до истечения срока погашения, так называемой дюрации.

При произведении реализации внутри купонного периода, то есть после приобретения и до прекращения размещения, покупатель дополнительно платит продающей стороне проценты, начисление которых произошло за этот срок. Подобные единицы называются накопленным купонным доходом, и именно этот показатель добавляется к покупной стоимости ценной бумаги. После купонного срока приобретатель сможет накапливать выплату дальше и получить ее целиком и за этот счет возместит все понесенные при решении покупать расходы.

Котировки облигаций на биржах большинства брокеров демонстрируют чистый показатель стоимости облигации, в котором накопленная прибыль не указывается, грязный обычно не указывается. Но при желании купить инвестор должен быть готов к добавлению НКД и соответственно, тому, что рассчитываться стоимость бумаги будет в большем варианте.

Сравнивая стоимости облигаций в разных системах, нужно определять, какая цена указывается в карточке. Кроме того, необходимо оценить полные затраты, включая комиссию брокера, такого как ММВБ или Россельхозбанка и комиссии, только в этом случае можно быть готовым к итоговому показателю цены.

Каждая облигация имеет свою процентную ставку

Купонная прибыль

Многие считают, что этим термином может называться процент инвестора, в будущем полученный им. Суть понятия иная и состоит в том, что каждый купонный доход получается регулярно, раз в заранее установленный период. Сами проценты нужно вычислять от стоимости долгового документа. Их перевод будет происходить на счет, указанный в договоре с посредником, который можно настраивать. Но настоящий процент, который получит владелец на вложенные деньги, будет полностью зависеть от цены покупки облигационного документа.

При стоимости приобретения бумаги выше или ниже номинальной, будущая доходность не совпадет с описанием ставки купона, установленным со стороны эмитента изначально. Проще всего рассчитать реальный уровень прибыли от состоявшегося вложения, если провести сравнение ставки купона со стоимостью, по которой будет производиться зачисление облигации в активы. Для этого нужно разделить купонные дивиденды за год на цену бумаги и умножить результат на 100%.

При падении доходного уровня показатель цены облигационного документа может расти, и это закономерность, но не для тех, кто не понимает, чем различаются доходности. При рассмотрении облигаций в качестве портфеля инвестиционных активов, его прибыльность растет при увеличении цены. Но уровень прибыльности бумаг к погашению будет определяться по иным законам.

Эту ценную бумагу можно соотносить с депозитом, ведь в обоих ситуациях держатель может получать доступ к потоку платежей, которые имеют определенный уровень прибыльности. Касательно вкладов можно сказать, что повышение процентных ставок будет проводиться для новых участников, когда деньги съедает инфляция, иными словами — их индексируют.

При этом доходность к погашению всегда увеличивается, когда цена корпоративной бумаги снижается, и наоборот, если стоимость растет, то уровень прибыльности будет низко падать. В связи с этим, если текущая цена облигации увеличилась на 15% и тем самым является больше номинала, то приобретать ее будет просто нерентабельно, поскольку по долгу возвратят только стоимость, а это 100%, но никак на 115%, и это будет нарицательный объект для инвестирования.

Важным критерием в 2019 году является сама доходность облигации, по которой можно оценить привлекательность бумаги. Участники рыночных отношений в процессе торгов договариваются о прибыльности, поэтому от доходности зависит цена, которая корректирует ставку купона до позиции, указанной в договоренностях, к примеру, если используется концессионный займ.

При расчетах учитывается первоначальная стоимость бумаг

Просчет уровня доходности при продаже

Текущая доходность облигации демонстрирует, как совмещаются купонные выплаты и цена облигаций, которую установил рынок. Данный параметр не учитывает прибыль инвестора, которая на практике может возникнуть от изменений цены, происходящей при погашении или реализации ценного документа.

Чтобы оценить общий финансовый результат, следует рассчитать простую доходность по норме. В ее сумму включаются дисконтный фактор либо же премии, которые будут складываться с номинальной ценой при приобретении. В первом случае цена снижается, в этом заключается дисконт и в обратном порядке можно считать, что дисконтирование не влияет на процентную ставку, указанную при выпуске в обращение.

Получить уровень простой доходности облигации к моменту погашения можно в результате расчета, который предполагает, что из номинала вычитается цена покупки и результат делится на нее же, далее получившееся число умножается на номер 365, деленный на время, прошедшее от покупки до продажи. Цифру необходимо умножить на значение 100%, а затем прибавить к результату текущий купонный капитал в рублях, но не валюте, которая может использоваться при теоретическом вложении в экспорт.

Даже если цена будет немного плавать, облигации в итоге могут демонстрировать резкое увеличение прибыли. Но при долгом либо бессрочном владении доходность может и не расти высоко, тем не менее, необходимо оценивать уровень прибыльности, пересчитанный в годовой показатель процентов, способный амортизировать вложения. Это будет важным показателем, который позволит принять решение о том, что физический документ можно продать до наступления срока погашения.

Если при росте доходности стоимость бумаги снизилась и имеет место модифицированная дюрация, то досрочный выкуп иным лицом приведет к убытку. Но текущая доходность может перекрывать издержки, и инвестор все равно окажется в плюсе.

Меньше всего средств будет потеряно, если их вложить в облигации надежных предприятий, так называемых «голубых фишек», к примеру, погашение облигаций, выпущенных в рамках государственных займов (ОФЗ), обычно происходит без проблем, поскольку возврат госзайма гарантируется российским бюджетом и Минфином, в такой же ситуации и Газпром. Колебаться их показатели могут только во время кризиса в экономике, но даже тогда курсовая стоимость будет улучшаться по мере восстановления финансовой сферы или близкой дате погашения.

Сделки с наиболее надежными вариантами облигаций, к примеру федеральными, будет означать, что инвестор понесет меньшие риски, но и количество прибыли будет изменяться в направлении ниже. Это правило лежит в основе и работает при приобретении облигаций, а также когда было решено реализовать их во Внешэкономбанке или Сбербанке.

Цена при продаже может варьироваться

Как можно получить максимальную выгоду

Во время роста стоимости доходность падает и чтобы максимизировать выгоду от повышения, следует выбирать список ценных бумаг, которые могут больше всего потерять в прибыльности. Обычно подобные перспективы имеют эмитенты, которые потенциально могут улучшить свое финансовое положение в обозримые сроки и вырасти во внешних кредитных рейтингах. При этом нужно учесть, что банкротство тоже может стать поводом, чтобы выпускать облигации. Задача этого — не допустить признания компании неплатежеспособной, дав ей возможность оставаться в тонусе путем вливаний через резервный канал.

Крупные перемены в уровнях доходности и цены могут осуществляться и в облигациях, которые имеют большой период до того, как эмитент сможет их погасить. Таким образом, бумаги, имеющие расчетный период выплаты более трех лет, являются более изменчивыми. Именно они могут приводить инвесторов к большому денежному потоку, который влияет на разницу цены существенным образом.

Заработать больше можно только в том случае, если вести поиск длинных либо бессрочных облигаций с фиксированным процентом, когда курс ставок снижается, в том числе и по вкладам. Если же последние растут, то лучше начинать вложения в варианты с фиксированным процентом, окончание которых предполагается на протяжении краткого срока.

Понятие эффективной доходности к погашению

Под этим термином нужно подразумевать конечный уровень прибыли от вклада средств в облигационные бумаги, включая в нее даже те купоны, которые были реинвестированы по ставке изначальных вложений. Чтобы провести пересчет всей прибыльности на момент погашения или их продажи по оферте, применяется стандартный критерий — ставка внутренней доходности от материальных поступлений.

Именно она продемонстрирует средний показатель прибыльности на вложения за год, учитывая при этом выплаты инвестору, в зависимости от тиража. Если говорить иначе, это то, насколько эффективными будут инвестиции в облигации. Находить это можно по формуле, в которой сначала нужно вычесть из номинала рыночную стоимость определенной облигации и разделить результат на количество лет до погашения, а далее итог сложить с суммой купонных выплат за год.

Подход к делу с умом и верные расчеты помогут достичь максимального результата

Весь результат будет делиться на номинал с прибавленной рыночной стоимостью, которые делятся на переменную 2, а далее итог умножается на 100%. Также есть другой вариант бесплатно узнать о текущей доходности к погашению, использующейся по определенной бумаге. Для этого существуют онлайн калькуляторы, а при наличии навыков пользования программой Microsoft Excel, можно найти функцию «внутренняя ставка доходности».

Отклоняться результат в любом случае может не более чем на десятые доли процента. Точная прибыльность будет выше, если стоимость приобретения была выше номинала, и будет приходиться на показатель меньше — если создание цены произошло ниже номинального показателя. Такие расчеты нужно представлять, если необходимо правильно создать проводку в бухгалтерию и произвести регистрацию приобретения по нормам МСФО.

При управлении облигациями следует учитывать уровень их доходности к погашению, которая включает в себя соотношение номинальной стоимости, процентного дохода и изменений в экономике. Также необходимо понимать, что при сроке владения более трех лет от налога с продажи можно провести использование налогового вычета по НДФЛ, что еще больше увеличит прибыль, которая не будет облагаться сбором, налогообложение таким образом поощряет приобретение ценных бумаг, но валютный вклад такого не позволяет.

Узнать о доходности облигаций можно из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

moydolg.com