Что такое ETF фонд, простыми словами? — Финансы на vc.ru

6643 просмотров

Добрый день!

Инвесторы-новички часто совершают ошибки.

Например, покупают одну-две акции на все деньги.

Пытаются спекулировать или, еще хуже, заниматься “трейдингом”.

Тем самым, могут получить негативный результат.

Чтобы такого избежать, есть хороший биржевой инструмент.

Как можно купить 500 акций в один клик?

Как купить весь рынок в России или любой другой страны и быть уверенным в том, что в нашем портфеле постоянно находятся только хорошие акции?

Говорить будем про ETF (Exchange Traded Funds),

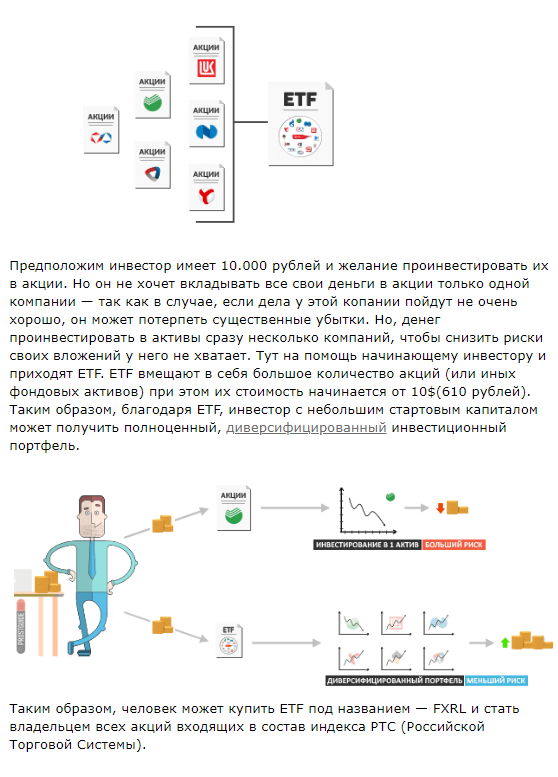

Под ETF подразумевают инвестиционный фонд, который торгуется на бирже, точнее его акции торгуются на бирже.

А вы, как инвестор, можете купить акции этого фонда.

ETF понятие зарубежное.

У нас в стране, ETF можно сравнить с ПИФом. С Паевым инвестиционным фондом. Про пифы уже писал в прошлых статьях.

Отличий ETF от ПИФа не так и много, по идее это одно и тоже.

Смысл фонда в том, что он своим имуществом покупает различные активы, и в зависимости от изменения стоимости этих активов, растет цена акции/пая фонда,

Когда кто-то говорит про ETF, обычно имеет в виду покупку биржевых индексов.

Все знают про индексы, такие как:

Индекс московской биржи — 50 крупнейших компании России,

Индекс S&P 500 — 500 лучших компаний США,

Индекс DowJones30 — 30 крупнейших ПРОМЫШЛЕННЫХ компаний США.

Индекс NAZDAQ100 — 100 крупнейших технологических компаний США.

И тд,

В каждой стране есть свои индексы рассчитанные на основе компаний в этой стране.

Что такое фондовый или “биржевой” индекс, сам по себе?

Это сводный индикатор, или сводный индекс цен, который рассчитывается и публикуется рейтинговыми агентствами, к примеру, тот же S&P.

S&P

Standard & Poor’s — дочерняя компания американской корпорации McGraw-Hill, занимающаяся аналитическими исследованиями финансовых рынков.

Индекс, это просто некоторая цена, которую получили исходя из расчета цен всех компаний в него входящих.

Если по простому, средняя цена 500 компаний.

Естественно, у каждого индекса своя формула расчета.

То есть, если вы купите фондовый индекс, то купите РАЗОМ, все компании входящие в него.

Но, как купить просто рассчитанную цену? Ведь индекс это не имущество и не активы, а просто средняя цена компаний.

Можно купить все 500 компаний входящих в индекс S&P500, в той пропорции, в которой они считаютися в индексе и вы полностью будете копировать его доходность.

Но купить 500 компаний не так-то дешево и тем более, очень трудозатратно.

Поэтому есть ETF. Эти фонды покупают составы индексов, а график цены на акцию фонда, копирует график цены индекса.

То есть, если вы хотите купить индекс, то вы покупаете ETF на этот индекс.

Есть огромное количество индексов. Проще написать, на что нет, чем написать, на что они есть.

И на каждый, есть свой ETF фонд.

Вот сайт, на котором вы сможете найти разного рода и вида ETFы США:

etfdb.com

На этом сайте можно отскринить 2310 ETFоф и найти именно тот, который вам интересен.

Хоть ETF подразумевается как инструмент для новичков, но у нас в стране, самые интересные фонды доступны только квалифицированным инвесторам.

Для неквалифицированных инвесторов, выбор не велик.

Есть список etf и биржевых ПИФов на московской бирже, который может купить и не квал.

Вот этот список:

moex.com/s2375

В целом, тоже не плохой список.

Есть почти все, что нужно новичку, возможно, даже еще больше.

Заключение.

ETF очень удобная вещь. Вы покупаете весь рынок в виде одной акции и можете рассчитывать на среднестатистическую доходность этого рынка.

Собрав портфель из ETFов на разные активы, разных стран, разных секторов и тд. вы сможете очень неплохо защитить ваши средства.

вы сможете очень неплохо защитить ваши средства.

Если нужно собрать портфель из акций, или получить вводную консультацию по инвестициям в ценные бумаги, можете обращаться ко мне напрямую в WhatsApp на номер 79612073204.

Что такое ETF-фонды или биржевые ПИФы? — Финансовый журнал ForTrader.org

Начинающие инвесторы часто встречаются с термином ETF и, полагая, что это что-то очень сложное, предпочитают с ним не связываться. Однако, несмотря на то, что ETF – это особый финансовый инструмент, на самом деле, в нем нет ничего запредельно сложного, и при более близком рассмотрении можно увидеть все его особенности и достоинства при инвестировании и торговле.

ETF фонды кратко

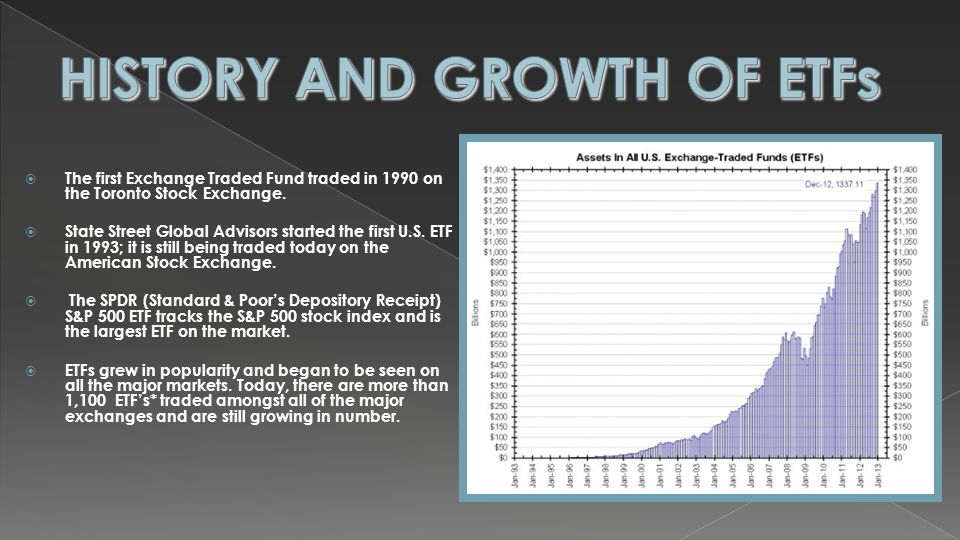

ETF фондыПервый ETF-фонд (Exchange Traded Fund) возник в Канаде, однако отправной точкой в истории развития этих финансовых институтов по праву считается создание в 1993 году на территории США spider («паука») – фонда, ориентированного на инвестиции в акции, входящие в расчет индекса S&P500. За почти двадцатилетнюю историю количество биржевых фондов выросло до нескольких тысяч, а величина их активов превысила $1,3 трлн.

За почти двадцатилетнюю историю количество биржевых фондов выросло до нескольких тысяч, а величина их активов превысила $1,3 трлн.

По своей сути ETF-фонд очень близок к паевому инвестиционному фонду, так как позволяет инвесторам получить профессиональное управление, его бумаги характеризуются высокой ликвидностью, он обеспечивает широкую диверсификацию активов и не требует масштабных инвестиций.

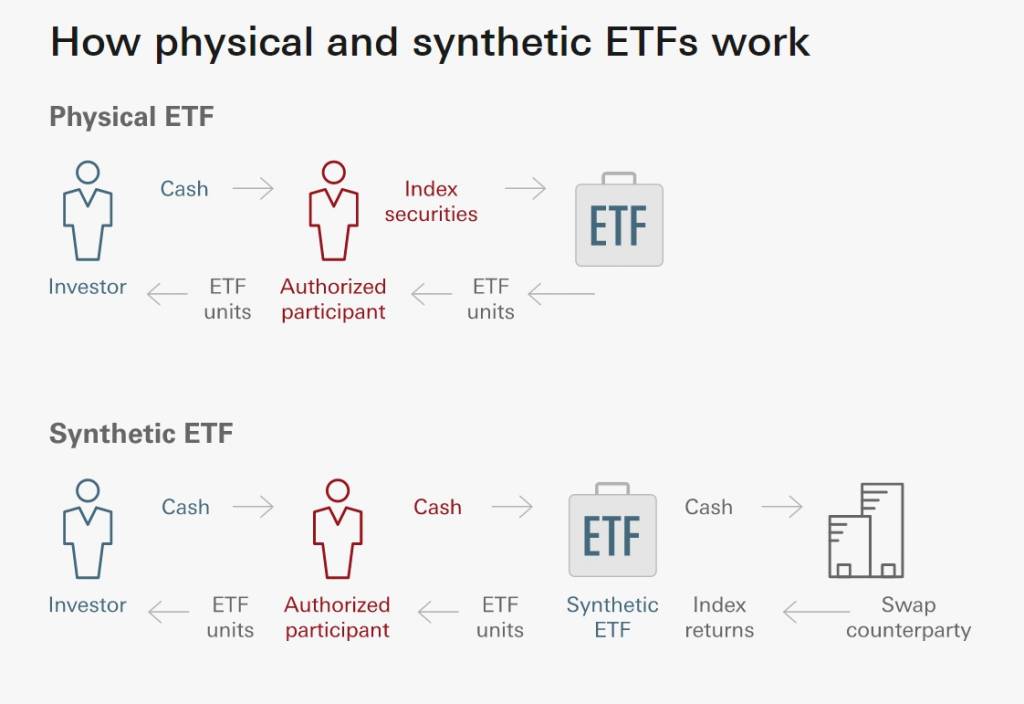

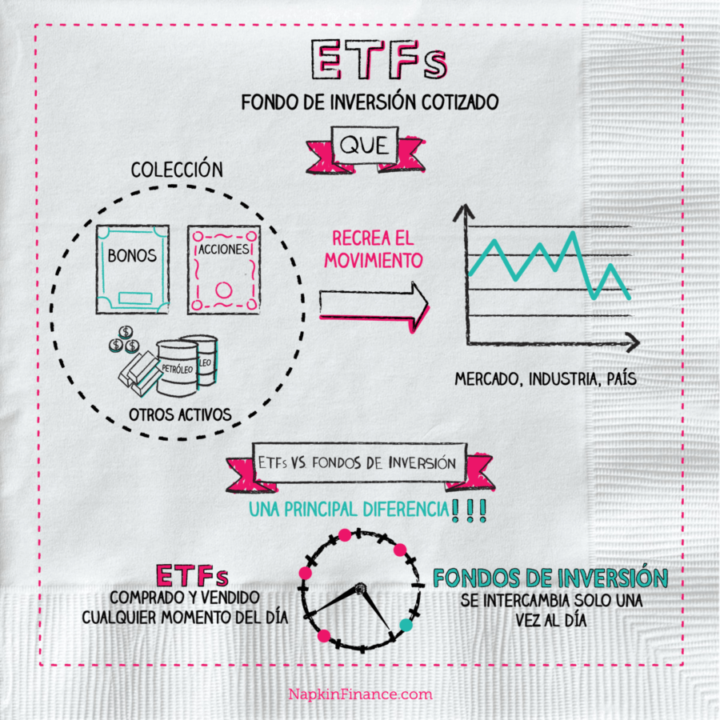

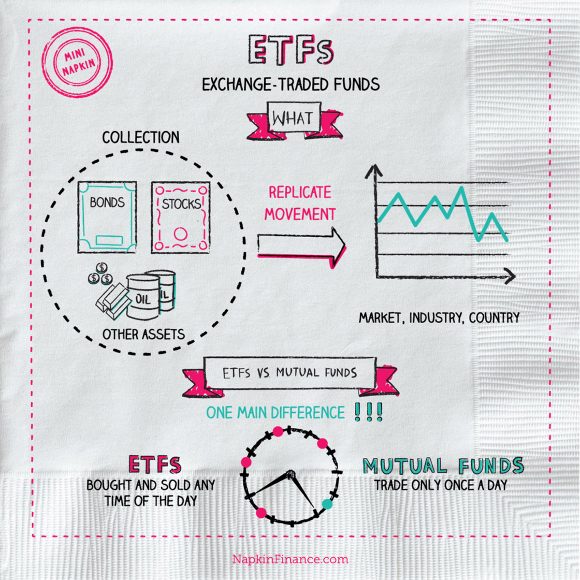

Однако в отличие от ПИФа цена акций ETF-фонда формируется на бирже на основании спроса и предложения и меняется в течение дня.

При этом его бумаги могут быть взяты в долг или куплены на средства, взятые в долг. Кроме того, при торговле акциями биржевых фондов допускаются использование кредитного плеча и техники «коротких продаж», что делает операции более рискованными. Поговорим об этом подробнее.

Биржевые инвестиционные фонды или ETF

ETF – это английская аббревиатура Exchange Traded Fund, которая переводится как Биржевой Инвестиционный Фонд.

Как и в большинстве случаев, в биржевой терминологии принято пользоваться английским сокращением. Образно говоря, ETF – это своеобразный портфель активов. Как правило, такой фонд полностью состоит из акций, входящих в состав определенного биржевого индекса, и ориентируется на него. Это обусловлено тем, что сам по себе индекс является не активом, а относительной величиной.

Образно говоря, ETF – это своеобразный портфель активов. Как правило, такой фонд полностью состоит из акций, входящих в состав определенного биржевого индекса, и ориентируется на него. Это обусловлено тем, что сам по себе индекс является не активом, а относительной величиной.

Покупка акций фондом осуществляется по тем же принципам, по которым биржевой индекс формируется. Например, фонд PowerShares QQQ является копией американского фондового индекса NASDAQ 100, вплоть до почти полного совпадения биржевых графиков.

График акций ETF фонда PowerShares QQQ. Источник: GoogleПрактически для каждого фондового индекса существует фонд ETF, копирующий его структуру. Каждый ETF выпускает свои собственные акции, а также может покупать другие акции и биржевые активы. Акции инвестиционных фондов как обычные ценные бумаги торгуются на биржах и цена их может составлять от нескольких центов до нескольких сотен долларов. Динамика стоимости акции свидетельствует об уровне успешности фонда.

Кроме фондов, копирующих фондовые индексы, также существуют немногочисленные ETF, которые самостоятельно формируют свой портфель из активов, в который могут входить акции, металлы и др.

Какие виды ETF бывают

Исходя из того, что каждый ETF копирует состав биржевого индекса, все фонды можно условно разделить на четыре вида:

- ETF фонды, построенные на глобальных индексах, охватывающих весь рынок в пределах одного государства. Например, это такие индексы, как S&P 500, Euro Stoxx 50 или Nikkei 225.

- Инвестиционные фонды, использующие секторальные индексы, являющиеся показателями определенных отраслей экономики.

- Фонды ETF, в основе которых лежат валютные индексы.

- Биржевые инвестиционные фонды, использующие индексы долговых бумаг.

Таким образом, чтобы четко понимать, с каким ETF фондом вы имеете дело, прежде всего, необходимо выяснить, какой именно биржевой индекс этот фонд использует.

Основные форматы биржевых инвестиционных фондов

Биржевые фонды ETF реализованы в трех основных форматах:

- открытые индексные взаимные ETF фонды,

- общие инвестиционные трастовые фонды ETF,

- биржевые трасты доверителя.

Открытый ETF фонд, в отличие от трастового, имеет возможность реинвестиции прибыль, которая получена от акций, находящихся в портфеле. Кроме того, открытый фонд обладает правом «одалживать» ценные бумаги третьим сторонам. Это позволяет получать прибыль от трудноступных на рынке акций.

Кроме основных классов также существуют ETF фонды, включающие в свой портфель фьючерсы, активы товарно-сырьевых рынков и пр.

Как формируется цена акции ETF

Фактически, акция биржевого инвестиционного фонда имеет три цены:

- цена акции на бирже;

- цена на закрытии дня, в основе которой лежит стоимость чистых активов, входящих в фонд;

- цена, рассчитываемая по стоимости чистых активов внутри дня.

Не все акции ETF обладают хорошей ликвидностью. Если фонд появился недавно, средств для обеспечения необходимой ликвидности ему хватать не будет. Акции таких фондов, как правило, торгуются небольшими объемами и с высоким спредом. Тем не менее, это дает инвестору возможность купить акции перспективного фонда по достаточно низкой цене.

Преимущества ETF

- возможность глобальной диверсификации инвестиционного портфеля. При составлении собственного портфеля инвестор ничем не ограничен. Существующие ETF фонд позволяют выбирать страны, регионы, отдельные отрасли экономики, помимо этого, избавляя инвестора от необходимости выбирать конкретные акции или другие ценные бумаги.

- широкий спектр применения. Биржевые ETF фонды обладают широким выбором способов их применения. Это может быть одним из вариантов пассивного инвестирования или же целенаправленных вложений в какой-то сектор экономики. Кроме того, акции ETF торгуются на биржах как обычные ценные бумаги, что позволяет использовать их для спекулятивных операций.

- доступность ETF. Имея доступ к фондовой бирже, любой инвестор может купить нужный объем акций ETF.

- прозрачность вложений. Управляющие ETF фондами компании ежедневно публикуют информацию о содержании фонда и состоянии активов, поэтому инвестор всегда знает, во что именно вложены его средства.

- низкие размеры комиссий за управление. комиссии за управление инвестициями в ETF достаточно низкие из-за индексной природы фондов и довольно крупными суммами, находящимися в управлении

Недостатки ETF

- сложность выбора. На данный момент существует около 10 тысяч различных фондов ETF, в которых неподготовленному инвестору очень легко запутаться. Кроме того, существуют организации, похожие на ETF, но не являющиеся биржевыми фондами, что также может сбить инвестора с толку.

- усложнение ETF. Этот недостаток связан с появлением ETF, в основе которых лежат не классические индексы, а индексы, основанные на сложных математических моделях и пр. В реальных рыночных условиях большинство таких индексов оказываются нежизнеспособными на длительном временном интервале.

- недостаток информации. Если на западных рынках ETF фонды уже давно заняли свою нишу и не являются чем-то особенным, то в России – это дело относительно новое.

Несмотря на то, что на русскоязычных сайтах сейчас уже достаточно много информации о ETF, основные информационные источники – базы данных фондов, информационные порталы и т.п – находятся за рубежом и представлены, в основном, на английском языке.

Несмотря на то, что на русскоязычных сайтах сейчас уже достаточно много информации о ETF, основные информационные источники – базы данных фондов, информационные порталы и т.п – находятся за рубежом и представлены, в основном, на английском языке.

- необходимость доступа к иностранным биржам для инвестиций в крупные ETF. Несмотря на растущую популярность, объемы инвестиций в российские ETF по сравнению с мировыми достаточно низки. Поэтому, если инвестор планирует вложить средства в крупный фонд от известной управляющей компании, придется обеспечить выход на иностранные биржи.

Итоги

На сегодняшний день, невзирая на имеющиеся недостатки, ETF фонды являются эффективным инструментом для инвестиций, который позволяет любому инвестору вложить свои средства в практически любые отрасли экономики и рынки других стран с минимальными затратами.

Читайте также

Облигации федерального займа (ОФЗ)

Паевой инвестиционный фонд (ПИФ)

Fortrader Suite 11, Second Floor, Sound & Vision House, Francis Rachel Str.Инструкция: налоги на инвестиции в России

Victoria

Victoria, Mahe, Seychelles

+7 10 248 2640568

Victoria

Victoria, Mahe, Seychelles

+7 10 248 2640568

ETF акции ETF инвестиции фонд акций ценные бумаги

Сектор ETF Определение

По

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 22 июня 2022 г.

Рассмотрено

Сьерра Мюрри

Рассмотрено Сьерра Мюрри

Полная биография

Сьерра Мюрри — эксперт в области банковского дела, кредитных карт, инвестиций, займов, ипотеки и недвижимости. Она является банковским консультантом, агентом по подписанию кредита и арбитром с более чем 15-летним опытом финансового анализа, андеррайтинга, кредитной документации, проверки кредита, соблюдения банковских требований и управления кредитными рисками.

Узнайте о нашем Совет финансового контроля

Факт проверен

Аманда Джексон

Факт проверен Аманда Джексон

Полная биография

Аманда Джексон имеет опыт работы в области личных финансов, инвестиций и социальных услуг. Она библиотечный профессионал, транскрипционист, редактор и проверяющий факты.

Она библиотечный профессионал, транскрипционист, редактор и проверяющий факты.

Узнайте о нашем редакционная политика

Что такое отраслевой ETF?

Секторный биржевой фонд (ETF) — это объединенный инвестиционный инструмент, который инвестирует в акции и ценные бумаги определенной отрасли или сектора, обычно указанные в названии фонда. Например, отраслевой ETF может отслеживать репрезентативную корзину акций энергетических или технологических компаний.

Основные выводы

- Секторальный ETF отслеживает набор репрезентативных акций, специфичных для отрасли, а не для широкого рынка.

- Отраслевые ETF доступны для каждого сектора Глобального стандарта отраслевой классификации (GICS), а также для нескольких других специальных и уникальных секторов.

- Секторальные ETF можно использовать для инвестирования во всю отрасль без необходимости объединения отдельных акций в этом секторе.

Введение в биржевые фонды (ETF)

Понимание отраслевых ETF

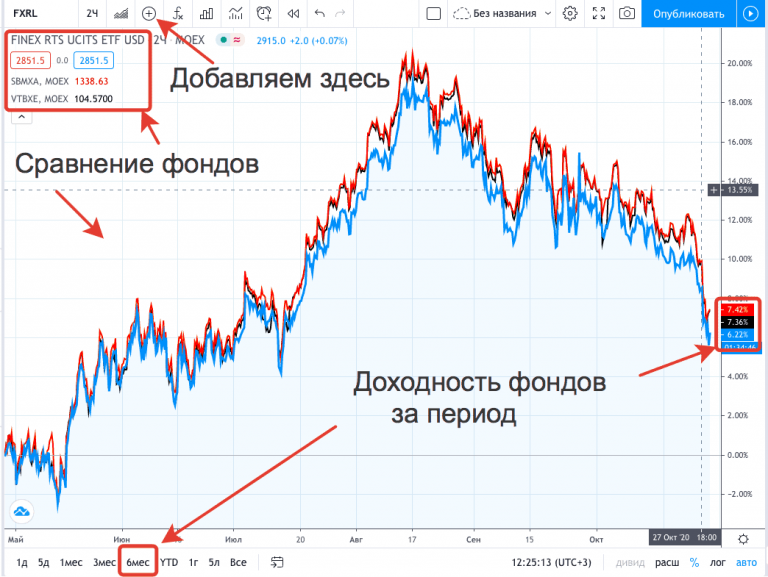

Секторальные ETF стали популярны среди инвесторов и могут использоваться для хеджирования и спекуляций. Их высокий уровень ликвидности означает, что даже во время внутридневной торговли редко возникают большие ошибки отслеживания базового индекса.

Их высокий уровень ликвидности означает, что даже во время внутридневной торговли редко возникают большие ошибки отслеживания базового индекса.

Большинство отраслевых ETF сосредоточены на акциях, базирующихся в США, но некоторые инвестируют по всему миру, чтобы зафиксировать мировые показатели сектора. Активы пассивно управляются вокруг базового индекса. Некоторые фонды используют индексы, предоставляемые службами данных, такими как Standard and Poor’s и Dow Jones. Также доступны секторные ETF с кредитным плечом, целью которых является достижение удвоенной доходности базового индекса как в растущие, так и в падающие торговые дни.

ETF или биржевой фонд — это рыночная ценная бумага, которая отслеживает индекс, товар, облигации или корзину активов, например индексный фонд. В отличие от взаимных фондов, ETF торгуются на фондовой бирже как обыкновенные акции. Цены на ETF меняются в течение дня, когда они покупаются и продаются. ETF обычно имеют более высокую дневную ликвидность и более низкие комиссии, чем акции взаимных фондов, что делает их привлекательной альтернативой для индивидуальных инвесторов.

Владея ETF, инвесторы получают диверсификацию индексного фонда, а также возможность продавать без покрытия, покупать с маржой и покупать всего одну акцию. Еще одним преимуществом является то, что коэффициенты расходов для большинства ETF ниже, чем для среднего взаимного фонда. При покупке и продаже ETF инвесторы должны платить брокеру ту же комиссию, что и при обычном заказе.

Секторы GICS

Секторы обычно считаются широкими классификациями. Внутри каждого сектора можно выделить многочисленные подсекторы и отрасли. Глобальный стандарт отраслевой классификации (GICS) является основным стандартом финансовой отрасли для определения отраслевых классификаций. Есть несколько ETF, которые отслеживают эталонные индексы в этих секторах.

GICS был разработан поставщиками индексов MSCI и S&P. Его иерархия начинается с 11 секторов, которые далее можно разделить на 24 отраслевые группы, 68 отраслей и 157 подотраслей. Это следует за системой кодирования, которая присваивает код из каждой группы каждой компании, публично торгуемой на рынке. Система кодирования GICS интегрирована во всю отрасль, что позволяет составлять подробные отчеты и проверять запасы с помощью финансовых технологий.

Система кодирования GICS интегрирована во всю отрасль, что позволяет составлять подробные отчеты и проверять запасы с помощью финансовых технологий.

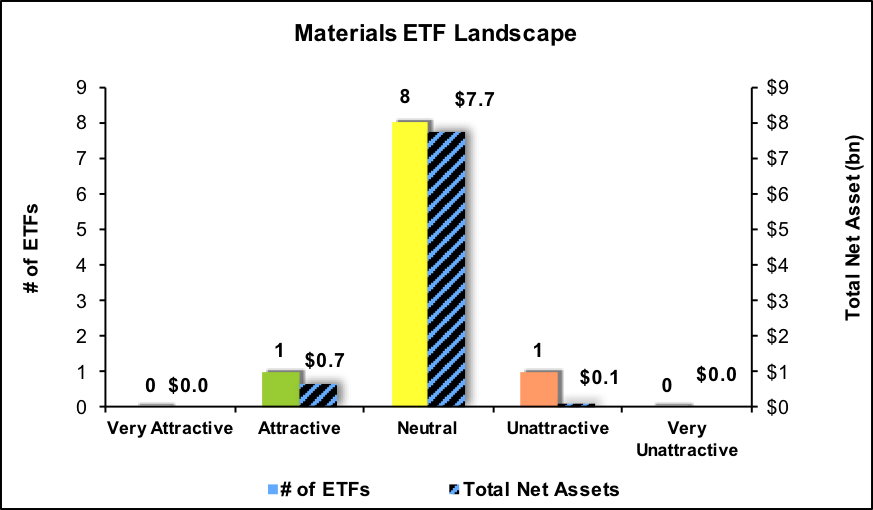

Примеры секторных ETF

Вот 11 широких секторов GICS, которые обычно используются для отчетности по секторам. Рядом с каждым сектором находится тикер для ETF соответствующего сектора. Для каждого сектора существует более одного ETF.

- Энергия: XLE

- Материалы: XLB

- Промышленность: XLI

- На усмотрение потребителя: XLY

- Товары народного потребления: XLP

- Здравоохранение: XLV

- Финансы: XLF

- Информационные технологии: SMH

- Услуги связи: XTL

- Коммунальные услуги: XLU

- Недвижимость: IYR

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

MSCI. «Глобальный стандарт отраслевой классификации (GICS®)». По состоянию на 9 июля 2021 г.

ETF и взаимный фонд: в чем разница?

Сравнение ETF и взаимных фондов: обзор

Инвесторы сталкиваются с ошеломляющим выбором: акции или облигации, внутренние или международные, различные сектора и отрасли, стоимость или рост и т. д. Решение о том, покупать ли взаимный фонд или биржевой фонд (ETF), может показаться тривиальным соображением по сравнению с все остальные, но есть ключевые различия между двумя типами фондов, которые могут повлиять на то, сколько денег вы зарабатываете и как вы их зарабатываете.

И взаимные фонды, и ETF держат портфели акций и/или облигаций, а иногда и что-то более экзотическое, например, драгоценные металлы или сырьевые товары. Они должны придерживаться тех же правил, касающихся того, чем они могут владеть, сколько можно сконцентрировать в одном или нескольких холдингах, сколько денег они могут занимать в зависимости от размера портфеля и т. д.

За пределами этих элементов пути расходятся. Некоторые различия могут показаться неясными, но они могут сделать тот или иной тип фонда более подходящим для ваших нужд.

Ключевые выводы

- И взаимные фонды, и ETF держат портфели акций и/или облигаций, а иногда и что-то более экзотическое, например, драгоценные металлы или сырьевые товары.

- Оба могут также отслеживать индексы, однако ETF, как правило, более рентабельны и более ликвидны, поскольку они торгуются на биржах, как акции.

- Взаимные фонды могут предоставлять некоторые преимущества, такие как активное управление и усиление регулирующего надзора, но разрешать транзакции только один раз в день и, как правило, имеют более высокие затраты.

Взаимные фонды и ETF

Биржевые фонды (ETF)

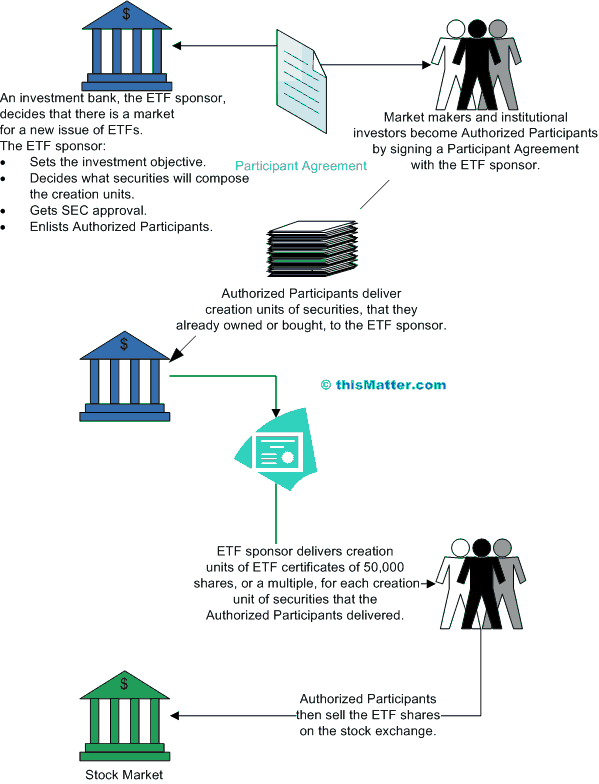

Как следует из названия, биржевые фонды торгуются на биржах так же, как и обычные акции; на другой стороне сделки находится какой-то другой инвестор, такой как вы, а не управляющий фондом. Вы можете покупать и продавать в любой момент торговой сессии — по любой цене на данный момент, исходя из рыночных условий, — а не только в конце дня. И нет минимального периода владения. Это особенно актуально в случае ETF, отслеживающих международные активы, когда цена актива еще не обновилась, чтобы отразить новую информацию, но ее оценка на рынке США уже обновилась. В результате ETF могут отражать новую рыночную реальность быстрее, чем взаимные фонды.

Еще одно ключевое отличие заключается в том, что большинство ETF отслеживают индексы, а это означает, что они пытаются сопоставить доходность и движение цен индекса, такого как S&P 500, путем сборки портфеля, максимально точно соответствующего составляющим индекса. Пассивное управление — не единственная причина, по которой ETF обычно дешевле. ETF, отслеживающие индексы, имеют более низкие расходы, чем взаимные фонды с отслеживанием индексов, а активно управляемые ETF дешевле, чем активно управляемые взаимные фонды. Ясно, что происходит что-то еще. Он касается механики управления двумя видами фондов и отношений между фондами и их акционерами.

Пассивное управление — не единственная причина, по которой ETF обычно дешевле. ETF, отслеживающие индексы, имеют более низкие расходы, чем взаимные фонды с отслеживанием индексов, а активно управляемые ETF дешевле, чем активно управляемые взаимные фонды. Ясно, что происходит что-то еще. Он касается механики управления двумя видами фондов и отношений между фондами и их акционерами.

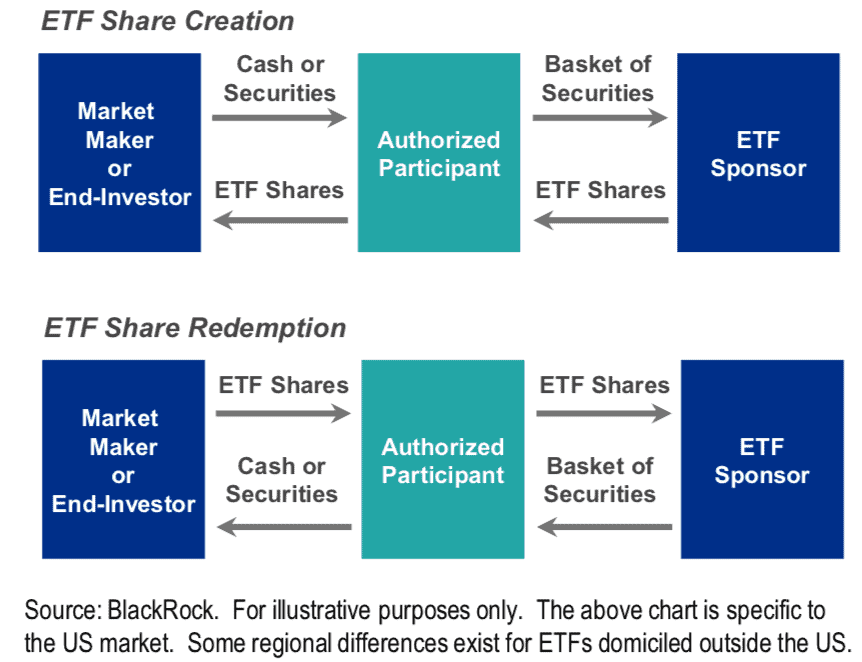

В ETF, поскольку покупатели и продавцы ведут дела друг с другом, менеджерам приходится делать гораздо меньше. Однако поставщики ETF хотят, чтобы цена ETF (устанавливаемая по сделкам в течение дня) как можно ближе соответствовала стоимости чистых активов индекса. Для этого они регулируют предложение акций, создавая новые акции или выкупая старые акции. Цена слишком высока? Поставщики ETF создадут больше предложения, чтобы снизить его. Все это можно выполнить с помощью компьютерной программы, нетронутой руками человека.

Структура ETF также приводит к большей налоговой эффективности. Инвесторы в ETF и взаимные фонды ежегодно облагаются налогом в зависимости от прибылей и убытков, понесенных в портфелях. Но ETF меньше вовлечены в внутреннюю торговлю, а меньший объем торговли приводит к меньшему количеству налогооблагаемых событий (механизм создания и выкупа ETF снижает потребность в продаже). Таким образом, если вы не инвестируете через 401(k) или другие налоговые льготы, ваши взаимные фонды будут распределять вам налогооблагаемую прибыль, даже если вы просто владеете акциями. Между тем, с портфелем, полностью состоящим из ETF, налог, как правило, будет проблемой только в том случае, если и когда вы продадите акции.

Но ETF меньше вовлечены в внутреннюю торговлю, а меньший объем торговли приводит к меньшему количеству налогооблагаемых событий (механизм создания и выкупа ETF снижает потребность в продаже). Таким образом, если вы не инвестируете через 401(k) или другие налоговые льготы, ваши взаимные фонды будут распределять вам налогооблагаемую прибыль, даже если вы просто владеете акциями. Между тем, с портфелем, полностью состоящим из ETF, налог, как правило, будет проблемой только в том случае, если и когда вы продадите акции.

ETF все еще относительно новы, в то время как взаимные фонды существуют уже много лет, поэтому инвесторы, которые не только начинают, скорее всего, будут владеть взаимными фондами со встроенной налогооблагаемой прибылью. Продажа этих средств может привести к налогообложению прироста капитала, поэтому важно учитывать эти налоговые издержки при принятии решения о переходе на ETF. Решение сводится к сравнению долгосрочной выгоды от перехода к более выгодным инвестициям и уплате большего авансового налога с сохранением портфеля менее оптимальных инвестиций с более высокими затратами (это также может привести к потере вашего времени, что стоит того). что-нибудь).

что-нибудь).

Имейте в виду, что если вы не подарите или не завещаете свой портфель ETF, в один прекрасный день вы будете платить налог на эту встроенную прибыль. Таким образом, вы часто просто откладываете налоги, а не уклоняетесь от них.

Взаимные фонды

Когда вы вкладываете деньги во взаимный фонд, сделка совершается с компанией, которая ими управляет — Vanguards, T. Rowe Prices и BlackRocks мира — либо напрямую, либо через брокерскую фирму. Покупка взаимного фонда осуществляется по стоимости чистых активов фонда на основе его цены на момент закрытия рынка в тот же день или на следующий, если вы размещаете свой ордер после закрытия рынков.

Когда вы продаете свои акции, происходит тот же процесс, но в обратном порядке. Однако не стоит слишком торопиться. Некоторые взаимные фонды налагают штраф, иногда в размере 1% от стоимости акций, за досрочную продажу (обычно раньше, чем через 90 дней после покупки).

Взаимные фонды могут отслеживать индексы, но большинство из них активно управляются. В этом случае люди, которые управляют ими, выбирают различные активы, чтобы попытаться превзойти индекс, по которому они оценивают свою эффективность. Это может дорого обойтись, поскольку активно управляемые фонды должны тратить деньги на аналитиков, экономические и отраслевые исследования, посещения компаний и так далее. Обычно это делает взаимные фонды более дорогими в управлении и для инвесторов, чем в ETF.

В этом случае люди, которые управляют ими, выбирают различные активы, чтобы попытаться превзойти индекс, по которому они оценивают свою эффективность. Это может дорого обойтись, поскольку активно управляемые фонды должны тратить деньги на аналитиков, экономические и отраслевые исследования, посещения компаний и так далее. Обычно это делает взаимные фонды более дорогими в управлении и для инвесторов, чем в ETF.

Взаимные фонды и ETF являются открытыми. Это означает, что количество акций в обращении может увеличиваться или уменьшаться в зависимости от спроса и предложения. Когда в определенный день в паевой инвестиционный фонд поступает больше денег, а затем уходит из них, менеджеры должны смягчить дисбаланс, заставив дополнительные деньги работать на рынках. Если есть чистый отток, они должны продать некоторые активы, если в портфеле недостаточно свободных денег.

Практический результат

Учитывая различия между двумя видами фондов, какой из них лучше для вас? Это зависит.

Несмотря на то, что на русскоязычных сайтах сейчас уже достаточно много информации о ETF, основные информационные источники – базы данных фондов, информационные порталы и т.п – находятся за рубежом и представлены, в основном, на английском языке.

Несмотря на то, что на русскоязычных сайтах сейчас уже достаточно много информации о ETF, основные информационные источники – базы данных фондов, информационные порталы и т.п – находятся за рубежом и представлены, в основном, на английском языке.