это… Работа андеррайтером. Андеррайтер: история профессии

На территории Российской Федерации действует «Единый тарифно-квалификационный справочник», который насчитывает более 7 тысяч разнообразных видов профессиональной деятельности. Это только по данной стране. В мире различных профессий гораздо больше. Да и в России существует еще множество специальностей, не занесенных в этот справочник, являющихся довольно редкими. В настоящее время начинает набирать популярность профессия, о которой ранее мало кто слышал. Ее название — андеррайтер. Специальность достаточно востребована на современном рынке труда.

Андеррайтер — это…

Наименование профессии для большинства диковинное и непонятное. По этой причине люди часто спрашивают, услышав слово «андеррайтер»: «Кто это?» А между тем данным замысловатым словом зовется одна из основных специальностей в области страхования. Если переводить название профессии, то оно означает «подпись под рисками». Это четко определяет занятие андеррайтера. Человек этой специализации занят оцениванием, описыванием и присвоением квалификации существующим рискам для формирования страхового портфеля.

Важным фактором в данной, как и в любой другой профессии является заработок по итогам работы. Он достигает достаточно высокого уровня. Но большие деньги связаны с широким спектром обязанностей. По этой причине на вопрос: «Кто такой андеррайтер?» можно ответить, просто перечислив все функции, которые он выполняет: работа с договорами по страховке и полисами, анализ возможных рисков, консультирование агентов и менеджеров и разработка методик и т. д.

Андеррайтер в банковском деле

Данная профессия существует не только в страховании. Нередко встречается и андеррайтер в банке. Ведь сложно представить себе кредитную деятельность без оценки рисков невыплаты долга. Учреждения, где работает андеррайтер, — «Сбербанк» или подобные акционерные общества, которые предоставляют различные кредиты населению. Эти организации обязаны иметь такого специалиста в своем штате. Банковский андеррайтер — это квалифицированный кадр, занятый оценочной деятельностью для определения рисков непогашения оформляемого займа. Эта процедура в обязательном порядке должна проводиться каждым учреждением финансового типа.

Установить уровень платежеспособности заемщика еще на этапе принятия решения об отказе или выдаче кредита позволяет работа человека данной профессии. Методики определения могут быть совершенно разные, поэтому сотрудник «Газпромбанка» может производить анализ иначе, чем андеррайтер в «Сбербанке», отзывы заемщиков которого положительные. А вот отклики банков о работе таких профессионалов способны качественно повлиять на размер заработной платы.

Кроме отказа человеку, желающему взять кредит, может быть предоставлен альтернативный вариант сотрудничества. Он составляется на иных условиях для заемщика и может предлагать ему другую сумму. Данный вариант подбирается в соответствии с тем, какое заключение сделал андеррайтер. По этой причине не всегда отказ может основываться на низком уровне платежеспособности.

Андеррайтер в страховом деле

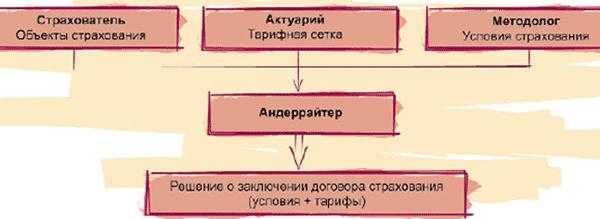

В этой области профессионал занимается аналитикой возможных рисков. Андеррайтер — это человек, уполномоченный формировать страховой портфель, он обладает всеми правами для принятия решений.

Занять данную должность непросто. Страховые компании выдвигают целый список требований, заключающийся во владении множеством технических и практических знаний, которыми должен обладать кандидат. В число этих знаний входят и те, которые позволят корректно производить анализ и делать заключение об уровне возможных рисков, условий оформления страхования и размере ставок.

Андеррайтер в страховании должен выполнять основную задачу — это достижение положительного финансового результата без рисков. Это происходит путем соблюдения ряда правил и алгоритмов действий специалиста в деле формирования портфеля.

В итоге работа андеррайтера прямо пропорциональна тому, будет ли получать компания хорошую прибыль, или же, наоборот, терпеть убытки.

Оценка рисков по страховым договорам

Андеррайтер — это человек, который должен производить визирование документов на заключение договора рисков и присвоение им соответствующей квалификации для конкретного объекта или физического лица. Также человек данной профессии определяет тарифные ставки и условия, согласно которым будет заключаться страховой контракт, делает заключение о возможности проведения таких сделок.

Андеррайтер оценивает все возможные риски по страховке как личности, так и имущества. Он обладает всей необходимой информацией о бюджете, формировании резервов, а также о перестраховании и о том, как урегулировать убытки. В общем, это тот человек, одна подпись которого может стоить тысячи и даже миллионы.

Должностные обязанности

В круг обязанностей данного специалиста входят:

- Проведение следующих действий:

- визирование документов от имени компании;

- прием рисков на страхование или перестрахование;

- квалификация рисков;

- определение ставок по тарифам и условий сделки;

- составление заключения о возможности подписания договора;

- формирование портфеля.

- Консультация в таких областях, как право визирования документов и ответственность за поставленную подпись.

- Оценка рисков.

- Принципы построения страхового портфеля.

- Юридические аспекты деятельности.

- Финансовая устойчивость предприятия.

- Контроль бюджета.

- Урегулирование убытков.

Основные функции

Работа андеррайтером — это деятельность, производимая в рамках следующего алгоритма действий:

- Идентификация для объекта, подлежащего страхованию. Проверка документов, подтверждающих права на имущество, участвующее в договоре.

- Оценка уровня риска. Определение причин возможного отклонения объекта, в случае если клиент подозревается в предоставлении неправдивой информации.

- Принятие решения о возможности заключения договора. Андеррайтинг объекта может быть как медицинский, финансовый, так и профессиональный. В данном случае большую роль играет аналитика самого специалиста, дающего заключение, а также его профессионализм в прогнозировании возможного развитии ситуации.

- Определение списка условий договора — как основных, так и дополнительных. Андеррайтер уполномочен принимать решение о том, к какой группе рисков отнести предлагаемый случай. На этой почве он имеет право внести в договор страхования те дополнительные условия, которые посчитает необходимыми и определяющими дальнейший ход сделки. Примером подобных дополнений может стать сумма или срок действия сделки.

- Установление тарифов, расчет размера премий. Андеррайтер проводит собственный анализ и устанавливает суммы компенсаций согласно нормам страхового права и льготам, уже ранее принятым в компании. Если степень риска сделки высока, соответственно повышаются коэффициенты.

- Подписание договора страхования.

Навыки и перспективы

Наличие аналитического склада мышления является самой важной чертой человека, мечтающего осуществлять свою такую деятельность, как андеррайтер. История профессии говорит о том, что работодатель обращает на это внимание. Специалист должен хорошо и быстро ориентироваться в тенденциях, сопровождающих страховой бизнес, и знать принципы формирования его продуктов. Ну, и конечно, профессионал в своей области должен знать иностранные языки, как правило, английский.

Страховой бизнес в России имеет еще большой потенциал для развития, поэтому перспективы для андеррайтеров достаточно обширные. Помимо этого, оценщики рисков будут востребованы и в других направлениях. К тому же опытные сотрудники со стажем в 2-3 года могут рассчитывать на должность начальника отдела.

Образование

В рамках Российской Федерации наиболее крупным учебным заведением, которое дает образование свои студентам по программам страхования, является МГИМО МИД России. Именно это учреждение занято подготовкой андеррайтеров. Также здесь проводят курсы повышения квалификации. Получение профессии андеррайтера может сопровождаться дальнейшим трудоустройством, если стать студентом Института управления и предпринимательства при ГУУ.

Факультеты, обучение на которых связано со страхованием, есть во многих вузах с экономическим уклоном. Региональные университеты — места, где также могут получить дипломы будущие успешные андеррайтеры.

Плюсы и минусы профессии

В деятельности андеррайтера недостатками можно считать продолжения достоинств. Человек данной специальности, в отличие от страхового агента, имеет стабильный заработок, так как работает на окладе. Конечно, андеррайтер не может рассчитывать на большие премиальные, но в противовес этому можно сказать, что он имеет фиксированный ежемесячный доход. Данные специалисты, как правило, зачислены в штат сотрудников, а значит, они социально защищены. Профессия «андеррайтер» подразумевает работу согласно фиксированному графику — с выходными и отпуском.

К минусам профессии можно отнести тот факт, что человеку, привыкшему работать с цифрами и бумагами, также необходимо уметь вести разговор с клиентами. Ну и самый большой недостаток профессии — это, конечно, ответственность, налагаемая компанией.

Выбор ведущего андеррайтера

Подбор этих специалистов должен производиться согласно следующим критериям.

- Анализ послужного списка. Для начала необходимо выяснить квалификационный уровень кандидата.

- Надежная репутация. Для того чтобы осуществлять большие и выгодные сделки, андеррайтер должен пользоваться уважением профессионалов и партнеров, занятых в данной области.

- Финансовые условия, предъявляемые кандидатом. Необходимо учитывать и то, что расходы на оплату услуг андеррайтера могут составлять значительную сумму.

fb.ru

Андеррайтер – это… Определение, работа и функции андеррайтера, история профессии

Подписка – именно так переводится английское слово «андеррайтинг». Соответственно, лицо, которое занимает данную должность, – андеррайтер — готово отвечать за рисковые ситуации. В каких сферах эта специальность находит применение, какие требования и обязанности возлагают на человека? Об этом в статье ниже.

История профессии

Упоминание о первых андеррайтерах встречается в истории про Британскую империю времен 19-го века. Именно в этой стране впервые задумались над страхованием рисков, которые несут банки-эмитенты. Далее эту тему стали развивать торгующие компании, которые отправляли свой груз через океан.

Уже в то время участники сделки хотели быть уверенными, что, если вдруг груз утонет вместе с кораблем, понесенные в связи с этим убытки будут им возмещены. Инвесторы за определенную плату брали на себя обязательства по возмещению потерь. Поскольку стоимость страхования риска всего судна и товара была очень велика, никто не брался за это в одиночку. Поэтому сумма распределялась между участниками в той мере, которую каждый для себя определял сам. Документальное закрепление договоренностей фиксировалось на специальном бюллетене Ллойда, одноименной страховой компании, которая первой взялась за регулирование рисков между участниками сделки. Отсюда и берет свое начало термин андеррайтер – человек, поставивший свою подпись.

В современном банковском мире к необходимости введения отдельной должности проверяющего впервые пришли в 2000-х годах. До этого времени решение принимали на заседании кредитного комитета. То есть высококвалифицированные специалисты, руководители кредитных отделов, отделений, уполномоченные оценивать заемщика и принимать решение. Это занимало длительное время, особенно если поданных на рассмотрение анкет было много.

Определение должности

В современной бизнес-среде андеррайтер – это довольно многогранный термин. Он применим к должности в банковской сфере, страховании и на рынке ценных бумаг. То есть нельзя сказать, что он выполняет какую-то одну строго определенную функцию. Стоит кратко рассмотреть определение каждой сферы.

Андеррайтер в банке – это лицо, которое уполномочено принимать решение о кредитоспособности физического или юридического лица. Он оценивает возможные риски, платежеспособность клиента, производит его проверку, в итоге принимает окончательное решение о выдаче кредита либо отказе в его оформлении.

Что касается страхования, то в данном случае он определяет целесообразность страхования (перестрахования) объекта или человека. В страховании андеррайтер – это также лицо, которое формирует страховой портфель. Случается, что они объединяются в синдикаты и ведут совместную деятельность вместе. Один из крупных синдикатов зарегистрирован в Великобритании (компания под названием Lloyd’s).

На рынке ценных бумаг андеррайтер выполняет роль посредника. Он приобретает эмиссии какого-либо эмитента и размещает их на бирже. Различают несколько категорий:

- Организация берет на себя право выкупа всех ценных бумаг и только после продает инвесторам и участникам рынка. Ответственность за риски она берет на себя.

- Андеррайтер, который берет на себя только ту часть ответственности, которая касается реализации бумаг, максимально возможного их количества.

- Специалист заключает договор с «ожиданием», обязуясь выкупить остаток эмиссии для дальнейшего размещения.

Необходимо ли иметь профильное образование?

В момент поиска работы многие сталкиваются с вопросом, нужно ли дополнительное образование по данному направлению? Практически все отзывы андеррайтеров — сотрудников страховых компаний отвечают отрицательно. В первую очередь здесь необходимо знать область профессиональной деятельности, разбираться в нюансах страхования, понимать, что входит в число рисков, за которые компания готова отвечать. Это некая база для того, чтобы начать свою карьеру.

Если есть желание вникнуть в сферу страхования, обладать более емкими знаниями, то тогда рекомендуется получить образование в сфере коммерческого страхования. Один из ведущих вузов страны готов предложить своим абитуриентам в том числе и курсы по получению дополнительного образования.

Если говорить о банковской сфере, то здесь также не обойтись без навыков и владения информацией относительно продуктов, которые предлагает компания. Важно понимать, что не только скорость принятия решения имеет значение, но и возможность определить по имеющимся данным, насколько безопасным и добросовестным может оказаться клиент. Знание экономической ситуации, законодательных актов — это все можно получить в профильном вузе. И как основу взять для дальнейшей работы. Однако основную роль в процессе получения профессиональных навыков специалист приобретает в ходе работы. Лучше всего, если в банке уже сложилась своя система наставничества над новичком и его обучения.

Андеррайтинг в страховании

Для осуществления своей деятельности в сфере страхования специалисту необходимо обладать определенными аналитическими способностями. Оценивая риски, андеррайтер единолично принимает решение, от имени страховой компании определяет страховые тарифы, возможность установления страхового случая, может отказать в признании его таковым.

От профессионализма сотрудника зависит прибыльность организации-страховщика. Если расчеты были произведены неверно, то компания может понести убытки. Коммуникабельность в этой сфере как нельзя кстати, поскольку приходится взаимодействовать с разными структурами. Большой поток информации, быстрое принятие решения требует от человека беспристрастности и спокойной реакции.

Можно выделить первичный андеррайтинг, при котором оцениваются стандартные риски самим продавцом, на основании типовых процедур и правил. Также различают индивидуальный или специализированный метод оценки, который осуществляется профессиональным лицом. В его обязанности входит работа с нестандартными случаями с опорой на установленные компанией критерии рентабельности.

Обязанности

Каждая организация возлагает определенные обязанности на своих сотрудников, они зависят от направления деятельности. Например, если страхование связано с автомобилями, то важно обладать нужными знаниями в этой области. Может потребоваться выполнять обязанности по оценке рисков, связанных с эксплуатацией авто, учитывать модель, возраст, другие характеристики.

Если рассматривать данную должность обобщенно, то основные должностные обязанности андеррайтера – это:

- Сбор и анализ статистических данных.

- Составление и отправка претензионных писем контрагентам и клиентам.

- Разработка новых продуктов в сфере страхования.

- Расчет тарифов.

- Разработка плана мероприятий по уменьшению рисковых событий.

- Проверка права собственности и документов на объект, который в последующем будет застрахован.

- Определение стоимости объекта, подлежащего страхованию.

К вышеперечисленным обязанностям могут быть добавлены какие-либо еще другие пункты. Зависит от конкретной компании и ее требований к кандидату. Как правило, андеррайтер – это лицо, готовое отвечать за вынесенное решение, а также риски неисполнения клиентами своих обязательств. Естественно, требования к выполнению своих обязанностей соискателем выдвигаются очень серьезные. Сюда может быть включена не только административная, но и материальная ответственность.

Требования к кандидату

Профессия андеррайтера сопряжена с необходимостью быстро и правильно оценивать ситуацию, принимать решение. Поэтому умение просчитать ситуацию на несколько шагов вперед является одним из важных требований при подборе персонала. Также важно понимать и знать нормативно-правовую базу в сфере страхования, принципы построения и стабилизации страховой компании, бюджетирование. Поскольку работа сопряжена с большими умственными нагрузками, крайне важно обладать повышенной стрессоустойчивостью, навыками урегулирования конфликтных ситуаций.

В целом основные требования к андеррайтеру – это:

- Наличие высшего юридического или экономического образования, желательно, чтобы специальность соответствовала выбранному направлению деятельности, в частности страхованию.

- Грамотная письменная и устная речь.

- Уверенное владение ПК.

- Желательно иметь опыт работы с договорами (составление, сопровождение).

Это не окончательный перечень, очевидно, что тут указаны лишь часто встречающиеся требования, которые выдвигаются к кандидату на данную должность.

Функции специалиста в кредитном учреждении

Если говорить о роли андеррайтера в банке – это специалист, который проверяет всю информацию относительно будущего заемщика. В процессе андеррайтинга исследуются представленные документы, а также собираются сведения, подтверждающие платежеспособность, качество кредитной истории, подлинность предоставляемых документов. Случаи, когда оформляется залог, также подлежат контролю со стороны андеррайтера. Он должен убедиться в том, что объект может быть признан таковым и свободен от обременения третьими лицами.

Кредитный андеррайтер должен оценить также и психологическую характеристику заемщика, не видя его лично. Возможно лишь осуществление им телефонного звонка, который косвенно позволяет определить соответствие пола, примерного возраста, психического состояния, владения информацией относительно оформляемой заявки. Делается это с целью определения рисков невозвратности займа, исключения мошеннических действий.

В том случае, когда клиент запрашивает значительную сумму кредита, андеррайтер привлекает несколько служб для проверки представленных данных. Это могут быть юристы, уполномоченные проверить достоверность представленных справок, документов оценочной компании, а также бумаг, которые представляются риэлторскими агентствами, автосалонами. На службу безопасности возлагается функция проверки трудовой занятости будущего заемщика, созаемщиков, поручителей, сведений о наличии у них судимости. По итогам рассмотрения, андеррайтеры в банке выносят решение о возможности получения кредита.

Виды решений

В отличие от автоматического, индивидуальный андеррайтинг требует определенных навыков, которые позволяют адекватно оценить клиента и исключить все риски. Здесь специалист лично принимает решение, а не система. Конечная функция андеррайтера – определение возможности получения клиентом займа в банке. В итоге выносится решение:

- Положительное, которое позволяет закончить оформление заявки и зачислить клиенту запрашиваемую сумму.

- Отрицательное – в возможности кредита банк отказывает, как правило, для повторного оформления анкеты требуется выждать установленный банком срок.

- Положительное с измененными банком условиями, например, сумма кредита может быть одобрена меньше той, что была запрошена.

Комментарии относительно принятого решения специалистом не обсуждаются, равно как и информация о том, кто его выносил. Клиент может лишь попробовать снова оформить заявку после истечения срока моратория.

Особенности работы специалиста в Сбербанке

Один из первых банков, который организовал межрегиональный центр для андеррайтеров, – Сбербанк. В настоящее время это целая сеть, учитывающая особенности конкретного региона. На что обращает сотрудник при проверке анкеты клиента:

- Коэффициент собственных денежных средств, учитываются в том числе финансовое положение юридических лиц (предприятий), совместное (долевое) имущество.

- Ликвидность, т. е. способность имеющегося имущества, денег оплатить задолженность по кредиту.

- Рентабельность и обороты предприятия, доля чистой прибыли в выручке.

В зависимости от полученных данных заемщик относится к одной из трех категорий:

- Возможность кредитования без сомнений.

- Требуется тщательный подход к принятию решения.

- Имеется повышенный риск в плане возможности кредитования.

Информация о том, что решил банк и андеррайтер, обычно не разглашается и остается для сведения кредитного менеджера. В будущем, при подаче повторной заявки, специалист учитывает историю обращений, порядок выплаты долга и может скорректировать категорию клиента.

Ипотечное направление

Отдельного внимания заслуживает работа специалистов в ипотечном секторе, большая нагрузка на андеррайтеров в Сбербанке, ВТБ, «Альфа-Банке» и других крупных банковских структурах требует определенного подхода. Это связано в первую очередь с возросшей нагрузкой по клиентопотоку. Большой объем информации, которую необходимо проверить в короткий промежуток времени, удается обработать за счет сложившейся базы данных финансового учреждения.

Это стало возможным за счет информатизации и систематизации сведений, которые предоставляются клиентами, наличия у них лицевых счетов в банке, кредитной истории. Благодаря этому андеррайтеру удается быстрее провести аналитическую работу, проверку данных, не затрачивая время на запросы в сторонние службы. Например, наличие зарплатного счета у клиента в банке позволяет определить платежеспособность и источник поступления денежных средств. Это существенно облегчает процесс обработки заявки, что особенно важно в ипотечном кредитовании.

В ближайшее время автоматизация в плане андеррайтинга будет набирать обороты. Многие заявки уже сейчас рассматриваются без участия специалиста как такового. Это, конечно, имеет и отрицательную сторону, в плане того, что идет массовое сокращение численности штата. Со временем останется лишь треть специалистов, опыт и знания которых будут востребованы.

Основная часть отрицательных отзывов об андеррайтерах Совкомбанка, Сбербанка и других приходятся на летний период и конец года. Это связано в большей степени с большим потоком заявок и нагрузкой на сотрудников в связи с периодом отпусков. Стоит учитывать, что для ускорения получения решения необходимо правильно составить анкету и приложить необходимый перечень документов. В таком случае андеррайтер сможет быстро принять решение и не отсылать заявку на доработку. Тут может помочь кредитный специалист, который на своем уровне тоже осуществляет функции андеррайтинга и проверяет правильность предоставленных данных.

www.nastroy.net

Андеррайтинг в страховании: виды, особенности, профессия

Главным этапом в страховой деятельности считается андеррайтинг. Это страховая деятельность, которая состоит в принятии рисков на страхование.

Простыми словами, страховая фирма ведёт оценочную работу на вероятность исполнения требований по договорам. На её основе выносится соответствующее решение о выдаче документов.

Такая деятельность – это главная составляющая часть страхования. Очень важно составить адекватные условия оценки эффективности андеррайтинга, страховой фирмы. Ещё немаловажной задачей такой деятельности является увеличение прибыли. Поэтому андеррайтер должен выполнять обязанности на высоком уровне. Иначе фирма понесёт убытки, не сможет нормально развиваться.

Что это такое?

Андеррайтинг в страховании – это совокупность действий, которая направлена на уточнение стадий отклонения риска от среднего значения. Для того чтобы обеспечить предложение страховых услуг по условиям договора, устраивающим все стороны, а также для сохранения страхового портфеля по следующим этапам страхования:

- составление списка возможных рисков;

- финансовый прогноз ущерба компании;

- утверждение условий договора страхования.

Основные функции Андеррайтинга

Реализация направлений деятельности страховой компании невозможна без определения функций андеррайтинга в страховании:

- Оценивание рисков. Любой риск отрицательно влияет на развитие организации. Поэтому важно вести политику перестрахования таким образом, чтобы не разорить кредитный портфель.

- Расчёт тарифов. Специалисты постоянно отбирают наиболее адекватные тарифы. Они могут различаться, в зависимости от вида конкретного договора. Но обязательно должны устраивать обе стороны.

- Определение условий договора. Это главный инструмент для управления прибылью организации. Здесь важно согласовать условия страховой суммы и объекта страхования. Такой договор легче застраховать.

Измерение эффективности

Главное в деятельности андеррайтера компании – это сохранить и перестраховать портфель страховой компании, а также получить доход. Показатель необходимо рассчитывать применительно к текущему андеррайтинговому году .

К примеру, если договор был оформлен в 2017 году, то возможные страховые премии или расходная часть будут относиться именно к этому году. Несмотря на то, что расходы могут появиться только в 2018 году. С помощью такого анализа информации можно сопоставить страховые вознаграждения по всем договорам. Которые были приняты на страхование со страховыми расходами или подлежали выплате.

Баланс интересов

Не менее значимым является соблюдение баланса интересов. Именно андеррайтер определяет адекватный тариф, на который должен согласиться клиент. Если он будет высоким, то у продавца не получится привлечь страховое лицо. И фирма не сможет получить прибыль.

Как только договор заключен, к работе приступает перестраховщик. Если условия в договоре отличаются от общих, то такой договор перестраховать трудно. В таких ситуациях нужно устранить разницу в договорённостях. В этом заключается основная функция любого страховщика. Потому что нужно увеличивать количество застрахованных лиц. Чтобы компания развивалась.

Основные виды и особенности андеррайтинга

Только андеррайтер может, принять риск по страхованию или отказать. Поэтому страхователь обязуется представить документы, что его риск подпадает под страхование, а также информацию об объекте страхования. Этот риск должен быть одобрен андеррайтером. В обычных случаях страхователь указывает в заявлении – анкете сведения о состоянии здоровья, вредных привычках. Такой порядок необходим, чтобы просчитать все риски. Когда предметом страхования выступает жизнь, то требуется пройти медицинское обследование. В соответствии с правилами андеррайтинга в компаниях, существуют виды направления этой деятельности:

- Стандартный. Обычно осуществляется агентами. В рамках стандартной процедуры оцениваются риски по расширенным правилам. К ним относятся: условия страхования, тарифные ставки и франшизы, коэффициенты. Такая процедура происходит в основании заявления, которое подаётся в специальной форме. Но при этом осмотр предмета страхования не осуществляется. Если данный объект не подходит под стандартные критерии, то продавец отдаёт его специалисту в отдел андеррайтинга. Такие действия нужны, чтобы провести индивидуальную проверку.

- Специализированный. Его проводят квалифицированные специалисты по конкретным рискам. Они учитывают финансовый результат, который влияет на вид страхования.

В правилах управления страховой компанией показано, что они предусматривают следующие уровни андеррайтинга:

- центральный отдел головного офиса;

- региональный филиал.

Организация и бизнес-процесс андеррайтинга в страховой компании

Чтобы произвести оценку рисков и контролировать их, специалистам необходимо обладать знаниями в этой области.

Вся процедура страхования состоит из определённых этапов:

- маркетинг;

- согласование страховых услуг;

- сопровождение договоров на всех стадиях;

- урегулирование убытков.

То есть в страховой компании весь бизнес -процесс сводится к следующим действиям:

- отобрать риск или отказать в услуге;

- рассчитать страховую премию;

- определить тариф;

- принять меры для снижения риска;

- рассчитать размер покрытия по рискам, размер премии.

Все эти этапы взаимосвязаны. И требуют тщательного изучения и анализа каждого этапа.

Профессия Андеррайтер в страховании

На сегодняшний день такая профессия очень востребована. Потому что от принципов деятельности страхового учреждения и политики перестрахования зависит положение застрахованных лиц. Ведь при правильно выполненном прогнозе, компания сможет увеличить свою прибыль. В то же время она не понесёт убытков. От работы специалиста в этой области зависит успех организации. Поэтому андеррайтеры сейчас так ценятся.

Деятельность такого рода характеризуется стабильным заработком, социальной защищённостью. Если специалист работает официально. К отличительным чертам такой профессии можно отнести: осуществление обязанностей в офисе, командировки полагаются в случаях страхования квартир или другого имущества.

При такой работе нужно уметь общаться с людьми. Иногда андеррайтеру бывает трудно это делать, так как вырабатывается привычка иметь дело только с цифрами. Такой факт является особенностью этой профессии.

Кто такой и какие функции выполняет?

Андеррайтер – это юридическое лицо, которое отвечает за осуществление страховых контактов, обязанностей. На рынке ценных бумаг андеррайтер занимается выпуском документов и размещает между фирмами. Также гарантирует эмитенту выгодные условия и выручку от продаж.

А также специалист выполняет следующие задачи:

- выносит подтверждение по заявленному объекту;

- изучает риски, которые касаются конкретного объекта страхования;

- составляет дополнительные пункты в договорах;

- подписывает документы.

Поэтому становится ясно, кто такой андеррайтер в страховании.

С точки зрения закона

В законодательных записях отсутствует понятие деятельности страховых специалистов по управлению рисками в этой области.

Только статья 945 ГК РФ затрагивает специфику этой профессии. В ней указывается на то, что страховщик может оценить риск. Получается упоминание, есть только в методических материалах. В нашей стране такой род занятия распространён в банках, при заключении сюрвейера. Но отсутствие прямого указания на неё в законе не делает эту работу менее популярной. Хорошие специалисты высоко ценятся. Потому что очень рискованно доверять такие обязанности лицу, которое может ошибиться с прогнозом. В наше время с открытием новых банковских организации профессия андеррайтер в страховании становится всё более нужно и перспективной. Ведь от работы андеррайтера зависит финансовая устойчивость страховой организации.

Где учат, зарплата, перспективы

Существует множество организаций, которые занимаются обучением специалистов сами. Сначала принимают на работу выпускников вузов, а потом делают из них первоклассных работников. И направляют для выполнения обязанностей в другие финансовые компании. Такая специализация «андеррайтер в страховании» есть во многих учебных заведениях. В некоторых заведениях можно ещё повысить уровень своих знаний дополнительно. К примеру, это Финансовые академии, Высшая школа экономики.

Очень востребованы на рынке выпускники школы страхового бизнеса. Потому что там обучают конкретно тем навыкам, которые необходимы будущему андеррайтеру.

Существует мнение, что после обучения в чистом виде специалистом быть не получится. Потому что знания – это только основа, а необходимо ещё иметь аналитический склад ума. Чем может похвастаться не каждый выпускник. Сфера андеррайтинга не так легка, как может показаться.

На размер заработка влияют: опыт, должность, организация. Для работников, имеющих образование по профилю средний заработок, может быть 1 тысяча долларов.

А у руководителя отдела андеррайтинга с приличным опытом, она составит более 3 тысячи долларов. Зарплата по большей части зависит от знаний и опыта. Если их немного, то прибыльность может выглядеть как некоторый процент.

Если добросовестно выполнять свои обязанности, то в перспективе через 2 года могут перевести на должность руководителя отдела. Чтобы продвинуться по карьерной лестнице необходимо время. Потому что андеррайтер должен разбираться в большинстве вопросов.

Если он может оформлять полисы, заниматься анализом страховых показателей деятельности компании, то его зарплата может быть выше 5 тысяч долларов.

Таким образом, необходимо отметить что андеррайтинг в страховании играет главную роль двигателя экономического процесса, а также системы, договоров страхования.

Функции андеррайтинга являются первым звеном в механизме управления деятельностью страховой компании. Они влияют на уровень стратегических прогнозов, бюджета и возможности их учёта. Соответственно без андеррайтеров невозможно привести компанию к стабильности. Потому что они выполняют работу, которая направлена на предотвращение убытков. Большой фирме необходимо регулировать риски, чтобы дальше расширяться.

Поэтому получается, что без страхового андеррайтинга компания долго работать не сможет. Ведь нужно правильно регулировать расходы. На сегодняшний день направление андеррайтинга развивается очень быстро.

Это не только эффективная деятельность, направленная на развитие организаций, но и перспективная работа для молодёжи. Примечательно, то что даже в регионах можно работать в такой должности. Так как банковские и страховые организации есть не только в городах и областях.

Видео по теме:

agdestrahovka.ru

Андеррайтинг ценных бумаг

Если эмитент решил привлечь денежные средства путем выпуска ценных бумаг, то он может выполнить это двумя способами: самостоятельно провести эмиссию и разместить ценные бумаги или воспользоваться помощью профессионалов рынка ценных бумаг — андеррайтеров. Услуги, которые андеррайтеры оказывают эмитентам, называются андеррайтинг ценных бумаг.

Термин «андеррайтинг ценных бумаг» появился в период становления морского страхования, когда при заключении сделки в качестве третьей стороны выступал купец, ставящий свою подпись (write) под (under) указанной суммой, тем самым подтверждая, что согласен покрыть слагаемые риски.

Андеррайтер может быть профессиональным участником рынка ценных бумаг (финансовым консультантом) или группой профессиональных участников рынка ценных бумаг, которые обслуживают и гарантируют эмиссию ценных бумаг эмитента. Они покупают данные ценные бумаги для дальнейшей перепродажи широкой публике.

Таким образом, андеррайтинг ценных бумаг представляет собой организацию эмиссии ценных бумаг для клиента–эмитента ценных бумаг с предоставлением гарантий их размещения на первичном рынке.

Во время подготовки эмиссии ценных бумаг очень важной частью является выбор андеррайтера. Следует обращаться только к тем специалистам, которые обладают необходимой квалификацией и опытом работы в этой сфере. Стоит отметить, что не обязательно привлекать андеррайтера для проведения эмиссии. Однако если эмитент не обладает достаточным опытом и знаниями по работе на фондовом рынке и не владеет техникой эмиссии ценных бумаг, то андеррайтинг ценных бумаг может стать единственной гарантией успешного проведения эмиссии.

Согласно российской нормативной базе, андеррайтер является лицом, которое принимает на себя обязанности по размещению ценных бумаг от имени эмитента, или размещении их от своего имени, но только по поручению и за счет эмитента. Данное определение немного отличается от принятого в международной практике, поскольку не учитывает такие услуги, как организацию эмиссии и послерыночную поддержку.

Этапы андеррайтинга ценных бумаг

Однако не стоит рассматривать андеррайтинг ценных бумаг только со стороны размещения или гарантий размещения ценных бумаг, так как он выполняет ряд других не менее полезных функций, которые можно условно подразделить на 4 вида работ:

Однако не стоит рассматривать андеррайтинг ценных бумаг только со стороны размещения или гарантий размещения ценных бумаг, так как он выполняет ряд других не менее полезных функций, которые можно условно подразделить на 4 вида работ:

- Подготовка эмиссии ценных бумаг;

- Распределение эмиссии ценных бумаг;

- Послерыночная поддержка ценных бумаг;

- Исследовательская и аналитическая поддержка ценных бумаг.

Подготовка эмиссии ценных бумаг андеррайтером заключается во всесторонней консультации компании, начиная от реорганизации предприятия и изменения структуры ее капитала и заканчивая решением ряда организационных вопросов. На этом этапе андеррайтинг ценных бумаг включает в себя конструирование выпуска ценных бумаг, оценку эмитента и самих ценных бумаг, а также подготовку проспект эмиссии.

Далее следует государственная регистрация выпуска, после чего андеррайтер приступает к размещению ценных бумаг, которое состоит в прямом полном или частичном выкупе выпуска эмитента или размещении ценных бумаг посредством эмиссионного синдиката, также выпуск может быть предложен широкой публике или конкретным инвесторам.

Послерыночная поддержка ценных бумаг состоит в том, что андеррайтер занимается поддержкой курса размещенных ценных бумаг на вторичном рынке не только во время первичного размещения, но и после завершения этого процесса. На этом этапе андеррайтинг ценных бумаг состоит в необходимости специалистом поддерживать уровень цен, чтобы не допустить снижения стоимости ценных бумаг на вторичном рынке ниже первичного размещения. В этом случае андеррайтер сталкивается со значительными рисками, поскольку снижение рыночной цены приведет к большим потерям.

Аналитическая и информационная поддержка эмитента состоит в том, что андеррайтер занимается постоянным отслеживанием конъюнктуры рынка и состояния факторов, которые влияют как на рынок в целом, так и на курс ценных бумаг эмитента.

Таким образом, андеррайтинг ценных бумаг представляет собой комплекс услуг, которые выполняют профессиональные участники рынка ценных бумаг для эмитента в связи с эмиссией ценных бумаг. Стоит отметить, что этот вид деятельности на развитых рынках относится к классу высокодоходных и престижных, поэтому его осуществлением занимаются в основном крупные и надежные фирмы, которые выполнить все вышеперечисленные функции.

Виды андеррайтинга ценных бумаг

В мировой практике андеррайтинг ценных бумаг различат на несколько видов, среди которых выделяются два принципиально отличающихся и достаточно распространённых вида.

- Андеррайтинг ценных бумаг на базе твердых обязательств. В этом случае андеррайтер обязывается выкупить у эмитента часть или весь выпуск. В связи с этим все финансовые риски в случае неразмещения эмиссии ложатся на андеррайтера. В случае значительного снижения цены на ценные бумаги на вторичном рынке, специалист терпит серьезные потери. По причине столь высоких рисков андеррайтинг ценных бумаг на базе твердых обязательства оплачивается намного дороже, нежели другие виды.

- Андеррайтинг ценных бумаг на базе лучших усилий. Андеррайтер обязывается приложить максимум усилий для размещения ценных бумаг, однако не занимается выкупом ценных бумаг. В связи с этим риски по неразмещению ценных бумаг относятся только к эмитенту, а также к нему возвращаются все непроданные ценные бумаги.

Эмиссионный синдикат по андеррайтингу ценных бумаг

Обычно андеррайтинг ценных бумаг выполняет не один профессионал из рынка ценных бумаг, а их группа, которая называется эмиссионным синдикатом.

Обычно андеррайтинг ценных бумаг выполняет не один профессионал из рынка ценных бумаг, а их группа, которая называется эмиссионным синдикатом.

Эмиссионный синдикат не относится к юридическим лицам, так как по сути является временным объединениям группы участников рынка для проведения деятельности, связанной с размещением конкретной эмиссии. Порой для выполнения крупной эмиссии андеррайтинговый синдикат включат в себя несколько десятков или сотен человек, при этом компании могут сотрудничать в рамках данного андеррайтинга, но быть конкурентами на других участках рынка.

Главой эмиссионного синдиката является избираемый менеджер, которым, как правило, является крупная компания, берущая на себя повышенные обязательства по выкупу эмиссии. Помимо этого на менеджера возлагаются следующие функции:

- Формирование и координация деятельности эмиссионного синдиката;

- Подготовка синдикационного и андеррацтингового договора;

- Представительство эмиссионного синдиката;

- Стабилизация курса ценных бумаг в ходе их первичного размещения.

Структура эмиссионного синдиката также включает менеджеров, простых и привилегированных членов синдиката. Все его члены обязываются выкупить определенную часть эмиссии, при этом, чем выше статус члена синдиката, тем больше его обязательства и возможные риски. В связи с этим прибыль рассчитывается не в пропорции от доли эмиссии, выкупаемой профессиональным участником. Чем выше обязательства, тем больше доля прибыли. Стоит отметить, что андеррайтинг ценных бумаг допускает привлечение брокеров, которые на договорной основе занимаются продажей ценных бумаг широкой публике.

Андеррайтинговый договор представляет собой соглашение между эмиссионным синдикатом и эмитентом об организации и гарантированном первичном размещении ценных бумаг. В нем указывается: тип андеррайтинга; объем выпуска ценных бумаг, цена выпуска ценных бумаг у эмитента.

Синдикационный договор представляет собой соглашение между участниками эмиссионного синдиката. В него включается информация о доле выпуска каждого члена эмиссионного синдиката, за которую он берет на себя ответственность. Также оговаривается дифференциация цен на ценные бумаги внутри синдиката и ответственность его членов.

Прибыль эмиссионного синдиката рассчитывается на основании ценового спрэда, т.е. разницы между ценами продажи и выкупа ценных бумаг. На размер спрэда влияют самые разнообразные факторы, среди которых:

- Размер, репутация и финансовое положение компании-эмитента. Сем крупнее компания, тем, как правило, меньше спрэд.

- Размер эмиссии. Чем она больше, тем меньше спрэд.

- Инвестиционное качество ценных бумаг.

forex-traider.ru

Понятие и функции андеррайтинга

Количество просмотров публикации Понятие и функции андеррайтинга — 499

Андеррайтинг — ϶ᴛᴏ вид профессиональной деятельности на РЦБ, заключающийся в оказании АО-эмитентам профессиональной помощи в размещении эмиссионных акций или иных ценных бумаᴦ.

Андеррайтер – лицо, принявшее на себя обязанность разместить ценные бумаги от имени эмитента или от своего имени, но за счёт и по поручению эмитента. Андеррайтерами бывают только проф.участники РЦБ, имеющие лицензии на осуществление брокерской деятельности. Также он должен иметь достаточные оборотные средства, разветвленную сеть по реализации ценных бумаг, собственную клиентуру, опыт работы, квалифицированный персонал.

По своей сути андеррайтинг является финансовым посредничеством между эмитентом и инвестором.

Смысл в привлечении андеррайтера имеется только в случае размещения ценных бумаг путем открытой подписки и при достаточно большом объёме эмиссии, чтобы размер комиссионных составил сумму, привлекательную для андеррайтера. При эмиссии акций ЗАО обращаться к услугам андеррайтера не имеет смысла.

Возможны два варианта действий андеррайтера:

1. Андеррайтер принимает акции на комиссию и размещает их по принципу “приложения всех усилий”. Функция андеррайтера в данномслучае остоит втом, чтобы, приложив все возможные усилия, продать данные акции. Риск остается на компании-эмитенте, а андеррайтер получает свои комиссионные за то количество акций, ĸᴏᴛᴏᴩᴏᴇ удалось разместить. Этот вариант более выгоден андеррайтеру.

2. Андеррайтер проводит операции поразмещению акций за свой счёт и действует по принципу “твердого обязательства”. В этом случае андеррайтер выкупает у компании-эмитента весь объём эмиссии по льготной цене, а продает по рыночной, которая может намного превышать первоначальную. Этот вариант более выгоден эмитенту, поскольку он сразу получает “живые” деньги.

Тема 4. ʼʼВиды эмиссионных ценных бумагʼʼ

Инвесторы во всем мире из базовых ценных бумаг отдают предпочтение акциям и облигациям, причём доля последних в общем обороте значительно превышает долю всех остальных ценных бумаг, вместе взятых. Это обосновано тем, что мировые рынки ценных бумаг имеют намного более серьёзную историю развития и не показывают двузначных процентов роста͵ как российский рынок. Вместе с тем, даже с учётом инфляции, государственные, муниципальные и корпоративные облигации с низким риском обеспечивают инвесторам приемлемую доходность.

Безусловно, акции очень популярны. В соответствие со ст. 2 Федерального закона № 39-ФЗ от 22.04.1996“О рынке ценных бумаг” акция— эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

В соответствие со ст. 31 Федерального закона № 208-ФЗ от 26.12.1995 “Об акционерных обществах” владелец обыкновенной акции имеет права, предоставляемые акциями, в полном объёме (участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, иметь право на получение дивидендов, а в случае ликвидации АО — право на получение части его имущества в размере стоимости принадлежащих ему акций).

В соответствие со ст. 32 Федерального закона “Об акционерных обществах” привилегия владельца привилегированной акции состоит по сути в том, что в уставе по привилегированным акциям каждого типа должны быть определены размер дивиденда и/или стоимость, выплачиваемая при ликвидации акционерного общества (ликвидационная стоимость). Οʜᴎ определяются в твердой денежной сумме или в процентах к номиналу привилегированных акций.

Владельцы привилегированных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наравне с владельцами обыкновенных акций.

В обмен на привилегию (фиксированный размер дивиденда и/или ликвидационной стоимости), акционеры – владельцы привилегированных акций не имеют права голоса на общем собрании акционеров, за исключением:

· при решении вопросов о реорганизации и ликвидации акционерного общества;

· при решении вопросов о внесении изменений и дополнений в устав акционерного общества, ограничивающий права владельцев привилегированных акций;

· если на годовом собрании акционеров принимается решение о полной или частичной невыплате дивидендов по привилегированным акциям с фиксированным размером дивиденда. Право голоса теряется с момента первой выплаты по этим акциям дивидендов в полном размере.

Одна из особенностей выпуска акций состоит в том, что по ним может выплачиваться переменный дивиденд – доход от акции. Дивиденд представляет собой часть прибыли, выплачиваемую акционерам после выполнения всех прочих финансовых обязательств и пополнения резервов для финансирования текущих операций организации. Дивиденды, таким образом, сокращаются, в случае если организация направляет значительную часть прибыли на расширение производства или ухудшает свои финансовые показатели.

К числу особенностей деятельности акционерных обществ следует отнести то, что владение и управление организаций оказываются разделенными. Предприятие принадлежит акционерам, а те назначают совет директоров для управления ею от их лица.

Для решения стоящих перед ними задач организациям приходится привлекать денежные средства на различные сроки. Источником средств бывают прибыли организации или поступления от выпуска кратко-, средне- и долгосрочных финансовых инструментов.

Организации должны поддерживать определенный баланс между заемными и собственными средствами, не превышая, с одной стороны, допустимого уровня заимствования, а с другой – не допуская разводнения акционерного капитала в результате чрезмерного выпуска акций.

В случае если организация осуществляет заимствование, она обязана погасить долговое обязательство в соответствии с заранее определенным графиком.

Инвесторы предоставляют свои денежные средства тем, у кого есть потребность в капитале, в расчете на то, что деньги будут возвращены вместе с вознаграждением за их использование. Величина вознаграждения тесно связана с уровнем риска на рынке капитала.

Частые лица традиционно акции покупали с целью долгосрочного вложения средств. Частные инвесторы, как правило, соглашаются на низкий дивиденд в течение года, в случае если видят перспективу прироста капитала в результате развития организации (предприятия).

Сегодня, однако, основные держатели акций — это организации, такие как пенсионные фонды, страховые компании, паевые фонды и инвестиционные компании. Менеджеры этих организаций распоряжаются крупными суммами от имени большого число частных лиц, которые, участвуя в паевых или пенсионных фондах, являются косвенными инвесторами.

Каким же образом эмитенты, мобилизующие капитал, находят инвесторов, которые заинтересованы в надежном и прибыльном вложении капитала? На рынках акций действуют посредники – брокеры, дилеры и маркет-мейкеры, именно они сводят вместе покупателей и продавцов и обеспечивают заключение сделок, приносящих выгоду всем участникам, включая и самих посредников.

Передача денежных средств от инвесторов к эмитентам при выпуске акций происходит на первичном рынке или рынке новых эмиссий, как правило, посредниками. Акции не погашаются и акционерное общество фактически получает денежные средства на бессрочной основе. Путем продажи акций компании на фондовой бирже капитал мобилизуется на публичном рынке. Новые эмиссии такого рода называются первоначальным публичным предложением акций (Initial Public Offering – IPO, которые размещаются таким образом только при соблюдении эмитентами и посредниками определенных финансовых требований.

При этом основной объём биржевых сделок приходится не на рынке новых эмиссий (ᴛ.ᴇ. первичном рынке), а на вторичном рынке, где обращаются акции после их первоначального размещения.

Торговля на фондовых биржах определяется спросом и предложением равновесных цен на акции отдельной компании на которые влияют ее текущие и ожидаемые финансовые характеристики деятельности акционерных обществ. Динамика фондового рынка в целом определятся множеством событий на мировой и национальном рынках, включая уровень инфляции, процентные ставки, прирост валового внутреннего продукта.

В соответствие со ст. 2 ФЗ “О РЦБ” и ст.816 ГК РФ облигация– эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации (купона) либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

В переводе с латинского “облигация” буквально означает “обязательство”. Имеется в виду обязательство возмещения взятой в долг суммы, ᴛ.ᴇ. долговое обязательство.

Облигации выпускаются в форме займа капитала, и покупатель облигации выступает как кредитор, получая проценты на вложенный капитал в определенные заранее сроки, а по истечении срока облигации – ее номинальную стоимость.

Бурное развитие институтов финансового рынка в России в последние годы привело к накоплению значительного опыта выпуска различных видов облигаций российскими эмитентами. Спектр этих инструментов стремительно расширяется, так что мировой опыт технологий размещения данных ценных бумаг все больше становится российской реальностью.

Считается, что вложение средств в акции, ᴛ.ᴇ. вступление в долевое владение организацией, которая может оказаться нерентабельной, более рискованно, чем вложение в долговые инструменты. Именно в связи с этим владельцы акций рассчитывают на их более высокую доходность, складывающуюся из роста стоимости акций и выплачиваемых по ним дивидендов. При этом дивиденды порой бывают меньше ожидаемых, а то и вовсе не выплачиваются; бывает, что падает и стоимость акций. В худшем варианте, когда организация становится банкротом, инвестор может полностью лишиться своего первоначального капиталовложения.

На рынок долговых инструментов инвесторы идут в поисках более твердых гарантий или более предсказуемых выплат. Οʜᴎ кредитуют правительства или крупные международные компании, национальные компании в уверенности, что те не прекратят своего существования до истечения срока погашения и выполнят свои долговые обязательства. Вместе с тем, в случае ликвидации организации, долговые обязательства подлежат погашению до расчетов с акционерами. В обмен на такие гарантии инвесторы мирятся с более низкой доходностью, чем та͵ которую они могли бы иметь при более рискованных инвестициях в акции. В самой базе торговли акциями лежит риск. Здесь как нельзя уместно предостережение: ʼʼБудьте готовы к убыткам. Даже если Вы гений, Вы обречены иногда проигрыватьʼʼ. Инвестор может как получить доход, так и потерять все до последней копейки. Так как же инвестору оценить ту или иную компанию, прежде чем вкладывать в нее деньги? Информацию об организациях можно почерпнуть из их официальных сайтов и финансовых разделов газет. Также для анализа текущего состояния и данных за прошлые годы можно воспользоваться финансовой информацией аналитических компаний.

К сожалению, ни один источник не может дать совета͵ как гарантированно заработать миллион на рынке ценных бумаг за короткое время. В случае если бы существовал хоть бы один такой точный рецепт, то все профессиональные участники рынка были бы миллионерами

Тема 5. ʼʼВиды неэмиссионных ценных бумагʼʼ

5.1. Производные финансовые инструменты: области применения

Мировая экономическая наука не дает точного понятия производных ценных бумаг (деривативов)или, точнее,производных финансовых инструментов. Что же такое дериватив? На финансовых рынках под деривативами принято понимать следующее. Дериватив— ϶ᴛᴏ финансовый контракт между двумя или более сторонами, который основывается на будущей стоимости базового актива.

Первоначально деривативы были связаны с такими товарами как рис, луковицы тюльпанов и пшеницы. Товарно-сырьевая продукция является базовым активом деривативов и в наши дни, однако помимо этого базовым активом бывают практически любые финансовые индикаторы или финансовые инструменты. Так, существуют деривативы, основанные на долговых инструментах, процентных ставках, фондовых индексах, инструментах денежного рынка, валютах и даже других деривативных контрактах!

Наибольшее распространение получили следующие виды деривативов:

— форвардные контракты;

— фьючерсные контракты;

— опционные контракты;

— свопы.

Причины популярности рынка фьючерсов и опционов — широкие возможности срочного рынка для инвесторов, преследующих совершенно разные цели на финансовом рынке.

Одни участники фьючерсного рынка — спекулянты — получают прибыль на базе колебаний цен на акции без непосредственной купли-продажи самих акций, другие — хеджеры — стремятся избежать риска ценовой нестабильности.

Операции хеджирования интересны тем инвесторам, которые не гонятся за высокой доходностью, и которым важнее всего снижение ценовых рисков. Οʜᴎ руководствуются принципом: ʼʼНе жалейте о незаработанном, – всех денег не заработаешьʼʼ. Принцип хеджирования — заключить сделку на срочном рынке на поставку акций в будущем, зафиксировав цены сделки в момент покупки/продажи контракта. Стратегия хеджирования — пожертвовать возможностью получения выгоды от благоприятного изменения цены, с целью получения защиты от неблагоприятного изменения цены.

Спекулянты ищут возможность извлечения прибыли от повышения или понижения фьючерсных цен. Выигрыш или потеря в обоих случаях определяются разницей между ценой покупки и ценой продажи контракта.

Операции на срочном рынке являются более выгодными по сравнению с операциями на рынке базисного актива (к примеру, акций).

Это связано, во-первых, с «эффектом плеча» — прибыли и убытки в торговле фьючерсами многократно усилены применением так называемого рычага. Наличие рычага во фьючерсной торговле объясняется тем фактом, что только небольшая сумма денег (известная как начальная маржа) требуется для того, чтобы купить или продать фьючерсный контракт.

Во-вторых, одной из привлекательных особенностей фьючерсной торговли является одинаковая легкость, с которой можно получать прибыль как при снижении цены (продавая контракты), так и от повышения цены (покупая контракты).

И, в-третьих, на срочном рынке отсутствуют некоторые транзакционные издержки, возникающие при проведении операций на рынке акций (плата за использование кредитных ресурсов и оплата депозитарных и расчетных услуг). Более того, биржевые сборы по операциям со срочными контрактами существенно ниже аналогичных на рынке ценных бумаᴦ.

Деривативы в последнее время не сходят с первых полос международных финансовых изданий из-за их прямого отношения к скандальным убыткам и краху ряда организаций. Вместе с тем, торговля ими успешно ведется на протяжении столетий, а глобальный дневной оборот по операциям с производными инструментами в экономически развитых странах превышает оборот рынка базовых ценных бумаᴦ. Так может, торговля деривативами – удел лишь опытных профессиональных трейдеров?

Действительно, для оценки стоимости некоторых производных инструментов используются сложные математические модели, однако основные концепции и принципы, лежащие в базе деривативов и операций с ними, понять не так уж и трудно. Деривативы все более широко используются участниками рынка, включая правительства, финансовых директоров корпораций, дилеров и брокеров, а также индивидуальных инвесторов.

referatwork.ru

Понятие и виды андеррайтинга ценных бумаг. Функции андеррайтера. Андеррайтинговый (эмиссионный) синдикат

Министерство образования и науки Российской Федерации

ФГБОУ ВПО «Казанский Национальный Исследовательский Технический Университет им. А.Н. Туполева КАИ»

Зеленодольский институт машиностроения и информационных технологий

Кафедра Экономики и менеджмента

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: Производственный менеджмент

на тему: Понятие и виды андеррайтинга ценных бумаг. Функции андеррайтера. Андеррайтинговый (эмиссионный) синдикат.

Выполнил: |

студент группы 31671 |

Проверил: | Е.А. Романова ст. преподаватель кафедры экономики и менеджмента |

Зеленодольск 2013

СОДЕРЖАНИЕ

ВВЕДЕНИЕ | 3 |

ГЛАВА 1 ПОНЯТИЕ И ВИДЫ АНДЕРРАЙТИНГА ЦЕННЫХ БУМАГ. ФУНКЦИИ АНДЕРРАЙТЕРА. АНДЕРРАЙТИНГОВЫЙ (ЭМИССИОНЫЙ) СИНДИКАТ | 5 |

| 5 |

| 7 |

| 9 |

| 15 |

| 17 |

ЗАКЛЮЧЕНИЕ | 21 |

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ | 23 |

ВВЕДЕНИЕ

Память о недавних кризисах

и резких конъюнктурных колебаниях

все еще отпугивает от нашей страны

перспективных инвесторов. Для исправления

ситуации мало общей политической стабильности

и совершенствования

Фондовый рынок выступает связующим звеном для представителей финансовых структур и частных инвесторов, готовых разместить свой капитал в отраслях, нуждающихся в финансировании, и при создании надлежащих экономических предпосылок вкладывать его в долгосрочные проекты, капиталоемкие отрасли и объекты, требующие срочных финансовых вливаний в ситуации, когда экономику страны необходимо как можно скорее «снимать с нефтегазовой иглы» и переводить на инновационный путь развития.

Нужные для этого средства могут быть привлечены разными способами. В России чаще всего используются средства частных инвесторов, банковские кредиты или некий смешанный вариант.

И банки, и инвесторы крайне неохотно расстаются со своими средствами на длительный период и берут очень большие проценты, ссылаясь на значительные риски. Одним словом, процесс привлечения финансов для долгосрочных ресурсоемких исследований и внедрения их результатов в производство крайне затруднен.

Каков же выход из данной

ситуации? Проблема решается эмиссией

ценных бумаг предприятия (организации),

нуждающегося в финансировании. Можно,

конечно, попробовать сбыть их самому.

Однако практика показывает, что, не располагая

необходимой информацией и

Как показывает зарубежный

опыт, эмиссия ценных бумаг, прежде

всего акций и облигаций, занимает

важное место в структуре источников

финансирования корпораций. В развитых

странах совокупная стоимость (капитализация)

корпоративных облигаций

Новейшие тенденции на российском рынке ценных бумаг отражаются в изучении и внедрении наиболее эффективных финансовых инструментов, расширении перечня банковских услуг. Среди этих инструментов важное место занимает андеррайтинг.

Проблема необходимости

обоснования функций и

Целью данной работы является изучение понятия андерратинга, его сущности, функций и видов.

Для изучения данной темы следует выполнить следующие задачи:

- Изучение понятия и сущности андеррайтинга;

- Рассмотрение видов и функций андеррайтинга;

- Рассмотрение понятия андеррайтинговый синдикат;

- Выявления проблем, тенденций и перспектив развития андеррайтинга в России.

ГЛАВА 1 ПОНЯТИЕ И ВИДЫ АНДЕРРАЙТИНГА ЦЕННЫХ БУМАГ. ФУНКЦИИ АНДЕРРАЙТЕРА. АНДЕРРАЙТИНГОВЫЙ (ЭМИССИОНЫЙ) СИНДИКАТ

- Понятие и сущность андеррайтинга

Андеррайтинг как экономическая категория в отечественной научной и экономической литературе используются в трех разных контекстах. Во-первых, как способ продажи товаров, работ, услуг, например, по каталогу или периодических изданий – подписка на газеты, журналы. Во-вторых, на рынке ценных бумаг как деятельность инвестиционных посредников по гарантированному размещению займа или выпуска ценных бумаг на первичном рынке. В-третьих, в страховом бизнесе это процесс сбора сведений, их анализа обработки альтернатив решения принимать риск или нет, и если да, то, как страховать и его дальше размещать. В данной работе андеррайтинг рассматривается как категория рынка ценных бумаг.

Андеррайтингом выпуска ценных бумаг признается деятельность по совершению гражданско-правовых сделок по размещению ценных бумаг профессиональным участником от имени и за счет эмитента эмиссионных ценных бумаг или от своего имени и за счет эмитента, которая может сопровождаться принятием профессиональным участником обязательств по выкупу на свое имя и за свой счет части или всего объема размещаемого выпуска ценных бумаг.

Андеррайтинг – это хороший способ нивелировать негативные факторы, сдерживающие развитие рынка ценных бумаг в России (в частности, высокую общую нестабильность и инфляцию). Он совершенно необходим именно инновационным предприятиям и предпочтительнее обычного банковского кредита. Дело в том, что сейчас ставки по банковским кредитам для средних компаний могут достигать 15%, а с помощью выпуска корпоративных облигаций можно одолжить под 10-12% (первоклассным заемщикам кредиты и займы обходятся дешевле – соответственно 7,5% и 5,5%). Второе безусловное преимущество – это относительная свобода заемщика. Выпуск облигаций, в отличие от кредитов, не подразумевает залога активов или денежных потоков. Эмитент может использовать заемные средства по своему усмотрению. По мнению профессионалов, эмитенты потому и обращают внимание на облигации, что они лишены ряда недостатков, присущих банковскому кредитованию. Эмитентов привлекает рыночный характер ценообразования, отсутствие залогов, возможность управления собственным долгом, как посредством оферт, так и посредством проведения операций с собственными бумагами [2, с. 256-257].

Кроме того, андеррайтинг позволяет уменьшить величину инвестиционных рисков за счёт его перераспределения между несколькими инвесторами.

В процессе андеррайтинга можно найти инвесторов, которые искренне заинтересованы в развитии данной отрасли, проведении исследований или в выпуске новой продукции, что дает возможность установить долгие и плодотворные отношения на взаимовыгодных условиях (не всякая, даже дорогая, реклама способна обеспечить такие перспективы).

Если же свободных средств для того или иного инновационного проекта нет в достаточном количестве внутри страны, то андеррайтинг позволяет привлечь их из-за рубежа, без ущерба и ущемления национального производства. Ведь все технологии, рабочие места и продукты остаются здесь, а на расчетный счет иностранным инвесторам отчисляется только часть прибыли в виде дивидендов.

Если вы выходите на рынок с новой продукцией и нужно преодолеть так называемый входной барьер и выдержать конкуренцию, то именно андеррайтер помогает найти необходимые дополнительные средства.

Андеррайтинг предполагает применение ряда приемов, способствующих быстрому и эффективному размещению нового выпуска ценных бумаг: открытая продажа ценных бумаг, РR-кампания, маркетинг и конкретизация потребностей в эмиссии, определение условий размещения ценных бумаг для инвесторов. Цель проведения маркетинга состоит в том, чтобы с помощью соответствующих приемов создать превышение спроса на данные ценные бумаги над их предложением. Мировая практика свидетельствует об эффективности такой, например, процедуры, как «гастроли», назначение которой – обеспечить непосредственное ознакомление предполагаемых инвесторов с компанией-эмитентом, представленной ее высшими менеджерами.

В принципе андеррайтинг должен предоставлять эмитенту гарантию того, что в результате продажи ценных бумаг он получит как минимум определенную сумму денег. Это позволяет последнему быть уверенным, что все предлагаемое к выпуску количество ценных бумаг будет продано, а он – избавлен от трудоемких процедур.

- Функции и задачи андеррайтинга

Основными задачами, стоящими перед андеррайтером, являются:

- общее руководство процессом;

- усовершенствование организационной структуры эмитента;

- оценка конъюнктуры рынка для определения наиболее благоприятного момента выхода на рынок;

- содействие в подготовке инвестиционного меморандума и проспекта эмиссии;

- координация процесса знакомства компании с потенциальными инвесторами;

- консультации по определению объема эмиссии и доли свободного размещения, а также цены за акцию;

- организация и проведение процедуры размещения на фондовой бирже;

- помощь в формировании ликвидного вторичного рынка, выполняя тем самым функции market-maker и др [7, с 147-148].

Андеррайтер на рынке ценных бумаг – профессиональный участник рынка ценных бумаг, инвестиционная компания, банк и крупная брокерская фирма, осуществляющие андеррайтинг выпуска ценных бумаг и имеющие лицензии на осуществление брокерской и дилерской деятельности.

В международной практике

андеррайтер выполняет

1. Анализ эмитента –

оценка предложения эмитента, подтверждение

возможностей эмитента

Андеррайтеры ориентируются на компании, удовлетворяющие определенным показателям:

- компания имеет значительный потенциал будущего роста;

- компания работает на динамично развивающемся и платежеспособном рынке;

- компания обладает уникальным продуктом или услугой, которые пользуются повышенным спросом;

- у компании имеется сильная команда менеджеров, ориентированных на создание стоимости и ее приращение для акционеров;

- компания отличается ярко выраженными преимуществами перед конкурентами;

- компания способна продемонстрировать умение достигать поставленной цели, наличие ясной и четкой стратегии развития бизнеса;

- компания имеет четкую и прозрачную корпоративную структуру.

2. Подготовка эмиссии

– оказание помощи эмитенту

при установлении цели эмиссии,

3. Размещение ценных бумаг

– отчуждение ценных бумаг

их первым владельцам на

4. Послерыночная поддержка – поддержка курса размещенных ценных бумаг на вторичном рынке в течение года.

5. Аналитическая и

6. Организация субандеррайтинга, или институционального размещения [5, с. 214-216].

referat911.ru