FXRU ETF: Плюсы и минусы инвестирования — Finsovetnik.com

Что такое ETF FXRU?

ETF FXRU — это биржевой инвестиционный фонд, который торгуется на Московской бирже.

ETF фонды – это биржевые инвестиционные фонды, которые создают диверсифицированные портфели, а затем, подобно акционерным обществам, выпускают ценные бумаги, приобретая которые инвестор вкладывает в сбалансированный набор активов крупных российских или зарубежных компаний, входящих в портфель. Более подробно о том, что такое ETF, можете прочесть в нашей статье. На сегодняшний день на Московской бирже торгуется большое количество ETF и БПИФов, которые позволяют инвестировать в активы как российских, так и зарубежных компаний.

Вложение в ETF позволяет приобрести активы сразу нескольких компаний, тем самым диверсифицируя возможные риски. Если вы еще не знаете, что это такое, эта статья для вас: Что такое ETF и почему их можно сравнить с салатом Цезарь?

ETF FXRU — один из более чем 40 БПИФов и ETF, которые доступны на Московской бирже.

Общая информация о ETF FXRU

Название | |

|---|---|

| Тикер | FXRU |

| Состав | Долларовые еврооблигации российских эмитентов (от компании FinEx) |

| Управляющая компания | FinEx Funds plc |

| Цена, ₽ | 941,8 |

| Комиссия фонда, % в год | 0,50% |

| Активы, млн ₽ | 5918 |

| Средний объём торгов, штук в день | 28597 |

| Дата начала торгов на Мосбирже | 02.12.2013 |

| Средняя доходность с момента запуска, % годовых | 14,7% |

| Сайт | Ссылка |

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что входит в ETF FXRU?

FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU) — фонд, ориентированный на индекс российских корпоративных еврооблигаций EMRUS (Bloomberg Barclays). Инвестиции в FXRU защищают от девальвации рубля.

Управляющей компанией фонда является FinEx Investment Management LLP.

Наибольший суммарный вес в фонде занимают следующие сектора:

- энергетика;

- финансовый сектор;

- сырьё;

- промышленность и др.

С полным списком состава активов фонда FXRU можно ознакомиться по ссылке.

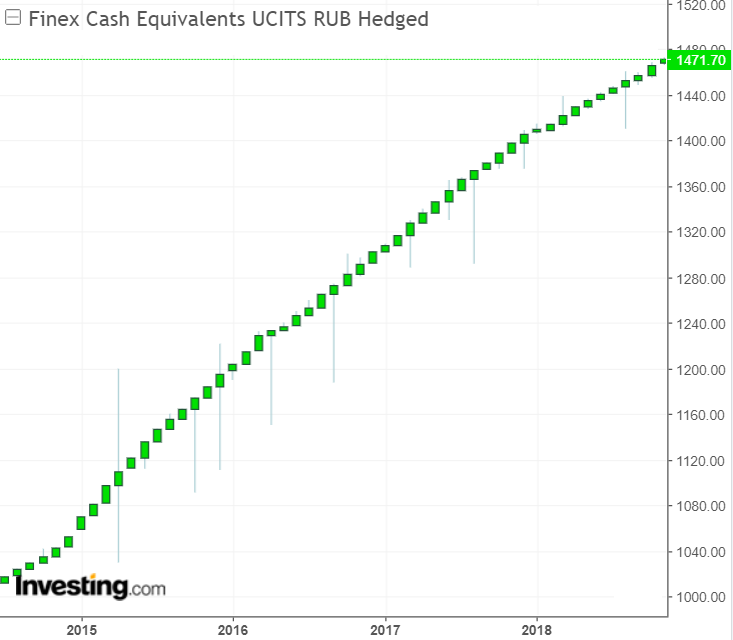

Динамика котировок ETF FXRU

ETF FXRU начал торги на Московской бирже 2 декабря 2013 года.

График котировок ETF FXRU

Как видно на графике котировки фонда на долгосрочном промежутке времени растут.

Не стоит забывать, что инвестиции в активы самых надежных компаний не могут быть полностью безрисковыми. На котировки могут оказывать влияние макро-факторы: ставки, инфляция и др. Не стоит забывать о возможных рисках.

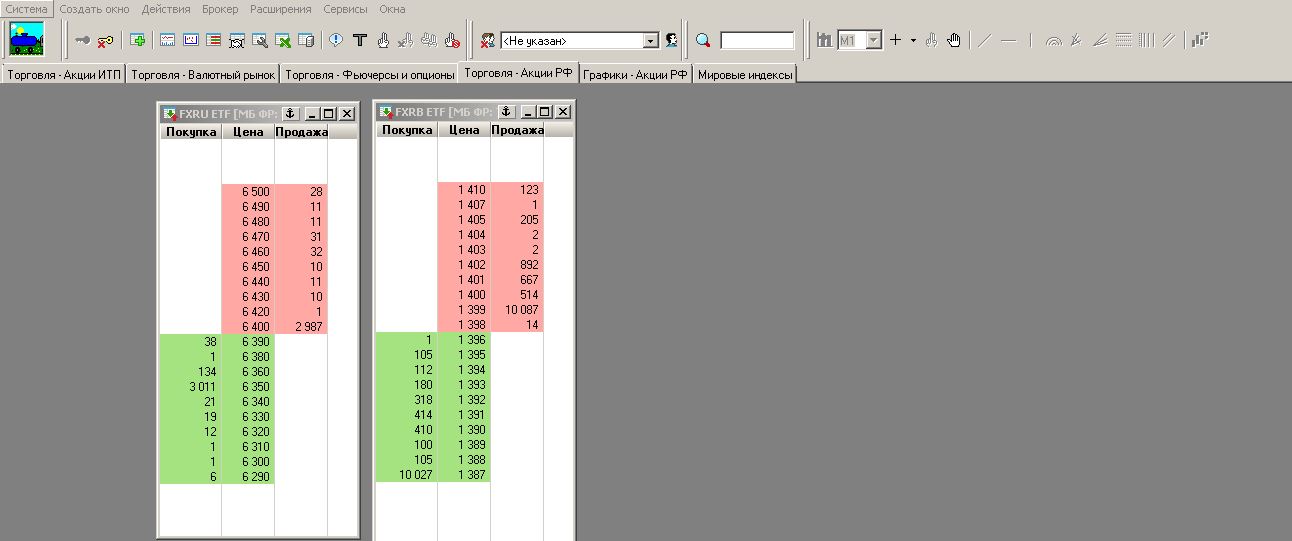

Как приобрести ETF FXRU?

ETF FXRU торгуется на Московской бирже в рублях. Таким образом, для инвестиций в фонд вам нужен брокерский счет с доступом на Московскую биржу. Открыть такой счет легко, доступ к Московской бирже предоставляет множество российских брокеров. Если у вас ещё нет брокерского счета, то советуем посмотреть рейтинг российских брокеров на нашем сайте. После открытия счета находите ETF по тикеру (FXRU) в мобильном приложении брокера или в терминале для компьютера и совершаете покупку, а в нужный момент — продажу.

ETF на еврооблигации, в отличие от самих еврооблигаций, могут свободно приобретаться всеми инвесторами за счет низкого порога входа.

Бесплатный бонус!

Бонус! Вам интересно, с чего начать инвестирование? Как инвестировать в акции компаний?

Подпишитесь на нашу бесплатную емейл-рассылку и получите бесплатно следующие материалы:

1. Список полезных ссылок по инвестициям

Список полезных ссылок по инвестициям

2. Базовое руководство по акциям для новичка

Также раз в 1-2 недели мы рассылаем наиболее интересные и полезные материалы, выходящие в блоге и на сайте.

Новости российских БПИФ и ETF. Ноябрь 2020

06 ноя 2020 Сергей Кикевич Все авторы

И снова новые фонды и «жесткая конкурентная борьба», приводящая к снижению комиссий среди БПИФ. В ноябре главным ньюсмейкером стала ВТБ Капитал. А количество БПИФ на рынке выросло до 31.

Новые инвестиционные фонды. Мода на еврооблигации

Среди новых БПИФ – только фонды на еврооблигации. Явление вполне закономерное. Ставки по банкам в евро – в среднем 0,3%. В долларах немного выше, но все равно мало кого удовлетворяют.

Фонды на индексы еврооблигаций уже были представлены на Мосбирже:

- SBCB – Сбербанк Индекс МосБиржи российских ликвидных еврооблигаций — TER 0,80%

- VTBU — Корпоративные российские еврооблигации смарт бета — TER 0,61%

- FXRU — Tradable Russian Corporate Bonds UCITS ETF (Еврооблигации российских эмитентов) – TER 0,5%

- RUSB — Russia-focused USD Eurobond UCITS ETF (ITI Корпоративные еврооблигации) — TER 0,5%

Посмотрим, что смогут предложить новые фонды.

VTBY. Иностранные и российские еврооблигации. Смарт-бета

ВТБ Капитал — это единственный пока фонд, которые предлагает не только российские, но и зарубежные еврооблигации из числа эмитентов развивающихся стран. Комиссия TER – 0,61%.

В корзине кроме России такие страны как Аргентина, Мексика, Индонезия, Греция, Китай, Турция и др. Вес российских ценных бумаг преобладает – примерно 50%.

Фонд следует новому индексу Индекс ВТБ Еврооблигации развивающихся рынков, номинированные в евро (VTBEUGEM). Индекс создан и поддерживается ВТБ и имеет историю с августа 2020. Все ценные бумаги инвестиционного качества. В корзине представлены бумаги с кредитным рейтингом не ниже BBB- по Fitch.

Отличительная черта VTBY – базовая валюта актива и валюта торгов. VTBY торгуется только в Евро. Его конкуренты SBCB, VTBU, FXRU, RUSB – в долларах США и рублях.

Стоимость пая VTBY на старте – всего 1 евро.

Чтобы можно было понять, чего ждать от VTBY, достаточно «прикинуть», что доходности к погашению ценных бумаг, входящих в корзину, находятся в пределах от 1 до 2%.

С другой стороны, фондов облигаций, номинированных в евро, на Мосбирже кроме VTBY и нового RCMB нет. Так что, если надо пристроить именно EUR, выбор невелик.

П.С. Что реально означает «Smart-Beta» в интерпретации ВТБ, не понятно. Возможно, это просто маркетинговый ход, плюс возможность проявлять активность управляющему, отклоняясь от состава индекса. У ВТБ это уже третий фонд Smart-Beta.

RCMB. Райффайзен – Еврооблигации

Это второй БПИФ УК Райффайзен. Суммарная комиссия (TER) — 0.8%. Столько же как у фонда еврооблигаций Сбера (SBCB). Отличие бенчмарка тоже чисто номинальное. У Сбера это Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10), а у Райффайзена — Индекс МосБиржи еврооблигаций (RUEURAIF).

Единственная значимая отличительная черта – это возможность покупки бумаг в евро или в долларах США. Бумаги RCMB торгуются сразу в двух стаканах – USD и EUR. Размер лота – 10 евро или 12 долларов.

Снижение комиссий

Хорошее снижение комиссий показала почти вся линейка фондов ВТБ.

В таблице старая и новая суммарная комиссия, учитывающая комиссию иностранного ETF:

|

Тикер БПИФ |

Старая комиссия |

Новая комиссия |

|

VTBX |

0,78% |

0,69% |

|

VTBA |

|

0,88% |

|

VTBE |

0,98% |

0,89% |

|

VTBB |

0,80% |

0,71% |

|

VTBU |

0,70% |

0,61% |

|

VTBG |

0,79% |

0,66% |

Физическое золото

В ноябре VTBG перешел на физическую репликацию золота. Таким образом этот фонд стал первым из российских фондов, инвестирующих в физическое золото. Справедливости ради, стоит отметить, что попытки создания ОПИФ с физическим золотом уже были, но они не были успешными. Будем надеяться, что у ВТБ это получится. Хранение золотых слитков осуществляется непосредственно в Москве в хранилищах ВТБ.

Таким образом этот фонд стал первым из российских фондов, инвестирующих в физическое золото. Справедливости ради, стоит отметить, что попытки создания ОПИФ с физическим золотом уже были, но они не были успешными. Будем надеяться, что у ВТБ это получится. Хранение золотых слитков осуществляется непосредственно в Москве в хранилищах ВТБ.

Интересно, что УК ВТБ Капитал подняла TER VTBG c 0,39% до 0,66%, но суммарная комиссия с учетом отсутствия издержек зарубежного фонда снизилась c 0,79% до 0,66%.

О переходе на физическую репликацию также заявили в управляющей компании ФинЭкс (FXGD). Для них это возврат к прошлому опыту. FXGD создавался именно как фонд физического золота. Получится ли у них оставить текущую комиссию на уровне 0,45%?

О желании создания фонда физического золота недавно заявлял и Сбербанк.

Сравнение фондов ETF на еврооблигации Российских компаний

Сегодня на Московской бирже можно приобрести 6 ETF на еврооблигации российских компаний. Еврооблигации, или евробонды, представляют собой ценные бумаги, выпущенные Российскими эмитентами. Но, в отличие от обычных облигаций, они номинированы в валюте. В основном, это доллары и евро. Как правило, номинал одной облигации составляет 1000 долларов или евро. Поэтому для инвесторов, в том числе начинающих, порог входа в данный финансовый инструмент является достаточно высоким. Однако, существует отличная возможность – купить фонд еврооблигаций, или ETF. Рассмотрим ETF (фонды) на Российские еврооблигации в долларах и евро, доступные к покупке на московской бирже.

Еврооблигации, или евробонды, представляют собой ценные бумаги, выпущенные Российскими эмитентами. Но, в отличие от обычных облигаций, они номинированы в валюте. В основном, это доллары и евро. Как правило, номинал одной облигации составляет 1000 долларов или евро. Поэтому для инвесторов, в том числе начинающих, порог входа в данный финансовый инструмент является достаточно высоким. Однако, существует отличная возможность – купить фонд еврооблигаций, или ETF. Рассмотрим ETF (фонды) на Российские еврооблигации в долларах и евро, доступные к покупке на московской бирже.

ETF на еврооблигации FXRU от Finex

Данный фонд представляет собой ETF на еврооблигации российских компаний. Большинство облигаций из состава FXRU номинированы в долларах. Поэтому валюта фонда – USD, однако купить его можно и в рублях.

Как и рассмотренные ниже бумаги, FXRU можно рассматривать как хорошую альтернативу валютному депозиту.

Купоны по облигациям реинвестируются. Сбор управляющей компании заявлен в 0,5%. Всего в составе фонда насчитывается 25 бумаг.

Всего в составе фонда насчитывается 25 бумаг.

Состав фонда FXRU ETF (10 самых крупных составляющих):

- Сбербанк-14-2022-евро — 7.06%

- Газпром нефть-05-23-евро — 5.84%

- Лукойл-11-2023-евро — 5.35%

- Банк ВТБ-35-2022-евро — 5.20%

- Газпром-60-2025-евро — 5.14%

- Газпром нефть-03-22-евро — 5.12%

- Газпром-56-2024-евро — 5.09%

- Газпром-48-2023-евро — 5.03%

- ВЭБ.РФ-3-2025-евр — 4.98%

- ВЭБ.РФ-10-2023-ев — 4.98%

Здесь и далее сравним доходность фонда с индексом Московской биржи российских ликвидных еврооблигаций (RUEU10):

Сравнение FXRU с индексом RUEU10ETF на еврооблигации FXRB от Finex

Данный фонд – это тот же FXRU, только с рублевым хеджированием. Хеджирование позволяет защитить инвестиции от негативного изменения курсов валют. Простыми словами, при укреплении рубля относительно доллара, мы не понесем убытков. Валютная доходность по данному инструменту преобразуется в рублевую. Торгуется в российских рублях.

Фонд FXRB ETF можно рассматривать как альтернативу рублевому депозиту.

Состав фонд FXRB ETF от Finex не отличается от состава FXRU. Купоны реинвестируются, однако комиссия управляющей компании составляет 0,95%. Сравнивать доходность фонда с индексом RUEU10 некорректно, так как они номинированы в разных валютах.

График доходности FXRBETF на еврооблигации RUSB от ITI FUNDS

RUSB ETF от ITI FUNDS также инвестирует в Российские еврооблигации. Однако, он отслеживает индекс ITI Funds Russia-focused USD Eurobond от Solactive. Купоны реинвестируются. Комиссия составляет 0,5%, валюта фонда – USD.

Состав фонда RUSB ETF от ITI FUNDS (10 самых крупных составляющих):

- Газпром-18-2037-евро — 9.16%

- Россия-2043 — 9.08%

- Россия-2042 — 8.71%

- ВЭБ.РФ-10-2023-ев — 7.15%

- Россия-2023 — 7.13%

- НорНикель-4-2022-евро — 7.06%

- Газпром-15-2022-евро — 6.96%

- Россия-2022 — 6.75%

- Газпром нефть-03-22-евро — 6.72%

- Сбербанк-11-1-2022-евро — 6.

72%

72%

Фонд еврооблигаций SBCB БПИФ от Сбербанка

SBCB также покупает Российские евробонды. Выплаты по облигациям из состава реинвестируются. Стоимость содержания фонда оценивается в 0,8%. В составе фонда всего 10 ликвидных государственных и корпоративных ценных бумаг. Около 5% состава в настоящее время составляют денежные средства.

Состав фонда SBCB БПИФ от Сбербанка:

- Россия-2023 — 12.92%

- Газпром-59-2030-евро — 11.99%

- Роснефть-2-2022-евро — 11.93%

- Газпром нефть-05-23-евро — 11.41%

- Сбербанк-11-1-2022-евро — 10.67%

- ВЭБ.РФ-3-2025-евр — 8.15%

- Лукойл-12-2026-евро — 7.58%

- НорНикель-5-2023-евро — 7.11%

- Новатэк-05-2022-евро — 7.05%

- Совкомфлот-2023-евро — 6.42%

Фонд еврооблигаций RCMB БПИФ от Райффайзенбанка

RCMB отслеживает индекс ликвидных еврооблигаций Московской биржи RUEU10. За управление придется отдавать 0,8% ежегодно. Данных о точном составе данного фонда нет. Также, фонд был создан осенью 2020 года, поэтому его динамику оценить пока достаточно сложно.

Данных о точном составе данного фонда нет. Также, фонд был создан осенью 2020 года, поэтому его динамику оценить пока достаточно сложно.

Фонд еврооблигаций VTBU БПИФ от ВТБ

Фонд VTBU инвестирует в Российские корпоративные еврооблигации. В его состав входит 33 ценные бумаги. Комиссия фонда составляет 0,61%, купоны реинвестируются.

Состав фонда VTBU БПИФ от ВТБ (10 самых крупных составляющих):

- Роснефть-2-2022-евро — 5.51%

- НорНикель-4-2022-евро — 5.18%

- Денежные средства — 4.22%

- Совкомфлот-2023-евро — 4.02%

- Evraz-13-2024-евро — 3.89%

- Новатэк-05-2022-евро — 3.72%

- Газпром нефть-05-23-евро — 3.56%

- ВЭБ.РФ-3-2025-евр — 3.54%

- СИБУР Холдинг-3-2024-евро — 3.37%

- Сбербанк-14-2022-евро — 3.37%

Выводы

Все рассмотренные фонды можно купить у Российских брокеров на бирже. ETF FXRB имеет рублевое хеджирование, поэтому его доходность представлена только в Российской валюте. Данную бумагу можно рассматривать как альтернативу депозиту с доходностью 6-7% годовых. Но, высокой прибыли при укреплении рубля по данному инструменту ожидать не стоит. Доходность остальных фондов представлена в долларах США. Самые важные параметры фондов представлены в таблице:

Данную бумагу можно рассматривать как альтернативу депозиту с доходностью 6-7% годовых. Но, высокой прибыли при укреплении рубля по данному инструменту ожидать не стоит. Доходность остальных фондов представлена в долларах США. Самые важные параметры фондов представлены в таблице:

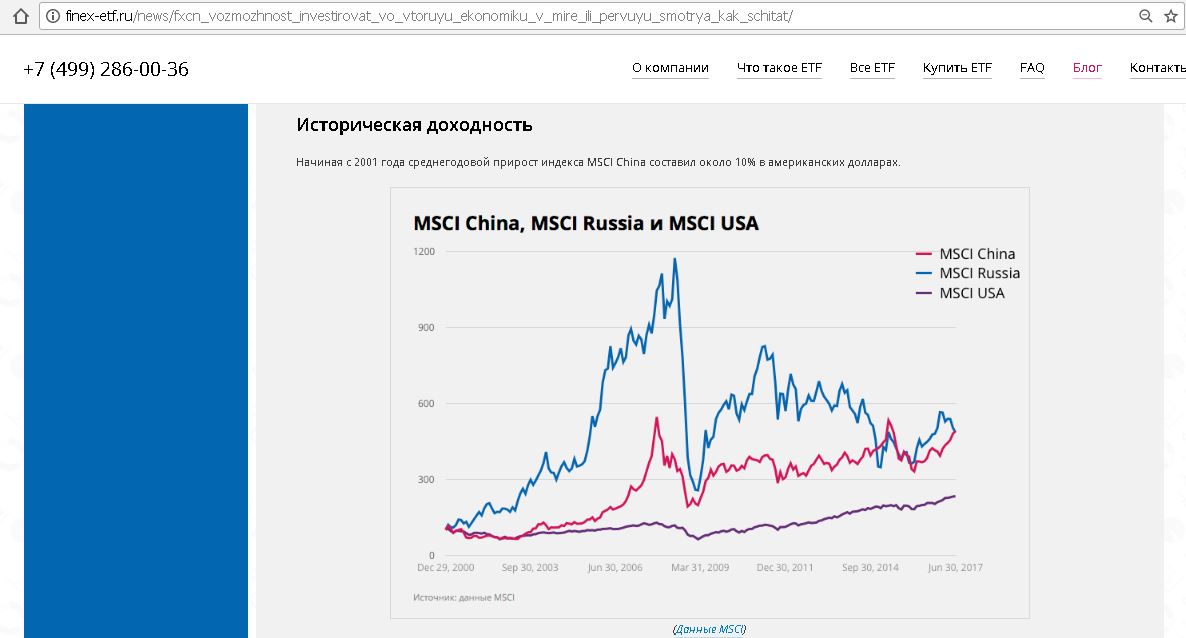

Согласно таблице, наибольшая доходность в USD у фондов RUSB и VTBU. RUSB – иностранная ценная бумага, зарегистрирована в Люксембурге. Поэтому, для снижения рисков, можно купить оба из этих фондов. Также, комиссия этих фондов ниже, чем у Сбербанка и Райффайзенбанка. С учетом того, что за прошедший год курс рубля сильно упал, доходность этих бумаг превышает 25%. Также, если рассматривать, к примеру, цену ETF FXRU за прошедшие 5 лет, то мы получаем среднегодовую доходность около 7% в USD.

Можно сказать, что ETF на российские облигации – инструмент с фиксированной доходностью в долларах США. Конечно, стоимость самих облигаций меняется, но по динамике цены фондов все же можно судить о будущей прибыли. Поэтому, можно рекомендовать данные бумаги как альтернативу валютному счету. Тем более, доходность по таким депозитам в настоящее время близка к 0.

Тем более, доходность по таким депозитам в настоящее время близка к 0.

Сравнение наших ETF на облигации: oppositus — LiveJournal

Итак, на Мосбирже есть три облигационных ETF. Давайте их сравним. Но это ни в коем случае не инвестиционная рекомендация! :-РНачнем с RUSB — ETF от ITI Funds. Что мы про него знаем? Я — почти ничего, и узнать не смог. 🙁

1. Бенчмарк: индекс ITIEURBD. Я этот индекс не нашел (может быть плохо искал). Скорее всего, это приватный индекс, который не публикуется в общем доступе.

3. Комиссии: 0.5%

4. Информационная справка: https://itifunds-etf.com/docs/ITI_Funds_ETFs_RUSB(ru).pdf

Итого, про RUSB по большому счету мне ничего не известно. Если вы знаете — дайте ссылку в комментариях. Так как торгуется инструмент недавно, и значений индекса-бенчмарка тоже нет, то я его даже с другими сравнить не могу. На этом о RUSB всё.

На этом о RUSB всё.

Реально я смог сравнить FXRU и SBCB (да и то не его самого, а индекс).

FXRU:

1. Бенчмарк: индекс BERUTRUU. Я этот индекс не опять нашел (может быть плохо искал). При этом я его уже раньше искал, и тоже не нашел. Скорее всего, это приватный индекс, который не публикуется в общем доступе.

2. Состав фонда: есть на сайте. Информация регулярно обновляется.

3. Комиссии: 0.5% по FXRU и 0.95% по FXRB. Это одна и та же ETF, только FXRB не зависит от курса доллара, а FXRU — зависит.

4. Информационная справка: https://finexetf.ru/api/files/docx/finex_etf_IE00BD5Fh313_11_02_2019.pdf

SBCB:

1. Бенчмарк: индекс RUE10 на Мосбирже.

2. Состав фонда: есть на сайте. Состав индекса на Мосбирже смотреть не удобно.

3. Комиссии: 0.8%.

4. Информационная справка: https://www.sberbank-am.ru/individuals/etf/etf-eurobonds/

Сравнение. По каждой бумаге из портфеля я посмотрел ее рейтинг S&P. Для тех, кого S&P не рейтингует — я взял рейтинг Fitch. Сначала хотел посмотреть Fitch полностью, и еще и Moody’s — но это реально много времени отнимает. А рейтинги различаются максимум на 1 ступень (а скорее всего одинаковые).

Сначала хотел посмотреть Fitch полностью, и еще и Moody’s — но это реально много времени отнимает. А рейтинги различаются максимум на 1 ступень (а скорее всего одинаковые).

FXRU SBCB RUSB

Бумаг в портфеле: 27 10 21

Риск портфеля: ?

BBB 11,70% 23,30%

BBB- 57,09% 63,80%

BB+ 22,45% 5,70%

BB 5,16% 7,10%

B- 3,58% -Состав фондов на сегодня:

[Расходитесь, граждане, тут нет ничего интересного!]

FXRU:

Позиция/Бумага Вес в портфеле S&P Fitch

1 GAZPRU 6.51 03/07/22 5,57% BBB-

2 SBERRU 5 1/8 10/29/22 4,88% - BB+

3 ROSNRM 4.199 03/06/22 4,83% BBB-

4 GAZPRU 3 1/8 11/17/23 4,70% BBB-

5 VEBBNK 6.902 07/09/20 4,61% BBB-

6 LUKOIL 4.563 04/24/23 4,52% BBB

7 GMKNRM 6 5/8 10/14/22 4,43% BBB-

8 VIP 5. 95 02/13/23 4,35% - BB+

9 GMKNRM 5.55 10/28/20 4,24% BBB

10 NVTKRM 4.422 12/13/22 4,08% BBB

11 GAZPRU 4.95 07/19/22 4,03% BBB-

12 SBERRU 6 1/8 02/07/22 3,88% - BB+

13 ALFARU 7 3/4 04/28/21 3,70% BB+

14 SIBNEF 4 3/8 09/19/22 3,66% BBB-

15 VTB 6.95 10/17/22 3,58% B-

16 RURAIL 3.3744 05/20/21 3,52% BBB-

17 VEBBNK 5.942 11/21/23 3,29% BBB-

18 RURAIL 5.7 04/05/22 3,21% BBB-

19 VIP 7 1/4 04/26/23 3,13% - BB+

20 LUKOIL 6 1/8 11/09/20 3,10% BBB

21 CHMFRU 5.9 10/17/22 3,02% BBB-

22 PHORRU 3.95 11/03/21 3,00% BBB-

23 VEBBNK 6.025 07/05/22 2,86% BBB-

24 EVRAZ 8 1/4 01/28/21 2,69% BB

25 SBERRU 5.717 06/16/21 2,51% - BB+

26 EVRAZ 5 3/8 03/20/23 2,47% BB

27 VTB 6.

95 02/13/23 4,35% - BB+

9 GMKNRM 5.55 10/28/20 4,24% BBB

10 NVTKRM 4.422 12/13/22 4,08% BBB

11 GAZPRU 4.95 07/19/22 4,03% BBB-

12 SBERRU 6 1/8 02/07/22 3,88% - BB+

13 ALFARU 7 3/4 04/28/21 3,70% BB+

14 SIBNEF 4 3/8 09/19/22 3,66% BBB-

15 VTB 6.95 10/17/22 3,58% B-

16 RURAIL 3.3744 05/20/21 3,52% BBB-

17 VEBBNK 5.942 11/21/23 3,29% BBB-

18 RURAIL 5.7 04/05/22 3,21% BBB-

19 VIP 7 1/4 04/26/23 3,13% - BB+

20 LUKOIL 6 1/8 11/09/20 3,10% BBB

21 CHMFRU 5.9 10/17/22 3,02% BBB-

22 PHORRU 3.95 11/03/21 3,00% BBB-

23 VEBBNK 6.025 07/05/22 2,86% BBB-

24 EVRAZ 8 1/4 01/28/21 2,69% BB

25 SBERRU 5.717 06/16/21 2,51% - BB+

26 EVRAZ 5 3/8 03/20/23 2,47% BB

27 VTB 6. 551 10/13/20 2,12% BBB-

SBCB:

Позиция/Бумага Вес в портфеле S&P

1 Роснефть, 2022 15,00% BBB-

2 Газпром нефть, 2023 14,70% BBB-

3 Россия, 2028 14,00% BBB

4 Алроса, 2020 10,00% BBB-

5 ВТБ, 2020 9,80% BBB-

6 Лукойл, 2026 9,30% BBB

7 Ceверсталь, 2022 7,40% BBB-

8 Евраз,2023 7,10% BB

9 Газпром, 2027 6,90% BBB-

10 БК Евразия, 2020 5,70% BB+

551 10/13/20 2,12% BBB-

SBCB:

Позиция/Бумага Вес в портфеле S&P

1 Роснефть, 2022 15,00% BBB-

2 Газпром нефть, 2023 14,70% BBB-

3 Россия, 2028 14,00% BBB

4 Алроса, 2020 10,00% BBB-

5 ВТБ, 2020 9,80% BBB-

6 Лукойл, 2026 9,30% BBB

7 Ceверсталь, 2022 7,40% BBB-

8 Евраз,2023 7,10% BB

9 Газпром, 2027 6,90% BBB-

10 БК Евразия, 2020 5,70% BB+Теперь перейдем к графикам. Сам инструмент SBCB торгуется неделю. Значит, для сравнения нужно брать индекс-бенчмарк. Индекс RUE10 — долларовый. Значит, нужно взять также долларовый FXRU. Но, чтобы не делить потом цену на курс доллара, я взял данные по FXRU.LN — по торгам на Лондонской бирже. Данные с Yahoo.Finance. Были небольшие проблемы, когда я совмещал RUE10 и FXRU.LN — не совпадали праздники, и некоторых цен по FXRU не было в исходных данных. В результате график FXRU выглядит не так, как должен быть на самом деле.

Были небольшие проблемы, когда я совмещал RUE10 и FXRU.LN — не совпадали праздники, и некоторых цен по FXRU не было в исходных данных. В результате график FXRU выглядит не так, как должен быть на самом деле.

Доходность % годовых у индекса RUE10 получилась 3,89%, у FXRU 4,22%. Это в долларах.

Волатильность (по дневным доходностям), соответственно, 0,25% и 0,24%. Но! По FXRU данных не хватает, часто торгов не было, цена не менялась. Это снизило расчетную волатильность. На самом деле у FXRU волатильность должна быть больше, чем 0,24%.

Корреляция между RUE10 и FXRU: 94,65%. На самом деле больше — такое значение из-за того, у FXRU низкая ликвидность в Лондоне.

Вот такие пироги. Выводы:

RUSB от ITI Funds. Я не понимаю этот инструмент — ни индекса, ни состава, ни рисков. История торгов пока слишком короткая, никаких выводов из истории еще нельзя сделать. Значит, действуем по заветам дедушки Баффета: «Если вы чего-то не понимаете — просто не делайте этого. » Итого, я в их сторону не смотрю.

» Итого, я в их сторону не смотрю.

FXRU от Finex. Самый диверсифицированный фонд. Широкая диверсификация дает Финексу плюс в получении roll yield (дополнительная доходность при роллировании облигаций). При этом портфель рисковее, чем у Сбербанка. Но по этой причине и доходнее. Также большой плюс в том, что есть инструмент FXRB, который не зависит от курса доллара и дает доходность в рублях. Также обратите внимание на что, FXRU — это инструмент, по которому Финекс берет комиссию в 0.5% годовых. А на графике — индекс RUE10, который чисто расчетный. А у инструмента SBCB, который реально торгуется, есть комиссия 0.8% годовых. То есть FXRU обгонит SBCB больше, чем обогнал индекс. При прочих равных можно ожидать доходность по SBCB в 3,1% годовых, а по FXRU в 4.2% годовых (в долларах) — на 1-1.2 % годовых больше.

SBCB от Сбербанка. Самый «Сбербанк-style» среди фондов! Самый надежный, самый понятный, и (предположительно!) самый низкодоходный. Минус в том, что цена ETF зависит от курса доллара. Он не подойдет тем, кто не хочет брать на себя валютные риски.

Он не подойдет тем, кто не хочет брать на себя валютные риски.

На мой взгляд, Финекс выглядит лучше Сбербанка. Сбербанк выигрывает как менее рисковый инструмент, особенно с точки зрения риска самого Сбербанка. Но фонд Финекса продуманнее и доходнее.

Интегрированный механизм свободного хода FXRU — RINGSPANN — Каталоги в формате PDF | Техническая документация

Встроенные муфты свободного хода FXR… для прикручивания к забое с отрывом обоймы X и ограничением крутящего момента. Применение в качестве ➧ Блокиратора обратного хода для непрерывных конвейерных установок с несколькими приводами, в которых каждый привод оборудован блокиратором обратного хода. Редуктор Головной шкив Блокиратор обратного хода с ограничением крутящего момента Интегрированные муфты свободного хода FXR… — это муфты свободного хода без опоры подшипника и с подъемным механизмом X.Они состоят из встроенного механизма свободного хода FXM (см. Стр. 60–65) с дополнительным ограничителем крутящего момента. Подъемная пружина X обеспечивает работу без износа на выбеге, когда внутреннее кольцо вращается с высокой скоростью. В конвейерных установках непрерывного действия с несколькими приводами важно учитывать проблему неравномерного распределения обратного момента на отдельные приводы и ограничители обратного хода. Как только установка останавливается, весь обратный крутящий момент прилагается в основном к одному ограничителю обратного хода из-за различий в люфте и эластичности задействованных приводов.В установках, оборудованных блокираторами обратного хода без ограничителей крутящего момента, отдельные редукторы и соответствующие ограничители обратного хода должны быть спроектированы таким образом, чтобы выдерживать весь обратный крутящий момент конвейерной установки в целях обеспечения безопасности. Проблема неравномерного распределения обратного крутящего момента решается применением блокираторов обратного хода FXR… с ограничением крутящего момента. Ограничитель крутящего момента, встроенный в блокиратор обратного хода, временно проскальзывает при превышении заданного крутящего момента, пока другие блокираторы обратного хода не сработают последовательно.

Подъемная пружина X обеспечивает работу без износа на выбеге, когда внутреннее кольцо вращается с высокой скоростью. В конвейерных установках непрерывного действия с несколькими приводами важно учитывать проблему неравномерного распределения обратного момента на отдельные приводы и ограничители обратного хода. Как только установка останавливается, весь обратный крутящий момент прилагается в основном к одному ограничителю обратного хода из-за различий в люфте и эластичности задействованных приводов.В установках, оборудованных блокираторами обратного хода без ограничителей крутящего момента, отдельные редукторы и соответствующие ограничители обратного хода должны быть спроектированы таким образом, чтобы выдерживать весь обратный крутящий момент конвейерной установки в целях обеспечения безопасности. Проблема неравномерного распределения обратного крутящего момента решается применением блокираторов обратного хода FXR… с ограничением крутящего момента. Ограничитель крутящего момента, встроенный в блокиратор обратного хода, временно проскальзывает при превышении заданного крутящего момента, пока другие блокираторы обратного хода не сработают последовательно. Таким образом, весь обратный крутящий момент конвейерной установки распределяется на отдельные редукторы и блокираторы обратного хода. Кроме того, уменьшаются динамические пиковые крутящие моменты, возникающие во время процесса блокировки, тем самым защищая редукторы от разрушительных пиковых крутящих моментов. По этой причине использование ограничителей обратного хода FXR… с ограничением крутящего момента в конвейерных установках непрерывного действия с несколькими приводами позволяет применять редукторы меньших размеров. Блокиратор обратного хода с ограничением крутящего момента Конвейерная лента Схема привода наклонного конвейера с двойным приводом 68-2 • Защита редукторов от перегрузки за счет неравномерного распределения нагрузки в многоприводных приводах • Защита редукторов от динамических пиковых крутящих моментов во время процесса блокировки • Редукторы меньшего размера могут использоваться без отрицательно влияет на безопасность • Защита ограничителей обратного хода, так как динамические пиковые крутящие моменты уменьшаются в темпе

Таким образом, весь обратный крутящий момент конвейерной установки распределяется на отдельные редукторы и блокираторы обратного хода. Кроме того, уменьшаются динамические пиковые крутящие моменты, возникающие во время процесса блокировки, тем самым защищая редукторы от разрушительных пиковых крутящих моментов. По этой причине использование ограничителей обратного хода FXR… с ограничением крутящего момента в конвейерных установках непрерывного действия с несколькими приводами позволяет применять редукторы меньших размеров. Блокиратор обратного хода с ограничением крутящего момента Конвейерная лента Схема привода наклонного конвейера с двойным приводом 68-2 • Защита редукторов от перегрузки за счет неравномерного распределения нагрузки в многоприводных приводах • Защита редукторов от динамических пиковых крутящих моментов во время процесса блокировки • Редукторы меньшего размера могут использоваться без отрицательно влияет на безопасность • Защита ограничителей обратного хода, так как динамические пиковые крутящие моменты уменьшаются в темпе

Страница не найдена | justETF

Официальное уведомление

Содержание этого веб-сайта предназначено только для пользователей, которым можно назначить

группе пользователей, описанной ниже и принимающих перечисленные условия

ниже. Обязательно ознакомьтесь со следующими юридическими примечаниями и условиями.

а также общие юридические термины

(доступно только на немецком языке) и наши правила конфиденциальности данных

(доступно только на немецком языке) внимательно.

Обязательно ознакомьтесь со следующими юридическими примечаниями и условиями.

а также общие юридические термины

(доступно только на немецком языке) и наши правила конфиденциальности данных

(доступно только на немецком языке) внимательно.

I. Ограничение группы пользователей

1. Общие

Информация о продуктах, перечисленных на этом веб-сайте, предназначена исключительно для у пользователей, для которых нет юридических ограничений на покупку таких товаров.

2. Ограничение по национальности и членство в другой юридической группе

Информация на этом веб-сайте не предназначена для людей из стран, в которых публикация и доступ к этим данным не разрешены в результате их гражданство, место жительства или другие юридические причины (например, по причинам надзорное право, особенно торговое). Информация просто нацелена на людей из указанных стран регистрации.

Важная информация для граждан США:

Этот веб-сайт не предназначен для граждан США. Гражданам США запрещено доступ к данным на этом веб-сайте. Ни один из продуктов, перечисленных на этом сайте сайт доступен для граждан США. Любые описанные услуги не предназначены для граждан США.

«граждан США»:

- Граждане Соединенных Штатов Америки (независимо от места жительства),

- Граждане других стран с текущим местом жительства в Соединенных Штатах Америки,

- Будущие или существующие компании и организации, организованные в соответствии с законодательством правила федерального штата, территории или собственности Соединенных Штатов Америки

- Активы и трасты, подпадающие под действие законодательства Соединенных Штатов Америки.

Также делается ссылка на определение Положения S в Законе США о ценных бумагах 1933 года.

Внимание:

Данные или материалы на этом веб-сайте не предназначены и не предназначены для жителей США. Количество человек в США:

- Резиденты США

- жителей других стран, временно находящихся в США

- любое партнерство, корпорация или юридическое лицо, организованное или существующее в рамках законы Соединенных Штатов Америки или любого штата, территории или владения,

- любое имущество или траст, на которое распространяется налоговое законодательство США

Для получения дополнительной информации см. Определение Положения S U.S. Закон о ценных бумагах 1933 года.

Данные или материалы на этом веб-сайте не являются предложением о предоставлении или ходатайством любого предложения о покупке или продаже товаров или услуг в Соединенных Штатах Америки. Ни один гражданин США не может приобретать какие-либо продукты или услуги, описанные на этом веб-сайте.

II. Специальная информация для частных лиц

1. Возможность инвестирования в фонд

Информация о продукте, представленная на веб-сайте, может относиться к продуктам, которые могут не подходить вам как потенциальному инвестору и, следовательно, не подходить.По этой причине вам следует получить подробную консультацию, прежде чем принимать решение об инвестировании. Ни при каких обстоятельствах вы не должны принимать инвестиционное решение на основе информация предоставлена здесь.

2. Определение институционального / профессионального инвестора и частного инвестора как пользователей

«Институциональные инвесторы» — это такие пользователи веб-сайта, которые классифицируются как профессиональные клиенты согласно Закону о торговле ценными бумагами Германии (WpHG).Таким образом, можно предположить, что у вас достаточно опыта, знаний и специальные знания в отношении инвестирования в финансовые инструменты и может надлежащим образом оценить связанные риски. Такие профессиональные клиенты согласно определению Закона о торговле ценными бумагами Германии (WpHG), следовательно,

1. Компании, составляющие

- Компании по обслуживанию ценных бумаг,

- Другие уполномоченные или контролируемые финансовые учреждения,

- Страховые компании,

- Организации совместного инвестирования и их управляющие компании,

- Пенсионные фонды и их управляющие компании,

- Компании, торгующие деривативами,

- Торговцы фондового рынка и торговцы производными финансовыми инструментами,

- Прочие институциональные инвесторы, основная деятельность которых не регистрируется указанными выше лицами.

Подлежит разрешению или контролю внутри страны или за рубежом для работы на финансовых рынках;

2. Компании, которые не подлежат разрешению или надзору, превышают по крайней мере две из следующих трех характеристик:

- 20 000 000 евро, итого балансовая стоимость

- € 40,000,000 оборот,

- € 2000000 собственных средств;

3. Национальные и региональные органы власти и управления государственного долга;

4.Центральные банки, международные и межгосударственные организации, такие как Всемирный банк, Международный валютный фонд, Европейский центральный банк, Европейский инвестиционный банк и другие сопоставимые международные организации;

5. Другие институциональные инвесторы, не требующие авторизации или надзор, основной деятельностью которого является инвестирование в финансовые инструменты и организации, занимающиеся секьюритизацией активов и другими финансовыми операциями.

Частные инвесторы — это пользователи, которые не классифицируются как профессиональные клиенты согласно определению WpHG.

III. Информация / Нет предложений

Информация, опубликованная на веб-сайте, не является предложением или запрос на покупку или продажу товаров, описанных на веб-сайте. Нет намерение совершить юридическую сделку. Информация опубликована на веб-сайте не является обязательным и используется только для предоставления информации. В информация предоставляется исключительно для личного пользования. Информация об этом Сайт не является помощником в принятии решений по экономическим, юридическим, налоговым вопросам. или другие консультационные вопросы, а также инвестиции или другие решения не должны сделано исключительно на основании этой информации.Следует получить подробный совет перед каждой транзакцией.

IV. Нет инвестиционных советов или финансового анализа

Информация, опубликованная на сайте, также не является инвестиционным. совет или рекомендация покупать или продавать продукты, описанные на веб-сайте.

V. Риски / изменения стоимости

Прошлые значения роста не являются обязательными, не дают никаких гарантий и не являются индикатором для будущих ценностей.Стоимость и доходность вложения в фонд может подниматься или опускаться и не гарантируется. Инвесторы также могут получить обратно меньше чем они инвестировали или даже понесли полный убыток. Изменения обменного курса также могут повлиять на вложение. Решения о покупке или инвестировании должны приниматься только на на основе информации, содержащейся в соответствующей торговой брошюре.

VI. Нет ответственности за содержание

Никакая гарантия (явная или молчаливая) не принимается в отношении правильного, полный или актуальный характер информации, опубликованной на этом веб-сайте.В частности, нет обязательства удалять информацию, которая больше не актуальным или прямо обозначить его как таковое.

VII. Данные MSCI

Авторские права MSCI 2013. Все права защищены. Без предварительного письменного разрешения MSCI, эта информация и любая другая интеллектуальная собственность MSCI может использоваться только для ваше внутреннее использование, не может быть воспроизведено или распространено в какой-либо форме и может не могут использоваться для создания каких-либо финансовых инструментов, продуктов или индексов.Этот информация предоставляется «как есть», и пользователь этой информации предполагает весь риск любого использования этой информации. Ни MSCI, ни какое-либо третье лицо участвует в вычислении или компиляции данных или имеет отношение к ним, выражает любые явные или подразумеваемые гарантии, заявления или гарантии в отношении данных, связанных с индексом MSCI, и ни при каких обстоятельствах MSCI или какое-либо третье лицо не будет нести никакой ответственности за любые прямые, косвенные, особые, штрафные, косвенные или любые другие убытки (включая упущенную выгоду), связанные с на любое использование этой информации.(www.msci.com)

VIII. Ссылки

Этот веб-сайт может содержать ссылки на веб-сайты третьих лиц. Мы делаем не несем ответственности за содержание этих веб-сайтов. justETF GmbH настоящим категорически дистанцируется от содержания и прямо не делает его своим. Для ссылки на это можно использовать «гиперссылки». сайт без ведома justETF GmbH. justETF GmbH не имеет контролирует установку таких ссылок и не несет никакой ответственности или даже ответственность за содержание или изображение на веб-сайтах, на которые есть ссылка к этому веб-сайту и явно не делает его содержимое собственным.

IX. Судебная инстанция и применимое право

Правовые условия веб-сайта регулируются исключительно законодательством Германии. Исключительную ответственность несет суд Штутгарта (Германия). для всех юридических споров, связанных с правовыми условиями для этого веб-сайта.

FXRU | Тенденции ETF

- Опыт экспертов

- Каналы ETF

- Стратег по ETF

- Фиксированный доход

- Мультиактивы

- Smart Beta

- Beyond Basic Beta

- Thematic Investing

- Leveraged & Inverse

- China Insights

- Основные стратегии

- Прорывные технологии

- Инновационные ETF

- Дивиденды

- Акционерный ETF

- Пенсионный ETF

- Крипто

- Строительные блоки ETF

- Nasdaq Investment Intelligence

- Портфель моделей

- Активный ETF

- ESG

- Активный ETF

- ESG

- Фактор

- Entrepreneur ETF

- ETF 360

- ETF Education

- Gold & Silver Investing

- Webcasts

- Популярные ETFs

- SPY — SPDR S&P 500 ETF

- VOO — Vanguard S&P 500 ETF

- QQQ — Invesco QQQ — Invesco QQQ ETF 90 036

- GLD — SPDR Gold Shares ETF

- IVV — iShares Core S&P 500 ETF

- EFA — iShares MSCI EAFE ETF

- EEM — iShares MSCI Emerging Markets ETF

- IEMG — iShares Core MSCI VVS ETF —

- Total Фондовый рынок ETF

- GDX — VanEck Vectors Gold Miners ETF

- XLF — Финансовый сектор SPDR Fund

- VEA — Vanguard FTSE ETF для развитых рынков

- VTV — Vanguard Value ETF

- Лучшие золотые ETF

- Лучшие нефтяные ETF

- Наверх Товарные ETFs

- Top Hedge Fund ETFs

- Top Financials ETFs

- Top Inverse Equities ETFs

- Top High Yield Bond ETFs

- ETF Education

- Newsletter

- New ETFs

- ETF Ecosystem

- Education Central Prime

- Видео

- Подкасты

- ETF Playbook

- ETFs на будущее 2021: симпозиум по инвестициям iShares

- Три темы на 2021 год: симпозиум по инвестициям iShares и MSCI

- Exchange: опыт работы с ETF

Подпишитесь на нашу бесплатную ежедневную рассылку новостей!

Свяжитесь с нами

- Youtube

- RSS

Обязательно посетите

- ETF Education Central EF

- Глоссарий

- Интернет-трансляции

- Видео

Ресурсы

- Подпишитесь на нашу рассылку!

- О ETF Trends

- Свяжитесь с нами

- Карта сайта

- Политика конфиденциальности

- Условия использования

COPYRIGHT © 2005–2021 ETF TRENDS

fxru (Felix Rau) · GitHub

fxru (Felix Rau) · GitHub Заблокировать или пожаловатьсяПривет!

- 🧔🏻 Я исследователь, работаю в Центре данных по гуманитарным наукам при Кельнском университете.Мой опыт работы в области языковой документации, полевой лингвистики и языкового архивирования.

- 🧱 Я работаю над качеством данных и метаданных, а также над архивированием, сохранением и распространением аудиовизуальных и других данных.

- 🧰 Меня также интересуют лексические ресурсы и цифровая лексикография

Популярные репозитории

БАМ! 💥 Наслаждайтесь документированием ваших данных!

3 1

Этот отчет документирует представление ведического акцента в лексикографии санскрита.

TeX 2 1

Этот отчет документирует графематическое представление вокального L и комбинации согласного L с вокальным R в лексикографии санскрита.

PostScript

Сравнение DTD различных словарей Cologne Sanskrit Lexicon

Набор данных по исторической фонологии языков мунда

83 взносы в прошлом году

ИюнИюлАвгСентОктНовДекЯнФевМарАпрМайВСНПНВСРЧТПТСБВклад деятельности

Март — июнь 2021 г.

fxru не имеет активности пока что на этот период.

Февраль 2021 г.

11 взносы в частных репозиториях 14 февраля — 28 февраля

Вы не можете выполнить это действие в настоящее время. Вы вошли в систему с другой вкладкой или окном.Перезагрузите, чтобы обновить сеанс. Вы вышли из системы на другой вкладке или в другом окне. Перезагрузите, чтобы обновить сеанс.

| Currencyshares Russian Ruble Trust (FXRU) имеет 0 разделений в нашей базе данных FXRU с историей разделения . Если посмотреть на историю разделения FXRU от начала до конца, то первоначальный размер позиции в 1000 акций сегодня превратился бы в 1000 акций.Ниже мы исследуем совокупные годовые темпы роста — CAGR для краткости — инвестиций в акции Currencyshares Russian Ruble Trust, начиная с покупки FXRU за $ 10 000, представленные на основе скорректированной с учетом истории разделения, с учетом полной истории разделения FXRU.

| ||

Исторические статуи возвращаются в Камбоджу после разграбления в 1970-е годы

Сорок лет назад мародеры совершили набег на 1000-летний камбоджийский храмовый комплекс, сняли там древние индуистские статуи и продали их на черном рынке.

Теперь пять статуй из песчаника вернулись в Камбоджу. Associated Press сообщает, что в июне 2014 года из США были возвращены три статуи.S. филиалы аукционных домов Sotheby’s и Christie’s и из музея Нортона Саймона. Это произошло через шесть месяцев после того, как двое других были возвращены из Метрополитен-музея в Нью-Йорке.

Это последний шаг в долгом, постепенном процессе, когда Камбоджа — страна, известная своими древними замысловатыми скульптурами, — занимается поиском предметов, разграбленных во время гражданской войны 1970-х годов.

Сегодня артефакты медленно возвращаются на родину, так как музеи и аукционные дома по всему миру узнают о гнусном приобретении древних произведений.Многие из украденных статуй были возвращены в Соединенных Штатах; AP сообщило, что за последние два десятилетия из США было репатриировано 97 камбоджийских артефактов.

Камбоджийский эксперт по скульптуре Хелен Иббитсон Джессап, которая помогает стране репатриировать ее статуи, сообщила New York Times, что «был создан моральный прецедент», когда Метрополитен-музей вернул свои две статуи, названные Коленопреклоненными служителями.

«Плотина прорвалась», — сказал Джессап Times.«Можно предположить, что они были разграблены одновременно, а затем широко распространены».

Все пять недавно возвращенных статуй изображают индуистскую мифологию и первоначально стояли в храмовом комплексе Ко Кер в провинции Сием Рип, а затем были взломаны с их баз и вывезены контрабандой. Камбоджийские официальные лица надеются воссоединить группу из девяти фигур, которые когда-то составляли сцену из индуистской мифологии, в которой воин Дурйогана смертельно ранен в битве со своим двоюродным братом Бхимой. Трое вернулись из U.С. в июне — это первый шаг к этой цели.

«В долгом 40-летнем путешествии, переживая гражданские войны, грабежи, контрабанду и путешествуя по миру, эти трое теперь обрели свободу и вернулись домой», — сказал заместитель премьер-министра Камбоджи Сок Ан на церемонии, посвященной репатриации.

российских корпоративных облигаций поступили с холода | Стратегия ETF

FinEx , международная группа по управлению инвестициями, вышла на рынок европейских биржевых фондов (ETF) с запуском торгуемых российских корпоративных облигаций FinEx UCITS ETF (FXRU) , первого в мире ETF, обеспечивающего выделенный доступ к Российский корпоративный долг.

FinEx вышла на европейский рынок ETF с запуском первого в мире ETF, обеспечивающего доступ к таким компаниям, как Газпром, Сбербанк, ВТБ, ТНК-BP и Ervaz. (Фото: нефтегазовый проект Сахалин-2. Источник: Газпром)

Фонд котируется на Ирландской фондовой бирже и перекрестно торгуется на Лондонской фондовой бирже. Запланированы дополнительные кросс-листинги на других крупных европейских биржах.

Базовым индексом фонда является индекс Barclays EM Tradable Russian Corporate Bond (EMRUS) Index , который ориентирован на ликвидные еврооблигации с более коротким сроком погашения, выпущенные российскими несуверенными эмитентами.

Ценные бумаги, выпущенные российскими квазисуверенными и корпоративными бумагами, имеют право на участие в индексе, максимум три облигации на одного эмитента. Верхние и нижние пределы эмитентов применяются для повышения диверсификации. Срок обращения облигаций составляет от 18 месяцев до пяти лет. В настоящее время индекс имеет дюрацию 2,88, средний срок погашения 3,25 года и текущую доходность 5,98% с доходностью к погашению 3,17%.

Основными эмитентами индекса являются такие компании, как Газпром (GAZPRU), Сбербанк (SBERRU), ВТБ (ВТБ), Газпромбанк (GPBRU), ТНК-BP (TMENRU), ВымпелКом (VIP), Россельхозбанк (РСХБ), Россия. РЖД (RURAIL), Лукойл (LUKOIL), Евраз (EVRAZ), Альфа-Банк (ALFARU) и Северсталь (CHMFRU).

Индекс торгуемых российских корпоративных облигаций Barclays EM: эмитенты по весовым коэффициентам (Источник: Barclays Research)

Индекс был запущен в декабре 2012 года, но тестирование составляющих его ценных бумаг на основе нехеджированных долларов США показывает, что он обеспечил общую чистую прибыль в размере 8,17% за год до 15 февраля 2013 года. Дата начала расчета с 1 июня 2009 г. по 15 февраля 2013 г.

Новый фонд — дебютный ETF от компании-новичка в отрасли FinEx.

FinEx была основана Саймоном Луром, ветераном отрасли с 30-летним опытом управления инвестициями и банковского дела. Г-н Лур основал и управлял инвестиционным бизнесом, бизнесом delta one и основным брокерским бизнесом в Morgan Stanley и Nomura, а затем стал соучредителем Marble Bar Asset Management и SW1 Capital.

Г-н Лур и его команда в FinEx ожидают продолжения устойчивого роста на мировом рынке ETF в течение следующих нескольких лет, но полагают, что все более и более растущая доля этого будет поддерживаться инвесторами на развивающихся рынках.«Хотя в последние годы мировой рынок ETF демонстрирует феноменальный рост, на многих развивающихся рынках он еще не начал расти. Это новый рубеж, на котором мы можем сделать наше очень сильное предложение », — сказал г-н Лур.

Индекс торгуемых российских корпоративных облигаций Barclays EM: кредитное качество эмитента по весовым коэффициентам (Источник: Barclays Research)

В соответствии с этой точкой зрения FinEx стремится стать ведущим поставщиком ETF на развивающихся рынках, где во многих случаях продукты в настоящее время не котируются.Примером этого является план компании по вскоре кросс-листингу FXRU на Московской бирже (ММВБ-РТС), который, как ожидается, станет первым ETF, включенным в листинг в России.

Г-н Лур добавил: «Это очень интересное время для запуска нового предложения по ETF. Мы считаем, что ESMA рассмотрела многие критические замечания в адрес ETF, например, с точки зрения прозрачности, и наше предложение UCITS будет направлено на соблюдение всех недавних рекомендаций, сделанных им ».

Дебора Фур, партнер независимой исследовательской и консалтинговой компании ETFGI, прокомментировала: «Это далеко не еще один выход« я тоже »на то, что некоторые комментаторы могут назвать высококонкурентным рынком ETF.FinEx по-новому взглянул на рынок ETF со своей стратегией действовать в качестве моста, доставляя продукты западного стиля на развивающиеся рынки, предлагая западным инвесторам доступ к развивающимся экономикам. Это область рынка с большим потенциалом ».

Фонд обеспечен синтетическими средствами и имеет коэффициент общих расходов (TER) 0,50%. Он соответствует требованиям UCITS IV и зарегистрирован в Ирландии, России и Великобритании, но пока не имеет статуса распространения или отчетности в Великобритании.

.

72%

72% 95 02/13/23 4,35% - BB+

9 GMKNRM 5.55 10/28/20 4,24% BBB

10 NVTKRM 4.422 12/13/22 4,08% BBB

11 GAZPRU 4.95 07/19/22 4,03% BBB-

12 SBERRU 6 1/8 02/07/22 3,88% - BB+

13 ALFARU 7 3/4 04/28/21 3,70% BB+

14 SIBNEF 4 3/8 09/19/22 3,66% BBB-

15 VTB 6.95 10/17/22 3,58% B-

16 RURAIL 3.3744 05/20/21 3,52% BBB-

17 VEBBNK 5.942 11/21/23 3,29% BBB-

18 RURAIL 5.7 04/05/22 3,21% BBB-

19 VIP 7 1/4 04/26/23 3,13% - BB+

20 LUKOIL 6 1/8 11/09/20 3,10% BBB

21 CHMFRU 5.9 10/17/22 3,02% BBB-

22 PHORRU 3.95 11/03/21 3,00% BBB-

23 VEBBNK 6.025 07/05/22 2,86% BBB-

24 EVRAZ 8 1/4 01/28/21 2,69% BB

25 SBERRU 5.717 06/16/21 2,51% - BB+

26 EVRAZ 5 3/8 03/20/23 2,47% BB

27 VTB 6.

95 02/13/23 4,35% - BB+

9 GMKNRM 5.55 10/28/20 4,24% BBB

10 NVTKRM 4.422 12/13/22 4,08% BBB

11 GAZPRU 4.95 07/19/22 4,03% BBB-

12 SBERRU 6 1/8 02/07/22 3,88% - BB+

13 ALFARU 7 3/4 04/28/21 3,70% BB+

14 SIBNEF 4 3/8 09/19/22 3,66% BBB-

15 VTB 6.95 10/17/22 3,58% B-

16 RURAIL 3.3744 05/20/21 3,52% BBB-

17 VEBBNK 5.942 11/21/23 3,29% BBB-

18 RURAIL 5.7 04/05/22 3,21% BBB-

19 VIP 7 1/4 04/26/23 3,13% - BB+

20 LUKOIL 6 1/8 11/09/20 3,10% BBB

21 CHMFRU 5.9 10/17/22 3,02% BBB-

22 PHORRU 3.95 11/03/21 3,00% BBB-

23 VEBBNK 6.025 07/05/22 2,86% BBB-

24 EVRAZ 8 1/4 01/28/21 2,69% BB

25 SBERRU 5.717 06/16/21 2,51% - BB+

26 EVRAZ 5 3/8 03/20/23 2,47% BB

27 VTB 6. 551 10/13/20 2,12% BBB-

SBCB:

Позиция/Бумага Вес в портфеле S&P

1 Роснефть, 2022 15,00% BBB-

2 Газпром нефть, 2023 14,70% BBB-

3 Россия, 2028 14,00% BBB

4 Алроса, 2020 10,00% BBB-

5 ВТБ, 2020 9,80% BBB-

6 Лукойл, 2026 9,30% BBB

7 Ceверсталь, 2022 7,40% BBB-

8 Евраз,2023 7,10% BB

9 Газпром, 2027 6,90% BBB-

10 БК Евразия, 2020 5,70% BB+

551 10/13/20 2,12% BBB-

SBCB:

Позиция/Бумага Вес в портфеле S&P

1 Роснефть, 2022 15,00% BBB-

2 Газпром нефть, 2023 14,70% BBB-

3 Россия, 2028 14,00% BBB

4 Алроса, 2020 10,00% BBB-

5 ВТБ, 2020 9,80% BBB-

6 Лукойл, 2026 9,30% BBB

7 Ceверсталь, 2022 7,40% BBB-

8 Евраз,2023 7,10% BB

9 Газпром, 2027 6,90% BBB-

10 БК Евразия, 2020 5,70% BB+