Индекс доходности проекта: понятие и формулы

Инвестор, прежде чем вкладывать средства в какое-либо предприятие, стремится проанализировать, какая прибыль может быть получена в результате. К числу параметров, посредством которых оцениваются перспективы развития бизнес-проекта, относится PI — индекс доходности. Термин имеет несколько названий — Present value index или прибыльности, DPI или рентабельности.

Понятие рентабельности или индекса доходности

Рентабельность проекта обозначает его прибыльность. С помощью этого показателя оценивают потенциальную доходность любого бизнеса. На практике понятие рентабельности широко применяют для оценки экономического состояния предприятия, конкурентоспособности выпускаемой продукции или оказываемых услуг. Для этого отдельный вид продукции сравнивают с таковым у конкурирующих компаний или с другим видом товара, выпускаемого предприятием.

Этот индекс, как показатель, является универсальным. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности.

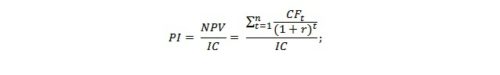

Profitability Index для оценки инвестиций задействую, оценивая относительную доходность различных вложений средств. Рассчитать его величину можно с помощью матформулы:

PI = NPV / I

NPV это чистая стоимость входящих инвестпотоков в реальном времени в рублях. I — величина вкладов в инвестпроект в рублях. Для инвестиций Индекс по доходности используют при оценке относительной отдачи предназначенных для идеи финансов. Если вливания капитала в крупный бизнес-проект разнесены на длительный период, в формулу вводится величина дисконтирования по средней норме отдачи за год.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

Расчёт доходности в таблице Excel

Один из наиболее простых способов расчёта индекса — оценка с помощью Excel. Ее использует большинство инвесторов, так как она отличается простотой, высокой точностью и скоростью операций. С помощью таких таблиц можно подсчитать дисконтированные расходы и прибыль.

Разработано 2 варианта расчётов доходности. Первый из них отличается простым алгоритмом для индекса:

- финансовый поток определяется с помощью формулы CF = С8-D8;

- дисконтированный финансовый поток рассчитывается Е8/(1+ (1+$C4 $)) А8;

- чистый дисконтированный финансовый поток вычисляется как (F8: F16)—B7;

- с помощью отношения F17/B7 можно вычислить индекс прибыльности.

Для доходности существует второй вариант — более сложный. В нем используется встроенная формула, которая помогает рассчитывать параметры, необходимые для определения дисконтированной прибыли.

Достоинства и проблемы показателя доходности

Индекс доходности даёт вкладчику большое количество преимуществ. Можно сравнивать несколько инвестпроектов различных по объёму вложений. Показатель позволяет также применять ставку дисконтирования к инвестидеям, когда трудно прогнозировать и формализовать часть данных. Формулы для обработки довольно просты и не требуют установки дополнительного программного обеспечения. Достаточно внести все исходные в таблицу Excel.

Наряду с этим, индекс имеет некоторые недостатки, которые проявляются во время его использования:

Не всегда получается спрогнозировать уровень влияния различных факторов на финпотоки.

Для некоторых идей норму дисконта бывает сложно вычислить.

Это касается и расчёта планируемых финпотоков.

Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции. Немаловажную роль играет также действующая финансовая политика компании, и какая экономическая обстановка на тот или иной момент наблюдается в государстве. Все эти факторы оказывают непосредственное влияние на ставку дисконта, следовательно, доходность.

Спрогнозировать их бывает не всегда легко. Чем больше предполагаемый срок жизни проекта, тем выше неопределённость при расчётах. В качестве примера можно привести наложение санкций на некоторые российские предприятия, что негативно отразилось на их экономическом состоянии.

Таким образом, при внешней простоте расчётов по формуле индекса доходности могут возникать неожиданные затруднения, снижающие точность показателя.

По каким формулам и в какой программе вы рассчитываете показатель доходности?

Загрузка…

Загрузка…vse-investicii.ru

Индекс доходности инвестиций — формула и расчет!

Содержание материала

Если вы не являетесь меценатом и в ваши планы не входят капиталовложения в заведомо убыточные проекты, то вам нужно как следует рассчитать индекс доходности инвестиций (или рентабельность, как его еще называют). Данный показатель может быть использован не только для анализа инвестиционных проектов, но также для бизнес-планов предприятий.

Как рассчитать индекс рентабельности. Формула

Итак, мы выяснили, что индекс рентабельности– это показатель эффективности, основывающийся на соотношении вложенного капитала и дисконтированной прибыли. Этот показатель еще называют индексом прибыльности. Определяется он по такой формуле:

Как рассчитать индекс рентабельности

Здесь ІС – это изначальный объем капиталовложений, СF – финансовый поток, r – дисконтированная ставка, измеряемая в процентах, n – период выполнения (в годах, месяцах), NРV – чистая дисконтированная прибыль, а РІ – показатель рентабельности инвестиционного проекта.

Обратите внимание! При помощи этой формулы можно определить рост финансового потока с расчетом на каждый инвестированный рубль. Если показатель превысит 1, но проект может считаться прибыльным; если показатель будет равен 1, то проект можно отвергнуть как убыточный.

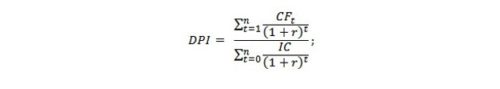

Индекс дисконтирования прибыльности капиталовложений

Сразу оговоримся, что формул, с помощью которых можно определить данный параметр, существует множество, но все они позволяют рассчитать не одноразовое капиталовложение на начальном этапе реализации, а общее значение инвестиций на протяжении всего времени. Чтобы добиться этого, необходимо дисконтировать все последующие вложения. В связи с этим формула будет выглядеть следующим образом:

Индекс дисконтирования прибыльности капиталовложений

В данном случае ІС – это изначальный объем капиталовложений, r – ставка по дисконтированию, измеряемая в процентах, n – время выполнения инвестиционного проекта, NРV – чистая дисконтированная прибыль, а DРІ – дисконтированный показатель прибыльности.

Основные трудности, возникающие при практическом применении формулы

Главной трудностью в расчете показателя рентабельности как в первом, так и во втором случаях может считаться оценка объема будущих капиталовложений и дисконтированной ставки. Существует ряд факторов (как микро-, так и макроэкономического характера), оказывающих непосредственное влияние на стабильность будущих финансовых потоков. Среди таких факторов стоит выделить:

- предложение и спрос;

- объемы продаж;

- цену расходных материалов и сырья;

- проценты Центробанка и проч.

Объемы будущих финансовых потоков зависят преимущественно от уровня продаж, на который, в свою очередь, влияет выбранная маркетинговая тактика.

Обратите внимание! Существует масса различных способов оценки дисконтированной ставки. Сама ставка при этом демонстрирует текущую стоимость капитала и дает возможность привязать будущие выплаты к настоящему времени.

К примеру, если для финансирования проекта используются исключительно собственные средства, то дисконтированной ставкой считается прибыльность по инвестициям, которая может быть рассчитана в качестве:

- прибыли по банковскому депозиту;

- прибыли от инвестиций в недвижимость;

- прибыли от покупки ценных бумаг и т. д.

Помимо того, если проект инвестируется за счет собственных или кредитных средств, то будет использован метод WАСС (за основу берется средневзвешенная цена капитала).

Для чего нужен индекс доходности

Для чего нужен индекс доходности

Ввиду всего вышесказанного напрашивается вопрос: для чего вообще нужен индекс рентабельности, если на руках есть чистая прибыль дисконтирования? Если последний показатель превышает единицу, то проект уже можно считать прибыльным! Действительно, это так, но при условии, что речь идет всего об одном проекте. Но инвесторы преимущественно сталкиваются с проблемой выбора, когда из множества вариантов следует выбрать всего один. А если при ограниченных инвестиционных возможностях дисконтированные потоки равны, то решающую роль играет как раз показатель доходности. Проект, продемонстрировавший наивысшую степень эффективности, и должен быть принят инвестором.

Обратите внимание! У этого метода есть один существенный недостаток – отсутствует корреляция касаемо потерянного времени на выполнение проекта.

Если говорить более конкретно, то речь идет о ситуациях, когда индекс больше 1, но ввиду изменений условий рефинансирования Центробанком стоимость капитала возрастает. Как результат – минусовое дисконтирование, способное покрыть эффективность капиталовложений на достаточно длительный срок.

Что демонстрирует показатель прибыльности

Данный показатель демонстрирует эффективность использования средств в бизнес-плане либо инвестиционном проекте. Характерно, что оценка будет одинаковой как для дисконтированного, так и обычного индексов рентабельности. В приведенной ниже таблице оценивается проект с точки зрения индекса дисконтированной прибыльности (DРІ).

Таблица №1. Анализ инвестиционного проекта

| Полученное значение | Анализ инвестиционного проекта |

|---|---|

| DРІ равно 1 | Объем инвестиционных доходов будет таким же, как объем капиталовложений. |

| DРІ меньше 1 | Проект убыточен, поэтому должен быть исключен из рассмотрения. |

| DРІ больше 1 | Проект на 100% должен быть принят для дальнейших инвестиционных исследований. |

| DРІ-1 больше DРІ-2 | В первом проекте показатель эффективности управления средствами выше, чем во втором. Привлекательность первого проекта с точки зрения капиталовложений выше. |

Как определить индекс рентабельности проекта с помощью программы ExcelРассмотрим пример оценки индекса при помощи известной утилиты Excel. В данном случае придется рассчитать сразу два элемента индекса:

- чистые расходы, если те присутствовали в процессе реализации;

- чистую прибыль.

Обратите внимание! Рассчитать доходность можно с помощью одного из двух существующих способов. Рассмотрим оба варианта.

Вариант 1

- Показатель прибыльности – F17/В7.

- Чистый финансовый поток – СУММ(F8/F16)-В7.

- Дисконтированный финансовый поток – Е8(1+$М$4)˄А8.

- Финансовый поток СF – С8-D8.

Результаты расчетов индекса приведены на изображении ниже.

Результаты расчетов индекса

Вариант 2

Заключается в применении встроенной в программу формулы, которая называется ЧПС и используется как раз для определения необходимого нам показателя. Сама формула в данном случае будет выглядеть примерно следующим образом.

- Показатель рентабельности – Е17/В7.

- Дисконтированный финансовый поток – ЧПС(С4;Е7:Е16)-В7.

Как видно по второму примеру расчетов, исследования показали аналогичный результат.

Индекс доходности

Видео — Оценка инвестиционных проектов с помощью Excel

Экспресс-оценка будущего бизнес-плана

Любой бизнес-план включает в себя так называемый финансовый план, который анализируется посредством описанных инвестиционных инструментов на предмет эффективности. По сути, финансовый план – это важнейший критерий, по которому оценивается рентабельность проекта. Для быстрой оценки необходимо рассмотреть четыре параметра:

- чистую дисконтированную прибыль;

- срок окупаемости;

- показатель рентабельности;

- внутреннюю норму дохода.

Если четко следовать инструкции, то можно более детально исследовать план на предмет маркетинга, особенностей получения капитала, менеджмент-системы и проч.

Таблица №2. Оценка бизнес-плана

| Основные параметры | Значения параметров |

|---|---|

| Срок окупаемости | Больше нуля |

| Показатель рентабельности | Больше единицы |

| Внутренняя норма дохода (ІRR) | Больше WААС |

| Чистая дисконтированная прибыль | Больше нуля |

Как видим, сюда входит и описанный ранее показатель рентабельности. Конечно, есть и другие способы определения эффективности, но это, пожалуй, самый простой из них.

Сильные и слабые стороны показателя прибыльности

Преимущества такие:

- возможность применения ставки для анализа любого рода труднореализуемых проектов;

- возможность исследования проектов разного масштаба.

Но есть и недостатки, среди которых стоит отметить:

- прогноз будущих финансовых потоков в проекте;

- сложность анализа влияния факторов нематериального плана на эти потоки;

- трудности с точной оценкой дисконтированной ставки.

Как видим, анализ инвестиционных проектов играет большую роль в современной экономике. Анализ – это своего рода драйвер для будущего роста стоимости предприятия, а также для получения максимального дохода. Если статья была полезной, оставляйте комментарии или делитесь собственным мнением ниже.

bank-explorer.ru

Индекс прибыльности инвестиций (PI)

Как многие наверное догадываются, те кто занимается инвестированием на профессиональном уровне, способны отлично считать и управлять своими финансовыми активами.

Ну и поскольку под инвестициями подразумевается получение дохода от вложенных средств, то обойтись без определённых инструментов финансово-экономического анализа невозможно.

Одним из таких инструментов является индекс прибыльности (от англ. Profitability Index), который довольно широко применяется на аналитическом рынке.

Данный показатель используется для выявления того, сколько мы получим прибыли на каждую единицу вложенных средств, который способен генерировать каждый отдельно взятый грамотно выстроенный инвестиционный-проект.

Так что такое индекс прибыльности инвестиций (PI)

Profitability Index (PI) — это относительный показатель,рассчитываемый как отношение текущей ценности будущего денежного потока к начальной себестоимостью и который характеризуется уровнем полученной прибыли на каждую единицу затрат.

И исходя из определения можно сказать что значение PI пропорционально отдаче каждой единицы инвестированных в проект средств. Индекс прибыльности инвестиций можно рассчитать по следующей формуле:

CF j- прибыль от проекта за год

n- период проекта в годах

PV- суммарный денежный поток от проекта

CI- сумма первоначальных инвестиций

r- ставка дисконтирования

Если же капитальные вложения, которые связанны с реализацией проекта, осуществлять в несколько этапов, то расчет показателя PI производят по этой формуле:

- Если PI больше единицы то это говорит о положительной эффективности инвестиций, а значит, проект выглядит весьма интересным для рассмотрения.

- Если PI меньше единицы – то наоборот, и проект скорее всего будет убыточным.

- И если PI равняется единице – то это что по середине и не убыточный проект, но и не рентабельный. Учитывая значение понятия «инвестирование» как процесса, направленного на получение прибыли в перспективе, проект малоинтересен.

Когда будете оценивать какой-либо бизнес-план, не забудьте при расчётах пользоваться четырьмя базовыми показателям, к которым относят: внутреннюю норма доходности; чистую дисконтированную прибыль; индекс прибыльности инвестиций и дисконтированный срок окупаемости.

Расчёт данных показателей даст очень полезную и достоверную информацию по бизнес проекту. Уже исходя из расчётов можно делать конкретные выводы по поводу того, стоит ли реализовывать проект или нет.

Положительные и отрицательные моменты при расчете индекса прибыльности инвестиций

К положительным моментам можно отнести:

- Возможность сделать сравнительный анализ разных по масштабу инвестиционных проектов

- Возможность учёта разного фактора рисков при помощи применения ставки дисконтирования

К отрицательным моментам, пожалуй, отнести можно:

- Затруднение в оценке ставки дисконтирования, речь идёт о точной оценке

- Затруднение в получении точных данных из-за надобности в прогнозировании денежного распределения в будущем

И в завершение хотелось бы сказать, что ограниченность средств у инвестора ещё не повод, не рассчитывать на хорошую прибыль. Надеюсь в данной статье вы узнать что такое pi (индекс прибыльности инвестиций). Также данный индекс иногда называют как — индекс доходности.

investr-pro.ru

Индекс доходности проекта: как рассчитать, экономическая сущность

Статья описывает понятие и определение индекса доходности PI, формулу и особенности его расчета. Также статья раскрывает значение показателя в анализе, его недостатки и преимущества.

Определение и виды индексов доходности PI

Индекс доходности PI – ключевой индикатор, который используется для оценки перспективности инвестиционного проекта, с точки зрения его потенциальной доходности. В экономическом и финансовом анализе относится к главным и объективным критериям выбора и сравнительной оценки бизнес проектов.

Чтобы понять, что оценивает показатель, следует сначала дать определение самим инвестиционным процессам: это операции, в рамках которых капитал вкладывается в проект или компанию, с целью его возврата через заданный период времени, с определенной нормой рентабельности или прибыльности. Капитал – это не только денежные ресурсы, к нему относят:

- технологии;

- авторские права;

- патенты и другие понятия из сферы интеллектуальной собственности.

Проблема выбора конкретного проекта решается при помощи соответствующих индикаторов, позволяющих оценить привлекательность предложенных вариантов вложения ресурсов. К ним и относится индекс доходности PI, который позволяет рассчитать, сколько получит инвестор с каждого вложенного в проект рубля, то есть он отражает отношение прибыли к общему объему инвестиций в проект.

Используемые в английском языке названия и обозначение индекса доходности PI (индекса рентабельности):

- Profitability Index;

- Benefit cost ratio$

- DPI;

- Present value index».

В расчете индекса принимает участие два основных параметра – дисконтированная прибыль и общая величина инвестиционных вливаний.

Виды индекса доходности, в зависимости от специфики учета затрат:

- PI с учетом дисконтированных затрат – соотношение суммы объемов дисконтированных поступлений капитала к его дисконтированному оттоку.

- Индекс доходности – отношение всего объема произведенных инвестиций к общему оттоку средств.

Таким образом, расчет может включать либо дисконтированные, либо не дисконтированные денежные потоки. Важно – сумма инвестиций должна учитываться полностью, за все годы исполнения проекта, также в их составе должны быть учтены затраты на покрытие выбывающих фондов, понесенные до старта проекта.

Индекс доходности PI – важный индикатор, который позволяет оценить, какой объем прибыли инвестор получит с вложенного в проект капитала. Этот, и другие параметры финансовой модели являются важными критериями выбора качественных инвестиционных проектов. Именно такой проект вы можете скачать с нашего сайта. Это полноценный готовый бизнес-план, включающий расчеты ключевых экономических и финансовых показателей. В качестве альтернативы — закажите индивидуальный бизнес-план «под ключ», в котором будут учтены все особенности создания конкретной компании к конкретной сфере деятельности.

Формула расчета индекса доходности и особенности ее применения

Формула расчета индекса доходности PI:

где:

- ІС – стартовый объем инвестиционного капитала;

- СF – финансовые потоки определенного периода;

- r – норма дисконтирования денежного потока, %;

- n – временной период, в месяцах или годах;

- NРV – чистый дисконтированный доход.

Эта формула позволяет рассчитать рост финансового потока на каждый вложенный в проект рубль, если полученное значение индекса доходности превысит единицу, то бизнес – план можно считать потенциально выгодным и инвестиционно привлекательным, в противном случае – он либо не принесет прибыли, либо будет совсем убыточным.

Помимо основной формулы расчета индекса доходности, существует еще несколько вариантов расчета, учитывающих не только стартовые инвестиции на этапе открытия компании, но и все суммы вложений капитала, которые осуществлялись по ходу выполнения проекта. Это позволяет сделать процедура дисконтирования инвестиций, учет которой в формуле превращается в следующую схему расчета дисконтированного индекса доходности:

где:

- ІС – стартовый объем инвестиционного капитала;

- r – норма дисконтирования денежного потока, %;

- n – временной период, в месяцах или годах;

- NРV – чистый дисконтированный доход.

Правила и ограничения использования формул расчета обычного и дисконтированного индекса доходности:

- невозможно на 100% объективно оценить потребность в будущих капиталовложениях;

- норма дисконтирования не учитывает все внешние факторы и является достаточно субъективной.

Микро и макроэкономические факторы, под влиянием которых будущие финансовые потоки могут изменяться:

- структура спроса и предложения;

- объемы реализации;

- маркетинговая тактика и стратегия;

- стоимость закупок и поставок сырья и материалов;

- ставка рефинансирования ЦБ РФ и стоимость кредитных средств.

Также вас может заинтересовать информация о MIRR (модифицированная внутренняя норма рентабельности с формулой расчета показателя. Этот показатель не часто используется в бизнес-планировании, но иногда и он может оказаться весьма полезным.

Экономическая сущность индекса доходности

В этом разделе мы опишем, в чем заключается экономическая сущность индекса доходности, и как используют данный показатель потенциальные инвесторы. Разберем отличия чистого дисконтированного дохода, который часто выделяют в качестве основного индикатора привлекательности инвестиций, от индекса доходности.

В ситуации, когда NPV больше единицы, проект действительно относится к потенциально прибыльным. Но что делать, если таких проектов несколько, и для всех полученное значение NPV совпадает. И в такой ситуации, чтобы выбрать одну альтернативу из множества предложенных, важно определить, какой же бизнес план принесет больше прибыли с каждого вложенного в него рубля инвестиций или кредитных средств. Соответственно, при равных NPV выгоднее инвестировать в проект с большим значением индекса доходности.

Но важно помнить, что в таком сравнении отсутствует фактор временных затрат на реализацию инвестиционного проекта, который никак нельзя не учитывать в процедуре финансового анализа привлекательности для вложения средств. Приведем пример подобной ситуации и ее последствий:

- Полученное значение индекса доходности превышает 1.

- Непредусмотренное изменение ставки рефинансирования ЦБ РФ существенно повышает стоимость привлеченного капитала.

- В итоге, дисконтирование денежных потоков приводит к нивелированию эффекта от капиталовложений и снижает или сводит на нет норму прибыльности, превращая проект в убыточный.

В общем и целом, индекс простой и дисконтированной доходности PI, демонстрирует, насколько вложенный капитал будет эффективно использован в ходе исполнения проекта. При этом критерии оценки абсолютно одинаковы для обычного и дисконтированного индекса доходности. Опишем общепринятые критерии трактовки показателя PI:

- расчетное значение равно 1 – сколько вложили, столько и заберем – малоперспективный проект, без изменения ставки рентабельности;

- показатель меньше 1 – однозначно убыточное начинание, которое не достойно внимания инвесторов и вложения в него капитала;

- PI больше 1 – проект перспективен и стоит рассмотрения.

- Если проект не один, то выигрывает тот, у которого значение PI больше – значит его реализация позволит получить больше прибыли с каждого рубля вложенных инвестиций.

Плюс и минусы применения индекса обычной и дисконтированной доходности для анализа проектов

Рассмотрим положительные стороны, позволяющие рекомендовать индекс доходности в качестве индикатора успешности инвестиционных проектов:

- использование нормы дисконтирования позволяет включить в оценку существующие риски, в том числе инфляционные или прочие, что достигается за счет пропорционального увеличения ставки дисконтирования;

- метод позволяет сравнивать проекты с различными уровнями доходности по норме прибыли на рубль инвестиций.

Но существуют и отрицательные стороны использования показателей индекса обычной и дисконтированной доходности, которые надо учитывать:

- если инвестиции разнообразны по структуре, или содержат редко используемые виды капитала, это может вызвать сложности при расчете ставки дисконтирования проекта:

- финансовые потоки планируются прогнозно, и невозможно абсолютно достоверно определить величину их будущих значений;

- на финансовые потки воздействует множество нематериальных факторов, учесть которые трудно или маловероятно.

В целом, чтобы быстро оценить привлекательность бизнес плана, используют следующий перечень и соотношение значений индикаторов:

- внутренняя норма прибыльности IRR;

- чистый дисконтированный доход NPV;

- индекс доходности PI;

- дисконтированный период вероятной окупаемости проекта DPP.

Если показатели корректно рассчитаны в финансовой модели инвестиционного проекта, то вывод о его привлекательности делается на основании следующих их соотношений:

- внутренняя доходность должна быть выше WACC;

- чистый дисконтированный доход выше нуля;

- дисконтированный срок окупаемости проекта должен быть максимально приближен к нулевой отметке;

- индекс доходности – выше единицы.

Наша компания занимается разработкой бизнес-планов во всех сферах бизнеса. Например, если вам нужен бизнес-план в области переработки мусора или отходов, то вы также можете заказать его.

Индекс доходности PI в своем обычном и дисконтированном виде широко применяется экспертами для оценки проектов, в системе прочих индикаторов привлекательности объектов инвестиций, представленных в бизнес планах. Чтобы получить грамотный и привлекательный проект, скачайте у нас на сайте полноценный структурированный бизнес-план, с расчетами финансовых и экономических показателей его прибыльности. Его использование предоставит возможность работы по конкретному плану действий, а финансовая модель станет основанием для привлечения внимания инвесторов. Или закажите индивидуальный бизнес-план «под ключ», в котором учитывается большинство специфических моментов создания и развития конкретной компании или предприятия.

plan-pro.ru

Что такое индекс доходности? Как его рассчитать? :: SYL.ru

Стоит ли инвестировать свои средства, или нет? Дабы ответить на этот вопрос, необходимо предварительно рассчитать индекс доходности проекта. В таком случае инвестору не придется корить себя за принятие неверного решение при вложении капитала в предприятие, которое было заведомо убыточным.

Применение инвестиционного индекса доходности на начальной стадии

Индекс доходности инвестиций представляет собой показатель рентабельности инвестиционного проекта. Необходимо ознакомиться с порядком его расчета, чтобы правильно распорядиться средствами для инвестирования и в то же время свести риски к минимуму.

Индекс доходности PI представляет собой соотношение дисконтированных доходов и суммы инвестиций, сделаных на первом этапе. Для расчета требуется использовать следующую формулу:

Значение рассчитанного показателя должно превышать единицу. В таком случае можно признать проект потенциально эффективным.

Применение инвестиционного индекса доходности для готовых проектов

Однако рассматриваемую формулу желательно использовать лишь на начальной стадии создания проекта. Для определения рентабельности уже существующей компании предназначен более точный способ расчета. При этом применяются показатели чистого денежного потока за определенный период, первоначальных инвестиций и стоимость капитала, который был привечен для инвестиционного проекта.

С помощью данного способа можно рассчитать степень доходности для начального этапа, а также выявить, насколько точными оказались сведения раннего прогнозирования. С помощью расчета индекса рентабельности можно получить более точные данные, нежели с показателем чистого дисконтированного дохода. Особо уместно использование данного метода в тех ситуациях, когда инвестор делает выбор между несколькими объектами для вложений. В таком случае показатель PI покажет степень прибыльности каждого из них. При этом инвестор сможет выбрать наиболее подходящий вариант.

Расчет посредством данного метода имеет один значительный недостаток. Он заключается в том, что риск существует даже при значении PI > 1. При этом формулой не учитывается время, потраченное на реализацию проекта. Стоимость капитала может повыситься при изменении ставки рефинансирования ЦБ. Это станет причиной отрицательного дисконтирования.

Дисконтированный индекс доходности

Один из способов модификации понятия окупаемости инвестиций представляет собой суммирование имеющихся дисконтированных денежных потоков при их последующем делении на соответствующие инвестиционные расходы. В результате будет получен дисконтированный индекс доходности. Его также можно встретить под названием «отношение дохода к издержкам». Показатель выражается в текущей стоимости.

Вычисление дисконтированного индекса

Используется формула для выполнения расчета дисконтированного индекса доходности, в которой настоящая цена дохода от проекта делится на сумму капиталовложений. Для этого также могут потребоваться такие показатели:

- DPI – индекс доходности инвестиций, который рассчитывается долей единиц;

- CFt – денежный поток за определенный период времени;

- It – затраты на инвестиции за определенный период;

- r – ставка дисконтирования, выраженная в долях единиц;

- n – общее число учитываемых периодов.

Можно определить индекс доходности как отношение суммы всех дисконтированных доходов от инвестиций к соответствующим расходам. Он будет характеризовать рентабельность вложений, выраженную в относительных значениях. Если DPI > = 1,0, инвестиции будут вполне приемлемыми. Чем больше данный показатель, тем надежнее будет проект. Недостатком данного расчета эффективности вложения является отсутствие возможности сравнения денежных потоков с различной длительностью. К тому же нет точности в том, что доход будет получен по барьерной ставке.

Применение дисконтированного индекса доходности

Данный показатель могут использовать в экономике и управлении в таких случаях:

- Предстоит выбор между несколькими проектами.

- Анализируется экономическая ситуация в конкретном сегменте рынка.

- Анализируется рентабельность определенной компании или проекта.

- Необходимо рассчитать стоимость услуг и товаров, а также скорректировать ценовую политику компании при маленьком индексе доходности.

- Создаются прогнозы для развития бизнес-идей или проектов.

- Производится планирование бюджета компании, а также принятие решения о прекращении инвестирования или его продолжении.

- Выполняется разработка бизнес-плана и определение конкретных сроков реализации проектов и идей.

Потребоваться рассчитать индекс доходности инвестиций может и в других ситуациях.

Программы для выполнения расчета

Если определить индекс доходности вручную сложно, для этого можно использовать компьютерные программы. Калькуляция производится при введении необходимой функции в одной из простых программ, например Ms Excel.

Также существует специальное программное обеспечение. С его помощью легко выполнять сложные расчеты, а также строить графики, которые будут отражать ситуацию по исследуемому проекту. Данные функции частично доступны пользователям программы 1C для ведения бухгалтерского учета.

Правильный расчет дисконтированного индекса доходности позволит инвестору сделать правильный выбор между несколькими проектами и определить, будет ли выгодным вложение.

www.syl.ru

Индекс рентабельности инвестиционного проекта :: BusinessMan.ru

Когда речь заходит об инвестициях, неизменно возникает вопрос об их целесообразности. Сделать оценку финансирования проекта поможет индекс рентабельности. Он делает возможным подсчитать, каково же будет соотношение доходов и расходов инвестора в плановом периоде. При помощи индекса рентабельности выражается в цифрах то, сколько прибыли принесет каждая денежная единица вложений своему владельцу.

Рентабельность проекта

При помощи индекса рентабельности проекта производится оценка его прибыльности. Эти расчеты применимы к любому уровню и виду экономической деятельности.

Индекс рентабельности проекта позволяет определить уровень доходности проекта. Если же таковых несколько, этот показатель сделает возможным выбрать такой, при котором минимальные затраты приведут к максимально возможной прибыли инвестора.

Рассматриваемый показатель универсален, т. е. позволяет оценить рентабельность проекта как на микро-, так и на макроуровне. Масштабы для него не имеют значения. Также рассматриваемый показатель еще называют индексом рентабельности вложенного капитала.

От точности, качества производимых расчетов зависит возможность сделать адекватные выводы об инвестировании. За проведение сбора данных и их анализ ответственны финансовые менеджеры.

Индекс рентабельности

Что он собой представляет? Индекс рентабельности (от англ. Profitability Index, PI) является одним из инструментов финансового анализа при оценке реализации инвестиционной деятельности. Он связан с другим немаловажным понятием.

Сущностью расчета индекса рентабельности является модификация такого показателя, как NPV (Net Present Value) — дисконтированная приведенная стоимость.

Разница этих двух показателей заключается в возможности PI (индекса рентабельности) учитывать первоначальные инвестиции. NPV дает оценку только будущему дисконтированному (чистому) денежному потоку.

Такая ситуация говорит о преимуществе PI, если требуется из нескольких возможных вариантов выбрать один. Ранжировать имеющиеся пути инвестирования при помощи формулы индекса рентабельности выгодно при ограниченности финансовых ресурсов.

Расчет индекса

Индекс рентабельности, формула которого представлена ниже, позволяет получить величину соотношения ожидаемой стоимости вложений инвестора.

PI = NPV/I, где:

- NPV — чистые денежные потоки;

- I — инвестиции.

Инвестиции в этом случае рассматриваются как финансовый показатель и в расчет берутся без минуса.

NPV = CFn/(1+r)n, где:

- CFn — денежный поток в n-периоде;

- r — ставка дисконта;

- n — инвестиционный период.

Иногда расчет индекса рентабельности производится для крупных проектов, в которых инвестиции производятся неодинаково во времени. В этом случае инвестиции дисконтируются по среднегодовой норме отдачи.

Если PI>1, проект рентабельный, его принимают к дальнейшему рассмотрению. Случается PI = 1. Это свидетельствует о необходимости оценить бизнес-план по другим показателям. Такие действия помогут понять, отбросить его или принять.

В случае, когда индекс рентабельности PI меньше 1, проект убыточный и с рассмотрения снимается.

Схема исследования

Исследование по определению доходности инвестирования должно проводиться по определенной схеме.

Первоначально следует определить, какой объем финансовых ресурсов инвестор или предприятие может направить в оборот без ущерба для себя и своей основной деятельности. Следует понимать, что капитал инвестируется с целью увеличить доходы в области именно основной деятельности. Поэтому для расчетов берется во внимание только величина доходов основной деятельности.

Следующий этап предполагает совершить оценку рисков. Чем они выше, тем больший доход должен получить инвестор.

На основе проведенного анализа определяется ставка дисконтирования. После этого индекс рентабельности, формула которого была рассмотрена выше, позволит рассчитать наиболее эффективные способы действий.

Последний этап заключается в расчете величины будущих приведенных денежных потоков, которые поступят в результате инвестиционной деятельности.

Сложности расчетов

Внешняя простота проведения таких расчетов имеет и свои сложности. Одной из них является определение ставки дисконтирования.  Индекс рентабельности определяется в течение определенного периода. За это время на ставку дисконтирования влияет множество факторов, которые порой очень сложно спрогнозировать. Это могут быть самые различные внутренние и внешние политические, экономические и даже природные события.

Индекс рентабельности определяется в течение определенного периода. За это время на ставку дисконтирования влияет множество факторов, которые порой очень сложно спрогнозировать. Это могут быть самые различные внутренние и внешние политические, экономические и даже природные события.

Чем больше жизненный срок проекта, тем сильнее становится фактор неопределенности. Это может привести к ошибочности расчетов при помощи индекса PI.

Также труднопрогнозируемой является оценка размера будущих поступлений от осуществления инвестиционного проекта.

Ставка дисконта

Чтобы расчеты были произведены правильно, необходимо оценить планируемую ставку дисконта. Например, при совершении инвестирования в виде кредитных средств нижней чертой ставки дисконтирования будет ставка процентов по кредиту.

В случае, когда инвестор финансирует проект из персональных средств, то норма доходности этих вложений должна быть выше или равна норме доходности имеющегося у него капитала. Поэтому в рассмотренном случае ставка дисконтирования должна быть меньше ставки налога на прибыль работающего капитала.

Чтобы расчеты были максимально правильными, анализ следует проводить сразу по нескольким показателям.

Ознакомившись с таким понятием, как индекс рентабельности, можно просчитать доходность инвестирования с учетом количества финансируемых средств. Этот показатель поможет также выполнить ранжирование нескольких проектов и выделить самый приемлемый. Показатель следует использовать в анализе вместе с рядом других показателей.

businessman.ru

Всё про доходность инвестиций: как рассчитать, формулы

Для того, чтобы выбрать среди огромного количества вариантов инвестиций в Интернете самые перспективные, инвесторам нужны универсальные критерии оценки. Самый очевидный — это доходность, мера увеличения или уменьшения суммы инвестиций за определенное время.

Доходность измеряется в процентах и показывает отношение прибыли от реальных или финансовых инвестиций к количеству вложенных денег. Она показывает не сколько конкретно инвестор заработал, а эффективность вложений. Инвесторы при анализе вариантов инвестиций смотрят на доходность в первую очередь, нередко забывая о возможных инвестиционных рисках.

Я бы не писал большую статью, если бы для всех случаев работала одна формула — подводных камней при расчёте доходности в разных случаях хватает. В принципе, можно не заморачиваться и использовать для этих целей мой бесплатный инструмент, но все же желательно разобраться в сути вопроса.

В статье рассказывается о часто встречающихся ситуациях, связанных с доходностью инвестиций. Будет много математики класса эдак 8-го, так что готовьтесь 😉 Приятного прочтения! Содержание:

Что такое доходность? Формулы расчёта доходности инвестиций

Базовая формула доходности инвестиций выглядит так:

Сумма вложений — это первоначальная сумма инвестиций плюс дополнительные вложения («доливки»). Инвестиционная прибыль может состоять из разницы между ценой покупки и продажи актива или чистой прибыли инвестиционного проекта. Также сюда могут быть включены регулярные выплаты по источникам пассивного дохода (например, дивиденды акций).

Если неизвестна прибыль, но вы знаете начальную сумму вложений и текущий баланс (суммы покупки и продажи актива тоже подойдут) — пользуйтесь такой формулой:

Доходность инвестиций измеряется в процентах и может служить надежным ориентиром для сравнения двух инвестиционных проектов. Очень показательным выглядит такой пример:

Проект А — 1000$ прибыли за год при начальных инвестициях 5000$. Доходность — 1000$/5000$ = 20%

Проект Б — 1000$ прибыли за год при начальных инвестициях 2000$. Доходность — 1000$/2000$ = 50%

Очевидно, проект Б выгоднее, так как дает более высокую отдачу на вложения, несмотря на то, что чистая прибыль инвестора одна и та же — 1000$. Если увеличить сумму инвестиций в проект Б до 5000$, при доходности 50% за год инвестор заработает уже 2500$.

То есть доходность четко показывает, в каком проекте при прочих равных инвестор заработает больше. Поэтому инвестор с ограниченным размером инвестиционного портфеля старается подобрать активы с более высокой доходностью.

↑ К СОДЕРЖАНИЮ ↑

Расчёт доходности за несколько периодов инвестирования

На практике часто встречаются ситуации, когда инвестиции работают много периодов подряд — начинают работать простые (прибыль снимается после каждого периода) или сложные проценты (прибыль реинвестируется).

Формулы сложных процентов рассчитаны на то, что ставка доходности всегда остаётся постоянной. Но так бывает, пожалуй, только в банках — намного чаще доходность за каждый новый временной период будет отличаться. Как вычислить доходность инвестиций в таком случае?

Если в конце каждого инвестиционного периода прибыль снимается, то все просто — складываем доходности:

Например, если проект принес 5% в первый год и 10% во второй — то таки да, доходность за 2 года составит 15%. Но только при условии вывода прибыли или покрытия убытков. Чаще инвесторы не заморачиваются этим и реинвестируют полученный доход. Для таких ситуаций формула расчёта доходности меняется — мы теперь не складываем, а перемножаем:

Покажу на примере, чтобы было понятнее:

Инвестиционный проект принес 15% за один год, 10% за второй и 20% за третий. Прибыль реинвестируется (работают сложные проценты). Какова итоговая доходность проекта?

Доходность = ((15% + 1)*(10%+1)*(20%+1) — 1) * 100% = (1.15*1.10*1.20 — 1)*100% = (1.518-1)*100% = 0.518*100% = 51.8%

По предыдущей формуле мы получили бы 15%+10%+20% = 45% доходности. Разница в 6.8% достигнута за счёт реинвестирования прибыли — и если её не учитывать, можно получить весьма неточные показатели доходности.

↑ К СОДЕРЖАНИЮ ↑

Расчёт доходности инвестиций с учётом вводов и выводов

Задачка, которая актуальна больше для активных вебинвесторов — они могут перетасовывать свой инвестиционный портфель даже чаще чем раз в неделю.

Для начала, что такое вводы и выводы? Это любое изменение начального инвестиционного капитала, которое не связано с получением прибыли или убытка. Самый простой пример — ежемесячные пополнения инвестиционного счёта из зарплаты.

Каждый раз при вводе или выводе средств меняется знаменатель нашей формулы доходности — сумма вложений. Чтобы вычислить точную доходность вложений, необходимо узнать средневзвешенный размер вложений, рассчитать прибыль от инвестиций с учётом вводов/выводов и вычислить таким образом доходность. Начнем с прибыли, формула будет такой:

Все операции по инвестиционным счетам обычно записываются в специальном разделе вроде «История платежей» или «История переводов».

Как узнать средневзвешенный размер вложений? Вам нужно разбить весь период инвестирования на части, разделенные операциями ввода и вывода. И воспользоваться формулой:

Ворд не очень хочет слушаться и формула получилась корявой на вид. Объясню её на пальцах — мы считаем «рабочую» сумму вложений в каждый из периодов между операциями ввода и вывода и умножаем её на длину периода (в днях/неделях/месяцах), который эта сумма проработала. После всё складываем и делим на полную длину периода, который вас интересует.

Давайте теперь на примере посмотрим как это работает:

Инвестор вложил 1000$ в инвестиционный инструмент. Через 4 месяца инвестор решил добавить еще 300$. Еще через 6 месяцев инвестору понадобились деньги, он снял 200$. В конце года инвестиционный счёт достиг размера 1500$. Какова доходность инвестиционного инструмента?

Шаг 1 — рассчитываем полученную инвестиционную прибыль:

Прибыль = (1500$ + 200$) — (1000$ + 300$) = 400$

Шаг 2 — считаем средневзвешенный размер вложений:

Сумма вложений = (4*1000$ + 6*(1000$+300$) + 2*(1000$+300$-200$))/12 = (4000$+7800$+2200$)/12 = 1166.67$

Шаг 3 — считаем доходность:

Доходность = (400$/1166.67$) * 100% = 0.3429 * 100% = 34.29%

И никак не 50%, если бы мы проигнорировали вводы и выводы — (1500$-1000$)/1000$ * 100% = 50%.

↑ К СОДЕРЖАНИЮ ↑

Расчёт средней доходности инвестиций

Поскольку доходность многих инвестиционных инструментов постоянно меняется, удобно использовать некоторый усредненный показатель. Средняя доходность позволяет привести колебания доходности к одному небольшому числу, которое удобно использовать для дальнейшего анализа и сравнения с другими вариантами инвестиций.

Есть два способа рассчитать среднюю доходность. Первый — по формуле сложных процентов, где у нас есть сумма первоначальных инвестиций, полученная за это время прибыль, а также мы знаем количество периодов инвестирования:

Начальная сумма инвестиций — 5000$. Доходность за 12 месяцев составила 30% (сразу в уме переводим 5000$*30% = 1500$). Какова средняя месячная доходность проекта?

Подставляем в формулу:

Средняя доходность = (((6500/5000)^1/12) — 1) * 100% = ((1.3^1/12) — 1) * 100% = (1.0221 — 1) * 100% = 0.0221 * 100% = 2.21%

Второй способ ближе к реальности — есть доходности за несколько одинаковых периодов, надо посчитать среднюю. Формула:

Проект в первый квартал принес 10% доходности, во второй 20%, в третий -5%, в четвертый 15%. Узнать среднюю доходность за квартал.

Подставляем:

Средняя доходность = (((10%+1)*(20%+1)*(-5%+1)*(15%+1))^(1/4) — 1) * 100% = ((1.1*1.2*0.95*1.15)^(1/4) — 1) * 100% = (1.0958 — 1) * 100% = 0.0958 * 100% = 9.58%

Один из частных случаев вычисления средней доходности — определение процентов годовых, с которыми мы сталкиваемся на каждом шагу в виде рекламы банковских депозитов. Зная доходность инвестиций за определенный период, мы можем рассчитать годовую доходность по такой формуле:

Инвестор вложил 20000$ и за 5 месяцев (округлим до 150 дней) заработал 2700$ прибыли. Сколько это в процентах годовых? Подставляем:

Доходность = (2700$/20000$ * 365/150) * 100% = (0.135 * 2.4333) * 100% = 0.3285 * 100% = 32.85% годовых

↑ К СОДЕРЖАНИЮ ↑

Взаимосвязь доходности и риска инвестиций

Чем больше доходность — тем лучше, вроде бы очевидно. Это правило хорошо работало бы среди безрисковых активов, но таких просто не существует. Всегда есть вероятность потерять часть или всю сумму инвестиций — такова их природа.

Более высокая доходность намного чаще достигается за счет дополнительного увеличения рисков, чем за счёт более высокого качества самого инструмента. Это подтверждается реальными данными — когда я проводил исследование 3000 ПАММ-счетов компании Alpari, обнаружил сильную взаимосвязь между показателем риска СКО (среднеквадратическое отклонение) и доходностью за год:

Ось X — доходность за год, ось Y — СКО. Линия тренда показывает, что чем выше годовая доходность, тем выше риски ПАММ-счёта в виде показателя СКО.

Такая взаимосвязь простыми словами — это корреляция, причем достаточно сильная. В исследовании 3000 ПАММ-счетов я рассчитывал корреляцию показателя СКО и доходности и получил значение 0.44, что на такой большой выборке означает крепкую зависимость. Другими словами, взаимосвязь доходности и рисков подтверждается математически.

Задача инвестора — найти собственный баланс между доходностью и риском, точнее определить свою склонность к рискованным вложениям. Для веб-инвестиций минимальная допустимая доходность — на уровне банковской, умноженная на два (большой банк сам по себе надежнее форекс-брокера). Дальше уже зависит от инвестора — сконцентрироваться на минимизации рисков и получать x2-x3 от банковской доходности или пытаться взять на себя дополнительные риски чтобы заработать больше.

Все приведенные выше формулы позволяют рассчитать конечную доходность инвестиций — мы вложили, прошло время, деньги получили. Если говорить о таких инвестиционных инструментах, как ПАММ-счета, торговые роботы, копирование сделок — этого мало, существуют торговые риски и множество других подводных камней, которые могут привести к ненужным потерям.

Инвестор должен знать, что будет происходить с его деньгами в процессе, по этой причине эти инструменты всегда сопровождаются графиками доходности.

↑ К СОДЕРЖАНИЮ ↑

Графики доходности

График доходности — незаменимый инструмент для анализа вариантов инвестирования. Он позволяет посмотреть не просто на общий результат вложений, но и оценить происходящее в промежутке между событиями «вложение денег» и «вывод прибыли».

Существует несколько видов графиков доходности. Чаще всего встречается накопительный график доходности — он показывает, насколько вырос бы в % первоначальный депозит, на основе доходностей за несколько временных промежутков или по результатам отдельных сделок.

Примерно вот так выглядит накопительный график доходности:

График чистой доходности инвестора ПАММ-счёта Solandr

По нему можно понять несколько важных вещей — например, равномерно ли растёт прибыль (чем более гладкий график, тем лучше), насколько большие просадки (то есть незафиксированные потери в процессе инвестирования) могут ожидать инвестора и т.д.

Очень подробно об анализе графиков доходности я писал в статье о том, как выбрать ПАММ-счёт для инвестирования.

Также часто используются графики доходности по неделям или месяцам:

График чистой доходности инвестора ПАММ-счёта Stability Dual Turbo по месяцам

Столбцы говорят сами за себя — март был удачным, а вот за последние три месяца прибыли вообще не было. Если смотреть только на этот график и не брать в расчёт более старые счета Stability, то можно сделать такой вывод — торговая система дала сбой и перестала приносить прибыль. Грамотной стратегией в таком случае будет вывести деньги и ждать пока ситуация вернется в нормальное состояние.

Вообще, графики доходности и ПАММ-счета — это отдельная интересная история.

↑ К СОДЕРЖАНИЮ ↑

Особенности расчёта доходности инвестиций в ПАММ-счета

Начнем с самого очевидного — графики доходности ПАММ-счетов у всех брокеров не соответствуют реальной доходности инвестора! То что мы видим — доходность именно ПАММ-счёта, то есть всей суммы инвестиций, включая и деньги управляющего, и комиссию за управление.

Когда мы видим такие цифры:

600% за полтора года, рука сразу же тянется к кнопке «Инвестировать», золотая жила же! Однако если мы учтем 29% комиссии управляющего, то реальная доходность окажется такой:

В 2 раза меньше! Я не спорю, 300% за полтора года тоже смотрятся отлично, но это далеко не 600%.

Ну а если углубиться в суть, то доходность ПАММ-счёта считается так:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего, кроме случаев в п.4 и 5.

- Отрицательный результат всегда остается как есть.

- Если положительный результат получен после убытка, он не уменьшается из-за комиссии, пока общая доходность не обновит максимум.

- Если после положительного результата превышен максимум общей доходности — комиссия снимается только с той части, которая превысила максимум.

В итоге получаем весьма замороченную формулу, которая необходима для высокой точности расчётов. Что делать, если вам нужно посчитать чистую доходность инвестора ПАММ-счёта? Предлагаю использовать такой алгоритм:

- Общая доходность считается по формуле доходности за несколько периодов с реинвестированием.

- Положительный результат уменьшается на процент комиссии управляющего.

- Отрицательный результат уменьшается на процент комиссии управляющего.

Все что нужно — умножить официальные цифры доходности ПАММ-счёта на единицу минус комиссия управляющего. Причем не итоговый результат, а данные с графика ПАММ-счёта (в Альпари их можно скачать в удобном виде) и посчитать по формуле доходности за несколько периодов.

Для наглядности посмотрите на один и тот же график доходности, посчитанный тремя способами:

Разница с учётом и без учёта комиссии управляющего — почти в 2 раза! По упрощенному алгоритму мы получили результат 92%, по точному — 89%. Разница не существенная, но для тысяч процентов она станет вполне заметной:

Реальная доходность инвестора ниже в 6 раз, а разница между точным и упрощенным алгоритмом 70% — на больших цифрах всё заметнее.

Кстати, вы хотите знать, откуда вообще берется эта разница? Кроме того, что упрощенный способ подсчета доходности уменьшает размер просадок, есть еще одна фишка — регулярные выплаты вознаграждения управляющего уменьшают вашу долю в ПАММ-счёте.

Вы все поймете, взглянув на эту картинку:

Зелеными кружками показаны моменты выплаты вознаграждения управляющего, красными — уменьшение ваших паёв в ПАММ-счёте. Что такое пай? Это ваша доля в ПАММ-счёте, ваш кусочек общего пирога прибыли.

Для понимания подойдет такое сравнение — паи это определенное количество акций ПАММ-счёта. По этим акциям вы получаете дивиденды — процент от прибыли компании. Количество акций уменьшается — снижаются дивиденды, соответственно и доходность вложений.

Почему же паи уменьшаются? Дело в том, что изначально вы получаете прибыль на всю сумму своих инвестиций — как и должны. Наступает момент выплаты комиссии управляющего — и она берется из вашей суммы, вашего «кусочка пирога». Кусочек стал меньше со всеми вытекающими.

То, что я вам показал — это не плохо, это как есть. Так работают ПАММ-счета, а вкладывать деньги или нет — выбор всегда за вами.

↑ К СОДЕРЖАНИЮ ↑

Друзья, я понимаю что статья довольно сложная, поэтому если есть какие-либо вопросы — задавайте их в комментариях, я постараюсь ответить. И не забывайте делиться статьёй в соцсетях, это лучшая благодарность автору:

Ну и пожелание напоследок: инвестируйте в действительно доходные проекты!

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.webinvestor.pro