как заработать на инвестициях в биржевые индексы и ETF / ITI Capital corporate blog / Habr

Изображение: Pexels

В статьях и передачах на экономические темы часто можно услышать фразы вроде «индекс S&P500 обновил исторический максимум» или «индекс РТС в ходе торгов обвалился на 200 пунктов». Сегодня мы поговорим о том, какой на самом деле смысл скрывается за подобной информацией, и как индексы используются в реальных инвестициях.

Что такое биржевые индексы и зачем они нужны

По своей сути, индекс — это показатель изменения цен определенной группы ценных бумаг. Грубо говоря, это «корзина» из акций, объединенных по какому-либо признаку.

Набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса. Обычно цель составления фондового индекса – в создании показателя, с помощью которого можно понимать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — к примеру, в случае роста цен на нефть логично ожидать и роста стоимости акций компаний из сферы добычи и обработки энергоресурсов.

При этом акции разных компаний даже из одной отрасли растут с разной скоростью, а могут и вообще не расти или даже терять в цене — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения каждой конкретной компании. Соответственно, сравнить разные отрасли экономики можно путим сопоставления соответствующих биржевых индексов.

Какие индексы существуют, и как они рассчитываются

Каждый индекс призван решить конкретную задачу. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и даже по автору.

Одним из старейших способов расчета индексов является метод среднего арифметического. По нему изначально рассчитывался, к примеру, известный индекс Dow Jones Industrial Average. Однако на практике в современных реалиях он неэффективен – компании могут выпускать разное число акций, у кого-то их могут быть миллионы, а у кого-то десятки тысяч. Это делает значение индекса, рассчитанного по такой методике, нерелевантным.

В случае Dow Jones делитель для вычисления среднего арифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

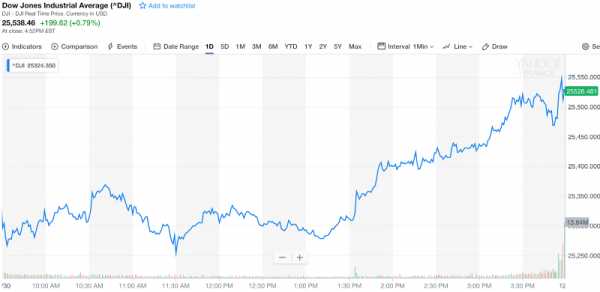

График индекса Dow Jones Industrial Average

Плюс такого подхода – простота расчета, но есть и минусы. Главный из них – отсутствие весов. Самые дорогие акции больше всего влияют на индекс. Это вносит искажения, поскольку цена акций не связана напрямую с капитализацией компании. Компания с более дешевыми акциям и может быть значительно дороже организации с дорогими ценными бумагами.

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Вес вычисляется так – цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании-эмитента. Этот метод нивелирует влияние разброса цен конкретных акций.

Другой метод расчета индексов получил название средней геометрической от темпов роста цен акций. В группу индексов этого типа входят созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы групп Nasdaq, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Семейства индексов

Некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов. К примеру, рейтинговое агентство Standard & Poor’s (S&P) рассчитывает целый ряд индексов, один из самых популярных – S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX

У биржи Nasdaq свое семейство индексов, например NASDAQ Composite объединяет все компании в листинге биржи, а NASDAQ National Market – американские компании. Индикаторы Nasdaq учитывают поведение более 4500 американских и зарубежных компаний

Среди известных европейских семействах индексов – индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC – они отличаются по количеству входящих в них акций (40, 80, 120 и т.п.).

В России «Московская биржа» предлагает собственные индексы. Самые известные – индикаторы ММВБ и РТС, но есть и индекс голубых фишек, индексы акций второго эшелона и широкого рынка.

Что показывают индексы

Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Такие индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Пример отраслевых индексов – семейство Dow Jones, в которое входят:

- Промышленный индекс DJIA — рассчитывается на основе цен акций крупнейших компаний из ведущих отраслей промышленности США.

- Транспортный индекс DJTA — охватывает акции крупнейших американских транспортных компаний.

- Коммунальный индекс DJUA — акции компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржи, где торгуются технологические компании, как Nasdaq в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — Morgan Stanley Capital International (MSCI). Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из более чем двух десятков стран, в которых фондовые рынки признаны развитыми, а в MSCI Emerging Market Index входят акции компаний развивающихся стран.

Как инвесторы используют индексы

Существует несколько практических применений информации, отображаемой биржевыми индексами.

Прежде всего, их анализ дает инвесторам представление об общей динамике на определенных рынках (отраслях, странах и т.п.) и настроениях инвесторов. Если индексы определенной группы растут, значит инвесторы позитивно смотрят на перспективы вложений в акции компаний этих отраслей. Такую информацию можно использовать для совершения спекулятивных сделок.

Помимо этого существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков.

Помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

В случае страновых индексов, их изучение на длительном промежутке помогает получить представление об инвестиционном климате в конкретной стране.

Как еще заработать на индексе: работаем с ETF

Для частных инвесторов вложение в индексы напрямую – малореальная задача, поскольку в них входит множество компаний, акции которых могут стоить дорого. Чтобы использовать условный S&P500, нужно будет купить акции всех компаний в соответствующей пропорции, на это нужны миллионы долларов.

Для того, чтобы использовать индексы без необходимости столь огромных вложений, был создан инструмент ETF (Exchange Traded Funds). По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

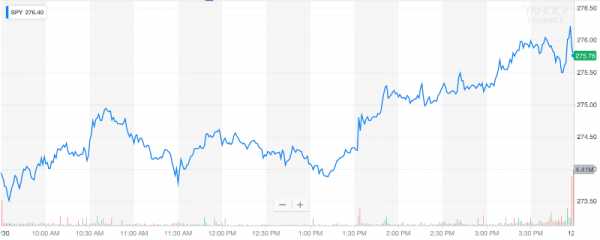

График ETF SPY

Главный плюс работы с ETF – простота. Они торгуются как обычные акции, для их покупки подходит обычный брокерский счет, который можно открыть онлайн через Госуслуги, для их использования не нужны значительные начальные вложения. Инвестор имеет полное понимание того, какие бумаги входят в ETF – для этого достаточно взглянуть на индекс, на котором основан этот финансовый инструмент.

На фондовом рынке Московской биржи с весны 2018 года проходят торги ETF на индексы РТС и еврооблигации. Эти и другие ETF могут использовать для реализации инвестиционных стратегий клиенты ITI Capital.

Полезные ссылки по теме:

habr.com

Как начать инвестировать в ETF ?

ETF на сегодняшний день являются одним из наиболее популярных инвестиционных инструментов. Поэтому вполне естественно задаваться вопросами – нужно ли включать ETF в инвестиционный портфель и как это сделать?Предлагаю рассмотреть несколько моментов, которые обязательно придется учитывать, прежде чем приступать к инвестированию денежных средств в ETF.

1. Важно понимать отличительные черты, а также плюсы и минусы ETF

Прежде, чем включать какой-либо инструмент в свой инвестиционный портфель, необходимо понимать его особенности.

ETF можно приобрести только на фондовой бирже, поэтому придется получить доступ к российским или зарубежным биржам. Сделки с ETF можно осуществлять в течение всего торгового дня. И в этом заключается одна из опасностей биржевых фондов – на фоне падения рынка инвестор может поддаться эмоциям и достаточно легко продать паи ETF. В результате этого можно отойти от первоначально выбранной инвестиционной стратегии, а также заплатить лишние комиссии и налоги.

При этом ETF могут использоваться различными типами инвесторов, в т.ч. и пассивными инвесторами. Биржевые фонды предоставляют простой, прозрачный и низкозатратный доступ к активам разных стран мира. С их помощью можно составить широко диверсифицированный портфель, уплачивая при этом сотые доли процента от вложенной суммы денежных средств.

2. Необходимо разобраться с типами ETF, которые встречаются на рынке

На текущий момент в мире существует более 7 000 ETF и схожих с ними биржевых продуктов. При этом появляется все больше сложных ETF, которые отходят от классических индексных стратегий.

Существуют активно управляемые ETF, ETF «умной-беты», синтетические ETF, ETF с плечом и обратные ETF и др. Кроме того, есть продукты – например, биржевые ноты (ETN) — которые хоть и похожи на ETF, но биржевыми фондами не являются и несут в себе дополнительные риски.

Если же брать более «классические» фонды на основе акций или облигаций, то их также существует огромное количество, на основе различных индексов, которые могут достаточно серьезно отличаться друг от друга.

Во всем это многообразии можно запутаться. Поэтому важно понимать, с какими типами биржевых фондов можно столкнуться, каких стоит категорически избегать, а какие имеет смысл рассматривать для инвестиционного портфеля.

3. Важно подробно изучить ETF перед тем, как включать их в портфель

Подавляющее большинство ETF являются индексными фондами. Соответственно, инвестирование в ETF – это инвестирование в индекс.

Необходимо изучить, что именно входит в конкретный индекс, как давно он существует и как часто он пересматривается. После этого имеет смысл сравнить состав и структуру активов ETF и его базового индекса, проверить, как точно ETF повторяет показатели индекса, какова комиссия биржевого фонда.

Подробный анализ биржевых фондов позволит сравнить их между собой, а также оценить, какой именно ETF подойдет для инвестиционного портфеля в наибольшей степени.

4. Необходимо выбрать наиболее подходящий способ инвестирования в ETF

На российском рынке инвестировать в ETF можно через брокерский счет, либо через ПИФы, которые вкладывают денежные средства в биржевые фонды.

На зарубежных биржах инвестировать в ETF можно через счет у иностранного брокера, через счет в зарубежном банке или в рамках программы unit-linked от зарубежной страховой компании.

Каждый из этих способов имеет свои плюсы и минусы. Какие-то способы являются более затратными, чем другие. Какие-то потребуют от инвестора больше самостоятельной работы в плане открытия счета, осуществления сделок и подготовки отчетности. Какие-то позволяют инвестировать в ограниченный набор ETF.

Поэтому важно разобраться в особенностях способов инвестирования. Кроме того, необходимо оценить целесообразность каждого из этих способов для конкретного инвестора. Далее стоит оценить надежность финансовых посредников, через которых придется инвестировать, а также величину расходов, которые придется при этом платить, и прочие моменты, которые могут быть важны для инвестора.

5. Важно понимать налоговые последствия использования

etf-investing.livejournal.com

Куда инвестировать начинающему? Акции, ОФЗ, ETF фонды.

Всем привет!

Сегодня я постараюсь раскрыть самые простые варианты инвестирования для начинающих. А также расскажу про риски и на что следует обратить внимание. Я не буду затрагивать стандартные и всем известные варианты инвестиций, типа банковских депозитов или покупки недвижимости, а расскажу про чуть менее популярные варианты.

ОФЗ

Первый самый простой вариант это – покупка офз (облигаций федерального займа). Я уже рассказывал об этом в отдельной статье. Вот ссылка. Такой вариант надежнее чем депозит в банке, при этом процент выше. Если покупку делать на ИИС счете, то можно получить возврат 13 процентов годовых, если у вас есть официальный источник дохода. Доходность в этом случае будет 21 % за первый год и даже чуть выше, в зависимости от того какие офз вы купите. Правда максимальная сумма 400 т.р. При этом вы должны платить ндфл в год не менее 52 т.р., чтоб сделать полный возврат. Сумма на счете может быть и меньше указанной. Возврат вы получите в течении следующего года. Но сумма на счете должна пролежать не менее 3 лет. По сути, если вы не планируете пополнять счет на 2 и 3 год, то у вас выйдет доходность за первый год в районе 21 % и в последующие только доход от офз. Что уже в разы перекроет банковский депозит. Если цели по инвестированию от 1-2 миллионов, то связка с ИИС менее эффективна. Кстати, положить деньги можно и под конец года, тогда средства пролежат чуть более 2 лет. Тему ИИС я уже раскрывал в отдельной статье, поэтому подробно расписывать не будут. Вот ссылка. Начинающему можно инвестировать и в корпоративные или муниципальные облигации, но лучше выбирать самые надежные и популярные.

Корпоративные облигации облагаются ндфл 13 % в отличии от офз.

Инвестиции в акции

Следующий вариант инвестирования это – покупка акций. Это более сложный инструмент, который требует грамотного подхода и анализа, чтобы показать хорошую доходность. Ведь у нас именно такая цель? Чтоб показать плохую доходность много ума не нужно :). Какие существуют варианты если нет сильного желания глубоко вникать в эту тему и категорически не хватает времени? Можно отдать средства надежной управляющей компании. Именно надежной, посмотрите топ управляющих компаний, не отдавайте малоизвестной компании, которая обещает вам золотые горы. Иначе результат скорее всего будет печальный. На этом варианте я останавливаться не буду, я постараюсь описать самостоятельный подход в покупке акций для начинающих. Многие рекомендуют покупать акции тех компаний, которыми вы сами пользуетесь. Это не всегда верный подход. Ведь многие покупали продукты в Магните? И можете посмотреть, что стало с акциями этой компании. Поэтому, если вы планируете инвестировать в Российский рынок, обращайте внимание на самые популярные сектора для нашей экономики. Нефтегазовый, энергетический, банковский. Покупайте только акции самых популярных компаний. Рекомендую держать в портфеле от 5 до 9 акций. Если вы начинающий, вряд-ли вы сделаете более грамотную отборку и уследите за всеми бумагами. Слишком большая диверсификация тоже не слишком хорошо, это потенциально урежит вашу прибыль. Второй важный момент, диверсифицируйте свой портфель. У вас в портфеле должно быть как минимум 3 -4 топовых сектора. И 3 условие, старайтесь делать основные покупки когда все плохо и акции падают. Акции могут падать по разным причинам, когда действительно с компанией беда, но если мы покупаем топовые акции это маловероятно. Лучший вариант, если акции падают, но фундаментально нет веских причин для этого. Наша главная задача в инвестировании купить недооцененные акции. В сегодняшней статье я не буду загружать вас фундаментальной составляющей, так как статья для начинающих. Поэтому учитывайте основные принципы – покупка популярных акций, диверсификация и покупка на снижении (от 10 и более процентов), если нет веских оснований для этого. Ну и лучше держать компании в портфеле, которые вы понимаете или сами пользуетесь услугами этой компании. Но это не ключевое. Если вы купили Алросу, не обязательно что вы должны пользоваться тем, что она производит.

Другой вариант это – повторить состав акций индекса ММВБ. Хотя бы топ 8- 10 акций. Но здесь тоже играет роль правильный момент покупки и управления портфелем. Проводить балансировку портфеля и докупаться в нужные моменты. В следующих статьях я обязательно вернусь к теме инвестирования и более детально разберу основные аспекты.

Еще как один из вариантов, вы можете следить за управляющей компании из топа. Смотреть какие акции она приобретает в портфель, какие продает и что пишут аналитики таких компаний. Но при этом у вас должен быть свой четкий план и понимание. Если у вас нет опыта и времени, такой вариант поможет вам сделать правильный выбор или возможно рассмотреть какую-то бумагу, которую вы упустили. Опять же, не буду давать бесплатную рекламу управляющим компания 🙂 .

Инвестиции в etf фонды

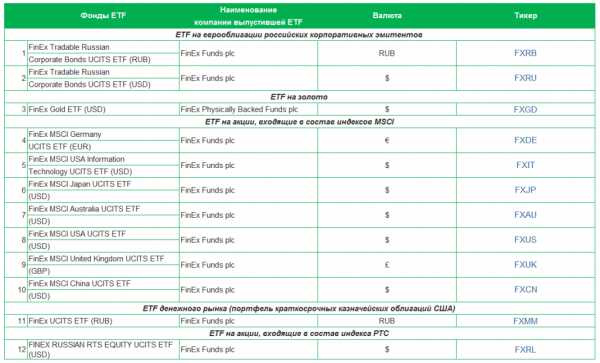

Третий вариант инвестирования это – покупка ETF фонда. Тоже довольно неплохой вариант для начинающего. Это позволяет не заморачиваться с анализом акций и купить уже, по сути, готовый пулл акций. Теперь немного поподробнее об этом. ETF фонд можно купить как и любой актив в терминале QUIK. Торгуются такие фонды на Московской бирже. Единственная инвестиционная компания, которая представлена на Российском рынке и занимается такой деятельностью это FinEx. Именно через нее и осуществляется покупка на Московской бирже. Постараюсь рассказать о всех плюсах, минусах и рисках. Этот вариант инвестирования я тоже начал использовать для себя в целях диверсификации. Правда пока не планирую покупать более 10 % от портфеля. Так как будущие цели это самостоятельная покупка зарубежных акций через иностранного брокера. Пока инвестирую только в Российский рынок. Времени для анализа зарубежных активов пока не хватает. Да и для спекуляций Американский рынок не подходит по времени. Итак, теперь к ETF.

ETF (англ. Exchange Traded Fund), — торгуемый на бирже фонд. ETF фонды инвестируют в какой-либо набор акций (Российских, зарубежных), облигаций или других активов. Затем этот фонд выпускает собственные акции, которые мы и приобретаем на бирже. Стоимость 1 акции фонда равна стоимости приобретенных активов, поделенной на количество выпущенных акций. Изменение цены акции, которую мы приобрели, отражает изменение стоимости активов, в которые инвестирует ETF. Купив акции ETF, мы приобретаем пропорциональную часть заранее составленного портфеля.

На Московской бирже представлено несколько фондов, подробнее можно посмотреть на соответствующем ресурсе (компании FinEx). Например, там есть и иностранный биржевой фонд FXUS, инвестирующий в акции компаний США. В состав этого индекса входят акции более 600 крупнейших американских компаний. Из самых популярных это Apple, Microsoft Corp, на Facebook, на Amazon и тд. Подробно вводную информацию по ETF фонду расписывать не буду, об этом можно почитать и на сайте FinEx. Я постараюсь взвесить все аргументы за и против и высказать свои мысли по этому поводу.

Аргументы ЗА:

1) Первый аргумент включает надежность компании. Основной регулятор для FinEx — Банк Англии, ETF разрешено продавать на всех европейских площадках и для неквалифицированных инвесторов. Аудитор — PwC, бумаги хранятся в крупнейшем депозитарии мира — Банке Нью-Йорка. В нашей стране FinEx лицензирована и существует более 6 лет. По сути FinEx – это управляющая компания для России, если с ней что-то случится, фонды никуда не исчезнут. Поэтому, как вы поняли, офшорных посредников в этой схеме нет. Все выглядит довольно надежно. И компания допущена на Московскую биржу. Почему я так досконально попытался расписать именно этот момент? Поскольку для консервативного инвестора прежде всего важно понимание рисков. Ну а для тех кто покупал биткоин на все деньги, заморачиваться вообще не стоит. Я думаю нужно еще постараться найти более рискованное вложение средств чем в криптовалюту :).

2) В 2016-м рейтинговое агентство RAEX присвоил рейтинг А++ («Исключительно высокий уровень кредитоспособности»). Правда черег год рейтинг был отозван. Причем в аббревиатурой что-то вроде “неприменимости методологии”. Якобы основные активы за рубежом, а Раэкс оценивает только 100% российские компании. Вообщем, как всегда бывает в России. В целом, можно было этот пункт и не учитывать в аргументы, но нужно понимать всю историю компании.

3) Наш регулятор разрешает покупать эти ETF пенсионным фондам. Тоже можно отнести к плюсам.

4) Маркет-мейкерами в России выступают Открытие и Финам.

5) Объемы фондов постепенно растут, что снижает риск того, что компания развалится. Хотя в этом случае можно будет просто распродать активы. В данном случае, как вы поняли, в отличие от многих других фондов, вы являетесь реальным владельцем данных акций.

Аргументы ПРОТИВ:

1) У данной компании был какой-то непонятный отзыв лицензии. Но при этом ее вернули в течении месяца. Собственно, цб как всегда в своем репертуаре. Негатив упустим. Поэтому, особо и в минус данный пункт не зачесть.

2) Новизна для России, первый провайдер ETF.

3) Небольшой размер заявок в стакане от маркет мейкеров. Если вы долларовый миллионер или миллиардер, то вам напрямую на Американский рынок 🙂

4) Активы у данной компании за рубежом. Этот аргумент можно и к плюсам отнести. Так как активы за рубежом не обязательно дают какие-то дополнительные риски (можете посмотреть что происходит с Российским ПИФами).

В заключении, хотелось бы отметить, что это не руководство к действию. Вопросы к ETF еще остаются и лично я не планирую покупать их фонды на крупные объемы. Я надеюсь, что данная компания будет развиваться, так как если средств будет привлечено категорически мало, то она может и закрыться. Хотя такие риски пока мне видятся небольшими. Но в случае чего можно будет распродать активы. Поэтому для начинающих такой вариант инвестирования может подойти. По крайне мере на какую-то часть от портфеля. Он не даст вам громадных процентов, но если вы новичок, вряд ли при самостоятельном инвестировании вы сможете показать результат лучше.

Лично мои планы по инвестированию следующие. Не более 20 процентов в портфеле в офз. Не более 10 процентов ETF. Основной акцент на Российских рынок акций. В нем у меня будет не менее 60 процентов средств. И покупка Американских акций напрямую, пока в планах набирать объем процентов на 10 от портфеля. Пока цели по инвестированию выполняются и в среднем получается показывать около 18 процентов в год по портфелю. При этом у меня максимально консервативный подход в инвестировании.

На этом буду заканчивать. Если вам интересны какие-то из этих или других тем по инвестированию, то оставляйте комментарии и я постараюсь разобрать все более детально.

С уважением, Станислав Станишевский.

trader-nt.ru

в какие фонды стоит инвестировать?

Современные финансисты часто делают ставку на пассивное инвестирование, одним из лучших инструментов которого являются ETF. Доходность биржевых фондов такая же, как у соответствующего индекса минус комиссии за управление.

Выбор ETF – дело достаточно сложное. В целом он зависит от трех факторов:

- финансовой цели, которую нужно достичь;

- горизонта инвестирования;

- допустимых рисков.

Опишем вкратце эти три наиболее важные момента.

Цель инвестирования

Цель – это, конечно, всегда прибыль, однако на одном этапе необходимо увеличить капитал до определенного уровня, а на другом – создать пассивный доход. В первом случае выбирают ETF на акции, во втором – биржевые фонды, которые выплачивают дивиденды либо ETF на облигации, дающие купонную доходность. ETF акций дают более высокий доход, но и риск не преуспеть с ними выше.

Горизонт инвестирования

При планировании инвестиций всегда важен срок, на который вкладываются деньги. Когда у инвестора много времени, он может серьезно рисковать, в противном случае приходится ограничиваться консервативными вариантами.

Если инвестировать на пару-тройку лет, решить задачу помогут ETF на облигации, поскольку они меньше подвержены ценовым колебаниям, чем ETF на акции.

В случае среднесрочных инвестиций, например, если горизонт – 5 лет, имеет смысл разделить портфель между биржевыми фондами на акции и ETF на облигации.

При долгосрочных вложениях (от 10 лет) оптимальный выбор – ETF на акции. Индексы акций могут сильно колебаться, но в долгосрочной перспективе они дают максимальную доходность.

Риски

Инвестиции – это всегда риск. И чем выше ожидается доходность, тем больше вероятность, что будут неприятности: временно снизится стоимость капитала или придется фиксировать убытки. Поэтому при выборе ETF инвесторы учитывают свою готовность рисковать.

Финансистам, которые не готовы рисковать стоимостью инвестиционного портфеля, имеет смысл в основном вложиться в ETF облигаций. А когда такой риск приемлем, логичным будет сконцентрироваться на ETF акций.

В биржевые фонды вкладываются на годы, поэтому необходимо подстраховаться на случай всевозможных жизненных неурядиц. Чтобы не пришлось срочно распродавать активы по неоптимальным ценам, нужно иметь финансовую подушку безопасности, например, в виде счета в банке. В случае чего эти деньги помогут справиться с неприятностями, а инвестиции останутся в неприкосновенности.

Диверсификация инвестиций

Чтобы снизить риски и достичь финансовой цели, важно держать в портфеле инвестиций и акции, и облигации. Расчет оптимальных пропорций производится индивидуально. Считается, что доля акций должна быть между 25% и 75%. При таком подходе доля облигаций будет в этом же диапазоне.

Таким образом мы получим диверсификацию по классам активов. При желании можно еще добавить ETF золота и REIT — фонды недвижимости.

Не желательно вкладываться в акции только одной страны. Еще сильнее рискует тот, кто инвестирует в одну отрасль экономики или одну компанию. Хорошая стратегия – распределить капитал между индексными ETF нескольких стран, к примеру, США, России, Германии и Китая. Это даст нам страновую диверсификацию, — даже если в одной из стран случится экономический кризис и ценные бумаги упадут в цене, то активы других стран помогут это пережить и даже остаться в плюсе.

Каждый такой ETF будет сформирован из десятков-сотен акций разных отраслей экономики. Поэтому если в какой-то сфере, например производственной, разразится кризис, убытки наверняка покроет прибыль от других акций, например финансового сектора. Аналогичный подход оправдан и при формировании доли портфеля, в которой находятся облигации.

Какие ETF торгуются на Московской бирже?

На Мосбирже ETF появились в результате усилий компании FinEx, позже конкуренцию ей составил провайдер ITI Funds. Всего благодаря этим двум компаниям торгуются 14 ETF. Инвесторы могут вкладывать деньги в индекс американский акций, в IT-сектор США, в акции Австралии, Великобритании, Германии, Китая, России, Японии, в краткосрочные американские облигации и российские корпоративные долговые бумаги. Есть даже ETF на золото, в который многие инвестируют, когда ожидают наступления очередного глобального кризиса.

Из этих биржевых фондов можно составить качественный инвестиционный портфель, а поможет в этом брокерский счет либо ИИС. При горизонте более 3 лет и белой зарплате имеет смысл присмотреться к ИИС. Инвестиционный счет позволит вернуть НДФЛ на 13% от вложений.

Какие ETF есть в США?

Американский рынок богат биржевыми фондами: существуют тысячи различных ETF. Однако российские инвесторы порой сталкиваются в США с серьезными проблемами: не все брокеры соглашаются работать с ними, необходимо самостоятельно решать вопрос налогообложения в России. Приобрести акции американских ETF с помощью ИИС не получится.

Есть у американских биржевых фондов и серьезные преимущества. С их помощью легко решить задачу диверсификации вложений, поскольку есть, к примеру, ETF на акции всех развивающихся или развитых стран сразу. Комиссии на управление ниже, чем в России. Инвесторы застрахованы от мошенничества брокеров.

Инвестиции в специфические ETF

Опасно инвестировать в отраслевые ETF: если случится кризис в отрасли, цена акций может сильно упасть. Также высокие риски при вложении капитала в инверсные, плечевые и активно управляемые ETF. Такие варианты не дадут спокойно получить среднерыночную доходность, а биржевые фонды хороши именно этим.

Основные критерии выбора ETF

- Исходите, прежде всего, из финансовой цели, имеющегося времени и готовности идти на риск.

- Диверсифицируйте вложения по разным странам и отраслям. Вкладывайте деньги в акции и облигации. Важное преимущество ETF – возможность и удобство диверсификации.

- Американский рынок хорош разнообразием биржевых фондов и низкими комиссиями, российский – возможностью получения дополнительного дохода с помощью ИИС.

При выборе из двух примерно одинаковых ETF выбирайте тот, у которого капитализация выше, а комиссии ниже.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:www.exocur.ru

что это, как устроен, как инвестировать в данный ETF 2019

Я из тех людей, кто считает пассивный доход источником финансовой стабильности. В этой статье я расскажу о том, почему инвестиции в золото считаются самыми прибыльными, и как зарабатывать на них при помощи FXGD ETF.

FXGD ETF: что это такое и как он работает

Принцип диверсификации активов как способ снижения рисков известен каждому инвестору. Необходимо вкладывать капитал не в один финансовый инструмент, а в разные — тогда падение доходности по одному из них не приведет к большим убыткам.

Но при практической реализации этого принципа могут возникнуть определенные проблемы, например:

- Бывает сложно разобраться в многообразии активов и в том, в какие из них лучше вкладывать деньги.

- Полноценный инвестиционный портфель будет стоить немало.

- При большом количестве активов их сложно контролировать.

Для решения подобных проблем создаются ETF — торгуемые на бирже фонды. Эти инвестиционные фонды формируют большой инвестиционный портфель, приобретая различные финансовые инструменты, а затем выпускают свои собственные акции и размещают их на бирже. Таким образом, приобретая акции ETF, инвестор сразу вкладывает средства в несколько привлекательных активов.

Если есть желание пополнить имеющиеся активы золотом, стоит инвестировать в FXGD ETF фонд. Он ориентируется на индекс цены золота — самого устойчивого актива.

На Московской бирже торгует один фонд на золото — FinEx Gold ETF.

Участники процесса выпуска, обращения и погашения акций FXGD ETF

| № п/п | Участник | Функции |

| 1 | Эмитент | Выпускает и погашает акции ETF |

| 2 | Инвестиционный менеджер | Управляет активами фонда |

| 3 | Кастодиан | Ведет учет и хранение активов |

| 4 | Администратор | Оказывает административные услуги, готовит отчеты |

| 5 | Маркет-мейкеры | Поддерживают котировки ценных бумаг |

| 6 | Индекс-провайдер | Лицензирует использование индекса |

| 7 | Биржи | Организуют торги ценными бумагами ETF |

| 8 | Аудитор | Проводит ежегодный аудит деятельности фонда |

| 9 | Независимый контролер | Осуществляет мониторинг в интересах Совета директоров компании-эмитента |

В лице участников фонда выступают банки и крупные компании.

Преимущества FXGD ETF

- Стоимость активов фонда основана на стоимости золота, которую ETF отслеживает максимально точно.

- Надежность операций обеспечивается Банком Нью-Йорка и Лондонской ассоциацией золотого рынка.

- Низкая стоимость акций.

- Риск произвольного изменения разницы цены покупки и продажи золота минимален.

- Разница цены между покупкой и продажей золота меньше, чем в банках.

- Отсутствие НДС при приобретении активов.

- Низкая оплата управленческих услуг — всего 0,45% годовых.

- Всеми активами фонда владеют только его акционеры.

- Инвестиции защищены от девальвации — падения курса рубля по отношению к мировым валютам.

- Стоимость драгоценного металла меняется меньше, чем других биржевых товаров, что компенсирует потери при снижении доходности иных финансовых инструментов.

- Акции FXGD ETF доступны как юридическим лицам, так и частным инвесторам.

- Сделку можно совершить при помощи любого брокера на ММВБ.

- Все операции с ценными бумагами проводятся с маленькими комиссиями.

- Наличие расширенных активов и льготных периодов для ИИС.

С преимуществами FXGD ETF можно ознакомиться с помощью видеоролика:

Способы инвестирования в золото

Золото — это наиболее надежный и удобный вид долгосрочного вложения капитала. Оно тоже может дорожать или дешеветь, но исторически его стоимость только увеличивается. Поэтому в долгосрочной перспективе всегда можно рассчитывать на стабильный рост цены золота.

Существует несколько способов инвестирования средств в золото.

Физическое золото

Это золото в слитках или монетах, которое можно купить в любом банке. Также банк предоставит свои услуги по хранению слитка. К минусам такого вида капиталовложения можно отнести:

- НДС, включенный в стоимость золота. Это значит, что при продаже слитка банку его стоимость будет меньше на 20%.

- Риск порчи и утраты при самостоятельном хранении.

- Хранение золота в банке подразумевает дополнительные расходы на аренду сейфа.

- При обратной продаже банк обязательно оценивает внешний вид слитка. При обнаружении на нем сколов или царапин, банк может снизить цену.

- Высокая разница между ценой покупки и ценой продажи золота.

Обезличенный металлический счет

Это счет в банке, на котором отражаются сведения о приобретенном золоте в граммах. Золото можно приобрести или продать в любой момент, не получая слитков на руки.

К плюсам такого вложения можно отнести:

- Отсутствие риска порчи или утраты слитка.

- Удобство покупки или продажи. Сделку можно осуществить в любое время в личном онлайн-кабинете или посредством мобильного приложения.

- Отсутствие НДС при обратной продаже.

- Бессрочность счета.

Однако ОМС имеет и свои недостатки:

- Обезличенные металлические счета не подлежат страхованию. Если у банка будет отозвана лицензия, права на золото придется восстанавливать через суд.

- Самостоятельная уплата владельцем счета НДФЛ путем подачи декларации. НДФЛ необходимо уплачивать в течение трех лет с момента приобретения золота или его эквивалента.

- Высокий порог вхождения.

- Большая разница между ценой покупки и продажи золота.

Фьючерсы на золото

Фьючерсный контракт — это биржевая операция с участием покупателя и продавца. Инвесторам доступны фьючерсы Лондонской биржи металлов и Токийской товарной биржи.

При заключении фьючерсного контракта на золото стороны не получают и не передают другу другу слитки или монеты. Прибыль от фьючерса можно получить за счет колебания цены на металл. Фьючерс имеет свой срок закрытия, как правило, три месяца или полгода. Если стоимость золота выросла к моменту закрытия фьючерса, инвестор получает прибыль.

Достоинства фьючерсов:

- Низкий порог входа.

- Соответствие курса фьючерса уровню цены золота на мировом рынке.

- Отсутствие рисков, связанных с хранением металла.

- Контроль исполнения контракта биржей.

К недостаткам такого вида инвестирования можно отнести:

- Необходимость отслеживания срока закрытия фьючерса для его продажи и покупки нового.

- Финансовые затраты на гарантийное обеспечение.

- Возможные потери при колебаниях цены золота.

Инвестирование в FXGD ETF

К уже перечисленным выше преимуществам инвестирования в акции FXGD ETF можно добавить следующие:

- Начисление и удержание НДФЛ брокером.

- Возможность получения налогового вычета по НДФЛ для физических лиц в течение трех лет.

- Отсутствие необходимости самостоятельного хранения золота.

- Если у брокера отзовут лицензию, инвестор может перевести свои активы к другому брокеру без проблем.

В качестве минусов следует отметить:

- Необходимость открытия брокерского счета.

- Наличие комиссии за совершение покупки или продажи.

- Отсутствие обязательного страхования ETF-вкладов.

- Привязка к графику работы биржи. В любое время суток проводить операции с активами не получится.

Заключение

- Формировать инвестиционный портфель необходимо, исходя из цели, горизонта инвестирования и готовности рисковать.

- Любые вложения связаны с риском, а доходность их неизвестна. Для снижения риска потери прибыли следует иметь в инвестиционном портфеле активы на золото — они всегда компенсируют возможные потери по другим инструментам.

- Наиболее удобным способом вложения денег в золото выступает FXGD ETF фонд. В его основе лежит индекс цены золота — самого устойчивого актива на рынке, поэтому он надежно защищает инвестиции от возможной девальвации.

dividendoff.net

ETF фонды | Fin-plan.org

ETF (Exchange trade funds) — дословный перевод с английского, как обращающиеся на бирже биржевые фонды. ETF можно смело причислить к формам коллективного инвестирования. Российский аналог ETF — это паевый инвестиционный фонд (ПИФ). Теперь давайте подробнее разберем, что же из себя представляет ETF, в чем его отличия от российского ПИФа и какие есть индивидуальные особенности.

Итак, как было уже упомянуто, ETF — это форма коллективного инвестирования. То есть приобретая акцию такого фонда, вы приобретаете, по сути, часть большого инвестиционного пула вложений фонда. Это позволяет инвестору с небольшой суммой денег осуществлять максимально диверсифицированные инвестиции в соответствии со всеми правилами инвестирования. Для того чтобы произвести подобные инвестиции самостоятельно, инвестору бы понадобилось в разы больше денег, поэтому создается пул инвесторов и каждый из инвесторов имеет свою небольшую долю в совокупном результате инвестиций. ETF — является зарубежным инвестиционным инструментом, поэтому акции и облигации, входящие в биржевой фонд, в большинстве своем зарубежные. Юрисдикция ETF соответственно тоже иностранная. Инвестиции ETF не ограничиваются лишь акциями и облигациями. ETF есть на драгоценные металлы и на биржевые товары промышленной группы, инструменты денежного рынка, а так же недвижимость.

Фактически ETF представляет из себя инвестиционный фонд, акции которого торгуются на бирже. Но следует понимать, что в данном случае акция ETF — это часть его инвестиционных активов, которая по сути повторяет динамику активов самого фонда.

Принципиально все ETF можно разделить на 2 основных класса: индексные фонды (или фонды пассивного управления) и фонды активного управления. Наиболее распространены именно индексные фонды или фонды пассивного управления.

По своей идеологии ETF очень похожи на ПИФы (см. статью о ПИФах), но все же есть существенные отличия.

Отличия ETF и ПИФ

1. Главное отличие заключается в том, что ETF в абсолютном большинстве своем — это индексные фонды пассивного управления, а с ПИФами все наоборот, это в большинстве случаев фонды, которые в той или иной степени управляются инвестиционными менеджерами (управляющей компанией). Индексный ETF абсолютно точно повторяет структуру биржевого индекса который лежит в основе фонда. Например, индекса S&P500 или это могут быть различные индексы отдельной отрасли либо же отдельного рынка. Главная задача такого биржевого фонда, это максимально точно следовать значениям индекса. Это дает большое преимущество для инвестора в четкости диверсификации своих инвестиций. инвестор всегда точно знает куда и в какой пропорции вложены его средства. Также данный подход страхует инвестора от человеческого фактора и ошибок управляющего (в случае с индексным ETF исключена ситуация, когда Ваш индекс идет вверх, а динамика фонда вниз). Но этот же фактор может сработать и в минус: в ситуациях падения рынка ETF будет полностью повторять рынок, а в случае с управляемыми фондами падение, как правило, ограничивается действиями управляющих.

2. ETF имеют широчайшую географию и набор инструментов. Можно инвестировать в отдельные сектора экономики и различные инструменты, а так же в различные сектора различных стран. Акции, облигации, еврооблигации, металлы, недвижимость и т.д. и все это по отдельным регионам или отраслям отдельной страны, или же наоборот, по глобальной отрасли.

3. Многие ETF выплачивают дивиденды. ПИФы дивиденды не выплачивают в принципе. Те ETF, которые не выплачивают дивиденды, автоматически реинвестируют их в соответствии со структурой основополагающего ETF индекса. Реинвестирование касается и купонов по облигациям фондов. Они так же реинвестируются пропорционально изначальной структуре основополагающего фонд биржевого индекса.

4. Изначально ETF создавался, как биржевой инструмент, поэтому ликвидность по ETF намного выше чем по ПИФам. На Московской бирже на рынке ETF есть маркет-мейкер, который обязан поддерживать ликвидность для покупки или продажи ETF.

5. Комиссионные издержки при покупке или продаже ETF существенно ниже чем по ПИФ. При покупке или погашении пая паевого инвестиционного фонда в управляющей компании инвестору необходимо заплатить скидку или надбавку в размере нескольких процентов от стоимости пая. Комиссия за управление фондом ETF так же существенно ниже комиссии за управление ПИФ. Комиссия по ETF порядка 1%, комиссия по ПИФу 3% — 4%.

Рассмотрим теперь более подробно виды ETF и их особенности.

Виды ETF

ETF существует огромное множество и их можно сгруппировать по различным признакам таким как: форма управления, страновая принадлежность, по отраслям экономики, по типам финансовых инструментов.

По форме управления: как уже упоминалось ранее ETF бывают индексного типа, то есть пассивного управления и фонды активного управления. 99% всех ETF — это индексные фонды, которые максимально точно повторяют движения биржевого индекса, лежащего в их основе. Фонды активного управления распространены куда меньше, обычно они работают с относительно низкорискованными стратегиями работы. Такими как арбитраж или хеджирование.

По страновой принадлежности: здесь ETF покрывают практически все рынки мира. На американской бирже торгуются ETF на основные биржевые индексы практически всех стран, где есть фондовый рынок. Причем в рамках одной страны торгуется, как правило несколько ETF на различные биржевые индексы этой страны. Есть и абсолютно глобальные варианты, например, ETFiShares MSCI World — глобальный биржевой фонд в который входит 1632 акции различных компаний из 21 страны мира.

По отраслям экономики: ETF предоставляют возможность инвестировать у в конкретную отрасль, например, есть ETF энергетики, куда входят заранее определенные компании энергетического сектора, ETFкомпаний здравоохранения, биотехнологий, IT-сектора и т.д. Это позволяет инвестировать в конкретную наиболее привлекательную отрасль.

ETF по видам финансовых инструментов: здесь можно выделить следующие основные классы ETF, это фонды состоящие из акций, фонды состоящие из облигаций, валютные фонды (или фонды денежного рынка), товарные фонды и фонды недвижимости. ETF инвестирующие в акции в большинстве случаев представляют из себя фонды полностью дублирующие тот или иной фондовый индекс страны или повторяющие конкретный отраслевой индекс, глобальный или страновой. Облигационные ETF так же, как и фонды акций повторяют структуру и движение облигационных страновых или глобальных индексов. Валютные ETF позволяют одновременно инвестировать в различные валютные корзины или осуществлять инвестиции в инструменты денежного рынка. Приобретая различные валюты, фонд получает доход от разницы процентных ставок по валютам различных стран, тем самым планомерно увеличивая свои активы. ETF товарных рынков инвестируют в различные товары, которые торгуются на бирже. Это драгоценные и промышленные металлы, нефть, природный газ, товары сельскохозяйственной группы.

ETF существует огромное множество. Инвестору, торгующему на NYSE для покупки будут доступны 1502 различных ETF, а в целом на всех американских биржевых площадках на настоящий момент обращается 1877 различных ETF.

Что касается российских условий, то в данном случае выбор намного скромнее. На настоящий момент на Московской бирже обращается 12 ETF управляющей компании Finex.

ETF на московской бирже

ETF от компании Finex

Фонды FXRB и FXRU — это фонды, инвестирующие в еврооблигации крупнейших российских эмитентов. В основе данных фондов лежит облигационный индекс рассчитываемый крупнейшим в мире инвестиционным фондом и индекс-провайдером Barclays. В расчет данного индекса входят 18 крупнейших и наиболее надежных Российских корпоративных заемщика, таких как: Газпром, Лукойл, Роснефть, Алроса, Евраз, ГМК Норильский Никель, РСХБ, Газпромбанк, Сбербанк, ВТБ, ВЭБ, Альфа-Банк, РЖД, Вымпелком и другие. Особенностью данных фондов является то, что один из них FXRU напрямую дублирует индекс еврооблигаций и рассчитывается в USD, а фонд FXRB имеет иммунитет к колебаниям валютного курса и рассчитывается в рублях. Поэтому динамика котировок фонда FXRU отражает динамику изменения курса USD/RUB, а фонд FXRB не учитывает валютные колебания и показывает чистую рублевую доходность облигаций. Это можно наглядно увидеть по графику.

Динамика фонда FXRU:

Динамика фонда FXRB:

FXGD — фонд инвестирующий в золото. Базовым активом для него является золото, торгуемое на Лондонской бирже металлов. Рассчитывается в долларах. Задача данного фонда — максимально точно повторять динамику золота на торгах в Лондоне.

FXDE, FXIT, FXJP, FXAU, FXUS, FXUK, FXCN — это биржевые фонды с точностью дублирующие фондовые индексы различных стран. В данном случае это основные индексы Германии, индекс IT-компаний США, Австралийский фондовый индекс, Японский фондовый индекс, индекс широкого рынка MSCI США и Китайский фондовый индекс. В основе всех данных индексов лежат страновые индексы крупнейшего инвестиционного фонда и индекс-провайдера Morgan Stanley Capital International. Рассчитываются данные фонды в долларах евро и фунтах.

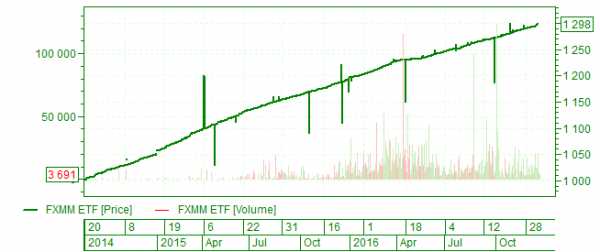

FXMM — фонд денежного рынка. Инвестирует в краткосрочные казначейские облигации США и по средствам финансового инжиниринга получает доход в виде разницы учетных ставок в РФ и США. Наиболее стабильный биржевой фонд с точки зрения плавности прироста капитала. Номинирован данный фонд в рублях.

FXRL — биржевой фонд с точностью повторяющий структуру и динамику индекса РТС. Рассчитывается, как и индекс РТС в долларах.

Одной из основных особенностей ETF, торгующихся на российском рынке, является то, что многие из них опираются на зарубежные базовые активы, которые номинированы в валюте, Соответственно ETF также рассчитывается в валюте. Однако, котируются на бирже все ETF в рублях. при этом происходит автоматическая валютная конвертация при покупке ETF. То есть в начале на рублевые средства инвестора покупается валюта, а в последствии необходимый ETF. Но в особом режиме биржевых торгов «режим переговорных сделок» (РПС), у инвестора есть возможность напрямую получить валютную котировку фонда и купить его на имеющиеся на брокерском счете валютные средства.

Так же еще одним фактором повышающим привлекательность ETF, которые торгуются на московской бирже, является то, что их можно покупать на ИИС и соответственно получать дополнительные 13% к своим инвестициям в виде налогового возврата.

Инвестиции в ETF

Главное инвестиционное свойство ETF это возможность инвестору осуществлять максимально широкую диверсификацию. И за счет этого минимизировать целы классы значительных инвестиционных рисков.

В первую очередь ETF позволяют покрывать в своих инвестиция сразу большое количество различных компаний — это мощный инструмент снижения индивидуального риска по каждой компании. В этом случае инвестор будет защищен от внезапного негативного развития событий по отдельно взятой компании. Например, крупные аварии и техногенные катастрофы, которые сильно влияют на котировки отдельных компаний. Или же это могут быть дефолты эмитентов по своим облигациям. Диверсификация внутри фонда надежно защищает от этого. Все это возможно сделать в рамках покупки нескольких или даже одного ETF. Например, покупка SPDRETF на американском рынке означает инвестиции целиком в потребительский сектор экономики США (один из самых устойчивых секторов со стабильной кривой доходности).

Далее у инвестора есть возможность снизить за счет диверсификации риски отдельно взятых отраслей, в случае негативного развития событий для целой отрасли в рамках плохой конъюнктуры рынка сбыта компаний отрасли, или же невыгодных политических решений. Сделать это возможно так же в рамках одного или покупки нескольких ETF. Например, снизить риски инвестирования в отдельные отрасли можно за счет инвестиций в страновые ETF или, например, в iShares MSCI World ETF (URTH), который охватывает компании по всему миру и из разные отраслей.

На следующем этапе у инвестора есть возможность снизить страновые риски. В данном случае можно обезопасить себя от, например, оттока капитала с рынков той или иной страны. За счет ETF есть возможность инвестировать по всему миру, как в развивающиеся экономики стран, так и в развитые. Например, приобретая iSharesS&PBSESensex (INDA, Индия) или iShares MSCI China (MCHI, Китай), мы получаем возможность зарабатывать на росте таких быстро растущих экономик, как Индия или Китай.

И, наконец, у инвестора есть возможность нейтрализовать валютные риски, защитить свой портфель от негативных валютных колебаний или же полностью сбалансировать валютный риск. Сделать это на Московской бирже можно за счет покупки двух фондов FXRB и FXRU. Один фонд (FXRU) приносит чистую валютную доходность по облигациям и в своей стоимости отражает рост стоимости валюты, а другой фонд (FXRB) приносит чистую рублевую доходность и является рублевой частью вложений. В итоге инвестор получает доходность по облигация и в валюте и в рублях, а тело инвестиций защищено от валютных колебаний равными пропорциями вложений в рубли и доллары.

Эффект валютной диверсификации можно рассмотреть на конкретном примере. Смоделируем ситуацию: инвестор составил инвестиционный портфель из двух ETF еврооблигаций FXRB и FXRU инвестиционный портфель. Для достижения максимального эффекта нейтрализации валютного риска портфель составлен в пропорции 50% в фонд FXRU и 50% в фонд FXRB. Результаты доходности по годам приведены ниже в таблице.

Мы видим, что во время сильных валютных колебаний конца 2014, начала 2015 года отрицательная доходность по рассчитываемому в рублях фонду эффективно перекрывалась доходностью по фонду рассчитываемому исходя из валютной стоимости еврооблигаций. В итоге данный инвестиционный подход позволяет инвестору выйти на среднегодовую доходность инвестиций в районе 16,5% годовых без учета валютных колебаний портфеля.

В данных расчетах следует учесть то, что данный портфель фондов не подразумевает активного управления, здесь реализована стратегия пассивного удержания первоначально купленного объема фондов ETF. Именно поэтому итоговая доходность портфеля фондов отличается от среднеарифметической доходности отдельно взятых ETF. Это происходит потому, что из за различной динамики доходности отдельно взятый фонд со временем начинает приобретать больший вес в структуре инвестиционного портфеля и его динамика начинает оказывать больший результат на значения итоговой доходности, отклоняя его от среднеарифметических значений. Этого можно избежать, если активно управлять структурой инвестиционного портфеля и регулярно производить ребалансировку долей в соответствии с изначально заложенными пропорциями.

При этом кривая капитала инвестиционного портфеля из ETF за этот период выглядела бы следующим образом.

Теперь давайте разберем с Вами какие есть механизмы покупки и доступа к ETF.

Как купить ETF

Самый простой и самый наименее затратный способ — это покупка ETF на Московской бирже. Плюсы: стандартная брокерская и биржевая комиссии, простота исполнения сделки, возможность покупки на ИИС. Минусы: главный минус — это очень ограниченный выбор инструментов.

Другим вариантом может стать открытие брокерского счета на зарубежных биржевых площадках по субброкерской схеме через одного из российских брокеров. Плюсы: в данном случае Вы получаете полноценный доступ к большинству ETF. Минусами в данном случае будет двойная комиссия зарубежного и российского брокера и достаточно большой порог входа первоначальных инвестиций, порядка 5000$.

Так же вариантом доступа к большинству торгуемых в мире ETF может быть открытие счета напрямую у иностранного брокера. В данном случае не будет двойной комиссии, но могут возникнуть сложности в плане языкового барьера и документации.

Последним вариантом доступа к инвестициям в ETF является покупка специализированного ПИФа, который инвестирует в ETF. Всего на текущий момент на российском рынке присутствуют порядка 80 ПИФов, инвестирующих в зарубежные активы. В большинстве своем большую долю средств данные фонды инвестируют непосредственно через ETF.

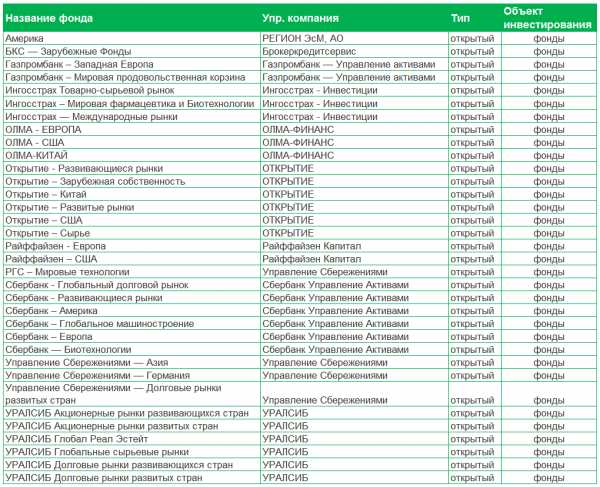

Список ПИФов, инвестирующих только в фонды (их еще называют фонды фондов):

Есть фонды, которые инвестируют практически в один ETF и по своей динамике максимально приближены к динамике данного ETF.

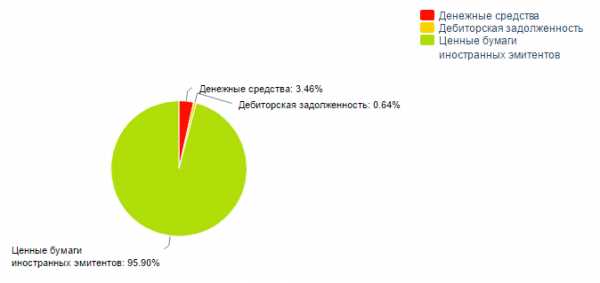

Например, такой ПИФ, как «Америка» управляющей компании РЕГИОН ЭсМ. Приводим для примера структуру данного ПИФа:

Данный ПИФ 95,9% своих средств инвестирует в ETF, который максимально повторяет индекс S&P500.

Подводя итоги давайте еще раз отметим основные преимущества ETF, а так же риски присущие инвестированию в данные инструменты.

Преимущества:

1. Максимально широкая диверсификация по различным направлениям. Таким образом у инвесторов есть возможность снизить риски по различным направлениям, что достаточно проблематично сделать путем стандартных инвестиций. Диверсификация отраслевого, странового и валютного рисков. Так же из ETF можно формировать инвестиционные портфели из различных финансовых инструментов.

2. Поскольку ETF очень гибкий инвестиционный инструмент, то в противоположность диверсификации возможны наоборот, очень определенные инвестиции в конкретный наиболее интересный сектор экономики или же географический регион. Это дает дополнительные преимущества для профессиональных инвесторов, которые подобным образом могут позволить решить для себя узко стоящие инвестиционные задачи.

3. По сравнению с ПИФами достаточно низкие комиссионные издержки. Комиссия ПИФа за управление фондом составляет порядка 3% — 4% от активов, ETF — порядка 1%. При приобретении и погашении ПИФа в УК инвестор платит надбавку или же скидку в размере 0,5% — 1,5% от стоимости пая. При приобретении и продаже ETF подобных комиссий нет.

4. Ликвидность торгов на бирже ETF в разы выше чем по обращающимся на бирже ПИФам. Более того, на рынке ETF есть маркет-мейкер, обязанность которого поддерживать рыночную ликвидность. Это значит, что у вас всегда будет возможность продать или купить нужный ETF.

Недостатки:

1. ETF, как и любой биржевой инструмент несет в себе риск снижения котировок. Его можно максимально снизить путем очень широкой диверсификации или же за счет приобретения ETF инструментов денежного рынка, но полностью от него избавится нельзя.

2. Необходимо помнить, что все фонды, выпускающие ETF имеют иностранную юрисдикцию. В текущей ситуации этот фактор стоит рассматривать с точки зрения возрастающих политических рисков, если речь идет о покупке ETF, обращающихся на Московской бирже. В целом же инвестиционный фонды, выпускающие ETF — это крупнейшие игроки инвестиционного и финансового рынка. Активы фонда покупаются физически, а его чистая стоимость активов рассчитывается ежедневно. В данном аспекте основным риском является то, что подобные финансовые инструменты могут просто исключить из обращения в РФ по политическим мотивам.

В заключение стоит отметить, что ETF достаточно молодой финансовый инструмент, который очень быстро набрал популярность среди инвесторов по всему миру. Однако его главное преимущество — доступ к широкой диверсификации не подменяет необходимость анализировать рынки, тенденции и отдельные активы для того чтобы сделать грамотный выбор объекта для инвестирования.

Как правильно делать выбор активов, анализировать отрасли и экономики отдельных стран мы учим на наших курсах. А Вашим первым реальным шагом к разумному инвестированию может стать посещение наших бесплатных онлайн семинаров.

fin-plan.org

Инвестиции в ETF: Пошаговая инструкция | Финансы

Биржевые фонды захватили мир инвестиций штурмом. Эти недорогие фонды, как правило, имеют очень привлекательные коэффициенты расходов, и к тому же, в отличие от традиционных взаимных фондов, предлагают налоговые льготы. Во многих случаях ETF отслеживают индексы, обеспечивают минимальный оборот активов и высокую стабильность портфеля. Сегодня инвестировать в ETF проще, чем когда-либо, а их популярность значительно упростила поиск вариантов, которые подойдут именно вам. Вот с чего надо начать.

Шаг 1: Откройте брокерский счет

Чтобы покупать и продавать ETF, у вас должен быть брокерский счет. Доли в биржевых фондах торгуются как отдельные акции, и доступны в часы торговли на всех основных фондовых биржах.

Конкретный брокер может иметь дополнительные преимущества. Например, несколько брокеров предлагают свои собственные ETF, что позволит вам торговать их бумагами без комиссии. Другие заключают партнерские соглашения со сторонними ETF, что также позволяет избежать комиссионных по сделкам с бумагами этих фондов. Внимательно изучите предложения каждого брокера — это даст вам более полное представление о том, к каким ETF у них есть доступ и подходит ли это для ваших нужд.

Шаг 2: Следите за расходами

В мире есть тысячи ETF, так что выбор может быть нелегким. Один из способов отличить перспективные вложения от сомнительных инициатив — взглянуть на их издержки.

Каждый биржевой фонд публикует годовой коэффициент расходов, то есть процент от общего объема активов фонда, который используется для покрытия его расходов. Более низкий коэффициент расходов означает, что в вашем кармане останется больше денег. Самые крупные и эффективные ETF обеспечивают коэффициент расходов ниже 0,1%.

Некоторые области финансовых рынков естественным образом связаны с более высокими расходами, что сказывается и на величине коэффициента. Например, международные фондовые инвестиции связаны с более сложными логистическими задачами, поэтому коэффициенты расходов международных фондов, как правило, выше, чем у ETF, инвестирующих только в американские акции.

Однако даже если вы сравниваете ETF из разных категорий, часто оказывается, что лучшие возможности для получения максимальной прибыли все-таки дает фонд с самым низким коэффициентом расходов.

Шаг 3. Постройте диверсифицированный портфель

Как и взаимные фонды, многие ETF инвестируют в одни и те же акции, поэтому даже если вы вложились в несколько ETF, это не обязательно означает, что у вас есть диверсифицированный портфель. Например, если все ETF, которыми вы владеете, инвестируют только в американские компании с высокой капитализацией, вы можете обнаружить, что в сущности ваши вложения практически идентичны.

Поэтому обращайте внимание на ETF из разных категорий. Для начала можно попробовать использовать различные классы активов, такие как акции, облигации, недвижимость и альтернативные инвестиции. Расширение охвата внутри каждого из этих классов активов также может быть неплохой идеей.

Например, в случае с акциями имеет смысл приобрести ETF, инвестирующие в компании различных размеров, географического расположения, отраслей и секторов; это хорошо скажется на балансе риска вашего портфеля.

Шаг 4: Придумайте, как продолжать наращивать свои вложения в ETF

Некоторые брокеры позволяют делать автоматические инвестиции на регулярной основе. Это особенно удобно, когда брокер предлагает операции с ETF без комиссионных — вы сможете, не беспокоясь о расходах, инвестировать даже небольшие суммы денег, чтобы они немедленно начинали работать на вас.

Если на инвестиции в ETF у вас есть только $100 в месяц, не имеет смысла платить даже $5 комиссии. Если же вы находитесь в ситуации, в которой комиссии не избежать, разумнее инвестировать реже, однако более крупными суммами, чтобы в процентном отношении комиссионные были ниже.

Биржевые фонды могут стать важным элементом для формирования долгосрочного инвестиционного портфеля, который принесет вам доход. Сосредоточьтесь на снижении затрат и поиске ETF, которые подходят именно к вашей инвестиционной стратегии, и вы повысите шансы на то, что портфель будет радовать вас долгие годы.

Если вы хотите начать зарабатывать с помощью биржевых фондов прямо сейчас, вступайте в Академию Инсайдера

Подготовила Тая Арянова

ru.ihodl.com