Особенности досрочного погашения ипотеки 🏠

Особенности досрочного погашения ипотеки

Многие заёмщики стараются выплатить ипотечный кредит раньше установленного срока. Рассмотрим, как погашать ипотеку досрочно, чтобы уменьшить размер переплаты, и как правильно рассчитываться с банком, если хотите быстрее закрыть долг.

Право заёмщика на досрочное погашение ипотечных займов закреплено в ФЗ № 284. Главное — заранее уведомить банк о принятом решении, иначе внесённая сумма не будет засчитана.

Когда выгодно закрыть ипотеку досрочно?

Альфа-Банк позволяет клиентам вносить досрочные платежи в течение всего периода действия кредитного договора. Но лучше делать это в первой трети срока: чем раньше вы начнёте, тем выгоднее будет досрочное погашение ипотеки.

Это актуально для кредитов с аннуитетной схемой внесения платежей, когда большая часть денег идёт на погашение процентов. В этом случае дополнительные взносы будут сокращать само тело ипотечного кредита — вы сможете быстрее рассчитаться с долгом. При дифференцированных платежах досрочные платежи пойдут на выплату основного долга в счёт будущих периодов.

При дифференцированных платежах досрочные платежи пойдут на выплату основного долга в счёт будущих периодов.

Прежде, чем принять решение о досрочном погашении, учитывайте:

•

Кредитную нагрузку. Чем меньше ваша задолженность перед банками, тем лучше.

•

Уровень доходов. Подумайте, насколько стабилен ваш доход, может ли он измениться в течение срока кредитования. Если вы не уверены, что через 10–15 лет сможете легко выплачивать ипотеку, то лучше погашать её досрочно.

•

Планы на ближайшие несколько лет. Если в будущем вы планируете продавать квартиру, то стоит как можно быстрее рассчитаться с банком — пока недвижимость в залоге, вы не сможете полностью ею распоряжаться.

Как гасить ипотеку досрочно: возможные варианты

Существует три пути:

Сокращение срока кредитования — снижает общий размер переплаты по кредиту. Когда вы сокращаете срок, в составе обязательного платежа уменьшается доля процентов, но увеличивается часть, которая идёт на погашение основного долга.

Уменьшение ежемесячных платежей — снижает текущие расходы. Если вы сохраняете срок, то остаток основного долга распределяется на весь период кредитования. При этом большая часть платежа пойдёт на выплату процентов, а меньшая — в счёт основного долга. Такая схема удобна в качестве подстраховки, например, если платёж слишком большой для вас, и вы хотите снизить кредитную нагрузку.

Комбинированный вариант — вы сокращаете срок или размер платежа, пока они не станут комфортными для бюджета. Например, можно сократить обязательный платёж до минимума, но при этом продолжать платить полную сумму. Небольшие переплаты, которые пойдут на досрочное погашение, потом позволят уменьшить срок кредита.

Как лучше гасить ипотеку досрочно? Всё зависит от ваших задач и финансовых возможностей: если хотите сэкономить на процентах, уменьшайте срок, а для снижения обязательных расходов разумнее сокращать сумму ежемесячных платежей. Оптимальным решением может стать смешанный вариант досрочного погашения.

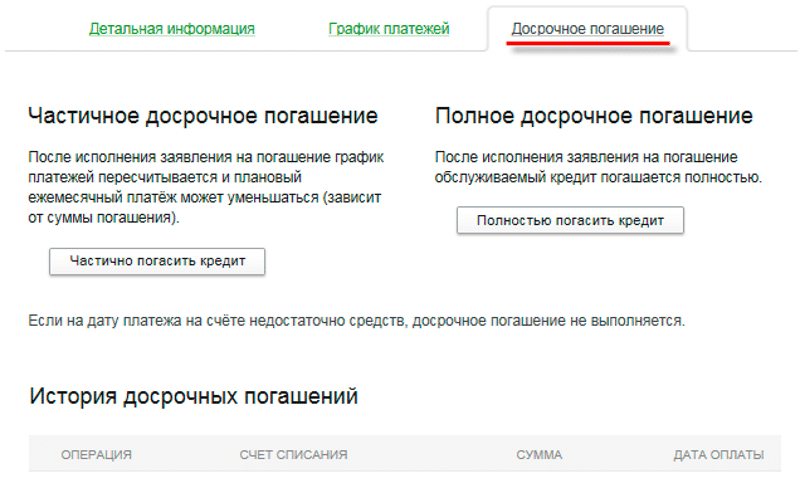

Как сделать частичное или полное досрочное погашение

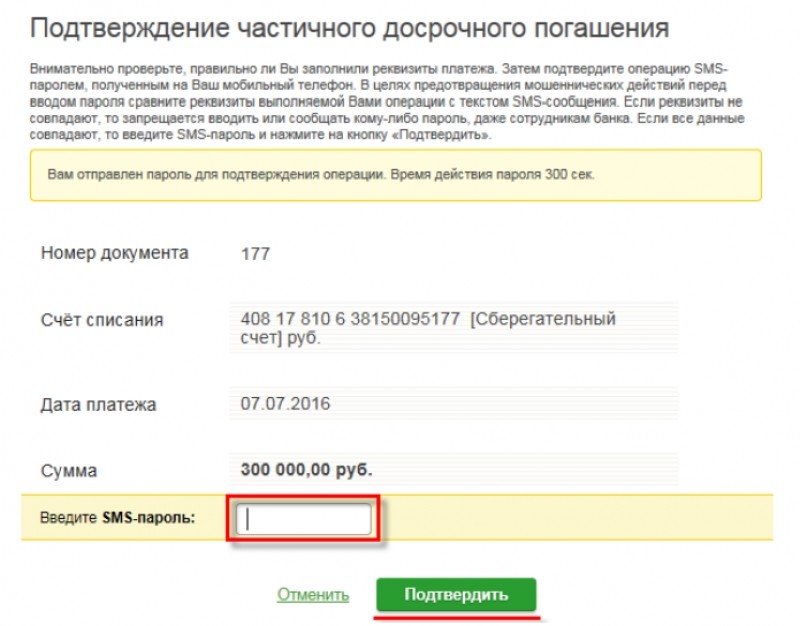

Недостаточно просто пополнить ипотечный счёт на большую сумму — платежи всё равно будут списываться по графику в пределах установленной суммы. Чтобы внести дополнительный платёж, нужно написать соответствующее заявление: через личный кабинет интернет-банка, в мобильном приложении или офисе банка.

При досрочном погашении ипотека пересчитывается. Как это происходит:

•

вы подаёте заявку с указанием суммы и даты списания средств;

•

выбираете, что хотите уменьшить: размер платежа или срок;

•

обозначенная сумма списывается со счёта;

•

банк пересчитывает кредит и направляет вам скорректированный график платежей.

Перед тем, как досрочно погасить ипотеку, внимательно прочитайте ипотечное соглашение: в нём должны быть описаны точные условия. Учитывайте, что в некоторых банках срок привязан к дате очередного списания.

Некоторые банки позволяют подавать заявки онлайн. Например, в Альфа-Банке делать досрочные погашения по ипотеке можно в мобильном приложении.

Нюансы

Деньги при частичном досрочном погашении могут списываться в любой день. Возможны два варианта развития событий:

•

В дату обязательного платежа. В этом случае вы вносите сумму ежемесячного взноса и дополнительные средства. Все деньги сверх обязательного платежа идут на досрочное погашение.

•

В любой другой день. Часть средств уходит на погашение процентов, а другая — на основной долг. Отношение процентов к долгу зависит от того, сколько дней прошло с даты последнего ежемесячного списания.

Погашать ипотечный кредит досрочно можно не только за счёт собственных средств, но и с помощью социальных выплат, например, маткапитала. При внесении материнского капитала уменьшится сумма основного долга либо проценты — всё зависит от условий ипотечного договора.

Для досрочного погашения необходимо подать заявление в Пенсионный фонд о распоряжении средствами семейного капитала. К заявке прикладывается пакет документов и платёжные реквизиты банка-кредитора. Предварительно в банке нужно получить справку об остатке задолженности, размере основного долга и процентах за пользование кредитом.

К заявке прикладывается пакет документов и платёжные реквизиты банка-кредитора. Предварительно в банке нужно получить справку об остатке задолженности, размере основного долга и процентах за пользование кредитом.

Полезные советы

Перед внесением досрочных платежей направьте в банк соответствующую заявку. Следите за изменениями в графике платежей через мобильное приложение или личный кабинет интернет-банка.

Если вы не уверены в финансовой стабильности, повремените с досрочным погашением. Не стоит погашать долг досрочно в ущерб собственному финансовому положению.

Рассчитайте, как изменится ваш кредит после частично досрочного погашения, с помощью кредитного калькулятора.

При полном досрочном погашении вы можете вернуть часть денег, выплаченных в качестве страхового взноса. Например, если вы полностью закрыли долг в начале страхового периода, то вам вернут большую часть страховки.

как досрочно закрыть ипотечный кредит

Досрочное погашение — это мечта многих заемщиков, оформивших ипотеку на долгий срок. И это неудивительно, ведь абсолютно любой кредит предполагает переплату. Даже небольшая процентная ставка в течение долгих лет способна превратиться в огромную сумму. Именно поэтому, как только появляются свободные средства, многие заемщики стараются досрочно погасить ипотеку. Что же собой представляет процедура, и в чем ее особенности и выгоды? Расскажем в нашей статье.

И это неудивительно, ведь абсолютно любой кредит предполагает переплату. Даже небольшая процентная ставка в течение долгих лет способна превратиться в огромную сумму. Именно поэтому, как только появляются свободные средства, многие заемщики стараются досрочно погасить ипотеку. Что же собой представляет процедура, и в чем ее особенности и выгоды? Расскажем в нашей статье.

Досрочное погашение — это мечта многих заемщиков, оформивших ипотеку на долгий срок. И это неудивительно, ведь абсолютно любой кредит… Финансы

Полное и частичное погашение ипотечного кредитаСегодня выделяют два варианта погашения ипотечного кредита: полное и частичное. Дополнительно можно выделить систему рефинансирования, которая предполагает перевод ипотеки в другой банк для снижения процентной ставки. Чтобы выбрать наиболее оптимальное решение, необходимо учесть особенности ипотечного договора и оценить все плюсы и минусы каждого варианта.

При полном погашении ипотечного кредита заемщик вносит одним платежом оставшуюся сумму задолженности. При этом важно помнить, что к дате, когда клиент решит полностью закрыть ипотечный договор, кредитор должен подготовиться, а именно пересчитать проценты. Необходимо это для того, чтобы заемщик не переплатил лишнего, ну и, естественно, не недоплатил. Внести необходимую сумму можно как наличным, так и безналичным способом.

Полное погашение ипотеки осуществляется довольно редко, поскольку предполагает внесение достаточно крупной денежной суммы. Если вы ей не располагаете, то оптимальным вариантом станет частичное досрочное погашение.

Частичное досрочное погашение ипотекиДанный вариант предполагает внесение небольшой части, которая не покрывает всей суммы задолженности. Вносить деньги можно неограниченное количество раз до полной выплаты ипотечного кредита. Особенность частичного досрочного погашения заключается и в том, что о намерении внесения средств банк, как правило, не требуется уведомлять заранее.

Частичное досрочное погашение — это довольно частое явление. Как только у заемщика появляются свободные средства, он старается тут же внести их в счет задолженности в банке. При частичном досрочном погашении специалисты банка делают перерасчет процентов и составляют новый график, по которому заемщик будет выплачивать задолженность впоследствии. Необходимо заранее определиться, что вы хотите снизить: срок кредитования или размер ежемесячных платежей.

РефинансированиеРеструктуризировать ипотеку можно в банке, где открыт кредит, или выбрать банковскую организацию с наиболее подходящими условиями. При этом от заемщика потребуется заново собрать пакет документов, поскольку рефинансирование по своей сути представляет новое оформление ипотеки.

При этом от заемщика потребуется заново собрать пакет документов, поскольку рефинансирование по своей сути представляет новое оформление ипотеки.

Погасить досрочно ипотеку, частично или полностью, может абсолютно каждый заемщик. Для этого необходимо собрать необходимую сумму и прийти с ней в офис банка, в котором был открыт ипотечный кредит. К слову, многие банковские организации предлагают своим клиентам услуги дистанционных платежей. Это значит, что у заемщиков есть возможности досрочно погасить ипотеку в режиме онлайн.

Вся процедура выполняется в несколько этапов:

- Определитесь полностью или частично вы собираетесь погашать ипотечный кредит.

- Подготовьте денежные средства.

- Сообщите в банк о желании досрочно погасить задолженность.

- Внесите сумму на счет или в кассу банка.

- Если вы полностью погасили ипотеку, попросите у кредитора справку об отсутствии задолженности.

Несомненно, одним из главных преимуществ полного или частичного досрочного погашения является снижение переплаты по процентам. Чем раньше заемщик погасит свою задолженность, тем меньшую сумму ему придется заплатить. Кроме того, закрытие договора ипотеки открывает возможность оформления нового кредита с положительной кредитной историей.

При досрочном погашении существует немало подводных камней, просчитать каждый из которых довольно сложно. Поэтому, чтобы не оказаться в финансовой яме, рекомендуется заранее позаботиться о финансовой подушке.

Как правильно платить ипотеку

Для многих ипотечный кредит — единственный способ купить жильё. Вместе с радостью от новоселья достаётся и груз финансовой ответственности. Рассказываем, как расплатиться по долгам как можно быстрее, а переплатить банку как можно меньше.

1. Примерка

Проведите небольшой опыт: два-три месяца поживите, откладывая сумму равную ежемесячному платежу. Посмотрите, как вы справляетесь с дополнительной финансовой нагрузкой, насколько вам приходится экономить, комфортен ли размер платежа.

Посмотрите, как вы справляетесь с дополнительной финансовой нагрузкой, насколько вам приходится экономить, комфортен ли размер платежа.

Если вы сейчас вынуждены снимать квартиру, то будущий ежемесячный платеж по ипотеке будет примерно таким же или чуть больше. И у вас уже есть понимание какую часть семейного бюджета он занимает.

2. Детали

Внимательно читайте договор: банк должен позволять вам регулярно вносить платежи для частичного досрочного погашения и не брать за это процент. Узнайте заранее у консультанта в банке, можно ли досрочно гасить ипотеку без похода в отделение и оформления бумажного заявления. Часто это можно делать через онлайн-банк или приложение на смартфоне.

Постарайтесь тщательно изучить рынок ипотечных предложений. Даже десятые доли процентной ставки сказываются на размере переплаты. Поэтому не стоит забывать о специальных и льготных программах для зарплатных клиентов или для семей с детьми (от 4,5 до 6% годовых).

3. Большой первоначальный взнос

Чем меньше сумма кредита, тем быстрее вы отдадите долг банку, и тем меньше будет переплата. Для заёмщика, рассчитывающего на быстрое погашение, больше подойдет вариант с первоначальным взносом от 20% (а если получится, то больше). Клиентам с большим первоначальным взносом банки нередко дают более выгодные кредиты.

4. Рефинансирование

Уменьшить финансовую нагрузку может рефинансирование ранее взятой ипотеки. Это та же ипотека, но под более низкий процент. Например, если вы оформили ипотеку по ставке 12%, то рефинансировать её можно под 8–9%. Освободившиеся средства можно направить на досрочное погашение кредита.

Оформить рефинансирование можно в том же банке или выбрать другой, с наиболее выгодными для вас условиями. Но рефинансирование потребует затрат времени и денег. Реальную выгоду от этой процедуры вы ощутите, если вам предстоит платить ипотеку ещё как минимум пять лет.

5. Сокращение срока ипотеки

Наиболее эффективный способ уменьшить переплату по процентам — досрочные платежи на сокращение срока ипотеки. Рассчитайте платёж так, чтобы каждый месяц вы могли вносить немного больше. Хотя бы на 3 000–5 000 ₽. Каждый раз этот скромный досрочный платёж нужно направлять на уменьшение срока кредита. Покрывая наперёд платежи, которые идут в тело кредита, вы заставляете «сгорать» проценты по переплате. Этот способ работает, пока в ежемесячном платеже часть, идущая на покрытие тела кредита, и часть в погашение процентов не станут равны друг другу.

Например, вы купили в ипотеку «однушку» в ЖК «Москва Град» за 2,78 млн ₽.

Первоначальный взнос — 20% (556 000 ₽).

Ставка — 6,5% на 20 лет.

Сумма, которую вы берёте в долг у банка — 2 224 000 ₽.

Сумма, которую вы выплачиваете по итогу банку — 3 972 413 ₽ (из них на погашение процентов — 1 748 413 ₽).

Ежемесячный платёж — 16 552 ₽.

Если вы ежемесячно вносите дополнительно 5 000 ₽ на сокращение срока ипотеки, то срок ипотеки уменьшится с 20 до 13 лет. Выгода составит почти 715 000 ₽. Дальше можно продолжать платить без досрочных платежей или вкладывать деньги в уменьшение размера ежемесячных выплат. Это еще сократит сумму переплаты и срок кредита.

6. Сокращение ежемесячного платежа

Второй способ упростить выплату ипотеки — сокращать размер ежемесячного платежа. Например, для вас комфортен платёж в 16 000 ₽. У вас есть возможность раз в какой-то период делать досрочные платежи по 30–50 тыс. ₽ и больше (например, маткапитал). Вы вносите эту сумму и снижаете платёж, условно, до 12 000 ₽. Но если вы продолжите каждый месяц платить 15 000 ₽, а сумму, превышающую необходимый платёж, вносить как досрочный, то платёж будет становиться всё ниже. Ипотека будет выплачиваться быстрее.

Когда вы берёте ипотеку, вы даёте банку обещание: «Каждый месяц, что бы ни случилось, я буду вам платить по 16 000 ₽». Но жизнь подбрасывает вызовы: больничный, самоизоляция, смена работы, непредвиденные траты. Уменьшая платёж и снижая ежемесячную долговую нагрузку, вы сможете безболезненно пережить трудные времена и, если ситуация будет безвыходной, не вносить привычную сумму в 16 000 ₽. Быть может, к тому моменту ежемесячный платёж превратится уже не в 12 000, а в 8 000, а то и в 3 000 ₽.

Когда вы берёте ипотеку, вы даёте банку обещание: «Каждый месяц, что бы ни случилось, я буду вам платить по 16 000 ₽». Но жизнь подбрасывает вызовы: больничный, самоизоляция, смена работы, непредвиденные траты. Уменьшая платёж и снижая ежемесячную долговую нагрузку, вы сможете безболезненно пережить трудные времена и, если ситуация будет безвыходной, не вносить привычную сумму в 16 000 ₽. Быть может, к тому моменту ежемесячный платёж превратится уже не в 12 000, а в 8 000, а то и в 3 000 ₽.Важно помнить: и стратегия сокращения платежа, и стратегия уменьшения срока ипотеки будут работать эффективно, если вы будете придерживаться любой из них постоянно и в определенных ситуациях комбинировать.

7. Дополнительные средства

Используйте для досрочных платежей деньги, которые вам положены от государства: налоговый вычет, средства за рождение первенца, семейный капитал за рождение второго и третьего детей, компенсация по ипотеке для многодетных семей.

Если вы решились на ипотеку, наши специалисты помогут вам выбрать квартиру и подать заявку на оформление в банк. Задать вопросы и получить консультацию можно:

по телефону +7 (831) 211-9-000 или скайпу sd.andor

Досрочное погашение — САИЖК: ипотека и ипотечные кредиты по низким процентным ставкам

Это внесение дополнительных денежных средств в погашение кредита/займа помимо оплаты ежемесячного платежа. Различают два вида досрочного погашения полное и частичное.

При частичном досрочном погашении займа Вы самостоятельно определяете способ перерасчета графика платежей – уменьшение аннуитетного платежа либо сокращение срока кредитования.

Подать заявление на полное/частичное погашение Вы можете в одном из офисов САИЖК.

Частичное досрочное погашение

Включает в себя ежемесячный платеж за текущий месяц плюс сумму частичного досрочного платежа определяемую Вами.

Порядок внесения частичного досрочного платежа:

- Вам необходимо написать заявление на досрочное погашение в одном из офисов САИЖК не менее чем за 15 (пятнадцать) календарных дней до даты осуществления досрочного платежа.

- В заявлении в обязательном порядке Вам необходимо указать полные идентификационные данные заемщика (представителя заемщика, действующего на основании нотариально заверенной доверенности. Копия доверенности прикладывается к заявлению), а именно, Ф.И.О. (полностью), паспортные данные, номер договора займа/кредитного договора.

- В заявлении необходимо указать дату учета досрочного платежа, дату составления заявления и тип пересчета графика платежей. Досрочный платеж должен быть осуществлен Вами строго до указанной в заявлении даты, определенной для внесения досрочного платежа.

- После даты учета сотрудники АО «САИЖК» в течении 5 (пяти) рабочих дней формируют обновленный график платежей. Вы можете получить пересчитанный график платежей в одном из офисов АО «САИЖК» после оповещения о его готовности.

Полное досрочное погашение

Включает в себя остаток основного долга плюс начисленные проценты за текущий месяц рассчитанные на день учета средств.

Порядок внесения полного досрочного платежа:

- Вам необходимо написать заявление на полное досрочное погашение в одном из офисов САИЖК не менее чем за 5 (пять) рабочих дней до даты осуществления досрочного платежа. Специалист АО «САИЖК» рассчитывает точную сумму полного досрочного платежа. Сумма должна включать в себя остаток основного долга по графику, сумму процентов, начисленных за фактическое количество дней пользования кредитом/займом – на дату учета средств согласно заявлению, а также, в случае наличия просрочки, сумму просроченной задолженности, пеней и сумму штрафных санкций.

- В заявлении в обязательном порядке Вам необходимо указать полные идентификационные данные заемщика (представителя заемщика, действующего на основании нотариально заверенной доверенности. Копия доверенности прикладывается к заявлению), а именно, Ф.

И.О. (полностью), паспортные данные, номер договора займа/кредитного договора.

И.О. (полностью), паспортные данные, номер договора займа/кредитного договора. - В заявлении Вам необходимо указать дату учета досрочного платежа. Досрочный платеж должен быть осуществлен строго до указанной в заявлении даты, определенной для внесения досрочного платежа.

- По истечении 5 (пяти) рабочих дней после даты учета досрочного платежа Вам необходимо получить закладную в офисе АО «САИЖК», в котором Вами было написано заявление на погашение.

- После получения закладной Вы самостоятельно снимаете обременение с предмета ипотеки в любое удобное для Вас время, следуя инструкции по снятию обременения.

Любой вид досрочного платежа имеет следующие особенности:

- Сумма досрочного погашения всегда идет в погашение основного долга;

- Мораторий на внесение досрочного платежа в ипотечных программах АО «САИЖК» отсутствует, т.е. Вы можете осуществить досрочный платеж даже на следующий день после предоставления займа;

- Минимальная сумма досрочного платежа не ограничена;

- Любой досрочный платеж может быть принят к оплате только после написания заявления на досрочное погашение;

- Заявление на досрочное погашение может написать любой из заемщиков, указанных в кредитном договоре/договоре займа;

- В заявлениях на досрочное погашение Вами должна указываться только сумма досрочного платежа.

Ежемесячный платеж в эту сумму не входит, и оплачивается в сроки, установленные кредитным договором/договором займа и графиком платежей.

Ежемесячный платеж в эту сумму не входит, и оплачивается в сроки, установленные кредитным договором/договором займа и графиком платежей.

Погашение ипотеки досрочно: варианты, выгода банка, экономия

Люди, взявшие ипотечный кредит, рассчитывают погасить его вовремя, а может быть, даже немного раньше. При досрочном погашении ипотеки общая сумма переплаты по кредиту снижается. В результате в семейном бюджете появляются средства, которые можно потратить, например, на ремонт или покупку мебели.

Проблема большинства отечественных заемщиков заключается в том, что они не заботятся о собственной финансовой грамотности. А потому люди просто не понимают, будет ли досрочное погашение ипотеки для них выгодно, и как правильно рассчитывать средства.

Варианты ипотечного кредитования

Первое, на что стоит обратить внимание при изучении кредитного договора, это возможность оплатить взносы раньше срока. Этот нюанс можно уточнить даже по телефону: просто спросите у сотрудника, можно ли погасить ипотеку досрочно.

Большинство банков в своих программах приветствуют желание заемщика заплатить раньше времени. Но есть кредитные организации, где по договору большие выплаты невыгодны, так как общая сумма переплаты не меняется, а разница компенсируется за счет дополнительных комиссий или штрафов.

Далее следует разобраться в схеме погашения кредитов. При ипотечном кредитовании применяются два варианта:

- аннуитетная схема погашения;

- дифференцированная схема.

Аннуитетный вариант погашения кредита

Эту схему использует большая часть банков РФ. Главное ее преимущество – простота. Заемщик платит одинаковые взносы все время действия кредитного договора. За первые несколько лет выплат по этой схеме гасятся только проценты, основной долг сокращается очень незначительно. Со временем все большая часть взноса приходится на “тело” кредита. Все это можно увидеть в подробном плане выплат, который предоставляет соискателю банк.

Например, при кредитовании на 20 лет первые несколько лет всего 10% от суммы взноса пойдут на погашение “тела” кредита, а 90% обязательного платежа будет зачислено на обслуживание ипотеки. Примерно к 13-14 году выплат проценты выравниваются между собой, после чего все большая часть суммы будет зачисляться в счет погашения основного долга.

Примерно к 13-14 году выплат проценты выравниваются между собой, после чего все большая часть суммы будет зачисляться в счет погашения основного долга.

Дифференцированная схема погашения ипотеки

При этой схеме в первое время выплаты по ипотеке будут максимальными, но при этом каждый платеж будет немного меньше предыдущего.

Здесь обязательный платеж состоит из двух частей:

- Фиксированная сумма, которая одинакова для всего периода кредитования. Эта часть постепенно закрывает “тело”, т. е. основную сумму долга.

- Убывающая часть. Она рассчитывается на основе оставшейся суммы “тела” кредита. Оплата зачисляется на проценты и другие возможные сопутствующие платежи.

Этот вариант сложнее для заемщика, так как в первое время, когда семейный бюджет и без того опустошен за счет первого взноса, а также сопутствующих любому переезду затрат, обязательный платеж оказывается максимально большим. Потому подобную схему погашения банки предлагают сравнительно редко.

Есть здесь и важное преимущество. Если вы планируете погасить ипотеку досрочно, выгода от дифференцированной схемы будет заметно выше в сравнении с аннуитетом. Здесь переплата будет зачисляться на погашение основного долга, а убывающая часть уже при следующей выплате окажется заметно ниже запланированной суммы.

Выгодное погашение ипотеки

Мы собрали несколько советов, которые помогут любому желающему досрочно закрыть ипотеку, независимо от выбранной схемы кредитования:

- Платите пунктуально, чтобы избежать дополнительных платежей и штрафов за просрочку.

- Убедитесь, что по вашему договору можно без каких-либо штрафов вносить средства для досрочного погашения кредита.

- Ежемесячные платежи должны делать кредит дешевле, а не наоборот.

- Если ваш кредитный договор не предусматривает выгодного досрочного погашения, уточните в банке возможность заключить дополнительное соглашение или перенести кредит в другой банк.

- Если банк предоставляет вам выбор, куда зачислить сумму переплаты, лучше снижайте обязательный платеж, а не сокращайте срок.

Так вы сможете избежать проблем в случае финансовых затруднений, а срок при постоянных переплатах все равно будет сокращен.

Так вы сможете избежать проблем в случае финансовых затруднений, а срок при постоянных переплатах все равно будет сокращен. - Даже если вы внесли значительную переплату, не пропускайте последующие платежи. Так вы сможете максимально сэкономить, а при возникновении проблем у вас появится “подушка безопасности”.

Помните, если вы в процессе выплаты ипотеки выяснили невыгодные для себя нюансы, можно попробовать найти другую кредитную программу в том же или другом банке. Вы можете реструктуризировать или перенести ипотечный кредит на более выгодные условия.

Что выгодно банку и не выгодно вам

Итак, мы уже разобрались, что для вас погасить ипотеку досрочно – однозначно выгодно. Но банкам такой вариант совсем не выгоден. Кредитору гораздо удобней, если вы будете платить точно по договору, не опережая и не отставая от расписанного календаря оплаты. Это приносит кредитной организации стабильный и запланированный доход. В случае, если кредит вернулся раньше срока, банк теряет часть ожидаемых средств, так как вы перестали пользоваться кредитом, и вынужден искать возможность выгодно вложить деньги, которые вернулись раньше срока.

Потому нередко банки стараются сделать досрочное погашение довольно затруднительным. Кредитный оператор будет “забывать” уточнять у вас, куда зачислить сумму переплаты. Как вариант, вам увеличат обязательный платеж, что сделает своевременные платежи затруднительными. Возможны и другие варианты противодействия.

Будьте готовы к тому, что не каждый банк поможет вам выгодно распределить сумму погашения кредита. Потому учитесь защищать себя самостоятельно:

- Внимательно изучайте ипотечный договор с точки зрения досрочного погашения.

- При возникновении сомнений посоветуйтесь с независимым экспертом по ипотеке.

- Не стесняйтесь самостоятельно уточнять, куда бы вы хотели зачислить сумму переплаты. И обязательно контролируйте действия сотрудников банка на этом этапе.

Крупные российские банки в большинстве случаев спокойно относятся к желанию досрочно погасить ипотеку. Потеря прибыли от частных ипотечных договоров для них не особо критична, да и желающих закрыть кредит раньше срока обычно намного меньше, чем тех, кто едва выплачивает взносы по расписанию. Если вы сотрудничаете с небольшой кредитной организацией, будьте внимательны. Политика банка в подобных случаях может быть негативной для вас.

Если вы сотрудничаете с небольшой кредитной организацией, будьте внимательны. Политика банка в подобных случаях может быть негативной для вас.

Что еще можно ожидать от банка

Более изощренный способ помешать клиенту досрочно погасить ипотеку – обязательное письменное уведомление со стороны заемщика. В этом случае вы будете обязаны предупреждать кредитора за 15-30 дней о желании внести дополнительный платеж, после чего нужно будет получить одобрение банка. Нюанс заключается в том, что если кредитный комитет согласился на платеж, а у вас изменились обстоятельства, вы не сможете просто так вернуться к обычной схеме. При отказе выплатить увеличенную сумму могут последовать штрафные санкции.

Еще один способ организаций сохранить прибыль – это запрет на досрочные выплаты в течение определенного срока, прописанный в кредитном договоре. В этом случае банк либо вообще не принимает деньги по договору сверх положенного взноса в течение определенного периода, либо может зачислить дополнительную сумму, но она будет сопровождаться штрафом от 3 до 5%. В последнем случае ипотеку можно погасить досрочно, но выгода будет “съедена” штрафами.

В последнем случае ипотеку можно погасить досрочно, но выгода будет “съедена” штрафами.

Как преодолеть препятствия от банка

В кредитном договоре всегда указан период, когда организация не желает принимать дополнительные выплаты. Обычно ограничения составляют от 3 до 60 месяцев с момента подписания документов. Самый распространенный срок запрета или штрафов при досрочном погашении – 6 месяцев. Такие договора массово предлагают и заключают. После первого взноса и других затрат, связанных с переездом в новое жилье, о каких-то платежах, кроме обязательных, практически никто не задумывается.

Бывает, что нужная сумма для частичного или полного погашения ипотеки появилась уже после оформления документов, но до завершения периода ограничений по оплате. В этом случае мы советуем внимательно посчитать плюсы и минусы досрочной оплаты со штрафами.

В большинстве случаев получается один из двух вариантов:

- Вы ничего не теряете в сравнении с обычным графиком платежей, но сокращаете срок пользования кредитом, т.

е. экономите деньги в будущем.

е. экономите деньги в будущем. - Несмотря на штрафы, вы сокращаете сумму кредита, т. е. снижаете начисляемые проценты и экономите намного больше, чем отдаете банку штрафами.

Обязательно просчитывайте ситуацию. Скорее всего, оплатить раньше времени будет все равно выгодно.

Экономия на дополнительных платежах

Еще один плюс досрочного погашения ипотеки – это сокращение суммы страховых выплат. Их размер напрямую связан с размером долга по ипотеке. Потому одновременно с сокращением “тела” кредита у вас снижаются и проценты банка, и сумма страхового взноса. Кстати, от всех выплаченных процентов заемщику полагается налоговый вычет, он составляет 13%. Эти средства также можно использовать, чтобы быстрее закрыть ипотеку.

Даже частично закрыть ипотечный заем досрочно – выгодное решение. Изучайте договор, не бойтесь задавать вопросы своему кредитному специалисту. Если же вы опасаетесь ошибки или обмана, обращайтесь к независимому эксперту. Закрывайте ипотеку как можно раньше, снимайте обременение с недвижимости и пользуйтесь ей как полноценный собственник.

Ответы на вопросы | Банк УРАЛСИБ

Для создания заявки на плановое или досрочное гашение кредита в правом меню Интернет-банка выберите действие «Отправить заявку на досрочное погашение».

Для выполнения планового погашения кредита вам необходимо выполнить одно действие – пополнить счет для погашения кредита до наступления плановой даты списания денежных средств. Для этого в правом меню Интернет-банка выберите «Пополнить счет для погашения» и автоматически откроется форма «Перевод между своими счетами в Банке УРАЛСИБ». Вам нужно будет указать только счет для списания, с которого будут перечислены средства на счет для гашения.

Для выполнения досрочного погашения кредита вам необходимо выполнить два действия:

При создании заявки система автоматически выбирает счет для погашения как счет для списания, а счетом для зачисления выбирает кредитный договор. При частичном досрочном погашении следует указывать сумму – дополнительную к сумме планового платежа, т. к. в плановую дату будет списана сумма планового платежа и сумма из заявки. Заявка будет исполнена в плановую дату. При полном досрочном погашении сумма будет вычислена системой на момент заведения заявки. Заявка будет исполнена в указанную вами дату (как правило, в тот же день).

к. в плановую дату будет списана сумма планового платежа и сумма из заявки. Заявка будет исполнена в плановую дату. При полном досрочном погашении сумма будет вычислена системой на момент заведения заявки. Заявка будет исполнена в указанную вами дату (как правило, в тот же день).

Внимание!

Для успешного исполнения заявки необходимо обеспечить достаточный объем средств в дату платежа, указанную в Графике платежей, на счете для погашения. Средства на счете для погашения не блокируются системой на период, пока заявка не обработана. Поэтому, если вы используете счет для погашения для расходных операций (например, в качестве счета для погашения у вас привязан карточный счет), не забудьте пополнить его в плановую дату.

Внимание!

Заявки на полное досрочное гашение принимаются в любой рабочий день до 15:00 местного времени филиала банка, в котором оформлен ваш кредитный договор.

Поручение банку, отправленное в выходной, праздничный день или после 15:00 по местному времени филиала банка, банк вправе исполнить на следующий рабочий день.

Можно ли досрочно погасить ипотеку: 5 полезных советов заемщикам

Большинство заемщиков после оформления долгового обязательства хотели бы досрочно расплатиться с финансовой организацией. Главная причина – нежелание переплачивать по процентам, ведь выплаты по двадцатилетней ипотеке обойдутся заемщику вдвое дороже, чем рыночная стоимость приобретенного жилья.

В рамках настоящей статьи мы рассмотрим, насколько выгодным является досрочное погашение ипотеки, как смотрят на это банки, а также поговорим о преимуществах и недостатках такого способа выплаты кредита.

В законодательстве РФ предусматривается возможность досрочного освобождения от ипотечного обязательства. Заемщик может прибегнуть к одному из двух вариантов погашения:

- полное — путем единоразового внесения остаточной суммы долга;

-

частичное — посредством корректировки графика последующих периодических платежей.

Вопрос выгоды: банки не хотят терять прибыль

Для банка преждевременная выплата по долговому обязательству делает предоставление кредита делом совершенно нерентабельным. Досрочное погашение ипотеки лишает финансовое учреждение значительной доли процентной прибыли, которая, собственно, и является заработком банка. Однако жесткая конкуренция заставляет банкиров не только мириться с существованием такой опции, но и привлекать с ее помощью новых клиентов.

Ранее (до 2011 года) банки принимали все возможные меры, «вставляя палки в колеса» чересчур активным заемщикам, которые понимали свою выгоду и имели возможность ее реализовать. Особенно распространены среди них были следующие приемы:

- ограничение в отношении минимального взноса (в этом случае должнику труднее становилось собрать требуемое количество денег);

- продолжительный мораторий (возможность погашения появлялась только по прошествии определенного времени);

- усложнение бюрократической процедуры оформления досрочного возврата банковской ссуды;

-

штраф за внесение досрочного платежа.

Таким образом, банк, оказывая давление на заемщика, пытался хоть как-то компенсировать снижение прибыльности. Однако положение изменилось, когда Федеральный закон от 1.11.2011 года запретил кредитным организациям чинить препятствия в досрочной выплате по долговым обязательствам. Теперь, даже если спорный пункт об ограничении прав на преждевременный расчет и включается в договор, он не имеет юридической силы.

Так как же лучше поступить заемщику? Продолжать погашать ипотеку согласно определенным срокам или расплатиться с кредитором при первой возможности? Попробуем разобраться…

Как поступать заемщику? Определение тактики поведения

Для исчисления количества средств, подлежащих к оплате по ипотеке, банк отталкивается от одной из следующих схем расчетов по кредиту:

- аннуитетный платеж (сумма для погашения вносится равными платежами);

-

дифференцированный (платеж по обязательству постепенно уменьшается к концу срока).

Каждая из двух моделей имеет как сильные, так и слабые стороны, однако многие эксперты придерживаются мнения, что наиболее выгодным представляется погашение (как частичное, так и полное) при дифференцированном платеже. И вот почему:

-

При аннуитетном способе взыскания первое время большая часть выплачиваемой суммы идет на оплату процентов. Таким образом, схема не позволяет оперативно погасить само тело кредита, и заемщик вынужден платить больше процентов за пользование деньгами.

-

Дифференцированный же метод предусматривает начисление уменьшающихся процентов на сокращающийся остаток долга. В какое бы время ни был погашен долг по этой схеме, заемщик может в любом случае сэкономить.

Особенности платежной «вилки»

При частичном внесении заемщиком досрочного платежа банк инициирует пересмотр механизма выплат. Как правило, в этом случае применяется один из двух способов модификации:

Как правило, в этом случае применяется один из двух способов модификации:

- уменьшение размера ежемесячного денежного взноса;

- сокращение общего срока, в течение которого должны проводиться выплаты.

Рассмотрим первый путь. Хотя сверхвыгодным для заемщика его не назовешь, он обладает рядом тактических преимуществ:

- снижается давление на семейный бюджет плательщика (это будет очень кстати в ситуациях, когда есть риск уменьшения уровня доходов);

- стабилизируется покупательская способность заемщика за счет текущих инфляционных изменений (обесценивания денег);

- у заемщиков, погашающих ипотеку субсидией или маткапиталом, есть возможность точно рассчитывать свои финансовые возможности.

Второй способ предусматривает сокращение временного промежутка выплаты ипотеки при неизменном ежемесячном платеже. Такая система имеет свои нюансы:

- не каждый банк предлагает клиентом данную схему платежа;

-

кредитная нагрузка не ослабевает, так как размер платежа остается прежним.

Уменьшение срока выплаты оптимально подойдет для заемщика, которого устраивает сумма ежемесячного взноса, например, в ситуации, когда выплата составляет от 20% до 25% от объема трат за месяц.

Необходимые меры предосторожности

Возможность досрочного погашения ипотеки внушает заемщику большие надежды. Однако поддаваться эйфории не стоит, и перед тем, как решиться на «обгон» графика, нужно тщательно взвесить все потенциальные риски. Эксперты рекомендуют следующие шаги для перестраховки:

- Создание резервного фонда. В запасе у заемщика должна иметься сумма, равная доходу семьи за 3-6 месяцев (с учетом выплат по ипотеке).

- Предварительный прогноз крупных трат. Если человек запланирует серьезную покупку или ремонт, ему придется взять для этого потребительский кредит, ставка по которому значительно выше ипотечных ставок. А значит, последует ощутимый удар по бюджету, и, вместо ожидаемой экономии, заемщик идет на дополнительные расходы.

Сроки и ставка имеют значение

Перед тем, как заключать договор на ипотеку, примите на вооружение два полезных совета:

- Учитывайте срок выплат по обязательству. Не стоит «впрягаться» в ипотеку со слишком короткими временными рамками, больший промежуток открывает широкие возможности для финансового маневрирования. Если на погашение задолженности будет уходить более половины семейного бюджета, трудно будет выискать средства для проведения досрочного закрытия ипотеки. Внося в качестве регулярного платежа от 20% до 30% от общих доходов, можно без особых затруднений рассчитаться с банком раньше срока.

- Выбирайте комбинированную ставку (фиксированная и плавающая). Если заемщик планирует досрочное погашение ипотеки, эксперты рекомендуют прибегнуть к этому приему. При этом можно не только выгадать на выплате процентов, но и застраховать себя от непредвиденных рыночных пертурбаций.

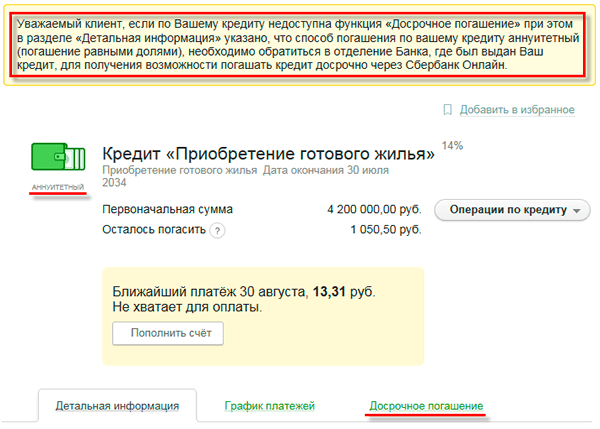

Досрочное погашение ипотеки в Сбербанке

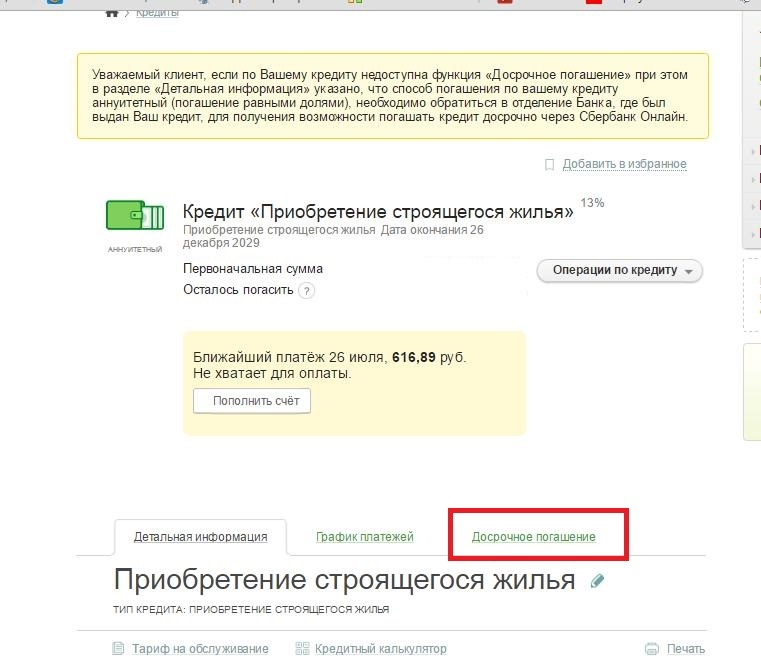

В качестве примера условий по досрочному погашению можно привести политику крупнейшей кредитной организации РФ, которая стремится максимально учитывать интересы клиентов. Опережая постановление ЦБ (о минимальных сроках погашения), по согласованию сторон Сбербанк разрешает заемщикам подавать заявление о преждевременном погашении ипотеки не за 30 суток, а за 1 день.

Опережая постановление ЦБ (о минимальных сроках погашения), по согласованию сторон Сбербанк разрешает заемщикам подавать заявление о преждевременном погашении ипотеки не за 30 суток, а за 1 день.

Собственно, без этого документа невозможна ни частичная, ни полная преждевременная выплата по ипотечному обязательству. К заявлению о досрочном погашении ипотеки выдвигаются следующие требования:

- его следует подавать в любой будний день как минимум за сутки до планируемого внесения платежа;

- он должен содержать данные о дате расчета по ипотеке, количестве средств, которые будут выделены для этой цели, реквизиты счета.

Сбербанк не предусматривает никаких ограничений в отношении минимального взноса для погашения задолженности, комиссия за проведение оплаты не взимается. А снятие тридцатидневного порога позволяет клиенту хоть немного, но все же сэкономить на переплате по процентам.

Обязательные действия банка при досрочном погашении

Следует помнить: при частичном погашении средства будут списаны в день следующего платежа, согласно сроку, указанному в договоре на ипотеку. После проведения операции банк должен:

После проведения операции банк должен:

- в случае полного расчета по ипотеке – предоставить заемщику документальное подтверждение отсутствия долга;

- при неполном погашении задолженности – обеспечить клиента новым графиком выплат.

Кто имеет право производить досрочное погашение

Обычная выплата по долговому обязательству может производиться не только тем, на чье имя оформлялся кредит, но также человеком, не являющимся заемщиком. Финансовой организации невыгодны задержки, поэтому она примет взнос даже от лица, не имеющего отношения к кредиту. Осуществить же досрочное погашение в полном объеме может только заемщик, лично посетив банковское отделение.

Если такая возможность отсутствует (человек болеет или в отъезде), необходимо при помощи юриста составить генеральную доверенность, для обретения соответствующих полномочий другим лицом. В документе следует непременно указать, что представитель заемщика имеет право на совершение операций и право на проставление своей подписи на соответствующих заявлениях. Согласно закону, кредитная организация не может отказать в обслуживании лицу, уполномоченному по доверенности.

Согласно закону, кредитная организация не может отказать в обслуживании лицу, уполномоченному по доверенности.

Полезные советы заемщику

- Производить досрочное погашение ипотеки следует после получения от банка документа, в котором указан остаток задолженности и проценты на текущий момент. Не рекомендуется справляться о сумме долга в телефонном режиме.

- Документы, свидетельствующие об окончательном закрытии долга, должны храниться в надежном и доступном месте.

- Не следует полностью расплачиваться с банком по ипотеке на начальном этапе: есть риск угодить в «серый список». Если есть вероятность, что заемщик в дальнейшем будет обращаться за кредитом, эксперты рекомендуют досрочно погашать долг, когда учреждение уже получило значительную долю прибыли.

- Не стоит отдавать «последнюю рубашку» для погашения ипотеки, особенно в условиях кризиса. Иначе возникнет потребность в новом кредите, а следующей стадией может оказаться «долговая яма», когда необходимо обслуживать несколько кредитов.

- Для расчета суммы досрочного погашения можно воспользоваться онлайн-калькулятором на веб-ресурсе банковской организации. Однако без документа о состоянии задолженности на текущий момент, выданном банком, проводить платеж не стоит.

Заключение. Дело выбора

Заемщик, соблюдающий указанные в договоре сроки внесения платежей, сознательно соглашается на процентную переплату в будущем. Зато ему не приходится себя серьезно ущемлять в настоящем, и он может расходовать действительно необходимое количество средств на нужды своей семьи.

Досрочное погашение ипотеки освобождает от «процентного ига», но заставляет плательщика «затянуть пояс» потуже. Потенциальная экономия, которая может быть достигнута, благодаря избавлению от части процентных выплат, скорее, подойдет для тех, чьи расходы на оплату ежемесячных взносов составляют 10% и менее от доходов. В каждом конкретном случае заемщику следует принимать во внимание личные обстоятельства и политику банка-кредитора.

Как погасить ипотеку на годы впереди графика

Решение о досрочном погашении ипотеки является спорным. Но для тех, кто решил многие из своих больших финансовых целей и погасил другие долги, поставить ипотечный кредит на прицел может иметь смысл.

Поскольку ваша ипотека представляет собой такой большой долгосрочный долг, ее может быть на удивление легко погасить, по крайней мере, немного раньше.Вы можете получить выплаты за год (или больше), просто добавляя немного больше в счет основной суммы каждый месяц.

По некоторым из этих вариантов вы выплатите ипотечный кредит на десять или более лет раньше. Другие сократят задолженность всего на несколько месяцев или лет. В любом случае, любой из этих вариантов может в конечном итоге сэкономить вам деньги и помочь вам быстрее достичь финансовой свободы. Если ваш бюджет позволяет, подумайте об использовании комбинации этих подходов, чтобы действительно сильно ударить по долгу.

1.Перефинансирование ипотеки на 15 лет

Простой способ гарантировать, что вы заплатите за дом в два раза быстрее, — это рефинансировать ипотеку со стандартного 30-летнего срока на 15-летнюю ипотеку.

Если вы рефинансируете ипотеку на 15 лет, вы, как правило, будете платить более низкую процентную ставку при более крупных ежемесячных выплатах. Но вот в чем дело: так как ваш срок намного короче, а процентная ставка, вероятно, намного ниже, вы не будете платить вдвое больше текущего платежа по ипотеке.

Рефинансирование под 15-летнюю ипотеку может сэкономить вам сотни тысяч долларов процентов в течение всего срока действия ссуды, не говоря уже о более раннем избавлении от платежей по ипотеке. Вам нужно будет проверить текущие расчетные ставки по ипотечным кредитам, чтобы увидеть, насколько этот процесс рефинансирования может вас сэкономить.

В чем обратная сторона этой опции? Вы получаете более высокий ежемесячный платеж, что снижает гибкость вашего бюджета. С 30-летней ипотекой у вас более низкие выплаты, но вы всегда можете доплатить, чтобы быстрее выйти из ссуды.

С 30-летней ипотекой у вас более низкие выплаты, но вы всегда можете доплатить, чтобы быстрее выйти из ссуды.

Когда вы рефинансируете ипотеку на 15 лет, вы застрянете на более высоком платеже. Кроме того, вам придется иметь дело с реальными затратами на рефинансирование. Затем, если ваш доход колеблется по какой-либо причине, вам может быть сложно справиться с более высокой выплатой по ипотеке.

По этой причине вам определенно следует подумать о том, является ли рефинансирование до 15-летней ипотеки лучшим вариантом для ваших нужд.Если в вашем бюджете достаточно места, чтобы покрыть увеличенные платежи, возможно, так оно и есть. Но если вы в настоящее время работаете над другими конкурирующими финансовыми целями, рефинансирование может быть не лучшим вариантом.

2. Рефинансируйте, но сохраняйте те же выплаты

Многие, кто рефинансируют, делают это, чтобы уменьшить свои ежемесячные платежи. Но если вы рефинансируете, вы можете увеличить вдвое, снизив процентную ставку и , продолжая делать тот же ежемесячный платеж.

Это дает тот же результат, что и ежемесячные дополнительные платежи по текущей ипотеке, но дает вам меньшую сумму требуемого платежа. Это означает, что у вас больше гибкости бюджета, и вы можете платить больше по основной сумме ипотечного кредита каждый месяц без увеличения суммы платежа.

Насколько мощной может быть эта опция, во многом зависит от вашей текущей процентной ставки и вашей новой процентной ставки. Но вот пример (с использованием этого калькулятора), чтобы вы могли увидеть, как это может работать:

- Первоначальная сумма кредита: 200 000 долларов США

- Первоначальные сроки кредита: 30 лет, 5.5% годовых

- Дата создания: январь 2015

- Первоначальный ежемесячный платеж: 1136 долларов в месяц

- Текущий остаток: 193 476 долларов

- Новые сроки кредита: 30 лет, 3,82%

- Новый платеж: 904 доллара в месяц

Допустим, вы включаете свои затраты на рефинансирование — 3600 долларов — в новый заем. Это увеличивает ваш новый баланс до 197 000 долларов, плюс-минус несколько. Включите этот баланс, свою процентную ставку 3,82% и свой 30-летний срок в этот калькулятор.Затем добавьте дополнительные 200 долларов, которые вы добавите к каждому платежу по ипотеке, чтобы ваш общий платеж вернулся к сумме, которую вы уже платили.

Это увеличивает ваш новый баланс до 197 000 долларов, плюс-минус несколько. Включите этот баланс, свою процентную ставку 3,82% и свой 30-летний срок в этот калькулятор.Затем добавьте дополнительные 200 долларов, которые вы добавите к каждому платежу по ипотеке, чтобы ваш общий платеж вернулся к сумме, которую вы уже платили.

По этой ставке вы погасите ссуду через 259 месяцев (около 21,5 года) и сэкономите процентов свыше 42 000 долларов.

Неплохо для продолжения выплаты той же ипотеки, а?

3. Используйте повышение заработной платы по ипотеке

Один из способов найти дополнительные деньги для выплаты ипотечного кредита: применять прибавки к зарплате и бонусы с работы.

Цель состоит в том, чтобы направить тот же процент вашего дохода на ипотечный кредит, даже если ваша зарплата возрастет. Другими словами, если вы в настоящее время вкладываете 15% своего дохода на выплату ипотечного кредита, 15% от каждой суммы ежегодного повышения также должны идти на вашу ипотеку в дополнение к тому, что вы уже платите. Если вы уже ведете комфортный образ жизни и можете избежать инфляции в образе жизни, которая часто следует за повышением зарплаты, вы можете вложить всю полученную сумму на счет ипотечного кредита.

Если вы уже ведете комфортный образ жизни и можете избежать инфляции в образе жизни, которая часто следует за повышением зарплаты, вы можете вложить всю полученную сумму на счет ипотечного кредита.

Эта стратегия лучше всего подходит для тех, кто получает регулярные прибавки сверх незначительных корректировок стоимости жизни. Если вы не ожидаете увеличения своего дохода в ближайшее время, эта стратегия может быть не лучшим вариантом для начала.

4. Платите дополнительно каждый месяц

Пятьдесят долларов может быть не так уж и много в вашем бюджете, но постоянное добавление этой суммы к выплате по ипотеке может иметь большое значение.

Что делать, если у вас есть та же ипотека на 200 000 долларов под 5,5% годовых? Возможно, вы решите не рефинансировать (хотя вам следует хотя бы подумать об этом, если вы имеете право на лучшие сегодня ставки по ипотеке!), А вместо этого просто вкладываете дополнительные деньги в свою ипотеку каждый месяц.

Добавьте к выплате по ипотеке всего 50 долларов в месяц, и вы выплатите ее всего за 27 лет, сэкономив около 24 162 доллара на процентах. Это довольно большая разница — меньше, чем стоимость хорошего обеда в городе каждый месяц!

Однако самая большая проблема этого подхода в том, что он требует силы воли. Чтобы воспользоваться этими преимуществами, вы должны добровольно ежемесячно вносить дополнительные 50 долларов на выплату ипотечного кредита.

5.Используйте непредвиденные денежные поступления для выплаты единовременных выплат

Вместо того, чтобы платить немного больше каждый месяц, вы можете выплачивать крупную единовременную сумму здесь и там. Это может быть сделано за счет непредвиденных денежных поступлений, таких как ежегодный возврат налога, надбавка за работу или наследство.

Насколько велика разница, которую может принести непредвиденная добыча, зависит от ее размера. Но эти платежи хороши тем, что вы можете применять их непосредственно к основной сумме кредита. Поэтому, если вы вложите 3000 долларов в основную сумму ипотечного кредита в апреле, когда получите налоговый чек, все ваши платежи с этого момента будут немного более эффективными, потому что меньше из них идет на проценты.

6. Выплата раз в две недели

Если вы решите выплачивать ипотечный кредит раз в две недели, вы будете вносить дополнительный платеж по ипотеке каждый год. В нашем примере, совершая 26 платежей в год, вы сокращаете обычную 30-летнюю ипотеку почти на пять лет.

Есть несколько способов сделать это. Вы можете вручную войти в систему, чтобы каждые две недели вносить половину своего платежа по ипотеке. Это здорово, если это согласуется с тем, когда вам платят! Или вы можете использовать бесплатную службу оплаты счетов, чтобы настроить автоматические платежи для этой цели.

Если вы предпочитаете платить ежемесячно, просто добавляйте 1/12 ежемесячного платежа к каждому платежу, и вы получите те же преимущества, что и платежи раз в две недели.

7. Установите целевую дату выплаты

Установка целевой даты выплаты позволяет вам точно знать, сколько дополнительно нужно платить каждый месяц, чтобы к определенной дате не иметь ипотечных кредитов. У вас появится дополнительная мотивация отметить свой календарь, чтобы спланировать празднование.

Этот калькулятор поможет вам выполнить здесь вычисления.Допустим, вы хотите выплатить ипотечный кредит в размере 200 000 долларов за 18 лет, когда ваш ребенок пойдет в колледж. Вам нужно будет ежемесячно вносить дополнительно 325 долларов в счет вашего платежа.

Что делать, если вы хотите погасить ипотеку через 10 лет? Для достижения этой цели вы не можете удвоить свои платежи до 1035 долларов.

8. Объединение методов

Нет необходимости выбирать только один метод из этого списка. Многие держатели ипотечных кредитов могут выбрать несколько вариантов из этого списка и объединить их, чтобы погасить ссуду еще раньше.Допустим, вы применяете дополнительные 200 долларов каждый месяц, а также возврат налога в размере 3000 долларов каждый апрель — вы увидите двойную выгоду и еще быстрее погасите свой ипотечный кредит. В мире личных финансов каждая сэкономленная копейка — это заработанная копейка … так что сэкономьте немного процентов и погасите эту ипотеку раньше срока!

Как досрочно погасить ипотеку

Некоторые домовладельцы стремятся досрочно отказаться от своей ипотеки по самым разным причинам: от устранения психологического давления долга до урезания процентных выплат.Для пенсионеров досрочная выплата жилищного кредита может помочь увеличить денежный поток. Это особенно выгодно при переходе на фиксированный доход.

Какой бы ни была ваша мотивация, досрочная выплата ипотечного кредита снижает сумму процентов, которые вы будете платить по ссуде. Это может дать значительную экономию. Вот несколько стратегий ранней выплаты, которые помогут вам достичь этой цели.

4 способа досрочно погасить ипотечный кредит

1. Внести дополнительные платежи

Есть два способа внести дополнительные платежи по ипотеке, чтобы ускорить процесс выплаты:

Первый способ — разделить ежемесячный платеж по ипотеке пополам и вместо этого производите платежи раз в две недели.Поступая так, вы в конечном итоге получите эквивалент 13 месяцев выплат по ипотеке за один год вместо 12. Эта тактика может быть легкой для некоторых домовладельцев, потому что она едва заметна в ежемесячном бюджете.

Вы захотите обсудить со своим кредитором, принимает ли он платежи раз в две недели; некоторые не могут. В этом случае вы должны откладывать эти двухнедельные платежи, но вы будете делать их один раз в месяц. Преимущество этого дополнительного ежегодного платежа сохраняется, но без удобства кредитора, позволяющего разделить ежемесячный платеж.

Второй подход — платить больше каждый месяц, чтобы быстрее выплачивать основную сумму, что может сэкономить вам десятки тысяч долларов в течение срока действия кредита.

Допустим, ваша 30-летняя ипотека составляет 250 000 долларов, а ваша процентная ставка составляет 4 процента. Если вы сделаете дополнительный ежемесячный платеж в размере 100 долларов к основной сумме кредита, вы сэкономите четыре года и 27 957 долларов по ипотеке.

Это может быть лучшая тактика, чем рефинансирование, поскольку она не привязывает вас к платежу.Если по какой-либо причине вы не можете добавить больше к ежемесячному платежу по ипотеке, вы не будете наказаны.

Если вы пойдете по этому пути, обязательно уточните у своего кредитора, что платежи будут применяться правильно, чтобы уменьшить основную сумму, а не досрочно выплатить проценты. Вы также должны убедиться, что кредитор понимает, что дополнительный платеж не относится к платежу по ипотеке в следующем месяце.

2. Рефинансируйте ипотеку

Рефинансирование ипотеки для ее досрочного погашения имеет смысл только в том случае, если вы можете получить более низкую процентную ставку.Имейте в виду, что существуют комиссии, связанные с рефинансированием, поэтому вы должны убедиться, что экономия компенсирует эти расходы.

Рефинансирование с целью получения более краткосрочной ссуды, например, переход с 30-летней ипотеки на 15-летнюю ипотеку, также может помочь снизить процентную ставку и при этом встать на путь досрочного погашения. Вы можете использовать калькулятор Bankrate для сравнения платежей и общей суммы процентов между 30-летними и 15-летними сроками.

3. Пересмотр ипотеки

Пересмотр ипотеки отличается от рефинансирования, потому что вы сохраняете свой существующий заем, выплачиваете единовременную сумму в пользу основной суммы, а затем ваш кредитор корректирует ваш график погашения, чтобы отразить новый баланс.Это приведет к сокращению срока кредита.

Одним из основных преимуществ переделки является то, что комиссии значительно ниже, чем при рефинансировании. Обычно комиссия за пересмотр ипотеки составляет всего несколько сотен долларов. К тому же, если у вас низкая процентная ставка, вы можете ее сохранить. С другой стороны, если у вас высокая процентная ставка, рефинансирование может быть лучшим вариантом.

4. Выплачивайте единовременные выплаты в счет основного долга

Альтернативой перераспределению является выплата единовременных выплат основной сумме, когда это возможно.Домовладельцы, получающие большие бонусы, или те, кто наследует деньги или продает ценные вещи, могут использовать дополнительные наличные деньги для выплаты своей ипотеки.

Поскольку ссуды VA и FHA не могут быть пересмотрены, единовременные выплаты могут быть следующим лучшим вариантом для заемщиков с этими типами ссуд. Кроме того, вы сэкономите на гонораре кредитора за переделку.

В случае некоторых ипотечных обслуживающих организаций вы должны указать, когда дополнительные деньги должны быть внесены в счет принципала. Если вы не знаете, как будут применяться единовременные выплаты, обратитесь к своему обслуживающему персоналу.

Можно ли досрочно выплатить ипотечный кредит?

В большинстве случаев вы можете досрочно выплатить ипотечный кредит без штрафных санкций, но перед тем как это сделать, следует помнить о нескольких вещах.

Во-первых, свяжитесь со своим кредитным агентом, чтобы узнать, есть ли по вашей ипотеке штраф за досрочное погашение. Если это произойдет, вам придется заплатить дополнительную комиссию, если вы погасите ссуду раньше срока. Это может повлиять на то, будет ли досрочная выплата ипотеки для вас финансово жизнеспособной.

Во-вторых, убедитесь, что нет ограничений на то, как и когда вы можете вносить дополнительные платежи.Некоторые ссуды имеют условия, которые побуждают вас соблюдать график платежей, и важно убедиться, что любые дополнительные платежи, которые вы производите, идут основной сумме, а не процентам.

Следует ли досрочно выплатить ипотечный кредит?

Следует ли вам досрочно выплатить ипотечный кредит, зависит от многих факторов, включая процентную ставку по текущему ссуде и вашу индивидуальную устойчивость к риску.

Начните с рассмотрения альтернативных издержек. Если вы погасите ипотечный кредит раньше срока, вы вложите деньги в ипотечный кредит, хотя вы могли бы использовать эти средства для других финансовых приоритетов.Вы, конечно, сэкономите на процентах, но если бы вы вложили дополнительные платежи в другое место, вместо того, чтобы вкладывать их в ипотеку, вы могли бы обнаружить, что получили бы более высокую прибыль.

С другой стороны, если вы знаете, что, скорее всего, потратите эти дополнительные деньги, если не потратите их на ипотеку, внесение дополнительных платежей может быть хорошей идеей. Душевное спокойствие, которое вы получаете от владения своим домом без ипотеки, также может быть полезным, и это важно учитывать.

Также подумайте о том, сколько денег у вас есть на случай чрезвычайных ситуаций.Вы не хотите связывать все свои деньги у себя дома и не иметь возможности быстро получить к ним доступ, если вы столкнетесь с кризисом.

В конечном счете, с такими низкими ставками по ипотеке, как правило, в долгосрочной перспективе лучше держать ипотеку с низкой ставкой сейчас и вкладывать дополнительные деньги. Тем не менее, вы можете проверить калькулятор выплат по ипотеке Bankrate, чтобы узнать, сколько вы можете сэкономить, погасив ипотечный кредит раньше срока, если вы настроены на это.

Подробнее:

Как досрочно погасить ипотеку

Идея выплатить полную сумму ипотеки может быть довольно сложной.В конце концов, мы говорим о долгах в сотни тысяч долларов. Выплатить такую сумму сегодня, скорее всего, будет невозможно (если только вы не выиграли в лотерею или не умер богатый дядя). И это не значит, что вы можете просто провести своей кредитной картой и покончить с ней. Однако на самом деле довольно легко сократить график выплат на годы или даже десятилетия, увеличив свой капитал и сэкономив много денег на выплатах процентов.

1. Перейти на двухнедельный платеж

Вместо того, чтобы делать один ежемесячный платеж по ипотечному кредиту, вы можете вносить половинный платеж каждые две недели, что приведет к дополнительным платежам в течение года.Другими словами, если ваш обычный платеж по ипотеке составляет 1000 долларов в месяц, вы вместо этого будете платить 500 долларов каждые две недели. Эти дополнительные платежи будут иметь почти такое же влияние на ваш бюджет, как и оплата одного ежемесячного платежа, но поскольку в году 52 недели, двухнедельный график платежей приведет к 13 полноразмерным платежам в год вместо обычных 12. Вы ». Я буду делать дополнительную оплату каждый год без необходимости рыскать вокруг в поисках дополнительных денег. Чтобы взглянуть на некоторые реальные цифры, если у вас есть 30-летняя ипотека на сумму 200000 долларов с процентной ставкой 5%, выплата раз в две недели вместо ежемесячных платежей сэкономит вам 34 328 долларов США на процентах, избавит вас от дополнительных выплат по ипотеке и позволит вам погасить остаток по ипотеке почти на пять лет раньше.

Источник изображения: Getty images.

2. Внести дополнительные основные платежи

Когда вы отправляете свой ежемесячный платеж, большинство ипотечных кредиторов разрешают вам сделать дополнительный платеж и пометить его как «только основную сумму», что означает, что этот платеж пойдет на выплату основной суммы, а не как основной суммы, так и процентов по ссуде. Выплата даже небольшой дополнительной суммы основного долга на ранних этапах ссуды может значительно сэкономить вам на начислении процентов, не говоря уже о том, чтобы вывести вас из ссуды на несколько лет раньше срока.Так что рассмотрите возможность ежемесячной отправки небольшой дополнительной суммы держателю кредита в качестве дополнительного платежа по основной сумме долга. Например, если у вас есть нечетная сумма платежа, например 1046 долларов в месяц, вы можете округлить ее до 1100 долларов и выделить дополнительный бит в качестве платежа по основной сумме. Даже если он выплачивает всего около 50 долларов в месяц, основные платежи будут складываться быстрее, чем вы думаете, что ускоряет процесс выплаты ипотечного кредита

3. Рефинансирование в краткосрочную ссуду

Получили ипотеку на 30 лет? Рефинансирование его в виде 15-летней ссуды позволит вам оформить ипотечный кредит намного быстрее и, вероятно, также даст вам лучшую процентную ставку — более короткие сроки ссуды обычно сопровождаются более низкими процентными ставками.А благодаря более коротким временным рамкам вы будете платить намного меньше денег в виде процентов — так что выплаты по 15-летней ссуде не вдвое превышают выплаты по 30-летней ссуде; они значительно меньше. Откройте калькулятор выплат по ипотеке и поиграйте с числами, чтобы узнать, сколько вам придется заплатить, чтобы сделать 15-летнее рефинансирование. И если ежемесячный платеж по ипотеке для такой ссуды будет больше, чем вы можете себе позволить, рассмотрите возможность получения ссуды сроком на 20 лет.

4. Положите непредвиденные доходы в ипотеку

Многим налогоплательщикам ежегодно возвращаются налоги.Если вы используете большую часть или все эти деньги в качестве дополнительного платежа по ипотеке, вы можете добиться серьезных успехов в погашении своего дома. Другие потенциальные неожиданности включают бонус от работы, успешную распродажу в гараже или подарок от родственника. А если вы получите прибавку, подумайте о том, чтобы вложить весь дополнительный доход в ипотеку. Например, предположим, что ваша ежемесячная заработная плата на дом составляла 4000 долларов, а повышение на 3% означает, что теперь вы получаете 4120 долларов в месяц. Вкладывайте дополнительные 120 долларов в ипотечный кредит каждый месяц, и вы даже не упустите деньги, потому что вы не привыкли к ним.

Следует ли выплатить ипотечный кредит раньше срока?У меня есть 30-летняя ипотека, но я не пытаюсь ее выплатить раньше срока. Почему нет? Потому что процентная ставка по моей ипотеке составляет 3,25%, и я могу получить лучшую финансовую выплату, вложив вместо этого все свои дополнительные деньги в инвестиции. Если вы находитесь в подобной ситуации, непременно направьте лишние деньги на пенсионные счета или другие инвестиции и позвольте ипотеке исчерпать себя.

У вас также могут быть другие долгосрочные финансовые цели, такие как погашение долга по кредитной карте или финансирование чрезвычайного фонда или сберегательного счета.Эти финансовые вопросы определенно должны иметь более высокий приоритет, чем выплата ипотеки. Разобравшись с ними, особенно с выплатой долга, вы можете вернуться к тому, чтобы избавиться от оплаты дома.

И, в отличие от других форм долга, если вы перечисляете вычеты, вы можете вычесть проценты, уплачиваемые по ипотеке, из подоходного налога — так что вы получите хотя бы часть своих денег обратно от федерального правительства. Само по себе это не является достаточной причиной, чтобы растянуть ипотеку с финансовой точки зрения, но в сочетании с другими факторами это может быть приятным дополнительным преимуществом, которое поможет вам достичь ваших финансовых целей.

6 способов досрочно погасить ипотеку

Досрочная погашение ипотеки может помочь обеспечить вам финансовую стабильность, и вы можете сэкономить деньги в долгосрочной перспективе за счет меньших процентов. Вот несколько способов погасить ипотеку быстрее:

1. Рефинансируйте ипотеку

Если процентные ставки снизятся, вы сможете уменьшить сумму, которую вы платите в счет процентов, рефинансируя ипотечный кредит. Кроме того, вы также можете значительно сократить срок кредита.

2. Произвести дополнительные выплаты по ипотеке

Еще один способ сэкономить на процентах при сокращении срока кредита — это внести дополнительные платежи по ипотеке. Если ваш кредитор не взимает штраф за досрочную выплату ипотечного кредита, рассмотрите следующие стратегии досрочного погашения ипотеки.

Просто не забудьте сообщить своему кредитору, что ваши дополнительные платежи должны относиться к основной сумме, а не к процентам. В противном случае ваш кредитор может применить платежи к будущим запланированным ежемесячным платежам, что не сэкономит вам денег.

Также попробуйте внести предоплату в начале ссуды, когда проценты самые высокие. Вы можете этого не осознавать, но большая часть вашего ежемесячного платежа за первые несколько лет идет на проценты, а не на основную сумму. И проценты складываются, что означает, что проценты за каждый месяц определяются общей суммой задолженности (основная сумма плюс проценты).

3. Выплачивайте один дополнительный платеж по ипотеке каждый год

Ежегодный дополнительный платеж по ипотеке может значительно сократить срок кредита.

Самый экономичный способ сделать это — платить 1/12 каждый месяц. Например, выплачивая 975 долларов в месяц по ипотечному платежу в размере 900 долларов, к концу года вы заплатите эквивалент дополнительного платежа.

4. Округлите выплаты по ипотеке

Еще один способ помочь значительно сократить срок ипотеки — округлить. При составлении бюджета для выплаты ипотечного кредита округлите до следующей по величине суммы в 100 долларов. Платите 800 долларов вместо 743 долларов. Или 900 долларов вместо 860 долларов.

5. Попробуйте тариф «доллар в месяц»

Стратегия «доллар в месяц» должна быть финансово осуществимой, если ваш доход немного, но постоянно увеличивается с течением времени.

Ежемесячно увеличивайте свой платеж на 1 доллар. Просто заплатите 900 долларов в первый месяц, 901 доллар во второй месяц и так далее. При 30-летней ипотеке с ежемесячной ставкой 900 долларов и фиксированной процентной ставкой 6% по ссуде в 150 000 долларов вы можете сократить срок ипотеки на восемь лет.

6. Используйте непредвиденный доход

Отправляйте любые непредвиденные доходы прямо в вашу ипотечную компанию.Сюда входят праздничные бонусы, налоговые декларации и вознаграждения по кредитным картам. Использование этих денег не приведет к сокращению вашего регулярного ежемесячного бюджета.

5 ошибок, которых следует избегать при досрочном погашении ипотеки

Если вы можете позволить себе досрочно выплатить ипотечный кредит, вы сэкономите немного денег на выплате процентов по ссуде. Фактически, избавление от жилищной ссуды всего на один или два года раньше потенциально может сэкономить сотни или даже тысячи долларов. Но если вы планируете использовать такой подход, вам нужно будет подумать, есть ли штраф за предоплату, среди других возможных проблем.

Хотите знать, как досрочное погашение ипотеки может повлиять на ваш общий финансовый план? Поговорите с местным финансовым консультантом.

Основы досрочного погашения ипотекиМногие домовладельцы хотели бы перемотать вперед, когда они будут полностью владеть своим домом, и им больше не придется беспокоиться о ежемесячных выплатах по ипотеке. В результате некоторым людям стоит изучить идею о досрочном погашении ипотеки.Это позволит вам уменьшить сумму процентов, которые вы будете платить в течение срока кредита, и в то же время даст вам возможность стать полноправным владельцем дома раньше, чем ожидалось.

Есть несколько различных методов, с помощью которых вы можете заплатить досрочно. Самый простой способ — просто внести дополнительные платежи помимо обычных ежемесячных платежей. При условии, что этот способ не требует дополнительных сборов со стороны вашего кредитора, вы можете отправлять 13 чеков каждый год вместо 12 (или его онлайн-эквивалент).Вы также можете увеличить ежемесячный платеж. Выплачивая больше каждый месяц, вы полностью выплачиваете ссуду раньше запланированного срока.

Если вы думаете о досрочном погашении ипотеки, постарайтесь избежать этих пяти критических ошибок.

Ошибка №1: не учли все возможные вариантыЭто может быть очень заманчиво, если у вас появятся дополнительные деньги, чтобы потратить их на досрочное погашение ипотеки. Тем не менее, выплата пораньше может оказаться не самым выгодным выбором.Чтобы проиллюстрировать это, давайте рассмотрим пример.

Допустим, вы планируете внести единовременный платеж в размере 20 000 долларов в счет погашения основного долга по ипотеке. Первоначальная сумма кредита составляла 200 000 долларов, у вас 20-летний срок 30 лет, а ваша процентная ставка составляет 4%. Выплата 20 000 долларов основной суммы за один раз может сэкономить вам примерно 8 300 долларов в виде процентов и позволит полностью выплатить их на 2,5 года раньше.

Звучит здорово, но рассмотрите альтернативу. Если вы вложили эти деньги в индексный фонд, который представляет индекс S&P 500, средняя доходность которого равна 9.8%, вы можете заработать 30 900 долларов в виде процентов за те же 10 лет. Даже более консервативный прогноз вашей нормы прибыли, скажем, 4%, принесет вам 12 500 долларов в виде процентов.

Финансовое положение каждого человека уникально, и вполне возможно, что идея избавиться от долгов настолько важна для вас, что стоит неоптимального использования ваших денег. Важно рассмотреть все возможные варианты, прежде чем прийти к выводу, что досрочное погашение ипотеки — лучший способ для вас.

Ошибка № 2: Не вносить дополнительные платежи в основную сумму кредитаДобавление дополнительных 500 или 1000 долларов каждый месяц не обязательно поможет вам быстрее выплатить ипотечный кредит. Если вы не укажете, что дополнительные деньги, которые вы платите, предназначены для зачисления на ваш основной баланс, кредитор может использовать их для выплаты процентов для следующего запланированного платежа.

Если вы выписываете отдельные чеки на дополнительные выплаты основного долга, вы можете отметить это в строке примечания.Если вы оплачиваете ипотечный счет онлайн, вы можете узнать, разрешит ли кредитор вам включить примечание с указанием того, как следует использовать дополнительные платежи.

Ошибка № 3: не спрашивать, есть ли штраф за предоплатуИпотечные кредиторы занимаются бизнесом, чтобы зарабатывать деньги, и один из способов сделать это — взимать с вас проценты по ссуде. Когда вы вносите предоплату по ипотеке, вы, по сути, стоите кредитору денег. Вот почему некоторые кредиторы пытаются компенсировать упущенную выгоду, взимая штраф за предоплату.

Штрафы за досрочное погашение могут быть равны проценту от суммы ипотечного кредита или эквиваленту определенного количества ежемесячных выплат по процентам. Если вы выплачиваете ипотечный кредит заблаговременно, эти сборы могут быстро возрасти. Например, штраф в размере 3% за предоплату по ипотеке в размере 250 000 долларов будет стоить вам 7 500 долларов.

Пытаясь сэкономить на досрочном погашении ипотечного кредита, вы можете фактически потерять деньги, если вам придется заплатить огромный штраф.

Ошибка № 4: Оставить себя без денегТратить каждую лишнюю копейку на ипотечный кредит — это агрессивный способ выбраться из долгов.Это также могло иметь неприятные последствия. Если, например, у вас ничего не предусмотрено на случай чрезвычайной ситуации, вы можете оказаться в затруднительном положении, если заболеете и не сможете работать в течение нескольких месяцев. В этом случае вам, возможно, придется использовать свою кредитную карту для покрытия ваших счетов или попытаться взять дополнительную ссуду.

Если у вас нет резервного фонда, возможно, лучше всего будет положить часть дополнительных выплат по ипотеке в фонд на черный день. Как только вы сэкономите от трех до шести месяцев расходов, вы сможете сосредоточиться на выплате своего ипотечного долга.

Ошибка № 5: Продление срока кредита при рефинансированииРефинансирование может сэкономить ваши деньги несколькими способами, поскольку оно позволяет конвертировать в более короткий или более длительный срок кредита, в зависимости от того, что лучше для вас. Таким образом, если у вас 10 лет из 30-летнего срока ипотеки, вы потенциально можете рефинансировать до 10-летнего срока и сократить 10 лет. С другой стороны, вы можете пойти еще на 30-летний срок, чтобы снизить ежемесячные платежи.

Однако ссуды с более короткими сроками, как правило, имеют более низкие процентные ставки, что позволяет вам как сэкономить на процентах, так и достичь полного владения гораздо быстрее.Однако в некоторых случаях рефинансирование может обойтись вам дороже в долгосрочной перспективе, особенно если вы планируете продлить срок кредита. Перед рефинансированием рекомендуется проанализировать некоторые цифры и выяснить, действительно ли имеет смысл иметь более длительный срок ипотеки.

Не забывайте и о заключительных расходах. Если ваш кредитор согласится позволить вам включить эти расходы в ваш кредит, вы можете в конечном итоге заплатить больше денег. В конце концов, теперь вы будете на крючке из-за процентов по большей сумме кредита.

ИтогСледует ли вам досрочно выплатить ипотечный кредит, в конечном счете, зависит от того, сколько денег у вас есть, какие у вас есть альтернативы и других факторов, которые уникальны для вас.Но если это что-то, что действительно находится на вашем радаре, обязательно серьезно обдумайте все свои варианты.

Несмотря на то, что многие финансовые консультанты часто известны своим опытом в области инвестирования и финансового планирования, многие финансовые консультанты хорошо осведомлены об ипотеке и покупке жилья. Поэтому, если вы не можете принять решение самостоятельно, подумайте о том, чтобы проконсультироваться с местным финансовым консультантом.

Советы по покупке дома- Чтобы помочь вам принять важное финансовое решение, такое как покупка дома, вы можете поговорить с финансовым консультантом.К счастью, инструмент подбора консультантов SmartAsset может помочь вам найти подходящего финансового консультанта в вашем районе для работы. Начать сейчас.

- Получение ипотеки может быть стрессовым и запутанным процессом. Для начала вам нужно выяснить, какой срок лучше всего подходит для вас, хотите ли вы фиксированную или переменную процентную ставку и где получить лучшие ставки по ипотеке.

Фото: © iStock.com / PickStock, © iStock.com / wutwhanfoto, © iStock.com / Андрей Додонов