как оформить, закон и условия, когда могут отказать в отсрочке

Екатерина Мирошкина

экономист

Профиль автора

С марта 2022 года заемщики могут обратиться за кредитными каникулами. Закон об этом уже подписан и вступил в силу. При снижении дохода более чем на 30% можно до полугода не вносить платежи — независимо от согласия банка. Неустойка, штрафы и взыскание на предмет залога грозить не будут, кредитная история не испортится.

Для отсрочки есть ограничения, и она не бесплатная. Вот инструкция, как все оформить и почему это может быть рискованно.

Источник:

Федеральный закон от 08.03.2022 № 46-ФЗ

Основные условия кредитных каникул в 2022 году

Вот когда и как можно использовать отсрочку по новому закону:

- Снижение дохода заемщика более чем на 30%.

- Размер кредита не больше установленного лимита.

- В тот же период не используются ипотечные каникулы по правилам 2019 года.

- Кредит выдан до 1 марта 2022 года.

- Срок и ставка кредита по договору не имеют значения.

- Заявление отправлено до 30 сентября 2022 года.

- За время каникул начисляются проценты.

- По одному договору можно взять только один льготный период в 2022 году.

Подробности — в статье.

Что такое кредитные каникулы

Это льготный период до 6 месяцев, в течение которого заемщик может на выбор:

- вообще не вносить платежи по кредиту;

- уменьшить платежи до приемлемого размера.

Такая отсрочка предоставляется по требованию заемщика — согласие банка получать не нужно. Льготный период — это не реструктуризация, а норма федерального закона.

В 2019 году появились ипотечные каникулы — это отсрочка платежей только для ипотеки, если заемщик в трудной жизненной ситуации. Закон продолжает действовать на тех же условиях, это отдельная норма.

В 2020 году были введены кредитные каникулы и для других кредитов — не только ипотечных. Срок их действия уже прошел, но 8 марта такая возможность снова появилась.

Срок их действия уже прошел, но 8 марта такая возможность снова появилась.

Ну и что? 28.07.21

Самозанятость, пенсия и декрет: что изменилось в правилах ипотечных каникул с июля 2021 года

При каком доходе можно получить отсрочку по кредитам

Отсрочка предоставляется заемщикам при снижении дохода более чем на 30%.

Считать надо так:

- Считаем среднемесячный доход за 2021 год.

- Сравниваем его с доходом за месяц до месяца обращения. При обращении в марте 2022 года нужно взять доход за февраль. Если доход снизился в марте, заявление можно подать только в апреле.

- Если снижение составило более 30%, можно использовать кредитные каникулы.

Других условий относительно дохода нет. Например, ипотечные каникулы по закону 2019 года можно получить и без снижения дохода — при длительном лечении или безработице. Для потребительских кредитов в 2022 году такие условия не применяются.

Методика расчета среднего дохода

Для каких кредитов действует льготный период

Кредитные каникулы предоставляются только по кредитным договорам, заключенным до 1 марта 2022 года.

Максимальный размер кредита

| Вид кредита | Сумма по договору |

|---|---|

| Ипотека в Москве | 6 000 000 Р |

| Ипотека в Московской области, Санкт-Петербурге и на Дальнем Востоке | 4 000 000 Р |

| Ипотека в других регионах | 3 000 000 Р |

| Потребительский кредит для физлиц | 300 000 Р |

| Автокредит с залогом машины | 700 000 Р |

| Кредитная карта | 100 000 Р |

Вид кредита

Сумма по договору

Ипотека в Москве

6 000 000 Р Р

Ипотека в Московской области, Санкт-Петербурге и на Дальнем Востоке

4 000 000 Р

Ипотека в других регионах

3 000 000 Р

Потребительский кредит для физлиц

300 000 Р

Автокредит с залогом машины

700 000 Р

Кредитная карта

100 000 Р

Учитывается не остаток долга на дату обращения, а сумма кредита, указанная в договоре. Если автокредит брали на 800 000 Р, а выплатить осталось 300 000 Р, кредитные каникулы взять не получится.

Если автокредит брали на 800 000 Р, а выплатить осталось 300 000 Р, кредитные каникулы взять не получится.

Для ипотечных каникул лимит другой — 15 000 000 Р. И причин для льготного периода гораздо больше.

Новые лимиты для кредитных каникул

Как начисляются проценты за время отсрочки

Кредитные каникулы не бесплатные. За время отсрочки на сумму отложенных платежей кредитор начисляет проценты.

Проценты в период кредитных каникул

| Вид кредита | Ставка |

|---|---|

| Ипотека | По условиям договора |

| Другие кредиты | 2/3 среднерыночной стоимости по данным ЦБ |

Вид кредита

Ставка

Ипотека

По условиям договора

Другие кредиты

2/3 среднерыночной стоимости по данным ЦБ

Как погашать кредит во время каникул

Если заемщик выбрал отсрочку, можно вообще не платить.

Если в требовании указано уменьшение платежей, нужно вносить эту сумму. По желанию можно завершить льготный период досрочно или платить больше. Эти суммы пойдут на погашение основного долга.

По желанию можно завершить льготный период досрочно или платить больше. Эти суммы пойдут на погашение основного долга.

Как платить после завершения каникул

После льготного периода платежи нужно вносить по обычному графику в том же размере. При этом срок кредита продлевается на время отсрочки. Когда платежи по обычному графику будут погашены, нужно внести отсроченные суммы с процентами. Для ипотеки и потребительских кредитов схема учета процентов различается.

По кредитной карте отсроченные платежи нужно внести равными ежемесячными платежами в течение 720 дней после окончания льготного периода.

Заемщику считать не придется. Банк составит и пришлет новый график.

Сообщество 04.03.22

Что делать с деньгами прямо сейчас?

Как оформить кредитные каникулы в 2022 году

Нужно подать заявление с требованием предоставить льготный период — в тот банк, что выдал кредит. Это можно сделать письменно, по телефону или онлайн, уточните в банке.

Срок — до 30 сентября 2022 года включительно. Льготный период — до 6 месяцев.

К заявлению можно сразу приложить документы, которые подтверждают снижение дохода, но, в отличие от ипотечных каникул, это не обязательно. Банк сможет сам все проверить, а при необходимости запросит у заемщика недостающие сведения. Направляя требование, вы автоматически соглашаетесь на запрос сведений из ФНС и ПФР.

Сроки рассмотрения требования

| Процесс | Срок |

|---|---|

| Проверка заявления и подготовка нового графика | 5 дней |

| Запрос документов у заемщика | 60 дней после обращения |

| Предоставление документов по запросу банка | 90 дней после обращения |

Процесс

Срок

Проверка заявления и подготовка нового графика

5 дней

Запрос документов у заемщика

60 дней после обращения

Предоставление документов по запросу банка

90 дней после обращения

Если банк не запросил документы в течение 60 дней, значит, каникулы одобрены.

Может ли банк отказать в льготном периоде

Да, но только если при проверке выяснится, что условия для льготного периода не соблюдаются: например, не подтвердилось снижение дохода или превышена максимальная сумма. В этом случае льготный период аннулируется и у заемщика возникает просрочка. Банк вправе начислить за этот период неустойку и штрафы.

Ну и что? 04.03.22

Как повышение ставки ЦБ до 20% повлияет на ипотеку

Уведомление о предоставлении кредитных каникул, которое приходит в течение 5 дней после обращения, не означает, что их не отменят после проверки. Может получиться так, что заемщик вроде бы законно не платит по кредиту, а потом оказывается, что права на отсрочку не было.

Если все условия соблюдаются, отказать в льготном периоде кредитор не может.

Посоветуйтесь с банком

Перед требованием о предоставлении кредитных каникул лучше посоветоваться с банком насчет отсрочки или реструктуризации. Кредитор может предложить свой вариант для комфортного погашения долга в сложной ситуации.

Кредитор может предложить свой вариант для комфортного погашения долга в сложной ситуации.

Это снизит риск отказа и штрафов после проверки. А право на кредитные каникулы сохранится на будущее.

Если в 2020 году использовались кредитные каникулы

Кредитные каникулы можно использовать еще раз, даже по тому же договору. Новый льготный период нельзя применить только для ипотеки, по которой в это же время действуют ипотечные каникулы.

Если по тому же договору использовались ипотечные каникулы

Можно оформить и кредитные каникулы по новому закону. Главное — не в один и тот же период, а последовательно.

Как каникулы отразятся на кредитной истории

Рейтинг не снизится, но информация о предоставлении льготного периода будет зафиксирована. В будущем это может повлиять на одобрение заявок.

Ну и что? 09.03.22

ЦБ ограничил выдачу наличной валюты: до 9 сентября можно снять не больше 10 000 $

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Что делать если нечем платить ипотеку: последствия и решения

Приветствуем! Сегодня поговорим о том, что делать, если нечем платить ипотеку. Вопрос этот очень непростой и болезненный. Тот, кто брал ипотеку, тот поймет. Наши эксперты дадут советы, как погасить ипотеку и просрочку, а также варианты выхода из сложной финансовой ситуации, в том числе и с помощью государства.

Чем грозит неоплата ипотеки и просрочки

Содержание

- Чем грозит неоплата ипотеки и просрочки

- Варианты решения проблемы

- Реструктуризация

- Рефинансирование

- Ипотечные каникулы

- Продажа квартиры

- Дополнительные источники дохода и экономия

- Банкротство

- Кредит

- Что категорически нельзя делать при просрочке

Ипотечные кредиты достаточно распространены в нашей стране, многие люди воспользовались данным инструментом, чтобы решить жилищный вопрос. Однако в период обслуживания ипотечного кредита могут случиться различные ситуации, в том числе, и потеря работы, снижение дохода и так далее. В результате можно сложиться ситуация, когда нет возможности платить кредит. Попадая в нее, многие совершают различные ошибки, чем еще больше усугубляют свое положение, а ведь сложности с обслуживанием кредита – в принципе, стандартная ситуация для банка и у заемщика есть масса возможностей решить ее, без каких-либо существенных потерь.

Однако в период обслуживания ипотечного кредита могут случиться различные ситуации, в том числе, и потеря работы, снижение дохода и так далее. В результате можно сложиться ситуация, когда нет возможности платить кредит. Попадая в нее, многие совершают различные ошибки, чем еще больше усугубляют свое положение, а ведь сложности с обслуживанием кредита – в принципе, стандартная ситуация для банка и у заемщика есть масса возможностей решить ее, без каких-либо существенных потерь.

Если возникла просроченная задолженность по ипотеке, то основания для беспокойства, конечно, есть. Дело в том, что для банка нарушение сроков платежа – является сигналом того, что кредит может быть не возвращен, то есть увеличивается риск вложений. В соответствии с требованиями законодательства, банк обязан создать дополнительные резервы для покрытия такого риска, а резервы создаются за счет прибыли. Таким образом, нарушение сроков платежа ведет к сокращению прибыли финансовой организации, следовательно, банк применит все возможные способы, чтобы взыскать долги.

Методы работы с должниками, которым нечем платить ипотеку, как правило, описаны в банковских договорах. В частности, к заемщику могут быть применены следующие меры воздействия:

- Начисление штрафов и неустоек. В случае если заемщик не может своевременно выплатить проценты или основной долг, банк часто начинает выставлять заемщику штрафы и неустойки за каждый день просрочки. Доводить до этого не рекомендуется, поскольку, если нечем платить по имеющейся ставке, то обслуживать долг с пеней будет еще сложнее.

- Обращение взыскания на созаемщика и поручителя – солидарный заемщик и поручитель по ипотеке, в случае вашей просрочки, будут обязаны платить за вас. В противном случае задолженность по вашей ипотеке банк может взыскать в судебном порядке с них.

- Обращение взыскания на квартиру. Данная мера подразумевает, в том числе, и выселение из нее. В результате может получиться, что заемщик платил какое-то время по кредиту, но из-за ухудшения ситуации с доходами, неожиданно остался без квартиры.

Варианты решения проблемы

Реструктуризация

В ситуации, когда непонятно, что делать, если нет денег платить ипотеку, первый совет – обратиться в банк за реструктуризацией. Реструктуризация – это изменение условий обслуживания долга.

Наиболее распространенными являются следующие варианты реструктуризации:

- Рассрочка платежа. В этом случае банк предоставляет заемщику возможность увеличить срок кредитования, чтобы сделать ежемесячную сумму платежа меньше. Возможны ситуации, когда некоторое время заемщик получает возможность платить только проценты, и не гасить основной долг.

- Кредитные каникулы. Банк может предоставить должнику, испытывающему трудности, некоторое время не платить кредит (например, на период, пока он не найдет новую работу или не изменятся какие-либо внешние факторы).

- Приостановление или отмена штрафных санкций. Финансовая организация может пойти на отмену повышенных начислений, если понимает, что это позволит заемщику оперативно рассчитаться по долгам.

У банка нет интереса создать должнику проблемы, кредитору гораздо выгоднее получить вовремя денежные средства и, таким образом, заработать прибыль.

У банка нет интереса создать должнику проблемы, кредитору гораздо выгоднее получить вовремя денежные средства и, таким образом, заработать прибыль.

В процессе реструктуризации также может происходить изменение процентной ставки или валюты кредита (если проблемы у заемщика начались после того, как резко вырос курс валюты, в которой был оформлен заем). В редких случаях может быть даже списана часть долга.

Подробнее узнать о реструктуризация ипотеки в Сбербанке вы можете из следующего поста.

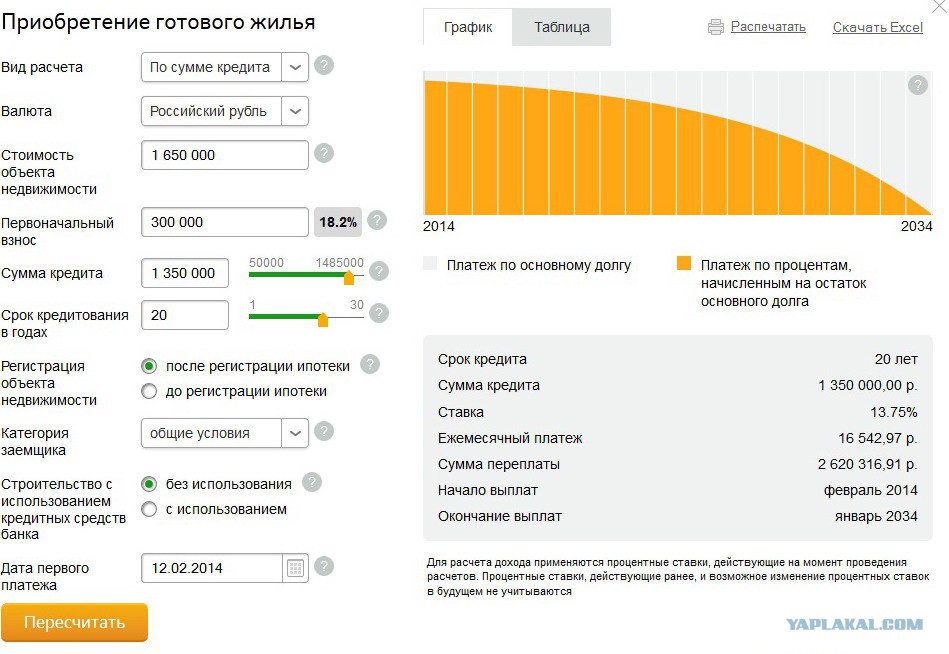

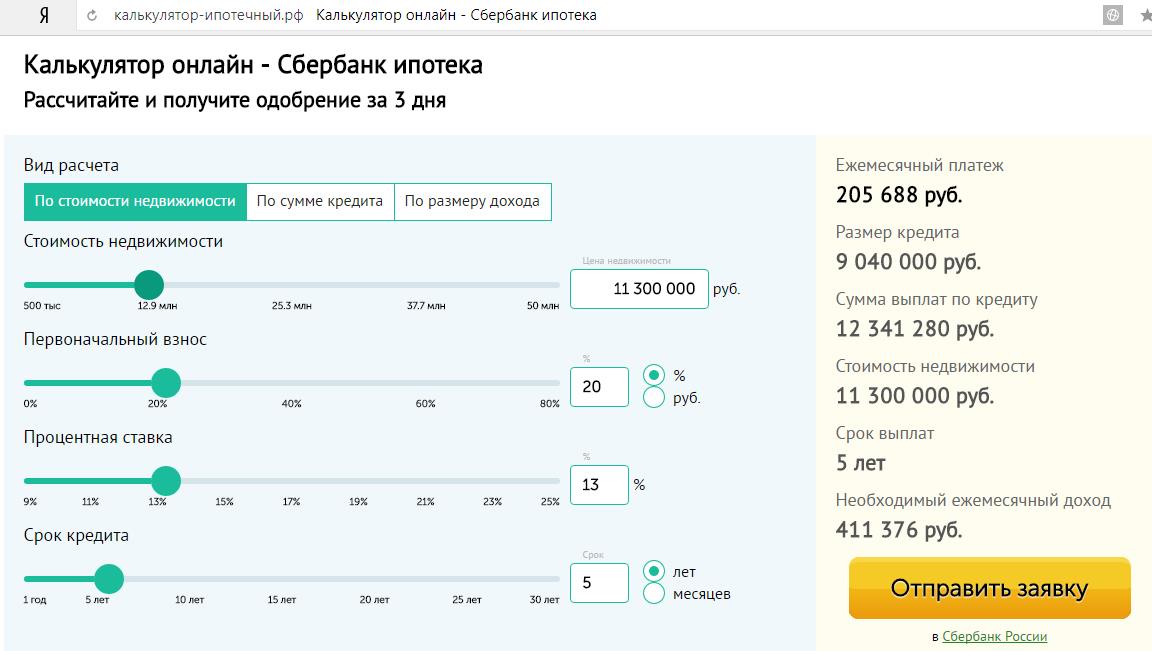

Рефинансирование

Еще одним вариантом, что делать, может быть рефинансирование. По сути, это получение кредита в другом банке. Чтобы взять ипотеку в другой финансовой организации, необходимо приложить значительные усилия и быть готовым к тому, что условия при рефинансировании будут значительно хуже, чем при первоначальном кредите. Ведь теперь заемщик является проблемным и у него имеются непогашенные долги и негативная кредитная история.

Поскольку, как было сказано выше, наличие просроченной задолженности означает увеличение риска для банка, то на реструктуризацию кредитов у таких должников готовы идти только те банки, которые готовы принимать на себя высокий уровень риска. Такая стратегия подразумевает и высокую доходность, а значит, и высокие ставки. Ведь в случае высокой рискованности операций, у финансовой организации существует высокая вероятность потерь или убытков. Следовательно, она будет устанавливать высокую процентную ставку, чтобы компенсировать потери от тех должников, у кого нет денег на ипотеку за счет тех, у кого они есть.

Такая стратегия подразумевает и высокую доходность, а значит, и высокие ставки. Ведь в случае высокой рискованности операций, у финансовой организации существует высокая вероятность потерь или убытков. Следовательно, она будет устанавливать высокую процентную ставку, чтобы компенсировать потери от тех должников, у кого нет денег на ипотеку за счет тех, у кого они есть.

Таким образом, прежде чем принимать решение, чтобы взять ипотеку в другом банке, необходимо тщательно взвесить все положительные (сохранение кредитной истории, возможность отсрочки платежа) и отрицательные (увеличение процентной ставки) стороны. Вполне возможно, что окажется гораздо выгоднее продать предмет залога (квартиру).

Подробнее про рефинансирование ипотеки вы узнаете на нашем сайте.

Ипотечные каникулы

В 2022 году был принят специальный закон. Теперь, если вам нечем платить ипотеку и у этой ситуации есть веские причины, то банк обязан дать вам ипотечные каникулы на 6 месяцев. В это время вы не обязаны платить ипотеку совсем. За это время человек должен решить свою сложную жизненную ситуацию и вернуться к оплате ипотеки, но уже по новому графику.

В это время вы не обязаны платить ипотеку совсем. За это время человек должен решить свою сложную жизненную ситуацию и вернуться к оплате ипотеки, но уже по новому графику.

Чтобы получить такие ипотечные каникулы заемщик обязан соответствовать целому ряду требований и условий, а также обязан предоставить полный пакет документов согласно закону, чтобы подтвердить свою сложную жизненную ситуацию и проблемы с оплатой займа. Подробнее о том, что такое ипотечные каникулы и как их получить в 2022 году, вы можете узнать из отдельного поста.

Продажа квартиры

Реализация жилья, которое находится в залоге, является одним из самых распространенных вариантов, где взять деньги на то, чтобы выплатить ипотеку. Такой вариант может оказаться приемлемым для заемщика, поскольку все средства, которые останутся после продажи квартиры и погашения долга, останутся в его распоряжении.

Это может оказаться существенной суммой, если средства по кредиту должники выплачивали на протяжении длительного периода времени. На эти средства можно некоторое время снимать жилье, до тех пор, пока финансовое положение не станет снова стабильным и у заемщика не появится возможность снова получить ипотечный кредит.

На эти средства можно некоторое время снимать жилье, до тех пор, пока финансовое положение не станет снова стабильным и у заемщика не появится возможность снова получить ипотечный кредит.

Банки также часто дают согласие на реализацию предмета залога, поскольку обращаться в суд, потом с помощью судебных приставов арестовывать и реализовывать имущество – это очень долгая процедура, а банку выгоднее как можно быстрее получить денежные средства. Кроме того, после ареста квартиры, финансовой организации придется поставить ее на свой баланс, что значительно ухудшает его ликвидность и создает определенные трудности в соблюдении нормативов, установленных Центральным банком.

Таким образом, продажа квартиры вполне может стать выходом в ситуации, когда заемщик пришел в банк и произнес очень неприятную для банкиров фразу: «не могу платить ипотеку».

Дополнительные источники дохода и экономия

Первый вариант, где взять деньги, чтобы заплатить долги по ипотеке – сдать недвижимость в аренду. Это подразумевает, что должнику придется покинуть квартиру и переселиться к родственникам, но зато появится источник, который позволит обслуживать кредит.

Это подразумевает, что должнику придется покинуть квартиру и переселиться к родственникам, но зато появится источник, который позволит обслуживать кредит.

Второй способ – занять деньги у родственников. Данный источник является одним из самых надежных, ведь друзья или родители часто приходят на помощь. Главное, что нужно помнить, оплачивая кредита за счет такого источника – необходимость отдавать долги, поскольку, если этого не сделать, есть риск потерять друзей или ухудшить отношения с родственниками. Поэтому после стабилизации финансового положения необходимо обязательно хоть немного, но гасить свою задолженность перед родственниками или друзьями.

Третий способ продать какое-либо имущество, например, автомобиль или мебель, или бытовую технику. Руководствоваться в такой ситуации необходимо тем, что лучше жить в квартире и ездить на общественном транспорте, чем иметь машину и не иметь жилья. Аналогичная ситуация и с бытовой техникой. Если ее некуда поставить, то зачем она нужна.

Конечно, следует внимательно проанализировать свои траты. На период сложной финансовой ситуации рекомендуется отказаться от развлечений, поездок на отдых и так далее. Приобретать нужно только самое необходимое, а все свободные средства направлять на гашение ипотечного кредита.

Банкротство

Не так давно появился инструмент для тех, у кого пропала возможность выполнять свои финансовые обязательства по ипотечному кредиту – банкротство физического лица. Оно подразумевает выявление и реализацию всего имущества, которое есть у человека и направления полученных средств на погашение требований кредиторов. Все требования, для удовлетворения которых не хватит средств, будут списаны с должника.

Однако такая процедура имеет определенные нюансы. Во-первых, подавать на банкротство самостоятельно следует с осторожностью. Суд, который принимает решение о начале процедуры банкротства, может посчитать, что человек хочет избежать погашения всех долгов, и отказать в процедуре. В результате придется прилагать усилия, чтобы гасить кредиты. Поэтому более эффективно, чтобы банк сам обратился в суд с иском о признании заемщика банкротом. Но банк этого делать не будет, пока не исчерпает всех средств добровольного погашения кредита.

Поэтому более эффективно, чтобы банк сам обратился в суд с иском о признании заемщика банкротом. Но банк этого делать не будет, пока не исчерпает всех средств добровольного погашения кредита.

Во-вторых, банкротство подразумевает наличие внешнего управляющего, а это дополнительные расходы на оплату его труда, и возмещаются они за счет реализации имущества должника. Поэтому, если нет никакого имущества, то процедура также может не начаться.

Необходимо помнить и о последствиях. Так, в течение пяти лет после банкротства нельзя брать кредиты и занимать руководящую должность. Поэтому прежде чем принимать решение о начале такой процедуры, необходимо тщательно все обдумать.

Подробнее про банкротство физических лиц и ипотеку вы узнаете далее.

Кредит

Данный способ решения проблемы, когда нечем обслуживать ипотеку является очень неэффективным, но, тем не менее, часто используется. Он подразумевает, что заемщик, взяв потребительский кредит, гасит проценты и основной долг по ипотечному займу.

Неэффективность такого шага объясняется двумя причинами. Первая – ставка по потребительскому кредиту, как правило, выше, чем по ипотечному. Таким образом, если нет возможности обслуживать ипотеку, откуда возьмутся средства, чтобы гасить еще и потребительский кредит. В результате такой финансовой операции заемщик только еще больше ухудшает свое финансовое положение и загоняет себя в угол.

Вторая причина, по которой потребительские кредиты брать не рекомендуется – обеспечение. В качестве обеспечения по таким займам чаще всего используется поручительство друзей, знакомых или родственников. Следовательно, привлекая дополнительные средства таким способом, человек может создать трудности и дополнительные финансовые обязательства у своих родственников или друзей, чем испортить с ними отношение и нажить неприятности.

Что категорически нельзя делать при просрочке

Главное, чего не надо делать в сложной финансовой ситуации – паниковать и скрываться от банка. Многие считают, что в случае возникновения проблем банк является врагом, но это не так. При наличии просроченной задолженности, банк – союзник. Он также заинтересован в наиболее быстром погашении долгов и не заинтересован забрать квартиру, чтобы потом ее продавать или иным образом использовать. Поэтому гораздо эффективнее прийти в банк и сообщить об имеющихся трудностях, чтобы совместно найти выход.

При наличии просроченной задолженности, банк – союзник. Он также заинтересован в наиболее быстром погашении долгов и не заинтересован забрать квартиру, чтобы потом ее продавать или иным образом использовать. Поэтому гораздо эффективнее прийти в банк и сообщить об имеющихся трудностях, чтобы совместно найти выход.

Также не стоит резко менять образ жизни и отказываться ото всего. Вариантов пережить сложный финансовый период в жизни вполне достаточно. Необходимо только подумать, и выход будет найден. Поэтому отказываться от лечения, если оно понадобилось, или от еды – не стоит. Здоровье следует сохранить – это самый ценный актив у любого человека.

Крайне не рекомендуется искать легкие и простые пути обогащения или обмана банка. Делающие такие операции могут в результате получить уголовное наказание.

Итак, основной совет в ситуации, что делать, если нет возможности платить ипотеку, будет следующим – прийти в банк и попросить о реструктуризации. Параллельно с этим необходимо пересмотреть свою структуру расходов и найти дополнительные источники для обслуживания кредита.

Остались ли у вас вопросы по данной теме? Будем признательны вам, если вы оставите их в комментариях и оцените статью.

Если вы попали в сложную жизненную ситуацию и вам нужна юридическая защита, то обязательно запишитесь на бесплатную юридическую консультацию к нашему юристу. Он обязательно подскажет выход.

способов сэкономить на процентах по ипотеке

Общеизвестно, что вы будете платить проценты, когда берете деньги взаймы. Когда дело доходит до покупки дома, вы можете не осознавать, сколько процентов вы будете платить.

Допустим, вам одобрена ипотека на сумму 300 000 долларов США сроком на 30 лет с процентной ставкой 4% (4,41% годовых). Если вы вносите ежемесячный платеж в соответствии с требованиями, то со временем вы заплатите в общей сложности 215 609 долларов США в виде процентов. Это почти столько же, сколько ваш основной долг!

Сначала это может показаться пугающим, но у нас есть секрет. Знаете ли вы, что есть способы сэкономить на процентах по ипотеке? Это так. Читайте дальше, чтобы узнать о пяти самых популярных способах добиться большей долгосрочной и общей экономии.

Знаете ли вы, что есть способы сэкономить на процентах по ипотеке? Это так. Читайте дальше, чтобы узнать о пяти самых популярных способах добиться большей долгосрочной и общей экономии.

1. Платежи по ипотеке раз в две недели

Внесение платежа каждые две недели добавляет к вашей ипотеке один платеж в размере всего основного долга каждый год. Вместо того, чтобы принимать 12 платежей в год, двухнедельный план платежей требует одного платежа каждые две недели, что в сумме составляет 13 платежей в год. Дополнительный платеж, который вы делаете каждый год, применяется к вашему основному долгу, поэтому ваши проценты также уменьшаются с каждым уменьшением основного долга. Кроме того, чем больше основной суммы вы платите, тем быстрее вы увеличиваете капитал в своем доме.

Традиционная логика состоит в том, что увеличение частоты платежей не позволяет накапливать проценты, а в течение 30- или 15-летнего ипотечного кредита они могут равняться годам, исключенным из вашего кредита.

Просто убедитесь, что ваш специалист по обслуживанию ипотечных кредитов разрешает вам осуществлять платежи раз в две недели и не добавляет к выписке комиссию за их совершение. Эти сборы могут складываться, в результате чего для вас практически не будет пользы. В этой же строке обязательно спросите, применяется ли ваш двухнедельный платеж при получении или удерживается ли он до конца месяца (или даже до конца года). Фактическое преимущество двухнедельных платежей заключается в том, что эта сумма применяется при получении.

Связанный: Как часто я могу рефинансировать дом?

2. Дополнительные платежи по ипотеке

Даже если вы не составляете двухнедельный план со своим обслуживающим персоналом, вы можете достичь той же цели — сэкономить деньги на процентах по ипотеке, самостоятельно внося один дополнительный платеж по ипотеке в год; или разделить ежемесячный платеж на 12 и каждый месяц прибавлять эту сумму к платежу. Любой из этих вариантов может помочь вам быстрее погасить кредит, сэкономив тысячи на общих процентах.

Любой из этих вариантов может помочь вам быстрее погасить кредит, сэкономив тысячи на общих процентах.

Первый вариант позволяет вам выбирать, доплачивать ли и когда доплачивать за ипотечный кредит. Скажем, вы получаете большой возврат налога или премию за работу — возможно, стоит потратить часть (или большую часть) этой суммы на погашение основного долга. Это позволяет вам сэкономить значительные деньги, снимая проценты с кредита в течение многих лет, в зависимости от того, сколько вы можете потратить.

Второй вариант — вложить больше денег в счет ежемесячного платежа — также может привести к невероятной экономии. Рассмотрим этот пример. Допустим, ваша первоначальная сумма кредита составляет 400 000 долларов. Вы взяли на себя обязательства по 30-летнему обычному кредиту с процентной ставкой 4% (4,41% годовых). Без учета условного депонирования ваш ежемесячный платеж обычно составляет 1910 долларов США. Но если вы можете добавить дополнительные 100 долларов к своей ежемесячной сумме, вы можете получить 29 801 доллар общей экономии. Это поможет вам погасить кредит на два года и восемь месяцев быстрее!

Это поможет вам погасить кредит на два года и восемь месяцев быстрее!

3. Отказаться от частного ипотечного страхования (PMI)

Если вы финансировали свой дом с помощью обычной ипотеки, но не внесли 20% от покупной цены, скорее всего, вы попали в PMI. Возможно, в то время это не казалось чем-то большим, так как вы получили дом своей мечты за меньшие деньги. Но теперь, когда у вас уже несколько лет ипотечного кредита, эта стоимость может возрасти.

Вот хорошие новости. Вы можете попросить своего кредитора отменить страховку, как только остаток по ипотечному кредиту упадет ниже 80% от оценочной стоимости дома. Это может произойти, если стоимость вашего дома выросла или вы погасили часть основного долга. Для подтверждения стоимости вашего дома требуется оценка, но как только это будет сделано (и будет подтверждено, что вы соответствуете пороговому значению), вы можете быть свободными от PMI.

4. Переоформление ипотеки

Переоформление, также известное как переамортизация, происходит, когда вы выплачиваете значительную часть ипотечного кредита и решаете «переоформить» существующий кредит. Вы меняете процесс выплаты ипотеки. Это включает новую продолжительность срока кредита, но не «новый кредит» или тип кредита, как при традиционном рефинансировании ипотеки. Ваш ежемесячный основной долг и проценты пересчитываются, поэтому вы получаете более низкий ежемесячный платеж по сравнению с существующим сроком кредита.

Вы меняете процесс выплаты ипотеки. Это включает новую продолжительность срока кредита, но не «новый кредит» или тип кредита, как при традиционном рефинансировании ипотеки. Ваш ежемесячный основной долг и проценты пересчитываются, поэтому вы получаете более низкий ежемесячный платеж по сравнению с существующим сроком кредита.

5. Оптимизация рефинансирования

Если у вас есть ссуда, обеспеченная государством, вы можете рассмотреть возможность упрощенного рефинансирования. Оптимизация рефинансирования позволяет вам воспользоваться более низкой процентной ставкой и более низким ежемесячным платежом. Кроме того, есть кредиторы, которые будут работать с вами, чтобы снизить вашу ставку без сброса вашего срока. В American Financing, например, есть специальные варианты кредита, которые могут быть записаны на 8, 14, 19-летние сроки — все, что необходимо. Потому что, если вы платили в течение 6 лет, вы должны иметь возможность рефинансировать кредит на 24 года. Это просто. Это простой способ сэкономить, и он настроен специально для вас. Если у вас есть обычный кредит, у вас есть аналогичный вариант, который называется рефинансированием ипотечного кредита со ставкой и сроком. Вы можете изменить ставку по ипотеке, срок кредита или и то, и другое. И поскольку вы не обналичиваете деньги, вы, вероятно, получите более низкую и более конкурентоспособную процентную ставку. И, как упоминалось выше, при работе с American Financing вам будут предоставлены индивидуальные варианты кредита, которые не сбрасывают срок вашего кредита. Это ваш термин, ваш путь.

Это просто. Это простой способ сэкономить, и он настроен специально для вас. Если у вас есть обычный кредит, у вас есть аналогичный вариант, который называется рефинансированием ипотечного кредита со ставкой и сроком. Вы можете изменить ставку по ипотеке, срок кредита или и то, и другое. И поскольку вы не обналичиваете деньги, вы, вероятно, получите более низкую и более конкурентоспособную процентную ставку. И, как упоминалось выше, при работе с American Financing вам будут предоставлены индивидуальные варианты кредита, которые не сбрасывают срок вашего кредита. Это ваш термин, ваш путь.

Ключевые выводы

- Помните, что проценты начисляются на сумму непогашенной основной суммы долга. Чем раньше вы сможете погасить основной долг, тем меньше процентов вам придется заплатить.

Совет: ознакомьтесь с объяснением выплат по ипотечным кредитам, чтобы узнать, как амортизируется ваш кредит.

- Хотя это часто является ценным вариантом экономии средств, рефинансирование подходит не всем. Обязательно задайте себе несколько вопросов о том, чего вы надеетесь достичь, прежде чем вносить какие-либо существенные изменения в кредит.

- Работа с ипотечным консультантом позволяет вам увидеть все доступные варианты. Вас не принуждают к конкретной кредитной программе, которая может не соответствовать вашим финансовым целям.

Четыре способа снизить проценты по ипотечному кредиту

Для большинства домовладельцев ипотека — это самая большая ежемесячная статья расходов. Если ежемесячные счета тяготят вас, вы, вероятно, думаете о том, как сократить свой бюджет на продукты, избавиться от ненужных подписок или сократить расходы на отопление и охлаждение. Все эти хитрости могут привести к значительной экономии. Но знаете ли вы, что если вы снизите проценты по ипотеке, вы, вероятно, окажете наибольшее влияние на свой бюджет и сумму наличных денег, которые у вас есть в банке?

Все эти хитрости могут привести к значительной экономии. Но знаете ли вы, что если вы снизите проценты по ипотеке, вы, вероятно, окажете наибольшее влияние на свой бюджет и сумму наличных денег, которые у вас есть в банке?

Если ваша ипотека кажется вам слишком тяжелой, ознакомьтесь с этими эффективными способами снижения процентной ставки по ипотеке.

1. Ready, Set, Finance

Если у вас хорошая кредитная история, рефинансирование — отличный способ снизить ежемесячный платеж по ипотеке. Это означает, что вы платите меньше процентов — и меньше денег — в течение срока действия кредита. Чтобы претендовать на рефинансирование, домовладельцы, как правило, должны иметь хорошую кредитную историю. Если ваш кредит не является звездным, поговорите со своим кредитором о государственных программах рефинансирования или других вариантах, которые могут сделать это возможным.

2. Продлите срок кредита

В зависимости от количества лет вашего текущего ипотечного кредита вы можете значительно сократить ежемесячные расходы, увеличив срок кредита. Если у вас 15-летняя ипотека, продление до 30-летнего срока сократит ваш платеж. Идти по этому пути не без недостатков — ваша процентная ставка, скорее всего, возрастет. Но если вы ищете больший денежный поток из-за других расходов в своей жизни, более длительный срок означает больше денег в вашем кармане в конце месяца. Еще один плюс? Если есть возможность, внесение дополнительных платежей по ипотеке, как если бы вы брали кредит на 15 лет, может помочь погасить его быстрее.

Если у вас 15-летняя ипотека, продление до 30-летнего срока сократит ваш платеж. Идти по этому пути не без недостатков — ваша процентная ставка, скорее всего, возрастет. Но если вы ищете больший денежный поток из-за других расходов в своей жизни, более длительный срок означает больше денег в вашем кармане в конце месяца. Еще один плюс? Если есть возможность, внесение дополнительных платежей по ипотеке, как если бы вы брали кредит на 15 лет, может помочь погасить его быстрее.

3. Попрощайтесь с PMI

Если вы купили дом, не внося 20% первоначальный взнос, частное ипотечное страхование (PMI), скорее всего, является частью вашего кредита. PMI — это особый вид страхования, который защищает кредитора от убытков в случае невыполнения обязательств по кредиту и может добавлять сотни (или даже тысячи) сумм к вашей ипотеке каждый год.

Но есть и хорошие новости! Есть способы устранить PMI, если у вас есть обычный кредит. Первый шаг — погасить достаточную сумму по ипотеке — достаточно, чтобы получить не менее 20% акций в вашем доме. Как только вы это сделаете, вы можете попросить своего кредитора удалить PMI из вашего кредита. Важно отметить, что PMI не освобождается автоматически от вашего кредита, когда вы достигаете 20% собственного капитала. Вы должны специально запросить его. Заемщики должны обсудить со своим кредитором, произвели ли они дополнительные основные платежи или усовершенствования, которые увеличили стоимость или считают, что местная рыночная стоимость повысилась.

Как только вы это сделаете, вы можете попросить своего кредитора удалить PMI из вашего кредита. Важно отметить, что PMI не освобождается автоматически от вашего кредита, когда вы достигаете 20% собственного капитала. Вы должны специально запросить его. Заемщики должны обсудить со своим кредитором, произвели ли они дополнительные основные платежи или усовершенствования, которые увеличили стоимость или считают, что местная рыночная стоимость повысилась.

Другим вариантом для обычного заемщика по кредиту является позаботиться об PMI, оплатив всю стоимость сразу, что обычно включает единовременную комиссию. Несмотря на то, что плата может быть большой суммой, она может снизить процентную ставку по ипотеке. Заемщики также могут уплатить часть единовременной премии при закрытии сделки, а оставшуюся часть — в виде ежемесячного платежа. Результатом является более низкая премия PMI и более низкий ежемесячный платеж за жилье.

4. Выплата основного долга

Несмотря на то, что это долгосрочная стратегия, ежемесячные дополнительные платежи по ипотечному кредиту могут помочь вам со временем снизить процентные платежи по ипотечному кредиту.

.jpg)

У банка нет интереса создать должнику проблемы, кредитору гораздо выгоднее получить вовремя денежные средства и, таким образом, заработать прибыль.

У банка нет интереса создать должнику проблемы, кредитору гораздо выгоднее получить вовремя денежные средства и, таким образом, заработать прибыль.