Как получить налоговый вычет по ИИС: пошаговая инструкция :: Новости :: РБК Инвестиции

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

Фото: uforms.

Индивидуальный инвестиционный счет — это обычный брокерский счет , но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Какие бывают типы налоговых льгот по ИИС

Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

Государство вернет вам деньги. Почему стоит открыть ИИС Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами. В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала « Инвестиции

на диване» Алексей Чечукевич.Впервые этот текст был опубликован 25 марта 2020 года

Когда оформлять

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который ты запрашиваешь вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Как подготовиться

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка — то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы.

Предварительно записываться не нужно;

Предварительно записываться не нужно; - взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Какие документы понадобятся

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера.

Обычно брокер его выдает при открытии счета;

Обычно брокер его выдает при открытии счета; - справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации декларацию 3-НДФЛ вы справились.

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги. Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала.

Налоговые вычеты от государства

Налоговые вычеты от государства

Зачастую мы забываем о своих правах, а ведь это могут быть очень даже приличные суммы!

Видов налоговых вычетов много, необходимо знать о них. ⠀

⠀

Налоговый вычет — это сумма, на которую при наличии соответствующих оснований уменьшается налогооблагаемая база (доход, с которого уплачивается налог).

Правом на оформление налогового вычета обладают только те граждане РФ, которые работают официально и уплачивают налог по ставке 13%. Получается, что возвращается часть подоходного налога.

Не все индивидуальные предприниматели могут получить такой вычет, а только ИП с общей системой налогообложения.

Делятся налоговые вычеты на:

1. Стандартные Это вычеты для особых категорий людей («чернобыльцы», инвалиды с детства, родственники погибших военнослужащих) и вычет на детей.

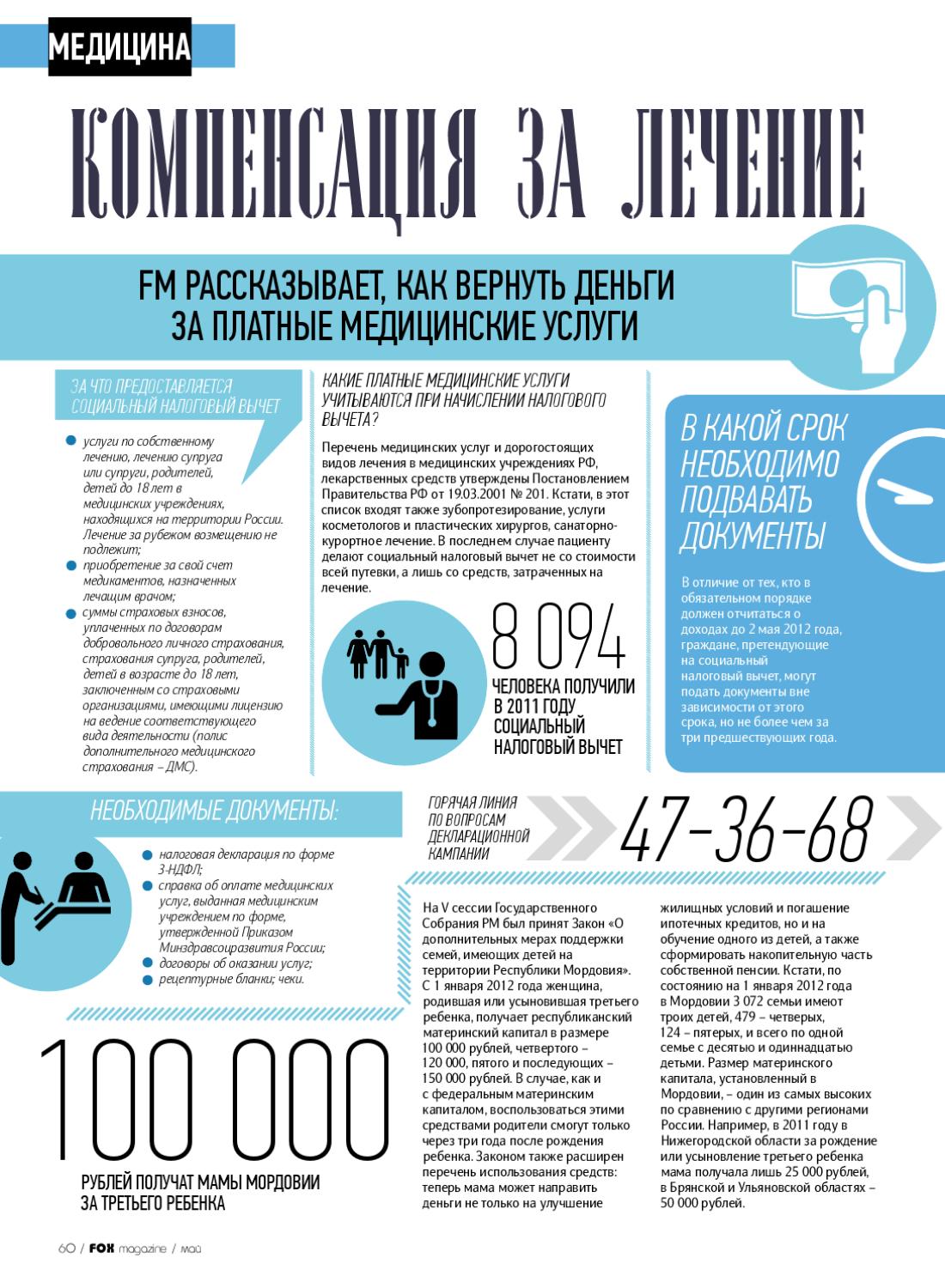

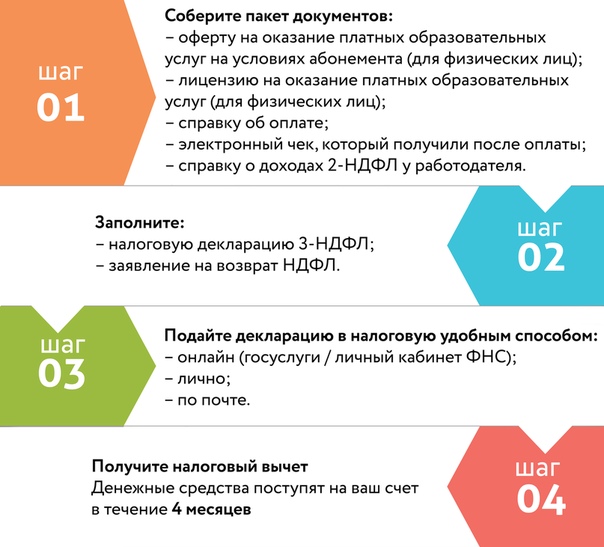

2. Социальные Этот вид вычета можно получить, если вы тратите деньги на обучение, лечение, благотворительность, а также на добровольное пенсионное страхование и страхование жизни сроком от 5 лет.

3. Вычет по индивидуальным инвестиционным счетам (ИИС)

ИИС — счета для операций с ценными бумагами, которые дают

возможность получить налоговый вычет: платить меньше налога или вернуть уже

уплаченный налог.

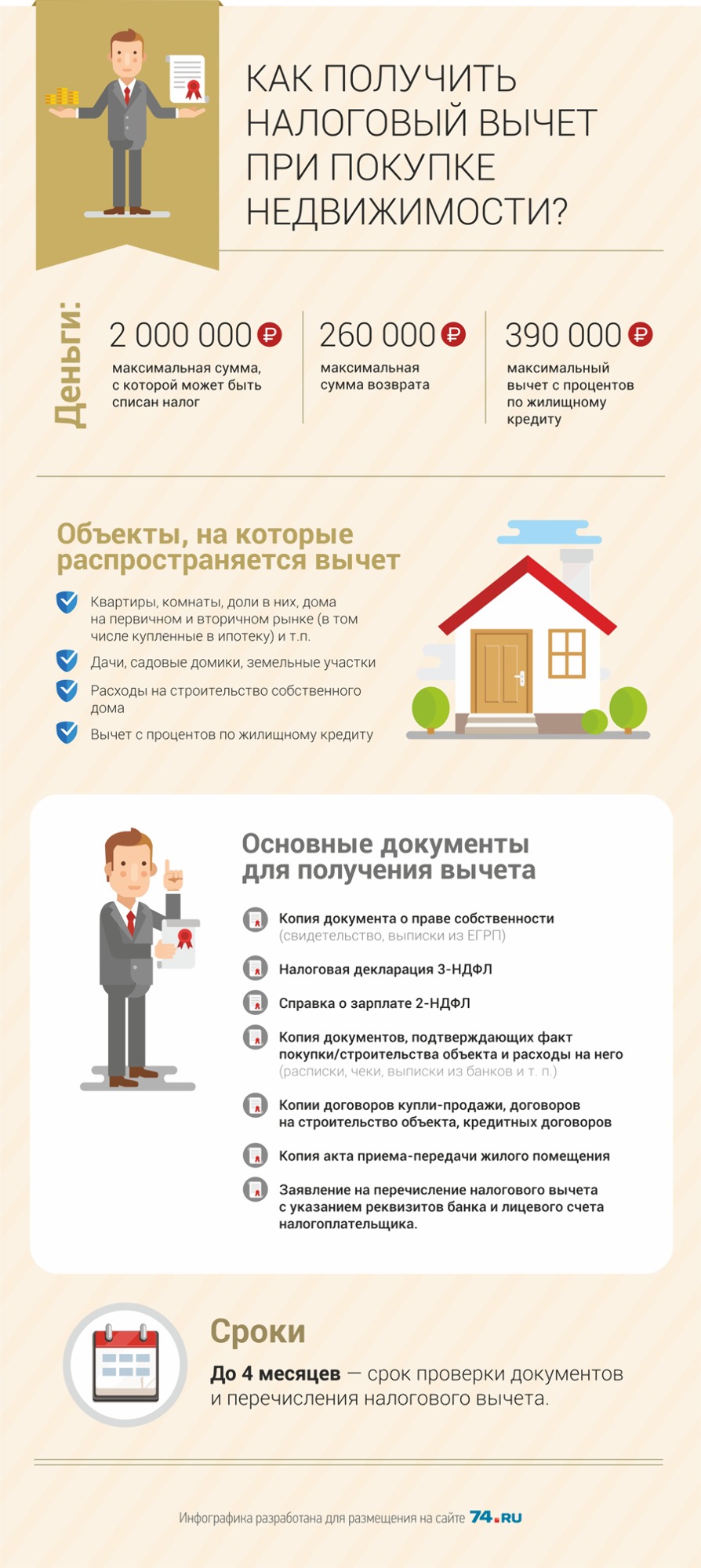

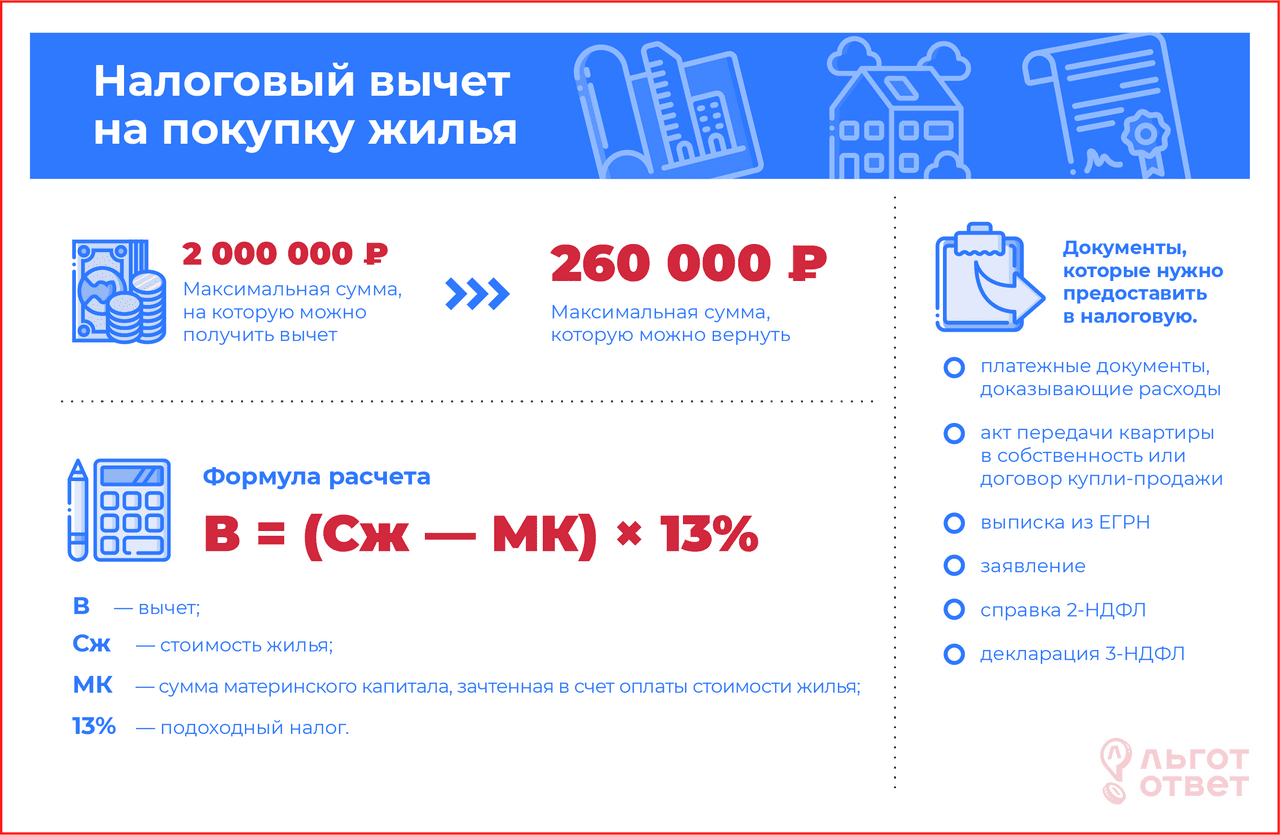

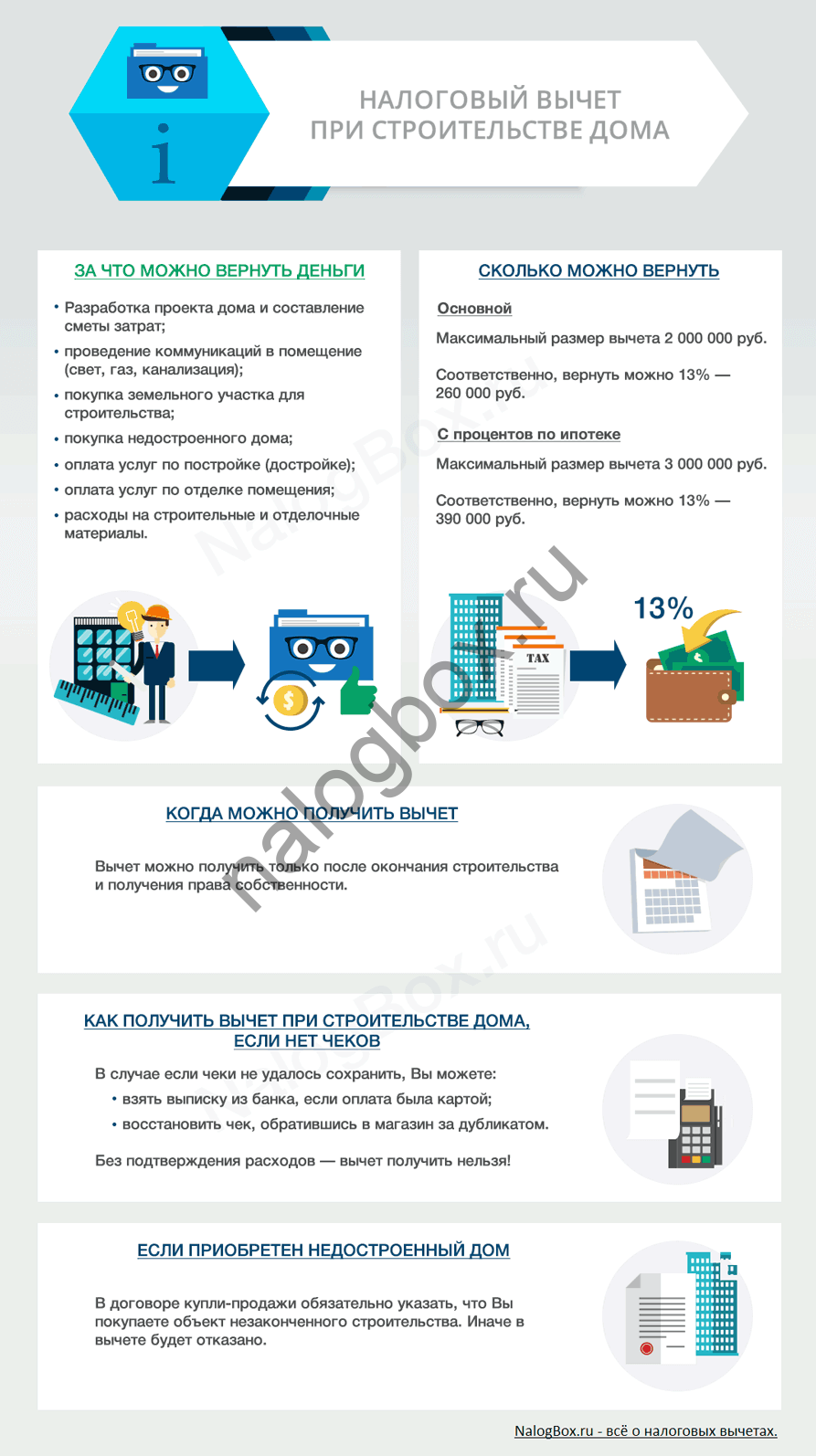

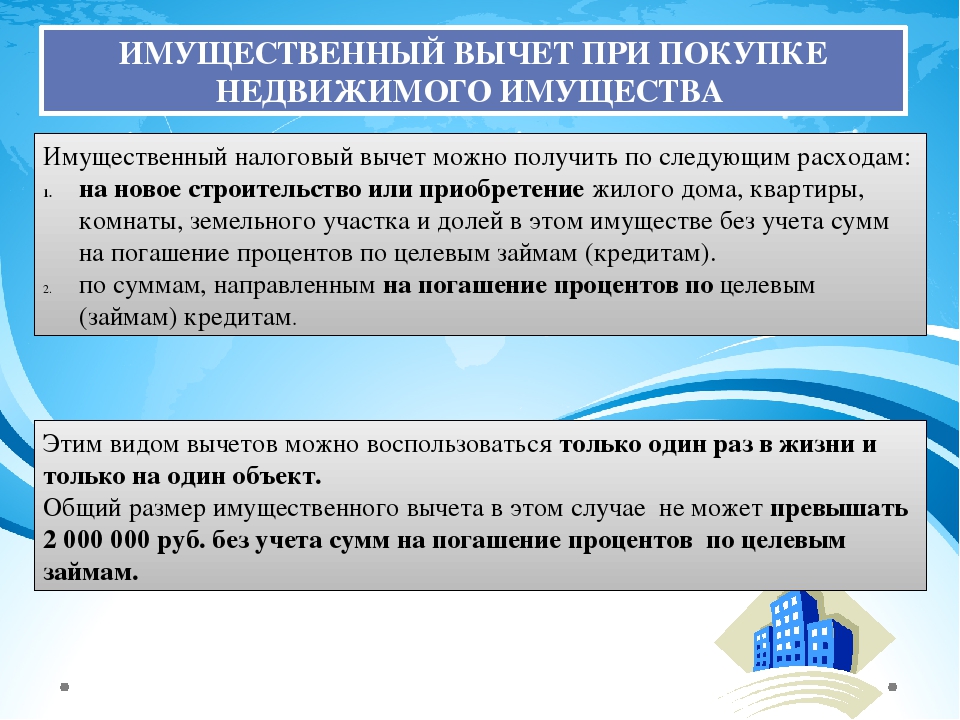

4. Имущественный Вы имеете право получить налоговый вычет за купленное жилье, в том числе и в ипотеку. Вычет также распространяется на покупку или строительство дома, покупку земли и ремонт квартиры в новостройке. Еще один вид имущественного вычета — вычет на расходы по ипотечным процентам.

Российское налоговое законодательство предполагает два способа получения вычета:

-через налоговую инспекцию;

-через работодателя.

Первый способ предполагает самостоятельное оформление документов в налоговой и возврат уплаченного в прошлом налога на банковский счет лица.

При втором варианте налоговый вычет погашается за счет отмены отчислений из з/п работника налога на доходы. Оформляется непосредственно у работодателя.

Юридическое Агентство «АПРИОРИ» г.Уфа, ул. Заки Валиди, 73, офис 303

В России будут начислять налоговые вычеты удаленно и без подачи 3-НДФЛ

| Поделиться Проект закона, принятый Госдумой в первом чтении, предлагает упростить процесс налоговых вычетов при покупке жилья, погашении процентов по ипотеке и по операциям на инвестиционных счетах. В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы.

В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы. Плоды цифровизации налоговой службы

Госдума рассмотрела в первом чтении законопроект о внесении поправок в Налоговый кодекс России, которые упростят получение ряда налоговых вычетов посредством дистанционного взаимодействия налогоплательщика с налоговыми органами через личный кабинет портала Федеральной налоговой службы (ФНС), и автоматизированной проверки права на получение налогового вычета.

Проект закона, размещенный в системе обеспечения законодательной деятельности sozd.duma.gov.ru, предлагает упростить процесс получения имущественных налоговых вычетов – по расходам на покупку жилья и погашение процентов по ипотечным кредитам, и инвестиционных – по операциям на индивидуальном инвестиционном счете.

Принятие поправок позволит существенно сократить сроки предоставления налоговых вычетов, говорится в пояснительной записке к документу. Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

«Закон упростит жизнь многим, – отметил Вячеслав Володин, председатель Госдумы России. – Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации».

Основные дополнения в налоговый кодекс

Документ предлагает заменить обязанность физических лиц по документальному подтверждению права на налоговые вычеты данными о расходах на приобретение недвижимого имущества и погашения процентов по ипотеке, а также о внесенных на индивидуальный инвестиционный счет суммах из автоматизированной системы обработки ФНС, в рамках информационного взаимодействия налоговых органов с внешними источниками данных.

Власти упростят получение имущественных и инвестиционных налоговых вычетов

В текст законопроекта, принятого Госдумой в первом чтении, в частности, включена поправка в ст. 102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

Представление банком или налоговым агентом недостоверных сведений об индивидуальных инвестсчетах и о внесенных на них суммах наказывается штрафом в размере 20% от суммы возвращенного налога.

Налоговые вычеты в упрощенном порядке предоставляются не более чем за три года, предшествующих году подачи заявления, отмечается в документе. На подтверждение права налогоплательщика на получение социальных налоговых вычетов ФНС отводится 30 календарных дней со дня подачи заявления или документов в письменной или электронной форме, о чем налоговый орган обязан информировать налогоплательщика через личный кабинет или, в случае отсутствия такового, заказным письмом.

При приобретении земельных участков или долей в них для индивидуального жилищного строительства, приобретении прав на квартиру, комнату или долей в них в строящемся доме, при строительстве индивидуального жилого дома, право на имущественный налоговый вычет возникает с даты госрегистрации права собственности, отмечается в документе.

В случае принятия поправки вступят в силу не ранее чем по истечении месяца со дня официальной публикации и не ранее 1 числа очередного налогового периода по налогу на доходы физических лиц. Их действие распространяется на налоговые вычеты, право на которые возникло с 1 января 2020 г. Положения в части новых правил неразглашения налоговой тайны вступают в силу с 1 января 2021 г. Остальные положения закона вступают в силу с 1 января 2022 г.

Процесс оцифровки налоговых данных в России

Впервые идея создания единого реестра населения – но в те времена без налоговой основы, появилась еще в конце 1990-х годов. В 2006 г. Мининформсвязи (предшественник Минкомсвязи) во главе с Леонидом Рейманом разработало законопроект «О персональных данных», который подразумевал создание такого реестра с минимальным объемом информации о каждом гражданине: ФИО, дата и место рождения, пол, уникальный идентификационный номер.

Когда в России появятся полностью отечественные одноплатные компьютеры

техникаВ то время идея «поголовной» переписи была резко воспринята правозащитниками, религиозными деятелями и оппозиционными депутатами. В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

К современному проекту по созданию единого банка сведений о всех гражданах России на площадке ФНС вернулись во времена Дмитрия Медведева на посту премьер-министра. Так, в июле 2016 г. CNews рассказал о его поручении Правительству завершить в сентябре-октябре разработку концепции, а в ноябре 2016 г. подготовить федеральный закон о реестре, который будет содержать базовые сведения о населении России.

Через реестр предполагалось вести персонифицированный учет отдельных сведений о гражданах, формировать данные для использования властями в части обеспечения прав граждан и оказания услуг.

Концепция создания реестра включала первый этап 2016-2018 гг. на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

Третий этап 2021-2024 гг. предусматривал создание отказоустойчивой и катастрофоустойчивой инфраструктуры ГИС, полную интеграцию системы ведения реестра с другими ГИС.

В апреле 2020 г. CNews рассказал о принятом Госдумой во втором чтении законопроекте о создании в России единого федерального информационного регистра сведений о населении, оператором которого была официально назначена ФНС.

На этом этапе стало известно, что основой регистра сведений о населении станут 8 млн записей госреестра ЗАГС, формируемого в облачных дата-центрах ФНС с октября 2018 г., около 540 млн актовых записей, сохранившихся в России с 1926 г., а также сведениями МВД России, данные баз Минобороны, Минобрнауки и государственных внебюджетных фондов. Регистр будет регулярно пополняться ФНС и 12 остальными поставщиками данных по примерно 30 видам сведений, которые, по словам замглавы ФНС Виталия Колесникова, составят «золотой идеальный профиль» гражданина – не дублируя другие ГИС, а приведя «все системы к одному знаменателю».

Регистр будет регулярно пополняться ФНС и 12 остальными поставщиками данных по примерно 30 видам сведений, которые, по словам замглавы ФНС Виталия Колесникова, составят «золотой идеальный профиль» гражданина – не дублируя другие ГИС, а приведя «все системы к одному знаменателю».

С помощью реестра и данных других ведомств ФНС сможет не только хранить совокупность сведений о гражданине, но также выстраивать семейные связи россиян и затем, в частности, рассчитывать среднедушевой доход или доход по каждому домохозяйству.

Предполагается что основные нормы закона о едином федеральном информационном регистре сведений о населении будут введены в действие с 1 января 2022 г. Переходной период, на время которого устанавливаются особенности создания, ведения, формирования и использования регистра, предлагается установить со дня опубликования закона до 31 декабря 2025 г. Ряд норм закона может вступить в силу с 1 января 2024 г. и с 1 января 2025 г.

Владимир Бахур

Удержание государственного и местного подоходного налога с федеральных налогов

Составление списка ваших вычетов означает их подробное изложение в Налоговую службу (IRS), заполнив Приложение А и отправив его вместе с налоговой декларацией по форме 1040. Иногда это может помочь уменьшить ваш налогооблагаемый доход, но некоторые из них ограничиваются несколькими налоговыми правилами. Одна из них — это вычет подоходного налога штата и местного самоуправления, который вы можете подать в своей федеральной декларации.

Иногда это может помочь уменьшить ваш налогооблагаемый доход, но некоторые из них ограничиваются несколькими налоговыми правилами. Одна из них — это вычет подоходного налога штата и местного самоуправления, который вы можете подать в своей федеральной декларации.

Государственные и местные налоги иногда могут быть значительными, поэтому возможность вычесть полную сумму, которую вы платите, является очевидным преимуществом, но это не всегда возможно.Штатный и местный постатейный налог (SALT) позволяет вычесть в сумме до 10 000 долларов в виде комбинированного налога на имущество и налога на прибыль штата и местного подоходного налога или , но не обоих одновременно.

Правила вычета СОЛ

Все подоходные налоги, взимаемые государственной, местной или иностранной юрисдикцией, могут быть вычтены при соблюдении нескольких правил. Во-первых, вы должны указать свои удержания в Приложении А, чтобы потребовать их. Это означает отказ от стандартного вычета, который часто превышает сумму детализированных вычетов налогоплательщика за налоговый год.

Убедитесь, что ваши детализированные вычеты, включая все другие вычеты, на которые вы имеете право претендовать, в дополнение к налоговым вычетам штата или округа, превышают стандартный вычет для вашего статуса подачи, иначе составление детализированных данных фактически обойдется вам в налоговых долларах.

Закон о сокращении налогов и рабочих местах (TCJA) практически удвоил стандартные вычеты для каждого статуса подачи, когда он вступил в силу в 2018 году, поэтому вероятность того, что общая сумма всех ваших детализированных вычетов в 2020 налоговом году будет меньше, может быть ниже:

- $ 12 400 для заявителей, подавших индивидуальные и состоящие в браке документы, отдельно

- 18 650 долларов США на главу семьи

- 24 800 долл. США для состоящих в браке налогоплательщиков, подающих совместную декларацию

Также налог должен взиматься лично с вас.Вы не можете требовать удержания подоходного налога, уплаченного от имени одного из ваших иждивенцев, а в некоторых случаях даже вашего супруга. Вы должны были заплатить им в течение налогового года, за который вы подаете заявление.

Вы должны были заплатить им в течение налогового года, за который вы подаете заявление.

Приемлемые расходы, которые могут быть вычтены как государственные и местные налоги на прибыль, включают:

- Удержание государственных и местных налогов на прибыль, как показано в Форме W-2 или Форме 1099

- Расчетные налоговые платежи, произведенные вами в течение года

- Продление налоговых платежей, которые вы сделали в течение года

- Выплаты в течение года по налогам, возникшим в предыдущем году

- Обязательные отчисления в государственные фонды

2020 Пределы вычета налога

К сожалению, вычет по государственным и местным налогам больше не является неограниченным.Раньше вы могли вычесть столько же, сколько вы заплатили в виде налогов, но TCJA ограничивает вычет SALT до 10 000 долларов США или всего 5 000 долларов США, если вы состоите в браке, но подаете отдельную налоговую декларацию. Это ограничение применяется к налогам на прибыль штата, местным налогам на прибыль, а также к налогам на имущество и вместе взятым.

Например, вы можете заплатить 6000 долларов в качестве подоходного налога штата и еще 6000 долларов в качестве налога на имущество в течение года. Вы не можете потребовать все 12 000 долларов, только ограниченную сумму в 10 000 долларов.

Это правило TCJA действует как минимум до 2025 года, когда потенциально может истечь срок действия закона.

Документы, необходимые для подачи

Платежи государственного и местного подоходного налога могут отображаться в различных документах. Сохраняйте копии своих чеков или банковских выписок, показывающих списание средств с вашего счета, когда вы платите ориентировочные налоги в свой штат или муниципалитет.

Государственные налоги также могут отображаться в различных документах, связанных с удержанием налогов. Ведение записи всех этих документов поможет вам подсчитывать, сколько вы можете вычесть, вплоть до предела TCJA.В этих документах должен быть указан размер государственного или местного налога, который вы уплатили в течение года:

- Форма W-2 (Отчет о заработной плате и налогах): Показывает удержание подоходного налога штата в поле 17.

Удержание местного подоходного налога показано в поле 19, а взносы в фонды государственных пособий могут быть показаны в поле 14.

Удержание местного подоходного налога показано в поле 19, а взносы в фонды государственных пособий могут быть показаны в поле 14. - Форма W-2G (Определенные выигрыши в азартных играх): Может указывать удержание подоходного налога штата в поле 15 и удержание местного подоходного налога в поле 17

- Форма 1099-G (некоторые государственные платежи): в поле 11 может указываться удержание подоходного налога штата.

- Форма 1099-INT (процентный доход): Может указывать удержание подоходного налога штата в поле 17

- Форма 1099-DIV (Дивиденды и распределения): Может указывать удержание подоходного налога штата в поле 15

- Форма 1099-R (Распределение пенсий, аннуитетов, пенсионных планов или планов распределения прибыли, IRA, договоров страхования): в поле 14 может указываться удержание подоходного налога штата, а в поле 17 — удержание местного подоходного налога.

- Форма 1099-MISC (Прочие доходы): Можно указать удержание подоходного налога штата в графе 15

- Форма 1099-NEC (Компенсация для лиц, не являющихся служащими): в графе 5 можно указать удержание подоходного налога штата.

- Выписки с банковского счета с копиями аннулированных чеков или дебетований могут подтвердить расчетные платежи и фактические платежи государственной пошлины.

- Часть государственного возмещения за предыдущий год, которая могла быть использована для покрытия расчетных налогов.

Годовое налоговое планирование

Вычет подоходного налога штата может помочь в налоговом планировании на конец года, поскольку налогоплательщики могут выбрать увеличение своих налоговых платежей штата в одиннадцатый час, чтобы покрыть любые ожидаемые обязательства штата, которые возникнут в течение года.

Например, вы можете уплатить четвертый расчетный налоговый платеж штата, который обычно подлежит уплате 15 января в декабре.Это увеличит ваши детализированные отчисления и потенциально может снизить ваши федеральные налоговые обязательства в течение года.

Проверьте, повлияет ли увеличение налоговых платежей штата в конце года на вашу федеральную налоговую декларацию. Налогоплательщики, на которых распространяется действие альтернативного минимального налога (AMT), скорее всего, обнаружат, что они не получат никакой выгоды от своей федеральной декларации за счет ускорения платежей штата. При расчете AMT к вашему налогооблагаемому доходу добавляются вычеты из подоходного налога штата и местного налога.

Налогоплательщики, на которых распространяется действие альтернативного минимального налога (AMT), скорее всего, обнаружат, что они не получат никакой выгоды от своей федеральной декларации за счет ускорения платежей штата. При расчете AMT к вашему налогооблагаемому доходу добавляются вычеты из подоходного налога штата и местного налога.

Государственные и местные подоходные налоги вычитаются при расчете вашего обычного федерального подоходного налога, но они не вычитаются при расчете AMT.

IRS захлопнуло дверь для уплаты предполагаемых налогов на недвижимость за следующий год до конца года, чтобы потребовать вычет в текущем году. Эти налоги должны быть официально начислены на дату их уплаты, и часто это происходит только после первого числа года.

Вариант налога с продаж

Вы можете рассмотреть вопрос о вычете налога с продаж вместо государственного подоходного налога в качестве альтернативной стратегии — это вариант либо / либо.Вы можете требовать подоходный налог или налог с продаж, но не то и другое одновременно.

Это может не повлиять на ваши федеральные налоговые обязательства, поскольку вычет по налогу с продаж также отменяется для целей расчета AMT, если вы подпадаете под действие AMT. Но вместо этого вычет налога с продаж может сделать любые возмещения государственных налогов необлагаемыми в следующем году.

Особые правила для супругов

Супружеские пары, подающие отдельные декларации, должны требовать стандартного вычета или оба должны указать детали.Взаимодействие с другими людьми

Налогоплательщики, состоящие в браке и подающие совместные декларации, могут вычесть все налоги штата и местные подоходные налоги, уплаченные каждым из них в течение года, независимо от того, производились ли эти налоговые платежи отдельно или совместно, в размере до 10 000 долларов США. Налогоплательщики, состоящие в браке и подающие отдельные декларации, могут вычесть только государственные и местные подоходные налоги, уплаченные ими лично, но не более 5000 долларов.

Весь доход считается общественной собственностью, если вы или ваш супруг (а) проживаете в одном из девяти штатов с общинной собственностью — Аризоне, Калифорнии, Айдахо, Луизиане, Неваде, Нью-Мексико, Техасе, Вашингтоне или Висконсине по состоянию на 2020 год.Каждый супруг должен указать половину дохода в своей налоговой декларации, когда они подают отдельно. Удержания делятся пополам между двумя супругами.

12 обычных вычетов, которые можно списать с налогов — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Налогоплательщики могут иметь возможность воспользоваться многочисленными взносами и удержаниями из своих налогов каждый год, что может помочь им уплатить меньшую сумму налогов или получить возмещение от IRS.

Существует два основных типа вычетов — стандартные вычеты и детализированные вычеты. Вот чем они отличаются и как вы можете выбрать правильный путь для своей ситуации.

Вот чем они отличаются и как вы можете выбрать правильный путь для своей ситуации.

Подробнее: Лучшее налоговое программное обеспечение 2021 года

Общие постатейные вычеты

Детализированные вычеты — это расходы, которые вы можете вычесть из скорректированного валового дохода. Эти расходы часто стимулируют определенное поведение или помогают с расходами — вычет ипотечных процентов, уплаченных по жилищному кредиту, и налогов на недвижимость, взимаемых с дома, предназначены для поощрения домовладения, говорит Дэниел Фан, управляющий директор, руководитель отдела планирования благосостояния в First Foundation Advisors. финансовое учреждение в Ирвине, Калифорния.Также разрешены вычеты на благотворительные взносы и оплату определенных медицинских расходов. Вот некоторые из наиболее распространенных вычетов, которые ежегодно вносятся налогоплательщиками.

1. Налог на имущество

В соответствии с Законом о сокращении налогов и занятости (TCJA), все государственные и местные налоги на прибыль (SALT), включая налоги на имущество, не превышают 10 000 долларов США. Вы можете вычесть уплаченный государственный и местный подоходный налог (если у вас нет дома) вместо государственного и местного подоходного налога, но вы не можете вычесть оба налога.

Вы можете вычесть уплаченный государственный и местный подоходный налог (если у вас нет дома) вместо государственного и местного подоходного налога, но вы не можете вычесть оба налога.

2. Проценты по ипотеке

Проценты, которые вы платите по ипотеке, могут быть вычтены и ограничены процентами по ипотечному долгу в размере 750 000 долларов, возникшим после 15 декабря 2017 г.

3. Уплаченные государственные пошлины

Вы можете вычесть уплаченный подоходный налог штата, но он не превышает 10 000 долларов и включает все подоходные налоги штата и местные налоги.

4. Расходы на недвижимость

Вы можете вычесть взносы по ипотечному страхованию, проценты по ипотеке и налоги на недвижимость, которые вы уплатили в течение года за свой дом.

5. Благотворительные взносы

Вы можете вычесть благотворительные взносы наличными в размере до 60% от вашего скорректированного валового дохода. Пожертвования предметов или имущества также считаются вычетами по статьям.

Только для 2020 и 2021 годов Закон CARES позволяет людям, которые жертвовали деньги различным благотворительным, образовательным, научным или литературным организациям из-за пандемии коронавируса, вычитать до 300 долларов за 2020 год — и это может быть дополнительно к стандартному вычету и не требует детализации.

6. Медицинские расходы

Вы можете вычесть 0,17 доллара за милю для медицинских целей, например, для проезда к врачу или в больницу. Если вы заполнили форму 1040, вы можете вычесть только те суммы ваших медицинских и стоматологических расходов, которые превышают 7,5% вашего скорректированного валового дохода. Расходы должны быть оплачены в 2020 году, если только они не были списаны с кредитной карты (в этом случае вы можете вычесть расходы в том году, в котором вы сняли деньги с карты, а не обязательно в году, в котором вы их погасили).

7. Кредиты на обучение в течение всей жизни Кредиты на обучение

Lifetime Learning Credit позволяет людям брать кредиты для занятий в общественном колледже, университете или других высших учебных заведениях. Максимальная сумма расходов, которую вы можете вычесть, составляет до 10 000 долларов США на неограниченное количество лет. Однако максимальная сумма, которую вы можете получить в качестве кредита, составляет 2000 долларов за налоговую декларацию.

Максимальная сумма расходов, которую вы можете вычесть, составляет до 10 000 долларов США на неограниченное количество лет. Однако максимальная сумма, которую вы можете получить в качестве кредита, составляет 2000 долларов за налоговую декларацию.

Кредит позволяет уменьшить сумму причитающихся налогов в соотношении доллар к доллару. Расходы могут включать в себя обучение, плату за обучение и необходимые книги или принадлежности для послесреднего образования для вас, супруги или ребенка-иждивенца.Кредит не подлежит возврату, что означает, что кредит может быть использован для оплаты любых налогов, которые вы должны, но вы не можете получить обратно какую-либо часть кредита в качестве возмещения.

Сумма кредита начинает уменьшаться, если ваш модифицированный скорректированный валовой доход (MAGI) превышает определенный порог (59 000 долларов, если не замужем, или 118 000 долларов, если состоят в браке, при совместной подаче). Кредит недоступен, если ваш доход превышает определенные суммы (69 000 долларов США для холостяка, 138 000 долларов США для состоящих в браке и поданных совместно). Примечание: этот кредит не может быть востребован в том же году, что и American Opportunity Tax Credit, если расходы заявлены как пожизненные. Кредит обучения.

Примечание: этот кредит не может быть востребован в том же году, что и American Opportunity Tax Credit, если расходы заявлены как пожизненные. Кредит обучения.

8. Американский кредит на налоговое образование

American Opportunity Tax Credit дает кредиты на первые четыре года высшего образования. Максимальный годовой кредит составляет 2500 долларов на каждого подходящего студента. Если сумма налогов, которую вы должны, из-за этого кредита, равна нулю, IRS сообщает, что вам может быть возвращено 40% от любой оставшейся суммы кредита (максимум 1000 долларов США). Кредит составляет 100% от первых 2000 долларов расходов на квалифицированное образование, выплаченных за каждого подходящего учащегося, и 25% от следующих 2000 долларов расходов на квалифицированное образование.

«Если вы, ваша супруга или ребенок учитесь в школе, не забудьте глубже изучить кредиты на образование», — говорит Фан. «Для студентов, которые учатся в первые четыре года обучения в колледже, этот зачет может обеспечить большую налоговую экономию, чем зачет на пожизненное обучение».

Соответствующие квалификационные расходы включают в себя обучение, плату за обучение и необходимые книги или принадлежности для послесреднего образования для вас, супруги или ребенка-иждивенца. Кредит уменьшается, если модифицированный скорректированный валовой доход составляет от 80 000 долларов США, но менее 90 000 долларов США для одного лица, подающего заявление, и 160 000 долларов США, но менее 180 000 долларов США при совместной регистрации в браке.Этот кредит не может быть востребован в тот же год, когда был востребован пожизненный кредит на обучение.

9. Пенсионные кредиты

Взносы, которые вы делаете в пенсионный план, такой как план 401 (k) или традиционный план или Roth IRA, предоставляют вам налоговый кредит в размере 50%, 20% или 10%, в зависимости от вашего скорректированного валового дохода, который вы указываете в форме 1040. Любые пролонгационные взносы не дают права на кредит.

Максимальная сумма взноса, которая соответствует требованиям для получения кредита, составляет 2000 долларов США (4000 долларов США при совместной регистрации в браке), максимальная сумма кредита составляет 1000 долларов США (2000 долларов США при совместной регистрации в браке). У IRS есть диаграмма, которая поможет вам рассчитать кредит.

У IRS есть диаграмма, которая поможет вам рассчитать кредит.

10. Взносы ИРА

Максимальный взнос на 2020 год в традиционной ИРА Рота составляет 6000 долларов, плюс еще 1000 долларов для людей в возрасте 50 лет и старше. Ваши взносы в традиционный IRA не облагаются налогом.

11. Страхование здоровья самозанятых лиц

Если вы работаете не по найму, вы можете вычесть 100% взносов по медицинскому страхованию, которые вы платите ежемесячно для себя, своего супруга и иждивенцев, вне зависимости от того, перечисляете ли вы вычеты или нет, говорит Роберт Чаррон, CPA, отвечающий за налоговый департамент. в Friedman, бухгалтерской фирме из Нью-Йорка.

Если у вас есть дети, которым на конец 2020 года было меньше 27 лет, вы также можете вычесть их страховые взносы, даже если они не являются иждивенцами.

Однако вы не можете претендовать на этот вычет, если имеете право участвовать в субсидируемом плане медицинского страхования от работодателя, в том числе от вас, вашего супруга, иждивенцев или детей до 27 лет.

Ваши страховые взносы по долгосрочному уходу также могут иметь право на вычет, но существуют ограничения, зависящие от вашего возраста и стоимости ваших страховых взносов.

12.Проценты по студенческой ссуде

Максимальный размер вычета процентов по студенческому кредиту составляет 2500 долларов. Если вы не замужем и ваш AGI превышает 80 000 долларов, или вы состоите в браке, подаете совместно и ваш AGI превышает 165 000 долларов, вы не можете вычесть проценты по студенческому кредиту.

Что такое стандартный вычет?

Стандартный вычет — это автоматический вычет из вашего налогооблагаемого дохода, который вы можете получить без каких-либо детализированных вычетов.

Если вы пытаетесь решить, использовать ли стандартную сумму вычета или попытаться получить больше, выполнив детализированные вычеты, важно помнить, что при бывшем президенте Дональде Трампе был принят новый налоговый закон под названием Закон о сокращении налогов и рабочих местах. (TCJA), начиная с 2018 налогового года.Этот закон «значительно повысил стандартную сумму вычета как для семей, подающих вместе, так и для отдельных лиц, подающих в одиночку», — говорит Фан.

(TCJA), начиная с 2018 налогового года.Этот закон «значительно повысил стандартную сумму вычета как для семей, подающих вместе, так и для отдельных лиц, подающих в одиночку», — говорит Фан.

Стандартный вычет при совместной регистрации в браке почти удвоился до 24 800 долларов в 2020 налоговом году, что на 400 долларов больше, чем в предыдущем году. Стандартный вычет увеличился до 12 400 долларов на 2020 год, что на 200 долларов больше для налогоплательщиков-одиночек и лиц, состоящих в браке, подающих отдельно. Для глав домохозяйств стандартный вычет за 2020 налоговый год составит 18 650 долларов, что на 300 долларов больше.

До принятия TCJA в 2017 году сумма составляла 6350 долларов для заявителей, подавших индивидуальные документы, и 12 700 долларов США для совместной подачи документов в браке.

«Поскольку стандартные суммы вычетов так сильно выросли, людям становится все труднее иметь достаточно расходов, чтобы иметь возможность детализировать вычеты», — говорит он.

Советы по списанию налоговых отчислений

Ведение точного учета ваших взносов и расходов в электронной таблице в течение года может значительно упростить и ускорить подачу налоговой декларации.

«Подготовка и организация всего для ваших налогов может показаться сложной задачей, но многие люди сталкиваются с одними и теми же типичными ошибками», — говорит Фан. «Не забывайте всегда включать все источники дохода, убедитесь, что вы ищете и включаете все возможные вычеты, и понимаете разницу между вычетом и зачетом».

Некоторые из распространенных ошибок, которые делают люди, включают следующие, говорит Фан:

- Не указаны все доходы

- Без учета всех возможных удержаний

- Не совсем понимает разницу между вычетами и кредитами

- Не использовать отчисления на пенсионные счета для увеличения отчислений, вычитаемых из налогооблагаемой базы.

Знайте, какие расходы можно вычесть, и затем ведите соответствующие записи, — говорит он. Если маловероятно, что вы будете перечислять вычеты, то это упражнение не имеет значения.

Если маловероятно, что вы будете перечислять вычеты, то это упражнение не имеет значения.

Чтобы увидеть, можете ли вы детализировать свои вычеты, сложите те, которые, вероятно, приведут к наибольшему вычету, включая:

- Вычет процентов по ипотеке

- Благотворительный отчисление

- Государственный и местный подоходный налог (включая налог на имущество и подоходный налог штата, не более 10 000 долларов США)

«Если эти суммы не близки к стандартной сумме удержания, тогда вам, вероятно, придется взять стандартную сумму удержания, которая обычно является автоматически предоставленной суммой», — говорит Фан.

Если вы подаете налоговую декларацию с несколькими вычетами, начните со сбора всех соответствующих документов, таких как Форма 1098 для удержаний процентной ставки по ипотеке. Для других вычетов, основанных на расходах или взносах, ведите точный учет.

«Если вы детализируете свои вычеты, то отслеживайте квалифицированные медицинские расходы, сделанные благотворительные взносы или любые другие вычеты, которые можно детализировать», — говорит он. «Если вы, вероятно, сделаете стандартный вычет, то ведение учета будет не так важно.”

«Если вы, вероятно, сделаете стандартный вычет, то ведение учета будет не так важно.”

: полезные советы

Что такое налоговый вычет?

Вычет по налогу с продаж дает налогоплательщикам возможность уменьшить свои налоговые обязательства при вычете государственных и местных налогов с продаж или государственных и местных налогов на прибыль, которые они уплатили в 2020 году, но не одновременно.

Налогоплательщики, которые могут получить выгоду от вычета налога с продаж, включают тех, кто:

- проживает в штатах, где нет подоходного налога.

- Сделаны крупные покупки или ремонтные работы в течение налогового года.

- Определить, что они могут снизить свой налоговый счет, указав вычеты по статьям, а не используя стандартный вычет.

Государственные и местные налоги на недвижимость и личное имущество могут вычитаться в дополнение к вычету из подоходного налога штата или налога с продаж.

Вычет подоходного налога штата и местного налога существует с тех пор, как федеральные налоги были впервые введены в 1913 году. Вычет из налога с продаж штата и местного налога произошел почти 30 лет спустя, но правила этого вычета за десятилетия много раз менялись. .

Последние изменения, вступившие в силу в конце 2017 года посредством Закона о сокращении налогов и занятости, ограничивают вычет не более чем 10 000 долларов США, независимо от того, требует ли налогоплательщик подоходный налог штата или налог с продаж. Ранее ограничение не применялось. Так, если, например, ваши налоги с продаж в 2020 году составили 3000 долларов, а налог на недвижимость — 11000 долларов, вы можете вычесть только 10000 долларов, точка.

Это ограничение применяется к каждой декларации, поэтому супружеские пары, подающие совместно, также должны соблюдать ограничение в 10 000 долларов.Женатые лица, подающие отдельно, могут получить вычет в размере 5000 долларов, но оба должны согласиться использовать один и тот же метод вычета налогов с продаж.

Что вычитается за 2020 налоговый год?

IRS позволяет вычесть фактически уплаченные вами налоги с продаж при условии, что ставка налога не отличается от общей ставки налога с продаж в вашем регионе. Исключения составляют продукты питания, одежда и медикаменты.

Фактический налог с продаж на эти товары подлежит вычету, даже если потребители заплатили меньше, чем общая ставка налога с продаж на эти товары.Если вы заплатили налог с продаж за дорогостоящие товары, такие как обручальное кольцо, свадебные расходы, электронное оборудование, мебель для нового дома и т. Д., Их можно будет подсчитать, если вы отслеживаете все свои покупки и налоги с продаж, уплаченные в течение год.

Если вы не отслеживали все свои покупки и не знаете, сколько вы могли потратить на уплату налога с продаж, у IRS есть решение для вас. Агентство предоставляет дополнительные таблицы государственного налога с продаж, основанные на ставке налога с продаж каждого штата, размере вашей семьи и уровне вашего дохода.

В дополнение к суммам налога с продаж, указанным в таблице, налогоплательщики могут добавлять фактические налоги с продаж, уплаченные за определенные товары. Например, налоги с продаж, уплаченные за автотранспортные средства, могут вычитаться в пределах суммы государственного и местного налога с продаж, но не выше. К допустимым налоговым вычетам для автотранспортных средств и других крупных покупок относятся:

- Легковые автомобили, внедорожники, грузовики, фургоны.

- Мотоциклы.

- Дома на колесах, мобильные или сборные дома.

- Материалы для строительства или ремонта дома.

- Рекреационные автомобили.

- Внедорожники.

- Самолет.

- Лодки.

Налоги, потраченные на арендуемые автомобили, также могут быть вычтены. Не включайте налоги с продаж, уплаченные в отношении вашей торговли или бизнеса, или если вы уже получили возмещение налога с продаж в том году, в котором вы его уплатили.

Как решить, какой вычет использовать

Во-первых, решите, использовать ли стандартный вычет или разбивать вычеты по статьям. Если вы выберете стандартный вычет, то вы не сможете детализировать вычеты, включая вычет налога с продаж.

Если вы выберете стандартный вычет, то вы не сможете детализировать вычеты, включая вычет налога с продаж.

Для 2020 налогового года стандартные суммы вычетов велики:

- 12 400 долларов США для отдельных лиц и супружеских пар.

- $ 24 800 для супружеских пар, подающих совместную регистрацию.

- $ 18 650 для глав домохозяйств.

Если вы подсчитываете свои детализированные вычеты, и они не превышают стандартную сумму вычетов, вам лучше вообще не перечислять их. К расходам, которые можно детализировать, относятся благотворительные взносы, личные потери и убытки от краж в результате объявленного на федеральном уровне бедствия, проценты по ипотеке, а также медицинские и стоматологические расходы, превышающие определенные пороговые значения.

Если составление списков окажется лучшим способом действий, налогоплательщики должны выбрать между вычетом государственного и местного подоходного налога или вычетом налога с продаж. Обычно люди платят больше в виде подоходного налога штата, чем налога штата и местного налога с продаж, но стоит просуммировать оба типа расходов и сравнить их, чтобы убедиться в этом. Для тех, кто живет в штатах, где нет подоходного налога, нетрудно получить вычет из налога с продаж. Резиденты в штатах, где нет налога с продаж, вероятно, будут жить лучше, если воспользуются вычетом подоходного налога.

Для тех, кто живет в штатах, где нет подоходного налога, нетрудно получить вычет из налога с продаж. Резиденты в штатах, где нет налога с продаж, вероятно, будут жить лучше, если воспользуются вычетом подоходного налога.

Шаги по заявлению о вычете налога с продаж

В нижней части инструкций по Приложению A находятся необязательные таблицы государственного налога с продаж, составленные IRS. В самом низу находится еще одна таблица местного налога с продаж. Таблица в этих инструкциях также поможет вам рассчитать налог при различных сценариях, например, если вы жили в разных штатах или если местная налоговая ставка менялась в течение года.

Налоговое программное обеспечение или ваш налоговый бухгалтер может выполнить эти расчеты за вас.IRS также предлагает калькулятор налоговых вычетов, который поможет вам во всем разобраться.

Если вы используете дополнительные таблицы государственного налога с продаж, предоставленные IRS, обязательно учитывайте все формы дохода, которые вы получали в течение 2020 года, чтобы определить свой правильный уровень дохода. Например, сложите свой необлагаемый налогом доход, такой как выплаты Roth IRA, не облагаемые налогом проценты по муниципальным облигациям, пособия для ветеранов, необлагаемую налогом часть социального обеспечения, пенсионные или аннуитетные выплаты и другие подобные выплаты.Как правило, чем выше ваш доход, тем больше вы платите налогов с продаж, и таблицы IRS отражают эту тенденцию.

Например, сложите свой необлагаемый налогом доход, такой как выплаты Roth IRA, не облагаемые налогом проценты по муниципальным облигациям, пособия для ветеранов, необлагаемую налогом часть социального обеспечения, пенсионные или аннуитетные выплаты и другие подобные выплаты.Как правило, чем выше ваш доход, тем больше вы платите налогов с продаж, и таблицы IRS отражают эту тенденцию.

Кроме того, в дополнение к оценке налогов с продаж, которую вы заплатили в вашем штате, IRS, не забудьте добавить налоги с продаж, которые вы уплатили за допустимые крупные покупки, сделанные в течение года, как указано выше. Более подробная информация представлена в инструкциях к Приложению A.

Итог

IRS ожидает, что вы в полной мере воспользуетесь всеми доступными вам вычетами.Если вы решите, что подробное описание расходов — ваш лучший вариант, подумайте о том, чтобы воспользоваться вычетом из государственных и местных налогов, которые предлагают более крупную налоговую льготу. Если вы воспользуетесь вычетом налога с продаж, не забудьте сохранить квитанции на приобретенные вами дорогостоящие товары, и, если вы потрудились отслеживать фактические налоги с продаж, уплаченные в 2020 году, держите все свои товарные чеки под рукой на случай аудит.

Если вы воспользуетесь вычетом налога с продаж, не забудьте сохранить квитанции на приобретенные вами дорогостоящие товары, и, если вы потрудились отслеживать фактические налоги с продаж, уплаченные в 2020 году, держите все свои товарные чеки под рукой на случай аудит.

Максимальный размер вычета налогов штата и местных налогов в размере 10 000 долларов США истекает после 2025 налогового года, хотя Конгресс может принять меры для его продления, отмены или увеличения в любое время.

Самые популярные налоговые вычеты

Детализированные налоговые вычеты дали многим американским наемным работникам возможность получить больший доход вместо того, чтобы передавать свои кровно заработанные деньги правительству. Для тех, кто ведет хороший учет, вычеты уже давно означают больше денег для них и меньше для Службы внутренних обзоров (IRS).

Ключевые выводы

- Если вы не берете стандартный вычет из подоходного налога, отсутствие детализированного вычета может стоить вам возмещения в долларах.

- Внесение изменений в правила налоговых вычетов на основании Закона о сокращении налогов и рабочих мест от 2017 года устранило некоторые вычеты по расходам, но позволило перечислить другие расходы.

- Расходы, связанные с работой, владение домом и благотворительность — все это простые способы увеличить вычеты. Мы рассмотрим некоторые из часто упускаемых из виду ниже.

Закон о сокращении налогов и изменении правил о рабочих местах

В 2020 году решение о включении в список сопровождается серьезной оговоркой из-за изменений, внесенных Законом о сокращении налогов и занятости от 2017 года (TCJA).Прежде чем приступить к заполнению этой формы Приложения А, имейте в виду, что стандартные вычеты, которые значительно увеличились в 2018 году, были увеличены еще немного. В 2020 году стандартные вычеты составляют 12 400 долларов США для отдельных лиц и состоящих в браке лиц, подающих раздельную регистрацию, 18 650 долларов США для глав семьи и 24 800 долларов США для супружеских пар, подающих документы совместно или имеющих право на вдовы (вдовы). опять же — до 12 550, 18 800 и 25 100 долларов соответственно.Взаимодействие с другими людьми

опять же — до 12 550, 18 800 и 25 100 долларов соответственно.Взаимодействие с другими людьми

Обратите внимание, что TCJA также отменил личное освобождение, поэтому вы должны учитывать это в своих расчетах. Закон также отменил или изменил правила для ряда налоговых вычетов, которые вы могли использовать в 2017 году. С другой стороны, TCJA больше не ограничивает общие детализированные вычеты в соответствии с вашим скорректированным валовым доходом (AGI), что является по крайней мере одним положительным изменением для составителей статей.

Если ваши общие детализированные вычеты в соответствии с новым налоговым счетом упадут ниже сумм, перечисленных выше, вам, вероятно, лучше воспользоваться стандартным вычетом.Если нет, читайте дальше, чтобы узнать о самых упускаемых из виду детализированных вычетах и о том, как они могут помочь вам сэкономить еще больше.

Вычет из вашего дома, милого дома

Владение домом может ежегодно приносить вам значительные налоговые списания, в том числе баллы, уплаченные при покупке дома, и возможные вычеты по ипотечным процентам. Вы также можете вычесть налоги на недвижимость, уплаченные в то время, когда вы живете в своем доме. Вот предостережения: для ипотечных кредитов, взятых 15 декабря 2017 г. или позднее, новый налоговый закон позволяет вычитать проценты по ссуде на сумму до 750 000 долларов (для старых ссуд лимит составляет 1 миллион долларов).Взаимодействие с другими людьми

Вы также можете вычесть налоги на недвижимость, уплаченные в то время, когда вы живете в своем доме. Вот предостережения: для ипотечных кредитов, взятых 15 декабря 2017 г. или позднее, новый налоговый закон позволяет вычитать проценты по ссуде на сумму до 750 000 долларов (для старых ссуд лимит составляет 1 миллион долларов).Взаимодействие с другими людьми

Обратите внимание, что если ваш жилищный кредит превышает лимит в 750 000 долларов (или 1 миллион долларов), вы все равно можете вычесть проценты по ипотеке, относящиеся к той части вашего кредита, которая не превышает этой суммы.

Кроме того, налогоплательщики ограничены вычетом 10 000 долларов США (5 000 долларов США при раздельной регистрации брака) по государственным и местным налогам (SALT), которые представляют собой комбинацию налогов на имущество, а также государственных и местных подоходных налогов или налогов с продаж. Удержание для частных лиц Премии по ипотечному страхованию были возвращены до 2020 налогового года. Взаимодействие с другими людьми

Взаимодействие с другими людьми

При продаже дома вы также получаете некоторые налоговые льготы. Вы можете вычесть налоги на недвижимость и проценты по ипотеке, которые вы заплатили за часть года, предшествующую продаже. Если вы военнослужащий, вы даже можете вычесть свои расходы на переезд. Вы также можете вычесть комиссионные, которые вы понесли, чтобы разгрузить свой дома, любые комиссионные, которые вы уплатили агенту по недвижимости, и любые сборы, которые вы уплатили при закрытии, такие как юридические сборы или сборы за условное депонирование, а также расходы на ремонт или улучшение. Но на самом деле это не налоговые вычеты — они вычитаются из продажной цены, что помогает снизить вашу прибыль и уменьшить налог на прирост капитала.Взаимодействие с другими людьми

По дороге домой, налоговая льгота

При покупке автомобиля вы платите налог с продаж. Некоторые штаты продолжают облагать вас налогом каждый год за, как выразился штат Кентукки, «привилегию использовать автомобиль на дорогах общего пользования». Большинство штатов также рассылают уведомления с требованием уплаты налогов для регистрации вашего автомобиля. каждый год. После того, как вы наклеите свою новую наклейку на свой автомобиль, вы сможете заполнить квитанцию и добавить этот платеж к своим вычетам по налогу на имущество в апреле.

Большинство штатов также рассылают уведомления с требованием уплаты налогов для регистрации вашего автомобиля. каждый год. После того, как вы наклеите свою новую наклейку на свой автомобиль, вы сможете заполнить квитанцию и добавить этот платеж к своим вычетам по налогу на имущество в апреле.

Если в вашем штате процент регистрации транспортного средства рассчитывается на основе стоимости вашего автомобиля, вы можете вычесть этот процент как часть налога на личную собственность. Процент регистрации транспортного средства на основе веса вашего автомобиля не подлежит налогообложению. . Например, в Нью-Гэмпшире часть регистрации автомобиля подлежит вычету (муниципальная часть, которая рассчитывается на основе стоимости), а часть не подлежит вычету (часть штата, основанная на весе).

То же самое и с жилым автофургоном или лодкой — проверьте регистрационные документы, чтобы узнать, платите ли вы налог на имущество, и помните о пределе в 10 000 долларов на общую сумму налогов на ОСВ. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Делать хорошо, делая добро

Вы пожертвовали свои узкие джинсы и журнальный столик с колесами-вагонами компании Goodwill, которая, в свою очередь, снизила ваши налоги, увеличив ваши благотворительные отчисления. IRS требует, чтобы вы предоставили «квалифицированную оценку предмета с возвратом», когда вы жертвуете предмет (или группу предметов) на сумму более 5000 долларов. Для таких предметов, как электроника, бытовая техника и мебель, вам может потребоваться заплатить профессионалу, чтобы он оценил ценность вашего пожертвования.

Для заявителей 2020 года из-за пандемии коронавируса и вытекающего из этого Закона CARES налогоплательщикам, не перечисляющим список, также разрешен вычет до 300 долларов за благотворительные взносы, сделанные в 2020 году.Кроме того, ограничение AGI в размере 60% приостанавливается для перечисления налогоплательщиков, которые жертвуют на благотворительность в 2020 году.

Физические лица могут выбрать вычет пожертвований в размере до 100% от их AGI 2020 (обычно выше 60%). Корпорации могут удерживать до 25% налогооблагаемого дохода по сравнению с предыдущим пределом в 10%. Кроме того, раздел 2204 Закона CARES разрешает правомочным лицам, которые не перечисляют вычеты, вычитать 300 долларов квалифицированных благотворительных взносов в качестве вычета «сверх черты», т.е.д., в качестве корректировки при определении скорректированной валовой прибыли (AGI) за 2020 налоговый год.

Корпорации могут удерживать до 25% налогооблагаемого дохода по сравнению с предыдущим пределом в 10%. Кроме того, раздел 2204 Закона CARES разрешает правомочным лицам, которые не перечисляют вычеты, вычитать 300 долларов квалифицированных благотворительных взносов в качестве вычета «сверх черты», т.е.д., в качестве корректировки при определении скорректированной валовой прибыли (AGI) за 2020 налоговый год.

Пожертвования имущества для прироста капитала, такие как приобретение ценных бумаг, ограничены 30% от AGI, и вы больше не можете требовать вычета взносов, которые дают вам право на участие в спортивных соревнованиях в колледже. Подробнее см. В публикации IRS 526.

Благотворительные поездки

Если вы относитесь к тому типу людей, которые любят жертвовать свое свободное время волонтерству, и вы окунаетесь в собственный кошелек, чтобы отправиться в любимую благотворительную организацию, вы можете добавить эти расходы к своим благотворительным отчислениям (но не к стоимости, времени или услуге. ).Основная цель поездки должна быть благотворительной, без существенного элемента отпуска. Согласно IRS, для получения права вы должны «дежурить в подлинном и содержательном смысле на протяжении всей поездки».

Независимо от того, едете ли вы на автобусе или на собственном автомобиле, вам понадобятся подробные записи о вашей благотворительной деятельности: храните квитанции за проезд в общественном транспорте или журналы пробега вашего автомобиля (для которых вы можете взимать стандартную ставку 0,14 доллара за милю для благотворительных организаций), а также квитанции за парковку и плату за проезд.Взаимодействие с другими людьми

Как оставаться здоровым — помогает вычетам

Сохранение здоровья может стоить вам руки и ноги. IRS разрешает вычет специально для медицинских расходов, но только для той части расходов, которая превышает 7,5% от вашего AGI. Таким образом, если ваш AGI составляет 50 000 долларов в 2020 году, вы можете вычесть только часть своих медицинских расходов, превышающую 3750 долларов. Если ваша страховая компания возмещает вам какую-либо часть ваших расходов, эта сумма не может быть вычтена. Кроме того, если страхование возместит вам в будущем налоговом году любую часть расходов, заявленных в текущем году, вам нужно будет добавить возмещение (до суммы, которую вы взяли в качестве вычета) в качестве дохода в будущем году.Взаимодействие с другими людьми

Часть денег, которую вы платите за страхование долгосрочного ухода (LTC), также может минимизировать ваше налоговое бремя. Страхование на случай длительного ухода — это вычитаемые медицинские расходы, и IRS позволяет вам вычитать увеличивающуюся часть вашего страхового взноса по мере того, как вы становитесь старше, но только в том случае, если страхование не субсидируется вашим работодателем или работодателем вашего супруга.

При посещении врача есть еще одно преимущество, о котором часто забывают. Вы можете вычесть расходы на транспорт и проезд для получения медицинской помощи, что означает, что вы можете списать расходы на проезд на автобусе, расходы на машину (по стандартной ставке пробега для медицинских целей 0 долларов.16 за милю), дорожные сборы, парковка и проживание (но не питание) — если общая сумма превышает лимит в 7,5% на 2020 год. Существуют ограничения на эти расходы. Например, путешествуя за медицинской помощью, вы можете вычесть только до 50 долларов на человека за ночь проживания.

Вы также можете вычесть любые дополнительные доплаты, затраты на рецептурные препараты и плату за лабораторию как часть ваших медицинских расходов — если общая сумма превышает лимит в 7,5% на 2020 год. IRS позволяет вам учитывать общие сборы и услуги, если они не являются полностью покрывается вашим планом страхования, например, услуги по лечению и уходу.Фактически, определение медицинских расходов IRS является довольно широким и может включать такие предметы, как акупунктура и программы по отказу от курения.

Прочие вычеты (что от них осталось)

Правила TCJA исключают большинство вычетов, которые ранее подпадали под категорию «вычетов по разным статьям». Многие из этих вычетов подлежали 2% -ному порогу AGI, то есть вы могли вычесть только сумму, превышающую 2% от вашего AGI. В соответствии с TCJA порог 2% -го AGI больше не применяется, но вы больше не можете вычитать следующее.Взаимодействие с другими людьми

- Невозмещенные расходы на работу, такие как командировочные и профсоюзные взносы

- Невозмещенные расходы на переезд, если вам пришлось переехать, чтобы устроиться на новую работу (исключение: переезд на действительную военную службу из-за военного приказа)

- Большая часть инвестиционных расходов, включая гонорары за консультационные услуги и управление

- Сборы за подготовку налогов (за исключением сборов за подготовку Таблиц C, E или F, которые считаются вычитаемыми коммерческими расходами)

- Сборы за оспаривание постановления IRS

- Расходы на хобби

- Личные несчастные случаи или потери в результате кражи, за исключением случаев, когда они происходят в федеральной зоне бедствия

Вот что еще можно вычесть:

- Игровые проигрыши до суммы вашего выигрыша

- Проценты на деньги, взятые в долг для покупки инвестиции

- Несчастные случаи и кражи имущества, приносящего доход

- Федеральный налог на наследство на доход от определенных объектов унаследованного имущества, таких как IRA и пенсионные пособия

- Расходы на работу, связанную с инвалидностью, для людей с ограниченными возможностями

- Проценты по студенческим займам (ограничены минимальной суммой в 2500 долларов или общей суммой процентов, которые вы выплачивали в течение года)

Итог

Бумажные листы, которые вы запихиваете в свой кошелек, могут означать, что на вашем банковском счете больше денег в налоговый сезон.Держите квитанции за услуги и храните файл в течение года, чтобы у вас были записи даже о самых незначительных расходах, которые вы понесли для бизнеса, благотворительности и вашего здоровья. По мере того, как эти расходы складываются, они могут в конечном итоге снизить ваш налоговый счет.

Налоговая декларация 2020 Детализированные налоговые вычеты по таблице A.

По позициям

Вычеты

Вы можете вычесть свои расходы с помощью стандартных вычетов или вычетов по статьям. Не уверены, следует ли перечислять вычеты по статьям или использовать стандартные вычеты? Когда вы готовите и подаете налоговую декларацию в электронном файле.com, мы сделаем это легко для вас, и вы можете быть уверены, что результаты будут в ваших интересах на основе последних изменений налоговой реформы. Если у вас есть вопросы, вы всегда можете связаться с одним из наших налоговых инспекторов.

Если вы хотите узнать больше о детализированных вычетах, прочтите список расходов, которые вы можете детализировать в своей налоговой декларации за 2020 год.

1. Медицинские расходы

Возможно, вам будет полезно перечислить свои расходы, расходы на медицинское и стоматологическое обслуживание вашего супруга или иждивенцев в Приложении A, связанном с формой 1040.Когда вы подготовите и подадите электронную налоговую декларацию через приложение eFile.com, мы предоставим вам этот вариант и сравним его с вашим стандартизированным вычетом.

Чтобы узнать, сколько вы можете вычесть или перечислить, сложите свои общие медицинские и стоматологические расходы для себя, вашего супруга (а) и иждивенцев за налоговый год 2020. Вы можете вычесть только сумму медицинских расходов, превышающую 7,5% от вашей скорректированной валовой суммы за 2020 год. доход (AGI).

Например:

Допустим, ваш AGI составляет 40 000 долларов, а ваши медицинские расходы — 5 000 долларов.В результате вы можете требовать 2000 долларов в своей налоговой декларации: 40000 долларов AGI * 7,5% = 3000 долларов. Таким образом, 2000 долларов превышают лимит ваших медицинских расходов в размере 3000 долларов США.

Строка 1: Ваши общие медицинские / стоматологические расходы в 2020 году (не возмещаемые и не оплачиваемые другими лицами) составляют: 5000 долларов США

Строка 2: Ваш AGI в 2020 году (см. Строку 11 формы 1040 2020 года) составляет: 40000 долларов США

Строка 3: 7,5% от ваших AGI составляет: 3000 долларов

Вычтите строку 3 из строки 1, и это сумма, которую вы можете вычесть: 2 000 долларов

Если строка 3 больше строки 1, вы не можете вычесть ваши медицинские / стоматологические расходы.В приведенном выше примере вы можете вычесть 2000 долларов из своих расходов.

2. Уплаченные вами налоги

Вычеты по государственному и местному налогу с продаж (SALT), подоходному налогу и налогу на имущество могут быть указаны в Приложении A. Общая сумма, которую вы требуете для уплаты государственного и местного налога с продаж, подоходного налога и налога на имущество, не может превышать 10 000 долларов.

Имейте в виду, что налоги штата, местные налоги, налоги с продаж и зарубежные налоги на недвижимость, вычитаемые из Приложений C, E или F, не имеют ограничений. Например, если физическое лицо владеет и арендует недвижимость, его налоги на недвижимость не ограничиваются.

Например:

Если вы заплатили 3 210 долларов США налога на недвижимость в своем доме, было бы в ваших интересах вычесть эту сумму, если она превышает ваш стандартный вычет.

3. Выплаченные проценты

Проценты по жилищной ипотеке — это проценты, уплаченные вами по долгу, взятому на покупку, строительство или улучшение вашего дома. Чтобы быть ясным, вы можете вычесть только проценты, уплаченные по ипотечному долгу, а не сумму долга. Сумма процентов сообщается вам в форме 1098, предоставленной вашей ипотечной компанией за год.

A. Для жилищной ипотечной задолженности, взятой 15 декабря 2017 года или позднее: Вычет процентов по ипотечному жилищному фонду ограничен следующими суммами долга: 750 000 долларов (холост, женат, подает совместно / вдовец, глава семьи) и 375 000 долларов. (Женат, подает раздельно).

B. Для жилищной ипотечной задолженности, взятой до 15 декабря 2017 г .: Вычитание процентов по ипотечному жилищному фонду ограничено следующими суммами долга: 1 000 000 долларов США (холост, женат / вдовец, глава семьи) и 500 000 долларов (женат. Подача отдельно).

На момент написания этой статьи для налогового года 2026 верхний предел процентов по ипотеке возвращается к процентным ставкам по жилищной ипотеке, выплаченным по всем ипотечным кредитам на сумму 1 000 000 долларов или меньше.

Если вы продаете свой дом, вы все равно можете исключить до 250 000 долларов из налогообложения прироста капитала (500 000 долларов при совместной регистрации в браке), если вы владели и использовали дом в качестве основного места жительства в течение двух из последних пяти лет.

Например:

Домашняя ипотека Сумма: 235 500 долларов

Годовая процентная ставка: 4.1%

Годовая выплата процентов по ипотеке: 9 655,50 долларов США

Вы можете вычесть проценты по ипотеке в размере 9 655,50 долларов, уплаченные вами в течение налогового года.

Одно важное изменение в отношении собственного долга

Проценты, уплаченные по долгу собственного капитала на сумму до 100000 долларов, взятые для улучшения существующего дома или покупки дома, вычитаются по долгам, возникшим до 15 декабря 2017 года или ранее. Вы также можете использовать этот долг для оплаты обучения в колледже, задолженности по кредитной карте или прочие расходы, не связанные с домом.Фактически, вы можете вычесть проценты на сумму ипотеки / долга в размере 1,1 миллиона долларов.

Для долгов по собственному капиталу, возникших после 15 декабря 2017 года, вы не можете вычесть проценты по долгу из налоговых деклараций за 2018–2025 годы, если они не используются для покупки, строительства или улучшения вашего дома, обеспечивающего долг. Ваш процентный вычет ограничен суммой долга 750 000 долларов США (совместная подача документов в браке) и 375 000 долларов США (подача документов в браке отдельно). Задолженность, возникшая до 15 декабря 2017 г., списывается на старые суммы, указанные выше.Если новое законодательство не изменит это, он вернется к своему прежнему состоянию на 2026 налоговый год, и вы снова сможете вычесть проценты по ипотеке в размере 1 миллиона долларов и 100000 долларов США по долгу собственного капитала, независимо от того, когда была получена ипотека.

4. Благотворительные взносы

Пособия на благотворительные отчисления были увеличены в результате принятия Закона о консолидированных ассигнованиях от 2021 года или закона о «втором стимулировании» с декабря 2020 года. Для вашей налоговой декларации за 2020 и 2021 годы вы можете получить благотворительный вычет в размере до 300 долларов в течение 2020 или 2021 , и , вам не нужно перечислять , чтобы получить этот вычет.Подарок должен быть направлен непосредственно на благотворительность наличными, а не в фонд, рекомендованный донорами или частный фонд. В противном случае вам, как правило, необходимо составить список, чтобы получить благотворительный вычет, что делает меньше людей, так как стандартный вычет удвоился несколько лет назад.

- Содействующие лица, состоящие в браке, могут получить сверхлимитный вычет в размере до 600 долларов за такие взносы в 2021 году и в последующие годы.

- Завышение декларации по налогу на прибыль может привести к штрафам в размере 50% от недоплаты по налогу в результате завышения.

Также для налоговых деклараций за 2020 год, ваше денежное пожертвование в общественную благотворительную организацию не может превышать 60% от вашего AGI или скорректированного валового дохода, чтобы вычитаться из вашей налоговой декларации. Оцененные активы, включая долгосрочные акции или имущество, вычитаются из налогооблагаемой базы по справедливой рыночной стоимости, не превышающей 30% от вашего скорректированного валового дохода. В целях учета учитывайте следующее:

1. Общественный благотворительный или частный фонд является некоммерческой организацией, зарегистрированной в IRS в соответствии с 501 (c) (3).

2. Ведите учет взноса (обычно налоговую квитанцию от благотворительной организации).

3. Что касается безналичных пожертвований, вам может потребоваться квалифицированная оценка, чтобы обосновать размер вычета, о котором вы заявляете.

Например:

Денежный взнос в частную благотворительность: 1110 долларов. Если ваш AGI составляет 30 000 долларов, 30% вашего AGI составляет 9 000 долларов, поэтому вы можете вычесть 1110 долларов из благотворительного взноса.

5. Убытки от несчастных случаев и краж

Постатейный вычет по личным несчастным случаям и потерям в результате краж был удален за налоговые годы с 2018 по 2025 год, за исключением убытков, связанных с федеральной катастрофой, объявленной президентом.

6. Рабочие расходы и прочие удержания

Для налоговых лет 2018-2025, расходы на работу и прочие вычеты, ограниченные 2% от вашего Скорректированного валового дохода или AGI, исключаются. К ним относятся расходы, понесенные на работе и не возмещаемые (например, инструменты, расходные материалы, униформа, взносы и подписки, расходы на поиск работы, невозмещенные путевые мили, вычеты из домашнего офиса. Таким образом, вычеты за невозмещенные расходы сотрудников и налоговые сборы расходы не могут быть включены в налоговые декларации за 2018-2025 гг.

7. Итого постатейные лимиты вычетов

Нет ограничений на детализированные вычеты за налоговые годы с 2018 по 2025 год.

8. Постатейный или стандартный вычет?

Ниже приведены примеры сумм, перечисленных выше, в сравнении со стандартизированными вычетами из налоговой декларации 2020 года.

Например:

1. Медицинские расходы: 1000 долларов

2. Налоги, которые вы заплатили, налоги на недвижимость: 3 210 долларов

3. Выплата процентов по ипотеке: 9 655 долларов.50

4. Взносы на благотворительность: 1110 долларов США

Итого отчисления: 14 975,50 долларов США

Как видите, со статусом подачи заявления «холост» и «женат» отдельно, вам было бы хорошо посоветовать перечислить свои вычеты. Для всех остальных статусов регистрации будет лучше со стандартизированным вычетом .

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Штат Орегон: Физические лица — кредиты Орегон

Подоходный налог с населения штата Орегон: Кредиты

Персональный льготный кредит штата Орегон

Этот кредит доступен вам, если:

- Вы не можете быть объявлены иждивенцами на основании чьего-либо возвращения, и

- Ваш федеральный скорректированный валовой доход не превышает 100 000 долларов США, если ваш статус регистрации — холост или женат, подача документов отдельно, или не более 200 000 долларов США для всех остальных.

Если вы подаете налоговую декларацию за неполный год или для нерезидента, умножьте сумму кредита на свой процент в штате Орегон. Этот кредит заявлен в форме возврата.

Кредит заработанного дохода

Если вы имеете право на получение федерального налогового кредита на заработанный доход (EITC), вы также можете претендовать на получение кредита на заработанный доход штата Орегон (EIC). В 2020 налоговом году, если у вас есть иждивенец младше 3 лет на конец налогового года, ваш EIC штата Орегон составляет 12 процентов от вашего федерального EITC; в противном случае ваш EIC составляет 9 процентов от вашего федерального EITC.Если вы подаете декларацию для резидента или нерезидента на неполный год, умножьте свой EIC на процентную ставку в штате Орегон. Этот кредит заявлен в форме возврата.

Прочие кредиты

Кредиты в этих таблицах могут быть востребованы в Графике OR-ASC (заявители на полный год) или Графике OR-ASC-NP (заявители на неполный год или нерезиденты). Кредиты, которые должны пропорционально распределяться подателями, подающими документы на неполный год или нерезидентами, помечаются как «PR».

| Подоходный налог, уплаченный другому государству | Х | Х | Х | 802 |

| Прибыль от продажи жилой недвижимости, облагаемая взаимным налогом | Х | Х | Х | 806 |

| Вклад Орегонского культурного фонда | Х | PR | PR | 807 |

| Врачи приюта для ветеранов штата Орегон | Х | PR | PR | 808 |

| Взносы на политическую деятельность (заявленные в форме декларации за полный год) | | Х | Х | 809 |

| Зона резервации предприятия | Х | PR | PR | 810 |

| Пенсионный доход | Х | Х | Х | 811 |

| Сельские специалисты скорой медицинской помощи | Х | PR | PR | 812 |

| Сельские врачи | Х | PR | PR | 813 |

| Жилье для сельскохозяйственных рабочих | Х | PR | PR | 835 |

| Перенос производства / сбора биомассы | Х | PR | PR | 838 |

| Производство / сбор коровьего навоза | Х | PR | PR | 869 |

| Перенос энергии для предприятий | Х | Х | Х | 839 |

| Перенос средств по уходу за детьми и иждивенцами | Х | PR | PR | 840 |

| Взносы в Детский фонд | Х | Х | Х | 841 |

| Взносы на грант для колледжа | Х | Х | Х | 871 |

| Пожертвование урожая | Х | PR | PR | 843 |

| Инвестиции в зону электронной торговли | Х | PR | PR | 845 |

| Перенос пособий по уходу за иждивенцами, предоставляемого работодателем | Х | Х | PR | 846 |

| Стипендия работодателя | Х | PR | PR | 847 |

| Проекты по энергосбережению | Х | Х | Х | 849 |

| Устройства для просеивания рыбы | Х | PR | PR | 850 |

| Пожертвование Фонда инициативы МАР штата Орегон | Х | Х | Х | 852 |

| Инициатива по трудоустройству населения с низким доходом в штате Орегон / Новые рынки | Х | Х | Х | 855 |

| Взносы в производственный инвестиционный фонд штата Орегон | Х | Х | Х | 856 |

| Перенос средств контроля загрязнения | Х | Х | Х | 857 |

| Взносы в Фонд развития возобновляемых источников энергии | Х | Х | Х | 859 |

| Производство оборудования для возобновляемых источников энергии, перенесенный на будущие периоды | Х | Х | Х | 860 |

| Энергетика в жилищном секторе | Х | PR | PR | 861 |

| Перенаправление транспортных проектов | Х | Х | Х | 863 |

| Взносы в Фонд развития венчурного капитала университетов | Х | PR | PR | 864 |

| Восстановление малопродуктивных лесных массивов | Х | Х | Х | 867 |

| Развитие технических кадров в сельских районах | Х | PR | PR | 868 |

| Восстановление коротких железных дорог | X | PR | PR | 872 |

| Ссуды для сельскохозяйственных рабочих | Х | Х | Х | 836 |

| Альтернативная квалифицированная научно-исследовательская деятельность, переносимая на будущие периоды | Х | Х | Х | 837 |

| Кредит кредитора: доступное жилье | Х | Х | Х | 854 |

| Кредит кредитора: перенос энергосбережения | Х | Х | Х | 848 |

| Перенос объектов долгосрочной предпринимательской зоны | Х | Х | Х | 853 |