3.6. Расчет и оценка эффекта финансового рычага

В ходе анализа финансовых результатов организации оценивается также ее финансовый риск, т.е. риск, связанный с возможным недостатком средств для выплаты по кредитам и займам. Одна из главных задач финансового менеджмента – максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска. Механизмом реализации этой задачи является «финансовый рычаг».

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение рентабельности собственного капитала. Сущность финансового рычага заключается в том, что капитал, взятый организацией в долг под фиксированный процент, можно использовать в процессе деятельности таким образом, что он станет приносить прибыль, более высокую, чем уплаченный процент.

Таким образом, финансовый рычаг – это потенциальная возможность влиять на прибыль и рентабельность организации путем изменения объема и структуры обязательств.

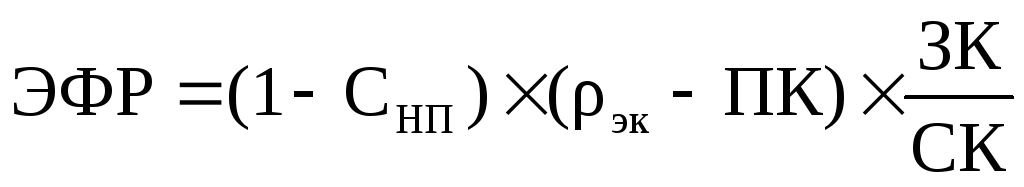

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

,

,

где ЭФР – эффект финансового рычага, %;

СНП– ставка налога на прибыль в долях;

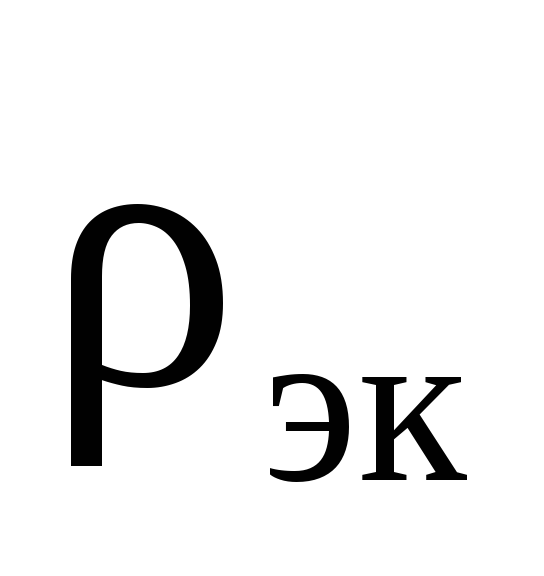

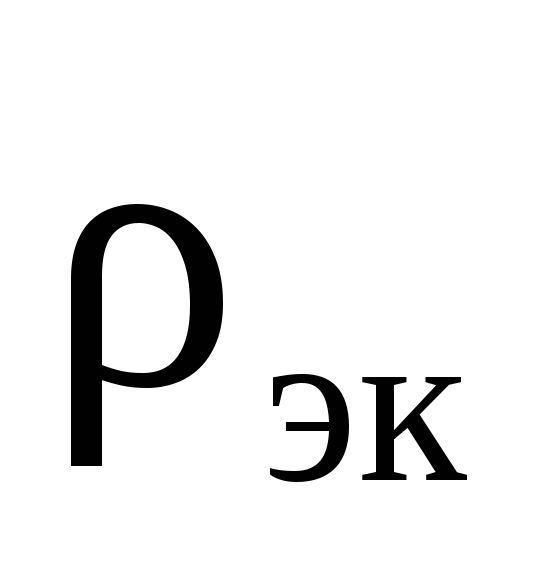

– рентабельность экономическая, %;

– рентабельность экономическая, %;

ПК – средний размер процентов за кредит, уплачиваемый организацией за использование заемного капитала, %;

ЗК – средняя величина заемного капитала;

СК – средняя величина собственного капитала.

В общем случае эффект финансового рычага показывает, на сколько процентов увеличится рентабельность собственного капитала за счет привлечения заемных средств.

Рассмотрим механизм формирования эффекта финансового рычага на примере трех условных организаций – А, В, С (см. табл. 3.15).

Таблица 3.15

Формирование эффекта финансового рычага

Показатели | Организации | ||

А | В | С | |

1 | 2 | 3 | 4 |

1. Средняя величина совокупного капитала организации в рассматриваемом периоде всего (у.е.), в том числе: | 5500 | 5500 | 5500 |

1.1. Средняя величина собственного капитала (у.е.) | 5500 | 3850 | 2750 |

1.2. Средняя величина заемного капитала (у.е.) | 0 | 1650 | 2750 |

2. Величина бухгалтерской прибыли без учета расходов по уплате процентов за кредит (у.е.) | 1400 | 1400 | 1400 |

3. Экономическая рентабельность (без учета расходов по уплате процентов за кредит) (%) (стр.2 х 100/стр.1) | 25,5 | 25,5 | 25,5 |

4. Средний уровень процентов за кредит (%) | 12 | 12 | 12 |

5. Сумма процентов за кредит, уплаченная за использование заемного капитала (у.е.) (стр.1.2 х стр.4/100) | 0 | 198 | 330 |

6. Величина бухгалтерской прибыли организации с учетом расходов по уплате процентов за кредит (у.е.) (стр.2-стр.5) | 1400 | 1202 | 1070 |

7. Ставка налога на прибыль* (процентные доли) | 0,24 | 0,24 | |

8. Сумма налога на прибыль (у.е.) (стр.6 х стр.7) | 336 | 288,48 | 256,80 |

Окончание табл. 3.15

1 | 2 | 3 | 4 |

9. Сумма чистой прибыли, остающейся в распоряжении организации после уплаты налога (у.е.) (стр.6-стр.8) | 1064 | 913,52 | 813,20 |

10. Рентабельность собственного капитала, или финансовая рентабельность (%) (стр.9 х 100/стр.1.1) | 19, 35 | 23,73 | 29,57 |

11. Прирост рентабельности собственного капитала в связи с использованием заемного капитала (%) | 0 | 4,4 | 10,3 |

*Ставка налога взята условно. При расчетах необходимо использовать текущую ставку налога на прибыль.

Рассматривая приведенные данные, можно увидеть, что в организации А эффект финансового рычага отсутствует, т.к. она не использует в своей деятельности заемный капитал.

В организации В этот эффект составляет:

ЭФР = (1-0,24)*(25,5-12)*1650/3850 = 4,4 %

В организации С эффект финансового рычага составляет:

ЭФР = (1-0,24)*(25,5-12)*2750/2750 = 10,3%

Из результатов приведенных расчетов видно, что чем выше удельный вес заемных средств в общей сумме используемого организацией капитала, тем больший уровень прибыли она получает на собственный капитал.

Рассматривая ранее приведенную формулу расчета эффекта финансового рычага, можно выделить в ней три основные составляющие:

1. Налоговый корректор финансового рычага (1-СНП), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового рычага ( –

ПК), который характеризует целесообразность

привлечения организацией заемных

средств.

–

ПК), который характеризует целесообразность

привлечения организацией заемных

средств.

3. Плечо финансового рычага, или коэффициент финансовой активности (ЗК/СК), который характеризует сумму заемного капитала, используемого организацией, в расчете на единицу собственного капитала.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового рычага в процессе финансовой деятельности организации.

Налоговый корректор финансового рычага практически не зависит от деятельности организации, т.к. ставка налога на прибыль устанавливается законодательно.

Дифференциал финансового рычага является главным условием, формирующим положительный эффект финансового рычага. Этот эффект проявляется только в том случае, если рентабельность активов превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект. Формирование отрицательного значения дифференциала финансового рычага всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование заемного капитала дает отрицательный эффект.

И наконец, коэффициент финансовой активности является тем показателем, который мультиплицирует положительный или отрицательный эффект, получаемый за счет соответствующего значения дифференциала. При положительном значении дифференциала любой прирост коэффициента финансовой активности будет вызывать еще больший прирост рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансовой активности будет приводить к еще большему темпу снижения рентабельности собственного капитала.

studfile.net

Финансовый анализ и инвестиционная оценка предприятия

Для оценки финансовой устойчивости предприятия в долгосрочной перспективе в практике используется показатели (коэффициент) финансового левериджа.

Коэффициент финансового левериджа – представляет собой отношение заемных средств предприятия к собственным средствам (капиталу). Данный коэффициент близок к коэффициенту автономии. Понятие финансового левериджа используется в экономике для того что бы показать, что с использованием заемного капитала предприятие формирует финансовый рычаг для увеличения рентабельности деятельности и отдачи от собственного капитала. Коэффициент финансового левериджа на прямую отражает уровень финансового риска предприятия.

Формула расчета коэффициента финансового левериджа

Коэффициент финансового левериджа = Обязательства / Собственный капитал

Под обязательствами различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Инвесторы и владельцы предприятий предпочитают более высокий коэффициент финансового левериджа, потому что это обеспечивает большую норму рентабельности. Кредиторы наоборот вкладываются в предприятия с меньшим коэффициентом финансового левериджа, так как данное предприятие финансово не зависимо и имеет меньший риск банкротства. Коэффициент финансового левериджа более точно рассчитывать не по балансам предприятия, а по рыночной стоимости активов. Так как стоимость у предприятия зачастую рыночная стоимость активов превышает балансовую, а значит уровень риска данного предприятия ниже нежели при расчете по балансовой стоимости.

Коэффициент финансового левериджа = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Коэффициент финансового левериджа = Долгосрочные обязательства / Собственный капитал

Если расписать на факторы коэффициент финансового левериджа, то по Г.В. Савицкой формула будет иметь следующий вид:

КФЛ = (Доля заемного капитала в общей сумме активов) / (Доля основного капитала в общей сумме активов) / (Доля оборотного капитала в общей сумме активов) / (Доля собственного оборотного капитала в оборотных активах) * Маневренность собственного капитала)

Эффект финансового рычага (левериджа)

Коэффициент финансового левериджа тесно связан с эффектом финансового рычага, который также называет эффектов финансового левериджа.

Эффект финансового рычага показывает норму увеличения рентабельности собственного капитала при увеличении доли заемного капитала.

Эффект финансового рычага = (1-Ставка налога на прибыль) * (Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия) * (Сумма заемного капитала) / (Сумма собственного капитала предприятия)

(1-Ставка налога на прибыль) представляет собой налоговый корректор показывают связь эффекта финансового рычага и различных налоговых режимов.

(Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия) представляет разницу между рентабельностью производства и средним процентом по кредитам и другим обязательствам.

(Сумма заемного капитала) / (Сумма собственного капитала предприятия) представляет собой коэффициент финансового рычага (левериджа) характеризующий структуру капитала предприятия и уровень финансового риска.

Нормативные значения коэффициента финансового левериджа

Нормативным значением в отечественной практике считается значение коэффициента левериджа равного 1, то есть равные доли, как обязательств, так и собственного капитала.

В развитых странах, как правило, коэффициент левериджа составляет 1,5, то есть 60% заемного капитала и 40% собственного.

Если коэффициент больше 1 то предприятие финансирует свои активы за счет привлеченных средств кредиторов, если меньше 1, то предприятие финансирует свои активы за счет собственных средств.

Также нормативные значения коэффициента финансового левериджа зависит от отрасли предприятия, размеров предприятия, фондоемкости производства, сроку существования, рентабельности производства и т.д. Поэтому коэффициент следует сопоставить с аналогичными предприятия отрасли.

Высокие значения коэффициента финансового левериджа могут быть у предприятий с прогнозируемым потоком денежных средств за товары, а также для организаций имеющих высокую долю высоколиквидных активов.

Автор: к.э.н. Жданов И.Ю.

Почта: Этот адрес электронной почты защищен от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Сайт: www.beintrend.ru

beintrend.ru

3.6. Расчет и оценка эффекта финансового рычага

В ходе анализа финансовых результатов организации оценивается также ее финансовый риск, т.е. риск, связанный с возможным недостатком средств для выплаты по кредитам и займам. Одна из главных задач финансового менеджмента – максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска. Механизмом реализации этой задачи является «финансовый рычаг».

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение рентабельности собственного капитала. Сущность финансового рычага заключается в том, что капитал, взятый организацией в долг под фиксированный процент, можно использовать в процессе деятельности таким образом, что он станет приносить прибыль, более высокую, чем уплаченный процент.

Таким образом, финансовый рычаг – это потенциальная возможность влиять на прибыль и рентабельность организации путем изменения объема и структуры обязательств.

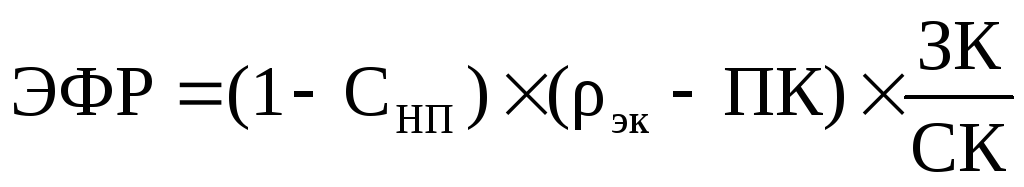

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

,

,

где ЭФР – эффект финансового рычага, %;

СНП– ставка налога на прибыль в долях;

– рентабельность экономическая, %;

– рентабельность экономическая, %;

ПК – средний размер процентов за кредит, уплачиваемый организацией за использование заемного капитала, %;

ЗК – средняя величина заемного капитала;

СК – средняя величина собственного капитала.

В общем случае эффект финансового рычага показывает, на сколько процентов увеличится рентабельность собственного капитала за счет привлечения заемных средств.

Рассмотрим механизм формирования эффекта финансового рычага на примере трех условных организаций – А, В, С (см. табл. 3.15).

Таблица 3.15

Формирование эффекта финансового рычага

Показатели | Организации | ||

А | В | С | |

1 | 2 | 3 | 4 |

1. Средняя величина совокупного капитала организации в рассматриваемом периоде всего (у.е.), в том числе: | 5500 | 5500 | 5500 |

1.1. Средняя величина собственного капитала (у.е.) | 5500 | 3850 | 2750 |

1.2. Средняя величина заемного капитала (у.е.) | 0 | 1650 | 2750 |

2. Величина бухгалтерской прибыли без учета расходов по уплате процентов за кредит (у.е.) | 1400 | 1400 | 1400 |

3. Экономическая рентабельность (без учета расходов по уплате процентов за кредит) (%) (стр.2 х 100/стр.1) | 25,5 | 25,5 | 25,5 |

4. Средний уровень процентов за кредит (%) | 12 | 12 | 12 |

5. Сумма процентов за кредит, уплаченная за использование заемного капитала (у.е.) (стр.1.2 х стр.4/100) | 0 | 198 | 330 |

6. Величина бухгалтерской прибыли организации с учетом расходов по уплате процентов за кредит (у.е.) (стр.2-стр.5) | 1400 | 1202 | 1070 |

7. Ставка налога на прибыль* (процентные доли) | 0,24 | 0,24 | 0,24 |

8. Сумма налога на прибыль (у.е.) (стр.6 х стр.7) | 336 | 288,48 | 256,80 |

Окончание табл. 3.15

1 | 2 | 3 | 4 |

9. Сумма чистой прибыли, остающейся в распоряжении организации после уплаты налога (у.е.) (стр.6-стр.8) | 1064 | 913,52 | 813,20 |

10. Рентабельность собственного капитала, или финансовая рентабельность (%) (стр.9 х 100/стр.1.1) | 19, 35 | 23,73 | 29,57 |

11. Прирост рентабельности собственного капитала в связи с использованием заемного капитала (%) | 0 | 4,4 | 10,3 |

*Ставка налога взята условно. При расчетах необходимо использовать текущую ставку налога на прибыль.

Рассматривая приведенные данные, можно увидеть, что в организации А эффект финансового рычага отсутствует, т.к. она не использует в своей деятельности заемный капитал.

В организации В этот эффект составляет:

ЭФР = (1-0,24)*(25,5-12)*1650/3850 = 4,4 %

В организации С эффект финансового рычага составляет:

ЭФР = (1-0,24)*(25,5-12)*2750/2750 = 10,3%

Из результатов приведенных расчетов видно, что чем выше удельный вес заемных средств в общей сумме используемого организацией капитала, тем больший уровень прибыли она получает на собственный капитал.

Рассматривая ранее приведенную формулу расчета эффекта финансового рычага, можно выделить в ней три основные составляющие:

1. Налоговый корректор финансового рычага (1-СНП), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового рычага ( –

ПК), который характеризует целесообразность

привлечения организацией заемных

средств.

–

ПК), который характеризует целесообразность

привлечения организацией заемных

средств.

3. Плечо финансового рычага, или коэффициент финансовой активности (ЗК/СК), который характеризует сумму заемного капитала, используемого организацией, в расчете на единицу собственного капитала.

Выделение этих составляющих позволяет целенаправленно управлять эффектом финансового рычага в процессе финансовой деятельности организации.

Налоговый корректор финансового рычага практически не зависит от деятельности организации, т.к. ставка налога на прибыль устанавливается законодательно.

Дифференциал финансового рычага является главным условием, формирующим положительный эффект финансового рычага. Этот эффект проявляется только в том случае, если рентабельность активов превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект. Формирование отрицательного значения дифференциала финансового рычага всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование заемного капитала дает отрицательный эффект.

И наконец, коэффициент финансовой активности является тем показателем, который мультиплицирует положительный или отрицательный эффект, получаемый за счет соответствующего значения дифференциала. При положительном значении дифференциала любой прирост коэффициента финансовой активности будет вызывать еще больший прирост рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансовой активности будет приводить к еще большему темпу снижения рентабельности собственного капитала.

studfile.net

39. Сущность финансового рычага. Оценка воздействия финансового рычага

Финансовый рычаг (финансовый леверидж) — это отношение заемного капитала компании к собственным средствам, он характеризует степень риска и устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны, заемный капитал позволяет увеличить коэффициент рентабельности собственного капитала, т.е. получить дополнительную прибыль на собственный капитал.

Эффект финансового рычага показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный эффект финансового рычага возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов. Если ROA < СК, создается отрицательный эффект финансового рычага (эффект «дубинки»), в результате чего происходит обесценивание собственного капитала, что может стать причиной банкротства предприятия.

Показатель отражающий уровень дополнительной прибыли при использования заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 — Сн) × (КР — Ск) × ЗК/СК,

где: ЭФР — эффект финансового рычага, %. Сн — ставка налога на прибыль, в десятичном выражении. КР — коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %. Ск — средний размер ставки процентов за кредит, %.

ЗК — средняя сумма используемого заемного капитала.

СК — средняя сумма собственного капитала.

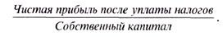

40. Связь между экономической рентабельностью и рентабельностью собственного капитала

Связь между рентабельностью собственного капитала и рентабельностью активов (прибыль/актив) отражает важность феномена задолженности.

Рентабельность собственного капитала равна отношению чистой прибыли (т.е. результата после финансовых расходов) к собственному капиталу.

Рентабельность собственного капитала растет c ростом задолженности при прочих равных условиях до тех пор, пока экономическая рентабельность активов выше процентной ставки по кредитам и займам.

Эффект финансового рычага позитивен, когда коэффициент экономической рентабельности выше процентной ставки по задолженности.

Эффект финансового рычага негативен, когда коэффициент экономической рентабельности ниже процентной ставки по кредиту.

Задолженность может повышать рентабельность собственного капитала предприятия (позитивный эффект рычага), но она может также усиливать понижение экономической рентабельности (негативный эффект).

Рост задолженности влечет за собой также повышенный риск для организации.

Коэффициент влияния экономической рентабельности на рентабельность собственного капитала:

41. Расчет коэффициента финансового рычага

Эффект финансового рычага возникает, когда предприятие имеет задолженность или располагает источником финансирования, который влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль предприятия и, таким образом, на рентабельность собственного капитала.

Рычаг представляет собой приспособление, позволяющее получить значительное увеличение результата благодаря использованию точки опоры.

Понятие рычага возникает тогда, когда в затратах организации имеются стабильные элементы, не находящиеся в прямой зависимости (в определенных пределах) от объемов выполняемых работ, т.е. постоянные расходы.

Эффект финансового рычага увеличивает влияние роста годового оборота на рентабельность собственного капитала.

Для его измерения подсчитаем коэффициент финансового рычага (Кфр)

где q – проданное количество изделий;

p –продажная цена единицы изделия;

HФ – постоянные расходы;

ФЗ – финансовые расходы (проценты уплаченные и налоги).

studfile.net