Расчетные операции банков – Сдал на 10! Ответы на вопросы по учёбе

126. Безналичные расчёты проводятся юридическими и физическими лицами через:

Коммерческие банки.

Уличные банкоматы.

127. Банки и другие кредитные организации для проведения расчётов внутри страны открывают друг у друга… счета.

Корреспондентские.

128. Установление правил, сроков и стандартов осуществления безналичных расчётов, координация, регулирование и лицензирование организации расчётных систем возлагаются на:

Центральный банк РФ.

129. Корреспондентские счета банков открываются:

На основе межбанковских соглашений.

130. Для расчётного обслуживания между банком и клиентом заключается:

Договор банковского счёта.

131. Безналичные расчёты проводятся:

На основании расчётных документов установленной формы и с соблюдением соответствующего документооборота.

132. В настоящее время наиболее распространенной формой безналичных расчётов в России являются:

C. Платёжные поручения.

133. … основывается на приказе предприятия обслуживающему банку о перечислении определённой суммы со своего счёта на счёт получателя средств.

Платежное поручение

134. Платёжные поручения действительны в течение… дней.

10

135. В зависимости от договоренности сторон сделки платежные поручения могут быть:

Срочными, досрочными и отсроченными.

136. Срочные платёжные поручения могут использоваться:

При авансовых платежах, отгрузке товара и частичных платежах при крупных сделках.

137. … форма расчётов представляет собой банковскую операцию, посредством которой банк-эмитент по поручению и за счёт клиента на основании расчётных документов осуществляет действия по получению от плательщика платежа.

Инкассовая.

138. Недостатком аккредитивной формы расчётов является:

Замедление товарооборота, отвлечение средств покупателя из хозяйственного оборота на срок действия аккредитива.

139. … — это письменное поручение одного кредитного учреждения другому о выплате определённой суммы физическому или юридическому лицу при выполнении указанных в поручении условий.

Аккредитив

140. Аккредитив, открываемый в исполняющем банке путём предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента, называется:

Некоммерческим.

141. При аккредитивной форме расчётов продукция оплачивается:

При её получении покупателем.

142. Аккредитив, который может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком, называется:

Отзывным.

143. … форма расчётов предполагает, что плательщик поручает обслуживающему его банку произвести за счёт средств, предварительно депонированных на счёте, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком.

A. Аккредитивная.

144. Аккредитив, который не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт, считается:

Безотзывным.

145. Выплата с аккредитива наличными деньгами:

Не допускается.

146. Особенностью обращения аккредитивов в России является то, что они:

Могут использоваться для расчётов только с одним поставщиком и не могут быть переадресованы.

147. Срок действия и порядок расчётов по аккредитиву устанавливаются:

Договором между плательщиком и поставщиком.

148. Достоинством аккредитивной формы расчётов является:

Обеспечение гарантии платежа для поставщика продукции.

149. Аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставляет ему кредит в распоряжение банка поставщика (исполняющего банка) на весь срок действия обязательств банка-эмитента, называется:

Покрытым.

150. Плательщику предоставляется право отказаться от оплаты при аккредитивной форме расчётов в том случае, если:

Обнаружены нарушения условий договора.

151. Чеки могут использоваться:

Физическими и юридическими лицами.

152. Форму бланков чековых книжек устанавливает:

Центральный банк РФ.

153. Чек должен быть предъявлен к оплате в банк в течение

10 дней.

154. Чек, эмитированный российским банком, может обращаться на территории:

Только России.

155. Расчёты чеками между физическими лицами:

Допускаются, если чеки именные.

156. Чековая книжка может быть выдана банком без депонирования средств на счёте клиента в том случае, если клиентами являются:

Хозяйствующие субъекты с устойчивым финансовым положением и стабильной платёжной дисциплиной.

157. Прием чеков во вклады граждан на их лицевые счета:

Допускается.

158. Банки оплачивают чеки клиента:

С его отдельного специального счёта.

159. Клиент банка может выписывать чеки:

На любую сумму в пределах средств, депонированных в банке.

160. Чек, платёж по которому совершается только в пользу лица, указанного в чеке, именуется:

Именным.

161. Банки осуществляют операции по счетам клиентов на основании:

Расчётных документов.

162. Чек, не содержащий указания на конкретное лицо, в пользу которого осуществляется платёж, именуется:

Предъявительским.

163. … чеки не подлежат передаче.

Именные.

164. В качестве расчётных документов, представляемых к зачёту взаимных требований, могут выступать:

Любые расчётные документы.

165. Чеки, передаваемые другому лицу путём простого вручения, именуются:

Предъявительскими.

166. Чек, платёж по которому совершается как в пользу лица, указанного в чеке, так и по его приказу другому лицу, именуется:

Ордерным.

167. Разрешение банка осуществить операцию с применением

банковской пластиковой карточки, порождающее обязательство

банка перечислить деньги по расчётному документу, составлен-

ному с её помощью, называется:

Авторизацией.

168. Расчёты между банками на территории России осуществляются:

Через РКЦ Банка России, по корреспондентским счетам банков и на клиринговой основе.

169. Чеки, передаваемые путём оформления передаточной надписи (индоссамента), именуются:

Ордерными.

170. Деятельность коммерческого банка по обслуживанию пластиковых карточек называется:

Эквайрингом.

171. Расчёты между клиентами одного учреждения банка проводятся:

Списанием или зачислением средств по счетам клиентов, минуя корреспондентский счёт банка.

172. … пластиковая карточка даёт возможность её владельцу

быть ему предоставлены в пределах определённого установлен-

ного банком лимита.

Кредитная.

Расчёты путём зачёта взаимных требований между байками:

Допускаются без ограничений.

173. К формам безналичных расчётов не относятся:

Акции и облигации.

174. Установите соответствие обозначенных способов передачи чеков видам чеков.

Вид чека | Способ передачи чека |

1. Предъявительский | 1. Простая передача из рук в руки |

2. Именной | 2. Невозможность передачи |

3. Ордерный | 3. Оформление передаточной надписи |

175. Установите соответствие обозначенных характеристик конкретным формам безналичных расчётов.

Форма безналичных расчётов | Характеристика |

1. Платёжные поручения | 1. Наиболее распространённая форма безналичных расчётов в России |

2. Аккредитивы | 2. Предварительное депонирование плательщиком средств на счёте для оплаты |

3. Инкассо | 3. Осуществление банком-эмитентом действий по получению от плательщика платежа |

4. Клиринг | 4. Перечисление сальдо встречных требований |

5. Чеки | 5. Именные, предъявительские, ордерные |

176. Установите соответствие обозначенных возможностей изменения условий аккредитивов конкретным видам аккредитивов.

Вид аккредитива | Возможности изменения условий аккредитивов |

1. Отзывной | 1. Банк-эмитент имеет право изменять или аннулировать условия аккредитива без предварительного согласования с поставщиком |

2. Безотзывной | 2. Аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт |

177. Установите соответствие обозначенных платежей по чеку видам чеков.

Вид чека | Платёж по чеку |

1. Предъявительский | 1. Платёж в пользу лица, предъявившего чек в |

2. Именной | 2. Платёж только в пользу лица, указанного в |

3. Ордерный | 3. Платёж как в пользу лица, указанного в |

sdalna10.com

Тема 5 Расчетные операции банков

Безналичные расчёты проводятся юридическими и физическими лицами через:

Коммерческие банки.

Уличные банкоматы.

Банки и другие кредитные организации для проведения расчётов внутри страны открывают друг у друга … счета.

Корреспондентские.

Установление правил, сроков и стандартов осуществления безналичных расчётов, координация, регулирование и лицензирование организации расчётных систем возлагаются на:

Центральный банк РФ.

На основе межбанковских соглашений.

Для расчётного обслуживания между банком и клиентом заключается:

Договор банковского счёта.

Безналичные расчёты проводятся:

На основании расчётных документов установленной формы и с соблюдением соответствующего документооборота.

В настоящее время наиболее распространенной формой безналичных расчётов в России являются:

C. Платёжные поручения.

… основывается на приказе предприятия обслуживающему банку о перечислении определённой суммы со своего счёта на счёт получателя средств.

Платежное поручение

Платёжные поручения действительны в течение … дней.

10

В зависимости от договоренности сторон сделки платежные поручения могут быть:

Срочными, досрочными и отсроченными.

Срочные платёжные поручения могут использоваться:

При авансовых платежах, отгрузке товара и частичных платежах при крупных сделках.

… форма расчётов представляет собой банковскую операцию, посредством которой банк-эмитент по поручению и за счёт клиента на основании расчётных документов осуществляет действия по получению от плательщика платежа.

Инкассовая.

Недостатком аккредитивной формы расчётов является:

Замедление товарооборота, отвлечение средств покупателя из хозяйственного оборота на срок действия аккредитива.

… — это письменное поручение одного кредитного учреждения другому о выплате определённой суммы физическому или юридическому лицу при выполнении указанных в поручении условий.

Аккредитив

Аккредитив, открываемый в исполняющем банке путём предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента, называется:

Некоммерческим.

При аккредитивной форме расчётов продукция оплачивается:

При её получении покупателем.

Аккредитив, который может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком, называется:

Отзывным.

… форма расчётов предполагает, что плательщик поручает обслуживающему его банку произвести за счёт средств, предварительно депонированных на счёте, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком.

A. Аккредитивная.

Аккредитив, который не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт, считается:

Безотзывным.

Выплата с аккредитива наличными деньгами:

Не допускается.

Особенностью обращения аккредитивов в России является то, что они:

Могут использоваться для расчётов только с одним поставщиком и не могут быть переадресованы.

Срок действия и порядок расчётов по аккредитиву устанавливаются:

Договором между плательщиком и поставщиком.

Достоинством аккредитивной формы расчётов является:

Обеспечение гарантии платежа для поставщика продукции.

Аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставляет ему кредит в распоряжение банка поставщика (исполняющего банка) на весь срок действия обязательств банка-эмитента, называется:

Покрытым.

Плательщику предоставляется право отказаться от оплаты при аккредитивной форме расчётов в том случае, если:

Обнаружены нарушения условий договора.

Чеки могут использоваться:

Физическими и юридическими лицами.

Форму бланков чековых книжек устанавливает:

Центральный банк РФ.

Чек должен быть предъявлен к оплате в банк в течение 10 дней.

Чек, эмитированный российским банком, может обращаться на территории:

Только России.

Расчёты чеками между физическими лицами:

Допускаются, если чеки именные.

Чековая книжка может быть выдана банком без депонирования средств на счёте клиента в том случае, если клиентами являются:

Хозяйствующие субъекты с устойчивым финансовым положением и стабильной платёжной дисциплиной.

Прием чеков во вклады граждан на их лицевые счета:

Допускается.

Банки оплачивают чеки клиента:

С его отдельного специального счёта.

Клиент банка может выписывать чеки:

На любую сумму в пределах средств, депонированных в банке.

Чек, платёж по которому совершается только в пользу лица, указанного в чеке, именуется:

Именным.

Банки осуществляют операции по счетам клиентов на основании:

Расчётных документов.

Чек, не содержащий указания на конкретное лицо, в пользу которого осуществляется платёж, именуется:

Предъявительским.

… чеки не подлежат передаче.

Именные.

В качестве расчётных документов, представляемых к зачёту взаимных требований, могут выступать:

Любые расчётные документы.

Чеки, передаваемые другому лицу путём простого вручения, именуются:

Предъявительскими.

Чек, платёж по которому совершается как в пользу лица, указанного в чеке, так и по его приказу другому лицу, именуется:

Ордерным.

Разрешение банка осуществить операцию с применением банковской пластиковой карточки, порождающее обязательство банка перечислить деньги по расчётному документу, составлен- ному с её помощью, называется:

Авторизацией.

Расчёты между банками на территории России осуществляются:

Через РКЦ Банка России, по корреспондентским счетам банков и на клиринговой основе.

Чеки, передаваемые путём оформления передаточной надписи (индоссамента), именуются:

Ордерными.

Деятельность коммерческого банка по обслуживанию пластиковых карточек называется:

Эквайрингом.

Расчёты между клиентами одного учреждения банка проводятся:

Списанием или зачислением средств по счетам клиентов, минуя корреспондентский счёт банка.

… пластиковая карточка даёт возможность её владельцу проводить расчёты денежными средствами банка, которые могут быть ему предоставлены в пределах определённого установлен- ного банком лимита.

Кредитная.

Расчёты путём зачёта взаимных требований между байками:

Допускаются без ограничений.

К формам безналичных расчётов не относятся:

Акции и облигации.

Установите соответствие обозначенных способов передачи чеков видам чеков.

Вид чека | Способ передачи чека |

1. Предъявительский | 1. Простая передача из рук в руки |

2. Именной | 2. Невозможность передачи |

3. Ордерный | 3. Оформление передаточной надписи |

Установите соответствие обозначенных характеристик конкретным формам безналичных расчётов.

Форма безналичных расчётов | Характеристика |

1. Платёжные поручения | 1. Наиболее распространённая форма безналичных расчётов в России |

2. Аккредитивы | 2. Предварительное депонирование плательщиком средств на счёте для оплаты продукции |

3. Инкассо | 3. Осуществление банком-эмитентом действий по получению от плательщика платежа |

4. Клиринг | 4. Перечисление сальдо встречных требований |

5. Чеки | 5. Именные, предъявительские, ордерные |

Установите соответствие обозначенных возможностей изменения условий аккредитивов конкретным видам аккредитивов.

Вид аккредитива | Возможности изменения условий аккредитивов |

1. Отзывной | 1. Банк-эмитент имеет право изменять или аннулировать условия аккредитива без предварительного согласования с поставщиком |

2. Безотзывной | 2. Аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт |

Установите соответствие обозначенных платежей по чеку видам чеков.

Вид чека | Платёж по чеку |

1. Предъявительский | 1. Платёж в пользу лица, предъявившего чек в банк |

2. Именной | 2. Платёж только в пользу лица, указанного в чеке |

3. Ордерный | 3. Платёж как в пользу лица, указанного в чеке, так и по его приказу другому лицу |

studfile.net

Тема 5 Расчетные операции банков

Безналичные расчёты проводятся юридическими и физическими лицами через:

Коммерческие банки.

Уличные банкоматы.

Банки и другие кредитные организации для проведения расчётов внутри страны открывают друг у друга … счета.

Корреспондентские.

Установление правил, сроков и стандартов осуществления безналичных расчётов, координация, регулирование и лицензирование организации расчётных систем возлагаются на:

Центральный банк РФ.

Корреспондентские счета банков открываются:

На основе межбанковских соглашений.

Для расчётного обслуживания между банком и клиентом заключается:

Договор банковского счёта.

Безналичные расчёты проводятся:

На основании расчётных документов установленной формы и с соблюдением соответствующего документооборота.

В настоящее время наиболее распространенной формой безналичных расчётов в России являются:

C. Платёжные поручения.

… основывается на приказе предприятия обслуживающему банку о перечислении определённой суммы со своего счёта на счёт получателя средств.

Платежное поручение

Платёжные поручения действительны в течение … дней.

10

В зависимости от договоренности сторон сделки платежные поручения могут быть:

Срочными, досрочными и отсроченными.

Срочные платёжные поручения могут использоваться:

При авансовых платежах, отгрузке товара и частичных платежах при крупных сделках.

… форма расчётов представляет собой банковскую операцию, посредством которой банк-эмитент по поручению и за счёт клиента на основании расчётных документов осуществляет действия по получению от плательщика платежа.

Инкассовая.

Недостатком аккредитивной формы расчётов является:

Замедление товарооборота, отвлечение средств покупателя из хозяйственного оборота на срок действия аккредитива.

… — это письменное поручение одного кредитного учреждения другому о выплате определённой суммы физическому или юридическому лицу при выполнении указанных в поручении условий.

Аккредитив

Аккредитив, открываемый в исполняющем банке путём предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента, называется:

Некоммерческим.

При аккредитивной форме расчётов продукция оплачивается:

При её получении покупателем.

Аккредитив, который может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком, называется:

Отзывным.

… форма расчётов предполагает, что плательщик поручает обслуживающему его банку произвести за счёт средств, предварительно депонированных на счёте, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком.

A. Аккредитивная.

Аккредитив, который не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт, считается:

Безотзывным.

Выплата с аккредитива наличными деньгами:

Не допускается.

Особенностью обращения аккредитивов в России является то, что они:

Могут использоваться для расчётов только с одним поставщиком и не могут быть переадресованы.

Срок действия и порядок расчётов по аккредитиву устанавливаются:

Договором между плательщиком и поставщиком.

Достоинством аккредитивной формы расчётов является:

Обеспечение гарантии платежа для поставщика продукции.

Аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставляет ему кредит в распоряжение банка поставщика (исполняющего банка) на весь срок действия обязательств банка-эмитента, называется:

Покрытым.

Плательщику предоставляется право отказаться от оплаты при аккредитивной форме расчётов в том случае, если:

Обнаружены нарушения условий договора.

Чеки могут использоваться:

Физическими и юридическими лицами.

Форму бланков чековых книжек устанавливает:

Центральный банк РФ.

Чек должен быть предъявлен к оплате в банк в течение 10 дней.

Чек, эмитированный российским банком, может обращаться на территории:

Только России.

Расчёты чеками между физическими лицами:

Допускаются, если чеки именные.

Чековая книжка может быть выдана банком без депонирования средств на счёте клиента в том случае, если клиентами являются:

Хозяйствующие субъекты с устойчивым финансовым положением и стабильной платёжной дисциплиной.

Прием чеков во вклады граждан на их лицевые счета:

Допускается.

Банки оплачивают чеки клиента:

С его отдельного специального счёта.

Клиент банка может выписывать чеки:

На любую сумму в пределах средств, депонированных в банке.

Чек, платёж по которому совершается только в пользу лица, указанного в чеке, именуется:

Именным.

Банки осуществляют операции по счетам клиентов на основании:

Расчётных документов.

Чек, не содержащий указания на конкретное лицо, в пользу которого осуществляется платёж, именуется:

Предъявительским.

… чеки не подлежат передаче.

Именные.

В качестве расчётных документов, представляемых к зачёту взаимных требований, могут выступать:

Любые расчётные документы.

Чеки, передаваемые другому лицу путём простого вручения, именуются:

Предъявительскими.

Чек, платёж по которому совершается как в пользу лица, указанного в чеке, так и по его приказу другому лицу, именуется:

Ордерным.

Разрешение банка осуществить операцию с применением банковской пластиковой карточки, порождающее обязательство банка перечислить деньги по расчётному документу, составлен- ному с её помощью, называется:

Авторизацией.

Расчёты между банками на территории России осуществляются:

Через РКЦ Банка России, по корреспондентским счетам банков и на клиринговой основе.

Чеки, передаваемые путём оформления передаточной надписи (индоссамента), именуются:

Ордерными.

Деятельность коммерческого банка по обслуживанию пластиковых карточек называется:

Эквайрингом.

Расчёты между клиентами одного учреждения банка проводятся:

Списанием или зачислением средств по счетам клиентов, минуя корреспондентский счёт банка.

… пластиковая карточка даёт возможность её владельцу проводить расчёты денежными средствами банка, которые могут быть ему предоставлены в пределах определённого установлен- ного банком лимита.

Кредитная.

Расчёты путём зачёта взаимных требований между байками:

Допускаются без ограничений.

К формам безналичных расчётов не относятся:

Акции и облигации.

Установите соответствие обозначенных способов передачи чеков видам чеков.

Вид чека | Способ передачи чека |

1. Предъявительский | 1. Простая передача из рук в руки |

2. Именной | 2. Невозможность передачи |

3. Ордерный | 3. Оформление передаточной надписи |

Установите соответствие обозначенных характеристик конкретным формам безналичных расчётов.

Форма безналичных расчётов | Характеристика |

1. Платёжные поручения | 1. Наиболее распространённая форма безналичных расчётов в России |

2. Аккредитивы | 2. Предварительное депонирование плательщиком средств на счёте для оплаты продукции |

3. Инкассо | 3. Осуществление банком-эмитентом действий по получению от плательщика платежа |

4. Клиринг | 4. Перечисление сальдо встречных требований |

5. Чеки | 5. Именные, предъявительские, ордерные |

Установите соответствие обозначенных возможностей изменения условий аккредитивов конкретным видам аккредитивов.

Вид аккредитива | Возможности изменения условий аккредитивов |

1. Отзывной | 1. Банк-эмитент имеет право изменять или аннулировать условия аккредитива без предварительного согласования с поставщиком |

2. Безотзывной | 2. Аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт |

Установите соответствие обозначенных платежей по чеку видам чеков.

Вид чека | Платёж по чеку |

1. Предъявительский | 1. Платёж в пользу лица, предъявившего чек в банк |

2. Именной | 2. Платёж только в пользу лица, указанного в чеке |

3. Ордерный | 3. Платёж как в пользу лица, указанного в чеке, так и по его приказу другому лицу |

studfile.net

Корреспондентские счета банков открываются — КиберПедия

A. По указанию ЦБ РФ

B. По указанию муниципалитетов

C. На основе межбанковских соглашений

D. По указанию Министерства финансов РФ

148. Основную часть денежного оборота составляется … оборот

A. Наличный

B. Платежный

C. Неплатежный

D. Сезонный

Для расчетного обслуживания между банком и клиентом заключается

A. Кредитный договор

B. Договор приема денежных средств

C. Трастовый договор

D. Договор банковского счета

Безналичные расчеты проводятся

A. На основании расчетных документов установленной формы с соблюдением соответствующего документооборота

B. На основании расписок плательщика и получателя средств

C. В порядке, оговоренном плательщиком и получателем денежных средств

D. В порядке, который самостоятельно устанавливают коммерческие банки, плательщики и получатели средств.

151. Безналичный оборот охватывает … платежи

A. Только товарные

B. Товарные и нетоварные

C. Только нетоварные

D. Только финансовые

В безналичном денежном обороте, в сравнении с наличным оборотом, издержки обращения

A. Чрезвычайно велики

B. Отсутствуют совсем

C. Гораздо меньшие

D. Гораздо большие

В рыночной модели экономики эмиссию безналичных денег осуществляют

A. Государственные банки

B. Коммерческие банки

C. Хозяйствующие субъекты

D. РКЦ

Функция денег как средство обращения

A. Лежит в основе безналичного оборота

B. Не может использоваться в безналичном обороте

C. Используется в безналичном обороте периодически

D. Используется в безналичном обороте наряду с функцией меры стоимости

Ответы на тестовые задания по теме «Безналичный денежный оборот».

1. Ответы на закрытые тестовые задания

| 138-B | 139-A | 140-A | 141-D | 142-C | 143-B | 144-A | 145-A | 146-D | 147-C |

| 148-B | 149-D | 150-A | 151-B | 152-C | 153-B | 154-B |

2. Ответы на открытые тестовые задания. 120 – Скорость.

ТЕМА 6 Система безналичных расчетов

В настоящее время наиболее распространенной формой безналичных расчетов в России являются

A. Аккредитивы

B. Платежные требования

C. Платежные поручения

D. Чеки

156. … … основывается на приказе предприятия обслуживающему банку о перечислении определенной суммы со своего счета на счет получателя средств

157. Платежные поручения действительны в течение … дней.

Банком принимаются к исполнению платежные поручения от плательщиков только

A. При наличии разрешения на платеж от территориального управления Банка России

B. При наличии средств на счете плательщика

C. В том случае , если плательщик – коммерческая организация

D. В том случае, если плательщик и получатель средств обслуживающиеся в данном банке.

В зависимости от договоренности сторон сделки платежные поручения могут быть

A. Отзывными и безотзывными

B. Покрытыми и непокрытыми

C. Именными и ордерными

D. Срочными, досрочными и отсроченными

Срочные платежные поручения могут использоваться

A. При авансовых платежах, отгрузке товаров и частичных платежах при крупных сделках

B. Только при авансовых платежах

C. Только при отгрузке товара

D. Только при частичных платежах при крупных сделках

161. … форма расчетов представляет собой банковскую операцию, посредством которой банк-эмитент по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа

A. Инкассовая

B. Аккредитивная

C. Чековая

D. Вексельная

Недостатком аккредитивной формы расчетов является

A. Быстрота и простота проведения расчетной операции

B. Замедление товарооборота, отвлечение средств покупателя из хозяйствующего оборота на срок действия аккредитива

C. Отсутствие для поставщика гарантии оплаты покупателем поставленной ему продукции

D. Необходимость получения специального разрешения Банка России на право проведения расчетов аккредитивом

163. … — это письменное поручение одного кредитного учреждения другому о выплате определенной суммы физическому или юридическому лицу при выполнении указанных в поручении условий.

Аккредитив, отзываемый в исполняющем банке путем предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента, называется

A. Покрытым

B. Коммерческим

C. Некоммерческим

D. Непокрытым

cyberpedia.su

14.Межбанковские расчеты, кредиты и депозиты. Корреспондентские счета, открываемые банками.

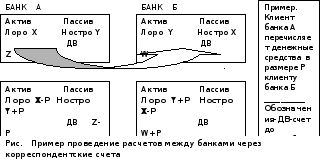

Межбанковские расчеты — это расчеты, которые осуществляются между банками на основе корреспондентских отношений, то есть договорными отношения между банками об осуществлении платежей и расчетов одним из них по поручению и за счет другого.

Межбанковские расчеты возникают в том случае, когда плательщик и получатель средств имеют счета в разных банках, а также при взаимном кредитовании банков.

Существуют два варианта организации межбанковских расчетов с помощью корреспондентских счетов:

1)централизованный – расчеты между банками проводятся через их корреспондентские счета, открываемые в ЦБР;

РКЦ — это структурное подразделение ЦБ, осуществляет банк. операции с денежными средствами КБ.

Каждому банку в РКЦ открывается корсчет на основании: заявления на открытие сета; нотариально заверенной копии учредит. документов; нотариально заверенной карточки с образцами подписей и оттиском печати.

Если банки обслуживаются одним РКЦ, то все операции по расчетам осуществляются по их корсчетам в РКЦ. Если банки обслуживаются в разных РКЦ, то м/д РКЦ расчеты проводятся по системе межфилиальных оборотов. Информация об изменении средств на корсчетах передается с помощью авизо (если платежных и расчетных документов много – оформляется сводное авизо). Авизо м.б. дебетовое (о списании средств) и кредитовое (о зачислении средств)

2)децентрализованный – основан на корреспондентских отношениях банков друг с другом.

Кор. отношения оформляются кор. договором. Их цель — осуществление платежей и расчетов банками по поручению друг друга. открываются 2 вида корсчетов:

-Счет лоро — «Ваш счет у нас», счет, открываемый банком своему банку-корреспонденту, на котором отражаются все операции, проводимые по его поручению.

-NOSTRO — наш счет у вас.

Они являются зеркальным отражение друг друга. Loro главный счет, сначала все изменения идут по нему. Далее эти изменения будут переданы в виде авизо на сч. Nostro. Принцип кор. отношений — это взаимозачеты, т.е. клиринг. В кор. договоре указывается дата валютирования, т.е. дата с момента которой проведенная ранее сумма может использоваться. (сейчас все больше и больше используется в тот же день).

Для открытия корсчетов банки предоставляют следующие документы:

• заявление на открытие

• нотариально заверенные учредительные документы

• нотариально заверенные карточки с образцами подписей и печати

• нотариально заверенная копия лицензии ЦБ

• справки о постановке на учет в 4 фонда + в налоговых органах.

Корреспондентский счет- счет, на основании заключенного договора о корреспондентских отношениях отражает расчеты, произведенные одним банком по поручению и за счет другого кредитного учреждения.

Платежи производятся путем уменьшение средств на счете ЛОРО в банке плательщика и увеличения счета НОСТРО в банке получателя

3)Децентрализованные расчеты (через клиринговые учреждения)

Клир. учреждения –это юр. лицо, заявившее себя в качестве центра взаимных расчетов, которому на основании лицензии ЦБ предоставляется право осуществлять расчетные операции и ограниченный круг банковских операций, поддерживающих выполнение клиринга.

Возможны 2 варианта клиринга:

1) без предварительного депонирования, когда на начало опер. дня банки не депонируют на своем условном счете средства для проведения операций .

2) с предварительным депонированием, когда на начало опер. дня банк должен перевести сумму равную возможной задолженности на конец опер. дня.

Межбанковский кредит — кредит, предоставляемый одним банком другому. Основным кредитором на рынке является Центральный Банк. Коммерческие банки выступают в роли заемщиков и кредиторов других коммерческих банков. Обычно заимствование средств осуществляется на основе разовых кредитных договоров или посредством размещения депозитов в других банках.

Возможность дать межбанковский кредит позволяет банкам наиболее рационально использовать свои средства — отдать в долг, обычно под небольшой процент, те средства, которые в данный момент оказались невостребованными.

Кроме того, рынок межбанковских кредитов позволяет проводить спекулятивные операции, когда денежные средства берутся по меньшей ставке, чем отдаются.

Цель межбанковского кредита для заемщика — получить ресурсы для последующего предоставления ссуды своему клиенту.

Цель межбанковского кредита для кредитора — разместить на определенный срок временно свободные ресурсы.

Для участия в межбанковском рынке банки открывают друг на друга кредитные линии. Для этого они обмениваются уставными документами, заключают соглашения и устанавливают друг для друга лимиты — пределы кредитования.

В основном существует два вида межбанковских кредитов:

1) Кредит овернайт – данный кредит выдаётся сроком на один день, естественно за определённый процент. То есть кредитополучатель обязан вернуть данный кредит на следующий рабочий день за днём взятия. При данном кредите действие договора составляет один банковский рабочий день. Процентная ставка у данного кредита достаточно высокая, но он пользуется достаточным спросом среди банков, также как и следующий вид межбанковского кредита;

2) Ломбардный кредит – кредит, срок которого составляет тридцать дней включительно. По истечению тридцати дней кредитополучатель обязан вернуть всю сумму кредита и проценты по нему. Процентная ставка и для этого кредита достаточно высока, но его вполне можно назвать востребованным.

Межбанковские депозиты — договоры, являющиеся предметом торговли между контрагентами, документирующие право на получение оговоренной суммы и процентов в определенный момент времени и обязанности погашения этого номинала и процентной выплаты в оговоренный в договоре срок. Размер процентной выплаты в каждый момент времени определяется продолжительностью процентного периода, а также размером номинальной процентной ставки на процентный период.

Межбанковские депозиты — это необеспеченные, необращающиеся кредиты с фиксированной ставкой, предоставляемые финансовыми институтами друг другу через внебиржевой рынок.

Межбанковские депозиты предоставляются в пределах корреспондентских отношений между банками. Временно свободные средства в банке возникают из-за отсутствия необходимого спроса на кредитном рынке или невыгодность размещения кредитных ресурсов среди клиентов. Часто межбанковские депозиты играют роль инструмента налаживания более тесных и доверчивых корреспондентских отношений между банками.

Иногда банки используют в своей деятельности, так называемые гарантийные депозиты. Они открываются по требованию банка-кредитора в случае, когда у него существуют сомнения относительно обесценения активов, переданных банковые в обеспечение предоставленного кредита, или есть риск неплатежеспособности клиента-заемщика. Особенностью гарантийных депозитов является то, что инициатором их создания выступает сам банк, а не депонент.

studfile.net

Порядок установления корреспондентских отношений между банками и открытие корреспондентского счета в банке-корреспонденте

Процесс установления корреспондентских отношений разбивается на 3 стадии:

1) выбор банка-корреспондента;

2) подготовка необходимых для открытия корреспондентского счета документов;

3) разработка и подписание корреспондентского договора.

Выбор корреспондента начинается с анализа потоков платежей клиентов и выявления куда эти платежи будут направляться.

Учет встречных потоков платежей необходим для оперативного поддержания остатка открываемого корреспондентского счета и для создания благоприятных условий проведения взаимозачетов межбанковских обязательств.

Вторая стадия установления корреспондентских отношений заключается в обмене банковскими документами. На этом этапе производится предварительная оценка степени риска размещения средств на счете в банке-корреспонденте на основе банковских данных партера. Данная процедура включает в себя проверку соответствия показателей ликвидности баланса на последующую отчетную дату нормативным требованиям, установленными БР.

Завершающей стадией установления корреспондентских отношений является подписание корреспондентского договора.

Для открытия корреспондентского счета каждый КБ представляет следующие документы:

· заявление на открытие корреспондентского счета;

· нотариально заверенную копию лицензии на осуществление банковских операций;

· нотариально заверенные копии учредительных документов;

· письмо территориального учреждения БР с подтверждением кандидатур руководителя и главного бухгалтера КО;

· свидетельство о постановке на учет в налоговом органе;

· карточку с образцами подписей и оттиском печати банка.

Порядок проведения расчётных операций по счетам «ЛОРО» и «НОСТРО»

Корреспондентский счет, открываемый банком-корреспондентом банку-респонденту, называется ЛОРО счет № 30109 (у нас).

Корреспондентский счет, открываемый в банке-респонденте, называется НОСТРО счет № 30110 (в другом банке).

Взаимоотношения между банками при осуществлении расчетных операций по корреспондентским счетам регулируются законодательством и договором корреспондентского счета, заключенным между сторонами.

Согласно Положению БР «О безналичных расчетах»расчетные операции осуществляются при условии обеспечения ежедневного равенства остатков денежных средств по корреспондентскому счету по балансу кредитной организации, открывшей корреспондентский счет в другой кредитной организации (далее — банк-респондент), и по балансу кредитной организации, в которой открыт корреспондентский счет указанной кредитной организации (далее — банк-корреспондент).

При осуществлении расчетных операций по корреспондентским счетам «ЛОРО», «НОСТРО» банком-отправителем платежа или банком-исполнителем платежа может быть, как банк-респондент, так и банк-корреспондент. При проведении операций банком-корреспондентом по корреспондентскому счету «ЛОРО» по зачислению или списанию денежных средств по предъявленным инкассовым поручениям или платежным требованиям, выдачи банком-корреспондентом банку-респонденту денежной наличности дата поступления платежа указывается в реестре предстоящих платежей, форма и способ передачи (в электронном виде или на бумажном носителе) которого устанавливается банком-корреспондентом и банком-респондентом в договоре счета.

Операции по списанию денежных средств с корреспондентского счета ЛОРО осуществляются банком-корреспондентом по платежному поручению банка-респондента при условии достаточности средств на его счете. Списание денежных средств без согласия банка-респондента производится в случаях, предусмотренных законодательством или Договором.

Подтверждением совершения операции списания или зачисления денежных средств по счету в другой кредитной организации является выписка из этих счетов, направленная банком-исполнителем банку-отправителю.

studopedia.net

ТЕМА 3. ОСНОВЫ КОРРЕСПОНДЕНТСКИХ ОТНОШЕНИЙ БАНКОВ

1.Понятие и виды корреспондентских отношений. Корреспондентский счет и его разновидности.

Осуществление безналичных расчетов в хозяйстве между поставщиками и потребителями продукции порождает взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег. Такие расчеты в настоящее время осуществляются через корреспондентские счета, открывающиеся на балансе каждого банка.

Корреспондентские отношения — это договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого. Эти отношения могут возникать между кредитными институтами, находящимися как внутри страны, так и за ее пределами. В современных условиях каждый банк связан корреспондентскими узами не с одним, а с десятками, а иногда и тысячами банков. Банки, устанавливающие такие отношения, называются банкамикорреспондентами.

Классифицировать эти отношения можно по ряду критериев: по географической ориентации, по видам операций, по характеру отношений, по степени их добровольности и др.

По географической ориентации они подразделяются на внутренние

(расчеты в пределах страны, присутствие на национальных денежных и валютных рынках, рынках капитала) и международные (международные расчеты, присутствие на мировых денежных и валютных рынках, рынках капитала).

По виду операций возможна следующая классификация: обслуживание клиентов и собственные межбанковские операции.

Обслуживание клиентов- операции по коммерческим сделкам клиентов и оказанию им трастовых услуг: платежи на основе различных форм расчетов (дебетовых и кредитовых переводов, аккредитива, инкассо), операции с ценными бумагами, предоставление гарантий и т.д.

Собственные межбанковские операции включают предоставление и получение кредитов, депозитов, покупку и продажу валют, ценных бумаг и др.

Существуют два вида корреспондентских отношений банков: с взаимным открытием корреспондентских счетов и без открытия таковых. Корреспондентский счет — счет, на котором отражаются, расчеты, произведенные одним кредитным учреждением по поручению и за счет другого кредитного учреждения на основе заключенного корреспондентского договора.

Отношения с открытием счета осуществляются или на взаимной основе (друг у друга), или в одностороннем порядке (только у одного из партнеров, как правило, у крупного банка). Выбор в пользу взаимных или односторонних корреспондентских отношений зависит от разных факторов: взаимных потоков платежей, цены и спроса на рынке кредитных ресурсов, возможности участия в торгах на региональных валютных биржах, а также возможности оперативного отзыва находящихся на корреспондентских счетах средств.

Отношения между корреспондентами без открытия счета образуются, когда взаимные расчеты осуществляются по счетам, открытым в третьем кредитном учреждении. Частный случай такой структуры договорных связей – расчеты по корреспондентским счетам, открытым в подразделениях Банка России. Однако они могут проводиться и по счетам, открытым в каком-нибудь коммерческом банке, обычно являющемся крупным центром межбанковских расчетов, через клиринговые центры.

По степени добровольности установления отношений счета бывают обязательными и добровольными. Так, обязательным является открытие банками России корреспондентского счета в расчетном подразделении Банка России, а также открытие счета в уполномоченном банке для международных расчетов.

Корреспондентские отношения могут существовать между различными типами кредитных учреждений, в том числе банками из разных стран: между разными независимыми коммерческими банками; между коммерческими банками и центральным банком данной страны или других стран; между центральными банками суверенных государств.

Указанные отношения могут также иметь место между коммерческими банками и специальными межбанковскими организациями типа клиринговых (расчетных) палат.

Классической формой корреспондентских отношений служат отношения между разными коммерческими банками.

Главной операцией крупных коммерческих банков-корреспондентов является клиринг (взаимный зачет) чеков и других расчетно-платежных документов. По мере развития банковской системы и возрастания значения депозитов банки-корреспонденты стали оказывать друг другу и иные услуги. Например, крупные банки предлагают мелким банкам услуги по управлению активами, предоставляют им кредиты для пополнения резервов. Мелкие банки также получают от своих банков-корреспондентов консультации по инвестиционным и правовым вопросам, информацию об оценке кредитоспособности коммерческих заемщиков, содействие в подборе кадров и помощь в международных операциях. Наконец, банки-корреспонденты могут выдавать друг другу ссуды, а также сотрудничать в выдаче крупных ссуд ценным клиентам.

Обычно небольшие банки открывают корреспондентские счета в более крупных банковских учреждениях. Последние конкурируют между собой за открытие у них межбанковских депозитов со стороны более мелких банков, так как эти депозиты снабжают крупные банки денежными ресурсами, необходимыми для инвестирования. Крупные банки также могут устанавливать между собой подобные отношения, открывая друг у друга депозитные счета. Развитие корреспондентских связей дает банку ряд преимуществ, сходных с открытием новых отделений банка. Но при этом банк сохраняет свою

юридическую самостоятельность и контроль над проводимыми операциями. При установлении корреспондентских отношений, особенно с

зарубежными банками, обеими сторонами уделяется большое внимание состоятельности и надежности банков-партнеров. К письму с просьбой об открытии счета прилагаются все необходимые документы: отчет о деятельности банка, его устав и лицензия на проведение тех или иных операций.

Корреспондентские отношения оформляются обменными письмами или заключением специального корреспондентского договора (соглашения), в которых предусматриваются порядок и условия выполнения соответствующих банковских операций. Различаются корреспондентские договоры срочные (с правом продления) и бессрочные.

При заключении корреспондентского договора определяются валюта расчетов, счета для проведения платежей, правила перевода остатка средств в третьи страны, порядок пополнения счета, размер комиссионного вознаграждения и другие условия. После заключения корреспондентского договора кредитные учреждения обмениваются образцами подписей должностных лиц, телеграфным (электронным) ключом, который применяется для удостоверения подлинности выставленных банками платежных поручений, тарифами комиссионного вознаграждения и другими документами. Кредитные институты, установившие между собой корреспондентские отношения, называют друг друга корреспондентами.

Открываемые после заключения договоров корреспондентские счета подразделяются на несколько видов:

•счета НОСТРО – текущие счета на имя банка – распорядителя счета, называемого банком-респондентом, в банке-корреспонденте, отражаемые в активе баланса первого;

•счета ЛОРО – текущие счета, открываемые банком-корреспондентом коммерческому банку-респонденту, отражаемые у него в пассиве баланса;

•счета ВОСТРО – счета иностранных банков в банке-резиденте в местной

валюте или в валюте третьей страны.

Таким образом, банк-корреспондент – банк, открывший корреспондентский счет (пассивный счет ЛОРО) другому банку (банкуреспонденту). Он выполняет по этому счету операции в соответствии с действующим законодательством и договором. Банк-респондент – банк, открывший корреспондентский счет (активный счет НОСТРО) в другом банке и являющийся его распорядителем.

Счета НОСТРО в одно банке являются счетами ЛОРО у его банковкорреспондентов и наоборот. Счета ВОСТРО – те же счета ЛОРО, относящиеся к иностранным банкам-корреспондентам.

Записи по счетам ЛОРО являются решающими для обеспечения своевременности платежей, начисления процентов. Операции по счетам НОСТРО проводятся по методу зеркальной бухгалтерии. В процессе записей по счетам учитываются сроки валютирования, которые устанавливаются на основе приказов по банку.

Дата валютирования — дата, по наступлении которой дебетовая или кредитовая проводка становится реальной, а проведенная сумма поступает в распоряжение клиента или самого банка. Сдвиг даты валютирования по сравнению с датой внесения записи проводки по счету может быть обусловлен, например, необходимостью взыскания полученного на счет эквивалента с плательщиков и обслуживающих их банков (для чего требуется время, вызывающее этот сдвиг) и другими причинами.

В практике корреспондентские счета открываются преимущественно теми банками, которые активно осуществляют переводные, аккредитивные, инкассовые и другие операции по расчетам за товары и услуги.

Платежи по корреспондентским счетам могут осуществляться в пределах остатка денежных средств на счете либо с превышением этого остатка за счет предоставленного по счету кредита (овердрафта), что, как правило, оговаривается в заключенном договоре. Важно своевременно «подпитывать» указанные активы.

studfile.net