Кредитные карты — оформить и получить банковскую кредитную карту по онлайн заявке в Россельхозбанке с условиями на 2020 год

А

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

ССамарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

ЯрославскийА

Адыгейский

Алтайский

Амурский

Архангельский

Б

Башкирский

Белгородский

Брянский

Бурятский

В

Владимирский

Волгоградский

Воронежский

Д

Дагестанский

И

Ивановский

Ингушский

Иркутский

К

Кабардино-Балкарский

Калининградский

Калужский

Камчатский

Кемеровский

Кировский

Коми

Костромской

Краснодарский

Красноярский

Курский

Л

Липецкий

М

Марийский

Мордовский

Московский ЦРМБ

Московский Центр корпоративного бизнеса

Н

Нижегородский

Новгородский

Новосибирский

О

Омский

Оренбургский

Орловский

П

Пензенский

Пермский

Приморский

Псковский

Р

Ростовский

Рязанский

С

Самарский

Санкт-Петербургский

Саратовский

Сахалинский

Свердловский

Смоленский

Ставропольский

Т

Тамбовский

Татарстанский

Тверской

Томский

Тувинский

Тульский

Тюменский

У

Удмуртский

Ульяновский

Х

Хабаровский

Ч

Челябинский

Чеченский

Читинский

Чувашский

Я

Якутский

Ярославский

МКБ – мечта, которая будет! Кредиты на любые цели, ипотека, карты, вклады

Авиамоторная

Автозаводская

Академическая

Академическая

Алтуфьево

Бабушкинская

Багратионовская

Балтийская

Бауманская

Беляево

Борисово

Боровское шоссе

Братиславская

Бульвар Адмирала Ушакова

Бульвар Дмитрия Донского

Бульвар Рокоссовского

Бунинская Аллея

Варшавская

ВДНХ

Водники

Войковская

Геологическая

Депо

Динамо

Долгопрудная

Достоевская

Жулебино

Зорге

Зябликово

Измайловская

Кантемировская

Каховская

Коломенская

Комендантский проспект

Косино

Котельники

Красногвардейская

Красногорская

Красносельская

Крылатское

Кубанская

Кузьминки

Ленинский проспект

Лермонтовский проспект

Лобня

Ломоносовский проспект

Люблино

Марксистская

Марьино

Медведково

Митино

Молодежная

Новогиреево

Новодачная

Новокосино

Новопеределкино

Новые Черемушки

Одинцово

Окружная

Окская

Октябрьское Поле

Отрадное

Панфиловская

Перово

Петровско-Разумовская

Площадь 1905 года

Подольск

Полежаевская

Преображенская площадь

Проспект Большевиков

Проспект Космонавтов

Проспект Мира

Профсоюзная

Пятницкое шоссе

Рабочий Поселок

Речной вокзал

Рижская

Рязанский проспект

Савеловская

Саларьево

Севастопольская

Семеновская

Сокол

Солнцево

Сретенский бульвар

Стрешнево

Строгино

Сухаревская

Сходненская

Таганская

Тимирязевская

Трубная

Тургеневская

Улица 1905 года

Улица Академика Янгеля

Улица Горчакова

Улица Дмитриевского

Улица Старокачаловская

Университет

Уралмаш

Уральская

Филатов Луг

Фонвизинская

Хорошево

Хорошевская

Царицыно

Цветной бульвар

Чистые пруды

Шипиловская

Шоссе Энтузиастов

Юго-Западная

Южная

Ясенево

«115 дней без процентов» Mastercard

ИНФОРМАЦИЯ О БАНКЕ:

Полное наименование: Акционерное общество «Всероссийский банк развития регионов»

Сокращенное наименование: Банк «ВБРР» (АО)

Почтовый адрес: 129594 Москва, Сущевский вал, д. 65, кор.1

65, кор.1

Официальный сайт: www.vbrr.ru

Генеральная лицензия Банка России: № 3287 от 06.09.2013

Регистрационный номер Банка России: 3287

Основной государственный регистрационный номер (ОГРН): 1027739186914

Контактный телефон: (495) 933-03-43

Официальный сайт в сети Интернет: www.vbrr.ru

ВИДЫ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА, ПРЕДОСТАВЛЯЕМОГО БАНКОМ:

Нецелевой потребительский кредит, предоставляемый в рамках кредитного продукта «Кредитная карта с льготным периодом кредитования 115 дней», эмитированной Банком «ВБРР» (АО)

СРОК РАССМОТРЕНИЯ КРЕДИТНОЙ ЗАЯВКИ И ПРИНЯТИЯ БАНКОМ РЕШЕНИЯ:

Банк рассматривает кредитную заявку и принимает решение о возможности предоставления потребительского кредита до 3 (Трех) рабочих дней со дня получения от заемщика кредитной заявки и документов, необходимых для рассмотрения кредитной заявки.

СПОСОБЫ ПРЕДОСТАВЛЕНИЯ КРЕДИТА:

Кредит предоставляется банком заемщику путем безналичного перечисления суммы кредита на счет банковской карты.

ПЕРИОДИЧНОСТЬ ПЛАТЕЖЕЙ ПРИ ВОЗВРАТЕ КРЕДИТА, УПЛАТЕ ПРОЦЕНТОВ:

| ПОГАШЕНИЕ ОСНОВНОГО ДОЛГА | Списание денежных средств в погашение кредита осуществляется по факту поступления денежных средств на счет банковской карты, но не позднее 25 числа месяца, следующего за месяцем использования кредита в размере не менее 5% ссудной задолженности, зафиксированной на конец месяца возникновения задолженности |

| УПЛАТА ПРОЦЕНТОВ | Уплата процентов производится не позднее 25 числа месяца, следующего за месяцем начисления процентов |

| ЛЬГОТНЫЙ ПЕРИОД КРЕДИТОВАНИЯ |

Льготный период – интервал времени, при исполнении в течение которого заемщиком своих кредитных обязательств, обеспечивает заемщику освобождение от уплаты процентов по операциям, на которые этот период распространяется. Льготный период кредитования действует до 115 календарных дней в том случае, когда заемщик не позднее 25 числа месяца, следующего за месяцем использования кредита, осуществляет погашение минимального платежа, зафиксированной на конец месяца использования кредитом |

СПОСОБЫ ВОЗВРАТА ЗАЕМЩИКОМ КРЕДИТА И УПЛАТЫ ПРОЦЕНТОВ:

Возврат кредита осуществляется посредством внесения денежных средств на счет карты с льготным периодом кредитования любым из следующих способов:

- путем внесения наличных денежных средств через кассу Банка «ВБРР» (АО) (бесплатно)

- путем внесения наличных денежных средств через банкоматы банка, имеющие функцию cash-in

- путем безналичного перечисления денежных средств из другого банка.

СРОКИ, В ТЕЧЕНИЕ КОТОРЫХ ЗАЕМЩИК ВПРАВЕ ОТКАЗАТЬСЯ ОТ ПОЛУЧЕНИЯ КРЕДИТА:

Заемщик вправе отказаться от получения кредита до даты зачисления банком суммы кредита на счет банковской карты.

СПОСОБЫ ОБЕСПЕЧЕНИЯ ПО ДОГОВОРУ КРЕДИТА:

Кредит предоставляется заемщику без обеспечения.

ИНФОРМАЦИЯ ОБ ИНЫХ ДОГОВОРАХ, КОТОРЫЕ ЗАЕМЩИК ОБЯЗАН ЗАКЛЮЧИТЬ:

В целях использования и обслуживания кредита заемщик обязан заключить с банком договор на открытие счета, выпуск и обслуживание банковских карт (далее – Договор банковского счета).

ОТВЕТСТВЕННОСТЬ ЗАЕМЩИКА ЗА НЕНАДЛЕЖАЩЕЕ ИСПОЛНЕНИЕ ДОГОВОРА КРЕДИТА:

При неисполнении обязательств по погашению кредита и/или уплате начисленных процентов в сроки, определенные общими условиями Договора предоставления карты с льготным периодом кредитования, банк вправе начислить неустойку в размере 20% годовых.

ИНФОРМАЦИЯ О ВОЗМОЖНОСТИ ЗАПРЕТА УСТУПКИ БАНКОМ ТРЕТЬИМ ЛИЦАМ ПРАВ ПО ДОГОВОРУ ПРЕДОСТАВЛЕНИЯ КАРТЫ С ЛЬГОТНЫМ ПЕРИОДОМ КРЕДИТОВАНИЯ:

Заемщик может установить запрет уступки банком прав (требований) по Договору третьим лицам путем проставления соответствующей отметки в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

ПОДСУДНОСТЬ СПОРОВ ПО ИСКАМ КРЕДИТОРА ЗАЕМЩИКУ:

Условие подсудности рассмотрения споров согласовывается сторонами в Индивидуальных условиях Договора предоставления карты с льготным периодом кредитования.

Виды и иные платежи по кредитным картам — указаны в Тарифах

Кредитная карта «115 дней» с беспроцентным периодом до 115 дней

Физическое лицо:

- Заполненное Заявление1 на получение кредитной карты.

- Оригинал и копии всех страниц паспорта.

- Для клиентов, подтверждающих свой доход справкой о доходах:

- справка о доходах с последнего места работы (по форме 2-НДФЛ или в свободной форме) за последние 3 месяца2;

- второй документ на выбор: водительское удостоверение, заграничный паспорт, страховое свидетельство Государственного пенсионного страхования РФ, ИНН физического лица, страховое свидетельство Государственного обязательного медицинского страхования, свидетельство о регистрации транспортного средства, военный билет, действующий вид на жительство в РФ (с фото), действующее разрешение на работу в РФ (с фото).

- Для зарплатных клиентов3 не требуется подтверждение занятости и дохода4.

Окончательное решение о предоставлении кредита принимается Банком после рассмотрения полного комплекта документов, предоставленного клиентом. Для принятия решения Банк вправе запросить дополнительную информацию, а также документы, необходимые для подтверждения полученной информации. Банк оставляет за собой право проверить любыми законными способами сведения, содержащиеся в анкете. Банк также оставляет за собой право отказать в предоставлении кредита без объяснения причин отказа.

После принятия положительного решения по Заявлению на получение кредитной банковской карты Банк Договор о выпуске и использовании кредитной банковской карты считается заключенным, Банк открывает счет и выпускает карту. Неотъемлемой частью этого Договора считаются также «Общие условия договора о выпуске и использовании кредитной банковской карты АО ЮниКредит Банка» и «Тариф комиссионного вознаграждения за выполнение поручений физических лиц — клиентов Банка».

Кредитный лимит предоставляется Банком после подписания Соглашения о Лимите, состоящего из Индивидуальных условий Договора потребительского кредита и Общих условий договора о выпуске и использования банковской карты ЗАО ЮниКредит Банк. Индивидуальные условия могут быть получены в течение 182 календарных дней после даты заключения Договора. Индивидуальные условия могут быть подписаны в течение 5 календарных дней после их получения.

Соглашение о Лимите с даты его подписания Заемщиком становится неотъемлемой частью Договора5.

Кредитная карта выдается после заключения Соглашения о лимите.

Срок рассмотрения заявления на кредитную карту составляет до 3-х рабочих дней с момента подачи полного комплекта документов Заемщиком. Срок выпуска и доставки карты в офис Банка составляет до 5 рабочих дней.

1 Заявление действительно в течение 30 дней с момента подписания заемщиком.

2 В качестве дохода Банк также может рассмотреть регулярные дополнительные доходы от работы по совместительству, подтвержденные документально. Дата выдачи документа, подтверждающего доход — не более 1 месяца назад от даты подачи Заявления в Банк. Требования к оформлению справки в свободной форме можно узнать в разделе «Вопрос-ответ».

Дата выдачи документа, подтверждающего доход — не более 1 месяца назад от даты подачи Заявления в Банк. Требования к оформлению справки в свободной форме можно узнать в разделе «Вопрос-ответ».

3 Зарплатные клиенты Банка — сотрудники компаний/организаций, обслуживающихся в Банке по «Договору на оказание дополнительных услуг по расчетному обслуживанию» или «Договору на оказание дополнительных услуг по расчетному обслуживанию с использованием специального счета», и произведено хотя бы одно перечисление на счет в каждом месяце за последние три месяца с признаком поступления заработной платы.

4 Банк вправе запросить дополнительные документы, включая справку о доходах для принятия решения.

5 Все споры, которые могут возникнуть между Сторонами в связи с Договором, разрешаются путем переговоров. В случае, если Стороны не придут к взаимному согласию, возникшие споры подлежат рассмотрению в соответствии с материальным и процессуальным правом Российской Федерации в суде общей юрисдикции:

— по искам Заемщика к Банку — в суде, определяемом Заемщиком на основании Закона Российской Федерации «О защите прав потребителей»;

— по искам Банка к Заемщику — в суде общей юрисдикции по месту жительства ответчика.

8 правил для владельцев кредитных карт. Как правильно управлять долгами? :: Новости :: РБК Инвестиции

Мы давно привыкли пользоваться кредитками. Их легко получить, ими удобно пользоваться. Но с ними и легко угодить в «долговую яму». Рассказываем, как избежать проблем с кредитными картами

Фото: Sean MacEntee/Flickr

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

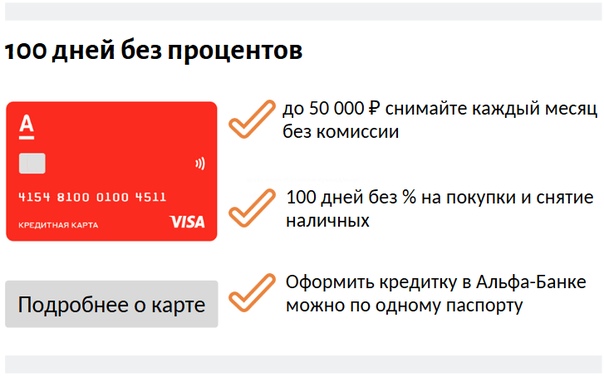

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.

100 дней

Условия программы кредитования

| Открытие карты Mastercard World 100 дней | Бесплатно |

| Льготный период | до 100 дней* |

| Процентная ставка за пользование, годовых | 48% |

| Минимальное ежемесячное погашение 5% от остатка задолженности ** | 5% от остатка задолженности ** |

| Комиссия за снятие наличных | 3% + 15 грн |

| Дата погашения ежемесячного платежа | до 20 числа каждого месяца |

| Погашение кредитной карты | Бесплатно |

| Мобильный банкинг | Бесплатно |

| Райффайзен Онлайн | Бесплатно |

| Участие в Программе | Программа вознаграждений Mastercard / Больше Mastercard |

*Льготный период применяется к безналичным операциям оплаты товаров/работ/услуг в торговой сети и/или сети Интернет с использованием платежной карты. Под льготным периодом понимается период времени, который начинается с даты пользования кредитом (первой, проведенной в Льготном периоде операции оплаты стоимости товаров / услуг с использованием платежной карты за счет кредита при условии, что на дату осуществления такой операции отсутствует задолженность по кредиту; в случае наличия задолженности по кредиту, для начала Льготного периода она должна быть уплачена клиентом в полном объеме) и заканчивается через сто календарных дней включительно. Для всех расходных операций оплаты стоимости товаров/услуг с использованием платежной карты, осуществленных после первой такой операции в Льготном периоде, Льготный период заканчивается в дату окончания Льготного периода для первой такой операции в этом Льготном периоде. Льготный период применяется (проценты за пользование Кредитом не начисляются на протяжении этого периода) при условии погашения использованной суммы лимита до окончания Льготного периода и своевременного погашения минимальных ежемесячных платежей на протяжении этого Льготного периода.

Под льготным периодом понимается период времени, который начинается с даты пользования кредитом (первой, проведенной в Льготном периоде операции оплаты стоимости товаров / услуг с использованием платежной карты за счет кредита при условии, что на дату осуществления такой операции отсутствует задолженность по кредиту; в случае наличия задолженности по кредиту, для начала Льготного периода она должна быть уплачена клиентом в полном объеме) и заканчивается через сто календарных дней включительно. Для всех расходных операций оплаты стоимости товаров/услуг с использованием платежной карты, осуществленных после первой такой операции в Льготном периоде, Льготный период заканчивается в дату окончания Льготного периода для первой такой операции в этом Льготном периоде. Льготный период применяется (проценты за пользование Кредитом не начисляются на протяжении этого периода) при условии погашения использованной суммы лимита до окончания Льготного периода и своевременного погашения минимальных ежемесячных платежей на протяжении этого Льготного периода.

Например,

— дата покупки — 26.06;

— дата ближайшего расчета процентов — 25.07, следующие даты расчета процентов — 25.08 и 25.09;

— даты погашения минимальных ежемесячных платежей (5%) — 20-е числа: до 20.08; 20.09;

— полное погашение — до 03.10;

— срок действия льготного периода — с 26.06 по 03.10.2019 (100 дней).

** 5 (пять)% от остатка задолженности. Сумма минимального ежемесячного платежа выставляется для погашения каждый месяц в дату расчета процентов и должна быть погашена до 20 числа следующего месяца.

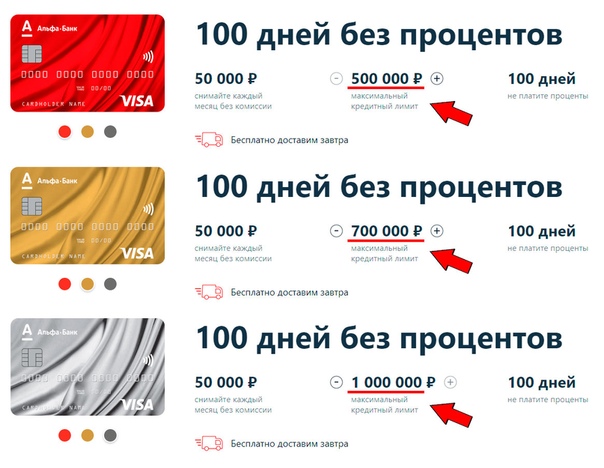

ФАС сделала предупреждение «Альфа-Банку» по карте «100 дней без процентов»

По информации ФАС, в антимонопольное ведомство поступили материалы мегарегулятора, в которых Центробанк сообщил о возможном нарушении «Альфа-Банком» закона о защите конкуренции.

Проверка ФАС показала, что у финорганизации нет единого подхода к раскрытию сведений об отдельных условиях беспроцентного периода спорного продукта. Так, «Альфа-Банк» делал акцент на необходимости погасить всю задолженность за 100 дней льготного периода в качестве ключевого требования. Исполнение этого условия должно было позволить потребителю использовать заемные средства без процентов. «При этом банк не раскрывал в полной мере условия о необходимости своевременного внесения минимальных платежей, а также негативные последствия соответствующей просрочки», – сообщается в материалах ФАС.

Так, «Альфа-Банк» делал акцент на необходимости погасить всю задолженность за 100 дней льготного периода в качестве ключевого требования. Исполнение этого условия должно было позволить потребителю использовать заемные средства без процентов. «При этом банк не раскрывал в полной мере условия о необходимости своевременного внесения минимальных платежей, а также негативные последствия соответствующей просрочки», – сообщается в материалах ФАС.

В ведомстве решили, что такой подход мог привести к дезинформации клиента. Потребитель мог решить, что несвоевременное внесение минимальных платежей приведет только к прекращению беспроцентного периода. В действительности это влекло за собой и начисления процентов за пользование кредитными средствами с первого дня беспроцентного периода.

Банк разместил эту информацию на сайте и в типовых договорах на выдачу карты.

У ФАС возникли претензии к информированию о стоимости годового обслуживания данной карты. Ведомство сообщает, что сведения о минимальной плате на сайте «Альфа-Банка» не соответствуют тарифам в отношении новых клиентов, оформляющих такие карты.

Согласно сделанному ФАС предупреждению, в течение 30 дней (начиная с 7 мая) «Альфа-Банк» должен «привести к единообразию» данные по условиям использования кредитной карты «100 дней без процентов», в том числе внести изменения в договоры. Финорганизация обязана сообщить клиентам, получившим карту ранее, об условиях использования беспроцентного периода и годовой оплаты.

В случае неисполнения предупреждения в срок ФАС рассмотрит вопрос о возбуждении дела о нарушении антимонопольного законодательства.

Фото: Михаил Воскресенский, «РИА Новости»

Что такое льготный период для кредитной карты? Секрет избегания интереса

У нас есть секрет — секрет, о котором эмитенты кредитных карт не хотят, чтобы вы знали…

Если вы оплачиваете счет полностью каждый месяц, вам никогда не придется платить проценты за покупки с помощью большинства кредитных карт. Это означает, что вы можете получить преимущества и удобство использования кредитной карты без каких-либо дополнительных затрат для вас.

Это все благодаря так называемому «льготному периоду» кредитной карты.”

Как работает льготный период по кредитной карте?

Льготный период кредитной карты приходится на период между завершением платежного цикла и датой платежа по вашей выписке.

В течение этого времени вам не будут начисляться проценты по новым покупкам, сделанным в течение предыдущего платежного цикла (до тех пор, пока вы не возобновляете остаток на вашем счете из последней выписки).

Вот простой пример того, как может работать льготный период кредитной карты:

- Ваша учетная запись начинается с баланса 0 долларов США.

- 1 июля вы покупаете билет на самолет за 500 долларов.

- Ваш платежный цикл заканчивается 15 июля.

- Ваш платеж должен быть произведен 5 августа.

Если вы оплатите весь счет до 5 августа, с вас не будет выплачиваться процентная ставка за покупку на 500 долларов. Это связано с беспроцентным льготным периодом вашей кредитной карты, который начался 15 июля. Вы должны ежемесячно выплачивать полный баланс выписки, чтобы ваш льготный период оставался активным для будущих транзакций.

Вы должны ежемесячно выплачивать полный баланс выписки, чтобы ваш льготный период оставался активным для будущих транзакций.

Для получения более подробной информации прочтите наше руководство по оплате кредитной картой.

Все ли кредитные карты имеют льготный период?

Нет. Хотя большинство кредитных карт предлагают льготные периоды, вам следует прочитать мелкий шрифт в соглашении о кредитной карте, прежде чем делать какие-либо предположения.

Обычно вы увидите заявление о льготном периоде в условиях использования вашей карты. Вот что вы увидите в условиях для карты Chase Sapphire Preferred® (обзор) (по состоянию на 23.11.18):

Льготный период для привилегированной карты Chase Sapphire (по состоянию на 23.11.18).Изображение предоставлено: Чейз.

Обратите внимание, что даже если у вашей карты есть льготный период, эмитент вашей кредитной карты, скорее всего, заберет его, если вы начнете переносить баланс из месяца в месяц. Не имеет значения, возникла ли эта непогашенная задолженность в результате покупок, переводов баланса или денежных авансов — вы потеряете льготный период в любом случае.

Не имеет значения, возникла ли эта непогашенная задолженность в результате покупок, переводов баланса или денежных авансов — вы потеряете льготный период в любом случае.

Помните тот билет на самолет за 500 долларов из прошлого? Допустим, вы оплатили все, кроме 20 долларов. Хотя вы не будете нести штрафы за просрочку платежа, вы попросите эмитента отменить льготный период.

Это означает, что вы будете должны проценты на оставшиеся 20 долларов, а также начнете сразу же начислять проценты по любым новым покупкам. (Теперь вы понимаете, почему мы всегда просим вас полностью оплатить выписку по кредитной карте?)

К счастью, штраф не будет длиться вечно: Обычно вы можете восстановить льготный период, полностью оплатив остаток по кредитной карте за два последовательных расчетных периода.

Какой обычно льготный период для кредитной карты?

Начиная с 2010 г., в соответствии с Законом о картах, федеральные постановления гласят, что между днем доставки счета компанией-эмитентом кредитной карты и датой платежа должно пройти не менее 21 дня. Если ваша компания-эмитент кредитной карты предлагает льготный период, он должен дать вам как минимум 21 день для выплаты нового баланса, прежде чем начисляются проценты. Как уже упоминалось, исключение составляют случаи, когда у вас уже есть непогашенный остаток на счете.

Если ваша компания-эмитент кредитной карты предлагает льготный период, он должен дать вам как минимум 21 день для выплаты нового баланса, прежде чем начисляются проценты. Как уже упоминалось, исключение составляют случаи, когда у вас уже есть непогашенный остаток на счете.

Другими словами, большинство кредитных карт дают вам по крайней мере 21 день до того, как вы начнете нести финансовые расходы .

Подробности уточняйте в условиях использования вашей кредитной карты. у вас может быть больше времени, чем вы думаете.Например, льготный период Capital One составляет 25–55 дней, а льготный период для карт Discover — не менее 23-25 дней.

Инсайдерский совет

К сожалению, не существует «льготного периода для поздней оплаты кредитной картой». Чтобы избежать штрафов за просрочку платежа, вам необходимо оплатить по крайней мере минимальную сумму вашего счета в установленный срок. Но помните: если вы вносите только минимум и не оплачиваете остаток по выписке полностью, ваш эмитент аннулирует ваш льготный период. Это означает, что вы сразу же начнете получать проценты по новым платежам.

Это означает, что вы сразу же начнете получать проценты по новым платежам.

Продлевает ли изменение срока отсрочки льготный период?

Не совсем. Хотя вы можете изменить срок оплаты счета для большинства эмитентов, чтобы сделать его более удобным, это не повлияет на льготный период текущего цикла .

Для большинства карт изменение срока платежа обычно занимает по крайней мере один платежный цикл, а для некоторых эмитентов, таких как Amex и Citi, это может занять до трех платежных циклов.

Перевод? Изменение срока родов сейчас не даст вам дополнительной передышки.

Если у вас есть конкретные вопросы о вашей ситуации и сроках, мы рекомендуем обратиться напрямую к эмитенту вашей карты.

Если вы делаете крупную покупку, одна из разумных стратегий — сделать это сразу после даты закрытия вашего отчета.

Таким образом, ваш счет не будет подлежать оплате в течение примерно двух месяцев, что даст вам максимальный льготный период для «размещения» вашей покупки без взимания процентов.

Вот несколько примеров платежных циклов, чтобы проиллюстрировать это:

| Начало цикла | Конец цикла | Срок оплаты |

|---|---|---|

| 9/27 | 26/10 | 23/11 |

| 10/27 | 26/11 | 23/12 |

| 27/11 | 26/12 | 1/23 |

Как видите, если вы сделали покупку 28 октября, ваш счет не будет подлежать оплате до 23 декабря.Это почти два месяца беспроцентной ссуды.

Кредитные карты не должны быть дорогими

Итак, теперь вы знаете секрет: кредитные карты не должны стоить ни копейки.

До тех пор, пока вы всегда оплачиваете счет вовремя и полностью — и пока у вашей карты есть льготный период, — вы никогда не будете должны ни копейки процентов за покупки. По пути вы можете заработать ценные награды в качестве дополнительного бонуса. Но помните, что льготные периоды обычно не применяются к переводам остатка и авансам наличными.

Если вы выберете карту без годовой платы, вы получите удобную беспроцентную мини-ссуду по кредитной карте для создания кредита, не чувствуя бремени высоких процентных ставок.

эмитентов кредитных карт предлагают финансовую помощь

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Пандемия коронавируса меняет образ жизни и работы американцев и, к сожалению, создает финансовые трудности для тысяч потребителей. Независимо от того, были ли вы уволены или видели сокращение рабочего времени, вам может быть трудно оплачивать счета по кредитной карте.

К счастью, большинство крупных эмитентов карт опубликовали заявления, в которых описывается, как они планируют помогать клиентам в это непростое время. Держатели карт могут пропускать платежи, избегать штрафов за просрочку платежа и получать более низкие процентные ставки.Помните, что помощь, которую вы получите, зависит от вашей индивидуальной ситуации. Не все будут иметь право на одинаковое страховое покрытие.

Держатели карт могут пропускать платежи, избегать штрафов за просрочку платежа и получать более низкие процентные ставки.Помните, что помощь, которую вы получите, зависит от вашей индивидуальной ситуации. Не все будут иметь право на одинаковое страховое покрытие.

Эмитенты карт поощряют клиентов использовать онлайн-управление учетной записью и мобильные приложения для круглосуточного доступа к учетной записи, а также звонить или общаться в чате с представителем о доступных вариантах.

Ниже CNBC Select округляет то, что эмитенты карт помощи в настоящее время предлагают держателям кредитных карт.

Этот список регулярно обновляется.

Служба поддержки клиентов эмитента кредитной карты

Многие ведущие эмитенты кредитных карт опубликовали заявления и создали веб-страницы, посвященные проблемам клиентов с коронавирусом.См. Ниже краткое изложение того, что эмитенты карт предлагают в качестве облегчения.

American Express

Чтобы облегчить финансовые трудности и трудности, с которыми уже сталкиваются многие американцы, American Express отказывается от процентов и сборов за просрочку платежа для соответствующих требованиям держателей личных и бизнес-карт. Amex также предлагает участникам подумать о своей Программе финансовой помощи, которая предлагает как краткосрочную, так и долгосрочную помощь, такую как ежемесячный платеж или временное снижение процентных ставок или освобождение от платы за просрочку платежа для соответствующих требованиям держателей карт.Узнайте больше о помощи Amex в связи с коронавирусом.

Amex также предлагает участникам подумать о своей Программе финансовой помощи, которая предлагает как краткосрочную, так и долгосрочную помощь, такую как ежемесячный платеж или временное снижение процентных ставок или освобождение от платы за просрочку платежа для соответствующих требованиям держателей карт.Узнайте больше о помощи Amex в связи с коронавирусом.

Goldman Sachs, Apple

Apple Card, поддерживаемая Goldman Sachs, была одной из первых, предлагающих облегчение держателям карт. 15 марта Apple разослала электронное письмо, в котором говорилось: «Мы понимаем, что быстро развивающаяся ситуация с COVID-19 создает уникальные проблемы для всех, и у некоторых клиентов могут возникнуть трудности с внесением своих ежемесячных платежей. Apple Card стремится помочь вам вести более здоровые финансовые дела. жизнь.»

После регистрации в программе поддержки клиентов Apple, держатели карт могут пропустить мартовский платеж по кредитной карте без начисления процентов. Узнайте больше о помощи Apple в связи с коронавирусом.

Узнайте больше о помощи Apple в связи с коронавирусом.

Обновление 1 апреля: Держатели карт теперь могут пропустить апрельские платежи. Если вы ранее участвовали в программе поддержки клиентов за март, вам нужно будет зарегистрироваться снова, чтобы иметь право пропустить апрельский платеж.

Bank of America

Bank of America имеет одну из самых обширных веб-страниц, посвященных помощи в связи с коронавирусом, включая заявления высшего руководства. «Если вы пострадали от коронавируса и вам нужна дополнительная помощь, связанная с вашей учетной записью, посетите наш веб-сайт или позвоните нам», — говорит Холли О’Нил, руководитель отдела обслуживания клиентов, малого бизнеса и управления капиталом в Bank of America. — говорится в видеообращении на веб-странице помощи клиентам.

Доступная помощь включает возможность для держателей кредитных карт отправить онлайн-форму запроса на отсрочку платежа. Узнайте больше о помощи Bank of America в связи с коронавирусом.

Обновление 22 апреля: Bank of America дает новым держателям карт еще 90 дней, чтобы заработать приветственный бонус на фоне коронавируса

Capital One

Chase

Держатели карт Chase могут получить помощь как при оплате счетов, так и при бронировании путешествий. «Когда клиенты обращаются к нам с финансовыми проблемами, связанными с коронавирусом, наши специалисты по обслуживанию клиентов помогают им с такими вещами, как отмена комиссий, продление сроков платежей по картам, автокредитование и ипотека или увеличение кредитных линий для потребителей и клиентов малого бизнеса», Представитель Chase сообщил CNBC Select.

Chase также создал страницу управления поездками из-за коронавируса, посвященную изменению или отмене бронирования путешествия, в которой говорится, что они будут работать с клиентами, «чтобы помочь найти решения для изменения или отмены поездки, независимо от того, платили ли вы кредитной картой, дебетовой картой или вознаграждением. . » Узнайте больше о помощи Чейза в связи с коронавирусом.

. » Узнайте больше о помощи Чейза в связи с коронавирусом.

Citi

На веб-странице Citi, посвященной коронавирусу, указано, что соответствующие требованиям клиенты кредитных карт Citi могут получать увеличение кредитной линии и участвовать в программах отказа от взыскания.Если вы имеете право на получение помощи, вы можете запросить более крупную кредитную линию или возможность временно приостановить минимальные платежи. Узнайте больше о помощи Citi в связи с коронавирусом.

Обновление , 7 апреля: Citi расширяет помощь, включив в нее освобождение от уплаты за просрочку платежа и отсрочку минимальных платежей на два месяца. Варианты оказания помощи в связи с коронавирусом также продлены до 8 мая 2020 года, и Citi продолжит следить за ситуацией, чтобы определить, следует ли расширять или расширять помощь.Держатели кредитных карт Citi теперь также могут отправить запрос о помощи онлайн после входа в систему.

Discover

Представитель Discover сообщает CNBC Select, что «клиенты Discover могут получить помощь, которая может включать поддержку, связанную со сроками платежей, сборами и просроченными платежами». Держатели карт могут позвонить в службу поддержки клиентов или поговорить с представителем о доступных вариантах. Узнайте больше о помощи Discover в связи с коронавирусом.

Держатели карт могут позвонить в службу поддержки клиентов или поговорить с представителем о доступных вариантах. Узнайте больше о помощи Discover в связи с коронавирусом.

Wells Fargo, U.S. Bank и другие эмитенты

Другие эмитенты карт, такие как Wells Fargo и U.S. Bank, призываем клиентов звонить и обсуждать возможные решения. Если эмитент вашей карты не предоставляет необходимую помощь, подумайте об открытии новой кредитной карты с льготами, которые лучше подходят для ваших нужд.

Рассмотрите возможность использования кредитных карт с годовой процентной ставкой 0%, чтобы выбраться из долга.

Если вы находитесь во временной блокировке из-за коронавируса, вы можете рассмотреть карты, которые не предлагают процентов на срок до 20 месяцев. Обычно для этого требуется хороший кредитный рейтинг, но если вы имеете право на получение кредитной карты с годовой процентной ставкой 0%, это может помочь вам погасить долг или новые покупки с течением времени без каких-либо процентных сборов, если вы сделаете минимальный платеж и погасите свой баланс до вступления период заканчивается. Ниже мы перечисляем некоторые из наших любимых беспроцентных кредитных карт.

Ниже мы перечисляем некоторые из наших любимых беспроцентных кредитных карт.

Карта Citi Simplicity® — никаких просроченных платежей

Информация о карте Citi Simplicity® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Награды

Приветственный бонус

Годовая плата

Intro APR

0% в течение первых 18 месяцев на покупки и переводы баланса

Regular APR

14.От 74% до 24,74% переменная

Комиссия за перевод остатка

Комиссия за внешнюю транзакцию

Требуется кредит

Плюсы

- Годовая комиссия не взимается

- Остатки могут быть переведены в течение 4 месяцев с момента открытия счета

- Один из самых длительных вводных периодов для балансных переводов в 18 месяцев

Консультации

- Комиссия за зарубежные транзакции 3%

- Нет программы вознаграждений

U.

S. Bank Visa® Platinum Card

S. Bank Visa® Platinum CardНа защищенном сайте US Bank

Rewards

Приветственный бонус

Годовая плата

Intro APR

0% за первые 20 платежных циклов при переводе баланса и покупок

Обычный годовой процент

Комиссия за перевод остатка

Либо 3% от суммы каждого перевода, либо минимум 5 долларов США, в зависимости от того, что больше

Комиссия за зарубежную транзакцию

Требуется кредит

Плюсы

- 20 циклов беспроцентного выставления счетов за переводы остатка и покупки

- Без годовой платы

- План защиты сотового телефона

Минусы

- Без программы вознаграждений

- Комиссия за иностранные транзакции от 2% до 3%

- Остатки должны быть быть переведено в течение 60 дней с момента открытия счета

Chase Freedom Unlimited®

90 020Rewards

Заработайте 5% кэшбэка на путешествия, приобретенные через Chase Ultimate Rewards®, 3% на обеды (включая еду на вынос) и аптеки и 1. 5% на все остальные покупки

5% на все остальные покупки

Приветственный бонус

Кэшбэк в размере 200 долларов США после того, как вы потратите 500 долларов США на покупки в первые 3 месяца с момента открытия счета

Годовая плата

Intro APR

0% за первый 15 месяцев на покупки

Обычный годовой процент

Переменная от 14,99% до 23,74% для покупок и переводов баланса

Комиссия за перевод остатка

Либо 5 долларов США, либо 5% от суммы каждого перевода, в зависимости от того, что больше

Комиссия за зарубежную транзакцию

3% от каждой транзакции в США.Долларов США

Требуется кредит

Профи

- Без годовой платы

- Длительное введение 0% годовых за покупки

- Вознаграждения могут быть переведены на карту Chase Ultimate Rewards

- Щедрый приветственный бонус

Минусы

- Ниже среднего 1,5% кэшбэка для покупок не бонусной категории

- Комиссия в размере 3%, взимаемая с зарубежных транзакций

- Расчетное вознаграждение, полученное через 1 год: $ 847

- Расчетное вознаграждение, полученное через 5 лет: 2 709 долларов США

Сумма вознаграждений включает возврат денежных средств, полученных от приветственного бонуса.

Информация о карте Citi Simplicity® была собрана CNBC независимо и не проверялась и не предоставлялась эмитентами карт до публикации.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Лучшие кредитные карты с процентной ставкой 0% и низкой процентной ставкой

ПОЛНЫЙ СПИСОК РЕДАКЦИОННЫХ ВЫБОРОВ: ЛУЧШИЕ КРЕДИТНЫЕ КАРТЫ 0% ГОДА И НИЗКИЕ ПРОЦЕНТЫ

Нажмите на название карты, чтобы прочитать наш обзор. Перед подачей заявки уточните информацию на сайте эмитента.

Наш выбор для: Самый длинный начальный период годовой процентной ставки 0%

Продолжительный начальный период годовой процентной ставки 0% для покупок и переводов баланса сделал карту Visa® Platinum банка США фаворитом NerdWallet. Прочтите наш обзор.

Наш выбор для: Долгого начального периода годовой процентной ставки 0%

Карта Citi® Diamond Preferred® Card предлагает длительный начальный период годовой процентной ставки 0% на переводы баланса и более короткий (но все же довольно хороший) период для покупок. У нее нет прощения за просрочку платежа, как у другой карты Citi с переводом баланса, но это по-прежнему отличный вариант.Прочтите наш обзор.

У нее нет прощения за просрочку платежа, как у другой карты Citi с переводом баланса, но это по-прежнему отличный вариант.Прочтите наш обзор.

Наш выбор для: Long 0% вступительного периода годовой процентной ставки

Платиновая карта Wells Fargo довольно проста — но она хороша. Вы получаете приятный, длительный вводный период 0% годовых как на покупки, так и на переводы баланса, плюс отсутствие ежегодной комиссии. Никаких вознаграждений нет, но вы получаете автоматическую защиту сотового телефона, когда оплачиваете счет за беспроводную связь с помощью карты, так что есть отличная причина сохранить его в течение длительного времени. Прочтите наш обзор.

Наш выбор для: Long 0% вступительный годовой период

Кредитная карта BankAmericard® не кричащая и не стремящаяся к этому.Вы получаете приличный начальный период годовой процентной ставки 0%, чтобы сократить долг или профинансировать крупную покупку. Вот и все. Прочтите наш обзор.

Наш выбор для: начального периода 0% и отказа от просроченной комиссии

Чем отличается кредитная карта HSBC Gold Mastercard® от конкурирующих карт, которые имеют аналогичные начальные периоды 0% годовых? Предлагая небольшое прощение: он освобождает от платы за просрочку платежа, если вы не опаздывали в предыдущем году. Прочтите наш обзор.

Прочтите наш обзор.

Наш выбор за: 0% вступительный период и постоянный возврат денег

Chase Freedom Unlimited® уже была хорошей картой, когда предлагала 1.Кэшбэк 5% на все покупки. Теперь это еще лучше, с бонусными наградами за поездки, забронированные через Chase, а также в ресторанах и аптеках. Вдобавок ко всему, новые держатели карт получают начальный годовой процент в размере 0% и возможность заработать приятный денежный бонус. Прочтите наш обзор.

Наш выбор для: начального периода 0% и фиксированной ставки возврата денег

Оригинальная карта возврата денег с фиксированной ставкой 1,5% по-прежнему сохраняет свои позиции в теперь уже переполненном поле. Кредитная карта Capital One Quicksilver Cash Rewards предлагает убедительную комбинацию хорошей ставки вознаграждения, гибкости погашения, бонуса за регистрацию и начального периода 0% годовых.Прочтите наш обзор.

Наш выбор для: 0% вступительного периода + продуктовые и бензиновые награды

По карте Blue Cash Everyday® от American Express выплачиваются повышенные вознаграждения в супермаркетах США, на заправочных станциях США и в некоторых универмагах США. Награды не такие богатые, как на карте Blue Cash Preferred® от American Express, но с этой карты не взимается годовая плата. Новые держатели карт получают достойное бонусное предложение и вступительный период 0% годовых. Если вы покупаете продукты регулярно, но не обязательно постоянно, стоит взглянуть на них.Прочтите наш обзор.

Награды не такие богатые, как на карте Blue Cash Preferred® от American Express, но с этой карты не взимается годовая плата. Новые держатели карт получают достойное бонусное предложение и вступительный период 0% годовых. Если вы покупаете продукты регулярно, но не обязательно постоянно, стоит взглянуть на них.Прочтите наш обзор.

Наш выбор для: 0% вступительного периода и возврата наличных в бонусной категории

Chase Freedom Flex℠ предлагает бонусные деньги обратно в ежеквартальных категориях, которые вы активируете, а также в поездках, забронированных через Chase, в ресторанах и аптеках. Активация категорий может быть проблемой, но если ваши расходы соответствуют категориям — а для многих людей так и будет — вы можете зарабатывать сотни долларов в год. Есть фантастическое бонусное предложение для новых держателей карт и начальный период годовой процентной ставки 0%.Прочтите наш обзор.

Наш выбор для: 0% начального периода и кэшбэка бонусной категории

Кэшбэк Discover it® зарабатывает бонусный кэшбэк в ежеквартальных категориях, которые вы активируете. В прошлые годы эти категории включали общие области расходов, такие как продуктовые магазины, рестораны, заправочные станции и Amazon.com. Активация категорий может быть проблемой, но если ваши расходы совпадают с этими категориями (а для большинства семей, вероятно, так и будет), вы можете получить серьезные награды. Вы также получаете фирменный бонус эмитента «кэшбэк-матч» в первый год.Прочтите наш обзор.

В прошлые годы эти категории включали общие области расходов, такие как продуктовые магазины, рестораны, заправочные станции и Amazon.com. Активация категорий может быть проблемой, но если ваши расходы совпадают с этими категориями (а для большинства семей, вероятно, так и будет), вы можете получить серьезные награды. Вы также получаете фирменный бонус эмитента «кэшбэк-матч» в первый год.Прочтите наш обзор.

Наш выбор для: периода 0% + награды с округлением в большую сторону

Карта Citi Rewards + ® может подойти не всем, но ее уникальная функция округления означает, что каждая покупка будет приносить не менее 10 баллов. Карта предлагает бонусные вознаграждения на заправочных станциях и в супермаркетах и не имеет годовой платы. И не следует упускать из виду начальный период годовой процентной ставки 0%. Прочтите наш обзор.

ДРУГИЕ РЕСУРСЫ

Процентные ставки и годовые процентные ставки

Годовая процентная ставка или годовая процентная ставка — это процентная ставка, которую эмитент вашей кредитной карты взимает с долга по вашей карте. Некоторые карты взимают единую ставку за всю задолженность по карте; другие взимают разные ставки за разные виды долгов (покупки, ссуды наличными и т. д.). Годовая процентная ставка указана в вашем ежемесячном отчете.

Некоторые карты взимают единую ставку за всю задолженность по карте; другие взимают разные ставки за разные виды долгов (покупки, ссуды наличными и т. д.). Годовая процентная ставка указана в вашем ежемесячном отчете.

Эмитенты обычно устанавливают свои ставки на определенное количество процентных пунктов выше основной ставки, то есть ставки, которую крупные банки взимают со своих лучших клиентов. Например, ваша оценка может быть «простое + 12 баллов». Если бы основная ставка составляла 5,5%, ваша годовая процентная ставка составила бы 17,5%. За исключением вводных 0% или рекламных предложений, вы не найдете годовой процентной ставки для кредитной карты ниже, чем основная ставка.

Хотя процентные ставки выражены в годовом исчислении, обычно они взимаются ежедневно. Например, годовая ставка 17% соответствует дневной ставке около 0,0466%. Таким образом, на каждую 1000 долларов долга вы будете платить около 47 центов в день в виде процентов.

Как полностью избежать выплаты процентов по кредитной карте

Большинство кредитных карт предлагают «льготный период», который позволяет вам вообще избежать выплаты процентов.

Если вы ежемесячно оплачиваете остаток в полном объеме, то проценты по покупкам с вас не начисляются.

Если вы переносите задолженность из месяца в месяц, то проценты по покупкам начнут начисляться, как только они появятся в вашей выписке.

Если вас в индустрии кредитных карт называют «оператором транзакций» — кем-то, кто использует свою карту для удобства и вознаграждений и полностью оплачивает счет каждый месяц, то ваша годовая процентная ставка в значительной степени не имеет значения, потому что вы: Я никогда не буду платить ни копейки по процентам.

С другой стороны, если вы «револьвер» — кто-то, кто использует карты для совершения покупок, он не может расплачиваться сразу и несет долги из месяца в месяц, — тогда ваш годовой процент очень важен, потому что он диктует сколько вы платите процентов.

В чем разница между процентами и годовой процентной ставкой?

Когда вы говорите о кредитных картах, нет никакой разницы между вашей процентной ставкой и годовой процентной ставкой. Это одно и то же.

Это одно и то же.

Это приводит к другому вопросу: почему эмитенты кредитных карт называют это «годовой процентной ставкой», а не процентной ставкой? В основном потому, что этого требуют федеральные законы о правдивом кредитовании. Годовая процентная ставка — это «реальная» годовая стоимость заимствования денег, и она включает не только проценты по займам, но также комиссионные и другие сборы.Для некоторых финансовых продуктов, таких как ипотека, годовая процентная ставка может значительно отличаться от заявленной процентной ставки. Эти другие сборы не включаются в расчет годовой процентной ставки кредитной карты, в значительной степени потому, что эмитенты не могут предсказать, кто должен будет их заплатить или сколько они будут платить.

Глоссарий годовой процентной ставки

Годовая процентная ставка покупки. Это ставка, по которой ваша карта взимает плату, когда вы платите картой. Большинство кредитных карт предлагают льготный период: если вы ежемесячно полностью оплачиваете остаток, вам не придется платить проценты за покупки.

Если вы переносите долг с одного месяца на другой, то проценты по покупке начнут накапливаться, как только вы ее совершите.

Если вы переносите долг с одного месяца на другой, то проценты по покупке начнут накапливаться, как только вы ее совершите.Перенос сальдо APR. Это ставка по долгу, который вы перенесли на карту откуда-то еще. Чтобы привлечь ваш бизнес, эмитенты карт часто предлагают низкую ставку, даже 0%, по переводимому долгу.

Денежный аванс в год. Это ставка, взимаемая при использовании кредитной карты для получения наличных в банкомате. Обычно проценты по авансам сразу же начинают накапливаться.Льготные периоды не применяются.

Начальная годовая процентная ставка. Это низкая процентная ставка, которую иногда называют «дразнящей ставкой», которая предлагается при первом открытии учетной записи. Многие кредитные карты предлагают людям с хорошей кредитной историей начальную ставку 0% на покупки в течение года или более.

Текущие APR. Это «обычная» ставка, которая вступает в силу по истечении любого вступительного периода годовых.

Переменная годовая процентная ставка. Большинство процентных ставок по кредитным картам привязаны к основной ставке.Когда основная ставка повышается (или понижается), процентная ставка по вашей кредитной карте обычно повышается (или понижается) на равную сумму. «Переменная годовая процентная ставка» просто означает, что ваша текущая ставка не является постоянной и может измениться, если будет изменяться основная ставка.

Как эмитенты кредитных карт устанавливают процентные ставки

По закону эмитенты кредитных карт должны четко указывать процентную ставку по кредитной карте перед подачей заявления. Вы можете найти процентную ставку (или ставки), взимаемые с карты, в ее «условиях», иногда называемых мелким шрифтом.При просмотре карты в Интернете найдите ссылку, которая гласит что-то вроде «Ознакомиться с условиями и тарифами», «Просмотреть тарифы и сборы» или «Подробности предложения». Курс будет заметно отображаться на большой диаграмме, известной как поле Шумера.

Для некоторых карт у всех одинаковая годовая процентная ставка. Это особенно характерно для карт для людей с плохой кредитной историей (в которой процентная ставка очень высока) или карт со сверхнизкой процентной ставкой для людей с хорошей кредитной историей.

Многие карты взимают разную процентную ставку.Часто можно увидеть карту с надписью «от 15,99% до 23,99%». Если для карты есть диапазон доступных годовых ставок, то ставка, которую вы получите, обычно будет зависеть от вашей кредитоспособности. См. Ниже, как ваш кредитный рейтинг влияет на вашу процентную ставку.

Наградные карты, как правило, взимают более высокую ставку. Программы возврата денежных средств и вознаграждений за поездки дороги, и один из способов, которыми эмитенты кредитных карт платят за них, — это взимание более высоких процентных ставок с остатков на бонусных картах.

Как работают предложения с нулевой годовой процентной ставкой?

Допустим, у вас есть карта с начальным 0% годовых на 15 месяцев. Ставка «0%» означает, что проценты с покупок взиматься не будут, в этом случае в течение первых 15 месяцев у вас есть карта. По истечении этого вводного периода проценты будут взиматься по текущему годовому доходу, но только на ваш баланс в будущем. Нет никаких «ретроактивных» процентов. (Однако одно предостережение: если у вас есть предложение 0%, убедитесь, что вы оплачиваете свой счет вовремя каждый месяц; просрочка платежа может отменить вашу ставку 0% и немедленно перевести вас на текущую ставку.)

Ставка «0%» означает, что проценты с покупок взиматься не будут, в этом случае в течение первых 15 месяцев у вас есть карта. По истечении этого вводного периода проценты будут взиматься по текущему годовому доходу, но только на ваш баланс в будущем. Нет никаких «ретроактивных» процентов. (Однако одно предостережение: если у вас есть предложение 0%, убедитесь, что вы оплачиваете свой счет вовремя каждый месяц; просрочка платежа может отменить вашу ставку 0% и немедленно перевести вас на текущую ставку.)

Zero- процентные периоды по кредитным картам отличаются от предложений «без процентов в течение 12 месяцев», которые вы видите в магазинах.Это то, что известно как «отсроченный процент». В этих предложениях вам не нужно платить проценты в течение периода действия акции, но проценты начисляются незаметно в фоновом режиме. Если у вас есть остаток на счете в конце периода, с вас будут взиматься проценты за всю вашу покупку, начиная с момента покупки. Это может стоить вам сотни долларов.

Как ваш кредитный рейтинг влияет на вашу процентную ставку

Процентная ставка, которую вы платите по кредитной карте, сильно зависит от вашей кредитной истории, которая суммируется в ваших кредитных рейтингах.Процентные ставки — это то, как эмитенты оценивают риск:

Когда у вас низкий кредитный рейтинг, кредиторы видят более высокий риск в предоставлении вам денег в долг. В результате процентная ставка, взимаемая с вашей кредитной карты, будет выше.

Когда у вас высокий кредитный рейтинг, меньше риск того, что вы не вернете заемные деньги. Таким образом, процентная ставка по вашей кредитной карте будет ниже.

Если карта рекламирует диапазон годовых, более низкий балл переместит вас в верхний предел этого диапазона (или вы можете вообще не претендовать на карту), в то время как высокий балл поставит вас на нижний предел. ассортимента.

Как очень общее эмпирическое правило:

Если у вас хорошая или отличная кредитоспособность (690 или больше), ищите прайм + меньше 12 баллов.

Для среднего кредита (от 630 до 690) вы, вероятно, получите простые + 15–20 баллов.

Для плохой кредитной истории (ниже 630) ожидайте, что годовая процентная ставка будет выше в диапазоне от простого числа + более 20 пунктов.

Улучшение вашего кредита, чтобы претендовать на более высокую ставку

Как и в случае с большинством финансовых продуктов, лучшие процентные ставки по кредитным картам доступны тем, у кого самый высокий кредитный профиль.Повышение кредита — это первый шаг к повышению вашей ставки. Необходимые шаги:

Выплачивайте 100% платежей вовремя. Это касается не только кредитных карт, ссуд и других кредитных линий, но также счетов за коммунальные услуги и других счетов. Неоплаченные счета, которые идут в инкассо, могут серьезно повредить вашей кредитной истории.

Сохраняйте низкий уровень использования кредита. Не позволяйте вашему остатку на какой-либо карте (или всех картах вместе взятых) превышать 30% от общего кредитного лимита.

Ограничьте количество заявок на получение кредита. Новые учетные записи снижают средний возраст ваших открытых кредитных линий, которые составляют часть вашего кредитного рейтинга. Несколько запросов о кредитных операциях из приложений также могут повлиять на ваш счет.

Держите счета открытыми. Если карта не имеет годовой платы, держите ее открытой и активной, даже если вы платите только один счет в месяц. Это поможет как в использовании кредита, так и в размере вашей кредитной истории.

Ежегодно проверяйте каждый из своих кредитных отчетов на наличие ошибок и неточностей.

Высокая стоимость более высокой процентной ставки

Более высокая годовая процентная ставка стоит вам денег двумя способами:

Во-первых, очевидно, что это увеличивает сумму процентов, взимаемых с ваших покупок.

Во-вторых, поскольку вы платите больше в виде процентов, у вас меньше денег для выплаты основной суммы — долга, который вы фактически положили на карту.

Это означает, что вы можете оставаться в долгах (и платить проценты) в течение более длительного времени.

Это означает, что вы можете оставаться в долгах (и платить проценты) в течение более длительного времени.

Давайте рассмотрим пример и посмотрим, как более высокий APR влияет на вас на каждом шагу.

1. Ваши проценты выше

Если у вас отличный кредит, вы можете претендовать на получение кредитной карты со сверхнизкой ставкой, скажем, 8%. Между тем, человек с плохой кредитной историей или вообще без кредитной истории может претендовать только на «стартовую» карту с годовой процентной ставкой 26%. Предположим, каждый человек имеет баланс в размере 1000 долларов от одного месяца к следующему:

Карта с 8% годовой процентной ставкой приносит проценты в размере около 6,58 долларов в первый месяц.

По карте с годовой процентной ставкой 26% взимается процентная ставка в размере около 21 доллара США.36 в первый месяц.

2. Ваши минимальные платежи выше

Минимальный платеж по кредитной карте обычно состоит из всех начисленных процентов плюс любые комиссии плюс процент от основной суммы (деньги, которые вы фактически потратили на карта). В данном случае, допустим, этот процент составляет 1,5%.

В данном случае, допустим, этот процент составляет 1,5%.

По карте с 8% годовых будет минимальный платеж в размере 21,58 доллара США в первый месяц.

Карта с годовой процентной ставкой 26% имеет минимальный платеж около 36 долларов США.36 первый месяц.

3. Ваш долг сокращается медленнее

Теперь предположим, что у каждого человека есть только 50 долларов в месяц для погашения долга по кредитной карте. Это больше минимума (и платить больше минимума всегда хорошо), но этого недостаточно, чтобы полностью покрыть их долг. Это обычный способ использования кредитных карт — это «револьверы», которые со временем платят медленно.

При выплате 50 долларов по карте с годовой процентной ставкой 8% 6,58 долларов идут на проценты и 43 доллара.42 идет на уменьшение долга. Теперь у держателя карты осталось 956,58 долларов долга, который нужно погасить.

При выплате 50 долларов по карте с годовой процентной ставкой 26% 21,36 доллара идут на проценты и только 28,64 доллара идут на уменьшение долга. Теперь у держателя карты есть задолженность в размере 971,36 доллара, которую нужно погасить.

Всего через месяц человек с более низкой годовой процентной ставкой примерно на 15 долларов опережает человека с более высокой годовой процентной ставкой в «гонке» за погашение своего долга.

4. Вы в долгах дольше и платите больше, чтобы выйти

Скажем, они продолжают так же, каждый платит по 50 долларов в месяц.Для каждого держателя карты процентные платежи будут уменьшаться каждый месяц по мере выплаты основной суммы. Но тот, у кого более низкая годовая процентная ставка, быстрее выберется из долгов и заплатит меньше процентов:

Через год человек с 8-процентной картой сократил свой долг примерно до 460 долларов. Это означает, что выплаты на сумму 600 долларов сократили их долг примерно на 540 долларов.

Через 22 месяца они будут освобождены от долгов и выплатят в общей сложности около 76 долларов в виде процентов.

Через 22 месяца они будут освобождены от долгов и выплатят в общей сложности около 76 долларов в виде процентов.Через год человек с картой 26% сократил свой долг до 613 долларов.Это означает, что платежи в размере 600 долларов сократили долг примерно на 387 долларов. Им понадобится 27 месяцев, чтобы освободиться от долгов, и они заплатят в общей сложности 318 долларов в виде процентов.

Уменьшение ваших процентных расходов

Как уже говорилось, вы можете полностью избежать процентов, выплачивая остаток в полном объеме каждый месяц. Но это не всегда возможно для всех. Иногда ношение весов неизбежно. Вот несколько вариантов.

Оплатите сумму, превышающую минимальную сумму

Минимальная сумма платежа, указанная в выписке по счету, является абсолютным минимумом, который вы можете заплатить без штрафных санкций.Однако, как ясно из приведенного выше примера, это не приведет вас очень далеко к выплате долга. Чтобы увидеть реальную экономию на процентах, вам нужно платить проценты за меньшие деньги, а это означает, что нужно атаковать основную сумму, выплачивая больше минимума.

Чтобы увидеть реальную экономию на процентах, вам нужно платить проценты за меньшие деньги, а это означает, что нужно атаковать основную сумму, выплачивая больше минимума.

Мы создали калькулятор, который поможет вам узнать, сколько вы можете сэкономить на процентах, погасив остаток по кредитной карте. Введите свой баланс и выберите процентную ставку, затем просмотрите свои сбережения, если вы уменьшили баланс на 5% до 50%. См. Калькулятор здесь.

Спросите, имеете ли вы право на более низкую ставку

Это может быть вариант, если ваш кредитный рейтинг значительно улучшился с тех пор, как вы открыли счет. Эмитент может сбросить несколько баллов с вашей ставки или перевести ваш счет на карту с более низкой ставкой. Ваш эмитент может отказать вашему запросу, но вы не узнаете об этом, если не спросите.

Перенос долга на кредитную карту с нулевой процентной ставкой

Перенос долга с высокой процентной ставкой на кредитную карту с начальным периодом 0% годовых может сэкономить вам сотни долларов процентов. Возможно, вам придется заплатить комиссию в размере около 3% от суммы перевода, но у вас будет передышка, чтобы погасить свой долг. Однако имейте в виду, что кредитные карты с нулевой процентной ставкой обычно доступны только людям с хорошей или отличной кредитной историей.

Возможно, вам придется заплатить комиссию в размере около 3% от суммы перевода, но у вас будет передышка, чтобы погасить свой долг. Однако имейте в виду, что кредитные карты с нулевой процентной ставкой обычно доступны только людям с хорошей или отличной кредитной историей.

Как сравнить карты с нулевой процентной ставкой и карты с низкой процентной ставкой

При выборе кредитной карты с нулевой годовой процентной ставкой или кредитной карты с низкой процентной ставкой позвольте вашим конкретным потребностям быть вашим ориентиром:

Если у вас крупная покупка и вам понадобится время для выплаты, лучше всего будет карта с продолжительным начальным периодом годовой процентной ставки 0%.Многие бонусные карты предлагают год или более под 0%, что позволяет вам получать вознаграждение за вашу покупку, а затем выплачивать ее без процентов.

Если вы обнаружите, что из месяца в месяц постоянно проводите баланс, ищите карту с низкой постоянной процентной ставкой.

Карты с начальным периодом 0%, как правило, в дальнейшем будут взимать более высокие ставки.

Карты с начальным периодом 0%, как правило, в дальнейшем будут взимать более высокие ставки.Если вы хотите перевести баланс, чтобы оплатить его по более низкой цене, вам понадобится карта с 0% начальным периодом и низкой (или нулевой) комиссией за перевод баланса.Многие из карт в этом списке подходят для переводов, но ознакомьтесь с нашими лучшими кредитными картами для перевода баланса, чтобы узнать о других вариантах.

После того, как вы решили, какой тип карты искать, сравните карты на основе следующих факторов.

Начальный годовой период

Десятки карт предлагают новичкам годовой или более период годовой процентной ставки 0%, когда они впервые открывают счет. Это включает в себя ряд популярных бонусных карт, по которым вы можете получать 0% процентов на срок до 15 месяцев.Если вам предстоит крупная покупка, и вам нужно время, чтобы ее оплатить, предложение 0% идеально. В целом, чем дольше период 0%, тем лучше, но следует помнить о нескольких вещах:

Если вы опоздали с платежом, эмитент может отменить вашу ставку 0%, в результате чего вы будете платить высокие проценты на большой баланс.

Некоторые карты предлагают длинные периоды 0% для переводов баланса, но более короткие (или вообще не период 0%) для покупок. Прочтите мелкий шрифт перед подачей заявки.

Лучшие кредитные карты с 0% -ной процентной ставкой — те, у которых период 0% годовых составляет 18 месяцев или более — обычно не предлагают вознаграждений, поэтому, когда период 0% -ной процентной ставки заканчивается, нет большого стимула использовать карта, если карта не предлагает низкую текущую ставку.

Некоторые карты не имеют вводного периода 0%, но вместо этого предлагают вам сверхнизкую ставку тизера, скажем 3%, или основную ставку. Их тоже стоит рассмотреть, особенно если текущая ставка низкая.

Выполняется APR

В общем, вы можете получить карту с 0% вступительным периодом или вы можете получить карту с низким текущим APR, но не так много карт, которые дают вам обе.Если вы ожидаете, что у вас будет баланс на регулярной основе, важно учитывать текущую годовую процентную ставку.

Комиссия за перевод остатка

Большинство карт взимают комиссию от 3% до 5% от суммы перевода — от 30 до 50 долларов за каждые 1000 долларов долга, переведенного на карту. В зависимости от годовой процентной ставки на карте, на которую вы переводите долг, и того, сколько времени у вас уйдет на его погашение, вы можете сэкономить на процентах больше, чем платите за перевод. Некоторые карты не взимают комиссию за перевод. Конечно, если вас интересуют только покупки, а не переводы, эта комиссия не имеет значения.

Требуемый кредитный профиль

Вы вряд ли сможете претендовать на получение кредитной карты с низким процентом или 0%, если у вас нет хорошей кредитной истории, обычно определяемой как оценка 690 или выше. Некоторые карты даже требуют отличного кредита, обычно определяемого как 720 или выше.

Политика штрафов

Важно каждый месяц вовремя оплачивать счет. Опоздание обычно приводит к жесткой плате (часто около 40 долларов), а если вы опаздываете на 30 дней или более, это может серьезно повредить вашему кредитному рейтингу.Наконец, просрочка платежа может привести к начислению штрафа в годовом исчислении, в некоторых случаях повышая вашу процентную ставку до 30%. Когда у вас период 0% или у вас низкая текущая ставка, повышение до штрафной ставки может иметь катастрофические последствия. Однако некоторые карты имеют политику прощения: некоторые вообще не взимают штрафы за просрочку платежа, некоторые отменяют ваши первые штрафы за просрочку платежа, а некоторые обещают не взимать штрафную ставку. Если вас беспокоит пунктуальность, изучите правила штрафов карты (и, ради себя, работайте над своей пунктуальностью).

Опоздание обычно приводит к жесткой плате (часто около 40 долларов), а если вы опаздываете на 30 дней или более, это может серьезно повредить вашему кредитному рейтингу.Наконец, просрочка платежа может привести к начислению штрафа в годовом исчислении, в некоторых случаях повышая вашу процентную ставку до 30%. Когда у вас период 0% или у вас низкая текущая ставка, повышение до штрафной ставки может иметь катастрофические последствия. Однако некоторые карты имеют политику прощения: некоторые вообще не взимают штрафы за просрочку платежа, некоторые отменяют ваши первые штрафы за просрочку платежа, а некоторые обещают не взимать штрафную ставку. Если вас беспокоит пунктуальность, изучите правила штрафов карты (и, ради себя, работайте над своей пунктуальностью).

Годовая плата

Экономия денег является основной причиной получения кредитной карты с низким процентом, поэтому вам не следует платить годовой сбор по такой карте. Тем не менее, некоторые бонусные карты с периодом 0% действительно взимают ежегодную комиссию; стоит ли платить, зависит от того, сколько вы ожидаете заработать в виде вознаграждений.

Бесплатная кредитная оценка

Большинство крупных эмитентов кредитных карт и многие более мелкие предоставляют держателям карт бесплатный доступ к кредитным рейтингам. Когда вы хотите управлять долгом с помощью карты с низким процентом, разумно следить за своим счетом.

Награды и льготы

Как уже упоминалось, для многих бонусных карт процентный период составляет 0%, но бонусные карты также имеют более высокие текущие годовые процентные ставки. Если ваша основная мотивация — экономия денег на процентах, то вознаграждения и льготы не должны вызывать беспокойства. Тем не менее, при прочих равных, карта, которая предлагает награды, льготы или другие вкусности, предпочтительнее карты, которая не дает.

Максимально эффективное использование вашей карты с 0% или низкой процентной ставкой

Если у вашей карты начальный период 0%, постарайтесь погасить как можно больше долга до того, как этот вводный период закончится и процент будет сброшен до текущей ставки.Карта 0% должна быть средством избавления от долгов, а не просто местом, где можно припарковать долги и забыть о них. Если вы обнаруживаете, что переводите долг с одной карты 0% на другую, но так и не выплачиваете его, пора подумать о других решениях проблемы долга.

Хотя карта с низкой текущей ставкой может со временем сэкономить вам много денег, вы все равно платите проценты. Используйте эти сбережения для более быстрого сокращения долга. Экономия, скажем, 20 долларов в месяц на процентах означает, что у вас есть еще 20 долларов, которые вы можете использовать, чтобы уменьшить остаток на кредитной карте и приблизиться к свободе.

С любой картой следите за своим балансом. Ради вашего кредитного рейтинга, лучше всего держать свой баланс ниже 30% от кредитного лимита на карте. Менее 10% даже лучше. Когда остатки превышают 30% кредитных лимитов, формулы скоринга начинают интерпретировать это как признак финансового стресса.

Другие карты для рассмотрения

Хотите перевести баланс, чтобы сэкономить? Наш обзор лучших карт перевода баланса оценивает карты — включая многие карты на этой странице — с учетом этой конкретной цели.

Вам вообще нужна карта с низким процентом? Вы не могли бы. Если вы полностью выплачиваете остаток каждый месяц, годовая процентная ставка по кредитной карте не имеет значения, потому что с вас никогда не взимались проценты. В этом случае подумайте о бонусной кредитной карте, которая вернет вам немного времени, когда вы совершите покупку. Карты вознаграждения делятся на две основные категории: кредитные карты с возвратом денежных средств и кредитные карты для путешествий

Вся информация о карте American Express Cash Magnet® была собрана NerdWallet независимо.Карточка American Express Cash Magnet® больше не доступна через NerdWallet. Чтобы просмотреть тарифы и сборы по карте Blue Cash Everyday® от American Express, перейдите на эту страницу. Чтобы просмотреть тарифы и сборы по карте Blue Cash Preferred® Card от American Express, перейдите на эту страницу.

US Bank Visa Platinum Review: длинный период 0% делает его достойным

Если вы хотите профинансировать крупную покупку, карта Visa® Platinum банка US Bank является одним из лучших вариантов на рынке, чтобы выиграть время до тех пор, пока вы не сможете расплачиваться за это.

Это связано с тем, что с карты взимается годовая комиссия в размере 0 долларов США *, но при этом она предлагает длительную начальную процентную ставку 0% на покупки, а также хороший беспроцентный период для остатков, которые вы переводите из другого места.

Вы не получите вознаграждения с помощью карты Visa® Platinum банка США. Но это сопровождается страховкой сотового телефона, что является второстепенным преимуществом.

U.S. Bank Visa® Platinum Card: Основные сведения

Годовое предложение: 0% * начальная годовая процентная ставка для 20 циклов выставления счетов на покупки и переводы баланса *, а затем текущая годовая процентная ставка 14.49% — 24,49% * переменная годовая процентная ставка.

Комиссия за перевод остатка: 3% или минимум 5 долларов, в зависимости от того, что больше.

Платиновая карта Visa® Platinum банка США: преимущества

Длительная акция годовых на покупки. Это определяющая черта карты. Если вы столкнулись с большими расходами, которые вы не можете оплатить сразу, то сверхдлительный беспроцентный период позволит вам расплачиваться со временем, не прибегая к финансовым расходам.

Период переноса сальдо. Карта также предлагает довольно длительный беспроцентный период для остатков, которые вы переводите на нее.Но обратите внимание на комиссию за перевод баланса, которая обсуждается ниже.

Годовая плата в размере 0 долларов США *. После того, как вы воспользуетесь вводным беспроцентным периодом для оплаты остатка, карта не будет стоить вам ничего, хотя в конечном итоге ее можно использовать в качестве резервной карты.