Справка 2-НДФЛ

СПРАВОЧНЫЙ ЦЕНТР

ВЫХОД ЕСТЬ!

что это за справка и как ее получить для подготовки в суд заявления о своем банкротстве

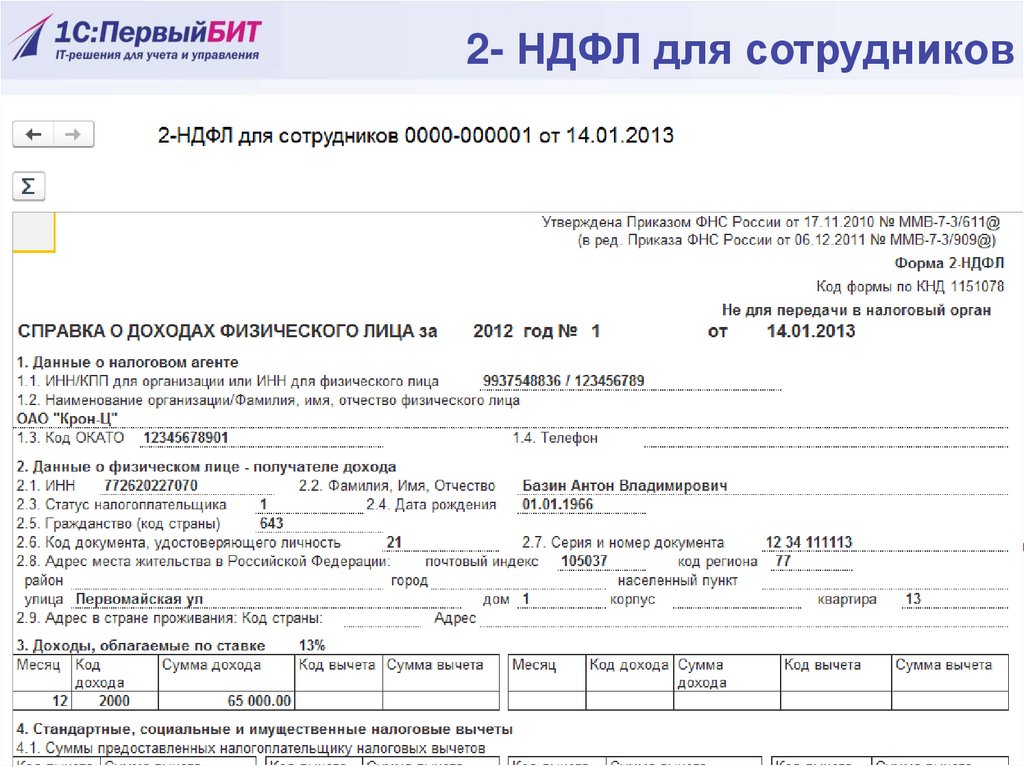

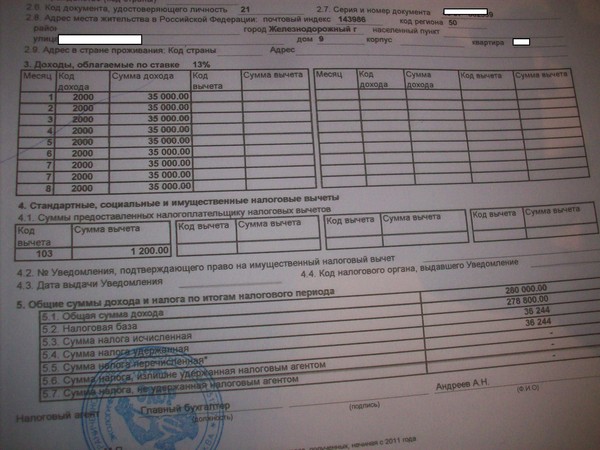

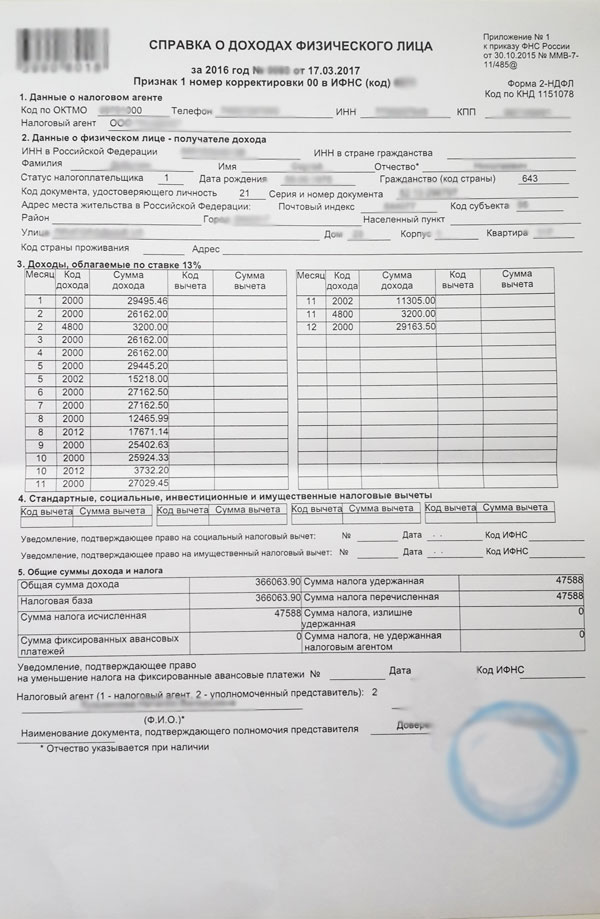

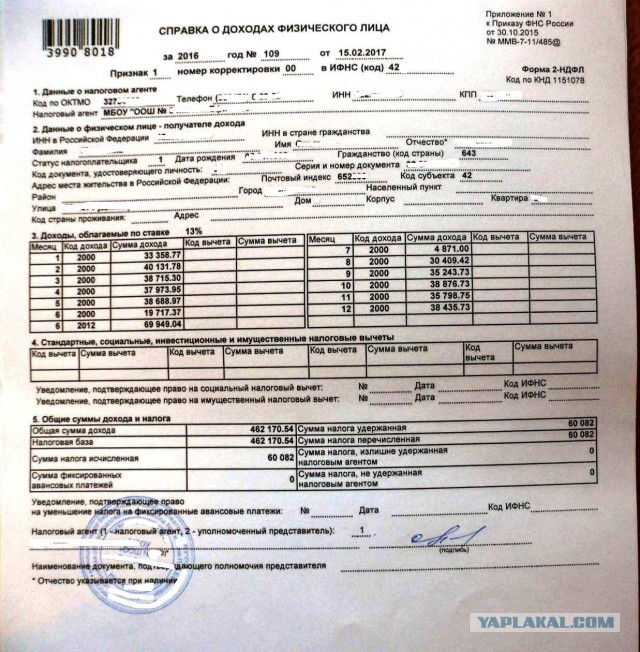

Сокращение НДФЛ значит налог на доходы физических лиц.

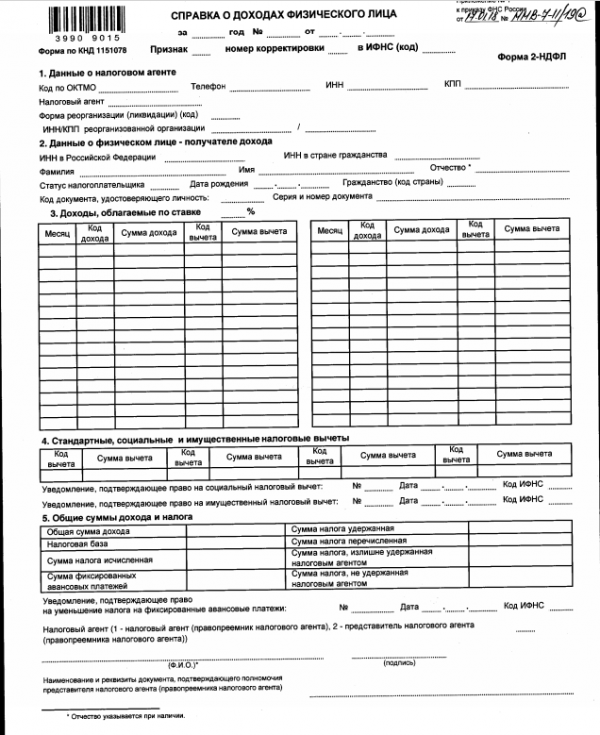

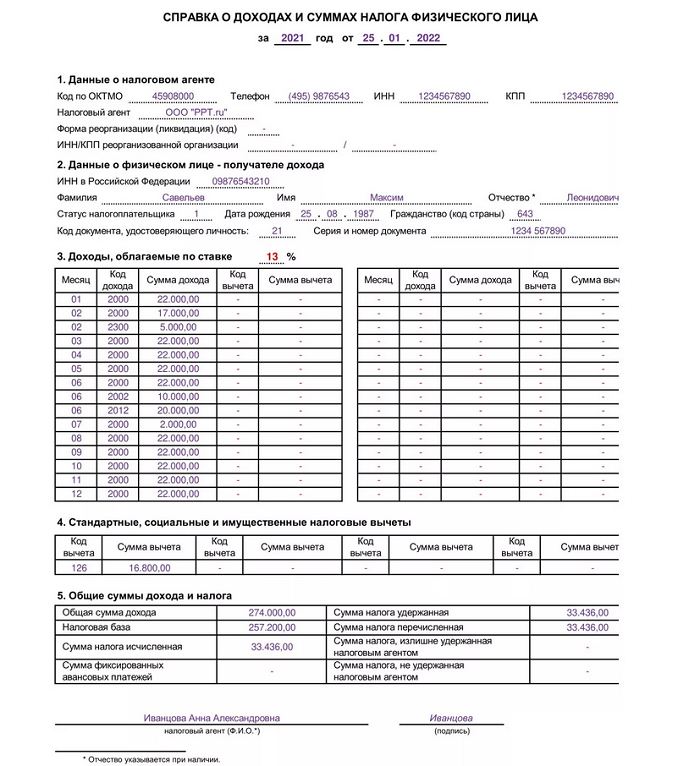

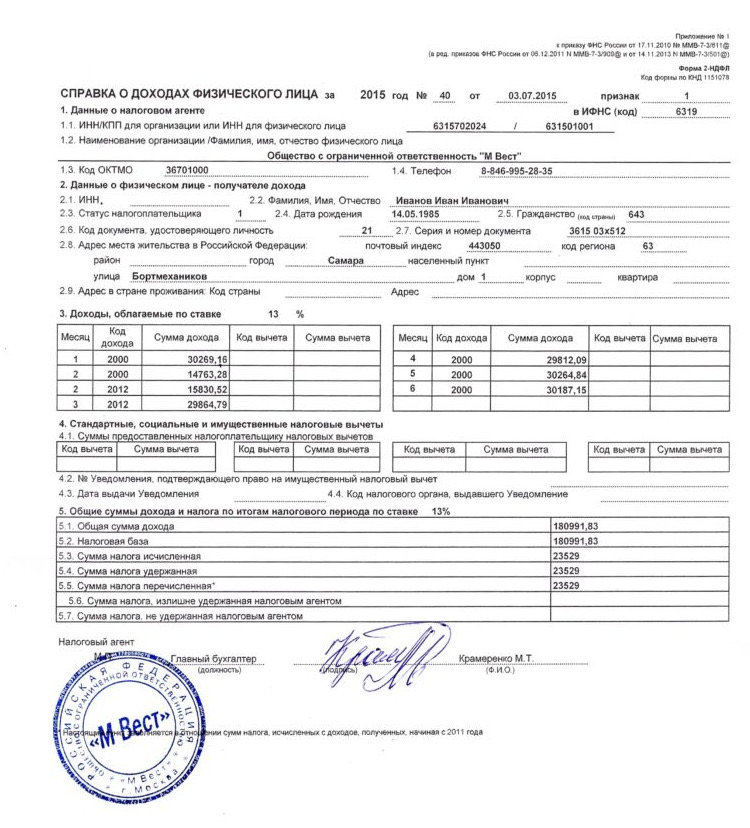

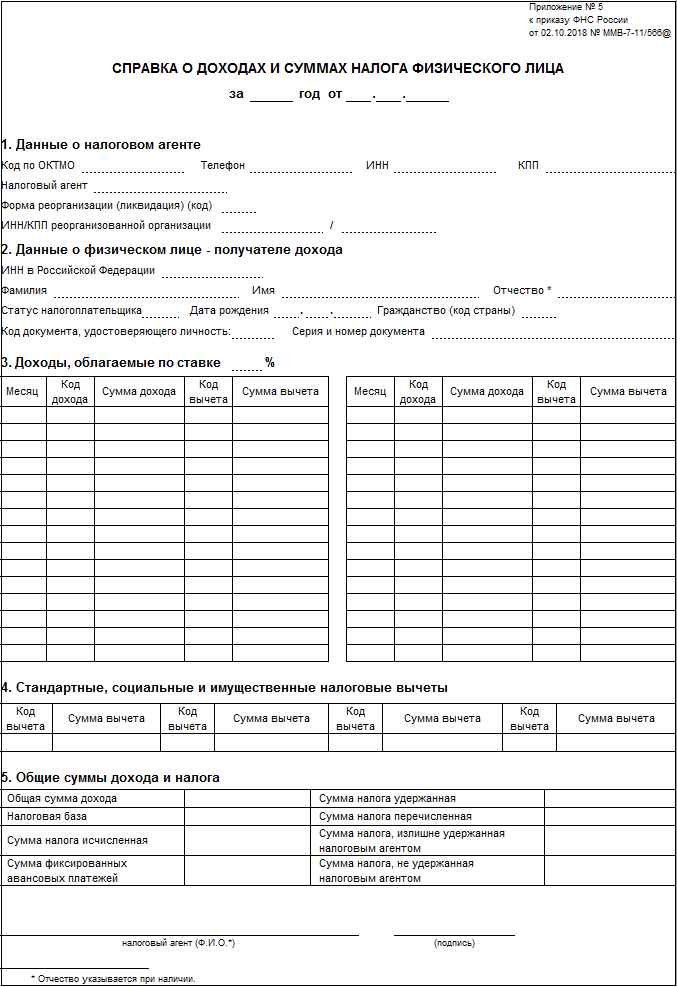

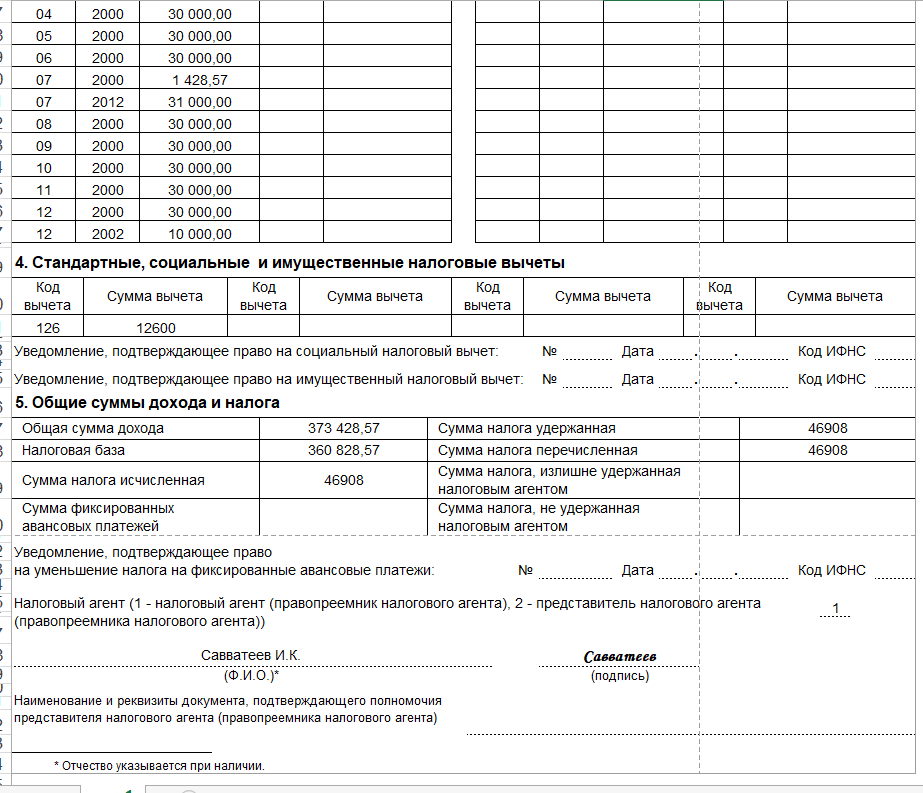

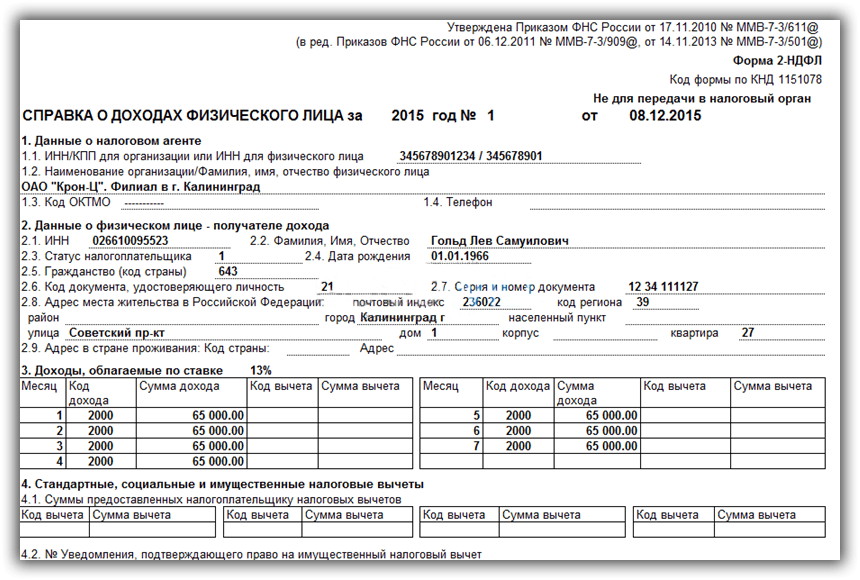

Форма 2-НДФЛ — это справка, в которой отражены сведения работодателе, заработной плате и удержанных налогах.

Утверждена Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@

«Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме»

Кто выдает

Обязанность выдать справку о доходах физического лица по форме 2-НДФЛ возложена на работодателя. Каждый работник в том числе и бывший подав соответствующее заявление имеет право не позднее трех рабочих дней получить свою справку по месту работы, подав соответствующее заявление.

Отказ в выдаче 2-НДФЛ, незаконен и является административным правонарушением (ст.5.27 КОАП РФ).

Каждый работодатель ежегодно не позднее 1 апреля года обязан представлять справки по форме 2-НДФЛ на каждого своего работника не позднее 1 апреля. Следовательно ФНС РФ располагает всеми справками за предшествующие текущему годы.

Следовательно ФНС РФ располагает всеми справками за предшествующие текущему годы.

Однако ФНС РФ обязана выдать такую справку только в случае ликвидации работодателя.

Самый быстрый и правильный способ получить справку 2-НДФЛ

если у вас и ваших друзей есть смартфон или компьютер, то справка окажется у вас за минуту

Имея подтвержденную учётную запись Госуслуг вы можете получить справку с сайта ФНС России nalog.ru

или с помощью специального бесплатного мобильного приложения

«Налог ФЛ» ФНС России для налогоплательщиков физических лиц

Инструкции как работать с сайтом и мобильным приложением смотрите ниже.

Скачать приложение можно по ссылке:

Как получить справку с сайта?

ПОШАГОВАЯ ИНСТРУКЦИЯ

Войдите в личный кабинет на сайте nalog.ru

Авторизуйтесь в личном кабинете с помощью пароля или записи на портале Госуслуг

Перейдите на вкладку «Налог на доходы ФЛ и страховые взносы»

Выберите вкладку «Сведения о справках по форме 2-НДФЛ»

Выберите интересующий вас год.

Просмотрите справку или сохраните её на компьютере. Сохранённую справку можно отправить в электронном виде по необходимому адресу.

Электронная подпись встроена в документ.

Как получить справку через мобильное приложение ФНС России?

ПОШАГОВАЯ ИНСТРУКЦИЯ

по состоянию на август 2018 года приложение разработчиком не доработано. посмотреть справку можно, но файл для отправки не формируется

Если вы получили пароль к «личному кабинету налогоплательщика» или создали запись на портале Госуслуг — авторизуйтесь удобным для вас способом

Перейдите на вкладку «Налоги»

Перейдите на вкладку «Налог на доходы»

Перейдите на вкладку «Налог на доходы, выплачиваемые налоговым агентом»

Выбираете период и работодателя, которые вас интересует

Вы увидите справку, которую можно сохранить или отправить

Удобно сразу отправить нам через Telegram

Находите нас в записной книжке и отправляете файл

Пожалуйста не забудьте пояснить кто и что направил

Как заказать справку 2-НДФЛ военнослужащему через личный кабинет

Справка 2 НФДЛ военнослужащему, как и обычному гражданину, может потребоваться для получения кредита, оформления различных субсидий в других случаях. У обычных гражданам проблем с получением этого документа нет.

У обычных гражданам проблем с получением этого документа нет.

Достаточно обратиться с просьбой или заявлением в бухгалтерию и получить готовую справку в течение максимум 3 дней. Но работодателем для военных является государство в лице Минобороны и именно оно выдает справки 2 НДФЛ для военнослужащих. Процесс их получения довольно запутанный и муторный, но если заранее знать все нюансы, то проблем не будет.

Как заказать справку 2-НДФЛ военнослужащему

Несение службы в России и за ее пределами фактически является их работой. Но работодателем для них выступает уже не какая-то организация, а непосредственно государство, а точнее Министерство Обороны.

Занимается начислением денежного довольствия других выплат от лица МО РФ специализированная организация – Единый расчетный центр. Она же осуществляет перечисление налогов в бюджет, а также всех установленных удержаний (например, если военный платит алименты по решению судебного органа).

Образцы заявлений

Замечание. Нередко возникают вопросы платят ли военные подоходный налог с зарплаты. В СССР с денежного довольствия и аналогичных выплат у данной категории населения не удерживали налоги. Но в РФ ситуация изменилась. С военнослужащих удерживают стандартные 13% НДФЛ. При этом они также, как и другие категории граждан могут пользоваться вычетами и другими льготами.

Нередко возникают вопросы платят ли военные подоходный налог с зарплаты. В СССР с денежного довольствия и аналогичных выплат у данной категории населения не удерживали налоги. Но в РФ ситуация изменилась. С военнослужащих удерживают стандартные 13% НДФЛ. При этом они также, как и другие категории граждан могут пользоваться вычетами и другими льготами.

Именно ЕРЦ МО РФ занимается также выдачей справок, связанных с денежными выплатами военным, в т. ч. и по форме 2-НДФЛ. Писать рапорт на справку 2 НДФЛ военнослужащему и подавать его непосредственному руководству своей воинской части нет смысла. Надо подготовить и направить заявление в ЕРЦ или одно из Управлений финансового обеспечения.

Заказать справку 2-НДФЛ через ЕРЦ МО РФ

Выдача справки 2-НДФЛ ЕРЦ или УФО МО РФ осуществляется исключительно на основании заявления. Этот документ подготавливается в письменной форме и должен содержать следующую информацию:

- Данные адресата. Указывают название органа (ЕРЦ, УФО).

- Сведения о заявителе. Указывается Ф.И.О., паспортные данные и другая информация.

- Причины выдачи справки. Например, она может быть запрошена органами соцзащиты, налоговой службой, банком.

- Количество экземпляров. Можно получить сразу несколько экземпляров, но из-за ограниченного срока действия документа заказывать их впрок нет никакого смысла.

- Период, за который нужны сведения. Можно запросить данные как за текущий, так и за прошлые года.

- Способ получения справки. Она может быть выдана лично заявителю, его представителю или направлена по почте.

В заполненном заявлении проставляется дата и личная подпись заявителя. Все сведения в документе должны быть указаны без ошибок. Заявление в УФО или ЕРЦ можно подать лично или отправить по почте, а также через электронную почту.

Сроки выдачи справки согласно действующим нормативно-правовым актам не должны превышать 3 дней с момента регистрации заявления. Но в данный срок не входит время пересылки корреспонденции по почте. Рекомендуется заказывать документы заблаговременно, чтобы они поступили к нужному времени.

Рекомендуется заказывать документы заблаговременно, чтобы они поступили к нужному времени.

На сайте Минобороны РФ расположен специальный раздел «Личный кабинет». В нем военнослужащий может получить информацию обо всех начислениях, удержаниях за нужный период, ознакомиться с уже выгруженными ЕРЦ расчетными листками и изучить материалы по положенным выплатам. А также в сервисе представлены образцы заявлений для запроса справок и контакты УФО для их получения.

Важно. Заявления в сервисе «Личный кабинет» доступны с учетом региональных особенностей. В бланке уже будут заполнены данные адресата и военному надо внести только свои личные данные.

Загрузить бланк заявления через личный кабинет можно, выполнив 5 действий:

- Открыть сайт МО РФ. Он расположен по адресу mil.ru.

- Перейти в раздел «Личный кабинет». Он доступен в левом меню официального ресурса.

- Выбрать раздел «Образцы документов – Справки». Он доступен через меню онлайн-сервиса.

- Указать регион.

Заявления подают в разные УФО МО РФ.

Заявления подают в разные УФО МО РФ. - Скачать нужный тип бланка. Помимо справок 2-НДФЛ и УФО МО РФ выдают и другие.

Важно. Справки об алиментах в УФО МО РФ не выдаются, они могут быть получены только через ЕРЦ МО РФ.

На странице с загрузкой бланка доступна подробная информация об УФО МО РФ, куда должен быть подан готовый документ. Отправлять заявление по обычной почте обычно очень неудобно. Из удаленных районов письма могут идти долго. При необходимости оперативно получить сведения о доходах надо пользоваться возможностью запросить их через электронное обращение.

Специальных форм для запроса справок в личном кабинете нет. Но заявление можно подготовить, подписать, сфотографировать или отсканировать и отправить на адрес email УФО МО РФ.

При заказе справки запросом по email надо учесть ряд нюансов:

- Адреса разных региональных УФО МО РФ отличаются. Надо правильно выбирать регион и проверять правильность адреса перед отправкой письма, иначе ответа можно и не дождаться.

- Получить готовый документ можно любым стандартным способом. Главное, указать нужный способ получения справки в заявлении.

- Сроки готовности сведений от подачи заявления онлайн не меняются. После регистрации обращения до готовности проходит 3 дня, но доставка почтой может занять дополнительно 1-2 недели или больше.

Если принято решение привести заявление лично, то стоит заранее ознакомиться с режимом работы выбранного УФО МО РФ. Необходимо учитывать, что во всех подобных органах есть обеденный перерыв, а в пятницу рабочий день сокращен. Приезжать за 1-5 минут до закрытия не стоит, вполне могут быть очереди.

Оформить справку 2 НФДЛ военнослужащему немного сложнее, чем другим гражданам. Но если знать все нюансы, то особых проблем не будет. Только при прохождении службы в отдаленных регионах ждать готовый документ придется довольно долго.

Получение справки 2-НДФЛ

com/embed/Fj8JEsHrHY4?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>Часто задаваемые вопросы о требованиях к подаче документов, проживании и удаленной работе для уплаты подоходного налога штата Нью-Йорк

На этой странице кратко изложены действующие законы штата Нью-Йорк и рекомендации, касающиеся часто задаваемых вопросов в связи с пандемией COVID-19.

- Нужно ли мне подавать налоговую декларацию штата Нью-Йорк?

- Как узнать, являюсь ли я резидентом штата Нью-Йорк для целей подоходного налога?

- Где я живу?

- Могу ли я быть резидентом штата Нью-Йорк, если я проживаю в другом месте?

- Если я не проживаю в Нью-Йорке и не являюсь резидентом, должен ли я платить подоходный налог в Нью-Йорке?

- В чем разница между подачей документов резидентом и нерезидентом?

- Мой основной офис находится в штате Нью-Йорк, но я работаю удаленно из-за пределов штата из-за пандемии COVID-19.

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно?

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно? - Если я живу в Нью-Йорке, но работаю в другом штате, облагаюсь ли я налогом дважды?

- Каковы правила проживания в Нью-Йорке?

- Каковы правила проживания в Йонкерсе?

- Существуют ли другие правила для действующих военнослужащих?

Нужно ли мне подавать декларацию о подоходном налоге с населения штата Нью-Йорк?

Прежде чем вы сможете решить, нужно ли вам подавать декларацию о подоходном налоге в штат Нью-Йорк, вам сначала необходимо определить, являетесь ли вы резидентом, нерезидентом или резидентом на неполный год.

Как правило, вы должны подать налоговую декларацию о подоходном налоге резидента штата Нью-Йорк, если вы являетесь резидентом штата Нью-Йорк и отвечаете любому из следующих условий:

- Вы должны подать федеральную декларацию.

- Вам не нужно было подавать федеральную декларацию, но ваш федеральный скорректированный валовой доход плюс надбавки в Нью-Йорке составил более 4000 долларов (3100 долларов, если вы одиноки и можете быть заявлены как иждивенец в федеральной декларации другого налогоплательщика).

- Вы хотите потребовать возмещения подоходного налога штата Нью-Йорк, города Нью-Йорк или Йонкерс, удержанного из вашей зарплаты.

- Вы хотите запросить любые возмещаемые или переносимые кредиты.

Возможно, вам все же придется подать декларацию штата Нью-Йорк, если вы являетесь резидентом Нью-Йорка в течение неполного года или нерезидентом с доходом из источников в штате Нью-Йорк.

Как узнать, являюсь ли я резидентом штата Нью-Йорк для целей подоходного налога?

Как правило, вы считаетесь резидентом штата Нью-Йорк для целей подоходного налога, если вы проживаете в этом штате. Для большинства людей это просто: основным местом жительства, в котором вы живете, является как штат вашего проживания, так и штат, резидентом которого вы являетесь для целей налогообложения. Однако вы по-прежнему можете считаться резидентом штата Нью-Йорк для целей подоходного налога, даже если вы не проживаете в штате. (См. ниже «Могу ли я быть резидентом штата Нью-Йорк, если мое местожительство находится в другом месте?»)

Где я живу?

Термины место жительства и место жительства часто используются как синонимы, но для целей подоходного налога штата Нью-Йорк эти два термина имеют совершенно разные значения.

Как правило, ваше местожительство — это ваше постоянное и основное место жительства, куда вы намереваетесь вернуться и/или остаться после отъезда (например, в отпуске, командировке, учебном отпуске или военной командировке).

Место жительства означает место жительства . У человека может быть несколько мест жительства — например, дома, квартиры, квартиры и/или другие места для проживания или физические жилища, в которых они проживают, — и некоторые из них могут находиться в разных штатах.

Однако, хотя у вас может быть несколько мест жительства, у вас может быть только одно место жительства. Человек может жить в определенном месте жительства в течение временного периода времени, который может быть продолжительным периодом времени, но если это не то место, к которому он в конечном итоге привязывается и куда намеревается вернуться, это все равно не его место жительства.

Кроме того, ваше место жительства в Нью-Йорке не изменится до тех пор, пока вы не продемонстрируете с помощью четких и убедительных доказательств, что вы покинули свое место жительства в Нью-Йорке и поселились за пределами штата Нью-Йорк. Это означает смещение фокуса вашей жизни на новое место. Недостаточно просто подать справку о местожительстве или зарегистрироваться для голосования на новом месте. При определении того, изменилось ли местожительство человека, учитываются все аспекты жизни человека.

Это означает смещение фокуса вашей жизни на новое место. Недостаточно просто подать справку о местожительстве или зарегистрироваться для голосования на новом месте. При определении того, изменилось ли местожительство человека, учитываются все аспекты жизни человека.

Могу ли я быть резидентом штата Нью-Йорк, если я проживаю в другом месте?

Вы можете облагаться налогом как резидент, даже если вы проживаете не в Нью-Йорке.

Вы являетесь резидентом штата Нью-Йорк, если вы проживаете в штате Нью-Йорк ИЛИ:

- вы сохраняете постоянное место жительства в штате Нью-Йорк в течение практически всего налогового года; и

- вы проводите 184 дня или более в штате Нью-Йорк в течение налогового года. Любая часть суток для этой цели является днем, и вам не нужно присутствовать на постоянном месте жительства, чтобы день считался днем в Нью-Йорке.

В общем случае постоянное место жительства – это здание или сооружение, в котором может проживать человек, которое вы постоянно содержите и которое пригодно для круглогодичного проживания.

Для получения дополнительной информации см.:

- Нужно ли подавать декларацию о подоходном налоге?

- Определения подоходного налога

- Налоговый бюллетень TB-IT-690, Постоянное место жительства

- TSB-M-18(4)I, Краткое изложение изменений по НДФЛ, вступивших в силу в 2018-2019 гг.Законопроект о бюджете

- TSB-M-09(15)I, Поправка к определению постоянного места жительства в Положениях о подоходном налоге с физических лиц в отношении некоторых студентов бакалавриата

- IT-201-I, Инструкции по заполнению формы IT-201 Налоговая декларация резидента за полный год

- IT-203-I, Инструкции по заполнению формы IT-203 Декларация о подоходном налоге для нерезидентов и резидентов на неполный год

- Руководство по аудиту нерезидентов

Если я не проживаю в Нью-Йорке и не являюсь резидентом, должен ли я платить подоходный налог в Нью-Йорке?

Если вы не отвечаете требованиям, предъявляемым к резиденту, вы все равно можете платить налог штата Нью-Йорк как нерезидент, если у вас есть доход из источников в штате Нью-Йорк.

Если вы были резидентом только часть года, ваш доход, подлежащий налогообложению, будет разделен: часть будет облагаться налогом в соответствии с правилами для резидентов, а оставшаяся часть будет облагаться налогом в соответствии с правилами для нерезидентов. Чтобы рассчитать налог, вы сначала рассчитываете свой налог, как если бы вы были резидентом в течение всего года, а затем определяете, сколько нужно выделить Нью-Йорку в процентах от дохода, исходя из вашего дохода из источника в Нью-Йорке и вашего федерального дохода.

В чем разница между подачей документов в качестве резидента и нерезидента?

Как резидент, вы платите налог штата (и городской налог, если вы проживаете в Нью-Йорке или Йонкерсе) со всех своих доходов, независимо от того, где они получены. Как нерезидент вы платите налог только на доход от источника в Нью-Йорке, который включает доход от работы, выполненной в штате Нью-Йорк, и доход от недвижимого имущества, находящегося в штате. Если вы являетесь нерезидентом, вы не несете ответственности за уплату подоходного налога с населения города Нью-Йорка, но можете облагаться подоходным налогом с доходов нерезидента Йонкерса, если источником вашего дохода является город Йонкерс.

Список того, что составляет и не представляет собой доход от источника в Нью-Йорке, а также другую информацию см.:

- Налоговый бюллетень TB-IT-615, Доход от источника в Нью-Йорке от физических лиц, имуществ и трастов, и частично — Год Физические лица-резиденты и трасты

- Налоговый бюллетень TB-IT-620, Нью-Йорк, Индивидуальные предприниматели и партнерства с источником дохода

- IT-203-I, Инструкции по заполнению формы IT-203 Декларация о подоходном налоге для нерезидентов и резидентов на неполный год

- TSB-M-18(1)I, Определение источника дохода нерезидента в Нью-Йорке, расширенное

- TSB-M-18(2)I, Порядок учета прибыли или убытка партнера-нерезидента при определенных продажах или передачах товарищества или доли участия

- TSB-M-15(7)C, (6)I, Влияние налоговой реформы штата Нью-Йорк на корпорации S в штате Нью-Йорк и их акционеров-нерезидентов и резидентов в течение неполного года

- TSB-M-10(9)I, Доход, полученный нерезидентом в связи с бизнесом, торговлей, профессией или занятием, ранее занимавшимся в штате Нью-Йорк

- TSB-M-09(5)I, Поправка к определению дохода физического лица-нерезидента из источника в Нью-Йорке

Мой основной офис находится в штате Нью-Йорк, но я работаю удаленно из-за пределов штата из-за пандемии COVID-19.

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно?

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно?Если вы являетесь нерезидентом, чей основной офис находится в штате Нью-Йорк, ваши дни удаленной работы во время пандемии считаются днями, отработанными в штате, если только ваш работодатель не открыл добросовестный офис работодателя в вашем месте удаленной работы.

Существует ряд факторов, определяющих, открыл ли ваш работодатель добросовестный офис работодателя в месте, где вы работаете удаленно. Как правило, если ваш работодатель специально не учредил добросовестный офис работодателя в месте, где вы работаете удаленно, вы по-прежнему должны платить подоходный налог штата Нью-Йорк с дохода, полученного при удаленной работе.

Если я живу в Нью-Йорке, но работаю в другом штате, облагаюсь ли я налогом дважды?

Лицо, проживающее в одном штате, но работающее в другом, может иметь налоговые обязательства в обоих штатах, но, как правило, получает налоговый кредит в штате своего проживания для устранения двойного налогообложения этого дохода.

Если вы являлись резидентом штата Нью-Йорк в течение всего года или неполного года и ваш доход был получен и облагался налогом в другом штате, вы можете потребовать невозмещаемый кредит резидента в счет налога штата Нью-Йорк. Этот кредит допустим только для той части налога, которая применяется к доходу, полученному от источника и облагаемому налогом другим налоговым органом, пока вы были резидентом штата Нью-Йорк.

Для получения дополнительной информации см. IT-112-R-I, Инструкции по заполнению формы IT-112-R Кредит резидента штата Нью-Йорк .

Каковы правила проживания в Нью-Йорке?

Требования для того, чтобы быть жителем Нью-Йорка, такие же, как и для того, чтобы быть жителем штата Нью-Йорк. Вы являетесь жителем Нью-Йорка, если:

- вы проживаете в Нью-Йорке; или

- у вас там постоянное место жительства и вы проводите в городе 184 дня и более.

Все доходы жителей города, независимо от того, где они получены, облагаются налогом на доходы физических лиц города Нью-Йорка. Нерезиденты города Нью-Йорка не обязаны платить подоходный налог с населения города Нью-Йорка.

Нерезиденты города Нью-Йорка не обязаны платить подоходный налог с населения города Нью-Йорка.

Правила в отношении места жительства в городе Нью-Йорк такие же, как и в отношении места жительства в штате Нью-Йорк. Если ваше постоянное и основное место жительства, куда вы намереваетесь вернуться и/или остаться после отъезда, находится в одном из пяти районов города Нью-Йорка, оно считается местом жительства города Нью-Йорка.

Ваше место жительства в городе Нью-Йорк не изменится, пока вы не продемонстрируете четкими и убедительными доказательствами, что вы покинули свое место жительства в городе и поселились за пределами города Нью-Йорка. Даже если вы какое-то время проживаете за пределами города, если это не то место, к которому вы привязаны и куда собираетесь вернуться, это не ваше место жительства. Вашим местом жительства по-прежнему будет Нью-Йорк, и вы по-прежнему будете считаться жителем Нью-Йорка.

Для получения дополнительной информации см. IT-201-I, Инструкции по заполнению формы IT-201 Налоговая декларация о подоходном налоге резидента за полный год .

Каковы правила проживания в Йонкерсе?

Для целей подоходного налога ваш статус резидента Йонкерса зависит от того, где вы проживали и где у вас было постоянное место жительства в течение налогового года. Аналогично требованиям штата Нью-Йорк и города Нью-Йорк, если вы проживаете в Йонкерсе, вы считаетесь резидентом Йонкерса. Если вы сохраняете постоянное место жительства в Йонкерсе и проводите в Йонкерсе 184 или более дней, вы считаетесь резидентом Йонкерса.

Правила в отношении места жительства в Йонкерсе такие же, как и в отношении места жительства в штате Нью-Йорк. Вы можете иметь только одно место жительства. Если вы не можете продемонстрировать с помощью четких и убедительных доказательств, что вы покинули свое местожительство в Йонкерсе и создали новое местожительство за пределами Йонкерса, ваше местожительство остается в Йонкерсе.

Резиденты Йонкерса облагаются налогом на прибыль резидентов Йонкерса, который рассчитывается и указывается в налоговой декларации штата Нью-Йорк.

Нерезиденты Йонкерса могут облагаться налогом на прибыль нерезидентов Йонкерса, если они:

- получать там заработную плату или заниматься торговлей или бизнесом; или

- являются членами товарищества, которое ведет там торговлю или бизнес.

Для получения дополнительной информации см.:

- IT-201-I, Инструкции по заполнению формы IT-201 Налоговая декларация резидента за полный год

- IT-203-I, Инструкции по заполнению формы IT-203 Декларация о подоходном налоге для нерезидентов и резидентов на неполный год

Существуют ли другие правила для действующих военнослужащих?

Если вы проживали не в штате Нью-Йорк, когда вы поступили на военную службу, но вас направили на службу в штат Нью-Йорк, вы не становитесь резидентом штата Нью-Йорк, даже если у вас есть здесь постоянное место жительства. Вы являетесь нерезидентом, и ваша военная зарплата не облагается подоходным налогом штата Нью-Йорк.

Подробнее см.:

- Информация для военнослужащих и ветеранов

- Публикация 361, Информация о подоходном налоге штата Нью-Йорк для военнослужащих и ветеранов

- TSM-M-19(3)I, Закон о льготах и переходе для ветеранов от 2018 г.

- TSB-M-10(1)I, Закон об освобождении от проживания супругов военнослужащих

К началу страницы

НДФЛ для резидентов

Введение

5,0% ставка подоходного налога с населения за 2021 налоговый год

В 2021 налоговом году в штате Массачусетс взимается налог в размере 5,0 % как на заработанный (зарплата, заработная плата, чаевые, комиссионные), так и на незаработанный (проценты, дивиденды и прирост капитала) доход. Некоторые виды прироста капитала облагаются налогом по ставке 12%.

Каждый, чей валовой доход в штате Массачусетс составляет 8000 долларов США или более , должен подать декларацию о подоходном налоге с населения штата Массачусетс не позднее 15 апреля после окончания каждого налогового года. Если срок оплаты выпадает на субботу, воскресенье или официальный выходной день, сроком оплаты является следующий рабочий день. (Примечание. Сумма в размере 8000 долларов США или более указана на одного человека, и для совместной декларации не требуется подавать общую декларацию. Если физическое лицо достигает порога в 8000 долларов США, оно должно подать декларацию, а если оно состоит в браке, у него есть возможность подать совместную декларацию, независимо от того, у супруга нет собственных требований к подаче документов.)

Если срок оплаты выпадает на субботу, воскресенье или официальный выходной день, сроком оплаты является следующий рабочий день. (Примечание. Сумма в размере 8000 долларов США или более указана на одного человека, и для совместной декларации не требуется подавать общую декларацию. Если физическое лицо достигает порога в 8000 долларов США, оно должно подать декларацию, а если оно состоит в браке, у него есть возможность подать совместную декларацию, независимо от того, у супруга нет собственных требований к подаче документов.)

Если вы допустили ошибку в уже поданной декларации, подайте исправленную декларацию.

Основные действия для введения

Посмотреть видео об обновлении сезона подачи налоговых деклараций за 2021 налоговый год Внесите изменения в свою налоговую декларацию или запросите скидку Узнать об оценке штрафов Узнайте об оценке налога Узнайте о процентах от недоплаты или переплаты налогов

2021 Налоговые изменения

Здесь вы найдете описание основных изменений в налоговом законодательстве штата Массачусетс о доходах физических лиц (глава 62) и корпоративных акцизах (глава 63) на 2021 налоговый год. Изменения в законодательстве штата Массачусетс о подоходном налоге можно найти в буклете с инструкциями по форме 1 и форме 1-NR/PY за любой год.

Изменения в законодательстве штата Массачусетс о подоходном налоге можно найти в буклете с инструкциями по форме 1 и форме 1-NR/PY за любой год.

Требования к подаче документов

Полногодичные резиденты

Если вы являетесь резидентом штата Массачусетс с годовым валовым доходом более 8000 долларов США, вы должны подать налоговую декларацию штата Массачусетс.

Вы являетесь резидентом в течение всего года, если:

- Ваш дом находится в Массачусетсе в течение всего налогового года или

- Ваш дом не находится в Массачусетсе в течение всего налогового года, но вы:

- Иметь дом в Массачусетсе и провести в Массачусетсе в общей сложности более 183 дней налогового года, включая дни, частично проведенные в Массачусетсе.

Жители, проживающие в течение всего года, используют Форму 1 — Декларация о подоходном налоге с резидента штата Массачусетс.

Жители неполного года

Если вы являетесь резидентом штата Массачусетс с годовым валовым доходом более 8000 долларов США, вы должны подать налоговую декларацию штата Массачусетс.

Вы являетесь резидентом на неполный год, если вы:

- Переезжаете в Массачусетс в течение налогового года и становитесь резидентом, или

- Выехать из Массачусетса в течение налогового года и лишить вас статуса резидента.

Резиденты, проживающие в течение неполного года, используют Форму 1-NR/PY — Декларация о подоходном налоге для нерезидентов или резидентов штата Массачусетс, проживающих в течение неполного года.

Нерезиденты

Если вы являетесь нерезидентом с годовым валовым доходом в штате Массачусетс, превышающим 8 000 долларов США или пропорциональное личное освобождение, в зависимости от того, что меньше, вы должны подать налоговую декларацию штата Массачусетс.

Вы нерезидент, если вы не являетесь резидентом на полный или неполный год.

Нерезиденты используют Форму 1-NR/PY – Декларация о подоходном налоге для нерезидентов или резидентов штата Массачусетс за неполный год.

Основные действия для подачи требований

Формы и инструкции по налогу на доходы физических лиц Подоходный налог Индивидуальный подоходный налог для резидентов, проживающих неполный год НДФЛ для нерезидентов

Расширения файлов

Вы автоматически получаете 6-месячное продление срока подачи декларации о подоходном налоге штата Массачусетс, если вы уплатили не менее 80% от общей суммы налога, подлежащего уплате в установленный срок или ранее, и вы подаете:

- Форма 1

- Форма 1-NR/PY

- Форма 2

- Форма 2G

- Форма 3

- Форма 3М

- Форма М-990Т-62

- Форма NRCR

- Форма подачи наследства M-706

После предоставления продления шестимесячное продление начинается с даты подачи исходной декларации. Вы можете подать декларацию в любое время в течение периода продления. Продление срока подачи декларации не продлевает срок уплаты налога.

Вы можете подать декларацию в любое время в течение периода продления. Продление срока подачи декларации не продлевает срок уплаты налога.

Estates, желающие продлить срок подачи и уплаты налога на наследство, все равно должны запросить одобрение DOR, заполнив форму M-4768. Вы можете подать форму M-4768 в электронном виде.

Если для достижения порога в 80% требуется дополнительный платеж, вы можете оплатить его электронным способом. Если вам нужно заплатить 5000 долларов США или больше, чтобы получить право на продление, вам необходимо оплатить в электронном виде. Если вам необходимо подать форму M-4768 в электронном виде, зарегистрируйтесь на MassTaxConnect, чтобы подать расширение.

Налогоплательщики, пострадавшие от стихийных бедствий, объявленных президентом в США, автоматически получают продление срока подачи деклараций и налоговых платежей. Срок и дата оплаты возвратов и платежей продлеваются на определенный период времени, объявленный IRS, если мы публично не объявим об ином. Это расширение распространяется на подачу налоговых деклараций, уплату налогов (включая расчетный налог) и подачу налоговых деклараций с нами.

Это расширение распространяется на подачу налоговых деклараций, уплату налогов (включая расчетный налог) и подачу налоговых деклараций с нами.

Основные действия для расширения файлов

Узнайте о продлении срока подачи и уплаты подоходного налога штата Массачусетс Подайте налоговую декларацию онлайн Упрощенный процесс продления для физических лиц, фидуциаров, товариществ и имущественных комплексов Просмотреть все требования к электронной подаче и оплате Формы и инструкции по подоходному налогу с физических лиц

Статус подачи

Ваш статус подачи налоговой декларации штата Массачусетс может повлиять на ваши льготы и размер вашего налога.

Просмотрите более подробную информацию о статусе подачи, чтобы понять, что это значит для вас.

Отчетность по первоначальной налоговой декларации

Укажите свой статус подачи в Форме 1 или 1-NR/PY, Строка 1, и заполните соответствующий овал. Введите номер социального страхования вашего супруга в соответствующее поле в верхней части декларации под номером социального страхования налогоплательщика. Если вы состоите в браке и подаете совместную декларацию, оба супруга должны подписать декларацию.

Клавиши Действия для статуса подачи

Узнайте о статусе подачи налоговой декларации штата Массачусетс

.Исключения

Освобождение от подоходного налога с физических лиц напрямую снижает размер вашей задолженности по налогу. Исключения, как правило, связаны с вашим статусом подачи и количеством иждивенцев, которые вы указываете в своей налоговой декларации, но не всегда.

Основные действия для исключений

Просмотреть льготы по подоходному налогу с физических лиц в штате Массачусетс

Пособия (массовый и федеральный исключенный доход)

Компенсация, пособие по травмам и болезни

- Компенсация за активную службу в зоне боевых действий военнослужащими вооруженных сил США

- Судебные решения и возмещение ущерба

- Пособия по смерти

- Пособия по травмам

- Полисы страхования жизни/премии/льготы

- Больничный

- Компенсация работникам

- Заявление о претензиях к первоначальной налоговой декларации

- Подача налоговой декларации о снижении или изменении налога

- Дополнительные ресурсы

Дополнительные льготы для сотрудников

- Обзор

- Страхование от несчастных случаев и планов медицинского страхования

- Программы помощи в усыновлении

- Спортивные сооружения

- План кафетерия

- Программы помощи детям или иждивенцам

- De Minimis (минимальные) льготы

- Программы помощи в образовании

- Скидки для сотрудников

- Транспортное средство, предоставленное работодателем

- Питание или проживание, предоставленное для удобства работодателя

- Военные дополнительные льготы

- Возмещение расходов на переезд

- Услуги без дополнительных затрат

- Услуги пенсионного планирования

- Дополнительные транспортные льготы

- Преимущества условий труда

- Подача отчета о сокращении или исправленном отчете

- Дополнительные ресурсы

Расчет дохода

Чтобы узнать, сколько налогов вы должны заплатить, сначала рассчитайте свой валовой доход в штате Массачусетс. Валовой доход включает, но не ограничивается:

Валовой доход включает, но не ограничивается:

- Услуги

- Заработная плата

- Пенсии, государственные, негосударственные и аннуитеты

- Доход от бизнеса

- Арендная плата и роялти

- Партнерство и S-корпус

- Дивиденды и проценты

- Прирост капитала и убытки

- Алименты

- Другие виды доходов штата Массачусетс

| Расчет валового дохода штата Массачусетс | |

|---|---|

| Федеральный валовой доход (форма 1, строка 10 или форма 1-NR/PY, строка 12 для резидентов и нерезидентов, работающих неполный год) | |

| + | Доход исключен из федерального бюджета, но включен в штат Массачусетс |

| — | Доход включен в федеральный доход, но исключен из штата Массачусетс |

| — | Доход исключен как из федерального бюджета, так и из штата Массачусетс | .

| = | Валовой доход штата Массачусетс |

Затем рассчитайте свой скорректированный валовой доход штата Массачусетс (AGI) , чтобы получить свой налогооблагаемый доход в штате Массачусетс, и выясните, соответствуете ли вы критериям отсутствия налогового статуса (NTS) или кредита с ограниченным доходом (LIC).

| Расчет штата Массачусетс AGI | |

|---|---|

| Федеральный валовой доход (форма 1, строка 10 или форма 1-NR/PY, строка 12 для резидентов и нерезидентов, работающих неполный год) | |

| + | Приложение B, строка 35 (проценты, дивиденды и краткосрочный прирост капитала) |

| + | Приложение D, строка 19 (долгосрочный прирост капитала) |

| — | Расписание Y, строки 1–10 |

| — | Корректировки Графика B |

| — | Корректировки Графика D |

| = | Массачусетс AGI |

Ваш налогооблагаемый доход штата Массачусетс – это ваш скорректированный валовой доход штата Массачусетс за вычетом следующих вычетов:

- вычетов штата Массачусетс в Форме 1 (строки 11-1-1-14) и Форме 1 ):

- Вычеты по арендной плате в штате Массачусетс

- Социальное обеспечение (FICA) и вычет Medicare

- Вычеты по Графику Y (Строки 11–16):

- Требование о праве на вычет

- Вычет за обучение в колледже

- Вычет за проезд

- Вычет за донорство органов человека

- Государственная накопительная пенсия для иностранных служащих

- Вычет процентов по студенческой ссуде штата Массачусетс

- Освобождение от подоходного налога штата Массачусетс

Основные действия для расчета дохода

Узнайте о валовом, скорректированном валовом и налогооблагаемом доходе штата Массачусетс. Массачусетс валовой, скорректированный валовой и налогооблагаемый доход для нерезидентов

Узнайте о безналоговом статусе и кредите с ограниченным доходом

Массачусетс валовой, скорректированный валовой и налогооблагаемый доход для нерезидентов

Узнайте о безналоговом статусе и кредите с ограниченным доходом

Вычеты

Вычеты по личному подоходному налогу уменьшают ваш налогооблагаемый доход, что означает, что вы должны платить меньше налогов. Отчисления обычно связаны с вашими расходами, но не всегда.

| Вычет | Куда сообщить |

|---|---|

| Ремонт заброшенного здания | Приложение C или E |

| Алименты выплачены | Расписание Y, строка 3 |

| Допустимая избыточная торговля или бизнес | Приложение C-2 |

| Гонорары адвокатов и судебные издержки | Расписание Y, строка 9 |

| Некоторые деловые расходы членов Национальной гвардии и резервистов | Расписание Y, строка 9 |

| Определенные деловые расходы квалифицированного артиста-исполнителя | Расписание Y, строка 9 |

| Определенные деловые расходы государственных и местных (бесплатных) государственных служащих | Расписание Y, строка 9 |

| Заявление о праве | Расписание Y, строка 14 |

| Обучение в колледже | Расписание Y, строка 11 |

| Скидка на проезд | Расписание Y, строка 15 |

| Сдача в аренду личного имущества для получения прибыли | Расписание Y, строка 9 |

| Амортизация | Приложение C или E |

| Азартные игры | См. инструкции инструкции |

| Медицинский сберегательный счет (HSA) | Расписание Y, строка 8 |

| Донорство органов человека | Расписание Y, строка 16 |

| Исключение дохода нетрудоспособного пожарного или полицейского | Расписание Y, строка 4 |

| Денежный перевод для оплаты пошлины присяжных | Расписание Y, строка 9 |

| Медицинский сберегательный счет (Archer MSA) | Расписание Y, строка 6 |

| Расходы на переезд | Расписание Y, строка 5 |

| Государственная накопительная пенсия для иностранных служащих | Расписание Y, строка 13 |

| Партнерство и корпорация S | Приложение E |

| Штраф за досрочное снятие сбережений | Расписание Y, строка 2 |

| Амортизация и расходы на лесовосстановление | Расписание Y, строка 9 |

| Арендная плата уплачена | Форма 1, строка 14 |

| Выплата дополнительных пособий по безработице | Расписание Y, строка 9 |

| Расходы по разделу 179 | |

| Медицинское страхование самозанятых | Расписание Y, строка 7 |

| Социальное обеспечение (FICA) и Medicare | Форма 1, строки 11a и 11b, если MFJ |

| Проценты по федеральной студенческой ссуде | Расписание Y, строка 10 |

| Проценты по кредиту на получение степени бакалавра | Расписание Y, строка 12 |

| Коммерческие или деловые расходы | Приложение C или E |

| Исключение дохода из налоговых соглашений США | Расписание Y, строка 4 |

Основные действия для вычетов

Посмотреть вычеты по НДФЛ

Кредиты

Вы также можете претендовать на определенные льготы по подоходному налогу с населения, которые могут уменьшить сумму налога, которую вы должны уплатить.

| Кредит | Возврату подлежит? | Перенос |

|---|---|---|

| Кредитный бизнес-ангел (AIC) | Нет | 3 года |

| Налоговый кредит на существующие месторождения (BTC) | Нет | 5 лет после |

| Сертифицированный налоговый кредит на жилищное строительство (CHDC) | Нет | 10 лет после |

| Автоматический выключатель Кредит | Да | Нет |

| Налоговый кредит на инвестиции в сообщества (CITC) | Да | Или в качестве альтернативы перенос на 5 лет |

| Налоговый кредит на сохранение земель (CLTC) | Да | Нет |

| Клюквенное болото Кредит | Да | 5 последующих налоговых лет |

| Налоговый кредит молочного фермера | Да | Нет |

| Налоговый вычет за заработанный доход (EITC) | Да | Нет |

| Кредит Программы стимулирования экономического развития (EDIPC) | Нет | Через 10 лет (или через 5 лет, в зависимости от обстоятельств) |

| Кредит области экономических возможностей (EOAC) | Нет | Через 10 лет (или через 5 лет, в зависимости от обстоятельств) |

| Кредит на Программу оздоровления работодателя (EWPC) | Нет | Нет |

| Налоговый кредит на сельское хозяйство и рыболовство | Нет | 3 года |

| Налоговый кредит на фильм | Нет | 5 лет после |

| Поощрительный налоговый вычет за фильмы (кредиты на заработную плату и производственные расходы не используются) | Да | Нет |

| Налоговый кредит на историческую реабилитацию | Нет | 5 лет |

| Подоходный налог, уплаченный в другую юрисдикцию Кредит | Нет | Нет |

| Кредит на удаление свинцовой краски | Нет | 7 лет после |

| Кредит компании Life Sciences | Нет | Нет |

| Кредит компании Life Sciences — альтернативная возвращаемая сумма | Да | Нет |

| Кредит с ограниченным доходом (LIC) | Нет | Нет |

| Налоговый кредит на жилье для малоимущих (LIHTC) | Нет | Нет |

| Кредит на медицинское оборудование | Нет | 5 лет после |

| Ремонт или замена вышедшей из строя выгребной ямы или септической системы Кредит (Раздел V) | Нет | 5 лет после |

| Кредит на солнечную, ветровую и энергетическую энергию | Нет | 3 года после |

Ключевые действия для кредитов

Налоговые кредиты для бизнеса Посмотреть налоговые льготы на жилую недвижимость

Предполагаемые налоговые платежи

Как налогоплательщик, вы должны производить расчетные платежи, если ожидаемый налог, подлежащий уплате с вашего налогооблагаемого дохода, не подлежащего удержанию, превышает определенную сумму. Как правило, вам необходимо уплатить не менее 80% вашего годового подоходного налога, прежде чем вы подадите налоговую декларацию за год. Вы платите путем удержания и осуществления расчетных налоговых платежей с любого дохода, не подлежащего удержанию. Учить больше.

Как правило, вам необходимо уплатить не менее 80% вашего годового подоходного налога, прежде чем вы подадите налоговую декларацию за год. Вы платите путем удержания и осуществления расчетных налоговых платежей с любого дохода, не подлежащего удержанию. Учить больше.

Возврат и зачет переплаты

Когда вы платите больше налогов (т. е. удержанных налогов или расчетных налогов), чем сумма налогов, подлежащих уплате, на вашем счете может образоваться переплата. Переплата также может быть получена, если вы имеете право на возмещаемый кредит, который превышает сумму причитающегося налога. Кроме того, когда вы подаете измененную декларацию или заявление о снижении налогов, чтобы уменьшить сумму налога, подлежащего уплате, и вы ранее заплатили больше, чем сейчас указано как подлежащий уплате, может возникнуть переплата.

Переплата, указанная в декларации, может быть использована в качестве кредита для расчетного налога на следующий год, или вы можете потребовать, чтобы она была вам возмещена. Переплата также может быть компенсирована или перехвачена Департаментом доходов и применена к другому обязательству. Однако часто переплата возвращается непосредственно вам.

Переплата также может быть компенсирована или перехвачена Департаментом доходов и применена к другому обязательству. Однако часто переплата возвращается непосредственно вам.

Большинство возмещений запрашивается по оригинальной декларации и автоматически выдается Департаментом. Для электронных деклараций время обработки составляет около 6 недель; но для бумажных возвратов это может занять до 10 недель. Вы должны запросить возмещение или кредит в течение определенного периода времени, как более подробно описано ниже. Кроме того, Департамент доходов должен выдать возмещение в течение определенного периода времени или выплатить проценты на сумму возмещения. На этой странице содержится важная информация о сроках подачи заявки на возмещение и о начислении процентов.

Посетите Возвраты и зачисление переплат, чтобы узнать больше.

Использование налога на платежи за покупки за пределами штата

Налог на использование — это налог в размере 6,25%, уплачиваемый за покупки за пределами штата или за пределами страны, которые используются, хранятся или потребляются в Массачусетсе и с которых не уплачивался налог с продаж штата Массачусетс (или менее 6,25%).

В отличие от налога с продаж в размере 6,25%, который взимается с продавцов, налог на пользование обычно уплачивается покупателем непосредственно государству.

Налог на индивидуальное использование необходимо уплатить до 15 апреля следующего года после покупки. Учить больше.

Контакты

Налоговый департамент: Контакт-центр работает с 9:00 до 16:00 с понедельника по пятницу.

- (617) 887-6367 или

- (800) 392-6089 (звонок бесплатный в Массачусетсе).

Дополнительные способы подключения см. на странице Contact DOR.

У вас есть вопрос о вашем налоговом учете?

Войдите в MassTaxConnect и отправьте DOR сообщение.

Вы можете отправить защищенное электронное сообщение, если вы зарегистрированы в MassTaxConnect.

Нужно ли вам регистрироваться в MassTaxConnect?

В верхней правой части главного экрана MassTaxConnect:

- Выберите Зарегистрироваться

- Выберите Создать мой вход в систему .

Заявления подают в разные УФО МО РФ.

Заявления подают в разные УФО МО РФ.

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно?

Должен ли я платить налоги штата Нью-Йорк с дохода, который я зарабатываю, работая удаленно?