Почему уменьшаются номинал и купон облигации? — вопросы от читателей Т—Ж

Я смотрю информацию по облигации RU000A0JWWG0 и не могу понять, почему в календаре выплат на сайте Московской биржи меняется размер купона. И почему при этом ставка купона в процентах остается постоянной — тоже непонятно.

И что значит «Первоначальная номинальная стоимость 1000, номинальная стоимость 800»?

Андрей

Андрей, у некоторых облигаций со временем действительно может уменьшаться номинал, а с ним — и размер купона. Это не обман и не ошибка, это амортизация.

Евгений Шепелев

частный инвестор

Амортизация облигаций

Номинал большинства облигаций не меняется со временем. Если при выпуске облигации номинал был 1000 Р, то при погашении владелец облигации получит 1000 Р — номинал ценной бумаги — и купон за последний купонный период.

Некоторые облигации устроены иначе: номинал возвращается не одним большим платежом при погашении, а постепенно — частями вместе с выплатой купонов. В дату погашения выплачиваются последняя часть номинала и последний купон. Постепенное погашение называют амортизацией.

При амортизации каждая частичная выплата уменьшает номинал. Купон считается в процентах от непогашенного номинала, поэтому при амортизации купон в рублях постепенно уменьшается.

Как это работает на практике

Номинал этой облигации гасится постепенно — частями по 100 Р одновременно с выплатой купонов — начиная с июля 2019 года. Это и есть амортизация.

В июле 2019 года вместе с очередным купоном выплатили 100 Р из номинала облигации — он уменьшился на 10%, до 900 Р. В следующий купонный период купон будет уже 33,66 Р, а не 37,4 Р. Купон по-прежнему считается как 15% от номинала, но номинал уменьшился на 10% — купон в рублях тоже снизился на 10%.

В октябре 2019 года вместе с купоном 33,66 Р выплатили еще 100 Р из номинала — номинал уменьшился до 800 Р. Значит, в следующий купонный период купон будет уже 29,92 Р, а не 33,66 Р.

Так будет продолжаться до самого погашения облигации в октябре 2021 года. При погашении выплатят оставшийся номинал облигации, равный 100 Р — 10% от изначального. Последний купон выплатят в размере 3,74 Р — это лишь 10% от размера первых купонов.

Не всегда амортизация происходит такими маленькими частями или одинаковыми порциями. Это зависит от условий, на которых выпущены облигации. Например, у облигаций «КамАЗ БО-П04» по 30% номинала выплатят в июле 2021 года и в январе 2022 года, а в дату погашения инвесторы получат 40% номинала.

Как я выбираю корпоративные облигации

Как вложиться и не облажаться

Расскажем в еженедельной рассылке для инвесторов. Подпишитесь и получайте письма каждый понедельник

Плюсы и минусы амортизации

Благодаря амортизации инвестор быстрее возвращает деньги, которые вложены в облигации. При прочих равных это снижает риск.

Раз вложенные деньги быстрее высвобождаются, их можно сразу же куда-то вложить. Это может быть выгодно, с одной стороны, если процентные ставки растут: деньги получится инвестировать под более высокий процент.

С другой стороны, если процентные ставки снижаются, то старые облигации дорожают, а купон новых облигаций становится небольшим. Может оказаться так, что полученные при амортизации деньги не удастся вложить с нужной вам доходностью.

Как узнать об амортизации

Амортизация есть у большинства субфедеральных облигаций — бумаг региональных и муниципальных властей. У корпоративных облигаций она тоже встречается.

Так выглядят данные о купонах и амортизации облигации «Первое коллекторское бюро БО-01» на сайте «Финам»

Так выглядят данные о купонах и амортизации облигации «Первое коллекторское бюро БО-01» на сайте «Финам»Другой вариант — использовать сайт Rusbonds.ru. На странице облигации есть раздел «Амортизация», он доступен только зарегистрированным пользователям. Еще при поиске облигаций на сайте «Русбондз» можно выбрать бумаги с амортизацией или без нее: для этого есть отдельная опция.

Кратко

Некоторые облигации погашаются не одним платежом, а постепенно — несколькими платежами. Это называется амортизация.

После каждой амортизационной выплаты номинал облигации уменьшается. Купон рассчитывается как процент от номинала, поэтому из-за амортизации размер купона снижается.

Плюс амортизации в более быстром возврате вложенных средств. Минус — в том, что при снижении процентных ставок полученные деньги придется вкладывать с меньшей доходностью.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru

Облигации с переменным купоном

Наиболее часто инвесторы сталкиваются с облигациями с постоянным купоном, однако, это лишь только одна из разновидностей облигаций. Так же на рынке очень много торгуется и выпускается облигаций с переменным купоном. Для полноценной работы на рынке облигаций необходимо знать и понимать нюансы каждого класса облигаций.

В этой статье мы рассмотрим все основные моменты, которые касаются инвестирования в облигации с переменным купоном:

-

Какие в принципе существуют облигации по типу купона;

-

Особенности и специфика облигаций с переменным купоном;

-

Стратегии работы с облигациями с переменным купоном.

Виды облигаций по типу купона

Принято разделять все облигации на два больших блока – это облигации с переменным купоном и облигации с постоянным купоном, так же параллельно с ними существует еще один отдельный класс облигаций – это бескупонные облигации.

Выбирая бескупонные облигации (или по-другому такой тип облигаций называют еще дисконтные облигации), инвестор получает всю прибыль лишь только за счет ценовой разницы между стоимостью приобретения облигации и ценой её погашения. Бескупонные облигации не столь широко распространены на текущий момент и во многих планах менее привлекательны для инвесторов, так как они не создают постоянно накапливающегося денежного потока в виде купонных платежей, которые можно реинвестировать. Однако, такие облигации все равно иногда встречаются на рынке.

Основной и самый массовый класс облигаций на рынке – это облигации, по которым платятся купоны или купонные облигации.

В зависимости от типа выплаты по купонам все облигации в свою очередь можно разбить на 4 типа:

-

Облигации с постоянным купоном.

-

Облигации с фиксированным купоном.

-

Облигации с плавающим купоном.

-

Облигации с переменным купоном.

При этом первые два типа – это облигации, по которым купон прописан заранее и размер купона известен до конца срока его погашения. Третий и четвертый тип – это облигации, по которым купон не определен или определен только на ближайший купонный период.

Облигации с постоянным купоном

Облигации с постоянным купоном – это облигации, ставки по купонам которой имеют одинаковое значение и известны при первоначальном размещении до конца срока обращения бумаги.

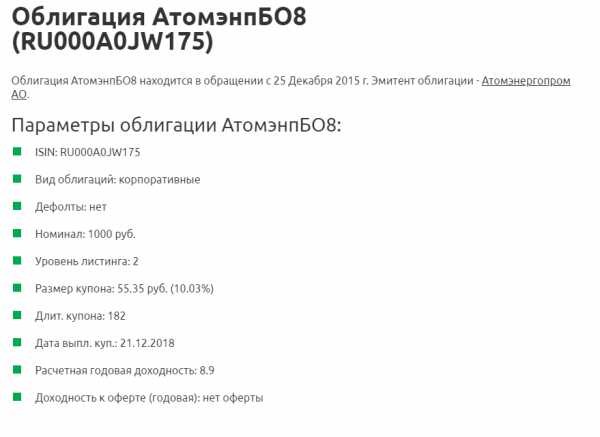

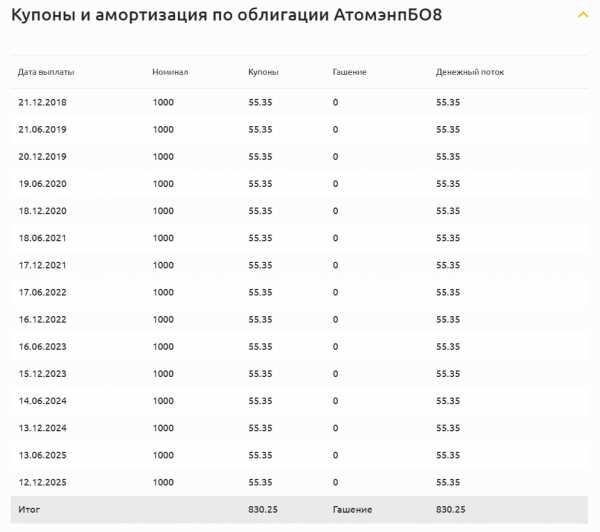

В качестве примера облигации с постоянным купоном рассмотрим корпоративную облигацию «АтомэнпБО8». (Здесь и далее, все скриншоты и примеры берутся из сервиса Fin-plan Radar – данный сервис предоставляет максимально полную аналитическую информацию по всем активам московской биржи).

В данном случае по облигации компании Атомэнергопром мы видим отсутствие амортизации и постоянную ставку и размер купона по этой облигации.

Облигации с фиксированным купоном

Облигации с фиксированным купоном могут иметь разные купонные ставки, которые меняются во времени согласно графику купонных платежей и соответственно разный размер купона, но главное свойство такой облигации заключается в том, что купоны четко прописаны до конца срока погашения облигации.

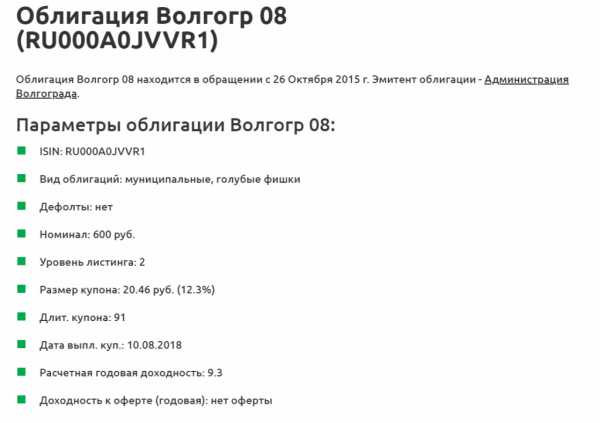

Пример облигации с фиксированным купоном – муниципальная облигация «Волгогр 08» (подробнее класс муниципальных облигаций мы разбирали в статье «Облигации субъектов федерации»).

В данном случае мы видим, что размер купона по облигации изменяется, так как бумага имеет амортизацию долга, изменяется её номинал в следствии амортизационных платежей и пропорционально изменяется размер купона.

В итоге, основным моментом, касающимся работы с облигациями с постоянным и фиксированным купоном является то, что доходность по этим облигациям можно просчитать заранее, то есть после покупки таких облигаций, инвестор фиксирует для себя доходность по ним до срока погашения по данной бумаге.

Облигации, по которым купон не определен заранее – это облигации с плавающим и переменным купоном. Ставка купона по таким облигациям, как правило, определена лишь только на конкретный текущий купонный период либо на ограниченное количество купонных периодов вперед. На последующие периоды ставка купона будет определяться в будущем по мере наступления этих периодов.

Облигации с плавающим купоном

Облигации с плавающим купоном – по таким облигациям ставка купона определена всего на один текущий купонный период, либо на несколько купонных периодов вперед. Спецификой плавающего купона является то, что ставка купона прописывается специальной формулой, в которой есть одна или несколько заранее неизвестных величин. Как правило, это какой-либо рыночный макроэкономический показатель, либо же показатель долгового или денежного рынка. Поскольку данный показатель известен только лишь на текущий момент, а на будущее не известен, то и до конца на 100% точно просчитать ставку купона и соответственно итоговую доходность к погашению по такой облигации будет просто невозможно.

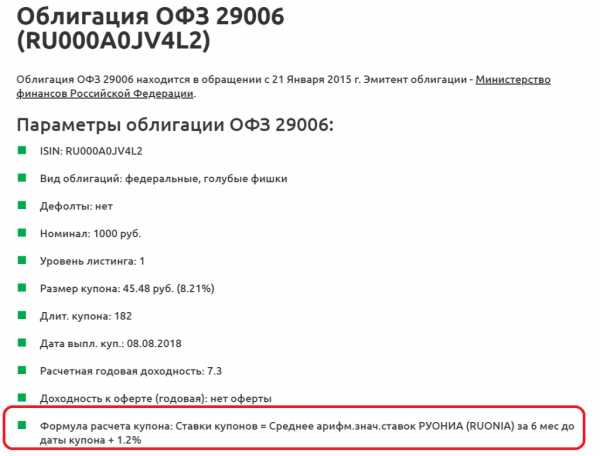

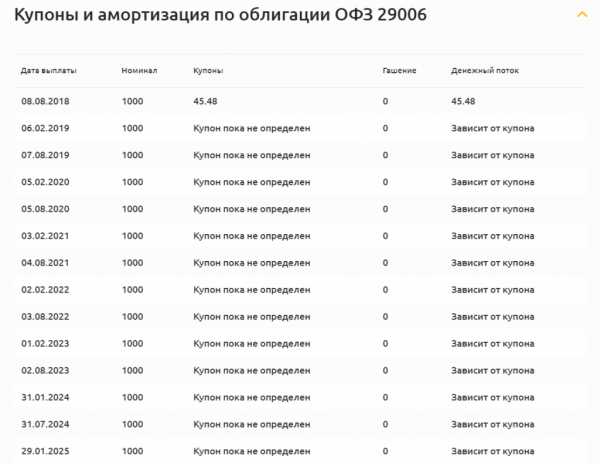

Для примера посмотрим на популярную федеральную облигацию ОФЗ-29006 с плавающим купоном (подробнее класс федеральных облигаций мы разбирали в статье «Облигации федерального займа»).

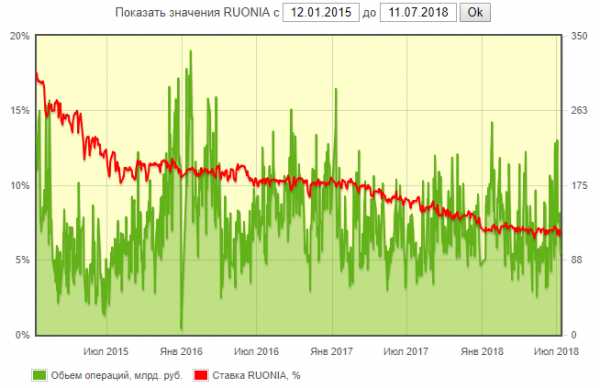

В данном случае мы видим, что ставка купона определяется по формуле, где берется среднее за последние полгода значение ставки RUONIA (ставка рыночного межбанковского кредитования). Значение ставки RUONIA меняется под влиянием различных внешних и внутренних факторов (см. график ниже). Мы можем только делать предположения о направлении движения ставки и тенденциях, но ее точное значение в будущем предсказать не получится.

Проведя анализ подобных облигаций, мы составили список экономических индикаторов, к которым чаще всего привязывают расчет плавающего купона по облигациям:

-

Ставка RUONIA.

-

Ключевая ставка ЦБ на окончание определенного купонного периода.

-

Индекс потребительских цен (ИПЦ).

-

Значение кривой бескупонной доходности по ОФЗ за определенный период.

-

Значение фиксинга за различные периоды по ставке OIS на базе RUONIA (ставка ROISfix).

-

Доходность к погашению по определенным выпускам ОФЗ.

-

Ставке прямого РЕПО, установленной на определенный день.

-

Доходность по Американским казначейским облигациям разных периодов погашения.

-

Курс доллара за определенный период.

-

Ставка MosPrime Rate.

-

Значение ставки EURIBOR за определенный период.

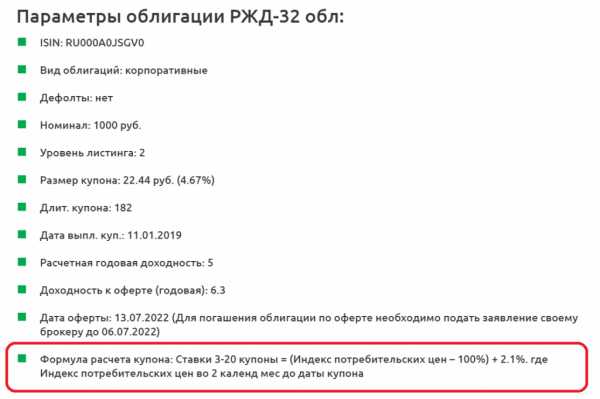

Например, ставка купона по облигациям «РЖД-32 обл» привязана к значению индекса потребительских цен.

Так же нередко на облигационном рынке встречаются случаи, когда определение ставки купона привязано не к одному значению индикатора, а к комбинации условий по различным рыночным и экономическим индикаторам.

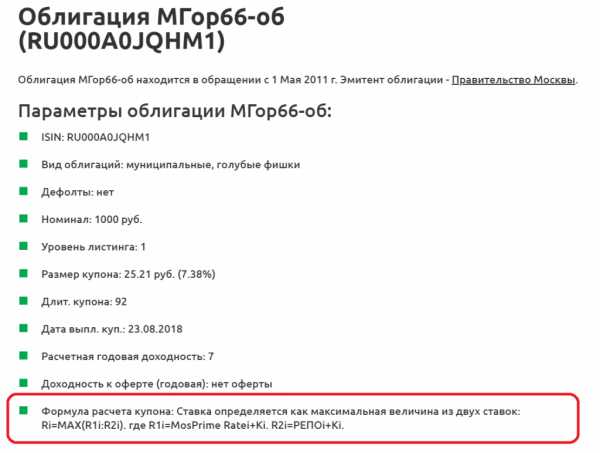

Например, ставка купона по муниципальным облигациям города Москвы серии 27066 привязана сразу к комбинации параметров сразу по двум ставкам, ставке MosPrime Rate и ставке РЕПО.

Итак, подведем ключевые выводы по облигациям с плавающим купоном. По началу неопытному инвестору может показаться, что подобные облигации совсем малопривлекательны, так как конкретную доходность к погашению по ним просчитать невозможно и высока неопределенность будущих доходов. Однако подобные облигации стоит воспринимать совсем по-другому, это один из основных инструментов для профессиональных инвесторов для регулирования рисков. Каждая такая облигация, отражает определенные условия на долговом и денежном рынке, а также и в экономике в целом. Зная потенциальные риски этих областей их можно легко компенсировать, включив подобные облигации в инвестиционный портфель. В конце статьи мы рассмотрим в каких ситуациях оправдано использование подобных облигаций.

Облигации с переменным купоном

Облигации с переменным купоном – это, пожалуй, самый массовый сегмент облигаций. Почти все корпоративные облигации российского рынка являются облигациями с переменным купоном. Практически по всем облигациям корпоративного сектора есть периоды досрочного погашения или так называемые даты оферты (подробнее про оферту по облигациям и нюансы работы связанные с офертой мы писали в статье «Оферта облигаций»). В момент оферты компания имеет право изменить ставку купона, которая будет действовать до следующей даты оферты, а в следующую дату оферты купон снова может быть изменен и так далее вплоть до срока погашения облигации.

Ключевой момент, важный для дальнейшей работы с такими облигациями, это то, что в отличии от большинства облигаций с плавающим купоном по облигациям с переменным купоном ставка купона определяется не просто на следующий купонный период, а до даты следующей оферты, до которой, как правило, проходит несколько купонных периодов. То есть, это более длительный срок, в течение которого, мы будем иметь постоянную, неизменную ставку купона по этой облигации. Это значит, что по таким облигациям мы можем провести точный и конкретный расчет доходности к дате ближайшей оферты, так как к этой дате мы имеем неизменный купон и до даты оферты данная облигация будет полностью идентична облигации с постоянным купоном.

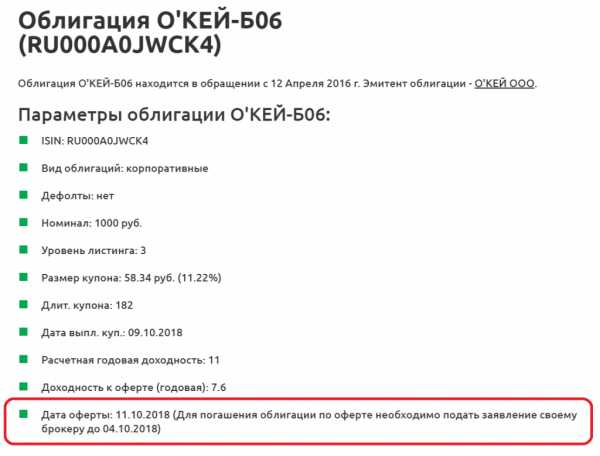

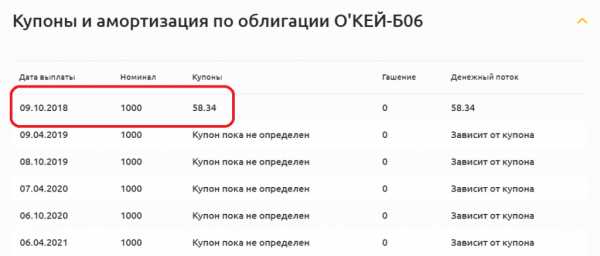

Так, например, ставка купона по облигациям О’КЕЙ 6 серии, прописана только до даты ближайшей оферты.

На последующие купонные периоды после даты оферты ставка купона пока не определена. Однако, перед началом периода приема завок на погашение по оферте той или иной облигации, компания озвучивает ставку купона на последующие купонные периоды до даты следующей оферты и параллельно назначает дату следующей оферты. Инвесторы, которых не устоит размер купона и доходность по этой облигации, могут предъявить облигацию по текущей оферте, и компания будет обязана погасить её досрочно.

Установление ставки купона на последующие периоды предприятием зависит как от внешних факторов, так и от внутренних факторов компании, и от её финансовой политики на текущий момент. Из внешних факторов на ставку будут влиять общие тенденции на денежном рынке. Что касается внутренних факторов то здесь логика следующая: если компания хочет быстрее сократить свою долговую нагрузку и у неё есть средства сделать это досрочно, то ставка купона на последующие периоды может объявлена значительно ниже предшествующих значений, что автоматически вынудит инвесторов предъявлять бумаги к погашению по оферте. И наоборот, если компания заинтересована в привлечении дополнительного финансирования, то ставка купона на последующие периоды сохраняется либо растет относительно среднерыночной.

Стратегии работы с облигациями с плавающим и переменным купоном

Специфические особенноси облигаций с плавающим и облигаций с переменным купоном определяют и стратегии наиболее правильного применения подобных облигаций.

Так как облигации с плавающим купоном зависят от определенных рыночных или экономических индикаторов, то соответственно и основной задачей таких бумаг является управление и компенсация того или иного рыночного или экономического риска, который и отражает индикатор, лежащий в основе расчета купона по данной бумаге.

Так облигации с плавающим купоном могут хорошо справляться и регулировать следующие риски: инфляционные риски, риски негативного и резкого изменения учетной ставки ЦБ, риски резкого изменения процентных ставок на межбанковском рынке, валютные риски и риски курсовых разниц.

Например, чтобы составить облигационный портфель, который бы был полностью защищен от инфляции, необходимо включить в него облигации ставка купона которых привязана к индексу потребительских цен. Тогда в случае роста инфляции ставка доходности по портфелю будет автоматически расти. Однако, если мы не ждем роста инфляции то, наоборот, лучше работать с облигациями с постоянными или фиксированными купонами, доходность по которым будет сохраняться на одном и том же уровне даже при падении инфляции и снижении ставок по другим инструментам.

Что касается облигаций с переменным купоном, то для эффективной работы с ними их необходимо корректно оценивать. Для того, чтобы корректно оценить подобные облигации необходимо оценивать их до даты оферты, и ориентироваться на дату оферты как на дату погашения облигации. Тогда все расчеты и выводы будут корректны, поскольку до даты оферты все параметры такой облигации известны, и она по своим характеристикам будет похожа на облигацию с постоянным или фиксированным купоном.

В среднем, компании определяют оферты на промежутке времени от 1-го до 3-х лет. Поэтому мы в принципе без особого труда можем найти те облигации, даты ближайших оферт которых будут в интервале 1-го – 3-х лет. Это будут комфортные инвестиции в облигации с заранее известной и просчитанной доходностью к дате оферты.

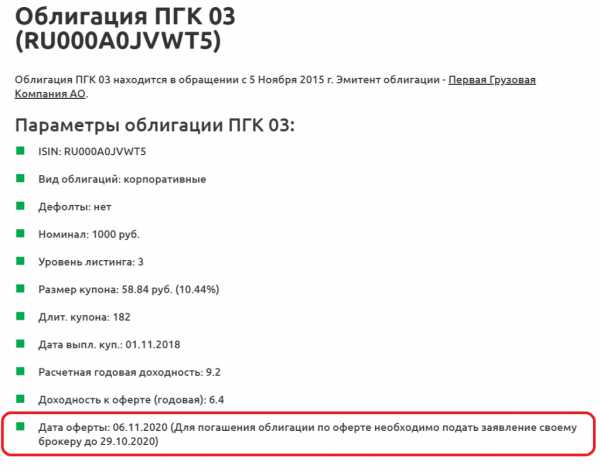

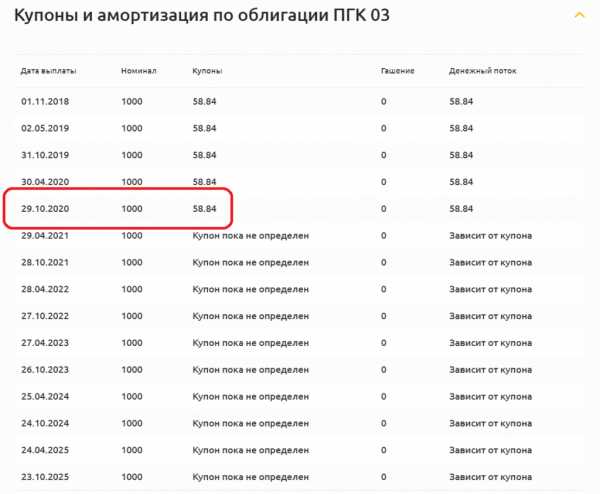

Рассмотрим пример облигации с переменным купоном со сроком оферты через 2 с лишним года от текущей даты — это, например, корпоративные облигации Первой грузовой компании 3-ей серии.

Выводы

Как мы с Вами убедились, облигации с плавающим и переменным купоном больше служат для решения конкретных инвестиционных задач и в большей степени являются все же инструментом, который использую крупные институциональные инвесторы.

Однако, частные инвесторы в обязательном порядке, для повышения надежности и эффективности своих инвестиций, должны применять портфельный подход к инвестированию в облигации. В сбалансированном облигационном портфеле частного инвестора облигации с плавающим и переменным купоном должны присутствовать наряду со всеми остальными типами бумаг. Как составить грамотный и сбалансированный инвестиционный портфель из разных типов облигаций и акций мы учим в нашем курсе «Школа разумного инвестирования». Вы можете начать обучение бесплатно с наших вводных вебинаров – записаться на ближайший вебинар.

Прибыльных вам инвестиций!

fin-plan.org

Фондовый рынок — Московская Биржа

Список содержит перечень облигаций, которые соответствуют критериям, установленным в ст.214.2 НК РФ на дату формирования запроса на составление списка, и процентные доходы по которым не облагаются НДФЛ в пределах лимитов, установленных в ст.214.2 НК РФ.

Данная норма налогового законодательства применяется к процентным доходам, которые будут получены физическими лицами по указанным облигациям, начиная с 1 января 2018 года.

Согласно разъяснению Минфина от 03.04.2018 № 03-04-06/21528 данная норма налогового законодательства распространяется только на процентный доход, уплачиваемый эмитентом. Доходы, полученные по операциям купли-продажи облигаций, в том числе купонный доход, облагаются по общей налоговой ставке НДФЛ.

Примечание 1. Обращаем ваше внимание, что на текущий момент сделки при первичном размещении облигаций при проверке критерия обращаемости облигаций не учитываются. В связи с получением разъяснения Минфина от 15.05.2018 № 03-04-06/32462, который разрешил учитывать данные первичного рынка, пользователям списка облигаций в дополнение к нему необходимо изучать данные первичного рынка для проверки отнесения облигаций к числу обращаемых на организованном рынке.

Примечание 2. Список сформирован исключительно по облигациям российских организаций, размещенных и/или допущенных к обращению на ПАО Московская Биржа.

(1) Согласно ст.214.2 НК РФ облигации должны одновременно удовлетворять следующим условиям:

- Облигации выпущены российской организацией.

- Облигации номинированы в российских рублях.

- Облигации эмитированы, начиная с 1 января 2017 г.

- Облигации признаются обращающимися согласно ст.214.1 НК РФ.

(2) Согласно ст.214.2 НК РФ налогообложение процентных (купонных) доходов по таким облигациям осуществляется следующим образом:

- Процентный (купонный) доход, полученный по облигациям в пределах ставки рефинансирования ЦБ РФ, увеличенной на 5 % и действующей в течение периода, за который был выплачен процентный (купонный) доход, налогообложению НДФЛ не подлежит.

- В случае, если процентная ставка по облигациям превышает ставку рефинансирования ЦБ РФ, увеличенную на 5 % и действующую в течение периода, за который был выплачен процентный (купонный) доход, налоговая база, подлежащая налогообложению по налоговой ставке 35%, определяется как превышение суммы выплаты процентов (купона) по облигациям над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования ЦБ РФ, увеличенной на 5 %, действующей в течение периода, за который был выплачен купонный доход.

Данный список не содержит информации о процентной ставке по облигациям и не учитывает (не осуществляет) анализ наличия доходов, подлежащих налогообложению НДФЛ сверх установленных лимитов.

Также при составлении списка не анализируются эмиссионные документы на предмет того, имеют ли право физические лица приобретать облигации, включенные в список. Данный вопрос необходимо анализировать дополнительно.

Обращаем ваше внимание, что проверка критерия отнесения облигаций к обращающимся осуществляется на дату получения дохода по облигациям и не исключено, что за период владения облигацией (с даты приобретения до получения дохода по ней) такой статус может измениться и облигация может стать не обращающейся.

При возникновении вопросов, на какую дату при расчете налоговых обязательств налогоплательщик должен проверять отнесение облигаций к обращающимся, а также по иным налоговым вопросам рекомендуем обратиться к налоговому агенту и/или налоговым консультантам.

Допущения, использованные при составлении списка

-

В отношении понятия «облигаций, эмитированных начиная с 1 января 2017 г.»

Согласно разъяснению Минфина России от 03.11.2017 № 03-03-10/72515 под облигациями, эмитированными начиная с 01.01.17, понимаются облигации, дата размещения которых приходится на данный период и которая раскрывается в соответствии с требованиями ст.30 Федерального закона «О рынке ценных бумаг» и п.5.3-5.6, 26.10 и 26.11 Положения ЦБ РФ от 30.12.2014 № 454-П.

-

В отношении облигаций, обращающихся на организованном рынке ценных бумаг

Для выполнения данного условия делается допущение о достаточности наличия хотя бы одной средневзвешенной цены, рассчитываемой ПАО Московская Биржа, в течение 3-х последовательных месяцев, предшествующих дате составления списка (включая дату составления списка), в режимах торгов облигациями ПАО Московская Биржа, в которых рассчитывается средневзвешенная цена.Кроме того, при проверке критерия обращаемости учитывается наличие средневзвешенной цены, рассчитываемой по правилам торгов ПАО Московская Биржа, а не средневзвешенной цены, рассчитываемой в соответствии с Приказом ФСФР от 9 ноября 2010 г. № 10-65/пз-н. Данный подход подтвержден в разъяснении Минфина от 15.05.2018 № 03-04-06/32462.

Заявление об ограничении ответственности

Данная информация представляет собой исключительно позицию ПАО Московская Биржа по вопросам применения законодательства Российской Федерации о налогах и сборах. Мы рекомендуем изучить методологические подходы и допущения, использованные при составлении списка, и отслеживать разъяснения Министерства финансов РФ и ФНС России по вопросу применения нормы, предусмотренной 214.2 НК РФ.

Список размещен на сайте ПАО Московская Биржа исключительно в информационных целях. ПАО Московская Биржа не несет ответственности за ущерб в результате любого использования данного списка.

¹ По вопросам некорректной работы просим обращаться по телефону 8 495 363 32 32, вн. 1292 или 1253

² Список составляется по данным торгов на конец дня

www.moex.com