В каком порядке платить НДФЛ с доходов в виде процентов по облигациям

В каком порядке платить НДФЛ с доходов в виде процентов по облигациям — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

08.12.2021

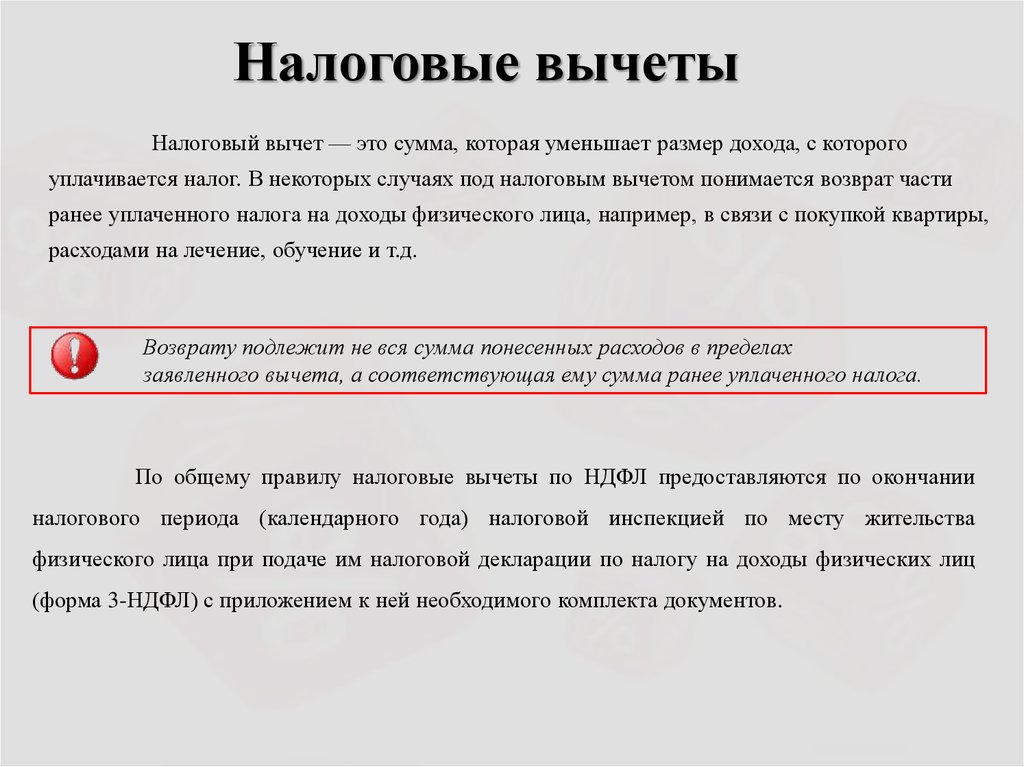

ФНС разъяснила, в каком порядке уплачивается налог на доходы физических лиц при перечислении налогоплательщикам доходов в виде (процента) купона по облигациям российских организаций.

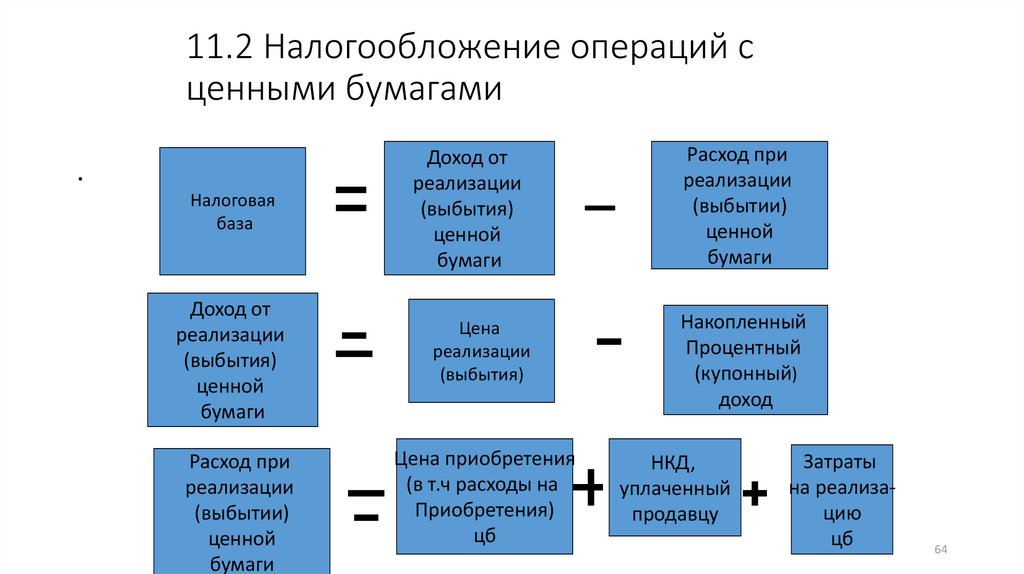

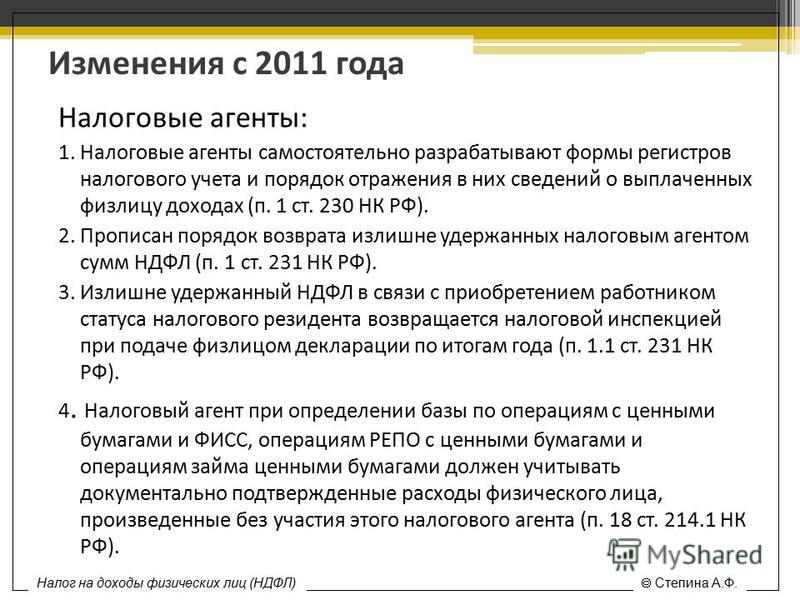

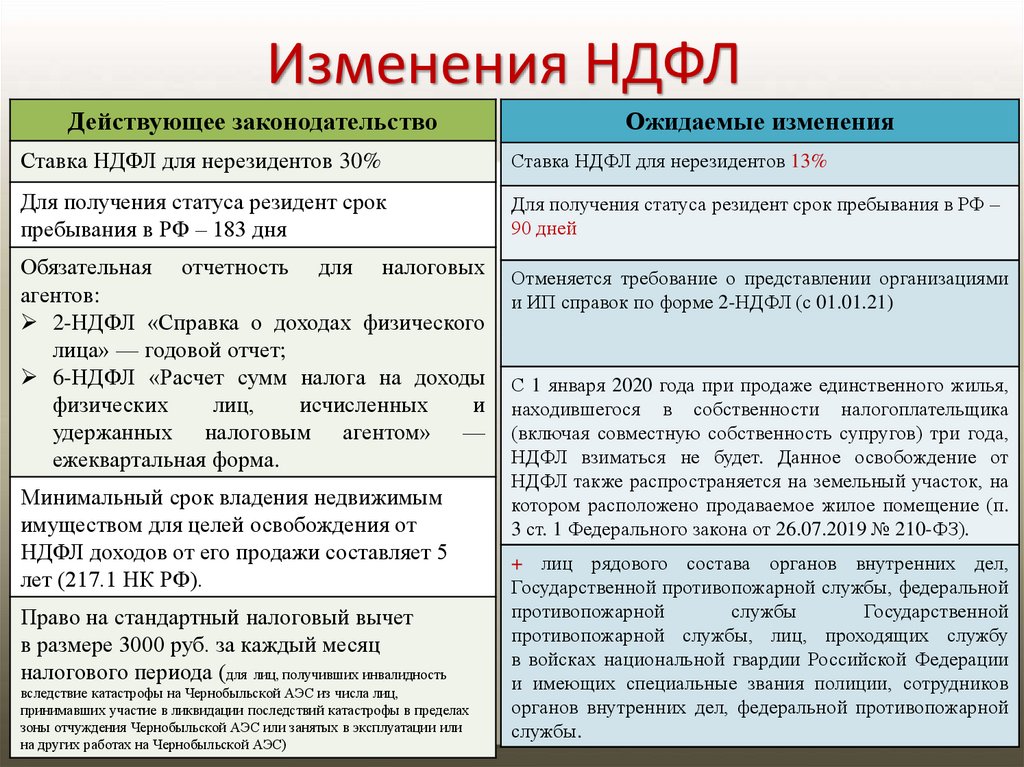

В своем письме от 19.11.2021 N БС-4-11/16206@ ведомство поясняет, что особенности определения налоговой базы, исчисления и уплаты НДФЛ с доходов по операциям с ценными бумагами и по операциям с производными финансовыми инструментами установлены статьей 214.1 НК РФ.

Доходы от операций с ценными бумагами включают в себя:

- доходы от реализации (погашения) ценных бумаг

- доходы в виде процента (купона, дисконта).

Исчисление и уплата суммы НДФЛ в отношении таких доходов производятся налоговым агентом при осуществлении выплат в пользу физического лица в порядке, установленном главой 23 НК.

Налоговым агентом по таким операциям признается, в частности, брокер. Он обязан удерживать исчисленную сумму НДФЛ из рублевых денежных средств, находящихся на брокерских счетах налогоплательщика или специальных брокерских счетах, исходя из остатка рублевых денежных средств на дату удержания налога.

Под выплатой денежных средств понимается выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счет налогоплательщика или на счет третьего лица по требованию налогоплательщика.

При выплате купона по облигациям российских организаций физическому лицу брокер — налоговый агент обязан в установленном порядке исчислить, удержать и перечислить в соответствующий бюджет всю сумму налога, исходя из суммы выплаты купона.

Темы: НДФЛ, налоговый агент НДФЛ, налоговый агент по ндфл, облигации

Рубрика: Налог на доходы физических лиц (НДФЛ)

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Перспективы ставок НДФЛ, временный мораторий ПФР на штрафы и новые налоговые льготы: самые хорошие новости недели Нужно ли платить НДФЛ и страховые взносы с задолженности по ГПД, если исполнитель закрыл ИП Для иностранных работников могут установить новые правила уплаты НДФЛ Материальную помощь для мобилизованных работников предложили освободить от НДФЛ и страховых взносов Глава Минфина рассказал о перспективах повышения НДФЛ

Опросы

Кто читает БУХ. 1С

1С

Кем вы работаете?

бухгалтер

руководитель компании

аудитор

чиновник

юрист

кадровик

специалист-внедренец

разработчик ПО

журналист

другое

Мероприятия

28 октября 2022 года — Бизнес-форум 1С:ERP | 1C:Лекторий: 25 октября 2022 года (вторник, начало в 10.00) — Налог на прибыль организаций: актуальные вопросы и практика применения 1C:Лекторий: 27 октября 2022 года (четверг, все желающие, начало в 10:00) — Электронные перевозочные документы: нормативное правовое регулирование, практика работы в 1С |

Все мероприятия

Как максимально приумножить капитал и минимально поделиться им с государством

Как максимально приумножить капитал и минимально поделиться им с государствомНалоги для инвесторов

В Украине нет огромного выбора выгодных и надежных инструментов для капиталовложений, поэтому инвесторов, как правило, интересует размер дохода от определенного актива и механизмы гарантии возврата денег. Не стоит игнорировать и другой достаточно важный фактор при инвестировании средств – это сумма налогов, которые обязательно придется заплатить в государственную казну с полученных доходов.

Не стоит игнорировать и другой достаточно важный фактор при инвестировании средств – это сумма налогов, которые обязательно придется заплатить в государственную казну с полученных доходов.

Оглавление

1. Банковские депозиты

2. ОВГЗ и корпоративные облигации

3. Недвижимость

4. Драгоценные металлы

5. Негосударственные пенсионные фонды

6. Накопительное страхование

7. Акции

8. Паевые и корпоративные инвестиционные фонды

9. Криптовалюта, Р2Р-кредиты и FOREX

10. Выводы

Владимир Тыравский

Журналист

економіка, особисті фінанси, податки

Обновлено 16 марта 2021

С доходов от инвестиционной деятельности, налоги, в основном взимаются по стандартной формуле: 18% НДФЛ (налог на доходы физических лиц) плюс 1,5% военного сбора, но есть отдельные активы, имеющие определенные нюансы.

Банковские депозиты

Новые правила налогообложения доходов от банковских вкладов ввели в 2016 году.

Итак, с дохода от банковских депозитов взимается НДФЛ 18% и военный сбор 1,5%. Таким образом, инвестор должен уплатить 19,5% в государственную казну.

Рассмотрим это на конкретном примере: если инвестор поставил на депозит 50 000 гривен на 12 месяцев под 12% годовых, то эта сумма через 365 дней увеличится до 56 000 гривен. Сумма его дохода от банковского депозита составит 6000 гривен, который подлежит налогообложению по ставке в 19,5%. То есть будет взыскано 1170 гривен и инвестор получит на руки 54 830 гривен.

Инвестору не нужно самостоятельно заниматься уплатой необходимых налогов, ведь это – сфера компетенции налогового агента, в роли которого выступает финансовое учреждение (банк), которое вовремя перечислит в бюджет необходимую сумму.

ОВГЗ и корпоративные облигации

Облигации внутреннего государственного займа (ОВГЗ) остаются одним из немногих финансовых инструментов, доходы от которого не облагаются налогами.

В мае 2020 года вступили в силу изменения в Налоговый кодекс, согласно которым с ОВГЗ также больше не взимается военный сбор.

Например, если инвестор купил годовые ОВГЗ на 50 000 гривен под 9% годовых, то его доход на руки составит 4,5 тысячи гривен. И никаких налогов платить не нужно, хотя налоговую декларацию владельцам таких облигаций придется все-таки заполнять.

А вот в случае с корпоративными облигациями, ситуация диаметрально противоположная – придется заплатить налоги в размере 19,5%. Уплатой налогов будут заниматься налоговые агенты, в частности депозитарий взыщет налог с купонного дохода, а торговец – с торговых доходов.

Недвижимость

Доходы от инвестиций в недвижимость облагаются налогами, как во время ее купли-продажи, так и от сдачи в аренду.

Покупатели и продавцы, согласно Налоговому кодексу, обязаны платить налоги, но формула их расчета отличается для этих двух категорий.

У покупателей недвижимости все налоги взимаются по универсальной схеме: государственная пошлина в размере 1% от стоимости квартиры или дома плюс отчисления в Пенсионный фонд в размере 1% от стоимости квартиры или дома. Например, если инвестор покупает жилье за 240 000 гривен, то ему нужно заплатить 4800 гривен.

Например, если инвестор покупает жилье за 240 000 гривен, то ему нужно заплатить 4800 гривен.

Продавцам недвижимости нужно, прежде всего, учесть срок владения жильем, которое они решили продать. Если инвестор впервые в течение календарного года продает квартиру или дом, которым владеет более 3 лет, то он обязан уплатить пошлину в размере 1% от их стоимости, указанной в договоре, но не меньше их оценочной стоимости. Например, если продается жилье по 240 000 гривен, то взимается пошлина в размере 2400 гривен.

В случае повторной продажи жилья за последний год или раньше установленного 3-летнего срока владения им, нужно заплатить налоги по следующей формуле: государственная пошлина в размере 1% от стоимости жилья плюс НДФЛ 5% от стоимости жилья для резидентов (и 18% для нерезидентов) и плюс военный сбор в размере 1,5%.

Итак, если продается жилье за 240 000 гривен, то сумма налогов составит 18 000 гривен для резидентов и 49 200 гривен для нерезидентов.

От уплаты государственной пошлины при купле-продаже недвижимости освобождены льготные категории населения:

- ликвидаторы аварии на Чернобыльской АЭС;

- семьи пропавших без вести военнослужащих и приравненных к ним лиц;

- семьи погибших военнослужащих, а также инвалиды Второй мировой войны.

А от уплаты отчислений в Пенсионный фонд Украины освобождены граждане, впервые покупающие недвижимость или находящейся на квартирном учете. Эта льготная норма появилась недавно, благодаря решению Кабинета министров от 23 сентября 2020 года.

Доход от сдачи недвижимости в аренду облагается налогом по стандартной формуле: НДФЛ 18% плюс военный сбор 1,5%.

Здесь инвестору придется приложить немало усилий, ведь налоги нужно платить самостоятельно и подавать налоговую декларацию. В течение 40 календарных дней после последнего дня отчетного квартала, инвестор должен посчитать все свои доходы от аренды, отчислить 19,5% от общей суммы доходов, узнать все банковские реквизиты и осуществить платеж.

Пример: если инвестор сдает квартиру за 7500 гривен в течение 12 месяцев, то сумма налогов (НДФЛ плюс военный – 19,5%) за каждый месяц составит 1462,5 гривны. В дальнейшем инвестор подытоживает эти налоги за квартал (1462,5 грн умножаем на 3 месяца) и получает 4 387,5 гривны, которые нужно уплатить до 10 мая за первый квартал, до 9 августа – за второй квартал, до 9 ноября – за третий квартал и до 9 февраля текущего года – за четвертый квартал прошлого года.

При сдаче жилья в аренду, у инвестора есть прекрасная возможность существенно уменьшить общую сумму налогов, если он оформит себя физическим лицом-предпринимателем (ФЛП). ФЛП должны платить налоги по ставке всего в 5% или фиксированную сумму, если они относятся к II группе – на упрощенной системе налогообложения. Например, при сдаче в аренду квартиры за 7500 гривен, ежемесячная сумма налогов для ФЛП составит всего 375 гривен.

Драгоценные металлы

Если инвестор решит приобрести слиток золота, серебра, платины или палладия и через некоторое время пожелает его продать банковскому учреждению по более высокой цене, то платить налог с дохода ему не нужно. Но если он решит открыть банковский депозит в драгоценных металлах, то с процентов полученного дохода банк взыщет налог по стандартной формуле: НДФЛ 18,5% плюс военный сбор 1,5%.

Например, вы открываете в банке «золотой» депозит и размещаете на «металлическом» счете 100 грамм золота на 12 месяцев под 2% годовых. При средней цене золота по состоянию на март 2021 года в 1500 грн/грамм, 100-граммовый слиток будет стоить 150 000 гривен. В конце срока действия депозита, на вашем счету будет уже 102 грамма золота (+2% годовых) и если цены остались на том же уровне, в денежном эквиваленте это будет 153 000 гривен. То есть ваш доход составит 3000 гривен, с которого взыщут налоги в размере 19,5% или 585 гривен.

При средней цене золота по состоянию на март 2021 года в 1500 грн/грамм, 100-граммовый слиток будет стоить 150 000 гривен. В конце срока действия депозита, на вашем счету будет уже 102 грамма золота (+2% годовых) и если цены остались на том же уровне, в денежном эквиваленте это будет 153 000 гривен. То есть ваш доход составит 3000 гривен, с которого взыщут налоги в размере 19,5% или 585 гривен.

Негосударственные пенсионные фонды

Налогообложение выплат из НПФ зависит от общей накопленной суммы к пенсии, возраста пенсионера и его намерений – снять все деньги сразу или же отдать предпочтение регулярным выплатам.

Единовременная выплата из НПФ облагается налогом по стандартной формуле: НДФЛ 18% плюс военный сбор 1,5%.

Закон Украины о негосударственном пенсионном обеспечении регламентировал процедуру единовременной выплаты, которую можно получить при условии смерти участника НПФ, инвалидности, критического состояния здоровья, его выезда на постоянное проживание за границу или когда общая сумма накоплений участника НПФ меньше 50% прожиточного минимума для нетрудоспособных лиц в расчете на 10 лет.

С 1 января 2021 года прожиточный минимум для нетрудоспособных лиц составляет 1769 гривен в месяц, с которого вычитаем 50% (884,5 гривны), умножаем на 12 месяцев и умножаем на 10 лет. Получаем 106 140 гривен. То есть единовременно можно снять с НПФ сумму менее 106 140 гривен.

Если инвестор решит снять 100 000 гривен, то придется заплатить налоги на сумму 19 500 гривен. Если единовременная выплата из НПФ происходит при достижении пенсионного возраста, то облагается налогом 100% суммы сбережений.

Инвестор может выбрать вариант регулярной выплаты накоплений из НПФ и тогда НДФЛ и военный сбор будут взысканы только с 60% выплаты. Например, снимая ежемесячно 1000 гривен, сумма налогов (по выплате в 600 грн) составит всего 117 гривен.

Существует также возможность для инвесторов уменьшить сумму налога за вклады в НПФ, при условии использования налоговой льготы. Никаких налогов при получении выплат из НПФ не платят лица старше 70 лет и инвалид I группы. После смерти вкладчика, его прямые наследники также освобождены от уплаты налогов.

Накопительное страхование

Если инвестор пожелает снять сразу всю сумму до окончания срока накопления, то взимается налог по стандартной формуле: НДФЛ и военный сбор.

Если это сделают его ближайшие родственники (жена или дети), то налогом будут обложены лишь 60% выплаты. Также на 60% выплаты будут начислены налоги, если страховой договор предусматривает регулярные ежемесячные выплаты, как прибавку к государственной пенсии. Например, снимая ежемесячно 2000 гривен, сумма налогов (на 60% выплаты, то есть 1200 гривен) составит всего 234 гривны.

После смерти застрахованного нерезидента, налог будет взиматься со страховой выплаты – НДФЛ и военный сбор. А вот при получении страховой выплаты не прямым наследником, а дальним родственником, сумма налогообложения будет значительно меньше: НДФЛ 5% и военный сбор 1,5%.

В накопительном страховании можно уменьшить сумму уплаченных налогов, воспользовавшись налоговой льготой. Предполагается и полное освобождение от налогообложения страховых выплат при следующих условиях:

- если их получает несовершеннолетний или лицо старше 70 лет в форме аннуитета;

- если у вкладчика обнаружили тяжелое заболевание или временную нетрудоспособность после выписки из больницы из-за болезни, несчастного случая, перелома, ожогов и т.

д.;

д.; - если у вкладчика обнаружили постоянную нетрудоспособность в результате несчастного случая;

- если вкладчик умер и страховую выплату будет получать его прямой наследник, являющейся резидентом Украины.

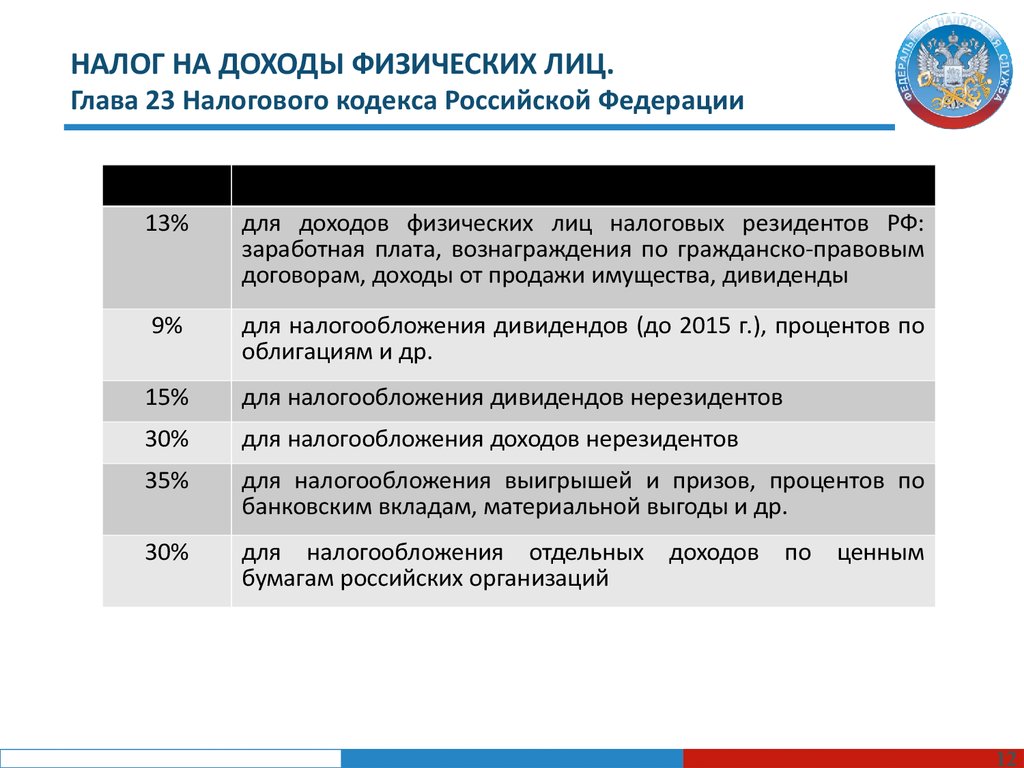

Налогообложение операций с акциями зависит от разновидности полученного дохода. Если инвестор получил дивиденды по акциям иностранной компании, то должен уплатить налоги в юрисдикции компании по следующей формуле: НДФЛ 9% и военный сбор 1,5%.

Налогообложение дивидендов по акциям украинских компаний будет почти вдвое меньше: НДФЛ 5% и военный сбор 1,5%.

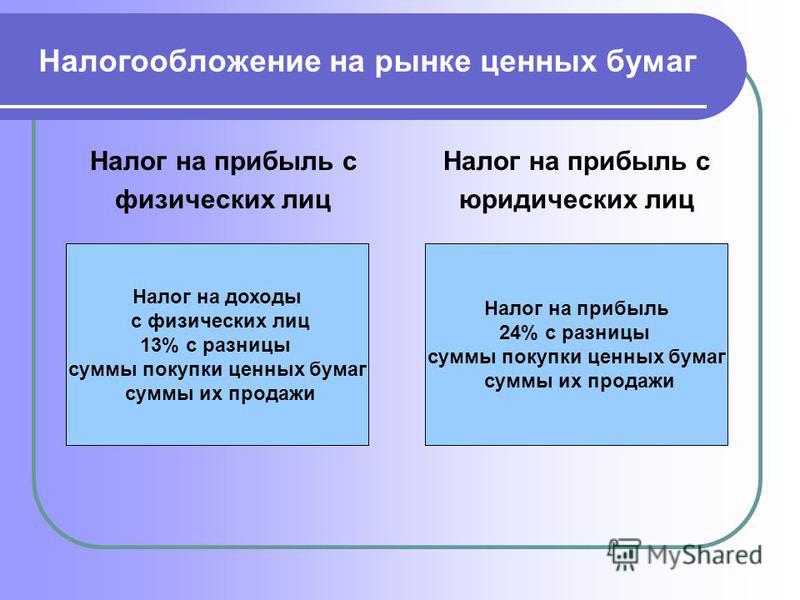

А вот в случае продажи акций, взимаются налоги с дохода (разницы между суммой приобретения и суммой продажи акций) уже по стандартной формуле: НДФЛ 18% и военный сбор 1,5%.

Инвесторам также важно помнить о специфике двойного налогообложения, чтобы не попасть впросак, когда придется заплатить налоги и в Украине, и в стране получения дохода. Украина заключила конвенцию об избежании двойного налогообложения с 70 странами мира. Поэтому, если инвестор заплатил налог в одной из этих стран, ему могут это учесть при уплате НДФЛ в Украине. Для подтверждения уплаты налогов в другой стране нужно предоставить соответствующие документы, и самое главное, они должны превышать 10%.

Поэтому, если инвестор заплатил налог в одной из этих стран, ему могут это учесть при уплате НДФЛ в Украине. Для подтверждения уплаты налогов в другой стране нужно предоставить соответствующие документы, и самое главное, они должны превышать 10%.

Паевые и корпоративные инвестиционные фонды

Система налогообложения дохода от вкладов в паевые инвестиционные фонды (ПИФ) и корпоративные инвестиционные фонды (КИФ) аналогична акциям, то есть зависит от получения дивидендов от инвестиционных сертификатов ПИФов или акций КИФов или их продажи.

Дивиденды, которые получают физические лица от инвестиционного фонда облагаются по формуле: НДФЛ 9% и военный сбор 1,5%.

В случае продажи своих инвестиционных сертификатов по более высокой цене, инвестор-физическое лицо обязан уплатить НДФЛ 20% и военный сбор 1,5%, а инвестор-юридическое лицо меньше – НДФЛ 18% и военный сбор.

Налоговым агентом в таких операциях может выступать, как сам инвестор, так и покупатель акций/паев: здесь все зависит от того, какой путь был избран при выходе из инвестиции.

Криптовалюта, Р2Р-кредиты и FOREX

В Украине до сих пор отсутствует на законодательном уровне регламентация налогообложения доходов от инвестиций в криптовалюту. Доход от продажи «крипты» облагается по уже привычной формуле: НДФЛ 18% и военный сбор 1,5%.

Нет отдельного законодательного регулирования и налогообложения доходов от Р2Р-кредитования. Согласно Налоговому кодексу, формула налогообложения доходов от инвестиций в такие кредиты является стандартной: НДФЛ и военный сбор.

Что касается доходов от инвестиций на международном финансовом рынке FOREX, то они вообще не подлежат налогообложению согласно статье 165 Налогового кодекса Украины. Физические лица-резиденты могут заниматься куплей-продажей валюты в лицензированных финансовых учреждениях или у других физических лиц (резидентов и нерезидентов). Доходы от конвертации валюты являются частью операций по торговле валютными ценностями и не являются объектом налогообложения для НДФЛ и военного сбора.

Выводы

Итак, какой инструмент для вложения сбережений будет наиболее выгодным инвесторам с точки зрения минимального налогообложения?

Finance.ua решил с этим вопросом обратиться к экспертам. Вот, что они говорят:

Юрий Шоломницкий, руководитель Центра макроэкономического моделирования при Киевской школе экономики:«Доход от ОВГЗ и негосударственных пенсионных фондов (в том числе и накопительное долгосрочное страхование) освобождены от налогообложения, поэтому если выбирать по единственному критерию – уровню налогов, то стоит обратить внимание на данные инструменты.

Однако, доход от НПФ (страхование) остается в распоряжении до момента наступления пенсионного возраста (страхового случая). Поэтому в популярном понимании, это не инвестирование, а скорее средство накопления.

Другие инструменты облагаются налогом на доходы физических лиц и военным сбором (19,5%), соответственно, именно доходность взвешенная на риск должна играть ключевую роль. Волатильность золота, традиционных валют и криптовалют достаточно высокая, особенно для последних, поэтому инвестиции в эти активы являются рисковыми.

Волатильность золота, традиционных валют и криптовалют достаточно высокая, особенно для последних, поэтому инвестиции в эти активы являются рисковыми.

Ставки по депозитам значительно снизились в течение последнего года, поэтому стоит их рассматривать только в случае нежелания тратить силы на формальности, связанные с другими инструментами, например, ОВГЗ. Но с точки зрения минимального риска, минимальных налогов и относительной простоты операций, именно вложения в ОВГЗ является лучшим инструментом для инвесторов-аматоров».

Артем Афян, управляющий партнер адвокатского объединения Juscutum:«Очевидным преимуществом депозитов как инструмента инвестирования являются гарантии от государства. Сумма предельного размера возмещения средств Фондом гарантирования вкладов составляет 200 000 гривен. Недавно в Украине снова ввели налог на проценты по депозитам, поэтому владельцам депозитов, при выборе такого инструмента инвестиций, придется делиться доходами с государством.

Касательно облигаций внутреннего государственного займа, то налоги с них наше государство не взимает. Выплаты по облигациям не облагаются налогом на доходы физических лиц. Сейчас этот инструмент является чрезвычайно выгодным, собственно этим и объясняется факт, что облигации вытеснили многие другие бумаги с фондового рынка.

С введением налога на недвижимое имущество, который пока плохо администрируется, недвижимость стала менее выгодной и влечет за собой финансовое бремя в виде расходов за простой: речь идет, в том числе и об уплате жилищно-коммунальных услуг. С налогом на недвижимое имущество становится все труднее. Доход с арендного имущества попадает в общую базу.

Относительно негосударственных пенсионных фондов, то забрать деньги из такого фонда ранее достижения пенсионного возраста – невозможно, в соответствии с законодательством. Правда, пенсионный возраст в рамках частного фонда наступает на 10 лет раньше государственного. Плюс исключением являются форс-мажорные обстоятельства. Однако, это хороший мотивационный инструмент, который имеет налоговые льготы для физических лиц и корпоративных структур. Там есть все: и возврат налога для физических лиц и уменьшение налогооблагаемой базы для бизнеса, который платит налоги в пользу своих сотрудников.

Однако, это хороший мотивационный инструмент, который имеет налоговые льготы для физических лиц и корпоративных структур. Там есть все: и возврат налога для физических лиц и уменьшение налогооблагаемой базы для бизнеса, который платит налоги в пользу своих сотрудников.

В акциях и инвестиционных фондах работает общий порядок налогообложения. Недавно ухудшились условия для инвестиций в ценные бумаги. Если раньше инвестиционный доход достигал 5% с разницы, то сейчас он перешел на общую ставку налогообложения.

Относительно инвестиционных фондов, они позволяют получать деньги с налоговой нагрузкой в 10,5%. Если не считать риски, которые несут за собой инвестиционные фонды, то такой инструмент тоже достаточно выгодный».

Налоговая информация по облигациям EE и I — TreasuryDirect

Примечание. Налоговая ситуация отличается для облигаций HH, по которым все еще могут приносить проценты.

Налоговая информация по сберегательным облигациям HH

Облагаются ли налогом проценты по сберегательным облигациям?

Проценты по вашим сберегательным облигациям облагаются

- федеральным подоходным налогом, но не подоходным налогом штата или местным налогом

- любые федеральные налоги на недвижимость, подарки и акцизные сборы, а также любые налоги штата на недвижимость или на наследство

Использование денег для получения высшего образования может помешать вам платить федеральный подоходный налог с процентов по сберегательным облигациям. Ознакомьтесь с возможностями и ограничениями использования сберегательных облигаций на образование.

Ознакомьтесь с возможностями и ограничениями использования сберегательных облигаций на образование.

Когда я получу проценты по своим облигациям EE или I?

Ваши сберегательные облигации EE и I приносят проценты с первого месяца владения ими. Тем не менее, вы получаете эти проценты только тогда, когда вы их обналичиваете или когда они заканчивают свой 30-летний срок (они созревают).

(Проценты по вашим облигациям добавляются к основной сумме каждые 6 месяцев, поэтому следующий доход по облигациям основан на более высокой основной сумме [старая основная сумма плюс полученные проценты].)

Когда я должен сообщить о процентах?

У вас есть выбор. Вы можете

- отложить (отложить) уведомление о процентах до подачи федеральной налоговой декларации за год, в котором вы фактически получили проценты, или

- сообщайте о процентах каждый год, даже если вы на самом деле не получаете проценты, тогда

Отсрочка до получения процентов

Большинство людей откладывают отчет о процентах до тех пор, пока не получат их.

Вы получаете форму 1099-INT за год, в котором вы получаете проценты. (INT означает «проценты». 1099-INT показывает, сколько процентов заработала облигация). или до 31 января следующего года.

Отчет о процентах каждый год

Вы можете ежегодно сообщать о процентах. Например, вы можете счесть выгодным каждый год сообщать о процентах по сберегательным облигациям на имя ребенка. Ребенок может платить налоги по более низкой ставке, чем это будет через несколько лет, когда произойдет погашение облигации.

Но вы не будете получать 1099-INT каждый год. В конце вы получите только 1099-INT.

- Если сберегательные облигации находятся на счете TreasuryDirect, вы можете видеть проценты, получаемые каждый год на счете.

- Если сберегательные облигации указаны на бумаге, наш Калькулятор сберегательных облигаций может помочь вам рассчитать проценты для отчета.

Когда вы получите 1099-INT в конце, он покажет все проценты, полученные по облигации за эти годы. Инструкции о том, как сообщить IRS, что вы уже сообщали о некоторых или всех этих процентах в предыдущие годы, см. в публикации IRS 550 и найдите раздел, посвященный сберегательным облигациям США.

Переход с одного метода на другой

Вы можете изменить один метод отчетности на другой.

Вы откладывали. Теперь вы хотите отчитываться каждый год.

Вы можете сделать это без разрешения IRS.

Но вы должны сделать это для всех сберегательных облигаций для номера социального страхования, чья налоговая декларация это. В дополнение к процентам за отчетный год вы также должны указать все проценты по этим облигациям, заработанные в годы, предшествовавшие внесению изменений.

Вы отчитывались каждый год. Теперь вы хотите отсрочить проценты.

Вы должны заполнить форму IRS 3115 или следовать инструкциям в публикации IRS 550 в разделе о сберегательных облигациях США

Где указать проценты в моей налоговой декларации?

Проценты по вашим облигациям включаются в вашу федеральную налоговую декларацию в той же строке, что и другие процентные доходы.

Если вы сообщаете проценты по облигациям, которыми владеет другое лицо (например, проценты по облигациям вашего ребенка), вы указываете это в декларации по федеральному подоходному налогу другого лица с прочими доходами в виде процентов, которые заработало это лицо.

Кто должен платить налог?

Если право собственности не изменилось

| Ситуация | Кто должен платить налог |

|---|---|

| Вы единственный владелец облигации | Вы должны заплатить налог |

| Вы используете свои деньги для покупки облигации, которую вы размещаете на свое имя совместно с совладельцем | Вы должны заплатить налог |

| Вы покупаете облигацию, но в качестве единственного владельца указан кто-то другой (например, ваш ребенок) | Лицо, названное владельцем (не вы) |

| Вы и другое лицо вместе покупаете облигацию, каждый из которых вкладывает часть денег для покупки облигации, и вы оба названы совладельцами | Вы и другое лицо должны сообщать о процентах пропорционально сумме, которую каждый из вас заплатил за облигацию |

| Вы и ваш супруг (супруга) проживаете в штате с совместной собственностью и покупаете облигацию, которая является совместной собственностью, и вы подаете отдельные декларации по федеральному подоходному налогу | Вы и ваш супруг сообщаете по половине процентов |

При смене владельца

| Ситуация | Кто должен платить налог |

|---|---|

Вы отказываетесь от владения облигацией. Мы перевыпускаем облигацию. | Вы должны уплатить налог с процентов, полученных по облигации до ее повторного выпуска. |

| Вы новый владелец повторно выпущенной облигации. | Вы должны уплатить налог с процентов, полученных по облигации после ее повторного выпуска. |

Для электронных сберегательных облигаций в TreasuryDirect

- Когда мы перевыпускаем облигацию, мы сообщаем об общей сумме процентов, заработанных по облигации на данный момент, в форме 1099-INT на имя и номер социального страхования удаляемого лица (предыдущего владельца). ).

- Когда новый владелец позже обналичивает облигацию или срок погашения облигации истекает, мы сообщаем о процентах с указанием имени и номера социального страхования лица, которому выплачиваются деньги (нового владельца). Однако мы сообщаем только о процентах, полученных после повторного выпуска облигации.

Таким образом, независимо от того, являетесь ли вы прежним владельцем или новым владельцем электронной сберегательной облигации, ваш 1099-INT будет отражать проценты, которые вы заработали по своим сберегательным облигациям EE или I.

Для бумажных сберегательных облигаций

1099-INT выдается только тогда, когда кто-то обналичивает облигацию или срок ее погашения. О процентах будет сообщено под именем и номером социального страхования лица, которое обналичивает облигацию или которому она принадлежит при наступлении срока ее погашения. 1099-INT будет включать в себя все проценты, полученные по облигации за время ее существования. Если вы новый владелец, который получает этот 1099-INT, вы должны доказать IRS, что о части процентов ранее сообщалось другому владельцу.

Инструкции по уплате налога только с процентов, которые вы должны (проценты, полученные по облигации с тех пор, как вы стали владельцем облигации), см. в публикации IRS 550.

Подробнее о повторном выпуске сберегательных облигаций EE или I

облигации облагаются налогомНалоги

Независимо от того, выпущены ли они на федеральном уровне, уровне штата или местном уровне, все государственные облигации освобождаются от налогов.

Чтение через 4 минуты

Налоговые формы и информация

Налоги на инвестиции

Покупка дивидендов

Дивиденды

Как облагаются налогом государственные облигации

Как взаимные фонды и ETF облагаются налогом

Процентный доход

Уплата налогов на ваш инвестиционный доход

Реализованный прирост капитала

Дополнительный налог Medicare на инвестиционный доход

Полезная информация

- Облигации, выпущенные федеральными правительствами, могут быть освобождены от налогов штата и местных налогов.

- Облигации, выпущенные государственными или местными органами власти, могут быть освобождены от федеральных, государственных или местных налогов.

Налогообложение федеральных государственных облигаций

Доход от облигаций, выпущенных федеральным правительством и его агентствами, включая ценные бумаги казначейства, как правило, освобождается от государственных и местных налогов .

Если вы владеете взаимным фондом облигаций или ETF (фондом, торгуемым на бирже), вам необходимо рассчитать сумму дохода, полученного вами от владения государственными облигациями фонда (если таковые имеются), чтобы воспользоваться этим освобождением, когда вы подавайте налоги — это не будет отражено в налоговых формах, выданных вашей инвестиционной компанией.

См. информацию о распределении доходов от государственных облигаций в фондах Vanguard

Облигация

Ссуда, предоставленная корпорации или правительству в обмен на регулярные процентные платежи. Эмитент облигации обязуется погасить кредит к определенной дате. Облигации могут быть проданы на вторичном рынке.

Взаимный фонд

Вид инвестиций, который объединяет деньги акционеров и инвестирует их в различные ценные бумаги. Каждый инвестор владеет акциями фонда и может купить или продать эти акции в любое время. Взаимные фонды, как правило, более диверсифицированы, дешевы и удобны, чем инвестиции в отдельные ценные бумаги, и ими профессионально управляют.

Каждый инвестор владеет акциями фонда и может купить или продать эти акции в любое время. Взаимные фонды, как правило, более диверсифицированы, дешевы и удобны, чем инвестиции в отдельные ценные бумаги, и ими профессионально управляют.

ETF (торгуемый на бирже фонд)

Тип инвестиций с характеристиками как взаимных фондов, так и отдельных акций. ETF профессионально управляются и, как правило, диверсифицированы, как взаимные фонды, но их можно покупать и продавать в любой момент в течение торгового дня, используя простые или сложные стратегии.

Налогообложение муниципальных облигаций

Доход от облигаций, выпущенных государственными, городскими и местными органами власти (муниципальные облигации или муниципальные облигации), как правило, составляет не облагается федеральными налогами .* Однако вы должны указать этот доход при подаче налоговой декларации.

Доход от муниципальных облигаций также обычно не облагается налогом штата в штате, где была выпущена облигация . Однако имейте в виду, что:

Однако имейте в виду, что:

- В некоторых штатах проценты по своим облигациям облагаются налогом.

- В некоторых штатах проценты по муниципальным облигациям любого штата не облагаются налогом.

- Иногда штат, который обычно облагает налогом проценты по муниципальным облигациям, освобождает определенные облигации в момент их выпуска.

В зависимости от законов страны вашего проживания доход от муниципальных облигаций также может быть освобожден от местных налогов . Поговорите с налоговым консультантом для получения дополнительной информации о правилах в вашем штате.

Облигации частной деятельности

Облигации частной деятельности — это муниципальные облигации, которые выпускаются для сбора средств для частного проекта (в отличие от проекта на благо общества). Эти облигации освобождены от федеральных налогов в соответствии с обычной системой подоходного налога, но облагаются налогом в соответствии с альтернативной системой минимального налога 9. 0220 .

0220 .

Если вы инвестируете в муниципальные облигации через фонд облигаций, доход от облигаций частной деятельности, если таковой имеется, будет указан в графе 11 вашей формы 1099-DIV.

Подробнее о налоговых формах

Получите больше от Vanguard. Позвоните по телефону 1-800-962-5028, чтобы поговорить со специалистом по инвестициям.

Исследуйте советы

Получите больше от Vanguard. Позвоните по телефону 1-800-962-5028, чтобы поговорить со специалистом по инвестициям.

Исследуйте советы

Подробнее

Налоги

Дополнительный налог Medicare на инвестиционный доход

Если вы хорошо зарабатываете, ваш доход от инвестиций может облагаться дополнительным налогом.

Education

*Хотя доход от фонда муниципальных облигаций освобождается от федерального налога, вы можете платить налоги с любого прироста капитала, полученного в результате торговли фондом или путем собственного выкупа акций.

д.;

д.;