Металлический счет в Сбербанке — плюсы и минусы

Далеко не все инвестиционные и финансовые инструменты, присутствующие на отечественном рынке, гарантируют сохранность средств клиента с одновременной возможностью заработать. Металлический счет в Сбербанке – это один из немногих реальных способов вложения денег, сочетающих надежность и выгодность. Он, как и любой другой инструмент, имеет определенные недостатки, которые в значительной степени перекрываются очевидными достоинствами.

Содержание

Скрыть- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

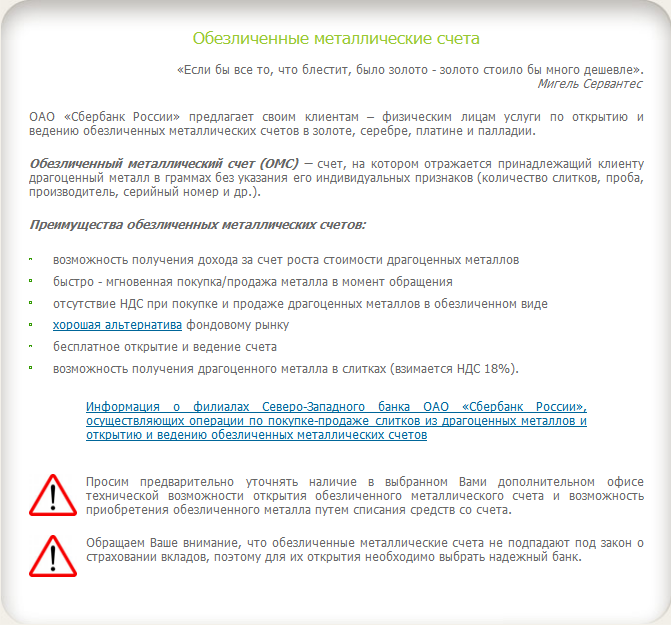

Что такое обезличенные металлические счета?

Под обезличенным металлическим счетом понимается специальный счет, отражающий количество драгметалла, которое принадлежит клиенту банка. Важной его особенностью выступает отсутствие информации о конкретном производителе металла, его пробе или номере слитка. При этом клиенту предоставляется возможность приобрести или реализовать металл банку без излишних формальностей в виде проверки слитков или их физической передачи из рук в руки.

Важной его особенностью выступает отсутствие информации о конкретном производителе металла, его пробе или номере слитка. При этом клиенту предоставляется возможность приобрести или реализовать металл банку без излишних формальностей в виде проверки слитков или их физической передачи из рук в руки.

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

Какие металлы можно купить на ОМС?

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.

). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка; - серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

- платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.

) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

Динамика

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

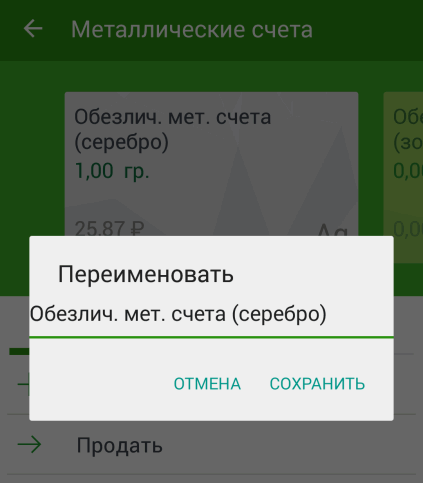

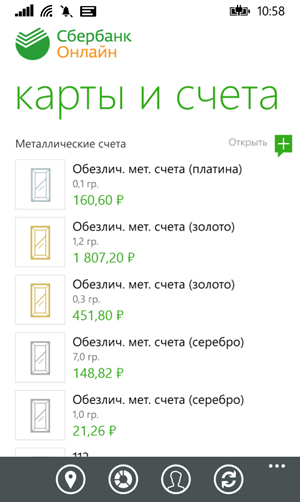

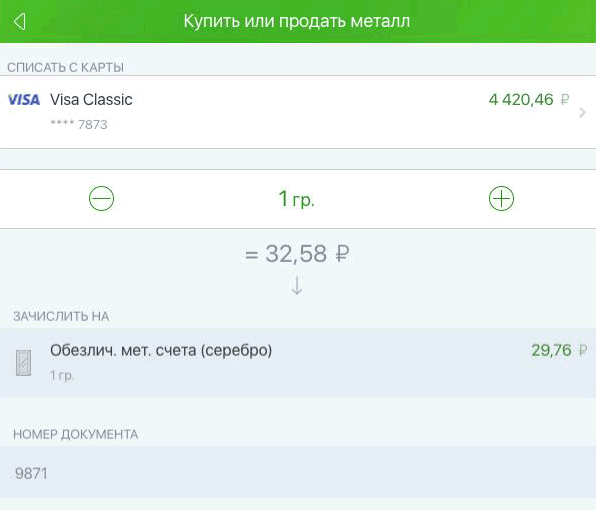

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления.

ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

В какой металл лучше инвестировать?

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Необходимые условия

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

Пошаговая инструкция

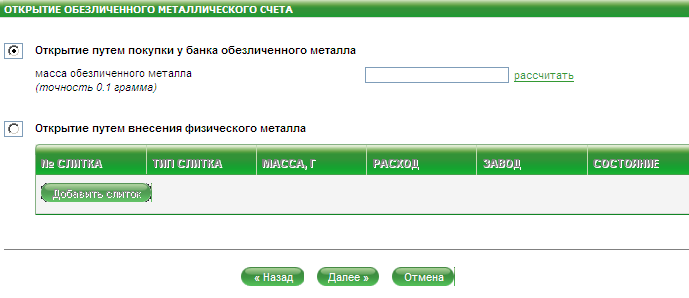

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

- переход к разделу «Металлические счета»;

- выбор нужного металла из 4-х возможных;

- заполнение открывшейся формы, которая позволяет создать ОМС;

- изучение условий предлагаемого Сбербанком сотрудничества и согласие с параметрами договора с финансовой организацией;

- подтверждение приобретения выбранного драгметалла.

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

Где следить за динамикой цен?

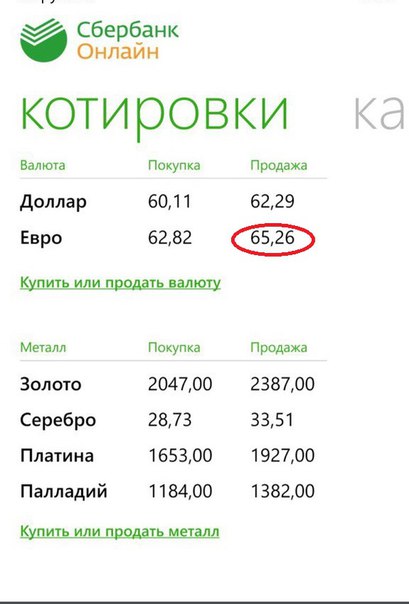

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

- динамику изменения цен на металлы за любой календарный (месяц, квартал, полгода, год) или произвольно выбранный клиентов период, начиная с 19.08.2016 года;

- графики изменений котировок.

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет. Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе. Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

Налоги на ОМС

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов. Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе. Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

- сохранность инвестиций, не зависящих от инфляции;

- надежность вклада в крупнейший банк страны;

- простота открытия счета;

- отсутствие необходимости заниматься хранением слитков или монет;

- высокий уровень ликвидности актива;

- удобная схема совершения операций с драгметаллами с использованием карточки Сбербанка и дистанционных сервисов обслуживания;

- стабильный доход, который получает клиент в долгосрочной перспективе.

«Что такое металлический счет? Распространяется ли на такие обезличенные металлические счета, которые многие банки в своей рекламе сравнивают с валютным депозитом, действие закона о страховании вкладов?»

«Что такое металлический счет? Распространяется ли на такие обезличенные металлические счета, которые многие банки в своей рекламе сравнивают с валютным депозитом, действие закона о страховании вкладов?»

Отвечает управляющий Отделением по Курской области ГУ Банка России по ЦФО Овсянников Евгений Викторович:

Так называемый «металлический счет» позволяет приобретать драгметаллы как в обезличенном виде, так и физическом металле. Снять драгоценный металл с металлического счета можно в любое время без ограничения по сумме в рублях или в виде слитка. Операции по купле-продаже драгметаллов владельцами счетов осуществляются на основании ежедневных котировок. В качестве «валюты» металлического счета могут выступать золото, серебро, платина, палладий.

Металлические счета делятся на два вида: счета ответственного хранения и обезличенные металлические счета. Открывая счет ответственного хранения, клиент передает банку имеющиеся у него слитки на хранение. Каждый слиток имеет определенные характеристики: номер, проба, вес, производитель и т.д. В свою очередь банк берет на себя обязательство вернуть клиенту слиток по первому требованию. Счет ответственного хранения также может предусматривать возможность перевода металла на другой указанный клиентом счет или использование в качестве обеспечения при получении кредита. Но он не может использоваться как инструмент получения дохода, так как не предполагает начисления каких-либо процентов. Наоборот, это клиент должен оплачивать услуги банка по хранению своего драгоценного металла. Счет ответственного хранения предназначен скорее для сбережения имеющихся у инвестора слитков в натуральном виде, а банк просто гарантирует их сохранность.

Обезличенный металлический счет действительно во многом схож с валютным депозитом, только металл учитывается на счете не в денежных единицах, а в граммах. Для приобретения виртуальных граммов металла вам понадобятся паспорт и деньги, которые вы планируете внести на счет. Основное преимущество обезличенного металлического счета — это возможность закрыть его в любой момент. То есть вкладчик имеет возможность быстро отреагировать на текущую рыночную ситуацию: при падении котировок избавиться от ставших проблемными металлических активов, а при резком взлете цен — выгодно закрыть драгоценный вклад, получив доход. Немаловажно и то, что стоимость обезличенного драгоценного металла не включает в себя издержки, связанные с изготовлением слитков, их хранением и транспортировкой, а в условиях относительной стабильности обналичить металлический счет намного проще, чем продать слитки (нет необходимости проверять их подлинность).

Для приобретения виртуальных граммов металла вам понадобятся паспорт и деньги, которые вы планируете внести на счет. Основное преимущество обезличенного металлического счета — это возможность закрыть его в любой момент. То есть вкладчик имеет возможность быстро отреагировать на текущую рыночную ситуацию: при падении котировок избавиться от ставших проблемными металлических активов, а при резком взлете цен — выгодно закрыть драгоценный вклад, получив доход. Немаловажно и то, что стоимость обезличенного драгоценного металла не включает в себя издержки, связанные с изготовлением слитков, их хранением и транспортировкой, а в условиях относительной стабильности обналичить металлический счет намного проще, чем продать слитки (нет необходимости проверять их подлинность).

Обезличенные металлические счета тоже бывают двух видов: текущий (до востребования) и срочный (депозитный). Текущий счет дает возможность зарабатывать на росте котировок металла. Например, если вы купили тысячу граммов золота, а через месяц стоимость за грамм металла возросла, то можно обратиться в банк, в котором открыт металлический счет, оформить операцию продажи и получить доход.

Нужно знать, что металлические счета не подпадают под действие закона о страховании вкладов. Стоит помнить и о том, что при продаже металла необходимо подать декларацию о доходах и заплатить подоходный налог (13% для резидентов РФ).

Обезличенные металлические счета « НИКО-БАНК, Оренбург НИКО-БАНК, Оренбург

Обезличенные металлические счета

ПАО «НИКО-БАНК» предлагает Вам услугу размещения денежных средств в золоте, серебре, платине и палладии с использованием обезличенных металлических счетов.

Обезличенные металлические счета (ОМС) — это один из популярных инвестиционных инструментов диверсификации долгосрочных вложений и получения дополнительной прибыли.

ОМС представляет собой счет в банке, предназначенный для учёта драгоценных металлов с указанием только их массы без указания его индивидуальных признаков (количество слитков, проба, производитель, серийный номер и др. ). Благодаря отсутствию НДС и платы за открытие и ведение ОМС, операции с данным банковским продуктом доступны каждому клиенту.

). Благодаря отсутствию НДС и платы за открытие и ведение ОМС, операции с данным банковским продуктом доступны каждому клиенту.

Операции по счету осуществляются без физической поставки металла, т.е. прием и выдача драгоценных металлов в виде слитков и монет (в физической форме) не производятся.

Обращаем Ваше внимание, что на средства, размещенные на металлических счетах в виде драгоценных металлов, не распространяется действие федерального закона №177-ФЗ от 23.12.2003г. «О страховании вкладов в банках Российской Федерации».

Преимущества обезличенных металлических счетов

- • Сохранение денежных средств, с перспективами их приумножения, за счёт роста цен на драгоценные металлы;

- • Покупка/продажа осуществляется по курсам Банка, устанавливаемым с учетом действующих учетных цен на драгоценные металлы, установленные Банком России, ситуации на внутреннем рынке драгоценных металлов, а также тенденции колебания текущих цен на мировом рынке драгоценных металлов;

- • Не ограниченное количество покупок или продаж металла через ОМС;

- • Открытие и ведение ОМС в Банке – бесплатно.

Особенности налогообложения операций с обезличенными металлическими счетами

Доход, полученный клиентом от операций с обезличенными металлическими счетами, подлежит налогообложению налогом на доходы физических лиц (НДФЛ) в порядке и с применением ставки, установленными налоговым законодательством РФ:

Налоговые резиденты РФ – исчисление и уплата НДФЛ по ставке 13%

Налоговые нерезиденты РФ – исчисление и уплата НДФЛ по ставке 30%

Порядок исчисления и уплаты НДФЛ в зависимости от вида дохода (процентный доход по срочным ОМС и/или доход от роста курсовой стоимости Обезличенного драгоценного металла на ОМС), полученного от операций с обезличенными металлическими счетами, отражен в условиях каждого вида обезличенного металлического счета.

Справочно:

В соответствии со статьей 207 Налогового Кодекса РФ:

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Налоговыми резидентами в 2015 году признаются физические лица, фактически находящиеся в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не менее 183 календарных дней в течение периода с 18 марта по 31 декабря 2014 года. Период нахождения физического лица в Российской Федерации на территориях Республики Крым и (или) города федерального значения Севастополя не прерывается на краткосрочные (менее шести месяцев) периоды его выезда за пределы территории Российской Федерации.

Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

Процентные ставки по текущим счетам и ОМС.

Тарифы за услуги по РКО, денежным переводам, кредитованию и прочим услугам

Паспорт продукта по срочному ОМС

Паспорт продукта по текущему ОМС

Клиенты Сбербанка могут открыть обезличенный металлический счет в режиме онлайн — КомиОнлайн

Понедельник, 10 февраля, 2014, 12:05 2139 1

Обезличенный металлический счет — его еще называют ОМС – это счет, на котором отражается принадлежащий клиенту драгоценный металл в граммах без указания его индивидуальных признаков (количество слитков, проба, производитель, серийный номер). Доход по обезличенному металлическому счету складывается из разницы его приобретения по курсу, установленному банком на дату открытия, и текущим курсом продажи металла, в котором открыт ОМС.

C 15 января 2014 года у клиентов Западно-Уральского банка ОАО «Сбербанк России» появилась возможность открывать обезличенные металлические счета через систему «Сбербанк ОнЛ@йн». Если вы являетесь пользователем этого сервиса, то можете самостоятельно открыть ОМС в одном из видов драгоценных металлов: золоте, серебре, платине или палладии. Покупка металла производится путем безналичного перевода с карты или с вклада, курсы покупки-продажи металла обновляются ежедневно.

Если вы являетесь пользователем этого сервиса, то можете самостоятельно открыть ОМС в одном из видов драгоценных металлов: золоте, серебре, платине или палладии. Покупка металла производится путем безналичного перевода с карты или с вклада, курсы покупки-продажи металла обновляются ежедневно.

После открытия обезличенного металлического счета с помощью «Сбербанк Онл@йн» можно проводить другие действия по счету: просматривать остаток ОМС, осуществлять переводы «вклад-ОМС» и «карта–ОМС».

Как открыть ОМС онлайн?

1. Операция открытия ОМС в «Сбербанк ОнЛ@йн» доступна из вкладки «Прочее» — «Металлические счета».

2. Выбираете функцию открытия ОМС.

3. Выберите вид металла, в котором хотите открыть ОМС.

4. Укажите массу металла или сумму для покупки металла (указав массу металла, система пересчитает ее в рубли; указав сумму для покупки металла, масса будет скорректирована при переходе на следующий шаг).

5. Выберете счет для совершения операции покупки металла (в меню счета списания для проведения операции доступны как вкладные счета, так и карточные).

6. Ознакомьтесь с условиями договора по открытию ОМС и установите флажок согласия с условиями.

7. Убедитесь, что операция завершена успешно.

8. Новый ОМС отразится на «Главной странице».

*** Открытое акционерное общество «Сбербанк России». Генеральная лицензия Банка России на осуществление банковских операций №1481 от 08.08.2012. Реклама.

Фото предоставили в Коми отделении Сбербанка

обезличенный счет в металлическом золоте в сберегательной кассе, это выгодно? sc. примерно получил. процентов в год? подскажите

обезличенный металлический золотой счет в сберегательной кассе, это выгодно? sk. примерно получил. процентов в год? подскажите

- Выгодно только при долгом вложении. Процент будет зависеть от изменения курса золота. Определенно есть разница между покупкой и продажей.

- Разница между курсами покупки и продажи, конечно, есть и будет снижать прибыльность.

Сейчас лучше всего делать банковский вклад на полгода или год. Это самый надежный, доход будет постоянным и гарантированным, в отличие от других способов инвестирования, более рискованных, в том числе OMS, из-за нестабильности курсов валют, потери разницы в курсах покупки / продажи, отсутствия государственной страховки.

Это самый надежный, доход будет постоянным и гарантированным, в отличие от других способов инвестирования, более рискованных, в том числе OMS, из-за нестабильности курсов валют, потери разницы в курсах покупки / продажи, отсутствия государственной страховки.

Кстати, все эти факторы вместе влияют на доходность ОМС. Учтите, что в договоре ОМС есть множество нюансов, снижающих доходность.Ознакомьтесь с OMS-договором Сбербанка: http://www.sbrf.ru/moscow/ru/person/values/omsc/forms/

А вклады физических лиц во всех банках РФ, напоминаю, являются застрахован государством на сумму до 700 тыс. руб. включая проценты. Итак, разложив между банками не более этой суммы, вы ничем не рискуете ни в одном банке. - Проценты не допускаются. Вы покупаете — по цене продажи банком, продаете — наоборот. У банка, естественно, есть своя маржа (разница между покупкой и продажей).Угадайте, когда золото «отскочит» — и можно выиграть. Если не угадаешь, можешь проиграть. Страховки нет (но для Сбербанка это, скорее всего, несущественно).

Посмотреть курсы Центрального банка (не банка) можно здесь. А на ответ Халикова — за последние полгода золото «болталось» около 1 рубля за грамм. Подскочит на 700-100 рублей, потом упадет. А сегодня он даже немного ниже, чем 1 сентября 150 г.

Посмотреть курсы Центрального банка (не банка) можно здесь. А на ответ Халикова — за последние полгода золото «болталось» около 1 рубля за грамм. Подскочит на 700-100 рублей, потом упадет. А сегодня он даже немного ниже, чем 1 сентября 150 г. - НДС облагаются только слитки. металлы, при обезличенном счете НДС не взимается.

Конечно, между покупкой и продажей есть разница. Главное — понять, когда металл дешевле покупать, а когда дороже продавать.

Проценты по обязательному медицинскому страхованию не взимаются. - OMC — безналичный металлический счет, с него не взимается налог и есть плюс, такой же, как инвестирование в золото, за исключением того. К такому золоту не прикоснешься и на глаз не оценишь, для справки, в прошлом году золото подорожало на 23 процента.

Как хранить сбережения — Личные деньги 2021

Накопленная экономия не только согревает душу, но и вызывает беспокойство о необходимости ее сохранить и приумножить. К сожалению, не существует идеального способа одновременно сэкономить деньги, заработать с их помощью дополнительный доход, а также легко вернуть его в свое распоряжение.

Инструкция

одна

Держите в квартире немного денег, чтобы они всегда были под рукой на случай непредвиденных расходов. Даже будучи очень изобретательным человеком, вы вряд ли обманете вора, который знает все места, где можно спрятать деньги.Если вы все же решили хранить все сбережения дома, приобретите сейф. Его надежность и качество будут прямо пропорциональны цене. Доступность средств может стать отрицательной стороной такого способа хранения, если вы склонны к импульсивным и необдуманным покупкам.

2

Открыть банковский вклад. Этот способ подходит людям, не обладающим особой финансовой грамотностью, но желающим получать стабильный доход. Среди множества банковских предложений вы легко сможете выбрать подходящий вариант.Для этого вам нужно будет определиться с валютой депозита, сроком, до которого вам может потребоваться вложение, и другими условиями депозита. Чтобы не тратить деньги и не терять начисленные проценты, выбирайте классический депозит, не предусматривающий частичного вывода средств. Чтобы при банкротстве банка можно было вернуть сбережения, сумма вклада не должна превышать 700 тысяч рублей.

3

Получите сберегательную книжку. Этот способ подойдет тем, у кого есть небольшие сбережения и возможность посещать банк в дни и часы, когда нет больших очередей.Вы также можете открыть счет в банке, что позволит осуществлять безналичные платежи с помощью пластиковой карты или онлайн-банкинга. Недостатком этого метода являются частые случаи кражи данных карт в Интернете и разного рода мошенничества с использованием утерянных пластиковых карт. Чтобы не стать жертвой мошенников, не записывайте и не сообщайте никому код своей карты, а в случае утери как можно скорее позвоните в банк, чтобы заблокировать карточный счет.

четыре

Откройте обезличенный металлический счет (ОМС) в банке, где вы будете хранить «виртуальные» граммы приобретенных драгоценных металлов.Этот вариант также подходит для долгосрочных вложений и игр на колебаниях курса драгоценных металлов. Недостатком этого метода является произвол банков: они вправе самостоятельно устанавливать ставки купли-продажи металлов в свою пользу и не учитывать сложившуюся ситуацию на мировых рынках. Кроме того, в случае банкротства банка средства, вложенные в OMS, не возвращаются вкладчикам.

пять

Воспользуйтесь банковским сейфом. Такой способ хранения денег не приносит дохода, но убережет от риска потери сбережений.Вы можете забрать содержимое ячейки в любой момент без предварительного согласования, а в случае банкротства банка вы без проблем получите обратно деньги. Кроме того, помимо наличных денег, здесь можно хранить драгоценности, ценные бумаги и документы. К недостаткам такого способа экономии денежных средств можно отнести необходимость оплачивать аренду банковской ячейки, невозможность получения дополнительного дохода и удаленного проведения кассовых операций.

Как инвестировать в серебро

Серебро — драгоценный металл, запасы которого в земной коре ограничены.При этом скорость его использования людьми достаточно высока, он применяется в авиастроении, военной и медицинской промышленности. Это позволяет ряду аналитиков прогнозировать, что серебро — отличный инструмент для инвестиций. А невысокая цена по сравнению с другими драгоценными металлами (золото, платина) делает его достаточно доступным для широких масс населения.

Вам понадобится

Инструкция

одна

Есть два основных способа инвестирования в серебро: физическое (слитки, монеты) и бумажное (MLA).Серебряные слитки продаются в ряде крупных банков, а их вес начинается от 50 граммов. Для покупки достаточно просто прийти с паспортом в отдел, занимающийся их продажей. Все слитки должны иметь вес, год выпуска, серийный номер и образец. Минусами такой формы инвестирования является уплата НДС при покупке (18%) и сложность организации их хранения. Если вы планируете вложить в металл достаточно крупную сумму денег, то вам придется арендовать банковскую ячейку или устроить дома сейф.К тому же это настоящий металл, обладающий всеми физическими свойствами. Например, при контакте с воздухом на слитках могут появиться темные пятна патины, что снижает стоимость выкупа.

2

Второй тип физического металла — это инвестиционные монеты. От памятных они отличаются тем, что при желании банк обязуется выкупить их обратно, их стоимость максимально приближена к цене металла на бирже. Среди российских инвестиционных монет — серебряные Георгия Победоносца и Соболь, которые предлагают почти все крупные банки.Покупка осуществляется на месте в течение нескольких минут при предъявлении паспорта. К преимуществам этого вида вложения в серебро можно отнести: отсутствие НДС при покупке и продаже, небольшие размеры, относительную простоту продажи. При этом все недостатки работы с физическим металлом остаются. Существенным недостатком является наличие спреда — разницы между ценой покупки и продажи монет банком.

3

Третий способ инвестирования в серебро — это OMC (обезличенный металлический счет).В этом случае вы не становитесь владельцем физического металла. Покупая его по курсу продажи вашего банка, вы накапливаете на своем счету граммы серебра. При желании вы можете продать его обратно по курсу в день продажи. Спред в случае MLA немного меньше, чем у монет, НДС тоже не уплачивается. К существенным недостаткам можно отнести то, что OMS не участвуют в системе страхования вкладов. Поэтому лучше выбирать банки из первой десятки, иначе в случае финансового катаклизма вы рискуете остаться только с бумажкой на руках.

четыре

Каждый решает сам, какой способ инвестирования в серебро ему подходит. Но следует помнить, что вложения в металлы — это скорее средство экономии денег, чем способ их приумножения. Следовательно, доля этого инструмента в вашем инвестиционном портфеле должна составлять около 20%. Будьте готовы к долгосрочным инвестициям, ведь на этом рынке возможны как взлеты, так и падения.

- Как вложить деньги в серебро в 2019 году

Драгоценные металлы

Дорогие клиенты,

в связи со вступлением в силу с 1 июня 2018 г.212-ФЗ О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации от 26 июля 2017 года новые обезличенные слитковые счета (срочные счета и счета до востребования) больше не могут быть открыты в Банке ГПБ (ОАО) с 1 июня 2018 года. Операции по ранее открытым счетам будут осуществляться в соответствии с соответствующими договорами и действующим законодательством Российской Федерации. В ближайшее время Банк ГПБ (АО) предложит своим клиентам новые продукты, предназначенные для проведения операций с драгоценными металлами, включая открытие и ведение счетов и вкладов в драгоценных металлах.

* * *

Банк ГПБ (ОАО) — один из ведущих банков России на рынке драгоценных металлов.

Газпромбанк имеет все документы и лицензии, необходимые для осуществления всех видов торговых операций с драгоценными металлами, разрешенных законодательством Российской Федерации.

Банк предлагает своим клиентам полный спектр услуг по торговле драгоценными металлами:

- Покупка драгоценных металлов в Интернете по ценам, привязанным к Лондонскому рынку драгоценных металлов, у горнодобывающих и перерабатывающих компаний;

- Продажа слитков золота, серебра, платины и палладия физическим и юридическим лицам;

- Оказание комиссионных услуг по внешнеторговым сделкам продажи слитков на международных рынках;

- Открытие и ведение обезличенных счетов в слитках золота, серебра, платины и палладия для юридических и физических лиц;

- Финансирование оборотных средств и инвестиций предприятий горнодобывающей и обрабатывающей промышленности драгоценных металлов;

- Предоставление инвестиционных кредитов с физической доставкой в хранилище Банка ГПБ (АО).

Банк ГПБ (АО) имеет большой опыт проведения операций на рынке драгоценных металлов как внутри страны, так и за рубежом. Специалисты банка могут оказать квалифицированную помощь клиентам всех категорий в подготовке и заключении сделок с слитками.

Контактная информация:

Для консультации позвоните нам по телефону: +7 (495) 980-4173

ФАКС: +7 (495) 719-1574

Котировок OMC (обезличенный металлический счет).Драгоценные металлы

Сегодня банки предлагают клиентам инвестировать в золото несколькими способами. Первый — это покупка слитков, второй — открытие металлического счета. О них и пойдет речь далее.

Типы

Металлические счета бывают двух типов. Если заказчик желает приобрести слиток с определенными характеристиками (тип металла, вес, образец), то он составляет учет ответственного хранения. В этом случае совершается операция по продаже металла, в документе указываются все его индивидуальные характеристики (вес, образец и т. Д.).), но сам слиток из хранилища банка не выносится. Наличие каких-либо повреждений на упаковке или самом металле резко снижает ее стоимость. Кроме того, при покупке и продаже слитка его владелец должен будет заплатить НДС и НДФЛ.

Инвесторы, для которых наличие слитка не имеет значения, открывают обезличенный металлический счет. В этом случае операция покупки металла производится без индивидуальных характеристик (пробы, серийного номера и т. Д.). По сути, это вклад в банк, который оформляется в виде справки.Инвесторы как бы конвертируют металл в наличные и ждут, пока цена не начнет расти.

Характеристики

Счет может быть открыт в серебре, палладии, золоте или платине. Цена зависит от котировки OMS на день совершения сделки. Банки покупают и продают металл за российские рубли. Для оформления сделки необходимо предоставить паспорт и оплатить стоимость металла. Никаких дополнительных комиссий не предусмотрено. Обязательное условие — счет покупателя в российских рублях в том же банке.

Преимущества CHI

- При заключении сделки нет необходимости платить НДС. Однако при продаже металла придется заплатить 13% НДФЛ.

- Покупатель может продать металл в любой момент. При принятии решения он ориентируется только на котировки OMS.

- У покупателя есть реальный шанс получить стабильный доход при повышении цены.

- Взносы в ОМС — это способ диверсифицировать сбережения.

- Нет необходимости в транспортировке и хранении металла.

Проценты

Владелец депозита может получить прибыль только в том случае, если цена металла на рынке растет, а вместе с этим и котировки драгоценных металлов. В данном случае речь идет о счете без начисления процентов.

ОМС можно рассматривать как депозит с ограниченным сроком хранения. Владелец такого счета получает прибыль в случае значительного изменения котировок драгоценных металлов. Под прибылью в данном случае понимается ежемесячное начисление процентов по рублевому счету, открытому в банке.

Проценты по таким вкладам всегда меньше, чем по вкладам в иностранной валюте. То есть заработать можно только при изменении стоимости металла на рынке.

Котировки ОМС Сбербанка и других финансовых организаций обычно устанавливаются один раз в сутки. Бытует мнение, что металл постоянно дорожает. В долгосрочной перспективе цены на слитки действительно растут. Но котировки ОО банки регулируют самостоятельно. Таким образом, инвестор может как получить прибыль, так и проиграть.

Препарат

Перед покупкой металла необходимо проанализировать котировки золота OMC, экономическое положение страны и мира в целом. В кризисный период на банковских депо, в том числе металлических, работать не будет. Разница между ценой покупки и продажей (спред) сильно увеличивается.

Когда деньги обесцениваются, стоимость металлов увеличивается. В такие моменты люди просто пытаются овладеть ИМО. Увеличение спроса способствует повышению цен.То есть банковские котировки серебра по обязательному медицинскому страхованию становятся завышенными. Поэтому вкладывать деньги в металлы следует в период затишья или до кризисных явлений. По статистике, каждые 2-3 года случаются экономические кризисы. В это время резко возрастает стоимость металла.

Как формируются цены

Основным фактором изменения стоимости золота по обязательному медицинскому страхованию является соотношение спроса и предложения. Как упоминалось ранее, рост спроса будет опережать рост предложения во время экономического кризиса.Драгоценные металлы — надежный финансовый инструмент, особенно когда речь идет о золоте. В предпраздничный период увеличивается спрос на золотые украшения. Поэтому с октября по февраль цены на металл растут. Также не стоит забывать о заводах-изготовителях. Золото — отличный дирижер. Используется при сварке контактов, в компьютерных микросхемах и т. Д.

Доходность от MHI зависит от рыночных цен на металл. То есть вкладчик может как потерять свои сбережения, так и приумножить их. Если вы посмотрите на график цен на золото, то увидите, что за 11 лет стоимость 1 грамма золота увеличилась в 11 раз.Но в течение более длительного периода времени после долгого роста цены ежегодно падают. Рынок цикличен.

Пожалуй, единственный недостаток обезличенных счетов в том, что эти вклады не застрахованы. То есть в случае банкротства банковского учреждения инвестор не сможет вернуть свои средства.

Как и когда открыть OMS?

В зависимости от того, что есть на рынке котировок драгоценных металлов, CHI может пополнять, закрывать или осуществлять переводы между аналогичными счетами.Если клиенту не нравится доходность вклада в одном финансовом учреждении, он может открыть счет в другом банке и перевести туда свой вклад. На таких счетах нет требований к минимальному остатку и начисленным на остаток процентам. Все операции выполняются без использования слитков и по расценкам банка. Депозиты не ограничены по сроку действия и не входят в систему защиты вкладов. Но это не влияет на прибыльность сделок.

Перед открытием счета необходимо подробно ознакомиться с договором. Прежде всего, нужно знать условия выплаты процентов. Банки проценты по вкладам обычно выплачиваются в виде металла. Положив килограмм золота под 2% годовых, заказчик получит в виде выручки 20 граммов металла. Если речь идет об ОМС, процентная плата конвертируется в наличные по курсу ОМС.

Также следует изучить условия возврата депозита. Маленькие слитки дороже из-за дороговизны производства.Если клиент инвестирует несколько слитков, вы должны убедиться, что по истечении контракта он получит те же слитки, а не один большой слиток металла. В договоре должна быть формулировка, что оплата производится «слитками по ХХ грамм в количестве YY штук». Стоимость небольших слитков из-за стоимости их изготовления всегда намного превышает одну большую слиток металла.

Узнать текущие цены достаточно просто. Дважды в день их обновляет Лондонская фондовая биржа. Эта же информация транслируется по радио и телевидению.На основе международных курсов по металлу формируется стоимость Центробанков всех стран. Уже после этого формируются и объявляются котировки Сбербанка и других финансовых институтов страны.

Депозитов Сбербанка России. Все о вкладах Сбербанка Сбербанк для физических лиц на

годНесмотря на огромное количество банков, многие по-прежнему доверяют только Сбербанку. И это неудивительно, ведь Сбербанк — один из старейших и известных банков России.В последнее время этот банк очень часто проводит различные акции по кредитам, понижая ставки, что заметно стимулирует заемщиков.

Предложения Сбербанка проценты по кредитам 2014 сразу довольно приятные. Причем это касается как потребительских кредитов, так и жилищных кредитов. Для пенсионеров действуют специальные программы кредитования

Проценты по потребительским кредитам

К марту 2014 года в Сбербанке действуют следующие предложения:

- Потребительский кредит без обеспечения.

Срок кредита от 3 месяцев до 5 лет, сумма кредита может быть от 15 тысяч до 1.5 млн руб. Процент кредита может составлять от 17% до 21%. Условия не самые лучшие, но банк обязательно устроит весеннюю акцию, которая проводится ежегодно. - Потребительский кредит под поручительство физических лиц.

- Условия такие же, как и в предыдущем предложении, за исключением того, что здесь должна быть гарантия, а процентная ставка будет от 16,5 до 20,5% годовых.

- Потребительский кредит под залог объектов недвижимости.

Здесь процентная ставка фиксированная и составляет 13.5%. Сумма кредита может варьироваться от 1 до 10 миллионов рублей. Срок кредита — 5-7 лет.

Конечно, как и все банки, Сбербанк выдвигает определенные требования к заемщику, исходя из которых ему предлагает наиболее выгодное предложение по кредитам. Помимо потребительских кредитов, Сбербанк предлагает кредиты малому бизнесу, лицам, занимающимся коммунальным хозяйством, ипотеку и другое кредитование.

Почему низкие процентные ставки в Сбербанке

Ответ на этот вопрос лежит на поверхности.Сбербанк стремится получить как можно больше клиентов, а в условиях жесткой конкуренции это возможно только за счет улучшения условий кредита. И главное условие — это, конечно, процент. Другой момент. Сбербанк — один из самых известных банков страны. Для него ставки ЦБ несколько ниже, чем для других банков. Соответственно, для покупателей они ниже.

Требования к заемщику и необходимые документы

Теперь процедура получения кредита максимально упрощена.Требования к заемщику немного меняются в зависимости от типа кредита, но в основном укладываются в следующие пункты:

- Возраст заемщика должен быть от 21 до 65 лет.

- Общий стаж работы не может быть менее 1 года за последние 5 лет.

- Стаж работы на последнем месте не менее 6 месяцев.

Если вы участник зарплатного проекта и имеете хорошую кредитную историю, то все, что вам нужно, — это паспорт и зарплатная карта.На этом список документов заканчивается. Если вы входите в общую группу клиентов, то вам потребуется предоставить паспорт, справку 2-НДФЛ и копию трудовой книжки.

Проценты по ипотеке

К сожалению, в настоящее время мало кому удается купить новое жилье за свои деньги. Все больше и больше людей пользуются жилищными ссудами или ипотекой. Сбербанк активно использует эту нишу, выбирая разные и достаточно выгодные условия:

- Приобретение готового жилья.

Процент 10%, минимальный взнос по ипотеке не может быть менее 15% от суммы нового жилья. - Приобретение строящегося жилья.

Условия кредитования ничем не отличаются от первого предложения. - Строительство жилого дома.

Здесь минимальная сумма кредита не может быть меньше 300 тысяч рублей. Но процент, учтите, не 10,5%, как передает Сбербанк, а 13% и это не предел. Дело в том, что ставка по кредиту при выдаче в долларах США всегда ниже, а при получении кредита в рублях — выше.Первоначальный взнос также может составлять менее 15% от общей стоимости.

Помимо этих трех основных направлений, банк предлагает кредиты на строительство загородной недвижимости, гаража. Есть специальная «ипотека + материнский капитал», которая подразумевает использование материнского капитала при выплате кредита или при внесении первоначального взноса. Обращаем ваше внимание, что при выборе ипотеки на покупку строящегося жилья необходимо убедиться, что застройщик сотрудничает со Сбербанком.

Проценты по автокредитованию

По автокредитам процент годовых Сбербанка ненамного ниже остальных. При кредитовании в рублях процент будет варьироваться от 14,5% до 16%. Все зависит от срока и суммы кредита. Срок кредита может составлять от 3 месяцев до 5 лет, сумма кредита — от 45 тысяч до 5 миллионов рублей.

Годовой банк стимулирующих акций

Сбербанк пытается увеличить базу заемщиков, поэтому не реже одного раза в год, а чаще 2-3 раза в год расходует стимулирующие акции.Эти акции заключаются в основном в значительном снижении процентной ставки по потребительским кредитам. Например, в 2014 году до 15 февраля действовало предложение, по которому заемщик мог получить кредит под 14,5% и до 1,5 млн рублей. Правда срок кредита был ограничен 1 годом. Сегодня ставка 14,5% — это самая низкая ставка, которую предоставлял банк за последние годы. Обычное время проведения этих акций — август, ноябрь, февраль, апрель.

Преимущества и недостатки кредитов в Сбербанке

Явным и зачастую решающим преимуществом является безопасность.Сбербанк внушает доверие и не пережил ни одного кризиса. Второе преимущество получить кредит достаточно просто — это и пакет документов, и лояльные требования к самому заемщику. Третий плюс полученного кредита в Сбербанке — доступность. Филиалы этого банка расположены, что называется, «на каждом шагу». Минус кредитования Сбербанка только один — это довольно высокие ставки по кредитам. Они уменьшаются в период стимулирующих запасов, когда процент уменьшается до очень приятного.

Перспективы процентных ставок

Известно, что ни один банк не может назначить процент ссуды ниже процентной ставки Центрального банка.Сегодня есть мнение, что ЦБ снизит ставки, и поэтому кредиты для простых граждан станут намного доступнее. Еще один момент — лидирующие позиции Сбербанка на рынке кредитования. Сейчас практически монополизация, потому что другие банки помоложе и поменьше «Сбербанка» не могут конкурировать с ним по выгоде предложений. Отсюда следует, что банк получит максимум заемщиков, а затем увеличит процентные ставки, играя на привычках людей. Однако это не показатель развития, а полностью рабочий вариант разработки.

В 2013 году из десяти вкладов, предлагаемых Сбербанком России, два могут быть открыты в рублях, пять — в рублях, долларах США и евро и три, соответственно, в фунтах стерлингов, швейцарских франках или в японской Йене.

Поскольку россияне предпочитают открывать в основном вклады в рублях, мы приводим сводную таблицу, в которой указаны основные условия по рублевым депозитам.

| Вклад | Мин. источник.вклад | Срок депозита (мин. / Макс.) | Скорость (мин. / Макс.) | Возможность пополнения | Возможность снять деньги |

|---|---|---|---|---|---|

| Пополнить | 1 000р. | 3 месяца 3 года | 4,85% 7,25% | Есть | Не |

| Сохранить | 1 000р. | 1 месяц 3 года | 4,9% 8% | Не | Не |

| Управление | 30 000р. | 3 месяца 3 года | 4,05% 6,5% | Есть | Есть |

| Мультивалютность | 5стр. | 1 год 2 года | 0,01% 6% | Есть | Не |

| Международный | 10 000р. | 1 месяц 3 года | 1,55% 4,25% | Не | Не |

| подарить жизнь | 10 000р. | 1 год | 7,25% | Не | Не |

| сберегательный счет | Отсутствует | Не ограничено | 1,5% 2,3% | Есть | Есть |

Сохранить

Из линейки пяти классических рублевых вкладов для желающих получить максимально возможный доход представляет интерес к вкладу «Сохранить» :

- Для открытия данного вклада достаточно внести депозит в размере 1000 руб.

- Срок депозита от одного месяца до трех лет.

- Доходность зависит от суммы и срока действия депозита и составляет от 4,90 до 8 процентов.

Пополнить

Для тех клиентов банка, которые хотели бы иметь возможность пополнить вклад, рекомендуется открыть вклад «Всплывающее окно» :

- Открытие и пополнение данного депозита осуществляется на депозите на счету 1000 руб.

- Срок депозита устанавливается клиентом в диапазоне от трех месяцев до трех лет.

- Доходность вклада определяется сроком и суммой вклада и варьируется от 4,85 до 7,25 процента.

- Частичное изъятие вклада не предусмотрено.

Управление

Тем вкладчикам, которые хотели бы узнать возможность его частичного изъятия, Банк предлагает вклад «Управляй» :

- Сроком от трех месяцев до трех лет.

- По процентной ставке от 4,05 до 6,50%.

- Вклад открывается при подаче до 30 тыс. Руб.

- Условиями депозита предусмотрено пополнение на сумму от 1000 руб.

Открыть вклад через Сбербанк онлайн

Для получения повышенных предложений использовать для открытия вклада услуги интернет-банка. «Сбербанк Онлайн» или aTM . При открытии рублевого или валютного вклада через глобальную сеть процентная ставка соответственно 0.На 75% и на 0,15% выше , чем при открытии аналогичных вкладов в отделениях кредитной организации.

Для открытия вкладов через Интернет необходимо сначала подключиться к онлайн-системе Сбербанка. . Для этого вам необходимо:

- Зайдите в офис Банка для заключения соответствующего договора . Когда нужен паспорт. В договоре обязательно указывается номер мобильного телефона вкладчика

- Закажи, а затем получи дебетовую банковскую карту .Выпуск карт осуществляется бесплатно, а стоимость годового обслуживания колеблется в зависимости от типа карты от 0 до десяти тысяч рублей.

- Подключите полученную карту к услуге «Мобильный банк»

- Получите одноразовые пароли в банкомате / платежном терминале . В этих устройствах самообслуживания можно получить одноразовые одноразовые пароли. При использовании мобильного телефона одноразовый пароль будет отправляться в SMS сообщении каждый раз, когда вы входите в систему и проводите определенные операции в системе Sberbank ONL @ BJ.

Подключение к системе Сбербанк ONL @ ENE бесплатное, при этом абонентская плата за использование системы не взимается . Услуга «Мобильный банк» при подключении к экономичному пакету, не предусматривающему отправку SMS-сообщений о проведенных карточных операциях, также бесплатна.

Минувший год стал для первого банка России не просто удачным. Поворот на нестандартные решения Сбербанк удивил не только самых лояльных и консервативных клиентов.

Согласно статистике одной поисковой системы Jandex, ей ежемесячно посвящается более 9 миллионов запросов. Что касается привлечения физических лиц, аналитики банка отмечают запуск специального тарифного плана для премиальных клиентов в Москве (Премьер-министр Сбербанка), а также открытие 100-го офиса для состоятельных клиентов (Первый канал Сбербанка). Weissious клиенты разместили на банковских депозитах более 780 млрд рублей. Доля обязательств Лесного канала Сбербанка в общем объеме обязательств Сбербанка увеличилась за год с 9.От 3% до 10,6%.

Итоги прошедшего года

Совершенно закономерным результатом новой политики стало увеличение вкладов населения в 2013 году на 20,6%, общий размер которых составляет уже более 40% всех банковских вкладов страны. частные лица. За декабрь физлиц от физических лиц увеличился на 644 млрд рублей и приблизился к 8 трлн. руб. Если сравнить это число с объемом депозитов крупнейшего розничного банка страны ВТБ24, который занимает вторую строчку по размеру привлеченного капитала от физических лиц, то у последнего такой же показатель достигает только 1.3 трлн. рублей, т.е. получается в 6 раз меньше. По предварительным данным, чистая прибыль Сбербанка в прошлом году составила 350 млрд рублей, что почти в 10 раз больше доходов второго банка РФ.

Не лишним будет напомнить, что не только по этим банкротствам Сбербанк стабильно занимает первые строчки различных финансовых рейтингов среди российских кредитно-финансовых организаций. Классический Сбербанк размера активов Сбербанка, согласно которому банки в мировой финансовой системе традиционно выбывают, показывает уровень 16.7 трлн. рублей, что в 5 раз больше, чем у Газпромбанка, занимающего следующее место в экономике России.

Именно по показателям этой пятерки, привлекающей наибольшее количество средств населения, ЦБ ожидает максимальную ставку вкладов для ориентира на рынке банковских вкладов.

Перспективы

По мнению большинства экспертов, депозитные предложения Сбербанка в наступающем году будут характеризоваться постепенным снижением ставок.А все благодаря тому, что среди розничных продуктов банка постоянно появляются новые кредитные программы с очень привлекательными условиями для заемщиков. И, как следствие, Сбербанку уже невыгодно привлекать деньги во вклады на прежних условиях, потому что после стоимости кредитных программ снижается стоимость привлечения свободных средств вкладчиков.

Следует пояснить, что это снижение доходности по рублевым депозитам. В случае валютных депозитов вопрос остается открытым, поскольку определенное влияние здесь будут иметь процессы, происходящие в мировой экономике.

Вклады в 2014 году

Депозитная программа Сбербанка на 2014 год включает классические срочные вклады в рублях и валюте, депозитные счета для пенсионеров, для клиентов в сети Интернет, специальный благотворительный счет. Также для сохранения и приумножения средств банк предлагает открыть обезличенные металлические счета или приобрести их. Каждый человек может выбрать наиболее оптимальный вариант своих сбережений, чтобы не только сэкономить, но и приумножить.

| Название товара | Ставка (диапазон в%) | Срок (диапазон в месяцах) | Минимальная сумма |

Классические срочные взносы | |||

Международный | Йен: 0.3 — 2,25 швейцарских франков: 0,1 — 2,5 фунта стерлингов: 0,55-3,25 | 1000000 иен 10000 швейцарских франков 10000 фунтов | |

Мультивалютность | Рублей: 0,01 — 5,9 Dellars: 0,01 — 1,78EVRO 0,01 — 1,78 | 5 рублей5 долларов США5 евро | |

Пополнить | Рублей: 4,6 — 7,28 Детоллы: 0,4 — 2,11 Евро: 0,4 — 2,11 | ||

Сохранить | Рублей: 4.4 — 7,76Доллар: 0,3 — 2,33 Евро: 0,3 — 2,33 | 1000 рублей € 100 долларов США 100 евро | |

Управление | Рублей: 4 — 6,68 Доллар: 0,35 — 1,9 Евро: 0,35 — 1,9 | ||

Онлайн-вклады доступны для открытия в Интернете | |||

Пополнить онлайн | Рублей: 4,85 — 7,58 Долларов: 0,5 — 2,22 Евро: 0,4 — 2,22 | 1000 рублей € 100 долларов США 100 евро | |

Сохранить онлайн | Рублей: 4.65 — 8,07Доллар: 0,4 — 2,43EVRO: 0,4 — 2,43 | 1000 рублей € 100 долларов США 100 евро | |

Управление онлайн | Рублей: 4,25 — 6,97Доллар: 0,45 — 2,01 Евро: 0,45 — 2,01 | 30000 рублей 1000 долларов США 1000 евро | |

Депозитные счета пенсионеров | |||

Pension plus | Рублей: 3,5 (3,67) | ||

Пополнение (пенсия) | Рублей: 5.3 — 7,28 Доллары: 0,8 — 2,11 Евро: 0,8 — 2,11 | 1000 рублей 100 долларов США | |

Накопление (пенсия) | Рублей: 5 — 7,76 Долларов: 0,6 — 2,33 Евро: 0,6 — 2,33 | 1000 рублей 100 долларов США | |

Специальный благотворительный взнос | |||

Подари жизнь | Рублей: 6.4 (6,56) | 10 000 рублей | |

Металлические купюры | |||

Оплата в рублях при установленном Банком порядке продажи: золото, Серебро, Платина, Палладий | |||

Сберегательные сертификаты | |||

Сберегательная книжка Сбербанка России | 10 000 рублей | ||

Максимальные процентные ставки указаны с капитализацией.

Как видно из таблицы, срок накопления средств в Сбербанке начинается с одного месяца и заканчивается сроком в 3 года, если говорить о вкладах, и не имеет ограничительного срока, если вкладываются в драгоценные металлы.

Размер процентной ставки зависит от суммы вкладов в депозитах: международные, мультивалютные, пополнение, пополнение (пенсия), пополнение онлайн, копить, копить (пенсия), сохранять онлайн, управлять, управлять онлайн.

Кстати, у пенсионеров теперь тоже есть возможность открывать вклады Сбербанка в онлайн-режиме.Тем более, что банк проводит бесплатные обучающие семинары по ликвидации компьютерной безграмотности. Помимо обучения использованию интернет-банкинга на курсах, они рассказывают о других полезных функциях, которые доступны любому человеку через виртуальную сеть: поиск расписания транспорта, покупка билетов, коммунальные услуги и информация о преимуществах.

Порядок выплаты и начисления процентов по вкладам Сбербанка в 2014 году может быть следующим:

— По окончании срока: международный, сберегательный.

— Ежемесячная аренда или капитализация один раз в месяц по выбору клиента: пополнение, пополнение (пенсия), пополнение онлайн, накопление, накопление (пенсия), сохранение онлайн, управление, управление онлайн.

— квартальная аренда или капитализация раз в квартал на выбор клиента: мультивалютность, дай жизнь.

— Квартальная аренда: пенсия плюс.

По большинству вкладов Сбербанк предоставляет дополнительные возможности управления во время действия договора:

— Пополнение: мультивалютность, пенсия плюс, пополнение, пополнение (пенсия), пополнение онлайн, управление, управление онлайн, OMS.

— Частичное потребление: Pension plus, управление, онлайн-управление, OMS.

— Возможность одновременного потребления и пополнения: Pension plus, управление, управление онлайн, OMS.

— Льготное начисление процентов при досрочном расторжении договора: международное, мультивалютное, пополнение, пополнение (пенсия), пополнение онлайн, накопление, накопление (пенсия), сохранение онлайн, управление, управление онлайн.

Сделать взнос третьим лицам, например, на несовершеннолетних детей или других родственников, вы можете в продуктах: пополнять, управлять, сохранять, сохранять онлайн, OMS.

Сбербанк России — безоговорочный лидер по объему привлеченных средств во вклады. Его портфель вкладов от Fislice на 1 марта 2014 года превысил 7,7 трлн рублей, что обеспечило ему первое место по этому показателю. Популярность Сбербанка среди инвесторов объясняется не только его надежностью, привлекательными условиями по вкладам, но и широкой линейкой вкладов. Среди них есть специальные предложения для пенсионеров, а также желающих принять участие в благотворительности.Подробнее о вкладах в Сбербанке — в нашем обзоре.

Вклад «Сохранить» предназначен для тех, кто ищет максимальной доходности . Ставки по нему — до 7,76% годовых в рублях, 2,33% годовых в долларах и 2,33% годовых. Минимальная сумма депозита — 1000 рублей / 100 долларов / 100 ЕРО. Срок — от 1 месяца до 3 лет. По вкладам, открываемым пенсионерами, устанавливается максимальная ставка на выбранный период вне зависимости от суммы вклада.Выплата процентов осуществляется ежемесячно за счет банковской карты. Возможно использование заглавных букв. Под размещение средств свыше 100 тыс. Руб. (или эквивалент в долларах США и евро) и со сроком хранения не менее 1 года выпускается банковская карта Сбербанк — Маэстро, Сбербанк — Visa Electron. Однако такие привлекательные условия возможны с рядом оговорок, в частности, не предусмотрено пополнение депозита и частичное снятие средств с него. Досрочное снятие средств — на льготных условиях.Если инструменты прошли по вкладу более 6 месяцев, проценты выплачиваются из расчета 2/3 процентной ставки; менее 6 месяцев — 0,1% годовых. При досрочном расторжении брака проценты пересчитываются без учета ежемесячной капитализации процентов. Возможна автопролонизация депозита.

По депозиту «Оставаться онлайн @ w on» Предусмотрены аналогичные условия, с той лишь разницей, что узнать о них можно удаленно, через интернет-банк.Ставки по нему будут выше — до 8,07% годовых в рублях, 2,43% годовых в долларах и 2,43% в евро — по сравнению со вкладом «Консервы», открывающимся в отделениях банка.

Вклад «Всплывающее окно» Разработан для экономии . Предусмотрена возможность пополнения, то есть вкладчик может регулярно откладывать средства, тем самым увеличивая конечный доход. Ставки по нему — до 7,28% годовых в рублях, 2,11% годовых в долларах и 2.11% евро. Минимальная сумма депозита — 1000 рублей / 100 долларов / 100 ЕРО. Срок — от 3 месяцев до 3 лет. Увеличение процентной ставки происходит автоматически, когда достигается следующая градация суммы. По вкладам, открываемым пенсионерами, устанавливается максимальная ставка на выбранный период вне зависимости от суммы вклада. Выплата процентов осуществляется ежемесячно за счет банковской карты. Возможно использование заглавных букв. Частичное удаление не предусмотрено. Досрочное снятие средств — на льготных условиях.Если инструменты прошли по вкладу более 6 месяцев, проценты выплачиваются из расчета 2/3 процентной ставки; менее 6 месяцев — 0,1% годовых.

Вклад «Пополнить ONL @ ENE» Он предполагает более высокие ставки — до 7,58% годовых в рублях, 2,22% годовых в долларах и 2,22% в евро — и открывается через Интернет-банк.

Вклад «Управление» Предоставляет максимальную свободу . Есть возможность пополнить вклад, а также забрать часть средств.Ставки по нему — до 6,68% годовых в рублях, 1,9% годовых в долларах и 1,9% в евро. Минимальная сумма депозита — 30 000 рублей / 1000 долларов / 1000 евро. Максимальная сумма депозита равна первоначальному взносу, увеличенному в 10 раз; В случае, если сумма вклада превышает максимальную сумму, разница между фактической суммой вклада и максимальным процентом взимается в размере 1/2 от ставки депозита, действующей на дату превышения. Срок — от 3 месяцев до 3 лет.Выплата процентов осуществляется ежемесячно за счет банковской карты. Капитализация — при выборе клиента. Под размещение средств свыше 100 тыс. Руб. (или эквивалент в долларах США и евро) и со сроком хранения не менее 1 года выпускается банковская карта Сбербанк — Маэстро, Сбербанк — Visa Electron. Досрочное снятие средств — на льготных условиях. Ставки по вкладу «Управление ONL @ ENE» — до 6,97% годовых в рублях, 2,01% годовых в долларах и 2,01% в евро.

«Сберегательный счет» Позволяет управлять деньгами без ограничений.Вкладчик может в любой момент пополнить и снять средства со счета в любых объемах. Требования к минимальной сумме, нет средств размещения средств. Ставки — до 2,30% годовых в рублях, 0,40% годовых в долларах, 0,40% в евро. Ставки зависят от размещаемой суммы и увеличиваются при достижении следующего порога. Проценты начисляются ежемесячно: минимальный остаток, хранящийся на счете в течение месяца, — по процентной ставке, которая была определена исходя из ее суммы; Разница между минимальным и фактическим остатком равна 0.01% процентная ставка. В случае досрочного прекращения минимальный остаток определяется на счете в течение месяца, в котором счет закрыт. На разницу между минимальным и фактическим остатком взимается процентная ставка 0,01% годовых.

Для тех, кто ищет доходность выше, чем по вкладам , подходит «Сберегательный сертификат» . Размещая на нем средства от 10 000 рублей, сроком на 91 день вы получаете доходность 9,3% годовых в рублях, что существенно выше депозитных ставок.Однако есть одно «но»: средства на депозитах застрахованы, а средства на сертификате — нет. То есть в случае пересмотра лицензии в Банке вам не вернут. Размещенные проценты — в конце срока. Пополнение и частичное удаление не предусмотрено. Досрочное расторжение — по запросу до востребования.

Взнос «Пенсия-Плюс» Предназначен на пенсионеров желающих получить проценты от размещения временно свободных средств.Минимальная сумма вклада от 1 рубля, сроком 3 года, ставка 3,67% годовых (с учетом капитализации процентов, без — 3,5% годовых). Вклад пополняется, с возможностью частичного снятия средств. Выплата процентов ежеквартально. При досрочном расторжении брака проценты пересчитываются без учета капитализации процентов.

Вклад «Международный» Позволяет получать помимо основного дохода по депозиту дополнительный доход от изменения курса валют .Вклад можно открыть в фунтах стерлингов (ставка — до 3,25% годовых), швейцарских франках (ставка — до 2,5% годовых), японских иенах (2,25% годовых). Минимальная сумма депозита составляет 10 000 фунтов стерлингов, 10 000 швейцарских франков или 1 000 000 японских иен. Срок — от 3 месяцев до 3 лет. Выплата процентов происходит в конце срока депозита. Частичное снятие и пополнение депозита не предусмотрено. Досрочное снятие средств — на льготных условиях. Если инструменты прошли по вкладу более 6 месяцев, проценты выплачиваются из расчета 2/3 процентной ставки; Менее 6 месяцев — по запросу до востребования, 0.1% годовых.

Вклад «Мультивалютность» Также позволяет получить дополнительный доход от разницы в курсе. Деньги могут быть размещены в рублях (от 5 рублей), долларах (от 5 долларов) или евро (от 5 евро). Вклад открывается одновременно в трех валютах. Возможна конвертация средств из одной валюты в другую без потери начисленного дохода. Ставки — до 6,21% годовых в рублях, 1,78% годовых в долларах и 1,78% в евро. Срок — 1 год. Выплата процентов — каждые три месяца за счет банковской карты.Частичное снятие средств не предусмотрено. Возможно пополнение, минимальная сумма 1000 рублей, 100 долларов / евро; При пополнении вклада безналичным путем размер дополнительного взноса не ограничен. Досрочное снятие средств — на льготных условиях.

Вклад «Подари жизнь» Создан в помощь детям с онкологическими, гематологическими и другими тяжелыми заболеваниями. Каждые 3 месяца Сбербанк перечисляет благотворительному фонду «Подари жизнь» в сумме 0.3% годовых от суммы вклада. Процентная ставка — 6,56% в рублях, срок вклада — 1 год. Минимальная сумма депозита — 10 000 руб. Взнос не пополняется, без частичного снятия. Досрочное расторжение договора взноса — на льготных условиях.

Таблица 1. «Депозиты в Сбербанке в 2014 году»

Вклад | Макс. рейтинг | Мин.сумма | Мин. Время | |

|---|---|---|---|---|

1000 рублей 100 долларов | ||||

1000 рублей 100 долларов | ||||

1000 рублей 100 долларов | ||||

1000 рублей |

Специализация Сбербанка на обслуживании населения отразилась не только в комплексе кредитных программ, но и вклады Сбербанка для физических лиц в 2014 году составляют львиную долю пассивов банка.Для пенсионеров, студентов, работающего населения созданы привлекательные условия ответственного хранения денежных средств.

Депозит (Вклад) — финансовые ресурсы, которые предоставляются физическими и юридическими лицами для управления Банком на четко оговоренный срок и под определенный процент, указанный в юридическом соглашении.

Депозиты Сбербанка можно разделить на:

Спрос: Инструменты депозита с данного счета могут быть использованы владельцем в любое время. Можно сказать, что такой вклад является своеобразной сберегательной книжкой на заработную плату, накопления и т. Д.

— На определенный срок (срочно): В договоре с банком четко прописаны сроки внесения депозита, процент использования ресурсов, условия возврата. Доход от таких вкладов всегда выше, чем от вкладов до востребования. Это связано с тем, что если вкладчик желает досрочно заработать на вкладе Сбербанка, проценты за пользование будут начисляться по заниженной ставке. Но срочный вклад можно рассматривать, когда в договоре оговорен срок обязательного хранения не менее шести месяцев или другого.

Персональный вклад Сбербанка: удобный вариант подарочного или накопительного вклада к знаменательной дате или посвященному празднику.

Привлечение депозитных средств Сбербанка возможно по:

Депозитному договору о срочных вкладах;

Регистрация и выдача депозитного сертификата.

В обоих вариантах банк, получивший денежные средства от вкладчика, обязуется выплатить сумму депозита (вклада) и начисленные проценты на условиях и в порядке, установленных Договором.

Преимущество вкладов Сбербанка — возможность открытия как валютных, так и рублевых счетов. Проценты за использование депозита, согласно условиям договора, могут выплачиваться при возврате депозита, периодически или авансовым платежом.

Сбербанк Вклады для физических лиц в 2014 году

Для пенсионеров, физических и юридических лиц студенты Сбербанка разработали множество выгодных предложений по депозитным вкладам. Среди продуктов банка активно набирают популярность Депозитная программа Сбербанка для физических лиц в 2014 году:

— «Keep»: минимальная сумма вклада от 1000 рублей (100 долларов США или 100 евро), от одного месяца до трех лет, ставка колеблется от 4.От 4% до 7% годовых в рублях, пополнение или частичное снятие не предусмотрено. При внесении данного вклада через онлайн-приложение Сбербанка процентная ставка несколько выше и составляет от 4,65% до 8,4% годовых в рублях.

— «Налить»: Условия аналогичны предыдущему вкладу, ставка колеблется от 4,6% до 7,3% годовых в рублях, при этом возможность пополнения вклада — идеальная возможность для тех, кто предпочитает экономить в рублях. Это один из самых популярных вкладов Сбербанка для физических лиц в 2014 году.

— «Управлять»: для тех, кто всегда привык контролировать свои деньги. Минимальная сумма депозита 30 000 руб. (1000 долл. / 1000 евро), срок от трех месяцев до трех лет, частичное снятие средств и пополнение депозита. Ставка колеблется от 4% до 6,68% годовых в рублях. В онлайн-версии ставка — от 4,25% до 7,28% годовых в рублях.

Сберегательный счет — оптимальный выбор среди вкладов Сбербанка для физических лиц в 2014 году, для пенсионеров: позволяет свободно пользоваться вкладными средствами, нет минимальной суммы вклада, нет ограничений в использовании, нет лимита на снятие и пополнение, ставка от 1.От 5% до 2,3% годовых к рублю.

Особое внимание банк уделяет выплате пенсионных вкладов.

Сбербанк Депозиты для пенсионеров

Для этой категории населения Сбербанк предлагает специальную программу обслуживания вкладов «Пенсия +», предусматривающую зачисление на банковский счет процента пенсионных средств.

Сбербанк вклады для пенсионеров. Условия:

Минимальная сумма депозита чисто символическая — 1 рубль;

Срок действия депозитного договора — три года с правом последующей пролонгации;

Возможно пополнение депозитного счета;

Неограниченное частичное снятие средств;

Ставка 3.67% годовых в рублях.

Для оформления договора необходимо прийти в Сбербанк с документом, удостоверяющим личность, подписать договор вклада и внести деньги на счет. С этого момента на остаток средств по условиям Вклада Сбербанк для пенсионеров будет начисляться установленный процент. При этом накопленная сумма процентов ежеквартально падает до суммы депозита, тем самым увеличивая ваш последующий доход. Обратите внимание, что при досрочном расторжении депозитного договора и выводе денежных средств проценты за использование денег начисляются по ставке, действующей на момент подписания договора.Без учета капитализации процентов.

Сбербанк вклады для пенсионеров, условия предусматривают автоматическое продление договора, по которому может быть оформлено завещание или доверенность.

Подводя итоги, хочу отметить, что Сбербанк давно зарекомендовал себя как надежный финансовый партнер как в вопросах кредитования, так и в сфере депозитного хранения средств. Широкий спектр предложений охватывает все категории населения, обеспечивая максимально выгодные банковские услуги.

Доверие лидеру, или как открыть счет в Сбербанке

Подскажите, как открыть счет в Сбербанке? Это один из самых популярных вопросов, которым занимается значительное количество граждан России. Дело в том, что уровень доверия к этому кредитно-финансовому учреждению остается традиционно высоким. Хотя проценты по вкладам, а также скорость обслуживания иногда оставляют желать лучшего.

Кроме того, не стоит забывать, что филиальная сеть этого заведения представлена более 20 тысячами отделений, а также банкоматами, количество которых составляет около 30 тысяч.Соответственно, найти представительство банка, а также место, где можно снять деньги — совсем не проблема.

Следует отметить, что люди, которым интересно, как открыть счет в Сбербанке, все чаще отдают предпочтение не привычным для многих сберегательных счетам, а гораздо более удобным пластиковым картам. Кстати, руководство этого финучреждения когда-то подняло вопрос об отмене сберегательных книжек клиентов. Но пока этот вопрос остается нерешенным.

Итак, как открыть счет в Сбербанке путем открытия пластиковой карты? Есть два варианта. Первый (и самый быстрый) — это подготовка предоплаченного Momentum. Его клиент получает в день обращения в одном из кабинетов. К преимуществам этого продукта можно отнести быстрое открытие, отсутствие необходимости платить за обслуживание, доступ к различным банковским услугам. Но, к сожалению, есть и «минусы». Во-первых, суточный лимит проведения расчетов составляет 100 тысяч рублей. Во-вторых, вы можете использовать карту только на территории Российской Федерации.В-третьих, операции по снятию и пополнению можно производить только в банкоматах этого кредитно-финансового учреждения. Хотя с учетом их количества это не так уж и сложно. Но, как вы понимаете, ситуации разные.Второй вариант — открытие интернациональной пробы. Здесь «пластику» придется немного подождать. Кроме того, вы должны платить за ежегодное обслуживание. Как и в первом случае, клиент получает доступ ко многим интересным банковским сервисам.

Для расчетов в иностранной валюте

Теперь посмотрим, как открыть валютный счет в Сбербанке.Обратите внимание: нижеприведенная процедура применяется к юридическим лицам. И здесь, кстати, все традиционно: нужно будет предоставить определенный пакет документов и подписать соответствующий договор. К первым относятся:

• заявка установленного образца;

• Копии учредительных документов;

• свидетельство о государственной регистрации;

• карточка с подписями высших должностных лиц компании (обычно директора и главного бухгалтера).

) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.