Еврооблигации: облигации в валюте

Еврооблигациями называют международные облигации (эмиссионные долговые ценные бумаги), выпускаемые государственными и частными организациями на иностранном рынке и номинируемые в иностранной валюте. Чаще всего валютой номинала и валютой расчётов является доллар США.

Еврооблигации — главная альтернатива валютному депозиту в банке и эффективный инструмент страхования средств от падения курса рубля.

Преимущества:

- Фиксированная доходность выше, чем по вкладу в банке — до 6% в валюте

- Купонный доход начисляется ежедневно

- Более высокая надежность по сравнению с другими продуктами

- Для еврооблигаций российских эмитентов, которые торгуются на Московской Бирже, не нужен статус квалифицированного инвестора, а минимальная сумма инвестиций — 1 000 долларов

- Клиенты ITI Capital имеют возможность приобрести любые евробонды — как российских эмитентов, так и евробонды Европы, Америки, Бразилии и т.

Еврооблигации российских эмитентов

Выпуск еврооблигаций происходит через международный синдикат андеррайтеров — это многоэтапный процесс, который доступен только крупнейшим корпорациям и банкам: Газпром, Роснефть, Альфа Банк, ВТБ Капитал и другие. Также облигации в иностранной валюте выпускают государственные институты РФ. Купить еврооблигации российских эмитентов можно либо на Московской бирже, либо вне биржи. В обоих случаях Вам необходимо открыть счет у лицензированного брокера. Вне биржи совершаются особенно крупные сделки — от $100 000.

Полный список доступных еврооблигаций на Московской бирже есть на сайте биржи.

Иностранные облигации

Отличие иностранных облигаций от евробондов заключается в валюте номинала и расчетов. Еврооблигации выпускаются в иностранном государстве в валюте, являющейся иностранной и для этой страны, и для эмитента — большинство еврооблигаций российских эмитентов выпускается в странах Европы и номинируется в долларах США.

Облигации иностранных эмитентов

Облигации иностранных эмитентов не представлены на ММВБ. Купить долговые бумаги Google, Apple и др. компаний возможно только вне биржи через брокера. Минимальная стоимость приобретаемого $200 000. Доходность до 6% в долларах.

Подробнее о торговле еврооблигациями вы можете узнать у своего менеджера или по телефону 8 (495) 933-32-32, для звонков из регионов 8 (800) 200-32-35.

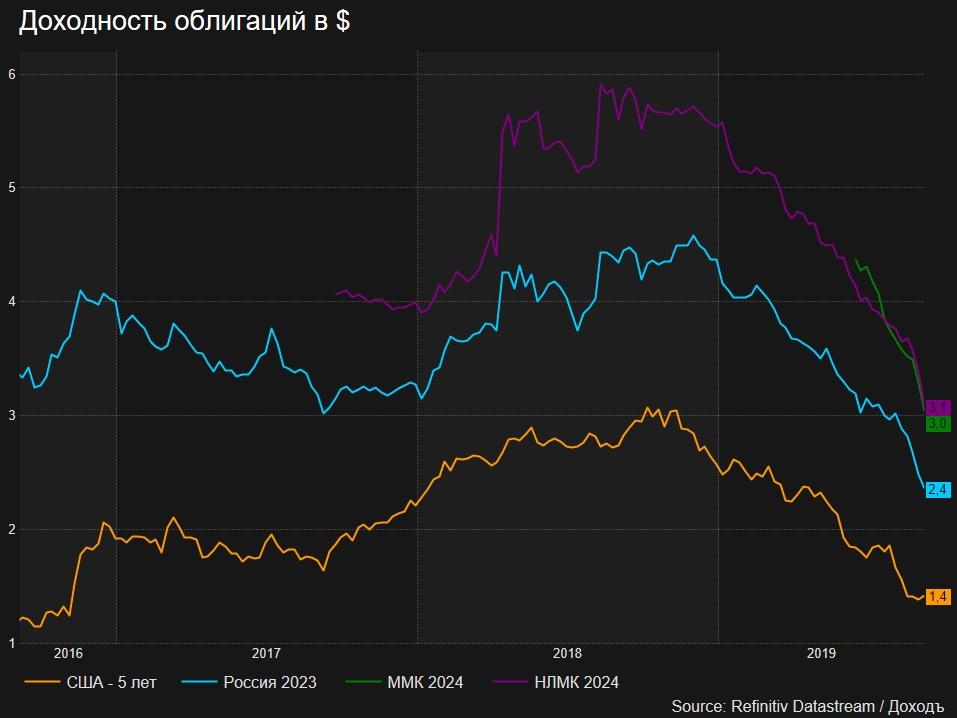

ОБЛИГАЦИИ: Евробонды упадут сильнее ОФЗ в случае санкций: РенКап | 04.03.19

(Блумберг) — Еврооблигации РФ окажутся под более существенным давлением по сравнению с локальными бумагами, если США введут санкции к российскому госдолгу, прогнозирует ИК «Ренессанс Капитал».

Падение их доходностей из-за большей концентрации нерезидентов может быть сильнее, чем по локальным бумагам, на 1-2 процентных пункта в зависимости от дюрации, сказал в интервью управляющий директор РенКапа Максим Орловский.

После апрельского обвала российских активов, вызванного санкциями против ОК «Русал», рынок ОФЗ испытывал скачки доходностей каждый раз, когда в Конгрессе США активизировалась работа над законопроектами, которые предусматривали ограничения в отношении госдолга РФ. И хотя политика Федеральной резервной системы оказывает «наибольшее влияние на глобальный рынок облигаций», новые меры сенаторов США могут вызвать сильные оттоки капитала из РФ, сказал Орловский.

«То, что произошло с Русалом — самое страшное, что может быть, — сказал он в Москве. — Для инвесторов это был ад».

Инвесторам сейчас лучше держать короткие ОФЗ, заняв выжидательную позицию, «потому что премии не столь высоки, а риски значительные», отметил Орловский. Вопрос заключается в том, как будет сформулировано решение США.

«Запрет на покупку нового долга, помимо сильнейшего разового эффекта, будет иметь и долгосрочное негативное давление на курс рубля за счет того, что получаемые западными инвесторами доходы от погашения облигаций и выплаты купонов не будут реинвестироваться», — сказал он.

По данным Центробанка, доля нерезидентов на рынке ОФЗ в январе выросла впервые с марта прошлого года, а Министерство финансов в среду разместило рекордный объем госбумаг для одного аукционного дня. Если санкции не будут введены, это «прекрасно, мы сможем увидеть значительный рост, пока опять кто-то Конгрессе не ‘чихнул’ в сторону России», сказал Орловский.

Но даже если ограничительные меры не будут приняты, доходности ОФЗ все равно вырастут к концу года на 25-50 базисных пунктов, прогнозирует он. По его словам, ЦБР придется еще раз повысить ключевую ставку из-за инфляции.

«Рубль в прошлом году сильно подешевел, меняется конъюнктура на внешнем рынке, выросла пшеница в цене, все эти вещи так или иначе будут сказываться на инфляции», — сказал он.

Не стоит ожидать того, что еврооблигации российских компаний испытают меньший по сравнению с суверенными бумагами удар в случае санкций, говорит Орловский. Нет смысла покупать инструменты ПАО «Газпром» с доходностью меньше, чем по суверенному долгу, отметил он.

«Все съедет, даже евробонды частных компаний. Если такое произойдет, паника будет больше, нежели все разумные доводы», — сказал Орловский.

Инвестиции в суверенные и корпоративные евробонды РФ с начала года могли принести инвесторам 2,95 процента в долларах после убытка в 1,71 процента за прошлый год, свидетельствуют данные индекса Bloomberg Barclays EM Russia Total Return.

Контактные данные корреспондентов: Ольга Войтова в Москве [email protected];Андрей Бирюков в Москве [email protected]

Контактные данные редакторов, ответственных за статью: Марк Суитман [email protected], Anna Ulaeva

©2019 Bloomberg L.P.

Еврооблигации. Всё, что нужно знать об этом виде ценных бумаг.

План:

1. Еврооблигации. Введение.

2. Основные особенности еврооблигаций.

3. Виды еврооблигаций.

4. Классификация еврооблигаций.

5. Условия приобретения.

6. Налогообложение.

6.1. Налог на корпоративные еврооблигации (НКЕ).

6.2. Налог на еврооблигации Министерства финансов Российской Федерации (НЕМФ).

7. Депозит на еврооблигации.

8. Еврооблигации ВТБ.

9. Важное — мелким шрифтом об Еврооблигациях..

Еврооблигация («евробонд») — это международные долговые обязательства, выпускаемые заёмщиками при получении долгосрочного займа на европейском финансовом рынке в какой-либо евровалюте. Где заемщиками выступают:

• международные организации,

• правительства,

• местные органы власти,

• крупные корпорации,

Причем заемщики заинтересованы в получении денежных средств на длительный срок — от 1 года до 40 лет (в основном, от 3 до 30 лет).

Приставка «евро» в настоящее время — дань традиции, поскольку первые еврооблигации появились в Европе, торговля ими осуществляется в основном там же.

Российские клиенты могут покупать, пользуясь услугами российского брокера, только те еврооблигации, которые признаны ценными бумагами в соответствии с российским законодательством. Для этого еврооблигации должны иметь международные идентификационные номера ISIN и CFI (определенные законодательством).

Еврооблигации имеют купоны, дающие право на получение процентов в обусловленные сроки. Они могут иметь двойную деноминацию, когда выплата процентов производится в валюте, отличной от валюты займа. Еврооблигации могут выпускаться с фиксированной или плавающей ставкой процента.

Популярность евробондов в нынешних финансовых условиях объясняется необходимостью рассредоточить займы, найти замену банковским кредитам, которые не всегда безопасны и выгодны. Плюсы еврооблигаций, прежде всего, до 20% экономии сопутствующих трат при привлечении денежных средств, количество формальностей – гораздо ниже, а ограничений по поводу использования займа – практически нет.

В 2015 году еврооблигации стали одним из рекордсменов по доходности.

Возможно вас заинтересует статья «Ставка ФРС».

2. Основные особенности еврооблигаций.

Еврооблигации имеют следующие особенности:

• являются предъявительскими ценными бумагами;

• могут размещаться одновременно на рынках нескольких стран;

• валюта займа является для эмитента и инвесторов иностранной;

• размещение и обеспечение осуществляется обычно эмиссионным синдикатом, в котором представлены банки, инвестиционные компании, брокерские конторы нескольких стран;

• номинальная стоимость выражена в долларах США;

• проценты по купонам выплачиваются держателю в полной сумме, без удержания налога у источника доходов в отличие от обычных облигаций.

Директива Комиссии европейских сообществ определяет особенности еврооблигаций так:

1. Бумаги в обязательном порядке проходят через андеррайтинг;

2. Размещает их на рынке – синдикат, участники которого являются представителями разных стран;

3. Евробонды размещают большим количеством на финансовых рынках нескольких государств, исключая страну эмитента;

Евробонды размещают большим количеством на финансовых рынках нескольких государств, исключая страну эмитента;

Читайте статью «Уоррен Баффет».

3. Виды еврооблигаций.

Выделяют 2 вида еврооблигаций: евробонды и евроноты.

Евробонды представляют собой предъявительские ценные бумаги, которые депонируются в депозитариях при торговых системах. Их размещают на рынках в основном развивающиеся страны. За евробондами не резервируется обеспечение, что делает удобным их выпуск эмитентами.

Евроноты — именные ценные бумаги, которые эмитируются странами с развитой рыночной экономикой. В отличие от евробондов, выпуск евронот предусматривает создание обеспечения.

4. Классификация еврооблигаций.

Существует множество классификационных признаков еврооблигаций.

1) В зависимости от способа выплаты дохода выделяют:

• облигации с фиксированной процентной ставкой.

• облигации с нулевым купоном.

• облигации с приростом капитала.

Цена размещения равна номиналу, а погашение производится по более высокой цене;

• облигации с глубоким дисконтом.

Эти ценные бумаги продаются по цене, значительно ниже, чем цена погашения;

• облигации с плавающей процентной ставкой.

Это средне- и долгосрочные облигации с изменяющейся процентной ставкой, которая периодически корректируется.

2) В зависимости от способа погашения различают:

• облигации с опционом на покупку.

Эмитент имеет право досрочного погашения облигации в заранее установленные сроки;

• облигации с опционом на продажу.

Инвестор вправе досрочно предъявить облигации к погашению в заранее установленные сроки;

• облигации с опционами на продажу и на покупку.

Облигация, имеющая черты двух приведённых выше, то есть облигация с правом досрочного погашения, предоставляемым как эмитенту, так и инвестору;

• облигации без права досрочного отзыва эмитентом.

Полностью погашается в момент истечения срока действия.

Вам может быть интересно почитать статью «Питер Линч».

5. Условия приобретения.

• Сделки с Еврооблигациями и иностранными акциями осуществляются в рамках Регламента оказания услуг на финансовых рынках.

• Сделки с Еврооблигациями и иностранными акциями, не допущенными к торгам на российских биржах, осуществляются только для квалифицированных инвесторов**.

• Клиент имеет возможность получить рекомендации брокера по составлению портфеля в зависимости от целей и сроков инвестирования.

• Минимальная сумма заявок на приобретение иностранных ценных бумаг на внебиржевом рынке при осуществлении операций через Личный кабинет составляет: для Еврооблигаций 100 тыс. в валюте номинала, для остальных бумаг – 50 тыс. в единицах валюты.

• Подача заявок через Личный кабинет возможна в интервале с 10:00 до 18:00 по московскому времени по рабочим дням.

6. Налогообложение.

Налог удерживает брокер.

6.1. Налог на корпоративные еврооблигации (НКЕ).

Еврооблигации номинированы в иностранной валюте. При росте ее курса/когда курс растет инвестор фактически получает доход в рублях и должен заплатить с него налог.

НКЕ=13%К+13%ДОП+13%КР.

Где:

К – купон

ДОП — дохода от продажи облигации

КР — налог на курсовую разницу

6.2. Налог на еврооблигации Министерства финансов Российской Федерации (НЕМФ).

Еврооблигации номинированы в иностранной валюте. При росте ее курса/когда курс растет инвестор фактически получает доход в рублях и должен заплатить с него налог.

НЕМФ=13%ДОП+13%КР

Где:

ДОП — дохода от продажи облигации.

КР — налог на курсовую разницу.

Узнайте все о сайте Форекс!

7. Депозит на еврооблигации.

Инвестиционная компания «ФИНАМ» специально для клиентов, опасающихся валютных колебаний, разработала услугу «Депозит на еврооблигации». Средства на этом депозите синтетически, то есть с использованием фьючерса на пару доллар/рубль, переводят доходность по валютному инструменту из долларов или евро в рубли. Используя этот продукт, инвестор может рассчитывать на потенциальный доход до 30% годовых в рублях с использованием собственных средств или до 50% годовых с использованием заемных средств.

Средства на этом депозите синтетически, то есть с использованием фьючерса на пару доллар/рубль, переводят доходность по валютному инструменту из долларов или евро в рубли. Используя этот продукт, инвестор может рассчитывать на потенциальный доход до 30% годовых в рублях с использованием собственных средств или до 50% годовых с использованием заемных средств.

8. Еврооблигации ВТБ.

9. Важное — мелким шрифтом об Еврооблигациях.

Вот вам еще несколько интересных фактов, которые написаны мелким шрифтом евробонд VTB22 Perp T1.

Доход в конце срока вы можете не получить!

Несколько факторов:

• Выкупать у вас облигацию в назначенный срок зачастую не обязанность, а всего лишь право выпустившего облигацию.

• При определенных причинах компания может просто списать долг по облигациям.

Постоянного дохода по купонам вы также можете не увидеть!

• Компания может по своему усмотрению отменить выплату купонов, если при этом не выплачивались дивиденды по акциям.

• При этом невыплаченные купоны не накапливаются и никто их выплачивать, потом не обязан.

Также читайте статью «Волновая теория Эллиота».

Вывод:

Вы можете свободно использовать еврооблигации для инвестирования, но если ваш капитал меньше 2 000 000 $, вы не сможете дождаться от них прибыли. Этот инструмент подойдет тем инвесторам, которые могут себе позволить не только открыть счет у иностранного брокера, но и тщательно выбрать облигации и вложить в них не меньше 200 000$.

Также читайте статью Облигации федерального займа.

Видео:

еврооблигаций

еврооблигаций не являются еврооблигациями. Еврооблигации — это облигации, номинированные в евро и продаваемые в еврозоне. Еврооблигации — это облигации, номинированные в валюте, отличной от валюты стран, в которых они выпущены и проданы. Название Eurobond не имеет ничего общего ни с евро, ни даже с Европой. Еврооблигации выпускаются для продажи на расширенном рынке или для того, чтобы избежать соблюдения законов и правил страны, в которой находится валюта. Многие из этих облигаций имеют особые названия:

Название Eurobond не имеет ничего общего ни с евро, ни даже с Европой. Еврооблигации выпускаются для продажи на расширенном рынке или для того, чтобы избежать соблюдения законов и правил страны, в которой находится валюта. Многие из этих облигаций имеют особые названия:

- самурайских облигаций — это облигации с номиналом в иенах, выпущенные за пределами Японии;

- Евростерлинговые облигации номинированы в фунтах стерлингов, но выпущены за пределами Соединенного Королевства;

- Евродолларовые облигации выплачиваются в долларах США, но выпускаются за пределами США.

Еврооблигации 1 были выпущены в 1963 году. Стандартные сроки погашения включают 3, 5, 7 и 10 лет, хотя некоторые из них имеют более длительные сроки погашения от 15 до 30 лет. Они не облагаются налогом у источника выплаты процентов, так как продаются за пределами страны, где действует валюта. Рынок еврооблигаций действительно начал развиваться, когда такие страны, как Россия и страны ОПЕК, накопили излишки долларов. Они не хотели использовать банки, находящиеся под юрисдикцией Соединенных Штатов, для хранения своих долларов, поскольку они могли быть арестованы, поэтому большинство из них оставляли свои деньги в европейских банках.Большинство эмитентов — наднациональные агентства, такие как Всемирный банк, суверенные, правительственные агентства и корпорации.

Они не хотели использовать банки, находящиеся под юрисдикцией Соединенных Штатов, для хранения своих долларов, поскольку они могли быть арестованы, поэтому большинство из них оставляли свои деньги в европейских банках.Большинство эмитентов — наднациональные агентства, такие как Всемирный банк, суверенные, правительственные агентства и корпорации.

Поскольку еврооблигации являются облигациями на предъявителя и не регулируются, как облигации, выпущенные внутри страны, держатели еврооблигаций являются анонимными, тогда как большинство облигаций, выпущенных внутри страны, зарегистрированы, что позволяет властям идентифицировать держателей. Хотя евробонды не регулируются, как зарегистрированные облигации, Международная ассоциация рынков капитала (ICMA), орган саморегулирования, налагает некоторые ограничения и правила и стандартизирует процедуры выпуска еврооблигаций.

Еврооблигации предлагают более низкую стоимость финансирования для транснациональных компаний и правительств, которым требуются другие валюты для ведения международного бизнеса или финансирования проектов. Большинство еврооблигаций имеют инвестиционный рейтинг. Номиналы указаны как лотов или шт. , что является суммой в валюте выпуска — 1000, 5000 или 50 000 лотов или штук. Большинство еврооблигаций торгуются на внебиржевом рынке, но некоторые из них котируются на биржах, расположенных в Лондоне, Люксембурге и Дублине.Однако вторичный рынок еврооблигаций невелик; большая часть вторичной торговли происходит с дилерами, а не с другими инвесторами.

Большинство еврооблигаций имеют инвестиционный рейтинг. Номиналы указаны как лотов или шт. , что является суммой в валюте выпуска — 1000, 5000 или 50 000 лотов или штук. Большинство еврооблигаций торгуются на внебиржевом рынке, но некоторые из них котируются на биржах, расположенных в Лондоне, Люксембурге и Дублине.Однако вторичный рынок еврооблигаций невелик; большая часть вторичной торговли происходит с дилерами, а не с другими инвесторами.

Когда начался рынок еврооблигаций, в европейских странах были разные валюты, поэтому трейдеры были организованы по валютам. С появлением евро трейдеры начали специализироваться по секторам. Сделки совершались по телефону. Продавцы принимали заказы от институциональных инвесторов и других трейдеров и передавали их своим брокерам. В настоящее время все больше и больше торговли осуществляется в электронном виде, поскольку это намного эффективнее.

Еврооблигации могут иметь различные характеристики, некоторые из которых предназначены для конкретных инвесторов, например пенсионных фондов. Наиболее распространены следующие типы:

Наиболее распространены следующие типы:

- Прямые облигации с фиксированной ставкой выплачивают годовой купон по ставке, фиксированной на срок действия облигации.

- Облигации акций либо прикреплены варранты, которые дают держателю право купить другой актив, обычно акции корпорации-эмитента, по указанной цене; или это конвертируемых , которые могут быть конвертированы в акции эмитента.

- Облигации с плавающей ставкой имеют переменный купон, который регулярно сбрасывается, обычно каждые 3 или 6 месяцев в качестве спреда выше справочной ставки, обычно libor; сроки от 5 до 12 лет.

- Бескупонные облигации не выплачивают проценты, но выпускаются с дисконтом. Владелец облигации получает проценты как разницу между номинальной стоимостью, полученной при наступлении срока погашения, и уплаченной ценой дисконтирования.

- Другие типы облигаций включают облигаций с обратным размещением с купонами, которые снижаются по мере роста процентных ставок, и облигаций с ограничением , где процентные ставки ограничены на заранее установленном уровне.

Эмитенты, которые выпускают большую сумму долга, особенно если они менее кредитоспособны, иногда продают облигации с повышением или понижением купона: купоны увеличиваются, если кредитный рейтинг эмитента понижается агентствами кредитного рейтинга и активизировались при обновлении.

Корпоративные еврооблигации

Многие еврооблигации выпускаются корпорациями. Сделки обычно регулируются законодательством Великобритании, поскольку Лондон является центром большинства операций с еврооблигациями. В некоторых случаях применяется закон штата Нью-Йорк.Хотя еврооблигации сильно различаются, корпоративные еврооблигации обычно имеют общие положения в своих ковенантах.

Обычно они не защищены. Однако большинство облигаций являются приоритетными долговыми обязательствами, и эмитентам запрещено создавать обеспечительные интересы на их активы, если все держатели облигаций не получат одинаковое обеспечение. Кроме того, большинство ковенантов запрещают продажу или передачу материальных активов или дочерних компаний, хотя их определения сильно различаются. Оговорки о перекрестном неисполнении обязательств являются обычным явлением, требуя от эмитента выплатить держателям еврооблигаций, если они не выполнят свои обязательства по любым другим займам.Обычно существует определенный порог неисполнения обязательств, поэтому незначительные споры не позволяют держателям облигаций передать облигации эмитенту.

Оговорки о перекрестном неисполнении обязательств являются обычным явлением, требуя от эмитента выплатить держателям еврооблигаций, если они не выполнят свои обязательства по любым другим займам.Обычно существует определенный порог неисполнения обязательств, поэтому незначительные споры не позволяют держателям облигаций передать облигации эмитенту.

BBC News — Вопросы и ответы: облигации, проектные облигации и еврооблигации

Идея объединения экономик еврозоны для выпуска облигаций, представляющих все 17 стран-членов, набирает обороты.

И у него есть несколько довольно влиятельных сторонников, включая нового президента Франции Франсуа Олланда, премьер-министра Италии Марио Монти и президента Европейской комиссии Жозе Мануэля Баррозу.

Но те, что действительно важны, менее увлечены.

Правительство Германии заявило, что евробонды сейчас «не имеют смысла», учитывая, что отдельные государства-члены проводят собственную экономическую политику. Он также обеспокоен тем, что введение таких облигаций может снизить решимость правительств с крупной задолженностью сбалансировать свои бюджеты.

Он также обеспокоен тем, что введение таких облигаций может снизить решимость правительств с крупной задолженностью сбалансировать свои бюджеты.

Однако, похоже, компромисс в работе. Немцы, похоже, открыты для идеи «проектных облигаций», которые можно использовать для финансирования инвестиций в инфраструктуру по всей Европе.

Но что такое еврооблигации и проектные облигации (ни одна из которых еще не существует) и на каких государственных облигациях они основаны?

Что такое государственная облигация?

Правительства занимают деньги, продавая облигации инвесторам. Облигация — это долговая расписка. В обмен на деньги инвестора правительство обещает выплачивать фиксированную процентную ставку в течение определенного периода — скажем, 4% ежегодно в течение 10 лет. В конце периода инвестору возвращаются деньги, которые он первоначально заплатил, аннулируя эту конкретную часть государственного долга.

Государственные облигации традиционно считались сверхнадежными долгосрочными инвестициями и принадлежат пенсионным фондам, страховым компаниям и банкам, а также частным инвесторам. Для стран они являются жизненно важным способом сбора средств.

Для стран они являются жизненно важным способом сбора средств.

Что такое рынок облигаций?

После выпуска облигации — и у правительства есть деньги — инвестор может держать облигацию и получать проценты каждый год до тех пор, пока она не будет погашена. Но инвесторы также могут покупать и продавать облигации, которые уже были выпущены на финансовых рынках — точно так же, как покупка и продажа акций на фондовом рынке.

Цена облигации будет колебаться по мере изменения прогноза процентных ставок. Так, например, если рынки думают, что процентные ставки резко вырастут, тогда стоимость облигации с фиксированной ставкой 4% в течение следующих 10 лет упадет. Цены на облигации также упадут, если инвесторы сочтут, что существует риск того, что правительство, выпустившее облигацию, не сможет произвести ежегодную выплату процентов или полностью погасить их при наступлении срока погашения — и это опасения, которые толкают цены на испанские облигации. .

Что такое доходность облигации?

Доходность облигации сообщает инвестору, какова прибыль от его инвестиций, и может быть рассчитана на основе текущей цены облигации на рынке. Если по облигации в 100 евро фиксированная процентная ставка составляет 4% — другими словами, 4 евро в год — и облигация может быть куплена за 100 евро, то доходность составляет 4%. Если цена облигации упадет до 90 евро, доходность вырастет. Это связано с тем, что инвестору по-прежнему платят 4 евро каждый год и 100 евро при наступлении срока погашения, что намного больше, чем 90 евро, которые он должен внести, чтобы купить облигацию.

Если по облигации в 100 евро фиксированная процентная ставка составляет 4% — другими словами, 4 евро в год — и облигация может быть куплена за 100 евро, то доходность составляет 4%. Если цена облигации упадет до 90 евро, доходность вырастет. Это связано с тем, что инвестору по-прежнему платят 4 евро каждый год и 100 евро при наступлении срока погашения, что намного больше, чем 90 евро, которые он должен внести, чтобы купить облигацию.

Почему важны рынки облигаций?

Потому что они определяют, сколько стоит заимствование государству. Когда правительство хочет собрать новые деньги, оно выпускает новые облигации и должно платить по этим облигациям приемлемую для рынка процентную ставку. Доходность, по которой рынок покупает и продает существующие государственные облигации, дает хорошее представление о том, сколько процентов государству пришлось бы заплатить, если бы оно захотело выпустить новые облигации. Так, например, доходность испанских 10-летних облигаций за последние годы поднялась выше 6%. Это означает, что если испанское правительство захочет занять новые деньги на рынке облигаций на 10 лет, ему придется выплатить процентную ставку по новой облигации в размере более 6%.

Это означает, что если испанское правительство захочет занять новые деньги на рынке облигаций на 10 лет, ему придется выплатить процентную ставку по новой облигации в размере более 6%.

Так что же такое евробонд?

Еврооблигация будет действовать точно так же, как государственная облигация, за исключением того, что все 17 стран-членов еврозоны будут коллективно гарантировать долг, а не одно правительство.

Однако есть много важных вопросов о том, как могут работать еврооблигации, на которые еще предстоит ответить.Например, если одно правительство не сможет выплатить свою долю платежей по облигациям, вмешаются ли другие 16 правительств и произведут платежи от его имени? Может ли правительство, попавшее в затруднительное положение, сделать выплаты по еврооблигациям более приоритетными, чем другие долги? Будут ли государственные облигации правительств отдельных стран-членов продолжать существовать вместе с еврооблигациями? Кто будет решать, как потратить деньги, привлеченные через евробонды? Если бы отдельные правительства могли тратить деньги, то какую сумму каждому правительству было бы разрешено занимать с использованием еврооблигаций и на каких условиях?

Как еврооблигации могут разрешить кризис?

Во время финансового кризиса инвесторы были гораздо менее склонны покупать облигации проблемных южноевропейских стран и гораздо больше желали покупать облигации Германии и некоторых других более сильных в финансовом отношении стран. Это сделало для Германии займы намного дешевле, а для Греции, Ирландской Республики и Португалии — слишком дорого. Беспокойство вызывает то, что Испания и Италия также могут счесть заимствования слишком дорогими. Введение еврооблигаций уравняет правила игры — все правительства смогут брать займы по одинаковой процентной ставке.

Это сделало для Германии займы намного дешевле, а для Греции, Ирландской Республики и Португалии — слишком дорого. Беспокойство вызывает то, что Испания и Италия также могут счесть заимствования слишком дорогими. Введение еврооблигаций уравняет правила игры — все правительства смогут брать займы по одинаковой процентной ставке.

Почему Германия возражает против еврооблигаций?

У Германии есть три основных возражения. Прежде всего, немцы не понимают, почему они должны быть на крючке из-за всех долгов, накопленных их южными соседями, что и повлечет за собой еврооблигации.Во-вторых, это может сделать для Германии более дорогие заимствования, потому что рынки могут рассматривать еврозону в целом как более рискованного заемщика, чем финансово сильные немцы сами по себе. В-третьих, что наиболее важно, правительство Германии опасается, что, если они гарантируют долги своих соседей по еврозоне, это просто побудит южных европейцев брать кредиты и тратить более свободно, что сделает их долги еще большими и неприемлемыми.

А как насчет этих «проектных облигаций»?

Детали неясны, но похоже, что они будут выпущены Европейской комиссией.Заемные деньги будут потрачены Комиссией на инфраструктуру и другие инвестиции, способствующие росту, и в конечном итоге будут нести ответственность за погашение проектных облигаций.

Они будут похожи на еврооблигации в той степени, в которой правительства ЕС коллективно обязаны поддерживать Комиссию и гарантировать, что она сможет выплатить долги. Однако сумма денег, вложенная в проектные облигации, будет намного меньше, чем предполагают сторонники евробондов. Весь бюджет Комиссии эквивалентен примерно 1% ВВП ЕС, тогда как бюджеты большинства правительств ЕС эквивалентны примерно 50% их соответствующего ВВП.Также проектные облигации не сделают ничего для снижения стоимости заимствований для правительств стран южной Европы, хотя это может помочь косвенно, если рынки сочтут, что расходы на инфраструктуру со стороны Комиссии значительно помогут росту экономики южноевропейских стран.

Отчеты — Управление по управлению долгом Нигерия

Офис по управлению долгом Нигерия- На главную

- Карта сайта

- Присоединяйтесь к нам

- Обратная связь

Искать…

МЕНЮ

×- Главная

- О нас

- О DMO

- Департаменты

- Управленческая команда

- Профиль долга

- Внутренний долг

- Запас долга

- Обслуживание долга

7 - Внешний долг

- Внешний долг

- Обслуживание долга

- Внутренний долг

- Субнациональные долги

- Всего государственных долгов

- Облигации FGN

- Торговля еврооблигациями

- Результаты аукционов облигаций

- Обновления рынка облигаций FGN

- Казначейские облигации

- Нигерийские казначейские облигации

- Производители

- Календарь выпуска облигаций

- Циркуляр предложения облигаций

- Сберегательные облигации

- Суверенные облигации

- Зеленые облигации

- Векселя

- Обновление векселей

- Циркуляры и проспекты

- Новости

- Тендеры

- Отчеты

- DMO Годовой отчет и выписка счетов

- Анализ устойчивости долга

- Прочие публикации

- Руководство по заимствованиям

- Стратегия управления долгом

- DMO Client Service Charter План

- Закон о создании DMO

- Национальная система управления долгом

- Управление долгом на субнациональном уровне

- Списание долгов Нигерии

- Руководство DMO по простоте ведения бизнеса

- О DMO

- Отделы

- Управляющая компания

- Внутренние долги

- Долговая задолженность

- Обслуживание долга

- Внешний долг

- Долговая задолженность

- Обслуживание долга

- Облигации FGN

- Евробонды Торговля

- Итоги аукциона облигаций

- Обновления облигаций FGN

- Казначейские векселя Нигерии

- Первичные дилеры и маркет-мейкеры

- Календарь выпуска облигаций

- Проспект предложения по облигациям

- Сберегательная облигация

- Суверенный Сукук

- Зеленая облигация

- Векселя

- Обновление векселей

- Отчеты

- Годовой отчет DMO и выписка из счетов

- Анализ устойчивости долга

- Другие публикации

- Рекомендации по заимствованию

- Стратегия управления долгом

- Устав обслуживания клиентов DMO

- Стратегический план DMO

- Закон об учреждении DMO

- Национальная система управления долгом

- Управление субнациональным долгом

- Списание долгов Нигерии

- Руководство DMO по простоте ведения бизнеса

САМЫЙ ПОСЛЕДНИЙ :

.