Акции и облигации — в чем разница? Простыми словами на примерах

Доброго всем дня, любители и профессионалы финансовых рынков. Сегодня поговорю об основных ценных бумагах, на торговлю которыми приходится основная часть оборота фондового рынка. Это акции и облигации. Рассмотрю, зачем их выпускают, в чем смысл покупки, а также выясню, куда лучше вкладывать деньги.

Что такое акции

Акция — это ценная бумага, которая предоставляют долю владения в компании. Владелец может претендовать на долю выплаты в компании, участвовать в собрании акционеров, принимать решения по управлению.

Инвестировать средства можно на фондовом рынке, покупая акции по текущей цене. Бумаги не только покупают, их еще продают, занимая у брокеров. Это называется торговля «вниз», кода прибыль приносит не рост цены, но ее падение. Приобретя бумаги в долг, можно их выкупить подешевле, взятое вернуть владельцу, разницу в цене оставить себе.

Как они работают

По каждой акции начисляются дивиденды, владельцы получают деньги пропорционально своему пакету ценных бумаг. Но это необязательная опция, так как собрание акционеров может решить пустить долю прибыли на развитие компании.

Акции — ликвидный инструмент, это значит, их можно покупать и продавать на фондовой бирже, получая прибыль из-за колебания курсовой стоимости. Таким образом, деньги можно извлекать двумя способами: покупая или продавая, получая дивиденды.

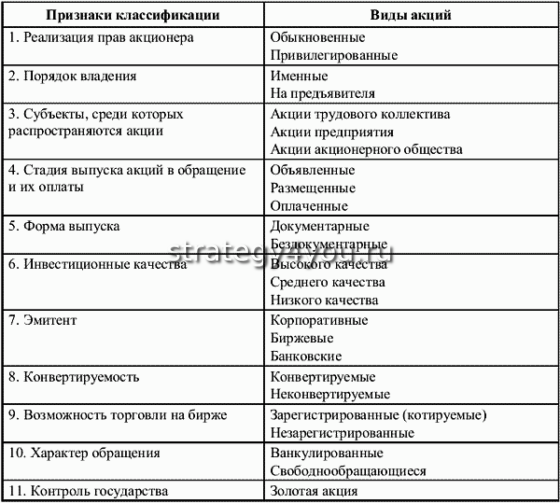

Виды акций

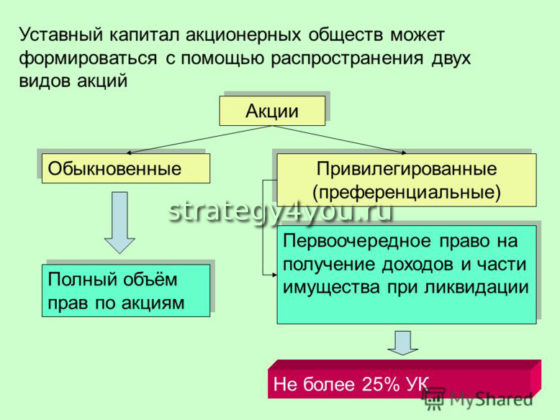

Акции делятся на:

- обыкновенные;

- привилегированные.

Чаще именно привилегированные ценные бумаги дают право участвовать в голосовании по вопросам, вынесенными на собрание акционеров, получать строго определенную сумму дивидендов, позволяют принимать больше участия в жизни компании. Простыми словами, название «привилегированная» говорит об особом положении ее владельца.

Оба вида обращаются на фондовых биржах.

Что такое облигации

Долговая ценная бумага, выпущенная на конкретное время, называется облигация. Принцип действия включает указание эмитентом номинала бумаги, их количества, срока обращения, после которого долг будет погашен. Когда гасится долг, то стоимость облигации возвращается владельцу.

Смысл покупки для инвестора состоит в том, что эти долги можно продавать или получать доход по купону.

Как они работают

Частные или государственные (муниципальные) компании могут выпускать долговые обязательства. Покупая, инвесторы, надеются на выплату денег по купонам, погашение займа или перепродажу их на фондовом рынке.

Говоря простым языком, облигация — более надежный инструмент для инвестирования, так как можно заранее просчитать гарантированный доход. Эти долговые обязательства являются менее рискованными, чем акции, потому что если их цена падает, то доход по купону растет.

Виды

Облигации делятся на виды по:

- форме выплаты дохода;

- сроку обращения;

- денежному номиналу;

- эмитенту;

- обеспеченности;

- способу обращения.

Основным способом выплаты доходов являются купоны, но может быть также дисконт. Это когда облигации продают ниже номинала, а при погашении возмещается полная стоимость. Срок обращения может быть до года (краткосрочные), от 1 до 5 лет (среднесрочные), долгосрочные (более 5 лет).

Эмитентами могут выступать частные корпорации, банки, муниципальные образования, государство. Обычно долговые обязательства последнего вида более надежные.

Обеспеченные облигации поддерживаются стоимостью всех активов эмитента. Необеспеченные являются рискованным вложением, так как в случае банкротства организации, выпустившей облигации, владельцы бумаг получают возврат денег на общих основаниях. Различия по возврату денег в данном случае могут быть кардинальными.

Обращение может быть свободным, когда нет никаких препятствий для продажи или покупки. Если ограниченное, то ряд условий не дает свободно распоряжаться купленными долговыми обязательствами по своему усмотрению.

Таблица акции и облигации: сходства и различия

Чем они отличаются, можно увидеть в таблице:

| Сходство | Различия | |

| Акции | Имеют хождение на фондовом рынке, ликвидные, могут менять стоимость. | Нет гарантированного дохода, дают право на участие в делах компании, не имеют ограничения в сроках обращения. Можно продавать без покрытия, брать бумаги в долг. |

| Облигации | Имеют хождение на фондовом рынке, ликвидные, могут менять стоимость. | Имеют гарантированный доход, конкретный срок обращения. |

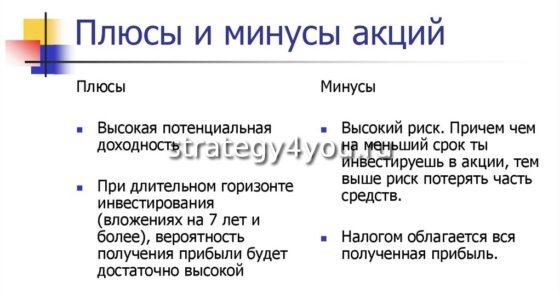

Во что лучше инвестировать: в акции или облигации

Для покупателя вопрос должен решаться исходя из размера капитала, какую прибыль хотелось бы иметь, срока инвестиций.

Преимущества и недостатки каждого способа инвестирования

Принципиальная разница в приобретении заключается в гарантированных выплатах, а также выкупе бумаг. В облигациях они есть, но в акциях их нет.

Казалось бы, нужно покупать облигации, получать деньги. Но не все так просто. Потенциал прибыли облигаций ограничен, колебания курса не так заметны, владея ими непродолжительное время, можно не дождаться выплаты по купону или погашения.

Главное преимущество акций заключается в широкой амплитуде колебаний курса, на нем зарабатывают не только покупая, но и продавая. Акций больше, они имеют лучшую ликвидность, их курс поддерживают маркет-мейкеры.

И все же, что лучше выбрать

Если человек склонен к риску, стремиться заработать быстрее и больше, то ему явно стоит покупать акции. Здесь сам инвестор или спекулянт определяет, что выгоднее, — время, прибыль, риск или более надежное, но менее прибыльное вложение денег. Выявляя для себя приоритеты, нужно понимать, в чем разница между ценными бумагами, выбирать ту, что больше соответствует целям.

Для консервативных инвесторов, которые не хотят излишнего риска, не имеют много времени, чтобы уделять пристальное внимание торговле, лучше приобретать облигации. В таком случае они выполнят функцию банковского счета с начислением процентов.

Как их приобрести

Покупают на фондовых биржах, в отличие от других ценных бумаг, торгуемых на срочных и товарных рынках. При помощи брокеров или получив самостоятельный выход на торговую площадку, приобретают их без ограничений.

Заключение

Акции и облигации — самые ликвидные бумаги, приносящие большую прибыль. Но наряду с прибылью — это рискованные инструменты, где возможны и убытки, если инвестор не имеет нужных знаний, излишне рискует и не способен просчитать свои финансовые возможности.

Поэтому читайте информацию на моем сайте, распространяйте ее в социальных сетях, чтобы развивать финансовую грамотность и предостеречь других от финансовых потерь.

greedisgood.one

Акции и облигации — в чем разница, особенности и что выбрать

Акции и облигации — самые популярные и доступные ценные бумаги на рынке. Они являются финансовыми инструментами, которыми пользуются инвесторы для получения прибыли. Для успешной деятельности в этой сфере, нужно знать, что такое акции и облигации, в чем их разница, каковы их особенности, преимущества и недостатки каждого из этих инвестиционных инструментов.

Принцип работы акции

Акции являются ценными бумагами, которые выпускаются при создании акционерных обществ. Они имеют определённую стоимость и подтверждают, что инвестор владеет долей уставного капитала АО, которая зависит от их суммарной стоимости. Акционер получает дивиденды – часть дохода предприятия или часть имущества при ликвидации АО. Если говорить простым языком, приобретая акцию, инвестор становится владельцем доли имущества компании.

Акции бывают двух видов:

- Простые.

- Привилегированные.

Обыкновенные (простые) акции дают право владельцу участвовать в управлении АО и право получать дивиденды при распределении чистого дохода компании. Причём выплата дивидендов и их сумма не гарантирована. Решение о распределении прибыли принимается советом учредителей и зависит от финансового положения предприятия.

Фактически частные инвесторы не интересуются правом голоса, да и чтобы влиять на политику компании, нужно быть владельцем крупного пакета акций, что для большинства инвесторов не по карману. Получение дивидендов также не играет для многих основополагающей роли. Большая часть инвесторов предпочитает вкладывать деньги в обыкновенные акции с целью спекуляции: чтобы в дальнейшем перепродать их по более высокой стоимости. Чаще всего, прибыль от подобной сделки гораздо выше, чем дивиденды, распределяемые участникам акционерного общества.

Привилегированные акции предполагают первоочередные права на дивиденды или выплаты доли имущества при ликвидации АО, при этом владелец не имеет права участвовать в управлении компанией. Если сумма дивидендов по простым акциям не регламентирована и не гарантирована, дивиденды с привилегированных ценных бумаг фиксируются в абсолютном выражении или долей от прибыли. Кроме того, выплата дивидендов по ним производится как из прибыли, так и из других источников, то есть владельцу могут выплатить дивиденды, даже если компания сработала убыточно.

При сравнении можно сказать, что простые акции – более рисковые финансовые инструменты, однако, они могут быть намного доходнее (высокими дивидендами и спекулятивным доходом). Привилегированные же несут меньше рисков, но и меньше доходности. Вероятность получить дивиденды по привилегированным акциям больше, чем по простым, но по простым они могут быть выше.

Кроме этого, акции классифицируются по персонификации и бывают:

- именными. В настоящее время, в соответствии с законодательством, все акции в России выпускаются именными;

- на предъявителя. Являются по сути «отмирающим» видом ценных бумаг в мире и отличаются тем, что их можно перепродать на вторичном рынке без перерегистрации владельца в реестре акционеров.

У каждой акции может быть несколько видов стоимости:

| Вид стоимости | Описание |

| Номинальная | Называется ещё «номиналом» и является стоимостью, которая обозначается на ценной бумаге. Из номинала всех эмитированных акций составляется уставный фонд АО |

| Эмиссионная | Это стоимость, по которой акция впервые поступила в обращение. Эмиссионная стоимость может быть равна номинальной или быть выше неё |

| Рыночная | Эта характеристика в первую очередь интересует инвесторов и является стоимостью, формируемой при торгах на фондовых биржах в соответствии с рыночным спросом и предложением конкретных активов |

Принцип работы облигаций

Простыми словами, облигации являются долговыми ценными бумагами, дающими право её владельцу продать их обратно в установленный срок и право получать заранее оговоренный доход, называемый ещё «купонным доходом». У облигаций также имеется своя номинальная цена, однако, они могут продаваться по более низкой стоимости. Их совокупная доходность для инвесторов составляется разницей между ценой приобретённых облигаций и их номинальной стоимостью плюс купонный доход.

Понятие «облигация» в переводе на английский язык означает «bond», вследствие этого и в русском лексиконе облигации нередко называют бондами (к примеру, евробонды являются еврооблигациями). Облигации бывают «дисконтными», вообще не предполагающими процентный доход. Однако, их можно купить дешевле номинальной цены, а эмитент выкупит их по номиналу. Обычно срок обращения облигации составляет не меньше года, чаще всего – несколько лет.

Облигации могут выпускаться предприятиями (корпоративные), областями (муниципальные) и даже странами (государственные). Суть их выпуска аналогична получению займа, только компания или страна при этом занимает деньги не в банке, а у людей – частных инвесторов, имеющих капитал.

На обратную продажу облигаций эмитенту и получение установленного купонного дохода не влияет прибыльность деятельности эмитента и решение совета учредителей. Компания обязана выкупить свои облигации по истечении указанного периода и выплатить держателям проценты. Следует обратить внимание, если предприятие обанкротится и ликвидируется, держатели его облигаций не смогут вернуть свои вложения и получить доход.

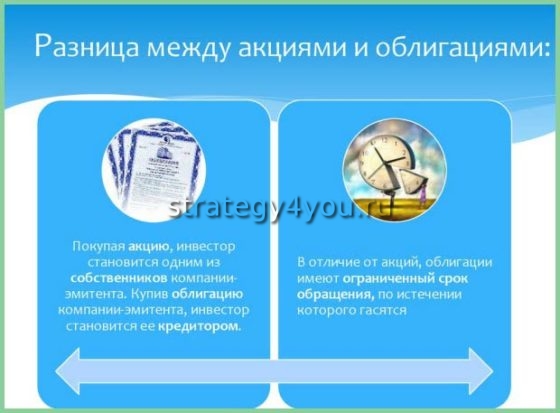

Отличительные особенности

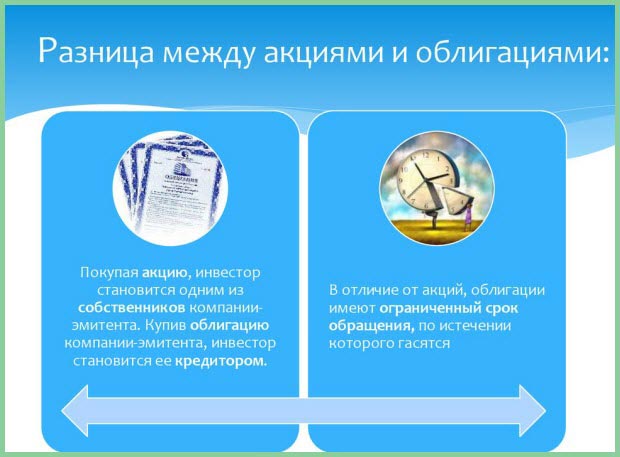

Акции отличаются от облигаций тем, что они закрепляют за владельцем часть собственности в АО и ими удостоверяется право владельца на:

- Долю в компании.

- Получение части дохода.

- Имущество компании при ликвидации.

Облигациями подтверждается право держателя на возврат денежных средств в будущем с выплатой премии (процента или дисконта). Основное отличие акции от облигации заключается в сути этих ценных бумаг: первые являются долевыми бумагами, а вторые – долговыми.

Принципиальными отличиями этих ценных бумаг являются:

- участие в управлении. Долевые ценные бумаги дают возможность владельцу непосредственно участвовать в управлении предприятием, а долговые не предоставляют такой возможности, держатель облигации выступает в роли кредитора. Исключением являются привилегированные акции, предоставляющие владельцу право получать дивиденды в первую очередь, но не участвовать в управлении;

- уровень доходности. Отличаются размерами доходов от владения. К примеру, процент долговых обязательств является фиксированным, а размер дивидендов, выплачиваемых акционерам может меняться и зависит от результата деятельности компании-эмитента. В том случае, когда компания работала не эффективно и понесла убытки, дивиденды могут совсем не выплачиваться;

- вероятность рисков. Характеризуются разной степенью риска. Долговые бумаги считают самым безопасным способом вложений, так как номинальную стоимость облигации и срок обращения инвестор знает заранее. Когда закончится срок обращения, держатель получит определённую сумму. Дивиденды имеют прямую зависимость от доходов компании. Когда предприятие объявляет о своём банкротстве, оно выплачивает из резервного фонда задолженность держателям облигаций, и только потом акционерам, которые рискуют ничего не получить. Кроме того, амплитуда изменений стоимости акций намного больше в сравнении с облигациями.

- методы размещения. Оба вида активов размещаются одинаковыми методами:

- подпиской (сделками купли/продажи).

- конвертацией (обменом одной ценной бумаги на другую у одного эмитента).

При этом распределение имеет существенные различия:

- Когда создаётся акционерное общество, акции распределяются между учредителями. Долговые бумаги так не выпускаются.

- Долевые бумаги при размещении оплачиваются по полной номинальной стоимости. Долговые бумаги часто размещаются дешевле номинала (со скидкой — дисконтом).

Рекомендуем ознакомиться с таблицей, в которой кратко отображены отличия акций и облигаций:

| Отличительный признак | Акции | Облигации |

| Вид актива | Эмиссионная (долевая) | Долговая |

| Статус владельца | Собственник | Кредитор |

| Период обращения | Не ограничен (до тех пор, пока функционирует компания) | Ограничен |

| Приоритетность выплат | Выплаты после погашения задолженности другим кредиторам | Первоочередные выплаты |

| Право участвовать в управлении | Есть (в случае с обыкновенными акциями) | Нет |

| Эмитенты | Акционерные общества | Государственные и региональные власти, ООО, АО |

| Доходность | Не гарантирована, не фиксирована | Гарантирована и фиксирована |

| Зависимость доходности от прибыли компании | Прямая зависимость | Нет зависимости |

| Зависимость рыночной стоимости | Текущие результаты и перспективы развития предприятия | Средний уровень процентных ставок на денежном рынке |

| Вероятность рисков | Высокая | Низкая |

Акции и облигации можно приобрести, открыв брокерский счёт. При этом инвестору откроется доступ к множеству российских и зарубежных ценных бумаг. Ещё одним вариантом является заключение договора с управляющей компанией для владения паевым фондом ценных бумаг.

Сходство акции и облигации:

- основная цель выпуска этих активов – привлечение денежных средств в бизнес, хотя при этом используются разные подходы;

- этими активами торгуют на фондовых рынках. Это самые доступные и ликвидные финансовые инструменты, которые можно купить/продать на бирже. Торговые операции можно произвести из любой точки мира, где есть доступ в интернет;

- являются лучшим вариантом для инвестирования. Ценные бумаги могут стать источником дополнительного дохода для физических лиц.

Многие инвесторы задаются вопросом: что же выбрать для инвестирования – акции или облигации? При выборе инвестирования рекомендуется обратить внимание на следующие моменты:

- Длительность инвестирования.

- Возможные риски.

Необходимо учитывать, что делать вложения в акции намного рискованнее, но они могут быть выгоднее и принести больше прибыли. Облигации подходят для инвестиций, сохраняющих капитал и имеющих невысокий, но стабильный доход. Лучше воспользоваться оптимальным вариантом – диверсифицировать инвестиционный портфель разными видами финансовых инструментов: акциями, облигациями и другими ценными бумагами.

vfinansah.com

Чем отличается акция от облигации простыми словами

Доброго времени суток всем, уважаемые читатели! Вас приветствует как обычно Руслан Мифтахов, и сегодня мы рассмотрим, чем отличается акция от облигации.

Я думаю вы довольно часто слышите эти понятия повсюду, но каковы их отличия знают не все.

И если вы собираетесь заняться инвестированием в ценные бумаги, и получать от этого прибыль, вам следует знать главные особенности самых основных их видов (к ним относятся еще и вексель, чек, коносамент, и другие, но они менее распространены).

Акции и облигации являются как инструментами рынка ценных бумаг, так и эффективным средством увеличения капитала предприятий. Для инвесторов – это средства получения прибыли, при этом с разным механизмом действия.

Содержание статьи:

Принцип действия акций

Акцией называется ценная бумага, выпускаемая акционерным обществом при создании, которая имеет определенную стоимость и подтверждает владение инвестора частью уставного капитала компании, в зависимости от суммарной их стоимости.

Акционер имеет право получать с нее дивиденды – часть прибыли предприятия (этот процесс мы подробно рассматривали в статье «Дивиденды», помните?), либо часть имущества, в случае ликвидации акционерного общества.

Простыми словами, покупая акцию, инвестор получает долю имущества организации.

Они бывают обычными (дают право голоса в управлении организацией, и возможность получения дивидендов) и привилегированными (акционер имеет первоочередные права при получении дивидендов, размер которых фиксированный, либо имущества при банкротстве акционерного общества).

Читайте подробнее в чем отличие акции обычной от привилегированной

Для покупателя акций в первую очередь интересна их рыночная стоимость, которая может как увеличиваться, так и падать исходя из положения компании на рынке. Ни для кого не секрет, что акции Газпрома будут выше и прибыльней, чем какого-либо малоизвестного завода.

Принцип действия облигаций

Облигация выпускается эмитентом для улучшения своего финансового положения. Иными словами, когда компания нуждается в дополнительных деньгах, она выпускает облигации, и выдает их физическим и юридическим лицам на определенный срок, получая при этом необходимые финансовые средства.

Владелец данной ценной бумаги имеет право получать доход в виде фиксированных процентов с нее, а по окончании срока действия, возвращает бумагу компании-эмитенту, взамен получив первоначальную потраченную сумму на ее покупку.

Облигация — это долговая бумага с фиксированным доходом, а процесс такого инвестирования можно назвать кредитованием.

И всегда есть вероятность, что компания может обанкротиться и не рассчитаться с кредиторами.

Разобравшись с механизмами действия, можно перейти к их сравнению.

Основные отличия

Разница между данными ценными бумагами заключается в следующем:

- Держатели акций могут оказывать влияние на политику организации, так как имеют право голоса на ежегодном Совете акционеров по деятельности компании. Владельцы же облигаций, являясь кредиторами, не участвуют в управлении.

- Дивиденды по акциям выше процентов по облигациям, и эти понятия несопоставимы.

- В случае банкротства компании-эмитента, сначала рассчитываются с кредиторами, а затем уже с акционерами, которые рискуют ничего не получить, если денежных средств и имущества на это не останется.

Таким образом, можно сделать вывод, что акционеры могут как получить большой доход (например, как в компании Apple), либо понести убытки, если акционерное общество обанкротится.

Облигации же более надежнее, доходы по ним стабильные, хоть и небольшие. Акционерами становятся в основном опытные и продвинутые инвесторы, начинающие же выбирают облигации.

Как же их приобрести для инвестирования?

Напоследок хочется кратко рассмотреть способ покупки ценных бумаг (более подробно мы описывали этот процесс в статье «Голубые фишки российского фондового рынка»).

Для их приобретения нужно иметь брокерский счет, открыть который можно у компании Открытие – крупнейшего брокера и лидера отечественного рынка.

И сделать это довольно просто: зарегистрироваться в системе, потратив на это несколько минут, открыть брокерский счет, затем пополнить его любым удобным способом, и начать инвестировать.

Для получения более выгодного результата и максимальной прибыли, воспользоваться предложенными сервисом брокера Открытие вариантами инвестирования – в какие конкретно ценные бумаги вкладывать свои средства, исходя из имеющейся суммы и поставленных клиентом целей.

Также компания предлагает бесплатные обучения, различные семинары и пробные счета для новичков, чтобы проверить свои силы. Согласитесь, это позволяет научиться начинающим инвесторам и снизить риск потери финансов!

Смотрите короткий, но прикольный ролик 🙂

Вот и подошла к концу сегодняшняя статья, надеюсь вам было интересно, и вы получили полезную для себя информацию! А мы будем ждать ваших оценок и комментариев.

С наилучшими пожеланиями, Руслан Мифтахов!

ruslantrader.ru

Отличие акции от облигации

Принцип работы и оценочная стоимость ценных бумаг формируется на основе их разновидности. Поэтому каждый потенциальный инвестор должен видеть отличие акции от облигации, чтобы четко разграничивать эти понятия для наиболее выгодного вложения капитала.

Что такое акции и как они работают

Акция – ценная бумага, дающая своему держателю право на получение некоторого дохода предприятия, имеющего статус акционерного общества (АО). Также в полномочия покупателя входит управление этим АО соизмеримо его доле.

Если описывать принцип работы этих ценных бумаг своими словами, то:

- Компании требуется финансовая поддержка.

- Она продает свои активы, как доли предприятия.

- Частное или юридическое лицо выкупает часть активов или их полный пакет, становясь полноправным или одним из нескольких совладельцев компании.

- АО работает на денежные средства, вложенные акционерами.

- Каждое лицо, выкупившее долю АО, получает дивиденды (прибыль) в определенном соотношении количества приобретенных ценных бумаг.

Число участников АО не ограничено.

Что такое облигации и как они работают

Облигация – документ, представляющий собой долговую расписку, которая выпускается крупным учреждением (госорганами либо юридическим лицом). Ее стоимость состоит не только из номинала (указанной суммы долга), но и процентов за использование средств займа.

Принцип работы выглядит следующим образом:

- Учреждение нуждается в финансировании.

- Оно выпускает облигации на определенную сумму, с конкретным сроком действия, по истечении которого обязуется вернуть долг.

- Бумаги выкупают инвесторы.

- После наступления указанной даты учреждение возвращает денежные средства инвестору.

Получается, что покупатель выступает в роли кредитора, эмитент бумаги – заемщика, а сама ценная бумага – договора на выдачу ссуды.

Акции и облигации: в чем разница

Эти ценные бумаги отличаются друг от друга характером получения прибыли. Это и формирует условия, на которых приобретается и используется ценная бумага.

Главное отличие акции от облигации простыми словами

Говоря простым языком, основное отличие одного вида бумаг от другого состоит в том, что акция – вариант для тех, кто может себе позволить рискнуть вложенными средствами в расчете на рост прибыли, так как доход от их покупки не фиксированный, зависит только от прибыли организации. Облигация по сравнению с акцией – это хороший вид инвестирования для тех, кто предпочитает надежность.

Таблица. Акции и облигации: отличия и сходства

Для более ясного понимания разницы между этими видами бумаг, необходимо изучить наглядную таблицу:

| Акции | Облигации | |

|---|---|---|

| Эмитент | Только АО | АО, ООО, государственные учреждения |

| Статус держателя | Совладелец АО – может влиять на деятельность предприятия | Кредитор – никак не влияет на деятельность компании |

| Срок действия | До тех пор, пока существует компания-эмитент | До указанного в ценной бумаге срока |

| Характер дохода | Плавающий | Фиксированный |

| Очередность выплат | После того, как будет погашена задолженность по займам | Приоритет |

Данные ценные бумаги имеют не только отличия, но и некоторые сходства.

Таковыми можно назвать:

- получение прибыли;

- возможность купить их как для организаций, так и для частных лиц;

- участие в торгах на рынке.

Выбор потенциальных инвестиций должен исходить из того, насколько ценны отдаваемые денежные средства. Если это единственные сбережения, то лучше приобрести облигации. На это и стоит ориентироваться тем, кто не знает, что выбрать.

Рынок акций и облигаций

Это понятие подразумевает площадку для заключения сделок в отношении ценных бумаг.

Рынок разделяют на:

- первичный, когда продавцом выступает сам эмитент;

- вторичный, когда участниками сделки являются все последующие перекупщики.

>

Если инвестор сомневается в том, куда выгоднее вложить деньги, то оптимальный для него вариант – нанять брокера, который имеет обширные познания в фондовом рынке, а также регулярно следит за рентабельностью эмитентов.

finansy.guru

Акции и облигации — в чем разница (чем отличаются)

Фондовый рынок предлагает институциональным и частным инвесторам ценные бумаги 2 основных видов: акции и облигации. Эти финансовые инструменты являются распространенным видом вложений и используются в мировой практике на протяжении 1,5 сотни лет.

Понятие акций и облигаций — в чем разница

Гражданский кодекс Российской Федерации классифицирует акционерные общества как публичные, чьи акции свободно обращаются на фондовой бирже, и не публичные. Их ценные бумаги распространяются среди ограниченного количества лиц.

Гражданский кодекс Российской Федерации классифицирует акционерные общества как публичные, чьи акции свободно обращаются на фондовой бирже, и не публичные. Их ценные бумаги распространяются среди ограниченного количества лиц.

Ценные бумаги публичного акционерного общества (ПАО) предоставляют акционеру владеть долями в принадлежащем ПАО имуществе и получать дивиденды, выплачиваемые из прибыли от предпринимательской деятельности организации.

Владение акциями предполагает, что акционер участвует в голосовании на общем собрании выпустившего их эмитента. Какая часть имущества принадлежит акционеру после ликвидации предприятия, определяется пропорционально количеству голосов.

После первичного размещения стоимость финансовых инструментов на бирже может увеличиваться или уменьшаться, в зависимости от состояния инвестиционной атмосферы на рынке. Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Что такое облигации, можно объяснить простым языком: это долговые договора, выпущенные эмитентом с целью финансирования объектов своей хозяйственной деятельности, которые в перспективе будут приносить прибыль. Эти договора обязывают организацию, выпустившую долговые обязательства, в назначенный срок погасить их.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Облигации могут иметь фиксированную ставку и плавающую, которая может колебаться в зависимости от изменения ставки рефинансирования, ставок межбанка и других финансовых составляющих фондового рынка. Использование плавающей процентной ставки бывает выгодно как заемщику, так и кредитору.

Заемщик получает кредит под меньший процент, чем он заплатил бы банку. При уменьшении индикатора, к которому привязан процентный доход кредитора, уменьшается плата за кредит. В обратной ситуации кредитор получает больший доход, чем тот, на который он рассчитывал первоначально. Около 30% кредитного рынка получает доход от плавающей ставки.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Отличие облигации от акции, механизм действия

Важно понимать при инвестировании в акции и облигации, в чем разница между этими 2 финансовыми инструментами. От этого понимания будет зависеть, ценные бумаги какого рода предпочтет приобретать инвестор и какой уровень прибыли он может получить. Механизм формирования, размер и время извлечения дохода зависят от выбранного вида инвестиций.

Как работают акции

При первичном размещении (IPO) этого вида инвестиционных инструментов на бирже, несмотря на номинал, установленный советом директоров, бывают ситуации, когда цена стремительно возрастает. Это дает предприятию большие средства для реализации их целей. Перед проведением IPO могут использоваться необъективные схемы оценки стоимости активов, что приводит к резкому возрастанию цены на ажиотажном спросе. В дальнейшем цена может упасть.

Но, если мнение участников рынка о хороших перспективах отрасли и предприятия-эмитента подтвердится, цена на бирже вырастет. Или, наоборот, при негативных ожиданиях упадет. При этом возрастает важность определения момента их приобретения.

На цену влияет также время выплаты и размеры полученных дивидендов. Таким образом, вложения в акции могут оказаться высокоприбыльным, но рискованным доходом.

Как работают облигации

Эмитент выпускает долговые обязательства с установленным сроком погашения, по истечении этого времени он обязуется возвратить заемные средства с заранее объявленной прибылью. Доход от их приобретения слегка превышает проценты по банковским депозитам. Это вложения с низким уровнем доходности и риска.

Более крупные и надежные эмитенты предлагают меньший купонный доход, меньшие корпорации гарантируют более высокие проценты.

Выпуск этих долговых обязательств объясняется тем, что полученные таким образом средства будут намного дешевле полученных по банковским кредитам. Кроме того, банки предъявляют дополнительные требования к заемщикам, которые не всегда выполнимы. Да и размеры кредитов могут намного превосходить те, которые способен выдать банк.

Выпуск этих долговых обязательств объясняется тем, что полученные таким образом средства будут намного дешевле полученных по банковским кредитам. Кроме того, банки предъявляют дополнительные требования к заемщикам, которые не всегда выполнимы. Да и размеры кредитов могут намного превосходить те, которые способен выдать банк.

Отличия

Можно объяснить, чем отличается акция от облигации, простыми словами:

- приносят больше прибыли, но риск этого вида инвестиций выше;

- дают право участвовать в руководстве деятельностью эмитента;

- статус совладельца, акционера компании, во втором случае, — кредитора;

- претензии по этим финансовым инструментам удовлетворяются в последнюю очередь.

Кем быть совладельцем или кредитором

При желании поместить средства в инвестиционные инструменты требуется определиться, каков предпочтительный статус: совладелец или кредитор компании-эмитента. Права и возможности, предоставляемые акционерам и кредиторам их статусом, различаются.

Совладелец может голосовать на общем собрании акционеров, пропорционально количеству принадлежащих ему акций, не только за выплату дивидендов, но и по другим важным вопросам.

Недостатком при этом является то, что существует возможность отсутствия дивидендов, но и что стоимость принадлежащего ему пакета акций упадет до нуля, так как не найдется желающих купить их.

Кредитор в отношении своих финансов находится в лучшем положении: возврат его средств гарантируется наличием резервного фонда. Размеры купонных выплат установлены до начала эмиссии, средства от них поступают прямо на его счет и при их появлении можно их расходовать.

Кредитор в отношении своих финансов находится в лучшем положении: возврат его средств гарантируется наличием резервного фонда. Размеры купонных выплат установлены до начала эмиссии, средства от них поступают прямо на его счет и при их появлении можно их расходовать.

Выплаты по ценным бумагам

Решение о размерах дивидендов принимается акционерами на общем собрании. Собрание может принять решение не выплачивать доход при отсутствии прибылей, или если акционеры решат потратить деньги на расширение производства или другие цели.

Прибылью кредиторов является процентный доход, оговоренный в эмиссионных документах, и деньги, полученные при погашении облигаций по номинальной стоимости. Их выплаты установлены заранее, и на них можно рассчитывать при планировании бюджета.

Регулярность

Дивиденды выплачиваются 1 раз в год, возможны более частые сроки выплат или отсутствие выплат по решению общего собрания акционеров.

Дивиденды выплачиваются 1 раз в год, возможны более частые сроки выплат или отсутствие выплат по решению общего собрания акционеров.

Процентный доход выплачивают с регулярностью 1 раз в месяц, квартал, полгода, год. Большая часть представленных кредитных бумаг имеет полугодовой срок выплаты купонов.

Размер выплат

Доходность производственной деятельности компании отражается на размерах прибыли на акцию. Размер выплат может меняться во времени и отсутствовать при убыточных результатах. Привлекательность инвестиционного инструмента уменьшается сразу после выплаты дивидендов.

Доходность облигаций жестко регламентируется эмиссионными документами. Цена инвестиционного инструмента может меняться в зависимости от времени выплаты купона и налогообложения.

Стоимость ЦБ

Эмитированные финансовые инструменты обладают номинальной стоимостью.

Эмитированные финансовые инструменты обладают номинальной стоимостью.

В процессе обращения цена их может колебаться в зависимости от конъектуры рынка, перспектив роста отрасли и эмитента, выплат дивидендов и купонов, времени до погашения, финансовых индикаторов.

Гарантии и риски

Акционеры не имеют гарантий относительно доходности фирмы, получения дивидендов, увеличения стоимости выпущенных бумаг и возврата их стоимости. Все риски, касающиеся владения акциями, лежат на инвесторах.

Кредиторам гарантируется возврат кредитных средств и получение процентного дохода. При ликвидации или банкротстве имеют преимущественное право в удовлетворении требований.

Кредиторам гарантируется возврат кредитных средств и получение процентного дохода. При ликвидации или банкротстве имеют преимущественное право в удовлетворении требований.

Сроки обращения

Акционер может владеть бумагами до ликвидации предприятия, бессрочно. Срок обращения кредитных бумаг ограничивается временем их погашения.

Принципиальные различия

Прибыльность инвестиций зависит от понимания того, в чем отличие акций от облигаций.

Доходность и рискованность этих 2 инструментов имеют принципиальные различия:

- акционер рискует потерять вложенные средства, но может выиграть от больших дивидендов и роста стоимости;

- кредитор довольствуется меньшей прибыльностью, но и риски его минимальны.

Какие инвестиции лучше

Решить, что лучше, инвестор должен самостоятельно или с помощью профессионалов фондового рынка, который поможет ему сделать правильный выбор.

Купить часть долга или часть бизнеса

Вопрос стоит так: что более выгодно, стать владельцем части долга или части бизнеса. Решение этого вопроса зависит от инвестора, предпочтет ли он рисковать и заработать больше или получить поменьше, но без риска.

Как вы зарабатываете

При инвестиции в бизнес акционер зарабатывает на дивидендах или может продать свой пакет акций при достижении им какой-то цены, а потом попытаться купить дешевле, то есть спекулировать на них.

При инвестиции в бизнес акционер зарабатывает на дивидендах или может продать свой пакет акций при достижении им какой-то цены, а потом попытаться купить дешевле, то есть спекулировать на них.

Доход при этом будет состоять из дивидендов и разницы между первоначальной ценой и ценой при продаже.

Покупая часть долга, кредитор получает прибыль в виде выплат процентов по купону и дисконта между ценой эмиссии и погашения. Если компания заработает на инвестированных средствах суперприбыли, это никак не увеличит прибыль держателя долговых обязательств, он получит лишь оговоренные при эмиссии средства.

Банкротство

При банкротстве компании-эмитента сказывается различие между акциями и облигациями.

- Кредиторы получат возврат своих средств самыми первыми, так как это гарантируется любым эмитентом: государством, юридическими лицами, органами местного самоуправления или исполнительной власти.

- Акционеры могут лишиться всего при банкротстве фирмы, так как их претензии удовлетворяются после всех других требований.

Виды акций

Акции классифицируются на следующие:

- Обыкновенные акции, на которые начисляется прибыль, их владелец обладает правом 1 голоса на 1 акцию при голосовании на общем собрании. Дивиденды выплачиваются из чистой прибыли. Совет директоров имеет право рекомендовать общему собранию совладельцев размер дивидендов, а собрание может постановить уменьшить его или совсем не платить.

- Привилегированные, прибыль по которым гарантируется и имеет заранее установленную величину. Дивиденды на них полагается выплачивать раньше, чем на другие. Владельцам их принадлежат доли в уставном капитале организации, и они могут являться на общие собрания, но не могут голосовать, кроме важных случаев, как реорганизация или ликвидация. При ликвидации им принадлежат преимущественные права в распределении остатков имущества после кредиторов. Эмитент имеет возможность потребовать вернуть акции в любое время, компенсировав их стоимость и доход.

Привилегированные акции делятся на:

- Конвертируемые, которые определяют размер дохода при эмиссии и размещении. Имеют привилегии вместо права голоса. Их можно обменять на любые другие в течение заранее установленного срока.

- Кумулятивные, по которым долги по выделению дивидендов суммируются и при невыплате их владелец имеет право голосовать до проведения выплат.

- Учредительские, распределяющиеся среди учредителей, предоставляющие право играть руководящую роль и иметь дополнительные голоса на собрании акционеров, первоочередного получения акций при дальнейшей эмиссии.

В России выпускаются только именные, выпуск бумаг на предъявителя прекращен. Реестр акционерного общества регистрирует сведения обо всех владельцах, частных лицах и организациях.

Существуют классификации по размеру рыночной капитализации:

Существуют классификации по размеру рыночной капитализации:

- маленькие — 300 млн — 2 млрд долларов;

- средние — 2-10 млрд долларов;

- крупные — больше 10 млрд долларов.

Классификация по секторам отражает отрасли хозяйства, в которых действуют эмитенты: сельское хозяйство, нефтяной, сырьевой рынок, высокотехнологичные отрасли, машиностроение и т.д.

Классификация по регионам важна, так как может иметь как законодательные ограничения, так и дополнительные возможности. Можно инвестировать в России, в американские, европейские или азиатские рынки.

Важно решить, инвестировать ли в «голубые фишки» или во «второй эшелон».

Типы облигаций

Облигации можно классифицировать по нескольким признакам. Это может быть срок обращения, вид эмитентов, тип дохода, валюте, рейтингу и т.д.

По сроку обращения:

По сроку обращения:

- краткосрочные — до 12 месяцев;

- среднесрочные — 1-5 лет;

- долгосрочные — 5-30 лет.

По виду эмитента:

- государственные;

- муниципальные;

- корпоративные.

По типу дохода:

- дисконтная — продается по цене ниже номинала, ее стоимость повышается с приближением срока погашения;

- с фиксированной ставкой;

- с плавающей ставкой;

- с амортизацией, по которой уплачивается не только купоны, но и часть номинала.

Ценообразование

То, чем отличаются механизмы ценообразования акции, облигации объясняется особенностями их обращения на бирже:

- В первом случае цена устанавливается соотношением между спросом и предложением на них. Оно диктуется ростом прибылей предприятия, перспективами развития отрасли.

- Во втором случае стоимость ориентируется на рейтинг надежности эмитента. Он присваивается специализированными агентствами. Для долгосрочных инвестиций самым высоким считается рейтинг AAA.

Что же выбрать

Чтобы решить, что выгоднее, акции или облигации, нужно подробно изучить оба инструмента.

Чтобы решить, что выгоднее, акции или облигации, нужно подробно изучить оба инструмента.

Специфика инвестирования в фондовый рынок позволяет комбинировать вложения в разные виды инструментов.

Сходство и различия

Инструменты фондового рынка имеют сходство и различие. Они заключаются в особенностях их эмиссии, обращения, рисков и получения дохода.

Свойства облигаций

Кредитные бумаги государственного, муниципального или корпоративного образования обладают высокой привлекательностью из-за тех гарантий, которыми обеспечивается этот вид инвестиций.

Но их доходность сравнима с процентами по банковским вкладам, и это ограничивает привлекательность инвестиций в них.

Акции это доля в компании

Акционеры владеют долей в фирме, имеют возможность принимать участие в собраниях и при большом пакете влиять на решения корпорации. Это предполагает заинтересованность в приобретении больших пакетов бумаг. Кроме этого стимулирующим инвестиции обстоятельством являются высокие дивиденды и рост биржевой цены бумаг.

Акционеры владеют долей в фирме, имеют возможность принимать участие в собраниях и при большом пакете влиять на решения корпорации. Это предполагает заинтересованность в приобретении больших пакетов бумаг. Кроме этого стимулирующим инвестиции обстоятельством являются высокие дивиденды и рост биржевой цены бумаг.

Разница между ценными бумагами

Эти ценные бумаги различаются условиями эмиссии, правами их держателей, разной степенью риска, механизмом образования дохода, его размером, уровнем ликвидности.

Сравнение

Общим является то, что они обращаются на фондовом рынке, их можно приобрести и продать по текущим ценам. Инвесторы рассчитывают получить прибыль при их покупке.

При этом цена облигаций остается на первоначальном уровне или увеличивается, так как эмитент гарантирует полный возврат средств из резервного фонда. Акции же могут сильно потерять в цене, возможно, до нуля при неудачном стечении обстоятельств.

Выводы

Рассмотрев основные виды инвестиционных инструментов, можно сделать выводы о специфики инвестиций на фондовом рынке.

Имея на руках свободные денежные средства и желая приумножить их, будет разумно диверсифицировать вложения и риски.

При этом часть средств возможно поместить в бумаги с низким уровнем риска, а другую — в более доходные, хоть и более рискованные.

Соотношение между этими видами инвестиций определяется инвестором самостоятельно или с помощью консультантов фондового рынка.

strategy4you.ru

Акции и облигации: основные отличия

10.02.2014 79 752 28 Время на чтение: 15 мин.

Приветствую вас на Финансовом гении! Сегодня я хотел бы рассмотреть одну из вводных тем для тех, кто задумывается об инвестициях в ценные бумаги: основные отличия акций от облигаций. Как известно, акции и облигации — это два основных вида ценных бумаг, вращающихся на фондовом рынке. При этом между ними есть принципиальная разница, в том числе и для частного инвестора, желающего получать прибыль от вложения личного капитала. Вот об этой разнице сегодня и пойдет речь. Итак, основные отличия акции от облигации.

Что такое акция?

Акция — это ценная бумага, которая подтверждает факт владения инвестором определенной долей в уставном капитале акционерного общества и дает ему право на получение какой-то части прибыли компании, а также на часть имущества компании, если она будет признана банкротом и ликвидирована.

Любое акционерное предприятие формирует свой капитал только посредством выпуска акций. При этом, если оно основано в форме закрытого акционерного общества, то все эмитированные акции не поступают в открытую продажу на фондовом рынке, а распределяются между учредителями (даже 100% акций могут принадлежать одному учредителю). Инвестировать капитал в акции такого предприятия «человеку с улицы» невозможно.

Если же это открытое акционерное общество, то выпущенные акции, пройдя специальную процедуру листинга или без таковой, поступают в продажу на фондовый рынок, где их может приобрести любой желающий, после чего он становится совладельцем предприятия, а при владении определенной долей акций может даже принимать участие в собрании акционеров и влиять своим голосом на направления развития компании. Размер доли, которую он получает, зависит от общего количества выпущенных акций. К примеру, если предприятие выпустило 1 млн. акций, а инвестор приобрел 1 тыс. акций, то ему принадлежит 0,001 доля капитала компании.

Виды акций

Акции могут быть двух видов, имеющих различия между собой: простыми и привилегированными.

Простые акции

Обыкновенная (простая) акция дает своему владельцу, во-первых, право голоса (1 акция — 1 голос) в управлении компанией, а во-вторых — право на получение дивидендов при распределении чистой прибыли. При этом получение дивидендов и их величина не гарантируется: это зависит от финансового результата предприятия и решения совета учредителей о распределении прибыли.

Фактически частных инвесторов право голоса интересует не так часто, да и чтобы иметь какое-то влияние, надо владеть очень большим количеством акций, что не каждому по карману. И даже получение дивидендов для многих не играет основополагающую роль.

Большинство инвесторов вкладывают капитал в простые акции исключительно со спекулятивными целями: перепродать их в будущем по более высокой цене. Такая спекулятивная прибыль в большинстве случаев оказывается гораздо выше, чем те дивиденды, которые распределяет между участниками акционерное общество.

Привилегированные акции

Привилегированная акция предполагает первоочередные права на получение дивидендов и на расчет при ликвидации компании, но при этом она может ограничивать права владельца на участие в управлении предприятием. Если размер дивидендов по обычным акциям нигде не регламентируется и не гарантируется, то по привилегированным он уже фиксируется в виде либо абсолютного выражения (к примеру, 10 копеек с 1 акции), либо доли от прибыли (например, 0,001% от чистой прибыли на 1 акцию). Еще важно то, что дивиденды по привилегированным акциям могут выплачиваться не только из прибыли, но и из других источников (фактически, владелец акции может получить дивиденды даже если предприятие сработало в убыток).

Если сравнивать эти два типа акций, то можно сказать, что простые акции являются более рисковыми ценными бумагами, но, в то же время, могут оказаться и более доходными (могут принести дивиденды и спекулятивный доход больше, чем привилегированные). Привилегированные же акции несут в себе меньшие риски, но и меньшую доходность (она также не гарантируется, но ее размер установлен заранее). Шансов получить дивиденды по привилегированной акции больше, чем по простой, но по простой они могут быть выше.

Акции именные и на предъявителя

Кроме того, акции различают и по характеру персонификации: они могут быть именными и на предъявителя. Акции на предъявителя отличаются тем, что могут быть перепроданы на вторичном рынке без необходимости проведения перерегистрации их владельца в общем реестре акционеров. На сегодняшний день в России и Украине все выпущенные акции, согласно законодательству, являются именными, да и в мире акции на предъявителя — это, по сути «отмирающий» вид ценных бумаг.

Стоимость акций

Каждая акция может иметь несколько разных видов стоимости. Прежде всего, это номинальная стоимость (то, что называют «номинал акции») — та цена, которая обозначена на самой ценной бумаге. Из номинальной стоимости всех эмитированных акций складывается величина уставного фонда акционерного общества.

Помимо этого акция имеет эмиссионную стоимость — ту цену, по которой она впервые поступила в продажу. Эмиссионная стоимость может как совпадать с номинальной, так и отличаться от нее в большую сторону.

И, наконец, рыночная стоимость акции — то, что в первую очередь должно интересовать инвестора. Это цена, которая формируется на торгах на фондовой бирже, исходя из рыночного спроса и предложения конкретных акций.

Итак, я думаю, что уже примерно должно быть понятно, что такое акция, и теперь, для выявления основных отличий акций от облигаций, необходимо рассмотреть и второй распространенный вид ценных бумаг.

Что такое облигация?

Облигация — это долговая ценная бумага, предполагающая право ее владельца на обратную продажу в оговоренный срок, а также право на получение заранее установленного дохода (так называемый «купонный доход»).

Характеристики облигаций

Облигации так же, как и акции, имеют свою номинальную стоимость, но могут продаваться и по другой, более низкой цене. Таким образом, совокупную доходность облигаций для инвестора составляет разница между ценой приобретения и номиналом плюс купонный доход. Причем, существуют так называемые «дисконтные облигации», которые вообще не предполагают процентного дохода, но продаются дешевле номинала, а выкупаются по номиналу.

Как правило, облигации выпускаются на срок не менее 1 года, чаще — несколько лет.

На английском языке «облигация» звучит как «bond», поэтому и в русском лексиконе эти ценные бумаги часто называют бондами. (Например, евробонды — это еврооблигации).

Виды облигаций

Облигации могут выпускать не только предприятия (корпоративные облигации), но и целые области (муниципальные облигации) и даже страны (государственные облигации). Наверняка многим знакомы понятия ГКО (Государственные Казначейские Облигации) и ОГВЗ (Облигации Государственного Внутреннего Займа). Это как раз и есть долговые ценные бумаги страны, посредством выпуска которых государство занимает деньги у своих граждан.

По сути, выпуск облигаций аналогичен получению кредита. Только предприятие или государство в этом случае обращается с просьбой занять деньги не в банк, а к людям — частным инвесторам, имеющим капитал.

Возможность обратно продать облигацию ее эмитенту и получить установленный купонный доход не зависит от прибыльности работы эмитента и решения совета учредителей, как в случае с акцией. Предприятие в любом случае обязано выкупить облигации у держателей по истечению указанного срока и заплатить им причитающиеся проценты.

В то же время, обратите внимание: если компания будет признана банкротом и ликвидируется — держатели ее облигаций не вернут свои деньги и не получат свой доход.

Теперь, когда вы знаете и что такое облигация, можно переходить к основным отличиям акций от облигаций с точки зрения частного инвестора.

Основные отличия акций от облигаций

- Облигации гарантируют получение дохода и возврат вложенного капитала, а акции — нет.

- Акции дают право участия в управлении компанией, а облигации — нет.

- Акции — более рисковый инструмент для инвестирования, чем облигации.

- Акции чаще и активнее изменяются в цене, по сравнению с облигациями.

- Доход от инвестирования в акции может быть потенциально больше, чем от инвестирования в облигации, но, с другой стороны, его может и вообще не быть, либо может быть убыток вплоть до полной потери капитала.

С точки зрения инвестирования, облигации — это более консервативный финансовый инструмент, нежели акции. Риск потери капитала при инвестировании в облигации компаний-лидеров фондового рынка (т.н. «голубые фишки») близок к нулю, в то время, как их акции могут не только расти в цене, но и падать, благодаря чему инвестиционный капитал может уходить в минус.

Акции и облигации на примере

Для закрепления рассмотрим небольшой пример. Допустим, некое предприятие выпускает облигации, простые и привилегированные акции.

— Купонный доход по облигациям оно должно выплатить их владельцам в обязательном порядке, независимо от того, сработало оно с прибылью или с убытком.

— Если в отчетный период (год) на предприятии зафиксирован убыток, то дивиденды по акциям, скорее всего, не выплачиваются вообще (в отдельных случаях могут выплачиваться только владельцам привилегированных акций).

— Если предприятие завершило год с прибылью, то в первую очередь дивиденды получают владельцы привилегированных акций (причем, в заранее оговоренном объеме).

— Затем собрание акционеров принимает решение о распределении оставшейся части прибыли: направить ее на выплату дивидендов или на другие цели, если на дивиденды — то какую часть: всю оставшуюся или нет.

— Утвержденная доля оставшейся прибыли распределяется между владельцами простых акций пропорционально доле прибыли на 1 акцию. Таким образом, держатели простых акций могут получить доход гораздо больший, чем владельцы привилегированных и держатели облигаций. Но могут и меньший, или вообще не получить.

Ну вот, надеюсь, вы поняли, каковы основные отличия акций от облигаций. В дальнейшем я буду еще не раз возвращаться к этой теме, говоря об инвестировании в ценные бумаги.

В идеале частный инвестор, вкладывающий капитал в инструменты фондового рынка, должен создавать инвестиционный портфель, который включал бы в себя оба типа ценных бумаг в целях диверсификации рисков.

На этом пока все. Оставайтесь на Финансовом гении и следите за обновлениями.

fingeniy.com

определения, главные различия и что лучше, какая доходность и риски этих ценных бумаг, почему их выпускают и что выгоднее

Поделись полезной страницей:

Если у вас есть сбережения и вы хотите не только их сохранить, но и приумножить, необходимо их куда-то инвестировать. Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Разница в определениях

Облигации — это долговой финансовый инструмент с фиксированной доходностью. Выпуская облигации, организация берёт деньги в долг у покупателей. По этому долгу она выплачивает проценты с некоторой периодичностью, называемые купонами, а в конце срока возвращает номинальную стоимость облигации, которая называется номинал. При покупке сразу известно, когда будут платиться купоны.

Акция — это долевая ценная бумага. Каждая акция даёт право на владение какой-то частью компании. По акциям могут производиться платежи, называемые дивидендами, но их размер заранее неизвестен, так как решение об этом принимается на совете директоров.

Чем отличаются?

Основное отличие данных инструментов заключается в том, что, покупая облигации вы даёте деньги в долг компании или организации, и становитесь её кредитором, а, покупая акции, становитесь её совладельцем.

Основное отличие данных инструментов заключается в том, что, покупая облигации вы даёте деньги в долг компании или организации, и становитесь её кредитором, а, покупая акции, становитесь её совладельцем.

Для владельцев облигаций имеет значение только тот факт, что компания в состоянии вернуть долг.

Для владельцев акций важно, чтобы компания развивалась и её прибыль росла, в этом случае они могут рассчитывать на рост стоимости акций и хорошие дивиденды. Доходность по облигациям известна при покупке, а на доходность акций влияют будущие успехи компании, поэтому точный доход заранее неизвестен. Покупатели крупных пакетов акций имеют право принимать участие в управлении компанией, избирать советы директоров и утверждать важные решения.

Важно: по российскому законодательству, в случае банкротства, сначала фирма выплачивает зарплаты работникам и контрагентам. После этого производятся выплаты кредиторам, в том числе и держателям облигаций. Только после всех этих выплат деньги получают акционеры, если у фирмы что-то осталось.

Кто может выпускать?

Акции могут выпускать только компании. Если акции компании торгуются на бирже, она должна соответствовать определённым требованиям биржи по капитализации, прозрачности и другим критериям. Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Акции могут выпускать только компании. Если акции компании торгуются на бирже, она должна соответствовать определённым требованиям биржи по капитализации, прозрачности и другим критериям. Пока компания не достигла большого размера, она может продавать свои акции напрямую, без участия бирж.

Облигации могут выпускать не только коммерческие компании, но и организации, которые не ставят целью получать прибыль. В частности, государства, муниципальные образования, университеты (например, у Оксфорда есть облигации) и многие другие организации.

Так как покупка акций делает вас совладельцем продающей их организации, государства и муниципалитеты не могут выпускать акции, но могут брать в долг. Облигации, выпускаемые министерством финансов, называются ОФЗ (облигации федерального займа). Они являются самыми надёжными в России, так как государство ответственно подходит к выплате долгов, и после 1998 года не допускало дефолтов. Из-за этого доходность по ним ниже, чем по облигациям российских коммерческих компаний.

Зачем нужны облигации?

![]() Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Таким образом, привлекая деньги под 10%, компания может заработать 20%, и после выплаты долга, получить больше денег. Физическим лицам выгодно покупать облигации, так как проценты по ним выше, чем по вкладам в банках, и они тоже больше зарабатывают.

Почему продают акции?

![]() Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации. Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации. Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Доходность и риски, что лучше?

Выбирая куда инвестировать деньги, важно учитывать срок, на который вы вкладываете средства, и уровень риска, который вы готовы принять. От этих факторов, а также от вашего опыта торговли на бирже, зависит что лучше купить, акции или облигации.

Если вы инвестируете на небольшой срок (до нескольких лет) и не готовы терять деньги, то лучше выбирать облигации, их цены меньше меняются, а доход заранее известен. При этом основной риск заключается в том, что компания не сможет вернуть долг и обанкротится. Следует внимательно выбирать компании для инвестирования, либо покупать ОФЗ. Также важно следить за ключевой ставкой в экономике. При её росте менее выгодно инвестировать в облигации, так как растёт доходность вкладов в банках, из-за этого цена облигаций падает. Аналогично при снижении ставки. Доходность по облигациям на несколько процентов превышает ключевую ставку и инфляцию.

Если вы можете перенести временные потери и инвестируете на долгий срок (более 3 лет), то лучше выбирать акции. Несмотря на сильные колебания цены, которая за год может меняться на десятки процентов в любую сторону, в долгосрочной перспективе акции растут и приносят доход больший, чем облигации. При этом и риски выше, так как предсказать успехи компании в будущем сложнее, чем её способность выплачивать долги. Кроме того, акции можно покупать не только в надежде на рост её стоимости, но и продавать (шортить). Продав акции сегодня, вы можете купить их в будущем, когда они буду стоить дешевле, и заработать на этом.

ВНИМАНИЕ! Если вы начинающий инвестор, выгоднее будет покупать облигации. Так как это избавит от риска потерь и гарантированно принесет прогнозируемый доход выше банковских депозитов.

Чтобы снизить риски вы можете покупать акции не одной компании, а индекс акций, в который входит много компаний. В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

Торговля акциями это серьезная деятельность и требует большого количества времени для анализа и психологической выдержки. Конечно, инвестору может просто повезти, но на везение здесь лучше не надеяться, 90% начинающих терпят убытки. Но есть множество стратегий, и, при правильном подходе и выборе компаний, торгуя акциями можно получить значительно большую прибыль, чем от облигаций. Вообще, выгодная торговля акциями сводится к простому принципу:

Принцип «ПОДЕПРОДО»:

ПОкупай ДЕшево, ПРОдавай ДОрого!

Механизм получения прибыли

![]() Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным источником дохода является рост цены акций. Когда дела у компании идут хорошо, выручка и прибыль растут, она становится более привлекательной для инвесторов, акции растут в цене, вы зарабатываете, продав дороже. Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

Другие ценные бумаги

![]() Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

На российских биржах торгуются облигации, номинированные в долларах и евро (еврооблигации), доход по которым валютный. Есть и индексы иностранных акций (Америка, Австралия, Германия и Великобритания). При внимательном изучении эти инструменты являются хорошим объектом для инвестирования денег.

Заключение

Теперь вы знаете, какое разнообразие активов для инвестирования существует. Самыми популярными для простых инвесторов являются акции и облигации. При правильном их выборе можно получить доходность, превышающую банковские проценты, и неплохо заработать. Однако надо помнить, что больший доход сопровождается более высокими рисками.

2341 просмотр Вам необходимо включить JavaScript, чтобы проголосовать Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + EnterПонравилась статья? Поделись с друзьями:

ofzdohod.ru