Активные или пассивные инвестиции. Что выбрать инвестору?

Причины потерь на рынке.Говорят. что на рынке зарабатывает всего 10-20%, а все остальные теряют деньги. Этому есть несколько причин:

1. Неправильно подобранный инвестиционный подход.Есть два подхода в инвестировании: Активный и Пассивный. Более подробно об этом можете прочесть в моей статье http://kostanda.livejournal.com/2902.html?utm_source=fbsharing&utm_medium=social.И зачастую, люди в силу своей жадности, выбирают активные инвестиции, вместо пассивных. Не располагая при этом временем, навыками и знаниями, которые требуют активные инвестиции. Это приводит к плачевным результатам. Поэтому, если Вам нравится Ваша работа, если Вы рассматриваете инвестиции, как подушку безопасности и дополнительный доход, то лучшим вариантом для Вас будут пассивные инвестиции.2. Я все знаю сам.Излишняя самоуверенность тоже часто приводит к плачевным результатам. Есть такое понятие, как ошибка выжившего, когда люди ориентируются на тех, кто добился успеха и стараются повторить их путь, а в итоге терпят поражение.

3. Зачем мне учиться, здесь и так все понятно.

Форекс-кухни масштабно пропагандируют то, что инвестировать легко, просто принеси деньги и уже завтра начни получать свои 10% в месяц. Однако, на самом деле дела обстоят не так радужно. И если Вы всерьез решили окунуться в мир финансовых рынков, то не экономьте на обучении. Это позволить снизить, а вполне вероятно и вовсе уберечь Вас от необдуманных действий и потерь. Потому как на одном только этапе выбора брокера лежит много подводных камней и нюансов, которые могут сильно повлиять на результаты Вашей деятельности. Я не говорю уже о практической части совершения сделок, формирования портфеля и его ребалансировки.

4. Неправильно составленный инвестиционный план.

Инвестиционный план в инвестициях, все равно что бизнес-план в компании, без него невозможно добиться положительных результатов. Потому что в инвест.плане прописываются такие ключевые понятия, как риск, срок, доходность, подход, частота ребалансировки и т.д. Поэтому прежде, чем приступать к инвестициям, пропишите свой инвестиционный план сами или при помощи специалиста.

5.Отсутствие понимания различий между спекуляциями и инвестициями.

На бычьем рынке все становятся инвесторами, потому что рынок растет и с ним прибыль. Но как только начинается малейший шторм, тут вдруг инвестора превращаются в спекулянтов, которые хотят продать подороже и купить подешевле, а выходит наоборот. Продают на самых низах, а покупают на самых верхах, что снова приводит к потерям. Поэтому нужно четко разграничивать эти два подхода и четко следовать канонам каждого из них не смешивая.

Эмоции — это враг в любой деятельности, они хороши только во взаимоотношениях между людьми.

В бизнесе(инвестиции я тоже приравниваю к бизнесу) они принесут только негативные результаты. Поэтому когда рынок начинает штормить и он вдруг начинает падать, то многие начинают совершать необдуманные поступки. Закрывать позиции, либо же итого хуже — открывать шорт на дне. Это все происходит из-за того, что хромают предыдущие пункты. А если подойти со здравым умом инвестора, то в такие моменты наоборот можно совершить одни из самых прибыльных инвестиций.

В бизнесе(инвестиции я тоже приравниваю к бизнесу) они принесут только негативные результаты. Поэтому когда рынок начинает штормить и он вдруг начинает падать, то многие начинают совершать необдуманные поступки. Закрывать позиции, либо же итого хуже — открывать шорт на дне. Это все происходит из-за того, что хромают предыдущие пункты. А если подойти со здравым умом инвестора, то в такие моменты наоборот можно совершить одни из самых прибыльных инвестиций.Инвестиции — это важная часть нашей жизни и к ним также необходимо подходить осознанно и с пониманием дела.

Активные и пассивные инвестиции

13.03.2014 15 524 5 Время на чтение: 7 мин.Давайте разберем, что такое активные и пассивные инвестиции. Я уже писал, что бывает активный и пассивный доход, и вот доход от инвестирования уже по определению является пассивным (резидуальным), то есть, тем доходом, который приносит инвестору его капитал, а не труд. Вместе с тем, и сами инвестиции могут быть активными и пассивными. Итак, рассмотрим, чем они отличаются, и каким из способов лучше инвестировать.

Вместе с тем, и сами инвестиции могут быть активными и пассивными. Итак, рассмотрим, чем они отличаются, и каким из способов лучше инвестировать.

Что такое активные и пассивные инвестиции?

Активные инвестиции — это самостоятельное управление капиталом, самостоятельный выбор инструментов для инвестирования, самостоятельное осуществление всех операций в процессе инвестирования (покупка-продажа активов, перевод капитала из одних активов в другие, реинвестирование, ребалансировка инвестиционного портфеля и т.д.).

Другими словами, это способ вложения капитала, при котором инвестор играет активную роль: полностью действует на свой страх и риск, самостоятельно принимает инвестиционные решения и полностью несет за них ответственность. Сам пассивный доход в этом случае зарабатывает непосредственно инвестор.

Примеры активных инвестиций: инвестиции в золото, инвестиции в недвижимость, инвестиции в бизнес и т.д., осуществленные самостоятельно.

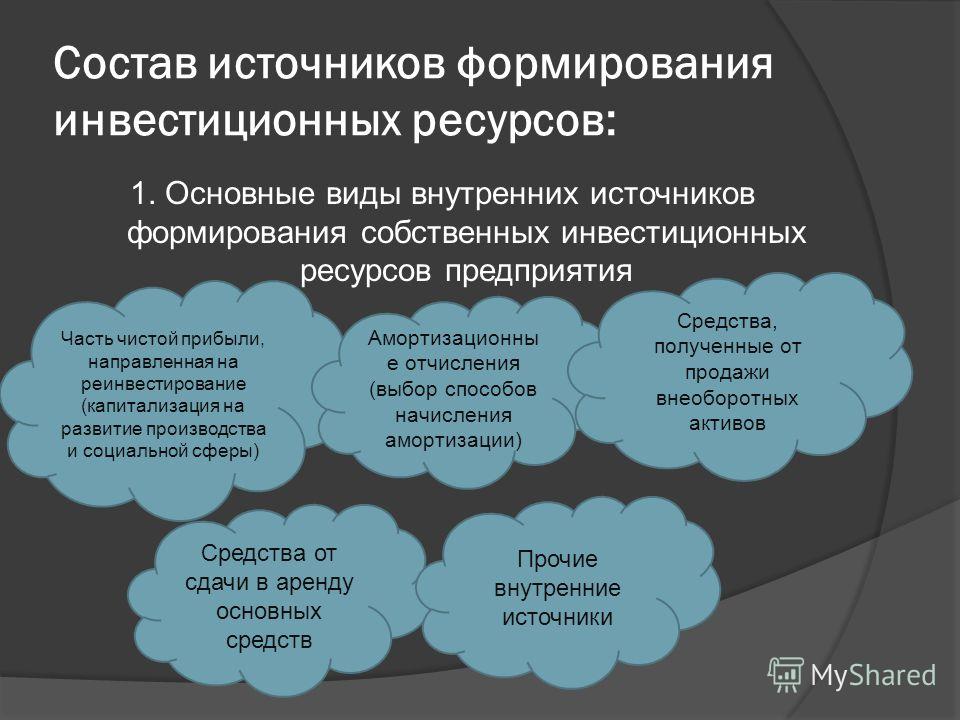

Пассивные инвестиции — это предоставление своего капитала в управление третьему лицу или компании (компании по управлению активами, инвестиционному фонду, или персональному управляющему).

То есть, это такая форма инвестирования, при которой инвестор лишь предоставляет свой капитал, выполняя пассивную роль, а управляет им уже кто-то другой. Отношения инвестора с управляющим капиталом строятся на основании заключенного договора, в котором описывается степень ответственности каждой стороны, другие финансовые и прочие моменты. Пассивный доход инвестору обеспечивает управляющий его капиталом, за что получает оговоренное вознаграждение.

Примеры пассивных инвестиций: инвестиции в ПИФы, инвестиции в ПАММ-счета, передача капитала в доверительное управление и т.д.

Эти два способа инвестирования тесно переплетаются между собой. На первом этапе одно и то же вложение денег может выступать как активные инвестиции, а на втором — как пассивные. Например, инвестор вкладывает капитал в несколько ПАММ-счетов, сам анализирует их, выбирая, кому доверить средства, отслеживает действия трейдера и прибыль, периодически перебрасывает деньги между ПАММ-счетами — все это активные инвестиции. Но как только средства попадают на ПАММ-счет, и ими начинает распоряжаться управляющий трейдер — для инвестора они становятся пассивными инвестициями, поскольку доход зарабатывает уже трейдер, а не инвестор.

Например, инвестор вкладывает капитал в несколько ПАММ-счетов, сам анализирует их, выбирая, кому доверить средства, отслеживает действия трейдера и прибыль, периодически перебрасывает деньги между ПАММ-счетами — все это активные инвестиции. Но как только средства попадают на ПАММ-счет, и ими начинает распоряжаться управляющий трейдер — для инвестора они становятся пассивными инвестициями, поскольку доход зарабатывает уже трейдер, а не инвестор.

Активные и пассивные инвестиции имеют свои преимущества и недостатки. Рассмотрим их подбробнее.

Активные инвестиции: преимущества и недостатки

Преимущества:

- Инвестор не несет дополнительные расходы в виде вознаграждения за управление капиталом (которое может достигать до 50% от суммы прибыли), все, что он заработал — его.

- Самостоятельно распоряжаясь своим капиталом, инвестор приобретает бесценный опыт и совершенствует свои навыки управления личными финансами.

Недостатки:

- Если у инвестора недостаточно опыта и знаний, профессиональный управляющий, возможно, сможет распорядиться капиталом более эффективно: заработать большую прибыль с меньшими рисками.

Неопытный инвестор сильно рискует, управляя своими деньгами самостоятельно.

Неопытный инвестор сильно рискует, управляя своими деньгами самостоятельно. - 2. Активные инвестиции отнимают больше свободного времени: не так много, как активный доход, конечно, но все же уделять определенное время управлению своим капиталом необходимо.

Пассивные инвестиции: преимущества и недостатки

Преимущества:

- Инвестор передает капитал в управление профессионалам, специализирующимся на этой деятельности, обладающим необходимыми знаниями и опытом. Это особенно актуально для частного инвестора, который имеет капитал, но чувствует неуверенность в собственных способностях управления финансами, либо не желает в это вникать.

- Управляющий капиталом заинтересован в прибыльности вложений, если от этого зависит и его личный доход (например, он получает вознаграждение в виде определенного процента от инвестиционного дохода).

- 3. Пассивные инвестиции обеспечивают инвестору больше свободного времени, которое он, например, может тратить на активный заработок, если ему это необходимо.

Недостатки:

- Выбрать действительно профессионального управляющего капиталом не так просто. Всегда есть определенный риск нарваться на мошенников или просто дилетантов, которые потеряют часть ваших инвестиций, а то и весь капитал.

- Вознаграждение управляющего за работу всегда довольно существенное, как правило, не менее 20%, а часто оно доходит до 50% и даже выше. Соответственно, инвестор теряет солидную часть своего дохода.

Вы видите, что и активные, и пассивные инвестиции имеют свои положительные и отрицательные нюансы. Поэтому какой форме инвестирования отдать предпочтение — зависит только от вас: от ваших личных приоритетов в управлении личными финансами, от ваших знаний, умений и опыта. Желаю вам сделать правильный выбор!

Чтобы ваша финансовая грамотность всегда оставалась на высоком уровне — присоединяйтесь к числу постоянных читателей сайта Финансовый гений. У нас вы найдете множество полезной практической и абсолютно бесплатной информации в области управления личными финансами. До встречи в новых публикациях!

До встречи в новых публикациях!

Пассивные инвестиции — это …

Регулярно обнаруживаю, что многие люди (в том числе многие люди с большим стажем на рынке или в финансовой индустрии) не понимают смысл термина «пассивные инвестиции».Зачастую эта путаница возникает из-за смешения терминов «пассивные инвестиции» и «пассивный доход». Термины похожи, но их смысл разный. И их не надо путать. Далеко не все то, что приносит пассивный доход, является пассивными инвестициями.

Формальные определения пассивных инвестиций, которые выдают поисковики (или, возможно, даже некоторые словари), часто являются НЕВЕРНЫМИ. Например, неверно вот такое определение, которое сходу выдает Яндекс:

«Пассивные инвестиции – это предоставление своего капитала в управление третьему лицу или компании (компании по управлению активами, инвестиционному фонду, или персональному управляющему). То есть, это такая форма инвестирования, при которой инвестор лишь предоставляет свой капитал, выполняя пассивную роль, а управляет им уже кто-то другой»Еще раз: выше приведено НЕВЕРНОЕ определение (хотя и популярное, к сожалению).

Суть пассивных инвестиций вовсе НЕ в том, что вы ничего не делаете и не тратите время на процесс.

Суть пассивных инвестиций в том, что вы сознательно отказываетесь от попыток опередить рынок – как путем выбора отдельных ценных бумаг, так и путем выбора времени операций. Причем для того, чтобы ваши инвестиции были пассивными, важно, что от этих попыток должны отказаться не только вы лично, но и ваш капитал, под чьим бы управлением он не находился.

НЕ являются пассивными инвестициями:

- Передача денег в доверительное управление, если управление ведется по активным или спекулятивным стратегиям

- Покупка паев активно управляемого фонда, если управление ведется по активным или спекулятивным стратегиям

- Использование торгового робота или алгоритма, который торгует за вас, если управление ведется по активным или спекулятивным стратегиям

- Вложения в хэдж-фонд, если управление ведется по активным или спекулятивным стратегиям

Лично вы можете не делать ничего и лежать на диване, но во всех перечисленных случаях от этого ваши инвестиции не становятся пассивными, поскольку ваш капитал продолжает пытаться обыгрывать рынок (чужими руками).

А, следовательно, в этом случае резко вырастают ваши риски получить доходность ниже рынка, резко растут торговые издержки и издержки на управление, и, соответственно, резко снижаются ваши шансы на получение хотя бы среднерыночной доходности.

А, следовательно, в этом случае резко вырастают ваши риски получить доходность ниже рынка, резко растут торговые издержки и издержки на управление, и, соответственно, резко снижаются ваши шансы на получение хотя бы среднерыночной доходности.Пассивные инвестиции – это когда лишних движений в попытке опередить рынок не делаете не только вы, но их не делает и ваш капитал, под чьим бы управлением он не находился.

P.S.

Ну и, хотя это не имеет прямого отношения к написанному выше: пассивные портфельные инвестиции имеют ряд важных правил и ограничений на используемые активы и правила операций с ними. Поэтому от слоганов вроде «пассивные инвестиции на форексе», «пассивные инвестиции в криптовалюты», «пассивные инвестиции в стартапы» и т.п. меня коробит. Я не готов сейчас все эти правила и ограничения описывать в деталях (это слишком долго), но они очень важны.

Подробно про настоящие пассивные инвестиции, их принципы и ограничения – на вебинаре. Еще можно успеть принять участие.

27 ноября — 1 декабря – Сергей Спирин, «Инвестиционный портфель — Часть 1. Структура портфеля или Стратегия»

11 — 15 декабря – Сергей Спирин, «Инвестиционный портфель — Часть 2. Наполнение портфеля или Тактика»

Другие мои ресурсы: ■ Facebook ■ ВКонтакте ■ Twitter ■ YouTube

ЖЖ-сообщество Личные финансы

Пассивный доход и пассивные инвестиции (осторожно, лонгрид!)

Пассивный доход и пассивные инвестиции (осторожно, лонгрид!)Меня тут пригласили выступить в закрытом формате для инвестиционного сообщества с довольно специфическими (на мой вкус) подходами к инвестициям. Я набросал тезисы для своего выступления с учетом специфики сообщества, и в результате они оказались сильно непохожи на то, что я обычно пишу в соцсетях. Однако, мне показалось, что эти тезисы будут интересны и моим постоянным читателям, поэтому я решил выложить их для обсуждения на своих аккаунтах.

Итак, ловите «апрельские тезисы»: 🙂

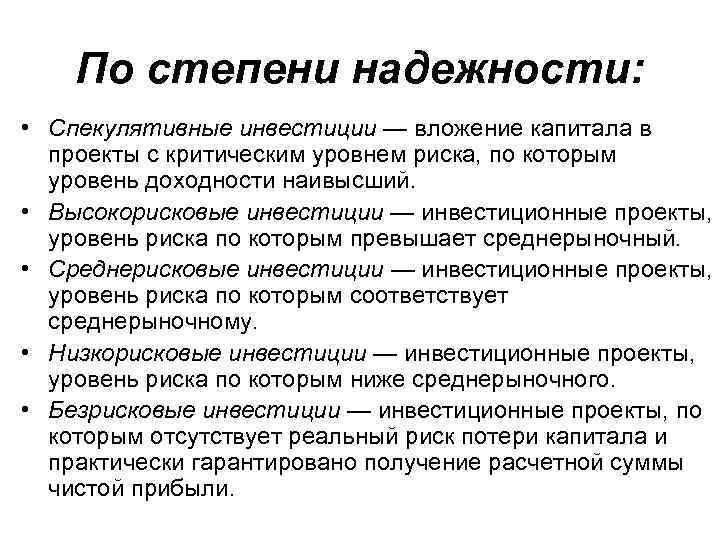

Правило №1 (самое главное): Доходность и риск связаны друг с другом. Высокая доходность возможна только в случае принятия более высокого риска.

Высокая доходность возможна только в случае принятия более высокого риска.

Примечание. Обратное утверждение неверно. Т.е. принятие более высоких рисков — необходимое, но не достаточное условие получения более высокой доходности.

Правило №2.: Если вы видите повышенную доходность каких-то инвестиций, но не видите повышенных рисков, значит, вы что-то не понимаете.

Правило №3: Если вам рассказывают про повышенную доходность каких-то инвестиций якобы без повышенных рисков, значит, вам врут (сознательно или вследствие собственного непонимания).

Правило №4: Доходность сильно выше среднерыночной бывает в собственном бизнесе, но не в инвестициях. Доход от своего бизнеса не имеет ничего общего с «пассивным доходом», поскольку требует серьёзных затрат личного времени. Риски при этом никуда не уходят, но по мере получения опыта, возможно, вы научитесь управлять ими более грамотно.

Правило №5: Если вас зовут инвестировать в чужой бизнес с повышенной доходностью, рассказывая про «пассивный доход» (без затрат времени), значит, зовущий либо сам не понимает рисков (см. Правило №2), либо сознательно врет (См. Правило №3).

Правило №6. Если бизнесу нужны деньги, то он либо обращается в банк (для мелкого бизнеса) либо выходит на фондовые рынки (для крупного бизнеса). Получение денег от банка всегда дешевле, чем массовое привлечение денег сторонних людей (вне фондовых рынков) с учетом всех сопутствующих затрат.

Правило №7. Если банки не дают денег бизнесу, значит, риски инвестиций в такой бизнес запредельны. Если вы все же принимаете решение об инвестициях в такой бизнес, значит, вы считаете себя умнее банкиров (и в подавляющем большинстве случаев – ошибаетесь)

Правило №8. Вопрос, который надо задавать всем, кто привлекает деньги по ставкам выше ставок банковских кредитов: «Почему вы не обращаетесь за кредитом в банк, заложив свою квартиру?» Вопрос риторический, и ответ на него вам нужен, чтобы «чисто поржать», поскольку правильный ответ прост: потому что кинуть вас намного проще, чем кинуть банк, а риски таких займов, повторюсь, запредельны.

Примечание: При этом совершенно неважно, на что именно привлекаются деньги. Я видел бесчисленное множество различных вариантов – от услуг трейдеров до вложений в крупный рогатый скот, от рентной недвижимости до элитной парфюмерии, от структурных нот до вендинговых автоматов, от торговых роботов до пошива одежды, от памм-счетов и автоследования до выращивания дождевых червей, от ставок на спортивные события до покупки сайтов с целью получения доходов от рекламы, и еще сотни предложений, грустный конец которых не вызывает сомнений.

Правило №9. Если, несмотря на логику предыдущих правил, вы хотите «и рыбку съесть, и на ёлку влезть», и продолжаете искать предложения инвестиций с повышенной доходностью за пределами собственного бизнеса, значит, рано или поздно вы будете наказаны за это рынком. Иногда расплата наступает не сразу, и, если этого еще не произошло, значит, у вас все впереди. 🙂

Правило №10. «Пассивный доход», который вы можете получать без принятия на себя дополнительных рисков, имеет доходность, примерно соответствующую ставкам депозитов в надежных банках, государственных облигаций (ОФЗ в России или Трежерис в США), средней доходности сдаваемой в аренду жилой недвижимости, или доходности фондов

Активные и пассивные инвестиции — ответы на вопросы

В связи с предстоящими вебинарами приходит много вопросов о том, чем отличаются друг от друга активные и пассивные инвестиции, и что именно лучше предпочесть лично вам.Последний вопрос, разумеется, общего ответа не имеет (может быть только персональный ответ, который вам придется давать самостоятельно). А вот про отличия активных и пассивных инвестиций имеет смысл поговорить подробнее.

Воспользуюсь списком вопросов, которые набросал в комментариях к записи в ЖЖ Руслан rukrasnov Краснов, за что ему отдельное большое спасибо!

Но прежде дам необходимые определения. Я буду пользоваться терминами «активные инвестиции» и «пассивные инвестиции» в формулировках Бенджамина Грэхема из книги «Разумный инвестор»:

- «Пассивный (defencive, passive) инвестор в основном стремится избежать серьезных ошибок или потерь. Вторая его цель заключается в том, чтобы быть свободным от необходимости часто принимать решения.

Определяющая черта активного (active, enterprising, aggressive) инвестора – желание посвящать свое время и усилия выбору более привлекательных ценных бумаг. На протяжении многих десятилетий активный инвестор такого рода мог ожидать достойного вознаграждения за свои дополнительные навыки и усилия в виде более высокой средней доходности, чем у пассивного инвестора.»

И еще из Грэхема:

- «Агрессивный инвестор должен разбираться в стоимости ценных бумаг – настолько хорошо, чтобы его операции с ними можно было считать его бизнесом… Из этого следует, что большинству держателей ценных бумаг лучше выбрать оборонительную стратегию.

У большинства инвесторов нет времени, или решимости, или интеллектуальных склонностей для ведения подобного бизнеса. Поэтому они должны довольствоваться умеренно высокой доходностью, доступной владельцам пассивных портфелей, и бороться с периодически возникающим искушением свернуть с этого пути в поисках более высокой прибыли.»

(Бенджамин Грэхем, «Разумный инвестор»)

В прикладном плане я бы определил пассивные и активные инвестиции следующим образом:

Пассивные (портфельные) инвестиции, известные в западном мире под термином asset allocation – инвестиции с широкой диверсификацией на уровне классов активов и рынков в целом, как правило, с использованием широких рыночных индексов и фондов на их основе.

Активные инвестиции (и предлагаемые Олегом Клоченком «доходные инвестиции» как разновидность активных инвестиций) – инвестиции на уровне отдельных ценных бумаг, с самостоятельным тщательным анализом, выбором, и покупкой их через брокера.

А теперь, перейдем к ответам на вопросы от Руслана Краснова.

1. В каком случае инвестор может рассчитывать на более высокий доход: при активных инвестициях или при распределении активов по стратегии asset allocation?

Теоретически активные инвестиции дают надежду на более высокую доходность, благодаря тщательному выбору акций, приносящих более высокий доход, чем рынок в целом. На практике же все будет зависеть от вашего умения выбирать акции; при неумелом отборе доход может оказаться и ниже, чем при пассивных инвестициях. Более того, не самое умелое большинство, как известно, всегда проигрывает умелому меньшинству, поэтому ваши шансы обыгрывать рынок будут всецело зависеть от того, позволят ли вам знания и опыт оказаться в этом самом «умелом меньшинстве».

2. В каком случае инвестор принимает на себя более высокие риски?

В случае

Чем отличаются трейдинг, активное и пассивное инвестирование

Инвестпривет, друзья! Как оказалось, многие мои читатели не знают, в чем разница между трейдингом и инвестициями, а также, чем активное инвестирование отличается от пассивного. И я решил написал написать такой небольшой обзорчик, где разграничиваю эти понятия и конкретизирую определения.

Небольшой дисклеймер

Оговорюсь сразу: строгих границ между трейдингом и инвестированием не установлено. Инвестор в какие-то моменты своей деятельности ведет себя как типичный трейдер, покупая активы дешевле и продавая их дороже. А трейдер, открывающий позиции в лонг на недели и даже месяцы, по сути, мыслит на перспективу – прямо как инвестор.

Поэтому дальнейшие размышления касаются «чистых» трейдеров и инвесторов, таких абстрактных участника рынка в вакууме. На самом деле трейдинг и инвестирование – это две стороны одной монеты, и без одного не бывает другого.

Но хватит лирики – перейдем к конкретике.

Что такое трейдинг и кто такой трейдер

Трейдер – это физическое или юридическое лицо, которое участвует в торгах на бирже и приобретает акции, облигации и другие ценные бумаги от своего имени или по поручению клиента.

В широком значении в понятие «трейдинг» входят любые операции с ценными бумагами, а трейдером можно назвать вообще любого участника торгов – управляющего, хеджера, спекулянта или долгосрочного инвестора.

Но чаще всего используется узкое понимание термина «трейдинг» – это краткосрочные операции с ценными бумагами или валютами, направленные на извлечение прибыли. Ключевое слово – краткосрочные. Трейдер можно совершать до нескольких операций в день или даже в минуту – всё зависит от его торговой системы (и нервов).

Трейдер может зарабатывать как на падении актива, так и на его росте, и даже на боковом движении. Для него не имеют особого значения фундаментальные показатели – в своей работе он больше опирается на технический анализ и данные графика.

Имея в виду узкое значение слова «трейдинг», между трейдером и спекулянтом можно смело ставить знак равенства. Чаще всего о трейдерах говорят применимо к форексу, но и на Московской бирже работает огромное количество трейдеров. Причем они работают не только с акциями, но и с инструментами срочного рынка – опционами и фьючерсами. Я бы даже сказал, что работа с деривативами – это вообще основное направление деятельности трейдеров.

Для трейдеров характерно использование кредитного плеча для работы, открытие коротких позиций (игра на понижение), применение сложных схем защиты от убытков (хеджирование, арбитраж, локирование и т.д.).

Доход трейдера зависит от многих факторов. Есть профессионалы рынка, которые могут зарабатывать десятки процентов в месяц. Но большинство начинающих трейдеров разоряются в первые же месяцы из-за отсутствия опыта работы на рынке, несдержанности и несоблюдения риск-менеджмента.

Кто такие инвесторы

Инвестор отличается от трейдера целым рядом факторов:

- Инвестор мыслит стратегически, поэтому он анализирует фундаментальные показатели бизнеса. Он покупает не акцию, а часть компании. И рассчитывает заработать не на колебаниях цены, а на росте бизнеса в целом.

- Инвестор может держать сделки неделями, месяцами и годами. По сути, покупка любой акции просто на брокерский счет – это уже покупка в лонг. Там, где трейдер зафиксирует убыток и пойдет дальше, инвестор будет ждать так долго, как сможет (если это имеет смысл).

- Инвестор почти никогда не использует плечо. Его цель – не агрессивный заработок, а постепенное увеличение капитализации портфеля.

По сути трейдер и инвестор делают одно и то же – стремятся купить что-то дешевле, а продать – дороже. Ключевая разница заключается в подходе к торговли.

Трейдер анализирует технические показатели: перекупленность, перепроданность, учитывает линии поддержки и сопротивления, изучает мувинги, MACD и линии Боллинджера. Инвестору больше интересы фундаментальные показатели: доход и прибыль компании, ее долги, EBITDA и FCF, а также мультипликаторы, дивиденды и вот это всё.

Естественно, что и трейдер, и инвестор могут залезать на территорию друг друга. Инвестору полезно знать, какие линии сопротивления и поддержки имеются, нет ли сильных сигналов на разворот тренда и т.д. А трейдеру не помешает знать финансовое состояние компании, чтобы понимать глобальный тренд: будут акции расти или падать.

Итак, трейдер от инвестора отличается многим. Самые главные отличия: разные сроки покупки / продажи активов, цели и задачи заработка на рынке, выбор конкретных инструментов для достижения цели.

Активное и пассивное инвестирование

Между двумя типами инвестирования есть тонкая, но очень заметная грань. Активное инвестирование подразумевает под собой выбор конкретных бумаг для формирования портфеля. В зависимости от цели инвестирования стратегии отбора бумаг могут быть самыми разными. Так, портфель может быть:

Вариантов – масса. Активный инвестор отбирает бумаги по своим критериям, формируя уникальный портфель.

Слово «активный» не должно вводить в заблуждение. Активный инвестор не обязательно постоянно покупает и продает бумаги, как трейдер. Он может постепенно наращивать капитал, вообще не продавая ничего. Он может устраивать ребалансировку портфеля раз в полгода-год. А может каждый месяц продавать те акции, которые наиболее активно подросли, и покупать подешевевшее.

Пассивный инвестор отличается от активного тем, что он не составляет инвестиционный портфель самостоятельно, а просто покупает «коробочное решение» – индексы. Индексы – это набор бумаг, отображающих одну отрасль или страну. В индекс входят наиболее крупные и успешные компании.

Например, есть индекс Мосбиржи, в который входят «голубые фишки» российского фондового рынка, есть индекс SP500, в который входят 506 самых крупных компаний США, есть индекс Nasdaq, где находится 100 самых технологичных компаний мира, есть Nikkei, включающий в себя самые топовые компании Японии и т.д.

Индексы в своей массе растут, так как включают в себя наиболее успешные и прибыльные компании страны или сектора экономики. По сути, индекс – это и есть рынок. Инвестируя в них, вы покупаете как бы весь рынок разом, т.е. вкладываете деньги во все акции и облигации, которые только есть.

Такая форма инвестирования называется пассивной, так как инвестору не нужно тратить время и силы на отбор компаний, составление портфеля, его балансировку и взаимное хеджирование активов и т.д. Инвестор просто покупает ETF, БПИФ или простой ПИФ на нужный индекс – и получает доходность на уровне рынка.

Что лучше: трейдинг, активное инвестирование или покупка индекса?

Однозначного ответа, что из основных трех форм работы на фондовом рынке лучше, не имеется. Ведь всё зависит от ваших личных предпочтений, инвестиционной стратегии, склонности к риску и необходимому доходу.

Понятие «лучше» и «хуже» вообще здесь неприменимы. Скорее, стоит задавать вопрос так: «что будет лучше именно для вас, что подойдет именно вам?»

Трейдинг и его крайняя форма – спекуляции – срабатывают хорошо, когда необходимо собрать первоначальный капитал или резко увеличить свои сбережения. Трейдер может заработать десятки процентов в месяц. Но и риски пропорциональны: с тем же «успехом» можно потерять все деньги из-за неверно выбранной стратегии или даже не заметной на первый взгляд ошибки.

Активное инвестирование подойдет тем, кто готов анализировать ценные бумаги, вникать в бизнес и думать на перспективу. Доходность такой формы инвестирования может быть очень хорошей (посмотрите примеры Баффетта и его учителя Бенджамина Грэма). Отбор недооцененных акций способен приносить десятки и сотни процентов дохода в год, а правильно собранный дивидендно-купонный портфель будет приносить полностью пассивный доход. Но здесь тоже присутствуют риски, и при неудачном выборе активов можно оказаться в минусе или заработать существенно ниже рынка.

Пассивное инвестирование получило распространение только с 1990-х годов, и то за рубежом. В России с индексным инвестированием мы познакомились буквально пару лет назад, когда появились на Мосбирже первые ETF. Сейчас число ETF и биржевых ПИФов стремительно растет, так что инвестору есть из чего выбрать.

Пассивное инвестирование подойдет тем инвесторам, которые хотят заработать не меньше рынка, но при этом не имеют возможности вникать во все детали и отбирать конкретные акции. Или тем, у кого первоначальный капитал не позволяет произвести достойную диверсификацию – им проще купить индекс и проинвестировать в десятки бумаг разом.

При пассивном инвестирование не удастся обогнать рынок, так как ваша доходность будет равна доходности рынка. Но это – плата за отсутствие риска и практически гарантированный рост капитала.

А что вы думаете по поводу трейдинга, активного и пассивного инвестирования? Какие есть плюсы и минусы у каждого способа и что подходит именно вам? Жду ваших комментариев! Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 1 Средняя оценка: 5]

Активное и пассивное инвестирование — в чем разница и что лучше?

Источник изображения: soul_studio / Shutterstock.comПо состоянию на 2019 год активы, управляемые в продуктах пассивного инвестирования, достигли того же уровня, что и активы, управляемые в активно управляемых фондах в США. По всему миру наблюдается аналогичная картина, когда инвесторы обращаются к недорогим инвестиционным продуктам. В этой статье мы рассмотрим некоторые критические различия между пассивными и активными стратегиями инвестирования и обсудим, лучше ли или когда какой-либо подход.

Что такое активное инвестирование?

Источник изображения: Rawpixel.com / Shutterstock.comАктивное инвестирование просто подразумевает практический подход к принятию решений менеджером портфеля. Управляющий фондом будет покупать и продавать инвестиции по мере изменения прогноза для каждой инвестиции — это также известно как выбор акций. Активный инвестор может использовать множество подходов к принятию инвестиционных решений, но в большинстве случаев цель состоит в том, чтобы превзойти фондовый рынок. Обычно управляющие фондами используют рыночный индекс как ориентир, который они стремятся превзойти.

Решения принимаются в основном с использованием фундаментального анализа, хотя используются и количественные методы. Часто управляющий фондом использует информацию большой группы аналитиков, каждый из которых специализируется в своем секторе. Активные инвесторы обращают особое внимание на характеристики стоимости, роста, прибыльности и доходности акций. Они изучат конкурентную среду и рынок, на котором работает компания. Они также рассмотрят макроэкономические факторы, которые могут повлиять на компанию.

Активное инвестирование на перспективу с цель состоит в том, чтобы превзойти рынок или произвести лучшие с поправкой на риск возвращается. Часто подходы, используемые для достижения этого, трудно измерить или подтвердить, используя эмпирические данные. В результате репутация фонда или стратегия часто тесно связана с ключевыми людьми. Инвесторы в активные фонды обычно полагаются на конкретных менеджеров, а не на процесс или стратегия.

Активно управляемые фонды обычно поступают три формы.Активно управляемые паевые инвестиционные фонды продаются розничным инвесторам. Сегрегированные фонды продаются состоятельным физическим лицам и мелким учреждения. Эти средства могут быть адаптированы под нужды клиента. Крупные учреждения, такие как пенсионные фонды, часто нанимают активных менеджеров для управления собственные средства.

Что такое пассивное инвестирование?

Источник изображения: Sittipong Phokawattana / Shutterstock.comСтратегии пассивного инвестирования ограничивают объем оборачиваемости фонда путем отслеживания индекса.Иногда используются другие методы, например, использование фильтра для выбора акций. По большей части это то же самое, что и инвестирование по принципу «покупай и держи», хотя некоторые инвестиции продаются при пересмотре индексов. Пассивное инвестирование основывается на идее, что по мере роста более успешных акций в индексе их вес в фонде будет расти. Точно так же снизится вес малоэффективных акций, и они будут оказывать меньшее влияние на результаты деятельности фонда.

Фонды с пассивным управлением также известны как индексные фонды.Первыми индексными фондами были паевые инвестиционные фонды, которые существовали как нишевый продукт, но так и не получили широкого распространения. Однако в 1993 году был запущен первый ETF (Exchange Traded Fund), который отслеживал индекс S&P 500. Этот фонд позволял инвесторам инвестировать во все 500 компаний в индексе, покупая только одну акцию.

Введение ETF совпало с исследованием, показавшим, что большинство активно управляемых фондов отставали от своих эталонных показателей. Осознание того, что инвесторы теперь могут инвестировать в эталонный индекс за гораздо более низкую плату, привело к быстрому росту индустрии пассивного инвестирования.Первоначальный пассивный подход заключался в создании продуктов, которые отслеживали существующие индексы, которые широко использовались активными менеджерами в качестве эталонов. По мере роста индустрии инвестирования в ETF были созданы новые индексы для фондов с четкими целями, которые необходимо отслеживать.

Популярность факторного инвестирования возросла вместе с индустрией пассивного инвестирования. Таким образом, биржевые фонды, нацеленные на рост, стоимость, доходность и другие факторы, теперь широко доступны для инвесторов. Фонды Smart-beta используют комбинацию факторов для снижения волатильности и получения более высокой доходности с поправкой на риск.

Ключевые отличия: активное и пассивное инвестирование

Источник изображения: Standret / Shutterstock.comВ то время как различные подходы к выбору акций являются наиболее очевидным различием между двумя стилями инвестирования, наиболее существенным различием является взимаемая комиссия. Плата за управление, обычно взимаемая с пассивного индексного фонда, намного ниже, чем с активного фонда.

Ежегодная комиссия за управление может со временем значительно снизить будущую стоимость портфеля.Если активный менеджер не сможет продемонстрировать свою способность побеждать рынок, нет смысла платить более высокие комиссионные. Комиссии напрямую связаны с расходами, связанными с активным и пассивным управлением деньгами. Для активного управления требуется команда опытных (и дорогих) аналитиков и управляющих фондами. Индексными фондами может управлять очень маленькая команда.

Фонды активного инвестирования, как правило, держат меньше акций (или других инструментов), чем индексные фонды. Активные паевые инвестиционные фонды могут иметь всего десять холдингов, хотя чаще встречаются от 20 до 60 холдингов.Напротив, очень немногие индексные фонды имеют менее 50 авуаров, а некоторые — более 2000. Это имеет смысл, поскольку стратегии пассивного инвестирования не могут управлять риском, связанным с концентрированными портфелями.

Два стиля инвестирования развивались параллельно с двумя разными типами инвестиционных продуктов. Индустрия активного инвестирования эволюционировала вместе с индустрией паевых инвестиционных фондов, и наиболее активные стратегии стали доступны розничным инвесторам в форме паевых инвестиционных фондов. Эти фонды позволяют объединять средства инвесторов, но сами не подлежат торговле.Инвестиции и снятие средств во взаимные фонды производятся по чистой стоимости активов фонда, при этом комиссии добавляются отдельно.

Пассивные стратегии чаще всего упаковываются в виде биржевых фондов. ETF торгуются, и цена, по которой они торгуются, зависит от спроса и предложения. В действительности маркет-мейкеры держат спред между ценой покупки и продажи близко к чистой чистой стоимости. В случае с ETF ежегодные комиссии за управление вычитаются из активов фонда, а не взимаются с инвестора.

Цель активного управления Стратегия заключается в получении альфа- или избыточной прибыли сверх эталонного уровня. Пассивные менеджеры только пытаются заработать рыночную доходность или бета-версию. Таким образом, в то время как пассивные комиссии предлагают рентабельное инвестирование, только активные стратегии обеспечивают любые шансы на превосходство.

Поскольку активные менеджеры взимают более высокую комиссию, отдельные фонды могут быть адаптированы к потребностям клиентов. Таким образом часто управляют фондами состоятельных клиентов и институциональных клиентов.Напротив, пассивные продукты являются общими и считаются инструментами, которые нужно использовать для создания портфеля. Активные стратегии чаще хеджируются и используют более широкий спектр инструментов. Некоторые паевые инвестиционные фонды действительно используют базовые стратегии хеджирования, в то время как хедж-фонды широко используют короткие продажи, кредитное плечо и деривативы.

Продукты пассивного инвестирования налоговые преимущества в большинстве стран. Покупка и продажа акций в течение ETF не вызывают налоговых событий, хотя возможная прибыль от ETF может быть облагается налогом.Активно управляемый портфель может создавать налоговые обязательства, когда продаются отдельные ценные бумаги. С другой стороны, активно управляемые портфели могут быть структурированы для повышения налоговой эффективности.

Примеры активного и пассивного инвестирования

Источник изображения: Bro Crock / Shutterstock.comАктивное инвестирование может принимать разные формы, включая следующие примеры:

- Любой, кто активно управляет своим торговым счетом и активно выбирает акции, занимается активным инвестированием.

- Точно так же менеджеры по управлению активами, которые управляют индивидуальными портфелями акций для своих клиентов, активно управляют этим капиталом.

- Любой паевой инвестиционный фонд, инвестиционная цель которого превосходит контрольный показатель, находится под активным управлением.

- Все хедж-фонды находятся в активном управлении.

- Некоторые количественные фонды находятся в активном управлении, хотя решения принимаются систематически.

- Пенсионные фонды обычно находятся в активном управлении, хотя они направляют все больший объем капитала на пассивные инвестиции.

Пассивные фонды принимают меньшее количество форм:

- ETF, такие как фонд SPY , который отслеживает индекс S&P 500, и Vanguard FTSE Emerging Markets ETF , являются продуктами пассивного инвестирования. Подавляющее большинство ETF управляются пассивно.

- Индексные фонды в форме паевых инвестиционных фондов также придерживаются стратегии пассивного инвестирования.

- Робо-консультанты инвестируют деньги клиентов в соответствии с автоматизированными моделями распределения активов. Эти платформы инвестируют сбережения клиентов в ETF.Сами модели распределения активов в основном пассивны и со временем меняют лишь небольшие изменения.

Есть также несколько примеров гибридных стратегии, охватывающие как активную, так и пассивную отрасль инвестирования:

- Интеллектуальные бета-ETF пытаются улучшить показатели индексов, взвешенных по рыночной капитализации. Хотя это индексные фонды, индексные фонды корректируются чаще, чем индексы рыночной капитализации.

- Стратегии ротации ETF используют модели тактического распределения активов для перемещения денег между ETF.Хотя капитал инвестируется в пассивные фонды, модель активно управляет распределением активов.

- Фонды количественного инвестирования, основанные на эмпирических данных, имеют разную степень оборачиваемости. У большинства квантовых фондов низкий оборот, хотя некоторые из них более активны, чем другие.

Активный или пассивный: какая инвестиционная стратегия лучше?

Источник изображения: Умывакин Юрий / Shutterstock.comСпоры между активным и пассивным ведутся уже более двух десятилетий.Сейчас становится очевидным, что инвесторам следует выбирать не один из двух подходов, а выбрать наиболее подходящий в каждом конкретном случае. Почти наверняка бывают случаи, когда одно из двух имеет больше смысла. В большинстве случаев более уместна комбинация активных и пассивных стратегий.

Для инвесторов с небольшими счетами и тех, кто делает небольшие ежемесячные взносы на счет, ETF являются единственным подходящим рентабельным решением. В этом случае комиссионные имеют большее значение, чем стратегия инвестирования.Тот факт, что наиболее активные фонды не достигают своих эталонных показателей, может вводить в заблуждение их суждение. Во многих случаях активные фонды имеют цели управления рисками, а также простые цели возврата. Более того, активные фонды имеют тенденцию превосходить по доходности во время медвежьих рынков, в то время как пассивные фонды часто выигрывают во время бычьих рынков.

На доходность отдельной акции влияют три фактора; финансовые показатели компании, показатели сектора и показатели рынка в целом.Таким образом, из этих трех факторов два можно заработать с помощью индексных фондов с небольшими затратами. Поэтому имеет смысл выделить значительную часть фонда для индексирования фондов, которые приносят рыночную доходность с минимально возможными затратами.

Вторая часть фонда может быть выделены для активных стратегий, которые могут реально повлиять на общую спектакль. Ошибка состоит в том, чтобы платить высокие комиссии за средства, которые только могут получать рыночную доходность. Ассигнования на активное инвестирование можно сосредоточить на небольшое количество убежденных идей, дающих возможность заработать альфу.Хедж-фонды, которые могут использовать кредитное плечо и короткие продажи, также могут попадают в эту часть портфолио.

Тенденции инвестиционной отрасли

Источник изображения: Olivier Le Moal / Shutterstock.comПоявление пассивного инвестирования было важный шаг в эволюции управления портфелем. Активное управление тем не менее, в следующем десятилетии он может вернуться. Есть несколько причин для этого.

Во-первых, после десятилетнего бычьего рынка в акций, вероятность низкой доходности акций в следующие несколько лет составляет высоко.Это может разочаровать инвесторов ETF и пересмотреть альтернативы. Акции технологических компаний с высокой капитализацией доминируют над крупнейшими рыночными индексами, которые могут составлять в какой-то момент эти индексы хуже других секторов. Если это Случается, что активные менеджеры имеют явное преимущество.

Активные менеджеры и разработчики умных бета-стратегий уделяют много внимания управлению рисками, иногда за счет выгоды. Многие из новейших продуктов еще предстоит испытать на медвежьем рынке, и следующий крупный обвал фондового рынка, вероятно, создаст игровое поле для будущего.

Источник изображения: Elnur / Shutterstock.comНовые технологии также предоставляют активным менеджерам инструменты, которые ранее были недоступны. Большие данные, искусственный интеллект и машинное обучение позволяют активным менеджерам находить новые способы генерации альфа. Например, Data Intelligence Fund Catana Capital использует данные, созданные пользователями в реальном времени, для измерения настроений рынка.

Также многое изменилось в том, как работают финансовые консультанты. Появление робо-советников сделало новые технологии доступными для традиционных советников.Оцифровка консультационной индустрии может создать возможности для целого ряда новых активных и гибридных продуктов.

Итак, продукты пассивного инвестирования могут всегда быть важным строительным блоком для портфолио, есть все шансы что в будущем будут запущены новые, различные типы активных продуктов.

Заключение: Активное и пассивное инвестирование в диверсифицированном портфеле

Как пассивные, так и активные стратегии инвестирования могут служить целям в диверсифицированном портфеле.Фактически, в большинстве случаев имеет смысл включить и то, и другое, поскольку пассивные стратегии могут использоваться для снижения комиссий, а активные стратегии могут улучшить профиль вознаграждения за риск. В будущем мы, вероятно, увидим появление более широкого ассортимента гибридных продуктов, и различие между активным и пассивным инвестированием может снова стать размытым.

Что такое активные и пассивные фонды?

Когда вы инвестируете в фонд, ваши деньги распределяются по широкому кругу основных инвестиций, которые контролируются менеджером фонда.Их работа — управлять фондом в соответствии с заявленными инвестиционными целями, достигая заявленных целей, чтобы приносить прибыль инвесторам.

Фонды обычно делятся на два типа — активные и пассивные. Оба типа стремятся зарабатывать деньги на любых активах, которыми они владеют — будь то акции, облигации, собственность или товары.

Активные средства

Работа активного управляющего фондом состоит в том, чтобы выбирать инвестиции с целью обеспечения производительности, которая превосходит заявленные ориентиры или показатели фонда.Вместе с командой аналитиков и исследователей менеджер будет «активно» покупать, держать и продавать акции, чтобы попытаться достичь этой цели.

Однако нет никакой гарантии, что даже самый талантливый управляющий фондом выберет инвестиции, которые будут превосходить по доходности на регулярной основе. Все инвестиции зависят от рыночных условий и настроений, поэтому их стоимость может расти или падать. Некоторые многообещающие акции могут упасть в один год, а в следующем восстановиться. Лучшие активные менеджеры — это те, кто из года в год может управлять волатильностью рынка.Но многим это не удается, поэтому, если вы хотите пойти по активному пути, посмотрите на долгосрочную репутацию менеджера в различных рыночных условиях, но помните, что его прошлые результаты не обязательно являются надежным индикатором. будущей производительности.

Стоимость активного инвестирования

Инвесторы в активно управляемые фонды должны будут платить более высокие ежегодные сборы за опыт менеджера фонда, обычно от 0,6% до 1,5%, но иногда и больше, в зависимости от типа портфеля, которым они управляют.Вам решать, стоит ли инвестиция в фонд той потенциальной прибыли, которую вы могли бы получить.

Пассивные фонды

Пассивные или «трекерные» фонды имеют совсем другую цель. Их основная задача — обеспечить доходность, соответствующую рыночной — им не нужно ее опережать, они просто воспроизводят движение рынка, которое отслеживают.

Одним из наиболее часто отслеживаемых и котируемых индексов является FTSE100, который представляет собой индекс 100 крупнейших компаний Великобритании, основанный на стоимости акций.Трекерный фонд будет покупать акции всех 100 компаний в той же пропорции, что и их рыночная стоимость. Таким образом, стоимость фонда будет изменяться в соответствии с изменением стоимости индекса FTSE100.

Поскольку управляющим пассивными фондами не нужно выбирать, какие инвестиции держать в своих фондах, вы никогда не избежите того факта, что ваша прибыль полностью зависит от эффективности отслеживаемого индекса. Так что, если рынок упадет, ваш фонд тоже. Активный управляющий фондом, напротив, может отреагировать на любой обвал рынка, уйдя из проблемных секторов и ища лучшие возможности в других местах, хотя, конечно, если он ошибается, он может проиграть.

Меньшие затраты

Короче говоря, пассивное управление фондами обеспечивает доходность в соответствии с тем, как работает отслеживаемый индекс. Основная причина, по которой этот тип фондов привлекает инвесторов, заключается в том, что он предлагает им полный доступ к рынкам, которые эти фонды отражают, по более низкой цене по сравнению с активными фондами. Например, некоторые пассивные фонды несут ежегодный управленческий сбор в размере около 0,1%. Но стоит иметь в виду, что пассивные фонды всегда будут незначительно отставать от своего индекса, если принять во внимание затраты.

Открытая гонка на возвращение

Несмотря на то, что цели обоих типов управления фондами совершенно разные, в действительности каждый может преподнести некоторые сюрпризы. Могут быть годы, когда активные управляющие фондами не смогут победить рынок. Выбранные акции могут не работать достаточно хорошо. В этой ситуации пассивные фонды могут принести более высокую прибыль. Именно эта неопределенность гарантирует, что споры об активных и пассивных фондах продолжаются. Общий аргумент среди экспертов заключается в том, что пассивные фонды могут хорошо работать на «эффективных» или очень хорошо изученных рынках, таких как FTSE100 или S & P500 в США, в то время как менее устоявшиеся и, как правило, более волатильные рынки, такие как рынки развивающихся стран, такие как Индии или Китаю, например, нужен опыт активного сборщика акций.Какой маршрут подходит вам, будет полностью зависеть от ваших инвестиционных целей и устойчивости к риску. Какой бы вариант вы ни выбрали, вы должны согласиться с тем, что ваши инвестиции могут как упасть, так и вырасти, и вы можете получить обратно меньше, чем вложили.

Рейтинг лучших инвестиций с пассивным доходом

Если вы хотите достичь финансовой свободы до достижения традиционного пенсионного возраста, вы должны получить пассивный доход. В этом посте будут рассмотрены лучшие инвестиции в пассивный доход, которые помогут вам этого добиться.Пассивный доход — это святой Грааль личных финансов.

Почему я сосредоточился на получении пассивного дохода

Примерно после 30 -го дня подряд, когда я работал 12+ часов в день и ел резиновые куриные обеды в бесплатном кафетерии нашей компании, я решил, что с меня хватит. Работа в инвестиционном банке утомляла меня. Мне нужно было получать больше пассивного дохода, чтобы вырваться на свободу.

Я никак не мог продержаться более пяти лет в скороварке вроде Уолл-стрит.Я начал заниматься пассивным доходом в 1999 году.

Однако только после финансового кризиса 2008–2009 годов я стал одержим построением пассивного дохода. Предыдущий финансовый кризис сделал работу в сфере финансов неинтересной. Я уверен, что многие люди во время глобальной пандемии так же относятся к своей профессии.

Только в 2012 году я получил достаточно пассивного дохода (80 000 долларов), чтобы освободиться от работы. И только в 2017 году я смог получить достаточно пассивного дохода, чтобы заботиться о семье (200000 долларов).

Мы уже обсуждали, как начать создавать пассивный доход ради финансовой свободы. Теперь я хотел бы ранжировать различные потоки пассивного дохода на основе риска, доходности, осуществимости, ликвидности, активности и налогов.

Я обновляю свой рейтинг пассивного дохода на 2021 год, учитывая, что с тех пор, как в 2015 году был опубликован мой первоначальный рейтинг пассивного дохода, многое изменилось. Ключевым отличием от моего лучшего рейтинга инвестиций в пассивный доход является включение налогов в качестве новой рейтинговой переменной. В конце концов, налоговый режим может существенно повлиять на доходность.

Лучшие рейтинги пассивного дохода основаны на моем собственном опыте реальной жизни, когда я пытался создать несколько типов источников пассивного дохода за последние 20 лет.

Лучшие инвестиции с пассивным доходом начинаются с сбережений

Безусловно, самая важная причина для экономии заключается в том, чтобы у вас было достаточно денег, чтобы делать то, что вы хотите и когда хотите, и никто не говорит вам, что делать. Финансовая свобода — лучшее!

Звучит неплохо, правда? Если бы только существовала формула или диаграмма, такая как диаграмма 401k по возрасту, которая дает людям рекомендации о том, сколько и как долго нужно откладывать, чтобы достичь финансовой свободы.К сожалению, экономия денег — это только первый шаг к созданию пассивного дохода. Еще важнее понять, как правильно инвестировать свои сбережения.

Если вы можете максимально увеличить свой 401k или максимальный IRA, а затем сэкономить дополнительно 20% от вашего взноса после уплаты налогов и после выхода на пенсию, хорошие вещи действительно начнут происходить. Конечная цель, которую я рекомендую, — стрелять, чтобы сэкономить 50% своего дохода после уплаты налогов.

Это ваш облагаемый налогом пенсионный портфель, который позволит вам досрочно выйти на пенсию и делать все, что вы хотите.Потому что именно ваш облагаемый налогом пенсионный портфель дает пассивный пенсионный доход. Вы можете коснуться своего 401 (k) и IRA до 59,5 лет без 10% штрафа.

Давайте посмотрим на лучшие инвестиции с пассивным доходом на 2021 год и далее.

Рейтинг лучших инвестиций с пассивным доходом

Ниже приведены восемь лучших инвестиций в пассивный доход. Каждый поток пассивного дохода будет ранжироваться на основе риска, доходности, осуществимости, ликвидности, активности , и налогов. Каждый критерий получит оценку от 1 до 10. Чем выше оценка, тем лучше.

- Оценка риска 10 означает отсутствие риска. Оценка риска 1 означает, что риск очень высок.

- Оценка доходности 1 означает, что доходность ужасна по сравнению с безрисковой ставкой. Оценка доходности 10 означает, что у вас самый высокий потенциал получения максимальной прибыли по сравнению со всеми другими инвестициями.

- Оценка выполнимости 10 означает, что это может сделать каждый.Оценка осуществимости 1 означает, что существуют высокие требования, чтобы иметь возможность инвестировать в такой актив.

- Оценка ликвидности 1 означает, что из инвестиции очень сложно вывести деньги или продать без штрафных санкций или в течение длительного периода времени. Оценка ликвидности 10 означает, что вы можете мгновенно получить доступ к своим средствам без штрафных санкций.

- Оценка активности 10 означает, что вы можете расслабиться и ничего не делать для получения дохода. Оценка активности 1 означает, что вам нужно управлять своими инвестициями в течение всего дня, как если бы вы работали в течение дня.

- Налоговая оценка 1 означает, что инвестиции облагаются налогом по максимально высокой ставке, и вы ничего не можете с этим поделать. Налоговая оценка 10 означает, что инвестиция генерирует наименьшее возможное налоговое обязательство, или вы можете сделать что-то, чтобы снизить налоговое обязательство.

Чтобы ранжирование было как можно более реалистичным, все баллы указаны относительно друг друга. Кроме того, критерии возврата основаны на попытках получать пассивный доход в размере 10 000 долларов в год.

Давайте посмотрим на мою общую диаграмму рейтинга лучших инвестиций с пассивным доходом.

Рейтинг # 8: Одноранговое кредитование (P2P)

Наименее лучшая инвестиция с пассивным доходом — это P2P-кредитование. P2P-кредитование началось в Сан-Франциско с Lending Club и Prosper в середине 2000 года. Идея однорангового кредитования состоит в том, чтобы избавиться от банков-посредников и помочь заемщикам, которым отказано в получении ссуд по потенциально более низким ставкам по сравнению со ставками более крупных финансовых учреждений. То, что когда-то было зарождающейся отраслью, теперь превратилось в многомиллиардный бизнес с полным регулированием.

Ведущие кредиторы P2P заявляют, что с диверсифицированным портфелем из 100 или более облигаций инвесторы могут получать годовой доход от 5% до 7%.Раньше доходность была выше, но возросшая денежная масса снизила доходность.

Самая большая проблема с кредитованием P2P заключается в том, что люди не возвращают деньги инвесторам, например. заемщики не выплачивают свои кредиты. Есть что-то, что просто не устраивает людей, нарушающих свои контрактные обязательства.

Со временем доходность P2P-индустрии сократилась из-за усиления конкуренции и усиления регулирования. В результате я считаю, что зарабатывание денег с помощью P2P-инвестирования сегодня является одним из худших способов.Также может быть способ предоставить кредиты по умолчанию после пандемии.

Риск: 4, Рентабельность: 2, Осуществимость: 8, Ликвидность: 4, Активность: 7, Налоги: 5. Общий балл: 30

Рейтинг # 7: Инвестиции в частный капитал

Прямые инвестиции могут стать огромным источником прироста капитала при правильных вложениях. Если вы найдете следующий Google, прибыль сведет на нет все остальные инвестиции в пассивный доход. Но, конечно, найти следующий Google — сложная задача, поскольку большинство частных компаний терпят неудачу, а инвестиционные возможности всегда достаются наиболее связанным инвесторам.

Наиболее ликвидными из частных инвестиций являются вложения в акции или кредитные хедж-фонды, фонды недвижимости и фонды частных компаний. Обычно период блокировки составляет 3-10 лет, поэтому рейтинг ликвидности низкий. Эти фонды должны, по крайней мере, обеспечивать некоторое полурегулярное распределение пассивного дохода.

Наименее ликвидными из частных инвестиций являются инвестиции напрямую в частную компанию. Вы можете быть заперты навсегда и получать нулевые дивиденды или выплаты.

Доступ к частным инвестициям обычно ограничен аккредитованными инвесторами (доход 250 000 долларов на человека или 1 миллион долларов США без учета основного места жительства), поэтому оценка осуществимости составляет всего 2.

Но оценка активности — 10, потому что вы ничего не можете делать, даже если бы захотели. Вы инвестируете на длительный срок. Оценка риска и доходности во многом зависит от вашего инвестиционного чутья и доступа.

Трудно оценить количественно получение 10 000 долларов в год от прямых инвестиций, если только вы не инвестируете в фонд недвижимости или фонд с фиксированным доходом.Такие фонды обычно достигают 8-15% годовой прибыли, что соответствует потребности в капитале от 83 000 до 125 000 долларов.

Риск: 5, Рентабельность: 7, Осуществимость: 2, Ликвидность: 2, Активность: 10, Налоги: 6. Общий балл: 32

Ранг # 6: Депозитный сертификат (CD) / Денежный рынок

Было время, когда CD или счета денежного рынка давали респектабельную доходность 4% +. В настоящее время вам повезет найти компакт-диск на 5-7 лет, который дает больше 2%. В компакт-дисках самое замечательное то, что здесь нет минимального дохода или чистой стоимости для инвестирования.

Кто угодно может пойти в свой местный банк и открыть компакт-диск желаемой продолжительности. Кроме того, CD и счет денежного рынка застрахованы FDIC на сумму до 250 000 долларов на человека и 500 000 долларов на совместный счет.

Теперь вы можете получить только онлайн-счет на денежном рынке с платой 0,45% с января 2021 года, потому что ФРС снизила ставки до 0%. Для сравнения, доходность 10-летних казначейских облигаций колеблется чуть ниже 1%. Проблема с владением 10-летней облигацией состоит в том, что вы должны владеть облигацией в течение 10 лет, чтобы гарантировать получение текущей доходности.

Сейчас требуется огромное количество капитала, чтобы получить хоть сколько-нибудь значимый пассивный доход за счет сбережений. Чтобы генерировать 10 000 долларов пассивного дохода в размере 0,5% в год, требуется 2 000 000 долларов капитала! По крайней мере, вы знаете, что ваши деньги в безопасности, что хорошо на медвежьих рынках.

Огромное падение процентных ставок является причиной того, что разумно снизить безопасную норму вывода средств при выходе на пенсию и / или увеличить чистую стоимость активов перед выходом на пенсию. Сегодня требуется гораздо больше капитала, чтобы получить такую же сумму дохода с поправкой на риск.

Воспользуйтесь снижением процентных ставок

Главное, что могут сделать сообразительные инвесторы, чтобы воспользоваться огромным падением процентных ставок, — это рефинансировать долг или взять долг и инвестировать в более прибыльные инвестиции.

По крайней мере, домовладельцы должны рефинансировать свою ипотеку. Посетите Credible, мой любимый рынок ипотечного кредитования, где кредиторы конкурируют за ваш бизнес. Узнать реальную ставку по ипотеке можно бесплатно.

Лучшая стоимость ипотеки — это рефинансирование или получение фиксированной ставки по ипотеке на 15 лет, за которой следует фиксированная ставка на 30 лет.

Риск: 10 (без риска), доходность: 1 (худшая доходность), осуществимость: 10 (любой может открыть сберегательный счет). Ликвидность: 7 (легко доступны сбережения, но не компакт-диски без штрафа). Активность: 10 (вам не нужно ничего делать, чтобы получать пассивный доход. Налоги: 5 (процентный доход облагается налогом как обычный доход). Общая оценка: 43

Рейтинг # 5: Физическая недвижимость

Недвижимость — мой любимый класс активов для создания богатства, потому что он прост для понимания, обеспечивает убежище, является материальным активом, не теряет мгновенной стоимости, как акции, в одночасье и приносит доход.Когда мне было 20-30 лет, я думал, что владение арендуемой недвижимостью было лучшим вложением пассивного дохода.

Единственный недостаток владения физической недвижимостью — это то, что она плохо оценивается по переменной Activity из-за арендаторов и проблем с обслуживанием. Вам может повезти с хорошими арендаторами, которые самодостаточны и никогда вас не беспокоят, или вы можете застрять с арендаторами, которые никогда не платят вовремя и все время устраивают домашние вечеринки, разрушающие дом.

Владение вашим основным местом жительства означает, что вы нейтральны на рынке недвижимости.Сдача в аренду означает, что вам не хватает рынка недвижимости, и только после покупки двух или более объектов недвижимости вы действительно приобретаете ее. Вот почему каждый должен владеть своим основным местом жительства, как только он узнает, что хочет остаться там на 5-10 лет. Инфляция — слишком мощная сила, чтобы бороться с ней.

Чтобы получить чистую операционную прибыль после уплаты налогов (NOPAT) в размере 10 000 долларов США за счет сдачи в аренду недвижимости, вы должны владеть недвижимостью стоимостью 50 000 долларов США с неслыханной чистой арендной доходностью 20%, недвижимостью в размере 100 000 долларов США с редкой 10% чистой арендной доходностью или более реалистичная недвижимость за 200 000 долларов с чистой арендной доходностью 5%.

Сложно получить высокий доход от аренды на побережье

В дорогих городах, таких как Сан-Франциско и Нью-Йорк, чистая арендная доходность (максимальная ставка) может упасть до 2,5%. Это признак того, что существует большая ликвидность, покупающая недвижимость в основном для повышения ее стоимости, а не для получения дохода. Это более рискованное предложение, чем покупка недвижимости на основе дохода от аренды.

В недорогих городах, например, на Среднем Западе и Юге, чистая доходность от аренды может легко находиться в диапазоне от 7% до 10%, хотя рост может быть более медленным.

Я настроен оптимистично в отношении недвижимости в самом сердце Америки и активно покупаю там коммерческую недвижимость через краудфандинг и специальные REIT, о которых мы поговорим подробнее ниже.

Недвижимость имеет большие налоговые льготы

Налоговые льготы владения недвижимостью очень привлекательны. Первые 250 000 долларов прибыли не облагаются налогом на человека. Если вы женаты и вместе владеете недвижимостью, то при продаже вы получите не облагаемую налогом прибыль в размере 500 000 долларов.

Затем есть возможность обменять собственность, которой вы владеете, на другую собственность через обмен 1031, так что вам не нужно платить налог на прирост капитала.

Если вы владеете арендуемой недвижимостью, вы можете понести безналичные расходы на амортизацию, чтобы уменьшить налог на доход от аренды. Долгосрочное владение собственностью — один из самых проверенных способов накопления богатства и получения пассивного дохода для среднего американца.

Я считаю, что есть привлекательная возможность для покупки недвижимости в 2020 году и в последующий период из-за низких ставок по ипотеке, ротации акций и стремления к большему доходу и меньшей волатильности.Я лично собираюсь купить еще один дом для одной семьи для сдачи в аренду.

Кроме того, стоимость арендного дохода значительно выросла, поскольку процентные ставки сильно снизились. Поэтому я считаю, что покупка арендуемой недвижимости в условиях низких процентных ставок — это хорошо, потому что оценка арендной недвижимости не выросла так сильно, как денежный поток, который они генерируют.

Риск: 7, Доходность: 8, Осуществимость: 7, Ликвидность: 6, Активность: 6, Налоги: 10. Общий балл: 44

Рейтинг # 4: Создание собственных продуктов

Если вы творческий человек, возможно, вы сможете произвести продукт, который будет обеспечивать стабильный поток пассивного дохода в течение многих лет.В крайнем случае, Майкл Джексон зарабатывает больше мертвых, чем живых из-за гонораров, которые его поместье получает за все песни, которые он спродюсировал за свою карьеру. По данным Forbes, после смерти Майкла его состояние составило более 2,5 миллиардов долларов.

Конечно, маловероятно, что кто-то из нас сможет повторить гений Майкла Джексона, но вы можете создать свою собственную электронную книгу, электронный курс, отмеченную наградами фотографию или песню, чтобы создать свой собственный кусок пассивного дохода.

Пример продукта

В 2012 году я написал 180-страничную электронную книгу о переговорах о выходных пособиях, в которой регулярно продается около 50 копий в месяц по 87–97 долларов каждая без особого постоянного обслуживания.Книга обновлена для 2021 года, чтобы научить людей, как договариваться о выходном пособии. После того, как вы получите выходное пособие, у вас есть финансовый взлет для вашей следующей главы в жизни.

Чтобы получать ~ 50 000 долларов в год пассивного дохода от книги, как я делаю сейчас, мне нужно было бы инвестировать 1 250 000 долларов в актив, который дает 4% доходности. Следовательно, чтобы зарабатывать 10 000 долларов пассивного дохода в год, потребуется около 250 000 долларов капитала.

Кто бы мог подумать, что книга об увольнении может регулярно приносить такой доход? Мы так заняты своей работой, что наше детское творчество со временем, к сожалению, исчезает.Теперь, когда миллионы рабочих мест находятся под угрозой, книга стала лучше продаваться.

Использование Интернета для создания, подключения и продажи — это то, что каждый человек должен попытаться сделать, учитывая низкую стоимость запуска. Единственный риск — это потерянное время и раненное эго. Вот мое пошаговое руководство о том, как создать собственный прибыльный сайт менее чем за 30 минут.

Ниже приведен отчет о реальных доходах блоггера по личным финансам, который запустил свой веб-сайт на стороне во время работы.

Если вы творческий человек, который гордится тем, что зарабатывает деньги самостоятельно, создание собственного продукта — один из лучших способов.После производства вашего продукта маржа очень высока. Единственное, что вам нужно сделать, — это со временем обновлять продукт.

Риск: 10, Доходность: 8, Осуществимость: 7, Ликвидность: 6, Активность: 7, Налоги: 7. Общий балл: 45

Ранг # 3: фиксированный доход / облигации

Поскольку процентные ставки снижались в течение последних 30 лет, цены на облигации продолжали расти. При 10-летней доходности (безрисковая ставка) примерно 1% трудно ожидать дальнейшего снижения процентных ставок.При этом долгосрочные процентные ставки могут оставаться низкими в течение длительного времени и могут достигать 0%. Достаточно взглянуть на процентные ставки в Японии, которые отрицательны (инфляция выше номинальной процентной ставки).

Облигацииобеспечивают отличное защитное распределение инвестиционного портфеля, особенно в периоды неопределенности, например, во время пандемии коронавируса. Если вы держите государственную облигацию до погашения, вы получите обратно все купонные выплаты и основную сумму. Но, как и в случае с акциями, существует множество различных типов инвестиций в облигации.

Любой может купить облигационный ETF, такой как IEF (7-10-летний казначейский фонд), MUB (фонд муниципальных облигаций) или фонд с фиксированным доходом, такой как PTTRX (Pimco Total Return Fund). Вы также можете купить отдельные корпоративные или муниципальные облигации. Муниципальные облигации особенно привлекательны для лиц с более высокими доходами, которые сталкиваются с высокой предельной налоговой ставкой. Вы также можете напрямую покупать казначейские облигации через свою брокерскую онлайн-платформу.

Основная проблема, с которой люди сталкиваются с облигациями, — это их более низкая историческая доходность по сравнению с акциями.Однако в сочетании с низкой волатильностью, более высокими купонными выплатами и защитой в периоды неопределенности облигации представляют собой привлекательные инвестиции.

Посмотрите, как выглядели долгосрочные облигации и акции за последние 20 лет. На самом деле, долгосрочные облигации оказались лучше!

Основной концерн — облигации

Основная проблема облигаций — это будущее процентных ставок. Если процентные ставки повысятся, облигации упадут в цене при прочих равных.В экономику было введено столько стимулов из-за пандемии коронавируса, что более высокая инфляция является потенциалом в будущем.

Тем не менее, пока вы держите облигацию до погашения, вы должны вернуть свою первоначальную основную сумму вместе со всеми купонными выплатами, если вы покупаете облигацию с высоким рейтингом, например AA. Кроме того, ФРС четко заявила, что сохранит ставку по федеральным фондам на уровне 0% в течение следующих нескольких лет.

Облигации— отличное вложение, которое поможет снизить волатильность вашего портфеля.Я надеюсь, что все хотя бы воспользуются более низкими процентными ставками и рефинансируют свою ипотеку.

Если задуматься, рефинансирование ипотеки или любого долга — один из самых простых способов получения нового пассивного дохода. Я рефинансировал свою ипотеку до 7/1 ARM под 2,25% за минимальную комиссию в Credible. В результате я увеличил свой денежный поток на 400 долларов в месяц, что похоже на увеличение пассивного дохода!

Риск: 8, Рентабельность: 3, Осуществимость: 10, Ликвидность: 7. Активность: 10. Налоги: 8. Общий балл: 46

Рейтинг # 2: Краудсорсинг недвижимости

В настоящее время мой любимый источник пассивного дохода — краудфандинг в сфере недвижимости.Краудфандинг в сфере недвижимости позволяет частным лицам покупать процентную долю проекта коммерческой недвижимости, которая когда-то была доступна только лицам со сверхвысоким уровнем дохода или институциональным инвесторам.

Владеть отдельной физической недвижимостью — это здорово, но это все равно, что вкладывать деньги в один актив в определенном месте с кредитным плечом. Если рынок пойдет вниз, ваши концентрированные инвестиции могут потерять много времени, если вы будете вынуждены продавать. Многие сделали это во время последнего финансового кризиса.

Краудсорсинг в сфере недвижимости позволяет хирургическим путем инвестировать в многосемейный или коммерческий проект недвижимости с потенциально 7–13% годовой доходностью на основе исторических данных.

Моя любимая платформа краудфандинга недвижимости для аккредитованных инвесторов — CrowdStreet. Они сосредоточены на инвестировании в индивидуальные проекты недвижимости в 18-часовых городах, где оценки ниже, а чистая доходность от аренды выше.

Если вы не являетесь аккредитованным инвестором и любите вкладывать средства в диверсифицированные фонды, вы можете инвестировать в частный eREIT через Fundrise. Fundrise является лидером в этом более диверсифицированном стиле недвижимости и существует с 2012 года.

В отличие от других пассивных инвестиций в списке, с краудфандингом в сфере недвижимости у вас, по крайней мере, есть физический актив в качестве залога.Обе платформы бесплатны для регистрации и изучения.

100% пассивный доход — это хорошо

Для тех из вас, кто не любит иметь дело с арендаторами и вопросами обслуживания, вложение в краудфандинг недвижимости — это замечательно.

В середине 2017 года я продал свою арендуемую недвижимость в Сан-Франциско за 30-кратную годовую валовую арендную плату. Я реинвестировал $ 500 000 вырученных средств в портфель краудфандинга в сфере недвижимости, чтобы воспользоваться преимуществами более низких оценок по стране с гораздо более высокой чистой доходностью от аренды.Замечательно, что мне не приходилось заниматься вопросами обслуживания и проблемами арендаторов.

Недвижимость прибрежного города стала слишком дорогой. Я ожидаю, что люди и капитал естественным образом потекут в менее дорогостоящие районы страны, особенно с десятками миллионов людей, живущих без крова. Будущее работы отдаленно. Воспользуйтесь преимуществами демографического сдвига на несколько десятилетий внутри страны.

Кроме того, показатели eREIT от Fundrise были относительно стабильными во время спадов на фондовом рынке или без изменений, как мы видели в 2015 и 2018 годах.Недвижимость — это защита, потому что она становится более доступной по мере снижения ставок по ипотеке. Инвесторам нужны реальные активы, обеспечивающие убежище и доход.

Возможность инвестировать в недвижимость, но на 100% пассивно — отличное сочетание. Вы можете инвестировать в публично торгуемые REIT, а также для размещения на рынке недвижимости, однако, как мы видели во время резкого спада на фондовом рынке в марте 2020 года, REIT работали еще хуже.

Риск: 7, Доходность: 7, Осуществимость: 10, Ликвидность: 6, Активность: 10, Налоги: 7. Общий балл: 47

Рейтинг # 1: Дивидендные инвестиции

Лучшее вложение с пассивным доходом — это акции с выплатой дивидендов. «Дивидендные аристократы» — это список «голубых фишек» из списка S&P 500, которые продемонстрировали постоянный рост дивидендных выплат на протяжении многих лет.

Допустим, компания зарабатывает 1 доллар на акцию и выплачивает 75 центов в виде дивидендов. Это 75% дивидендов. Допустим, в следующем году компания зарабатывает 2 доллара на акцию и выплачивает 1 доллар в виде дивидендов.Хотя коэффициент выплаты дивидендов снижается до 50%, поскольку компания хочет потратить больше капитальных затрат на расширение, по крайней мере, абсолютная сумма дивидендов увеличивается.

Дивидендные акции, как правило, представляют собой более зрелые компании, прошедшие стадию высокого роста. В результате они относительно менее летучие. Коммунальные предприятия, телекоммуникации и финансовый сектор, как правило, составляют большинство компаний, выплачивающих дивиденды.

Технологии, Интернет и биотехнологии, с другой стороны, обычно не приносят никаких дивидендов, потому что они реинвестируют большую часть своей нераспределенной прибыли обратно в свою компанию для дальнейшего роста.Но акции роста могут легко потерять огромную ценность для инвесторов за короткий период времени.

Обратите внимание на дивидендную доходность

Для достижения годового пассивного дохода в размере 10 000 долл. США с дивидендной доходностью ~ 1,8% потребуется 555 000 долл. США. Вместо этого вы могли бы инвестировать в акции AT&T всего 154 000 долларов, учитывая расчетную дивидендную доходность компании в 6,5%. Все зависит от вашей терпимости к риску. Я даю дивидендное инвестирование 5 по доходности, потому что процентные ставки по дивидендам относительно низкие. Кроме того, волатильность сейчас относительно высока.

Один из самых простых способов получить доступ к дивидендным акциям — это купить ETF, такие как DVY, VYM и NOBL, или индексные фонды. Вы также можете использовать советника по цифровому богатству, например Betterment, чтобы автоматически инвестировать ваши деньги за низкую плату. Главное — постоянно инвестировать.

В долгосрочной перспективе очень сложно превзойти любой индекс. Следовательно, ключевым моментом является уплата минимально возможных комиссий, при этом инвестируя в основном в индексные фонды. Дивидендные индексы — это здорово, потому что они пассивны и ликвидны.Однако, учитывая низкие ставки дивидендов и высокую волатильность после 10+-летнего бычьего рынка, показатель доходности ниже, чем в прошлом.

Риск: 6, Рентабельность: 5, Осуществимость: 10, Ликвидность: 9, Активность: 10, Налоги: 8. Общий балл: 48

Обзор лучших инвестиций в пассивный доход

На основе моей новой шестифакторной модели для ранжирования лучших инвестиций с пассивным доходом пять основных инвестиций с пассивным доходом составляют:

- Дивидендные акции

- Краудфандинг недвижимости

- Фиксированный доход (облигации)

- Создание собственных продуктов

- Владение арендуемой недвижимостью

Если вы можете выдержать случайную волатильность, инвестирование в дивидендные акции действительно один из лучших пассивных доходов инвестиции в долгосрочной перспективе.Если вы хотите меньшей волатильности с вероятной более высокой доходностью, вместо этого инвестируйте в краудфандинг в сфере недвижимости и фиксированный доход.

Было время, когда мне больше всего нравилось владеть недвижимостью, чтобы получать стабильный поток дохода от аренды. Однако, как только я стал отцом в 2017 году, у меня больше не было столько времени и энергии, чтобы управлять недвижимостью. Краудфандинг в сфере недвижимости через такие платформы, как Fundrise и CrowdStreet, — хорошие решения для моего инвестиционного капитала в недвижимость. 100% пассивный доход — это прекрасно.

Для тех, кто относится к творческим типам, создание собственного веб-сайта, подобного этому, и создание продуктов в Интернете кажется чрезвычайно полезным. Некоторые говорят, что заработать 1000 долларов самостоятельно — это все равно что заработать 5000 или 10 000 долларов на работе. Однако блоггинг получит 1 балл в рейтинге активности, поскольку эти сообщения не пишутся сами по себе. Вместо этого вы действительно хотите создавать продукты, такие как книги или курсы, для пассивной продажи.

Наконец, владение недвижимостью в аренде становится более привлекательной, учитывая, насколько снизились процентные ставки.Стоимость арендного дохода выросла настолько, что я собираюсь купить еще одну физическую арендную недвижимость в 2021 году.

Таблица лучших инвестиций с пассивным доходом

Еще раз, вот лучшие инвестиции с пассивным доходом. Все восемь инвестиций в пассивный доход являются подходящими способами получения дохода для финансирования вашего образа жизни. Правильные зависят от ваших личных предпочтений, понимания инвестиций, творческих способностей и интересов.

Увеличьте пассивный доход сегодня