Налоговый вычет за платные медицинские услуги

Налоговый вычет за платные медицинские услуги

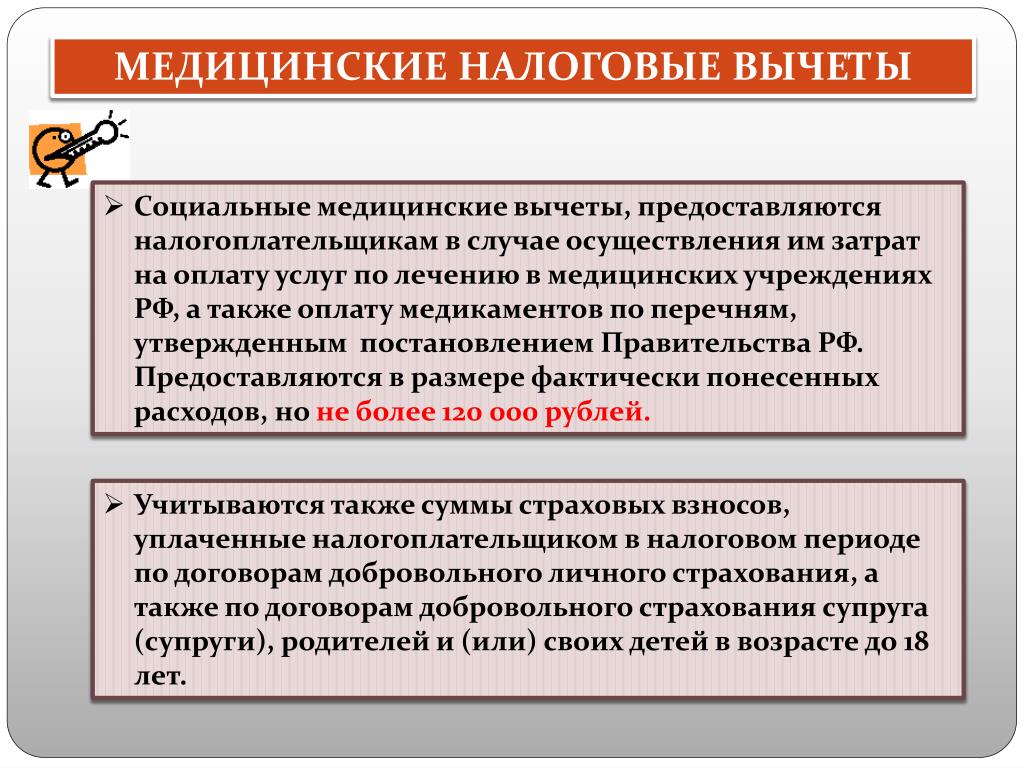

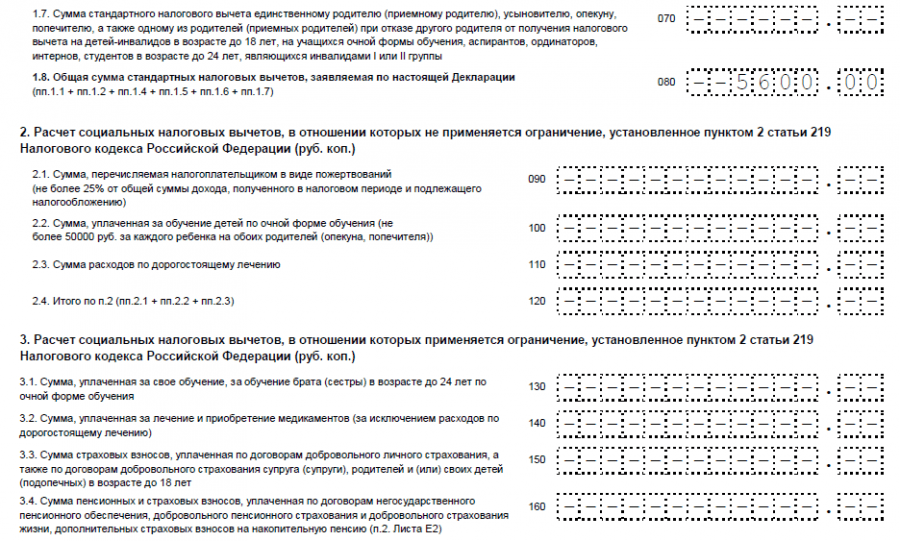

В соответствии со статьей 219 Налогового кодекса РФ налогоплательщик имеет право на получение социальных налоговых вычетов.

Статья 219 Налогового кодекса РФ

| получить документы для налоговой службы по возврату подоходного налога |

|

| Понедельник-Пятница | |

| 14:00 — 17:30 | |

| Екатеринбург, ул. Волгоградская, д.185 |

|

| Вход здания №4, необходимо взять талон в электронной очереди |

|

| Обязательные документы | |

| Паспорт | |

| ИНН | |

| Договор, чек (документы, подтверждающие оплату услуги) | |

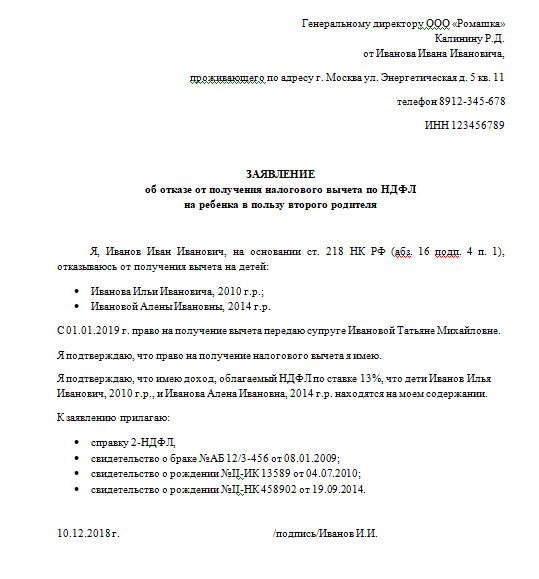

| Заявление на получение налогового вычета за медицинские услуги | |

| Скачать форму заявления | |

Заявление отправить на почту info@okb1. ru ru |

| Правила выдачи справок об оплате медицинских услуг для предоставления в налоговую инспекцию | |

| 1. | Договор на оказание медицинских услуг обязательно должен быть оформлен на налогоплательщика, который планирует получить налоговый вычет. |

| 2. | Для получения справки в налоговые органы оплачивать можно за супруга(гу), находящегося(щуюся) в зарегистрированном браке, своих родителей (но не родителей супруга), детей до 18 лет на момент оказания услуги. |

| 3. | В договоре должен быть указан налогоплательщик и пациент. Договор заключается 1 раз в год. Договор не исправляется и не переоформляется. |

| 4. | Кассовые чеки об оплате медицинских услуг являются единственным документом, подтверждающим факт оплаты в конце налогового периода. |

5. |

Справка не выдается (согласно п.1 налогового кодекса), если медицинские услуги оплачивает плательщик, являющийся сестрой, братом, свекровью, тестем, гражданским мужем или родителем ребенка старше 18 лет. |

Справка для ФНС об оплате медицинских услуг ИНВИТРО

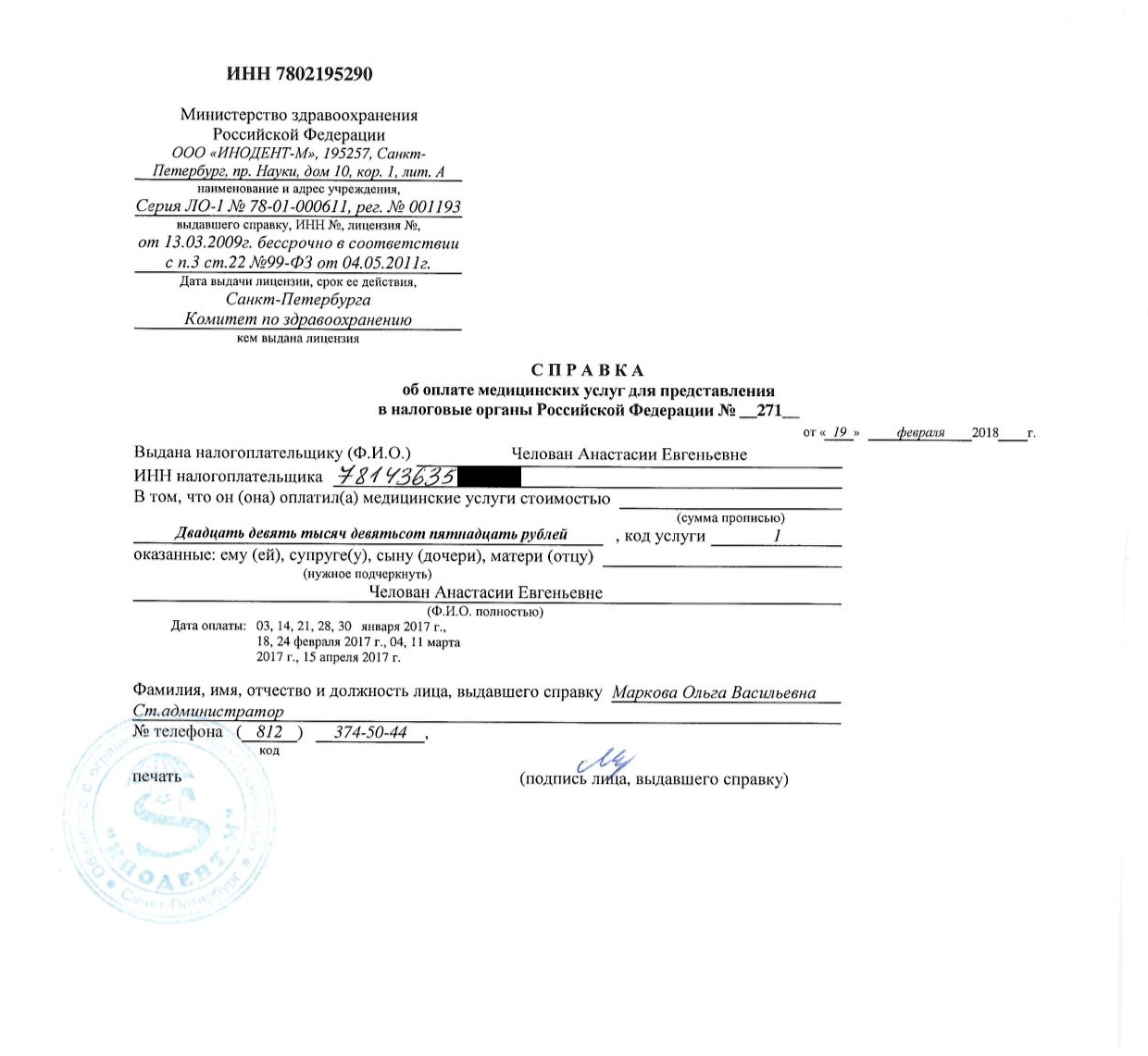

Информация о порядке предоставления справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации

В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ налогоплательщик имеет право на получение социального налогового вычета в размере суммы, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ), с учетом ограничения по сумме, установленного пунктом 2 статьи 219 Налогового кодекса РФ.

Право на применение социального налогового вычета, предусмотренного подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ, имеют все плательщики НДФЛ- получатели доходов, облагаемых по ставке 13%.

Справка об оплате медицинских услуг для представления в налоговые органы РФ выдаётся по требованию налогоплательщика, производившего оплату медицинских услуг, и оформляется бесплатно. Справка оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001.

Для получения справки необходимо предоставить документы, подтверждающие произведенные расходы (кассовые чеки, банковские выписки, квитанции, бланки строгой отчетности), и сообщить ФИО налогоплательщика, ИНН налогоплательщика (при его наличии). Срок подготовки справки – до 25 рабочих дней.

Если медицинские услуги оплачены налогоплательщиком для супруга (супруги), родителей или детей, необходимо дополнительно предоставить сведения о ФИО лица, которому были оказаны медицинские услуги, и степени родства с налогоплательщиком. В справке сведения указываются со слов налогоплательщика. В налоговый орган подается копия документа, подтверждающего степень родства (например, свидетельство о рождении, свидетельство о браке), налоговый орган вправе запросить оригинал документа.

В справке сведения указываются со слов налогоплательщика. В налоговый орган подается копия документа, подтверждающего степень родства (например, свидетельство о рождении, свидетельство о браке), налоговый орган вправе запросить оригинал документа.

Порядок оформления справки уточняйте у администраторов Медицинских офисов и по телефонам справочно-информационной службы 8 (495) 363-0-363 (для звонков из Москвы), 8 (800) 200-363-0 (для звонков из регионов, звонок по России бесплатный).

Внимание! Уважаемые пациенты! Справка установленного образца выдается только при наличии документов, подтверждающих произведённые расходы. Обращаем Ваше внимание, утерянные, выцветшие кассовые чеки не восстанавливаются.

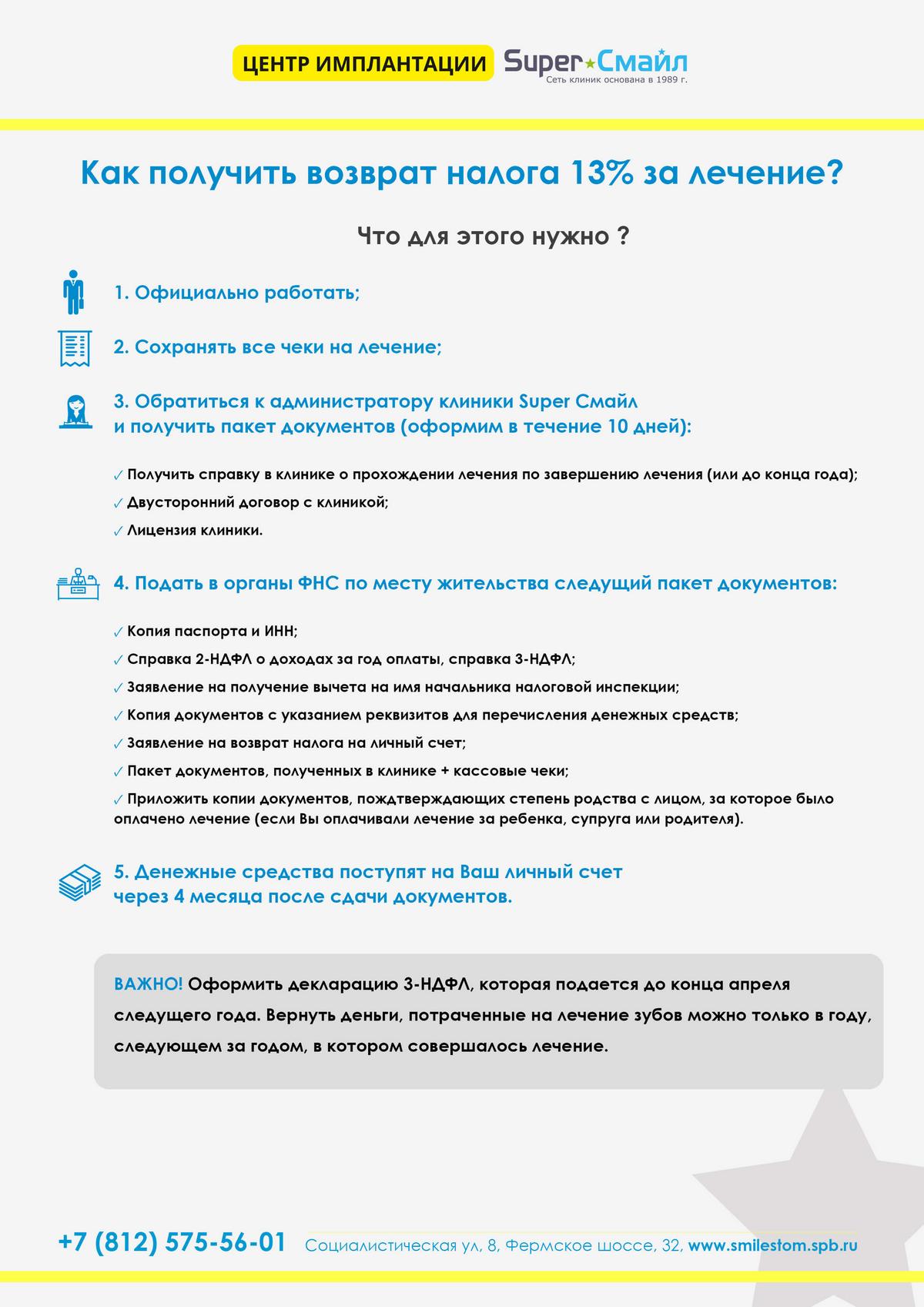

Как получить налоговый вычет на лечение

Работающие граждане, а также те, кто выплачивал государству налог на доходы физических лиц (НДФЛ) в размере 13%, имеют право на получение налогового вычета. Согласно п. 3 ст. 219 Налогового Кодекса (ч. 2) РФ, социальные налоговые вычеты, связанные с необходимостью получения медицинской помощи, можно оформить на:

- оплату медицинских услуг

- покупку лекарств

- медицинскую страховку

Налоговые вычеты не могут применить физические лица, освобожденные от уплаты НДФЛ в связи с тем, что у них отсутствует облагаемый доход: безработные и индивидуальные предприниматели.

Оплата медицинских услуг

Плательщики НДФЛ имеют право получить вычет за оплату медицинских услуг в нашей клинике. Вернуть деньги можно не только за свое лечение, но и за оказание медицинских услуг близким родственникам:

- детям до 18 лет (иждивенцам)

- родителям

- супругам

При необходимости получить налоговый вычет за родных, пожалуйста, предупредите нашего сотрудника заранее. Согласно требованиям ФНС, договор на оказание услуг должен быть заключен на имя родственника, а платежные документы – на ваше имя.

Согласно перечню медицинских услуг, налоговый вычет можно получить на большинство услуг, оказываемых в нашей клинике.

Покупка лекарственных препаратов

Возместить денежные средства за покупку медицинских препаратов можно только в том случае, если они назначены лечащим врачом. Именно поэтому следует сохранять все рецепты.

Оплата медицинской страховки

Закон предусматривает получение налогового вычета на сумму, уплаченную по договорам добровольного медицинского страхования. При этом страховка также может быть оформлена как на самого гражданина, так и на его близких родственников.

При этом страховка также может быть оформлена как на самого гражданина, так и на его близких родственников.

Важно! У страховой организации, с которой заключен договор медицинского страхования, должна быть действующая лицензия на данную деятельность.

Предоставят ли соцвычет по расходам на медицинские услуги иностранной клиники

Минфин разъяснил, можно ли получить социальный налоговый вычет по расходам на стоматологические услуги, оказанные в Израиле.

В письме от 04.08.2020 № 03-04-05/68253 ведомство отмечает, что статья 219 НК РФ дает право на налоговый вычет сумм оплаты стоимости медицинских услуг налогоплательщику, если эти услуги оказываются в медицинских организациях, у ИП, имеющих соответствующие лицензии, выданные в соответствии с законодательством РФ.

В связи с этим право на получение социального вычета по НДФЛ имеют налогоплательщики в части расходов на услуги по лечению только в медицинских организациях России.

Это значит, что право на вычет не распространяется на ситуации, когда медицинские услуги были оказаны иностранной медицинской организацией, находящейся за пределами территории РФ.

БУХПРОСВЕТ

Социальный вычет по расходам на медицинские услуги предоставляется в сумме, уплаченной за медицинские услуги, оказанные плательщику, его супругу/супруге, родителям, детям и подопечным в возрасте до 18 лет. Также вычет может быть предоставлен в размере стоимости лекарственных препаратов для медицинского применения. Данные лекарственные средства должны быть назначены лечащим врачом и приобретены налогоплательщиком за счет собственных денежных средств.

Общая сумма социального налогового вычета принимается в размере фактически произведенных расходов (пп. 3 п. 1 ст. 219 НК РФ). Вычет может быть получен как через работодателя, так и путем обращения в ИФНС. В первом случае для получения социального вычета физлицо обязано предоставить своему работодателю документальное подтверждение права на получение вычета. Подтверждение выдается ИФНС в течение 30 дней со дня подачи соответствующего заявления.

При получении вычета через ИФНС подается декларация 3-НДФЛ. К декларации следует приложить документы, подтверждающие право на вычет, а также заявление на возврат НДФЛ. Декларацию в целях получения вычета разрешается подать в любой момент после завершения календарного год, в котором возникло право на вычет.

К декларации следует приложить документы, подтверждающие право на вычет, а также заявление на возврат НДФЛ. Декларацию в целях получения вычета разрешается подать в любой момент после завершения календарного год, в котором возникло право на вычет.

Справка для налогового вычета

Как получить Социальный налоговый вычет за оплаченные медицинские услуги

Право на применение социального налогового вычета имеют все плательщики НДФЛ-получатели доходов, облагаемых по ставке 13% ( пункт 3 статьи 210 НК РФ).

Согласно пп.3 п.1 ст.219 НК РФ, Социальный налоговый вычет предоставляется Налогоплательщику за медицинские услуги, оплаченные и полученные самим налогоплательщиком , его законному супругу (законной супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Для получения указанного вычета необходимо подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ вместе с заявлением на социальный вычет. К декларации необходимо приложить подтверждающие документы:

- справки о доходах по форме 2-НДФЛ,

- копии договора на лечение,

- копии квитанций об оплате,

- оригинал справки об оплате медицинских услуг для представления в налоговые органы (оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001),

- если социальный налоговый вычет заявляется в отношении расходов на лечение детей, супруга (супруги), своих родителей, то также представляется копия документа, подтверждающего родственные отношения: свидетельства о браке, свидетельства о рождении налогоплательщика, свидетельство о рождении ребенка,

- копию лицензии медучреждения (при необходимости ее можно взять на сайте медицинской организации).

Наша лицензия размещена здесь >>

ДЛЯ ОФОРМЛЕНИЯ СПРАВКИ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ В ГАУЗ СО«ОДКБ» НАЛОГОПЛАТЕЛЬЩИКУ НЕОБХОДИМО ПРЕДЪЯВИТЬ:

1. Оригинал паспорта налогоплательщика

Оригинал паспорта налогоплательщика

2.Оригиналы договоров на оказание медицинских услуг

Договор на оказание медицинских услуг обязательно должен быть оформлен на налогоплательщика, который планирует получить налоговый вычет, и оплатившего услуги:

-за себя,

-за супруга(гу), находящегося(щуюся) в зарегистрированном браке,

-за своих родителей (но не родителей супруга),

-за своих детей в возрасте до 18 лет.

ДОГОВОР НЕ ИСПРАВЛЯЕТСЯ И НЕ ПЕРЕОФОРМЛЯЕТСЯ.

СПРАВКА НЕ ВЫДАЕТСЯ, если медицинские услуги оплачивает плательщик, являющийся сестрой, братом, свекровью, тестем, гражданским мужем или родителем ребенка старше 18 лет и т.д.

3.Оригиналы кассовых чеков

Кассовые чеки об оплате медицинских услуг являются единственным документом,подтверждающим факт оплаты в конце налогового периода. Пожалуйста, сохраняйте чеки!

ЧЕКИ НЕ ВОССТАНАВЛИВАЮТСЯ. При оплате банковской картой через терминал карта должна принадлежать налогоплательщику, который указан в договоре на оказание медицинских услуг, и предъявляется им лично.

Получить справку об оплате медицинских услуг для представления в налоговые органы может НАЛОГОПЛАТЕЛЬЩИК,

обратившись в ГАУЗ СО «ОДКБ»:

понедельник – пятница, 08:00 – 17:00

суббота 08:00 — 15:00

г. Екатеринбург, ул. Серафимы Дерябиной, 32, здание Поликлиники, 1 этаж

регистратура платных услуг

В случае удаленного проживания налогоплательщика сканированная копия Справки об оплате медицинских услуг для представления в налоговые органы может быть направлена на электронную почту.

Для этого необходимо отсканировать и направить на электронную почту [email protected] полный пакет документов, перечисленных выше и Заявление ( скачать тут >> )

Налоговый вычет на медицинские услуги

Налоговый вычет на медицинские услуги

В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали подоходный налог в размере 13%, одновременно оплачивая медицинские услуги, лекарственные препараты или страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Порядок предоставления социального налогового вычета по расходам на лечение и приобретение медикаментов определен п.3 ст. 219 НК РФ.

Важное замечание: Перечни медицинских услуг и медикаментов, при оплате которых предоставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Чтобы подать заявление на получение налогового вычета, вам потребуются следующие документы:

- Налоговая декларация по форме 3-НДФЛ за год, в котором было оплачено лечение;

- Справка о доходах с работы по форме 2-НДФЛ за соответствующий год;

- Копия договора с медицинским учреждением на оказание медицинских услуг или договор-оферта и заявление на присоединение;

- Копия лицензии медицинского учреждения на осуществление медицинской деятельности;

- Копии чеков об оплате медицинских услуг.

Заказать справку для получения налоговых льгот на лечение

Если вы получали медицинские услуги в медицинском центре «Губернский лекарь», вы можете отправить запрос на подготовку справки на эл.почту [email protected], указав:

- ФИО, дату рождения

- Контактный номер телефона

- срок оказания услуг

Укажите ваших родственников (детей или родителей), если хотите получить льготы за оплату лечения

11 янв. 2021 г.

Просмотры: 1953

налоговый вычет

Уважаемые пациенты! Обратите внимание, что в соответствии со статьей 219 (п.1, пп.3, абз.1) Налогового кодекса Российской Федерации, Вы (если Вы являетесь плательщиком НДФЛ) имеете право на получение социального налогового вычета в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги. Вычет предоставляется не только по расходам на медицинские услуги непосредственного налогоплательщика, но и его супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет.

ВНИМАНИЕ! Налоговый вычет получает плательщик по договору. Справка для предоставления в налоговый орган предоставляется (оформляется) плательщику по договору.

Для получения социального налогового вычета по расходам на лечение в медицинском учреждении пациенту или родственнику, являющемуся плательщиком по договору, необходимо собрать следующий перечень документов и предоставить их в налоговый орган по месту регистрации , (согласно п.8 ст.78 НК РФ подать налоговую декларацию на получение налогового вычета налогоплательщик имеет право в течение трёх лет, начиная с года, следующего за налоговым периодом, в котором было оплачено лечение).

ПЕРЕЧЕНЬ НЕОБХОДИМЫХ ДОКУМЕНТОВ:

- Заполненная Налоговая декларация на доходы физических лиц (форма 3-НДФЛ) – бланк декларации можно запросить в отделении местного налогового органа;

- Справка о доходах физического лица (форма 2-НДФЛ) – выдаётся по месту работы, отражает информацию о суммах полученных доходов, предоставленных налоговых вычетах и удержанного с них налога на доходы физических лиц;

- Подлинник платёжного документа (либо заверенная его копия), подтверждающего оплату медицинских услуг;

- Договор с медицинским учреждением (оригинальный экземпляр либо заверенная копия), где указан налогоплательщик, как лицо, оплачивающее услуги;

- Справка об оплате медицинских услуг для представления в налоговые органы РФ из медицинского учреждения, где были получены услуги;

- Копия свидетельства о браке, если налогоплательщиком оплачены медицинские услуги и лечение за своего супруга;

- Копия свидетельства о рождении ребенка (детей), если налогоплательщиком оплачены медицинские услуги и лечение за своего ребенка (детей) в возрасте до 18 лет;

- Копия свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги и лечение за своего родителя (родителей) или иной документ, подтверждающий родство.

Справка об оплате медицинских услуг для представления в налоговые органы РФ из медицинского учреждения, где были получены услуги

Готовый документ для предоставления в налоговый орган заявитель может забрать лично либо по заявлению иного лица, при наличии нотариально удостоверенной доверенности на представление интересов. Детальные вопросы о возможности получения налогового вычета на лечение стоит уточнить в налоговом органе по месту регистрации.

Тема № 502 Медицинские и стоматологические расходы

Если вы перечисляете свои вычеты за налоговый год в Приложении A (Форма 1040) «Детализированные вычеты», вы можете вычесть расходы, которые вы заплатили в этом году за медицинское и стоматологическое обслуживание для себя, ваш супруг и ваши иждивенцы. Вы можете вычесть только ту сумму ваших общих медицинских расходов, которая превышает 7,5% вашего скорректированного валового дохода. Вы определяете сумму, которую вам разрешено вычесть, в Приложении A (Форма 1040).

Расходы на медицинское обслуживание включают платежи за диагностику, лечение, смягчение, лечение или профилактику заболеваний или платежи за лечение, влияющее на любую структуру или функцию тела.

Вычитаемые медицинские расходы могут включать, помимо прочего, следующее:

- Оплата гонораров врачам, дантистам, хирургам, мануальным терапевтам, психиатрам, психологам и нетрадиционным практикующим врачам.

- Платежи за стационарное лечение в больнице или в доме престарелых, если доступность медицинской помощи является основной причиной пребывания в доме престарелых, включая стоимость питания и проживания, взимаемую больницей или домом престарелых.Если доступность медицинской помощи не является основной причиной проживания в доме престарелых, вычет ограничивается той частью стоимости, которая связана с медицинским обслуживанием.

- Плата за лечение иглоукалыванием или стационарное лечение в центре лечения алкогольной или наркотической зависимости; или для участия в программе по отказу от курения и для лекарств для снятия никотиновой абстиненции, требующих рецепта.

- Платежи для участия в программе похудания в связи с определенным заболеванием или заболеваниями, диагностированными врачом, включая ожирение, но не обычные платежи за диетические продукты или оплату членских взносов в оздоровительный клуб.

- Платежи за инсулин и лекарства, для использования которых физическим лицом требуется рецепт.

- Платежи за прием и транспортировку на медицинскую конференцию, связанную с хроническим заболеванием вас, вашего супруга (-и) или вашего иждивенца (если расходы в основном связаны с необходимым медицинским обслуживанием и необходимы). Однако вы не можете вычитать расходы на питание и проживание во время посещения медицинской конференции.

- Платежи за вставные зубы, очки для чтения или по рецепту, контактные линзы, слуховые аппараты, костыли, инвалидные коляски, а также за собаку-поводыря или другое служебное животное для оказания помощи инвалиду по зрению или слуху, или человеку с другими физическими недостатками.

- Платежи за транспорт, в первую очередь и необходимые для медицинского обслуживания, которые квалифицируются как медицинские расходы, такие как оплата фактического тарифа на такси, автобус, поезд, машину скорой помощи или за транспортировку на личном автомобиле; сумма ваших фактических личных расходов, например, на газ и нефть; или сумма стандартного пробега на медицинские расходы плюс стоимость дорожных сборов и парковки.

- Платежи по страховым взносам, уплаченным вами за полисы, покрывающие медицинское обслуживание, или за полис страхования квалифицированного долгосрочного ухода, покрывающий квалифицированные услуги по долгосрочному уходу.Однако, если вы являетесь сотрудником, не включайте в медицинские расходы часть ваших страховых взносов, которая считается уплаченной вашим работодателем. Спонсируемые работодателем страховые взносы, уплачиваемые в соответствии с планом преобразования премий, планом кафетерия или любыми другими медицинскими и стоматологическими расходами, оплачиваемыми планом, не подлежат вычету, если страховые взносы не включены в поле 1 вашей формы W-2, отчета о заработной плате и налоге. Например, если вы являетесь федеральным служащим, участвующим в плане преобразования страховых взносов программы льгот по здоровью федеральных служащих (FEHB), вы можете не включать страховые взносы, уплаченные по полису, в качестве медицинских расходов.

Если вы работаете не по найму и имеете чистую прибыль за год, вы можете иметь право на вычет по страхованию здоровья самозанятых. Это корректировка дохода, а не постатейный вычет страховых взносов, уплаченных вами по полису медицинского страхования, покрывающему медицинское обслуживание, включая полис квалифицированного страхования долгосрочного ухода для вас, вашего супруга (а) и иждивенцев. Полис также может распространяться на вашего ребенка, которому на конец 2020 года не исполнилось 27 лет, даже если ребенок не был вашим иждивенцем.См. Главу 6 публикации 535, Деловые расходы, для получения информации о праве на участие. Если вы не претендуете на 100% ваших оплаченных страховых взносов, вы можете включить оставшуюся сумму в другие медицинские расходы в качестве детализированного вычета в Приложении A (Форма 1040).

Это корректировка дохода, а не постатейный вычет страховых взносов, уплаченных вами по полису медицинского страхования, покрывающему медицинское обслуживание, включая полис квалифицированного страхования долгосрочного ухода для вас, вашего супруга (а) и иждивенцев. Полис также может распространяться на вашего ребенка, которому на конец 2020 года не исполнилось 27 лет, даже если ребенок не был вашим иждивенцем.См. Главу 6 публикации 535, Деловые расходы, для получения информации о праве на участие. Если вы не претендуете на 100% ваших оплаченных страховых взносов, вы можете включить оставшуюся сумму в другие медицинские расходы в качестве детализированного вычета в Приложении A (Форма 1040).

Вы не можете вычесть расходы на похороны или погребение, лекарства, отпускаемые без рецепта, зубную пасту, туалетные принадлежности, косметику, поездку или программу для общего улучшения вашего здоровья, а также большинство косметических операций. Вы не можете вычесть суммы, уплаченные за никотиновую жевательную резинку и никотиновые пластыри, для которых не требуется рецепт.

Вы можете включить только те медицинские расходы, которые вы оплатили в течение года. Вы должны уменьшить свои общие вычитаемые медицинские расходы за год на любое возмещение вычитаемых медицинских расходов, а также на расходы, использованные при расчете других кредитов или вычетов. Это верно независимо от того, получаете ли вы возмещение напрямую или оно выплачивается от вашего имени врачу, больнице или другому поставщику медицинских услуг.

Чтобы определить, подлежат ли расходы вычету, см. Могу ли я вычесть свои медицинские и стоматологические расходы? Для получения дополнительной информации о медицинских расходах, в том числе о том, кто считается вашим иждивенцем для целей этого вычета, как рассчитать вычет и как сообщить о вычете при возвращении, см. Публикацию 502, Медицинские и стоматологические расходы.

Медицинские вычеты и вычеты на медицинские и стоматологические расходы, медицинское страхование

Маски для лица, дезинфицирующее средство для рук и дезинфицирующие салфетки считаются вычитаемыми медицинскими расходами, если они используются с основной целью предотвращения распространения коронавируса или COVID-19 в соответствии с этим заявлением IRS от 26 марта 2021 года.

Медицинское

Расходы

IRS позволяет вам вычесть определенную сумму медицинских расходов, если вы перечисляете вычеты.Квалифицированные медицинские вычеты — это расходы, которые вы заплатили в течение налогового года за себя, своего супруга или своих иждивенцев. Когда вы готовите налоговую декларацию за 2020 год на eFile.com — срок ее сдачи — 15 апреля 17 мая 2021 года, хотя вы все еще можете подать электронную подачу до 15 октября 2021 года — все, что вам нужно сделать, это указать свои медицинские и стоматологические расходы. Затем мы рассчитаем для вас, какую часть ваших медицинских и стоматологических расходов вы имеете право вычесть, чтобы вам не приходилось рассчитывать все самостоятельно.

Медицинские налоговые вычеты

Для своей декларации за 2020 год вы можете вычесть сумму общих невозмещенных допустимых расходов на медицинское обслуживание за налоговый год 2020 года, превышающую 7.5% от вашего скорректированного валового дохода или AGI. Например, предположим, что ваш AGI составляет 40 000 долларов, а ваши медицинские расходы — 5 000 долларов. В результате вы можете требовать 2000 долларов в своей налоговой декларации: 40000 долларов AGI * 7,5% = 3000 долларов. В результате 2000 долларов превышают лимит ваших медицинских расходов в размере 3000 долларов США. Вы можете вычесть медицинские расходы, такие как лекарства, стоматологическое лечение, визиты к окулисту, больничные сборы и услуги. Ниже приведены подробные сведения о медицинских расходах и информация о медицинских сберегательных счетах.

Например, предположим, что ваш AGI составляет 40 000 долларов, а ваши медицинские расходы — 5 000 долларов. В результате вы можете требовать 2000 долларов в своей налоговой декларации: 40000 долларов AGI * 7,5% = 3000 долларов. В результате 2000 долларов превышают лимит ваших медицинских расходов в размере 3000 долларов США. Вы можете вычесть медицинские расходы, такие как лекарства, стоматологическое лечение, визиты к окулисту, больничные сборы и услуги. Ниже приведены подробные сведения о медицинских расходах и информация о медицинских сберегательных счетах.

Лимиты удержаний на медицинские расходы

На 2020 год лимит вычитаемых или невозмещаемых медицинских и стоматологических расходов составляет выше 7.5% от вашего скорректированного валового дохода или AGI.

Например:

40 000 долл. США

5000 долларов США

3000 долларов США

2 000 долл. США

В приведенном выше случае, когда ваш AGI составляет 40 000 долларов, а ваши общие медицинские и стоматологические расходы составляют 5000 долларов, вы можете вычесть 2000 долларов из своих медицинских / стоматологических расходов, поскольку 2000 долларов составляют сумму, превышающую 7,5% от вашего AGI (3000 долларов).

Для медицинских расходов, которые подлежали бы вычету в предыдущем налоговом году, вы можете внести поправки в налоговую декларацию.

Перечень квалифицированных медицинских и стоматологических расходов

Медицинские расходы — это расходы, связанные с диагностикой, лечением, смягчением, лечением или профилактикой любого заболевания, признанного медицинским сообществом (включая хиропрактику и христианскую науку), а также расходы на лечение, затрагивающее любую область или функцию тело. Медицинские расходы включают в себя расходы на оборудование, расходные материалы и диагностические приборы, необходимые для перечисленных выше целей.Они также включают стоматологические расходы.

Ниже приведен алфавитный список квалифицированных медицинских удержаний, которые могут применяться к вам. Обратите внимание, что этот список не является исчерпывающим и исчерпывающим:

- Аборт, иглоукалывание, лечение наркозависимости, скорая помощь, ежегодный медицинский осмотр, искусственные зубы, автокоррекция

- Бинт, набор для определения уровня сахара в крови, сканирование тела, молокоотсосы, операции по реконструкции груди, противозачаточные таблетки, книги и журналы со шрифтом Брайля

- Капитальные расходы, автомобиль (специальное оборудование), мануальный терапевт, практикующий специалист Христианской науки, расходы на клинику, контактные линзы, косметическую операцию по исправлению обезображивания, костыли

- Стоматологическое лечение, стоматолог, диагностические приборы, диагностические тесты, расходы по уходу за инвалидами, посещение врача, лечение от наркозависимости, лекарства (по назначению врача)

- Офтальмолог, очки, глазная хирургия (в том числе лазерная)

- Повышение рождаемости, гонорары учредителя

- Собака-поводырь или другое животное-помощник

- Медицинский институт, организация по поддержанию здоровья, слуховые аппараты, уход на дому, ремонт дома, больничные сборы и услуги

- Инсулин, лечение инсулином, страховые взносы (уход за) умственно или умственно отсталыми

- Плата за лабораторию, принадлежности для кормления грудью, удаление свинцовой краски, неспособность к обучению, судебные издержки, пожизненный уход, проживание во время получения медицинской помощи (до 50 долларов США на человека в сутки)

- Удержание страховых взносов по страхованию длительного ухода и удержание расходов по долгосрочному уходу

- Питание, медицинские конференции, медицинские осмотры, план медицинской информации, медицинские услуги, дополнительные расходы Medicare Part B, страховые взносы Medicare Part D, рецептурные лекарства (по назначению врача)

- Сестринская помощь, сестринские услуги

- Трудотерапия, операции, оптометрист, доноры органов, остеопат, кислород

- Физикальное обследование, физиотерапия, ортопед, тесты на беременность и набор для тестов на беременность, лекарства, отпускаемые по рецепту, протезы, психиатрическая помощь, психоанализ, психолог

- Реконструктивная хирургия

- Специальное образование, стерилизация, программы отказа от курения и лекарства по рецепту, хирургия

- Телефон, телевидение, терапия, трансплантаты, транспорт **, поездки, обучение (при особых обстоятельствах)

- Вазэктомия, операция по коррекции зрения

- Программа похудания *, инвалидная коляска, гидромассажные ванны (по назначению врача), парики

- Рентгенологические процедуры.

* Вы можете вычесть расходы, понесенные по программе похудания, если эта потеря веса была проведена после того, как врач поставил диагноз определенного заболевания.

** Вы можете вычесть транспортные расходы, понесенные в основном по медицинским причинам, такие как проезд на автобусе до больницы и обратно или расход бензина по дороге в медицинское учреждение. Вы также можете включить стоимость питания, если оно было приобретено в больнице или аналогичном учреждении, где вы находились для получения медицинской помощи.

Для получения дополнительной информации о медицинских и стоматологических расходах, которые вы можете вычесть, см. Публикацию IRS 502, Медицинские и стоматологические расходы.

План медицинского страхования и сберегательный счет с высокой франшизой

С 17 июля 2019 года IRS добавило следующие виды лечения хронических заболеваний в список профилактических льгот, которые могут быть оплачены планом HDHP — планом медицинского страхования с высокой франшизой. Это также относится к доходам за 2020 год. Кроме того, это справедливо, если ваши расходы на медицинское обслуживание не превысили вычитаемую по плану сумму без противоречия с правилами, разрешающими отчисления до налогообложения на сберегательные счета здравоохранения (HSA).Вы можете подписаться на этот тип плана медицинского обслуживания у своего работодателя или приобрести этот план медицинского обслуживания на торговой площадке. Если вы как сотрудник или самозанятый налогоплательщик охвачены планом HDHP, вы можете внести свой вклад в HSA в долларах до налогообложения. Чтобы делать взносы в HSA в долларах до налогообложения, HDHP не может предоставлять льготы в течение какого-либо года до тех пор, пока не будет удовлетворена минимальная франшиза для этого года. Однако от HDHP не требуется франшиза на профилактическое лечение.

Это также относится к доходам за 2020 год. Кроме того, это справедливо, если ваши расходы на медицинское обслуживание не превысили вычитаемую по плану сумму без противоречия с правилами, разрешающими отчисления до налогообложения на сберегательные счета здравоохранения (HSA).Вы можете подписаться на этот тип плана медицинского обслуживания у своего работодателя или приобрести этот план медицинского обслуживания на торговой площадке. Если вы как сотрудник или самозанятый налогоплательщик охвачены планом HDHP, вы можете внести свой вклад в HSA в долларах до налогообложения. Чтобы делать взносы в HSA в долларах до налогообложения, HDHP не может предоставлять льготы в течение какого-либо года до тех пор, пока не будет удовлетворена минимальная франшиза для этого года. Однако от HDHP не требуется франшиза на профилактическое лечение.

Застойная сердечная недостаточность, диабет, ишемическая болезнь сердца

Ингибиторы ангиотензинпревращающего фермента (АПФ)

Диабет

Глюкометр, определение гемоглобина A1c, инсулин и другие сахароснижающие агенты, скрининг ретинопатии

Астма

Ингаляционные кортикостероиды, измеритель пикфлоуметра

Гипертония

Тонометр

Заболевание печени и / или нарушение свертываемости крови

Тестирование международного нормализованного отношения (INR)

Депрессия

Селективные ингибиторы обратного захвата серотонина (СИОЗС)

Профилактика, проверка медицинской информации

Генетические тесты, проведенные 23andMe

Налогоплательщики могут требовать до 117 долларов. 74 из 199 долларов стоимости аптечки для здоровья и происхождения в качестве медицинской помощи в налоговых целях.

74 из 199 долларов стоимости аптечки для здоровья и происхождения в качестве медицинской помощи в налоговых целях.

Страховые взносы

Как правило, страховые взносы за медицинское обслуживание могут быть включены в ваши расчеты медицинских расходов. Однако существуют определенные взносы на медицинское страхование, которые вы не можете включить при подсчете медицинских расходов для целей налогообложения:

- Полисы страхования жизни

- Страховые полисы с выплатой компенсации за потерю заработка

- Страховые полисы на случай потери жизни, потери конечности, зрения, функции и т. Д.

- Страховые полисы, которые выплачивают вам гарантированную сумму каждую неделю в течение указанного количества недель, если вы госпитализированы из-за болезни или травмы

- Часть вашего автомобильного страхового полиса, которая обеспечивает медицинское страхование всех лиц, получивших травмы в вашем автомобиле или на нем.

- Медицинское страхование или страхование на случай длительного ухода, если бы страховые взносы были уплачены из не облагаемых налогом отчислений из пенсионного плана, сделанного непосредственно страховщику без вашего вмешательства, и эти выплаты в противном случае были бы включены в ваш доход.

Если вы работаете не по найму, вы можете вычесть 100% суммы, которую вы платите за медицинское страхование для себя, вашего супруга (-и) и иждивенцев, в качестве корректировки дохода (вычет без разбивки по статьям).

Посмотрите, влияет ли Закон о доступном медицинском обслуживании (Obamacare) на вашу налоговую декларацию и взносы по страхованию здоровья.

Расходы, не относящиеся к медицинским вычетам

Есть определенные медицинские расходы, которые не подлежат вычету. Эти расходы включают:

- Косметическая хирургия

- Уроки танцев, подгузник

- Электролиз или эпиляция

- Гибкий расчетный счет в долларах, расходы на похороны, медицинское обслуживание в будущем

- Пересадка волос, взносы в клуб здоровья, взносы на счет сбережений здоровья, помощь по дому (кроме помощи медсестрам)

- Незаконные операции и лечение, страховые взносы

- Одежда для беременных, медицинский сберегательный счет, лекарства и лекарства из других стран

- Пищевые добавки

- Лекарства и медикаменты, отпускаемые без рецепта врача (если они не прописаны врачом)

- Предметы личного пользования

- Уроки плавания

- Отбеливание зубов

- Ветеринарные сборы.

Вы должны вычесть все возмещения, которые вы получили за медицинские или стоматологические расходы из любого источника в течение года, из вашего расчета общих медицинских расходов.

Если стоимость медицинского оборудования или имущества была вычтена из ваших налогов в предыдущем году, и вы продаете это оборудование в следующем году с целью получения прибыли, вам, возможно, придется указать в налоговой декларации о приросте капитала. Налогооблагаемая прибыль — это сумма продажной цены, превышающая скорректированную базу оборудования или имущества.

Для получения подробной информации о вычетах медицинских и стоматологических расходов см. Публикацию IRS 502 «Медицинские и стоматологические расходы (включая налоговую скидку на медицинское страхование)».

Вы приобрели медицинскую страховку на торговой площадке? Вы можете иметь право на получение премиального налогового кредита, который вы можете использовать, чтобы сделать медицинское страхование доступным. Посмотрите, на какие еще налоговые вычеты вы можете претендовать в своей налоговой декларации.

Посмотрите, на какие еще налоговые вычеты вы можете претендовать в своей налоговой декларации.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Вот как максимально использовать налоговые льготы на медицинские расходы

Если вы сможете преодолеть несколько препятствий, высокие расходы на здравоохранение могут помочь снизить ваш налоговый счет за 2019 год.

Вычет медицинских расходов — одна из немногих налоговых льгот, доступных в настоящее время для физических лиц, в связи с изменениями налогового законодательства, действовавшими с 2018 по 2025 год, которые удвоили стандартный вычет и устранили большинство других списаний.Пока вы перечисляете, в расчет может входить ряд расходов на здравоохранение.

Кроме того, Конгресс недавно продлил — на 2019 и 2020 налоговые годы — нижний порог для его получения. То есть медицинские расходы, превышающие 7,5% от вашего скорректированного валового дохода, могут засчитываться для вычета вместо запланированного минимального уровня в 10%.

Блэкуотер изображения | E + | Getty Images

«С более высоким стандартным вычетом не так много людей перечисляют», — сказала CPA Салли Маллинс Томпсон, директор ее одноименной фирмы в Нью-Йорке.«Но если что-то берет их над этой суммой, это не редкость, чтобы быть медицинскими расходами».

Для супружеских пар, подающих совместно, стандартный вычет на 2019 год составляет 24 400 долларов. Для одиноких это 12 200 долларов, а для главы семьи 18 350 долларов. Налогоплательщики в возрасте 65 лет и старше получают дополнительную сумму: 1650 долларов США, если вы подаете заявление на одного человека или главу семьи, и 1300 долларов США на человека, если вы подаете заявление о совместном браке.

Чтобы разбивка по статьям имела финансовый смысл, общая сумма ваших вычетов должна превышать стандартный вычет.Другие вещи, которые могут подтолкнуть вас к этой сумме, включают благотворительные взносы и проценты по ипотеке, а также до 10 000 долларов США на государственные и местные налоги (также известные как SALT).

Чтобы проиллюстрировать, как работает порог в 7,5%: если ваш скорректированный валовой доход за 2019 год составлял 50 000 долларов, вычету подлежат только медицинские расходы, превышающие 3750 долларов.

В некоторых штатах может быть более низкий порог, сказала Кари Вестон, CPA и директор по налоговой практике и этике Американского института CPA.

«Посмотрите на правила вашего штата, потому что даже если вы не можете получить вычет по возвращении из федерального бюджета, вы можете получить вычет по возвращении штата», — сказал Уэстон.

Что касается того, что учитывается при выплате федеральной налоговой льготы, квалифицируемые расходы весьма разнообразны.

Я видел ошибки, когда кто-то запрашивал сумму за проведенную процедуру, но еще не заплатил за нее.

Кари Вестон

Директор по налоговой практике и этике Американского института CPAs

Доплата, совместное страхование, стоматологические услуги и очки для вас, вашего супруга или иждивенцев — все это честная игра.То же самое касается слуховых аппаратов, костылей, инвалидных колясок и т.п. Вы можете проверить список соответствующих расходов IRS, если вы не уверены, учитывается ли что-то при вычете.

Также можно использовать путевые расходы, связанные с медицинским обслуживанием.

«Подумайте о человеке с хроническим заболеванием, который ходит туда и обратно к врачу, туда и обратно, чтобы забрать рецепты», — сказал Уэстон. «Все эти мили подлежат вычету».

Ставка возмещения миль по медицинским показаниям составляет 20 центов за милю на 2019 год.Для сравнения: коммерческие расходы — 58 центов, а расходы на вождение автомобиля — 14 центов, связанные с благотворительностью.

Подробнее с сайта Personal Finance:

Как сделать отличную карьеру в свои золотые годы

Почему ваш кредитный рейтинг так важен

Налоговый сезон уже наступил. Что вам нужно для упрощения работы

Даже модификации вашего дома — например, пандус для инвалидных колясок, возможно, бассейн — могут быть учтены, если они были установлены по медицинским причинам.

Кроме того, если вы платите за медицинское страхование в долларах после уплаты налогов, ваши страховые взносы могут пойти на вычет.Взносы по долгосрочному уходу также подлежат вычету в размере, который зависит от вашего возраста.

Важно помнить, что это год, когда вы платите за медицинские услуги, когда сумма применяется к вычету, а не когда вы несете расходы.

«Я видел ошибки, когда кто-то запрашивал сумму за проведенную процедуру, но еще не заплатил за нее», — сказал Уэстон.

Также имейте в виду, что любые расходы, оплаченные за счет средств с гибкого расходного или сберегательного счета, не могут засчитываться в вычет, потому что эти взносы уже имеют налоговые льготы.

Некоторые расходы, которые тоже не работают: большинство косметических процедур, лекарства, отпускаемые без рецепта, и вообще абонемент в спортзал.

И хотя вы не отправляете свои квитанции и записи вместе с налоговой декларацией, вам необходимо иметь возможность их предъявить, если IRS запросит подтверждение этих расходов.

Подпишитесь на CNBC на YouTube.

20 медицинских расходов, о которых вы не знали, что можете вычесть

Медицинские расходы и ваши налоги

Налоговое законодательство определяет медицинские расходы как затраты на диагностику, лечение, смягчение, лечение или профилактику заболеваний, а также на лечение, затрагивающее любую часть или функцию тела.

Очевидно, это определение охватывает расходы на страховые взносы (если они не вычтены в долларах до вычета налогов из вашей зарплаты), на врачей, пребывание в больнице, диагностическое тестирование, рецептурные лекарства и медицинское оборудование. Но Налоговая служба (IRS) также допускает широкий спектр расходов, которые могут не вписываться ни в одну из этих категорий.

Но Налоговая служба (IRS) также допускает широкий спектр расходов, которые могут не вписываться ни в одну из этих категорий.

Если вы учитываете свои личные вычеты во время уплаты налогов, вместо того, чтобы требовать стандартного вычета, вы можете вычесть различные медицинские и медицинские расходы.Но вы не можете взять их все — с 2020 налогового года вы можете вычесть только личные расходы, которые составляют более 7,5% от вашего скорректированного валового дохода (AGI).

Ключевые выводы

- Если в прошлом году вы понесли большие медицинские расходы, которые не были покрыты страховкой, вы можете потребовать их в качестве вычетов в своей налоговой декларации.

- Эти расходы включают взносы на медицинское страхование, пребывание в больнице, прием к врачу и рецепты.

- Некоторые другие приемлемые расходы, которые могут быть упущены из виду, включают альтернативные методы лечения, такие как иглоукалывание, уход за новорожденными, проживание в отеле для посещения врача и специальные диеты.

- Вычет за 2020 налоговый год покрывает расходы, превышающие 7,5% от вашего скорректированного валового дохода.

Легко просматриваемые расходы

1. Альтернативные методы лечения

Иглоукалывание, безусловно, подлежит вычету. Могут быть и другие виды альтернативного лечения, особенно если их назначит врач.

2. Адаптивное оборудование

Стоимость инвалидных колясок, стульев для ванны, прикроватных туалетов и других предметов, необходимых для инвалидности или состояния, вычитается.

3. Расходы на новорожденных

Нет, мы не имеем в виду подгузники. Но молокоотсосы и другие принадлежности для кормления грудью подлежат вычету. Если ваша детская смесь требует рецепта, тогда может быть разрешена стоимость, превышающая стоимость обычной смеси.

4. Затраты, связанные с диабетом

Наборы для анализа крови, включая полоски крови и батарейки, подлежат вычету. То же самое и с инсулином, хотя технически он не считается лекарством, отпускаемым по рецепту.

5. Заболевания глаз и ушей

Стоимость осмотра зрения, контактных линз, страховки контактных линз и очков по рецепту (включая солнцезащитные) вычитается при условии, что в вашей страховке нет плана по зрению. То же самое и с офтальмологической операцией, такой как LASIK для исправления проблем со зрением. Книги со шрифтом Брайля также подлежат вычету. Те, у кого проблемы со слухом, могут вычесть стоимость экзаменов и слуховых аппаратов (включая батарейки).

6. Товары для дома

Если вы устанавливаете постоянные приспособления для приспособления к инвалидности, такие как пандусы для инвалидных колясок и поручни в ванных комнатах, то стоимость полностью вычитается.Однако расходы на ремонт дома для устранения какого-либо состояния здоровья вычитаются только за расходы, превышающие любое увеличение стоимости дома. Например, установка бассейна или паровой бани стоимостью 25 000 долларов не подлежит вычету, если это добавит 30 000 долларов к стоимости вашего дома.

7. Жилье для лечения

Если лечение проводится за городом, то проживание в отеле вычитается до 50 долларов за ночь. Если родитель должен сопровождать несовершеннолетнего ребенка, который проходит лечение, то ограничение в долларах за ночь применяется индивидуально как к родителю, так и к ребенку (т.е., 100 долларов за ночь). Этот вычет относится только к проживанию, но не к питанию.

8. Посещение медицинской конференции

Стоимость допуска и транспортировки на конференцию по поводу хронического заболевания, от которого страдает налогоплательщик, его супруга или иждивенец, вычитается. Однако расходы на питание и проживание — нет.

9. Трансплантация органов

Расходы реципиента органа вычитаются, как и расходы донора (включая анализы, пребывание в больнице и транспортировку).

10. Расходы на личного помощника

Для тех, кто не может справляться с повседневными задачами, расходы на помощь по уходу вычитаются. Как правило, вычитаемая часть ограничивается личной помощью в повседневных делах и не включает стоимость уборки и других работ по дому, хотя, реалистично говоря, это может быть трудно отделить. Стоимость питания личного сопровождающего может вычитаться.

11. Программы реабилитации

Стоимость программ стационарного и амбулаторного лечения алкогольной, наркотической и других болезней вычитается.

12. Затраты, связанные с воспроизводством

Это включает стоимость противозачаточных таблеток, наборов тестов на беременность, абортов, вазэктомий и лечения бесплодия (например, экстракорпоральное оплодотворение или операцию по отмене вазэктомии).

13. Служебные животные

Собственные расходы на собаку-поводыря и других животных-поводырей включают не только их начальную цену, но также их питание, расходы на обучение и ветеринарные счета.

14. Хирургия смены пола и гормональная терапия для лечения расстройства гендерной идентичности (РГИ)

Эти процедуры подлежат вычету.Однако расходы на операцию по увеличению груди, даже в рамках смены пола, не подлежат вычету.

15. Программы и меры по прекращению курения

Вычитаемые расходы включают лечение, назначенное врачом. Десны, пластыри и другие подобные средства, отпускаемые без рецепта, не покрываются.

16. Особые диеты

Прописанные врачом продукты для лечения таких заболеваний, как целиакия, ожирение или гипертония, могут частично вычитаться. Вычету подлежит только стоимость, превышающая стоимость обычных продуктов.

17. Расходы на специальное образование

Франшизы включают программы, направленные на лечение диагностированных физических, психических или эмоциональных состояний, таких как дислексия, СДВГ или аутизм.

18. Путевые расходы к врачам, в аптеки и приемы терапии

Вы можете вычесть стоимость проезда в такси или общественном транспорте. Если вы используете свой личный автомобиль, вы можете рассчитывать на установленную IRS норму пробега. Ставки установлены на уровне 17 центов за милю в 2020 налоговом году и 16 центов за милю в 2021 налоговом году.(Это намного ниже, чем допустимые ставки для коммерческого использования транспортного средства.) Помните, вы должны вести точный учет.

19. Программы похудания

Если врач может подтвердить, что ваш текущий вес представляет угрозу для вашего здоровья, то любая назначенная программа по снижению веса подлежит вычету. Однако программы по поддержанию общего хорошего здоровья не подлежат вычету.

20. Парики для онкологических больных

Люди с выпадением волос из-за такого заболевания, как алопеция , или лечения рака, такого как химиотерапия, могут вычесть стоимость парика.

Итог

Стоит подсчитать все связанные со здоровьем расходы, которые не покрываются страховкой или другими методами возмещения, чтобы увидеть, соответствуете ли вы пороговому значению процента от AGI. Этот порог в 7,5%, установленный Законом о сокращении налогов и занятости от 2017 года, стал постоянным в конце 2020 года и больше не поднимется до 10% в 2021 году и далее.

Как получить налоговый вычет на медицинские расходы в 2021 году

Многие или все продукты, представленные здесь, предоставлены нашими партнерами, которые компенсируют нам.Это может повлиять на то, о каких продуктах мы пишем, где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Если вы или ваши иждивенцы были в больнице или имели другие дорогостоящие медицинские или стоматологические расходы, сохраните эти квитанции — они могут помочь сократить ваш налоговый счет. Вот как работает вычет медицинских расходов и как вы можете извлечь из этого максимальную пользу.

Что такое вычет медицинских расходов?

Из налоговых деклараций, поданных в 2021 году, налогоплательщики могут вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7.5% их скорректированного валового дохода в 2020 году. Таким образом, если ваш скорректированный валовой доход составляет 40 000 долларов США, все, что превышает первые 3 000 долларов США по счетам за медицинские услуги — или 7,5% вашего AGI — может подлежать вычету.

Это означает, что если у вас есть медицинские счета на 10 000 долларов, из них 7 000 долларов могут быть вычтены.

Порог в 7,5% раньше составлял 10%, но законодательные изменения в конце 2019 года снизили его.

Какие медицинские расходы не облагаются налогом?

Публикация 502 IRSсодержит полный список, но вкратце расскажу, что считается медицинскими расходами.

- Выплаты врачам, дантистам, хирургам, мануальным терапевтам, психиатрам, психологам и другим практикующим врачам

- Больница и дом престарелых

- Иглоукалывание

- Программы наркозависимости, в том числе для отказа от курения

- Программы похудания для лечения заболеваний, диагностированных врачом, включая ожирение (но диетическое питание и взносы в клуб здоровья обычно не учитываются)

- Инсулин и рецептурные препараты

- Прием и транспортировка на медицинские конференции, посвященные заболеваниям, которые есть у вас, вашего супруга или членов вашей семьи (но питание и проживание не учитываются)

- Протезы, очки для чтения или по рецепту, контактные линзы, слуховые аппараты, костыли, инвалидные коляски и служебные животные

- Транспортные расходы до и от медицинского обслуживания

- Страховые взносы за медицинское обслуживание или страхование на случай длительного ухода, если они не оплачиваются вашим работодателем и вы платите из своего кармана после уплаты налогов

Прочие правила вычета медицинских расходов

- Вы можете включить только те медицинские расходы, которые вы оплатили в течение года

- Вы не можете включать расходы, которые вам были возмещены (так что если страховка оплатила счет, она не подлежит вычету)

Что не подлежит вычету?

- Расходы на похороны или погребение

- Лекарства, отпускаемые без рецепта

- Зубная паста, туалетные принадлежности и косметика

- Отпуск

- Большинство косметических операций

- Никотиновая жевательная резинка и пластыри, не требующие рецепта

Как получить вычет медицинских расходов

Вам необходимо выполнить следующие действия.

Распределите по налогам

Во-первых, вам нужно будет составить список вместо стандартного вычета. Это может означать, что вы тратите больше времени на подготовку налогов, но если ваш стандартный вычет меньше, чем ваши детализированные вычеты, вам все равно следует детализировать и сэкономить деньги. Если ваш стандартный вычет превышает ваши детализированные вычеты, воспользуйтесь стандартным вычетом и сэкономьте время. (Узнайте больше о составлении списков по сравнению со стандартным вычетом.)

Используйте график A

Schedule A позволяет вам выполнить математические вычисления, чтобы вычислить ваш вычет.Ваша налоговая программа поможет вам выполнить все действия.

Стоит ли заявлять о медицинских расходах в счет налогов? Учитывайте статус вашей заявки

Подача отдельной декларации, если вы женаты, может дать вам больший вычет из медицинских расходов, но это рискованно, потому что вы можете потерять другие налоговые льготы. Допустим, в прошлом году ваш супруг заработал на медицинских счетах 6000 долларов. Если вы подаете совместно и ваш общий AGI составляет 100 000 долларов, то вычету подлежит только часть ваших медицинских счетов, превышающая 7,5% от этой суммы — или часть, превышающая 7500 долларов.Таким образом, в этом сценарии вы не можете вычесть ни одного из своих 6 000 долларов в медицинских счетах.

Теперь предположим, что вы подаете отдельно. Ваш AGI составляет 75 000 долларов, а AGI вашего супруга — 25 000 долларов. Поскольку медицинские счета принадлежат вашему супругу, он или она может вычесть сумму, превышающую 7,5% от этих 25 000 долларов AGI, или 1875 долларов. Это будет означать налоговый вычет в размере 4 125 долларов США за отдельную регистрацию.

»ПОДРОБНЕЕ: Узнайте, какой налоговый статус вы должны использовать

Ведите учет

Держите эти счета и попросите записи в своей аптеке или у других поставщиков медицинских услуг, чтобы заполнить пробелы, — говорит Питер Гуриан, CPA из Далласа.

«Если вы делаете вычет, вероятно, вы сильно заболели или у вас есть проблемы, которые необходимо решить. Если это так, то главное — действительно хорошо следить за всеми расходами и расходами », — говорит он.

Возьмите на себя ответственность за свою финансовую жизнь прямо сейчас

Государственные пороги по вычету медицинских расходов

В вашем штате может быть более низкий порог AGI, что может сэкономить вам деньги, — говорит Крис Уэлен, сертифицированный бухгалтер из Red Bank, Нью-Джерси.В этом штате, например, порог AGI для вычета медицинских расходов составляет всего 2%, что означает, что налогоплательщики могут получить льготы по подоходному налогу штата, даже если они не могут получить льготу по своим федеральным подоходным налогам.

Уэлен говорит, что важно выяснить, каковы правила вашего штата; в противном случае вы можете оставить деньги на столе. «Я вижу это каждый год, все время», — говорит он.

Могу ли я требовать возмещения медицинских расходов по налогам?

Если вы перечисляете вычеты, IRS обычно разрешает вычет медицинских расходов, если у вас есть не возмещенные расходы, которые составляют более 10% вашего скорректированного валового дохода за налоговые годы после 2018 года (минимальный уровень составлял 7.5% от вашего скорректированного валового дохода за 2017 или 2018 налоговые годы). Вы можете вычесть стоимость лечения у нескольких практикующих врачей на разных этапах лечения.

Рассмотреть изменения в удержании медицинских расходов в результате налоговой реформы. Чтобы понять, какие расходы покрываются вычетом, читайте дальше.

Какие медицинские расходы я могу вычесть?При любом заболевании включает невозмещенные расходы в размере:

- Диагностика

- Лечение

- Смягчение

- Лечение

- Профилактика

- Предметы, необходимые для вышеуказанных целей, в том числе:

- Оборудование

- Принадлежности

- Приборы диагностические

Если вы хотите вычесть медицинские расходы, они должны облегчить или предотвратить физический или психический дефект или заболевание.Вы не можете вычесть расходы, которые просто идут на пользу общему здоровью, например, на витамины или отпуск.

Вы можете вычесть следующие медицинские расходы:

- Стоимость медицинской помощи у любого из этих практикующих врачей:

- Иглотерапевты

- Мануальные терапевты

- Стоматологи

- Глазные врачи

- Врачи

- Эрготерапевты

- Врачи-остеопаты

- Физиотерапевты

- Врач-ортопед

- Психиатры

- Психоаналитики, оказывающие медицинскую помощь

- Психологи

- Практикующие другие квалифицированные врачи

- Транспортные расходы до и от медицинского обслуживания.Если вы водите собственный автомобиль, вычет составит 17 центов за милю в 2017 году и 18 центов за милю в 2018 году.

- Лекарства, отпускаемые по рецепту

- Суммы, которые вы заплатили за квалифицированные услуги по долгосрочному уходу

- Ограниченные суммы, которые вы заплатили за любой квалифицированный долгий срок -Срочные договоры страхования по уходу

- Взнос по медицинскому страхованию — Вы не можете вычесть взносы из заработной платы до вычета налогов, которые вы делаете в план медицинского страхования, спонсируемый работодателем.

- Суммы, за которые вы платите:

- Взносы по программе Medicare A (обычно бесплатно для лиц, охваченных системой социального обеспечения)

- Дополнительная страховка Medicare B

- Страхование Medicare D

- Взносы по дополнительному страхованию Medicare

Не оставляйте деньги на столе

Подавайте налоговые декларации, заявляйте о своих медицинских расходах и получайте все кредиты и вычеты, которых вы заслуживаете.Наши налоговые профи могут помочь вам подать заявку лично или виртуально, или вы можете подать ее самостоятельно через Интернет.

Обычно вы не можете вычесть страховые взносы, уплачиваемые вами по определенным типам полисов, которые не связаны с фактической стоимостью полученного вами медицинского обслуживания. Эти политики включают те, которые:

- Выплачивать вам определенную сумму (например: полис, по которому вы получаете 200 долларов в день во время госпитализации)

- Выплачиваете вам потерянный заработок

- Выплачиваете фиксированную сумму за потерю конечности или зрения

Вклад, который вы вносите в здоровье сберегательный счет (HSA) не является медицинскими расходами.Для планов, спонсируемых работодателем, взносы в HSA производятся до вычета налогов. В противном случае взносы вычитаются «сверх черты» как корректировка дохода. Медицинские расходы, оплаченные с помощью выплат HSA, не подлежат вычету.

Если вы хотите узнать больше об HSA, см. Инструкции к форме 8889 на сайте www.irs.gov.

Вычитаются ли медицинские расходы в течение года, когда они были оплачены или понесены?Вы можете включить только те медицинские и стоматологические расходы, которые вы оплатили в текущем налоговом году.Неважно, когда вы получили услуги.

Даты оплаты расходов, оплачиваемых следующими способами:

- Оплата чеком — день, когда вы отправляете или отправляете чек

- Онлайн или по телефону — дата, указанная в выписке, показывающей, когда вы производили платеж

- Кредитная карта — дата списания, а не дата оплаты счет кредитной карты

Вы можете вычесть медицинские расходы любого, кто соответствует критериям вашего супруга или иждивенца, когда:

- Услуга была предоставлена

- Счет оплачен

Если вы разведены, вы можете вычесть любые соответствующие счета, которые вы оплачиваете за своих детей, как медицинские расходы.Это применимо, даже если ваш бывший супруг заявляет, что ваши дети являются иждивенцами.

Вы также можете вычесть медицинские расходы, которые оплачиваете любое другое лицо, которое:

- Квалифицируется как ваш иждивенец

- Можно квалифицировать как ваш иждивенец, за исключением этого лица:

- Файлы совместной декларации

- Имеет валовой доход более 4300 долларов США

Не вычитаемые расходы включают:

- Косметическая хирургия, не связанная ни с чем из:

- Врожденная патология

- Несчастный случай

- Болезнь

- Налог Medicare на заработную плату и чаевые, выплачиваемые как часть налога на самозанятость или налога на домашнюю занятость

- Уход за здоровым ребенком

- Обычно лекарства, не одобренные FDA

- Затраты на похороны, похороны или кремацию

Для получения дополнительной информации см. Публикацию 502: Медицинские и стоматологические расходы на сайте www.irs.gov.

Есть вопросы о вычетах из медицинских расходов?У вас есть дополнительные вопросы о вычетах на медицинские расходы или вам нужна помощь в заполнении декларации? Наши специалисты по налогам говорят на сложном языке налогов и стремятся помочь вам лучше понять ваши налоги.

Назначьте встречу с одним из наших налоговых профи сегодня.

Как вычесть медицинские расходы из ваших налогов

Оплата медицинской страховки и медицинских счетов может стать дорогостоящей.К счастью, вы можете возместить часть этих затрат при подаче налоговой декларации, сделав вычет на медицинские расходы. Для этого соответствующие расходы должны соответствовать требованиям, установленным IRS. Мы покажем вам, как определить, соответствуют ли ваши расходы требованиям, и как рассчитать и произвести вычеты. И как только вы выясните свои отчисления, финансовый консультант может помочь вам связать налоговые стратегии с вашими общими финансовыми целями.

Что такое медицинские расходы?IRS определяет медицинские расходы как «затраты на диагностику, лечение, смягчение последствий, лечение или профилактику» травмы или заболевания.Эти расходы включают в себя выплаты врачам и другим практикующим врачам, рецепты и инсулин, рентгеновские снимки и лабораторные анализы, очки и контактные линзы, а также помощь медсестер и больничное обслуживание, среди прочего.

Расчет удержания медицинских расходовЗакон о сокращении налогов и рабочих местах президента Трампа разрешил налогоплательщикам в 2017 и 2018 годах вычитать общую сумму медицинских расходов, превышающую 7,5% их скорректированного валового дохода (AGI). Первоначально планировалось, что этот порог повысится до 10% от AGI в 2019 году, но 7.5% AGI продлено до 2020 года.

Вы можете получить вычет, умножив свой AGI на 7,5%. Если ваш AGI составляет 50 000 долларов, могут быть вычтены только соответствующие медицинские расходы, превышающие 3750 долларов (50 000 долларов x 7,5% = 3750 долларов). Если ваши общие медицинские расходы составляют 6000 долларов, вы можете вычесть из них 2250 долларов из налогов.

Однако учтите, что для вычета медицинских расходов вам нужно будет перечислить вычеты по статьям. Детализация вычетов имеет смысл только в том случае, если общая сумма вычетов, на которую вы имеете право, превысит ваш стандартный вычет — фиксированную сумму в долларах, которая уменьшает сумму денег, с которой вы облагаетесь налогом.

Закон о сокращении налогов и рабочих местах фактически удвоил стандартный вычет, что снижает вероятность того, что вы закончите перечисление. Для 2020 налогового года, который вы подадите в 2021 году, стандартные лимиты вычетов следующие:

- Не замужем или женат, подача отдельно — $ 12 550

- Семейное положение в браке или вдова (вдова) — $ 25 100

- Глава семьи — 18 800 долларов США

Если сумма ваших общих вычетов с разбивкой по статьям превысит ваш стандартный вычет, вам нужно будет заполнить форму 1040 и подробно описать каждое удержание в подробном списке.Стандартный вычет может быть проще, но если вы оплатили много расходов на здравоохранение или имеете другие вычитаемые расходы, они могут помочь вам уменьшить ваш налоговый счет.

Медицинские расходы, которые вы можете вычестьМногие медицинские расходы могут быть включены в детализированные вычеты. Помните, что вы можете требовать только медицинские расходы, которые вы оплатили только в этом году, независимо от того, касается ли они вас, вашего супруга или другого иждивенца. Иждивенцы могут включать детей и других родственников, о которых вы заботитесь.Вот соответствующие расходы:

- Ваши платежи врачам, хирургам, дантистам, мануальным терапевтам, психиатрам, психологам и некоторым другим нетрадиционным практикующим врачам

- Страховые взносы по страхованию здоровья или длительного ухода

- Уход на дому и стационарное лечение

- Стационарное лечение от алкогольной или наркотической зависимости

- Лечение иглоукалыванием

- Репродуктивное здоровье: аборты, противозачаточные средства и лечение бесплодия

- Стерилизация, в том числе вазэктомии

- молокоотсос и прочие принадлежности для кормления грудью, кроме бутылочек

- Донорство и трансплантация органов

- Программы отказа от курения и лекарства, отпускаемые по рецепту, которые помогают при отмене никотина

- Программы похудания при заболевании, диагностированном врачом

- Инсулин и аналогичные препараты, отпускаемые по рецепту

- Прием и транспортировка на медицинскую конференцию, которая связана с хроническим заболеванием, от которого страдаете вы, ваш супруг или иждивенец

- Вставные зубы, очки по рецепту, контактные линзы, слуховые аппараты, костыли, инвалидные коляски, собаки-поводыри и служебные животные

- Расходы на проезд в медицинские учреждения и обратно, включая такси, автобусы, поезда и машины скорой помощи.При использовании вашего автомобиля возмещаются стандартные расходы на пробег (20 центов за милю), а также наличные расходы на бензин и топливо.

Вычет по страхованию здоровья самозанятых лиц разрешен для тех, кто соответствует требованиям, но он корректируется с учетом дохода, а не вычета по статьям.

Медицинские расходы, которые нельзя вычестьХотя есть приличная сумма медицинских расходов, которые вы можете включить в свои налоги, некоторые из них не соответствуют требованиям, в том числе:

- Расходы на похороны или погребение

- Лекарства, отпускаемые без рецепта

- Зубная паста, туалетные принадлежности и косметика

- Поездка или программа общего оздоровления

- Большинство косметических операций

- Никотиновая жевательная резинка и пластыри, не требующие рецепта

- Питание и проживание во время посещения медицинской конференции

- Будущие медицинские расходы

- Присмотр за детьми или присмотр за детьми

- Членство в спортзале или клубе здоровья

- Одежда для беременных

- Помощь по дому, даже если она рекомендована вам врачом

- Пищевые добавки

Любые медицинские расходы, которые вам уже возместили, будь то страховка или ваш работодатель, не могут быть вычтены из ваших налогов.Вы также не можете удерживать долю вашего работодателя в взносах на медицинское страхование.

Если вы все еще не уверены, какие расходы соответствуют критериям, вы можете определить, соответствует ли он критериям, через IRS.

ИтогСуществует множество соответствующих медицинских расходов, которые вы можете подать в счет ваших налогов. Но вы можете вычесть только те расходы, которые превышают 7,5% скорректированного валового дохода. И если ваши общие детализированные вычеты не превышают новый, более высокий стандартный вычет, вы не будете заниматься вычетом.Просмотрите список расходов, которые соответствуют требованиям (и тех, которые не соответствуют требованиям), и решите, имеет ли смысл делать этот вычет.

Советы по налоговому планированию- Возможно, вы захотите сделать дополнительный шаг и поработать с финансовым консультантом, который может решить вашу общую финансовую ситуацию — от налогов до инвестиций и выхода на пенсию. Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут.Если вы готовы к сотрудничеству с местными консультантами, которые могут помочь вам в достижении ваших финансовых целей, начните прямо сейчас .

- Финансовый консультант может помочь снизить ваши налоги за счет ваших убытков. Это означает, что вы используете свои инвестиционные убытки для снижения налогов на прирост капитала. А если вы работаете не по найму, консультант может помочь вам избежать налогов на трудоустройство, структурируя ваш бизнес так, чтобы выплачивать вам дивиденды.

- После того, как вы рассчитали свои вычеты, вы можете посмотреть, как может выглядеть ваша налоговая декларация.Используйте калькулятор налоговой декларации SmartAsset, чтобы оценить размер вашего возмещения или счета. Если ваши налоги сложны, рекомендуется обратиться к профессиональному составителю налоговой декларации или к программе подготовки налоговых деклараций.

Фото: © iStock.com / cbies © iStock.com / NoDerog, © iStock.com / scyther5, © iStock.com / DNY59

Дори Зинн Дори Зинн освещает личные финансы почти десять лет. Ее сочинения публиковались в Wirecutter, Quartz, Bankrate, Credit Karma, Huffington Post и других изданиях.Ранее она работала штатным писателем в Student Loan Hero. Зинн — бывший президент Флоридского отделения Общества профессиональных журналистов и два года подряд выигрывала награду национальной организации «Глава года», когда она была главой этого отделения. Она окончила Атлантический университет Флориды со степенью бакалавра и в настоящее время живет в Южной Флориде. .