Процентный своп | это… Что такое Процентный своп?

| В Википедии есть портал «Экономика» |

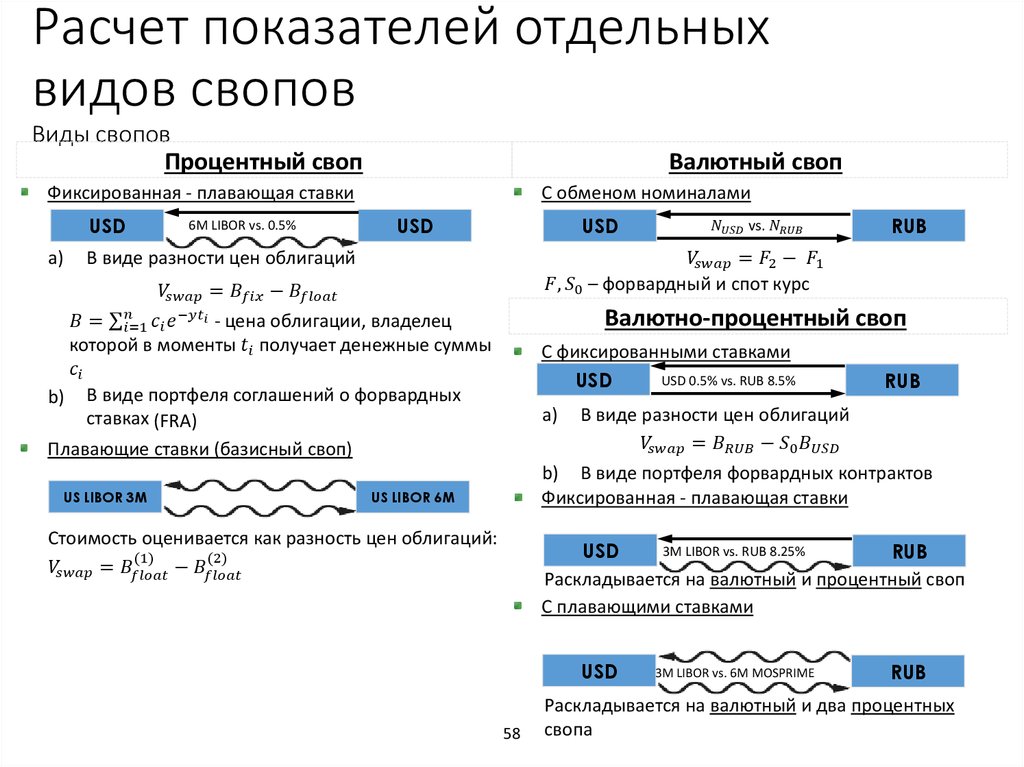

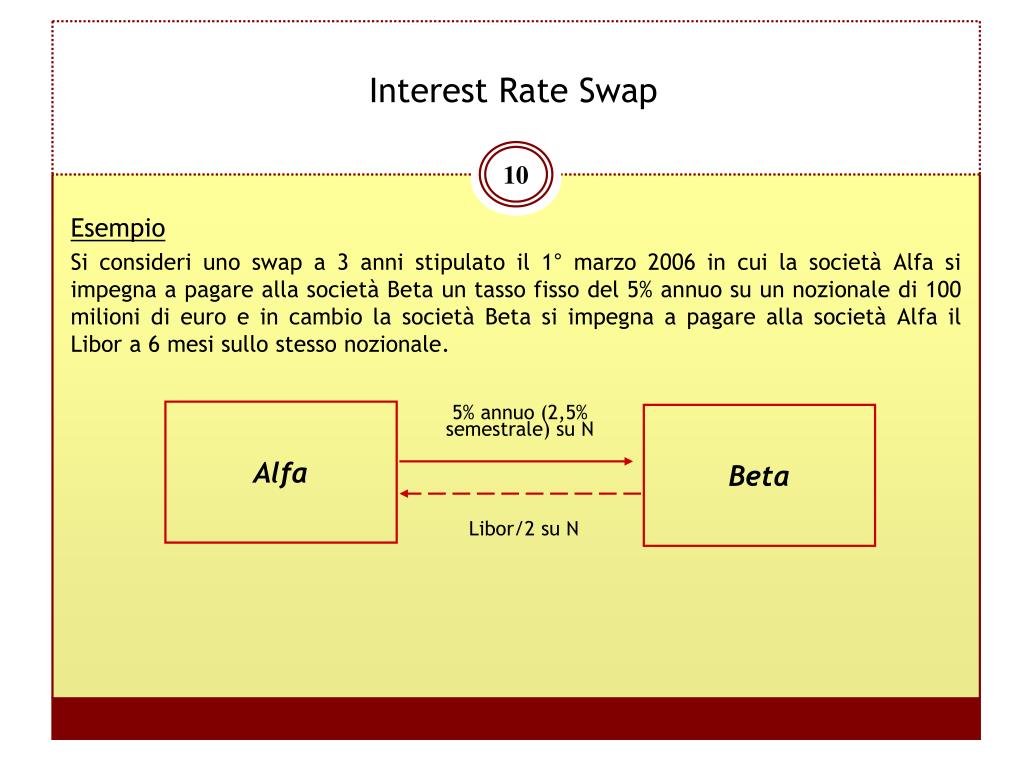

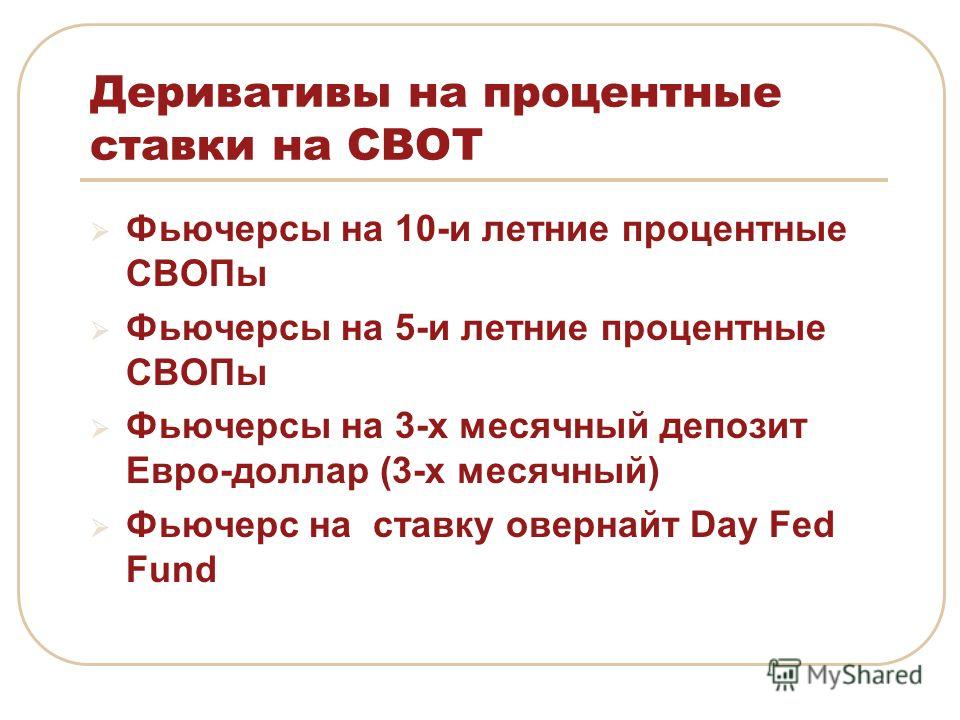

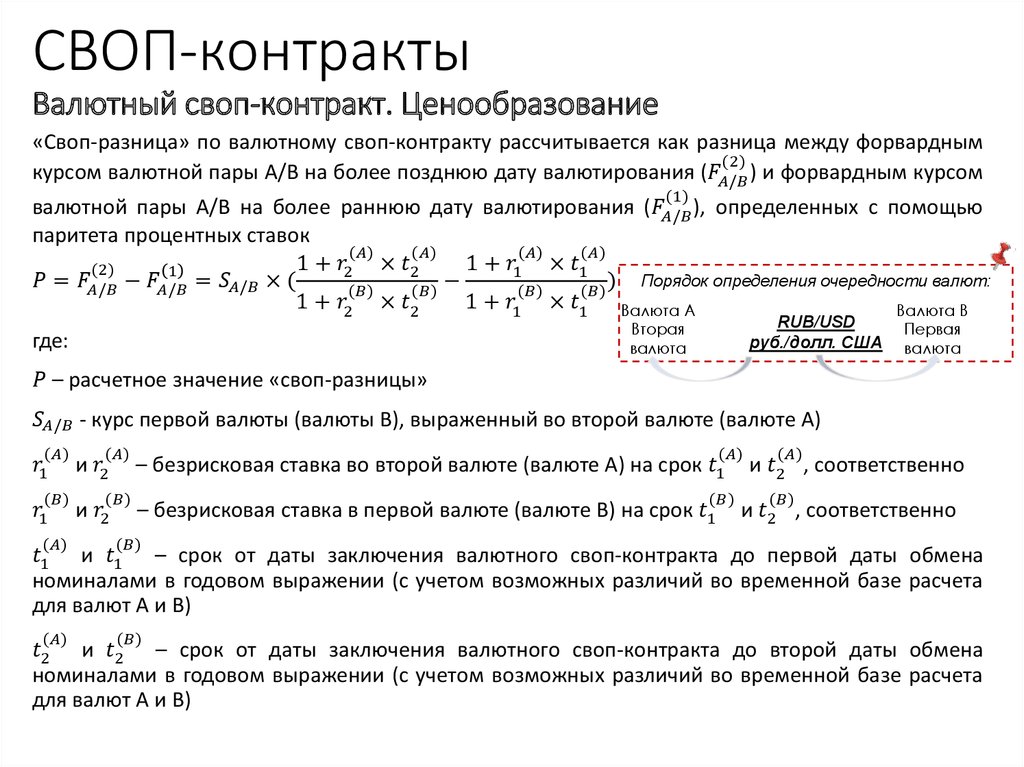

Процентный своп (англ. en:interest rate swap, IRS) — производный финансовый инструмент в форме соглашения между двумя сторонами об обмене процентными платежами на определенную, заранее оговоренную условную сумму. Фактически, это соглашение о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей ставке (например по ставке LIBOR) от второй стороны. На практике такие платежи неттингуются и одна из сторон выплачивает разницу указанных выше платежей.

Соглашение о будущей процентной ставке FRA (Forward Rate Agreement) — стандартизованный процентный своп.

Содержание

|

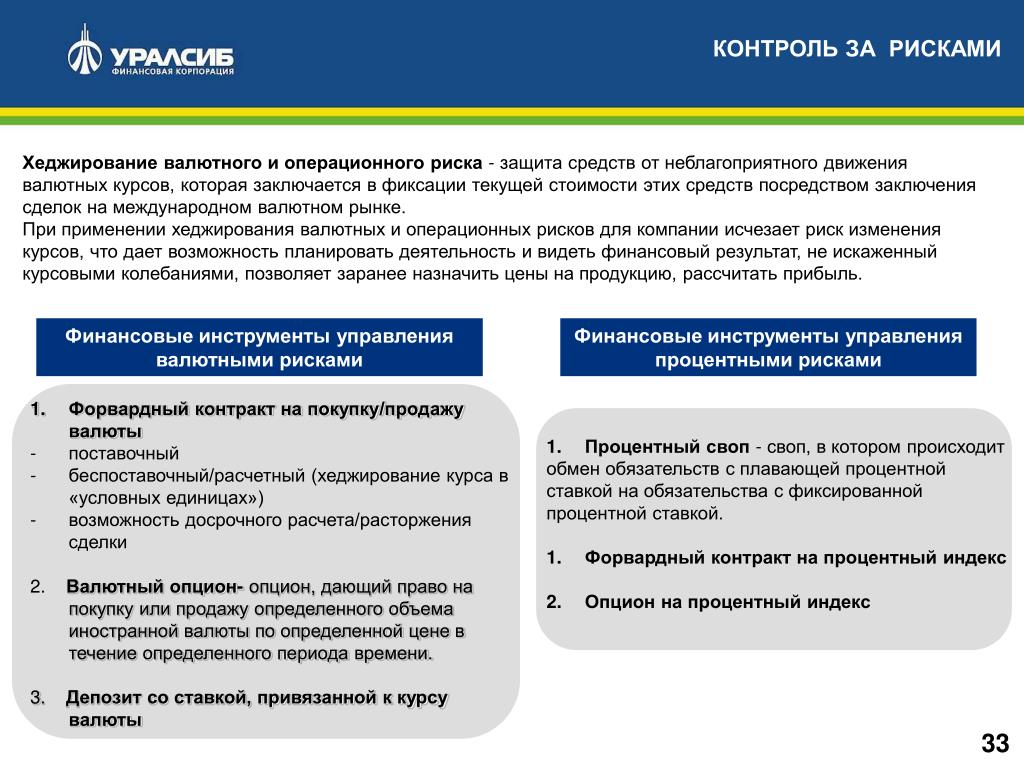

Процентные свопы обычно используют при хеджировании (страховании) операций с активами и пассивами для взаимного перевода фиксированных в плавающие ставки и наоборот. Процентные свопы являются очень популярными и высоко ликвидными инструментами. Это позволяет их использовать для спекулятивных операций.

Структура

В сделке IRS каждый контрагент обязуется платить фиксированную или плавающую ставку, выраженную в той или иной валюте, в пользу другого контрагента. Фиксированная или плавающая ставка умножается на условную основную сумму (скажем, 1 млн долл. США). Обмен этой условной суммой между контрагентами, как правило, не осуществляется, она используется только для расчета размеров процентных денежных потоков, подлежащих обмену.

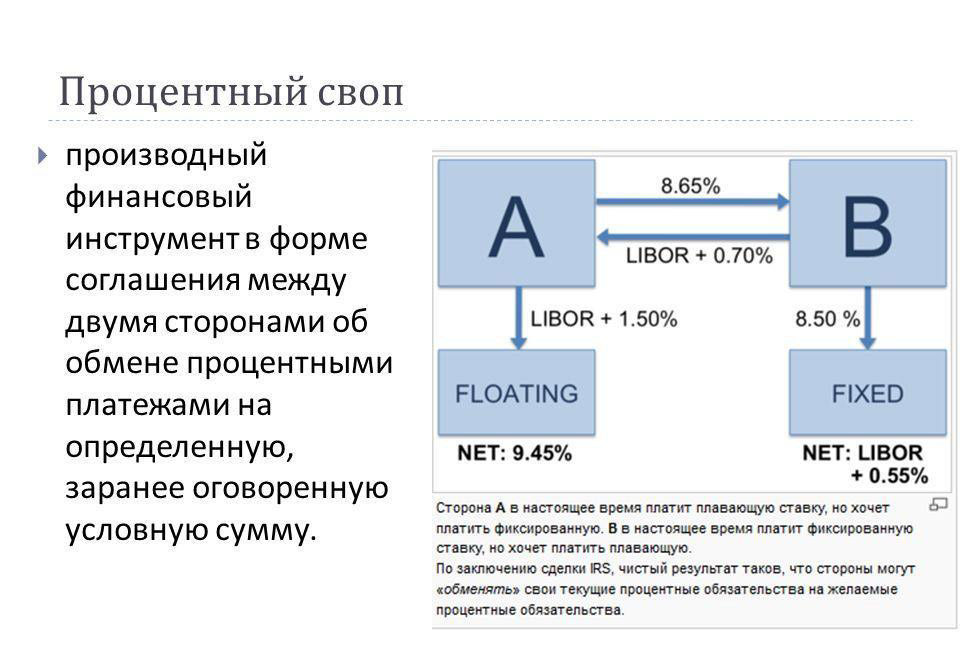

Сторона A в настоящее время платит плавающую ставку, но хочет платить фиксированную. B в настоящее время платит фиксированную ставку, но хочет платить плавающую.

По заключению сделки IRS, чистый результат таков, что стороны могут «обменять» свои текущие процентные обязательства на желаемые процентные обязательства.

Наиболее общепринятым IRS является сделка, в которой один контрагент (контрагент A) выплачивает фиксированную ставку (ставку своп-сделки) в пользу контрагента B, получая взамен плавающую ставку (обычно привязанную к базисной ставке, например, LIBOR или MOSPRIME).

- A платит фиксированную ставку в пользу B (А получает плавающую ставку)

- B выплачивает плавающую ставку в пользу A (B получает фиксированную ставку).

Рассмотрим сделку IRS, по которой сторона А, имеющая кредит (перед третьей стороной) по плавающей ставке LIBOR+150 (=+1,50 %), обязуется выплачивать в пользу стороны B фиксированные периодические процентные платежи по ставке 8,65 % (ставка свопа) в обмен на периодические процентные выплаты по ставке LIBOR+70 базисных пунктов («бп», =+0,70 %). То есть А имеет «сумму», с которой получает фиксированный доход по ставке свопа, но хотела бы иметь доход по плавающей ставке, то есть такой же, как и обязательства по кредиту: LIBOR+. Она обращается к В с целью заключения процентного свопа — сделки, по которой А станет получать доход с «суммы» по ставке LIBOR+ вместо фиксированной ставки (ставка свопа), а В станет получать со своей суммы доход по фиксированной ставке взамен плавающей LIBOR+. Выгода для А заключается в том, что своп исключает расхождение между доходом от «суммы» и расходом на кредит — теперь они оба привязаны к ставке LIBOR.

То есть А имеет «сумму», с которой получает фиксированный доход по ставке свопа, но хотела бы иметь доход по плавающей ставке, то есть такой же, как и обязательства по кредиту: LIBOR+. Она обращается к В с целью заключения процентного свопа — сделки, по которой А станет получать доход с «суммы» по ставке LIBOR+ вместо фиксированной ставки (ставка свопа), а В станет получать со своей суммы доход по фиксированной ставке взамен плавающей LIBOR+. Выгода для А заключается в том, что своп исключает расхождение между доходом от «суммы» и расходом на кредит — теперь они оба привязаны к ставке LIBOR.

Стоит обратить внимание на то, что:

- обмена основной суммы между сторонами не происходит и что

- процентные ставки применяются к «условной» (то есть воображаемой) основной сумме.

- процентные платежи не выплачиваются в полной сумме, а производится их взаимозачет между сторонами, после чего выплачивается сальдо взаимозачета.

- , net.

Фиксированная ставка (8,65 % в данном примере) называется ставкой свопа.

Рисунок: А получает фиксированный доход 8,65 %, а платит LIBOR+1.50 %. А хочет оба потока привести к виду LIBOR+. А

В момент заключения сделки, pricing свопа таков, что своп имет нулевую текущую чистую стоимость (). Если одна из сторон желает платить 50 бп сверх ставки свопа, вторая сторона должна выплатить около 50 бп над LIBOR, чтобы компенсировать это.

Типы

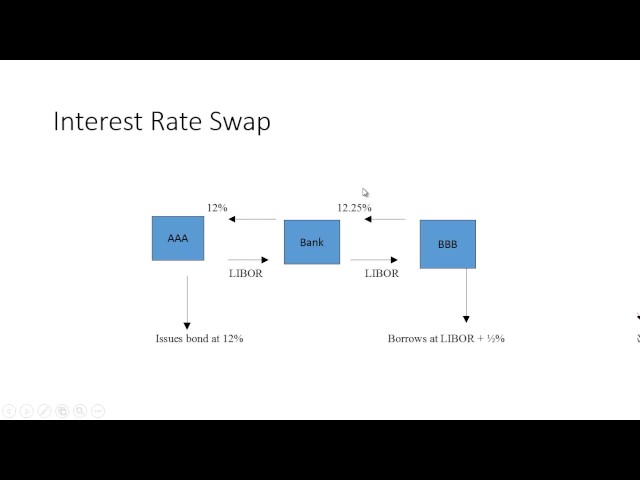

Обычно стороны не заключают сделки своп напрямую друг с другом, а заключают отдельные свопы, используя посредника — банк, который в качестве платы за услуги взимает спред по процентным платежам (в данном примере он равен 0,30 %).

Являясь внебиржевым инструментом, сделки IRS могут заключаться на различных условиях для удовлетворения специфических потребностей сторон сделки.

Наиболее распространенными являются сделки обмена:

- фиксированной ставки на фиксированную — (если доход в валюте А, выплаты в валюте В, оба — фиксированные, то проводится своп А — в — В, чтобы и доход и выплаты осуществлялись в одной валюте В, и колебания А/В исключены)

- фиксированной ставки на плавающую —

- плавающей ставки на плавающую —

Стороны сделки могут быть в одной валюте или в двух разных валютах. (Сделки в одной валюте, как правило, невозможны, поскольку весь поток может быть предсказан с самого начала сделки и для сторон нет смысла заключать контракт IRS, так как они могут сразу произвести взаиморасчет по известным будущим процентным платежам).

Fixed-For-Floating, одна валюта

Сторона В

- платит (получает) фиксированную ставку в валюте А и

- получает (платит) плавающую ставку в валюте А, индексированную по кривой

(в реальности производится перевод от А к В (или наоборот — зависит от того, чей платеж больше) на величину сальдо (неттинга) — разницы «платежей»)

Например, вы платите фиксированную ставку 5,32 % ежемесячно в обмен на Libor USD 1M также ежемесячно на условную сумму 1 млн долл. США в течение 3 лет.

Сторона, которая платит фиксированную ставку в обмен на плавающую имеет длинную IRS позицию. Процентные свопы, фактически, являются простым обменом одного набора процентных платежей на другой.

Свопы в одной валюте используются для обмена

- активов / пассивов с фиксированной ставкой на

- активы / пассивы с плавающей ставкой и наоборот.

Например, если компания имеет

- кредит с фиксированной ставкой 5,3 % на 10 миллионов USD с ежемесячной выплатой процентов и

- инвестицию в размере 10 миллионов USD с доходностью 1М USD Libor + 25 бп с ежемесячными фиксингом и выплатами

она может заключить контракт IRS

По нему она будет:

- платить плавающую ставку USD 1M Libor+25 бп

- получать фиксированную ставку 5,5 %,

зафиксировав, тем самым, доход в размере 20 бп.

Fixed-For-Floating, 2 валюты

Сторона P

- платит (получает) фиксированную ставку в валюте А и

- получает (платит) плавающую ставку в валюте B, индексированную по кривой X на условную сумму N на срок Т лет.

Например, вы платите фиксированную ставку 5,32 % ежеквартально на условную сумму в обмен на также ежеквартально на условную сумму 1.2 млрд йен в течение 3 лет.

По беспоставочному свопу долларовый эквивалент процентных платежей по йене будет уплачен / получен в соответствии с курсом USD/JPY, действующим в дату фиксинга для даты валютирования процентного платежа. Обмена суммами основного долга не производится. Платежи возникают только при:

- наступления даты фиксинга и

- наступления даты начала свопа (в случае, если дата начала свопа начинается отдаленном будущем относительно даты заключения сделки).

Свопы в 2 валютах используются для обмена

- активов / пассивов с фиксированной ставкой в одной валюте на

- активы / пассивы с плавающей ставкой в другой валюте и наоборот.

Например, если компания

- имеет

- кредит с фиксированной ставкой 5,3 % на 10 миллионов USD с ежемесячной выплатой процентов и

- инвестицию в размере 1.2 млрд. JPY с доходностью 1М JPY Libor + 50 бп с ежемесячными фиксингом и выплатами и

- хочет зафиксировать доход в долларах США, ожидая, что

- ставка JPY 1M Libor упадет или

- USDJPY вырастет (стоимость йены упадет относительно доллара)

она может заключить контракт IRS в двух валютах, по которому она будет:

- платить плавающую ставку JPY 1M Libor+50 бп

- получать фиксированную ставку USD 5,6 %,

зафиксировав, тем самым, доход в размере 30 бп по процентной ставки и валютной позиции.

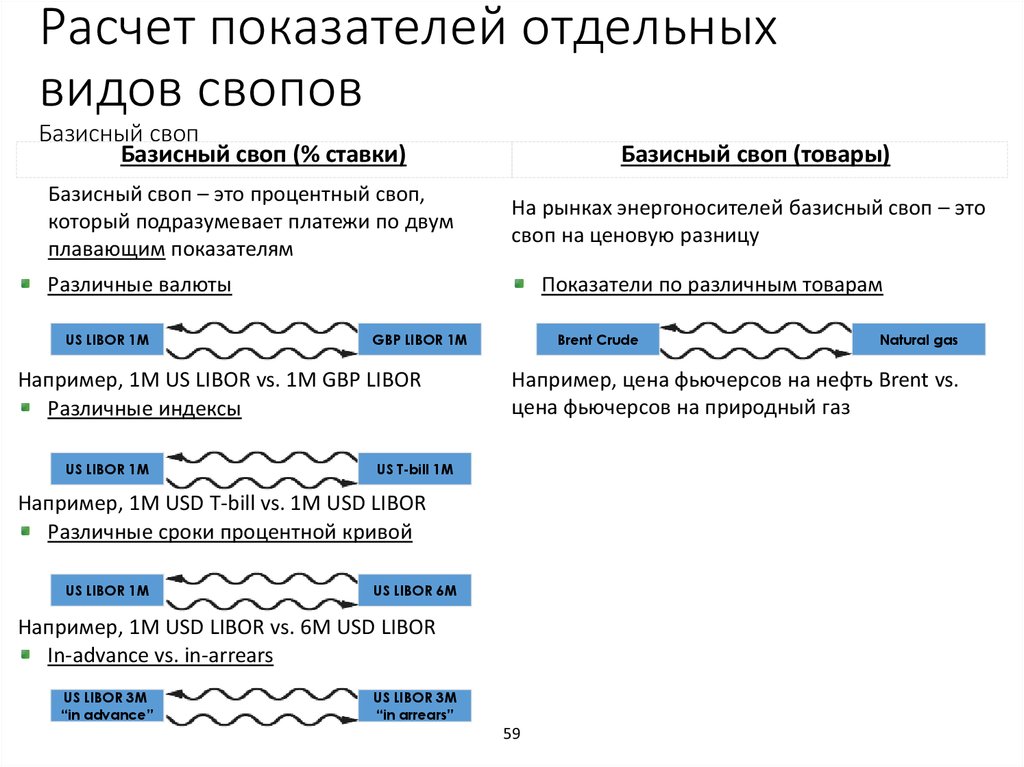

Floating-For-Floating, одна валюта

Сторона P

- платит (получает) плавающую ставку в валюте A, индексированную по кривой X

- получает (платит) плавающую ставку в валюте A, индексированную по кривой Y на условную сумму N на срок Т лет.

Например, вы платите плавающую ставку ежемесячно в обмен на также ежемесячно на условную сумму 1 млрд йен в течение 3 лет.

свопы используют для хеджирования или спекуляции против расширения или сужения спреда между двумя индексами.

Например, если компания

- имеет

- кредит с плавающей ставкой и

- инвестицию с доходностью

и сейчас , в настоящие момент компания имеет чистый доход в размере 40 бп.

Если компания

- считает, что

- снизится относительно или

- вырастет относительно и

- хочет исключить этот риск

она может заключить контракт IRS в одной валюте, по которому она будет, например:

- платить плавающую ставку JPY TIBOR + 30 bps

- получать плавающую ставку JPY LIBOR + 35 bps,

зафиксировав, тем самым, доход в размере 35 бп по процентной ставки вместо текущего спреда в 40 бп и риска индекса. Природа разницы в 5 бп лежит в стоимости свопа, которая состоит из- рыночных ожиданий изменения спреда между индексами и

- bid/offer спреда, являющегося комиссией своп дилера

свопы используются также и при использовании одного и того же индекса, но

- с разными датами процентных платежей или

- с использованием разных конвенций определения бизнес дней.

Данные свопы практически не используются спекулянтами, но имеют важное значения для управления активами и пассивами. Примером может служить своп 3M LIBOR,

- уплачиваемый prior non-business day convention, ежеквартально по правилу JAJO (то есть, Январь, Апрель, Июль, Октябрь) 30-го числа, против

- FMAN (то есть, Февраль, Май, Август, Ноябрь) 28 modified following.

Floating-For-Floating, 2 валюты

Сторона P

- платит (получает) плавающую ставку в валюте A, индексированную по кривой X

- получает (платит) плавающую ставку в валюте B, индексированную по кривой Y на условную сумму N по первоначальному FX курсу на срок Т лет.

Например, вы платите плавающую ставку ежеквартально на сумму USD 10 млн в обмен на также ежемесячно на условную сумму 1.2 млрд йен (по первоначальному FX курсу USD/JPY 120) в течение 4 лет.

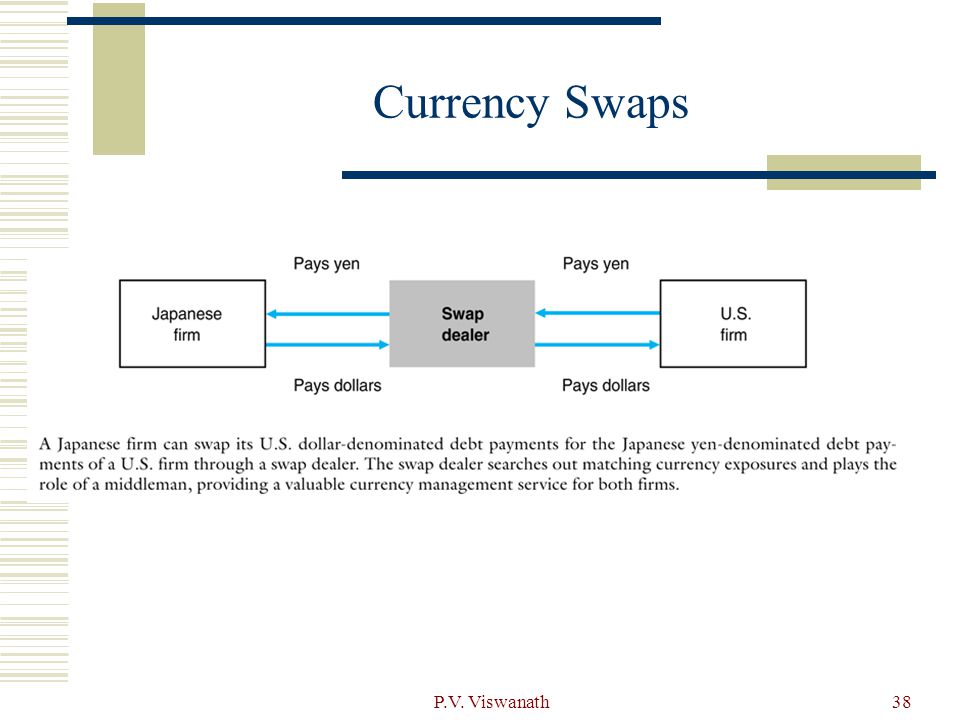

Для понимания данного типа свопа рассмотрим американскую компанию, осуществляющую свои операции в Японии. Для финансирования своего развития в Японии компании требуется 10 млрд йен. Простейшим решением для компании будет выпуск облигаций в Японии. Так как компания может быть новичком на японском рынке и не иметь требуемой репутации среди японских инвесторов выпуск облигаций может быть дорогим вариантом. В добавок ко всему сказанному компания может не иметь

Для финансирования своего развития в Японии компании требуется 10 млрд йен. Простейшим решением для компании будет выпуск облигаций в Японии. Так как компания может быть новичком на японском рынке и не иметь требуемой репутации среди японских инвесторов выпуск облигаций может быть дорогим вариантом. В добавок ко всему сказанному компания может не иметь

- надлежащей программы страхования облигационных выпусков в Японии и

- осуществлять развитых казначейских функций на территории Японии

Для решения указанных проблем компания может выпустить облигации на территории США и конвертировать доллары в иены. Хотя данные действия решают первые проблемы они создают новые риски для компании:

- FX риск. Если курс USDJPY вырастет к дате погашения облигаций, то когда компания конвертирует иены в доллары для выплаты долга по облигациям она получит меньше долларов и, соответственно, понесет курсовые убытки

- Процентный риск по USD и JPY. Если ставки по иенам снизятся, то доходность по вложениям компании в Японии может упасть — это и порождает процентный риск.

Валютный риск может быть исключен с помощью хеджирования с использованием форвард FX контрактов, но это порождает новый риск — процентная ставка примененная для определения форвард FX курса фиксированная, в то время как доходность инвестиций в Японии имеет плавающую структуру.

Хотя существует еще несколько опций для хеджирования валютного и процентного рисков, самым простым и наиболее эффективным способом является заключение свопа в двух валютах. В этом случае компания получает средства путем выпуска долларовых облигаций и свопует их в доллары США.

В результате она

- получает плавающую ставку в USD, соответствующую ее расходам по обслуживанию выпущенных ей облигаций и

- платит плавающую ставку по JPY, соответствующую ее доходам по вложениям в иенах.

Fixed-For-Fixed, 2 валюты

Сторона P

- платит (получает) фиксированную ставку в валюте A,

- получает (платит) фиксированную ставку в валюте B на срок Т лет.

Например, вы платите JPY 1,6 % на условную сумму 1.2 млрд иен в обмен на USD 5,36 % на эквивалентную условную сумму 10 млн долларов по первоначальному FX курсу 120 USDJPY.

Другие вариации

Возможны иные варианты, хотя они менее распространены. В основном они предназначены для совершенного хеджирования облигации, обеспечивая полное соответствие процентных платежей — по облигации и свопу. Данные варианты могут порождать свопы, в которых основная сумма выплачивается одним или несколькими платежами в отличие от обычных свопов, в которых происходит простой обмен процентными потоками — например, для хеджирования операций coupon strip.

Применение

Хеджирование

Спекуляции

Ценообразование

- еще информация Rational pricing

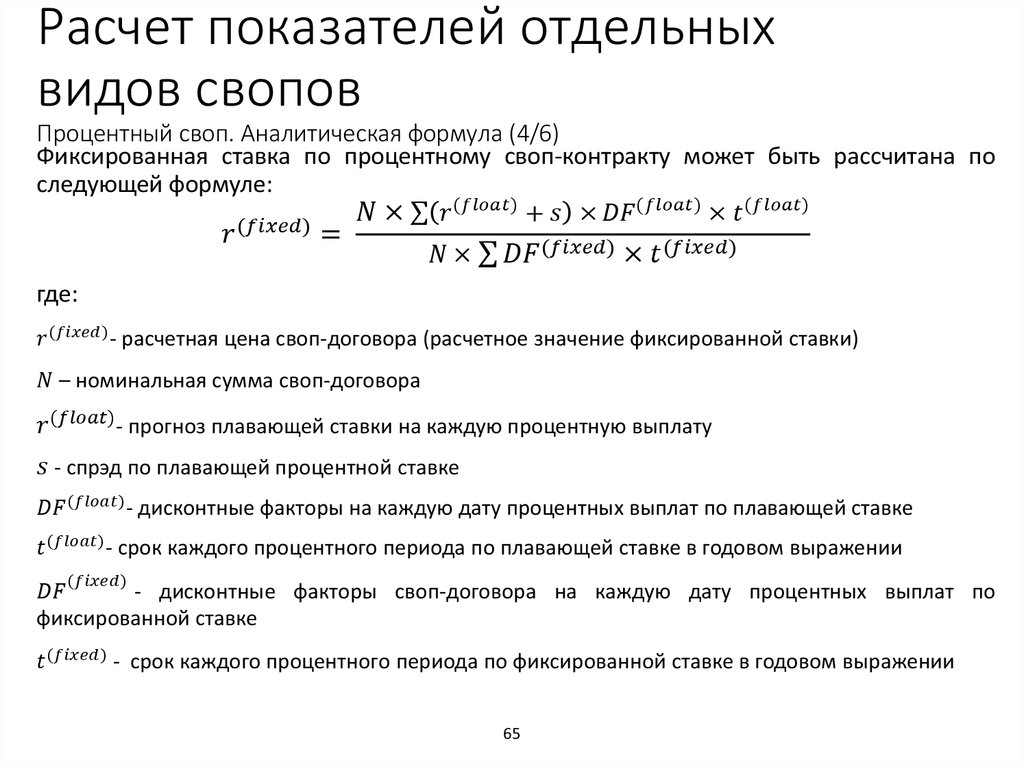

Стоимость фиксированной ноги определяется как текущая стоимость фиксированных процентных платажей, известных в момент заключения сделки или в любой момент её существования.

- где

- — ставка свопа

- — количество периодов фиксированных процентных платежей,

- — номинальная сумма сделки,

- — количество дней в процентном периоде ,

- — финансовая база валюты в соответствии с конвенцией и

- — фактор дисконтирования.

Также и стоимость плавающей ноги свопа рассчитывается на основании текущей стоимости плавающих процентных платежей, определенных в момент заключения сделки. Однако, только в начале свопа известны только величины будущих процентных платежей по фиксированной ноге, в то время как форвардные процентные ставки используются для примерного расчета процентных ставок по плавающей ноге.

Каждый плавающий процентный платеж рассчитывается на основании форвардных процентных ставок для соответствующих дат платежей. Использование этих ставок дает серии процентных платежей. Каждый поток дисконтируется с использованием zero-coupon ставки. Также используются данные кривой ставок, доступных на рынке. Zero-coupon ставки используются потому, что эти ставки описываются беспроцентные облигации, порождающие только один денежный поток — как и в нашем случае расчета. Таким образом, процентный своп рассматривается как серия бескупонных облигаций.

Zero-coupon ставки используются потому, что эти ставки описываются беспроцентные облигации, порождающие только один денежный поток — как и в нашем случае расчета. Таким образом, процентный своп рассматривается как серия бескупонных облигаций.

В результате стоимость плавающей ноги свопа рассчитывается следующим образом:

- где

- — количество процентных плавающих платежей,

- — форвардная процентная ставка,

- — номинальная сумма сделки,

- — количество дней в процентном периоде ,

- — финансовая база валюты в соответствии с конвенцией и

- — фактор дисконтирования. Фактор дисконтирования всегда начинается с 1.

Фактор рассчитывается следующим образом:

- .

Фиксированная ставка, котируемая по сделке своп — ставка, которая дает текущую стоимость фиксированных денежных потоков равную текущей стоимости плавающих процентных потоков, рассчитанную по форвардным процентным ставкам, действующим на дату расчета:

В момент заключения сделки, ни одна из сторон договора не имеет преимуществ по стоимости ног свопа, то есть:

Таким образом, в момент заключения сделки не происходит каких-либо платежей между сторонами.

В течение жизни сделки таже техника ценообразования используется для оценки стоимости свопа, но так как с течением времени форвардные ставки изменяются, текущая стоимость () плавающей ноги свопа будет отличаться от неизменной фиксированной ноги.

Следовательно, своп станет обязательством одной стороны и требованием другой — в зависимости от направления изменения процентных ставок.

Риски

Позиция по процентному свопу содержит процентные и кредитные риски для сторон договора.

- Процентный риск возникает из возможности изменения рыночных процентных ставок. В сделке сторона, платящая плавающую ставку выигрывает от падения рыночных ставок. (Сторона, платящая фиксированную ставку имеет процентных риск, аналогичный процентному риску длинной позиции облигации с фиксированным купоном)

- Кредитный риск появляется в момент, когда своп находится в состоянии . Если одна из Сторон сделки находится , она несет риск дефолта второй Стороны по сделке.

См.

также

также- Кредитный дефолтный своп

- Валютный своп

- Свопцион

- Соглашение о будущей процентной ставке (FRA)

- Экзотические свопы

Литература

- Джон К. Халл. Опционы, фьючерсы и другие производные финансовые инструменты = Options, Futures and Other Derivatives. — 6-е изд. — М.: «Вильямс», 2007. — С. 1056. — ISBN 0-13-149908-4

Как банки берут друг у друга в долг. Плавающие ставки, процентные свопы. Ликбез для гика, ч. 4 / Хабр

Привет! Меня зовут Дмитрий Янтер. Сегодня вы узнаете о том, что такое плавающие процентные ставки, что такое процентные свопы и какое они имеют отношение к ванили.

Данный пост — адаптированная версия двух моих коротких видеолекций «Плавающие ставки и бенчмарки» и «Процентные свопы» в рамках курса Finmath for Fintech.

#1. Плавающие ставки и бенчмарки

Начнем с главного вопроса: откуда берут деньги банки? Ответ лежит на поверхности: они берут в долг у других банков. Это называется рынком межбанковского кредитования либо просто межбанковским рынком. Крупные организации дают крупные суммы денег, как правило, на непродолжительное время — один день, одна неделя, один месяц. Теперь представим себе, что вы находитесь в крупном инвестиционном банке, например, в Лондоне. Под какой процент вы бы могли взять в долг сегодня?

Это называется рынком межбанковского кредитования либо просто межбанковским рынком. Крупные организации дают крупные суммы денег, как правило, на непродолжительное время — один день, одна неделя, один месяц. Теперь представим себе, что вы находитесь в крупном инвестиционном банке, например, в Лондоне. Под какой процент вы бы могли взять в долг сегодня?

Именно такой вопрос стала задавать Британская ассоциация банкиров (British Bankers’ Association) примерно 30 лет назад. Они стали собирать ответы у ключевых игроков, сортировать их от самого маленького до самого большого, отбрасывать края и считать среднее. Это называется LIBOR — The London Inter-bank Offered Rate. LIBOR публикуется на пять валют (евро, фунт стерлингов, доллар, швейцарский франк и йена) и на семь теноров (кстати, в данном случае тенор — это не голос в опере, а такой временной срок) — один день, семь дней, один месяц, два месяца, три месяца, шесть месяцев и двенадцать месяцев. Семь теноров как семь дней недели. Итого мы получаем 35 значений каждый рабочий день.

Итого мы получаем 35 значений каждый рабочий день.

LIBOR называется плавающей процентной ставкой, поскольку каждый день она разная. Каждый день опрашиваются одни и те же банки, они дают немного разные ответы, и каждый день LIBOR идет или вверх, или вниз.

Так же LIBOR называют бенчмарком. Как мы знаем, бенчмарк — это что-то эталонное. В данном случае эталоном выступает процентная ставка, которая отражает настроение рынка, текущую экономическую ситуацию и другие факторы.

В 2018 году на LIBOR и на аналогичный бенчмарк EURIBOR было заключено контрактов общей суммой более 370 триллионов долларов. Согласитесь, сумма с 13 нулями — это очень много. Что это за контракты, мы рассмотрим чуть-чуть позже, а сейчас давайте посмотрим на EURIBOR.

Думаю, вы уже догадались, что это The Euro Interbank Offered Rate — ставка, которая формируется в еврозоне. Тут внимательные читатели спросят: «Есть ли разница между ставкой на евро в LIBOR и ставкой на евро в EURIBOR?» Конечно, отличия есть. Давайте посмотрим на иллюстрацию.

Давайте посмотрим на иллюстрацию.

На графике видно, что кривые похожи, но все же отличаются. Это не случайный эффект одного дня, а фундаментальное отличие в двух ставках, которые формируются на двух рынках.

Давайте теперь перенесемся примерно на 10 тысяч километров на восток и окажемся в городе Токио. Там формируется ставка, которая называется TIBOR — Tokyo Inter-bank Offered Rate. Мы опять можем сравнить LIBOR на йену и TIBOR на йену и убедиться в том, что они отличаются.

Какой же вывод мы делаем из увиденного? Каждый рынок публикует свою ставку: в Лондоне она своя, в европейской зоне она своя, в Японии она тоже своя. Но давайте снова перенесемся в Лондон. Оказывается, там есть еще одна ставка, которая называется SONIA (Sterling Overnight Interbank Average Rate). Она показывает среднюю однодневную ставку по кредитам на межбанковском рынке фунта стерлингов. Вспомните, что ставка overnight есть и в LIBOR. Давайте их сравним на графике.

Это ставки, которые публикуются в одном городе на одну валюту, один тенор. Но они разные! В чем же причина?

Но они разные! В чем же причина?

LIBOR — это легендарная процентная ставка. Она известна не только тем, что на нее завязано огромное количество контрактов (если помните, это сумма с 13 нулями), но и фактами манипуляции бенчмарком. Стало известно о том, что с 2008 года члены панели LIBOR, то есть банки, которые принимали участие в опросе и передававшие регулятору значения для усреднения и публикации, сознательно завышали или занижали ставку. Скандал разгорелся в 2012 году и закончился многомиллионными штрафами для многих банков (некоторые штрафы доходили до миллиарда евро). Рынок понял, что с LIBOR нужно что-то делать.

Защита от стороннего влияния и альтернативы LIBOR

Первое, что было изменено, — методология расчета. До истории со скандалом LIBOR считался просто как среднее арифметическое. Представьте себе, что я хочу как-то повлиять на LIBOR. В опросе участвуют 16 банков, это значит, что четыре самых больших и четыре самых маленьких значения будут отброшены, а по остальным восьми будет посчитано среднее. Если я изменю мое «честное» значение LIBOR на +0,08% и отправленное значение не попадет в 25% самых больших и в 25% самых маленьких, то официальное значение LIBOR изменится на +0,08% / 8 = +0,01%.

Если я изменю мое «честное» значение LIBOR на +0,08% и отправленное значение не попадет в 25% самых больших и в 25% самых маленьких, то официальное значение LIBOR изменится на +0,08% / 8 = +0,01%.

После обнаруженных манипуляций ставку стали считать иначе. Появилась так называемая waterfall-модель, включающая в себя три слоя. На первом слое вы учитываете свои транзакции — Level 1: Transaction Based. На следующем слое вы учитываете движение рынка и исторические сделки — Level 2: Transaction Derived. И только на третьем слое вы можете добавить свою экспертную оценку — Level 3 Expert Judgement. Так LIBOR стали считать по-другому, а рынок задумался об альтернативах.

SONIA — ставка для фунта стерлингов овернайт — как раз и является такой альтернативой. Она отличается методикой расчета.

SONIA — это среднее по совершенным транзакциям на межбанковском рынке, то есть, во-первых, учитывает всех участников рынка, во-вторых базируется на сделках, а не на экспертных оценках. Таким образом, это более объективная оценка рынка. Кроме этого, она устойчива к манипуляциям, описанным выше.

Таким образом, это более объективная оценка рынка. Кроме этого, она устойчива к манипуляциям, описанным выше.

Аналогом SONIA в еврозоне является EURONIA, a в России — RUONIA. Аналогом LIBOR в России является MosPrime Rate — если вас это интересует, то с помощью этого значения вы можете узнать, по какой процентной ставке банки дают в долг в Москве.

Промежуточные итоги

Итак, мы узнали о том, что существует межбанковский рынок, на котором банки дают друг другу деньги в долг. Обычно эти деньги даются по плавающей процентной ставке. Каждый день эти ставки новые, а некоторые эталонные процентные ставки мы называем бенчмарками — LIBOR, TIBOR, EURIBOR, MosPrime Rate и другие. Эти эталонные процентные ставки отличаются тем, где они формируются (в какой стране, в каком городе), и тем, как они считаются (например, LIBOR считается в Лондоне методом опроса ключевых участников рынка, а ставка EURONIA или RUONIA считается как среднее по всем транзакциям за определенный день). На LIBOR и EURIBOR до сих пор заключается огромное количество контрактов (более 370 триллионов только в прошлом году). Что это за контракты, читайте ниже.

На LIBOR и EURIBOR до сих пор заключается огромное количество контрактов (более 370 триллионов только в прошлом году). Что это за контракты, читайте ниже.

#2. Процентные свопы

Итак, у нас есть два мира. Первый — мир банков, который живет по плавающим ставкам. Второй — мир «не банков», который живет по фиксированным ставкам. Согласитесь, если вы придете в банк и поинтересуетесь: «Под какой процент вы готовы разместить мои деньги?», — вам ответят: «LIBOR + 50 bps (базисных пунктов)». Это много или мало? Если бы я был банкиром и мне бы сказали, что мои деньги разместят под LIBOR + 50 базисных пунктов, я бы сказал: «Да, берем, сейчас и как можно больше — это очень выгодно». Но для вас это ни о чем не говорит, вам гораздо понятнее услышать: «Три процента». Очевидно, что у банков есть как физические лица, которым понятны 3%, так и клиенты, которым понятно выражение «LIBOR + 50 bps».

Чтобы связать два этих мира, существует специальный финансовый инструмент, который называется interest rate swap (IRS).По-русски его называют процентный своп.

Рассмотрим, как устроен контракт. Контракт заключается между двумя сторонами — стороной А и стороной В. Сторона А платит плавающую «ногу», сторона В платит фиксированную «ногу». То, как часто они это делают, зависит от параметров контракта.

По нашему рисунку видно, что каждые три месяца сторона А будет платить плавающую «ногу» стороне В и каждые шесть месяцев сторона В будет платить фиксированную «ногу» стороне А. Цена этой фиксированной «ноги», то есть то, сколько процентов это будет (скажем, 2,5%), — это и будет цена процентного свопа.

Что же происходит на этих плавающих «ногах»? Здесь платится LIBOR, скорее всего трехмесячный.

Первый плавающий платеж будет совершен через три месяца по сегодняшней ставке LIBOR. Через три месяца будет известно новое значение LIBOR — это значение определит, сколько будет заплачено в точке шесть месяцев и так далее.

Кто останется в плюсе в итоге? Допустим, на плавающей «ноге» мы платим сначала 2,2%, а потом 2,6%, а обратно на фиксированной «ноге» мы получаем 2,5%, итого получается +0,1% * N = — (2,2% + 2,6%) / 2 * N + 2,5% * N, где N — сумма контракта. Контракт с такой схемой платежей называется ванильный своп (который, как вы поняли, не имеет ни малейшего отношения к ванили, используемой как пряность).

Контракт с такой схемой платежей называется ванильный своп (который, как вы поняли, не имеет ни малейшего отношения к ванили, используемой как пряность).

Как много совершается контрактов такого типа? По статистике, за первую половину 2019 года было совершено примерно 969 915 сделок на общую сумму 38 триллионов долларов. То есть объем одной сделки — 81 миллион долларов, что, согласитесь, впечатляет.

Теперь давайте перейдем к такому интересному вопросу, как цена. Сколько же стоит такой контракт? Мы называем это Fair Price («честная цена»). Цена «честная», потому что в момент сделки плавающая и фиксированная «ноги» стоят одинаково.

Рассмотрим тривиальный случай с тремя платежами: два плавающих каждые 6 месяцев и один фиксированный через 12 месяцев. Безусловно, реальные контракты намного сложнее нашей схемы и состоят обычно из десятков платежей.

Напомним, откуда берутся значения плавающих платежей. Итак, о контракте мы договорились сегодня. Мы открываем страницу, где публикуются значения LIBOR, смотрим их. Допустим, сегодня LIBOR 6M L6M = 2,2% — теперь мы в точности знаем, сколько денег одна сторона заплатит другой через шесть месяцев. Через шесть месяцев мы снова посмотрим значение LIBOR 6M — L*6M. На фиксированной «ноге» будет оплачен некоторый процент P, который мы сейчас вычислим.

Допустим, сегодня LIBOR 6M L6M = 2,2% — теперь мы в точности знаем, сколько денег одна сторона заплатит другой через шесть месяцев. Через шесть месяцев мы снова посмотрим значение LIBOR 6M — L*6M. На фиксированной «ноге» будет оплачен некоторый процент P, который мы сейчас вычислим.

Напомним, в момент заключения сделки обе стороны считают, что нет никакой разницы, приходит вам два плавающих платежа или один фиксированный. Это значит следующее:

PVFixed = PVFloat

Распишем PV (Present Value — текущая стоимость) для фиксированной и плавающей «ноги». Процентную ставку умножаем на сумму контракта N и умножаем на дискаунт-фактор в точке 12 месяцев.

PVFixed = P*N*D12м

Теперь распишем PVFloat. Отличие будет в одном слагаемом.

Почему значение LIBOR 6M надо делить на два? LIBOR указывается в годовых процентах, в нашем примере плавающая «нога» платится каждые полгода — логично, что годовую ставку надо разделить на два.

Нетрудно найти значение «честной цены».

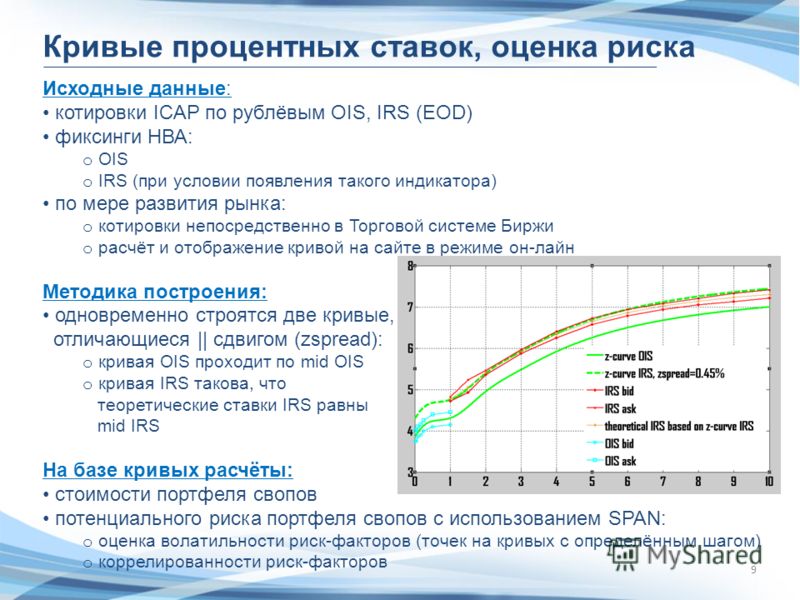

Нам каким-то образом необходимо знать значение LIBOR. Текущее значение мы можем посмотреть на сайте, а где брать значение этого параметра через шесть месяцев? Я отдельно выписываю дискаунт-факторы, не расписывая их через известную формулу. Я хотел бы провести четкую грань между значениями LIBOR, от которых зависят плавающие платежи, и тем, как мы вычисляем дискаунт-фактор. Необходимы две кривые: кривая для LIBOR и кривая для дисконтирования. Во многих учебниках вы встретите такие фразы, как, например, «Будем дисконтировать по LIBOR» или «Дискаунт-фактор равен… (некоторому выражению с LIBOR)». В чем же тут подвох? Помимо самых простых ванильных свопов (кстати, ответ на вопрос, почему они являются «ванильными», звучит как «Потому, что нет ничего проще ванильного мороженого»), где с одной стороны плавающая «нога», с другой стороны фиксированная, есть свопы, где стороны обмениваются только плавающими «ногами». Например, есть сторона А и сторона В. Одна платит LIBOR, другая — EURIBOR. Называется такой контракт floating-floating interest rate swap.

Одна платит LIBOR, другая — EURIBOR. Называется такой контракт floating-floating interest rate swap.

Понятно, что LIBOR должен быть на евро (кстати, есть контракты, где одна сторона платит LIBOR USD, а другая — LIBOR EUR — это cross-currency basis swap). Если мы последуем рекомендации учебника и используем дискаунт-фактор LIBOR, то фактически у нас есть две идентичные по смыслу ставки. Одна — плавающая, которая формируется в Лондоне, вторая — плавающая, которая формируется в еврозоне. И почему мы должны доверять больше LIBOR, чем EURIBOR, не очень понятно. Кстати, в этом случае ценой свопа будет тот небольшой процент, который мы добавим к EURIBOR.

В данном случае становится понятно, что использовать какую-либо плавающую процентную ставку в качестве эталонной и затем дисконтировать с ее помощью — не очень корректно. Поэтому возникает следующая задача: для данного конкретного свопа вам нужно посчитать LIBOR-кривую, EURIBOR-кривую и найти дискаунт-кривую. Дискаунт-кривая — это та кривая, по которой вы будете вычислять дисконт-факторы, чтобы перевести платежи из будущего в настоящем.

Как же посчитать «честную цену» для Floating-Floating IRS? Подход точно такой же. С одной стороны, у нас есть значение LIBOR, разделенное на четыре (потому что три месяца составляют четверть от годовой ставки), которое нужно умножить на дисконт-фактор. Это будет равно значению EURIBOR плюс та самая цена P, деленное на четыре, и все это умноженное на дисконт-фактор. Суммирование производится по всем платежам.

Из этого уравнения легко находится P, которое и является «честной ценой» Floating-Floating IRS.

Чем интересен данный пример? Он говорит нам о том, что нам нужны три кривые: LIBOR-кривая, EURIBOR-кривая и дисконт-кривая. Базовые методы построения кривых одинаковы, мы их рассмотрим на примере дисконт-кривой чуть позже. А пока подведем итоги.

Итоги по свопам

Мы узнали, что такое interest rate swap. Это продукт, в котором участвуют две стороны: одна платит фиксированную «ногу», другая — плавающую. Это самый простой ванильный своп. Бывают также ситуации, когда обе стороны платят плавающие «ноги» (Floating-Floating swap).

Бывают также ситуации, когда обе стороны платят плавающие «ноги» (Floating-Floating swap).

Только на самые простые ванильные свопы в начале 2020 года было заключено более полумиллиона сделок. В среднем объем каждой сделки составляет почти сто миллионов долларов. Также мы узнали, как посчитать «честную цену» свопа. Мы посчитали ее, исходя из предположения, что PV плавающей «ноги» совпадает с PV фиксированной «ноги», и назвали эту цену честной, поскольку она устраивает всех участников сделки. На примере Floating-Floating свопов мы поняли, что иногда нам нужно строить несколько кривых: кривые для плавающих ставок и кривую для дисконтирования. О том, как построить кривую дисконтирования, мы поговорим в следующей части.

Надеюсь, теперь вы больше не «плаваете» в теме плавающих процентных ставок и среди interest rate свопов сможете найти ванильный.

Все статьи этой серии

- Стоимость денег, типы процентов, дисконтирование и форвардные ставки. Ликбез для гика, ч.

1

1 - Облигации: купонные и бескупонные, расчет доходности. Ликбез для гика, ч. 2

- Облигации: оценка рисков и примеры использования. Ликбез для гика, ч. 3

- Как банки берут друг у друга в долг. Плавающие ставки, процентные свопы. Ликбез для гика, ч. 4

- Построение кривой дисконтирования. Ликбез для гика, ч. 5

- Что такое опционы и кому это нужно. Ликбез для гика, ч. 6

- Опционы: пут-колл парити, броуновское движение. Ликбез для гика, ч. 7

Процентные свопы и способы их использования

6 октября 2021 г. Fidelity Mortgage Lenders, Inc. процентный своп, проблемы процентного свопа, процентные свопы и как их использовать, процентный своп

Если у вас есть кредит с переменной процентной ставкой, есть большая вероятность, что вы внимательно следите за процентными ставками. Изменение процентных ставок повлияет на ваши расходы по займам и сделает ваши ежемесячные платежи неопределенными. Изменения индексов с переменной ставкой могут затруднить прогнозирование уровней обслуживания долга. Процентный своп может подойти, если вы хотите обеспечить фиксированную стоимость обслуживания долга, не переходя на традиционный кредит с фиксированной ставкой.

Изменения индексов с переменной ставкой могут затруднить прогнозирование уровней обслуживания долга. Процентный своп может подойти, если вы хотите обеспечить фиксированную стоимость обслуживания долга, не переходя на традиционный кредит с фиксированной ставкой.

Процентный своп является полезным инструментом для хеджирования риска изменения процентной ставки. Как для существующих, так и для будущих кредитов процентный своп имеет несколько преимуществ. Чтобы максимально использовать процентные свопы, вот что вам следует знать о них и о том, как они работают.

Что такое процентный своп?

Процентный своп — это производный контракт, по которому две стороны соглашаются обменять один поток процентных платежей на другой. Это будет основано на указанном индексе ставки и основной сумме. В мире кредитования коммерческой недвижимости наиболее распространенным типом процентного свопа является обмен с фиксированной на плавающую ставку. В этом случае одна сторона обменивает поток платежей с фиксированной процентной ставкой на поток платежей с плавающей ставкой.

По сути, процентный своп превращает проценты по кредиту с плавающей процентной ставкой в фиксированную стоимость. Это происходит путем обмена процентными платежами между заемщиком и кредитором. Заемщик по-прежнему будет ежемесячно платить плавающую процентную ставку по кредиту. Затем они вносят дополнительный платеж кредитору на основе ставки свопа, которая определяется при настройке. Затем кредитор делает скидку на сумму с переменной ставкой, так что в конечном итоге заемщик платит по фиксированной ставке.

Выгоды процентных свопов- Они могут быть исполнены в любое время в течение срока действия контракта

- Они могут использоваться для хеджирования других обязательств с плавающей процентной ставкой

- Заемщик может потребовать компенсацию, если своп был осуществлен по ставкам ниже, чем заранее установленные ставки свопа.

В сфере коммерческой недвижимости процентный своп обычно становится опционом, когда:

- Заемщик ищет защиту от повышения процентных ставок в будущем.

В этой ситуации они обменяют свой платеж с переменной ставкой на платеж с фиксированной ставкой, или .

В этой ситуации они обменяют свой платеж с переменной ставкой на платеж с фиксированной ставкой, или . - Заемщик хочет извлечь выгоду из своей веры в то, что процентные ставки упадут в будущем. Они обменяют свои платежи с фиксированной ставкой на платежи с плавающей ставкой.

Как правило, сделка может быть совершена только тогда, когда одна из сторон считает, что процентные ставки вырастут или упадут в ее пользу. Одна из сторон будет права, а другая — нет, но в данный момент это может быть неясно, поэтому процентные свопы, как правило, сопряжены с риском по своей сути. В зависимости от предполагаемой суммы, быть на неправильной стороне свопа может быть невероятно дорогостоящим предложением.

Процентный своп поначалу может показаться пугающим, но как только механизм отработан, это так же просто, как платить фиксированную сумму каждый месяц.

В Fidelity Mortgage Lenders мы стремимся предоставлять кредиты заемщикам, которые более крупные кредитные учреждения не могут или не хотят финансировать. Наш постоянный рост напрямую связан с нашей реакцией на меняющийся рынок недвижимости, когда мы обслуживаем растущее сообщество владельцев недвижимости и инвесторов.

Наш постоянный рост напрямую связан с нашей реакцией на меняющийся рынок недвижимости, когда мы обслуживаем растущее сообщество владельцев недвижимости и инвесторов.

Мы будем рады сотрудничеству с вами.

Процентные свопы: объяснение для чайников

Процентный своп — это производный финансовый инструмент, который компании используют для обмена процентными платежами друг с другом.

Свопы полезны, когда одна компания хочет получить платеж с переменной процентной ставкой, а другая хочет ограничить будущий риск, получив вместо этого платеж с фиксированной процентной ставкой.

У каждой группы свои приоритеты и требования, поэтому такие обмены могут работать на пользу обеим сторонам.

Как работает процентный своп

Как правило, две стороны в процентном свопе торгуют с фиксированной и переменной процентной ставкой. Например, у одной компании может быть облигация, по которой выплачивается Лондонская межбанковская ставка предложения (LIBOR), а у другой стороны есть облигация, обеспечивающая фиксированный платеж в размере 5%. Если ожидается, что LIBOR останется на уровне около 3%, то в контракте, вероятно, будет пояснено, что сторона, платящая изменяющуюся процентную ставку, будет платить LIBOR плюс 2%. Таким образом, обе стороны могут рассчитывать на получение одинаковых платежей. Первичные инвестиции никогда не продаются, но стороны согласовывают базовую стоимость (возможно, 1 миллион долларов), чтобы использовать ее для расчета денежных потоков, которыми они обмениваются.

Если ожидается, что LIBOR останется на уровне около 3%, то в контракте, вероятно, будет пояснено, что сторона, платящая изменяющуюся процентную ставку, будет платить LIBOR плюс 2%. Таким образом, обе стороны могут рассчитывать на получение одинаковых платежей. Первичные инвестиции никогда не продаются, но стороны согласовывают базовую стоимость (возможно, 1 миллион долларов), чтобы использовать ее для расчета денежных потоков, которыми они обмениваются.

Вы владеете акциями Apple, Amazon, Tesla. Почему не Бэнкси или Энди Уорхол? Стоимость их работ не растет и не падает вместе с фондовым рынком. И они намного круче Джеффа Безоса.

Получить приоритетный доступ

Теоретически одна сторона хеджирует риск, связанный с их ценными бумагами, предлагая плавающую процентную ставку, в то время как другая может воспользоваться потенциальным вознаграждением, удерживая более консервативный актив. Это беспроигрышная ситуация, но это также и игра с нулевой суммой. Выигрыш одной стороны в результате свопа будет равен убытку другой стороны. Пока вы нейтрализуете свой риск, в некотором смысле один из вас потеряет часть денег.

Выигрыш одной стороны в результате свопа будет равен убытку другой стороны. Пока вы нейтрализуете свой риск, в некотором смысле один из вас потеряет часть денег.

Процентные свопы торгуются на внебиржевом рынке, и если ваша компания решит обменять процентные ставки, вам и другой стороне необходимо согласовать два основных вопроса:

- Продолжительность свопа . Установите дату начала и дату погашения для свопа и знайте, что обе стороны будут связаны всеми условиями соглашения до истечения срока действия контракта.

- Условия обмена . Четко определите условия, на которых вы обмениваете процентные ставки. Вам нужно будет тщательно взвесить необходимую частоту платежей (ежегодно, ежеквартально или ежемесячно). Также определитесь со структурой платежей: будете ли вы использовать амортизационный план, маркированную структуру или метод с нулевым купоном.

Чтобы проиллюстрировать, как может работать своп, давайте рассмотрим пример.

Компания ABC и компания XYZ заключают годовой процентный своп с номинальной стоимостью 1 миллион долларов. ABC предлагает XYZ фиксированную годовую ставку в размере 5% в обмен на ставку LIBOR плюс 1%, поскольку обе стороны считают, что LIBOR составит примерно 4%. В конце года ABC выплатит XYZ 50 000 долларов (5% от 1 миллиона долларов). Если ставка LIBOR торгуется на уровне 4,75%, XYZ должна будет заплатить компании ABC 57 500 долларов (5,75% от 1 миллиона долларов, из-за соглашения об уплате LIBOR плюс 1%).

Таким образом, значение свопа для ABC и XYZ равно разнице между тем, что они получают и тратят. Поскольку LIBOR оказался выше, чем предполагали обе компании, ABC выиграла с прибылью в размере 7500 долларов, а XYZ понесла убыток в размере 7500 долларов. Как правило, производится только чистый платеж. Когда XYZ платит ABC 7 500 долларов, обе компании избегают затрат и сложностей, связанных с выплатой каждой компанией полных 50 000 и 57 500 долларов.

Плюсы: почему процентные свопы полезны

Есть две причины, по которым компании могут захотеть участвовать в процентных свопах:

- Коммерческие мотивы .

Некоторые компании занимаются бизнесом с особыми требованиями к финансированию, и процентные свопы могут помочь менеджерам достичь своих целей. Два распространенных типа предприятий, которые извлекают выгоду из процентных свопов:

Некоторые компании занимаются бизнесом с особыми требованиями к финансированию, и процентные свопы могут помочь менеджерам достичь своих целей. Два распространенных типа предприятий, которые извлекают выгоду из процентных свопов:- Банки , которым необходимо, чтобы их потоки доходов соответствовали их обязательствам. Например, если банк выплачивает плавающую ставку по своим обязательствам, но получает фиксированную выплату по выплаченным кредитам, он может столкнуться со значительными рисками, если обязательства с плавающей ставкой значительно увеличатся. В результате банк может решить застраховаться от этого риска, заменив фиксированные платежи, которые он получает по своим кредитам, на платеж с плавающей ставкой, который выше, чем платеж с плавающей ставкой, который ему необходимо выплатить. По сути, этот банк будет гарантировать, что его доходы превысят расходы, и, следовательно, не столкнется с нехваткой денежных средств.

- Хедж-фонды , которые полагаются на спекуляции и могут снизить некоторые риски, не теряя при этом слишком большого потенциального вознаграждения.

В частности, спекулятивный хедж-фонд, обладающий опытом прогнозирования будущих процентных ставок, может получить огромную прибыль, участвуя в крупных свопах с высокими процентными ставками.

В частности, спекулятивный хедж-фонд, обладающий опытом прогнозирования будущих процентных ставок, может получить огромную прибыль, участвуя в крупных свопах с высокими процентными ставками.

- Сравнительные преимущества : Иногда компании могут получить кредит с фиксированной или плавающей ставкой по более выгодной ставке, чем большинство других заемщиков. Однако это может быть не то финансирование, которое они ищут в конкретной ситуации. Например, компания может иметь доступ к кредиту со ставкой 5%, когда текущая ставка составляет около 6%. Но им может понадобиться кредит, который взимает плату с плавающей процентной ставкой. Если другая компания тем временем может получить прибыль от получения ссуды с плавающей процентной ставкой, но должна взять ссуду, которая обязывает их производить фиксированные платежи, тогда две компании могут провести своп, при котором обе они смогут выполнить свои соответствующие предпочтения. .

Короче говоря, своп позволяет банкам, инвестиционным фондам и компаниям извлекать выгоду из широкого спектра типов кредитов, не нарушая правил и требований в отношении их активов и обязательств.

Минусы: риски, связанные с процентными свопами

Свопы могут помочь сделать финансирование более эффективным и позволить компаниям использовать более творческие стратегии инвестирования, но они не лишены рисков. Существует два типа рисков, связанных со свопами:

- Плавающие процентные ставки очень непредсказуемы и создают значительный риск для обеих сторон . Одна сторона почти всегда выигрывает в обмене, а другая теряет деньги. Сторона, которая обязана производить платежи с плавающей ставкой, получает прибыль, когда плавающая ставка снижается, но теряет, когда ставка растет. Противоположный эффект имеет место с другой стороной.

- Риск контрагента добавляет дополнительный уровень сложности к уравнению . Обычно этот риск довольно низок, поскольку учреждения, совершающие такие сделки, обычно имеют прочное финансовое положение, и стороны вряд ли согласятся заключить контракт с ненадежной компанией. Но если одна из сторон окажется в состоянии дефолта, то она не сможет произвести свои платежи.

3 Floating-For-Floating, одна валюта

3 Floating-For-Floating, одна валюта

По-русски его называют процентный своп.

По-русски его называют процентный своп. 1

1 В этой ситуации они обменяют свой платеж с переменной ставкой на платеж с фиксированной ставкой, или

В этой ситуации они обменяют свой платеж с переменной ставкой на платеж с фиксированной ставкой, или Некоторые компании занимаются бизнесом с особыми требованиями к финансированию, и процентные свопы могут помочь менеджерам достичь своих целей. Два распространенных типа предприятий, которые извлекают выгоду из процентных свопов:

Некоторые компании занимаются бизнесом с особыми требованиями к финансированию, и процентные свопы могут помочь менеджерам достичь своих целей. Два распространенных типа предприятий, которые извлекают выгоду из процентных свопов: В частности, спекулятивный хедж-фонд, обладающий опытом прогнозирования будущих процентных ставок, может получить огромную прибыль, участвуя в крупных свопах с высокими процентными ставками.

В частности, спекулятивный хедж-фонд, обладающий опытом прогнозирования будущих процентных ставок, может получить огромную прибыль, участвуя в крупных свопах с высокими процентными ставками.