Как работают ПИФы (Паевые Инвестиционные Фонды) – CleanBrain

Чтобы лучше понять,принцип работы ПИФов – Паевых Инвестиционных Фондов – нужно рассмотреть, что является активами и кто обеспечивает работу фонда.

Активы ПИФа

ПИФ считается имущественным комплексом, а не юридическим лицом, не может сам совершать никаких действий (например, участвовать в торгах на фондовой бирже). ПИФ – это средства вкладчиков, набор активов. Они включают:

- ценные бумаги различных предприятий, в том числе банков;

- деньги на счетах;

- резервы денежных средств (которые необходимы для текущих выплат инвесторам при погашении паев).

Ценные бумаги и средства на счетах составляют инвестиционный портфель фонда. А покупая один пай, инвестор приобретает определенную долю всех ценных бумаг, из которых складывается портфель ПИФа.

Участники деятельности ПИФа

В работе задействованы следующие участники:

Инвесторы (или другими словами пайщики) – частные лица, купив паи фонда, они владеют активами фонда.

Управляющая компания (УК) – управляет активами фонда. УК обязана вовремя предоставлять информацию о фонде ее инвесторам и государственным контролирующим органам.

Специализированный депозитарий – сберегает активы ПИФа. Также депозитарий рассчитывает стоимость чистых активов фонда и стоимость одного пая.

Специализированный регистратор – регистрирует и ведет учет пайщиков и паев фонда.

Аудитор – проводит регулярные аудиторские проверки деятельности фонда.

Агент – ведет работу с потенциальным частными инвесторам – предоставляет информацию, принимает заявки, передает им выписки-уведомления из реестра пайщиков ПИФа.

Договора на обслуживание со спецдепозитарием, спецрегистратором и аудитором, а также договор поручения с агентом подписывает управляющая компания. Из средства фонда УК оплачивает всем вышеперечисленным участникам за оказанные услуги.

Все участники ПИФа, кроме инвесторов, это юридические лица и их деятельность должна быть лицензирована Федеральной службой по финансовым рынкам.

Принцип работы

Понять принцип, как распределена работа между участниками ПИФа, поможет простая схема.

Порядок действий такой:

1. Инвестор передает заявку на приобретение (продажу) паев прямо управляющей компании или представителю, агенту фонда. Затем, при покупке, переводит деньги на счет ПИФа. (УК имеет отдельные банковские лицевые счета для операций, связанных с управлением фондом).

2. УК направляет документы регистратору, который начисляет паи инвестору в реестре владельцев фонда.

3. Регистратор отправляет инвестору выписку-уведомление о приобретении/ продаже ним паев.

4. УК дает указание брокеру, какой вид ценных бумаг приобрести на бирже и переводит деньги для их покупки.

5. Купленные ценные бумаги поступают на счет фонда в спецдепозитарии на хранение.

6. Депозитарий зачисляет на счет ПИФа ценные бумаги.

Также стоит отметить, что депозитарий, регистратор, управляющая компания работают совместно и в процесс деятельности ведут взаимную проверку некоторых функций друг друга (например, учет и расчет стоимости пая). Именно такая схема контроля дает ПИФам дополнительную надежность в сохранности вложений инвесторов. А аудиторы контролируют всю деятельность ПИФа и его участников.

Именно такая схема контроля дает ПИФам дополнительную надежность в сохранности вложений инвесторов. А аудиторы контролируют всю деятельность ПИФа и его участников.

Как рассчитывается стоимость пая?

Пай считается именной ценной бумагой, но на руки его не выдают. Учет паев осуществляется регистратором на специальных счетах в реестре инвесторов ПИФа. Открытый фонд не имеет ограничений на количество паев. Управляющая компания продаст столько паев, сколько средств будет внесено инвесторами.

Расчетная стоимость пая – это один из важнейших показателей ПИФа. По этой стоимости управляющая компания продает и погашает паи. Именно от изменения цены на пай зависит доход пайщиков.

СЧА – Стоимость Чистых Активов фонда – второй значимый показатель, стоимость имущества фонда в денежном эквиваленте, его инвестиционного портфеля. Это ценные бумаги, купленные фондом и денежные средства, а также разница между дебиторской задолженностью и кредиторской на счету фонда.

После определения чистых активов фонда рассчитывают стоимость пая – она равна отношению СЧА к количеству паев фонда:

Расчетная Стоимость Пая = Стоимость Чистых Активов / Количество паев

Величина активов ПИФа изменяется под действием двух факторов: если пайщики вносят или забирают средства из фонда, а также если на бирже произошли изменения в рыночной стоимости ценных бумаг инвестиционного портфеля фонда.

А вот стоимость пая меняется только при изменении стоимости инвестиционного портфеля ПИФа на рынке (на фондовой бирже).

Где найти информацию о деятельности ПИФов?

Получить больше информации об управляющих компаниях, доходности ПИФов и других показателях их деятельности можно на специализированных сайтах:

- www.investfunds.ru – представляет рейтинги ПИФов и новости финансового рынка

- www.nlu.ru – сайт представляет Национальную Лигу Управляющих

- www.fcsm.ru – на сайте Службы Банка России по финансовым рынкам можно найти реестр зарегистрированных ПИФов и УК

- www.prodengi.ru – сайт специализированного депозитария, дает оперативную информацию показывающую доходность ПИФов

Как получают доход от ПИФа

Доход инвестора ПИФов получается только при росте стоимости его паев. Цена пая подвержена рыночным колебаниям и может увеличиваться, уменьшаться, а затем снова расти. Инвесторы ПИФов не застрахованы от риска убытков, связанных с ее изменением.

Никакого дохода типа дивидендов или процентов от держания пая инвесторы интервальных и открытых ПИФов не получают. Пайщик имеет прибыль при условии, что цена паев возросла только при погашении паев, продаже их управляющей компанией (или на вторичном рынке, на бирже).

Как формируется доход в ПИФах – CleanBrain

ПИФы наряду с банками и фондовой биржей относятся к финансовому сектору экономики и способны выполнять только посреднические финансовые операции. В реальном секторе экономики предприятия производят товары или услуги и получают прибыль. В финансовом секторе деньги выступают товаром, но их не продают, а обменивают на другие финансовые активы, на ценные бумаги. И все же у денег тоже есть цена – часто это процентная ставка или дивиденды.

Как формируется доход

Финансовый сектор выполняет свою роль и может стимулировать экономическое развитие реального сектора при помощи инвестиций и кредитования. Но кризис 2008 года банковской системы ярко показал, что бывает, когда во взаимодействии этих двух систем образуется огромный разрыв, когда развитие финансового сектора в разы опережает реальное производство.

С одной стороны гарантии банков на получение фиксированной прибыли от вложения депозита очень хорошо и надежно для инвесторов. Но с другой стороны, рассмотрим компанию, получившую банковский кредит для развития бизнеса.

Если вложения не оправдали себя, или для получения стабильного результата требуется более длительный срок, а обязательства заплатить по кредиту вместе с процентами уже наступили, то в такой ситуации возможно даже банкротство компании. Так вместо ожидаемого роста экономики приходит кризис.

В чем отличие ПИФов от банков? Инвестиционные фонды вращаются в сфере финансов, но они находятся намного ближе к реальному сектору экономики. Потому что доход в ПИФах напрямую зависит от положения компаний реального сектора на рынке и от стоимостей их ценных бумаг на бирже.

Как изменяются стоимость активов ПИФа и стоимость пая

Все ценные бумаги инвестиционного портфеля фонда (в денежном выражении), деньги (еще не потраченные на приобретение активов), плюс дебиторская задолженность на счету ПИФа, за вычетом кредиторской – это и есть стоимость чистых активов ПИФа (СЧА).

Расчетная стоимость одного пая – равна отношению активов ПИФа (СЧА) к количеству проданных на данный момент паев фонда. По этой цене управляющая компания продает и погашает паи.

Показатель СЧА, может меняться, если:

- инвесторы внесли или забирали средства из фонда;

- изменилась рыночная стоимость активов портфеля фонда.

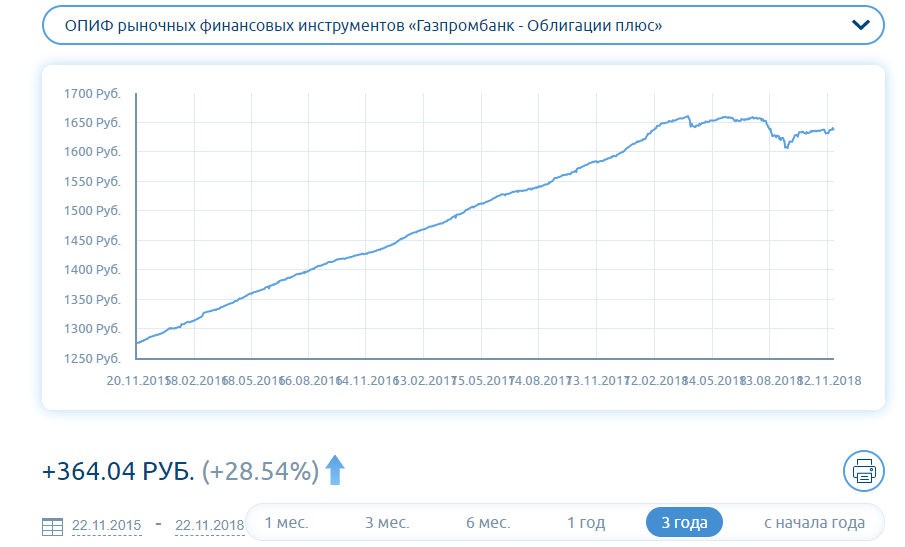

А показатель “стоимость пая” изменяется только при одном условии – увеличении или уменьшении стоимости активов инвестиционного портфеля ПИФа на бирже. Как пример можно рассмотреть изменения стоимости паев и СЧА открытого фонда Сбербанк – Потребительский сектор:

Изменения стоимости паев и СЧА открытого фонда Сбербанк – Потребительский сектор

Более подробную статистику вы можете посмотреть здесь: http://pif.investfunds.ru/funds/803/detail/0/

Как получают доход от ПИФа

Согласно российского законодательства, инвесторы ПИФов не получают дивиденды или проценты от держания паев фонда. Доход образуется при росте стоимости пая и высчитывается как разница между текущей расчетной ценой пая и ценой его приобретения. Получить этот доход можно, лишь продав паи, любое их количество, обратно управляющей компании.

Доход образуется при росте стоимости пая и высчитывается как разница между текущей расчетной ценой пая и ценой его приобретения. Получить этот доход можно, лишь продав паи, любое их количество, обратно управляющей компании.

Нужно отметить, что только тогда, при получении дохода, возникает налогообложение инвестора как физического лица – 13% от суммы дохода. Плюс здесь в том, что налог начисляется один раз при выводе денег. А до этого паи одного фонда можно не продавать, а обменивать на паи другого, реинвестировать без уплаты налога на длительный срок.

Но цена на пай величина не стабильная, и может каждый день изменяться как в сторону увеличения, так и падения. Пайщики никак не застрахованы от биржевых рисков, никто не может гарантировать доходность фонда даже на минимальном уровне.

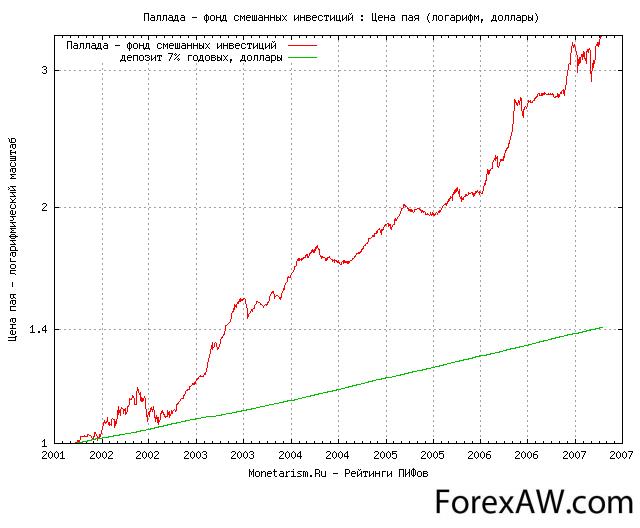

Доходность ПИФов

Один из самых важных показателей работы ПИФа это доходность. Задача управляющей компании выбрать такую стратегию и так сформировать инвестиционный портфель активов, чтобы обеспечить максимальную доходность при сравнительно низких рисках.

Именно по этому показателю можно примерно просчитать насколько выгодным могут быть вложения в такой фонд. Конечно, нельзя не учитывать, что высокодоходные фонды относятся к группе повышенного риска (так как практика показывает, чем выше доходы, тем больше бывают риски и падения). Но просмотр таблиц рейтингов различных ПИФов и графиков их доходности даст много информации для размышления инвестору.

Законом установлено, что открытые фонды обязаны ежедневно через СМИ предоставлять информацию и раскрывать показатели деятельности, в том числе указывать стоимость пая и чистых активов фонда. Такая информационная прозрачность паевых инвестиционных фондов одно из преимуществ их как инвестиционных инструментов.

Автор Алина Николаевна Машенко

Вот еще статьи по теме:

Инвестиционный пай: краткая характеристика и расчет стоимости

Инвестиционный пай ценная бумага, являющаяся именной, которая подтверждает право собственности инвестора на долю имущества, входящего в ПИФ (паевой инвестиционный фонд), право требования надлежащего доверительного управления ПИФом управляющей компанией и право получения денежной выплаты при продаже пая или прекращении действия ПИФа.

Паи, приобретенные в открытом типе ПИФа (ОПИФ), инвестор имеет право продать либо погасить в любой рабочий день. Сделки с паями, входящими в интервальный тип ПИФа (ИПИФ) осуществляются в установленные периоды открытия интервалов. Финансовые операции с паями закрытого типа ПИФов (ЗПИФ) производятся, если фонд создан для квалифицированных инвесторов, а также в случае принятия пайщиками решения о досрочном прекращении деятельности фонда и при невозможности принятия общим собранием пайщиков согласованного решения.

Инвестиционный пай удостоверяет одинаковые права собственности каждого инвестора на одинаковую долю общего имущества в фонде. Инвестор может приобрести любое количество паев в ОПИФ и ИПИФ. В ЗПИФ количество паев для каждого инвестора ограничено, что в обязательном порядке указывается в правилах доверительного управления. Пайщику в ЗПИФ может принадлежать пай в дробном выражении например, в 0,55 доли.

Хотя инвестиционный пай относится к ценным бумагам, но эмиссия их не производится. По окончании формирования ПИФа, входящие в его состав инвестиционные паи имеют свободное обращение на финансовых биржах, в том числе на ММВБ. Исключение ЗПИФы для квалифицированных инвесторов, так как их обращение ограничено требованиями законодательства.

По окончании формирования ПИФа, входящие в его состав инвестиционные паи имеют свободное обращение на финансовых биржах, в том числе на ММВБ. Исключение ЗПИФы для квалифицированных инвесторов, так как их обращение ограничено требованиями законодательства.

У инвестиционного пая отсутствует фиксированная номинальная стоимость. При формировании каждого фонда в правилах доверительного управления определяется сумма, на которую инвестору выдается пай. После завершения формирования ПИФа и в случае определения размера выплаты при продаже либо погашении паев, сумма к выдаче определяется расчетным путем с учетом стоимости пая, надбавок и скидок.

Надбавка — денежные средства, уплачиваемые дополнительно инвестором сверх стоимости покупаемых инвестиционных паев в ПИФе как вознаграждение за принятие заявки на приобретение. Ее размер не должен превышать 1,5% от расчетной стоимости покупаемого инвестиционного пая.

Скидка — денежные средства, удерживаемые при сделках по выкупу инвестиционных паев из средств, причитающихся инвестору, как вознаграждение за прием заявки на выкуп. Ее размер не должен превышать 3% от расчетной стоимости выкупаемого инвестиционного пая.

Расчет стоимости инвестиционного пая производится по формуле:

Стоимость инвестиционного пая = Стоимость чистых активов фонда/Общее количество инвестиционных паев фонда.

УК «Арсагера» Методика расчета стоимости пая

Расчетная стоимость инвестиционного пая определяется путем деления стоимости чистых активов фонда на количество инвестиционных паев по данным реестра владельцев инвестиционных паев фонда на момент определения расчетной стоимости. Таким образом, расчетная стоимость пая показывает, какое количество чистых активов фонда приходится на один инвестиционный пай фонда.

Стоимость чистых активов (СЧА) паевого инвестиционного фонда определяется как разница между стоимостью активов этого фонда и величиной обязательств, подлежащих исполнению за счет указанных активов, на момент определения стоимости чистых активов.

Стоимость активов фонда определяется как сумма денежных средств на счетах и во вкладах и оценочной стоимости иного имущества, составляющего указанные активы. Для определения оценочной стоимости ценных бумаг, составляющих имущество фонда, используются признаваемые котировки российских организаторов торговли на рынке ценных бумаг.

Стоимость чистых активов открытого паевого инвестиционного фонда и расчетная стоимость одного инвестиционного пая определяются каждый рабочий день (в выходные дни и дни, являющиеся государственными праздниками, СЧА и стоимость инвестиционного пая принимаются равными соответствующим значениям, рассчитанным на последний рабочий день). Стоимость чистых активов фонда и расчетная стоимость инвестиционного пая фонда определяются в рублях с точностью 2 знака после запятой по состоянию на 20 часов московского времени. Расчет указанных значений осуществляется до окончания рабочего дня, следующего за днем, по состоянию на который осуществляется расчет.

Порядок расчета СЧА и стоимости пая содержится в Правилах определения стоимости активов паевого инвестиционного фонда и величины обязательств, подлежащих исполнению за счет указанных активов, утверждаемых ежегодно и публикуемых на сайте Управляющей компании в сети интернет.

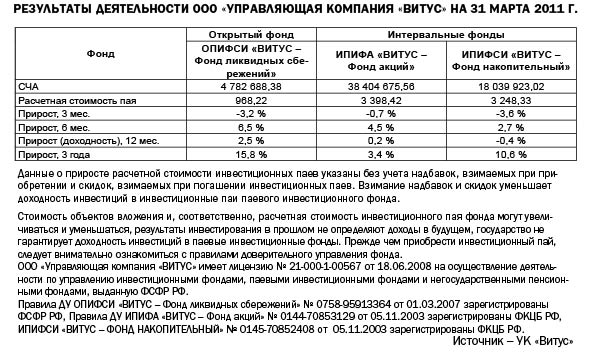

Доходность паевых инвестиционных фондов, %

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https:/www.sber-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ рыночных финансовых инструментов «Сбер – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ рыночных финансовых инструментов «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0596-94120696. ОПИФ рыночных финансовых инструментов «Сбер – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ рыночных финансовых инструментов «Сбер – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ рыночных финансовых инструментов «Сбер – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ рыночных финансовых инструментов «Сбер – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ рыночных финансовых инструментов «Сбер – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ рыночных финансовых инструментов «Сбер — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ рыночных финансовых инструментов «Сбер – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ рыночных финансовых инструментов «Сбер – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбер – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ОПИФ рыночных финансовых инструментов «Сбер – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ рыночных финансовых инструментов «Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3705. ОПИФ рыночных финансовых инструментов «Сбер — Долларовые облигации» (прежнее название — ОПИФ рыночных финансовых инструментов «Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 5» – правила доверительного управления фондом зарегистрированы Банком России 18.06.2018 года за №3747. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 6» – правила доверительного управления фондом зарегистрированы Банком России 01.10.2020 года за №4171.

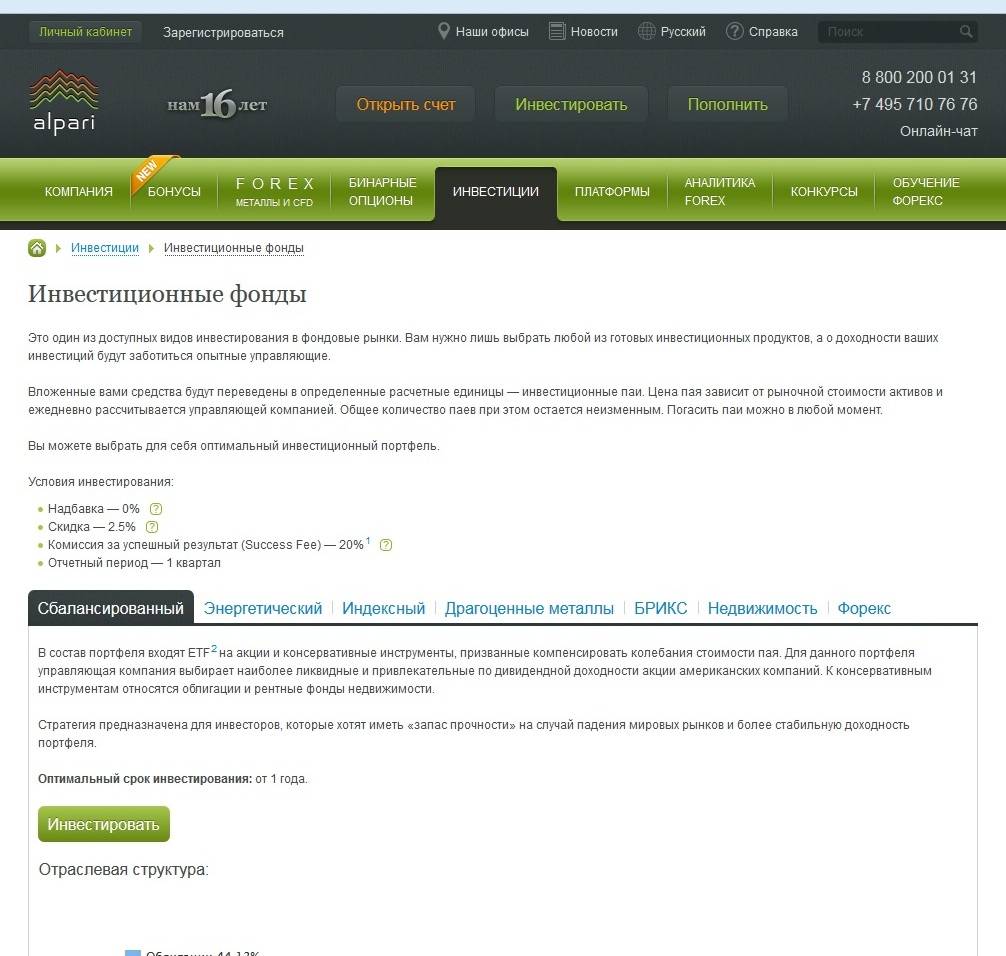

Арендный поток — Паевые фонды

© Альфа-Групп, 2009-2020 гг.

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2017 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2017 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2019 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100».)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г.

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

© Общество с ограниченной ответстсвенностью «Управляющая компания «Альфа-Капитал», 2009–2020 гг. Инвестиции в паевые инвестиционные фонды (ПИФы), Фолио, доверительное управление активами, инвестиционные стратегии, финансовое консультирование, пенсионные накопления. Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

Информация о структуре и составе участников ООО УК «Альфа-Капитал», в том числе о лицах, под контролем либо значительным влиянием которых находится ООО УК «Альфа-Капитал», размещена на официальном сайте Банка России и соответствует информации, направленной в Банк России для размещения на официальном сайте Банка России.Как инвестору взаимного фонда следует интерпретировать стоимость чистых активов

ET объясняет, как инвестор паевого фонда должен интерпретировать стоимость чистых активов:1. Что такое NAV? Стоимость чистых активов (СЧА) представляет собой рыночную стоимость единицы фонда. Это цена, по которой инвесторы покупают паи фонда у фондовой компании или продают их обратно фонду. Он рассчитывается путем деления общей стоимости всех активов в портфеле за вычетом всех его обязательств. СЧА фонда рассчитывается самим паевым инвестиционным фондом или бухгалтерской фирмой, нанятой паевым инвестиционным фондом.

2. Когда рассчитывается NAV? Расчет NAV невозможен в рыночные часы, поскольку цена базовых активов (например, акций) меняется каждую минуту. СЧА рассчитывается в конце каждого рыночного дня после учета рыночных цен закрытия ценных бумаг, которыми владеет фонд или схема.

3. Чем СЧА отличается от цены обыкновенной акции? Для юридических лиц цена акций указывается на фондовой бирже. Эта цена, помимо фундаментальных показателей, также зависит от мнения аналитиков о будущих показателях компании и сценария спроса и предложения.Следовательно, рыночная цена акции отличается от ее балансовой стоимости. Однако в случае паевого инвестиционного фонда не существует понятия рыночной стоимости пая MF. Поэтому, когда мы покупаем единицы MF на NAV, мы покупаем их по балансовой стоимости. В настоящее время мы платим правильную цену за активы, будь то 10 или 50 рупий.

4. Насколько важна чистая стоимость активов для инвесторов? Когда сумма инвестиций в разные схемы одинакова, чистая стоимость активов не имеет значения. Инвестору нужно внимательно следить за доходностью, которую дает схема.

5. Что означает низкая и высокая NAV в разных схемах? Этот вопрос лучше всего проиллюстрировать на примере. Предположим, мы гипотетически инвестируем в две схемы A и B. Схема A имеет NAV 10 рупий, тогда как схема B имеет NAV 50. Мы вложили равную сумму в 1 лакх рупий в каждую из обеих схем. Схема A выглядела бы как более дешевая покупка, потому что мы получили 10 000 единиц по сравнению с 2 000 единиц в схеме B. Теперь давайте предположим, что обе схемы приносят по 10 процентов в месяц.СЧА для схемы A теперь составляет 11 рупий, а для схемы B — 55 рупий. Стоимость ваших инвестиций в обоих случаях составляет 1 10 000 рупий. Таким образом, мы видим, что чистая стоимость активов схемы не имеет значения для получения прибыли. Единственная разница в том, что в случае схемы A инвестор получает большее количество единиц, а в схеме B он получает меньшее количество единиц. Для двух схем с одинаковым портфелем и остальными показателями, остающимися постоянными, разница в чистой стоимости активов вряд ли будет иметь значение, если схемы обеспечивают одинаковую доходность.

6. На что указывают ежедневные изменения в NAV? Ежедневное изменение чистой стоимости активов схемы паевых инвестиционных фондов указывает на увеличение или уменьшение активов схемы. Однако специалисты по финансовому планированию говорят инвесторам, что, когда они выбирают схему паевого инвестиционного фонда для своих инвестиций, ежедневные изменения в чистой стоимости активов схемы не имеют значения. Инвесторы должны смотреть на годовую доходность фонда за разные периоды времени, чтобы оценить его эффективность.

Лучший калькулятор инфляции (2020) — историческая и будущая стоимость

Калькулятор инфляции

Фото: © iStock / Newbird

Инфляция — это рост цен на товары и услуги в экономике.Когда цены растут, вам нужно больше деньги на то же самое. Противоположностью инфляции является дефляция, когда цены снижаются в диапазоне товары и услуги. Инфляция — важная концепция для понимания инвесторов, потому что она вредит вам. окупаемость ваших инвестиций.

Определение уровня инфляции

Чтобы измерить уровень инфляции, вы не можете просто взять один товар и измерить, как меняется его цена. Ты должен смотреть в так называемой «корзине» товаров и услуг.В США уровень инфляции зависит от индекса потребительских цен. (ИПЦ). ИПЦ учитывает то, что правительство считает репрезентативной корзиной товаров и услуг. и записывает изменения их цен от месяца к месяцу и из года в год.

Исторические темпы инфляции

В то время как многие страны боролись с инфляцией и даже с гиперинфляцией за последние 120 лет или около того, США во многом избежал этой участи. Средняя годовая инфляция в США с 1913 по 2019 год составила 3.10%.

Если вы посмотрите на таблицу, содержащую уровень инфляции с 1915 по 2019 год, вы заметите дефляцию (выраженную как отрицательный процент инфляции) во время Великой депрессии. Вы также заметите значительную инфляцию в 70-х и начало 80-х. В целом, однако, Федеральная резервная система сдерживает инфляцию, чтобы удерживать ее на уровне 2%. В другом словами, вам не нужно беспокоиться, что вы в любое время будете нести чемоданы с долларовыми купюрами в продуктовый магазин скоро.

Одна из привилегий жизни в развитой стране в наши дни — это определенная уверенность в том, что темпы инфляции останутся в разумных пределах. Уровень инфляции с 2017 по 2018 год составил всего 2,44%.

Как инфляция влияет на вас

Если ваш доход останется прежним, пока цены растут, вы почувствуете влияние инфляции. Ваши деньги не растянутся до сих пор, и вам придется внести некоторые изменения в свой бюджет. Теоретически зарплаты и зарплаты должны расти, чтобы не отставать. с инфляцией, чтобы рабочие могли поддерживать свой уровень жизни.Пособия по социальному обеспечению также подлежат Корректировка стоимости жизни (COLA) с учетом роста цен.

Если ваш доход увеличивается на тот же процент, что и уровень инфляции, ваша покупательная способность не уменьшается. Не растет или сокращаться. Если ваш доход вырастет на процент больше, чем уровень инфляции, вы сможете позволить себе больше товаров и услуг. Это тот сценарий, которого хочет большинство из нас. Нам становится легче видеть, как наша покупательная способность со временем растет.

Конечно, если ваш доход уменьшится или исчезнет, у вас могут быть проблемы. Другие люди, которые ощущают негативные последствия инфляции это те, кто имеет фиксированный доход, или те, кто владеет инвестициями с фиксированным доходом, в то время как инфляция сказывается на их покупательной способности.

Например, если вы покупаете ценные бумаги с фиксированным доходом, такие как компакт-диск с доходностью 2%, а инфляция повышается до 4%, вы теряете деньги. В В условиях низких процентных ставок может быть сложно победить инфляцию, не покупая акции.Облигации, компакт-диски и сберегательные счета сохранит ваш основной капитал нетронутым, но не обязательно вырастет настолько, чтобы успевать за инфляцией. Это означает, что у вас меньше шансов встретиться ваши цели пенсионных сбережений. К счастью, калькулятор инфляции может помочь вам определить цель ваших пенсионных инвестиций. в будущих долларах.

Хотя акции сопряжены с риском и волатильностью, они также имеют опыт обеспечения доходности, опережающей инфляцию, с течением времени. Инвестирование in Stocks не только помогает вам увеличивать ваши пенсионные сбережения, но также помогает вашим пенсионным сбережениям сохраняться на протяжении всей вашей пенсии.Важно иметь достаточно пенсионных сбережений, чтобы не спать всю ночь, беспокоясь об инфляции.

Когда вы выходите на пенсию и уходите с работы, если ваше пенсионное гнездо не растет, вы мало что можете сделать, чтобы сохранить свое здоровье. покупательная способность в случае инфляции. Вот почему наш пенсионный калькулятор учитывает инфляцию при расчете, сколько нужно откладывать для золотых лет.

Реальный

Фото: © iStock / kutaytanir

Когда вы видите слово «реальный» в отношении финансов, оно означает «с поправкой на инфляцию».«Итак, если вы слышите, что« реальная заработная плата » не растут, значит, зарплаты не поднимаются выше инфляции. То же самое и с «реальным» повышением цен на жилье с течением времени. Есть часто большая разница между тем, что вы видите до и после поправки на инфляцию.

Калькулятор инфляции показывает стоимость одной и той же суммы денег в разное время в прошлом и будущем. Это может сказать вы об исторических ценах и будущей инфляции. Оценки будущих цен и стоимости обычно основываются на прогнозах с использованием средний уровень инфляции — по сути, калькулятор ожидаемой инфляции.

Хотите знать, как рассчитать уровень инфляции в конкретном году? ИПЦ помогает, но он восходит только к 1913 году. исторический уровень инфляции, скажем, 1800 г., аналитики берут текущий индекс цен, а затем вычитают сопоставимый индекс цен на основе данные из 1800. Затем они делят это число на индекс 1800 и умножают на 100, чтобы получить процент. Формула для расчета Инфляция составляет: (Индекс цен за год 2 — Индекс цен за год 1) / Индекс цен за год 1 * 100 = уровень инфляции в год 1.

Как мы уже упоминали, калькуляторы будущей инфляции обычно основывают свои прогнозы на последних средних значениях. В США., там, где в последнее время нестабильность инфляции не была проблемой, можно с уверенностью предположить, что будущая инфляция будет колебаться около 2,50%. Калькулятор будущей инфляции позволяет увидеть, сколько будущих долларов будет равно определенному количеству сегодняшние доллары. Иногда вы даже можете настроить уровень инфляции, чтобы увидеть, что произойдет с вашей покупательной способностью. если была экстремальная инфляция или дефляция.

Итог

Если ваши инвестиции не обеспечивают доходность, равную или превышающую уровень инфляции, вероятно, у вас проблемы. Ты найдешь вы делаете трудный выбор в отношении того, что вы можете себе позволить, поскольку инфляция сказывается на вашей покупательной способности. Другими словами, инвесторы следует рассчитывать на инфляцию и соответственно планировать.

Подготовка к выходу на пенсию, спрятав сбережения под матрас, не поможет, если вы хотите сохранить или улучшить свой уровень жизни.Вы должны учитывать все инвестиции, среди прочего, исходя из их способности обеспечивать прибыль, опережающую инфляцию. Тот факт, что Social Security выплачивает автоматически поправка на инфляцию — это часть того, что делает их таким мощным ресурсом для пенсионеров. Теперь, когда вы знаете о инфляции, вы можете начать работать над стратегиями ее преодоления.

Паевые инвестиционные целевые фонды Часто задаваемые вопросы

НАЗАД

A.О паевых инвестиционных трастовых фондах (UITF)

1. Что такое паевой инвестиционный трастовый фонд (UITF)?

UITF — это объединенный трастовый фонд с неограниченным сроком действия, деноминированный в песо или любой приемлемой валюте, который управляется и управляется трастовой организацией в соответствии с установленными Правилами Плана Фонда и предоставляется путем участия.

2. Каковы правила плана UITF?

Каждый UITF создается, администрируется и поддерживается в соответствии с письменным соглашением о доверительном управлении, составленным доверительным управляющим, которое именуется «Планом» или Правилами плана.Правила плана содержат минимум элементов, таких как название и классификация фонда, способ управления фондом, инвестиционные полномочия доверительного управляющего по отношению к фонду, включая характер и вид инвестиций, которые могут быть приобретены. , фондом и другими вопросами, необходимыми или надлежащими для четкого определения прав участников UITF. Положения плана регулируют участие в UITF, включая права и преимущества лиц, заинтересованных в таком участии.

3. Есть ли у UITF срок погашения?

UITF не имеют срока погашения и являются бессрочными. Вы можете обменять единицы в любое время. Однако большинство UITF на рынке имеют минимальный период владения, при котором для погашения в течение этого периода будет взиматься плата за досрочное погашение. При погашении сверх минимального периода удержания вы не будете платить комиссию за досрочное погашение. Для UITF BPI мы убрали период удержания, чтобы помочь вам лучше управлять своей ликвидностью.

4.Гарантированы ли UITF?

Нет. UITF — это трастовые фонды, которые не имеют никаких гарантий дохода или основной суммы.

Это НЕ депозитные счета или обязательства, гарантированные или застрахованные BPI Asset Management and Trust Corporation (BPI AMTC) или ее материнской компанией, BPI, ее аффилированными или дочерними компаниями, или Филиппинской корпорацией страхования депозитов (PDIC).

5. Страхуются ли фондовые биржи в Филиппинской корпорации по страхованию вкладов (PDIC)?

Поскольку UITF не являются депозитными продуктами, они не покрываются PDIC.

6. Как оцениваются ценные бумаги UITF?

UITF использует метод рыночной отметки при оценке ценных бумаг фонда. Это метод оценки, который рассчитывает стоимость чистых активов (СЧА) на основе оценочной справедливой рыночной стоимости активов фонда на основе цен, предоставленных независимыми источниками. Текущая рыночная стоимость учитывает начисленные проценты (и дивиденды, когда фонд инвестируется в акции) плюс нереализованные прибыли или убытки от инвестиций с учетом их преобладающих рыночных цен.Таким образом, стоимость чистых активов на единицу (NAVPU) может колебаться в зависимости от волатильности цен на различные активы, находящиеся в распоряжении фонда.

7. Почему необходимо использовать метод текущих рыночных цен при оценке UITF?

Оценка по рыночной стоимости дает инвестору более точную и справедливую стоимость своих инвестиций в любой момент времени. Это гарантирует, что ни один участник не окажется в невыгодном положении из-за прихода новых инвесторов в фонд или выхода из него существующих инвесторов.Методология маркировки на рынке соответствует лучшей международной практике.

8. Как определяется стоимость чистых активов на единицу?

Это основано на стоимости чистых активов каждой единицы участия в Фонде. Для каждого фонда NAVPU рассчитывается ежедневно путем деления стоимости чистых активов фонда (общие активы минус общие обязательства) на общее количество непогашенных единиц участия в фонде.

9. Что представляет собой единица участия?

Представляет собой вашу пропорциональную долю неразделенной собственности в определенном Фонде.Это означает, что вам принадлежит доля всех инвестиций в Фонд, а не конкретная инвестиция в этот Фонд.

10. Сравнимы ли заявленные доходности срочных депозитов или государственных ценных бумаг с доходностью UITF?

В соответствии с передовой международной практикой рентабельность инвестиций UITF указывается на основе абсолютной доходности, в то время как доходность государственных ценных бумаг (например, казначейских векселей), срочных вкладов и других обычных банковских продуктов указывается в годовом исчислении. Доходность UITF обычно представлена следующим образом, чтобы показать доходность фондов в различные периоды: с начала года, по сравнению с прошлым годом, за последние 3 года, за последние 5 лет и доходность с момента создания.

Ниже приведен пример того, в чем разница между абсолютной и годовой доходностью:

i. Абсолютная доходность: абсолютная доходность — это фактическая рентабельность инвестиций определенного инвестиционного продукта в течение определенного периода времени. Для иллюстрации:

- Стоимость инвестиций составляет 1 000,00 песо. Через 30 дней общая рыночная стоимость составляет 1 010,00 песо. Повышение стоимости составляет P10.00. Абсолютная доходность за 30 дней составляет 1% (P10.00 / P1,000.00).

- Стоимость инвестиций составляет 1 000 песо.00. Через 3 месяца или 90 дней общая рыночная стоимость составит P2 000.00. Повышение стоимости составляет 1 000,00 песо. Абсолютная доходность за 3 месяца — 100%. (1 000 песо / 1 000 песо).

ii. Годовая доходность. Годовая доходность — это когда абсолютная доходность конвертируется в годовой эквивалент. Для иллюстрации на приведенных выше примерах:

- Эквивалент годовой доходности составляет 12% годовых. (или 1% x 12 месяцев)

- Эквивалентная годовая доходность составляет 400% годовых. (или 100% х 4 четверти).

B. О паевых инвестиционных фондах BPI (BPI UITF)

1. Что такое паевые инвестиционные целевые фонды BPI (BPI UITF)?

Паевые инвестиционные целевые фонды BPI (BPI UITF) — это инструменты коллективного инвестирования, в которых инвестируемые денежные средства многочисленных инвесторов объединяются и инвестируются управляющим фондом с целью достижения конкретной инвестиционной цели.

Эти фонды предоставляют инвесторам простой и эффективный способ инвестировать свои деньги в широкий выбор финансовых инструментов и ценных бумаг, деноминированных в филиппинских песо или долларах США.С. долларов. В настоящее время фондовые индексы BPI UITF включают:

| Инвестиционные фонды BPI | Odyssey Funds |

| ФИНАНСЫ в PHP | PHP ФОНДЫ |

| КРАТКОСРОЧНЫЙ ФОНД БПИ | ФОНД СРЕДНЕСРОЧНЫХ ОБЛИГАЦИЙ ODYSSEY PESO |

| ФОНД ДЕНЕЖНОГО РЫНКА BPI | ODYSSEY PESO BOND FUND |

| ОБЛИГАЦИОННЫЙ ФОНД BPI PREMIUM | ДИВЕРСИФИЦИРОВАННЫЙ КАПИТАЛЬНЫЙ ФОНД ОДИССЕИ |

| ABF PHILIPPINES BOND INDEX FUND | ДИВЕРСИФИЦИРОВАННЫЙ СБАЛАНСИРОВАННЫЙ ФОНД ODYSSEY |

| ФОНД ФОНДОВ ПОРТФЕЛЯ ФИКСИРОВАННОГО ДОХОДА BPI * | ОДИССЕЙ ФИЛИППИНСКИЙ АКЦИОНЕРНЫЙ ФОНД |

| СБАЛАНСИРОВАННЫЙ ФОНД BPI | ODYSSEY PHILIPPINE ФОНД ВЫСОКОГО КОНВИКЦИИ КАПИТАЛА |

| СБАЛАНСИРОВАННЫЙ ФОНД BPI BAYANIHAN * | |

| BPI PHILIPPINE ФОНД ВЫСОКИХ ДИВИДЕНДОВ КАПИТАЛА | |

| ФОНД СТОИМОСТИ КАПИТАЛА BPI | |

| ФОНД BPI PHILIPPINE EQUITY INDEX FUND | |

| ФОНД ИНДЕКСА ПОТРЕБИТЕЛЬСКОГО ИНДЕКСА BPI PHILIPPINE | |

| BPI PHILIPPINE ИНДЕКС ФОНДА ИНДЕКСА ИНФРАСТРУКТУРЫ ИНФРАСТРУКТУРЫ | |

| КАТОЛИЧЕСКИЕ ЦЕННОСТИ BPI ГЛОБАЛЬНЫЙ ФОНД КАПИТАЛА | |

| ФОНДЫ ДОЛЛАРОВ | долларов США |

| БПИ У.КРАТКОСРОЧНЫЙ ФОНД | ФОНД ДОЛЛАРНЫХ ОБЛИГАЦИЙ ODYSSEY PHILIPPINE |

| ФИЛИППИНСКИЙ ДОЛЛАРНЫЙ ИНДЕКСНЫЙ ФОНД | ODYSSEY ASIA PACIFIC HIGH DIVIDEND EQUITY FUND |

| ФИДЕРНЫЙ ФОНД ИНДЕКСА АКЦИЙ США БПИ США | |

| БПИ ЕВРОПЕЙСКИЙ ФИДЕР КАПИТАЛА | |

| ГЛОБАЛЬНЫЙ ОБЛИГАЦИОННЫЙ ФОНД BPI | |

| ГЛОБАЛЬНЫЙ ФОНД АКЦИЙ BPI | |

| BPI ДОЛЛАР США ДОХОДНЫЙ ФОНД ** |

* Доступно напрямую через BPI Asset Management and Trust Corporation (головной офис)

** Доступно ТОЛЬКО в BPI BPI Express Online, BPI Mobile и во всех филиалах BPI

2.Есть ли у BPI UITF минимальный период владения?

У BPI UITF нет минимального владения, чтобы помочь вам лучше управлять своей ликвидностью. Теперь вы можете выкупить со своей учетной записи всякий раз, когда вам понадобятся ваши средства, не опасаясь, что штраф за выкуп поглотит выручку от погашения.

3. Кто может инвестировать в эти паевые инвестиционные фонды BPI?

Любое физическое или юридическое лицо / ассоциация с существующим депозитным счетом BPI может инвестировать в UITF BPI.

4. Как мне инвестировать в эти UITF BPI?

Перед тем, как инвестировать в UITF BPI, вы должны пройти оценку пригодности клиента, чтобы определить вашу устойчивость к риску и подходящие UITF BPI, соответствующие вашему профилю. Вы также будете проинформированы о рисках, связанных с инвестированием в UITF, с помощью Заявления о раскрытии рисков. Вы должны прочитать полную информацию о Фонде в Заявлении о раскрытии ключевой информации и инвестиций (KIIDS), чтобы вы могли понять свои предполагаемые инвестиции.

5. Как я узнаю, что фондовые индексы BPI UITF являются для меня подходящим инвестиционным продуктом?

Чтобы помочь вам определить, являются ли UITF BPI для вас инвестиционным продуктом, важно, чтобы вы прошли оценку пригодности клиента, чтобы определить следующее:

- Инвестиционная цель : Какова ваша цель? Сохранение капитала, регулярный доход, прирост капитала или накопление богатства?

- Горизонт или временные рамки инвестиций: Каковы ваши временные рамки инвестиций? Готовы ли вы оставаться инвесторами в среднесрочной перспективе? UITF — это среднесрочные и долгосрочные инвестиции, поскольку они подвержены краткосрочной волатильности или колебаниям цен.

- Требования к ликвидности: Ожидаете ли вы отозвать периодические (например, ежемесячные) доходы от ваших инвестиций в UITF? Если это так, имейте в виду, что некоторые периоды могут показывать высокие доходы, в то время как другие периоды могут показывать, как прибыль или даже нереализованные убытки за этот период, и в этом случае в этот период не будет доходов для вывода.

- Профиль риска: Каков ваш аппетит к риску? Готовы ли вы пойти на риск в обмен на более высокую прибыль или вы не хотите рисковать и вообще не хотите рисковать? Важно помнить, что чем выше риск, тем выше доход.

В результате вашего CSA будут определены различные типы продуктов UITF, которые вам подходят.

6. Каков требуемый минимальный первоначальный взнос, поддерживаемый баланс и минимальная сумма транзакции для BPI UITF?

Инвестиционные фонды BPI | Минимальный начальный и Поддерживающий баланс | Минимальная транзакция Сумма * |

| ФОНДЫ PHP | ||

| КРАТКОСРОЧНЫЙ ФОНД БПИ | ФП 10 000 | ФП 1 000 |

| ФОНД ДЕНЕЖНОГО РЫНКА BPI | 10 000 филиппинских песо | 1 000 филиппинских песо |

| ОБЛИГАЦИОННЫЙ ФОНД BPI PREMIUM | 10 000 филиппинских песо | 1 000 филиппинских песо |

| ABF PHILIPPINES BOND INDEX FUND | 10 000 филиппинских песо | 1 000 филиппинских песо |

| ФОНД ФОНДОВ ПОРТФЕЛЯ ФИКСИРОВАННОГО ДОХОДА BPI * | 1 000 000 филиппинских песо.00 | 10 000,00 филиппинских песо |

| СБАЛАНСИРОВАННЫЙ ФОНД BPI | 10 000 филиппинских песо | 1 000 филиппинских песо |

| СБАЛАНСИРОВАННЫЙ ФОНД BPI BAYANIHAN * | 10 000 филиппинских песо | 1 000 филиппинских песо |

| BPI PHILIPPINE ВЫСОКИЙ ДИВИДЕНДНЫЙ КАПИТАЛ ФОНД | 10 000 филиппинских песо | 1 000 филиппинских песо |

| ФОНД СТОИМОСТИ КАПИТАЛА BPI | 10 000 филиппинских песо | 1 000 филиппинских песо |

| ФОНД BPI PHILIPPINE EQUITY INDEX FUND | 10 000 филиппинских песо.00 | 1 000 филиппинских песо |

| ФОНД ИНДЕКСА ПОТРЕБИТЕЛЬСКОГО ИНДЕКСА BPI PHILIPPINE | 10 000,00 филиппинских песо | 1 000 филиппинских песо |

| BPI PHILIPPINE ИНДЕКС ФОНД ИНДЕКСА ИНДЕКСА ИНФРАСТРУКТУРЫ ИНФРАСТРУКТУРЫ | 10 000,00 филиппинских песо | 1 000 филиппинских песо |

| КАТОЛИЧЕСКИЕ ЦЕННОСТИ BPI ГЛОБАЛЬНЫЙ ФОНД КАПИТАЛА | 100 000,00 филиппинских песо | 50 000,00 филиппинских песо |

| ФОНДЫ ДОЛЛАРОВ | ||

| БПИ У.КРАТКОСРОЧНЫЙ ФОНД | 500,00 долларов США | 200.00 долларов США |

| ФИЛИППИНСКИЙ ДОЛЛАРНЫЙ ИНДЕКС ФОНД ОБЛИГАЦИЙ | 500,00 долларов США | 200.00 долларов США |

| ФИДЕРНЫЙ ФОНД ДЛЯ ИНДЕКСА АКЦИЙ США БПИ США | 1 000,00 долларов США | 500,00 долларов США |

| БПИ ЕВРОПЕЙСКИЙ ФИДЕР КАПИТАЛА | 1 000,00 долларов США | 500 долларов США.00 |

| ГЛОБАЛЬНЫЙ ОБЛИГАЦИОННЫЙ ФОНД BPI | 500,00 долларов США | 200.00 долларов США |

| ГЛОБАЛЬНЫЙ ФОНД АКЦИЙ BPI | 500,00 долларов США | 200.00 долларов США |

| БПИ ДОЛЛАР США ДОХОДНЫЙ ФОНД ** | 1 000,00 долларов США | 500,00 долларов США |

* Доступно напрямую через BPI Asset Management and Trust Corporation (головной офис)

** Доступно ТОЛЬКО в BPI Express Online, BPI Mobile и во всех филиалах BPI

Фонд | Минимальный начальный / Поддержание баланса Минимальный начальный RSP | Минимальная транзакция Сумма / Минимальный последующий RSP |

| ФОНДЫ PHP | ||

| ODYSSEY PESO СРЕДНЕСРОЧНЫЙ ОБЛИГАЦИОННЫЙ ФОНД | 10 000 филиппинских песо.00 | 5 000,00 филиппинских песо |

| ODYSSEY PESO BOND FUND | 10 000,00 филиппинских песо | 5 000,00 филиппинских песо |

| ДИВЕРСИФИЦИРОВАННЫЙ КАПИТАЛЬНЫЙ ФОНД ODYSSEY | 10 000,00 филиппинских песо | 5 000,00 филиппинских песо |

| ДИВЕРСИФИЦИРОВАННЫЙ СБАЛАНСИРОВАННЫЙ ФОНД ODYSSEY | 10 000,00 филиппинских песо | 5 000,00 филиппинских песо |

| ODYSSEY PHILIPPINE EQUITY FUND | 10 000 филиппинских песо.00 | 5 000,00 филиппинских песо |

| ODYSSEY PHILIPPINE HIGH CONVICTION FUND FUND | 10 000,00 филиппинских песо | 5 000,00 филиппинских песо |

| ФОНДЫ ДОЛЛАРОВ | ||

| ODYSSEY PHILIPPINE DOLLAR BOND FUND | 1 000,00 долларов США | 100.00 долларов США |

| ODYSSEY ASIA PACIFIC HIGH DIVIDEND EQUITY FUND | 5000 долларов США.00 | 1 000,00 долларов США |

7. Как добавить доли участия в фонде?

Чтобы добавить к существующим единицам участия в Фонде, вы просто приобретаете дополнительные единицы в соответствующем NAVPu в любом филиале BPI, через Интернет через BPI Expressonline или через свой смартфон через мобильное приложение BPI. Чтобы максимизировать сумму инвестиций, вы можете приобрести дробные единицы участия.

8. Как выкупить деньги со своего инвестиционного счета?

Вы можете выкупить деньги со своего инвестиционного счета в любое время в рабочие часы в любом отделении BPI или через Интернет через BPI Expressonline, а вскоре через свой смартфон через мобильное приложение BPI.

9. Что произойдет с разницей между суммой, которую я заказал для инвестирования, и фактической суммой, списанной с моего депозитного счета и использованной для покупки паев UITF?

Сумма, подлежащая списанию с вашего счета, не должна превышать сумму подписки, указанную в форме заказа, и любая разница между фактической суммой расчета и суммой заказа должна оставаться на вашем расчетном счете. Фактическая сумма расчета будет рассчитана после того, как станет доступен NAVPu за день и станут известны ваши купленные единицы.

10. Что произойдет, если я выкуплю, и рыночная стоимость оставшихся паев фонда упадет ниже поддерживаемого баланса?

Вам не будет разрешено производить частичное погашение, если рыночная стоимость оставшихся паев упадет ниже необходимого поддерживающего баланса фонда. Если вы все же хотите выкупить, вам придется выкупить все свои активы в указанном фонде.

11. Как рассчитать рентабельность инвестиций («ROI»)

Вы можете рассчитать свой абсолютный ROI по следующей формуле:

ROI = (NAVPU на дату продажи — NAVPu на дату взноса) / NAVPU на дату взноса

NAVPU каждого из паевых инвестиционных целевых фондов BPI доступны ежедневно в любом отделении BPI или на веб-сайте управления активами BPI.

12. Каковы соответствующие инвестиционные сборы / сборы?

В связи с предоставленными услугами, трастовый сбор взимается с каждого UITF на каждую дату оценки на основе чистой стоимости активов Фонда. Информацию о комиссионных и других квалифицированных расходах, взимаемых с Фонда, можно найти в его Заявлении о раскрытии ключевой информации и инвестиционной информации (KIIDS).

13. Каковы доказательства моих инвестиций в фондовые биржи BPI UITF?

Для каждой инвестиции, которую вы сделаете, вы будете получать уведомление о сделке, в котором будет указано количество купленных вами паев в Фонде.Количество приобретаемых вами паев определяется путем деления суммы ваших инвестиций на применимый NAVPu Фонда за день. Вы можете получить бумажную копию извещения о транзакции или получить ее на свой адрес электронной почты, если ваш инвестиционный счет зарегистрирован в BPI Expressonline.

14. Получу ли я отчет о своих инвестициях?

Вам как инвестору фонда доступны следующие отчеты:

1. Отправлено по почте

- Ежеквартальный отчет об инвестиционном фонде — доступен через один рабочий день после отчетного квартала

- Транзакция активна — доступна через один рабочий день после вашей транзакции

Зарегистрировав свой инвестиционный счет в BPI Express Online, вы сможете просматривать ежеквартальную выписку по инвестиционному фонду в Интернете и запрашивать уведомление о транзакциях на зарегистрированный адрес электронной почты EOL для транзакций, совершенных через BPI Express Online (за исключением последующих подписок RSP.Все последующие подписки RSP должны быть отправлены в бумажной форме извещения о транзакции.)

2. Доступно по запросу в вашем отделении бронирования

- Ключевая информация и Заявление о раскрытии информации об инвестициях (KIIDS) — Этот отчет состоит из отчета об эффективности фонда и списка перспективных и выдающихся инвестиционных площадок UITF.

- Результат внешнего аудита фондов / проверенных финансовых средств — доступно ежегодно

3.Доступно на сайте

- Основная информация и Заявление о раскрытии информации об инвестициях (KIIDS) — обновляется ежемесячно и публикуется на веб-сайте каждую вторую неделю месяца

15. Где я могу увидеть последние значения NAVPU для BPI UITF?

Последние цены фондов доступны на следующих веб-сайтах:

1. www.bpiassetmanagement.com

Зайдя на веб-сайт, перейдите в «Продукты и услуги», затем выберите желаемый бренд фонда в «Каталоге продуктов

и услуг «

2.www.bpiexpressonline.com

Зайдя на веб-сайт, перейдите в «Ставки», затем выберите «Ежедневные цены инвестиционного фонда»

16. Как я могу изменить данные своего счета, такие как адрес и расчетный счет?

Вы должны подписать и отправить LOI (Письмо с инструкциями о поправках), содержащее все детали поправок, а также сопроводительные документы, если необходимо, в ваше отделение бронирования.

17. Каковы предельные сроки и даты расчетов различных фондов?

Время окончания подписки или заказа на выкуп будет зависеть от того, в какой фонд вы инвестировали.Чтобы просмотреть время окончания и дату оплаты заказа, нажмите эту ссылку.

Обратите внимание, что если заказ был сделан после отсечения, дата бронирования для этой транзакции будет на следующий банковский день.

* Доступно напрямую через Asset Mgt & Trust Group.

_______________________________________________________________________________________________

Все фонды / продукты, управляемые BPI Asset Management, являются трастовыми фондами и / или фондами управления инвестициями.Они НЕ являются ДЕПОЗИТНЫМИ продуктами и не застрахованы Филиппинской корпорацией по страхованию вкладов (PDIC). Из-за характера инвестиций доходность и потенциальная доходность не могут быть гарантированы. Любые доходы или убытки, возникающие в результате колебаний рынка и волатильности цен на ценные бумаги, находящиеся в собственности Фонда, даже если они инвестированы в государственные ценные бумаги, относятся на счет инвестора. Таким образом, паи участия / доли инвестора в Фонде при выкупе могут стоить больше или меньше, чем его / ее первоначальное участие / вклад.Исторические показатели, когда они представлены, служат исключительно для справки и не являются гарантией будущих результатов. BPI Asset Management не несет ответственности за убытки, за исключением случаев умышленного неисполнения обязательств, явной недобросовестности или грубой небрежности.

Инвестиционные фонды — Money Advice Service

Инвестиционный траст — это компания, которая собирает деньги, продавая акции инвесторам, а затем объединяет эти деньги для покупки и продажи широкого спектра акций и активов.У разных инвестиционных фондов разные цели и разные сочетания инвестиций.

Когда вам подойдет инвестиционный траст?

?Убедитесь, что вы действительно разбираетесь в финансовых продуктах, прежде чем покупать их.

Инвестиционный фонд может быть для вас, если:

- вы хотите потенциально более высокую доходность, чем от паевого фонда или OEIC, и готовы пойти на немного больший риск

- вы счастливы связать свои деньги хотя бы на пять лет

- вы понимаете, что стоимость ваших инвестиций может увеличиваться или уменьшаться, поэтому вы можете получить обратно меньше, чем вложили.

Чем инвестиционные фонды отличаются от паевых?

- Инвестиционные фонды, в отличие от паевых инвестиционных фондов, могут занимать деньги для покупки акций, что называется заемными средствами. Этот дополнительный покупательный потенциал может принести прибыль на растущих рынках, но также усилить потери на падающих рынках. Инвестиционные фонды обычно имеют больше свободы для заимствования, чем паевые инвестиционные фонды, которые могут быть проданы широкой публике.

- В отличие от паевого фонда, если инвестор хочет продать свои акции в инвестиционном фонде, он должен найти кого-то еще, чтобы купить свои акции.Обычно это делается путем продажи на фондовом рынке. Управляющий инвестиционным трастом не обязан выкупать акции до даты ликвидации траста.

- Цена акций инвестиционного фонда может быть ниже или выше, чем стоимость активов, относящихся к каждой акции — это известно как торговля с дисконтом или с премией.

Как работают инвестиционные фонды

Обычные инвестиционные фонды

- Инвестиционные фонды представляют собой открытые компании с ограниченной ответственностью и выпускают фиксированное количество акций.Из-за этого их называют фондами закрытого типа.

- Акции траста торгуются на фондовой бирже, как любая публичная компания.

- Цена акций инвестиционного фонда зависит от стоимости его базовых активов и спроса на его акции.

- Инвестиционным фондам разрешается занимать деньги для покупки акций (практика, известная как заемные средства). Различные инвестиционные фонды будут делать это на разных уровнях. Это стоит проверить, прежде чем инвестировать, потому что уровень заемных средств может повлиять на рентабельность ваших инвестиций и насколько это рискованно.

Инвестиционные фонды с разделенным капиталом

- Они работают в течение определенного времени, обычно от пяти до десяти лет, хотя вы не привязаны.

- Этот тип инвестиционных трастов выпускает различные типы акций. По истечении срока их действия выплаты производятся в порядке их распределения.

- Вы можете выбрать подходящий вам тип акции. Как правило, чем дальше по порядку выплаты, тем выше риск, но тем выше потенциальный доход.

Риск и доход

- Имейте в виду, что цена акций инвестиционного фонда может повышаться или понижаться, поэтому вы можете получить обратно меньше, чем вы вложили.

- Уровень риска и доходности будет зависеть от выбранного вами инвестиционного фонда. Узнайте, в какие типы активов траст будет инвестировать, поскольку некоторые из них более рискованны, чем другие.

- Посмотрите на разницу между ценой акций инвестиционного фонда и стоимостью его активов, поскольку этот разрыв может повлиять на вашу доходность.Если скидка увеличивается, это может снизить возврат.

- Узнайте, берет ли инвестиционный фонд в долг для покупки акций. Если так, доход может быть лучше, но ваши потери больше.

- При использовании траста с разделенным капиталом риск и доход будут зависеть от типа акций, которые вы покупаете.

Доступ к вашим деньгам

Вы можете продать свои акции в любое время, хотя инвестиционные фонды наиболее подходят для долгосрочных вложений (более пяти лет). Вам придется заплатить биржевому маклеру, чтобы покупать и продавать их.

Заряды

- Как и в случае любой котируемой акции, цена инвестиционного фонда будет указана с «спредом между ставкой и предложением» — это означает, что вы получите другую цену, если продаете, по сравнению с тем, что вы заплатите, если покупаете.

- Инвестиционные фонды взимают ежегодную комиссию за управление (AMC), которая выплачивается организации, управляющей портфелем. Большинство инвестиционных фондов указывают цифру «текущих расходов», которая представляет собой расчетную годовую стоимость владения инвестиционным фондом. Сюда входят некоторые регулярные периодические расходы, такие как гонорары директора и аудитора.

- Инвестиционные фонды могут взимать плату за другие «побочные» расходы, такие как вознаграждение за результат, которое выплачивается управляющему, если они достигают определенных целей. Хотя это обычно не включается в сумму текущих расходов, эту информацию обычно можно найти в ключевом информационном документе.

- С любых покупок вы должны будете заплатить гербовый сбор в размере 0,5%.

- С вас также может взиматься комиссия биржевого маклера при покупке и продаже любых акций в рамках инвестиционного фонда.

Надежно и безопасно?

Убедитесь, что ваш управляющий фондом охвачен схемой компенсации финансовых услуг. Это будет означать, что если они обанкротятся и будут должны вам деньги, вы имеете право на компенсацию в размере до 50 000 фунтов стерлингов.

Низкая инвестиционная эффективность не является событием, которое приводит к компенсации.

Как купить акции инвестиционного фонда

Вы можете купить акции у биржевого маклера или напрямую через схему сбережений и инвестиций инвестиционного фонда (ITSS) или в онлайн-центре продажи акций, через IFA и специалистов по финансовому планированию.

Акции также можно приобрести напрямую у некоторых управляющих инвестиционными фондами.

Налог

- По состоянию на апрель 2018 года все физические лица имеют право на получение не облагаемых налогом дивидендов в размере 2000 фунтов стерлингов. Дивиденды, полученные пенсионными фондами или полученные по акциям в рамках ISA, останутся освобожденными от налогов и не повлияют на размер вашей суммы дивидендов. Вы можете найти дополнительную информацию и примеры в информационном бюллетене GOV.UK о дивидендных выплатах.

- Многие паевые инвестиционные фонды могут храниться в ISA. В этом случае ваш доход и прирост капитала не будут облагаться налогом.Прочтите наше руководство ISA и другие эффективные с точки зрения налогообложения способы сбережения или инвестирования.

- Любая прибыль, которую вы получаете от продажи акций вне ISA, может облагаться налогом на прирост капитала.

Если что-то пойдет не так

Многие фирмы по управлению инвестициями, нанятые инвестиционными фондами, регулируются Управлением финансового надзора.

Узнайте, что делать, чтобы решить денежную проблему или подать жалобу.

Вы нашли это руководство полезным?

да НетСпасибо за отзыв

Сообщить о технической проблеме с этой страницейКак провести оценку стоимости проекта

Точная оценка стоимости проекта имеет решающее значение для успеха (и завершения) проекта.Тем не менее, оценка затрат и управление бюджетом — две из самых сложных задач для руководителей проектов сегодня.

По данным PMI, в 2016 году только 53% проектов были завершены в рамках первоначального бюджета. И на эти просроченные бюджеты и неудачные проекты приходилось до 122 миллионов долларов, потраченных впустую на каждый вложенный миллиард долларов.

Это много денег.

В этом году подсчитайте каждый доллар, проведя ясную и точную оценку стоимости проекта.

Что такое оценка стоимости проекта?

Оценка стоимости проекта позволяет прогнозировать ресурсы и финансовые вложения, необходимые для успешного выполнения проекта.Цель оценки — определить все затраты, связанные с проектом, чтобы создать точный бюджет и сроки.

Чем точнее оценка, тем лучше вы сможете составить карту своего проекта.

Оценка проекта обычно включает в себя разбивку задач, ресурсов, тарифов на оплату и расписания проекта. Затраты, связанные с каждым элементом, подсчитываются, чтобы получить исчерпывающую оценку для всего проекта.

Оценка стоимости проекта помогает руководителям проектов и клиентам:

- Оцените финансовую осуществимость проекта.

- Создайте четкую дорожную карту проекта с точными сроками.

- Определите подход к проекту на основе бюджета и ресурсов.

Оценка затрат выполняется до начала проекта (хотя они могут обновляться несколько раз до и во время проекта). Хотя они не являются гарантией окончательной цены, оценки дают клиентам диапазон, который помогает им утвердить бюджет и обеспечить необходимое финансирование для начала проекта.

Задача любой оценки стоимости проекта — найти баланс между завышенной и недооценкой.Поскольку руководители проектов несут ответственность за выполнение проектов в срок и в рамках бюджета, может возникнуть соблазн перестраховаться и переоценить стоимость проекта. Таким образом, вы с большей вероятностью попадете в рамки бюджета и превзойдете ожидания.

Однако переоценка может стоить вашей команде проекта целиком или отложить его запуск, если цена будет слишком высока. С другой стороны, если вы придете слишком мало, вы рискуете разорить бюджет и в будущем управлять разочарованным клиентом.

Итак, как руководители проектов могут найти золотую середину?

Существует несколько типов оценки затрат в управлении проектами, а также инструменты и методы оценки затрат, которые помогают менеджерам точно прогнозировать.

Виды затрат, которые необходимо учитывать

В начале оценки в любом проекте необходимо учитывать два типа затрат: прямые затраты и косвенные затраты.

Прямые затраты

Прямые затраты довольно просты. Они включают любые необходимые затраты или ресурсы, которые напрямую связаны с проектом. Эти затраты могут включать оплату труда, материалов и оборудования и даже командировочные расходы.

Рабочая сила: Заработная плата членов команды и подрядчиков, работающих над проектом.

Материалы: Любые материалы или оборудование, необходимые для получения результатов или выполнения целей проекта.

Путешествие: Любые дорожные расходы (например, бензин, авиабилеты, проживание в отеле), которые вы понесете для завершения проекта. Например, если вам нужно поехать на удаленную работу или провести исследование в разных местах, вы должны включить эти расходы в свою оценку затрат.

Косвенные затраты

Косвенные затраты разбиваются на любые ресурсы, которые не выделяются напрямую для проекта, но необходимы для его успеха.

Эти затраты обычно относятся к накладным и административным расходам. Сюда могут входить заработная плата руководителей, юридические и бухгалтерские услуги, аренда офисных помещений, а также общее оборудование или материалы, которые обеспечивают бизнес в целом.

Методика оценки стоимости проекта

В управлении проектами существует несколько методов оценки затрат. Рассмотрим эти четыре метода оценки стоимости проекта.

Аналог

Другой пример оценки стоимости проекта — это аналогичная (или нисходящая) оценка.Этот метод позволяет прогнозировать затраты на основе исторических затрат для аналогичных проектов. Другими словами, если ваша команда или организация повторяет аналогичные проекты (например, ремонт конкретного оборудования или другие регулярные мероприятия), вы можете сравнить эти прошлые проекты и связанные с ними затраты со спецификациями вашего текущего проекта.

Этот метод наиболее эффективен для проектов, которые имеют высокую степень схожести результатов, объема и контекста. Чем больше вариаций или сложностей между проектами, тем труднее будет сделать точные оценки.

Аналитический

Аналитическая оценка (также называемая оценкой снизу вверх) — один из наиболее точных методов оценки затрат, но он также может требовать больших затрат времени.

При оценке снизу вверх проект разбивается на более мелкие части, а затем создаются оценки затрат для этих переменных. Это включает в себя анализ как ресурсов, которые необходимо приобрести, так и конкретных задач, которые необходимо выполнить, затем привлечение профильных экспертов для оценки затрат по каждому элементу и задаче.

Для этого восходящая оценка обычно использует иерархическую структуру работ (WBS), чтобы обрисовать и разделить проект на более мелкие части, называемые рабочими пакетами.

Пример структурной декомпозиции работ (Щелкните изображение, чтобы изменить в Интернете)Параметрический

Параметрическая оценка — это высокоточный метод оценки затрат для проектов с высокой степенью повторяемости. Оценщики разбивают проект на единицы работы, оценивают стоимость единицы, а затем складывают затраты на единицу.

Этот метод лучше всего подходит для проектов, основанных на навыках, с конкретными повторяемыми задачами или единицами работы. Напротив, творческие проекты труднее оценить с помощью этого метода, потому что единицы работы часто менее сопоставимы или повторяемы по своей природе.

Оценка по трем точкам

Трехточечная оценка оценивает три уровня оценки на основе неопределенности и риска в данном проекте. Вы можете применить этот метод ко всему проекту или к его составным частям в WBS.Этот метод дает три прогнозируемых стоимости проекта:

- Оптимистические затраты

- Пессимистические затраты

- Скорее всего стоит

Для проведения оценки по трем точкам менеджер проекта разбивает проект на задачи или действия, а затем вместе со своей командой определяет потенциальные риски для прогнозирования трех оценок затрат. Диаграмма PERT может помочь вам определить отношения между задачами и любыми зависимостями, которые могут повлиять на время и затраты, потраченные на проект.

Пример диаграммы PERT (Щелкните изображение, чтобы изменить в Интернете)Ценность трехточечной оценки — это более высокая точность прогнозирования затрат и лучшее управление рисками. Учет рисков (например, задержек с графиком и других препятствий) позволяет менеджерам проектов избежать значительного завышения стоимости проекта.

Характеристики хорошей сметы

Итак, как определить, верна ли ваша оценка? Есть несколько факторов для оценки качества данной оценки.

Но суть в том, что оценка должна быть точной, надежной и хорошо задокументированной.

Чтобы ваша смета расходов соответствовала этим основным критериям, выберите методы оценки, которые лучше всего соответствуют спецификациям вашего проекта. Вы даже можете провести два или более оценок для сравнения прогнозов.

Кроме того, убедитесь, что все оценки тщательно задокументированы. Эта информация поможет удержать заинтересованные стороны на одной странице с самого начала и послужит ценным ориентиром, если вам потребуется скорректировать смету расходов в середине проекта или надежно оценить затраты для аналогичных проектов в будущем.

Оценка затрат сама по себе может быть сложной задачей. Lucidchart может помочь вам начать работу. Надежная платформа для построения диаграмм Lucidchart помогает руководителям проектов с легкостью планировать и выполнять проекты.

Используйте Lucidchart для создания четких структур декомпозиции работ, диаграмм PERT и диаграмм Ганта, чтобы наметить результаты проекта, оценить сроки и определить, сколько членов команды вам нужно привлечь.

Библиотека шаблонов

Lucidchart позволяет легко вводить информацию о проекте.Вы даже можете предоставить доступ другим членам команды для совместной работы над проектными документами и поделиться своим прогрессом с заинтересованными сторонами в режиме реального времени. Благодаря тщательному планированию и надежным инструментам оценки затрат вы можете с уверенностью оценить затраты.

Справочник по кредитамFHA | Требования, ставки и льготы 2020

Зачем нужен кредит FHA?

кредитов FHA сделали домовладение доступным на протяжении десятилетий.

Предназначенная для заемщиков с более низким кредитным рейтингом, ипотека FHA позволяет купить дом с кредитом от 580 до 3.На 5% меньше.

Но не только покупатели жилья могут получить выгоду. Для нынешних домовладельцев рефинансирование FHA может позволить вам получить доступ к низким ставкам и домашнему капиталу даже без большого кредита.

Хотя эти ссуды поддерживаются Федеральной жилищной администрацией, они доступны через частных ипотечных кредиторов.

Это означает, что вы можете выбрать самые низкие процентные ставки и комиссии и убедиться, что вы получите отличную сделку по жилищному кредиту FHA.

Подтвердите право на получение кредита FHA (23 декабря 2020 г.)В этой статье (Перейти к…)

Что такое заем FHA?

Заем FHA — это ипотека, застрахованная Федеральным жилищным управлением.

СтрахованиеFHA защищает ипотечных кредиторов, позволяя им предлагать ссуды с процентными ставками ниже среднего, более легкими кредитными требованиями и низкими первоначальными взносами (от 3,5%).

СсудыFHA особенно популярны среди покупателей жилья с низким доходом и / или с низким уровнем кредита благодаря своей гибкости и низким ставкам.

Но финансирование FHA не ограничивается определенным типом покупателя — любой может подать заявку.

Подтвердите право на получение кредита FHA (23 декабря 2020 г.)Кредитные требования FHA

Чтобы претендовать на жилищный кредит FHA, вы должны соответствовать следующим требованиям:

- А 3.Первоначальный взнос в размере 5% , если ваш кредитный рейтинг 580 или выше

- A Первоначальный взнос 10% , если ваш кредитный рейтинг составляет 500-579

- Отношение долга к доходу 50% или меньше

- Документировано, стабильный доход и история занятости

- Вы будете жить в доме в качестве основного места проживания

- У вас есть , у вас нет права выкупа за последние три года

Эти требования FHA по ссуде являются намного мягче, чем другие виды ипотеки.

Например, FHA разрешает заемщикам кредитовать набирает всего 500, в то время как минимальный кредитный рейтинг для большинство других типов ссуд составляет 620 и выше.

И FHA допускает отношение долга к доходу в некоторых случаях до 50%, в то время как обычные ссуды не превышают 43%. Это означает, что если у вас большой текущий долг, у вас больше шансов получить жилищный заем в FHA.

В целом, эти рекомендации позволяют купить дом с FHA, даже если у вас нет сверхвысокого кредитного рейтинга или кучи накопленных денег.