Как работает биржа — простыми словами для новичков — Финансы на vc.ru

{«id»:192208,»url»:»https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»title»:»\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov&title=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

shareUrl=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

shareUrl=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041a\u0430\u043a \u0440\u0430\u0431\u043e\u0442\u0430\u0435\u0442 \u0431\u0438\u0440\u0436\u0430 — \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432&body=https:\/\/vc.ru\/finance\/192208-kak-rabotaet-birzha-prostymi-slovami-dlya-novichkov»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}4757 просмотров

Что такое валютная биржа простым языком и можно ли на ней зарабатывать деньги

Здравствуйте, уважаемые читатели. Сегодня будем говорить о том, что такое валютная биржа и чем она отличается от других финансовых рынков. Валютная биржа – это сегмент финансового рынка, на котором одну валюту можно обменять на другую.

Сегодня будем говорить о том, что такое валютная биржа и чем она отличается от других финансовых рынков. Валютная биржа – это сегмент финансового рынка, на котором одну валюту можно обменять на другую.

Валютная биржа имеет более популярное название – FOREX – от словосочетания «foreign exchange» – иностранный обмен. Она поначалу создавалась просто для того, чтобы обменивать одну валюту на другую, например, рубли на американские доллары, австралийские доллары – на японскую иену и так далее.

Но очень быстро люди поняли, что на валютной бирже можно зарабатывать. Можно покупать валюту подешевле, ждать, когда она поднимется в цене, и продавать, забирая себе прибыль. Так здесь появились трейдеры – как раз те, кто покупает и продает валюту для заработка на разнице в ценах.

Особенности валютной биржи

У валютной биржи есть пять особенностей, которые сильно отличают ее от других рынков, есть свои преимущества и недостатки для трейдеров. Давайте в них разберемся.

Торговля ведется онлайн

Валютная биржа очень молодая, она создавалась тогда, когда уже существовал интернет. Поэтому во всем мире нет здания, где эта биржа была бы «локализована», она находится в интернете.

Трейдеры на валютном рынке никуда не ходят, чтобы торговать. Они открывают на компьютерах специальные программы – торговые терминалы – и через них совершают сделки. Самый популярный терминал называется MetaTrader4.

Вся информация о курсах валют, экономических новостях, действиях других участников рынка аналогично передается по интернету. В каждом терминале есть встроенная почта, на которую трейдеры со всего мира получают информацию.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Работает круглосуточно

Когда нет здания, которое надо закрывать на ночь, можно торговать круглосуточно. На валютном рынке так и происходит – торги не прекращаются ни днем, ни ночью. Биржа закрывается только в выходные дни.

На валютном рынке так и происходит – торги не прекращаются ни днем, ни ночью. Биржа закрывается только в выходные дни.

Несмотря на «круглосуточность» трейдеры не постоянно сидят перед экранами монитора. Сильные ценовые движения на валютном рынке происходят тогда, когда открываются фондовые биржи в крупных городах. Когда они закрываются, интенсивность движений резко падает, цены могут вообще почти не колебаться.

Почему это важно

Круглосуточная работа рынка – большое преимущество для трейдеров. Объясняю, почему. Если биржа закрывается на ночь, то никто не будет исполнять торговые приказы трейдеров до следующего торгового дня. Если трейдер захочет вдруг купить валюту или резко ее продать – никто этого не сделает до утра.

Если за ночь произойдет какое-то серьезное финансовое событие и курс валюты резко упадет, трейдер не сможет ничего изменить. Утром биржа откроется и он увидит ноль или даже минус на своем счете.

А если биржа работает – можно не бояться. Например, начинается в Турции мятеж против Эрдогана, курс лиры резко идет вниз – вы сразу отдаете приказ: «Продать всю лиру!» – он будет исполнен и часть своего депозита вы успеете сохранить.

Благодаря круглосуточному режиму, трейдеры могут оставлять сделки открытыми с понедельника по пятницу. И ни о чем не переживать. На фондовом рынке приходится или закрываться в течение дня, или беспокойно спать ночью.

Большое кредитное плечо

Кредитное плечо – это возможность торговать на заемные средства и получать в разы больше прибыли. При этом невозможно «уйти в минус» или платить какие-то проценты. Прочитайте мою статью про кредитное плечо, я там подробно об этом рассказываю.

На валютной бирже плечо может достигать размеров 1:1000, в то время как на фондовом рынке – обычно всего лишь 1:3 или вообще 1:1 (без плеча).

Спреды

Спред – это как бы комиссия, которую вы платите брокеру. Брокер – компания, которая исполняет ваши приказы (покупает и продает валюту). Спред на валютном рынке уплачивается только один раз – когда открывается сделка. На рынке ценных бумаг трейдеры платят комиссии как при открытии, так и при закрытии рынка.

Брокер – компания, которая исполняет ваши приказы (покупает и продает валюту). Спред на валютном рынке уплачивается только один раз – когда открывается сделка. На рынке ценных бумаг трейдеры платят комиссии как при открытии, так и при закрытии рынка.

Не надо бояться

Когда вы откроете свою первую сделку на валютном рынке, она сразу будет «минусовой», то есть в графе «прибыль» будет отрицательное значение. Не надо этого бояться. Так происходит потому, что вы заплатили спред брокеру.

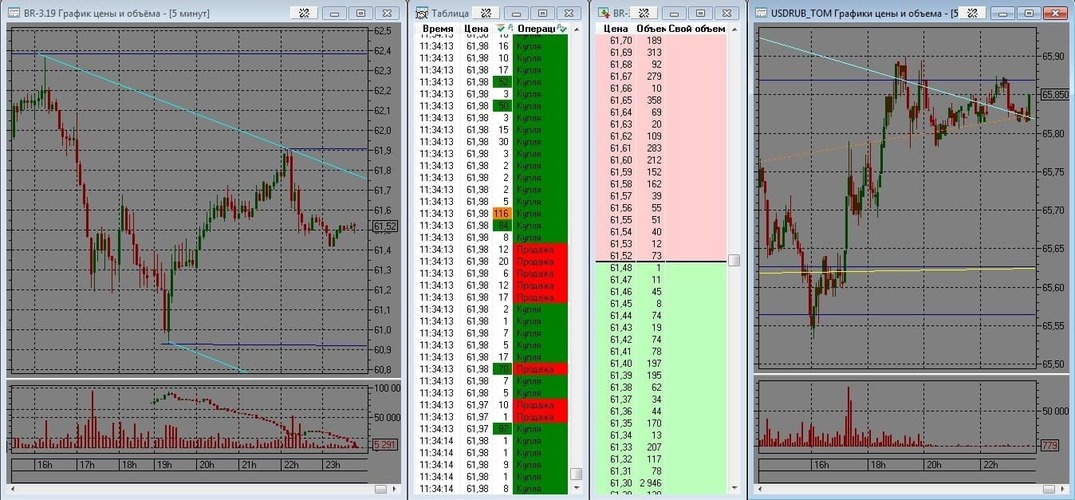

Тиковые объемы

На рынке ценных бумаг, а также на рынке товаров и сырья, можно примерно увидеть, сколько денег вложено в тот или иной инструмент. В торговом терминале на столбчатой диаграмме показывается, как этот объем меняется – уменьшается или увеличивается. Если сначала в какой-то инструмент была вложена 1 000 долларов, а потом кто-то вложил миллион – объем увеличится в тысячу раз. И вы это увидите.

На валютной бирже объемы неинформативны, потому что они «тиковые».

На рынке ценных бумаг есть даже специальные индикаторы – программы, которые анализируют объем вложенных средств. И на основании этого подают торговые сигналы трейдерам. При спекулировании валютой такие индикаторы бесполезны.

15.04.2019

24 170

Пассивный доход… Как же заманчиво это звучит, правда?! Привет всем,…

Как начать торговать на валютной бирже – 5 шагов

Чтобы начать торговать на валютной бирже на реальные деньги, надо пройти пять шагов.

Найти лицензированного брокера

Вам нужно найти брокера с лицензией Центрального банка Российской Федерации. Чтобы не страшно было доверять ему деньги. И не бояться, что он вас «кинет».

Центральный Банк предъявил очень жесткие требования к брокерским компаниям, поэтому официально остаться на российском рынке смогли очень немногие фирмы: Альпари, Финам, Альфа-Форекс. Они контролируются центральным банком и сильно переживают за свою лицензию, поэтому не мошенничают.

Хотя, по идее, даже лицензированные брокеры могут лишить вас ваших денег и свалить вину на какое-то форс-мажорное обстоятельство или технический сбой. И никому вы ничего не докажете, потому что при регистрации обязательно поставите галочку «Согласен с правилами» [даже не прочитав их].

Но они все-таки трясутся над лицензией Центрального банка, поэтому я лично не знаю случаев, которые подрывали бы доверие к брокерам-акулам типа Финама.

Подробнее о выборе брокера Форекс читайте в моей статье на эту тему.

Изучить технический или фундаментальный анализ

Сделки на рынке надо открывать на основании анализа, а не вашего воображения. Не надо делать так: «Мне кажется, что цена пойдет вверх, надо открыться на повышение, нет, вот отсюда она должна пойти вниз – откроюсь на понижение».

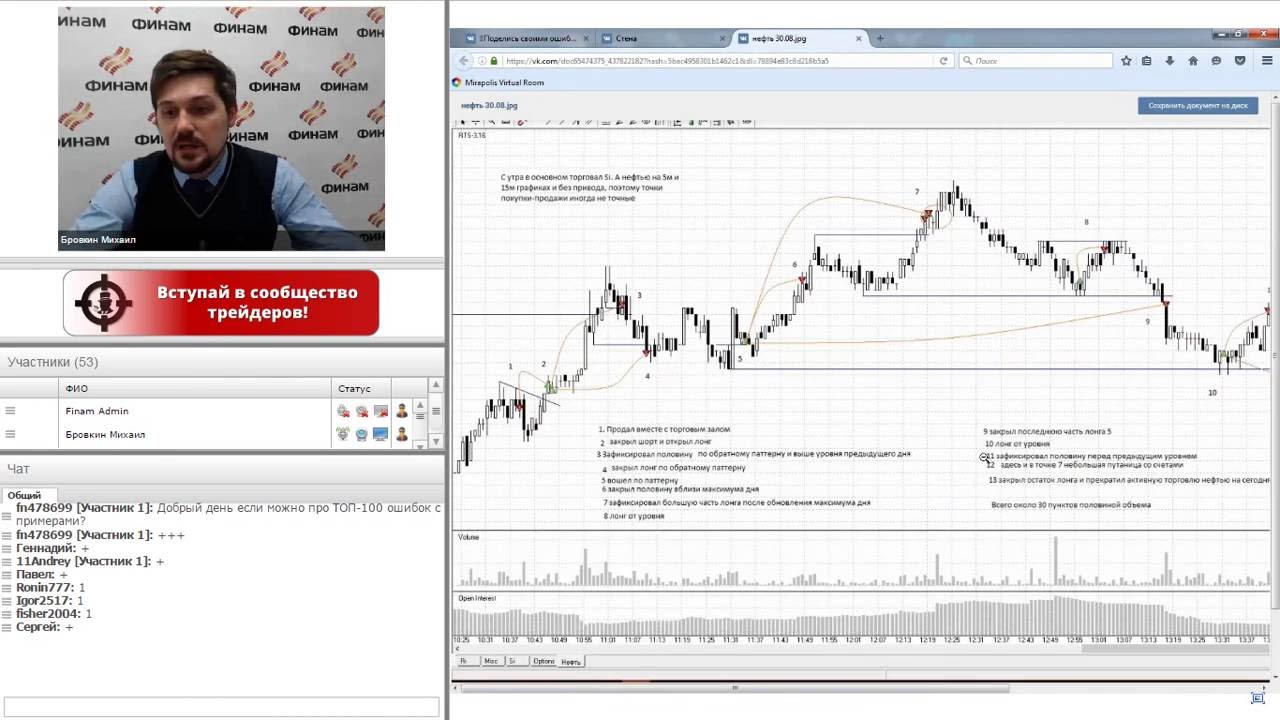

Все ваши действия должны быть обоснованы. Например: «Цена пробивает уровень предыдущей вершины (первый красный кружок), начинает использовать этот уровень как линию поддержки (второй красный кружок) – значит, уровень сильный, высока вероятность движения цены наверх. Открываюсь на повышение».

Это пример технического анализа рынка, когда вы изучаете историю ценовых колебаний, чтобы через нее прогнозировать будущее.

Есть еще фундаментальный анализ – когда вы анализируете общую экономическую ситуацию, читаете финансовые новости и принимаете решение на основе этих данных. Например: «Евросоюз ввел новые санкции против России – значит, курс рубля к доллару должен снизиться, открываюсь на повышение».

В технической и фундаментальной аналитике есть очень много направлений, подходов и стратегий. Вам надо выбрать какую-то свою стратегию, проанализировать ее эффективность и неукоснительно ей следовать.

Вот ссылка на мою подборку курсов по трейдингу на Форексе, я собрал там очень много бесплатных материалов. Изучайте. В основном, на курсах преподается техническая аналитика, но есть и основы фундаментального анализа.

Потренироваться на демо-счете

Демо-счет – это платформа с игрушечными деньгами, но настоящими графиками и реальным временем. Он помогает потренироваться нажимать на кнопки в торговом терминале, опробовать торговую стратегию, в целом понаблюдать за движениями разных валютных пар. Поиграйтесь там, чтобы привыкнуть к терминалу и вообще к рынку.

Начинать торговать сразу на реальном счете нельзя. Сольете деньги.

Открыть реальный счет

Когда выбран надежный брокер, найдена хорошая торговая стратегия, пройдена практика на демо-счете – можно пробовать открывать реальный счет и заключать сделки на настоящие деньги.

Ни в коем случае нельзя вносить на реальный торговый счет заемные деньги. Вы можете случайно нажать не на ту кнопку и все потерять, стратегия может не сработать. В конце концов какая-нибудь шокирующая новость может перевернуть рынок вверх дном и вы все потеряете.

Начать торговать

Когда все предыдущие шаги пройдены, остается только начинать открывать реальные сделки.

В реальной торговле надо обязательно следовать правилам управления капиталом. В каждой сделке вы должны рисковать не более чем двумя процентами от своего депозита, обязательно выставлять защитные приказы (Тейк Профит и Стоп Лосс), воздерживаться от торгов в моменты выхода важных новостей, когда рынок колышет в разные стороны.

Чем опасна валютная биржа

Вот пять основных опасностей, которые поджидают трейдеров именно на валютном рынке.

Можно потерять все деньги из-за кредитного плеча

Если вы торгуете без плеча, то потерять деньги в принципе нельзя, потому что курсы валют никогда не опускаются до абсолютного нуля. Но если у вас плечо хотя бы 1:2, то при снижении курса валюты на 50 % вы уже теряете весь свой депозит.

Но если у вас плечо хотя бы 1:2, то при снижении курса валюты на 50 % вы уже теряете весь свой депозит.

Если плечо 1:100, то изменение цены на 1 % приведет к потере всего депозита.

Многие Форекс-брокеры предлагают новичкам торговать с плечом 1:1000.

Можно получать только спекулятивный доход

Единственный способ заработать на валюте – это обменять ее по более выгодному курсу. Пассивного дохода типа дивидендов от акций или процента от облигаций вы никогда не получите.

Сделки опасно оставлять на выходные

Это характерно и для других рынков, но к Форексу тоже относится. За выходные может произойти какое-то серьезное экономическое событие типа государственного переворота, взрыва на АЭС, землетрясения, в результате чего курсы отдельных валют резко упадут.

Вы не сможете продать купленные доллары/иены/фунты в начале падения, потому что брокер начнет работать только в понедельник. А к понедельнику у вас на счете уже может быть колоссальный минус.

Можно попасть к липовым брокерам

Все компании, лишенные лицензии Центрального банка, были вынуждены оформиться в оффшорных зонах – чаще всего это какие-нибудь острова в Тихом океане.

Чем они плохи? Если они вас обманут и вы решите подавать на них в суд – это надо будет делать по месту регистрации ответчика. То есть лететь на острова, нанимать переводчиков, подавать иски. Вы вряд ли будете это делать. Поэтому среди оффшорных компаний очень много «однодневок» – они создаются, отнимают у трейдеров деньги и «исчезают». Потом их сменяют другие.

В этой статье моя история о том, как я связался с оффшорным брокером бинарных опционов.

Вы не покупаете никаких реальных активов

Когда вы вкладываете деньги в ценные бумаги, вы вкладываетесь в имущество. Например, купить акцию – значит внести свою долю в общий капитал компании, получить право на ежегодные дивиденды и на получение части имущества компании, которое останется при ее банкротстве.

Когда вы вкладываетесь в валюту, все, что у вас есть – это валюта. Были рубли, стали доллары. Были доллары, стали шведские кроны. Вы с них никогда не будете получать дивидендов, никакого имущества за этими деньгами нет.

Были рубли, стали доллары. Были доллары, стали шведские кроны. Вы с них никогда не будете получать дивидендов, никакого имущества за этими деньгами нет.

Реально ли заработать на валютной бирже

Нет. Заработать на трейдинге – значит суметь отнять деньги у других трейдеров. Больше ниоткуда деньги на рынке не берутся. Но вы ведь не думаете, что вы один умный, а все трейдеры Форекса дураки?

Раньше я изучал трейдинг и был уверен, что на нем реально делать деньги. Сейчас я так не считаю. Обучение, которое предлагают брокерские компании, проводится не для того, чтобы вы богатели, а для того, чтобы смотивировать вас торговать. После курса по трейдингу вы будете думать: «Ага, я теперь самый умный. Я знаю, как проводить уровни поддержки и сопротивления. Я знаю про линии Фибоначчи, я умею видеть на графиках волны Эллиотта. Сейчас открою счет и стану миллионером». Вы открываете счет, торгуете, с каждой сделки платите спреды брокерам, сливаете все деньги, уходите. На ваше место приходят другие. Такие же, как вы.

Такие же, как вы.

Брокеры зарабатывают от того, что вы совершаете сделки. С прибылью или с убытком – им без разницы.

Как правильно торговать на бирже

Поторговав какое-то время на бирже, и не получив результат, трейдер начинает переосмысливать свою торговлю, и все больше углубляется в вопрос: как правильно торговать на бирже. В этой статье мы собрали методы и советы, соблюдая которые, можно эффективнее торговать на бирже.

Вы узнаете, когда лучше входить в сделку и выходить из нее. Мы покажем вам, как правильно управлять позицией, чтобы наилучшим образом обезопасить себя от чрезмерных рисков и максимально увеличить прибыльность торговли. Все методы универсальны и применимы к любой бирже и к любым финансовым инструментам. Изучите информацию в этой статье, и вы сможете значительно улучшить свою торговлю!

Чтобы следовать правильному подходу в спекуляциях на бирже, нужно четко осознавать свои возможности и быть умеренным в своих ожиданиях. Сейчас мы расскажем, что имеем в виду.

Сейчас мы расскажем, что имеем в виду.

Время на торговлю

Определитесь, сколько времени вы готовы уделять торговле. Сможете ли следить за рынком в течение дня. В зависимости от ответа на эти вопросы, выберите таймфрейм, на котором будете торговать. При совершении сделок, необходима концентрация на процесс. Отдавайте себе в этом отчет.

Если вы работаете, то рекомендуем торговать в свободное от работы и дел время, чтобы никто и ничто не могло вас отвлечь. Любые помехи могут привести к лишней суматохе и нервам. Торговля должна проводиться в полном комфорте. В трейдинге и так хватает раздражителей 🙂

Сумма для торговли

Мы глубоко убеждены, что для торговли лучше иметь депозит, который был бы хоть минимально значим для вас, но и не слишком большим. Трейдеры называют такие суммы «комфортными» для торговли. Потенциальная потеря депозита не должна сильно ударить по вашему финансовому состоянию. В случае если у вас будет слишком большая сумма, то вы будете очень нервничать, совершая сделки. А в таком случае, торговля будет очень напряженной и зажатой.

А в таком случае, торговля будет очень напряженной и зажатой.

Теперь пришло время поговорить о том, как торговать правильно, чтобы минимизировать убытки и получать прибыль. Речь пойдет о методах и технике торговли.

Подготовка к торговле. Планирование сделок

Перед торгами проведите обзор рынка на наличие торговых инструментов, в которых назревает потенциал для движения. Возьмите весь список, который торгуете и пробегитесь по нему. Вычислить возможное движение цены вам поможет технический анализ. Ищите фигуры технического анализа, которые могут предвещать продолжение или разворот тренда.

Дивергенции на осцилляторах тоже могут помочь вам определить переломные точки в движении цены. Для поиска дивергенций вполне сгодятся индикаторы RSI и MACD гистограмма. Методы торговли по ним мы описывали в статье: «Как пользоваться индикатором RSI. Описание и применение» и в статье «Как пользоваться индикатором MACD. Настройка и стратегии торговли«. Изучите их, там подробно описаны все приемы и методы торговли.

Не лишним будут графические построения. Определяйте значимые линии поддержки и сопротивления, чтобы учитывать их.

Обязательно посмотрите экономический календарь, чтобы знать, какие выйдут данные по рыночной статистике за день. Он находится по этой ссылке.

Экономический календарьОбращайте внимание только на действительно важные новости, они классифицируются в календаре тремя бычьими головами. Сами статистические данные, как таковые, вам не потребуются. Нужно знать только время их выхода. Потому что с вероятностью 99,9%, во время выхода статистики, активность на рынке повысится, и вы будете готовы к этому. Сделайте себе пометки или поставьте напоминание о времени выхода важных новостей, чтобы скорректировать свои позиции и заявки, если они будут находиться в этот момент в рынке.

Перед выходом новостей

Что мы рекомендуем сделать перед выходом важных новостей, если у вас есть открытая позиция, и цена находится вблизи от точки входа:

- Закрыть полностью сделку.

- Закрыть часть сделки и оставить стоп-заявку на оставшийся объем.

- Оставить сделку со стоп заявкой на обоснованном уровне*.

* Под обоснованным уровнем имеется в виду ближайший локальный максимум или минимум. Мы детально рассказали об этом в статье «Как определить направление тренда внутри дня«. Рекомендуем ознакомиться, если вы это еще не сделали.

Пример позиции перед выходом новостей, когда цена находится близко от точки продажиДанные меры направлены на то, чтобы оптимально минимизировать риск, т.к. риск — это единственное в торговле, что может контролировать трейдер.

Перед выходом важных новостей никогда не снимайте и не отодвигайте стоп заявки подальше от начального установленного уровня, как любят делать трейдеры с маленьким опытом торговли. Это может значительно усугубить вашу торговую позицию.

Рассмотрим пример, как может повести себя цена после выхода новостей, и что мы рекомендуем делать в этой ситуации. Предположим, что открыта сделка, и с минуты на минуту выйдет важная статистика.

Предположим, что открыта сделка, и с минуты на минуту выйдет важная статистика.

После выхода новостей

Есть четыре варианта движения цены после выхода статистки:

1. Цена резко устремляется в сторону открытой сделки, моментально выводя позицию в прибыль:

Уход цены на новостях в сторону открытой сделкиВ случае данного сценария поведения цены, необходимо сразу снизить риски. Это делается путем переноса стоп-лосса как минимум в точку безубытка.

2. Цена резко уходит против открытой позиции:

Уход цены против открытой позицииЯрчайший пример пользы стоп-лоссов. Если трейдер никак не ограничивает убытки по сделкам, то его дни на рынке сочтены. Это лишь вопрос времени. Всегда ставьте стопы. Стоп должен стоять не в голове, как многие любят делать, а в терминале. Не думаем, что вы захотите проверять плачевную статистику на своих деньгах снова.

3. Цена резко устремляется в сторону открытой сделки, но потом так же резко разворачивается обратно и уходит против:

Уход цены и возврат в диапазонОбычно, такой сценарий происходит во время выхода нескольких новостей в одно и то же время. Соответственно, рынок реагирует по-разному.

Соответственно, рынок реагирует по-разному.

4. Цена изменилась незначительно и остается +/- на том же месте:

Незначительное изменение цены после выхода новостейТакая ситуация встречается, но намного реже, чем активная реакция на новость.

Что делать, если перед новостями у вас нет открытых сделок

Если ожидается важная статистика по рынку, и вы планируете ее отыграть, мы рекомендуем быть очень внимательными. И что точно не надо делать — это выставлять отложенных заявок. Они могут сыграть с вами злую шутку. Покажем на примере:

Проблема работы с отложенными заявками при торговле новостейКлассический случай, когда шипом выбило заявку, открылась позиция, и цена резко ушла обратно. Чаще всего, как и на этом примере, именно внешняя свеча проделывает такие фокусы. Прочитайте статью про внешние и внутренние свечи, чтобы знать стратегии как по ним торговать и быть наготове.

Новичок получит на такой сделке большой убыток, т.к. наверняка не сможет поставить стоп-лосс, и будет смотреть, как минус стремительно растет на торговом счете. Поэтому мы рекомендуем не пользоваться отложенными заявками перед выходом статистических данных. Но что же делать, если поторговать новость очень хочется?

Поэтому мы рекомендуем не пользоваться отложенными заявками перед выходом статистических данных. Но что же делать, если поторговать новость очень хочется?

Для этого придется переходить на минутный таймфрейм. Обусловлено это тем, что почти стопроцентно будет возможность, куда привязать обоснованный стоп-лосс. А это самое важное, т.к. торговлю надо вести от риска:

Торговля новости- Переходим на минутный таймфрейм.

- Ждем, когда закроется первая минутная свеча (пройдет эмоциональная реакция рынком на новость).

- Открываем сделку и одновременно, моментально, выставляем стоп-лосс за ближайший минимум/максимум, в зависимости от стороны открытия сделки.

Всё! Это самый простой и правильный способ, как торговать по новостям, используя технику торговли.

Теперь надо сделать важное замечание при торговле перед новостями, после новостей и самой новости.

Если вас выбило по стоп-лоссу, то закрывайте терминал и больше не торгуйте. Вероятнее всего, рынок потом будет слишком сложным и путанным для торговли, и вы можете попасть в состояние тильта (переторговки), и получить существенные убытки.

Техника торговли и управление позицией

Важным звеном в торговле, кроме планирования сделок, о котором речь шла выше, является техника исполнения и управление позицией. Давайте разберем на примере, как осуществляется техника при открытии сделки, и дальнейшее сопровождение позиции.

На графике цены образовывается фигура разворота двойное дно. Пока это предположение, т.к. пробоя сопротивления еще нет:

Техника торговли фигурыКак только вами обнаружена потенциальная формация, сразу стоит устанавливать отложенные заявки на пробой ее поддержки или сопротивления. В данном примере, для отработки фигуры, нужен пробой сопротивления, поэтому выставляем отложенную заявку на покупку.

Не умеете определять фигуры — воспользуйтесь программой Авточартист, которая в автоматическом режиме будет искать их за вас.

Если фигура будет отрабатываться, то сделка откроется. Если нет, то вне рынка. Смотрим на развитие событий:

Техника торговли фигуры. Вход в сделку

Вход в сделкуЦена пробивает уровень сопротивления фигуры и активирует заявку на покупку. Целесообразно сразу же выставить стоп-лосс на обоснованный уровень, который будет на ближайшем локальном минимуме. Так же, можно отложить цель, и ожидать ее исполнения. Как определять цели, вы можете прочитать в статье «Фигуры разворота и продолжения. Лучшие точки входа в сделку«.

Но, не надо забывать, что фигуры не панацея, и бывают случаи, когда они не работают. Вы должны рассматривать фигуру не как сигнал, который должен исполниться на 100%, а как консолидацию, после которой, возможно, будет импульсивное движение. Поэтому, если не сработала фигура, для этого есть стоп-лосс, который не даст потерять больше запланированного.

После входа в сделку и установки стоп-лосса, первостепенной задачей трейдера становится: сокращение риска, и вывод сделки в безубыток. И только потом — цели по прибыли. Т.к. если сценарий движения цены спрогнозирован верно, прибыль не заставит себя ждать, и будет следствием правильного планирования.

Алгоритм управления позицией:

- Вход в сделку и установка стоп-лосса на обоснованный уровень.

- Перенос стоп-лосса в случае движения цены в сторону открытия позиции.

- Перенос стоп-лосса в точку безубыточности позиции (на цену открытия сделки).

- Фиксация прибыли по цели фигуры или частями по ходу движения цены.

Остановимся на четвертом пункте. Сейчас мы объясним, для чего и как это делать. Когда вы фиксируете прибыль по ходу движения цены, вы уменьшаете риски по сделке и высвобождаете объем под открытие позиций на других инструментах. Закрывать можно частями, например, на пробое предыдущих максимумов или минимумов, в зависимости от того, падает или растет рынок.

Выглядит это следующим образом:

Фиксация позиции частямиОбратите внимание, что это очень эффективный метод по управлению позицией, который поможет вам максимально правильно торговать на бирже. Обязательно возьмите его себе на вооружение!

Обязательно возьмите его себе на вооружение!

Мы могли бы много привести разных примеров, но итак уже затянули статью 🙂 Если вы желаете научиться большему, то записывайтесь на обучение. Научим вас многим рабочим методам и фишкам.

Если у вас остались вопросы по материалу — добро пожаловать в комментарии! Мы с удовольствием ответим вам.

Успехов в торговле!

Торговля на бирже для начинающих

С чего начать торговлю на бирже новичку без опыта? Даже если представления у человека о трейдинге весьма и весьма обобщенные (возможно, что и термин до этого момента не встречался), есть две новости: хорошая и практическая. Первая – обучиться торговле на бирже (фондовой, валютной, товарной) может любой человек. Вторая новость дает новичку возможность выбора: постигать обучение трейдингу самостоятельно либо изучить курс под руководством опытного наставника.

Что следует знать начинающим трейдерам?

Значительное количество новичков в трейдинге выбирают неправильный путь – сразу начинают торговать и учатся методом проб и ошибок. На практике этот метод превращается в «слив кровно заработанных денег», из-за чего начинающие трейдеры приходят к двум не самым лучшим выводам:

На практике этот метод превращается в «слив кровно заработанных денег», из-за чего начинающие трейдеры приходят к двум не самым лучшим выводам:

- Надо уходить с биржи и забыть об этом способе заработка, хотя на самом деле новичок не разобрался в методах, принципах и особенностях торговли на бирже.

- В надежде отыграться и все-таки заработать хоть что-то, остается в трейдинге, но продолжает использовать все те же самые методы и стратегии.

Почему так? Ответ прост – без знаний и навыков нельзя заработать денег. Возьмем в пример больницу: кто возьмет хирурга, который не прошел базовых курсов, работать по специальности? Никто, должно быть образование и знания. Так и в трейдинге – без знаний никуда и говорить о заработке, увеличении дохода можно лишь в контексте случайного выигрыша в лотерею. Какова вероятность такого случая? Другое дело, когда подход к торговле на бирже строится на базе профессионального.

Торговля на бирже обучение под руководством наставника

Откуда же взять знания? Один из источников таких знаний – это Школа Трейдинга Александра Пурнова, в которой обучают трейдингу с нуля. Основатель школы практикует трейдинг с 2007-го года и на данный момент является успешным трейдером, наставником многих успешных трейдеров и учителем для тех, кто только открыл для себя мир трейдинга.

Основатель школы практикует трейдинг с 2007-го года и на данный момент является успешным трейдером, наставником многих успешных трейдеров и учителем для тех, кто только открыл для себя мир трейдинга.

Если заинтересованы в курсе торговли на бирже для начинающих, то для этого в Школе Александра Пурнова можно выбрать программу «На СТАРТ» либо подойти к обучению трейдингу более основательно и освоить программу «Базовый». На этих курсах новички найдут ответы на свои вопросы, научаться понимать рынок, читать графики, видеть движение цены, встраивать собственную стратегию. Кроме того, в Школе Трейдинга при обучении охватываются и такие темы, как:

- Побарный анализ.

- Психология трейдинга.

- Метод VSA и его торговые сигналы.

- Поиск точек входа в прибыльные сделки с помощью индикатора Дельта.

- Тактики и стратегии торговли.

- Стратегический трейдинг-план.

Ученикам Школы Александра Пурнова доступны закрытые форумы, дневник сделок, библиотека уроков, ежедневные обзоры, консультации. С помощью накопленного опыта и собственных стараний стать успешных трейдером можно и это реально. Хотите научиться читать рынок, как открытую книгу? Тогда приходите на обучение трейдингу в Школу Александра Пурнова и подписывайтесь на блог. Получайте полезную информацию по теме психологии трейдинга, новости финансов, тайм-менеджмент.

С помощью накопленного опыта и собственных стараний стать успешных трейдером можно и это реально. Хотите научиться читать рынок, как открытую книгу? Тогда приходите на обучение трейдингу в Школу Александра Пурнова и подписывайтесь на блог. Получайте полезную информацию по теме психологии трейдинга, новости финансов, тайм-менеджмент.

Оформите подписку прямо сейчас и получите 12 обучающих видеоуроков БЕСПЛАТНО! Все материалы будут доступны по указанному при регистрации электронному адресу.

Читайте также:

Как торговать на бирже? — Школа Инвесторов

Торговля на бирже человеку, никогда с ней не сталкивавшемуся, кажется чем-то сложным и непонятным. Как новичку начать торговать на бирже и тем более как на ней зарабатывать? Давайте разберемся с азами торговли на бирже.

Существует 3 вида бирж: товарно-сырьевые, валютные и фондовые. В этой статье мы рассмотрим только фондовую биржу. На фондовых биржах торгуются облигации, опционы, фьючерсы, векселя, облигации и акции. Из всего списка ценных бумаг нас будут интересовать только акции. Торговля акциями на фондовой бирже – это самый простой и доступный для начинающего инвестора способ начать торговать на бирже.

Из всего списка ценных бумаг нас будут интересовать только акции. Торговля акциями на фондовой бирже – это самый простой и доступный для начинающего инвестора способ начать торговать на бирже.

Участники биржевых торгов делятся на 2 типа: на трейдеров и инвесторов.

- Трейдеры — это активные игроки на бирже. Они следят за новостями и могут закрывать и открывать позиции по акциям по нескольку раз за день. Использование для торговли заемных средств — не редкость для трейдеров.

- Инвесторы предпочитают вкладываться в акции на длительный срок (от нескольких месяцев до нескольких лет). Именно с этого стоит начать новичку на бирже. Если для трейдера — торговля на бирже это полноценная работа, то для частного инвестора — это возможность испытать свои силы и интуицию. Именно действия начинающего частного инвестора мы и будем рассматривать в разрезе торговли на бирже.

Непосредственно покупкой и продажей акций биржевой инвестор не занимается. За него это делает профессиональный участник рынка — брокер. Инвестор лишь дает поручения брокеру совершить то или иное действие на бирже. То есть брокер — это человек, который работает в инвестиционной или брокерской компании, чья специализация состоит в посреднических услугах при торговле на бирже. В счет оплаты своего посредничества брокерские компании взимают с трейдеров и инвесторов некоторые комиссии и платежи, о которых речь пойдет несколько ниже.

Инвестор лишь дает поручения брокеру совершить то или иное действие на бирже. То есть брокер — это человек, который работает в инвестиционной или брокерской компании, чья специализация состоит в посреднических услугах при торговле на бирже. В счет оплаты своего посредничества брокерские компании взимают с трейдеров и инвесторов некоторые комиссии и платежи, о которых речь пойдет несколько ниже.

Общий список действий при торговле на бирже выглядит следующим образом:

- Инвестор заключает договор с брокерской компанией и переводит деньги со своего банковского счета на специальный брокерский счет, который ему предоставляет брокерская компания и с которого и будет осуществляться торговля.

- Если клиент хочет купить акции, то он дает соответствующее поручение брокеру. В момент исполнения брокером поручения по покупке акций с брокерского счета инвестора списываются средства для этой покупки, а также комиссии и платежи.

- Если клиент хочет продать акции, то он также дает соответствующее поручение брокеру.

В момент исполнения брокером поручения по продаже акций на брокерский счет инвестора поступают средства от этой продажи за вычетом комиссий и платежей.

В момент исполнения брокером поручения по продаже акций на брокерский счет инвестора поступают средства от этой продажи за вычетом комиссий и платежей. - Инвестор может переводить свои средства как с брокерского счета на банковский счет, так и наоборот.

Мы видим, что в этой схеме денежного обращения участвуют банковский и брокерский счет. Брокерский счет открывает для вас брокерская компания. За перевод денег с банковского счета на брокерский счет и обратно, как правило, взимается комиссия. Но ее можно избежать. Крупные брокерские компании, как правило, имеют дочерние банки. Открыв расчетный счет в таком банке вы сможете избежать комиссий при переводе между брокерским и банковским счетом.

Непосредственная покупка/продажа акций

Мы выяснили, что инвестор непосредственно торговлей на бирже не занимается, а дает поручения брокеру. Каким же образом инвестор может давать поручения брокеру?

Существует 3 способа сделать это:

- Поручения через торговый терминал;

- Поручения через веб-интерфейс;

- Голосовое поручение.

Торговый терминал – это специальная программа, которая устанавливается на компьютер и с помощью которой можно следить за котировками, проводить технический анализ и давать поручения. Для начинающего инвестора торговые терминалы сложны из-за обилия информации и перегруженности интерфейса.

За доступ к торговому терминалу с брокерского счета будет взиматься ежемесячная комиссия. Для торговли, как и в следующем случае, необходим постоянный доступ к компьютеру и интернету.

Поручения через веб-интерфейс

В целом торговля через веб-интерфейс похожа на торговлю через биржевой терминал, однако не требует установки никаких программ, гораздо проще и удобнее на начальных стадиях.

Голосовое поручение

В этом случае поручения брокеру даются по телефону в обычном разговоре. У крупных брокерских и инвестиционных компаний, как правило, для этих целей существуют бесплатные номера телефонов с префиксом 8-800.

Доступ к брокеру регламентирован. Нельзя просто позвонить по телефону и сказать «Покупай Газпром». Для того чтобы вашими акциями и деньгами не мог распоряжаться кто попало, брокер должен вас идентифицировать. При заключении договора на брокерское обслуживание клиент получает список паролей, из которого брокер и будет случайным образом выбирать голосовой пароль для вашей аутентификации как клиента. Вам нужно будет представиться, назвать номер брокерского договора и произнести голосовой пароль, который попросит назвать вас брокер. После прохождения этой процедуры нужно будет сообщить брокеру характер сделки (покупка или продажа), название эмитента (с какими именно акциями это нужно совершить) и количество акций. Чтобы исключить ошибки, брокер повторяет всю эту информацию и после вашего подтверждения выполняет поручение. Для исключения спорных ситуаций разговоры с брокерами записываются. Плата за торговлю «с голоса» не берется.

Нельзя просто позвонить по телефону и сказать «Покупай Газпром». Для того чтобы вашими акциями и деньгами не мог распоряжаться кто попало, брокер должен вас идентифицировать. При заключении договора на брокерское обслуживание клиент получает список паролей, из которого брокер и будет случайным образом выбирать голосовой пароль для вашей аутентификации как клиента. Вам нужно будет представиться, назвать номер брокерского договора и произнести голосовой пароль, который попросит назвать вас брокер. После прохождения этой процедуры нужно будет сообщить брокеру характер сделки (покупка или продажа), название эмитента (с какими именно акциями это нужно совершить) и количество акций. Чтобы исключить ошибки, брокер повторяет всю эту информацию и после вашего подтверждения выполняет поручение. Для исключения спорных ситуаций разговоры с брокерами записываются. Плата за торговлю «с голоса» не берется.

Начинающим частным инвесторам рекомендуют начинать торговлю на бирже с веб-интерфейса или с голосовых поручений.

Типы сделок на фондовом рынке

Торговля акциями бывает на длинной и на короткой позиции.

- Длинная позиция (Long) открывается в расчете на то, что купленные акции будут расти. Инвесторов, которые торгуют на растущем рынке, называют «быками».

- Короткая позиция (Short) открывается в расчете на падение акций. Акции берутся у брокера в долг, продаются по высокой цене, а после снижения их стоимости они покупаются по низкой цене и возвращаются брокеру. Инвесторов, которые торгуют на падающем рынке, называют «медведями».

Длинная позиция открывается покупкой, а закрывается продажей акций. Короткая позиция наоборот открывается продажей акций, взятых у брокера в долг, а закрывается покупкой.

Продажа и покупка акций по текущей рыночной цене называется рыночной заявкой. Но на бирже существуют и другие, гораздо более хитрые типы заявок:

- Лимитированная заявка означает, что инвестор дает поручение брокеру купить акции по установленной инвестором цене ниже текущей или продать акции по установленной инвестором цене выше текущей.

То есть если инвестора не устраивает текущая цена покупки/продажи акций, то он устанавливает ту цену, по которой он готов купить или продать акции. При этом поручение будет выполнено только тогда, когда установленная цена будет акциями достигнута. Лимитированные заявки на Московской бирже можно подавать как в течение основных торгов, так и во время «пре-маркета» за 15 минут до их начала.

То есть если инвестора не устраивает текущая цена покупки/продажи акций, то он устанавливает ту цену, по которой он готов купить или продать акции. При этом поручение будет выполнено только тогда, когда установленная цена будет акциями достигнута. Лимитированные заявки на Московской бирже можно подавать как в течение основных торгов, так и во время «пре-маркета» за 15 минут до их начала. - «Стоп»-заявка призвана страховать инвесторов и спекулянтов от больших потерь. К примеру, если вы купили акции в надежде на их рост, а они идут в минус, «стоп»-заявка позволит при небольшом минусе избавиться от этих акций автоматически.

- «Стоп»-лимитированная заявка сочетает в себе лимитированную и «стоп»-заявку. То есть указывается и цена выше текущей для покупки акций и ниже текущей для их продажи при открытой «длинной» позиции. Для «короткой», соответственно, все наоборот.

Срок жизни заявок на бирже – один торговый день. Если в течение дня заявка не была исполнена, то на следующий день она не переносится. Также заявку можно отозвать, если она еще не была исполнена брокером.

Также заявку можно отозвать, если она еще не была исполнена брокером.

Время и валюта торгов

На Московской бирже торговля акциями начинается в 10:00 и заканчивается в 18:40. Это так называемый режим основных торгов. Также существуют предторговый (с 9:45 до 10:00) и послеторговый (с 18:40 до 18:50) периоды, во время которых можно отправлять на биржу лимитированные заявки. В выходные и праздничные дни торги не ведутся. Валюта торгов – российский рубль.

Как и где следить за курсом акций?

Очевидно, что для того чтобы понимать, какие действия по покупке и продаже акций необходимо совершать, нужно знать их текущую цену. Российские акции торгуются на Московской бирже и там же представлены их котировки. Однако изменение цен там отображается с задержкой в 15 минут. Для долгосрочных инвесторов это вполне приемлемая задержка, а вот для спекулянтов или трейдеров, которые совершают по несколько операций покупки/продажи в день, такая задержка критична. В таких случаях покупается специальный доступ на биржу через торговый терминал.

Обязательные комиссии и платежи

Мало кто в нашем мире работает бесплатно, не исключение и брокерские компании.

- За выполнение поручений инвестора брокеры берут комиссию. Как правило, это процент от оборота, то есть суммы покупки или продажи акций. К примеру, в компаниях БКС и «Финам» на начальных тарифах комиссия составляет 0,0354% от оборота. Понятно, что чем больше оборот, тем меньше процент комиссии.

- Кроме того, как упоминалось выше, за доступ к онлайн котировкам через торговые терминалы нужно будет оплатить доступ к Московской бирже.

- За обслуживание счета-депо (счета, на котором хранятся записи о ваших акциях) также может взиматься комиссия.

- В зависимости от банка может взиматься комиссия за пополнение или вывод средств с брокерского счета.

Где хранятся акции?

Обычно в наше время физически акции не печатаются и нигде не хранятся. Брокерская компания имеет свой центр учета ценных бумаг, так называемый депозитарий. При заключении договора на обслуживание с брокерской компанией, клиент получает свой депозитарий в этой брокерской компании (счет-депо). На этом счете-депо и хранятся все записи о наличии и движении ваших акций. Также эти записи дублируются у эмитента (компании, акции которой вы купили).

При заключении договора на обслуживание с брокерской компанией, клиент получает свой депозитарий в этой брокерской компании (счет-депо). На этом счете-депо и хранятся все записи о наличии и движении ваших акций. Также эти записи дублируются у эмитента (компании, акции которой вы купили).

Дивиденды

Если вы счастливый обладатель дивидендных акций, то дивиденды вам будут выплачиваться на брокерский счет. Рассчитываются они из суммы на одну акцию. Для того чтобы их получать достаточно находиться в реестре акционеров на момент его закрытия.

Налоги

- Ставка налога на доход от продажи акций в России составляет 13%. При этом сумма налога рассчитывается от налоговой базы. Налоговой базой в данном случае будет являться сумма доходов, полученная от продажи акций и расходов, которые были произведены на их покупку, хранение и прочие комиссии. То есть налог нужно платить только с чистой прибыли, полученной от продажи акций. Если прибыли не было, налог не платится.

- Ставка налога на доход от дивидендов – 9%.

В этом случае облагается сумма полученных дивидендов.

В этом случае облагается сумма полученных дивидендов.

Ваша брокерская компания будет являться вашим налоговым агентом, поэтому вам никаких деклараций подавать не нужно. Все полагающиеся по закону налоги c ваши доходов, если таковые были, должна будет заплатить ваша брокерская компания.

Вывод средств

Напрямую вывести средства со своего брокерского счета нельзя. Для того чтобы получить деньги на руки нужно сначала перевести деньги с брокерского счета на банковский, а затем уже забрать их в кассе.

Выбор брокерской компании

На что нужно обращать внимание при выборе брокерской компании?

- Опыт работы. Чем дольше компания работает на рынке – тем лучше;

- Наличие своего банка;

- Присутствие в вашем регионе;

- Тарифы на обслуживание;

- Рейтинг надежности;

- Отзывы.

Наиболее известными брокерскими компаниями России на данный момент являются:

- «Открытие»

- «Финам»

- «БКС»

- «АТОН»

- «КИТ-Финанс»

- «Сбербанк КИБ»

- «ВТБ 24 online broker»

- «Уралсиб»

Многие из них торгуют акциям не только на московской, но и на лондонской и нью-йоркской фондовых биржах.

Базовые советы новичкам и не очень

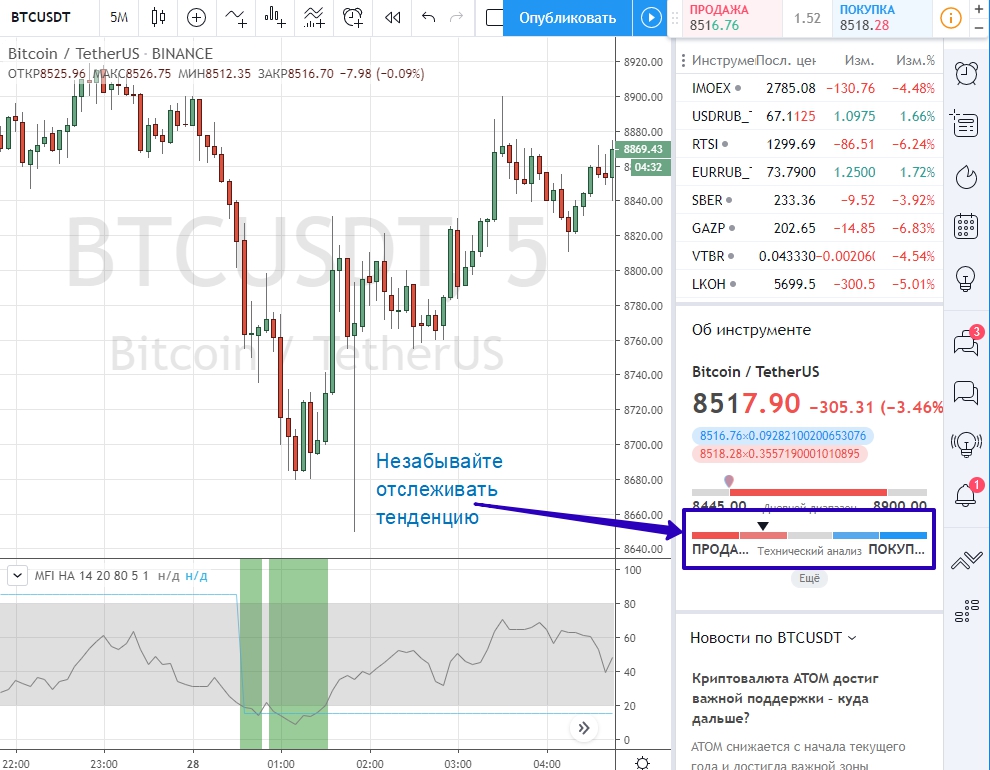

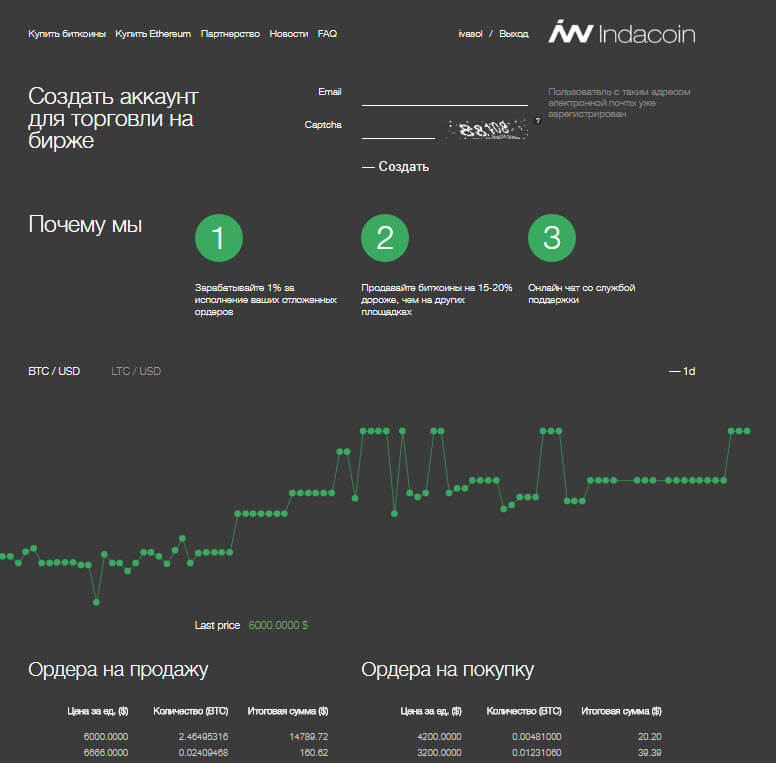

В этой статье мы рассмотрим практические аспекты торговли на Binance — криптовалютной бирже, которая на данный момент имеет заслуженную репутацию топовой. Мы рассмотрим такие аспекты трейдинга, как начальный объем депозита, торговлю в кратко- , средне- и долгосрочной перспективах, а также инструменты Тейк Профит и Стоп Лосс, в том числе с трейлингом.

Стартовый депозит: с каких объемов начинать торги?

Главное правило начинающего трейдера гласит: заводите на депозит такую сумму, которую не страшно потерять. Рекомендуемый объем депозита, который позволит вам вести активные торги и при этом не совершать крупных рисков, составляет в среднем $400.

По мере накопления опыта, эту планку можно будет поднять до $2000. Такие обороты вполне достаточны для начинающего игрока рынка и позволяют извлекать из операций некоторую прибыль.

Риск и скорость против уверенности и низкого темпа

Биржа Binance характеризуется некоторыми особенностями, которые предопределяют стратегии зарегистрированных на ней трейдеров. Оборот фиата на Binance не предусмотрен — но эту проблему нетрудно решить, если задействовать сторонние сервисы.

Оборот фиата на Binance не предусмотрен — но эту проблему нетрудно решить, если задействовать сторонние сервисы.

Маржинальная торговля на этой бирже также отсутствует, поэтому она не привлекательна для трейдеров, которым предпочтительны короткие позиции либо операции с кредитным плечом.

Маржинальная торговля: что это?

Торговля такого типа предполагает задействование заемных средств. Торговая площадка либо самостоятельно выделяет вам под залог некий объем средств, либо он рассчитывается от выбранного вами кредитного плеча. Если кредитное плечо равно х10, это означает следующее: при депозите в $100 пределом для проведения сделок для вас станет сумма $1000. Эту возможность используют себе во благо те, кто выигрывает на снижении рынка, открывая короткие позиции (также известные как шортовые).

Отсутствие маржинальной торговли на Binance

Этот тип торгов может появиться на бирже в будущем. Сегодня же на площадке в условиях медвежьего рынка можно использовать откупаторов или шорт-ботов. Но сначала необходимо выбрать стратегию своего поведения на бирже.

Но сначала необходимо выбрать стратегию своего поведения на бирже.

Модели трейдерского поведения

Торговля криптовалютами ведется в кратко- , средне- либо долгосрочной перспективе. Долгосрочные стратегии более корректно называть не трейдингом, а инвестированием.

Инвестирование

Эта стратегия предполагает, что трейдер укомплектовывает свой портфель наиболее перспективными монетами (например, биткойн, эфир, риппл и еще что-нибудь). Дозакупка производится при падении рынка на 25% или более, и так каждый раз. Это позволит планомерно понижать точку безубыточности, а прирост капиталов будет происходить каждый раз при развороте рынка на бычий тренд. Такая стратегия рассчитана на срок от 3 до 5 лет.

Трейдинг

В кратко- и среднесрочной перспективе можно торговать как топовыми криптовалютами, так и середняковыми альтами. Для этого задействуют средства технического анализа и следят за прогнозами экспертов. Ознакомиться с азами теханализа можно с помощью классических трудов:

- «Технический анализ.

Полный курс» Д. Швагера;

Полный курс» Д. Швагера; - «Технический анализ финансовых рынков» Д. Мерфи;

- «Японские свечи» С. Нисона.

На самом деле, конечно, одной теории будет недостаточно, и путь к прибыльной торговле все открывают только через множество совершенных на практике ошибок.

Социальный трейдинг

Этот метод предполагает, что новичок просто копирует рыночное поведение опытного трейдера. Однако на рынке криптовалют действует слишком много игроков, которые, не обладая достаточной компетенцией, все равно берут в доверительное управление чужие средства. Возможно, обращаясь с собственными финансами, эти трейдеры действительно остаются в плюсе.

Но ответственность за чужие деньги дает дополнительную эмоциональную нагрузку, за счет возрастает вероятность совершить ошибку. К тому же, при копировании сигналов и сделок как при входе, так и при выходе присутствует вероятность технических накладок.

Наконец, среди тех, кто берет чужие деньги в доверительное управление, встречаются и откровенные злоумышленники.

Именно поэтому при выборе партнера для социального трейдинга следует быть предельно аккуратными и ответственными.

Скальпинг

Ежеминутное или даже ежесекундное совершение сделок — вот что представляет собой эта стратегия. Каждая микросделка приносит минимальный профит, но за счет их большого числа конечная сумма получается довольно внушительной.

Скальпирование характеризуется невысокими рисками, однако требует большого психологического напряжения и временных затрат.

Скальпинг часто поручают роботам, которые следуют заданному алгоритму и в автоматическом режиме совершают вплоть до нескольких тысяч сделок в сутки. Увы, далеко не все роботы могут похвастаться достаточно изощренным алгоритмом и поэтому могут при медвежьем рынке привести к убыткам.

У других же роботов чересчур запутанные настройки, в которых новичок не в состоянии разобраться. В целом, скальпинг как стратегия больше подходит опытным трейдерам.

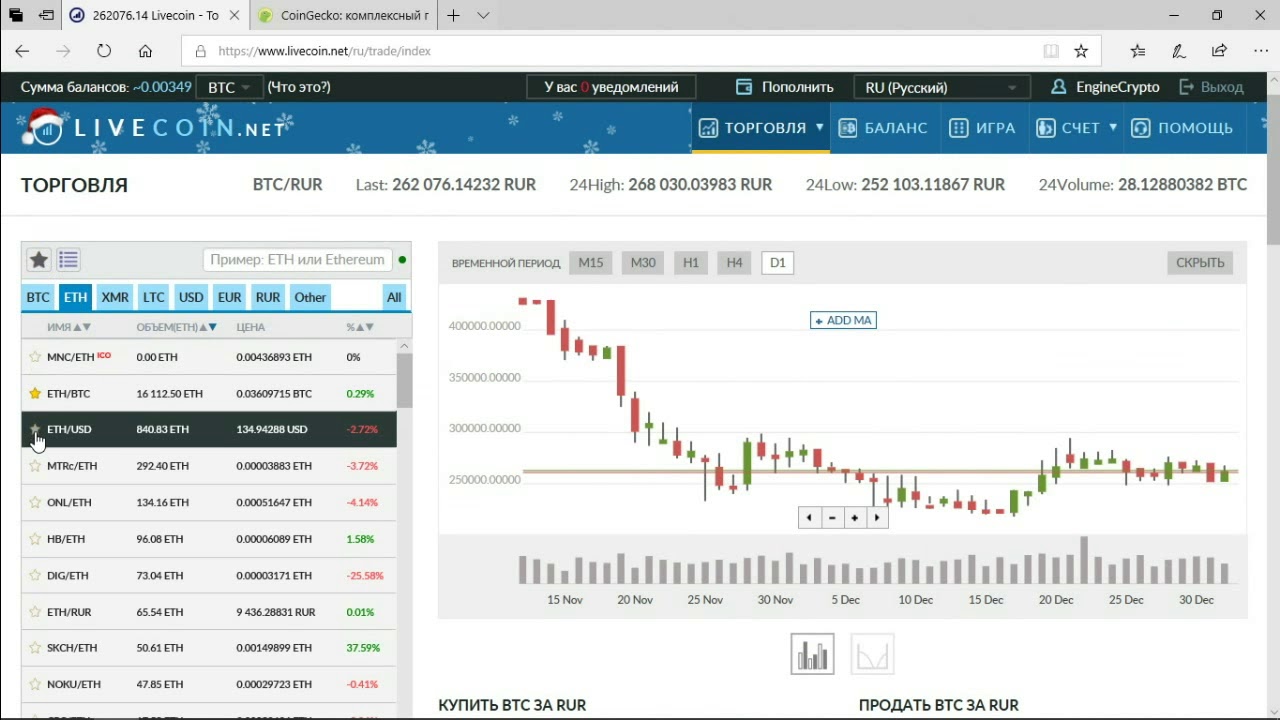

Как торгуют криптовалютой на Binance

Как купить монеты

Предположим, вы хотите приобрести биткойн. Его стоимость будет отображаться на графике. Чтобы купить BTC, необходимо сначала пополнить баланс и завести на него USDT.

Затем следует заполнить ордер «Buy», выставив показатель 100%. Таким образом вы сообщаете системе, что намерены потратить всю сумму USDT в полном объеме на приобретение сатоши. «Buy BTC» — эту кнопку надо нажать для оформления заявки.

Система автоматически выставит вам в пустое поле актуальную цену криптовалюты. При желании эту цифру можно поменять. Какие бы числа вы там ни проставили, заявка отобразится в соответствующем месте в так называемом «стакане», то есть списке ордеров.

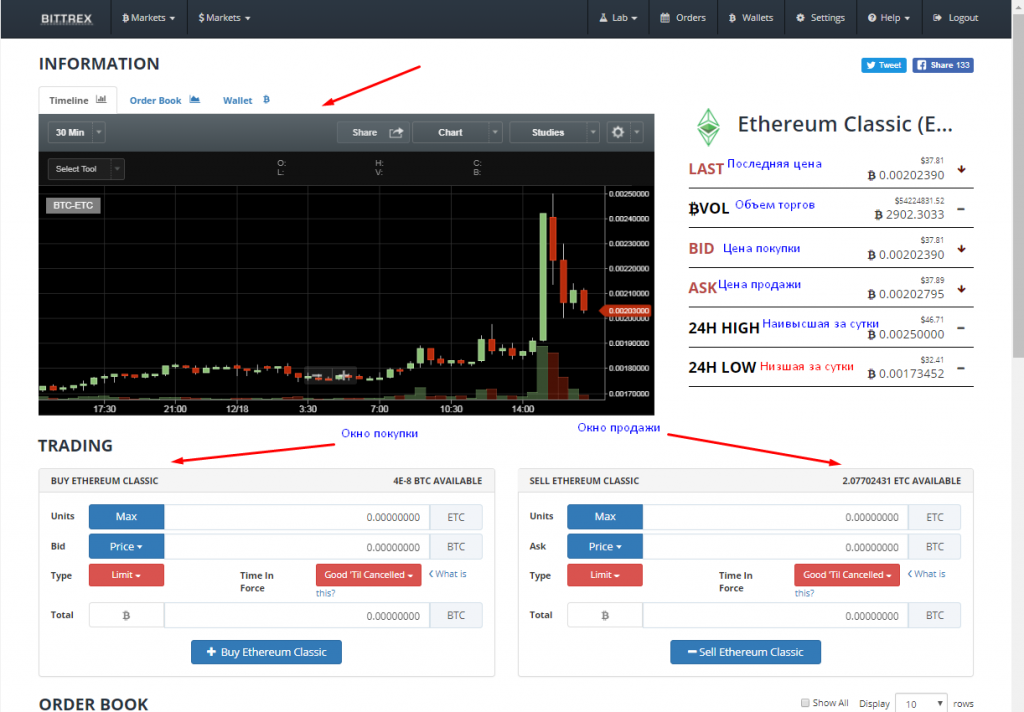

«Стакан» располагается в торговом терминале слева. Снизу идут ордера на покупку, сверху — на продажу. Их движение осуществляется в реальном времени. Ордера ранжированы в зависимости от того курса на покупку или продажу, который указал их создатель. Если вы укажете антиреалистичную цену, ваш ордер будет оставаться в конце списка и не закроется до тех пор, пока не исполнятся все вышестоящие ордера с более выгодными предложениями. Если вы намерены закрыть сделку как можно скорее, указывайте цену, максимально приближенную к рыночной. Пошаговое руководство по торговле на бирже Бинанс.

Одновременные Тейк Профит и Стоп Лосс

Цели Тейк Профит и Стоп Лосс важны для повышения эффективности биржевых операций. Тот объем монет, что вы указали в ордере для «Стакана», оказывается временно заморожен. Даже если произойдет скачок рынка, вы не сможете урвать быструю прибыль, пока первая указанная вами сделка не закроется.

Иными словами, опция Тейк Профит останется недоступной, пока ордер на продажу актуален. Вы не сможете осуществить выкуп по более низкой цене. Однако есть сервисы, с помощью которых можно выставить некие условия, при достижении которых позиция будет автоматически закрыта.

Речь идет о «лосс», если программа поможет вам зафиксировать убыток, и о «профит», если речь идет о получении прибыли. Благодаря таким сервисам на бирже высвобождаются средства для новых ордеров и не происходит засорения «стакана».

Трейлинг-механизмы: что это?

Что собой представляет трейлинг, удобнее объяснять на примере конкретной пары криптовалют — например, биткойн и эфир.

Трейлинг Стоп Лосс

Давайте представим, что вы приобрели 1 эфир за 0.06 биткойна. Показателем Стоп Лосс вы выставили 10%, то есть 0.054 биткойна. Таким образом, если цена 1 эфира упадет до 0.054 биткойнов, ваш ордер автоматически закроется и вы не понесете убытков.

.Если же выбран трейлинг Стоп того же уровня, то закрытия сделки не произойдет. При достижении цены 0.054 трейлинг активируется и будет толкать Стоп Лосс вслед за среднерыночной стоимостью монеты, допуская отклонение в 10%. Это даст вам шансы не просто избежать убытков, но даже и получить прибыль.

Трейлинг Тейк Профит

По аналогии с предыдущим примером, уровень Тейк Профит при трейлинге будет следовать за рынком. Вместо закрытия позиции цена будет расти с учетом установленного отклонения. Закроется же позиция тогда, когда стоимость развернется на снижение и достигнет выставленного в процентах показателя.

Очень рекомендую сервис 3commas, он упрощает торговлю на одной и на нескольких биржах до безобразия, простой и понятный интерфейс, вообщем советую хотя бы посмотреть обзор.

Подпишись на рассылку и получай свежие кейсы первым:

Торговля на рынке Форекс — Руководство для начинающих на валютном рынке

Торговля на рынке Форекс для начинающих — В чем разница между Форекс и фондовым рынком

В чем преимущество рынка Forex по сравнению с рынком фондовой торговли? Есть ли между ними большая разница?

Да, у рынка Forex есть несколько отличий и преимуществ по сравнению с биржей.

Форекс и размер фондового рынка

Торговый рынок Forex — это большой рынок обмена валют по сравнению с фондовым рынком по объему торгов.На фондовом рынке представлены тысячи компаний, котирующихся на бирже, по сравнению с рынком Форекс, на котором представлены десятки валют.

В случае трейдера за рынком Forex легче следить из-за небольшого количества торговых пар. На фондовом рынке сложно торговать, в то время как нелегко выбрать хорошую компанию для торговли на бирже в пуле из тысяч компаний.

На рынке Форексесть несколько основных пар, которыми торгует большинство трейдеров, поэтому вам легче наблюдать за этими парами и совершать сделки.

Часы работы

Forex имеет круглосуточный рынок, на котором фондовый рынок открыт только в течение дня с 08:00 до 16:00 (это отличается от города к городу, но мы можем поместить их в эту рамку).

Время работыForex дает вам возможность решить, в какое время дня вы хотите торговать. День или ночь, азиатское или европейское время, сессия в Лондоне или Нью-Йорке.

Вы можете принять решение, подключиться к торговой платформе и открыть сделку в соответствии с вашей торговой стратегией.

Низкие комиссии и сборы

БрокерForex может взимать комиссию или комиссию, связанную с торговлей.Большинство из них не взимают с трейдера такие расходы.

В основном, единственная стоимость, которую имеет трейдер, — это спред между ценой покупки и продажи по торговой паре, который может отличаться в зависимости от того, какая пара торгуется, и есть ли какие-либо факторы, влияющие на валюту в торговой паре.

По сравнению с любым другим рынком, Forex имеет низкие торговые издержки для трейдера.

Влияние на рынок

Вы слышали, что на фондовом рынке одна из брокерских фирм давала свой анализ и рекомендовала покупать или продавать акции.Да, вы это слышали. У меня много раз.

Если брокерская фирма хорошо известна на фондовом рынке, то этот анализ может повлиять на трейдеров и начать покупать акции.

На рынке Форекс это менее вероятно, потому что анализ от одного брокера, независимо от того, насколько он велик, не мог повлиять на рынок так, как на фондовом рынке.

Таким образом, на Форексе нет рыночных манипуляций, как на фондовом рынке.

НАУЧИТЕСЬ ПРАВИЛЬНО ТОРГОВАТЬ НА БИРЖЕ.СОВЕТЫ ДЛЯ НАЧИНАЮЩИХ

Прибыльная торговля сводится к трем элементам, которые гармонично резонируют. Если вы исключите хотя бы один из них, ваша торговая карьера рухнет. Итак, вот эти известные основные элементы:

- Торговая стратегия.

- Модель управления капиталом.

- Психология торговли.

Это штатив, на котором основана торговля. Многие трейдеры начинают торговать, не имея ни малейшего представления хотя бы об одном из этих фундаментальных принципов.Если вы новичок, вам следует на начальном этапе сформировать серьезное отношение к торговле, иначе вы потеряете много времени и денег.

Но даже если вы провалились на маркете — не сдавайтесь! Торговля не для слабаков. На рынке выживают только целеустремленные и исключительные личности с сильным характером и волей к победе.

Мастерство биржевой торговли станет серьезным испытанием для вашего характера, поэтому готовьтесь к торговле основательно.

Рабочий цикл многих профессиональных трейдеров включает три важных этапа.На первом этапе профессионалы проводят фундаментальный анализ рынка, выявляют закономерности и на их основе разрабатывают собственную торговую систему (это, наверное, самый трудоемкий этап). Второй этап — форвард-тестирование торговой системы на демо-счете. На третьем этапе они начинают торговать на реальном счете. Очень важно подробно описать торговые правила в торговом плане. Такой подход позволит вам быть уверенным в том, что ваш метод торговли не подведет, повысит стрессоустойчивость и уменьшит влияние психологических факторов при работе на реальном счете.

В то же время работа на демо-счете никогда не научит вас тому, чему может научить реальная торговля. При торговле на демо-счете у вас не будет никаких психологических проблем, поскольку вы не подвергаетесь риску. Психологические навыки развиваются только в том случае, если вы торгуете на реальном счете и другого пути нет. Вы должны чувствовать риск и правильно относиться к потерям. Только так можно добиться результата. Умение справляться с положительными и отрицательными эмоциями, работая на рынке, — это 80% успеха.Однако мы должны вас предупредить — не полагайтесь на свою психологическую команду и умение держать себя под контролем, если у вас нет собственного рабочего и проверенного метода торговли!

Заключение:

Психология — самый важный аспект торговли (прочтите нашу статью «Психология торговли: 14 эмоциональное состояние», чтобы лучше изучить психологию трейдера во время торговли). Во время торговли мы сами себе злейшие враги. Рынок не приемлет эмоциональных решений.Прежде чем начинать настоящую торговлю, тщательно разработайте и протестируйте свой метод торговли.

Полное руководство для новичков на 2020 год

Наша цель номер один в DollarSprout — помочь читателям улучшить их финансовую жизнь, и мы регулярно сотрудничаем с компаниями, которые разделяют это видение. Если покупка или регистрация осуществляется по ссылкам наших Партнеров, мы получаем компенсацию за переход. Вот как мы зарабатываем деньги.

Это руководство «Инвестирование для начинающих» шаг за шагом проведет вас через то, как начать инвестировать, не чувствуя себя совершенно подавленным.

Хотите, чтобы ваши деньги приносили вам больше денег?

Ну, он не может делать свою работу, прячась на банковском счете.

Если вы хотите сэкономить на колледже или подготовиться к пенсии, вы быстрее достигнете своей цели, вложив средства.

Вот все, что вам нужно знать, чтобы начать работу сегодня.

Что такое инвестирование?

Когда вы инвестируете, вы покупаете что-то, рассчитывая получить от этого прибыль в будущем.

В 1990-х некоторые люди думали, что они делают разумные «инвестиции» в Beanie Babies и игрушки McDonald’s.Но традиционные инвестиции включают в себя такие вещи, как владение бизнесом, недвижимые активы или предоставление ссуды физическому или юридическому лицу в обмен на выплату процентов.

0 долларов США за сделку Прочитать обзор | 1-3 доллара США в месяц Прочитать обзор | Прочитать 9104 долларов США за сделку 9000 |

| Предназначен для инвесторов DIY | Для начинающих | Торговля без комиссии |

| Простое в использовании мобильное приложение | Полностью автоматизировано | Автоматическая ребалансировка |

| Минимум без счета | Минимум без счета | Минимум 100 долларов на счете |

Получите 1 бесплатную акцию | Бонус за регистрацию 10 долларов | Бонус за регистрацию не будет |

Почему я должен инвестировать?

Одной экономии денег недостаточно для создания богатства.Банк сохранит ваши деньги в безопасности. Но с каждым годом инфляция делает каждый отложенный вами доллар чуть менее ценным. Итак, доллар, который вы положили в банк сегодня, завтра будет немного меньше.

Для сравнения: когда вы инвестируете, ваши доллары работают, чтобы вы заработали больше долларов. И эти новые доллары работают, чтобы заработать еще больше долларов. Нарастающая сила роста известна как сложный рост.

В долгосрочной перспективе инвестирование позволяет вашим активам расти сверх темпов инфляции.Ваши прошлые сбережения накапливаются сами собой, а не падают в цене с годами. Это значительно упрощает накопление на долгосрочные цели, такие как выход на пенсию.

Когда мне начинать инвестировать?

Вчера. Но если вы еще не начали, сегодня отличный второй выбор.

В общем, вы хотите начать инвестировать, как только у вас появится прочная финансовая база. Это включает в себя отсутствие долга под высокие проценты, наличие резервного фонда и цель ваших инвестиций.Это позволит вам оставить свои деньги вложенными на долгий срок, что является ключом к максимальному росту, и быть уверенным в своем инвестиционном выборе в периоды естественных взлетов и падений рынка.

Преимущества старта молодняка

Сложный рост требует времени. Чем раньше вы начнете инвестировать, тем большее богатство вы сможете создать с меньшим количеством долларов.

Когда дело доходит до инвестирования, время — ваш самый мощный инструмент. Чем дольше вы вкладываете деньги, тем дольше они должны работать, чтобы заработать больше денег и воспользоваться преимуществами комплексного роста.Это также снижает вероятность того, что один резкий спад на рынке негативно скажется на вашем богатстве, поскольку у вас будет время оставить деньги вложенными и восстановить их стоимость.

Давайте посмотрим на пример:

С 1928 года средняя доходность S&P 500 (набор из 500 крупнейших публичных компаний в США, который часто используется для приближения к фондовому рынку) составляет около 10%.

Итак, допустим, вам 25 лет, и вы вкладываете 5000 долларов в S&P 500. Вы видите 10% -ное увеличение стоимости каждый год, позволяя вашим деньгам продолжать расти.Когда вам исполняется 65 лет, вы открываете свой счет и обнаруживаете, что у вас более 226 000 долларов. Отличный подарок себе на пенсию!

Однако, если вы подождете, пока вам не исполнится 35 лет, чтобы начать инвестировать, ваша ценность в 65 составила бы только 87 000 долларов. По-прежнему впечатляет, но меньше половины того, что было бы, если бы вы начали на десять лет раньше.

Выплата долга с высокой процентной ставкой сначала

Рассматривайте выплату долга с высокой процентной ставкой как инвестирование до тех пор, пока эти долги не исчезнут. Каждый доллар по отношению к основной сумме долга приносит вам мгновенный доход за счет исключения будущих процентов.

Если у вас все еще есть долг под высокие проценты, например по кредитным картам или личным займам, вам следует воздержаться от инвестирования. Ваши деньги работают на вас больше, устраняя эти надоедливые процентные расходы, чем на рынке. Это потому, что выплата 1 доллара долга сэкономит вам 12%, 14% или более будущих процентных расходов. Можно ожидать возврата большего, чем традиционные инвестиции.

Сосредоточьтесь на как можно быстрее расплатиться с долгами , а затем погрузитесь в инвестирование.

Имейте резервный фонд

Чтобы снизить риск преждевременного вывода денег из ваших инвестиций, имейте резервный фонд для защиты от неожиданных поворотов в жизни.

Помните, как мы говорили, что время — самый мощный инструмент? Чтобы начать инвестировать, вы должны быть настроены так, чтобы эти деньги оставались вложенными . В противном случае вы ограничите свой временной горизонт и можете заставить себя снять деньги в неподходящее время.

Чтобы обезопасить себя от непредвиденных расходов или увольнений, накопите достаточно средств на случай чрезвычайных ситуаций для своих нужд. Не планируйте, чтобы ваши инвестиционные счета были постоянным источником денежных средств.

Начинать с малого — нормально

Иногда люди думают, что не могут начать инвестировать, пока не накопят значительную сумму денег.Но это означает, что многие люди бросают годы комплексного роста и ждут, пока не почувствуют себя достаточно богатыми. Независимо от того, насколько малы, заставьте ваши деньги работать на вас как можно скорее.

Рассмотрим наш предыдущий пример с 5000 долларов, инвестированных в возрасте 25 или 35 лет. Представьте, что у 35-летней девушки не было 5000 долларов для инвестирования в 25 лет, но 500 долларов у нее было. И она подумала, что, может быть, она сможет наскрести 50 долларов в месяц, чтобы добавить к своим 500 долларам инвестиций.

Если бы она инвестировала 500 долларов в возрасте 25 лет, а затем 50 долларов в месяц, пока она не откладывала в общей сложности 5000 долларов, у нее было бы почти 174000 долларов в пенсионном возрасте.Это вдвое больше, чем у нее, если бы она подождала, пока у нее не будет 5000 долларов в возрасте 35 лет.

Начало с малого имеет существенное значение, особенно если это означает, что вы выходите на рынок раньше.

Инвестирование 101: основные условия инвестирования

Что отпугивает новых инвесторов — это жаргон номер один. На инвестиционном рынке много жаргона. Итак, мы собираемся дать вам внутреннюю информацию, чтобы сделать его менее пугающим.

Что такое акция?

Акция , также известная как «акция», представляет собой небольшую долю владения в бизнесе.Публичные компании позволяют кому угодно покупать или продавать доли собственности в своем бизнесе на биржах.

Если вы владеете акциями, вы фактически являетесь совладельцем компании. Иди ты! Хотя владение долей Walmart не даст вам возможности уволить медлительного кассира в вашем местном магазине, у вас есть некоторые права. Вы можете, например, проголосовать за членов Совета директоров.

Что такое облигация?

Облигация — это долг корпорации, муниципалитета или страны.

Покупая облигацию, вы ссужаете деньги одному из этих лиц.Для компаний облигации обычно сегментируются на 1000 долларов с выплатой процентов каждые шесть месяцев, при этом полная стоимость выплачивается по истечении срока погашения, то есть даты погашения долга. Государственные облигации обычно называют «казначейскими».

Что такое портфель?

Портфель — это совокупность всех ваших инвестиций, принадлежащих определенному брокеру или поставщику инвестиций. Вы можете владеть отдельными акциями, облигациями или ETF. Все в вашем аккаунте будет вашим портфолио.

Тем не менее, ваш портфель может также означать все ваши инвестиции во все типы счетов, поскольку это дает лучшую картину всего вашего воздействия.

Что означает диверсификация?

Точно так же, как вы не готовы вкладывать все свои деньги в идею друга о производстве зубной пасты с тыквенными специями, вы не хотите вкладывать деньги только в одну акцию или облигацию. Диверсификация означает владение множеством различных инвестиций, поэтому ваш успех или неудача не зависят от чего-то одного.

Чтобы быть должным образом диверсифицированным, вы должны быть уверены, что ваши инвестиции действительно разнообразны. Владение тремя разными производителями одежды по-прежнему означает, что вы сталкиваетесь с одинаковыми рисками.Например, налог на импорт хлопковых продуктов может снизить стоимость всех трех компаний сразу.

Что такое распределение активов?

Для большинства инвесторов существует три основных класса активов: акции, облигации и денежные средства. Распределение активов — это то, как вы разделяете свои инвестиции по этим трем сегментам.

Акции предлагают большую долгосрочную доходность, но значительно большие колебания стоимости. Эти колебания, иногда превышающие 20% вверх или вниз в конкретный год, могут быть очень неприятными. Облигации более безопасны, но обеспечивают меньшую доходность в обмен на эту безопасность.

Вы определяете распределение своих активов, учитывая время, в течение которого вам понадобятся ваши деньги, вашу терпимость к риску и цели.

Что такое ETF?

ETF, или биржевых фондов , позволяют покупать небольшие части множества инвестиций в одной ценной бумаге.

ETF — это фонд, в котором хранятся многочисленные акции, облигации или товары. Затем фонд делится на акции, которые продаются инвесторам на открытом рынке.

ETF являются привлекательным вариантом для инвестиций, потому что они предлагают низкие комиссии, мгновенную диверсификацию и обладают ликвидностью акций (их легко купить и быстро продать).Покупка ETF акций или облигаций дает вам доступ к многочисленным инвестициям, все из которых принадлежат в пределах этого ETF.

Фонды акций

Фондовый ETF часто отслеживает индекс, например, S&P 500 . Когда вы покупаете фондовый ETF, вы покупаете полный портфель крошечных частей всех акций в индексе, взвешенных по их размеру в этом индексе.

Например, если вы приобрели ETF на S&P 500, вы покупаете только одну «вещь». Однако этот ETF владеет акциями всех 500 компаний из S&P, что означает, что вы фактически владеете небольшими частями всех 500 компаний.Ваши инвестиции будут расти или уменьшаться вместе с S&P, и вы будете получать дивиденды, исходя из вашей доли дивидендных выплат от всех 500 компаний.

Фонды облигаций

ETF облигаций владеет корзиной облигаций, часто отслеживая индекс, как и фондовые ETF.

Эти фонды могут владеть как государственными облигациями, так и корпоративными облигациями с высоким рейтингом, а также иностранными облигациями. Наиболее существенная разница между держанием отдельной облигации и облигационного ETF — это когда вам выплачиваются проценты.По облигациям выплачиваются проценты только каждые шесть месяцев. Облигационные ETF производят выплаты каждый месяц, так как все облигации, которыми владеет фонд, могут выплачивать проценты в разное время года.

Типы инвестиционных счетов

Если вы готовы покупать акции, облигации или ETF, вам может быть интересно, где хранятся эти типы инвестиций.

Есть несколько различных типов счетов, на которых вы можете держать инвестиции. Но они не могут находиться на вашем стандартном банковском счете. Вот ваши варианты.

Пенсионные счета

Накопление на пенсию — самая большая долгосрочная цель большинства людей. В то время как средний человек выходит на пенсию в 62 года по собственному желанию или из-за увольнений и проблем со здоровьем, большинству американцев грозит 20 лет пенсии или более, когда им нужны активы, чтобы поддерживать себя.

Чтобы помочь вам подготовиться к этой масштабной цели, правительство предлагает налоговые льготы. Однако, если вы инвестируете в эти счета, ваш доступ к вашим средствам ограничен до 59 ½. В некоторых случаях за досрочное снятие денег предусмотрены штрафные санкции.

Вот типы счетов, которые предлагают экономию на налогах.

Счета, спонсируемые работодателем

Пенсионные счета, спонсируемые работодателем, такие как 401 (K) s, 403 (B) s, 457s и другие, позволяют сотрудникам откладывать на пенсию непосредственно из своей зарплаты. Некоторые работодатели предлагают выплаты по взносам в качестве бонуса, чтобы удвоить вашу подготовку к пенсии.

Обычно вы кладете на эти счета деньги «до налогообложения», что означает, что вы не платите подоходный налог с этих долларов. Любые вложенные деньги растут без налогов до тех пор, пока вы в конечном итоге не снимете их на расходы на жизнь после выхода на пенсию.При выводе средств вы будете платить налог на прибыль с вывода средств. Однако большинство людей при выходе на пенсию относятся к более низкой налоговой категории, поэтому платят более низкие ставки.

С 2020 года вы можете вносить до 19 500 долларов США в определенный год на один из этих счетов, не включая взносы работодателя. Если вам 50 лет или больше, вы можете вносить до 26 000 долларов в год.

Традиционный против Roth IRA

Если у вас нет доступа к пенсионному счету, спонсируемому работодателем, или вы уже исчерпали свой взнос, вы также можете открыть индивидуальный пенсионный счет (IRA) для инвестирования.

Существует два типа IRA: традиционные и Roth.

Традиционная IRA работает так же, как и планы, спонсируемые работодателем, когда дело касается налогов. Любые внесенные деньги будут рассматриваться как «до налогообложения» и уменьшат ваш налогооблагаемый доход за этот год.

Roth IRA, с другой стороны, финансируется за счет долларов после уплаты налогов. Это означает, что вы уже уплатили подоходный налог, поэтому, когда вы снимаете его при выходе на пенсию, вы не платите налог на прибыль или прирост капитала. Деньги все твои. IRA Roth предлагают отличные налоговые льготы, но доступны только для определенных уровней дохода.Если вы зарабатываете более 135 000 долларов в год как одинокий или более 199 000 долларов как состоящий в браке податель, вы не имеете права на Roth IRA.

С 2020 года вы можете вносить в IRA до 6000 долларов в год. Если вам 50 лет или больше, вы можете вносить до 7000 долларов в год.

Связанные : Традиционные против Рота. IRA: Что лучше для меня?

529 сберегательные планы для колледжей

Эти счета, предлагаемые каждым штатом, предоставляют налоговые льготы родителям, сберегающим на колледж.Работая как Roth IRA, взносы производятся после уплаты налогов, но все выплаты не облагаются налогом, если средства используются для расходов на высшее образование.

Ваш штат может предлагать налоговые льготы или соответствующие взносы для инвестирования в ваш местный план 529, но вы можете использовать план 529 любого штата. Поскольку в каждом штате разные сборы и варианты инвестирования, убедитесь, что найдет лучший 529 за ваши деньги.

Брокерские счета

Брокерские счета не предоставляют налоговых льгот для инвестирования, но работают больше как стандартный банковский счет для хранения ваших инвестиций.Ежегодные взносы на эти счета не ограничены, и вы можете получить доступ к своим деньгам в любое время.

0 $ за сделку Прочитать обзор | $ 1-3 в месяц Прочитать обзор | 0104 $ Прочитать обзор |

| Предназначен для инвесторов DIY | Для начинающих | Торговля без комиссии |

| Простое в использовании мобильное приложение | Полностью автоматизировано | Автоматическая ребалансировка |

| Минимум без счета | Минимум без счета | Минимальный счет на счете 100 долларов |

Получите 1 бесплатную акцию | Бонус за регистрацию 10 долларов | Бонус за регистрацию отсутствует |

Денежные средства или их эквиваленты

срок, вам может понадобиться сохранить наличные, пока откладываете на более короткий срок какВ этом случае традиционный банковский счет может не помочь. Чековые и сберегательные счета предлагают невероятно низкие процентные ставки, если они вообще есть, что означает, что вы полностью зависите от инфляции.

К счастью, есть денежные счета, на которые выплачиваются более высокие проценты:

CD или депозитный сертификат — это сберегательный счет, который ограничивает доступ к вашим деньгам на определенный период (6 месяцев, 12 месяцев, 24 месяца и т. Д. .). Существует небольшой штраф, если вы хотите снять свои деньги до истечения срока, но эти счета обычно предлагают более высокую процентную ставку в обмен на отсутствие доступа.

Высокодоходные онлайн-сберегательные счета — это золотая середина между компакт-дисками и традиционными сберегательными счетами. Они платят более высокие проценты, чем обычный сберегательный счет, но все же позволяют совершать несколько транзакций в месяц, так что вы можете получить доступ к своим наличным, если они вам понадобятся. Многие онлайн-сберегательные счета с высокой доходностью не имеют минимальных депозитов или комиссий.

Счета денежного рынка очень похожи на высокодоходные сберегательные счета, но с немного более высокими процентными ставками и более высокими требованиями к депозитам.Например, на счете денежного рынка ЦИТ Банка процентная ставка составляет 1,85%, но требуется минимальный депозит в размере 100 долларов США.

Ни на одном из этих счетов ваши денежные средства не подвергаются риску. Страхование FDIC гарантирует вам возврат ваших денег, даже если банк, в котором находится ваш счет, обанкротится.

Связанные : Лучшие сберегательные онлайн-счета с высокими процентными ставками

На чем сосредоточиться в первую очередь

Когда вы впервые начинаете инвестировать, может быть трудно выбрать между несколькими типами инвестиционных счетов.В начале не забудьте сосредоточиться на том, где вы видите наибольшую ценность.