Система бюджетирования на предприятии, её постановка и организация

Прежде чем предметно рассмотреть практические советы и рекомендации, которые проиллюстрируют, как осуществляется постановка бюджетирования на предприятии, и одновременно глубже разобраться, зачем же нужна система бюджетирования современному и динамично развивающемуся участнику рынка, стоит обратить внимание на принципиальную важность этого шага в самоопределении компании. Ведь построение системы бюджетирования крайне ответственный и во многом способный повлиять на будущее компании этап в развитии организации.

При этом не стоит полагать, что внедрение системы бюджетирования на предприятии потребует только соответствующей настройки информационной автоматизированной системы и наличия программиста, способного доработать новые отчеты. Конечно, от информационной развитости предприятия зависит многое в этом непростом процессе, но далеко не все. Определяющую роль в постановке системы бюджетирования и совершенствовании существующей системы бюджетирования на предприятии играет профессионализм и вовлеченность финансового менеджмента.

Переход на систему полноценного бюджетирования в компании и систему бюджетного управления невозможен без серьезного структурного изменения всей организации, поскольку постановка системы эффективного бюджетирования требует от менеджмента и сотрудников серьезной, выверенной, скоординированной и направленной работы.

Постановка бюджетирования на предприятии и роль системы бюджетирования на предприятии

Этапы постановки системы бюджетирования могут выходить за рамки друг друга, но в целом при использовании последовательного подхода сильно не меняют своей очередности. Рассмотрим основные этапы постановки системы бюджетирования на предприятии.

Разработка и внедрение корректной организационной структуры компании в целях постановки системы бюджетирования на предприятии

Самый простой, но одновременно самый дорогостоящий способ выстраивания новой оргструктуры – привлечение стороннего специалиста, а точнее, специальной команды, которая способна сразу выявить узкие места, взглянув на ситуацию «со стороны». Но наиболее эффективно и дешево эту задачу способна решить рабочая группа, сформированная из высококвалифицированных внутренних специалистов, лично заинтересованных в переходе к эффективному бюджетированию.

Но наиболее эффективно и дешево эту задачу способна решить рабочая группа, сформированная из высококвалифицированных внутренних специалистов, лично заинтересованных в переходе к эффективному бюджетированию.

Вообще, эффект от корректной системы бюджетирования будет быстро ощутим на всех уровнях организации, поэтому крайне важным этапом работы является информирование персонала о преимуществах, которые они получат от внедрения новой системы. Естественно, что рядовых сотрудников волнует не столько глобальная эффективность компании, сколько личная, на которой завязаны бонусы и профиты. Именно поэтому, чтобы сотрудник понимал, что общая система эффективности позитивно скажется и на его работе в частности, необходимо подробно объяснить персоналу, какие преимущества получит конкретный сотрудник от постановки системы бюджетирования.

Как правило, в организациях складывается не самая оптимальная схема организационной структуры, которая по большому счету является следствием исторической неорганизованности. Ключевые процессы могут быть более или менее настроены, но более мелкие, например, функциональные связи, четкость иерархии, регламенты взаимодействия и подчиненности между подразделениями – идут на самотек. Почему?

Ключевые процессы могут быть более или менее настроены, но более мелкие, например, функциональные связи, четкость иерархии, регламенты взаимодействия и подчиненности между подразделениями – идут на самотек. Почему?

На стороне логики здесь выступает тот факт, что любая работа с системой бюджетирования не приносит фирмам денег «здесь и сейчас», поэтому на уровне недостаточно квалифицированного менеджмента зачастую принимается негласное правило «не обращать внимания». Вопрос этот упирается в горизонт стратегического планирования и масштаб развития, которого фирма хочет достичь.

Если в фирме работает, например, десять-пятнадцать сотрудников, и действия каждого из них можно проконтролировать на уровне простой коммуникации, неидеальная организационная структура не нанесет особого ущерба деятельности. Но как только развитие достигает определенного рубежа, появляется, например, распределенная филиальная сеть и разноуровневая иерархия с большим количеством процессов и взаимосвязей работы персонала, если организационная структура не логична, четко не регламентирована и, главное, не работает как единый механизм – на предприятии возникает хаос.

Сторонний специалист по управлению, как правило, сразу видит проблемные места и может, как минимум, указать менеджменту с «замыленным взглядом», на что стоит обратить внимание в первую очередь. Часто случается, что внутренние пользователи оргструктуры не видят банальных ошибок, потому что, в общем, процессы работают, а про их оптимизацию никто и не задумывается, тем более, если речь идет о фирме, в которой никто не мотивирован на результат. А таких компаний сегодня на рынке, к удивлению, подавляющее большинство.

Оптимизация организационной структуры – это первый и важнейший шаг для постановки системы бюджетирования в компании, а также для последующего совершенствования системы бюджетирования в непрерывном цикле. Вне зависимости от способа оценки текущей организационной структуры и последующего внедрения новой, как силами внешних консультантов, так и созданием внутренней рабочей группы, цели будут одними и теми же.

Сформулировать их суть можно так:

- Анализ текущей ситуации;

- Выработка эффективных улучшений;

- Внедрение на практике;

- Контроль реализованных новшеств.

При этом следует избегать перегибов в части разработки организационной структуры, поэтому, создавая ее, стоит придерживаться базовых принципов эффективного менеджмента:

- Простота исполнения уровней оргструктуры;

- Понятность структуры для персонала;

- Порядок во взаимосвязях и функциональной подчиненности.

Рисунок 1. Организационная структура компании.

Необходимо придерживаться этих принципов, чтобы по возможности обеспечить наибольшую прозрачность структуры для будущего гармоничного развития предприятия. Запомним, чем проще организационная структура, тем легче будет развивать систему бюджетного управления.

В качестве примера приведем блок-схему организационной структуры, оптимальной для процесса дальнейшего развития.

Рисунок 2. Блок-схема организационной структуры компании.

Создание финансовой структуры для совершенствования внедряемой системы бюджетирования на предприятии

Чтобы добиться продуктивного бюджетирования, необходимо внедрить в компании модель, которая распределит ответственность исполнения бюджетов, эффективность расходования ресурсов, даст возможность контролировать и анализировать пути возникновения на предприятии расходов и доходов. Для этого на основании утвержденной организационной структуры формируется структура финансовая, в которой компания представлена в формате взаимосвязанных центров финансовой ответственности.

Для этого на основании утвержденной организационной структуры формируется структура финансовая, в которой компания представлена в формате взаимосвязанных центров финансовой ответственности.

Центрам финответственности присваиваются классификационные типы в зависимости от бизнес-задачи рассматриваемого бизнес-юнита. Каждый бизнес-юнит относится в финансовой структуре к одному из типов ЦФО:

- Инвестиционные центры (ЦИ – центры инвестиций)

- Доходные центры (ЦД – центры дохода)

- Центры маржи (ЦМД – центры маржинального дохода)

- Прибыльные центры (ЦП – центры прибыли)

- Затратные центры (ЦЗ – центры затрат)

Каждый ЦФО ведет «двойную жизнь», выступая в качестве бизнес-юнита и в качестве центра финансовой ответственности в формате своего бюджета одновременно. При таком положении вещей достигается баланс необходимый любой эффективной организации: подразделение начинает отвечать за выполнение своих задач в рамках бизнес-функций, в условиях установленных бюджетом значений.

| Компания | ||||

|---|---|---|---|---|

| ЦИ | ЦП | ЦМД | ЦД | ЦЗ |

| Руководство | Предприятие в целом | Продажи | Продукт 1,2,3… | Производство продукта 1,2,3… |

| НИОКР | Услуги | Услуга 1,2,3… | Логистика | |

| Техническая служба | ||||

| Склад | ||||

| Снабжение | ||||

| Администрация | ||||

| Бухгалтерия | ||||

| Финансы | ||||

| Кадры | ||||

| Юристы | ||||

| IT | ||||

Каждый ЦФО в рамках финансовой структуры предприятия имеет ответственное за результаты своей работы лицо. Обычно это локальный руководитель подразделения, например, руководитель отдела продаж, начальник склада, директор по снабжению и т.п. Иногда сотрудник, отвечающий за результаты ЦФО, может не иметь отношения к выполнению непосредственно локальных рабочих функций, например, главный архитектор.

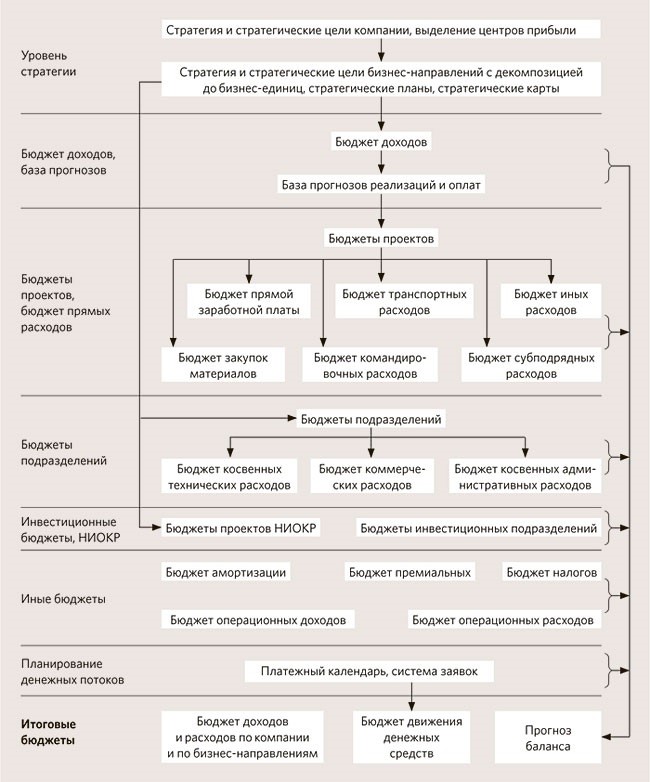

Разработка системы бюджетов предприятия

В зависимости от финансовой структуры компании менеджмент и рабочая группа по внедрению системы бюджетного управления принимают согласованные между собой решения о том, какие виды бюджетов нужны конкретному предприятию. В системе бюджетов устанавливаются бюджетные взаимосвязи, уровни формирования бюджетов, а также внутренняя структура бюджетов по справочникам бюджетных статей. Принимается решение о локализации бюджетной системы в ЦФО и консолидации локальных бюджетов в единый бюджет предприятия (сводный бюджет). Каждый подход имеет свои плюсы и минусы, а конкретный метод выбирают исходя из логики ситуации и применимости на конкретном предприятии.

Каждый ЦФО управляет своим бюджетом на основании плановых и фактических данных своей деятельности, а финансовая служба на их основе формирует консолидированные прогнозные бюджеты:

- Бюджет движения денежных средств для управления ликвидностью;

- Бюджет доходов и расходов для поддержки и управления рентабельностью компании на плановом уровне;

- Управленческий баланс для управления стоимостью бизнеса.

Данные этих бюджетов в совокупности дают менеджменту возможность оценить операционное состояние предприятия, представить плановые значения, спрогнозировать краткосрочные и долгосрочные тренды и при необходимости запланировать меры, которые могут поспособствовать достижению целей. Если планово-прогнозный анализ показал, что цели достижимы и эффективность компании соответствует плановому уровню, бюджеты локального уровня утверждаются и начинают исполняться. При не полном соответствии данных и планов бюджеты корректируются, и производится поиск оптимальной для компании схемы осуществления деятельности.

После того, как прогнозный бюджет сформирован и утвержден, можно говорить о том, что он выполняет функцию центрального управленческого документа, который обязателен для исполнения всеми ЦФО и компанией в целом. Говоря об этом в широком смысле слова, нужно понимать, что любой бюджет – это не истина в последней инстанции, а скорее плановое, прогнозное и одновременно нелинейно изменяющееся значение, которое демонстрирует нам в динамике, что происходит с бизнесом на всех уровнях. Глубокий анализ прогноза и факта бюджета помогает сильно заранее принимать важные решения, которые способны существенно увеличить эффективность бизнеса и предвосхитить развитие каких-то глобальных проблем финансового и управленческого характера.

Разработка и внедрение учетной политики, системы анализа, подготовка и внедрение регламентирующей документации

Учетная политика в компании призвана определить правила осуществления и объединения бухучета с управленческим и производственным учетом, в зависимости от внутренней политики организации в этом вопросе. Учетную политику рационально внедрять последовательно, избегая расхождений на уровне подразделений и добиваясь консолидации во всех вопросах бюджетной деятельности.

Регламентирующие документы используются для фиксации четких требований и правил, которые обеспечивают однозначность трактовки, помогая избежать спорных моментов. Состав документации в разных компаниях может сильно отличаться, но в рабочем варианте должен содержать положения обо всех субъектах бюджетного процесса, регламенты проведения субпроцессов и должностные функции персонала:

- Регламент работы центров финансовой ответственности;

- Регламент учетной политики;

- Положения о бюджетах всех уровней;

- Положение о работе финансовой службы;

- Руководства для бюджетополучателей;

- Регламент оценки эффективности;

- Регламент финансового анализа.

Документация разрабатывается единожды, но работа с ней продолжается непрерывно. Рациональные изменения и дополнения, которые способствуют оптимизации закрепленных процедур, должны стать нормой в организации.

При этом очень важно избегать изменения состава регламентирующей документации при изменении штатного состава. Принцип «новой метлы» не распространяется на систему бюджетирования предприятия ни при каких условиях. Любые новые сотрудники, начиная с рядовых, и заканчивая менеджерами ЦФО, встраиваются в утвержденную бюджетную систему (естественно, с наличием у них возможности вносить на рассмотрение рациональные улучшения).

Основные маршруты постановки системы бюджетирования

Процесс бюджетирования на предприятии фактически может быть представлен в виде трех возможных маршрутов (методов):

- Верх – Низ (Сверху – вниз)

- Низ – Верх (Снизу – вверх)

- Круговой маршрут (Сверху – вниз + Снизу – вверх)

Маршрут бюджетирования сверху – вниз предполагает, что прерогатива выбора бюджетной политики отдана высшему руководящему составу.

Нельзя назвать этот метод самым удачным хотя бы потому, что при такой организации бюджетной системы игнорируют совсем или учитываются минимально предложения низшего звена. С одной стороны такой маршрут бюджетирования должен полностью соотносить бюджеты со стратегией и глобальными целями организации, но этого не происходит из-за отсутствия связи высшего и низших департаментов организации.

При этом явным недостатком такого подхода является полное отсутствие или крайне низкая мотивация менеджеров низшего звена в достижении каких-либо целей ввиду полного отсутствия личной заинтересованности.

Маршрут снизу – вверх можно считать более продвинутым по сравнению с первым, но также имеющим свои серьезные недостатки.

Он характерен для предприятий с многоуровневой или распределенной структурой, которым необходимо объединять низшие бюджеты в бюджет первого уровня. Допустим, страховая компания, имеющая филиальную сеть, при такой модели будет собирать бюджеты, составленные каждым дополнительным офисом, в бюджет группы офисов (по району), затем в бюджет города, региона, и далее по аналогии до центра. В такой системе возрастает функция и ответственность среднего управленческого звена, которое должно обеспечить идентичность статей и соответствие показателей.

Одним из серьезных недостатков этого маршрута бюджетирования является частая несогласованность показателей на местах, увеличение длительности бюджетного процесса, а также возможность манипуляции показателями на местном уровне для итогового получения профита от выполнения необъективных показателей.

При круговом методе, который можно назвать маршрутом бюджетного процесса, достигается наибольшая сбалансированность показателей на местах и задач из центра.

Сначала центр дает низшим уровням указания по целям и задачам, как правило, используя в своих требованиях историческую и аналитическую информацию, после чего местные подразделения формируют свои бюджеты, сопоставляя их с возможностью выполнить задачи высшего руководства. На заключительном этапе бюджеты корректируются, и все звенья бюджетной цепочки получают согласованный набор показателей и значений. Внутренняя согласованность является наибольшим из преимуществ этого метода бюджетирования.

Рисунок 3. Маршрут бюджетного процесса.

Единый бюджет или Основной бюджет

Единый бюджет – главный документ системы бюджетирования. Его основная задача состоит в том, чтобы дать возможность руководителям разных уровней принимать рациональные управленческие решения.

Единый или, как его еще называют, основной, или общий бюджет содержит всю консолидированную информацию в блочном формате, охватывая предприятие целиком и демонстрируя все внутренние взаимосвязи.

Большой бюджет, как его обычно называют в деловой сфере, представляет собой итоговую выжимку работы всего бюджетного процесса, рабочих групп, совещаний, планов и решений, которые направлены на обеспечение выполнения целей фирмы и ее благополучие. Он же помогает решать все оперативные вопросы, начиная с возможности перераспределения ресурсов и перерасчета резервов, заканчивая принятием решений о поиске незапланированных кредитных ресурсов.

Со временем меняется и функция основного бюджета: если в начале периода он представляет собой план расходов и доходов, то в конце выполняет функцию контрольно-счетного инструмента, позволяющего оценить достигнутые результаты и сделать важные управленческие выводы.

Главные характеристики единого (основного) бюджета предприятия

- Определенный бюджетный период, означающий четкие временные рамки планирования, исполнения и контроля результатов бюджетной системы.

- Прогнозная составляющая – информация о трендах и прогнозах, на которые ориентируется менеджмент компании.

- Периодичность обновления – бюджет постоянно изменяется в соответствии с ситуацией, обновлений информации, вносимых подразделениями, а также по регламенту. Например, по истечению контрольной точки периода – недели, месяца или квартала.

- Вариативность развития ситуации – параметр, заложенный в едином бюджете в качестве диапазона, значение которого может отличаться в зависимости от рыночной ситуации (цены на сырье, курсы и проч.)

- Реальность информации – бюджет содержит реальные статьи расходов, а не приятные глазу менеджмента цифры. Его задача отражать реальную консолидированную информацию по компании.

- Аналитика внешних факторов – учет сведений извне, которые могут оказать существенное влияние на внутренние процессы или бизнес в целом.

- Согласованность между уровнями организации – понятность и однозначность трактовок значений и задач всеми участниками процесса, одинаковая вовлеченность и мотивация.

- Состоятельность для принятия решений. Бюджет – это не нормативный документ, его состав и форма могут сильно отличаться от форм финансовой отчетности. Поэтому свобода формы бюджета должна стать его преимуществом, которое обеспечивает включение в план бюджетирования информации системно, и только той, которая нужна для принятия управленческих решений.

Рисунок 4. Характеристики единого бюджета.

Пример ввода бюджетов в WA:Финансист

В нашей статье «Система бюджетирования на предприятии» дано описание общих принципов процесса бюджетирования на предприятии. В данном кейсе рассмотрим возможности «WA:Финансист» по формированию бюджетных отчетов. Для этого в качестве примера реализуем простую бюджетную схему:

Бюджеты в «WA:Финансист» вводятся с помощью соответствующего документа «Бюджет»:

Доступны следующие возможности ускорения и облегчения ввода плановых данных:

- Загрузка из файлов excel;

- Настройка шаблонов заполнения;

- Заполнение по данным графиков оплат в договорах;

- Заполнение в одном Бюджете данных по нескольким периодам, статьям и их аналитика;

- Настройка зависимых оборотов.

По результатам настройки, приведенной выше, автоматически сформировались следующие зависимые плановые обороты:

Заполненные бюджеты подлежат согласованию. В «WA:Финансист» реализована возможность настройки различных «Маршрутов утверждения» в пользовательском режиме без программирования. В зависимости от различных условий настраиваются различные варианты маршрута.

Для каждого согласующего, определяемого автоматически в зависимости от попадания утверждаемого бюджета в показанные выше условия, при настройке маршрута указываются параметры его согласования:

После чего при запуске маршрута утверждения конкретного бюджета для всех пользователей становится доступной информация о текущем статусе согласования:

Таким образом, по введенным плановым данным – несколько бюджетов по разным ЦФО одной компании, можно сформировать итоговый консолидированный бюджет с помощью разных механизмов системы:

- Отчет «Исполнение бюджета (консолидированный отчет)» позволяет настроить вывод данных по нужным отборам по нескольким ЦФО, организациям, периодам и т.п.;

- Механизм «Произвольные отчеты» позволяет настроить, например, «Консолидированный БДР».

Заключение

Внедрение системы бюджетирования, как видно из рассмотренных в статье составляющих данного вопроса, это только начало работы. Можно сказать, что это первый камень в фундаменте формирования продуктивной системы управления финансами и бизнесом организации с точки зрения ресурсов. Далее будет необходимо непрерывное совершенствование системы бюджетирования и ее модернизация во времени, потому что именно работа с бюджетированием в динамике является основным залогом или, лучше сказать, предпосылкой для успеха компании, стремящейся к эффективному управлению.

Дашборд руководителя в системе «WA: Финансист».

Очевидно, что построение системы бюджетирования – крайне сложный многогранный процесс, который имеет достаточную вариативность в зависимости от внутренней специфики компании, состава ее менеджмента и звена исполнителей, а так же особенностей ее бизнес-единиц.

В больших компаниях имеет смысл внедрение более сложных систем бюджетирования в связи с необходимостью более тщательного бюджетного планирования, которое распространяется на все уровни компании-гиганта.

Видеозаписи прошедших вебинаров по теме «Бюджетирование»

Компании среднего сегмента могут начинать практику бюджетирования с небольших функциональных систем, которые направлены на внутреннюю эффективность и оптимизацию производственных процессов в компании. Так постановка системы бюджетирования может быть актуальна на любом предприятии вне зависимости от сферы бизнеса или размера компании.

Бюджетирование в бизнес-мире – это ключевой инструмент менеджмента. Если сравнить бюджетирование с материальным предметом, то стоит выбрать швейцарский нож, в котором, помимо собственно ножа, имеются всевозможные приспособления на все случаи жизни. Также и с бюджетированием: оно позволяет не только планировать работу и контролировать бизнес компании, но и создает возможности для своевременного анализа, моделирования, прогнозирования и повышения эффективности. В конечном счете, качественная система бюджетирования на предприятии становится залогом высокой конкурентоспособности бизнеса.

Методы бюджетирования на предприятие как метод финансового планирования

На определенном этапе развития каждого без исключения предприятия наступает момент, когда вопрос эффективности работы выходит на первый план. Этому необязательно должны предшествовать какие-то кризисы, просто компания достигает такого уровня, когда дальнейшее развитие не может обеспечиваться за счет увеличения масштаба бизнеса и ростом операционных показателей. Поэтому компании начинают уделять больше внимания внутренним ресурсам и продуктивности собственной работы при помощи различных индивидуальных и классических инструментов управления эффективностью.

Бюджетирование как один из ведущих управленческих инструментов, ориентированных на экономическую эффективность предприятия, может оказать колоссальный эффект на бизнес, если само бюджетирование, как процесс, грамотно структурировано, работает как продуктивная система и реализуется профессиональной командой. О том, в чем все-таки заключается основная польза для бизнеса от бюджетирования, что за задачи этот управленский инструмент позволяет решать, каковы основные методы бюджетирования сегодня наиболее распространены на предприятиях, и какими преимуществами каждый из подходов может обеспечить компанию – мы рассмотрим в этой статье.

Финансовое планирование и бюджетирование в условиях современного бизнеса

Приход компаний к осознанию необходимости качественного управления собственными ресурсами обусловлен повсеместным, проникающим на все уровни усилением конкуренции.

Раньше конкуренция носила локальный характер, а замедленность информационного обмена ввиду низкой технической развитости человечества позволяла компаниям держаться на плаву не за счет каких-то конкретных, регулярных достижений (или, говоря проще, эффективности), а просто потому, что не было такой системы предпосылок, которые могли бы быстро «отнять» у бизнеса его положение.

Говоря проще, можно было работать в целом так, как удобно, при условии выполнения основной и даже единственной функции – удовлетворение потребностей клиентов.

Мы говорим о том, что вопрос конкуренции и рисков, порожденных ею, не стоял так остро. Пока ты на рынке один, пока информационный обмен затруднен, и покупатель даже теоретически не может узнать/доехать до компании конкурента – тебе, в общем-то, ничто не угрожает. По сути, на этом и держался весь рыночный процесс на заре технической революции.

Сегодня мир стал совсем другим. Изменилось все, начиная со скорости принятия решений, географии и возможностей, до принципиального отношения людей к поставщикам товаров и услуг, к которым они обращаются. Поэтому, такой вопрос, как совмещение непрерывного повышения конкурентоспособности компании при параллельном получении менеджментом (с помощью различных инструментов*) максимума профита от бизнеса, – выходит на первый план в компаниях любого размера, в любой сфере предпринимательской деятельности.

*На этом фоне бюджетирование в качестве финансового инструмента становится составной частью постоянного управленческого цикла в компаниях, поскольку наличие у компании ресурсов и изменение их параметров вынуждает само по себе этими ресурсами управлять. И от того, насколько хорошо осуществляется управление ресурсами (под ресурсами мы понимаем не только какие-то товарные ценности, а по большому счету все, чем компания обладает или может привлечь со стороны, и чем может управлять для повышения своей продуктивности) во многом зависит настоящее и будущее любой фирмы.

Бюджетирование как есть

Вероятные перспективы бизнеса можно оценить только на основании «контрольных замеров» результатов на всех этапах работы. Поэтому бизнес во все времена связан с планированием, которое в свою очередь строится на основании прогнозов, ожиданий или каких-то теоретических расчетах. Из всего этого формируется некий план*, по которому предприниматели действуют, чтобы достичь определенного результата.

*Так и появилось предметное бюджетирование – как отдельная управленческая система, включающая в себя плановые и нормативные метрики отдельных участков работы и подразделений, а также всю полезную целевую информацию.

Последняя необходима менеджерам для поиска путей оптимизации, расчета и определения корректирующих мер для стратегических целей, постановки задач и реализации стратегии непрерывного увеличения продуктивности бизнеса в условиях ужесточения конкуренции, финансовых кризисов и общего изменения мировой экономической модели.

Эта информационно-индикаторная система используется на всех уровнях организации для внутреннего производственного управления ресурсами посредством контроля запланированных доходов, расходов, процессов, активов, обязательств и возможностей, которые в разных комбинациях отражены в тех документах, которые называются «бюджетами».

Бюджеты взаимосвязаны между собой и представляют собой ни что иное, как отражение планов производственной и финансовой деятельности организации, которые позволяют управлять параметрами и характеристиками доходов и расходов, анализировать текущее состояние компании, управлять результатами процессов и интегрировать плановые значения в производственные цепочки так, чтобы это обеспечивало максимальный необходимый эффект для бизнеса.

Свойства бюджетирования

Бюджетирование любого предприятия обладает определенным набором свойств:

- Бюджетирование является непрерывным процессом, в который вовлечены все подразделения компании, несущие ответственность за доходы и расходы в любом возможном ключе.

- Конечная цель бюджетирования – не констатация факта, а наличие результатов, поэтому участники бюджетного процесса, как правило, мотивированы на исполнение своих бюджетов в соответствии с задачей результативности.

- Финансовая структура предприятия, состоящая из центров финансовой ответственности, не статична и постоянно совершенствуется, чтобы обеспечить максимальную продуктивность, как бюджетному процессу, так и предприятию в целом.

- Процесс бюджетирования и бюджетного управления разбит на множество взаимосвязанных составляющих планирования, контроля, исполнения, аналитики и управления.

- Процесс бюджетирования стандартизирован и регламентирован, что заставляет всех участников бюджетного процесса действовать в одних параметрах и аналогичных рамках.

- Бюджетирование изначально предполагает вариативность сценариев реализации намеченных планов и предусматривает различные возможности для управления такими изменениями.

- Бюджетирование касается всех сфер и участков работы организации: либо бюджетирование работает на всю организацию, либо не работает совсем.

- Бюджетирование ориентировано на достижение конкретных измеримых целей.

Рисунок 1. Свойства бюджетирования.

Перечисленные свойства бюджетирования во многом определяют основные функции, которые бюджетирование в компании выполняет в предметном смысле.

Функции бюджетирования

- Планирование ресурсов. Как основной инструмент планирования ресурсов бюджетирование обеспечивает жизнедеятельность фирмы и движение всех ее процессов. Невозможно представить себе сколько-нибудь работающий производственный цикл, в котором бюджетирования совершенно нет, поскольку такая система просто не смогла бы существовать. Бюджеты решают не только задачи распределения ресурсов, бюджеты сами собой становятся отражением любых измеримых задач, поскольку все затраты на какие-либо действия сегодня имеют денежную меру выражения. Планирование ресурсов через бюджетные процессы косвенно влияет на стратегические аспекты бизнеса и напрямую влияет на эффективность операционной деятельности.

- Прогнозирование перспектив. Бюджетная работа как функция позволяет компании наиболее точно прогнозировать свои ресурсные и финансовые перспективы, повышая, следовательно, эффективность формирования задач в фактической бизнес деятельности.

- Анализ. «Где мы есть и почему мы здесь?» – вопрос, на который менеджменту помогает ответить бюджетная система. Хороший бизнес – это всегда бизнес, основанный на аналитике. А для того, чтобы эта аналитика была понятной и максимально продуктивной, бюджеты воплощают в себе комбинацию различных нормативов, показателей и критериев, которыми менеджмент оперирует для составления аналитической картины и разработки мер по повышению эффективности. Бюджеты позволяют непрерывно контролировать показатели почти с любой глубиной детализации, вовремя видеть, где началось отклонение от плана и принимать обоснованные решения о корректировке действий.

- Учет и отчет. Четкий контроль количества и состава, вида и факта, условий или комбинаций любых измеримых величин управленческого учета компании.

- Контроль. В вопросе контроля бюджетирование оперирует набором метрик и показателей, по которым менеджмент осуществляет непрерывное наблюдение за состоянием компании во всех разрезах деятельности.

Рисунок 2. Функции бюджетирования.

Задачи бюджетирования на предприятии

Свойства бюджетирования и его предметные функции вместе позволяют нам составить список задач, которые система бюджетирования может решать на предприятии:

- Формируется система непрерывной предметной оценки предприятия с разбивкой на подразделения (ЦФО) и даже составляющие части бизнес-процессов.

- Цели компании приобретают обоснованный фактами характер, а значит, с одной стороны, становятся более достижимыми, с другой – наиболее понятными.

- В компании формируется система долгосрочных, среднесрочных и краткосрочных планов, каждый из которых подкреплен определенным набором бюджетов.

- Функция контроля становится взаимосвязанной с плановыми и фактическими показателями, а значит, не может быть предвзятой и необъективной.

- На предприятии возникает цепочка ресурсных потоков, менеджмент которых является отдельной темой для управленческой оптимизации.

- Коллектив компании становится ориентированным на достижение понятных измеряемых целей, от которых зависит личная мотивация каждого.

- Бюджетная система помогает создать полностью взаимосвязанную систему управления, которая может корректировать отдельно взятый участок бизнес-системы.

- Аналитическая функция бюджетной системы позволяет вносить изменения на этапе возникновения отклонений, а не по факту невыполнения планов.

- Предприятие в целом становится более управляемым, понятным и прогнозируемым, что в особенности важно, когда менеджмент осуществляет наемная команда специалистов.

При понятной продуктивности бюджетирования для бизнеса, у него при этом есть целый ряд серьезных ограничений, влияющих на конкретное предприятие:

- Дороговизна самой системы бюджетирования и сложности при внедрении такой системы на предприятии. Понятно, что система, которая приносит компании пользу, не может стоить дешево, а составить такую систему самостоятельно можно в очень ограниченном масштабе. Этот фактор ограничивает горизонты использования бюджетных процессов.

- Недостаточная квалификация менеджмента не позволяет раскрыть потенциал бюджетной системы на сто процентов, поскольку сотрудники не получают приемлемого уровня доступа к бюджетной информации и воспринимают систему не как помощника, а лишь как меру контроля и основание для возможного санкционного воздействия. То есть бюджетирование превращается из системы повышения эффективности в систему надзора за работой сотрудников (во всяком случае, в представлении последних).

- Недостаточно продуманная система бюджетирования крайне болезненно реагирует на внесение в нее каких-либо изменений и может оказаться неработоспособной в таком случае.

Каковы основные методы бюджетирования

После того, как мы рассмотрели вопросы обоснованности внедрения бюджетирования в компаниях, перейдем к такому вопросу, как методы бюджетирования на предприятии.

Конечно, за годы развития финансового менеджмента и наслаивающихся на него возможностей технического прогресса, принципы и методы бюджетирования в компаниях от микро до макро размеров неоднократно подвергались различным изменениям.

Достаточно сказать, что каждая компания имеет индивидуальную методику бюджетного планирования, которая отвечает ее стратегическим целям и операционным задачам, и может быть совершенно непохожей на известные нам примеры.

Поэтому, как бы не был теоретизирован данный вопрос, стоит отметить, что бюджетирование на предприятии – это всегда обособленная область.

Несмотря на это, любая бюджетная система должна использовать определенный набор методов, которые помогают решить те или иные бизнес-задачи. Сами задачи, с которыми вынужденно сталкивается бизнес на стыке операционной деятельности и бюджетного планирования, как раз и определяют набор методов используемых в бюджетировании. Так все-таки, каковы же основные методы бюджетирования?

Однозначного ответа на этот вопрос не существует: существует определенный набор классических методов, которые мы рассмотрим далее. Но перед этим полезно детально рассмотреть те инструменты в структуре финансово-бюджетного управления, которые помогают финансовым директорам обеспечивать эффективность бюджетного процесса:

- Инструменты планирования. Группировка различных инструментов, отвечающих за планирование деятельности, ресурсов или возможностей, за счет чего в компаниях появляется набор комбинированных и взаимосвязанных целей на всех уровнях.

- Инструменты контроля. Бюджетные рычаги, позволяющие производить необходимое количество проверок соответствия результатов и запланированных значений. Особенно важно в компаниях, которые могут быть подвержены влиянию изменений на рынке.

- Инструменты учета. Позволяют контролировать наличие и расход того или иного вида ресурсов, давая возможность получить полную картину о текущем состоянии предприятия в различных разрезах.

- Аналитические инструменты. Призваны помочь повысить эффективность и показать менеджменту пути для наиболее продуктивного использования существующих или потенциальных ресурсов.

- Прогнозные инструменты. Группа, которая позволяет использовать накопленную информацию для составления обоснованных прогнозов. Важна, в первую очередь, для того чтобы повышать в компаниях устойчивость к различным изменениям.

- Математические рычаги помогают производить сложные вычисления, которые способны продемонстрировать менеджменту возможности или слабые стороны бизнеса компании, как в разрезе перспектив, так и по оперативным обязательствам.

- Сюда резонно включить подгруппу статистических инструментов, так как статистика, как правило, основана на вычислениях.

Рисунок 3. Инструменты для обеспечения эффективного бюджетирования.

Из индивидуальной совокупности стратегических задач, оперативных целей, указанных инструментов и вытекающих из их использования возможностей для бизнеса, как раз и формируется в компании комбинированная бюджетная система и виртуальная (плановая) модель бизнеса, которая выражена в виде важнейшего управленческого инструмента – бюджета.

Бюджеты на предприятиях бывают разными, и это зависит, во-первых, от размера участка, который охвачен данным бюджетом, а во-вторых, от функции, которую бюджет исполняет:

- Основными бюджетами считают бюджеты доходов, расходов и движения денежных средств. Эти бюджеты отображают планирование и исполнение основных приходно-расходных операций компании. Содержащие исключительно финансовые данные, они являются наполняемыми документами, отражающими перспективу предприятия глобально.

- Вторыми по значимости являются бюджеты операционного уровня – бюджеты затрат, производственные нормативные планы, бюджеты маркетинга и продаж, фонды налогов и расходов на персонал и другие бюджеты этого уровня. Все эти данные снизу-вверх наполняют главные бюджеты и демонстрируют менеджменту все фактические показатели по подразделениям в зависимости от того, доходное оно или расходное.

- Третьим (не по значимости) являются бюджеты инвестиций, привлечения фондирования и иные вспомогательные бюджеты. Эти бюджеты дополняют вышеназванные своими возможностями или детализацией определенных сведений, например, по периодам привлечения кредитных денег в случае рассмотрения бюджета фондирования.

Разрабатывая каждый из бюджетов, финансовый менеджмент или подразделение, которому принадлежит бюджет, может использовать один из наиболее распространенных подходов к формированию данных для наполнения бюджета:

- Первый подход основан на так называемом «приросте» или суммировании, и означает, что бюджеты будущих периодов основаны на скорректированных данных прошлых периодов. Менеджмент, как правило, берет показатели и прогнозным способом получает новые значения будущего периода с учетом комбинированной корректировки цен, рыночных факторов и других изменений, которые могут повлиять на фирму в будущем. Проблема этого подхода в том, что бюджет будущего периода не всегда (особенно в текущее время в мире) основан на перспективе роста показателей, а наоборот – бывает вынужденно скорректирован в сторону уменьшения значений. Также, если в бюджете одного из прошлых периодов была заложена какая-либо менеджерская управленческая ошибка, она с большой вероятностью будет перетекать из старого бюджета в новый.

- Второй подход основан на формировании некой отправной точки, при которой фирма или ее отдельное подразделение в принципе существует (условно нуля) как экономически обоснованная структурная единица. Проблема этого метода в том, что он может порождать ненужную конкуренцию, когда отделы компании или ее структурные единицы начинают бессмысленно конкурировать между собой, пытаясь не делами показать свою эффективность, а продемонстрировать обоснованность своего существования «рисованными» бюджетами, например, чересчур заниженными, но привлекающими неопытного менеджера своей экономичностью. Этот метод позволяет расставлять приоритеты, но требует огромного количества времени на оценку основного варианта такого бюджета и интеграции в него всех дополнительных данных, которые будут отображать изменение такого бюджетного плана при росте производства, сбыта, географии и других параметров операционной деятельности.

Объективно, при детальном рассмотрении и при условии четкого контроля управленческих ошибок, первый способ формирования по приросту является наиболее удобным для малого и среднего бизнеса.

Исходя из рассмотренной выше специфики бюджетного управления, подходов к формированию данных для бюджетов, инструментов, функций и особенностей в современной системе финансового менеджмента, сформировались основные методы бюджетирования:

С низшего уровня на верхний уровень

- Когда исполнители низшего уровня передают информацию вверх по иерархической цепочке до высшего руководства компании, на каждом уровне принимая только ограниченное количество показателей, а в основном передавая информацию на утверждение выше. Ограничения данного метода связаны с человеческим фактором, когда руководитель корректирует данные не объективно, а подчиненный завышает или занижает данные намеренно.

С верхнего уровня на нижний уровень

- Директивный метод – руководство решило, а подчиненные исполняют. Наверное, это, пожалуй, самый распространенный метод бюджетирования, поскольку мнение руководства фирмы всегда ставится во главу угла наперекор любой логике. Конечно, этот метод более объективен, поскольку руководители фирмы обладают большими возможностями по корректной интерпретации стратегических планов и операционных задач в реалистичном виде, что в последствии обеспечивает возможности для контроля задуманного на уровне руководства компании. Также отличительной особенностью этого метода можно назвать изначальную согласованность бюджетов на разных уровнях, поскольку их значения определены сразу, а корректировки носят характер просьб.

Видеозаписи прошедших вебинаров по теме «Бюджетирование»

Комбинированный метод разных уровней

- Самый продуктивный подход и самый демократичный метод бюджетирования. Его суть заключается в совместной работе руководства и подчиненных. Его цель – сформулировать наиболее сбалансированные бюджеты, которые, с одной стороны, будут отвечать амбициям руководства и задачам фирмы, а с другой – будут помощниками и мотиваторами линейного персонала, отвечающего за конкретные операционные результаты. При использовании этого метода еще на этапе планирования устранен сам предмет возможных разногласий, и стороны работают в тандеме, обеспечивающем максимальную степень эффективности.

Рисунок 4. Методы бюджетирования на предприятии.

К сожалению, нельзя рассматривать методы бюджетирования в отрыве от самой сути и специфики бюджетирования современного бизнеса, поскольку методы бюджетирования – это только одна составная часть большого айсберга финансового менеджмента, и важно учитывать специфические условия и внутренние течения конкретной организации. Одним компаниям правильнее использовать традиционные бюджетные маршруты от руководства к персоналу (например, на предприятиях производственного комплекса), другим, например, научным компаниям, логично прислушиваться к низшим уровням владельцев бюджета и осуществлять планирование на основании их мнения. Третьей группировке компаний удается использовать синергетические эффекты от взаимодействия управленцев и исполнителей, достигая так необходимого результата.

Поэтому в заключении хочется еще раз отметить, что методы финансового планирования и бюджетирования напрямую будут зависеть от того, какова конкретно ваша уникальная компания и какие цели вы перед ней ставите.

Бюджетирование

ЭТО МОЖЕТ БЫТЬ ИНТЕРЕСНО

Казалось бы, тема бюджетирования уже не нова для российских компаний. Тем не менее, на многих российских предприятиях, к сожалению, бюджетирования нет. Точнее говоря, оно не работает или работает не в полную силу. Присутствуют отдельные элементы бюджетирования, но интегрированной системой бюджетирования мало кто из компаний может похвастаться. Некоторые компании по факту просто «играют» в бюджетированиев том смысле, что бюджетирование в действительности не является никаким инструментом управления, тем более оперативного. Т.е. у компании существует своя текущая жизнь, которая проходит практически по тем же законам, что и раньше (до внедрения бюджетирования), а «немного в стороне» находится система бюджетирования. Иногда это бывает даже сложно сразу понять, т.е. кажется, что в компании действительно внедрено бюджетное управление, но когда начинаешь разбираться, то выясняется, что на самом деле все эти таблички и отчеты реально не используются на практике. Например, может выяснится, что многие сотрудники подразделений даже не знают о существовании бюджетов, которые они должны выполнять, или знают, но их не видели или не принимали никакого участия в их составлении и не занимаются проведением план-фактного анализа исполнения этих бюджетов и т.д.Бюджетирование помогает компании более эффективно принимать решения, выполнять эти решения и контролировать их выполнение. Т.е. система бюджетирования позволяет заранее оценивать будущие результаты решений, которые нужно принимать сегодня. Всем известно, что на практике бывают такие ситуации, когда принять эффективное решение бывает очень сложно, но даже если это и удается сделать, то нужно еще реализовать это решение. Для этого, разрабатывая систему бюджетирования, необходимо связать ее с системой мотивации. Практика показала, что люди работают эффективнее, когда им выгодно выполнить поставленную перед ними задачу, чем в случае, когда их просто заставляют это сделать. Поэтому при постановке бюджетирования необходимо выстроить систему ключевых показателей компании и определить набор ключевых показателей для подразделений компании. Построив такую систему, можно будет планировать прибыль компании и четко понимать, что каждому подразделению нужно сделать, чтобы достичь уровня запланированной прибыли. Затем в зависимости от достижения плановых показателей мотивировать сотрудников подразделений. Т.е. должна быть сделана такая система, когда достижение плановых показателей было бы выгодно и подразделениям и компании в целом.

Здесь нужно сразу сказать, что идеальной системы бюджетирования никому пока разработать не удалось, поэтому совсем исключить все шероховатости вряд ли получится, но основные проблемы решить можно. Идеальную систему можно построить только на бумаге (хотя и это не всегда удается сделать). При практическом внедрении рассчитывать на 100% эффект не приходится. В первую очередь лучше вводить такую систему мотивации для тех подразделений, где это легче сделать (линейные подразделения, непосредственно участвующие в основном бизнес-процессе компании). Но легче не значит легко, поэтому на решение данной задачи на практике уходит несколько месяцев. Со временем в систему мотивации, взаимосвязанную с бюджетированием, должны включаться практически все подразделения компании.

Система мотивации важный элемент, но не следует забывать и про систему контроля. Бюджетирование – это не только планирование, это и учет, и анализ, и контроль выполнения решений и финансово-экономических результатов компании и подразделений. Имея систему контроля, компания в целом и подразделения смогут оценивать эффективность своих решений и накапливать успешный опыт, да и неуспешный тоже, делая соответствующие выводы на будущее (см. Рис.1). Количество ошибок со временем будет уменьшаться. Таким образом, все задачи со временем условно можно будет разделить на стандартные и на нестандартные. По стандартным задачам будут разработаны эффективные алгоритмы решений, а для нестандартных задач нужно будет такие алгоритмы разрабатывать. После решения новой нестандартной задачи ее можно будет перевести в разряд стандартной, и в следующий раз не нужно будет тратить много времени для того, чтобы получить эффективное решение этой задачи, а можно будет взять решение из базы данных. Понятно, что на практике все стандартизировать нельзя, но для этого и нужны руководители, чтобы принимать эффективные решения в нестандартных ситуациях, а специалисты должны уметь подготовить необходимую информацию для того, чтобы руководители смогли быстрее принять эффективное решение. Главное — научиться накапливать успешный опыт, чтобы в следующий раз заново не изобретать велосипед. Т.е. время руководителей и специалистов будет больше тратиться на новые нестандартные решения, а рутина должна выполняться на автомате (по крайней мере к этому нужно стремиться).

Если рассуждать прагматично, то любая система управления предназначена для того, чтобы помочь компании эффективнее управлять, чтобы больше зарабатывать на уже имеющемся бизнесе, развивать этот бизнес и создавать новые эффективные бизнесы. Если система управления этого делать не позволяет или какие-то ее элементы являются в этом смысле лишними, то от них нужно избавляться и выстраивать более эффективную систему. Т.е. выстраивание какой-то идеальной системы управления не должно быть самоцелью. Система управления должна помогать получать от бизнеса максимум возможного. К сожалению, проследить точную взаимосвязь между наличием в компании полной системы бюджетирования и улучшением финансово-экономического состояния сложно. Есть различные оценки эффекта от внедрения системы бюджетирования, но все они в большинстве своем основываются на экспертных (субъективных) оценках. В некоторых компаниях внедрение системы бюджетирования позволило увеличить прибыль в разы, в некоторых – на несколько процентов. Точнее говоря, совпало 2 события: увеличение прибыли и работающая система бюджетирования. На практике сложно оценить эффект от внедрения управленческих систем. Поэтому многие компании от таких оценок отказались и в таких вопросах больше опираются на здравый смысл. К тому же практически все успешные российские компании (не говоря уже о зарубежных) используют технологию бюджетирования в своей деятельности. Элементы бюджетирования были на российских предприятиях и раньше. Все помнят систему «Техпромфинплан» или «Техстройфинплан» для строительных компаний. Элементы данной системы можно использовать и сейчас, т.е. прошлый опыт просто так вычеркивать глупо. Но его нужно адаптировать к нынешним реалиям. Бюджетирование как инструмент управления еще хорошо тем, что охватывает практически все области деятельности компании. Поэтому когда компания активно использует технологию бюджетирования, хочет она того или нет, все равно вынуждена будет следить и оценивать, насколько эффективна она в целом и во всех своих функциональных областях деятельности (маркетинг, сбыт, производство, снабжение, транспортировка и т.д.), а также, насколько эффективно работают подразделения компании.

Кратко о концепции бюджетирования

Выстраивая систему бюджетирования, компании используют определенную концепцию, которая закладывает основы будущей системы. Часто бывает так, что, к сожалению, эта концепция остается только в головах людей и никак не фиксируется на бумаге, хотя это бы значительно упростило постановку задачи на внедрение бюджетирования. Ведь может быть и так, что по ходу дела люди могут сменяться. Тем не менее, какая-то концепция бюджетирования используется. Использование той или иной концепции бюджетирования существенным образом влияет на то, какой в итоге инструмент управления получит компания, поэтому концепция бюджетирования, которую будет использовать компания, является очень важным моментом. Одна из концепций бюджетирования, которую очень часто выбирают компании, использует гипотезу о том, что можно эффективно управлять финансово-экономическим состоянием компании, не имея четкого и детального представления о процессах, которые происходят на местах. При выборе концепции очень важным аспектом являются, так сказать, границы бюджетирования, которые определит для себя компания. Так вот, согласно упрощенной концепции, о которой идет речь, бюджетирование — это только финансово-экономическая надстройка над бизнес-процессами, выполняемыми в компании. Как показала практика, такой подход вначале может дать иллюзию внедрения и использования бюджетирования и даже может дать какой-то небольшой, но ощутимый результат, и это останавливает компанию. Компания делает вывод, что усложнять систему нестоит, т.к. результат-то уже получен. Хотя на самом деле можно было бы добиться гораздо больших результатов, но часто выбирают только синицу в руках. А потом получится так: компания будет продолжать работать по-своему (с небольшими поправками), а бюджетирование будет работать по-своему и связи между ними не будет.Нельзя рассматривать финансово-экономическое управление в отрыве от оперативного управления деятельностью компании и подразделений. Внедрить полноценное бюджетирование, используя такой подход, невозможно. Бюджетирование не будет инструментом управления. Скорее всего, используя такую концепцию, можно будет получить систему учета, но не систему управления, да и то это будет только поверхностная система учета, которая не позволит объяснить причины получаемых фактических цифр, а значит, сложно будет принимать решение об управленческих воздействиях по исправлению ситуации. Даже если компания внедрит и более детальный учет, тем не менее эффективное управление только этим не может ограничиваться. Несомненно, иметь детальную фактическую информацию о финансово-экономическом состоянии это большой плюс. Но эффективно управлять финансово-экономическим состоянием компании, используя предложенный инструмент, будет очень сложно.

Поставив учет, компания получит возможность контролировать свой бизнес по факту (т.е. когда событие уже свершилось), но этот контроль будет неполным, т.к. не будет реализован контроль по плану (при этом еще есть возможность повлиять на будущую ситуацию). Точнее говоря, если он и будет реализован, то будет неполным и запаздывающим. Т.е. ошибки, которые можно было бы выявить еще на этапе планирования, будут (но полной гарантии нет) выявлены только на этапе учета. Таким образом, можно сделать следующий вывод: поставить учет можно, при этом не глубоко погружаясь в бизнес-процессы компании, но для того чтобы поставить планирование и управление, поверхностного подхода будет не достаточно.

Нельзя эффективно управлять финансово-экономическими показателями бизнес-процесов, не имея четкого представления о том, как они выполняются. Если финансово-экономические планы будут составляться в отрыве от планирования деятельности компании, то в лучшем случае можно получить прогнозы, но не планы, а чаще всего будут появляться отписки, составляемые подразделениями за «5 минут». Основное отличие прогнозов от планов заключается в том, что при прогнозировании не предполагается осуществления каких-то воздействий на систему с целью изменения показателей, характеризующих ее эффективность. К тому же ответственности за прогнозы, как правило, никакой нет. Что касается планов, то планы без ответственности быть не должны. Если компания занимается планированием, но при этом никакой ответственности за выполнение планов нет, значит, компания на самом деле занимается прогнозированием, а прогнозы не становятся планами, и, естественно, в такой ситуации речь не может идти о каком-то повышении прозрачности и управляемости компании.

Планировать — значит управлять

На российских предприятиях, мягко говоря, не любят выполнять любые регламенты, т.е. работать по прописанным процедурам и соблюдать все правила, которые в них прописаны. Часто бывает так, что этих регламентов просто нет. Что касается планирования, то ситуация очень похожа на ситуацию с регламентами. Чаще всего планирования либо нет, либо оно охватывает далеко не всю компанию, либо оно просто формально, т.е. не имеет к практической работе компании никакого отношения. Большинство сегодняшних предприятий вышло из планового прошлого, но по факту получается так, что планирование в компаниях поставлено крайне не эффективно, а в большинстве случаев его просто нет.Нужно подчеркнуть, что здесь идет речь не просто о какой-то формальной процедуре, сводящейся к заполнению множества разных табличек, а о планировании как об элементе процесса управления, т.е. о планировании как о принятии решений.

Чаще всего планированием не занимаются по 3 основным причинам (см. Рис.1):

1) не понимают, зачем это вообще нужно делать;

2) понимают, зачем это нужно, но просто не знают, как это сделать;

3) понимают, зачем это нужно и знают, как это сделать, но не хотят этого делать.

Эти три причины, как правило, взаимосвязаны. Причем следует обратить внимание, что на самом деле чаще всего первопричиной является именно третья причина. Ведь когда есть четкий и обоснованный план работы, то становится легко его контролировать. Более того, становится понятно, кто и что собирается делать в плановом периоде, а главное — для чего и какой результат ожидается на выходе. А когда есть такой план, то становится легко и контролировать. Скажем прямо, далеко не всем сотрудникам компании нравится, когда есть такая четкая и прозрачная система, поэтому они и начинают придумывать всяческие объяснения, которые сводятся к первым двум причинам отсутствия планирования, указанным выше. Здесь следует отметить, что бывает такое, что и сам генеральный директор компании не занимается планированием и не требует этого от менеджеров. В таком случае, конечно же, говорить о том, что планирование можно внедрить в данной компании не приходится. Генеральный директор должен принимать активное участие в планировании и, особенно, во внедрении данной процедуры (см. Книгу 6 «Роль генерального директора в бюджетировании»).

Отсутствие планирования порождает хаос на предприятии. Например, в одной компании из-за отсутствия планировании постоянно были сбои в снабжении, производстве, сбыте, финансировании и т.д., что непременно сказывалось и на финансовых результатах. Кабинет генерального директора был как проходной двор, т.к. постоянно возникали сбои в работе и в таком случае сразу же бежали к генеральному директору. Количество таких «ходоков» доходило до трех десятков в день. Компания в итоге поняла, что дальше так продолжаться не должно, и менеджеры компании осознали, что если они сейчас не начнут внедрять планирование в компании, то хаос будет только увеличиваться, а финансовые результаты продолжать снижаться.

Еще один важный момент заключается в том, что планирование должно быть сквозным, т.е. от планов работы подразделений до бюджетов (см. Книгу 3 «Финансовая модель бюджетирования»). Если такой связи не будет, то планирование не будет приносить должного эффекта в полной мере. Не возможно составить финансовые бюджеты, не имея планов работы подразделений. Точнее говоря, сделать то это можно, но в таком случае система бюджетирования будет оторвана от реальной работы, и бюджеты станут просто формальными табличками, которые даже могут периодически заполняться, но никакого отношения к работе компании иметь не будут и, естественно. скорее всего такие бюджеты не будут исполняться и нельзя будет понять причину их невыполнения.

Здесь необходимо отметить, что планирование – это одна из основных функций менеджеров, но на практике часто приходится сталкиваться с другим мнением. Например, топ-менеджер одной компании, после того как был представлен проект системы бюджетирования и можно было оценить, как увеличивается нагрузка на менеджеров, сказал, что если они будут только планировать, то когда же они работать будут?

При внедрении планирования есть еще одна особенность, которая проявляется в том, что менеджеры гораздо охотнее планируют затратную часть бюджетов, чем доходную. Например, когда в одной компании, которая пока пыталась планировать бюджеты только на месяц, предложили переходить на годовое бюджетирование, то один из менеджеров компании тут же начал говорить, что затраты на такой срок спланировать можно, а вот доходы нельзя. На первый взгляд такое заявление может показаться вполне логичным. Но на самом деле получается интересная ситуация. Менеджеры знают, сколько им нужно потратить за год, но при этом не знают (или не хотят брать на себя обязательства), сколько они заработают. Но ведь именно затратная часть бюджетов должна вытекать из доходной, а не наоборот. Есть, конечно, и другая известная фраза, которая гласит о том, что для того чтобы много зарабатывать, нужно много тратить. Но при этом нужно понимать, что затраты должны обеспечиваться доходами. Такое отношение объясняется еще конечно тем, что спланировать продажи сложнее чем затраты, но тем не менее компании должны учиться планировать продажи, к тому же существенная часть затрат напрямую зависит от доходов.

Бюджетирование не поможет ? ? ?

Конечно же, следует сразу выделить ситуацию, когда компания уже находится в кризисной ситуации и особенно если кризис обусловлен тем, что компания производит продукцию/услуги, которые не востребованы на рынке. Грубо говоря, компания производит то, что никому или почти никому не нужно. Такое могло произойти по разным причинам. Либо компания работала на стагнирующем рынке и настал момент, когда рынок стал совсем «схлопываться» и такая же ситуация складывается и у конкурентов.Если это действительно так, то в данной ситуации в первую очередь нужно думать о стратегии диверсификации, т.е. создании нового бизнес-направления и закрытия старого. Подобная ситуация могла произойти и потому, что рынок стал очень конкурентным и продукция/услуги, производимые компанией, перестали быть конкурентоспособными, что привело к значительному падению продаж. Вторая ситуация, конечно, более исправима чем первая, но тем не менее в обоих случаях бюджетирование не является приоритетным инструментом управления для компании, работающей в таких условиях.

В данных случаях на первое место выходят стратегия и маркетинг. Но это не значит, что в таких условиях про бюджетирование нужно напрочь забыть. Естественно, что наличие системы бюджетирования в данной ситуации помогло бы более точно спозиционировать компанию, отразив будущую ситуацию в форматах бюджетов, позволило бы более жестко контролировать затраты, но оно не стоит на первом месте по приоритетности. Ведь если не будет продаж, то и компании тоже не будет.

Но миф о том, что бюджетирование не помогает, как раз относится не к описанным выше ситуациям. Т.е. компания может выпускать вполне конкурентоспособную продукцию, иметь рыночную перспективу, но тем не менее компания может часто испытывать нехватку финансовых ресурсов. Вот как раз в такой ситуации бюджетирование будет как нельзя кстати, и оно при грамотном подходе действительно может очень серьезно помочь компании.

Но бывает так, что этот миф мешает использованию бюджетирования в управлении компанией. Как правило, такие мифы рождаются где-то на среднем уровне управленческой иерархии компании. Это в основном связано с тем, что постановка бюджетирования всегда, как правило, связана с наведением или усилением порядка в компании. Естественно, что это может понравиться не всем сотрудникам, поэтому в компании начинают появляться слухи о том, что руководство компании затеяло что-то непонятное и не нужное вместо того, чтобы тратить время и деньги на другие более важные направления.

Дело в том, что постановка бюджетирования — это, по сути, реструктуризация системы управления компании (см. Книгу 8 «Технология постановки бюджетирования в компании»). А к любой реструктуризации практически всегда большинство сотрудников компании относится скорее отрицательно, чем положительно. Некоторые сотрудники компании имеют отрицательное отношение к бюджетированию просто потому, что не любят любых изменений, а некоторые совершенно четко представляют себе, чем может для них закончиться постановка бюджетирования, поэтому начинают вести пропаганду и саботировать работу как снизу, так и сверху.

Т.е. они и генеральному директору начинают объяснять, что это бюджетирования в нашей компании не сработает, и своим подчиненным начинают рассказывать, что все это не реализуемо, и им от этого будет только хуже. Кстати, к таким ярым противникам нужно будет более тщательно приглядеться. В том смысле, что если они против порядка, к которому обязательно приведет бюджетирование, то, возможно, есть весьма прагматичные причины, из-за которых им не нужна прозрачность и управляемость.

Порядок, о котором здесь идет речь, будет заключаться, например, в том, что каждое подразделение должно будет составлять четкий план работы, причем завязанный на финансово-экономические показатели и бюджеты (см. Книгу 3 «Финансовая модель бюджетирования») и, естественно, будет отвечать за их выполнение. Подразделения должны будут также четко выполнять регламент бюджетирования, а, как известно, в большинстве российских компаний мало кто любит исполнять любые регламенты.

Такое же отношение будет и к регламенту бюджетирования (см. Книгу 2 «Регламент системы бюджетирования»). При постановке бюджетирования деятельность всех подразделений становится более прозрачной и для генерального директора, и для финансовой службы, которая выступает, в том числе, и в роли главного финансово-экономического контролера (см. Книгу 5 «Роль финансовой дирекции в бюджетировании»). Естественно, прозрачность не всем нравится, поэтому в компании и зарождается миф о том, что бюджетирование нашей компании не поможет.

При попытке внедрения бюджетирования бывают такие ситуации, когда практически все, за исключением немногочисленной группы сотрудников, становятся против этого. Получается примерно следующая ситуация. То, что линейным подразделениям не нужна прозрачность и контроль, еще как-то понять можно. Но получается, что и в финансовой дирекции бюджетирование может оказаться не нужной, а даже вредной привычкой. Сотрудники финансовой дирекции понимают, что при внедрении бюджетирования нагрузка на них резко возрастет, ответственность увеличится, а заработная плата останется такой же, поэтому их может устраивать то положение вещей, которое сложилось на данный момент времени.

Когда возникнет какая-то проблемная ситуация, в результате которой ухудшится финансово-экономическое состояние компании, то линейные подразделения будут все сваливать на финансовую дирекцию, а финансовая дирекция на подразделения. При этом могут разгораться жаркие споры, но те и другие будут уверены в том, что все, как обычно, закончиться ничем, т.к. в такой ситуации генеральный директор не сможет определить, кто прав, а кто виноват.

Генеральному директору в такой ситуации останется либо назначить дежурного виновного, либо опять все списать на какой-нибудь форс-мажор или принципиальную невозможность выстроить полностью управляемый бизнес в условиях быстро изменяющейся внешней среды. Если же будет четкая система бюджетирования, то большинство (100% решения на практике, конечно же, достичь не возможно) ситуаций будет однозначно расцениваться, и можно будет определить, кто неэффективно выполнил свою функцию в результате чего компания понесла потери, что привело к ухудшению финансово-экономического состояния.

Т.е. может получиться так, что на предприятии практически все будут заинтересованы в отсутствии системы бюджетирования. С одной стороны, отсутствие системы бюджетирования будет являться одной из причин конфликтов между линейными подразделениями и финансовой дирекцией, но с другой стороны и те, и другие бояться, что после внедрения бюджетирования им будет еще хуже. А так и те, и другие могут позволить себе работать не эффективно и играть в стрелочников при всех «разборках».

В одной компании, например, такая «сплоченность» сотрудников компании привела к тому, что идея внедрения бюджетирования была успешно похоронена на несколько месяцев. Когда в компании возникла идея о внедрении бюджетирования, точнее говоря, совершенствовании той системы, что уже вроде как действовала, то буквально все выступали с пламенными речами о несомненной важности этой работы и ее целесообразности. Нужно отметить, что немалую роль здесь сыграла настойчивость консультантов, которых пригласила компания для обследования системы управления.

Когда пришло время выполнять работу по постановке бюджетирования, то вдруг к генеральному директору косяками потянулись «ходоки» со всех подразделений компании. Это были сотрудники и линейных подразделений, и финансовой дирекции. Все они вдруг стали доказывать, что бюджетирование у них оказывается и так уже есть. Просто они тут хорошо подумали и осознали это, а раньше просто не замечали. Они показывали генеральному директору таблички, на которых было написано «бюджеты» и говорили, что все уже и так есть. Ситуация напоминала известную шутку о заборе, на котором было кое-что написано, но этого «кое-что» к огорчению бабки там не оказалось. И генеральный директор после этого призадумался, а действительно ли нужно им это бюджетирование вообще, а может оно и так уже есть. Зачем сейчас время тратить не понятно на что.

Еще раз нужно обратить внимание на то, что в подобных ситуациях очень многое зависит от генерального директора компании. Если генеральный директор не проявит волю, то сделать практически ничего нельзя будет (см. Книгу 6 «Роль генерального директора в бюджетировании»).

Почему троится в глазах

В последнее время бюджетирование становится очень популярным направлением менеджмента. Компании, которые используют или пытаются активно использовать бюджетное управление, не всегда оперируют просто термином «бюджет», а используют больший набор терминов. Понятно, что на самом деле в компании может быть большой набор бюджетов.Каждый бюджет преследует определенную практическую цель, иначе он не был бы нужен. Полная классификация используемых на практике бюджетов будет подробно рассмотрена в других статьях. Сейчас же основное внимание читателя будет обращено на три сводных бюджета, которые называются финансовыми, поскольку вся информация, содержащаяся в этих бюджетах, представлена в стоимостных показателях.

В этих бюджетах, конечно же, могут быть и относительные показатели (рентабельность продаж, рентабельность активов и т.д.), но эти относительные показатели получаются путем деления одного стоимостного показателя на другой. Помимо стоимостных показателей в бюджетах также могут быть и натуральные показатели, но в финансовых бюджетах их, как правило, не бывает.

Есть три стандартных финансовых бюджета, которые содержат сводную информацию о финансово-экономическом состоянии компании: бюджет доходов и расходов (БДР), бюджет движения денежных средств (БДДС) и бюджет по балансовому листу (ББЛ).

Сразу нужно сказать, что эти термины не являются какими-то общепризнанными. Например, БДР некоторые компании называют бюджетом прибылей и убытков, бюджет прибыли и т.д. БДДС могут называть кассовым бюджетом, бюджетом Cash Flow и т.д. ББЛ могут называть прогнозным балансом, бюджетом активов и пассивов и т.д. На самом деле, конечно же, не важно как называть эти три финансовых бюджета.

Главное, чтобы в компании четко понимали, что подразумевается под каждым из них и для чего он нужен. В статьях, размещенных на этом портале, будут использоваться именно такие термины для обозначения финансовых бюджетов: БДР, БДДС и ББЛ.

Помимо финансовых бюджетов может быть, конечно же, очень большое число так называемых операционных бюджетов, которых может быть несколько десятков (в зависимости от выделенных объектов бюджетирования). Сейчас же пока речь пойдет о финансовых бюджетах, которые являются сводными бюджетами, каждый из которых показывает итоговую картинку по трем основным финансово-экономическим срезам: финансовый результат (БДР), финансовые потоки (БДДС) и финансовое положение (ББЛ).

У многих компаний, которые начинают заниматься постановкой бюджетирования, часто возникает один вопрос, касающийся финансовых бюджетов. Почему же когда речь заходит о бюджетировании, говорят о каких-то БДР, БДДС и ББЛ? Да все очень просто. Если мы говорим о бизнесе, то вполне естественно, что собственника интересует, какой финансовый результат (прибыль) приносит бизнес, какие финансовые потоки через него проходят и какие активы задействованы в данном бизнесе, насколько они эффективно используются и финансируются.

Соответственно, на вопрос о том, какую прибыль/рентабельность зарабатывает компания, отвечает бюджет доходов и расходов (БДР), на вопрос, какие финансовые потоки проходят через компанию, отвечает бюджет движения денежных средств (БДДС), а на вопрос, какими активами управляет компания, как они профинансированы и насколько эффективно используются, отвечает бюджет по балансовому листу. Поэтому нет ничего странного в том, что для эффективного управления бизнесом необходимо использовать все 3 инструмента финансового бюджетирования, причем это нужно делать одновременно, а не по очереди.

Т.е. все эти три финансовых бюджета нужно анализировать вместе, чтобы можно было понять какое же сейчас у компании финансово-экономическое состояние и какова его динамика. Имея информацию о всех трех финансовых срезах, директор может полностью контролировать и управлять финансово-экономическим состоянием своей компании (см. Рис.1).

Рис. 1. Тройной взгляд директора на финансово-экономическое состояние компанииИногда бывает так, что компании, желая всю важную информацию о финансово-экономическом состоянии компании видеть на одной странице какого-то общего отчета, составляют некий бюджет, который можно было бы назвать «финансовым крокодилом». Это такой отчет самого верхнего уровня, который содержит в себе информацию по всем финансовым срезам одновременно, т.е. там есть доходы и расходы, поступления и выбытия, активы и пассивы, финансовые коэффициенты и т.д.

Причем может получиться и так, что в итоге все это не помещается на одной странице и получается довольно-таки объемный документ и разобраться в нем становится практически очень сложно или даже не возможно. В одной компании, например, такой бюджет еле помещался на трех страницах, и естественно, как-то эффективно его использовать было практически не возможно.

ЭТО МОЖЕТ БЫТЬ ИНТЕРЕСНО

Ближайший семинар по бюджетированию состоится 17-19 февраля 2021 г.

Т.е. получается так, что желание упростить приводит на самом деле к усложнению. К тому же, стоит ли изобретать велосипед, если он уже изобретен. Кстати, форматы финансовых бюджетов (БДР, БДДС, ББЛ) стандартны. Если сравнить форматы финансовых бюджетов разных компаний, (при условии, что они составлены правильно), то они будут очень похожи. Возможно там одни и те же статьи будут называться по-разному, но по сути они будут очень похожими.При разработке форматов финансовых бюджетов для конкретной компании стандартные форматы, конечно же, можно как-то изменять. Естественно, что это не запрещается, но тем не менее при разработке форматов финансовых бюджетов лучше взять за основу стандартные заготовки, которые в процессе эксплуатации системы бюджетирования легче адаптировать к конкретной компании.

Примечание: подробнее подробную информацию об этом разделе статьи можно узнать в Части I «Бюджетирование как инструмент управления» семинара-практикума «Бюджетное управление предприятием», который проводит автор данной статьи — Александр Карпов.

Регламент системы бюджетирования

Зачем нужен регламент бюджетирования

Для того чтобы бюджетирование давало ожидаемый эффект, в этом процессе должны участвовать практически все подразделения компании (см. Книгу 1 «Бюджетирование как инструмент управления»). Для слаженной работы всех подразделений компании в процессе бюджетирования необходима четкая регламентация этого процесса и контроль за исполнением регламентов. То есть важным условием эффективной работы системы бюджетирования является не только наличие регламента бюджетного управления, но и четкое выполнение данного регламента.По времени внедрение бюджетирования на предприятии может занимать год и более. Конечно же, сроки зависят и от размеров компании, но это не самый важный фактор, влияющий на скорость постановки бюджетирования. Одним из существенных факторов, который влияет на эти сроки, является именно разработка и внедрение регламента системы бюджетирования. Сама разработка регламента занимает много времени, поскольку необходимо учесть большое число факторов.

ЭТО МОЖЕТ БЫТЬ ИНТЕРЕСНО

Пример регламентов бюджетирования можно найти в методике бюджетирования Сложность регламента, конечно же, зависит от сложности архитектуры системы бюджетного управления, которая будет заложена при планировании проекта. Тем не менее обычно на это уходит не менее 2-3 месяцев. Но основная проблема заключается даже не в разработке, а во внедрении регламента.Я провожу семинары по бюджетированию уже более 10 лет (с 1999 года) и по тем вопросам, которые на них задают, могу отслеживать, как изменяется средний уровень развития компаний по данному вопросу.

Что касается регламентов бюджетирования, то раньше больше вопросов было связано именно с тем, как его разработать.

В последнее время больше спрашивают о том, как его внедрить. То есть все чаще встречаются компании, представители которых рассказывают на семинаре о том, какой классный регламент бюджетирования им удалось разработать, но он почему-то не работает. Это еще раз говорит о том, что бюджетную технологию, несмотря на то, что в ее основе лежит, казалось бы, очень простая идея, на практике очень сложно внедрить. Внедрить — это значит добиться того, чтобы система бюджетирования позволяла достигать всех целей, ради которых она внедрялась.

На практике это означает, что, определив стратегические цели компании и подготовив все необходимые бюджеты, по факту должно получаться то, что закладывалось в бюджетах. Понятно, что добиться 100% выполнения бюджетных показателей на практике невозможно, но это и не является целью бюджетирования. Главное — создать такой организационный механизм финансово-экономического управления, который позволил бы сделать компанию более управляемой и прозрачной машиной по зарабатыванию прибыли для собственников и увеличению стоимости компании.

Часто одним из аргументов против внедрения бюджетирования считают значительную нестабильность внешней среды. Дескать в таких условиях бюджетирование все равно не возможно, поэтому лучше не тратить время на эту ненужную затею. Так если бы все было стабильно, тогда и проблем особых не было бы. Но реалии таковы, что компаний, работающих в стабильных условиях, становится все меньше и меньше, а эта самая нестабильность внешней среды будет только увеличиваться. Поэтому работать в будущем будет все сложнее и сложнее, и те компании, которые не наладят у себя на должном уровне финансовую дисциплину, просто не выдержат более жесткой конкурентной борьбы.