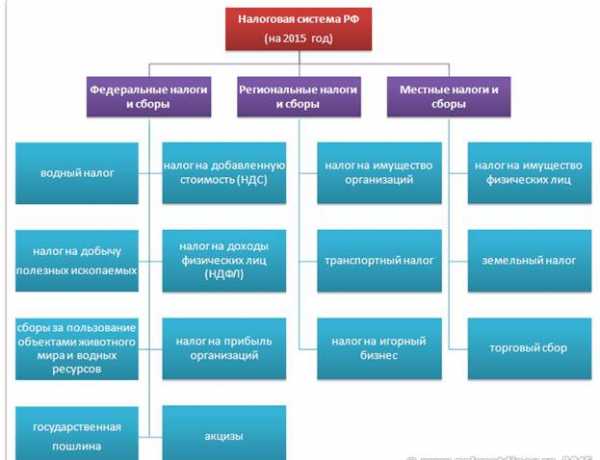

Федеральные, региональные и местные налоги в 2019 году

Федеральные налоги, а также региональные и местные налоги и сборы перечислены в Налоговом кодексе РФ. Классификацию налогов — федеральных, региональных и местных — с указанием номера регулирующей их нормы мы рассмотрим в данной статье.

Федеральные налоги и сборы

Региональные налоги

Местные налоги и сборы

Налоги и специальные режимы

Перечень федеральных, региональных и местных налогов в 2019 году (таблица)

Страховые взносы

Итоги

Федеральные налоги и сборы

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

ВАЖНО! Распределение налогов по тому или иному бюджету производится путем присвоения им определенных КБК. С 2019 года этот процесс будет регулировать новый НПА — приказ Минфина от 08.06.2018 № 132н.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

Региональные налоги

Региональные налоги, к которым относятся транспортный налог, налоги на игорный бизнес и имущество организаций, могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот, уточняют сроки оплат и представления деклараций.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст. 362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Действие местных налогов регулируется НК РФ и нормативными актами, составленными на уровне муниципального образования. К таким налогам относятся земельный налог и налог на имущество физлиц. А с 2015 года в состав этой группы введен торговый сбор (закон от 29.11.2014 № 382-ФЗ).

О порядке и сроках уплаты торгового сбора читайте в материалах рубрики «Торговый сбор».

Средства, направляемые на оплату налогов, поступают в местные бюджеты.

Налоги и специальные режимы

Помимо рассмотренных ранее групп налогов НК РФ выделяет так называемые спецрежимы, применение которых освобождает от уплаты налога на прибыль, НДФЛ (для ИП), НДС, налога на имущество организаций и физлиц, но вводит обязанность уплаты единого налога.

Выделяют следующие режимы:

Об особенностях исчисления и уплаты этого налога читайте в рубрике «УСН».

Перейти на ЕНВД и организовать деятельность на этом режиме помогут материалы рубрики «ЕНВД».

- режим для сельскохозяйственных производителей;

Материалы по исчислению, уплате и представлению отчетности на этом режиме смотрите в рубрике «ЕСХН».

- соглашение о разделе продукции;

- патентная система.

С нюансами патентной системы налогообложения можно ознакомиться в рубрике «ПСН».

Перечень федеральных, региональных и местных налогов в 2019 году (таблица)

|

Вид налога |

Налог |

Налогопла-тельщики |

Объект |

Ставки |

|

Федеральные налоги |

НДС Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» |

Ст. 143 |

Ст. 146 |

Ст. 164 |

|

Акцизы Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» |

Ст. 179 |

Ст. 182 |

Ст. 193 |

|

|

НДФЛ Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» |

Ст. 207 |

Ст. 209 |

Ст. 224 |

|

|

Налог на прибыль В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу |

Ст. 246 |

Ст. 247 |

Ст. 284 |

|

|

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

Ст. 333.1 |

Ст. 333.2 |

Ст. 333.3 |

|

|

Налог на добычу полезных ископаемых |

Ст. 334 |

Ст. 336 |

Ст. 342 |

|

|

Водный налог В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок |

Ст. 333.8 |

Ст. 333.9 |

Ст. 333.12 |

|

|

Госпошлина |

Ст. 333.17 |

Ст. 336.16 |

Ст. 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2, 333.32.3, 333.33 |

|

|

Региональные налоги |

Налог на имущество организаций О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество» |

Ст. 373 |

Ст. 374 |

Ст. 380 |

|

Транспортный налог О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог» |

Ст. 357 |

Ст. 358 |

Ст. 361 |

|

|

Налог на игорный бизнес Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес» |

Ст. 365 |

Ст. 366 |

Ст. 369 |

|

|

Местные налоги |

Налог на имущество физических лиц |

Ст. 400 |

Ст. 401 |

Ст. 406 |

|

Земельный налог |

Ст. 388 |

Ст. 389 |

Ст. 394 |

|

|

Торговый сбор |

Ст. 411 |

Ст. 412 |

Ст. 415 |

Страховые взносы

С 2017 года в Налоговый кодекс введена гл. 34, в которой предусматривается уплата страховых взносов на пенсионное, медицинское, социальное страхование по временной нетрудоспособности и в связи с материнством (закон от 03.07.2016 № 243-ФЗ). До 2017 года эти взносы уплачивались в бюджет Пенсионного фонда и Фонда социального страхования соответственно.

Плательщики страховых взносов приведены в ст. 419 НК РФ, объект налогообложения указан в ст. 420, а ставки взносов перечислены в ст. 425–430 НК РФ.

Ответы на вопросы, связанные с исчислением, уплатой и представлением отчетности по страховым взносам ищите в рубрике «Страховые взносы 2018 — 2019».

Итоги

Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

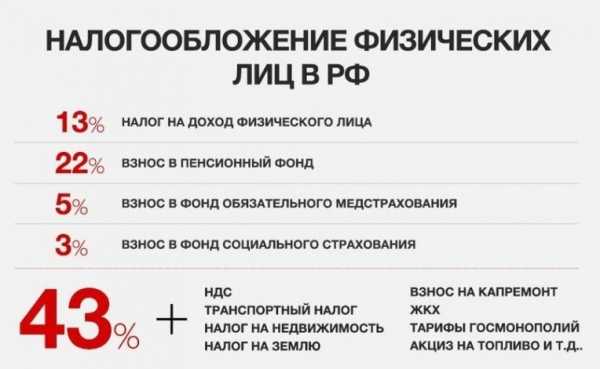

ПодписатьсяНалоги уплачиваемые физлицами (гражданами) в России. Виды

Пополнение бюджетов РФ всех уровней осуществляется за счет налогов и сборов. Налоги с фграждан не исключение.

Налоги физических лиц в России

Рассмотрим предметно все существующие налоги для физических лиц, в т.ч. как узнать о имеющейся задолженности по налогам, как ее погасить, на, что обратить внимание при расчете налога с имеющегося имущества и совершаемых сделок.

Объект налогообложения физлиц

Объектом налогообложения физлиц являются доходы (зарплата, наследство, подарки, дивиденды …) и имущество (квартиры, машины, дачи …). Важно знать, что с незаконных доходов придется не только понести административную или уголовную ответственность, но и оплатить налоги.

Кто является налогоплательщиком

Плательщиками налогов могут являться совершеннолетние и несовершеннолетние граждане России (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев) и нерезидентны, — лица осуществляющих деятельность на территории РФ с гражданством иных государств.

- Малолетние и несовершеннолетние дети могут владеть имуществом, в т.ч. по наследству, являющимся объектом налогообложения. Обязанность по уплате ложиться на плечи родителей и законных представителей.

- Кроме того платить налоги обязаны физические лица — резиденты (проводят в пределах страны 183 и более дней в году) и нерезиденты Российской Федерации.

Перечень налогов

Перечень (список) налогов уплачиваемых гражданами в бюджеты РФ включает

Подоходный (НДФЛ) №1

Основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Существуют исключения в виде не облагаемых доходом

- доходы от продажи имущества, которое было в собственности более трех лет;

- доходы, полученные в наследство;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер).

Имущественный налог №2

в т.ч. налог на машиноместо.

С 2017 года налогообложение недвижимости исходя из кадастровой стоимости осуществляется в 72 субъектах Российской Федерации. Налоговые уведомления на уплату налога на имущество физических лиц исходя из кадастровой стоимости в отношении объектов недвижимого имущества, признаваемых объектами налогообложения, направляются ФНС.

Транспортный налог №3

Транспортный налог является региональным, вводится в действие законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации. Все денежные средства от него поступают в бюджеты субъектов Российской Федерации.

Земельный налог №4

Плательщиками земельного налога признаются физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

Не признаются налогоплательщиками физические лица в отношении земельных участков, находящихся у них на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования или переданных им по договору аренды.

Акциз №5

Не многие знаю, что физические лица (не ИП) могут тоже быть плательщиками акциза. Это возможно при ввозе/вывозе подакцизных товаров через таможню (статья 179 НК).

Водный налог №6

Физические лица, в том числе индивидуальные предприниматели, осуществляющие пользование водными объектами, подлежащее лицензированию в соответствии с законодательством Российской Федерации.

Сбор за охоту №7 и вылов рыбы №8

Граждане, индивидуальные предприниматели и юридические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами животного мира на территории Российской Федерации. Расчет производится в соответствии со статьей 333 НК РФ.

Налог для самозанятых №9

С 1 января фрилансеры наконец получили возможность работать «вбелую» без лишней бюрократии и налоговых переплат. Официальное название — налог на профессиональный доход (НПД). Новый единый налог на профессиональную деятельность пока что тестируется только в четырех регионах, включая Москву и Татарстан. Основная цель эксперимента — легализовать статус фрилансера и помочь выйти из тени тем, кто работает на себя. Разбираемся, что значит быть самозанятым, в чем это может быть выгодно и что говорят те, кто решил показать свои доходы государству.

Чтобы побороть недоверие граждан, закон гарантирует неизменность ставки профессионального налога на протяжении 10 лет: 4% – для дохода при работе с физлицами, 6% – с ИП и юрлицами.

Существуют еще и «косвенные» налоги

- госпошлина – сбор, размер которого варьируется зависимо от характерных особенностей предоставляемых госуслуг.

- акцизы на недра — при покупке бензина, алкоголя основу цены составляют государственные сборы.

Указанные налоги классифицируются следующим образом

- По уровню:

- федеральные;

- региональные;

- местные.

- По способу поступления:

- прямые;

- косвенные.

- В зависимости от плательщика:

- с физических лиц,

- юридических лиц.

Ссылки по теме:

Поделиться с друзьями

malina-group.com

Виды налогов и сборов в РФ

Виды налогов и основания их классификации могут быть самыми разными. Виды налогов и сборов в Российской Федерации можно сгруппировать по различным признакам: субъектам, объектам, ставкам, целевому назначению и т.п. Один из главных критериев для группировки видов налогов и сборов в РФ – это тот уровень, на котором утверждается порядок уплаты этих обязательных платежей. В соответствии с данным признаком налоги бывают федеральные, региональные и местные. Основным нормативным документом, регулирующим систему налогообложения в РФ, является НК РФ. Именно этот документ содержит понятие и виды налогов и сборов и все базовые принципы формирования налоговой системы. В частности, НК РФ содержит и закрытый перечень федеральных, региональных и местных налогов (ст. 13, 14, 15). Рассмотрим виды налогов в РФ. Таблица, в которой перечислены виды налогов и их классификация в зависимости от уровня, находится ниже.

Виды налогов в РФ

Федеральные налоги

Все хозяйствующие субъекты на территории РФ платят налоги этой группы по одним и тем же правилам. Данные правила, а также любые вносимые в них изменения для этих налогов определяются только положениями НК РФ.

Среди федеральных налогов особую категорию составляют спецрежимы (раздел VIII.1 НК РФ).

Их особенность в том, что при использовании любого спецрежима налогоплательщик имеет право не платить некоторые другие федеральные, региональные и местные налоги.

Кроме того, с 2017 г. НК РФ регулирует и уплату обязательных платежей в социальные фонды (гл. 34). Хотя перечисленные страховые взносы, строго говоря, и не относятся к налогам (т.к. не являются безвозмездными платежами, а предполагают в будущем получение страхового возмещения), но их тоже можно условно отнести к «федеральной» группе.

Несмотря на свое название, далеко не все налоги этой группы зачисляются в федеральный бюджет. Полностью в него попадают только НДС, водный налог, акцизы (не все, только для отдельных видов товаров) и налог на добычу полезных ископаемых в части углеводородного сырья. Остальные вилы федеральных налогов частично, в различных пропорциях, предусмотренных Бюджетным Кодексом РФ (гл. 7-9), зачисляются в региональные и местные бюджеты. Так проявляется одна из основных функций налогов – регулирующая. Правительство, перераспределяя финансовые потоки между различными бюджетами, стимулирует развитие приоритетных отраслей или регионов.

Региональные и местные налоги

Эти виды налогов не полностью регулируются НК РФ. Им определяются только основные принципы, на которых базируется их взимание (вид налоговой базы, период, сроки, диапазон ставок). Точные значения ставок, критерии для формирования налоговой базы, а также льготы устанавливаются конкретными регионами РФ или муниципалитетами. Соответственно, в разных регионах отдельные условия по этим налогам могут отличаться.

Среди действующих в России федеральных, региональных и местных налогов и сборов можно выделить торговый сбор. Его особенность в том, что кодекс устанавливает для этого обязательного платежа «территориальное» ограничение. На текущий момент вводить на своей территории данный сбор могут только три города — субъекта РФ: Москва, Санкт-Петербург и Севастополь (а на практике он введен только в Москве).

Виды налогов для ИП

Индивидуальные предприниматели платят меньшее количество налогов, чем юридические лица. Но среди этих обязательных платежей присутствуют как федеральные налоги (НДС, НДФЛ), так и налоги более «низкого» уровня (транспортный, на имущество, торговый сбор). Каких-либо специальных правил для ИП, касающихся обязательных платежей того или иного уровня, не существует. Порядок уплаты предпринимателем обязательных платежей зависит только от особенностей его деятельности и выбранного режима налогообложения.

Выводы

По уровню установления в РФ выделяются следующие виды налогов: федеральные, региональные и местные налоги. Общий порядок начисления и уплаты для налогов, независимо от уровня, прописывается в первую очередь в НК РФ. Кроме того по региональным и местным налогам конкретные правила утверждаются местными органами власти. Порядок, в соответствии с которым основные виды налогов в РФ распределяются между уровнями бюджета, определяется Бюджетным Кодексом РФ. Данное распределение используется правительством для стимулирования развития тех или иных регионов или отраслей экономики.

spmag.ru

Налоги федеральные, региональные и местные (таблица 2018)

Налоговый кодекс РФ – главный правовой документ, в котором систематизированы данные обо всех налогах и сборах. Введение новых налогов или отмена действующих возможна только при условии внесения правок в нормы НК РФ федеральным законом. Классификация налогов приведена в главе 2 НК РФ.

Налоги федеральные, региональные и местные: таблица 2018

Статьей 12 НК РФ в России установлено действие следующих категорий налогов и сборов:

- Федеральные налоги – устанавливаются НК РФ и распространяют свое действие на все субъекты РФ. Обязательны к уплате на территории всей страны.

- Региональные налоги – эти налоги, обязательные к уплате на территории субъектов РФ, устанавливаются нормами НК РФ и вводятся в субъектах региональными законами. Детализация ставок и налоговых льгот осуществляется дифференцированно на уровне субъектов РФ, если иное не установлено Кодексом.

- Местные налоги – их перечень и основные параметры утверждается НК РФ, правила применения и уплаты на конкретных территориях прописываются в правовых актах, издаваемых органами власти муниципальных образований.

Федеральные, региональные и местные налоги, не предусмотренные Налоговым кодексом, устанавливаться не могут. Вносимые на уровне субъектов РФ и отдельных муниципальных образований корректировки по порядку налогообложения обязательны для исполнения только на территориях, относящихся по административному делению к этим регионам или населенным пунктам. Когда вводятся новые налоги (2018 год), изменения в их общем списке допустимы только в том случае, если законодатели своим нормативным актом обновили соответствующую информацию в Налоговом кодексе.

Налоговым кодексом в группу федеральных налогов и сборов включены 9 видов обязательств, перечисленных в ст. 13 НК РФ. Уплачиваемые по ним средства в полном объеме направляются в федеральный бюджет. Исключение – налог на прибыль. По нему сумма распределяется между федеральным и региональным бюджетами.

Региональные налоги в России в 2018 году подразделяются на 3 вида, они утверждены ст. 14 НК РФ. Применительно к этим видам налоговых обязательств Налоговый кодекс регулирует базовые положения. Власти субъектов РФ могут детализировать приведенные в НК правила или дополнять их специфическими требованиями. Кодекс может задавать жесткие ставки по этим налогам или предлагать региональным властям своими правовыми актами самостоятельно утверждать тарифы в рамках определенного диапазона. Все платежи аккумулируются в региональных бюджетах.

Местные налоги в 2018 году перечислены в ст. 15 НК РФ. В их составе 2 налога и один сбор. Базовые нормы по этой группе налогов регламентируются НК РФ, а конкретные ставки, льготы и т.п. раскрываются в правовых актах муниципальных властей. Все осуществляемые субъектами хозяйствования перечисления попадают в местные бюджеты.

Полный перечень налогов РФ и их распределение по классификационным категориям приведены в таблице:

№ п/п | Наименование налога |

Федеральные налоги | |

1 | Налог на доходы физических лиц (гл. 23 НК РФ) |

2 | Налог на прибыль организаций (гл. 25 НК РФ) |

3 | Налог на добавленную стоимость (гл. 21 НК РФ) |

4 | Акцизы (гл. 22 НК РФ) |

5 | Налог на добычу полезных ископаемых (гл. 26 НК РФ) |

6 | Водный налог (гл. 25.2 НК РФ) |

7 | Сбор за пользование объектами животного мира (гл. 25.1 НК РФ) |

8 | Сбор за пользование объектами водных биологических ресурсов (гл. 25.1 НК РФ) |

9 | Госпошлина (гл. 25.3 НК РФ) |

Региональные налоги | |

1 | Налог на имущество предприятий (гл. 30 НК РФ) |

2 | Налог на игорный бизнес (гл. 29 НК РФ) |

3 | Транспортный налог (гл. 28 НК РФ) |

Местные налоги | |

1 | Земельный налог (гл. 31 НК РФ) |

2 | Торговый сбор (гл. 33 НК РФ) |

3 | Налог на имущество физических лиц (гл. 32 НК РФ) |

Обособленной группой налогов выступают налоговые спецрежимы. Их применение гарантирует налогоплательщику освобождение от некоторых региональных и федеральных налогов. В числе специальных систем налогообложения значатся УСН (упрощенная система налогообложения), ЕНВД (единый налог на вмененный доход), ЕСХН (единый сельхозналог) и патент (гл. 26.2; 26.3; 26.1 и 26.5 НК РФ).

Другая категория обязательных платежей, включенных в гл. 34 НК РФ – страховые взносы (пенсионные, на медстрахование и на соцстрахование, кроме «травматизма») . Администрирование этого типа платежей с 2017 года перешло в сферу влияния налоговиков.

Повышение налогов в 2018 году: принятые и планируемые нововведения

Предложения по увеличению налогового бремени, возлагаемого на граждан и субъектов предпринимательской деятельности, звучат часто и нередко находят поддержку у законодателей. На текущий и следующий годы запланировано изменение некоторых ставок налогообложения, вносятся законопроекты по корректировке алгоритмов начислений налоговых обязательств.

Для будущего увеличения налогов в 2018 году планируется реализация масштабной налоговой реформы. Параллельно предполагается произвести отмену некоторых видов налогов, упростить механизм применения самых проблемных типов фискальных обязательств. Представители Правительства РФ в качестве главной задачи реформирования обозначают стимулирование экономического подъема в бизнес-среде.

Достичь желаемых результатов планируется за счет перекладывания части нагрузки на косвенные налоги. Так, в части НДС повышение налога в 2018 году не предусмотрено, но 24.07.2018 г. Госдумой в третьем чтении принят законопроект о будущем его изменении с 2019 г. Размер ставки по НДС будет увеличен на 2% (с 18% до уровня 20%). Ставки 0% и 10% сохранятся.

На обсуждении находится и несколько вариантов изменения схемы взимания подоходного налога (ни один из вариантов не нашел одобрения у Президента РФ):

- либо увеличить общую ставку налога для всех плательщиков;

- либо вернуться к прогрессивной шкале налогообложения с одновременным введением налоговых послаблений для физлиц, получающих минимальные доходы.

Не прекращаются обсуждения транспортного налога и его взаимоувязки с акцизными платежами. Одно из предложений – отменить транспортный налог, а появившуюся вследствие этого шага брешь в бюджете покрыть за счет роста акцизных сборов. На данный момент, для уравновешивания на внутреннем рынке цен на бензин и дизтопливо, запланированное ранее повышение акцизов было отменено. Рост тарифов остался в силе применительно к акцизам на алкоголь и табачные изделия.

Увеличение налоговой нагрузки коснулось налога на игорный бизнес. Обновленные размеры ставок налогообложения введены Законом от 27.11.2017 г. № 354-ФЗ.

Уже начаты активные действия по реализации налогового маневра в нефтяной отрасли. Суть его заключается в подмене экспортных пошлин на нефтепродукты ростом ставок НДПИ. Также рассматривается законопроект о введении нового налога на дополнительный доход при добыче нефти, ставка которого может составлять 50%.

spmag.ru

Федеральные налоги: перечень 2017

Актуально на: 13 апреля 2017 г.

О делении налогов и сборов на федеральные, региональные и местные мы рассказывали в нашей консультации. В этом материале приведем общую характеристику федеральных налогов и сборов, а также приведем перечень федеральных налогов 2017 года.

Виды федеральных налогов

Перечень федеральных налогов и сборов устанавливается и отменяется НК РФ (п.п. 2, 5 ст. 12 НК РФ). Федеральные налоги обязательны к уплате на всей территории РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

В соответствии с п. 7 ст. 12 НК РФ к федеральным налогам и сборам относятся также специальные налоговые режимы, которые могут предусматривать освобождение от уплаты отдельных федеральных, региональных и местных налогов и сборов.

Приведем в таблице перечень федеральных налогов и сборов:

| Федеральные налоги и сборы, в т.ч. специальные налоговые режимы | Глава НК РФ |

|---|---|

| НДС | 21 |

| Акцизы | 22 |

| НДФЛ | 23 |

| Налог на прибыль организаций | 25 |

| Налог на добычу полезных ископаемых | 26 |

| Водный налог | 25.2 |

| Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов | 25.1 |

| Государственная пошлина | 25.3 |

| ЕСХН | 26.1 |

| УСН | 26.2 |

| ЕНВД | 26.3 |

| СРП | 26.4 |

| ПСН | 26.5 |

Налоги федерального бюджета

Признак налогов и сборов «федеральный» характеризует скорее порядок установления и применения налога, а не зачисления его в бюджет. Ведь налоги, перечисляемые в федеральный бюджет, и федеральные налоги – это не одно и то же. Федеральные налоги – это налоги, установленные НК РФ, а система налогов, взимаемых в федеральный бюджет, устанавливается Бюджетным кодексом РФ. Какие налоги идут в федеральный бюджет, указано в ст. 50 БК РФ. К примеру, налоги, перечисляемые в федеральный бюджет в размере 100%, — это НДС, водный налог, отдельные виды акцизов и налога на добычу полезных ископаемых. Однако для налогов в федеральный бюджет список включает в себя не все федеральные налоги, указанные в таблице. Кроме того, отдельные федеральные налоги и сборы зачисляются в региональный и даже местный бюджеты.

Какие налоги в федеральный бюджет не идут, хотя являются федеральными? К примеру, это часть налога на прибыль (в 2017 – 2020 годах – налог, исчисленный по ставке 3%), 85% НДФЛ или весь УСН. Они зачисляются в бюджеты субъектов РФ (п. 2 ст. 56 БК РФ). А, например, в бюджеты городских поселений (т. е. местные бюджеты) зачисляются, в частности, такие федеральные налоги: НДФЛ (10% от суммы налога) и ЕСХН (50% от единого налога) (п. 2 ст. 61 БК РФ).

Также читайте:

glavkniga.ru

Виды налогов и сборов в России

Какие налоги мы платим и какие существуют налоги? В январе 1992 года в России была введена единая система уплаты налогов и с тех пор она постоянно совершенствовалась и адаптировалась к федеративному устройству государства. На сегодняшний день Налоговый Кодекс РФ сгруппировал все налоги по их принадлежности к соответствующему уровню управления, что позволяет любому налогоплательщику легко ориентироваться в налоговом законодательстве.

Знать все виды системы налогообложения и дополнительных сборов необходимо не только тем, кто планирует уплату налоговых платежей со своей предпринимательской деятельности, так же эта информация будет полезна тем, кто только начинает разрабатывать бизнес-план.

Виды налоговых сборов

В соответствии с НК РФ имеются следующие виды сборов и налогов:

- налоги, собираемые в федеральный бюджет;

- налоги, идущие в региональный бюджет;

- налоги, идущие в местный бюджет.

Какое-либо другое налогообложение, которое не регулируется действующим НК, устанавливаться не может. Это указано в статье 12 Налогового Кодекса. Федеральное налогообложение регулируется НК РФ, и никто не должен платить налоги и сборы, которые не установлены законодательством.

Налоговый Кодекс четко определяет список региональных, федеральных и местных налоговых сборов.

Федеральное налогообложение:

- налог на добавочную стоимость;

- налог на водные ресурсы;

- налоги на использование объектов животного и водного мира РФ;

- сборы с наследуемого имущества и имущества полученного в дар;

- налог на выработку полезных ископаемых;

- налог на полученную прибыль предприятий;

- акцизные сборы;

- социальный налог;

- сборы на прибыль физических субъектов;

- государственная пошлина.

Местное налогообложение:

- налоговый сбор, собираемый с физических лиц на имущество;

- налог на владение землей.

Региональное налогообложение:

- налог на собственность компаний;

- налог на транспорт;

- налог на бизнес в сфере игровой индустрии.

В 2017 году в Налоговый кодекс был добавлен новый вид налогов – страховые взносы.

Специальные режимы уплаты налогов

На сегодняшний день на территории России действуют специальные режимы уплаты налогов. Они разработаны для регулирования порядка налогообложения некоторых отдельных субъектов предпринимательской деятельности и предоставления возможности освобождения от уплаты налоговых сборов (ст. 13, 14, 15 НК РФ).

К специальным режимам уплаты налогов относится следующее:

- упрощенная система уплаты налогов;

- единый налог на ведение деятельности в сфере сельского хозяйства;

- единый налоговый сбор на вмененную прибыль;

- система уплаты сборов при выполнении соглашений о делении продукции;

- патентная система уплаты налоговых сборов.

В соответствии с Налоговым Кодексом таможенная пошлина исключена из списка специальных режимов уплаты налогов в 2004 году, хотя до внесения поправок она там фигурировала.

Порядок уплаты налогов

Для каждого вида налогообложения законодательство предусмотрело свои сроки уплаты налогов. Но, не смотря на это, некоторые региональные органы самоуправления самостоятельно устанавливают ставки и период уплаты сборов. За основу назначения размера и срока выплаты налоговой суммы берутся общие правила НК РФ.

Предприятия и юридические лица самостоятельно занимаются расчетом налоговых сборов. Сроки сдачи отчетной документации в налоговую инспекцию устанавливаются персонально для каждого субъекта предпринимательской деятельности. Однако, в том случае, если расчетом налоговых сборов занимаются представители налоговой инспекции, то время, отведенное на уплату налогов, не может превышать одного календарного месяца.

В некоторых случаях налоговые сборы могут быть выплачены в виде авансовых взносов. Это подразумевает под собой постепенную предварительную выплату налоговой суммы, которая осуществляется в течение всего отчетного периода. Если же юридическое лицо использует в качестве уплаты налогов авансы, то привлечь его к ответственности за уклонение от неуплаты авансовых взносов нельзя.

Оплату налогов можно осуществить как наличным, так и безналичным платежом. Оплата проводится через расчетный счет субъекта предпринимательской деятельности в банке. Если же требуется выполнить оплату налоговых сборов физическому лицу, то он может сделать это через почтовые отделения и кассы администраций.

Каждому предпринимателю очень важно помнить, что при ведении своего бизнеса на него ложиться ответственность социального характера, которую он несет перед государственными органами, контролирующими уплату налогов в бюджет. Этими органами является налоговая инспекция и в том случае, если предприятие нарушило порядок уплаты налогов и сборов, к нему могут быть применены штрафы. Поэтому, для того чтобы избежать каких-либо неприятностей, вне зависимости от вида налогообложения очень важно соблюдать порядок оплаты налоговых сборов.

ooocivilist.ru

Налоговая система России | Законодательство стран СНГ

Налоговая система России

Общие сведения

Главным налоговым законом России является Налоговый кодекс Российской Федерации. Также в систему налогового законодательства входят федеральные, региональные и муниципальные нормативно-правовые акты, регулирующие данный вид правоотношений.

Налоговой кодекс РФ состоит из двух частей. Первая часть регулирует общие вопросы налогообложения. В ней указаны все виды налогов и иных платежей, действующие на территории нашего государства, регламентирован порядок исполнения налоговых обязательств, права, обязанности и ответственность участников налоговых отношений и многие другие общие аспекты.

Вторая часть устанавливает ставки или способ их определения, порядок, сроки уплаты всех налогов, действующих на территории РФ.

Поскольку Россия является федеративным государством, ее налоговая система, так же, как и вертикаль власти, состоит из трех уровней: федеральные налоги, региональные налоги, местные налоги

Федеральные налоги и сборы

Налог на добавленную стоимость. Плательщики – лица, реализующие определенную продукцию на территории страны, в том числе перемещающие ее через границу. Общая ставка равна восемнадцати процентам, имеются льготные ставки, равные нулю и десяти процентам.

Акцизы. Плательщики – лица, осуществляющие различные операции с подакцизной продукцией, (производители, реализаторы, импортеры). К ней относятся: алкогольная, спиртосодержащая, продукция, табачные изделия, нефтепродукты, газ, автотранспорт, некоторые химические вещества. Ставки зависят от вида товара, различны на 2016 и 2017 годы.

Налог на доходы физических лиц. Общая ставка – тринадцать процентов, для определенных видов доходов ставки равны девяти, тридцати и тридцати пяти процентам. Предусмотрены вычеты.

Налог на прибыль организаций. Объект – доходы за минусом понесенных в налоговом периоде расходов. База – прибыль в денежном выражении. Общая ставка – двадцать процентов.

Сборы за пользование объектами животного мира. Плательщики – лица, получившие разрешение на использование таких объектов на территории РФ. Ставка зависит от вида объекта.

Водный налог. Плательщики – пользователи водными объектами на основании лицензии. Налоговая база определяется в зависимости от способа водопользования (это может быть объем забранной воды, площадь водного пространства и т.д.). Ставки различны, зависят от вида использования, наименования используемого водного объекта.

Государственная пошлина. Плательщики – лица, обращающиеся в уполномоченные органы государственной власти и местного самоуправления за совершением различных юридически значимых действий (в суды, к нотариусам, органы ЗАГС и т.д.) Размер зависит от вида испрашиваемого действия.

Налог на добычу полезных ископаемых. Плательщики – пользователи недр. Налоговая база – стоимость извлеченного ископаемого. Налоговые ставки различны, устанавливаются, как в твердой сумме, так и в процентном соотношении к стоимости ресурса. Размер ставки зависит от вида добычи.

Региональные налоги и сборы.

Транспортный налог. Плательщики – лица, на чье имя зарегистрировано транспортное средство. Объекты – разные виды автомобильного, водного, воздушного транспорта. Ставка налога прогрессивная, зависит от мощности двигателя.

Налог на игорный бизнес. Плательщики – организаторы проведения азартных игр. Объект – игровое оборудование. Ставки различны, зависят от вида игрового оборудования, устанавливаются в ежемесячной твердой сумме за единицу оборудования.

Налог на имущество организаций. Плательщики – собственники и титульные владельцы движимого и недвижимого имущества, учтенного на балансе как основные средства. База – среднегодовая стоимость. Ставка устанавливается региональными властями и не может превышать 2.2 процента стоимости.

Местные налоги и сборы.

Земельный налог. Плательщики – собственники и владельцы земельных участков. База – кадастровая стоимость. Ставки устанавливаются местными властями и не могут превышать предельный размер, установленный НК РФ. Такой предел различен для земель различных категорий и равен, по общему правилу, полутора процентам, кроме земель сельхозназначения, земель жилищного фонда и некоторых других, для которых предельный размер равен 0.3 процентам.

Налог на имущество физических лиц. Плательщики – собственники недвижимости. База – кадастровая стоимость. Ставка устанавливается местными властями и не может превышать предельного размера. Этот размер зависит от вида имущества, его стоимости и варьируется в пределах от 0.1 процента до двух процентов.

Торговый сбор. Плательщики – лица, осуществляющие торговую деятельность на территории муниципального района, где действует сбор. Ставка устанавливается муниципалитетами.

Специальные налоговые режимы.

В целях создания благоприятных условий для предпринимательства для некоторых плательщиков в РФ введены и действуют несколько специальных налоговых режимов, таких как:

Единый сельскохозяйственный налог. Применяется производителями сельхозпродукции, заменяет уплату налогов на прибыль и имущество организаций. Объект налогообложения – доходы за минусом произведенных расходов. Общая ставка составляет шесть процентов. Для плательщиков Крыма и Севастополя предусмотрены льготы в виде нулевой ставки на 2015-2016 годы и четырехпроцентной ставки с 2017 по 2021 год.

Упрощенная система налогообложения. Плательщики – организации и предприниматели, отвечающие определенным требованиям. Освобождает от уплаты подоходного налога, налогов на имущество, налога на прибыль. Объект – доходы и доходы за вычетом расходов. Ставка устанавливается региональными законами, для объекта в виде доходов варьируется от одного до шести процентов. Для объекта в виде доходов за вычетом расходов, ставка колеблется от пяти до пятнадцати процентов. Для Крыма и Севастополя предусмотрены льготы.

Единый налог на вмененный доход(далее – ЕНВД). Применяется для определенных видов деятельности, поименованных в НК РФ. Заменяет уплату налога на прибыль, налогов на имущество, подоходного налога. Плательщики — организации и предприниматели, осуществляющие деятельность, в отношении которой введен ЕНВД на территории муниципального района, пожелавшие перейти на данную систему налогообложения и отвечающие определенным требованиям закона. Объект налогообложения – вмененный доход. Его размер зависит от вида деятельности, установлен НК РФ и подлежит корректировке на местные коэффициенты. Ставка – пятнадцать процентов от вмененного дохода.

Налогообложение при выполнении соглашений о разделе продукции, заключенных на основании ФЗ «О соглашениях о разделе продукции». Предусматривает замену части налогов и сборов разделом произведенной продукции. Инвесторы освобождаются от уплаты различных региональных и местных налогов, а также получают возмещение некоторых федеральных налогов.

Патентная система. Применяется предпринимателями при осуществлении некоторых видов предпринимательской деятельности, перечисленных в законе. Освобождает от уплаты: подоходного налога и налога на имущество. Объект налогообложения – потенциально возможный годовой доход. Ставка равна шести процентам, для Крыма и Севастополя предусмотрены льготы.

Завершая краткий обзор налогового законодательства России, можно сделать следующие выводы.

В целом основной налоговый закон можно назвать современным, удобным, и понятным. Он очень подробно регулирует как общие вопросы налогообложения, так и особенности исчисления и уплаты каждого отдельно взятого налога.

Налоговое бремя нельзя назвать чрезмерным, ставки по основным налогам – средние, не сильно высокие, но и не слишком низкие. Тенденций к постоянному повышению их размера, как имеет место в некоторых государствах СНГ, в настоящее время не наблюдается. На многие налоги, уплачиваемые исключительно бизнесом, на длительное время (до 2021 года включительно) предусмотрены серьезные преференции для Крыма и Севастополя, что представляется верным в сложившейся политической и экономической ситуации. Также налоговое законодательство можно характеризовать как «аграрно ориентированное», то есть содержащее множество льгот по уплате налогов для сельхозпроизводителей.

Хочется надеяться, что в будущем государство будет и дальше стремиться повысить свои доходы от налоговых поступлений не экстенсивным, а интенсивным путем, то есть за счет повышения эффективности их взимания и платежной дисциплины, а не путем увеличения налоговых ставок, а все прогнозы о возможном повышении после выборов Президента в 2018 году основных налогов – подоходного, НДС и акцизов – останутся лишь слухами.

Статья подготовлена специалистами ООО «СоюзПравоИнформ».

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

www.ru.spinform.ru