Лучшие инвесторы всех времен — Forbes Kazakhstan

Пять миллиардеров. Скряга. Нобелевский лауреат. Отец-основатель. Мы отобрали 20 культовых фигур прошлого и современности – и выплавили их бессмертную мудрость в конкретные варианты акций, облигаций и фондов, которые вы можете купить сейчас. Осторожно: есть опасность разбогатеть.

Карл Икан

Возраст: 78

Основатель Icahn Enterprises

Кредо: «Жалуйтесь громко»

Явился вдохновителем для слов Гордона Гекко из «Уолл-стрит»: «Если тебе нужен друг, заведи собаку»

Принципы: Икан добился успеха, будучи безжалостным «захватчиком» в 80-е, – он перехватывал контроль над недостаточно эффективными компаниями и делал на них деньги. Позднее реинкарнировался в виде активиста-инвестора, но, в конце концов, люди не меняются. Его фирменный стиль в настоящее время – получить миноритарный пакет акций в публичной компании, потребовать места в совете правления и агрессивно продвигать интересы акционеров. Менеджмент чаще всего не в восторге, но акции обычно подскакивают в цене.

Инвестируй как Икан: Если вы хотите иметь Карла на своей стороне (что скорее всего), вы можете купить акции его холдинга Icahn Enterprises, обращающиеся на бирже. Компания обгоняет S&P 500 c 2000 года (22% против 4%). Среди самых ценных вложений – Apple и производитель природного газа Chesapeake Energy (кстати, его директора Обри Макклендона Икан помог вытеснить из компании).

Сэр Джон Темплтон

1912–2008

Основатель Templeton Funds

Кредо: «Покупать, когда пессимизм достигает своего максимума, продавать на максимуме оптимизма»

Цитата о деньгах: «Если вы покупаете те же ценные бумаги, что и все остальные, вы получите тот же результат, что и все»

Принципы: Знаменитый стиль инвестирования Темплтона – действовать вопреки общей тенденции.

Инвестируй как Темплтон: Templeton Growth Fund по-прежнему использует стратегии Сэра Джона, доходность инвестиций за последние пять лет в среднем составила 18,3%.

Уоррен Баффет

Возраст: 83

Председатель и гендиректор в Berkshire Hathaway

Кредо: «Инвестируйте только в то, что вы понимаете, и по правильной цене»

Бестселлер: Berkshire’s annual letter to shareholders («Ежегодное письмо Berkshire акционерам»)

Цитата о деньгах: «Будь то носки или акции, я предпочитаю покупать качественный товар по низкой цене»

Принципы: Наставник Баффета Бен Грэхем учил, что приобретают не акции – приобретают бизнесы. Иногда «мистер Рынок» желает продать их дешевле реальной стоимости – вот тогда надо покупать. Баффет придерживается этой философии инвестиций с 50-х, и это основа его состояния в $65 млрд. Среди самых успешных вложений – American Express, Disney, Washington Post, Capital Cities/ABC, Coca-Cola и Geico.

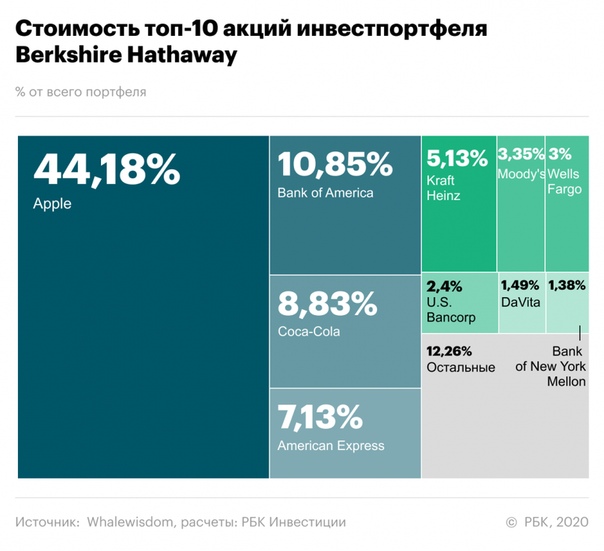

Инвестируй как Баффет: Почему бы просто не купить акции Berkshire Hathaway и не предоставить Уоррену право инвестировать за вас? Акции категории «B» за $126 гораздо доступнее акций категории «A» – их цена $190 тыс.

Натан Майер Ротшильд

1777–1836

Основатель N.M. Rothschild & Sons

Кредо: «Информация – это деньги»

Сбывшиеся прогнозы: Благодаря своей обширной сети почтовых голубей Ротшильд узнал, что Англия победила Францию при Ватерлоо, раньше всех в Лондоне. В то время как другие трейдеры делали ставку на разгром Англии, он поступил наоборот.

В то время как другие трейдеры делали ставку на разгром Англии, он поступил наоборот.

Принципы: Отец Ротшильда заложил почву для самой большой банковской империи XIX века, поселив каждого из пяти сыновей в различных европейских городах. Натану достался Лондон, но в течение жизни большим плюсом для него были и ценные сведения от его братьев из Франкфурта, Парижа, Неаполя и Вены

Инвестируй как Ротшильд: Используйте различные группы. людей, каждую «с рукой на пульсе». Подумайте о вложении в частные инвестфонды с высокой доходностью, например Blackstone Group, Apollo Global Management, Kohlberg Kravis Roberts и Carlyle Group.

Сэм Зелл

Возраст: 72

Председатель Equity Group Investments

Кредо: «Неудачники тоже могут приносить прибыль»

Прозвище: Танцующий на костях

Цитата о деньгах: «Ищите хорошие компании с плохим балансовым отчетом и определите свои риски»

Принципы: Зелл ищет компании, которые находятся в «черной полосе» и которые можно купить по дешевке, а долгов он не боится. Его подход прямо противоположен методу Баффета: найти компании со слабым менеджментом и балансовыми отчетами – и оказаться в хорошей прибыли, если удастся все улучшить. В конце 60-х Зелл был основоположником системы инвестиционных фондов недвижимости (REIT), которая позволила рядовым инвесторам покупать доли в многоквартирных домах. Таким образом Зелл перенес ликвидность Уолл-стрит на рынок недвижимости. Одна из его редких ошибок – покупка в 2007 году газетного издательства Tribune Co., потерпевшего банкротство.

Инвестируй как Зелл: Акции многих его крупнейших холдингов, например Starwood Hotels, Anixter International и Equity Residential, обращаются на бирже.

Йозеф Шумпетер

1883–1950

Экономист и политолог

Кредо: «Разрушение – механизм прогресса»

Бестселлер: «Капитализм, социализм и демократия» (1942)

Цитата о деньгах: «Депрессия для капитализма – как хороший холодный душ»

Принципы: Крупнейшее открытие Шумпетера, названное «креативное разрушение», в том, что инновации в экономике стимулируются предпринимателями, которые ищут все лучшие способы работы (это «креативная» часть), и их успех вытесняет старые компании и методы (это «разрушение»). Автомобили заменили кареты, компьютеры вытеснили печатные машинки, а интернет разгромил печатные СМИ. Главное – оказаться на правильной стороне истории.

Автомобили заменили кареты, компьютеры вытеснили печатные машинки, а интернет разгромил печатные СМИ. Главное – оказаться на правильной стороне истории.

Инвестируй как Шумпетер: Фонды акций роста с маленькой рыночной капитализацией – отличное место для применения открытия Шумпетера. Например, Lord Abbett Developing Growth Fund и Wasatch World Innovators Fund, которые в 2013 году показали рост в 57 и 34% соответственно.

Питер Линч

Возраст: 70

Руководитель инвестиционного фонда Fidelity Magellan Fund (1977–1990)

Кредо: «Покупайте то, в чем вы разбираетесь»

Бестселлер: «Стратегия и тактика индивидуального инвестора» (1989)

Цитата о деньгах: «У любого хватит мозгов, чтобы следовать за фондовым рынком. Если ты знаешь математику на уровне пятого класса, ты справишься»

Принципы: В 80-е Линч сделал из фонда Fidelity Magellan Fund один из крупнейших в мире взаимных фондов, доведя полную среднюю годовую доходность до 29%. Его секрет: покупать акции с исторически низким значением коэффициента P/E, избегать слишком быстро растущих игроков и не обращать внимания на рыночные прогнозы. Его продиктованные здравым смыслом идеи прекрасно работали и привели к появлению целого поколения аналитиков, которые применяли подобный опыт инвестирования. Однако в 1990 году великолепная 13-летняя серия побед Линча на рынке завершилась убытком в 4,5%, и инвестор ушел на пенсию.

Инвестируй как Линч: Не покупайте Twitter или Amazon, лучше воспользуйтесь рекомендациями AAII.com и Validea.com: NetApp, Barrett Business Services, Honda и Alliance Fiber Optic.

Александр Гамильтон

1755–1804

Первый министр финансов США

Кредо: «Сильная власть ведет к финансовой стабильности»

Прозвище: Маленький Лев

«Звездная» стажировка: Во время революции поработал секретарем у Джорджа Вашингтона

Бестселлер: банкнота в $10 (с его портретом)

Цитата о деньгах: «Нация, которая может предпочесть бесчестие опасности, готова и заслуживает быть под гнетом деспотичного лидера»

Принципы: В период, когда Америка была развивающимся рынком, Гамильтон неустанно выступал за ответственное ведение федеральных финансов. Он знал, что сильная центральная власть является необходимым условием для устойчивого экономического роста. Урок: не покупайте ценные бумаги в развивающихся странах с ненадежными правителями.

Он знал, что сильная центральная власть является необходимым условием для устойчивого экономического роста. Урок: не покупайте ценные бумаги в развивающихся странах с ненадежными правителями.

Инвестируй как Гамильтон: Вы всегда можете быть пуристом и приобретать американские гособлигации, но если вы хотите инвестировать за рубежом, в первую очередь все досконально разузнайте.

Дэвид Теппер

Возраст: 56

Основатель Appaloosa Management

Кредо: «Конец не близок, люди и рынки адаптируются и к самому худшему»

Кто оказал на него влияние: Роберт Рубин

Сбывшиеся прогнозы: Во время паники начала 2009-го сделал ставку на Банк Америки, Citigroup и AIG.

Цитаты о деньгах: «Я животное во главе стада… Либо меня съедят, либо мне достанется самая сочная трава»

Принципы: Ушел из Goldman Sachs в 1992 году и основал собственный хедж-фонд. Инвестируя в проблемные облигации, добился успеха благодаря умению трезво инвестировать в условиях страхов и дезинформации. Теппер обращал внимание на заявления Министерства финансов США о предоставлении помощи крупным финансовым компаниям и за пять лет после краха Lehman смог довести прибыльность от инвестиций почти до 40%.

Инвестируй как Теппер: Следите за центральными банками и фискальной политикой. Можете купить акции Google и Citigroup – у Теппера они есть.

Гетти Грин

1834–1916

Кредо: «Ищи возможности, сосредоточься на прибыли и считай каждую копейку»

Прозвище: Ведьма с Уолл-стрит

Цитата о деньгах: «Все, что тебе следует делать, это покупать дешево и продавать дорого, действовать экономно и прозорливо и быть настойчивым»

Принципы: В возрасте 30 лет Грин унаследовала $5 млн, к моменту ее смерти в 1916 году эти $5 млн превратились в $100 млн, а она являлась самой богатой женщиной в стране. Как ей это удалось? Во-первых, Гетти была невероятно скупой, отказываясь тратить горячую воду, стирать одежду и обеспечивать сыну надлежащий медицинский уход. Во-вторых, у нее было настоящее чутье на сделки, в основном она делала деньги на проблемных долгах и обесцененных гособлигациях. Покупала акции только во времена финансовой паники.

Как ей это удалось? Во-первых, Гетти была невероятно скупой, отказываясь тратить горячую воду, стирать одежду и обеспечивать сыну надлежащий медицинский уход. Во-вторых, у нее было настоящее чутье на сделки, в основном она делала деньги на проблемных долгах и обесцененных гособлигациях. Покупала акции только во времена финансовой паники.

Инвестируй как Грин: У нее получалось зарабатывать 6% ежегодно, удваивая состояние каждые 12 лет. Заработать 6% сегодня непросто. Одна из возможностей – BlackRock’s Utility & Infrastructure Trust с 7%-ной доходностью, другая – Energy Transfer Partners, товарищество с ограниченной ответственностью, приносящее 6,6%.

Джон Богл

Возраст: 85

Основатель Vanguard

Кредо: «Это все комиссионные»

Прозвище: Джек, Святой Джек (так его называли и сторонники и противники)

Цитаты о деньгах: «Не дайте чуду, которое дает долгосрочная капитализация доходов, превратить ее в ужас по долгосрочной капитализации убытков»

Принципы: Когда в 1976 году Богл открыл первый индексный фонд Vanguard 500, многие с недоверием отнеслись к этой затее. Но Джон, которому в 1996 году сделали операцию по пересадке сердца, своими глазами увидел широкое признание и успех его смелой идеи – поскольку вы не можете побить рынок, все, что имеет значение, это низкие расходы. Сейчас Vanguard Group является самым большим в мире семейством взаимных фондов, в его управлении находятся $2,6 трлн.

Инвестируй как Богл: В зависимости от вашего возраста и готовности рисковать вы можете распределить средства между акциями из Vanguard Total Stock Market Index и облигациями из Vanguard Total Bond Market Index. Автоматизируйте свои инвестиции и перестаньте постоянно держать акции в голове. У вас наверняка есть дела поважнее.

Роджер Бэбсон

1875–1967

Основатель Babson Statistical Organization

Кредо: «Диверсификация, осторожность и никаких инвестиций в долг»

Кто оказал на него влияние: Сэр Исаак Ньютон

Сбывшееся предсказание: В сентябре 1929 года предупреждал инвесторов о надвигающемся кризисе

Цитата о деньгах: «Больше людей должны учиться определять, куда вкладывать деньги, вместо того чтобы спрашивать, куда же они подевались»

Принципы: Будущий основатель Бэбсон-колледжа получил образование инженера в MIT и самостоятельно научился статистическому анализу, пока лечился от туберкулеза. Он купил печатную машинку, разработал индекс рынка, основанный на законе Ньютона о действии и противодействии (после высоких цен должны следовать низкие цены и наоборот) и привлек 30 тыс. подписчиков на свою газету.

Он купил печатную машинку, разработал индекс рынка, основанный на законе Ньютона о действии и противодействии (после высоких цен должны следовать низкие цены и наоборот) и привлек 30 тыс. подписчиков на свою газету.

Инвестируй как Бэбсон: Вы можете купить акции из PowerShares FTSE RAFI 1000 Index ETF или FTSE RAFI All World 3000. У обоих широкий портфель акций с низким коэффицентом P/В и высоким наличным оборотом, приносящий дивиденды.

Джон Мейнард Кейнс

1883–1946

Экономист

Кредо: «Инвестируй, не спекулируй»

Бестселлер: «Экономические последствия мира» (1919)

Цитата о деньгах: «Инвестирование – это прогнозирование доходности в течение жизни актива; спекуляция – это прогнозирование психологии рынка»

Принципы: Хотя Кейнс известен как основоположник макроэкономической теории, также он являлся великим инвестором. В 20-е годы был ярым спекулянтом, играя на курсах валют и биржевых товарах. Позже переключился на акции, избегая следования стадному инстинкту иррациональных рынков в отношении компаний с хорошими долгосрочными перспективами. Несмотря на то что он фактически терпел банкротство три раза (в 1920-м, 1929-м и 1937-м), в период между 1922-м и 1946-м его прибыль достигла в среднем 16% в год.

Инвестируй как Кейнс: Покупайте акций компаний с хорошим менеджментом и солидными дивидендами, например из списка Vanguard’s Dividend Appreciation Index Fund.

Алисия Муннелл

Возраст: 71

Экономист

Кредо: «Автоматизация пенсионных сбережений»

Кто оказал на нее влияние: Роберт Болл, глава Агентства социальной безопасности при трех президентах США

Бестселлер: «Управление вашими деньгами на пенсии»

Цитата о деньгах: «Предполагалось, что программа 401 (k) – это деньги, которые вы можете потратить на поездку в Париж. Вместо этого она стала нашей системой»

Вместо этого она стала нашей системой»

Принципы: Муннелл проработала 20 лет в Федеральном резервном банке Бостона, входила в состав Совета экономических советников президента, сейчас преподает в Бостонском колледже. Одной из первых забила тревогу по поводу того, что американцы не накапливают достаточно денег для пенсии. Будучи давним сторонником накопления с помощью автоматического присоединения к программе 401 (k), она недавно выразила опасения, что излишне строгие пенсионеры не тратят достаточно, чтобы жить в свое удовольствие.

Планируй как Муннелл: Управляйте своими пенсионными накоплениями – большинство инвесторов не имеют представления, сколько они должны накопить или, наоборот, потратить. Онлайн-калькулятор на basic.esplanner.com может вам в этом помочь.

Джереми Грентем

Возраст: 75

Соучредитель Grantham Mayo van Otterloo

Кредо: «С течением времени стоимость активов и размер прибыли выходят на долгосрочные средние значения»

Сбывшиеся прогнозы: Его ежеквартальное послание акционерам предупреждало о «пузыре» инфляции на японском фондовом рынке в 80-х, первом «пузыре» доткомов в 90-е и кризисе на рынке недвижимости в 2000-е.

Принципы: Если вы не гений вроде Уоррена Баффета или Питера Линча, угадать определенных победителей в будущем практически невозможно. Так что Грентем сосредотачивает усилия на более широких секторах рынка: крупный успех сопутствовал ему в 70-е с акциями компаний с маленькой рыночной капитализацией, в 80-е – на международном фондовом рынке. Урок? Перестаньте выбирать отдельные акции, ищите ценные объекты в более широком масштабе.

Инвестируй как Грентем: Подумайте об инвестициях в фермерскую землю. Грентем говорит о глобальном пищевом кризисе последние несколько лет и считает, что лучшее вложение – покупка фермы. В качестве альтернативы вы можете просто вложиться в пищевые компании с акциями на бирже, например Mosanto или Tyson Foods.

Томас Роу Прайс – младший

1898–1983

Компания: T. Rowe Price & Associates

Кредо: «Покупай быстрорастущие акции с долгосрочной перспективой»

Цитата о деньгах: «Большинство крупных состояний нажито инвестированием в растущий бизнес и сохранением этих инвестиций независимо от ситуации»

Инновация: Прайс ненавидел продажу акций с комиссионными сборами, поэтому, когда открыл свою собственную фирму в 1937 году, он брал комиссионные на основе размеров активов под управлением – радикальное изменение в то время, которое сейчас стало стандартом индустрии.

Принципы: Прайс искал акции с доходностью и дивидендами, растущими быстрее инфляции и экономики. Некоторые акции лучше других, считал он, несмотря на преобладающее мнение, что стоимость ценных бумаг колеблется в массовом порядке, вместе с экономическим циклом.

Инвестируй как Прайс: Открытый в 1950 году Growth Stock Fund и New Horizons, созданный в 1960-м, являются старейшими фондами Т. Роу Прайса, которые до сих пор используют стратегию роста учредителя. За последние 10 лет оба обогнали индекс S&P 500.

Джордж Сорос

Возраст: 83

Компания: Quantum Fund

Кредо: «Не обращай внимание на очевидное, делай ставку на неожиданное»

Кто оказал на него влияние: Карл Поппер

Сбывшиеся прогнозы: Активно распродавал британский фунт прямо перед его крахом после вывода из механизма регулирования валютных курсов европейских стран в 1992 году.

Принципы: Венгерская легенда хедж-фондов и новатор мировой макроэкономики сделал карьеру на своем умении предсказывать валютные кризисы. В 2013 году его ставка против японской иены сделала его самым доходным управляющим хедж-фонда, а личная прибыль от этого решения составила $4 млрд. Основа ставок – разработанная им теория рефлексивности, которая предполагает, что инвесторы гонятся за высокими ценами и надувают на рынке «пузыри».

Инвестируй как Сорос: Его крупнейшая последняя ставка – израильский фармацевтический гигант Teva. Также он играет на повышение Herbalife вместе с Карлом Иканом – и против Билла Экмана.

Фридрих Энгельс

1820–1895

Промышленник, политический теоретик

Кредо: «Получай выгоду от дешевого труда»

Кто оказал на него влияние: Георг Вильгельм Фридрих Гегель

Бестселлер: «Положение рабочего класса в Англии» (1844)

Цитата о деньгах: «Пролетариям нечего терять, кроме своих цепей»

Принципы: Энгельс родился в семье преуспевающего текстильного фабриканта. Любил хорошую жизнь: шампанское, охоту на лис, званые вечера – при его критике капитализма. В 1848 году в соавторстве с Карлом Марксом написал «Коммунистический манифест». Энгельс финансово поддерживал товарища – у того было мало денег, – пока он писал свое крупнейшее детище, «Капитал».

Инвестируй как Энгельс: В основе теории Энгельса лежит убеждение, что капиталисты получают прибыль, «эксплуатируя» рабочих. С этим трудно поспорить. Инвестиции в бизнес с низкой стоимостью рабочей силы остаются и на сегодняшний день хорошим способом заработать. Два варианта: McDonald`s, который дает 3%, и Wal-Mart с дивидендной доходностью в 2,5%.

Джеффри Гундлах

Возраст: 54

Основатель DoubleLine Capital

Кредо: «Дисциплина важнее эмоций»

Прозвище: Король Облигаций

Сбывшиеся прогнозы: Публично предупреждал об обвале обеспеченных закладными ценных бумаг в 2007 году

Цитата о деньгах: «Во времена крупного спада на рынке Бета съедает Альфу»

Принципы: После того как его бесцеремонно уволили из $12-миллиардного TCW Total Return Bond Fund в 2009 году, Гундлах прекрасно отомстил, основав DoubleLine Capital – сейчас он в 4 раза больше старого фонда, под его контролем активы на $50 млрд. Гундлах – мыслитель-математик с философией, привитой в Дартмуте, а его подход отличается хладнокровием и умением пойти против толпы. Также он не привязывается к объектам вложений: «Вы должны уметь оставить старых друзей».

Гундлах – мыслитель-математик с философией, привитой в Дартмуте, а его подход отличается хладнокровием и умением пойти против толпы. Также он не привязывается к объектам вложений: «Вы должны уметь оставить старых друзей».

Инвестируй как Гундлах: Вы можете купить акции его DoubleLine Core Fixed Income Fund или Emerging Markets Fixed Income Fund. Также он играет на повышение доллара США, в этом вы можете поучаствовать с помощью фонда PowerShares DB US Dollar Index ETF.

Уильям Шарп

Возраст: 80

Соучредитель Financial Engines

Кредо: «Просчитывай риск»

Награда: В 1990 году разделил Нобелевскую премию с наставником Гарри Марковицем и Мертоном Миллером из Чикаго за вклад в теорию формирования цены финансовых активов

Цитата о деньгах: «У некоторых инвестиций ожидаемая доходность выше, чем у других. Чаще всего именно они оказываются в самом плачевном состоянии в худшие времена»

Принципы: Его самая известная научная работа доказывает взаимосвязь между рисками и ожидаемой доходностью. Знаменитый «коэффициент Шарпа» определяет, является ли доход по инвестициям результатом умения менеджера или взятием большего риска. Профессиональная подсказка: умения встречаются нечасто.

Инвестируй как Шарп: Моделируйте ожидаемую доходность с учетом вашей толерантности к риску, используя метод Монте-Карло. Если у вас не хватает математических знаний, можете воспользоваться калькулятором Vanguard на vanguard.com/nesteggcalculator, для того чтобы решить, как распределить активы, и купить недорогие акции разнообразных индексных фондов.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.  7, Д/Р: 9/9 7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.  7, Д/Р: 6/6 7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Топ-5 популярных у инвесторов компаний с начала года

Инвесторы в основной массе не меняют своих привычек и покупают бумаги, проверенные временем. У нас в ИК «Фридом финанс» в топ самых популярных компаний входят голубые фишки Nasdaq, а также некоторые российские тяжеловесы.

1. Tesla

Бумага по-прежнему остается профильной для инвесторов, которые вкладывают средства в инновации. Tesla популярна не только среди клиентов «Фридом», она стабильно входит в топ-3 по обороту среди всех брокеров на Санкт-Петербургской бирже и включена в список самых ликвидных акций на данной площадке. Интерес к Tesla не угасает, несмотря на недавнюю просадку акций на 30%.

Российских инвесторов стимулируют к покупке те же причины, что и зарубежных: общее понимание перспектив рынка электромобилей, наличие у Tesla технологий, позволяющих лидировать на этом рынке еще не один год, ее открытость в сравнении с другими корпорациями и, конечно, фигура основателя компании Илона Маска, который невероятно успешен в любом своем начинании.

2. Apple

Практически обязательная акция в портфеле как у агрессивных, так и консервативных инвесторов. Компания – символ начала XXI века, которая задает основные тренды на рынке потребительской электроники на протяжении последних 20 лет (с момента выхода первого iPod). Она уверенно пережила пандемию, доведя квартальную выручку до исторических $111 млрд, а капитализацию – до $2,4 трлн.

Apple – это и есть Америка в ее нынешнем виде: компания соизмерима с 10% ВВП, занимает 11% в индексе Nasdaq 100 и почти 6% – в бенчмарке S&P 500. Бизнес Apple настолько устойчив, что данная акция является многолетней основой портфеля Уоррена Баффета, наиболее авторитетного на рынке ветерана-инвестора, что, безусловно, подкупает многих розничных игроков.

3. Amazon

Компания, являющаяся еще одним столпом современной американской экономики. Интерес к бумаге обусловлен ее прочными позициями сразу в двух передовых отраслях: электронной коммерции (37% оборота интернет-торговли в США) и облачных сервисах (31% мирового рынка). На горизонте ближайших трех-пяти лет у Amazon не просматривается сильных конкурентов в обеих этих нишах, что позволяет компании поддерживать темпы роста, которые в 10 раз превышают макроэкономические.

Ближайший соперник Amazon в электронной коммерции – Walmart – занимает 6% рынка, а в сегменте облачных платформ – Microsoft (20%). Если текущие темпы роста выручки сохранятся, акции компании через год могут выйти на уровень $4000 за штуку. Таким образом, на сегодняшний день это самая недооцененная голубая фишка США (до 30% потенциала).

4. «Сбер»

Без преувеличения, самая качественная бумага на российском рынке. «Сбер» сочетает в себе дивидендные возможности компании-аристократа, является крупнейшим провайдером инноваций в стране, системно значимым игроком в банковской и инвестиционной сфере, а также служит опережающим индикатором состояния всей экономики: если бизнес «Сбера» растет, то растут прибыли корпоративного сектора, доходы граждан, потребительский спрос и инвестиции.

С начала года акции успели обновить свои исторические максимумы и сейчас торгуются на 7% выше пиковых значений доковидного периода – января 2020 года. На горизонте ближайшего года у акций «Сбера» потенциал роста превышает 20%.

5. «Газпром»

Наряду со «Сбером» – опорная бумага для тех, кто инвестирует в российский рынок акций. Доля Газпрома в индексе Мосбиржи составляет немногим менее 14% (второе место в национальном бенчмарке).

Компания контролирует 16% мировых запасов газа и более 70% разведанных месторождений России, что полностью оправдывает ее статус «национального достояния». Доля Газпрома в ВВП составляет около 5%, он обеспечивает около 10% доходной части бюджетов всех уровней.

Доля Газпрома в ВВП составляет около 5%, он обеспечивает около 10% доходной части бюджетов всех уровней.

Компания имеет прочную доходную базу, покрывая треть потребностей стран ЕС в природном газе на протяжении последних десятилетий. Акции «Газпрома» – одни из наименее волатильных, а потому подходят даже для консервативных инвесторов, доля которых у нас стране, по разным данным, составляет от 70% до 90%.

Роман Андреев: «Закрепление нефти выше 70 – это психологический сигнал на укрепление рубля»

Про динамику цен на нефть, рубль и доллар, рост криптовалюты, интересные компании в нефтегазовом секторе и многое другое рассказал Fomag.ru Роман Андреев, управляющий активами SR Solutions.

Далее делимся мнением эксперта от первого лица.

Про нефть, рубль, доллар и евро

Нефть добралась до своего следующего сопротивления на отметке 70,3. Это достаточно важный уровень. В принципе, есть два уровня – это 70,3 и 71,8. Это два последних сопротивления, пробой и закрепление выше которых приведет как минимум к походу на 78-79. А если будет пробит уровень в 78-79, то это уже заявка на новые исторические максимумы.

Продолжение

«Яндекс» покинул топ-10 самых популярных акций среди инвесторов :: Новости :: РБК Инвестиции

Московская биржа подсчитала, каких акций больше всего было в портфелях у частных инвесторов в июне. Мы сравнили, как изменился этот рейтинг по сравнению с маем

Фото: Антон Белицкий / ТАСС

«РБК Инвестиции

» сравнили, как изменились доли cамых популярных акций российских компаний в портфелях частных инвесторов по итогам июня. Акции «Яндекса» покинули топ-10 самых популярных, а бумаги «Норникеля» вернулись в рейтинг, следует из презентации Московской биржи.

Акции «Яндекса» покинули топ-10 самых популярных, а бумаги «Норникеля» вернулись в рейтинг, следует из презентации Московской биржи.

Топ-10 возглавили бумаги «Газпрома», их доля за месяц снизилась с 24,5%, до 24,3%. Обыкновенные и привилегированные акции Сбербанка заняли в портфеле 16,8% и 8% соответственно. На бумаги ВТБ пришлось 6,2%. Акции «Норникеля», которые в прошлом месяце покинули топ-10 популярных ценных бумаг, в июне вернулись в него с долей 12,5%.

В мае акции «Аэрофлота» впервые попали в топ-10 наиболее популярных бумаг среди частных инвесторов. Тогда доля акций крупнейшей российской авиакомпании в усредненном портфеле составила 5,6%, но в июне она сократилась до 5,4%.

Акции «Яндекса» покинули топ-10 самых популярных акций среди частных инвесторов. По итогам июня доля акций крупнейшей российской технологической компании в портфелях опустилась ниже 5,1%.

Приток розничных инвесторов на Московскую биржу в июне немного ускорился по сравнению с маем. За месяц брокерские счета открыли более 240 тыс. человек. Количество частных инвесторов на торговой площадке к началу июля достигло 5,36 млн человек.

Всего в июне физические лица купили акций российских компаний, обращающихся на Мосбирже, на ₽65,1 млрд. Наибольший недельный приток средств произошел с 8 по 12 июня и составил ₽24 млрд. Биржа анализировала обезличенные агрегированные данные по открытым позициям частных инвесторов в наиболее ликвидных акциях на конец месяца.

В июне 2020 года Московская биржа также расширила возможности для участников торгов. С 22 июня площадка продлила время торгов российскими акциями на пять часов. Ранее торги акциями заканчивались в 18:50 мск. Теперь инвесторы смогут торговать 25 российскими бумагами из индекса IMOEX до 23:50 мск. До конца 2020 года на вечерних торгах появятся остальные бумаги индекса.

Кроме того, 17 августа биржа допустит к торгам 25–30 наиболее ликвидных ценных бумаг американских компаний из индекса S&P500. Сейчас на ней обращаются только бумаги российских эмитентов .

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

ПодробнееАвтор

Марина Мазина

Топ-10 легендарных инвесторов — Рамблер/финансы

Москва, 28 августа — «Вести.Экономика». Как и в любой сфере нашей жизни, в финансовом секторе есть свои звезды, на которых принято равняться и с которых принято брать пример.

С самых ранних этапов развития предпринимательства и инвестирования, множество мужчин и женщин пытались добиться успеха в этом деле, однако с разной степенью успешности.

Конечно, вряд ли среднестатистическому человеку удастся повторить успех гуру инвестирования. Однако мы можем в чем-то опираться на их опыт.

Ниже мы расскажем о 10 легендарных инвесторах, которые со временем стали примером для подражания. Билл ГроссОснователь PIMCO

Активы под управлением: $1.75 трлн

В 1962 году Гросс получил стипендию от Университета Дьюка, который окончил в 1966 году бакалавром психологии.

Свой первоначальный капитал сколотил на игре в блэкджек в Лас-Вегасе.

Затем в 1971 году получил степень MBA в управленческой бизнес-школе Калифорнийского университета в Лос-Анджелесе.

С 1971 года аналитик Pacific Mutual Life Insurance Co. Тогда же на протяжении ближайших нескольких лет получил Chartered Financial Analyst.

Сооснователь и до 27 сентября 2014 один из руководителей Pimco, образованной в 1971 году.

Миллиардер, его состояние оценивается в $2,3 млрд.

Билл Гросс известен тем, что ратует за инвестирование в реальную экономику против «зомби-корпораций».

Он полагает, что инвестиции должны приносить чувство удовлетворения как с этической точки зрения, так и с финансовой.

Он также делает акцент на диверсификации инвестиций.

Кроме того, он ратует за глубокие и тщательные исследования, а также за то, чтобы держать часть денег наличными на стороне. Питер Литч

Фото:World Top Investors

Управляющий Fidelity Investments

Активы под управлением: $2.4 трлн

В 1963 году в возрасте 19 лет Питер Линч купил свои первые акции — это были акции компании грузовых авиаперевозок Flying Tigers Airlines.

Он заплатил по $7 за акцию, через год цена составила $32,75. Вложения в эту компанию позволили Линчу впоследствии оплатить MBA в Уортонской школе бизнеса Пенсильванского университета.

В 1969 году был принят в Fidelity Investments.

В 1974 году его повысили до должности директора исследовательского отдела фонда Fidelity.

В 1977 году — назначили руководителем фонда Magellan.

С 1977 по 1990 год, когда Питер Линч возглавлял фонд, его доходность составила 29,2 % годовых, объем активов увеличился с $ 18 млн до $ 14 млрд, что превратило Magellan в самый крупный фонд в мире.

В возрасте 46 лет Питер Линч отошёл от дел и занялся благотворительностью.

Инвестор известен своей фразой «Инвестируйте в то, о чем вы знаете». Уоррен БаффетГлава Berkshire Hathaway

Активы под управлением: $702.1 млрд

Баффет — крупнейший в мире и один из наиболее известных инвесторов, состояние которого на март 2018 года оценивается в 100,1 млрд долларов.

Уоррен Баффетт является одним из самых богатых людей в мире и вторым по размеру состояния жителем США. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи».Крупнейший благотворитель в истории человечества.

В 11 лет Уоррен впервые попробовал себя на бирже. Вместе со своей сестрой Дорис он купил три привилегированные акции Cities Service по $38,25 за штуку.

Сначала их цена опустилась до $27, потом поднялась до $40 и Баффетт продал их, чтобы получить прибыль в $5 долларов. Первоначальный капитал в $10 тыс.

Первоначальный капитал в $10 тыс.

Уоррен заработал, осуществив удачную деловую идею — автоматы для пинбола в парикмахерских.

В 1965 году Баффетт купил контрольный пакет акций производящей текстиль компании Berkshire Hathaway, которая стала его основной инвестиционной компанией на все последующие годы.

В 1976 году Баффетт купил «National Indemnity Co», потом GEICO, выложив за покупку $8,6 млн и $17 млн. В период биржевого кризиса 1973 года приобрёл за $11 млн акции газеты «Вашингтон Пост».

В феврале 2018 года инвесткомпания Уоррена Баффетта Berkshire Hathaway совершила сразу несколько крупных покупок.

Было приобретено 18,9 млн акций израильской фармацевтической компании Teva на $358 млн и 31,2 млн акций Apple.При этом инвесткомпания практически полностью избавилась от акций IBM, сократив их с 37 млн до 2 млн.Ученики Баффета обращают внимание на баланс компании и другие показатели, которые имеют значение при принятии решения о том, стоит ли инвестировать в ту или иную компанию. Джон БоглОснователь The Vanguard Group

Активы под управлением: $5.1 трлн

Джон Богл — американский предприниматель, известный инвестор, основатель и бывший генеральный директор The Vanguard Group — крупнейшей инвестиционной компании в мире.

Автор бестселлера «Взаимные фонды с точки зрения здравого смысла. Новые императивы для разумного инвестора».

Богл учился в частной школе-интернате Академии Блэр на полной стипендии, в 1951 году получил степень бакалавра в Принстонском университете, посещал вечерние и воскресные занятия в Университете Пенсильвании.Дипломная работа Богла «Экономическая роль инвестиционной компании», в которой он описал принципы деятельности недавно возникших взаимных фондов, повлияла на целую отрасль, изменив подход к инвестированию.

В 1974 году Богл основал компанию The Vanguard Group. Под его руководством она стала крупнейшей управляющей компанией в мире.

В книге «Взаимные фонды с точки зрения здравого смысла» Джон Богл сформулировал основные правила инвестирования на рынке коллективных инвестиций:

— Выбирайте фонды с низкими издержками.

— Относитесь осторожно к дополнительным расходам, которые вызваны полученным советом.

— Не переоценивайте показатели фонда в прошлом.

— Используйте показатели фонда за прошедший период, чтобы оценить стабильность и риск.

— Опасайтесь звезд (имеются в виду управляющие фондами).

— Остерегайтесь крупных фондов.

— Не владейте слишком большим числом фондов.

Бывший глава по инвестиционной политике в Legg Mason Capital Managemen

Активы под управлением: $752.3 млрд

Билл Миллер – портфельный менеджер в фонде Legg Mason Value Trust, в котором под его руководством была зафиксирована одна из самых длительных «беспроигрышных серий» в истории взаимных фондов.

С 1991 по 2005 год общая доходность фонда превышала Индекс S&P 500 15 лет подряд.

Билл Миллер называет себя стоимостным инвестором, однако его определение стоимостного инвестирования приводит в некоторое замешательство традиционных стоимостных инвесторов.

Миллер считает, что любая акция может быть недооцененной, если она торгуется со скидкой относительно внутренней стоимости.

Индивидуальные инвесторы могут научиться у Миллера применению этого инвестиционного принципа, который, как он утверждает, стал основой для пятнадцатилетнего рекорда по превышению базовых показателей фондом Legg Mason Value Trust. Хуэй Ка Янь

Основатель Evergrande Real Estate Group

Активы под управлением: $275 млрд

У доктора Хуэя за плечами более четверти века опыта в инвестициях в недвижимость, строительстве и управлении предприятиями.

Он возглавляет еще и список самых щедрых китайских филантропов, пожертвовав 62 миллиона долларов на благотворительность в 2011 году.

Помимо ‘Evergrande Real Estate Group Limited’, крупнейшего игрока на рынке недвижимости провинции Гуандун, Хуэй Ка Янь владеет футбольной командой и киностудией.

Он получил огромную прибыль за счет инвестиций в строительные проекты жилой и офисной недвижимости.

В прошлом году он стал самым богатым человеком Китая, а стоимость акций его компании выросла на 469%. Бенджамин Грэм

Бенджамин ГрэмФото:World Top Investors

Годы жизни: 1894-1976

Основатель Graham-Newman Partnership

Грэм — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования.

Его карьера началась с должности посыльного в брокерской фирме Newburger, Henderson & Loeb. За 12 долларов в неделю.

Помимо прямых обязанностей посыльного, он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата Грэма составляла 600 тысяч долларов.

В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффетта.

В 1928—1956 годах, занимаясь делами компании Graham-Newman, Грэм одновременно преподавал курс «Финансы» в Колумбийском университете.

Грэм призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями.

Инвестицию он определял как операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Он рекомендовал инвесторам концентрировать свои усилия на анализе финансового состояния компаний.

Когда акции компании продаются на рынке по ценам ниже их внутренней стоимости, существует, так называемый, запас надёжности, что делает их привлекательными для инвестиции. Карл АйканОснователь Icahn Enterprises

Активы под управлением: $33.3 млрд

Карл Айкан — американский предприниматель, финансист и корпоративный рейдер, состояние которого на 2014 год оценивалось в 24.5 млрд долл. США.

Айкан пришёл на Уолл-Стрит в 1961 году стажёром в фирму Dreyfus & Company. После нескольких лет работы на Уолл-стрит открыл собственную брокерскую компанию.

Как и многие другие в 1980-х годах, он начал делать своё многомиллиардное состояние с помощью мусорных облигаций финансиста Майкла Милкена.Айкан считается одним из первых, кто начал специализироваться на гринмейле, сам же он именует себя инвестором-активистом и защитником интересов акционеров.

В 2004 году основал хедж-фонд Icahn Capital, в 2011 году закрыл его для посторонних инвесторов и вернул деньги своим клиентам.

В прошлом году Айкан занимал 26 место среди самых богатых людей по версии Forbes.

Избранный президент США Дональд Трамп в декабре 2016 выдвинул Карла Айкана на пост специального советника президента по вопросам, касающимся реформы регулирования бизнеса. Чарльз МангерФото:Business Insider

Вице-председатель совета директоров в Berkshire Hathaway

Активы под управлением: $702.1 млрд

Чарльз Мангер — американский адвокат, известный экономист и профессиональный инвестор.

В рейтинге журнала Forbes в 2015 году его состояние оценивается в $1,3 млрд.

Он инвестировал преимущественно в акции, котировавшиеся на бирже с большим дисконтом к их «справедливой стоимости».

С 1962 по 1975 год товарищество Мангера давало 19,8 % в год, что практически в четыре раза превышало показатели по рынку.

В 1976 году состоялось слияние Berkshire и Blue Chip Stamps, где Мангер занял пост вице-председателя совета директоров.

В настоящее время Чарльз Мангер продолжает занимать пост вице-председателя совета директоров компании Berkshire Hathaway.

С самого начала Мангер полностью признавал ценность компаний с хорошими качественными характеристиками и считал целесообразным платить за такие компании справедливую цену. Джеральдин Вайсс

Фото:The Globe and Mail

Основатель Investment Quality Trends

Джеральдин Вайсс – одна из первых женщин, сделавших себе имя в области финансов, и доказавших, что женщины могут быть успешными инвесторами.

Она решила начать выпуск собственного инвестиционного бюллетеня в 1966 году, когда ей было 40 лет, и публиковала его в течение 37 лет, пока не ушла на пенсию в 2003 году.

Вайсс разработала две успешные стратегии для трейдинга, которыми сегодня пользуются во всем мире.

Стратегия распределения акций с ориентацией на дивиденды, которую предлагала своим клиентам Вайс, опередила другие стратегии и достигла высокого уровня доходности даже на «медвежьих» рынках.

Топ 8 финансовых инструментов для инвестиций — Финансы на vc.ru

{«id»:145775,»url»:»https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»title»:»\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy&title=\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy&text=\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy&text=\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect. ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439&body=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u0422\u043e\u043f 8\u00a0\u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u0438\u043d\u0441\u0442\u0440\u0443\u043c\u0435\u043d\u0442\u043e\u0432 \u0434\u043b\u044f \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439&body=https:\/\/vc.ru\/finance\/145775-top-8-finansovyh-instrumentov-dlya-investiciy»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

9800 просмотров

Как писал Пол Самуэльсон: «Инвестирование должно напоминать наблюдение за тем, как сохнет краска или как растет трава. Если вам нужен азарт, то возьмите 800 долларов и поезжайте в Лас-Вегас».

Любая экономическая активность — это стратегический процесс и остаться в выигрыше можно лишь при хорошем планировании.

Именно поэтому, каждому инвестору необходимо детально анализировать экономические показатели самых крупных экономик мира.

Так, например, плохой инвестиционный климат в России препятствует росту конкурентоспособности экономики страны. Исправить сложившуюся ситуацию поможет финансирование в малый и средний бизнес, а также в инновационные секторы экономики.

Сегодня мы расскажем вам какие бывают виды инвестиций и куда можно распределить свой капитал.

Инвестиции в кризис

Начало 2020 года выдалось, мягко говоря, нелегким. Множество дестабилизирующих факторов существенно откатили то, что было наработано мировой экономикой за последние годы. Кризис продемонстрировал насколько неустойчивыми могут быть традиционные активы. Даже те из них, что считались самыми безопасными не оправдали возложенных надежд.

Множество дестабилизирующих факторов существенно откатили то, что было наработано мировой экономикой за последние годы. Кризис продемонстрировал насколько неустойчивыми могут быть традиционные активы. Даже те из них, что считались самыми безопасными не оправдали возложенных надежд.

Так банковские вклады, несмотря на заявляемые гарантии, оказались вовсе не такими надежными какими казались ранее.

Растущая быстрыми темпами инфляция, высокий риск дефолта рубля, низкие показатели возврата инвестиций (ROI) — все это повод задуматься о других способах сохранения и приумножения капитала.

Чаще всего люди продолжают вкладывать деньги в банк просто потому что это понятно и доступно практически каждому. Однако вместе с этим средняя доходность от таких инвестиций 5-10% в год, что невероятно мало и не покрывает даже инфляцию. Среди минусов также можно назвать фиксирование процента при размещении вклада и длительные периоды инвестиций без возможности снять даже часть вклада.

Виды инвестиций

Вложение в недвижимость считается хорошей инвестицией. При обычных условиях покупая недвижимость инвестор обеспечивает себе стабильный источник дохода в 10-20% годовых. Но не в условиях кризиса. Сегодня абсолютное большинство вариантов стали экономически невыгодны и требуют не менее 5 лет для того, чтобы окупиться. За такое длительное время ситуация на рынке может сильно измениться, что выливается в дополнительные риски.

На профильных платформах предлагают всем желающим заработать на инвестициях в недвижимость посредством долевого участия с фиксацией доли в блокчейне.

Торговые системы

Среди прочих видов инвестирования автоматические торговые алгоритмы самые интересные. Такие роботы позволяют получать 30-80% доходности даже трейдерам-новичкам. Однако всегда есть вероятность попасть на кривой алгоритм, который может слить депозит. К тому же программы пока не способны к глубокому анализу рыночной ситуации в отличие от человека и это всегда нужно учитывать.

Рекомендуется иметь несколько торговых роботов, которые будут торговать на разных рынках и по разным стратегиям.

Рынок очень изменчив, поэтому доверять этому инструменту крупные суммы мы не рекомендуем, а лучше поискать грамотных трейдеров и отдать им часть своих средств в управление, это называется копитрейдинг и для этого есть отдельные платформы.

В чате сообщества присутствуют эксперты, которые помогают с подбором данных инструментов.

ETF, или Exchange Traded Funds — это биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. ETF позволяет вложить средства сразу во множество компаний, которые входят в конкретный индексный фонд. Работая через брокера инвестор снижает риски за счет широкой диверсификации. Такие вложения могут принести 10-30% годовых.

По сравнению с ручными инвестициями в компании, ETF намного проще и дешевле, так как все сложности на себя берет брокер. Однако, как и с любыми другими ценными бумагами индексные фонды связаны с риском потерять часть вложенных средств.

Однако, как и с любыми другими ценными бумагами индексные фонды связаны с риском потерять часть вложенных средств.

Выбрать подходящий фонд можно на ETF DataBase или etf.com

Один из самых высокодоходных и одновременно рисковый способ получить доход — это инвестиции в малый и средний бизнес. После того как бизнес-процессы налажены, наступает этап масштабирования предприятия. Вкладывая деньги в развитие бизнеса, инвестор при детальном анализе может рассчитывать на высокий ROI и доход в районе 30-50% годовых. При этом отсутствие опыта может привести к принятию неправильного решения и потере инвестиций.

Краудлендинговые платформы позволяют инвестировать в малый бизнес с минимумом затраченных усилий и обеспечить гарантии сохранности средств за счет предварительного аудита и заключения договора с компанией.

Вот отдельная статья на VC с описанием некоторых платформ.

IPO, или первичное публичное предложение позволяет бизнесу привлечь средства путем продажи собственных акций. Купив такие акции инвестор становится акционером и может получать доход в районе 40-150%. Основное преимущество IPO — это возможность купить акции предприятия до того, как они попадут на биржу.

Однако после выхода на биржу акции предприятия их цена может обрушиться. Чтобы уменьшить риски, следует тщательно анализировать бизнес, куда вкладываются деньги. Еще одним плюсом является то, что вы не можете купить акции одной компании на все имеющиеся средства, это называется аллокацией и она позволяет равномерно распределять средства на покупку бумаг.

Если хотите инвестировать в IPO, то вам пригодится календарь IPO на бирже Nasdaq.

Также потребуется открыть брокерский счет и внести на депозит минимум 2000$ для участия в публичном размещении или присоединиться к нашему пулу инвесторов.

За последние годы криптовалюты произвели настоящий фурор в мире финансов. Это связано не только с невероятно высокой доходностью (в среднем 30-150%), но и переоценкой финансовой системы в целом. Инвестор может приобрести криптовалюту и хранить ее пока та не вырастет в цене или попытаться заработать торгуя ею на бирже.

Стоит учитывать, что криптовалюта до сих пор остается очень волатильным активом и далеко не раз уже наблюдалось падение цены на 99% некоторых изначально перспективных монет, а для этого необходимо быть в тренде и проводить комплексную аналитику проектов.

В одной из статей Forbes уже упоминал о доходности некоторых криптовалют.

Один из способов заработка на криптовалюте — это стейкинг. Современные алгоритмы консенсуса предлагают держателям некоторых криптоактивов получать доход за блокировку средств на своем счету. Доходность стейкинга варьируется в диапазоне 10-30%. Для того чтобы начать получать доход, чаще всего достаточно просто купить криптовалюту.

Опять же, волатильность этого класса активов довольно высока и потому их обесценивание может привести к потере инвестиций.

Главный ресурс по стейкингу Stakingrewards поможет понять примерную доходность от данного занятия.

Венчурные инвестиции

Инвестиции в стартапы в топе по доходности, хотя и самый рисковый вид инвестиций. При удачном раскладе можно заработать сотни и даже тысячи процентов от первоначальных инвестиций.

Но проблема в том, что критерии по которым оценивают успешность традиционного бизнеса не подходят для оценки стартапов. То есть, высокие показатели практически не коррелируют с успешными стартапами. Стоит отметить, что подобные инвестиции предполагают длительное ожидание возврата инвестиций, как правило от 1 до 3 лет.

Советы о том как правильно инвестировать в стартапы изложены в занятной статье на Forbes

Заключение

Как видите, пассивный доход не ограничивается банковским депозитом, но для стабильного заработка необходима релевантная аналитика, стратегия и дисциплина.

При широком выборе инструментов начинающему инвестору довольно сложно сразу со всем разобраться. Именно для того, чтобы сделать инвестиции более доступными для понимания и взаимодействия, мы разрабатываем специальную платформу.

Нам нужен ваш фидбэк и ответ на главный вопрос, почему вы не инвестируете средства в подобные инструменты, а продолжаете кормить банки своими депозитами? Что останавливает и чего не хватает для принятия решений?

Оставляйте в комментариях вопросы по инструментам и конструктивную критику, чтобы мы сделали наш продукт лучше.

Лучшие инвесторы мира и их правила инвестирования

Милдред Отмер умерла в 1998 году. Ее муж, Дональд Отмер, профессор химической инженерии в Бруклине, умер три года назад. Они жили тихой, непритязательной жизнью, поэтому для их друзей было шоком узнать, что их совместные активы были оценены 800 миллионов долларов и что они почти все пожертвовали на благотворительность.

Как Отмеры стали такими богатыми? В начале 1960-х годов каждый из них передал 25 000 долларов Уоррену Баффету, старому другу семьи из их родного города Омахи, штат Небраска.

Я хочу, чтобы бизнес был тем: (а), который я понимаю; (б) с благоприятными долгосрочными перспективами; (в) управляемым честными и компетентными людьми; (г) доступным по очень привлекательной цене.

Уоррен Баффетт, которого иногда называют оракулом из Омахи, – самый успешный инвестор, которого когда-либо видел мир. Он накопил состояние не менее 64 миллиардов долларов, что делает его одним из самых богатых людей на земле. Баффет, начавший всего с 100 долларов, заработал свое состояние не на удивительных изобретениях и не на собственном бизнесе. Вместо этого он заработал миллиарды, просто вкладывая деньги в «замечательные компании» по «выгодным ценам».

Звучит слишком просто? Однако исследования снова и снова показывают, что большинство индивидуальных инвесторов, а также многие профессиональные управляющие фондами неизменно уступают эталонным показателям, таким как S&P500, в то время как Баффет почти всегда превосходит данные показатели.

Во время учебы в бизнес-школе Колумбии Баффет учился у легендарного Бенджамина Грэма. Баффет научился у Грэма сократить бизнес до набора чисел. Эти цифры могут быть использованы для оценки так называемой внутренней стоимости компании. С тех пор покупка акций компании, когда они торгуются намного ниже этой внутренней стоимости, стала краеугольным камнем его инвестиционной стратегии. И, судя по его впечатляющей «совокупной прибыли» в 19,7% в год с 1965 года, эта стратегия вполне окупилась.

И, судя по его впечатляющей «совокупной прибыли» в 19,7% в год с 1965 года, эта стратегия вполне окупилась.

Если бы вы инвестировали 10 000 долларов в инвестиционный портфель Баффетта Berkshire Hathaway в 1965 году, сегодня вы стали бы счастливым обладателем более 55 миллионов долларов! Та же самая сумма, вложенная в S&P500, сегодня стоила бы чуть более полумиллиона.

Интересно отметить, что многие из лучших инвесторов в мире разделяют инвестиционную стратегию, аналогичную стратегии Баффета. Эта стратегия известна под названием стоимостного инвестирования. В этой статье я познакомлю вас с лучшими инвесторами всех времен. Вы узнаете, кто они, почему они в этом списке и какие их инвестиционные стратегии.

Уоррен Баффет (1930)

Говорим ли мы о носках или акциях, мне нравится покупать качественные товары, когда они дешевы.

Уоррен Баффетт известен как лучший в мире инвестор всех времен. Он входит в тройку самых богатых людей в мире уже несколько лет подряд благодаря последовательным, ошеломляющим доходом, который ему удалось получить с помощью своей инвестиционной компании Berkshire Hathaway.

Самое смешное, что Баффет даже не заботится о деньгах. Инвестирование – это просто то, чем он любит заниматься. Баффет все еще владеет тем же домом, который он купил в 1958 году, ненавидит дорогие костюмы и водит свою подержанную машину.

- Ориентирован на отдельные компании, а не на макроэкономические факторы.

- Инвестирует в компании с устойчивыми конкурентными преимуществами.

- Предпочитает стать экспертом по нескольким компаниям.

- Не верит в технический анализ.

- Основывает свои инвестиционные решения на операционных показателях бизнесов.

- Удерживает акции в течение очень долгого периода, некоторые акции он никогда не продает.

- Использует колебания цен в своих интересах, покупая, когда актив недооценен, и продавая, когда он переоценен по отношению к своей внутренней стоимости.

- Делает большой акцент на важности умелого управления.

- Считает, что запас прочности – это самое важное в инвестировании.

Чарльз Мангер (1924)

Все разумные инвестиции – это инвестирование в стоимость – получение большего по лучшей цене.

Чарльз Мангер – вице-председатель Berkshire Hathaway, инвестиционной компании Уоррена Баффета. Хотя Баффет и Мангер родились в Омахе, штат Небраска, они не встречались до 1959 года. После окончания Гарвардской юридической школы Мангер основал успешную юридическую фирму, которая существует и сегодня. В 1965 году он основал собственное инвестиционное партнерство, которое приносило 24,3% годовых в период с 1965 по 1975 год, в то время как индекс Доу-Джонса возвратился только на 6,4% за тот же период.

В 1975 году он объединил усилия с Уорреном Баффетом, и с тех пор Чарли Мангер сыграл огромную роль в успехе Berkshire Hathaway. В то время как Баффет экстравертен, Мангер более интроверт с широким спектром интересов. Тот факт, что они так сильно отличаются друг от друга, возможно стало причиной того, что они так хорошо дополняют друг друга.

- Акции, торгуемые по ценам выше их балансовой стоимости, могут все еще быть интересными, если они торгуются ниже своей внутренней стоимости.

- Имеет междисциплинарный подход к инвестированию, который он также применяет к другим частям своей жизни.

- Читает книги непрерывно на различные темы, такие как математика, история, биология, физика, экономика, психология.

- Ориентирован на силу и устойчивость конкурентных преимуществ.

- Знает компании, которые входят в его «круг компетенции»

- Считает, что лучше не тратить деньги, чем вкладывать их в посредственные возможности.

Джоэл Гринблатт

Выбирать отдельные акции без какого-либо представления о том, что вы ищете, это все равно, что пробежаться по динамитной фабрике с горящей спичкой.

Джоэл Гринблатт определенно знает, как инвестировать. В 1985 году он основал свой инвестиционный фонд Gotham Capital, а десять лет спустя, в 1995 году, он заработал невероятную прибыль в размере 50% в год для своих инвесторов! Он решил вернуть своим инвесторам свои деньги и продолжил вкладывать деньги исключительно за счет собственного капитала. Гринблатт также является адъюнкт-профессором в Колумбийской школе бизнеса.

В 1985 году он основал свой инвестиционный фонд Gotham Capital, а десять лет спустя, в 1995 году, он заработал невероятную прибыль в размере 50% в год для своих инвесторов! Он решил вернуть своим инвесторам свои деньги и продолжил вкладывать деньги исключительно за счет собственного капитала. Гринблатт также является адъюнкт-профессором в Колумбийской школе бизнеса.

- Покупает хорошие акции, когда они продаются дешево.

- Предпочитает высокодоходные компании.

- Использует усредненный доход, чтобы оценить, является ли компания дешевой.

- Считает, что тщательное исследование делает больше для снижения риска, чем чрезмерная диверсификация.

- В его портфеле акции не более 8 компаний.

- В значительной степени игнорирует макроэкономические события и краткосрочные движения цен

Джон Темплтон (1912 – 2008)

Если вы хотите, что-то делать лучше, чем у толпа, вы должны делать что-то не так, как другие.

Покойный миллиардер и легендарный инвестор Джон Темплтон родился в 1912 году в бедной семье в маленькой деревне в штате Теннесси. Он был первым в своей деревне, чтобы учиться в университете, а затем получил степень юриста в Оксфорде.

Незадолго до Второй мировой войны Темплтон работал в предшественнике ныне печально известного инвестиционного банка Merrill Lynch. В то время как все были очень пессимистичны в это время, Темплтон был одним из немногих, кто предвидел, что война даст импульс экономике, а не остановит ее.

Он занял 10.000 долларов у своего босса и вложил эти деньги в каждую из 104 компаний на фондовом рынке США, которые торговали по цене ниже 1 доллара. Четыре года спустя он получил среднюю доходность 400%! В 1937 году, во времена Великой депрессии, Темплтон создал собственный инвестиционный фонд, а несколько десятилетий спустя он управлял фондами более миллиона человек.

В 2000 году он закупил 84 технологических компании за 200 000 долларов, назвав это «самой легкой прибылью за всю историю». Прелесть в том, что, несмотря на все свое богатство, Джон Темплтон вел чрезвычайно скромный образ жизни и отдал большую часть своего богатства на благотворительные цели.

Прелесть в том, что, несмотря на все свое богатство, Джон Темплтон вел чрезвычайно скромный образ жизни и отдал большую часть своего богатства на благотворительные цели.

- Всегда идет против толпы и покупает в точке максимального пессимизма.

- Имеет глобальный инвестиционный подход и ищет интересные акции в каждой стране.

- Имеет долгосрочный подход, удерживает акции в среднем от 6 до 7 лет.

- Ориентирован на чрезвычайно дешевые акции.

- Верит в терпение, непредвзятости и скептическое отношение к общепринятому мнению.

- Предупреждает инвесторов о популярных акциях, которые все покупают.

- Верит в силу рыночной экономики.

Бенджамин Грэм (1894-1976)

Цена – это то, что вы платите, а настоящая ценность – это то, что вы получаете.

Профессора Колумбийской школы бизнеса Бенджамина Грэма часто называют «отцом стоимостного инвестирования». Он также был наставником Уоррена Баффета и написал влиятельную книгу «Умный инвестор», которую Баффет однажды назвал лучшей книгой об инвестировании.

Грэм родился в Англии в 1894 году, но он и его семья переехали в Соединенные Штаты только через год. Его официальное имя было Гроссбаум, но семья решила изменить это немецкое звучание на Грэхем во время Первой мировой войны. Грэхем был блестящим студентом, и ему предложили несколько преподавательских работ в университете, но вместо этого он решил работать в торговой фирме и позже основал собственный инвестиционный фонд.

Из-за использования кредитного плеча его фонд потерял колоссальные 75% своей стоимости в период между 1929 и 1932 годами, но Грэму удалось изменить ситуацию и заработать 17% годовой доходности в течение следующих 30 лет. Это было намного выше, чем средняя доходность фондового рынка в тот же период. В общей сложности Грэм преподавал экономику в течение 28 лет в Колумбийской школе бизнеса.

- Больше внимания уделяется количественным, а не качественным данным.

- Первым шагом является поиск акций, торгующихся ниже 2/3 чистой стоимости текущих активов.

- Предпочитает компании, которые платят дивиденды.

- Ищет компании с постоянно прибыльной историей.

- Компании не должны иметь слишком много долгов.

- Доход должен расти.

- Диверсифицирует, чтобы распределить риски отдельных позиций.

- Такие эмоции, как страх и жадность, не должны играть никакой роли в ваших инвестиционных решениях.

Филипп Фишер (1907-2004)

Я не хочу много хороших инвестиций; я хочу несколько выдающихся.

Филипп Фишер прославился тем, что успешно инвестировал в рост акций. После изучения экономики в Стэнфордском университете Фишер работал инвестиционным аналитиком, а затем основал собственную фирму Fisher & Co. Это было в 1931 году, во времена Великой депрессии. Понимание Фишера оказало значительное влияние как на Уоррена Баффета, так и на Чарли Мангера.

Филип Фишер также является автором инвестиционной книги «Обыкновенные акции и необычные прибыли», на обложке которой есть цитата Баффета, которая гласит: «Я с нетерпением жду того, что скажет Фил, и я рекомендую его вам».

- Не любит технический анализ.

- Предпочитает концентрированный портфель с примерно 10-12 акциями.

- Подчеркивает важность честного и способного управления.

- Считает, что вы должны инвестировать только в компании, которые вы можете понять.

- Предупреждает, что вы не должны следовать за массами, но вместо этого иметь терпение и оценивать ситуацию самостоятельно.

- Компании должны иметь сильную бизнес-модель, быть инновационными, высокодоходными и желательно лидерами рынка.

- Ориентирован на потенциал роста как компаний, так и отдельных отраслей.

- Покупает компании по «разумным ценам», но не уточняет, что для него «разумно».

- Часто держится за акции в течение десятилетий.

- Считает, что лучшие компании, купленные по разумным ценам и удерживаемые в течение длительного времени, лучше инвестиции, чем разумные компании, купленные по отличным ценам.

- Продает только тогда, когда компания начинает испытывать проблемы с ее бизнес-моделью.

Мохниш Пабрай (1964)

На головах я выигрываю; на хвостах я много не теряю.

Мохниш Пабрай был объявлен престижным американским деловым журналом Forbes как «новый Уоррен Баффет». Хотя это кажется громкими словами, вы, возможно, начнете понимать, почему Forbes написал это, когда вы посмотрите на производительность хедж-фондов Pabrai Investment Funds, которые превзошли все основные индексы и 99% управляемых фондов. По крайней мере, это было до того, как его фонды понесли значительные потери во время недавнего финансового кризиса.

Тем не менее, мы можем многому научиться из его подхода к инвестированию с низким риском и высокой прибылью, который он описывает в своей блестящей книге «Инвестор Dhandho: метод оценки низкого риска для получения высокой прибыли».

- Указывает на то, что существует большая разница между риском и неопределенностью.

- Ищет возможности с низким риском, высокой неопределенностью со значительным потенциалом роста.

- Практикует незначительную диверсификацию и обычно имеет около 10 акций в своем портфеле.

- Считает, что цены на акции просто “шум” рынка.

- Раньше покупал разумные компании по отличным ценам, но теперь хочет больше сосредоточиться на качественных компаниях с устойчивым конкурентным преимуществом и дружественным к акционерам управлением.

Уолтер Шлосс (1916-2012)

Если акция дешевая, я начинаю покупать.

Хотя Уолтер Шлосс, возможно, не самый известный инвестор всех времен, он определенно был одним из лучших инвесторов всех времен. Как и Баффет, Уолтер Шлосс был учеником Бенджамина Грэма. Шлосс также упоминается как один из «Суперинвесторов» Баффета в его обязательном для чтения эссе «Суперинвесторы Грэм-и-Доддсвилля».

Интересный факт о Вальтере Шлоссе заключается в том, что он никогда не учился в колледже. Вместо этого он брал уроки, проводимые Бенджамином Грэмом, после чего он начал работать в партнерстве Грэм-Ньютон. В 1955 году Schloss основал собственный фонд инвестирования в стоимость, которым он руководил до 2000 года. За 45 лет управления фондом Schloss заработал внушительную доходность в 15,3% против 10% для S & P500 за тот же период.

Вместо этого он брал уроки, проводимые Бенджамином Грэмом, после чего он начал работать в партнерстве Грэм-Ньютон. В 1955 году Schloss основал собственный фонд инвестирования в стоимость, которым он руководил до 2000 года. За 45 лет управления фондом Schloss заработал внушительную доходность в 15,3% против 10% для S & P500 за тот же период.

Точно так же, как Уоррен Баффет и Джон Темплтон, Уолтер Шлосс был очень скромным в своей жизни. Шлосс умер от лейкемии в 2012 году в возрасте 95 лет.

- Практиковал стиль Бенджамина Грэма, основанный на инвестировании в ценности, основанный на покупке компаний ниже NCAV.

- Как правило, покупает, терпящие бедствие, которые поэтому торгуются по выгодным ценам.

- Минимизирует риск, исследуя значительный запас прочности компании перед инвестированием.

- Ориентирован на дешевые акции, а не на производительность бизнеса.

- Значительно диверсифицирован и удерживат около 100 акций одновременно.

- Сохраняет непредвзятость и даже иногда продает акции, как он делал с Yahoo и Amazon незадолго до кризиса доткомов.

- Любит акции, которые выплачивают дивиденды.

- Предпочитает компании, которые имеют материальные активы и не имеют долгосрочной задолженности.

Питер Линч (1944)

У всех есть мозги, чтобы делать деньги на акциях. Не у всех есть желудок.

Питер Линч имеет ученую степень в области финансов и делового администрирования. После университета Линч начал работать в Fidelity Investments в качестве инвестиционного аналитика, где в конечном итоге получил должность директора по исследованиям. В 1977 году Питер Линч был назначен управляющим Фонда Магеллана, где он зарабатывал легендарные доходы до выхода на пенсию в 1990 году.

Незадолго до выхода на пенсию он опубликовал бестселлер «Один на Уолл-стрит: как использовать то, что вы уже знаете, чтобы зарабатывать деньги». Как и многие другие великие инвесторы, упомянутые в этой книге, Линч занялся благотворительностью после того, как накопил свое состояние.

- Вы должны всегда быть непредвзятыми, быть готовыми к адаптации и учиться на ошибках.

- Инвестирует в компании, которые он понимает.

- Мало внимания уделяет рыночному шуму.

- Имеет долгосрочный взгляд на рынок.

- Считает, что бесполезно прогнозировать процентные ставки и куда движется экономика.

- Рассматривает терпение как главное качество, когда дело доходит до инвестирования.

- Всегда точно формулирует, почему он хочет что-то купить, прежде чем он действительно что-то покупает.

Сет Кларман (1957)

Как только вы принимаете стратегию стоимостного инвестирования, любое другое инвестиционное поведение начинает казаться азартной игрой.

Инвестор-миллиардер и основатель Baupost Group Сет Кларман вырос в Балтиморе и окончил Корнельский университет и Гарвардскую школу бизнеса (MBA). В 2014 году Forbes упомянул Сета Клармана как одного из 25 менеджеров хедж-фондов с самым высоким доходом в 2013 году, когда он получил колоссальную прибыль в 350 миллионов долларов.

Кларман, как правило, ведет себя сдержанно, но в 1991 году он написал книгу «Граница безопасности: стратегии инвестирования, не склонные к риску» для вдумчивого инвестора, которая стала классикой. Эта книга вышла из печати, что привело к повышению цены за копию до 1500 долларов.

- Чрезвычайно склонен к риску и фокусируется в первую очередь на минимизации риска падения стоимости.

- Не просто ищет дешевые акции, но ищет самые дешевые акции лучших компаний.

- Консервативные оценки, значительный запас прочности и незначительная диверсификация позволяют инвесторам минимизировать риск, несмотря на недостаток информации.

- Предлагает использовать несколько методов оценки одновременно, поскольку ни один метод не является совершенным и невозможно точно рассчитать внутреннюю стоимость компании.

- Считает, что инвесторы должны сосредоточиться на абсолютной, а не на относительной производительности компании.

- Подчеркивает, что вы должны выяснить не только, насколько актив недооценен, но и почему он недооценен.

- Не боится делать ставки против толпы.

- Не рекомендует инвесторам использовать ордера стоп-лосс, потому что таким образом они не могут купить больше, когда цена снижается.

Лучшие инвесторы: итоги

Я надеюсь, вам понравилось читать, что лучшие инвесторы в мире думают об инвестировании. Возможно, вы заметили некоторые общие темы, такие как покупка дешевых компаний. И хотя все инвесторы, обсуждаемые в этой статье, придерживаются стоимостного инвестирования, между их также есть заметные различия.

В то время как Уоррен Баффетт имеет концентрированный портфель и концентрируется на «хороших» компаниях с устойчивым конкурентным преимуществом, Уолтер Шлосс сумел получить внушительную прибыль, просто купив разнообразный набор чрезвычайно дешевые компании.

Как однажды сказал Брюс Ли:

Адаптируйте то, что полезно, откажитесь от того, что бесполезно, и добавьте то, что конкретно принадлежит вам.

Удачи!

Читайте также:

6 правил от 6 ведущих инвесторов мира

Инвесторы не во многом согласны, но они согласны с тем, что зарабатывание денег на рынке связано с твердой стратегией, основанной на наборе правил. Подумайте на мгновение о своих первых днях в качестве инвестора. Если вы похожи на многих, вы вскочили, не зная рынков. Когда вы покупали, вы не знали, что такое спред между ценой покупки и продажи, и продавали либо слишком рано, если акция росла, либо слишком поздно, если она упала.

Если у вас нет собственного тщательно разработанного набора правил инвестирования, сейчас самое время это сделать, и лучше всего начать с того, чтобы спросить людей, которые добились успеха в своей инвестиционной карьере.Мы не только нашли людей, которые могут претендовать на успех, но также являются одними из самых успешных инвесторов в истории.

Ключевые выводы

- У всех успешных инвесторов есть одна общая черта — у них есть правила.

- Известные инвесторы, такие как Уоррен Баффет, советуют сосредоточиться на фундаментальных показателях и качестве управления, прежде чем смотреть на цену акций.

- Другие крупные инвесторы советуют делать большие ставки, когда у вас есть преимущество, и всегда быть дальновидным.

1.Деннис Гартман: Пусть бегут победители

Деннис Гартман начал публиковать «Письмо Гартмана » в 1987 году. Это ежедневный комментарий мировых рынков капитала, который каждое утро доставляется хедж-фондам, брокерским фирмам, паевым инвестиционным фондам, зерновым и торговым фирмам по всему миру. Гартман также является опытным трейдером и частым гостем в финансовых сетях.

«Будьте терпеливы с прибыльными сделками; будьте чрезвычайно нетерпеливы с убыточными сделками. Помните, что вполне возможно делать большие суммы, торгуя / инвестируя, если мы« правы »только в 30% случаев, пока наши убытки невелики, а наша прибыль — большой.»- Деннис Гартман Взаимодействие с другими людьми

Его правило, приведенное выше, касается ряда ошибок, совершаемых молодыми инвесторами. Во-первых, не продавайте при первых признаках прибыли; позвольте прибыльным сделкам идти. Во-вторых, не позволяйте убыточной сделке уйти. Инвесторы, которые зарабатывают на рынках, нормально теряют немного денег на сделке, но не терпят потери больших денег.

Как отмечает Гартман, вам не обязательно быть правым в большинстве случаев. Более важно позволить прибыльной сделке развиваться и быстро выйти из убыточной.Если вы будете следовать этому правилу, деньги, которые вы заработаете на выигрышных сделках, намного превысят убыточные.

2. Уоррен Баффет: проведите исследование

Уоррен Баффет считается самым успешным инвестором в истории. Он не только один из самых богатых людей в мире, но и пользуется финансовой поддержкой многих президентов и мировых лидеров. Когда Баффет говорит, мировые рынки двигаются в соответствии с его словами.

«Намного лучше купить прекрасную компанию по справедливой цене, чем честную компанию по прекрасной цене.» -Уоррен Баффет Взаимодействие с другими людьми

Баффет также известен как плодовитый учитель. Его ежегодное письмо к инвесторам в его компании Berkshire Hathaway используется на занятиях по финансам в крупнейших и самых престижных университетах.

Баффет дает два основных совета при оценке компании: во-первых, обратите внимание на качество компании, а затем на цену. Чтобы оценить качество компании, вам необходимо прочитать финансовую отчетность, послушать конференц-связь и проверить руководство.Затем, только после того, как вы убедились в качестве компании, следует оценивать цену.

Если компания не является качественной компанией, не покупайте ее только потому, что цена невысока. Компании, работающие со скидками, часто приводят к невысоким результатам.

3. Билл Гросс: судимость