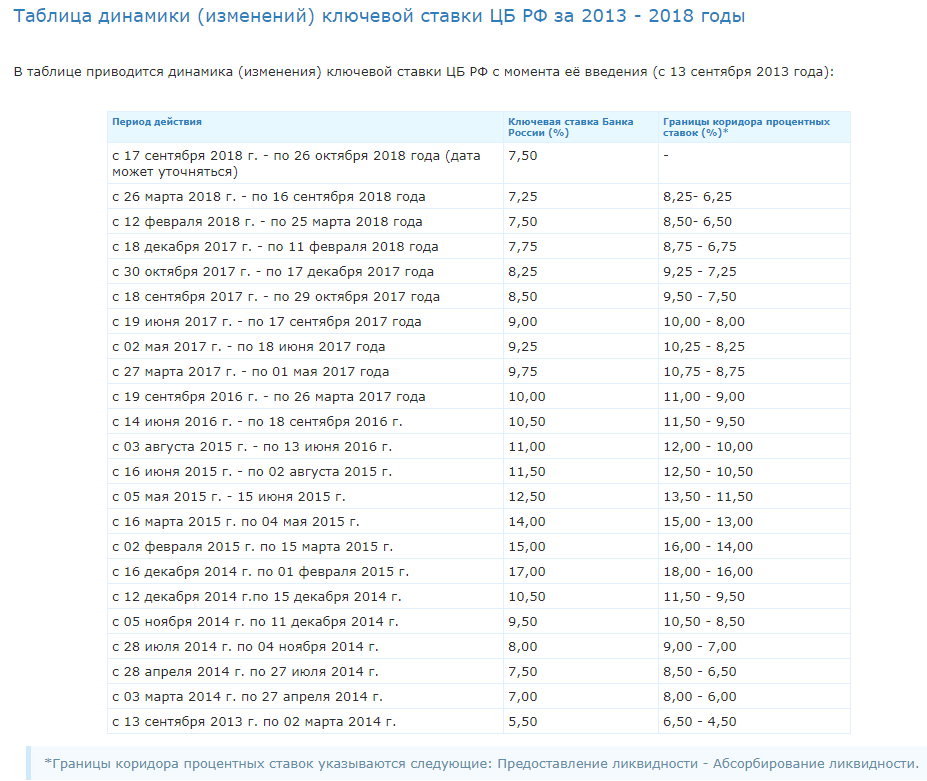

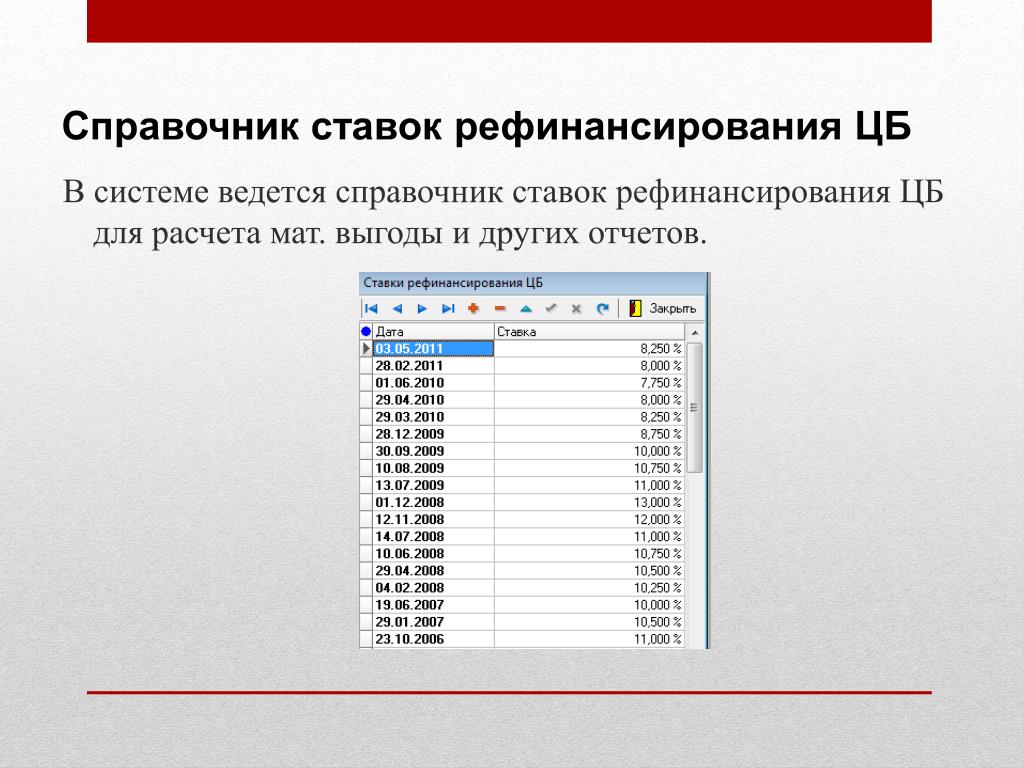

| С 1 января 2016 г. | Значение соответствует значению ключевой ставки Банка России на соответствующую дату | Указание Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» |

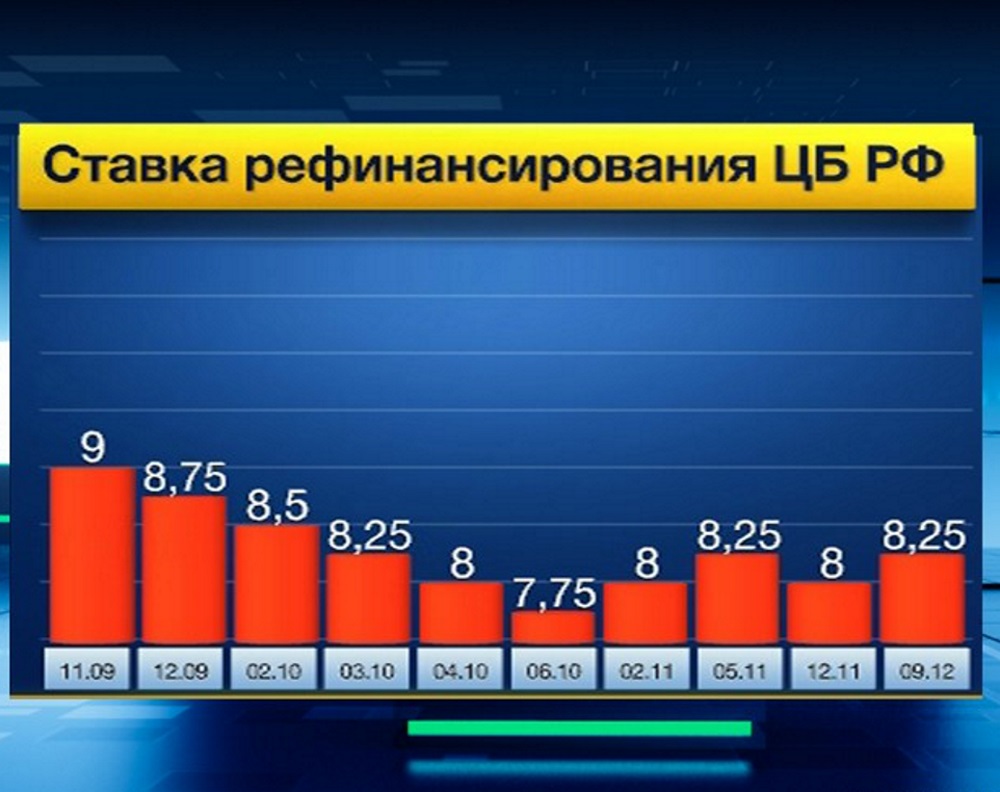

| 14 сентября 2012 г. — 31 декабря 2015 г. | 8,25 | Указание Банка России от 13.09.2012 № 2873-У «О размере ставки рефинансирования Банка России» |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8 | Указание Банка России от 23.12.2011 № 2758-У «О размере ставки рефинансирования Банка России» |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2011 № 2618-У «О размере ставки рефинансирования Банка России» |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8 | Указание Банка России от 25. |

| 1 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У «О размере ставки рефинансирования Банка России» |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 | Указание Банка России от 29.04.2010 № 2439-У «О размере ставки рефинансирования Банка России» |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У «О размере ставки рефинансирования Банка России» |

| 24 февраля 2010 г. — 28 марта 2010 г. | 8,5 | Указание Банка России от 19.02.2010 № 2399-У «О размере ставки рефинансирования Банка России» |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У «О размере ставки рефинансирования Банка России» |

25 ноября 2009 г. — 27 декабря 2009 г. — 27 декабря 2009 г. |

9 | Указание Банка России от 24.11.2009 № 2336-У «О размере ставки рефинансирования Банка России» |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 | Указание Банка России от 29.10.2009 № 2313-У «О размере ставки рефинансирования Банка России» |

| 30 сентября 2009 г. — 29 октября 2009 г. | 10 | Указание Банка России от 29.09.2009 № 2299-У «О размере ставки рефинансирования Банка России» |

| 15 сентября 2009 г. — 29 сентября 2009 г. | 10,5 | Указание Банка России от 14.09.2009 № 2287-У «О размере ставки рефинансирования Банка России» |

| 10 августа 2009 г. — 14 сентября 2009 г. | 10,75 | Указание Банка России от 07.08.2009 № 2270-У «О размере ставки рефинансирования Банка России» |

| 13 июля 2009 г. — 9 августа 2009 г. | 11 | Указание Банка России от 10. 07.2009 № 2259-У «О размере ставки рефинансирования Банка России» 07.2009 № 2259-У «О размере ставки рефинансирования Банка России» |

| 5 июня 2009 г. — 12 июля 2009 г. | 11,5 | Указание Банка России от 04.06.2009 № 2247-У «О размере ставки рефинансирования Банка России» |

| 14 мая 2009 г. — 4 июня 2009 г. | 12 | Указание Банка России от 13.05.2009 № 2230-У «О размере ставки рефинансирования Банка России» |

| 24 апреля 2009 г. — 13 мая 2009 г. | 12,5 | Указание Банка России от 23.04.2009 № 2222-У «О размере ставки рефинансирования Банка России» |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13 | Указание Банка России от 28.11.2008 № 2135-У «О размере ставки рефинансирования Банка России» |

| 12 ноября 2008 г. — 30 ноября 2008 г. | 12 | Указание Банка России от 11.11.2008 № 2123-У «О размере ставки рефинансирования Банка России» |

14 июля 2008 г. — 11 ноября 2008 г. — 11 ноября 2008 г. |

11 | Указание Банка России от 11.07.2008 № 2037-У «О размере ставки рефинансирования Банка России» |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 | Указание Банка России от 09.06.2008 № 2022-У «О размере ставки рефинансирования Банка России» |

| 29 апреля 2008 г. — 9 июня 2008 г. | 10,5 | Указание Банка России от 28.04.2008 № 1997-У «О размере ставки рефинансирования Банка России» |

| 4 февраля 2008 г. — 28 апреля 2008 г. | 10,25 | Указание Банка России от 01.02.2008 № 1975-У «О размере ставки рефинансирования Банка России» |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10 | Телеграмма Банка России от 18.06.2007 № 1839-У |

| 29 января 2007 г. — 18 июня 2007 г. | 10,5 | Телеграмма Банка России от 26.01.2007 № 1788-У |

23 октября 2006 г. — 28 января 2007 г. — 28 января 2007 г. |

11 | Телеграмма Банка России от 20.10.2006 № 1734-У |

| 26 июня 2006 г. — 22 октября 2006 г. | 11,5 | Телеграмма Банка России от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 | Телеграмма Банка России от 23.12.2005 № 1643-У |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 | Телеграмма Банка России от 11.06.2004 № 1443-У |

| 15 января 2004 г. — 14 июня 2004 г. | 14 | Телеграмма Банка России от 14.01.2004 № 1372-У |

| 21 июня 2003 г. — 14 января 2004 г. | 16 | Телеграмма Банка России от 20.06.2003 № 1296-У |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 | Телеграмма Банка России от 14.02.2003 № 1250-У |

| 7 августа 2002 г. — 16 февраля 2003 г. | 21 | Телеграмма Банка России от 06. 08.2002 № 1185-У 08.2002 № 1185-У |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 | Телеграмма Банка России от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. — 8 апреля 2002 г. | 25 | Телеграмма Банка России от 03.11.2000 № 855-У |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 | |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 | Телеграмма Банка России от 20.03.2000 № 757-У |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 | Телеграмма Банка России от 06.03.2000 № 753-У |

| 24 января 2000 г. — 6 марта 2000 г. | 45 | Телеграмма Банка России от 21.01.2000 № 734-У |

| 10 июня 1999 г. — 23 января 2000 г. | 55 | Телеграмма Банка России от 09.06.99 № 574-У |

24 июля 1998 г. — 9 июня 1999 г. — 9 июня 1999 г. |

60 | Телеграмма Банка России от 24.07.98 № 298-У |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 | Телеграмма Банка России от 26.06.98 № 268-У |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 | Телеграмма Банка России от 04.06.98 № 252-У |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 | Телеграмма Банка России от 27.05.98 № 241-У |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 | Телеграмма Банка России от 18.05.98 № 234-У |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 | Телеграмма Банка России от 13.03.98 № 185-У |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 | Телеграмма Банка России от 27.02.98 № 181-У |

| 17 февраля 1998 г. — 1 марта 1998 г. | 39 | Телеграмма Банка России от 16. 02.98 № 170-У 02.98 № 170-У |

| 2 февраля 1998 г. — 16 февраля 1998 г. | 42 | Телеграмма Банка России от 30.01.98 № 154-У |

| 28 | Телеграмма Банка России от 10.11.97 № 13-У | |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 | Телеграмма Банка России от 01.10.97 № 83–97 |

| 16 июня 1997 г. — 5 октября 1997 г. | 24 | Телеграмма Банка России от 13.06.97 № 55–97 |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 | Телеграмма Банка России от 24.04.97 № 38–97 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 | Телеграмма Банка России от 07.02.97 № 9–97 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 | Телеграмма Банка России от 29.11.96 № 142–96 |

21 октября 1996 г. — 1 декабря 1996 г. — 1 декабря 1996 г. |

60 | Телеграмма Банка России от 18.10.96 № 129–96 |

| 19 августа 1996 г. — 20 октября 1996 г. | 80 | Телеграмма Банка России от 16.08.96 № 109–96 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 | Телеграмма Банка России от 23.07.96 № 107–96 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 | Телеграмма Банка России от 09.02.96 № 18–96 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 | Телеграмма Банка России от 29.11.95 № 131–95 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 | Телеграмма Банка России от 23.10.95 № 111–95 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 | Телеграмма Банка России от 16.06.95 № 75–95 |

| 16 мая 1995 г. — 18 июня 1995 г. | 195 | Телеграмма Банка России от 15. |

| 6 января 1995 г. — 15 мая 1995 г. | 200 | Телеграмма Банка России от 05.01.95 № 3–95 |

| 17 ноября 1994 г. — 5 января 1995 г. | 180 | Телеграмма Банка России от 16.11.94 № 199–94 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 | Телеграмма Банка России от 11.10.94 № 192–94 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 | Телеграмма Банка России от 22.08.94 № 165–94 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 | Телеграмма Банка России от 29.07.94 № 156–94 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 | Телеграмма Банка России от 29.06.94 № 144–94 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 | Телеграмма Банка России от 21.06.94 № 137–94 |

2 июня 1994 г. — 21 июня 1994 г. — 21 июня 1994 г. |

185 | Телеграмма Банка России от 01.06.94 № 128–94 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 | Телеграмма Банка России от 16.05.94 № 121–94 |

| 29 апреля 1994 г. — 16 мая 1994 г. | 205 | Телеграмма Банка России от 28.04.94 № 115–94 |

| 15 октября 1993 г. — 28 апреля 1994 г. | 210 | Телеграмма Банка России от 14.10.93 № 213–93 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 | Телеграмма Банка России от 22.09.93 № 200–93 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 | Телеграмма Банка России от 14.07.93 № 123–93 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 | Телеграмма Банка России от 28.06.93 № 111–93 |

| 22 июня 1993 г. — 28 июня 1993 г. | 120 | Телеграмма Банка России от 21. 06.93 № 106–93 06.93 № 106–93 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 | Телеграмма Банка России от 01.06.93 № 91–93 |

| 30 марта 1993 г. — 1 июня 1993 г. | 100 | Телеграмма Банка России от 29.03.93 № 52–93 |

| 23 мая 1992 г. — 29 марта 1993 г. | 80 | Телеграмма Банка России от 22.05.92 № 01–156 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 | Телеграмма Банка России от 10.04.92 № 84–92 |

| 1 января 1992 г. — 9 апреля 1992 г. | 20 | Телеграмма Банка России от 29.12.91 № 216–91 |

Ставка рефинансирования ЦБ РФ в 2021 году на сегодня: таблица, официальный сайт

Ставка рефинансирования ЦБ РФ 4,25%

Показатель ставки рефинансирования оказывает большое влияние на многие экономические процессы. Инструмент кредитно-денежной политики является своеобразным индикатором, на основании которого рассчитываются депозитные и кредитные ставки, размеры пени и штрафов при нарушении порядка выплат налоговых сборов. От величины ставки зависят специальные выплаты для оказания финансовой поддержки малому и среднему бизнесу, размеры материальной ответственности при нарушении графика выплат зарплаты работникам.

От величины ставки зависят специальные выплаты для оказания финансовой поддержки малому и среднему бизнесу, размеры материальной ответственности при нарушении графика выплат зарплаты работникам.

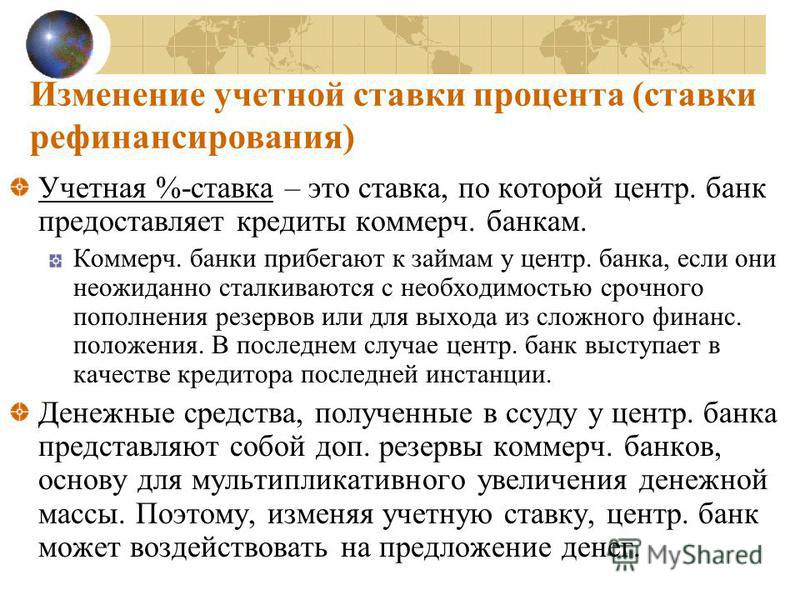

Что такое ставка рефинансирования

Ставка рефинансирования определяет, на каких условиях и по какой процентной ставке банки будут принимать земные средства от Центрального банка РФ. Ключевое значение ставки заключается в том, что именно от нее будет зависеть размер процента, по которому клиенты смогут оформлять кредиты и депозиты в российских банках. Ни одна финансовая организация не предоставит заемные средства ниже установленного Центробанком РФ показателя. Его размер является строго фиксированным и зависит от текущей экономической ситуации в стране.

Показатель может регулироваться следующим образом:

- при росте инфляции Центробанк принимает решение об увеличении показателя;

- при понижении уровня инфляции показатель ставки уменьшается.

Ставка рефинансирования устанавливается Центральным банком РФ. Ее размер определяется рядом факторов:

Ее размер определяется рядом факторов:

- состояние мирового финансового рынка и внутренней экономики;

- уровень востребованности кредитов, депозитов, ипотек, займов среди граждан;

- санкционная политика;

- уровень инфляции;

- объем государственных закупок.

После анализа всех факторов и определения показателя на Совете Директоров информация об изменении ставки публикуется в официальных источниках и закрепляется Постановлением. Размер ставки можно лишь прогнозировать, однако рассчитать его по заранее определенной формуле не удастся.

Ставка рефинансирования — таблица 2012-2021

Период | Значение, % |

| С 24.07.2020 по настоящее время | 4,25 |

| С 19.06.2020 по 23.07.2020 | 4,5 |

| С 24.04.2020 по 18.06.2020 | 5,5 |

| С 07.02.2020 по 23.04.2020 | 6 |

С 13.12.2019 по 06.02. 2020 2020 | 6,25 |

| С 25.10.2019 по 12.12.2019 | 6,5 |

| С 09.09.2019 по 24.10.2019 | 7 |

| С 29.07.2019 по 09.09.2019 | 7,25 |

| С 17.06.2019 по 29.07.2019 | 7,50 |

| С 26.04.2019 по 17.06.2019 | 7,75 |

| С 16.12.2018 по 26.04.2019 | 7,75 |

С 14.09.2018 по 16.12.2018 | 7,50 |

С 26.03.2018 по 14.09.2018 | 7,25 |

С 12.02.2018 по 26.03.2018 | 7,50 |

С 18.12.2017 по 12.02.2018 | 7,75 |

С 30.10.2017 по 18.12.2017 | 8,25 |

С 18.09.2017 по 29.10.2017 | 8,50 |

| С 19.06.2017 по 18.09.2017 | 9 |

| С 02.05.2017 по 19.06.2017 | 9,25 |

| С 26.03.2017 по 02.05.2017 | 9,75 |

| С 19.09.2016 по 26.03.2017 | 10 |

С 14. 06.2016 по 18.09.2016 06.2016 по 18.09.2016 | 10,5 |

| С 01.01.2016 по 14.06.2016 | 11 |

| С 14.09.2012 по 31.12.2015 | 8,25 |

Сферы влияния ЦБ РФ на кредитные продукты банков

Перед принятием решения о размере ставки рефинансирования Центробанк анализирует все параметры, на которые будет влиять показатель:

- вычисление размеров выплат по налоговым обязательствам;

- начисление штрафных выплат за непогашенные кредиты;

- выплата процентов по договору займа;

- расчет денежных выплат за нарушение обязательств между кредиторов и заёмщиков.

Для каждого показателя существует установленная формула расчета. Например, для вычисления пени за каждый день просрочки используется значение 1/300 от ставки рефинансирования:

Пеня = задолженность × (ставка рефинансирования ÷ 300) × количество дней просрочки

Если ставка рефинансирования менялась в течение расчетного периода, то показатель пени рассчитывается по каждому периоду отдельно.

Прогноз по ключевой ставке на 2021 год

Представитель ЦБ прогнозировал смягчение денежно-кредитной политики со стороны национального финансового регулятора при условии достижения целевой инфляции на 2021 год. По заявлениям банкиров, уже с начала следующего года ожидается снижение уровня инфляции до отметки 4%. На основании данного показателя можно предположить, что уже к концу 2021 года ставка рефинансирования выйдет в нейтральную зону и будет варьировать в пределах 4–5%.

актуальная ставка на сегодня и динамика учетной ставки Центробанка России

Учетная ставка рефинансирования – это показатель, отображающий размер годового процента, под который Центральный банк России кредитует коммерческие банки и другие финансовые учреждения. С 2016 года ставка рефинансирования приравнена к ключевой. На сегодняшний день она составляет 4,25%.

На что влияет размер ставки

Данный показатель устанавливается 8 раз в год на заседании совета директоров ЦБ РФ и влияет на многие экономические процессы, в частности, на проценты по кредитам и депозитам для населения. Колебания размера ключевой ставки служат индикатором для инвесторов и экономистов – изменения показывают, как государство реагирует на те или иные обстоятельства и в каком положении вообще находится финансовый сектор страны.

Колебания размера ключевой ставки служат индикатором для инвесторов и экономистов – изменения показывают, как государство реагирует на те или иные обстоятельства и в каком положении вообще находится финансовый сектор страны.

Если говорить научным языком, то данный показатель с помощью установленного годового процента регулирует ликвидность банковского сектора. Также ставка рефинансирования используется для расчета пени, штрафов и в процессах налогообложения.

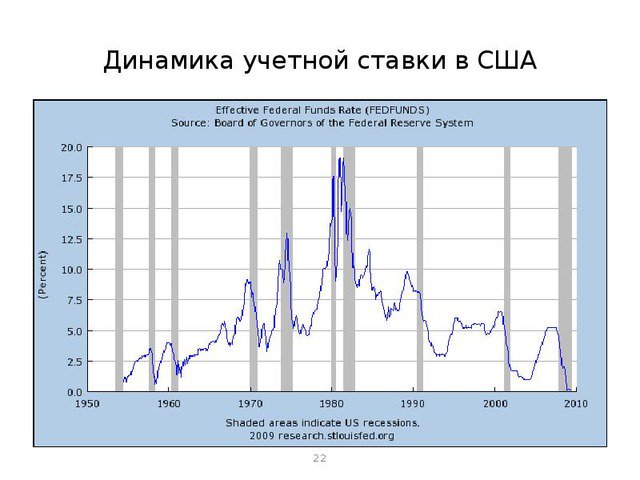

Однозначно можно сказать, что динамика ключевой ставки (соответственно и ставки рефинансирования) отражает экономическую политику государства. Если процент растет – это реакция на нестабильность рынков и меры по сдерживанию инфляции. Размер ставки снижается – экономика вступает в фазу роста, а размер и темпы инфляции позволяют не обращать на себя внимание.

История изменений ставки рефинансирования в таблице и на графике

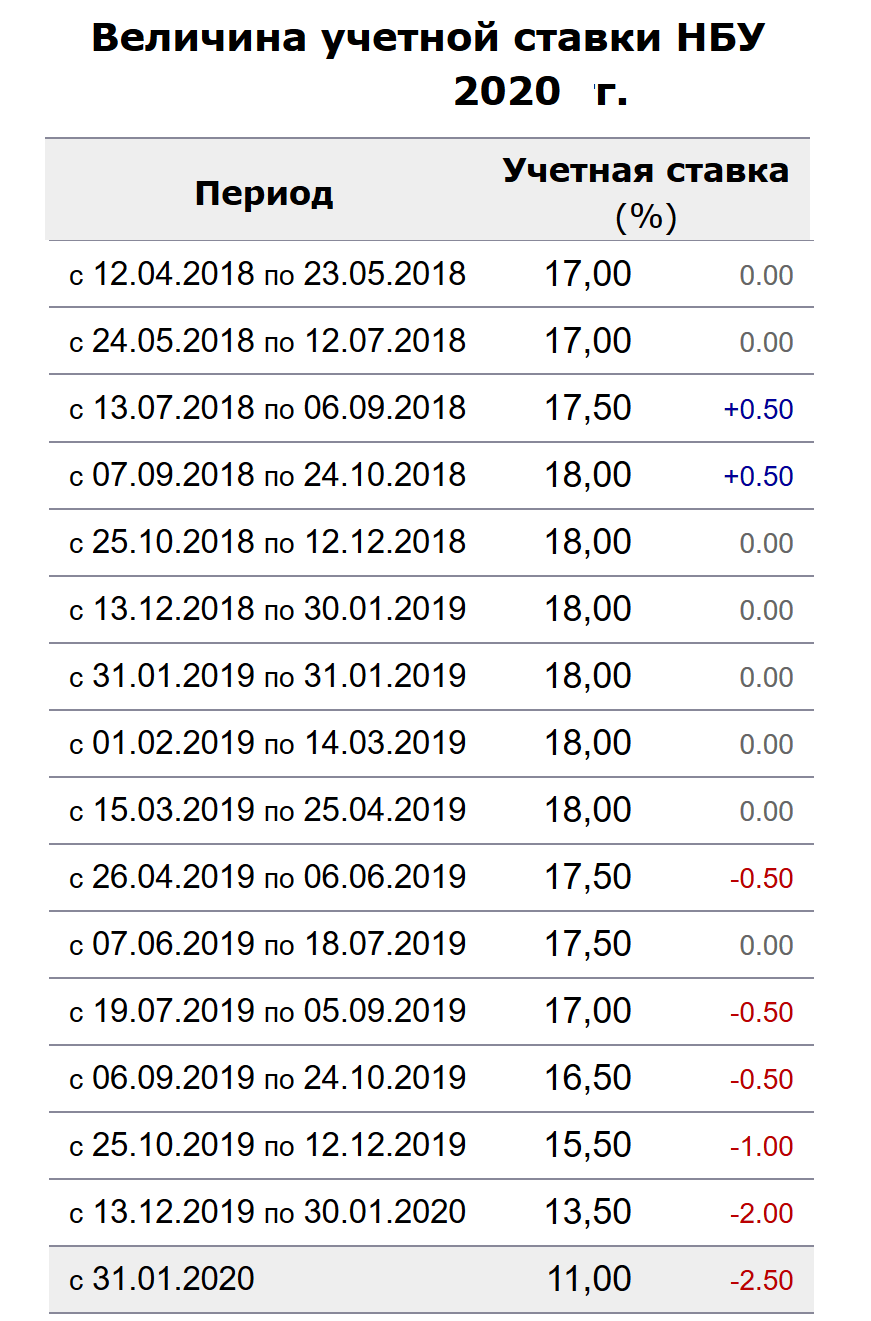

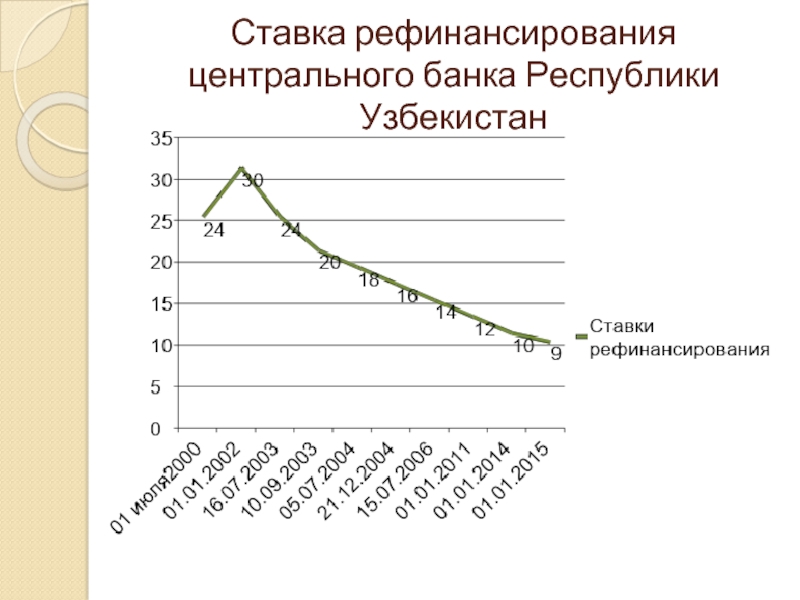

Впервые после распада СССР ставка рефинансирования российским правительством была установлена 1 января 1992 года. Тогда ее размер составил 20%. Для сравнения, на Украине тогда этот показатель составлял 30%, в Казахстане – 25%.

Тогда ее размер составил 20%. Для сравнения, на Украине тогда этот показатель составлял 30%, в Казахстане – 25%.

Минимальная ставка рефинансирования с 1992 года по наше время была установлена в июле этого года – 4,25%.

Максимальная величина ставки рефинансирования ЦБ РФ – 210%. Такая цифра была установлена 15 октября 1993 г. и продержалась полгода, до 28 апреля 1994 г. В тот период российская экономика находилась в хаосе, инфляция измерялась трехзначными числами и ставка, соответственно, не отставала. В новейшей истории России пиковое значение было установлено в декабре 2014 года – 17%. На сегодня даже эта цифра кажется огромной в сравнении с действующими 4,25%.

Наглядно изменения ставки рефинансирования показаны на графике:

Также для аналитики колебаний ставки вы можете воспользоваться этой таблицей:

| История изменений ставки рефинансирования с 1992 года по сегодняшний день, согласно данным ЦБ РФ | |

| Период действия | Размер (%) |

27. 07.2020 — по сегодня 07.2020 — по сегодня | 4,25 |

| 22.06.2020 – 26.07.2020 | 4,5 |

| 27.04.2020 – 21.06.2020 | 5,5 |

| 10.02.2020 — 26.04.2020 | 6 |

| 16.12.2019 — 09.02.2020 | 6,25 |

| 28.10.2019 — 15.12.2019 | 6,5 |

| 09.09.2019 — 27.10.2019 | 7 |

| 29.07.2019 — 08.09.2019 | 7,25 |

| 17.06.2019 — 28.07.2019 | 7,5 |

| 17.12.2018 — 16.06.2019 | 7,75 |

| 17.09.2018 — 16.12.2018 | 7,5 |

| 26.03.2018 — 16.09.2018 | 7,25 |

| 12.02.2018 — 25.03.2018 | 7,5 |

| 18.12.2017 — 11.02.2018 | 7,75 |

| 30.10.2017 — 17.12.2017 | 8,25 |

| 18.09.2017 — 29.10.2017 | 8,5 |

| 19.06.2017 — 17.09.2017 | 9 |

| 02.05.2017 — 18.06.2017 | 9,25 |

27.03.2017 — 01. 05.2017 05.2017 | 9,75 |

| 19.09.2016 — 26.03.2017 | 10 |

| 14.06.2016 — 18.09.2016 | 10,5 |

| 01.01.2016 — 13.06.2016 | 11 |

| 14.09.2012 — 31.12.2015 | 8,25 |

| 26.12.2011 — 13.09.2012 | 8 |

| 03.05.2011 — 25.12.2011 | 8,25 |

| 28.02.2011 — 02.05.2011 | 8 |

| 01.06.2010 — 27.02.2011 | 7,75 |

| 30.04.2010 — 31.05.2010 | 8 |

| 29.03.2010 — 29.04.2010 | 8,25 |

| 24.02.2010 — 28.03.2010 | 8,5 |

| 28.12.2009 — 23.02.2010 | 8,75 |

| 25.11.2009 — 27.12.2009 | 9 |

| 30.10.2009 — 24.11.2009 | 9,5 |

| 30.09.2009 — 29.10.2009 | 10 |

| 15.09.2009 — 29.09.2009 | 10,5 |

| 10.08.2009 — 14.09.2009 | 10,75 |

| 13.07.2009 — 09.08.2009 | 11 |

05. 06.2009 — 12.07.2009 06.2009 — 12.07.2009 | 11,5 |

| 14.05.2009 — 04.06.2009 | 12 |

| 24.04.2009 — 13.05.2009 | 12,5 |

| 01.12.2008 — 23.04.2009 | 13 |

| 12.11.2008 — 30.11.2008 | 12 |

| 14.07.2008 — 11.11.2008 | 11 |

| 10.06.2008 — 13.07.2008 | 10,75 |

| 29.04.2008 — 09.06.2008 | 10,5 |

| 04.02.2008 — 28.04.2008 | 10,25 |

| 19.06.2007 — 03.02.2008 | 10 |

| 29.01.2007 — 18.06.2007 | 10,5 |

| 23.10.2006 — 28.01.2007 | 11 |

| 26.06.2006 — 22.10.2006 | 11,5 |

| 26.12.2005 — 25.06.2006 | 12 |

| 15.06.2004 — 25.12.2005 | 13 |

| 15.01.2004 — 14.06.2004 | 14 |

| 21.06.2003 — 14.01.2004 | 16 |

| 17.02.2003 — 20.06.2003 | 18 |

07.08.2002 — 16. 02.2003 02.2003 | 21 |

| 09.04.2002 — 06.08.2002 | 23 |

| 04.11.2000 — 08.04.2002 | 25 |

| 10.07.2000 — 03.11.2000 | 28 |

| 21.03.2000 — 09.07.2000 | 33 |

| 07.03.2000 — 20.03.2000 | 38 |

| 24.01.2000 — 06.03.2000 | 45 |

| 10.06.1999 — 23.01.2000 | 55 |

| 24.07.1998 — 09.06.1999 | 60 |

| 29.06.1998 — 23.07.1998 | 80 |

| 05.06.1998 — 28.06.1998 | 60 |

| 27.05.1998 — 04.06.1998 | 150 |

| 19.05.1998 — 26.05.1998 | 50 |

| 16.03.1998 — 18.05.1998 | 30 |

| 02.03.1998 — 15.03.1998 | 36 |

| 17.02.1998 — 01.03.1998 | 39 |

| 02.02.1998 — 16.02.1998 | 42 |

| 11.11.1997 — 01.02.1998 | 28 |

| 06.10.1997 — 10.11.1997 | 21 |

16. 06.1997 — 05.10.1997 06.1997 — 05.10.1997 | 24 |

| 28.04.1997 — 15.06.1997 | 36 |

| 10.02.1997 — 27.04.1997 | 42 |

| 02.12.1996 — 09.02.1997 | 48 |

| 21.10.1996 — 01.12.1996 | 60 |

| 19.08.1996 — 20.10.1996 | 80 |

| 24.07.1996 — 18.08.1996 | 110 |

| 10.02.1996 — 23.07.1996 | 120 |

| 01.12.1995 — 09.02.1996 | 160 |

| 24.10.1995 — 30.11.1995 | 170 |

| 19.06.1995 — 23.10.1995 | 180 |

| 16.05.1995 — 18.06.1995 | 195 |

| 06.01.1995 — 15.05.1995 | 200 |

| 17.11.1994 — 05.01.1995 | 180 |

| 12.10.1994 — 16.11.1994 | 170 |

| 23.08.1994 — 11.10.1994 | 130 |

| 01.08.1994 — 22.08.1994 | 150 |

| 30.06.1994 — 31.07.1994 | 155 |

| 22.06.1994 — 29.06.1994 | 170 |

02. 06.1994 — 21.06.1994 06.1994 — 21.06.1994 | 185 |

| 17.05.1994 — 01.06.1994 | 200 |

| 29.04.1994 — 16.05.1994 | 205 |

| 15.10.1993 — 28.04.1994 | 210 |

| 23.09.1993 — 14.10.1993 | 180 |

| 15.07.1993 — 22.09.1993 | 170 |

| 29.06.1993 — 14.07.1993 | 140 |

| 22.06.1993 — 28.06.1993 | 120 |

| 02.06.1993 — 21.06.1993 | 110 |

| 30.03.1993 — 01.06.1993 | 100 |

| 23.05.1992 — 29.03.1993 | 80 |

| 10.04.1992 — 22.05.1992 | 50 |

| 01.01.1992 — 09.04.1992 | 20 |

Если взять конкретно текущий год, то мы будем иметь такую картину:

| Размер процентной ставки рефинансирования ЦБ РФ на 2020 год в таблице по месяцам | |

| Сентябрь (с 1 по 20 число) | 4,25% |

| Август | 4,25% |

| Июль (с 27 числа) | 4,25% |

| Июль (с 1 по 26 число) | 4,5% |

| Июнь (с 22 числа) | 4,5% |

| Июнь (с 1 по 21 число) | 5,5% |

| Май | 5,5% |

| Апрель (с 27-го числа) | 5,5% |

| Апрель (с 1 по 26 число) | 6% |

| Март | 6% |

| Февраль (с 10 по 29 число) | 6% |

| Февраль (с 01 по 09 число) | 6,25% |

| Январь | 6,25% |

Где применяется ставка рефинансирования на практике

С помощью данной величины рассчитываются следующие показатели:

- размер налогообложения процентов по банковским депозитам, облагаемым НДФЛ;

- расчет пени за допущенные просрочки по налогам;

- размер пени за просрочки по платежам в ЖКХ;

- налогооблагаемая база по доходам от экономии на процентах за использование кредитных средств;

- процент по договору займа, если в документе его размер не указан.

Конечно, это далеко не полный перечень. Работа всего банковского сектора регулируется установленной ставкой. Поэтому для экономики ее размер играет огромную роль. Правительство, понимая важность показателя, старается избегать резких скачков его величины. А если таковые происходят, это говорит о финансовых потрясениях в экономике страны.

В коммерческих банках ставка рефинансирования влияет на условия по кредитам и депозитам для физических и юридических лиц. Особенно ощущают колебания ипотечные займы. К примеру, в 2014–2015 г. многие граждане оформили ипотеку под 20–25%. В последующие годы ключевая ставка регулярно снижалась, а вслед за ней падал и процент по ипотеке, доходя до 10. Старых заемщиков такая ситуация не устраивала, и в связи с этим колоссальную популярность набрала такая услуга как банковское рефинансирование – переоформление старых кредитов под новые, более выгодные условия.

Краткие выводы

Ставка рефинансирования – важный показатель, отображающий реальное положение дел в экономике. С 2016 года она приравнивается к ключевой ставке ЦБ РФ.

С 2016 года она приравнивается к ключевой ставке ЦБ РФ.

По данным официального сайта Центрального банка Российской Федерации, в 2020 году ставка рефинансирования последний раз менялась в июле. На сегодня ее размер составляет 4,25%.

Заседание по ставке проводит совет директоров ЦБ восемь раз в году.

| Ваша старая ипотека | Сумма |

|---|---|

| Цена дома: | $ |

| Первоначальный взнос: | $ |

| Первоначальная сумма кредита: | $ | Первоначальная годовая процентная ставка: | % |

| Первоначальный срок кредита: | лет |

| Срок действия первоначального кредита: | месяцев |

| Старый заем | Новый заем |

|---|---|

1 643 долл. Ежемесячный платеж | 978,03 $Ежемесячный платеж |

220 417,93 долл. СШАОстаток кредита | 200 000,00 долл. СШАОстаток нового займа |

591 615,67 долл. СШАПервоначальная общая стоимость кредита | 357 292,37 долл. СШАОбщая стоимость |

173 992,52 долл. СШАОставшийся процент по старой ссуде | 152 092,37 долл. СШАПроцентные расходы по новому займу(плюс 5200 долл.00 в затратах на закрытие) |

$ 665,34Ежемесячная экономия от рефинансирования | 4,000.00 $Стоимость дисконтных пунктов |

1,200,00 $Прочие затраты на закрытие | |

$ 16 700,15Общая экономия за счет рефинансирования | 5 200,00 долл. СШАИтого затраты на закрытие |

Калькулятор консолидации и рефинансирования ипотеки

Воспользуйтесь этим калькулятором, чтобы узнать, имеет ли экономический смысл рефинансирование ипотеки или объединение первой и второй ипотеки в единый ежемесячный платеж. Этот калькулятор определит:

Этот калькулятор определит:

- ежемесячный платеж по новому кредиту

- чистая экономия процентов

- количество месяцев до выхода на уровень безубыточности по затратам закрытия

Введите только основную сумму и процентные платежи

При вводе информации о текущем кредите, пожалуйста, укажите основную сумму и проценты (P&I) ваших ежемесячных платежей. Не включайте в платеж часть условного депонирования (налоги на имущество и страхование домовладельцев), иначе это нарушит наши расчеты.Если вы не уверены, ваша выписка по ипотеке должна показывать, какая часть вашего платежа была потрачена на ссуду по сравнению с расходами на условное депонирование.

Текущие ставки рефинансирования местной ипотечной ссуды для жилищного кредита на сумму 200 000 долларов США

В следующей таблице представлены текущие местные ставки по ипотечным кредитам. По умолчанию отображаются ссуды на год. Щелчок по кнопке покупок переключает ссуды с рефинансирования на покупку.Другие варианты корректировки кредита, включая цену, первоначальный взнос, местонахождение дома, кредитный рейтинг, срок и варианты ARM, доступны для выбора в области фильтров в верхней части таблицы. Меню выбора «Продукт» позволяет сравнивать различные условия кредита, такие как варианты с фиксированной ставкой на 15 или 30 лет и другие варианты кредитования, такие как 3/1, 5/1 и 7/1 ARM или даже IO ARM.

По умолчанию отображаются ссуды на год. Щелчок по кнопке покупок переключает ссуды с рефинансирования на покупку.Другие варианты корректировки кредита, включая цену, первоначальный взнос, местонахождение дома, кредитный рейтинг, срок и варианты ARM, доступны для выбора в области фильтров в верхней части таблицы. Меню выбора «Продукт» позволяет сравнивать различные условия кредита, такие как варианты с фиксированной ставкой на 15 или 30 лет и другие варианты кредитования, такие как 3/1, 5/1 и 7/1 ARM или даже IO ARM.

Рефинансирование — это процесс выплаты старой ссуды с целью создания новой с более выгодными условиями. Это может быть простой способ реструктурировать стоимость вашего дома с более низкой процентной ставкой и более низкими платежами, или это может быть рецептом катастрофы.

Чем больше вы знаете, тем легче решить, являетесь ли вы хорошим кандидатом.

Что такое рефинансирование ипотеки?

Начнем с примера. Г-н Смит, у которого отличная кредитоспособность и всегда платит вовремя, устал от своей переменной ставки.

Он подписался на ипотеку с регулируемой ставкой (ARM) в нестабильное время на рынке недвижимости, когда казалось, что ставки будут медленно падать.

Но этого не произошло, и г-н Смит знает, что может договориться о более выгодной сделке, чем та, с которой он застрял прямо сейчас, и, надеюсь, получит ипотеку с фиксированной процентной ставкой (FRM) с низкой ставкой до конца своего срока. .

Как рефинансировать свой дом

Г-н Смит может даже выбрать новую ипотечную ссуду на более длительный срок, чтобы растянуть (и уменьшить) выплаты на более длительный период времени. Он может погасить 30-летний срок через 10 лет и начать новый, который распределяет остаток его долга на следующие 30 лет. Вам не нужен калькулятор, чтобы увидеть, как это значительно снижает ваши ежемесячные взносы.

Итак, рефинансирование — это хорошо, верно?

Не обязательно.Если вы знаете, что делаете, рефинансирование может быть привлекательным вариантом и способом манипулировать вашими долгами, чтобы уменьшить их. Но вам действительно нужно знать, что вы делаете, и вам необходимо твердое понимание ипотечной индустрии.

Но вам действительно нужно знать, что вы делаете, и вам необходимо твердое понимание ипотечной индустрии.

Рефинансирование — это жизнеспособный вариант, если у вас есть собственный капитал в вашем доме, который представляет собой разницу между тем, сколько стоит ваш дом, и тем, сколько вы еще должны по нему. Краткий обзор того, чего можно достичь:

- Уменьшите ежемесячные платежи, высвободив больше дохода для других занятий

- Позвольте вам вынести из дома наличные, чтобы совершить крупную покупку

- Дать вам возможность сменить кредитную компанию

Каковы преимущества?

Если вы оплачиваете счета вовремя и не живете не по средствам, вы получаете вознаграждение в виде увеличения вашего кредитного рейтинга.Имея более качественный кредит, вы можете получить его дешевле, часто намного лучше, чем ставки, которые вам предлагали, когда вы впервые взяли ипотечный кредит.

Почему бы не воспользоваться этим более высоким кредитным рейтингом? В конце концов, вы это заслужили. Более низкая ставка, даже на долю процента, может привести к ежегодной экономии в тысячи долларов.

Более низкая ставка, даже на долю процента, может привести к ежегодной экономии в тысячи долларов.

Еще одна веская причина для рефинансирования — наличные — холодные наличные. Многие домовладельцы вынимают долю из своего дома, чтобы иметь единовременную денежную сумму.

Конечно, это можно использовать для чего угодно, но следует использовать для разумного сокращения долга, например, для погашения долга по кредитной карте или других обязательств. С другой стороны, рефи может стать ответом на ваши мечты, если ваши мечты связаны с покупкой фургона-монстра или длительным отпуском на Арубе, или даже преобразованием вашего подвала в подстанцию для добычи биткойнов. Такие расходы на отпуск или потребление могут быть намного дороже, чем авансовый ценник, поскольку вы будете платить проценты по этому долгу в течение многих лет.

Сумма собственного капитала, которую вы можете извлечь, определяется

- получение оценки вашего дома;

- , когда кредитор решает, сколько они готовы ссудить; и

- за вычетом вашей задолженности по первоначальной ссуде.

Если вы улучшили свой дом, вы обнаружите, что ваш дом стоит больше, чем когда вы его купили, и вы сможете получить больше капитала.

Каковы риски?

Первая проблема заключается в том, что вы можете понести значительные штрафы, потому что большинство соглашений включает положение, позволяющее кредитору взимать с вас штраф за выплату ипотечного кредита за счет собственного капитала вашего дома.Если ваш кредитор взимает штраф, обязательно включите эти затраты в уравнение при принятии решения о том, стоит ли вам рефинансирование.

Прочие расходы включают гонорары адвокату за сложную документацию и сборы за проверку для новой оценки.

Один из рисков, которых можно избежать, — это арбитражный процесс, который позволяет кредитору привлечь стороннего переговорщика, который может серьезно подорвать любые права, которые вы имеете как потребитель. Никогда не соглашайтесь на арбитраж.

Конечно, вы всегда подвергаетесь риску со стороны недобросовестных кредиторов, которые стремятся вложить вас и ваш капитал в ссуду под высокие проценты. Когда вы хотите рефинансировать, акулы появятся из ниоткуда.

Когда вы хотите рефинансировать, акулы появятся из ниоткуда.

Брокеры обычно получают более высокие комиссии за продажу более прибыльных продуктов. Некоторые доходят до того, что представляют переменные ставки как фиксированные и скрывают другие ненужные сборы и бомбы замедленного действия, встроенные в мелкий шрифт.

Не спешите и не верьте всему, что слышите, когда находитесь на рынке. Лучше не торопиться, сравнивать кредиторов и сделки и основывать свое решение на фактах и цифрах — с помощью указанного выше калькулятора.

Когда лучше всего это рассмотреть?

Как только вы решите, что рефинансирование подходит вам, вспомните старую пословицу: «Время решает все».

Как правило, вам следует подумать о том, чтобы сделать это только после того, как вы решили, что собираетесь оставаться на месте какое-то время. Нет смысла рефинансировать недвижимость, если вы не планируете оставаться на месте. Основная причина — растущие затраты на закрытие сделки, которые в настоящее время достигают 4000 долларов для среднего заемщика.

Если вы не останетесь достаточно долго, чтобы снизить ежемесячные взносы по ипотеке, чтобы компенсировать заключительные расходы — зачем беспокоиться?

Однако, если вы планируете остаться надолго и видите привлекательные процентные ставки, рефинансирование — разумный способ положить немного денег в свой карман, пока вы продолжаете расплачиваться за дом.

Refi and Ride | Ставки рефинансирования автокредитов

Собираетесь ли вы купить новую машину или рефинансировать текущий автокредит — Achieva предлагает ставки от 1,89% годовых * с быстрым и легким онлайн-одобрением.

Почему стоит выбрать автокредит Ачиева?

Быстрое онлайн-согласование • Простое применение • Индивидуальное обслуживание на месте

Если вы считаете, что платите слишком много по текущему автокредиту, дайте нам возможность превзойти вашу ставку и снизить платежи за автомобиль. Есть много причин для рефинансирования с новой, более низкой процентной ставкой. Если ваш кредитный рейтинг улучшился или вы просто чувствуете, что платите слишком много каждый месяц, перейдите на более доступную ставку с Achieva и выполните рефинансирование, выполнив несколько быстрых и простых шагов. В конце концов, это ХОРОШО положить деньги обратно в карман.

Есть много причин для рефинансирования с новой, более низкой процентной ставкой. Если ваш кредитный рейтинг улучшился или вы просто чувствуете, что платите слишком много каждый месяц, перейдите на более доступную ставку с Achieva и выполните рефинансирование, выполнив несколько быстрых и простых шагов. В конце концов, это ХОРОШО положить деньги обратно в карман.

Причины, по которым вам может подойти рефинансирование автомобиля

Снизьте процентную ставку • Уменьшите ежемесячный платеж • Продлите существующие сроки

Пока вы это делаете, поговорите с нами о новой или рефинансированной ссуде для вашей лодки, мотоцикла или жилого автофургона.У нас есть отличные цены на каждую поездку!

* APR = Годовая процентная ставка и основывается на сроке ссуды, кредитных характеристиках и требованиях к залоговому обеспечению. Поощрительная ставка применяется к новым или подержанным автомобилям 2019-2021 модельного года со ссудой на сумму не более 90%, сроком на 36 месяцев и минимальным кредитным рейтингом 730 (FICO Auto Score 9). При сумме кредита в 15 000 долларов с годовой процентной ставкой 1,89% и сроком на 36 месяцев ваш ежемесячный платеж составит 428,92 доллара. Самый низкий тариф с применимыми скидками — 1.89%. Транспортные средства коммерческого использования не допускаются. Условия рефинансирования доступны только для кредитов Non-Achieva. Если вы решите рефинансировать свой кредит в Achieva Credit Union, мы сможем снизить вашу годовую процентную ставку. Однако, если вы выберете более длительный срок кредита, чем оставшийся срок вашего текущего кредита, вы будете платить проценты за более длительный период времени, и общая стоимость кредита может быть выше. Расценки могут быть изменены без уведомления. Все займы подлежат утверждению. Применяются требования к членству.

Поощрительная ставка применяется к новым или подержанным автомобилям 2019-2021 модельного года со ссудой на сумму не более 90%, сроком на 36 месяцев и минимальным кредитным рейтингом 730 (FICO Auto Score 9). При сумме кредита в 15 000 долларов с годовой процентной ставкой 1,89% и сроком на 36 месяцев ваш ежемесячный платеж составит 428,92 доллара. Самый низкий тариф с применимыми скидками — 1.89%. Транспортные средства коммерческого использования не допускаются. Условия рефинансирования доступны только для кредитов Non-Achieva. Если вы решите рефинансировать свой кредит в Achieva Credit Union, мы сможем снизить вашу годовую процентную ставку. Однако, если вы выберете более длительный срок кредита, чем оставшийся срок вашего текущего кредита, вы будете платить проценты за более длительный период времени, и общая стоимость кредита может быть выше. Расценки могут быть изменены без уведомления. Все займы подлежат утверждению. Применяются требования к членству.

1659 Achieva Way • Данидин, Флорида 34698

Какие баллы при рефинансировании? Рефинансирование ипотечных баллов

Пункты рефинансирования сбивают с толку многих домовладельцев, желающих получить рефинансирование. Также важно отметить, что покупка баллов подходит не каждому домовладельцу. Верно, что пункты рефинансирования ипотеки могут быть использованы для создания более выгодных условий для вашего нового жилищного кредита, но только при определенных обстоятельствах.

Также важно отметить, что покупка баллов подходит не каждому домовладельцу. Верно, что пункты рефинансирования ипотеки могут быть использованы для создания более выгодных условий для вашего нового жилищного кредита, но только при определенных обстоятельствах.

Получите индивидуальные тарифы

Чтобы заработать на баллах рефинансирования, вы должны сначала узнать, что такое ипотечные баллы рефинансирования и как они используются; Следующая информация может помочь. В результате вы должны увидеть, что с помощью небольшой математики вы можете определить, выиграете ли вы от покупки баллов.

Хотя баллы рефинансирования могут показаться запутанными, с помощью простых вычислений многие домовладельцы могут легко понять, принесут ли им баллы пользу.(Фото / Pixabay)

Что такое точки рефинансирования?

Короче говоря, баллы — это комиссионные, выплачиваемые непосредственно кредитору при закрытии сделки в обмен на сниженную процентную ставку или для покрытия комиссий за создание ссуды. Как правило, одна точка рефинансирования эквивалентна одному проценту от общей суммы нового жилищного кредита.

Как правило, одна точка рефинансирования эквивалентна одному проценту от общей суммы нового жилищного кредита.

Например. если ваш новый заем будет на 200 000 долларов, то один пункт будет равен 2 000 долларов.

Баллыпри рефинансировании ипотечного кредита могут быть использованы различными способами.Иногда они являются обязательными; кредитор требует, чтобы заемщик заплатил определенное количество баллов при закрытии сделки. В других случаях они являются добровольными и могут использоваться для обеспечения более выгодных условий ссуды — в этом случае они называются «выкупом ставки», что, в свою очередь, может снизить ваши ежемесячные выплаты по ипотеке.

Наиболее надежные кредиторы, особенно те, которые предлагают ипотечные кредиты с фиксированным сроком рефинансирования на 30 лет, предоставят возможность начисления баллов. Как их использовать?

Как используются пункты рефинансирования ипотеки

пунктов рефинансирования можно использовать разными способами, в том числе:

Дисконтные баллы — Иногда вы можете «выкупить» процентную ставку по жилищному кредиту, заплатив баллы при закрытии. Например, за каждый пункт, который вы платите, ваша процентная ставка может быть снижена на четверть одного процента. Обычно покупают от 0 до 4 баллов. Эта предварительная покупка не облагается налогом, что может означать дополнительную экономию для заемщика.

Например, за каждый пункт, который вы платите, ваша процентная ставка может быть снижена на четверть одного процента. Обычно покупают от 0 до 4 баллов. Эта предварительная покупка не облагается налогом, что может означать дополнительную экономию для заемщика.

Устранение штрафа за досрочное погашение — Многие ипотечные кредиты включают ограничения на досрочные выплаты или выкупы. Если вы выплатите ссуду досрочно, вы можете столкнуться с высокими комиссиями. Иногда, чтобы избавиться от штрафа, можно использовать refi-очки.

Для обеспечения других условий — Существует широкий спектр продуктов жилищного кредитования.Пункты рефинансирования ипотеки можно использовать для получения различных выгодных условий. Готовность платить баллы вперед может иметь огромные преимущества в долгосрочной перспективе.

Комиссия за выдачу кредита — Обычно эта комиссия взимается кредитором для покрытия расходов по предоставлению ссуды. Как и в случае дисконтных баллов, комиссия за оформление должна не облагаться налогом. У IRS есть особые формулировки, касающиеся сборов за оформление, поэтому вам необходимо убедиться, что эти баллы использовались для получения ипотеки, а не для покрытия дополнительных расходов по закрытию.

У IRS есть особые формулировки, касающиеся сборов за оформление, поэтому вам необходимо убедиться, что эти баллы использовались для получения ипотеки, а не для покрытия дополнительных расходов по закрытию.

Оплачивать баллы рефинансирования ипотеки или нет?

Многие люди не могут принять решение о выплате баллов рефинансирования. В большинстве случаев эти баллы выгодно платить только тогда, когда вы планируете остаться дома на продолжительное время. Это особенно верно, если вы платите баллы, чтобы снизить процентную ставку. Краткосрочный стимул может ослепить долгосрочную реальность.

Следует обратить внимание на то, сколько вы сэкономите в долгосрочной перспективе. Сколько очков рефинансирования обычно зависит от вас; однако очевидно, что чем больше баллов вы заплатите, тем больше вы сэкономите в течение 30-летнего ипотечного кредита.

Еще один фактор, который следует учитывать, — это то, насколько дорогой будет первоначальная стоимость. Рассчитайте точку безубыточности или время, необходимое для выплаты первоначальной стоимости баллов.

Например, если вы купили один балл за 2000 долларов с пониженной процентной ставкой на 0,25 процента, вы можете рассчитывать на ежемесячную экономию в размере 30,55 долларов. Чтобы найти точку безубыточности, вы разделите свои первоначальные затраты в размере 2000 долларов на ежемесячную экономию 30,55 доллара. Результат этого уравнения покажет вам в месяцах, сколько времени потребуется, чтобы окупить покупку этой точки.В данном случае 65,4 месяца, или примерно 1/5 30-летней ипотеки.

Также рассмотрите возможность получения налоговых льгот. Выплачивая проценты за весь срок действия кредита по льготной ставке, вы, вероятно, сможете вычесть их из своих налогов.

Имея это в виду, покупка баллов для снижения вашей ставки имеет наибольший смысл для покупателей жилья, рефинансирующих с помощью ипотечного кредита с фиксированной ставкой, и если они планируют владеть домом после достижения периода безубыточности. Большинство других обстоятельств рефинансирования обойдутся заемщику дороже.

США.38

США.38