Базовый экзамен ФСФР. Тема 1.3. Вопросы и ответы с 92 по 115

Оттуда же. Гражданский Кодекс Глава 7 статья 143 пункт 4: «Именной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается одно из следующих указанных лиц:

1) владелец ценной бумаги, указанный в качестве правообладателя в учетных записях, которые ведутся обязанным лицом или действующим по его поручению и имеющим соответствующую лицензию лицом. Законом может быть предусмотрена обязанность передачи такого учета лицу, имеющему соответствующую лицензию;

2) владелец ценной бумаги, если ценная бумага была выдана на его имя или перешла к нему от первоначального владельца в порядке непрерывного ряда уступок требования (цессий) путем совершения на ней именных передаточных надписей или в иной форме в соответствии с правилами, установленными для уступки требования (цессии).

Код вопроса: 1.1.108

При отсутствии в документе обязательных реквизитов документарной ценной бумаги, несоответствии его установленной форме и другим требованиям, документ:

Ответы:

A. Не является ценной бумагой, но сохраняет значение письменного доказательства

B. Является ценной бумагой, но не сохраняет значение письменного доказательства

C.Не является ценной бумагой, и не сохраняет значение письменного доказательства

ГК РФ Статья 143.1. «Требования к документарной ценной бумаге» второй пункт: « При отсутствии в документе обязательных реквизитов документарной ценной бумаги, несоответствии его установленной форме и другим требованиям документ не является ценной бумагой, но сохраняет значение письменного доказательства. «

«

Код вопроса: 1.1.109

При наличии нескольких лиц, в пользу которых установлено обязательство по передаче либо обременению прав на одни и те же бездокументарные ценные бумаги, в случае, если операция по их передаче или по обременению еще не осуществлена, преимущество имеет:

Ответы:

A. Лицо, в пользу которого обязательство возникло ранее, а если это невозможно установить — лицо, первым предъявившее иск

B. Все лица в равной степени, в пользу которых установлено обязательство

C. Лицо, в пользу которого обязательство установлено судом

Та же статья ГК РФ Статья 143. 1 пункт 4. «При наличии нескольких лиц, в пользу которых установлено обязательство по передаче либо обременению прав на одни и те же бездокументарные ценные бумаги, в случае, если операция по их передаче или по обременению еще не осуществлена, преимущество имеет лицо, в пользу которого обязательство возникло ранее, а если это невозможно установить — лицо, первым предъявившее иск.«

1 пункт 4. «При наличии нескольких лиц, в пользу которых установлено обязательство по передаче либо обременению прав на одни и те же бездокументарные ценные бумаги, в случае, если операция по их передаче или по обременению еще не осуществлена, преимущество имеет лицо, в пользу которого обязательство возникло ранее, а если это невозможно установить — лицо, первым предъявившее иск.«

Код вопроса: 1.1.110

Как называется способ передачи прав по ценной бумаге путем совершения на этой бумаге передаточной надписи?

Ответы:

A. Цессия

B. Вручение

C. Индоссамент

D. Коносамент

Терминологический вопрос. Просто нужно знать, что: индоссант — передающий права; индоссат — получающий; а говорится об этом в индоссаменте.

Просто нужно знать, что: индоссант — передающий права; индоссат — получающий; а говорится об этом в индоссаменте.

Дополним:

Индоссамент — передаточная надпись на ценной бумаге, удостоверяющая переход всех или части прав по этому документу к другому лицу. Проставляется обычно на оборотной стороне документа или на добавочном листе.

Индоссант — лицо, передающее свои права по ценной бумаге другому лицу (индоссату), о чём свидетельствует передаточная надпись. Индоссант несёт ответственность не только за существование права, но и за его осуществление.

Цессия — уступка прав требования или иного имущества, права собственности, которые подтверждаются некими документами.

Код вопроса: 1.1.111

Индоссамент по ордерной ценной бумаге был совершен 10.

06.16 г., акт приема-передачи указанной ценной бумаги был подписан 12.06.16 г. Какой датой произошел переход прав на ценную бумагу?

Ответы:

A. 10.06.16 г.

B. 12.06.16 г.

C. Дата определяется по договоренности сторон сделки

D. Правильный ответ не указан

Сразу как написали индоссамент.

Код вопроса: 1.2.112

Не могут быть истребованы от добросовестного приобретателя:

Ответы:

A. Бездокументарные ценные бумаги если они были безвозмездно приобретены у лица, которое не имело права их отчуждать

B.

Бездокументарные ценные бумаги, удостоверяющие только денежное право требования, а также бездокументарные ценные бумаги, приобретенные на организованных торгах, независимо от вида удостоверяемого права

C. Бездокументарные ценные бумаги, которые были конвертированы в другие ценные бумаги

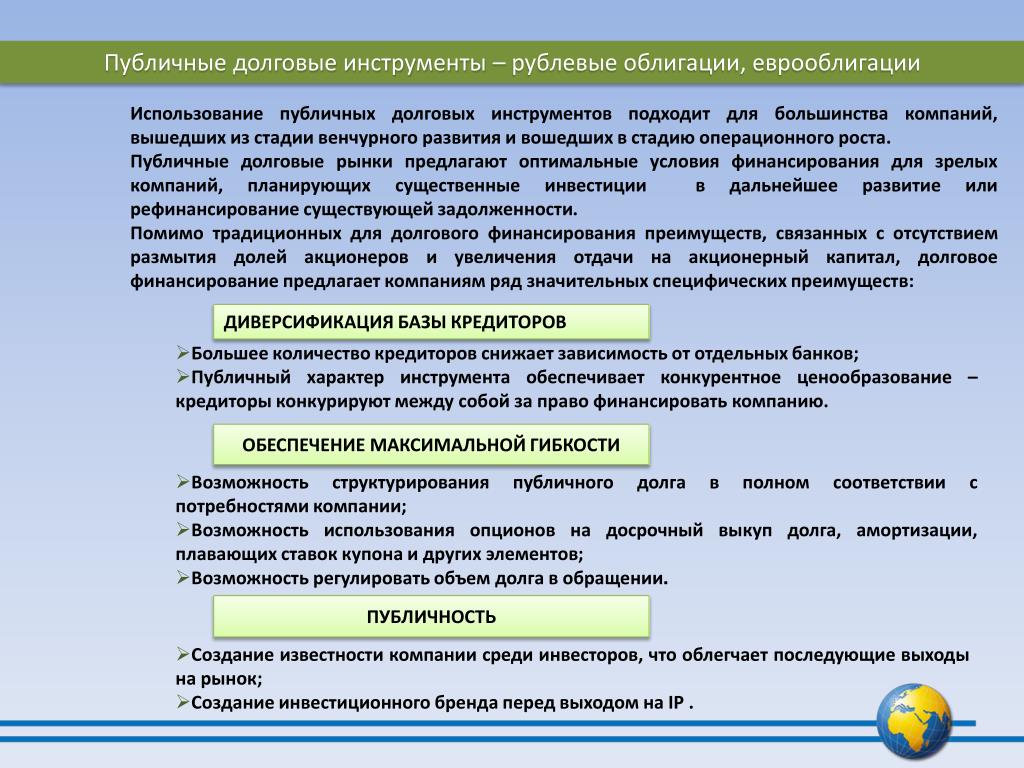

Виды долговых инструментов — Энциклопедия по экономике

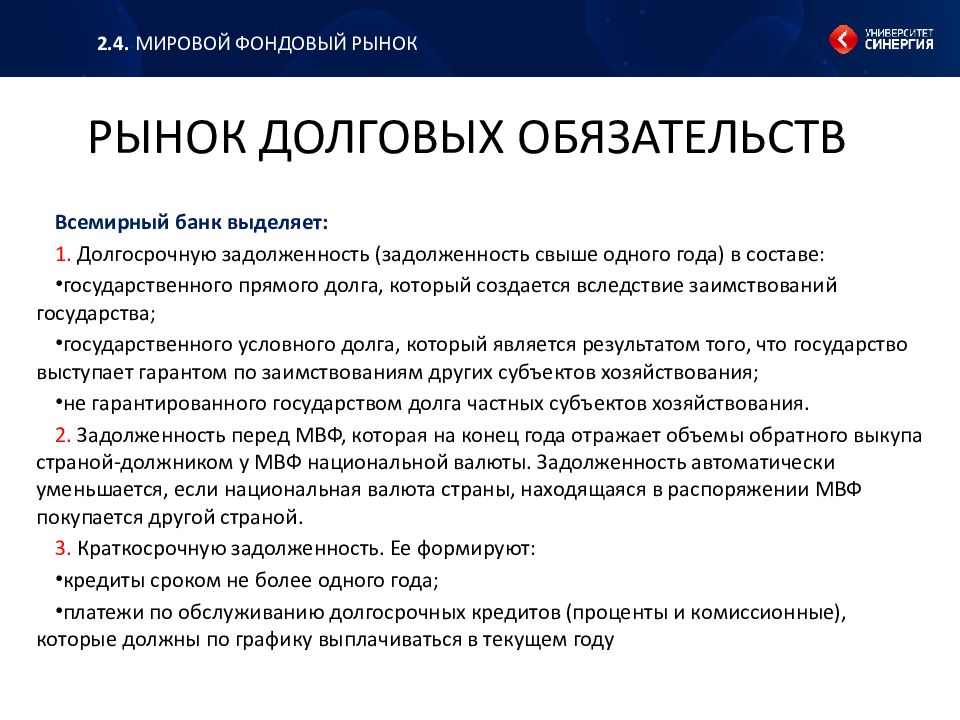

Парижский клуб— общественная организация, которую создали промышленно развитые страны для обсуждения проблем, возникающих в связи с неплатежеспособностью заемщиков на уровне государств-должников. Состав Клуба непостоянный, в него входят заинтересованные стороны государств-должников и государств-кредиторов. В настоящее время в Клубе 19 членов. Долги государств оформляются в виде долговых инструментов и являются, как правило, объектом международной торговли на рынке долговых обязательств. [c.740]Виды долговых инструментов

[c. 601]

601]

Остальные виды долговых инструментов являются либо технически искусственными (т. е. они не были созданы компанией-эмитентом), либо представляют пакет ценных бумаг из двух предыдущих разделов. В этот вид продуктов входит большое количество разнообразных инструментов, которые имеют общее название производные инструменты (в главе 5 эта тема рассматривается более подробно), а также паи в инвестиционных фондах (называемые коллективными инвестициями). [c.21]

Для простоты будем предполагать, что существует лишь один вид долгового инструмента, а именно, обязательства непрерывно, до бесконечности выплачивать в год 1 доллар, т. е. бессрочные обязательства, или консоли 1. Кроме того, предположим, что производственные предприятия подобны корпорациям и фирмам в нашем реальном мире — они уже по своей сути представляют собой нечто, отличное от индивидуумов, [c.836]

Каждая из этих групп, в свою очередь, подразделяется на краткосрочную (с первоначальным сроком погашения до 1 года) и долгосрочную задолженность (со сроком погашения свыше 1 года). Указанные виды задолженности даются в разбивке по видам долговых инструментов. Долговые обязательства перед прямыми инвесторами банков и нефинансовых предприятий выделены в отдельную группу задолженности.

[c.133]

Указанные виды задолженности даются в разбивке по видам долговых инструментов. Долговые обязательства перед прямыми инвесторами банков и нефинансовых предприятий выделены в отдельную группу задолженности.

[c.133]

Организация постоянного мониторинга условий экономического развития страны и конъюнктуры инвестиционного рынка в разрезе отдельных его сегментов. Такой мониторинг должен носить непрерывный характер в силу высокой динамики текущей конъюнктуры инвестиционного рынка. В процессе мониторинга основное внимание должно быть уделено выявлению динамики факторов, влияющих на снижение уровня доходности, риска и ликвидности финансовых инструментов, входящих в состав портфеля предприятия. Система таких факторов наблюдается и анализируется раздельно по долевым и долговым видам финансовых инструментов. [c.365]

При пассивном подходе к оперативному управлению портфелем основное внимание в осуществлении этого этапа реструктуризации портфеля уделяется обеспечению глубокой его диверсификации в рамках отдельных видов финансовых инструментов. Одним из методов, характерных для этого подхода к управлению, является также иммунизация портфеля, направленная на уменьшение процентного риска по долговым ценным бумагам. Суть этого метода состоит в подборе в портфель (в процессе ротации отдельных его финансовых инструментов)

[c.370]

Одним из методов, характерных для этого подхода к управлению, является также иммунизация портфеля, направленная на уменьшение процентного риска по долговым ценным бумагам. Суть этого метода состоит в подборе в портфель (в процессе ротации отдельных его финансовых инструментов)

[c.370]

Данная группа организаций включает компании, которые создаются с целью стимулирования специфических видов экономической деятельности. Деятельность этих компаний облегчает процесс финансирования либо они предоставляют долговые инструменты самых разных видов конкретным группам клиентов. В качестве примера можно назвать государственные агентства, предоставляющие займы или гарантирующие займы фермерам, студентам, малым предприятиям, покупателям новых домов и т.д. [c.43]

Риск, связанный с изменением процентной ставки. Этот вид риска наиболее ощутим в долгосрочных долговых инструментах и акциях. Снижение процентных ставок означает уменьшение затрат корпораций на уплату процентов за используемые кредиты и, соответственно, рост прибыли, и поэтому считается благоприятным для рынков акций. Напротив, повышение процентных ставок оказывает негативное воздействие на рынки акций.

[c.76]

Напротив, повышение процентных ставок оказывает негативное воздействие на рынки акций.

[c.76]

Инфляционному риску более подвержены долговые инструменты. Акции медленнее реагируют на инфляционные факторы, чем облигации. Если темпы и уровень инфляции велики, то она может свести на нет или даже превзойти размеры дохода, полученного по фиксированным ставкам. Поэтому возможна даже такая ситуация, когда облигации обесцениваются еще быстрее, чем деньги, а акции, за которыми стоят реальные активы, наоборот, растут в цене. Для держателей обеспеченных облигаций ситуация различается в зависимости от вида обеспечения обеспечение недвижимостью в этих условиях оказывается наиболее надежным. [c.76]

Поскольку данный инструмент является долговым инструментом «высшего качества», то требуется, чтобы компания использовала прибыль за каждый год (или свой капитал) для оплаты данного вида облигаций до того, как будут удовлетворены требования других кредиторов. [c.70]

Представление о размерах и структуре долга государственной казны можно получить из данных табл. 14.1. Федеральное правительство и Федеральная резервная система посредством федеральных учреждений, государственной казны и различных трастовых фондов выпускают и держат огромное количество долговых инструментов. Значительная их часть находится также в руках местных органов управления и частных инвесторов. Например, такие бумаги занимают немаловажное место в портфелях коммерческих банков и других финансовых учреждений. Корпорации также инвестируют, но в меньшей степени, свои средства в такого рода бумаги преимущественно для краткосрочного размещения излишка оборотного капитала. Значительным количеством долговых бумаг владеют индивидуальные домашние хозяйства, причем около половины из них составляют государственные бумаги в виде сберегательных облигаций и билетов. А в последние годы увеличилось число бумаг, находящихся в собственности иностранных инвесторов.

[c.381]

14.1. Федеральное правительство и Федеральная резервная система посредством федеральных учреждений, государственной казны и различных трастовых фондов выпускают и держат огромное количество долговых инструментов. Значительная их часть находится также в руках местных органов управления и частных инвесторов. Например, такие бумаги занимают немаловажное место в портфелях коммерческих банков и других финансовых учреждений. Корпорации также инвестируют, но в меньшей степени, свои средства в такого рода бумаги преимущественно для краткосрочного размещения излишка оборотного капитала. Значительным количеством долговых бумаг владеют индивидуальные домашние хозяйства, причем около половины из них составляют государственные бумаги в виде сберегательных облигаций и билетов. А в последние годы увеличилось число бумаг, находящихся в собственности иностранных инвесторов.

[c.381]

В экономически развитых странах рынок муниципальных облигаций значителен по масштабам и динамично развивается. Этот вид ценных бумаг считается одним из самых надежных долговых инструментов после ценных бумаг центрального правительства. [c.50]

[c.50]

Данный этап можно назвать предварительным этапом формирования финансового портфеля. Здесь решаются такие задачи, как изучение преимуществ и недостатков отдельных форм и видов финансовых инструментов с учетом требований каждого конкретного инвестора в рамках его финансовой политики и варианта портфеля. Главной задачей этого этапа является выбор предполагаемых объектов финансирования и предварительное определение пропорций вложений между ними. Речь идет о соотношении долговых обязательств, долевых вложений и фондовых бумаг. В рамках каждой из форм финансовых инвестиций определяется соотношение между отдельными видами финансовых инструментов, например, какую долю в стоимости приобретаемых ценных бумаг будут составлять акции и облигации, в свою очередь, в структуре акций — какую долю будет составлять группа обыкновенных акций, а какую — привилегированных, акциями каких компаний будет насыщаться позиция Акции и т. д. [c.391]

Особенности формирования возвратного денежного потока по отдельным видам финансовых инструментов определяют разнообразие вариаций используемых моделей оценки их реальной стоимости. Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

[c.378]

Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

[c.378]

Оценка инвестиционных качеств отдельных видов финансовых инструментов инвестирования является предварительным этапом формирования портфеля. Она представляет собой процесс рассмотрения преимуществ и недостатков различных видов финансовых инструментов инвестирования с позиций конкретного инвестора исходя из целей сформированной им политики финансового инвестирования. Результатом этого этапа формирования портфеля является определение соотношения долевых и долговых финансовых инструментов инвестирования в портфеле, а в разрезе каждой из этих групп — доли отдельных Видов финансовых инструментов (акций, облигаций и т.п.). [c.387]

Помимо официальных ставок рефинансирования центральные банки устанавливают процентную ставку по ломбардным кредитам, т.е. по кредитам, выдаваемым под обеспечение, в качестве которого обычно выступает залог ценных бумаг. Следует учитывать, что в залог могут быть приняты только те финансовые инструменты, ликвидность которых не вызывает сомнения. В практике зарубежных банков в качестве таких активов используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты, а также некоторые другие виды долговых обязательств, определяемые центральными банками.

[c.586]

Следует учитывать, что в залог могут быть приняты только те финансовые инструменты, ликвидность которых не вызывает сомнения. В практике зарубежных банков в качестве таких активов используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты, а также некоторые другие виды долговых обязательств, определяемые центральными банками.

[c.586]

К числу таких ценных бумаг следует отнести депозитарные расписки, которые имеют непосредственное отношение к акциям, и гибридные инструменты, обладающие признаками и долговых обязательств, и акций. Различают два основных вида гибридных инструментов, которые детально будут рассмотрены ниже это конвертируемые облигации и облигации с варрантами. [c.94]

Основным видом операций на торговых биржах являются фьючерсные сделки. Тем не менее в 70-х годах переход к плавающим валютным курсам обусловил качественный скачок в объемах фьючерсных операций на валютных биржах, а во второй половине 70-х годов рост колебаний процентных ставок на рынках краткосрочного и долгосрочного капиталов привел к тому, что в США объектами фьючерсных сделок стали также казначейские векселя, среднесрочные и долгосрочные облигации. Срочные сделки с этими долговыми инструментами получили название процентных фьючерсов.

[c.24]

Срочные сделки с этими долговыми инструментами получили название процентных фьючерсов.

[c.24]

Как правило, инвестиции связаны либо с интересами кредитора, либо с участием в капитале в качестве собственника. Долговые ценные бумаги как вложение в невещественный актив представляют собой средства, данные в долг в обмен на право получения дохода в виде процента, и обязанность заемщика вернуть сумму долга в указанное время. Когда инвестор покупает долговые финансовые инструменты, например облигацию, он фактически кредитует того, кто выпустил эту облигацию в обращение и берет обязательство платить установленные проценты в течение оговоренного времени, по истечении которого обязуется возвратить первоначальную сумму займа. Участие в капитале, или долевые вложения, представляет собой ограниченное во времени право собственности на долю капитала компании. Долевое вложение возможно в форме владения ценной бумагой или в форме титула собственности на определенное имущество. Обычно инвестор приобретает право участия в капитале компании, покупая ценные бумаги, известные под общим названием акции. Опционы не относятся ни к долговым инструментам, ни к долевым это ценные бумаги, дающие инвесторам право купить другую ценную бумагу или актив по заранее установленной цене по истечении оговоренного срока. Например, инвестор может заплатить 500 долл. за опцион на по- [c.11]

Банковская деятельность отделена от работы с ценными бумагами. В стране разрешен выпуск только именных акций с 1984 г. запрещен выпуск предъявительских облигаций. Однако это не повлияло на разнообразие финансовых инструментов, как долевых (например, эмитируются разновидности долевых ценных бумаг — сертификаты участия, по сути представляющие собой доли участия в паевых фондах), так и долговых (рынок этих бумаг исключительно разнообразен, причем некоторые виды финансовых инструментов эмитируются только в этой стране). [c.385]

Облигации федерального займа выпускаются с переменным купоном (ОФЗ-ПК) и с постоянным доходом (ОФЗ-ПД). В 1996 г. Министерство финансов выпустило в обращение новый для России вид государственных долговых обязательств -облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД), порядок обращения которых регламентируется Условиями выпуска облигаций федерального займа с постоянным купонным доходом от 28.06.1997 г., а также нормативными актами об ОФЗ-ПК. ОФЗ-ПД — наиболее распространенный в мире вид долговых обязательств. Однако в России рынок этих финансовых инструментов имеет небольшой объем, так как они выпускаются для переоформления задолженности федерального бюджета перед Банком России. Однако, по мнению экспертов, со временем следует ожидать [c.468]

Оценка эффективности размещения средств в финансовые активы, для которой необходим показатель средней доходности вложений в разрезе их видов долговые и долевые ценные бумаги, депозиты, валютные финансовые инструменты. [c.38]

К основным темам, изучаемым в рамках традиционных курсов финансовой математики, относятся простые и сложные проценты, погашение долга, аннуитеты (ренты), расчеты, связанные с различными долговыми инструментами векселями, облигациями, депозитными сертификатами и т.д., а также расчеты сделок с валютой. В последнее время к ним прибавился ряд тем из финансового менеджмента анализ и оценка инвестиционных проектов, простейшие модели оценивания акций и др. При этом в руководствах с прикладной ориентацией изложение обычно носит преимущественно операциональный характер, т.е. результат выдается в виде готовой формулы, в которую достаточно подставить исходные данные, чтобы получить значение вычисляемой характеристики. [c.5]

Как уже говорилось, на равновесном рынке нормированные процентные ставки по различным сделкам близки к общему (одному и тому же) уровню. В частности, будут равны нормированные ставки сделок с различными долговыми инструментами, поскольку эти ставки представляют собой ожидаемые доходности, которые обеспечат себе инвесторы, покупающие эти инструменты. При этом имеется в виду, конечно, нормированная доходность к погашению, т.е. доходность за период от момента покупки до момента погашения. Следовательно, рыночные цены долговых инструментов будут устанавливаться таким образом, чтобы доходность по ним соответствовала равновесному уровню процентных ставок. Поэтому изменение уровня процентных ставок по каким-либо причинам, например вследствие роста темпов инфляции, приведет к изменению текущей цены депозитного сертификата. Но даже если уровень процентных ставок меняться не будет, цена сертификата тем не менее изменится, поскольку меняется оставшийся срок до погашения. Цена сертификата будет меняться так, чтобы доходность за оставшийся срок до погашения оставалась равной значению рыночной ставки процента. [c.122]

Рост финансовых инноваций в виде новых долговых инструментов и услуг. [c.352]

Развитие рынка секьюритизации в последние десятилетия имеет огромное влияние на мировые рынки капитала. Благодаря секьюритизации появились новые классы долговых инструментов и был обеспечен доступ на рынок новых участников, что способствовало расширению и углублению мирового рынка капитала. Возможность эффективного осуществления участниками российского рынка сделок секьюритизации в значительной мере зависит от наличия в российском законодательстве положений, позволяющих реализовать ряд ключевых концепций и обеспечивающих возможность использования ряда механизмов и инструментов, типичных для таких сделок. Существуют три основных вида секьюритизации классическая секьюритизация на основе действительной продажи , синтетическая секьюритизация и секьюритизация бизнеса. Настоящий доклад посвящен анализу положений российского законодательства и выработке предложений по его изменению только в отношении классических сделок секьюритизации через действительную продажу . [c.2]

Королевский Указ определяет фонды секьюритизации как обособленное имущество, не имеющее статуса юридического лица, в состав которого включаются активы в виде финансовых активов и других прав и пассивы в виде долговых ценных бумаг и займов, предоставленных ему кредитными организациями. Не менее 50% финансовых средств фонда секьюритизации должны быть привлечены им через эмиссию долговых инструментов. Кроме того, фонды секьюритизации могут привлекать субординированное финансирование от институциональных инвесторов. [c.46]

Тем не менее, рынок долговых обязательств no-прежнему играет ключевую роль в современной экономической жизни, а триллионы долларов инвестируются именно в долговые инструменты. Причем последние зачастую используются для спекулятивных игр, придавая им устойчивость и такую порой необходимую подпорку в виде гарантированных денежных поступлений. [c.11]

Формула для справедливой цены процентного долгового инструмента имеет вид ДО, (6.23) [c.89]

Сравнительная таблица доходности различных видов долговых финансовых инструментов в 2003 году [c.231]

Бухгалтерский учет разнообразных долговых инструментов, применяемых в деловой практике, — тема многообещающая, а учет условий ликвидации долговых соглашений (debt defeasan e) на сегодняшний день — тем более. Такие условия привлекают в последние годы внимание практиков, разработчиков стандартов и теоретиков, так как их использование сопряжено с рядом противоречий. Сторонники учета условий ликвидации долговых соглашений рассматривают их как важный инструмент управления для руководства фирм. Другие, однако, видят в таких условиях не более чем косметику баланса с целью сокрытия неуспешной деятельности [20, с.54]. [c.374]

Методика оценки рейтинга варьирует в зависимости от вида самого инструмента долгового финансирова- [c.66]

Наряду с этим существует ряд индикаторов для оценки общего состояния рынка облигаций. Они характеризуют либо ценовую динамику, либо доходность облигаций. Составная средняя курсов облигаций Доу Джонса является распространенной мерой динамики цен этих долговых инструментов и основана на курсах закрытия облигаций 10 коммунальных и 10 промышленных предприятий. Подобно котировкам облигаций этот индекс отражает средние процентные величины от номинала облигаций, по которым они продаются. Также имеются источники данных о доходностях облигаций, отражающие норму доходности, которую мог бы получить инвестор, купив облигацию сегодня и продержав ее до погашения. Например, «Бэр-рон з» приводит эти данные для составных средних курсов облигаций Доу Джонса. Другие источники — это «Стэндард энд пур з», «Муди з инвестор сервисез» и ФРС. Наряду с составными имеются индексы цен и доходностей облигаций для их особых видов (промышленных, коммунальных и муниципальных). Кроме того, эти и другие индексы иногда приводятся в терминах совокупного дохода, т.е. ценовая динамика (курсовая прибыль или убыток) комбинируется с дивидендным (процентным) доходом. Подобные индексы существуют как для акций, так и для облигаций. [c.840]

Золотые сертификаты — это специфический вид ценных бумаг, не являющихся валютной ценностью, хотя они и обеспечены золотым запасом и привязаны к золоту по ряду параметров. Этот долговой инструмент эмитирован Министерством финансов 27.09.1993 г. сроком на 1 г. Это были именные ценные бумаги с номиналом 10 кг. золота 999 пробы. Их доходность устанавливалась на уровне 3-мес. ставки ЛИБОР по американским долларам (в соответствии с публикациями Файненшл Тайме ) + 3%. Сумма объема эмиссии была эквивалентна стоимости 100 тонн золота (депонированных Министерством финансов в Комитете РФ по драгоценным металлам и драгоценным камням) по цене лондонского фиксинга на дату начала эмиссии пересчет в рубли проводился по курсу Центрального банка на ту же дату. Проценты начислялись и выплачивались ежеквартально, доходность облигаций была установлена в размере 3/12 трехмесячной ставки ЛИБОР + 0,75%. [c.445]

В методологии статистики государственных финансов МВФ, переход на которую был декларирован Россией уже более года назад, существует специальный вид долгового обязательства, размещаемого в безбумажной форме в счет оплаты товаров и услуг и погашаемого в счет уплаты налогов. При этом, однако, эти обязательства являются ценными бумагами и размещаются либо с дисконтом, либо приносят владельцу процентный доход. Субфедеральные органы власти, пользуясь отсутствием соответствующего законодательства, фактически взимали с кредиторов бюджета дополнительный налог, равный размеру процентных выплат, рассчитанных по рыночной ставке от суммы квазиденежных инструментов, выпущенных ими. [c.96]

Своп (англ, swap — мена, обмен) представляет собой соглашение между сторонами об обмене денежных потоков на протяжении периода времени в будущем. Потоки денежной наличности, осуществляемые сторонами по сделке своп, обычно привязаны к стоимости долговых инструментов или к стоимости разной иностранной валюты. Соответственно двумя основными видами свопов являются «процентные свопы» и «валютные свопы». [c.172]

Понятие финансовых инструментов. Долговые и долевые финансовые инструменты. Тема 2. Финансовые рынки и финансовые инструменты

Департамент финансовых рынков и банков

Федеральное государственное образовательное бюджетное учреждение высшего образования «Финансовый университет при Правительстве Российской Федерации» (Финансовый университет) Департамент финансовых рынков

ПодробнееФОНД ОЦЕНОЧНЫХ СРЕДСТВ

МИНОБРНАУКИ РОССИИ Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «Челябинский государственный университет» (ФГБОУ ВПО «ЧелГУ») Костанайский филиал

Подробнее1. ЦЕЛИ И ЗАДАЧИ ДИСЦИПЛИНЫ

2 1. ЦЕЛИ И ЗАДАЧИ ДИСЦИПЛИНЫ Цель дисциплины дать целостное представление о функционировании рынка ценных бумаг как одного из важнейших институтов рыночной экономики. Задачи дисциплины: выяснить экономическую

Подробнеепримере…) примере…)

ТЕМАТИКА выпускных квалификационных работ бакалавров по направлению 080100 «Экономика», профиль подготовки: «Финансы и кредит» для студентов кафедры учетно-финансовых и статистических дисциплин очной и

Финансовые рынки и институты

Финансовые и институты Вопросы для рассмотрения: 1. Определение финансовых рынков 2. Классификация финансовых рынков 3. и классификация финансовых рынков 4. Определение, функции и виды финансовых институтов

Подробнеепримере кредитной организации).

Примерная тематика выпускных квалификационных работ по направлению подготовки 38.03.01 «Экономика» профиль «Финансы и кредит» (уровень бакалавриата) на 2017-2018 учебный год 1. Современная денежная система

Подробнее1. Цели и задачи дисциплины

1. Цели и задачи дисциплины 1.1. Цель. Задачи дисциплины, ее место в подготовке специалиста (с учетом квалификационных требований ГОС) Цель изучения дисциплины «Рынок ценных бумаг» — дать системное представление

ПодробнееЛекция Рынок ценных бумаг

Лектор к.э.н., доцент, доцент кафедры финансов и кредита Федосенко Л.В. Лекция Рынок ценных бумаг Вопрос 1 Рынок ценных бумаг как инструмент перераспределения финансовых ресурсов и его функции Вопрос 2

ПодробнееПРОГРАММА ДИСЦИПЛИНЫ «РЫНОК ЦЕННЫХ БУМАГ»

Негосударственное образовательное учреждение высшего профессионального образования «Институт управления» Экономический факультет Кафедра экономики УТВЕРЖДЕНО Протоколом заседания Ученого совета НОУ ВПО

ПодробнееТРЕНИРОВОЧНЫЙ ВАРИАНТ

Федеральное государственное образовательное бюджетное учреждение высшего профессионального образования «Финансовый университет при Правительстве Российской Федерации» Кафедра «Финансовые рынки и финансовый

рынков и банков от Темы курсовых работ

ФИНУНИВЕРСИТЕТ УТВЕРЖДЕНО Протокол заседания Департамент финансовых Департамента рынков и банков от 06.09.2017 1 ПРИМЕРНЫЙ ПЕРЕЧЕНЬ тем курсовых работ на 2017/2018 учебный год Направление «Экономика»,

ПодробнееФОНДОВЫЙ РЫНОК. ОБЩИЙ ОБЗОР

ИНФОРМАЦИОННО-ОБУЧАЮЩИЙ МАТЕРИАЛ ФОНДОВЫЙ РЫНОК. ОБЩИЙ ОБЗОР МОСКОВСКИЙ КОНКУРС ТРЕЙДЕРОВ ФОНДОВЫЙ РЫНОК Фондовый рынок это рынок, на котором торгуют специфическим товаром ценными бумагами. Реально эти

ПодробнееТемы выпускных квалификационных работ

Темы выпускных квалификационных работ 1. Доходы Федерального бюджета Российской Федерации, их анализ и пути реформирования. 2. Расходы Федерального бюджета Российской Федерации, их анализ и пути реформирования.

ПодробнееРЫНОК ЦЕННЫХ БУМАГ. МИРОВОЙ РЫНОК

1 Правительство Российской Федерации Государственный университет- В Ы С Ш А Я Ш К О Л А Э К О Н О М И К И ФАКУЛЬТЕТ МИРОВОЙ ЭКОНОМИКИ И МИРОВОЙ ПОЛИТИКИ ПРОГРАММА ДИСЦИПЛИНЫ РЫНОК ЦЕННЫХ БУМАГ. МИРОВОЙ

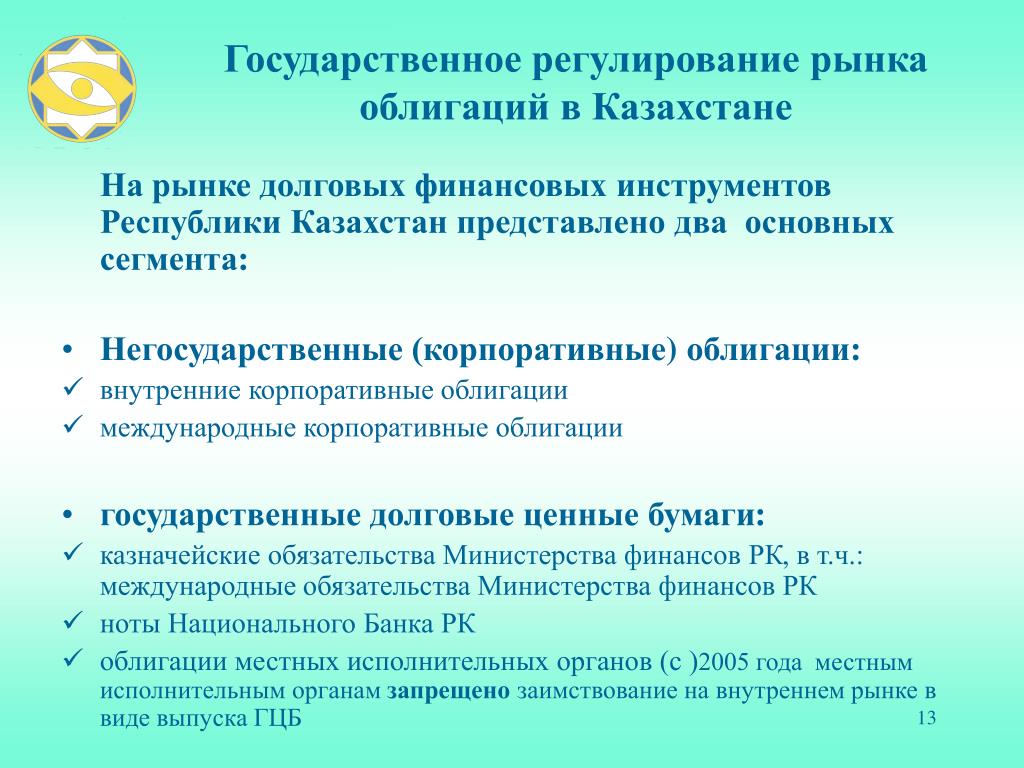

ПодробнееРИСКИ на КАЗАХСТАНСКОМ ФОНДОВОМ РЫНКЕ

РИСКИ на КАЗАХСТАНСКОМ ФОНДОВОМ РЫНКЕ Институты фондового рынка Фондовая биржа Центральный депозитарий — организация, которая осуществляет учет и хранение ценных бумаг Брокерская компания — юридическое

ПодробнееКонвертируемые облигации на экзамене Дипифр

Конвертируемые финансовые инструменты в последнее время не так часто появляются в экзаменационных заданиях. В конце статьи я привела статистику экзаменационных задач по этой теме. В последний раз конвертируемые облигации появились в качестве примечания к консолидационному вопросу в декабрьском 2013 года экзамене Дипифр. Есть вероятность, что они могут оказаться среди ситуационных задач на экзамене в июне 2014 года.

Алгоритм решения задач по конвертируемым инструментам достаточно прост. К сожалению, в учебниках и задачниках, которые выдаются в учебных центрах по подготовке к экзамену Дипифр, эта тема отдельно не разбирается, а рассматривается вместе с другими финансовыми инструментами. Времени на подробный анализ таких задач на курсах выделяется мало. Поэтому задачи по конвертируемым финансовым инструментам часто вызывают затруднения у сдающих Дипифр.

Конвертируемые облигации – это особый вид финансовых инструментов

Конвертируемые облигации представляют собой финансовые инструменты, которые при определенных условиях могут быть конвертированы в акции эмитента по желанию держателя облигаций. То есть вы покупаете облигации, получаете купонный доход по ним, а при погашении облигаций вместо денег можете обменять эти облигации на акции этой же компании. Могут быть разные условия обмена (одна облигация на одну акцию или 100 долларов облигации на одну акцию и т.п.), но суть у конвертируемых инструментов одна — вы покупаете облигации, а вместе с ними возможность обменять их на акции. Вы можете воспользоваться этой возможностью или не воспользоваться, все будет зависеть от вашего решения в будущем.

Не буду говорить о преимуществах для компаний привлечения финансирования таким способом, или о том, почему выгодно покупать такие инструменты – этому можно посвятить целую статью. Скажу только, что конвертируемые облигации позволяют компании эмитировать (продать) долговые инструменты по более низкой процентной ставке. А держатели облигаций могут неплохо заработать, если стоимость акций компании-эмитента вырастёт в цене за период обращения конвертируемых облигаций.

Итак, конвертируемый финансовый инструмент представляют собой финансовый инструмент, который содержит как долговой (облигации), так и долевой (потенциально новые акции) компоненты. Согласно МСФО IAS 32 (п.28-32) такие инструменты являются составными (compound instruments), и оба компонента должны отдельно отражаться в финансовой отчетности компании-эмитента.

Отдельное отражение этих компонентов в бухгалтерском учете основано на постулате, что долевой компонент имеет свою стоимость. Ведь наличие опции конвертации облигаций в акции понижает процентную ставку по таким конвертируемым инструментам. То есть покупатели конвертируемых облигаций готовы платить за них чуть больше, чем за обычные облигации. Поэтому часть выручки по таким инструментам должна быть отнесена на долевой компонент.

Отражение конвертируемых инструментов в отчетности согласно МСФО

Эмитенты, т.е. компании, которые выпускают конвертируемые инструменты, для отражения таких инструментов в учете должны руководствоваться стандартом МСФО IAS 32, который требует показывать компонент обязательства и компонент капитала отдельно в отчете о финансовом положении следующим образом (ниже приведены выдержки из стандарта IAS 32):

AG31 (а) обязательство эмитента производить плановые выплаты процентов и основной суммы является финансовым обязательством, которое существует до тех пор, пока инструмент не конвертирован. При первоначальном признании справедливая стоимость долгового компонента равняется приведенной стоимости определенных договором будущих потоков денежных средств, дисконтированных по текущей рыночной процентной ставке, применяемой к инструментам, имеющим сопоставимый кредитный статус и обеспечивающим практически такие же потоки денежных средств, на таких же условиях, но без опциона на конвертацию;

(b) долевой инструмент является встроенным опционом на конвертацию обязательства в капитал эмитента.

П.29 ..компания всегда отдельно представляет в отчете о финансовом положении компоненты обязательства и капитала.

П.31 если первоначальная балансовая стоимость комбинированного финансового инструмента относится на его компоненты обязательства и капитала, то на компонент капитала относится сумма, остающаяся после вычета из справедливой стоимости всего инструмента отдельно определенной суммы компонента обязательства…Сумма балансовых стоимостей, отнесенных в обязательства и капитал при первоначальном признании, всегда равняется справедливой стоимости, отнесенной на инструмент в целом. Первоначальное раздельное признание компонентов инструмента не ведет к возникновению прибыли или убытка.

П.32 Используя подход, описанный в пункте 31, эмитент облигации, конвертируемой в обыкновенные акции, сначала определяет балансовую стоимость долгового компонента путем измерения справедливой стоимости аналогичного обязательства, не имеющего связанного с ним компонента капитала. Балансовая стоимость долевого инструмента в виде опциона на конвертацию определяется путем вычитания справедливой стоимости долгового компонента из справедливой стоимости комбинированного финансового инструмента в целом.

Из приведенного выше текста стандарта легко составить алгоритм решения задач по конвертируемым инструментам.

Алгоритм решения задач по конвертируемым финансовым инструментам

1) Сначала рассчитывается долговой компонент инструмента. Для этого все денежные потоки, ожидаемые от инструмента (ежегодные проценты и сумма основного долга при погашении), дисконтируются по ставке, которая в условии задач Дипифр называется:

- годовая рыночная процентная ставка по неконвертируемым займам

- превалирующая рыночная процентная ставка

- ожидаемая инвесторами доходность от вложений в неконвертируемые облигации

- текущая стоимость заимствования по неконвертируемым долговым обязательствам

2) Разница между рассчитанной величиной долгового компонента и суммой, полученной от выпуска облигаций, представляет собой долевой компонент. В отчетности эта сумма отражается как кредит капитала у стороны-продавца облигаций

3) Затраты на выпуск облигаций распределяются на долговой и долевой компоненты пропорционально стоимости этих компонентов.

Пример 1 — решение задачи по конвертируемым инструментам

Давайте применим данный алгоритм для решения конкретной задачи и разберем, какие усложнения использует экзаменатор, чтобы заставить нас ошибиться. Типичная задача по конвертируемым облигациям выглядит так:

Июнь 2009, №2, примечание 4 – долгосрочные процентные заимствования

1 апреля 2008 года «Дельта» привлекла заемные средства на сумму 100 млн. долларов под годовую ставку процента в размере 5%. Проценты выплачиваются ежегодно в конце периода, а основная сумма долга в сумме 100 млн. долларов подлежит выплате 31 марта 2013 года. По усмотрению инвесторов долговые обязательства могут быть конвертированы в акции 31 марта 2013 года. Годовая рыночная процентная ставка по неконвертируемым займам на 1 апреля 2008 года была равна 8%. Коэффициенты дисконтирования приводятся ниже:

Годовой коэффициент дисконтирования:

Приведенная стоимость 1 доллара, подлежащего уплате через 5 лет:

5% — 78 центов

8% — 68 центовПриведенная стоимость нарастающим итогом 1 доллара, подлежащего уплате в конце 5-летнего периода:

5% — 4.33 доллара

8% — 3.99 доллараЗадание. Каким образом следует отразить данную операцию в финансовой отчетности компании Дельта на 31 марта 2009 года.

Комментарий. Отчетная дата 31 марта 2009, а начинается задача с 1 апреля 2008, то есть за год до отчетной даты. Ключевая фраза для того, чтобы понять, с каким типом задач мы имеем дело, это третье предложение:

«По усмотрению инвесторов долговые обязательства могут быть конвертированы в акции 31 марта 2013 года».

Слово «конвертированы» прямо указывает, что данный облигационный заем является конвертируемым, а, значит, комбинированным финансовым инструментом. Необходимо будет выделить долговой и долевой компонент и именно в таком порядке.

Чтобы найти долговой компонент, нужно продисконтировать договорные денежные потоки, связанные с данным инструментом. В данном случае это ежегодные выплаты процентов и выплата основного долга.

Дельта привлекла заемные средства…под годовую ставку процента в размере 5%.

Значит, ежегодный процент равен: 100,000*5% = 5,000

а основная сумма долга в сумме 100 млн. долларов подлежит выплате 31 марта 2013 года.

Значит, второй денежный поток, который будет выплачен через 5 лет, равен 100,000.

Первое усложнение, которое любит использовать экзаменатор, заключается в том, что он привел коэффициенты дисконтирования для двух процентных ставок: 5% и 8%. Какую ставку использовать?

Годовая рыночная процентная ставка по неконвертируемым займам на 1 апреля 2008 года была равна 8%.

Такой фразой экзаменатор зашифровал процентную ставку, по которой необходимо дисконтировать денежные потоки от конвертируемого инструмента. Обратите внимание на слово «неконвертируемые». Именно это слово указывает на нужную ставку дисконтирования.

Решение

1) Облигационный заем является комбинированным финансовым инструментом и включает долговой и долевой компоненты.

2) Долговой компонент – рассчитывается как приведенная стоимость потенциальных будущих платежей.

5,000 x 3.99 = 19,950

100,000 x 0.68 = 68,000

Итого: 87,950

3) Долевой компонент – разница между полученной суммой займа и долговым компонентом

Долговой компонент равен — 87,950

Долевой компонент (балансирующая цифра) — 12,050

Итого получено заемных средств — 100,000

(100,000 — 87,950 = 12,050)

4) Долговой компонент отражается как долгосрочное финансовое обязательство. Финансовые расходы за год равны 87,950*8% = 7,036

| Входящее сальдо | Проценты по ставке | Выплата | Исходящее сальдо |

(а) | (б)=(а)*8% | (в) | (г)=(а)+(б)-(в) |

87,950 | 7,036 | (5,000) | 89,986 |

Выписки из отчетности Дельты:

ОФП на 31.03.09

Долгосрочное обязательство — 89,986

Капитал: долевой компонент конвертируемого займа — 12,050

ОСД за год, закончившийся 31.03.09

Финансовый расход — (7,036)

Долевой компонент отражается в составе капитала, его стоимость не меняется до погашения облигаций.

Как отразить погашение конвертируемых облигаций в финансовой отчетности?

Пример 2 — погашение конвертируемых облигаций

Самая интересная задача была в далеком 2007 году, когда Пол Робинс еще не был экзаменатором Дипифр.

Июнь 2007, №3, конвертируемые облигации, 8 баллов

Задание. Выскажите руководству Ваше профессиональное мнение о том, как повлияет отражение данного аспекта на консолидированную финансовую отчетность за год, закончившийся 31 марта 2007 года. Укажите суммы, которые будут включены в финансовую отчетность, и название соответствующей статьи, в которой следует отразить каждую сумму.

(b) 1 апреля 2003 года компания «Ипсилон» выпустила 10 миллионов облигаций номинальной стоимостью 1 доллар каждая. Выплата процентов по облигациям не предусматривалась, но они подлежали погашению 31 марта 2007 года по стоимости 1.2 доллара за штуку. Вместо погашения держатели облигаций могли обменять их на акции в следующей пропорции: одна облигация стоимостью в 1 доллар обменивается на одну обыкновенную акцию стоимостью в 1 доллар. На 1 апреля 2003 года ожидаемая инвесторами доходность от вложений в неконвертируемые облигации составляла 8% годовых. Дисконтированная стоимость 1 доллара к получению через 4 года при ставке 8% годовых равна 73.5 центов. 31 марта 2007 года владельцы 4 миллионов облигаций решили погасить облигации, а владельцы оставшихся 6 миллионов облигаций решили обменять их на акции. Последствия по налогу на прибыль от данной операции в расчет можно не принимать.

Комментарий. Я специально поставила задание к этой задаче в начало, а условие записала потом, потому что именно в этом порядке и надо приступать к решению задач на экзамене Дипифр.

Первым делом, прочитав задание, надо отметить для себя, что отчетная дата 31.03.07 совпадает с датой погашения облигаций.

Фраза в условии «вместо погашения держатели облигаций могли обменять их на акции в следующей пропорции» сразу говорит о том, что это конвертируемые финансовые инструменты, а, значит, необходимо будет рассчитать долговой и долевой компонеты. Здесь этот расчет упрощен, так как нет ежегодных процентов по облигациям, и нужно продисконтировать единичный денежный поток – сумму основного долга на дату погашения.

Эта задача интересна тем, что необходимо показать, что случилось на дату погашения конвертируемых инструментов. Экзаменатор записал в условии, что часть облигаций была конвертирована, а другая часть погашена, т.е. кому-то были выплачены денежные средства, а кто-то получил акции. Возможно, вы не знаете, что делать при погашении конвертируемых инструментов, но не нужно паниковать. В любой задаче можно набрать какие-то баллы, если вы готовили тему, по которой написана задача. С погашением конвертируемых облигаций мы разберемся позже, а начало решения этой задачи будет таким же, как и для любой другой задачи по конвертируемым инструментам.

Решение

Здесь приведен подробный ответ, на реальном экзамене какие-то слова можно сократить.

1) Конвертируемые облигации являются комбинированным финансовым инструментом, который, согласно МСФО (IAS) 32 состоит из долгового (обязательства) и долевого (капитал) компонентов.

2) Долговой компонент равен приведенной стоимости будущих платежей. Дисконтировать будем по ставке 8%, коэффициент равен 73,5 центов, что в переводе в доллары — 0,735 долларов

- 10,000 штук*$1.20 = 12,000 — сумма основного долга по облигациям на дату погашения

- 12,000*0.735 = 8,820 — долговой компонент

3) Долевой компонент – разница между стоимостью выпуска и стоимостью долгового компонента: 10,000 – 8,820 = 1,180. Отражается в отчетности как отдельный компонент капитала.

4) Долговой компонент оценивается по амортизируемой стоимости. Расчет стоимости долгового компонента приведен в таблице:

ДАТА на начало | Входящее сальдо | Проценты по ставке | Выплата | Исходящее сальдо | ДАТА на конец |

(а) | (б)=(а)*8% | (в) | (г)=(а)+(б)-(в) | ||

01.04.03 | 8’820 | 706 | 0 | 9’526 | 31.03.04 |

01.04.04 | 9’526 | 762 | 0 | 10’288 | 31.03.05 |

01.04.05 | 10’288 | 823 | 0 | 11’111 | 31.03.06 |

01.04.06 | 11’111 | 889 | 0 | 12’000 | 31.03.07 |

4) В начале отчетного периода на 1 апреля 2006 года стоимость долгового компонента будет равна 11,111 (8,820*(1.08)3).

5) Финансовые расходы за текущий период, отраженные в отчете о прибылях и убытках, составят 889 (11,110*0.08). Обязательство на 31 марта 2007 года (до погашения или конвертации) будет равно 12,000 (11,110 + 889).

Выписки из отчетности до погашения облигаций:

ОФП

Краткосрочные обязательства: долговой компонент – 12,000

Капитал: долевой компонент – 1,180

ОСД

Финансовый расход – (889)

Комментарий. Всего было выпущено 10 миллионов облигаций. Держатели 6 миллионов из них (60%) решили конвертировать облигации в акции, а держатели оставшихся 4 миллионов (40%) решили погасить облигации и получить денежные средства. Перед погашением у нас на балансе есть две строки: обязательство и капитал. Эти строки надо будет «убрать» из отчетности после того, как данные финансовые инструменты будут погашены. Для этого 12,000 и 1,180 надо поделить на две части: 40% и 60%. Проводки будут такими:

Погашение облигаций:

Дт Долговой компонент (обязательство) Кт Денежные средства – 4,800 (12,000*40% или 4,000*$1.20)

Дт Долевой компонент (капитал) Кт Нераспределенная прибыль — 472 (1,180 * 40%)

Логика понятна – если держатель облигации не воспользовался своим правом конвертации, то, получается, он подарил компании свою часть долевого компонента. Конечно, через ОПУ эту сумму провести нельзя, это может быть отражено только в нераспределенной прибыли. Получится, что часть долевого компонента будет переведена с одной строки капитала на другую строку капитала.

Конвертация облигаций:

Оставшаяся часть обязательств на сумму 7,200 (12,000 – 4,800) плюс оставшийся долевой компонент на сумму 708 (1,180 – 472) будут рассматриваться как средства, полученные от выпуска 6,000 акций.

Дт Долговой компонент – 7,200

Дт Долевой компонент – 708

Кт Капитал – 7,908

При этом «Кт Капитал» хорошо бы поделить на акционерный капитал и эмиссионный доход, тем более, что необходимая информация для такого разделения в условии имеется.

«одна облигация стоимостью в 1 доллар обменивается на одну обыкновенную акцию стоимостью в 1 доллар»

Значит, для обмена на 6 миллионов облигаций будет выпущено 6 миллионов акций, номинальной стоимостью 1 доллар. Уставный капитал вырастет на 6,000. Разница между 7,908 – 6,000 = 1,908 представляет собой эмиссионный доход. Остатки долгового и долевого компонентов на конец периода будут обнулены.

Выписки из отчетности после погашения:

ОФП

Акционерный капитал – 6,000

Эмиссионный доход – 1,908

ОСД

Финансовый расход за период – (889)

Статистика появления задач по конвертируемым инструментам

Ниже я привела список задач по конвертируемым инструментам, которые были на экзамене Дипифр. Пользуйтесь этим списком, чтобы потренироваться решать подобные задачи.

- июнь 2007 года, №3 (подробное решение приведено в данной статье)

- декабрь 2007, №4 — 7 баллов

- июнь 2008, №5 — 4 балла

- июнь 2009, №2 — (примечание в вопросе №2 на составление отчетности)

- декабрь 2010, №3 — 6 баллов

- июнь 2011, №1 — (примечание к консолидации)

- декабрь 2011, №1 — (примечание к консолидации)

- декабрь 2013, №1 – (примечание к консолидации)

В декабре 2010 года Пол Робинс придумал задачу, в которой были издержки по выпуску конвертируемых инструментов. Поскольку в последнее время наш экзаменатор стал включать такое усложнение в задачи по финансовым инструментам, вполне возможно, что когда-нибудь он захочет и в конвертируемых инструментах проверить знание этого момента. Обязательно разберите официальный ответ к этой задаче, когда будете готовиться к экзамену Дипифр.

Важно: отражение инвестиций в конвертируемые инструменты регулируется стандартом МСФО IFRS 9. Если компания купила конвертируемые облигации, то она должна отражать эти инвестиции по справедливой стоимости. Но подробнее я напишу об этом в одной из следующих публикаций.

Вы можете прочитать другие интересные статьи о подготовке к экзамену Дипифр:

Вернуться на главную страницу

Чтобы добавить сайт в закладки, нажмите Ctrl+D

Финансы. Тест для самопроверки. Модуль 2

1. Структура финансового рынка включает в себя …

денежный и фондовый рынки

кредитный рынок, рынок ценных бумаг, валютный рынок, страховой рынок, рынок золота

денежный рынок, рынок ценных бумаг, валютный рынок, страховой рынок, рынок золота

денежный и валютный рынки

2. Финансовый рынок – это …

сфера рыночных отношений, где формируется спрос и предложение на финансовые ресурсы страны, и осуществляется их движение для обеспечения капиталом производственных и непроизводственных инвестиций

рыночный институт по перераспределению денежных средств хозяйствующих субъектов

рынок, на котором объектом купли-продажи выступают разнообразные промышленные товары

механизм рыночного обращения

3. К функциям финансового рынка не относится …

мобилизация (аккумуляция) временно свободных денежных средств из различных источников

распределительная функция

регулирующая функция

перераспределительная функция

4. Финансовыми инструментами рынка ценных бумаг не являются …

акции

облигации

сберегательные сертификаты

вексель

чек

опцион

фьючерс

5. Инвесторы – это субъекты финансового рынка, …

предоставляющие ссуду во временное пользование за определенный процент

привлекающие необходимые финансовые ресурсы за счет эмиссии ценных бумаг

вкладывающие свои денежные средства в различные виды ценных бумаг с целью получения дохода

осуществляющие эмиссию ценных бумаг

6. Основные участники финансового рынка — это…

продавцы финансовых инструментов

страховщики финансовых инструментов

покупатели финансовых инструментов

финансовые посредники

субъекты инфраструктуры финансового рынка

7. Кредитный рынок – это рынок, на котором объектом купли-продажи являются…

все виды ценных бумаг

иностранная валюта и финансовые инструменты, обслуживающие операции с ней

свободные кредитные ресурсы и обслуживающие их финансовые инструменты

все финансовые инструменты и услуги

8. Брокер – это финансовый посредник, который выступает на финансовом рынке от …

имени клиента и за его счет

своего имени, но за счет клиента

своего имени и за свой счет

имени клиента и за свой счет

9. Фондовый рынок включает в себя …

1) кредитные отношения, когда ценные бумаги выпускаются в связи с предоставлением займа

2) отношения совладения, когда ценные бумаги являются титулом участия в собственности

кредитные отношения и отношения совладения (то есть 1) и 2))

10. Прямые участники финансовых операций на рынке ценных бумаг:

кредиторы

эмитенты

заемщики

продавцы валюты

инвесторы

покупатели валюты

11. Институты, не входящие в инфраструктуру фондового рынка

биржа

страховые компании

пенсионные фонды

коммерческие банки

депозитарии ценных бумаг

регистраторы ценных бумаг

расчетно-клиринговые центры

12. Финансовым инструментом кредитного рынка не являются …

денежные активы

чеки

аккредитивы

облигации

векселя

закладные свидетельства

13. Облигация – это …

ценная бумага, удостоверяющая право владельца на долю в собственных средствах акционерного общества

ценная бумага, представляющая собой долговое обязательство, позволяющее юридическим лицам и государству занимать денежные ресурсы на фондовом рынке

денежный документ, содержащий поручение о выплате определенной суммы денег данному лицу в соответствии с условиями указанными в документе

документ о залоге должником имущества

14. Финансовым инструментом не могут (не может) быть …

деньги (рубли, иностранная валюта)

фондовые ценные бумаги

долговые обязательства страховых компаний и пенсионных фондов

недвижимость

драгоценные металлы в слитках

| № | Вопрос | Результат |

|---|---|---|

| 1 | Укажите примеры финансовых инструментов.

| |

| 2 | По какой стоимости первоначально признаются ФА?

| |

| 3 | По какой стоимости первоначально признаются ФО?

| |

| 4 | Какова последующая оценка ФА?

| |

| 5 | Какова последующая оценка ФО?

| |

| 6 | Если бизнес-модель управления ФА — получение денежных потоков (основной суммы долга и %), то какова первоначальная и последующая оценка?

| |

| 7 | Если бизнес-модель управления ФА преследует 2 цели — получение денежных потоков (основной суммы долга и %) и продажа, то какова первоначальная и последующая оценка?

| |

| 8 | Если ФА в последующем не оценивается по амортизированной стоимости или по справедливой стоимости через ПСД, то какова первоначальная и последующая оценка?

| |

| 9 | Какова первоначальная и последующая оценка для большинства ФО?

| |

| 10 | Если ФА в дальнейшем оценивается по справедливой стоимости, где может отражаться изменение в оценке?

| |

| 11 | Выберете верные утверждения для долевых ФА, учитываемых по справедливой стоимости через ПСД.

| |

| 12 | Если ФО в дальнейшем оценивается по справедливой стоимости, где может отражаться изменение в оценке?

| |

| 13 | Выберете верные утверждения в отношении привилегированных акций, погашаемых в фиксированной или определяемой сумме в фиксированный или определяемый день в будущем.

| |

| 14 | Каково влияние на отчетность облигации с правом конвертации в собственные обыкновенные акции компании при ее первоначальном признании?

| |

| 15 | На обесценение проверяются ФА, учитываемые на конец каждого периода по:

| |

| 16 | Верно ли следующее определение: «Финансовый инструмент – это договор, в результате которого возникает: финансовый актив у одной стороны и финансовое обязательство или долевой инструмент – у другой стороны»?

| |

| 17 | Когда справедливая стоимость ФИ определяется через дисконтированную стоимость?

| |

| 18 | Выдан заем в сумме $500 под 10% годовых, первоначальные затраты по сделке = $60. Эффективная ставка = 9% годовых. Какова первоначальная оценка, если заем будет оцениваться по амортизированной стоимости?

| |

| 19 | Получен заем в сумме $1000 под 12% годовых, первоначальные затраты по сделке = $200. Эффективная ставка = 14% годовых. Какова первоначальная оценка, если заем будет оцениваться по амортизированной стоимости?

| |

| 20 | Приобретена облигация за $650 под 15% годовых, номинал облигации = $630, первоначальные затраты по сделке = $10. Эффективная ставка = 14% годовых. Какова первоначальная оценка, если облигация будет оцениваться по амортизированной стоимости?

| |

| 21 | Приобретена облигация за $650 под 15% годовых, облигация будет погашена за $700, первоначальные затраты по сделке = $10. Эффективная ставка = 12% годовых. Рыночная ставка = 17%. Какова первоначальная оценка, если облигация будет оцениваться по амортизированной стоимости?

| |

| 22 | Выпущена собственная облигация за $650 под 15% годовых, облигация будет погашена за $700, первоначальные затраты по сделке = $10. Эффективная ставка = 16% годовых. Рыночная ставка = 17%. Какова первоначальная оценка, если облигация будет оцениваться по амортизированной стоимости?

| |

| 23 | От чего зависит последущая оценка ФА?

| |

| 24 | Где признается финансовый результат (прибыль/убыток) от продажи долевого ФА, если такой ФА учитывался по справедливой стоимости через ПСД?

| |

| 25 | Где признается финансовый результат (прибыль/убыток) от продажи долгового ФА, если такой ФА учитывался по справедливой стоимости через ПСД?

| |

| 26 | Где признаются дивиденды к получению по ФА?

| |

| 27 | Где признаются проценты к получению по ФА?

| |

| 28 | Должна ли компания при продаже долевого ФА, учитываемого по справедливой стоимости через ПСД, перенести накопленную сумму из ПСД в ОПУ?

| |

| 29 | Должна ли компания при продаже долгового ФА, учитываемого по справедливой стоимости через ПСД, перенести накопленную сумму из ПСД в ОПУ?

| |

| 30 | Что предполагает учет ФА по амортизированной стоимости?

| |

| 31 | Если изменилась модель управления ФА, можно ли перевести такой ФА из одной категории в другую?

| |

| 32 | Можно ли перевести ФО из одной категории в другую (из оцениваемых в дальнейшем по амортизируемой стоимости в оцениваемые по справедливой стоимости, и наоборот)?

| |

| 33 | «Омикрон» приняла обязательство реализовать товары по поручению «Каппы» и перечислить ей полученную выручку за вычетом комиссии в размере 10%. Как должна представлять дебиторскую задолженность «Каппа»?

| |

| 34 | Где отражаются собственные обыкновенные акции компании?

| |

| 35 | Где отражается доход, полученный от выпуска собственных обыкновенных акций компании, рассчитанный как превышение цены реализации над номинальной стоимостью?

| |

| 36 | Где отражается расход на юридические/консалтинговые услуги, связанные с выпуском собственных обыкновенных акций компании?

| |

| 37 | Где отражаются дивиденды, начисленные к уплате акционерам по собственным обыкновенным акциям компании?

| |

| 38 | Что такое дисконтированная стоимость будущих денежных потоков (ставка дисконтирования – по аналогичным ФИ, но без права конвертации)?

| |

| 39 | Долевой элемент КФИ переносится в доле произошедшей конвертации на статью:

| |

| 40 | Долевой элемент КФИ переносится в доле, оплаченной денежными средствами, на статью:

|

1

Первый слайд презентации: Финансовые инструменты

Изображение слайда

2

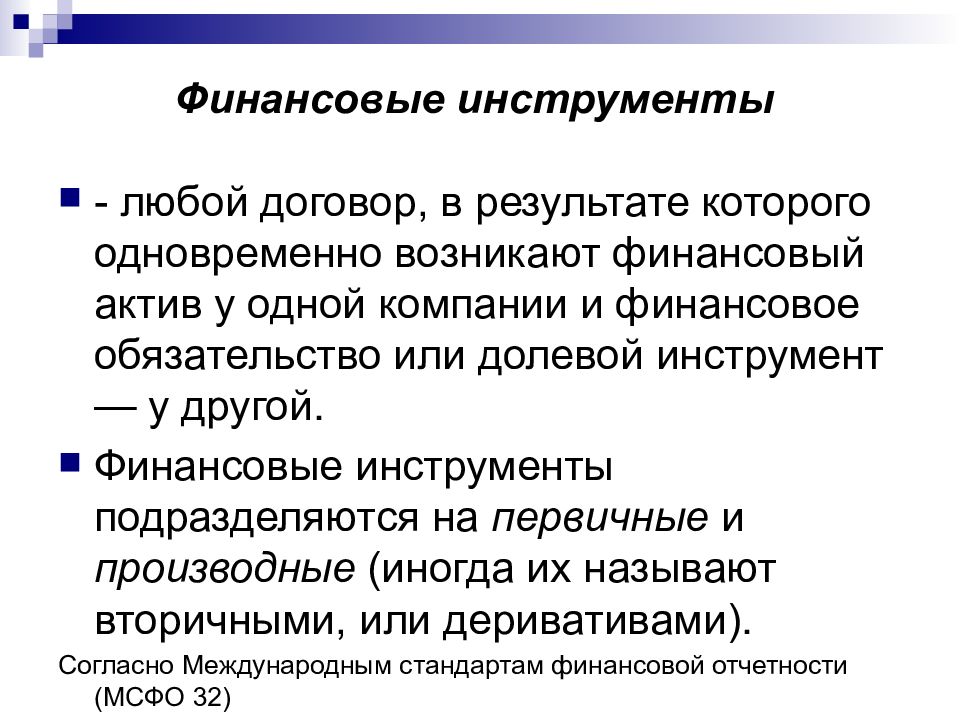

Слайд 2: Финансовый инструмент

— это любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент у другой компании.

Изображение слайда

3

Слайд 3: ДОГОВОР —

СОГЛАШЕНИЕ ДВУХ И БОЛЕЕ ЛИЦ ОБ УСТАНОВЛЕНИИ, ИЗМЕНЕНИИ ИЛИ ПРЕКРАЩЕНИИ ГРАЖДАНСКИХ ПРАВ И ОБЯЗАННОСТЕЙ, ПРЕДПОЛАГАЕТ ПРИНЯТИЕ НА СЕБЯ СТОРОНАМИ ОПРЕДЕЛЕННЫХ ОБЯЗЯТЕЛЬСТВ. ст.42 ГК РФ ОБЯЗАТЕЛЬСТВА ВОЗНИКАЮТ В ТРЕХ СЛУЧАЯХ: ЗАКОН (НАЛОГИ), ДОГОВОР, ДЕЛИКТ (ВСЛУЧАЕ ПРИЧИНЕННОГО ВРЕДА ГЛ.59 ГК РФ)

Изображение слайда

4

Слайд 4: Финансовый актив —

Денежные средства Договорное право требования денежных средств или другого финансового актива Договорное право на обмен финансовых инструментов на потенциально выгодных условиях Долевой инструмент другой компании

Изображение слайда

5

Слайд 5: Финансовое обязательство —

Обязанность по договору предоставить денежные средства или иной финансовый актив другой компании (чаще всего представлены долговыми обязательствами) Обязанность обменять финансовые инструменты с другой компанией на потенциально невыгодных условиях

Изображение слайда

6

Слайд 6: Долевой инструмент —

Способ участия в капитале (уставном фонде) другого хозяйствующего субъекта

Изображение слайда

7

Слайд 7: Долговой финансовый инструмент —

Имеет специфические имущественные и правовые последствия для сторон, представлены займами, кредитами, облигациями.

Изображение слайда

8

Слайд 8: Первичные финансовые инструменты

Договор займа Договоры банковского вклада Кредитные договоры Договоры банковского счета Договоры поручительства и банковской гарантии Договоры финансовой аренды (лизинга) Договор финансирования под уступку денежного требования Долевые инструменты и деньги

Изображение слайда

9

Последний слайд презентации: Финансовые инструменты: Производные финансовые инструменты

Валютные свопы Процентные свопы Финансовые опционы: — спекулятивный характер — колл -опционы (покупка) — пут-опционы (продажа) -инвестиционный характер — варранты — право на льготную покупку акций Фьючерсные контракты Форвардные контракты Операции РЕПО

Изображение слайда

Определение долгового инструмента

Что такое долговые инструменты?

Долговой инструмент — это инструмент, который предприятие может использовать для увеличения капитала. Это задокументированное обязательное обязательство, которое предоставляет предприятию средства в обмен на обещание предприятия выплатить кредитору или инвестору в соответствии с условиями контракта. Контракты с долговыми инструментами включают подробные положения о сделке, такие как задействованное обеспечение, процентная ставка, график выплаты процентов и сроки до погашения, если применимо.

Что такое долговые инструменты?

Общие сведения о долговых инструментах

Любой тип инструмента, в первую очередь классифицируемый как долг, может считаться долговым инструментом. Долговые инструменты — это инструменты, которые физическое лицо, государственное учреждение или коммерческое предприятие могут использовать для получения капитала. Долговые инструменты предоставляют капитал предприятию, которое обещает выплатить капитал в течение долгого времени. Кредитные карты, кредитные линии, ссуды и облигации могут быть типами долговых инструментов.

Как правило, термин «долговой инструмент» в первую очередь касается заемного капитала, привлеченного институциональными организациями. Институциональные образования могут включать правительства, а также частные и государственные компании. Для целей бухгалтерского учета финансовой деятельности Общепринятые принципы бухгалтерского учета (ОПБУ) Совета по стандартам финансового учета и Международные стандарты финансовой отчетности (МСФО) Совета по международным стандартам могут содержать определенные требования для отражения различных типов долговых инструментов в финансовой отчетности организации.

Рынки выпуска институциональных структур существенно различаются в зависимости от типа долгового инструмента. Кредитные карты и кредитные линии — это тип долгового инструмента, который организация может использовать для получения капитала. Эти возобновляемые долговые обязательства обычно имеют простую структуру и имеют только одного кредитора. Они также обычно не связаны с первичным или вторичным рынком секьюритизации. Более сложные долговые инструменты будут включать расширенное структурирование контрактов и участие нескольких кредиторов или инвесторов, обычно инвестирующих через организованный рынок.

Структура и типы приборов

Долг, как правило, является лучшим выбором для привлечения институционального капитала, поскольку он имеет определенный график погашения и, следовательно, более низкий риск, что позволяет снизить процентные платежи. Долговые ценные бумаги — это более сложный тип долгового инструмента, который требует более обширного структурирования. Если институциональное лицо решает структурировать долг для получения капитала от нескольких кредиторов или инвесторов через организованный рынок, его обычно характеризуют как инструмент долгового обеспечения.Инструменты долгового обеспечения представляют собой сложные продвинутые долговые инструменты, предназначенные для выпуска нескольким инвесторам.

Некоторые из наиболее распространенных инструментов долговых ценных бумаг включают:

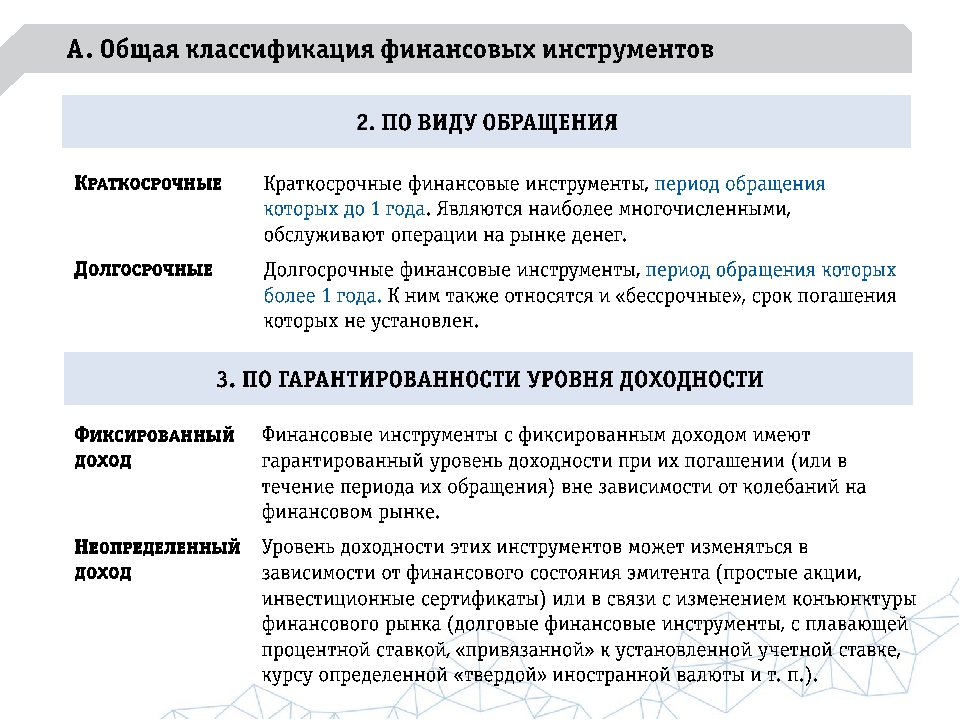

Компании выпускают эти долговые ценные бумаги, потому что структурирование выпуска позволяет получить капитал от нескольких инвесторов. Долговые ценные бумаги могут иметь краткосрочные или долгосрочные сроки погашения. Краткосрочные долговые ценные бумаги возвращаются инвесторам и закрываются в течение одного года.Долгосрочные долговые ценные бумаги требуют выплат инвесторам на срок более одного года. Компании обычно структурируют предложения долговых ценных бумаг на срок от одного месяца до 30 лет.

Ниже приводится разбивка некоторых из наиболее распространенных долговых ценных бумаг, используемых организациями для привлечения капитала.

Казначейские облигации США

Казначейские облигации США бывают разных форм, обозначенных на кривой доходности казначейских облигаций США. Казначейство США выпускает долговые ценные бумаги сроком на один, два, три, шесть месяцев, один год, два года, три года, пять лет, семь лет, 10 лет, 20 лет. год и 30-летний срок погашения.Каждое из этих предложений представляет собой инструмент долгового обеспечения, предлагаемый правительством США для всей общественности с целью привлечения капитала для финансирования правительства.

Муниципальные облигации

Муниципальные облигации — это вид долговых ценных бумаг, выпущенных агентствами правительства США для финансирования инфраструктурных проектов. Инвесторами в ценные бумаги муниципальных облигаций являются прежде всего институциональные инвесторы, такие как паевые инвестиционные фонды.

Корпоративные облигации

Корпоративные облигации — это вид долговых ценных бумаг, которую организация может структурировать для привлечения капитала от всех инвесторов.Инвесторы институциональных паевых инвестиционных фондов обычно являются одними из самых известных инвесторов в корпоративные облигации, но лица, имеющие брокерский доступ, также могут иметь возможность инвестировать в выпуск корпоративных облигаций. Корпоративные облигации также имеют активный вторичный рынок, которым пользуются как индивидуальные, так и институциональные инвесторы.

Компании структурируют корпоративные облигации с разными сроками погашения. Структура корпоративной облигации по срокам погашения является фактором, влияющим на процентную ставку, предлагаемую по облигации.

Альтернативные продукты для обеспечения структурированного долга

На рынке также имеется множество альтернативных продуктов структурированных долговых ценных бумаг, которые в основном используются финансовыми учреждениями в качестве долговых ценных бумаг. Эти предложения включают набор активов, выпущенных в качестве долговых ценных бумаг.

Финансовые учреждения или финансовые агентства могут объединить продукты из своего баланса в единое предложение долговых ценных бумаг. В качестве инструмента безопасности предложение увеличивает капитал для учреждения, а также разделяет связанные активы.

Ключевые выводы

- Любой тип инструмента, в первую очередь классифицируемый как долг, может считаться долговым инструментом.

- Долговой инструмент — это инструмент, который предприятие может использовать для увеличения капитала.

- Компании могут гибко выбирать долговые инструменты, которые они используют, а также то, как они решают их структурировать.

В чем разница между рынками долговых и ценных бумаг?

Во-первых, некоторые определения

Рынок долговых обязательств — это рынок, на котором торгуются долговые инструменты.Долговые инструменты — это активы, которые требуют фиксированной выплаты держателю, обычно с процентами. Примеры долговых инструментов включают облигации (государственные или корпоративные) и ипотечные кредиты.

Фондовый рынок (часто называемый фондовым рынком) — это рынок торговли долевыми инструментами. Акции — это ценные бумаги, которые являются претензией на прибыль и активы корпорации (Мишкин, 1998). Примером долевого инструмента могут быть обыкновенные акции, такие как акции, торгуемые на Нью-Йоркской фондовой бирже.

Чем долговые инструменты отличаются от долевых инструментов?

Между акциями и облигациями есть важные различия. Позвольте мне выделить несколько из них:

- Финансирование акционерного капитала позволяет компании получать средства (часто для инвестиций) без возникновения долгов. С другой стороны, выпуск облигации увеличивает долговую нагрузку на эмитента облигаций, потому что договорные процентные платежи должны быть выплачены — в отличие от дивидендов, они не могут быть уменьшены или приостановлены.

- Те, кто приобретает долевые инструменты (акции), получают право собственности на бизнес, акциями которого они владеют (другими словами, они получают право голоса по вопросам, важным для фирмы). Кроме того, у акционеров есть претензии на будущие доходы фирмы.

Напротив, держатели облигаций не получают права собственности на бизнес и не претендуют на будущую прибыль заемщика. Единственная обязанность заемщика — выплатить ссуду с процентами.

- Облигации считаются менее рискованными вложениями как минимум по двум причинам. Во-первых, доходность рынка облигаций менее волатильна, чем доходность фондового рынка. Во-вторых, если компания столкнется с проблемами, в первую очередь выплачиваются держатели облигаций, а не другие расходы. В этом сценарии акционеры вряд ли получат какую-либо компенсацию.

Насколько велики эти рынки?

Кажется, что средний человек гораздо больше осведомлен о рынке акций (акций), чем о рынке долговых обязательств.Тем не менее, рынок долговых обязательств намного больше из двух. Например, в сентябре 2005 года (самые свежие данные, доступные на момент написания этого ответа) было выпущено около 218 миллиардов долларов новых корпоративных облигаций по сравнению с 18 миллиардами долларов новых корпоративных акций. На диаграмме 1 сравниваются новые выпуски корпоративных облигаций и корпоративных акций в США за последние десять лет.

Другой способ сравнить размер двух рынков — это подумать об общих объемах долговых и долевых инструментов, находящихся в обращении на конец определенного периода.Согласно данным «Поток средств» за март 2006 г., опубликованным Советом управляющих Федеральной резервной системы за четвертый квартал 2005 г., непогашенные долговые инструменты составляли приблизительно 34 818 миллиардов долларов, а непогашенные корпоративные акции — около 18 199 миллиардов долларов. Таким образом, размер долгового рынка по состоянию на последний квартал 2005 года примерно вдвое превышал размер рынка акций.

Почему эти рынки важны?

Оба рынка имеют ключевое значение для экономической деятельности.Рынок облигаций жизненно важен для экономической деятельности, поскольку именно на нем определяются процентные ставки. Процентные ставки важны на личном уровне, потому что они определяют наши решения по сбережению и финансированию крупных покупок (таких как дома, автомобили и бытовая техника, чтобы привести несколько примеров). С макроэкономической точки зрения процентные ставки влияют на потребительские расходы и инвестиции в бизнес.

На диаграмме 2 ниже показаны процентные ставки по избранным облигациям с различными характеристиками риска за последние 10 лет.На диаграмме сравниваются процентные ставки по корпоративным облигациям AAA (облигации высшего качества) и облигациям Baa (облигации среднего качества) и долгосрочным казначейским облигациям (считаются безрисковыми процентными ставками).

Фондовый рынок одинаково важен для экономической деятельности, поскольку он влияет как на инвестиционные расходы, так и на решения потребителей. Цена акций определяет размер средств, которые фирма может привлечь, продавая недавно выпущенные акции.Это, в свою очередь, определит количество капитальных благ, которые эта фирма может приобрести, и, в конечном итоге, объем ее производства.

Еще один аспект, который следует учитывать, — это тот факт, что многие домохозяйства в США хранят свое состояние в финансовых активах (см. Таблицу 1 ниже). Согласно данным «Обзора потребительских финансов», опубликованного Федеральной резервной системой, в 2004 г. 1,8% домохозяйств США держали облигации (по сравнению с 3% в 2001 г.), а 20.Акциями владеют 7% домохозяйств в США (по сравнению с 21,3% в 2001 году). В таблице 1 приведены данные о владении финансовыми активами за 2004 год. Помимо прямого владения акциями и облигациями, важно помнить, что есть домохозяйства, которые владеют этими инструментами косвенно — например, на пенсионных счетах (более половины американских домохозяйств имеют пенсионные накопления). счетов в 2001 году). Плохая работа рынков акций и долговых обязательств снижает благосостояние домашних хозяйств, владеющих акциями и облигациями.Это, в свою очередь, снижает их расходы (за счет эффекта богатства), замедляя рост экономики.

Для дальнейшего обсуждения финансовых рынков и их важности см. «Спросите доктора Экона», январь 2005 г.

Увеличьте изображение таблицы 1

Ссылки (по состоянию на апрель 2006 г.)

Бакс, Брайан, Кенникелл, Артур и Кевин Б. Мур. 2006. «Последние изменения в U.S. Семейные финансы: данные обследования потребительских финансов 2001 и 2004 годов ».

«Счета движения денежных средств в США». 9 марта 2006 г. Совет управляющих Федеральной резервной системы.

Мишкин, Фредерик и Стэнли Икинс. 2000. «Финансовые рынки и институты». Ридинг, Массачусетс: Издательство Аддисон-Уэсли.

«Федеральная резервная система: цели и функции». 2005. Совет управляющих Федеральной резервной системы.

Мишкин, Фредерик. 1998. «Экономика денег, банковского дела и финансовых рынков», 5-е изд. Ридинг, Массачусетс: Издательство Аддисон-Уэсли.

Как выбрать долговые инструменты

Долговые инструменты

Долговые инструменты — это письменный договор, который позволяет вашей организации мобилизовать капитал. Это похоже на покупку акций, за исключением того, что ваша организация ДОЛЖНА выплатить кредитору как основную сумму, так и проценты.В этом случае кредитор — это инвестор в вашей организации, который дает вам деньги, чтобы вы могли выполнить задачу или просто привлечь капитал, чтобы начать работу.

Существует несколько типов инструментов, в том числе облигации / векселя, ипотека, аренда и т. Д. Некоторые из них предназначены для долгосрочных инвестиций, а другие — краткосрочные.

Долгосрочные и краткосрочные

Долгосрочные инструменты включают ипотечные кредиты, аренду и прочую задолженность с периодом погашения более одного года.

С точки зрения бизнеса, краткосрочными инструментами обычно являются инструменты со сроком погашения менее года. Возобновляемый кредит или 90-дневная ссуда для покрытия арендной платы будет считаться краткосрочным инструментом .

Давайте посмотрим на некоторые доступные долговые инструменты.

Банковские займы / ссуды

Так же, как вы можете получить ссуду в банке в качестве потребителя, корпорация также может брать ссуды для финансирования инициатив или проектов. При создании компании вам могут потребоваться большие первоначальные инвестиции, чтобы начать работу, например.г., исследования, гонорары, оборудование и т. д.

Для финансирования этого компании берут долгосрочные долги. Это ссуда (хотя вы увидите термин «банковский заем», просто помните, что на самом деле это означает ссуда). Они доступны в банках и могут обеспечить вашей организации приток капитала. Но будьте осторожны!

Банки могут иметь большое влияние на вашу организацию, когда у вас есть ссуда. Они могут помешать вам взять на себя больше долгов, пока их ссуда не будет выплачена; они могут подавить ваш выпуск акций; и они могут помешать вам в других приобретениях / слияниях.Банковский кредит — это здорово, но он очень ограничен.

Одной из приятных особенностей банковских кредитов является то, что выплачиваемые вами проценты по большей части не облагаются налогом. Пока средства используются для бизнеса, и вы намереваетесь их выплатить, проценты могут быть вычтены.

Однако, учитывая ограничения, которые банки могут наложить на вас, другим хорошим долговым инструментом являются облигации или векселя.

Облигации / Ноты

Корпоративная облигация — это юридический документ, который технически является долговым обязательством.Компания будет продавать облигации инвесторам и соглашается выплачивать проценты на основную сумму облигации. Когда наступает срок погашения, компания также соглашается выплатить полную основную сумму. Большинство облигаций подлежат погашению через 10 или более лет и представляют собой долгосрочную задолженность. Облигация — это облигация со сроком погашения менее 10 лет.

Когда вы выпускаете облигации / векселя для получения средств, вы платите проценты и основную сумму. Проценты, которые вы платите кредитору (покупателю облигации), не облагаются налогом как корпоративные расходы.

В то время как ссуды и облигации / векселя могут быть полезны в создании капитала, очень распространен еще один долговой инструмент, и большинству предприятий потребуется по крайней мере один: ипотека.

Ипотека

Многим предприятиям потребуется какое-то имущество для работы. Если ваше предприятие достаточно крупное, вам понадобится недвижимость или недвижимость. Чтобы оплатить склад, сборочный завод или автомастерскую, вам понадобится ипотечный кредит : это ссуда на недвижимость, которую вы должны выплатить в течение определенного количества платежей.

Некоторые расходы не облагаются налогом, например, расходы, понесенные вами при получении ипотеки (комиссии, сборы и т. Д.). Выплата процентов также подлежит вычету, если недвижимость юридически принадлежит вам или компании.

Коммерческая бумага

Банковская ссуда может генерировать капитал, но имеет ограничения. Облигация / вексель может быть выпущена для долгосрочного накопления капитала. И вам понадобится ипотека, если вы используете недвижимость / недвижимость. Более краткосрочным долговым инструментом, который вы можете использовать, являются коммерческие бумаги.