9. Виды и способы эмиссии ценных бумаг.

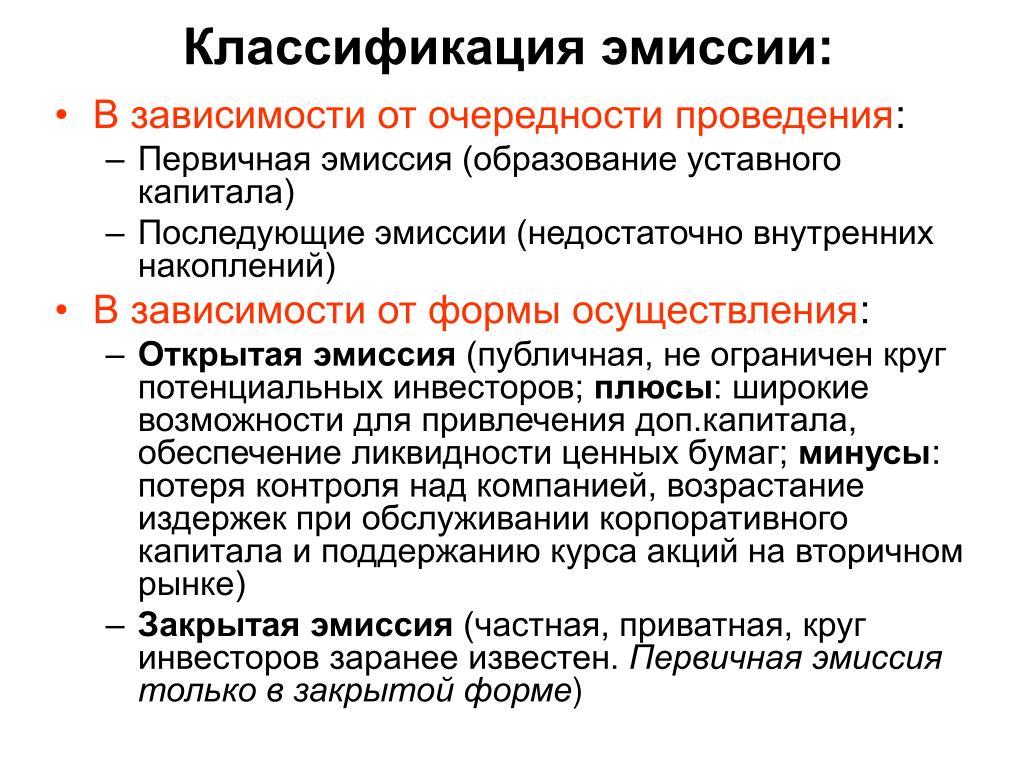

Эмиссия ценных бумаг может осуществляться в двух формах:

а) открытого (публичного) размещения ценных бумаг среди

потенциально неограниченного круга инвесторов. В этом случае

разрабатывается и регистрируется проспект эмиссии, делается

публичное объявление о выпуске акций, организуется рекламная кампания. Проведение рекламной кампании возможно только после регистрации проспекта эмиссии;

б) закрытого (частного) размещения ценных бумаг среди ограниченного круга инвесторов.

10. Этапы процедуры эмиссии ценных бумаг.

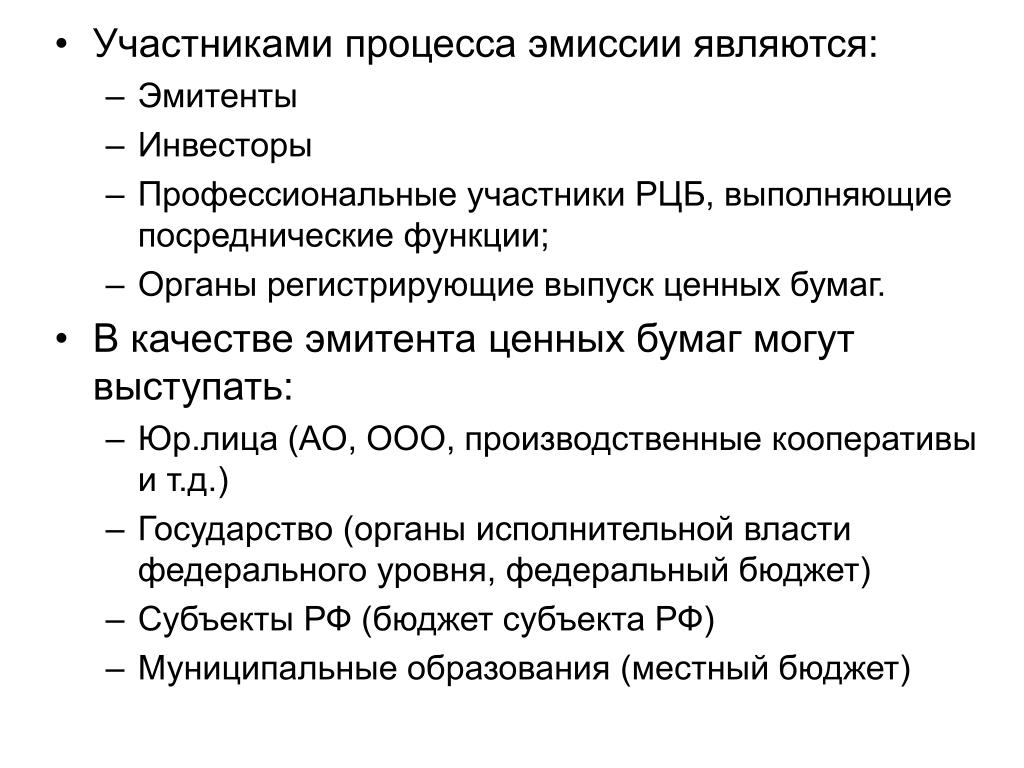

1.Первичный РЦБ – это отношение между его участниками в результате которых ценные бумаги появляются на рынке и выпускаются в обращение.

Первичный

рынок характеризуется отношением между

эмитентом ценных бумаг и инвестором.

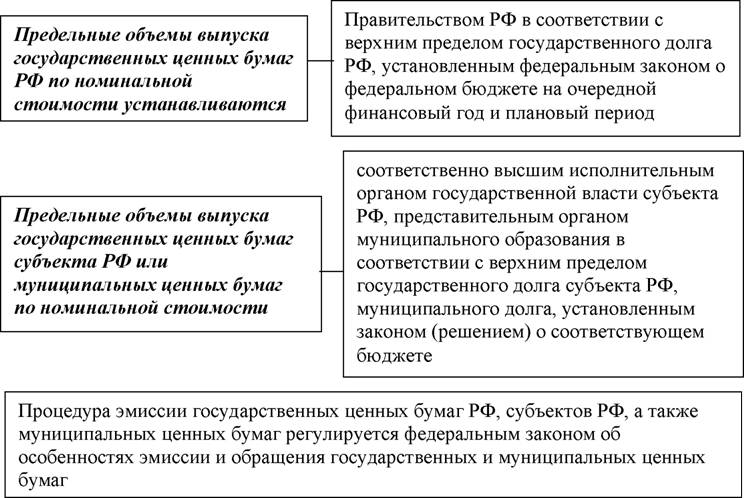

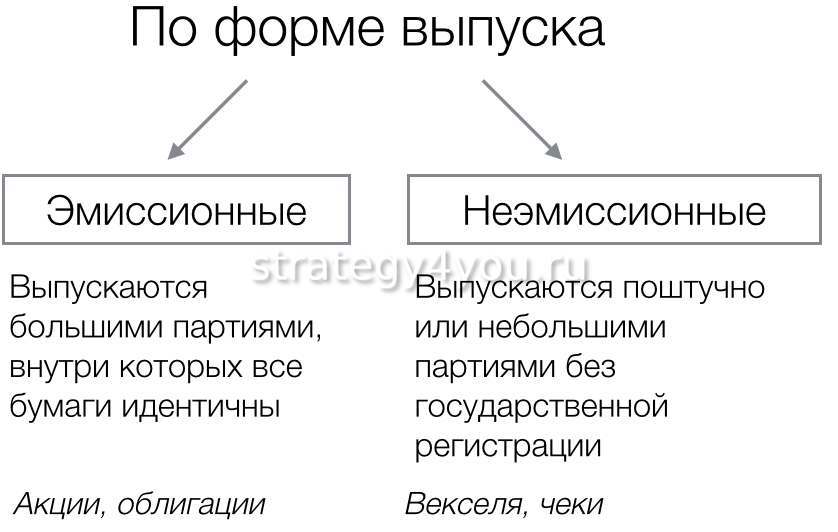

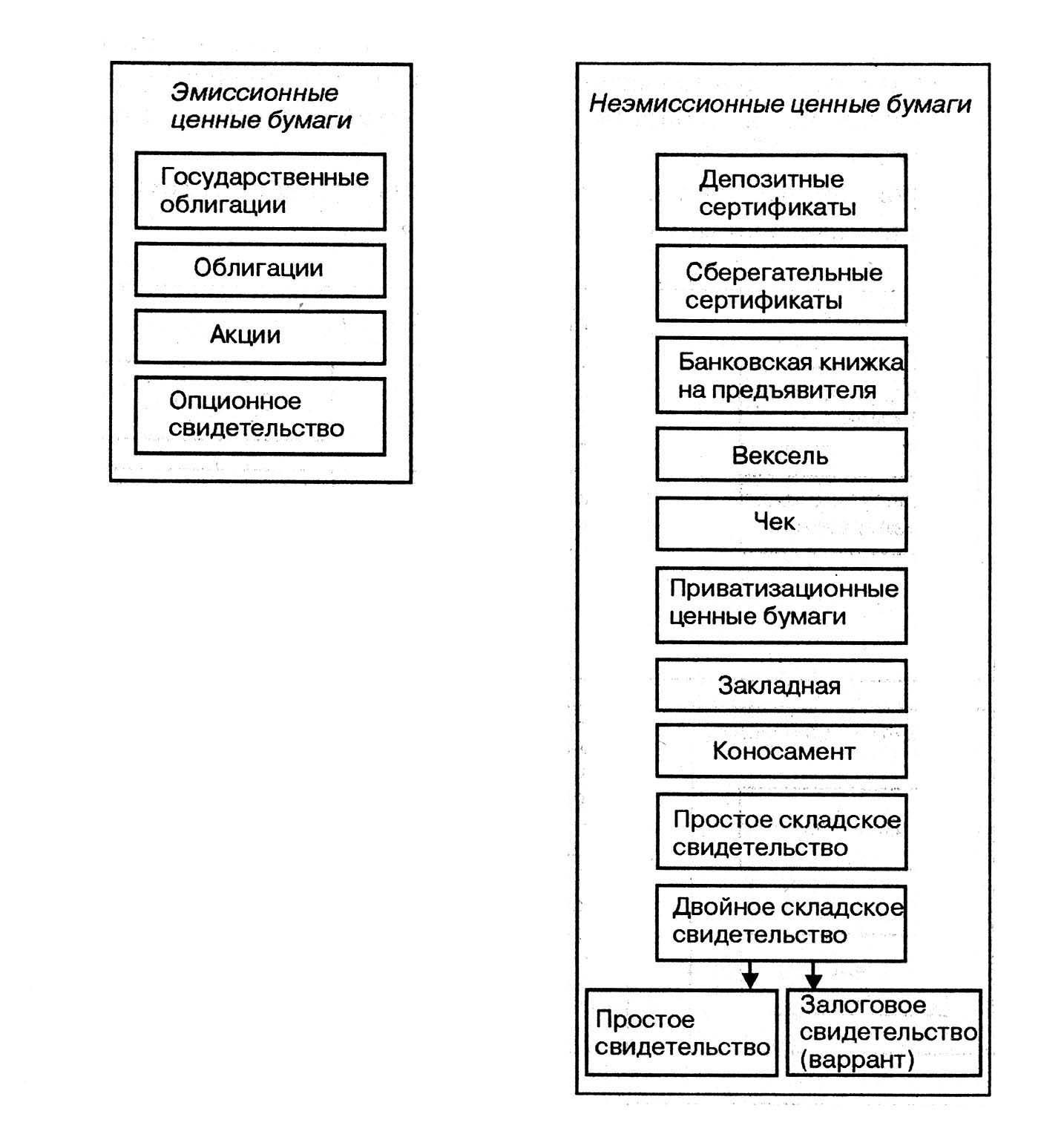

Наиболее важные ценные бумаги размещаются на первичном рынке через процедуру эмиссии, поэтому они называются эмиссионными.

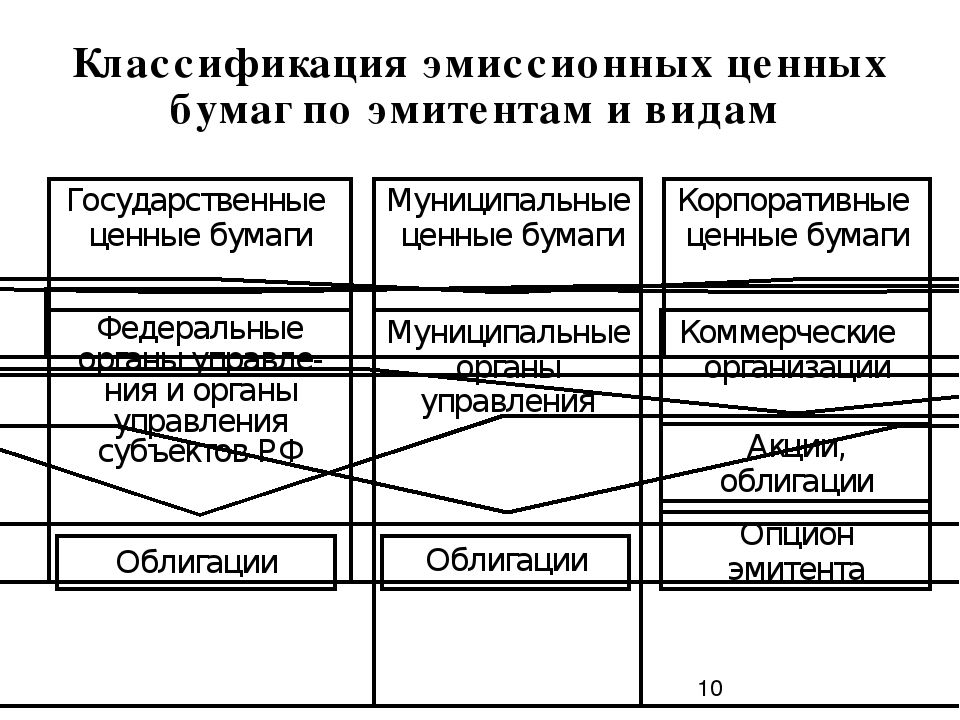

По российскому законодательству к эмиссионным относятся 3 вида ценных бумаг:

— акции;

— облигации;

— опцион эмитента на акции.

Причины отнесения ценной бумаги к эмисионным:

Капитальный характер ценной бумаги;

Значимость капитала, предоставленного ценной бумагой;

Затрагивание интересов широких слоев общества;

Техническая возможность регламентации процесса размещения ценной бумаги.

Эмиссия цб – это установленная российским законодательством последовательность действий эмитента по размещению эмиссионных ценных бумаг.

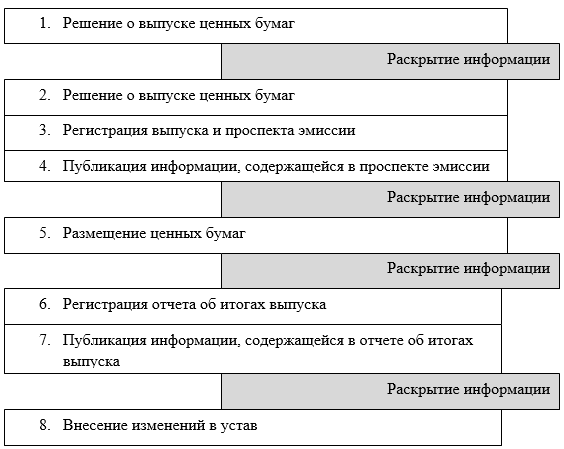

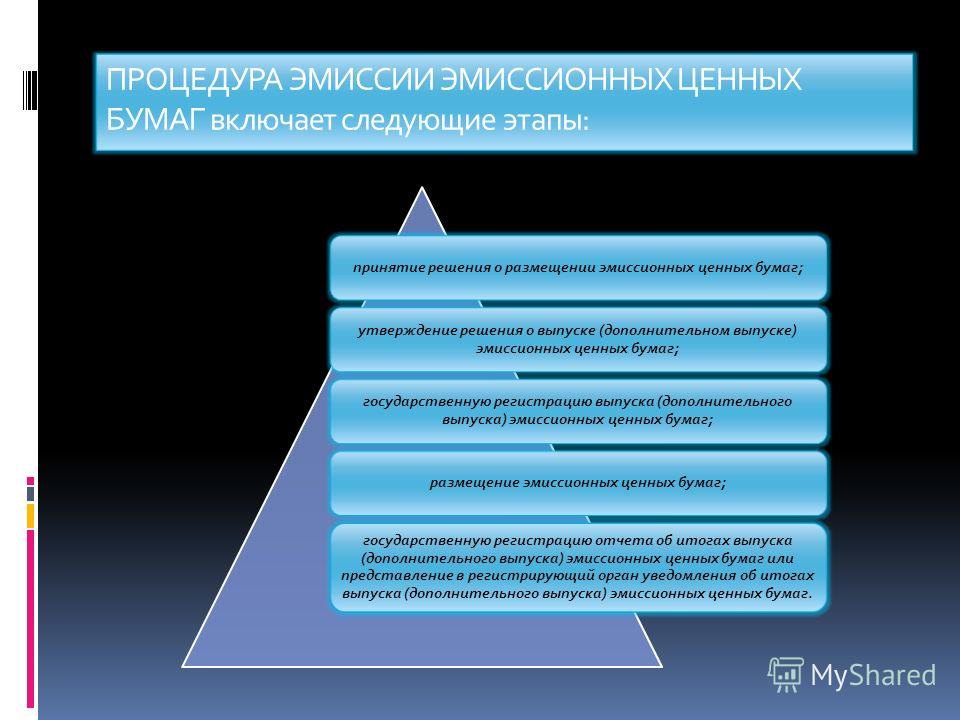

Процедура эмиссии включает 5 этапов:

Принятие решения о размещении;

Утверждение решения о выпуске;

Государственная регистрация выпуска;

Размещение ценной бумаги;

Государственная регистрация отчета об итогах выпуска.

В случае если размещение ценной бумаги проводится методом открытой подписки, либо закрытой подписки, но более чем среди 500 лиц к процедуре эмисии добавляется ещё 2 этапа:

Регистрация проспекта ценной бумаги;

Раскрытие информации о каждом этапе размещения ценной бумаги.

Утверждение решения о выпуске ц б. Решение утверждается высшим органом управления коммерческой организации. Данное решение подписывается лицом которое занимает должность единоличногоисполнительного органа и скрепляется печатью.

Государственная регистрация выпуска ц б – суть государственной регистрации заключается в рассмотрении установленного законом пакета документов эмитента и принятие по нему решения и в случае положительного решения присваивается выпуску ценных бумаг индивидуального государственного регистрационного номера.

Под выпуском ц б понимается определение их количество введенное в обращение в одно время, обладающее одинаковыми признаками и предоставляющее одинаковые права своим владельцам.

Государственную регистрацию ц б осуществляет федеральная служба по финансовым рынкам (ФСФР).

Решение о регистрации принмается в течении 30 – ти дней после предоставления пакета документов, в некоторых случаях этот срок может быть продлен еще на 30 дней.

Основания для отказа регистрации:

Нарушение эмитентом или условиями выпуска законодательства РФ;

Несоответствие предоставленным документов нормативным требований;

Непредоставление эмитентом в течение 30 – ти дней запрашиваемых сведений;

Наличие сложных или недостоверных сведений документов;

Несоответствие финансового консультанта, предъявляемых к нему требований.

До государственной регистрации эмитент не имеет права совершать каких либо действий по размещению ц б.

Размещение ц б. Размещение ц б начинается сразу после её государственной регистрации. Размещение проводится либо в течение срока обозначенного в решение о выпуске, либо в течение года от даты государственной регистрации. Количество размещаемых ц б не может быть больше того количества, которое указано в решении о выпуске.

Доля неразмещенных ц б не должна превышать установленного государством предела.

Государственная регистрация отчёта о результатах выпуска. Эмитент должен предоставить отчёт о результатах выпуска не позднее 30 – ти дней после завершения размещения. Окончанием размещения считается:

— окончанием срока размещения указанного в решение о выпуске.

-истечением 1 – го года от даты утверждения решения о выпуске.

— дата размещения последней ц.б данного выпуска.

ФСФР рассматривает отчет в 2 –х недельный срок в случае отсутствия нарушения отчёт регистрируется. Эмитенту выдается уведомление о регистрации итога выпуска и 2 экземпляра его отчёта со штампом государственной регистрации.

В случае отказа в регистрации отчёта выпуск ц б признается несостоявщимся, его регистрация аннулируется, эмитент обязан возвратить полученные средства инвесторам и отозвать свои ц.б.

Виды эмиссии акций | Консультации компании «РосКо»

Если характеризовать эмиссию акций с точки зрения очередности, то можно выделить первичную и вторичную. Понятие первичная эмиссия мы употребляем в случае, если выпуск ценных бумаг осуществляется впервые.

Также данный термин можно услышать, когда говорится о первом выпуске какой-то определенной ценной бумаги.

РЕГИСТРАЦИЯ АКЦИОНЕРНОГО ОБЩЕСТВА

Например

Какое-то акционерное общество решает выпустить свои первые акции. Также к этому виду можно отнести момент когда компания, уже выпускала акции, а потом решила впервые выпустить допустим привилегированные акции. О последующей эмиссии мы говорим в случае, когда организация выпускает ценные бумаги повторно. Также эмиссия акций классифицируется по способу размещения.

Также к этому виду можно отнести момент когда компания, уже выпускала акции, а потом решила впервые выпустить допустим привилегированные акции. О последующей эмиссии мы говорим в случае, когда организация выпускает ценные бумаги повторно. Также эмиссия акций классифицируется по способу размещения.

Всего выделяют три вида распределение, конвертация и подписка.

Когда размещение акций происходит среди конкретного круга лиц, а договор купли-продажи не заключается, то речь идет о распределении акций. Распределение происходит на базе данного акционерного общества, а также среди его акционеров. Если один вид ценной бумаги меняется на другой, при заранее оговоренных условиях, то это конвертация. О подписке мы говорим, когда размещение акций осуществляется посредством составления договора купли-продажи. Она бывает открытая, когда информация о акциях выставляется в свободном доступе, и закрытая — о ценной бумаге знает ограниченный круг инвесторов. В принципе размещение акций может проходить в процессе распределения их между представителями акционерного общества, дополнительных ценных бумаг среди акционеров, конвертации подписки некоторых видов ценных бумаг общества на акции во время эмиссии выпускают предъявительские ценные бумаги, и именные.

ЭМИССИЯ АКЦИЙ ПРИ УЧРЕЖДЕНИИ АКЦИОНЕРНОГО ОБЩЕСТВА: ПРАВОВЫЕ АСПЕКТЫ

Порядок эмиссии акций

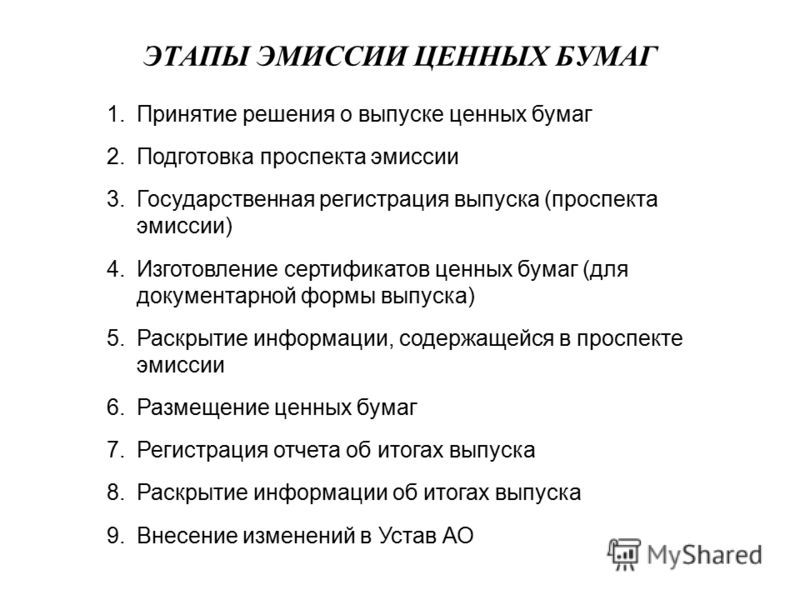

Весь процесс эмиссии можно разделить на этапы:

- Эмитент принимает решение о выпуске о ценных бумаг. Данное решение принимает собрание акционеров, оно закрепляется специальным документом. В нем содержится информация о виде ценной бумаги, форме хранения, форме выпуска, номинальной стоимости акции, количестве и порядке размещения. Также оговариваются права владельца по отношению к вновь выпускаемым бумагам.

- Оформление акций. Как говорилось ранее, выпускаемые ценные бумаги подлежат обязательной государственной регистрации. Сначала эмиссионные акции утверждают. Т.е. идет подтверждение решения о выпуске ценных бумаг, далее, в некоторых случаях, составляют проспект ценных бумаг. При выпуске в документарной форме также происходит утверждение бланков.

Государственными законодательными органами составляются документы, необходимые при регистрации. Также имеется перечень оснований, опираясь на который, эмитенту могут дать отказ. Обычно отказ бывает в случае, если: эмитент нарушает законодательные требования, не предоставляет информацию в срок, дает ложные данные. При благополучном прохождении регистрации эмитент получает решение, в котором указан регистрационный номер, который в последствии фигурирует в любых рыночных операциях, связанных с этой бумагой. До получения данного номера невозможна какая-либо реклама данных бумаг, и тем более их участие в рынке.

Государственными законодательными органами составляются документы, необходимые при регистрации. Также имеется перечень оснований, опираясь на который, эмитенту могут дать отказ. Обычно отказ бывает в случае, если: эмитент нарушает законодательные требования, не предоставляет информацию в срок, дает ложные данные. При благополучном прохождении регистрации эмитент получает решение, в котором указан регистрационный номер, который в последствии фигурирует в любых рыночных операциях, связанных с этой бумагой. До получения данного номера невозможна какая-либо реклама данных бумаг, и тем более их участие в рынке.

- Раскрытие информации После государственной регистрации акций, эмитент обязуется проинформировать участников рынка, до начала манипуляций с ценными бумагами. Информация появляется в «Вестнике Федеральной службы по финансовым рынкам» либо в средствах массовой информации, при чем тираж не менее 50 тыс. экземпляров. Сообщение содержит информацию о наименование эмитента, количестве акций.

- Отчет составляется по окончании размещения акций и передается органам гос. регистрации. В отчете имеется информация о старте и финише размещения, номинальной стоимости выпуска, количестве размещенных акций, некоторых крупных сделках, сумме эмиссионного дохода, а также, о акционерах, которые по завершении размещения приобрели больше 2% голосующих акций. Если по каким-то причинам эмиссия не состоялась, эмитент обязуется вернуть средства инвесторам, а те, в свою очередь, отдают ему акции. Материальные затраты на весь процесс эмиссии акций берет на себя эмитент.

-

Отчет по итогу выпуска и внесение изменений устав.

По завершении выпуска собрание акционеров получает отчет, также информация выставляется на обозрение участников фондового рынка. Также вносятся изменения в устав акционерного общества.

По завершении выпуска собрание акционеров получает отчет, также информация выставляется на обозрение участников фондового рынка. Также вносятся изменения в устав акционерного общества.

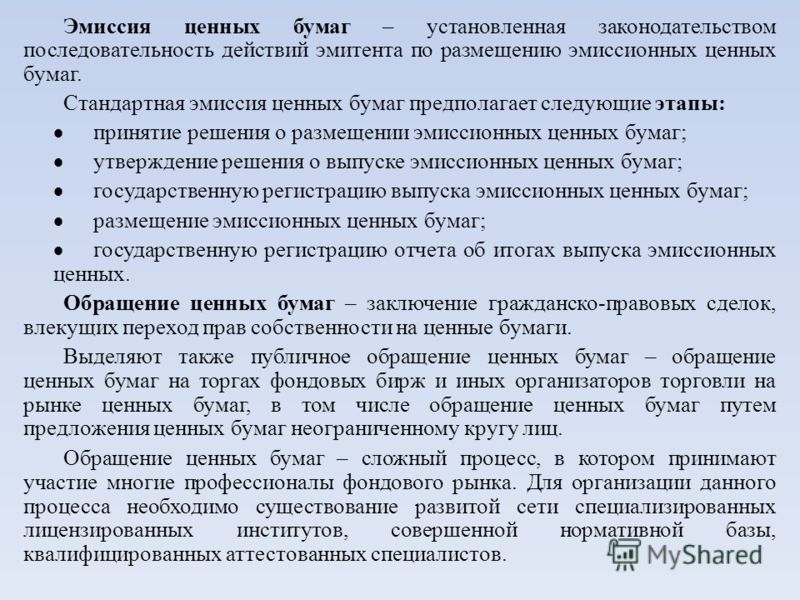

Эмиссия ценных бумаг

Сущность и значение эмиссии ценных бумаг

Наиболее важные для финансового рынка виды ценных бумаг (такие как акции и облигации) размещаются для дальнейшего обращения среди инвесторов благодаря эмиссии.

Определение 1

Эмиссия представляет собой законодательно установленную совокупность процедур, которые обеспечивают размещение ценных бумаг между инвесторами.

Главная цель эмиссии заключается в привлечении эмитентом дополнительных финансовых ресурсов. В случае с облигациями, средства привлекаются на заемных условиях, а в случае с выпуском акций – посредством увеличения уставного капитала компании. Весь этот процесс регламентируется жесткими правилам и контролируется со стороны государства (органами, регулирующими финансовый рынок).

Весь этот процесс регламентируется жесткими правилам и контролируется со стороны государства (органами, регулирующими финансовый рынок).

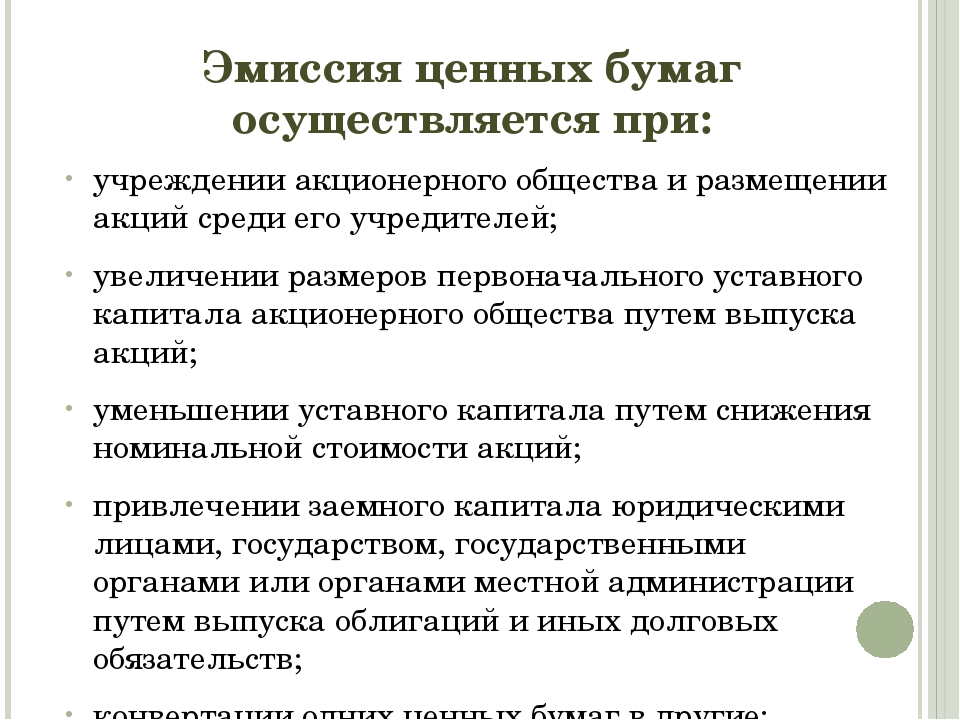

Эмиссия может служить причиной учреждения АО. Кроме этого, эмиссия может осуществляться с целью изменения номинала ценных бумаг, выпущенных ранее, а также выпуска ценных бумаг с новыми параметрами.

Организация эмиссии. Андеррайтер

В большинстве случаев эмиссия производится при помощи профессиональных участников финансового рынка – андеррайтеров.

Определение 2

Андеррайтер является профессиональным участником рынка ценных бумаг, который заключает договор с эмитентом и, таким образом, берет на себя определенные обязательства, связанные с выпуском и размещением его ценных бумаг, получая за это определенное вознаграждение.

Андеррайтер занимается обслуживаем всех этапов эмиссии, в том числе:

- обоснованием эмиссии

- выбором ее параметров

- подготовкой необходимой документации

- регистрацией в соответствующих органах государственной власти

- размещением среди инвесторов и т.

д.

д.

Андеррайтер может на себя взять один из трех возможных видов обязательств по размещению эмиссии:

- андеррайтер может выкупить у эмитента всю эмиссию по фиксированной цене и затем разместить ее по рыночной (в таком случае весь риск вероятного неполного размещения данной эмиссии ложится на него самого)

- андеррайтер может взять обязательство выкупить лишь неразмещенную часть эмиссии (в таком случае риск андеррайтера ограничивается лишь этой неразмещенной частью)

- андеррайтер может выполнять полный набор функций посредника, обязуясь способствовать размещению эмиссии, однако, в данном случае он не будет нести никакой ответственности за недоразмещение данной эмиссии (риск недоразмещения ложится на компанию-эмитента).

Виды эмиссии

Эмиссию принято делить на первичную и вторичную.

Первичная эмиссия осуществляется тогда, когда компания выпускает свои ценные бумаги впервые (либо же, когда впервые происходит выпуск какой-либо определённой ценной бумаги). К примеру, фирма решила впервые выпустить облигации, или же новое акционерное общество эмитирует свои первые акции. Сюда же можно отнести ситуацию, когда акционерное общество, выпускавшее ранее лишь облигации или простые (обыкновенные) акции, решила произвести эмиссию привилегированных акций или конвертируемых облигаций.

К примеру, фирма решила впервые выпустить облигации, или же новое акционерное общество эмитирует свои первые акции. Сюда же можно отнести ситуацию, когда акционерное общество, выпускавшее ранее лишь облигации или простые (обыкновенные) акции, решила произвести эмиссию привилегированных акций или конвертируемых облигаций.

Вторичная (последующая) эмиссия представляет собой повторное размещение ценных бумаг компании.

В целом же размещение акций может производиться посредством распределения их среди учредителей АО, размещения дополнительных акций среди акционеров, конвертации других видов ценных бумаг компании, а также подписки (которая бывает открытой и закрытой).

Проспект эмиссии

Определение 3

Проспект ценной бумаги является документом строго установленной формы, содержащим подробные сведения об эмитенте, его финансовом положении, а также о предстоящей эмиссии.

Разработка проспекта эмиссии – обязательное условие регистрации эмиссии (в случае с открытой подпиской). Данный документ также необходим в остальных случаях (при распределении ценных бумаг среди акционеров и учредителей, при закрытой подписке, конвертации и т. д.).

Данный документ также необходим в остальных случаях (при распределении ценных бумаг среди акционеров и учредителей, при закрытой подписке, конвертации и т. д.).

Понятие и виды облигаций. Эмиссия облигаций в 2021 году

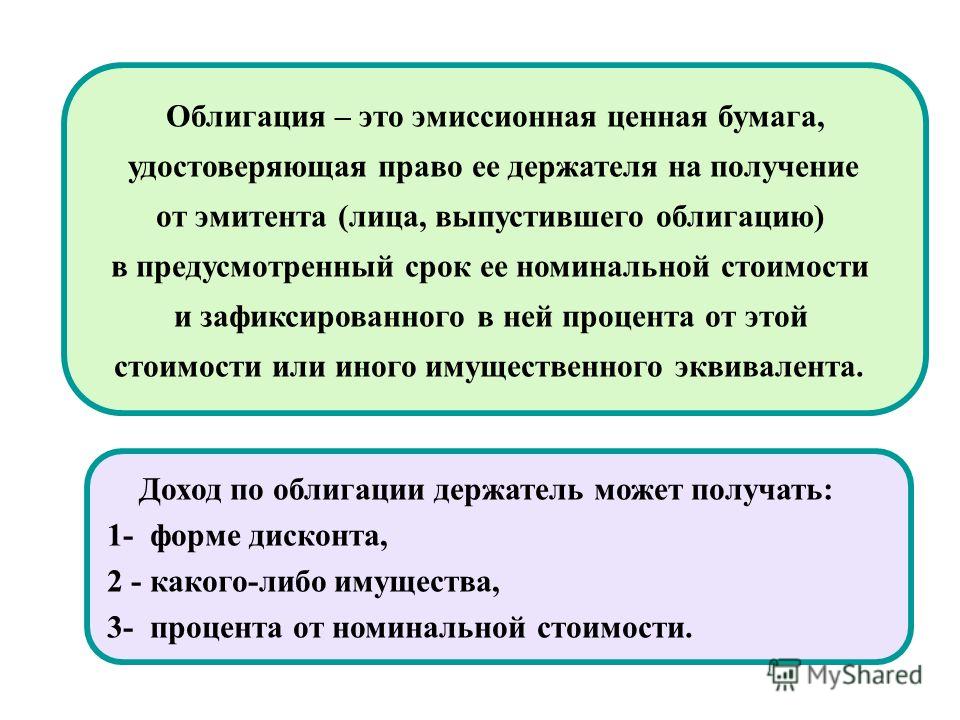

Облигация – это долговая ценная бумага, по которой ее владелец получает определенный ежегодный доход в виде процентов. В настоящее время (май 2021 года) существует несколько видов облигаций.

- Классическая облигация, по которой выплачивается фиксированный доход, именуемый процентом или купоном. Такая облигация также называется купонной или твердопроцентной. Купон может меняться в зависимости от изменения показателя, к которому он привязан – это делается для того, чтобы снизить влияние инфляции и других изменений экономической обстановки, которые могут произойти с момента эмиссии облигаций до момента выплаты дохода по облигации, на реальный размер дохода владельца облигации. В качестве таких показателей используется, например, индекс потребительских цен.

- Бескупонная облигация (облигация с нулевым купоном, чистая дисконтная облигация и т. д.), доход по которой возникает за счет разницы между номиналом облигации, то есть ценой ее погашения, и ценой ее приобретения. Эмитенту выгоден выпуск ценных бумаг с более длительным сроком погашения, поскольку и полученные деньги можно использовать дольше, и не надо ежегодно обслуживать долг.

- Конвертируемая облигация, которую согласно условиям эмиссии облигаций можно обменять на другие облигации или акции (обычно обыкновенные) акционерного общества. Суть Облигация, конвертируемая в акции, гарантирует ее владельцу определенный уровень дохода при недостаточно успешной деятельности общества, не приносящей дивидендов акционерам. В то же время, если доходность акций окажется выше доходности облигаций, последние можно конвертировать в акции и получить больший доход.

У разных облигаций различается и доходность, которая зависит, прежде всего, от кредитного рейтинга эмитента, срока обращения облигации и уровня налогообложения доходов по облигации. На российском рынке ценных бумаг присутствуют облигации в основном крупнейших корпораций, на более «приземленном» уровне бизнеса кредитный рейтинг эмитента играет не очень значительную роль. Но обычно кредитный рейтинг эмитента влияет на доходность облигаций следующим образом: чем он выше, тем надежнее ценная бумага и ниже ее доходность, компаниям с низким рейтингом приходится осуществлять выпуск ценных бумаг, в том числе и облигаций, с более высокой доходностью, поскольку приобретение таких ценных бумаг считается более рискованным вариантом инвестирования.

На российском рынке ценных бумаг присутствуют облигации в основном крупнейших корпораций, на более «приземленном» уровне бизнеса кредитный рейтинг эмитента играет не очень значительную роль. Но обычно кредитный рейтинг эмитента влияет на доходность облигаций следующим образом: чем он выше, тем надежнее ценная бумага и ниже ее доходность, компаниям с низким рейтингом приходится осуществлять выпуск ценных бумаг, в том числе и облигаций, с более высокой доходностью, поскольку приобретение таких ценных бумаг считается более рискованным вариантом инвестирования.

Акционерное общество может производить эмиссию облигаций лишь после полной оплаты своего уставного капитала. При этом совокупная номинальная стоимость всех облигаций не должна превысить размер уставного фонда АО, либо величину обеспечения, предоставленного ему третьими лицами. Эмиссия ценных бумаг здесь осуществляется под залог имущества АО, которое может стать основой для удовлетворения требований владельцев облигаций в случае банкротства компании, или обеспечение третьих лиц, к которым в той же ситуации и обратятся с требованиями держатели облигаций.

Эмиссия облигаций может осуществляться и без особого обеспечения – выпуск ценных бумаг данного типа допускается через два года после государственной регистрации акционерного общества. Однако при банкротстве компании требования держателей таких облигаций будут удовлетворяться после удовлетворения требований держателей облигаций, обеспеченных конкретным имуществом.

Поскольку различное имущество имеет разную степень ликвидности, то и облигации, обеспеченные различным имуществом, могут существенно отличаться по степени риска, а, следовательно, и доходности.

Эмитент — Erenbur.ru

Эмитент (англ. Issuer) – юридическое лицо, орган власти или местного самоуправления, которое выпускает (эмитирует) ценные бумаги для финансирования своей деятельности.

Выпуск ценных бумаг называется эмиссией. В процессе эмиссии эмитент получает средства, необходимые для финансирования текущих расходов и расширения бизнеса.

Основные сведения

Эмитентами могут быть государство, муниципалитеты, предприятия, банки и инвестиционные фонды. Как только эти учреждения не могут удовлетворить свои потребности в капитале путем прямого заимствования или из внутреннего финансирования, они выбирают выпуск ценных бумаг. Таким образом, понятие «эмитент» тесно связано с ценными бумагами.

Как только эти учреждения не могут удовлетворить свои потребности в капитале путем прямого заимствования или из внутреннего финансирования, они выбирают выпуск ценных бумаг. Таким образом, понятие «эмитент» тесно связано с ценными бумагами.

Эмитенты несут ответственность за отчетность о финансовых условиях и существенных изменениях, связанных с деятельностью эмитента и предоставления прав инвесторам, закрепленных выпущенными ценными бумагами.

Наиболее распространенными типами выпускаемых ценных бумаг являются обыкновенные и привилегированные акции и долговые ценные бумаги – облигации и векселя. Акции выпускаются для привлечения акционерного капитала, денежные займы привлекаются путем выпуска долговых ценных бумаг.

Виды эмитентов

Эмитенты различаются по частоте эмиссии и целям, которые преследует эмитент, размещая ценные бумаги.

Частота эмиссии

Эмиссия ценных бумагК эмитентам с постоянным присутствием на денежном рынке и рынке капитала относятся банки и кредитные учреждения, которые нуждаются в заемном капитале для финансирования своей деятельности.

Если эмитент впервые размещает ценные бумаги, он является новым эмитентом. Новые выпуски ценных бумаг всегда вызывают повышенное внимание всех участников рынка, особенно со стороны банков, инвесторов и средств массовой информации.

Цели эмиссии

В случае самостоятельной эмиссии эмитент размещает ценные бумаги от своего имени и за свой счет. Эмитент выступает для инвесторов в качестве прямого контрагента и берет на себя весь риск размещения, а также организовывает полное техническое обслуживание выпуска ценных бумаг. Самостоятельная эмиссия чаще всего происходят в банках.

В случае выпуска ценных бумаг с привлечением третьей стороны, эмитент использует одного или нескольких андеррайтеров, которые выступают в качестве синдиката андеррайтеров, осуществляя эмиссию ценных бумаг для эмитента. Члены синдиката обладают необходимым опытом в организации эмиссии ценных бумаг.

Публичная и непубличная эмиссия

При организации IPO эмитенты нуждаются в поддержке как минимум одного андеррайтера. Этого можно избежать только в случае самостоятельных выпусков путем частного размещения за пределами биржи.

Этого можно избежать только в случае самостоятельных выпусков путем частного размещения за пределами биржи.

В случае выпусков ценных бумаг в рамках частного размещения, предложение адресовано ограниченному кругу инвесторов и не публикуется в проспекте эмиссии. Эта форма внебиржевого размещения ценных бумаг обычно происходит без участия общественности.

Другие виды эмиссии

Кроме выпуска различных видов ценных бумаг, существует эмиссия денег и пластиковых карт.

В большинстве стран полномочиями по эмиссии денег наделено исключительно государство. Выпуск денежных знаков осуществляется на монетных дворах и через Центробанк деньги распределяются среди коммерческих банков страны.

Эмитентами пластиковых карт выступают коммерческие банки. На собственных мощностях, под контролем Центробанка, коммерческие банки изготавливают пластиковые карты и распределяют их среди своих клиентов.

Права и обязанности эмитентов

Листинг

Для прохождения процедуры листинга эмитент и его ценные бумаги должны соответствовать требованиям, установленным Центробанком в целях защиты инвесторов и упорядочивания торговли на бирже. Заявка на регистрацию сопровождается определенными документами. Утверждение заявки осуществляется биржей за счет заявителя.

В соответствии с действующими правилами, эмитент обязан раскрывать свою финансовую отчетность за три последних года, предшествовавших заявке. Ценные бумаги эмитента должны соответствовать закону о ценных бумагах, быть свободно обращающимися, иметь достаточное количество акций в свободном обращении (ликвидность).

Необходимым условием листинга является наличие проспекта ценных бумаг. В случае, если андеррайтер подает заявку на допуск ценных бумаг к биржевым торгам, он, вместе с эмитентом, принимает на себя полную ответственность за проспект эмиссии.

Раскрытие информации

Эмитент, допущенный к торгам на фондовой бирже, обязан регулярно предоставлять информацию о своей хозяйственной деятельности (квартальную и годовую отчетность) и существенных фактах, которые могут повлиять на стоимость его ценных бумаг, торгующихся на бирже.

В случае отказа от предоставления информации, ценные бумаги эмитента исключаются из котировального списка биржи (делистинг) и торги по ним прекращаются.

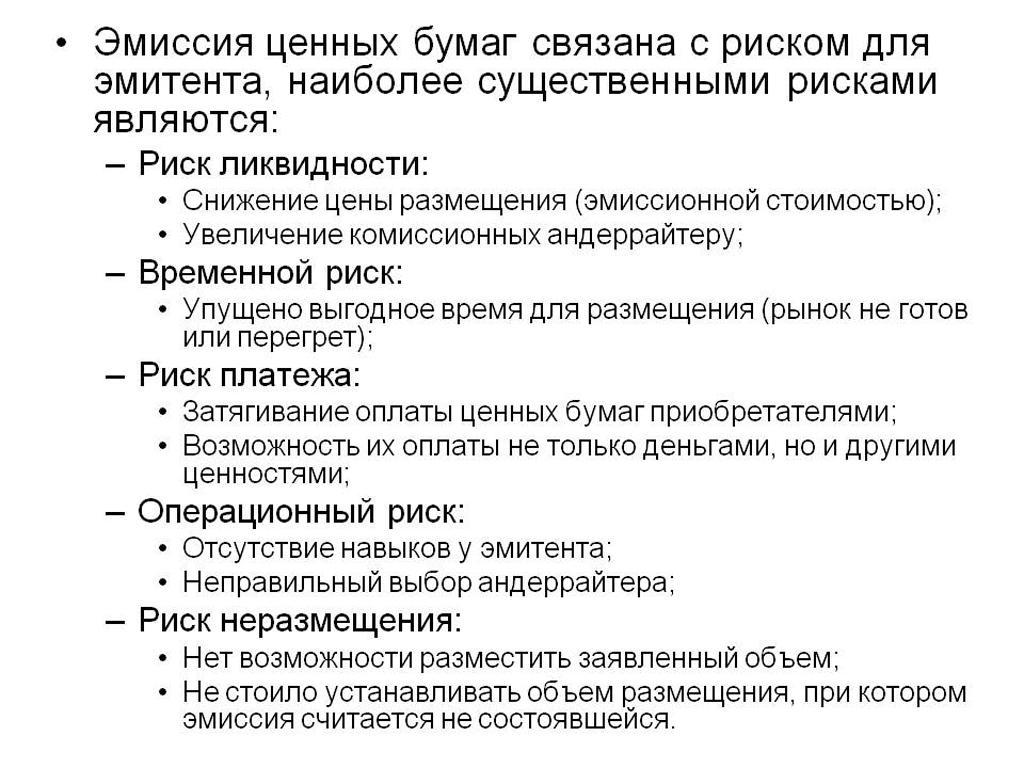

Риски эмитентов

Риски эмитента возникают вследствие того, что эмитент не сможет выполнить взятые на себя финансовые обязательства.

В случае долговых обязательств, это может быть как отказ от выплаты процентов, так и неполный возврат вложенных средств в конце срока действия ценной бумаги. В худшем случае это может привести к полной потере средств для инвестора.

Для акций существует риск банкротства эмитента, который может означать как отказ от выплаты дивидендов, резкое падение цены акций, так и полная потеря вложенных инвесторами средств.

Кредитные рейтинги эмитентов

Moody’sРейтинговые агентства Standard and Poor’S и Moody’s присваивают эмитентам ценных бумаг кредитные рейтинги. Рейтинг эмитента выражается в виде букв. Если эмитент имеет рейтинг AAA, это означает, что за свою историю компания погашала все долговые обязательства и имеет очень низкий уровень дефолта.

И наоборот, если компании присвоен рейтинг DDD, это означает, что компания находится в состоянии дефолта. Эмитенты с рейтингом BB и ниже считаются компаниями с высоким уровнем риска, что указывает на высокий риск дефолта компании. Вложения инвесторов в ценные бумаги такой компании считаются спекулятивными инвестициями.

Странам так же присваиваются кредитные рейтинги. В 2015 году, после того как Греция получила от МВФ миллиарды долларов для погашения своих кредитов, ее кредитный рейтинг был понижен до CCC+. В июне 2015 года правительство Греции допустило дефолт по выплате очередного платежа в Международный валютный фонд. Кредитный рейтинг Греции был понижен до CCC с негативным прогнозом.

После того, как страна провела реформы, сократила расходы и рекапитализировала свои банки, в 2018 году международное рейтинговое агентство Standard and Poor’s повысило рейтинг страны до B-, что указывает на то, что облигации, выпущенные правительством Греции, стали для инвесторов намного безопасней.

Крупнейшие эмитенты ценных бумаг в России

Объем торгов на российских биржах практически на 90% приходятся на голубые фишки и акции первого эшелона. Голубые фишки входят в расчет индекса МосБиржи и оказывают влияние на менее ликвидные акции второго и третьего эшелонов. Если голубые фишки начинают расти в цене, растет индекс МосБиржи. Это оказывает влияние на все остальные акции, что приводит к росту фондового рынка. Если голубые фишки начали снижаться в цене, это спровоцирует падение остальных акций.

Это оказывает влияние на все остальные акции, что приводит к росту фондового рынка. Если голубые фишки начали снижаться в цене, это спровоцирует падение остальных акций.

Основные показатели, характеризующие Голубые фишки:

- Ликвидность. Высокая ликвидность говорит о том, что акция пользуется спросом у спекулянтов и инвесторов. Это позволяет мгновенно покупать и продавать акцию по выгодной цене.

- Волатильность. Низкая волатильность показывает надежность акции.

- Спред. Чем меньше разница между ценой покупки и продажи, тем выше ликвидность акции.

- Объем торгов. Высокий объем торгов свидетельствует о популярности акции среди трейдеров и инвесторов.

Крупнейшие российские эмитенты представлены компаниями нефтегазовой, металлургической промышленности. А также банками, операторами связи и энергетиками. К крупнейшим эмитентом относятся:

| Эмитент | Тикер | Листинг на бирже | Официальный сайт |

|---|---|---|---|

| Банки | |||

| ПАО «Банк ВТБ» | VTBR | MCX, LSE | vtb. ru ru |

| ПАО «Московский кредитный банк» | CBOM | MCX | mkb.ru |

| ПАО «Сбербанк» | SBER, SBERP | MCX, LSE | sber.ru |

| ПАО «Тинькофф Банк» | TCSG, TCS, TCSq | MCX, LSE, AIM | tinkoff.ru |

| ПАО «QIWI Bank» | QIWI | MCX, NASDAQ | qiwi.com |

| Нефтегазовые компании | |||

| ПАО «Газпром» | GAZP, OGZD | MCX, LSE, FWB | gazprom.ru |

| ПАО «Лукойл» | LKOH, LKOD, LUK | MCX, LSE, FWB | lukoil.ru |

| ПАО «Новатэк» | NVTK | MCX, LSE | novatek.ru |

| ПАО «НК Роснефть» | ROSN | MCX, LSE | rosneft.ru |

| ПАО «Сургутнефтегаз» | SNGS, SNGSP, SGGD | MCX, LSE | surgutneftegas.ru |

| ПАО «Татнефть» | TATN, TATNP, ATAD | MCX, LSE | tatneft.ru |

| ПАО «Транснефть» | TRNFP | MCX | transneft. ru ru |

| Металлургические компании | |||

| ПАО «ГМК Норильский никель» | GMKN, MNOD | MCX, LSE | nornickel.ru |

| ПАО «Магнитогорский металлургический комбинат» | MAGN, MMK | MCX, LSE | mmk.ru |

| ПАО «НЛМК» | NLMK | MCX, LSE | nlmk.com |

| МКПАО «ОК РУСАЛ» | RUAL, 486 | MCX, SEHK | rusal.ru |

| ПАО «Северсталь» | CHMF, SVST | MCX, LSE | severstal.com |

| Ритейл | |||

| ПАО «Детский мир» | DSKY | MCX | detmir.ru |

| ПАО «Магнит» | MGNT | MCX | magnit.ru |

| Ozon Holdings PLC | OZON | MCX, NASDAQ | ozon.ru |

| Телекоммуникации | |||

| ПАО «МТС» | MTSS, MBT | MCX, NYSE, NASDAQ | mts.ru |

| ПАО «Ростелеком» | RTKM, RKMD, ROSYY | MCX, LSE, OTT | rt. ru ru |

| АФК «Система» | AFKS, SSA | MCX, LSE | sistema.com |

| Энергетика | |||

| ПАО «Интер РАО» | IRAO | MCX | interrao.ru |

| ПАО «Россети» | RSTI, RSTIP | MCX, LSE | rosseti.ru |

| ПАО «РусГидро» | HYDR | MCX, LSE | rushydro.ru |

| ПАО «ФСК ЕЭС» | FEES | MCX, LSE | fsk-ees.ru |

| Удобрения | |||

| ПАО «ФосАгро» | PHOR | MCX | phosagro.ru |

| Перевозки | |||

| ПАО «Аэрофлот» | AFLT | MCX | aeroflot.ru |

| Строительство | |||

| ПАО «Группа ЛСР» | LSRG | MCX, LSE | lsrgroup.ru |

| ПАО «Группа Компаний ПИК» | PIKK | MCX | pik.ru |

| Полезные ископаемые | |||

| ПАО «АЛРОСА» | ALRS | MCX | alrosa. ru ru |

| ПАО «Полюс» | PLZL | MCX, LSE | polyus.com |

| Polymetal International plc | POLY | MCX, LSE, AIX | polymetalinternational.com |

| IT-сектор | |||

| Mail.ru Group | MCX, LSE | corp.mail.ru | |

| Yandex N.V. | YNDX | MCX, NASDAQ | yandex.ru |

Регистрация выпусков ценных бумаг — Юридическая фирма «НБ Консалтинг»

Любой выпуск ценных бумаг, в том числе при учреждении общества, сопровождается процедурой регистрации в Службе Банка России по финансовым рынкам. Эмиссионные ценные бумаги, выпуск которых не прошел регистрацию в соответствии с требованиями действующего законодательства, не подлежат размещению (за исключением некоторых случаев).

Обращение ценных бумаг, выпуск (дополнительный выпуск) которых подлежит государственной регистрации, запрещается до их полной оплаты и государственной регистрации отчета (представления в регистрирующий орган уведомления) об итогах выпуска (дополнительного выпуска) указанных ценных бумаг, за исключением случаев, установленных федеральным законом.

Акционеры общества имеют возможность осуществлять права, предоставляемые акцией только в том объеме, который закреплен в зарегистрированном решении о выпуске ценных бумаг.

Эмиссия ценных бумаг — это установленная законодательством последовательность действий эмитента (акционерного общества) по размещению эмиссионных ценных бумаг.

Эмиссия акций включает в себя следующие шаги

- Принятие решения о размещении эмиссионных ценных бумаг;

- Утверждение решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг;

- Государственную регистрацию выпуска (дополнительного выпуска) эмиссионных ценных бумаг;

- Размещение эмиссионных ценных бумаг;

- Государственную регистрацию отчета об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг или представление в регистрирующий орган уведомления об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

Последовательность осуществления шагов при эмиссии и особенности регистрации конкретного выпуска ценных бумаг могут различаются в зависимости от видов эмиссии.

Виды эмиссии

- Эмиссия акций, размещаемых при учреждении акционерного общества;

- Эмиссия дополнительных акций акционерного общества, размещаемых путем распределения среди акционеров;

- Эмиссия ценных бумаг, размещаемых путем подписки;

- Эмиссия акций, размещаемых путем конвертации при изменении номинальной стоимости, при изменении прав, при консолидации и дроблении;

- Эмиссия ценных бумаг, размещаемых путем конвертации в них конвертируемых ценных бумаг;

- Эмиссия ценных бумаг при реорганизации юридических лиц.

Порядок эмиссии ценных бумаг в 2021 году

Целью создания акционерного общества является объединение средств различных физических и юридических лиц для осуществления предпринимательской деятельности путем эмиссии ценных бумаг, то есть совокупности процедур по их размещению.

Акционерное общество может осуществлять выпуск ценных бумаг при учреждении общества (первичная эмиссия акций и облигаций), а также при его реорганизации и во многих других случаях. Первичной эмиссией ценных бумаг считается также выпуск нового вида акций, например, привилегированных, а также выпуск эмиссии облигаций. Вторичная эмиссия – это любой последующий выпуск ценных бумаг.

Первичной эмиссией ценных бумаг считается также выпуск нового вида акций, например, привилегированных, а также выпуск эмиссии облигаций. Вторичная эмиссия – это любой последующий выпуск ценных бумаг.

В 2021 году эмиссия акций может осуществляться следующими способами:

- Распределение акций – размещение акций среди заранее определенного круга лиц без совершения сделки купли-продажи. Такой вариант используется, когда осуществляется выпуск акций при учреждении акционерного общества, а также при выплате дивидендов акциями.

- Подписка – размещение акций через их продажу. Выделяют закрытую и открытую подписку:

- закрытая подписка – размещение акций среди ограниченного круга лиц.

- открытая подписка – размещение акций среди неограниченного круга лиц на основе широкой публичной кампании.

- Конвертация – размещение одного вида ценной бумаги путем обмена на другой на заранее определенных условиях.

Процедура эмиссии акций состоит из следующих этапов:

- принятие решения о выпуске акций общим собранием акционеров или советом директоров акционерного общества;

- регистрация выпуска акций в органах ФСФР;

- размещение акций среди инвесторов;

- регистрация отчета об итогах выпуска акций;

- регистрация изменений, вносимых в устав акционерного общества.

Если выпуск акций производится путем открытой подписки или путем закрытой подписки среди более чем 500 инвесторов, то придется пройти дополнительные этапы:

- регистрация проспекта эмиссии акций;

- опубликование сведений, содержащейся в проспекте эмиссии и в отчете об итогах выпуска акций.

Проспект эмиссии акций – это документ, содержащий сведения об акционерном обществе, его финансовом состоянии и, собственно, о выпуске акций, включающий следующие разделы:

- Раздел А, содержащий данные об эмитенте – о его учредителях, структуре, органах управления, филиалах и представительствах, аффилированных лицах, основной выпускаемой продукции или оказываемых услугах. Здесь указываются акционеры, имеющие 5% и более голосующих акций, и юридические лица, в которых эмитент владеет 5% и более таких акций.

- Раздел Б, содержащий данные о финансовом положении эмитента в течение последних трех лет, в том числе информацию об источниках формирования уставного капитала, доле в уставном капитале государства, о прибыли и ее использовании.

- Раздел В, содержащий информацию о предыдущих выпусках ценных бумаг – акций и облигаций, в том числе о датах начала и окончания их размещения, регистрации акций и облигаций, состоянии их выпусков и торговли ими.

- Раздел Г с информацией о вновь размещаемых акциях из решения об их выпуске, ограничениях на эмиссию акций и предельном количестве недоразмещенных акций для признания эмиссии несостоявшейся;

- Раздел Д с дополнительной информацией о возможных ограничениях в обращении, особых условиях выпуска и т. д.

На государственную регистрацию акций и облигаций представляются учредительные документы общества и его бухгалтерская отчетность, документ об оплате государственных пошлин за рассмотрение заявлений о регистрации выпуска ценных бумаг и за саму государственную регистрацию акций и облигаций и другие документы.

Типы безопасности — Обзор, примеры, как они работают

Какие типы безопасности?

Существует четыре основных типа ценных бумаг: долговые ценные бумаги, долевые ценные бумаги, производные ценные бумаги и гибридные ценные бумаги, которые представляют собой комбинацию долга и капитала.

Рис. 1. Типы ценных бумаг

Давайте сначала определим безопасность. Безопасность относится к финансовому инструменту или финансовому активу, которым можно торговать на открытом рынке, например, акция, облигация, опционный контракт или акции паевого фонда Паевые инвестиционные фонды Паевой фонд — это совокупность денег, собранная у многих инвесторов с целью инвестирования в акции, облигации или другие ценные бумаги. Паевые инвестиционные фонды принадлежат группе инвесторов и управляются профессионалами. Узнайте о различных типах фондов, о том, как они работают, а также о преимуществах и компромиссах инвестирования в них и т. Д. Все упомянутые примеры относятся к определенному классу или типу ценных бумаг.

Резюме- Ценная бумага — это финансовый инструмент, которым можно торговать между сторонами на открытом рынке.

- Четыре типа ценных бумаг: долговые, долевые, производные и гибридные ценные бумаги.

- Держатели долевых ценных бумаг (например, акций) могут получить прибыль от прироста капитала путем продажи акций.

Долговые ценные бумаги

Долговые ценные бумаги или ценные бумаги с фиксированным доходом представляют собой деньги, которые были заимствованы и должны быть погашены на условиях, определяющих сумму заемных средств, процентную ставку и дату погашения. Другими словами, долговые ценные бумаги — это долговые инструменты, такие как облигации (например,g., государственная или муниципальная облигация) или депозитный сертификат (CDCallable Certificate of DepositA Callable Certificate of Deposit — это срочный вклад, застрахованный FDIC, в банке или других финансовых учреждениях. Вызываемые CD могут быть погашены эмитентом до их фактического срока погашения. дата, в течение указанного периода времени и цена вызова.), которыми могут торговать стороны.

Долговые ценные бумаги, такие как облигации и депозитные сертификаты, как правило, требуют от держателя регулярных выплат процентов, а также погашения основной суммы наряду с любыми другими оговоренными договорными правами. Такие ценные бумаги обычно выпускаются на определенный срок, и, в конце концов, эмитент их выкупает.

Такие ценные бумаги обычно выпускаются на определенный срок, и, в конце концов, эмитент их выкупает.

Процентная ставка по долговой ценной бумаге определяется на основе кредитной истории, послужного списка и платежеспособности заемщика — способности погасить ссуду в будущем. Чем выше риск дефолта заемщика по ссуде, тем выше процентная ставка, которую кредитор потребует для компенсации принятого риска.

Важно отметить, что долларовая стоимость ежедневного объема торгов долговыми ценными бумагами значительно превышает стоимость акций.Причина в том, что долговые ценные бумаги в основном принадлежат институциональным инвесторам, а также правительствам и некоммерческим организациям.

Долевые ценные бумаги

Долевые ценные бумаги представляют собой долю владения, принадлежащую акционерам компании. Другими словами, это вложение в акционерный капитал организации, чтобы стать ее акционером.

Разница между держателями долевых ценных бумаг и держателями долговых ценных бумаг заключается в том, что первые не имеют права на регулярный платеж, но могут получать прибыль от прироста капитала Прирост капитала Прирост капитала — это увеличение стоимости актива или инвестиций в результате удорожание актива или инвестиции. Другими словами, прибыль возникает, когда текущая цена или цена продажи актива или инвестиции превышает цену покупки. продавая акции. Другое отличие состоит в том, что долевые ценные бумаги предоставляют право собственности держателю, так что он становится одним из владельцев компании, владея долей, пропорциональной количеству приобретенных акций.

Другими словами, прибыль возникает, когда текущая цена или цена продажи актива или инвестиции превышает цену покупки. продавая акции. Другое отличие состоит в том, что долевые ценные бумаги предоставляют право собственности держателю, так что он становится одним из владельцев компании, владея долей, пропорциональной количеству приобретенных акций.

В случае банкротства предприятия акционеры могут разделить только остаточную долю, остающуюся после выплаты всех обязательств держателям долговых ценных бумаг.Компании регулярно распределяют дивиденды между акционерами, разделяя прибыль от основной деятельности, в то время как для держателей долга это не так.

Производные ценные бумаги

Производные ценные бумаги — это финансовые инструменты, стоимость которых зависит от основных переменных. Переменными могут быть активы, такие как акции, облигации, валюты, процентные ставки, рыночные индексы и товары. Основная цель использования деривативов — учесть и минимизировать риск. Это достигается за счет страхования от колебаний цен, создания благоприятных условий для спекуляций и получения доступа к труднодоступным активам или рынкам.

Это достигается за счет страхования от колебаний цен, создания благоприятных условий для спекуляций и получения доступа к труднодоступным активам или рынкам.

Раньше деривативы использовались для обеспечения сбалансированного обменного курса для товаров, продаваемых на международном уровне. Международные торговцы нуждались в системе бухгалтерского учета для фиксации различных национальных валют по определенному обменному курсу.

Существует четыре основных типа производных ценных бумаг:

1. Фьючерсы

Фьючерсы, также называемые фьючерсными контрактами, представляют собой соглашение между двумя сторонами о покупке и поставке актива по согласованной цене в будущем. Дата.Фьючерсы торгуются на бирже, а контракты уже стандартизированы. В фьючерсной сделке стороны должны купить или продать базовый актив.

2. Форварды

Форвардные или форвардные контракты аналогичны фьючерсам, но не торгуются на бирже, только в розницу. При создании форвардного контракта покупатель и продавец должны определить условия, размер и процесс расчета по производному инструменту.

Еще одно отличие от фьючерсов — это риск как для продавцов, так и для покупателей.Риски возникают, когда одна сторона становится банкротом, а другая сторона может оказаться не в состоянии защитить свои права и в результате теряет ценность своего положения.

3. Опционы

Опционы или опционные контракты аналогичны фьючерсным контрактам, поскольку они включают покупку или продажу актива между двумя сторонами в заранее установленную дату в будущем по определенной цене. Ключевое различие между двумя типами контрактов состоит в том, что при наличии опциона покупатель не обязан совершать покупку или продажу.

4. Свопы

Свопы предполагают обмен одного вида денежных потоков на другой. Например, своп процентной ставки Своп процентной ставки Своп процентной ставки — это производный контракт, посредством которого два контрагента соглашаются обменять один поток будущих процентных платежей на другой, что позволяет трейдеру переключиться на ссуду с переменной процентной ставкой с ссуды с фиксированной процентной ставкой, или наоборот.

Рис. 2. Профиль риска и доходности для различных ценных бумаг

Гибридные ценные бумаги

Гибридные ценные бумаги, как следует из названия, представляют собой тип ценной бумаги, сочетающий характеристики как долговых, так и долевых ценных бумаг.Многие банки и организации обращаются к гибридным ценным бумагам, чтобы занять деньги у инвесторов.

Подобно облигациям, они обычно обещают выплачивать более высокие проценты по фиксированной или плавающей ставке до определенного времени в будущем. В отличие от облигации, количество и сроки выплаты процентов не гарантируются. Их даже можно конвертировать в акции или прекратить вложение в любой момент.

Примерами гибридных ценных бумаг являются привилегированные акции, которые позволяют держателю получать дивиденды раньше держателей обыкновенных акций, конвертируемые облигации, которые могут быть конвертированы в акции известного количества в течение срока действия облигации или на дату погашения, в зависимости от условия договора и др.

Гибридные ценные бумаги — это сложные продукты. Даже опытные инвесторы могут с трудом понять и оценить риски, связанные с их торговлей. Институциональные инвесторы иногда не понимают условий сделки, в которую они заключают, покупая гибридные ценные бумаги.

Ссылки по теме

CFI является официальным поставщиком глобальной сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы и бухгалтерский учет. , кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Инвестирование: руководство для начинающих Инвестирование: руководство для начинающих Руководство CFI по инвестициям для начинающих научит вас основам инвестирования и научит их начинать. Узнайте о различных стратегиях и методах торговли, а также о различных финансовых рынках, в которые вы можете инвестировать.

- Опционы: коллы и путы Опционы: коллы и путы Опцион — это форма производного контракта, который дает держателю право, но не обязанность , чтобы купить или продать актив к определенной дате (дате истечения срока действия) по указанной цене (цене исполнения).Есть два типа опционов: колл и пут. Опционы в США могут быть исполнены в любое время.

- Норма доходности Норма доходности Норма доходности (ROR) — это прибыль или убыток от инвестиции за период времени, сопоставленная с первоначальной стоимостью инвестиций, выраженной в процентах. В этом руководстве представлены наиболее распространенные формулы.

- Объем против ликвидности Объем против ликвидности Инвесторам необходимо различать объем и ликвидность, поскольку оба термина широко используются на фондовых рынках. Объем и ликвидность взаимосвязаны;

Определение безопасности

Что такое ценная бумага?

Термин «ценная бумага» относится к взаимозаменяемому оборотному финансовому инструменту, имеющему определенную денежную ценность.Он представляет собой долю собственности в публично торгуемой корпорации через акции; отношения кредитора с государственным органом или корпорацией, представленные владельцем облигации этого юридического лица; или права собственности, представленные опционом.

Ключевые выводы

- Ценные бумаги — это взаимозаменяемые и обращающиеся финансовые инструменты, используемые для привлечения капитала на государственных и частных рынках.

- В основном существуют ценные бумаги трех типов: долевые, предоставляющие право собственности держателям; задолженность — в основном ссуды, погашаемые периодическими платежами; и гибриды, сочетающие в себе аспекты долга и капитала.

- Публичная продажа ценных бумаг регулируется SEC.

- Саморегулируемые организации, такие как NASD, NFA и FINRA, также играют важную роль в регулировании производных ценных бумаг.

Понимание ценных бумаг

Ценные бумаги можно разделить на два различных типа: акции и долги. Однако некоторые гибридные ценные бумаги сочетают в себе элементы как акций, так и долга.

Подготовка к экзамену Series 6: что такое ценная бумага?

Долевые ценные бумаги

Долевая ценная бумага представляет собой долю владения, принадлежащую акционерам в юридическом лице (компании, товариществе или трасте), реализованную в форме акций акционерного капитала, которые включают акции как простых, так и привилегированных акций.

Держатели долевых ценных бумаг, как правило, не имеют права на регулярные выплаты — хотя долевые ценные бумаги часто выплачивают дивиденды, — но они могут получить прибыль от прироста капитала при продаже ценных бумаг (при условии, что они выросли в цене).

Долевые ценные бумаги действительно дают держателю определенный контроль над компанией на пропорциональной основе посредством права голоса. В случае банкротства они разделяют только остаточные проценты после выплаты всех обязательств перед кредиторами.Иногда они предлагаются в качестве оплаты натурой.

Долговые ценные бумаги

Долговая ценная бумага представляет собой заемные деньги, которые должны быть возвращены, с условиями, которые определяют размер кредита, процентную ставку и дату погашения или продления.

Долговые ценные бумаги, которые включают государственные и корпоративные облигации, депозитные сертификаты (CD) и обеспеченные ценные бумаги (например, CDO и CMO), как правило, дают их держателю право на регулярную выплату процентов и погашение основной суммы (независимо от результатов деятельности эмитента. ), наряду с любыми другими оговоренными договорными правами (которые не включают право голоса).

Обычно они выпускаются на фиксированный срок, по истечении которого они могут быть погашены эмитентом. Долговые ценные бумаги могут быть обеспеченными (обеспеченными залогом) или необеспеченными, и, если они не обеспечены, могут иметь приоритет по контракту перед другим необеспеченным субординированным долгом в случае банкротства.

Гибридные ценные бумаги

Гибридные ценные бумаги, как следует из названия, сочетают в себе некоторые характеристики как долговых, так и долевых ценных бумаг. Примеры гибридных ценных бумаг включают варранты на акции (опционы, выпущенные самой компанией, которые дают акционерам право покупать акции в течение определенного периода времени и по определенной цене), конвертируемые облигации (облигации, которые могут быть конвертированы в обыкновенные акции компании-эмитента. ) и привилегированные акции (акции компании, выплаты процентов, дивидендов или другие выплаты на капитал могут иметь приоритет над выплатами других акционеров).

Хотя привилегированные акции технически классифицируются как долевые ценные бумаги, они часто рассматриваются как долговые ценные бумаги, поскольку «ведут себя как облигации». Привилегированные акции предлагают фиксированную ставку дивидендов и являются популярным инструментом для инвесторов, стремящихся к заработку. По сути, это ценные бумаги с фиксированным доходом.

Как торгуют ценными бумагами

Публично торгуемые ценные бумаги котируются на фондовых биржах, где эмитенты могут запрашивать листинги ценных бумаг и привлекать инвесторов, обеспечивая ликвидный и регулируемый рынок для торговли.Неформальные электронные торговые системы стали более распространенными в последние годы, и теперь ценные бумаги часто торгуются «внебиржевой» или напрямую между инвесторами через Интернет или по телефону.

Первичное публичное размещение акций (IPO) представляет собой первую крупную продажу компанией долевых ценных бумаг населению. После IPO любые вновь выпущенные акции, хотя и проданные на первичном рынке, называются вторичным размещением. В качестве альтернативы ценные бумаги могут быть предложены частным образом ограниченной и квалифицированной группе в рамках так называемого частного размещения — важное различие как с точки зрения законодательства о компаниях, так и с точки зрения регулирования ценных бумаг.Иногда компании продают акции в сочетании с публичным и частным размещением.

На вторичном рынке, также известном как вторичный рынок, ценные бумаги просто передаются как активы от одного инвестора к другому: акционеры могут продавать свои ценные бумаги другим инвесторам за наличные деньги и / или прирост капитала. Таким образом, вторичный рынок дополняет первичный. Вторичный рынок менее ликвиден для ценных бумаг, размещаемых в частном порядке, поскольку они не торгуются на открытом рынке и могут быть переданы только квалифицированным инвесторам.

Инвестиции в ценные бумаги

Лицо, создающее ценные бумаги для продажи, называется эмитентом, а те, кто их покупает, конечно же, инвесторы. Как правило, ценные бумаги представляют собой инвестиции и средство, с помощью которого муниципалитеты, компании и другие коммерческие предприятия могут привлекать новый капитал. Компании могут зарабатывать большие деньги, когда становятся публичными, например, продавая акции при первичном публичном размещении (IPO).

Органы власти города, штата или округа могут собрать средства для конкретного проекта, разместив выпуск муниципальных облигаций.В зависимости от рыночного спроса или структуры ценообразования учреждения привлечение капитала с помощью ценных бумаг может быть предпочтительной альтернативой финансированию с помощью банковского кредита.

С другой стороны, покупка ценных бумаг на заемные деньги, действие, известное как покупка с маржей, является популярным инвестиционным методом. По сути, компания может предоставить права собственности в форме денежных средств или других ценных бумаг либо при создании, либо в случае неисполнения обязательств, чтобы выплатить свой долг или другое обязательство другому лицу. В последнее время количество таких залоговых соглашений растет, особенно среди институциональных инвесторов.

Регулирование ценных бумаг

В США публичное предложение и продажа ценных бумаг регулирует Комиссия по ценным бумагам и биржам США (SEC).

Публичные предложения, продажи и торги ценными бумагами США должны быть зарегистрированы и зарегистрированы в отделах государственных ценных бумаг SEC. Саморегулируемые организации (СРО) в брокерской индустрии также часто занимают регулирующие позиции. Примеры СРО включают Национальную ассоциацию дилеров по ценным бумагам (NASD) и Регулирующий орган финансовой индустрии (FINRA).

Определение предложения ценных бумаг было установлено Верховным судом в деле 1946 года. В своем решении суд выводит определение ценной бумаги на основе четырех критериев — наличие инвестиционного контракта, создание общего предприятия, обещание прибыли эмитентом и использование третьей стороны для продвижения предложения.

Остаточные ценные бумаги

Остаточные ценные бумаги — это разновидность конвертируемых ценных бумаг, то есть их можно преобразовать в другую форму, обычно в обыкновенные акции.Конвертируемая облигация, например, представляет собой остаточную ценную бумагу, поскольку позволяет держателю облигации конвертировать ценную бумагу в обыкновенные акции. У привилегированных акций также может быть возможность конвертации. Корпорации могут предлагать остаточные ценные бумаги для привлечения инвестиционного капитала, когда конкуренция за фонды высока.

Когда остаточная ценная бумага конвертируется или исполняется, это увеличивает количество находящихся в обращении обыкновенных акций. Это может также привести к снижению общего пула акций и их стоимости. Разбавление также влияет на показатели финансового анализа, такие как прибыль на акцию, потому что прибыль компании должна делиться на большее количество акций.

Напротив, если публично торгуемая компания принимает меры по сокращению общего количества своих акций в обращении, считается, что компания консолидировала их. Чистый эффект этого действия — увеличение стоимости каждой отдельной акции. Часто это делается для привлечения большего количества или более крупных инвесторов, таких как паевые инвестиционные фонды.

Прочие виды ценных бумаг

Сертифицированные ценные бумаги представлены в бумажной форме. Ценные бумаги также могут храниться в системе прямой регистрации, в которой акции регистрируются в бездокументарной форме.Другими словами, трансфер-агент хранит акции от имени компании без физических сертификатов.

Современные технологии и политики в большинстве случаев устранили необходимость в сертификатах и в необходимости ведения эмитентом полного реестра безопасности. Разработана система, в которой эмитенты могут депонировать единый глобальный сертификат, представляющий все находящиеся в обращении ценные бумаги, в универсальный депозитарий, известный как Депозитарная трастовая компания (DTC). Все ценные бумаги, торгуемые через DTC, хранятся в электронной форме.Важно отметить, что документарные и бездокументарные ценные бумаги не различаются с точки зрения прав или привилегий акционера или эмитента.

Ценные бумаги на предъявителя — это ценные бумаги, которые обращаются и дают акционеру права по ценной бумаге. Они передаются от инвестора инвестору, в некоторых случаях путем одобрения и доставки. С точки зрения прав собственности, доэлектронные ценные бумаги на предъявителя всегда разделялись, что означало, что каждая ценная бумага представляла собой отдельный актив, юридически отличный от других ценных бумаг того же выпуска.

В зависимости от рыночной практики разделенные ценные бумаги могут быть взаимозаменяемыми или (реже) не взаимозаменяемыми, что означает, что при кредитовании заемщик может вернуть активы, эквивалентные либо исходному активу, либо конкретному идентичному активу в конце кредита. В некоторых случаях ценные бумаги на предъявителя могут использоваться для уклонения от уплаты налогов и, таким образом, иногда могут рассматриваться как эмитенты, акционеры, так и органы налогового регулирования негативно. Они редко встречаются в США.

Именные ценные бумаги имеют имя держателя и другие необходимые реквизиты, которые эмитент ведет в реестре.Перевод именных ценных бумаг осуществляется путем внесения изменений в реестр. Зарегистрированные долговые ценные бумаги всегда неделимы, то есть весь выпуск представляет собой один актив, причем каждая ценная бумага является частью целого. Неделимые ценные бумаги взаимозаменяемы по своей природе. Доли вторичного рынка также всегда неразделимы.

Письменные ценные бумаги не зарегистрированы в SEC и не могут быть проданы публично на рынке. Письменная гарантия — также известная как ограниченная ценная бумага, буквенная бумага или буквенная облигация — продается непосредственно эмитентом инвестору.Термин происходит из требования SEC к «инвестиционному письму» от покупателя, в котором говорится, что покупка предназначена для инвестиционных целей и не предназначена для перепродажи. При переходе из рук в руки эти буквы часто требуют формы 4.

Ценные бумаги кабинета министров котируются на крупной финансовой бирже, такой как NYSE, но активно не торгуются. Удерживаемые неактивной толпой инвесторов, они, скорее всего, будут облигациями, чем акциями. «Кабинет» относится к физическому месту, где заказы на облигации исторически хранились вне торгового зала.В шкафах обычно хранятся лимитные заказы, и заказы хранятся до тех пор, пока срок их действия не истечет или они не будут выполнены.

Эмиссионные ценные бумаги: примеры

Рассмотрим случай XYZ, успешного стартапа, заинтересованного в привлечении капитала для ускорения своего следующего этапа роста. До сих пор собственность стартапа была разделена между двумя его основателями. У него есть несколько вариантов доступа к капиталу. Он может выходить на публичные рынки, проводя IPO, или может собирать деньги, предлагая свои акции инвесторам при частном размещении.

Первый метод позволяет компании увеличить капитал, но он обременен огромными комиссиями и требованиями раскрытия информации. В последнем методе акции торгуются на вторичных рынках и не подлежат контролю со стороны общественности. В обоих случаях, однако, происходит распределение акций, которое уменьшает долю учредителей и предоставляет права собственности инвесторам. Это пример долевой ценной бумаги.

Затем рассмотрим правительство, заинтересованное в сборе денег для возрождения своей экономики.Он использует облигации или долговое обеспечение для увеличения этой суммы, обещая регулярные выплаты держателям купона.

Наконец, рассмотрим случай стартапа ABC. Он привлекает деньги от частных инвесторов, включая семью и друзей. Основатели стартапа предлагают своим инвесторам конвертируемую вексель, которая конвертируется в акции стартапа на более позднем мероприятии. Большинство таких мероприятий финансируются. По сути, банкнота является долговым залогом, потому что это ссуда, предоставленная инвесторами основателям стартапа.

На более позднем этапе банкнота превращается в капитал в виде заранее определенного количества акций, которые дают инвесторам долю компании.Это пример гибридной безопасности.

Определение взаимозаменяемости

Что такое взаимозаменяемость?

Взаимозаменяемость — это способность товара или актива обмениваться с другими отдельными товарами или активами того же типа. Взаимозаменяемые активы упрощают процессы обмена и торговли, поскольку взаимозаменяемость подразумевает равную стоимость активов.

Ключевые выводы

- Взаимозаменяемость — это способность товара или актива легко обмениваться на другой аналогичный.

- Как товары и активы, которые не являются взаимозаменяемыми, например, собственные автомобили и дома, не являются взаимозаменяемыми.

- Деньги являются ярким примером чего-то взаимозаменяемого, где банкнота в 1 доллар легко конвертируется в четыре четверти, десять центов и т. Д.

Понимание взаимозаменяемости

Взаимозаменяемость подразумевает, что две вещи идентичны по спецификации, где отдельные единицы могут быть взаимно заменены. Например, определенные сорта товаров, такие как No.2 желтые кукурузы являются взаимозаменяемыми, потому что не имеет значения, где была выращена кукуруза; вся кукуруза, обозначенная как желтая кукуруза № 2, стоит одинакового количества. Сырьевые товары, обыкновенные акции, опционы и долларовые банкноты — все это примеры взаимозаменяемых товаров.

Акции с перекрестным листингом, которые относятся к акциям, котирующимся на нескольких биржах, по-прежнему считаются взаимозаменяемыми. Акции представляют собой одну и ту же долю владения в фирме, независимо от того, купили ли вы их на Нью-Йоркской фондовой бирже или Токийской фондовой бирже.Хотя взаимозаменяемость обычно ассоциируется с финансами, она также встречается в других дисциплинах, таких как квантовая физика.

Хотя криптовалюты обычно считаются взаимозаменяемыми активами, некоторые из них уникальны и не взаимозаменяемы (например, невзаимозаменяемые токены [NFT]).

Взаимозаменяемость по сравнению с невзаимозаменяемостью

Еще один пример взаимозаменяемого актива — деньги. Если Лицо А ссужает Лицу Б счет в 50 долларов, для Лица А не имеет значения, получит ли он другой счет в 50 долларов, поскольку он взаимозаменяем.В том же смысле Человек А может быть погашен двумя купюрами по 20 долларов и одной купюрой по 10 долларов и при этом будет удовлетворен, поскольку общая сумма равна 50 долларам.

И наоборот, в качестве примера взаимозаменяемости, если Лицо А одалживает Лицу Б свою машину, для Лица Б неприемлемо возвращать другой автомобиль, даже если он той же марки и модели, что и оригинальный автомобиль, предоставленный Лицом А. Автомобили не взаимозаменяемы по праву собственности, но бензин, которым они питаются, взаимозаменяем. Такие активы, как алмазы, земля или бейсбольные карты, нельзя взаимозаменяемо, потому что каждая единица имеет уникальные качества, которые добавляют или уменьшают ценность.Например, поскольку отдельные бриллианты имеют разные огранки, цвета, размеры и классы, они не являются взаимозаменяемыми, поэтому их нельзя назвать взаимозаменяемыми товарами. Недвижимость никогда не бывает взаимозаменяемой. Даже на улице с одинаковыми домами каждый дом испытывает разный уровень шума и дорожного движения; находится в разной степени исправности; и имеет уникальный вид на окрестности.

Особые соображения

Грань между взаимозаменяемостью и невзаимозаменяемостью может быть тонкой.Золото обычно считается взаимозаменяемым (одна унция золота эквивалентна другой унции золота), хотя в некоторых случаях это не так. Когда взаимозаменяемым товарам присваиваются серийные номера или другие однозначно идентифицирующие знаки, они больше не могут быть взаимозаменяемыми. Добавление уникальных номеров к золотым слиткам, коллекционным предметам и другим предметам позволяет их различать.

Федеральный резервный банк Нью-Йорка предлагает услуги по хранению золота центральным банкам и правительствам по всему миру, храня золотые слитки в своем подземном хранилище.Все золотые слитки, помещенные в хранилище, тщательно взвешиваются, а маркировка аффинатора и чистоты на отдельных слитках проверяется, чтобы убедиться, что они соответствуют листам с инструкциями для вкладчиков. Все это тщательно контролируется и регистрируется, и, поскольку именно те слитки, депонированные в ФРС Нью-Йорка, являются точными слитками, возвращаемыми при снятии, эти типы золотых депозитов не считаются взаимозаменяемыми.

Определение финансового инструмента

Что такое финансовый инструмент?

Финансовые инструменты — это активы, которыми можно торговать, или их также можно рассматривать как пакеты капитала, которыми можно торговать.Большинство типов финансовых инструментов обеспечивают эффективный поток и перевод капитала для всех инвесторов во всем мире. Эти активы могут быть денежными средствами, договорным правом на доставку или получение денежных средств или другим типом финансового инструмента или свидетельством того, что лицо владеет предприятием.

Ключевые выводы

- Финансовый инструмент — это реальный или виртуальный документ, представляющий юридическое соглашение, включающее любую денежную ценность.

- Финансовые инструменты можно разделить на два типа: денежные инструменты и производные инструменты.

- Финансовые инструменты также можно разделить по классу активов, который зависит от того, являются ли они долговыми или долевыми.

- Валютные инструменты представляют собой третий уникальный вид финансовых инструментов.

Понимание финансовых инструментов

Финансовые инструменты могут быть реальными или виртуальными документами, представляющими юридическое соглашение, включающее любую денежную оценку. Финансовые инструменты, основанные на долевом капитале, представляют собой владение активом.Финансовые инструменты, основанные на заемных средствах, представляют собой ссуду, предоставленную инвестором владельцу актива.

Валютные инструменты представляют собой третий, уникальный тип финансовых инструментов. Существуют различные подкатегории каждого типа инструментов, такие как капитал привилегированных акций и обыкновенных акций.

Международные стандарты бухгалтерского учета (МСФО) определяют финансовые инструменты как «любой договор, в результате которого возникает финансовый актив одной организации и финансовое обязательство или долевой инструмент другой организации.«

Виды финансовых инструментов

Финансовые инструменты можно разделить на два типа: денежные инструменты и производные инструменты.

Денежные инструменты

- Стоимость денежных инструментов напрямую зависит от рынков. Это могут быть ценные бумаги, которые можно легко передать.

- Денежные инструменты также могут представлять собой депозиты и ссуды, согласованные между заемщиками и кредиторами.

Производные инструменты

- Стоимость и характеристики производных инструментов основаны на базовых компонентах транспортного средства, таких как активы, процентные ставки или индексы.

- Контракт на опционы на акции, например, является производным инструментом, потому что он получает свою стоимость из лежащих в основе акций. Опцион дает право, но не обязанность, купить или продать акции по определенной цене и к определенной дате. По мере того, как цена акции растет и падает, также увеличивается и стоимость опциона, хотя и не обязательно на один и тот же процент.

- Могут быть внебиржевые (OTC) деривативы или деривативы, обращающиеся на бирже. Внебиржевой рынок — это рынок или процесс, на котором ценные бумаги, не котирующиеся на официальных биржах, оцениваются и торгуются.

Виды активов Классы финансовых инструментов

Финансовые инструменты также можно разделить по классу активов, который зависит от того, являются ли они долговыми или долевыми.

Долговые финансовые инструменты

Срок действия краткосрочных финансовых инструментов, основанных на заемных средствах, составляет один год или меньше. Ценные бумаги этого типа бывают в форме казначейских векселей и коммерческих бумаг. Денежными средствами такого типа могут быть депозиты и депозитные сертификаты (CD).

Биржевые производные инструменты по краткосрочным долговым финансовым инструментам могут быть краткосрочными фьючерсами на процентную ставку. Внебиржевые деривативы представляют собой соглашения о форвардной процентной ставке.

Долгосрочные долговые финансовые инструменты существуют более года. По ценным бумагам это облигации. Эквиваленты денежных средств — ссуды. Биржевые деривативы — это фьючерсы на облигации и опционы на фьючерсы на облигации. Внебиржевые деривативы — это процентные свопы, верхние и нижние пределы процентных ставок, опционы на процентные ставки и экзотические деривативы.

Финансовые инструменты, основанные на долевом рынке

Ценные бумаги по финансовым инструментам, основанным на долевых инструментах, являются акциями. Биржевые деривативы этой категории включают опционы на акции и фьючерсы на акции. Внебиржевые деривативы — это опционы на акции и экзотические деривативы.

Особые соображения

В иностранной валюте нет ценных бумаг. Эквиваленты денежных средств поступают в виде наличной иностранной валюты, которая является текущим преобладающим курсом. Биржевые деривативы по иностранной валюте представляют собой валютные фьючерсы.Внебиржевые деривативы представлены в виде валютных опционов, прямых форвардов и валютных свопов.

Определение уставного капитала

Что такое основной капитал?

Акционерный капитал — это количество обыкновенных и привилегированных акций, которое компания имеет право выпустить в соответствии со своим корпоративным уставом. Акционерный капитал может быть выпущен только компанией и представляет собой максимальное количество акций, которое может когда-либо находиться в обращении. Сумма указана в балансе в разделе акционерного капитала компании.

Ключевые выводы

- Акционерный капитал — это количество обыкновенных и привилегированных акций, которое компания имеет право выпускать, и отражается в балансе в составе собственного капитала.

- Размер акционерного капитала — это максимальное количество акций, которое компания может когда-либо иметь в обращении.

- Выпуск акционерного капитала позволяет компании привлекать деньги без возникновения долгов.

- Недостатки выпуска акционерного капитала состоят в том, что компания теряет контроль и снижает стоимость выпущенных акций.

Общие сведения об акционерном капитале

Акционерный капитал может быть выпущен компанией для привлечения капитала для развития своего бизнеса. Выпущенные акции могут быть куплены инвесторами, которые стремятся к повышению цен и выплате дивидендов, или обменены на активы, такие как оборудование, необходимое для работы.

Количество находящихся в обращении акций, которые являются акциями, выпущенными для инвесторов, не обязательно равно количеству доступных или объявленных акций. Объявленные акции — это те, которые компания может выпустить по закону — основной капитал, а выпущенные акции — это те, которые действительно были выпущены и остаются в обращении для акционеров.

Выпуск акционерного капитала может позволить компании привлечь деньги, не неся долгового бремени и связанных с этим процентных сборов. Недостатки состоят в том, что компания откажется от большей части своего капитала и снизит стоимость каждой акции в обращении.

Сумма, которую компания получает от выпуска акционерного капитала, считается вкладом в капитал от инвесторов и указывается как оплаченный капитал и дополнительный оплаченный капитал в разделе баланса акционерного капитала.

Остаток обыкновенных акций рассчитывается как номинальная или номинальная стоимость обыкновенных акций, умноженная на количество обыкновенных акций в обращении. Номинальная стоимость акций компании — это произвольная стоимость, присвоенная для целей баланса, когда компания выпускает акции, и обычно составляет 1 доллар или меньше. Это не имеет отношения к рыночной цене.

Пример акционерного капитала

Если компания получает разрешение на привлечение 5 миллионов долларов и ее акции имеют номинальную стоимость 1 доллар, она может выпустить и продать до 5 миллионов акций.Разница между номинальной стоимостью и ценой продажи акций отражается в составе собственного капитала как добавочный оплаченный капитал.

Если акции продаются за 10 долларов, 5 миллионов долларов будут учитываться как оплаченный капитал, а 45 миллионов долларов будут рассматриваться как дополнительный оплаченный капитал.

Возьмем, к примеру, Apple (AAPL), которая разместила 12,6 млн акций номинальной стоимостью 0,00001 доллара. 12,6 миллиона — это его основной капитал. Между тем, по состоянию на 27 июня 2020 года Apple выпустила 4 283 939 акций и насчитывала 4 443 236 акций в обращении.

Особые соображения

Фирмы могут со временем выпустить часть акционерного капитала или выкупить акции, которые в настоящее время принадлежат акционерам. Ранее выпущенные акции, выкупленные компанией, известны как казначейские акции.

Разрешенные акции относятся к максимальному количеству акций, которое фирма может выпустить на основании одобрения совета директоров. Эти акции могут быть как обыкновенными, так и привилегированными. Бизнес может выпускать акции с течением времени, если общее количество акций не превышает разрешенное количество.Авторизация ряда акций — это процедура, которая требует юридических издержек, а авторизация большого количества акций, которые могут быть выпущены с течением времени, — это способ оптимизировать эти издержки.

Привилегированные акции указываются первыми в разделе баланса акционерного капитала, поскольку их владельцы получают дивиденды раньше владельцев обыкновенных акций и имеют преимущество при ликвидации. Его номинальная стоимость отличается от обыкновенных акций и иногда представляет собой начальную цену продажи за акцию, которая используется для расчета дивидендных выплат.

Общая номинальная стоимость равна количеству привилегированных акций в обращении, умноженному на номинальную стоимость одной акции. Например, если у компании есть 1 миллион привилегированных акций по номинальной стоимости 25 долларов за акцию, она сообщает о номинальной стоимости 25 миллионов долларов.

Определение долга

Что такое долг?

Долг — это что-то, обычно деньги, взятые в долг одной стороной у другой. Долг используется многими корпорациями и частными лицами для совершения крупных покупок, которые они не могли себе позволить при обычных обстоятельствах.Соглашение о долге дает заемщику разрешение занять деньги при условии, что они будут возвращены позднее, обычно с процентами.

Ключевые выводы

- Долг — это деньги, взятые в долг одной стороной у другой.

- Многие корпорации и частные лица используют заемные средства как метод совершения крупных покупок, которые они не могли себе позволить при обычных обстоятельствах.

- В рамках финансового соглашения, основанного на долге, заемщик получает разрешение занять деньги при условии, что они должны быть возвращены в более поздний срок, обычно с процентами.

- Долги можно разделить на четыре основные категории: обеспеченные, необеспеченные, возобновляемые и заложенные.

- Корпорации выпускают долговые обязательства в форме облигаций для увеличения капитала.

Общие сведения о долге

Наиболее распространенными формами долга являются ссуды, включая ипотечные кредиты, автокредиты, личные ссуды и задолженность по кредитным картам. По условиям ссуды заемщик должен выплатить остаток по ссуде к определенной дате, обычно на несколько лет вперед.Условия ссуды также определяют размер процентов, которые заемщик должен выплачивать ежегодно, выраженный в процентах от суммы ссуды. Проценты используются для обеспечения того, чтобы кредитор получил компенсацию за принятие риска по ссуде, а также для поощрения заемщика к быстрому погашению ссуды, чтобы ограничить свои общие процентные расходы.

Задолженность по кредитной карте работает так же, как и кредит, за исключением того, что заемная сумма изменяется со временем в соответствии с потребностями заемщика — до заранее определенного лимита — и имеет скользящую или бессрочную дату погашения.Некоторые типы ссуд, включая ссуды на обучение и ссуды для физических лиц, могут быть объединены.

Виды долга

Есть четыре основных категории долга. Большую часть долга можно классифицировать как обеспеченный долг, необеспеченный долг, возобновляемый долг или ипотечный кредит.

Обеспеченный долг

Обеспеченный долг — это обеспеченный долг. Залоги обычно требуют, чтобы в качестве обеспечения было имущество или активы с достаточно большой стоимостью, чтобы покрыть сумму долга. Примеры обеспечения включают автомобили, дома, лодки, ценные бумаги и инвестиции.Эти предметы заложены в качестве обеспечения, и договор заключен с залогом. В случае невыполнения обязательств залог может быть продан или погашен, а вырученные средства будут использованы для погашения ссуды.

Как и большинство классов долга, обеспеченный долг часто требует процесса проверки для проверки кредитоспособности заемщика и его платежеспособности. Помимо стандартного обзора доходов и статуса занятости, платежеспособность может включать проверку залога и оценку его стоимости.

Необеспеченный долг

Необеспеченный долг — это долг, который не требует обеспечения в качестве обеспечения.Кредитоспособность и платежеспособность должника проверяются до рассмотрения. Поскольку уступка обеспечения не предоставляется, кредитный профиль должника является основным фактором, определяющим, одобрять или отклонять кредитование.

Примеры необеспеченного долга включают необеспеченные кредитные карты, автокредиты и студенческие ссуды. Размер ссуды часто зависит от финансового положения должника, в том числе от того, сколько он зарабатывает, сколько ликвидных денежных средств имеется в наличии, а также от его статуса занятости.

Оборотная задолженность

Оборотный долг — это кредитная линия или сумма, которую заемщик может постоянно брать в долг. Другими словами, заемщик может использовать средства до определенной суммы, выплатить их и снова занять до этой суммы.

Наиболее распространенной формой возобновляемой задолженности является задолженность по кредитной карте. Эмитент карты инициирует соглашение, предлагая заемщику кредитную линию. Пока заемщик выполняет свои обязательства, кредитная линия доступна до тех пор, пока активен счет.При благоприятной истории погашения сумма возобновляемой задолженности может увеличиваться.

Ипотека