Опасна ли инфляция?

При упоминании слова «инфляция» у большинства возникают негативные ассоциации. Но не все столь очевидно, как кажется на первый взгляд. В той или иной мере инфляции подвержены экономики всех стран. Но где-то она оказывается незначительной — не более нескольких процентов, а где-то ее рост достигает сотни и тысячи процентов в год.

Давайте разбираться так ли она опасна.

Принято говорить о следующих видах инфляции:

- — умеренная;

- — галопирующая;

- — гиперинфляция.

- — реальная инфляция (многие экономисты выделяют отдельное понятие «реальная инфляция»

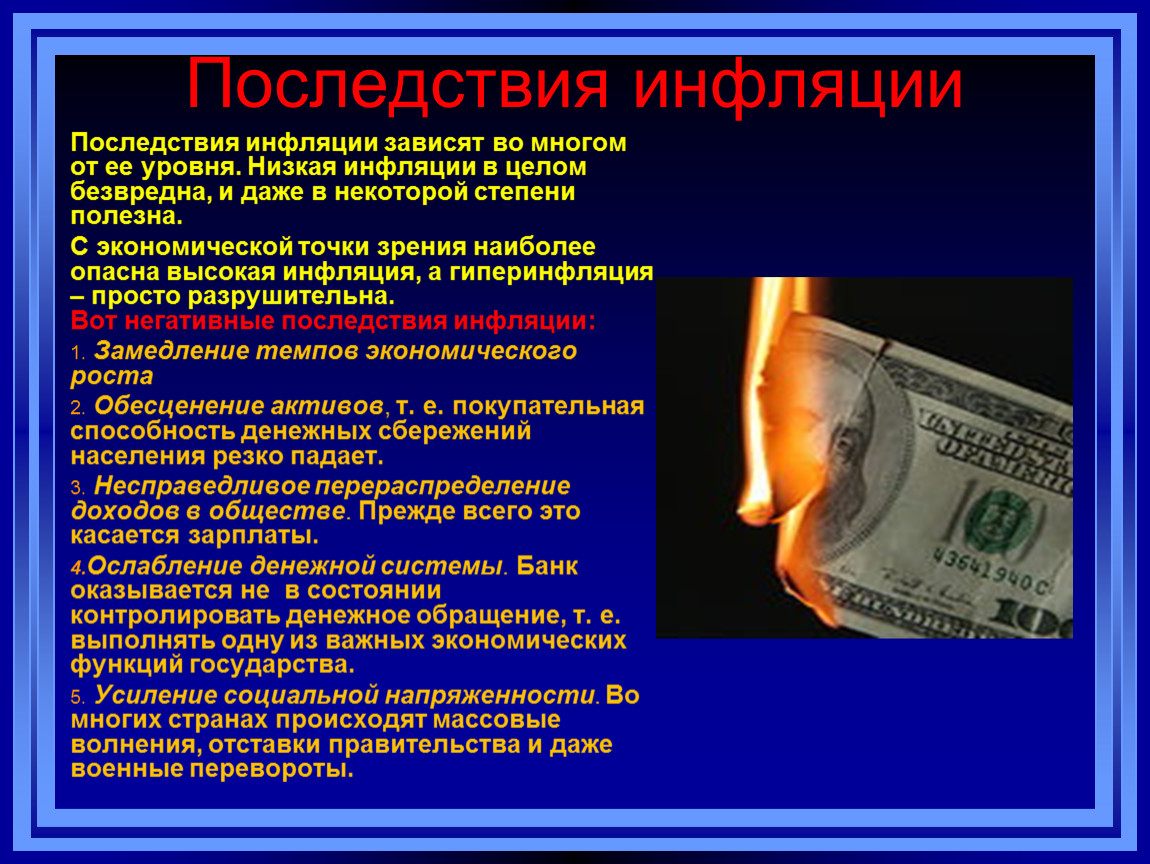

Умеренная инфляция не превышает 10% в год, и денежные знаки сохраняют свою ценность, поэтому никаких потрясений в экономике страны не наблюдается.

Галопирующая инфляция проявляет себя скачкообразными изменениями цен на товары и услуги. Организации вынуждены учитывать изменение уровня цен при подписании коммерческих контрактов.

Гиперинфляция является наиболее опасным для государства. Обесценивание валюты достигает десятки и сотни процентов ежемесячно. Это губительно сказывается на экономических отношениях, предприятия вынуждены закрываться, что ведет к росту безработицы и недовольства населения. От использования нестабильной валюты отказываются, зачастую переходя на бартер. Государственные меры,в борьбе с кризисом, часто оказываются неэффективными.

Может ли инфляция приносить пользу?

Выгоду от инфляции способны ощутить заемщики, оформившие крупные кредиты на длительный срок. Поскольку деньги обесцениваются, то выплаты, некоторое время назад составляющие половину доходов гражданина, через несколько лет составят лишь десятую их часть.

Пользу могут извлечь и крупные инвесторы. В условиях значительного роста инфляции растет стоимость недвижимости, которая в таких условиях оказывается привлекательным объектом для инвестирования.

Компании начинают активнее вкладывать средства в новые отрасли и проекты, благодаря чему возникает оживление в экономике страны.

Но все указанные положительные последствия справедливы лишь для умеренной инфляции. Скачкообразное или лавинообразное обесценивание национальной валюты ничего хорошего ни бизнесу, ни населению не сулит.

| 1. | Понятие инфляции | 1 вид — рецептивный | лёгкое |

1 Б.

|

Уметь охарактеризовать термин «инфляция», выделить характеристики инфляции. |

| 2. | Темпы инфляции | 1 вид — рецептивный | лёгкое | 1 Б. | Знать формулу расчёта темпов инфляции, выделять характерные черты инфляции. |

3.

|

Виды инфляция по темпам роста | 1 вид — рецептивный | лёгкое | 1 Б. | Знать, какие виды инфляции в зависимости от темпов роста общего уровня цен в стране можно выделить. |

| 4. | Классификация видов инфляции | 1 вид — рецептивный | среднее |

1 Б.

|

Знать виды инфляции и основания для выделения видов инфляции. |

| 5. | Расчёт суммы, имеющей равную покупательскую способность при заданной инфляции | 1 вид — рецептивный | среднее | 1 Б. | Знать, что инфляция снижает покупательскую способность денег, уметь вычислить сумму, имеющую равную покупательскую способность. |

6.

|

Расчёт темпа годовой инфляции | 1 вид — рецептивный | лёгкое | 1 Б. | Знать формулы расчета темпов инфляции, уметь применить формулу для расчета годового темпа инфляции, зная стоимость корзины товаров в текущем и в предыдущем году. |

| 7. | Реальный доход компании | 2 вид — интерпретация | среднее |

2 Б.

|

Уметь различать реальный и номинальный доход компании, рассчитывать реальный доход за год, зная величину годовой инфляции. |

| 8. | Расчёт темпов прироста реального дохода компании | 1 вид — рецептивный | среднее | 2 Б. | Уметь вычислить темп прироста годового дохода компании и оценить рост реального дохода с учетом инфляции. |

9.

|

Индекс инфляции | 1 вид — рецептивный | среднее | 2 Б. | Знать формулу расчета индекса инфляции за определенный промежуток времени, если периоды инфляции равны, а уровни инфляции отличаются. |

| 10. | Расчёт реального дохода через индекс инфляции | 2 вид — интерпретация | среднее |

2 Б.

|

Уметь провести вычисление реального дохода компании, зная значения уровней инфляции за несколько лет. |

Чем опасна гиперинфляция и почему она наступает

Продолжая тему инфляции, которую мы начали в прошлой статье, перейдем к первой и очень опасной для экономики крайности – гиперинфляции.

Гиперинфляция – это очень быстрый рост цен. Определений гиперинфляции много, но, согласно международным стандартам, речь идет об удвоении цен за три года или быстрее. Украина проходила через гиперинфляцию в 1990-х, когда, например, за 1993 год цены увеличились более чем в 100 раз. На самом деле, формально гиперинфляционным можно назвать и период с 2014 по 2016 год, когда за три года цены на фоне резкого падения курса гривны удвоились, однако уже в 2016 году ситуацию удалось взять под контроль. Гиперинфляция крайне губительна для экономики и происходит из-за серьёзного кризиса в стране, в результате которого денег в государстве становится стремительно больше, чем товаров и услуг, которые можно приобрести.

Предположим, случилось такое: некая страна вышла из состава империи, производственные цепочки разорвались, уровень производства в стране резко упал (как и налоговые платежи). Или, например, недалекий диктатор начинает бороться с ростом цен, вводя армию в магазины, национализируя бизнес и отбирая у предпринимателей елочные игрушки, чтобы на праздники украсить улицы столицы. Или погрязший в коррупции правитель довел бизнес-климат в стране до такого состояния, что значительно проще обмениваться товарами напрямую, чем строить бизнес и использовать постоянно обесценивающуюся валюту.

Вы наверняка узнаете все эти страны, но их имена не так и важны. Важно то, что правительства в таких странах сталкиваются с достаточно типичной проблемой: резкое снижение бизнес-активности и налоговых поступлений в бюджет на фоне практически полной невозможности привлечь долг на рынке.

Армия бюджетников и пенсионеров меньше не стала, задолженность перед ними уже возникла, скоро будут (или уже начались) забастовки.

Но ведь у нас под контролем национальный банк, а значит можно «печатать» деньги. Как только такое решение принято – начинается очень скользкая тропинка, остановиться на которой может быть сложно. Национальный банк печатает деньги, которые попадают в бюджет и тратятся, наполняя экономику новыми и новыми деньгами, которые никак не подкреплены новыми товарами и услугами.

Экономику не обманешь, и баланс будет достигнут всегда: если денежная масса растет существенно быстрее чем экономика – цены тут же вырастут, чтобы сбалансировать спрос и предложение. В прошлый раз мы рассматривали пример, когда экономика производила 10 булочек, за которыми пришли 11 покупателей. В этом примере небольшое превышение спроса немного подняло цены и простимулировало экономику в следующем году произвести 11 или даже 12 булочек.

В текущем примере за 10 булочками неожиданно пришло 40 покупателей, которые готовы купить булочки по текущим ценам. Экономика просто не смогла ответить на такой спрос, и цены очень быстро выросли в несколько раз, пока из 40 покупателей не осталось все тех же 10.

Только на этом история не заканчивается. Оставшиеся 30 покупателей прекрасно понимают, что их зарплаты обесценились и уровень жизни упал, а правительство понимает, что денег теперь нужно платить еще больше. Если снова будет принято решение «печатать» деньги, чтобы срочно расплатиться по долгам, то начнется новый виток гиперинфляции.

Гиперинфляция может продолжаться годами, пока национальная денежная система не будет разрушена (население переходит на бартер или пользуется иностранной валютой, как, например, в Зимбабве) или же пока не начнется выход из гиперинфляционной спирали. Последнее – единственный путь для экономики на выход из кризиса, но этот путь связан с отказом от «печати» денег, а значит, он часто сопровождается проблемами в выплатах, дефолтом по обязательствам (пусть и временным), деноминацией (когда мы отбрасываем с новой купюры несколько нулей) или же полным переходом к новой валюте (например, от карбованца к гривне).

Украина, которую мы вспомнили в самом начале, отнюдь не рекордсмен в гиперинфляции. Один из настоящих рекордов принадлежит Венгрии после Второй мировой войны, когда в июле 1946 года цены удваивались каждые 15 часов, а максимальный номинал купюры составил миллиард триллионов или секстиллион (куда там украинским миллионам карбованцев в 1990-х!).

Один из настоящих рекордов принадлежит Венгрии после Второй мировой войны, когда в июле 1946 года цены удваивались каждые 15 часов, а максимальный номинал купюры составил миллиард триллионов или секстиллион (куда там украинским миллионам карбованцев в 1990-х!).

К 2009 году, когда Зимбабве отказалась от использования собственной валюты в пользу доллара США и фунта стерлингов, гиперинфляцию в этой стране уже было сложно оценить: даже после трех (!) деноминаций приводились примеры, когда в течение часа банка пива увеличивалась в стоимости со 100 млрд до 150 млрд зимбабвийских долларов (собственно, с точки зрения населения, смысла в такой валюте уже давно не было).

В Украине формально сделали выводы после гиперинфляции 1990 х: было запрещено финансировать дефицит бюджета за счет эмиссии (той самой «печати» денег), однако, если нельзя, но очень хочется…

С 2005 года началась новая практика: когда правительству не хватало денег, то облигации внутреннего займа выкупали государственные банки (давали деньги правительству), а под эти облигации Национальный банк давал государственным банкам кредиты (эмиссия). Если сократить дробь – бюджет профинансировали эмиссией через госбанки, но вроде бы все по закону.

Если сократить дробь – бюджет профинансировали эмиссией через госбанки, но вроде бы все по закону.

Особенно интенсивно схема использовалась во время кризиса 2014 2015 годов (что тоже тогда сделало свой немалый вклад в инфляцию), и лишь в 2016 году схема была полностью остановлена.

Вывод будет достаточно коротким: независимость и профессионализм Национального банка – одна из основных гарантий, что будет сделано все возможное, чтобы гиперинфляция в Украине не повторилась. Кроме того, следует очень осторожно относиться к предложениям напечатать деньги и выдавать дешевые кредиты, чтобы увеличить спрос и подтолкнуть экономику к росту. Обычно люди очень сильно переоценивают и недооценивают эффект роста цен.

Вместо послесловия: слово «печать» все время пишется в кавычках именно потому, что немало людей уверены, что Национальный банк физически печатает деньги, разгоняя инфляцию. Все обстоит намного проще: банки имеют счета в Национальном банке, который может практически в любой момент дать какому-то банку рефинансирование, просто добавив на счет банку денег (запасов гривны у НБУ нет – он просто может в любой момент эту гривну выпустить или ликвидировать). Поэтому основной рост денежной массы происходит как раз в безналичной форме. Наличные же заказываются банками по необходимости (отдавая при этом эквивалентную сумму со своего счета), и непосредственно к инфляции они не имеют такого уж большого отношения.

Поэтому основной рост денежной массы происходит как раз в безналичной форме. Наличные же заказываются банками по необходимости (отдавая при этом эквивалентную сумму со своего счета), и непосредственно к инфляции они не имеют такого уж большого отношения.

Ознакомиться с оригиналом этой публикации можно здесь.

Чем опасны высокая инфляция и дефляция, или Почему в Ульяновске яблоки дешевеют, но не заметно

Чем опасны высокая инфляция и дефляция и как поведение каждого из нас влияет на уровень цен — об этом «Народная» поговорила с заместителем управляющего Отделением Ульяновск Волго-Вятского ГУ Банка России Алексем Ивановым.

— Банк России стремится поддерживать инфляцию вблизи 4%. Чем обоснована эта цифра? Почему не 8% или 2%?

— Нас часто об этом спрашивают. Если поставить слишком высокий или, наоборот, очень низкий ориентир, это может привести к экономической нестабильности. Чем выше инфляция, тем изменчивее она себя ведет. Если бы цель по инфляции, например, была на названном вами уровне 8% или выше, рост цен на отдельные товары мог бы превысить 10%, что негативно сказалось бы на инфляционных ожиданиях и могло существенно усилить рост цен в дальнейшем. Если мы установим в качестве цели уровень инфляции 2%, то по отдельным товарам может наблюдаться дефляция, которая тоже опасна для экономики.

Чем выше инфляция, тем изменчивее она себя ведет. Если бы цель по инфляции, например, была на названном вами уровне 8% или выше, рост цен на отдельные товары мог бы превысить 10%, что негативно сказалось бы на инфляционных ожиданиях и могло существенно усилить рост цен в дальнейшем. Если мы установим в качестве цели уровень инфляции 2%, то по отдельным товарам может наблюдаться дефляция, которая тоже опасна для экономики.

Целевой уровень индивидуально определяется каждым государством, таргетирующим инфляцию. Не существует какого-то уровня, одинаково подходящего для всех. В странах с развитыми рынками он находится вблизи 2%, в странах с развивающимися — ближе к 4-5%.

По оценкам Банка России, с учетом особенностей отечественной экономики оптимальной для нашей страны является инфляция вблизи 4%. При таком уровне показателя доходы и сбережения защищены от быстрого обесценения, а производство может развиваться.

— Надейся на лучшее, готовься к худшему — народной мудростью можно описать инфляционные ожидания большей части россиян. А вообще-то они серьезно влияют на уровень цен?

А вообще-то они серьезно влияют на уровень цен?

— Ни для кого не секрет, что все — и граждане, и бизнес — принимают решения о покупках, инвестициях, во многом исходя из инфляционных ожиданий. То есть опираясь на оценки будущей стоимости товаров и услуг. Если люди ждут роста цен, они меньше сберегают и покупают товары впрок, ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Аналогичная ситуация с бизнесом. Если производители ожидают повышения цен на сырье, они заранее закладывают свои прогнозы в цены на выпускаемые товары, чтобы сохранить прибыльность. И возросший спрос со стороны потребителей это позволяет. Получается замкнутый круг: цены продолжают расти, потому что все этого ждут. Похожую ситуацию мы наблюдали в IV квартале 2018 года. Тогда на фоне ожидания ускорения роста цен, вызванного повышением НДС, в Ульяновской области увеличились продажи легковых автомобилей (год к году). В ответ на повышенный спрос продавцы смогли поднять цены. В результате в октябре 2018 года темп прироста цен на легковые автомобили в Ульяновской области в годовом выражении ускорился до 5,1% с 3,9% в сентябре.

— Иногда, когда по телевизору рапортуют о низком уровне инфляции, ценники в супермаркетах говорят нам об обратном. Почему официальные данные не совпадают с личными впечатлениями?

— Во-первых, официальный показатель инфляции рассчитывается исходя из изменения цен на 500 с лишним товаров и услуг. Естественно, у каждого человека собственный набор продуктов и услуг, которые его интересуют, и он отличается от потребительской корзины по России или региону в целом. И чем значительнее это отличие, тем выше вероятность, что личное ощущение инфляции не будет совпадать с официальной статистикой.

Во-вторых, об инфляции в целом не стоит судить по изменению цен только на один или несколько товаров, так как доля их покупок в составе общих потребительских расходов, скорее всего, мала. Например, популярный завтрак — овсянка — определяет лишь сотую долю процента региональной инфляции.

И наконец, еще одной причиной может быть субъективность восприятия. Лучше запоминается плохое — резкий рост цен. А вот их снижение может остаться незамеченным. Мало кто из нас обратил внимание, что уже год в Ульяновске дешевеют яблоки (в годовом выражении). Такое восприятие — основная причина повышенных инфляционных ожиданий, потому что в России пока нет опыта продолжительного периода низкой инфляции. Поэтому чем дольше инфляция будет вблизи 4%, тем привычнее станет ее низкий уровень, и инфляционные ожидания продолжат снижаться.

А вот их снижение может остаться незамеченным. Мало кто из нас обратил внимание, что уже год в Ульяновске дешевеют яблоки (в годовом выражении). Такое восприятие — основная причина повышенных инфляционных ожиданий, потому что в России пока нет опыта продолжительного периода низкой инфляции. Поэтому чем дольше инфляция будет вблизи 4%, тем привычнее станет ее низкий уровень, и инфляционные ожидания продолжат снижаться.

— Если говорить только про Ульяновскую область, какая складывается инфляция в нашем регионе?

— В июне годовая инфляция в Ульяновской области снизилась на 0,2 п.п. — до 5,1%. Замедление роста цен соответствовало общероссийской тенденции. Его причиной стал ранний урожай овощей из-за теплой весны. Это притормозило годовой рост цен на овощи, некоторые из них даже подешевели. Например, ульяновцы могли купить капусту, свеклу и помидоры дешевле, чем год назад.

На протяжении последних двух с половиной лет инфляция в Ульяновской области отличается от общероссийской не более чем на 0,7 п. п. В июне отклонение составило 0,4 п.п. в большую сторону (5,1% против 4,7%). Более высокая инфляция в Ульяновской области в основном обусловлена ее непродовольственной компонентой. Темпы прироста цен на такие группы товаров, как моющие средства, парфюмерия, одежда, в нашем регионе зачастую опережают среднероссийские. Это объясняется отсутствием или малым количеством местных производителей этих товаров. Кроме того, в области нет крупных оптово-распределительных центров. Следовательно, значительный объем таких товаров завозится из других регионов России и из-за рубежа. А значит, в цепочке транспортировки — большое количество участников. Если издержки хотя бы у одного из них возрастут, это усилит инфляционные риски.

п. В июне отклонение составило 0,4 п.п. в большую сторону (5,1% против 4,7%). Более высокая инфляция в Ульяновской области в основном обусловлена ее непродовольственной компонентой. Темпы прироста цен на такие группы товаров, как моющие средства, парфюмерия, одежда, в нашем регионе зачастую опережают среднероссийские. Это объясняется отсутствием или малым количеством местных производителей этих товаров. Кроме того, в области нет крупных оптово-распределительных центров. Следовательно, значительный объем таких товаров завозится из других регионов России и из-за рубежа. А значит, в цепочке транспортировки — большое количество участников. Если издержки хотя бы у одного из них возрастут, это усилит инфляционные риски.

— Как Банк России может повлиять на уровень инфляции?

— Основным инструментом денежно-кредитной политики является ключевая ставка. Это ставка, по которой Банк России предоставляет кредиты коммерческим банкам и на которую ориентируется, принимая от них средства на депозиты.

Так как все сегменты финансового рынка взаимосвязаны, изменение ключевой ставки ведет к изменению других ставок в экономике. К примеру, при ее повышении растет процент по кредитам и депозитам в коммерческих банках, а это способствует тому, что люди начинают сберегать, а не тратить. Уменьшается потребительская активность, и замедляется рост цен. И наоборот, при снижении ключевой ставки деньги становятся дешевле, что ведет к снижению ставок по кредитам и депозитам. В результате граждане и компании берут больше кредитов, больше тратят и инвестируют, меньше сберегают. Спрос растет, что способствует ускорению инфляции.

Валентина КАМАНИНА

почему растут цены и кто может их сдержать

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

Какая бывает инфляция?

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют. А компании из-за этого сворачивают производство.

Почему растет инфляция?

Инфляция может расти по многим причинам:

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают. Это тоже приводит к росту инфляции.

Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают. Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

Кто и как сдерживает инфляцию?

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

Италия: опасна не инфляция, а разговоры о ней | Беларусь: взгляд из Европы — спецпроект DW | DW

В Италии продолжается дискуссия об уровне инфляции после введения евро в наличное обращение. Новым поводом для споров стала статья известного итальянского экономиста Томмазо Падоа-Шиоппа (Tommaso Padoa-Schioppa), входящего в состав руководства Европейского центрального банка. По мнению Падоа-Шиоппа, слухи о повышении уровня инфляции вредны для экономики Италии. Бурная общественная дискуссия ведет к тому, что владельцы небольших лавок или закусочных действительно поднимают цены, а профсоюзы требуют от работодателей повышения зарплат сотрудников. В итоге начинается настоящая инфляция. Мнение экономиста вызвало множество критических замечаний со стороны независимых экспертов и обществ защиты прав потребителей. Собственно, они и начали дискуссию на эту тему, сообщив, что июльский рост цен в стране составил не 2,2 процента по официальным данным, а 4,5 процента. Подтверждением этой точки зрения можно считать и недавнюю инициативу итальянского правительства. Так, премьер-министр Сильвио Берлускони (Silvio Berlusconi) неожиданно сообщил, что кабинет планирует принять ряд мер против инфляции – например, заморозить нынешние тарифы на электроэнергию и водоснабжение, а также цены на проезд в общественном транспорте. Но если в стране нет роста инфляции, то зачем нужны эти меры? – задают резонный вопрос аналитики.

Любопытные новости приходили в понедельник из штаб-квартир крупных компаний. Фирма Eurocopter — крупнейший в Европе производитель вертолетов и дочернее подразделение Европейской аэрокосмической и оборонной компании EADS – намерена заключить договор о сотрудничестве со своим американским конкурентом, концерном Boeing. Соответствующие сообщения прессы подтвердили в понедельник представители Eurocopter. Видимо, решив, что конкуренция не исключает сотрудничества в некоторых областях, фирмы займутся продвижением товаров конкурента на отечественных рынках. Т.е. Boeing, по данным прессы, возьмет на себя сбыт европейских транспортных вертолетов NH-90 в США, а Eurocopter займется продажей американских машин CH-47 вооруженным силам европейских государств.

О сотрудничестве сообщили в понедельник и два других крупных концерна – японские Toshiba и NEC. Их планы можно считать вызовом другим компаниям, занимающимся производством бытовой электроники – в частности, аппаратуры для воспроизведения оптических аудио- и видео дисков DVD. В будущем году Toshiba и NEC выпустят на рынок новое поколение дисков, каждый их которых будет вмещать около 25 часов аудио- и видеоинформации. Появление нового стандарта может вновь вызывать конфликт среди производителей бытовой электроники, так как диски Toshiba и NEC не будут воспроизводиться на аппаратуре стандарта «синий лазер». Этот стандарт поддерживают компании Sony, Matsushita, Samsung и другие.

Совсем иные проблемы сейчас у лидера розничной и посылочной торговли в Европе – немецкого концерна KarstadtQuelle. Согласно опубликованному в понедельник полугодовому отчету, за первые шесть месяцев года компания понесла крупные убытки в 348 миллионов евро. Причина неудач – в сдержанности покупателей в Германии. В третьем и четвертом кварталах благодаря рождественской подарочной лихорадке продажи в супермаркетах Karstadt наверняка возрастут. Но на этот раз не поможет и Рождество – к концу года KarstadtQuelle в лучшем случае сможет лишь компенсировать ранее понесенные убытки.

Чем опасна дефляция

Этой статьей мы закончим обсуждение такой важной темы, как цены и их рост. Поскольку нормальную инфляцию и гиперинфляцию мы уже обсудили, то осталось остановиться на еще одном опасном для экономики явлении — дефляции.

Дефляция, как можно догадаться, — это антоним инфляции, и при дефляции общий уровень цен в экономике не растет, а снижается. На первый взгляд ситуация не выглядит опасной, однако это не так, и в современном мире низкая инфляция и дефляция — одни из насущных проблем, с которыми борются центральные банки во всем мире.

Что же, собственно, плохого, в низкой инфляции и дефляции? При дефляции искажаются многие привычные процессы: например, если вы берете деньги в долг, то само по себе тело кредита даже без процентов становится со временем сравнительно дороже (ведь цены в экономике снижаются). А уж долгосрочно инвестировать в бизнес или недвижимость – себе дороже, ведь цены в будущем будут только снижаться. Кроме того, зарплаты как минимум перестают расти привычными темпами, а при долгосрочной дефляции могут и снижаться (что уж точно не понравится никому).

Присоединяйтесь к нам в Telegram!Все это вместе закручивает дефляционную спираль: доходы снижаются, кредитование снижается, инвестиции снижаются, что приводит к замедлению или даже снижению экономики и новому этапу снижения доходов и дефляции. Сгущает проблему и то, что люди при дефляции стараются как можно больше сберегать, а не тратить (завтра ведь будет дешевле!): текущий спрос снижается еще больше, нанося дополнительный вред экономическому росту. В общем, выйти из дефляционной спирали также непросто, как и из инфляционной.

В Украине мы уже наблюдали период низкой инфляции и дефляции в 2012 и 2013 годах, после которых грянул мощный экономический кризис 2014-2015 годов. В попытке сохранить легендарный курс по 8 при низкой инфляции Национальный банк тщательно забирал с рынка все лишние (по его мнению) деньги, что ограничивало кредитование в и так не слишком благоприятной экономической ситуации. Предкризисная дефляция, как оказалось впоследствии, мигала красной лампочкой о том, что почва для кризиса уже готова.

В украинском примере стоит обратить внимание на то, что Национальный банк сжимал денежную массу как мог, и это, вообще говоря, верный путь к дефляционной спирали (если только вы не живете в условиях очень быстрого роста цен). Здесь связь очень даже прямая: если фактически денег в экономике становится меньше при том же объеме товаров и услуг – цены снижаются сами собой. Именно поэтому центральные банки стран, которые с переменным успехом борются с низкой инфляцией, снижают ставки (вплоть до отрицательных), чтобы наполнить экономику деньгами и стимулировать рост кредитования.

Кстати, можно посмотреть на ситуацию и с другой стороны: если денежная масса (то есть все деньги в экономике в том или ином виде) растет медленнее экономики – у нас есть все для дефляции. Это было одной из причин отказа от золотого стандарта (как бы ни хотелось это объяснить желанием тайного мирового правительства печатать ничем не обеспеченную зеленую бумажку), ведь золото – ограниченный ресурс, и при росте экономики цены, выраженные в золоте, обязательно будут снижаться.

Это же касается и одной из «сильных» сторон отдельных криптовалют (в частности – bitcoin). Адепты верят, что сильно ограниченная возможность выпуска новых виртуальных монет – благо, но это не так. Если бы криптовалюта с ограниченным выпуском стала по какой-то причине мировой – дефляционная спираль была бы неминуема. В общем, давайте все-таки оставим центральным банкам возможность выпуска новых денег — при грамотной политике это все-таки полезно.

А есть ли дефляция во благо? На самом деле, есть, правда, она часто находится не на поверхности. Это структурная дефляция, когда цены снижаются под воздействием технического прогресса. Например, еще недавно считалось, что добыча сланцевых нефти и газа не станет окупаемой, а с развитием технологии добычи США уже полным ходом ворвались в лидеры экспорта углеводородов. Компьютеры вроде бы сильно не дешевеют, однако если посмотреть, как изменилась стоимость гигабайта памяти или флопса вычислительной мощности, то снижение цен произошло где-то в десятки, а где-то и в сотни раз за последние десятилетия. Иными словами, для потребителя такая дефляция обычно означает, что он может покупать больше ценности за те же деньги или дешевле.

В завершении цикла еще раз хочется подчеркнуть, что цены – это важно, и именно уровнем роста цен в первую очередь озабочен центральный банк любой страны. Когда цены растут слишком быстро – это плохо, когда растут слишком медленно или не растут вовсе – тоже плохо. Достичь баланса, при котором цены умеренно растут и подталкивают экономику, – весьма непросто, ведь все инструменты, которые для этого может использовать центральный банк, обязательно отразятся и на росте экономики, и на ставках, и на курсе. Но об этих важных показателях и их взаимосвязях мы поговорим уже в следующий раз.

У вас есть интересная колонка для The Page?

Пишите нам: [email protected]Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Опасность инфляции и способы ее контроля — как работает инфляция

Инфляция может нанести ущерб людям и экономике в целом несколькими способами:

- Инвестиции теряют ценность . Если вы инвестируете в компакт-диск с доходностью 4 процента, но инфляция повышается на 3 процента, тогда ваша доходность в «реальных долларах» составит всего 1 процент.

- Кредиторы повышают процентные ставки . Если банк ожидает роста инфляции, он будет взимать более высокую процентную ставку по своим кредитам, чтобы компенсировать потерю долларовой стоимости.

- Снижение фиксированных доходов . Если вы получаете пенсию или другую фиксированную ренту при выходе на пенсию, выплаты не могут увеличиваться с инфляцией. Однако выплаты по социальному обеспечению автоматически увеличиваются в соответствии с последними данными ИПЦ.

- Предприятиям сложно планировать будущее . Когда уровень инфляции неизвестен, производителям и розничным торговцам трудно определить будущую стоимость материалов и рабочей силы. Это препятствует инвестициям и экономическому росту [источник: ФРС Нью-Йорка].

В редких и серьезных финансовых кризисах может наступить гиперинфляция . В Веймарской Республике Германия марка резко выросла с 2000 марок за доллар США в декабре 1922 года до 4,2 триллиона марок за доллар в ноябре 1923 года [источник: Юнг]! Подобные случаи гиперинфляции поразили Китай в 1950-х, Аргентину в 1980-х и Бразилию в 1990-х, вызвав огромные финансовые потери и социальные волнения [источник: ФРС Нью-Йорка].

После того, как в конце 1970-х — начале 1980-х годов инфляция в США выражалась двузначными числами, ФРС взяла на себя более решительную роль в сдерживании инфляции с помощью денежно-кредитной политики.Если экономический рост идет медленно, ФРС пытается стимулировать экономику, вбрасывая в обращение больше наличных денег и кредитов. Вопреки распространенному мнению, ФРС не «печатает деньги» [источник: Task]. Вместо этого ФРС влияет на денежную массу тремя основными способами:

- ФРС покупает или продает облигации банкам, выплачивая им наличные за ценные бумаги. Покупка облигаций увеличивает денежную массу; продажа уменьшает это.

- ФРС снижает резервные требования , процент депозитов клиентов, которые банки не могут ссудить другим людям.Чем ниже требование, тем больше денег может находиться в обращении.

- ФРС понижает учетную ставку , ставку, которую он взимает с банков за краткосрочные ссуды наличными. Когда банки платят меньше за ссуду, они могут развернуться и ссудить деньги по более низкой ставке. Более низкие ставки побуждают предприятия и людей брать больше ссуд, добавляя денег экономике [источник: ФРС Нью-Йорка].

Первоначально опубликовано: 2 апреля 2013 г.

Примечание автора: как работает инфляция

Если вам 30 лет или больше — как некоторые из нас, — то вы поймали себя на том, что говорите что-то вроде: «Галлон газа почти 4 доллара? Я помню, когда это был 1 доллар.25! »Я называю эти дедушкины (или бабушкины) моменты. В раздражении мы не можем учесть долгосрочные последствия инфляции. И в нашем отказе признать, что мы действительно стареем, мы забываем, что прошло два десятилетия. поскольку цены на газ были такими низкими, или эти 1,25 доллара не казались особенно дешевыми в 1993 году. Я хотел бы знать точный возраст, в котором мы психологически фиксируем цены. Мы используем эту внутреннюю контрольную точку для сравнения цен на остальные нашей жизни Может быть, это год, когда вы впервые начинаете платить за вещи сами, например, за бензин.Или в первый раз, когда вы получаете зарплату и понимаете истинную ценность денег. Достаточно скоро у всех нас есть первый момент дедушки.

Статьи по теме

Источники

- Аппельбаум, Биньямин. «Инфляция-дефляция». Нью-Йорк Таймс. 15 апреля 2012 г. (21 марта 2013 г.) http://economix.blogs.nytimes.com/2012/08/15/inflation-deflation/

- Баттен, Даллас С. «Инфляция: миф о сокращении затрат». Сент-Луис ФРС. Июнь / июль 1981 г. (21 марта 2013 г.) http://research.stlouisfed.org/publications/review/81/06/Inflation_Jun_Jul1981.pdf

- Совет управляющих Федеральной резервной системы. «Как Федеральная резервная система будет гарантировать, что размер ее баланса не приведет к чрезмерной инфляции?» 27 апреля 2011 г. http://www.federalreserve.gov/faqs/money_12852.htm

- Бюро статистики труда. «Индекс потребительских цен.» 15 марта 2013 г. (21 марта 2013 г.) ftp://ftp.bls.gov/pub/special.requests/cpi/cpiai.txt

- Бюро статистики труда. «Индекс потребительских цен: часто задаваемые вопросы». (21 мая 2021 г.) https: // www.bls.gov/cpi/questions-and-answers.htm#Question_2

- Федеральный резервный банк Нью-Йорка. «История денежно-кредитной политики». (21 марта 2013 г.) https://www.polk.k12.ga.us/userfiles/909/Classes/177525/the%20story%20of%20monetary%20policy%20comic.pdf?id=242739

- Гудман, Джордж JW «Бумажные деньги.» Summit Books, февраль 1981 г. (21 марта 2013 г.) http://www.pbs.org/wgbh/commandingheights/shared/minitext/ess_germanhyperinflation.html

- Юнг, Александр. «Миллионы, миллиарды, триллионы: Германия в эпоху гиперинфляции.»Speigel. 14 августа 2009 г. http://www.spiegel.de/international/germany/millions-billions-trillions-germany-in-the-era-of-hyperinflation-a-641758.html

- Национальная ассоциация владельцев кинотеатров. «Средние цены на билеты в США» (21 марта 2013 г.) http://www.natoonline.org/statisticstickets.htm

- Спайсер, Джонатан. «В исторический период ФРС устанавливает целевой показатель инфляции». 25 января , 2012. (21 марта 2013 г.) http://www.reuters.com/article/2012/01/25/us-usa-fed-inflation-target-idUSTRE80O25C20120125

- Таск, Аарон.«Нет, ФРС НЕ« печатает деньги »». Yahoo! Финансы. 24 января 2012 г. (21 марта 2013 г.) http://finance.yahoo.com/blogs/daily-ticker/no-fed-does-not-print-money-just-explain-150433185.html

- США Перепись. «Исторические таблицы доходов: домохозяйство». (18 мая 2021 г.) https://www.census.gov/data/tables/time-series/demo/income-poverty/historical-income-households.html

- Перепись США. «Средние и средние цены продажи новых домов, проданных в США». (21 марта 2013 г.) http: //www.census.gov / const / uspricemon.pdf

- Министерство энергетики США. «Факт № 219: Средняя цена нового автомобиля с 1970 по 2001 год». 3 июня 2002 г. (21 марта 2013 г.) http://www1.eere.energy.gov/vehiclesandfuels/facts/favorites/fcvt_fotw219.html

- Власич, Билл; Банкли, Ник. «Плохой год для автомобильных сделок». Нью-Йорк Таймс. 20 мая 2011 г. (21 марта 2013 г.) http://www.nytimes.com/2011/05/21/business/21auto.html

9 Общие эффекты инфляции

Инфляция — это экономический термин, описывающий устойчивый рост цен на товары и услуги в течение определенного периода.Для одних инфляция означает, что экономика находится в тяжелом состоянии, в то время как другие видят в ней признак процветающей экономики. Здесь мы исследуем некоторые остаточные эффекты инфляции.

Ключевые выводы

- Инфляция, устойчивый рост цен на товары и услуги в течение определенного периода, имеет множество последствий, как хороших, так и плохих.

- Инфляция снижает покупательную способность или количество вещей, которые можно купить за валюту.

- Поскольку инфляция снижает ценность наличных денег, она побуждает потребителей тратить и накапливать товары, которые медленнее теряют ценность.

- Это снижает стоимость заимствования и снижает безработицу.

Как инфляция может быть полезной для экономики?

1. Снижает покупательную способность

Этот первый эффект инфляции на самом деле — это просто другой способ определить, что это такое. Инфляция — это снижение покупательной способности валюты из-за роста цен в экономике. На памяти живых людей средняя цена за чашку кофе составляла десять центов. Сегодня цена приближается к трем долларам.

Такое изменение цен, вероятно, могло быть результатом всплеска популярности кофе или объединения цен картелем производителей кофе, или годами разрушительной засухи / наводнения / конфликта в ключевом регионе выращивания кофе. В этих сценариях цены на кофейные продукты вырастут, но остальная часть экономики останется в основном без изменений. Этот пример нельзя квалифицировать как инфляцию, поскольку только потребители, которые больше всего употребляют кофеин, испытают значительное снижение своей общей покупательной способности.

Инфляция требует, чтобы цены росли по «корзине» товаров и услуг, такой как та, которая включает наиболее распространенный показатель изменения цен — индекс потребительских цен (ИПЦ). Когда цены на товары, которые не являются дискреционными и которые невозможно заменить — продукты питания и топливо, — растут, они сами могут повлиять на инфляцию. По этой причине экономисты часто отбирают продукты питания и топливо, чтобы посмотреть на «базовую» инфляцию, менее волатильную меру изменения цен.

2. Поощряет тратить, инвестировать

Предсказуемый ответ на снижение покупательной способности — покупать сейчас, а не позже.Деньги будут только терять ценность, поэтому лучше не мешать покупкам и запастись вещами, которые, вероятно, не потеряют в цене.

Для потребителей это означает наполнение бензобаков, наполнение морозильной камеры, покупка детской обуви следующего размера и т. Д. Для бизнеса это означает капитальные вложения, которые при других обстоятельствах могут быть отложены на потом. Многие инвесторы покупают золото и другие драгоценные металлы во время инфляции, но волатильность этих активов может свести на нет преимущества их изоляции от роста цен, особенно в краткосрочной перспективе.

В долгосрочной перспективе акции были одними из лучших средств защиты от инфляции. К концу 12 декабря 1980 года акция Apple Inc. (AAPL) стоила 29 долларов в текущих (без поправки на инфляцию) долларах. По данным Yahoo Finance, эта акция будет стоить 7 035,01 доллара на момент закрытия 13 февраля 2018 года с поправкой на дивиденды и дробление акций. Калькулятор ИПЦ Бюро статистики труда (BLS) дает эту цифру как 2438,33 доллара в долларах 1980 года, что подразумевает реальный (с поправкой на инфляцию) прирост в размере 8346%.

Допустим, вы вместо этого закопали эти 29 долларов на заднем дворе. Номинальная стоимость не изменилась бы, если бы вы откопали его, но покупательная способность упала бы до 10,10 доллара в ценах 1980 года; это примерно 65% амортизации. Конечно, не все акции работали бы так же хорошо, как Apple: вам было бы лучше зарыть свои деньги в 1980 году, чем покупать и держать долю в Houston Natural Gas, которая слилась бы и стала Enron.

3. Вызывает рост инфляции

К сожалению, желание тратить и инвестировать в условиях инфляции имеет тенденцию к росту инфляции, создавая потенциально катастрофическую петлю обратной связи.По мере того, как люди и предприятия тратят быстрее, пытаясь сократить время, в течение которого они держат свою обесценивающуюся валюту, экономика оказывается наводненной наличными, которые никому особенно не нужны. Другими словами, предложение денег превышает спрос, и цена денег — покупательная способность валюты — падает все быстрее.

Когда дела становятся действительно плохими, разумная тенденция хранить запасы товаров для бизнеса и домашнего хозяйства вместо того, чтобы сидеть на наличных деньгах, превращается в накопление, что приводит к пустым полкам продуктовых магазинов.Люди отчаянно пытаются избавиться от валюты, так что каждый день выплаты жалованья превращается в безумие траты практически на что угодно, если только это не становится бесполезными деньгами.

К декабрю 1923 года индекс стоимости жизни в Германии вырос более чем в 1,5 триллиона раз по сравнению с показателями до Первой мировой войны.

Результатом стала гиперинфляция, когда немцы оклеивали стены никчемными знаками Веймарской республики (1920-е годы), перуанские кафе поднимали цены по несколько раз в день (1980-е годы), зимбабвийские потребители возили тачки на миллионы и миллиарды долларов. Банкноты в зимних долларах (2000-е годы) и венесуэльские воры, отказывающиеся даже воровать боливары (2010-е годы).

4. Повышает стоимость заимствования

Как показывают эти примеры гиперинфляции, у государств есть мощный стимул сдерживать рост цен. В прошлом веке в США применялся подход к управлению инфляцией с помощью денежно-кредитной политики. Для этого Федеральная резервная система (центральный банк США) полагается на взаимосвязь между инфляцией и процентными ставками. Если процентные ставки низкие, компании и частные лица могут получить дешевую ссуду, чтобы начать бизнес, получить ученую степень, нанять новых сотрудников или купить новую блестящую лодку.Другими словами, низкие ставки стимулируют расходы и инвестиции, что, в свою очередь, способствует инфляции.

Повышая процентные ставки, центральные банки могут сдерживать этих неистовствующих животных. Внезапно ежемесячные выплаты по этой лодке или по выпуску корпоративных облигаций кажутся слишком высокими. Лучше положить деньги в банк, где можно будет заработать проценты. Когда вокруг не так много денег, их становится меньше. Этот дефицит увеличивает его ценность, хотя, как правило, центральные банки не хотят, чтобы деньги буквально становились более ценными: они опасаются прямой дефляции почти так же, как и гиперинфляции.Скорее, они подтягивают процентные ставки в любом направлении, чтобы поддерживать инфляцию близкой к целевому уровню (обычно 2% в развитых странах и от 3% до 4% в развивающихся).

Другой способ взглянуть на роль центральных банков в контроле над инфляцией — это денежная масса. Если количество денег растет быстрее, чем экономика, деньги будут бесполезными, и возникнет инфляция. Именно это произошло, когда Веймарская Германия запустила печатные станки, чтобы выплатить репарации во время Первой мировой войны, и когда слитки ацтеков и инков наводнили Габсбургскую Испанию в 16 веке.

Когда центральные банки хотят поднять ставки, они обычно не могут сделать это простым указом; они скорее продают государственные ценные бумаги и забирают выручку из денежной массы. По мере уменьшения денежной массы уменьшается и уровень инфляции.

5. Снижает стоимость заимствования

Когда нет центрального банка или когда руководители центральных банков обязаны избранным политикам, инфляция, как правило, снижает стоимость заимствований.

Допустим, вы занимаете 1000 долларов под 5% годовых.Если инфляция составляет 10%, реальная стоимость вашего долга уменьшается быстрее, чем сумма процентов и основной суммы, которые вы выплачиваете. Когда уровень долга домохозяйств высок, политики считают, что печатать деньги с электоральной точки зрения выгодно, разжигая инфляцию и избавляясь от обязательств избирателей. Если само правительство имеет большие долги, у политиков появляется еще более очевидный стимул печатать деньги и использовать их для выплаты долга. Если инфляция является результатом, пусть будет так (еще раз, Веймарская Германия — самый печально известный пример этого явления).

Порой пагубное пристрастие политиков к инфляции убедило несколько стран в том, что формирование налогово-бюджетной и денежно-кредитной политики должно осуществляться независимыми центральными банками. Хотя у ФРС есть установленный законом мандат на поиск максимальной занятости и стабильных цен, ей не требуется одобрение Конгресса или президента для принятия решений по установлению ставок. Однако это не означает, что у ФРС всегда была полная свобода действий при разработке политики. Бывший президент ФРС Миннеаполиса Нараяна Кочерлакота писал в 2016 году, что независимость ФРС — это «событие после 1979 года, которое во многом зависит от сдержанности президента.»

6. Снижает уровень безработицы

Есть некоторые свидетельства того, что инфляция может снизить безработицу. Заработная плата, как правило, непостоянна, что означает, что она медленно меняется в ответ на экономические сдвиги. Джон Мейнард Кейнс предположил, что Великая депрессия частично была вызвана неустойчивостью заработной платы к снижению. Безработица резко выросла, потому что рабочие сопротивлялись сокращению заработной платы и вместо этого были уволены (окончательное сокращение заработной платы).

Тот же феномен может работать и в обратном направлении: рост заработной платы означает, что, как только инфляция достигает определенного уровня, реальные расходы работодателей на фонд заработной платы снижаются, и они могут нанимать больше работников.

Эта гипотеза, по-видимому, объясняет обратную корреляцию между безработицей и инфляцией — взаимосвязь, известную как кривая Филлипса, — но более распространенное объяснение возлагает бремя на безработицу. Согласно теории, когда безработица падает, работодатели вынуждены платить больше за работников, обладающих необходимыми навыками. По мере роста заработной платы растет и покупательная способность потребителей, что приводит к росту экономики и росту инфляции; эта модель известна как инфляция издержек.

7.Увеличивает рост

Если нет внимательного центрального банка, который мог бы поднять процентные ставки, инфляция препятствует сбережению, поскольку покупательная способность депозитов со временем снижается. Эта перспектива дает потребителям и предприятиям стимул тратить или инвестировать. По крайней мере, в краткосрочной перспективе увеличение расходов и инвестиций ведет к экономическому росту. Точно так же отрицательная корреляция инфляции с безработицей подразумевает тенденцию заставлять больше людей работать, стимулируя рост.

Этот эффект наиболее заметен при его отсутствии. В 2016 году центральные банки в развитых странах оказались крайне неспособными удержать инфляцию или рост до здорового уровня. Снижение процентных ставок до нуля и ниже, похоже, не помогло. То же самое и с покупкой облигаций на триллионы долларов в рамках процесса создания денег, известного как количественное смягчение.

Эта головоломка напомнила ловушку ликвидности Кейнса, в которой способность центральных банков стимулировать рост за счет увеличения денежной массы (ликвидности) оказывается неэффективной из-за накопления наличных денег, которое само по себе является результатом уклонения экономических субъектов от риска после финансового кризиса.Ловушки ликвидности вызывают если не дефляцию, то дезинфляцию.

В этих условиях умеренная инфляция рассматривалась как желательный драйвер роста, и рынки приветствовали повышение инфляционных ожиданий в связи с избранием Дональда Трампа. Однако в феврале 2018 года рынки резко упали из-за опасений, что инфляция приведет к быстрому росту процентных ставок.

8. Снижает занятость, рост

Задумчивые разговоры о выгодах от инфляции могут показаться странными для тех, кто помнит экономические проблемы 1970-х годов.Когда рост медленный, безработица высока, а инфляция и выражается двузначными числами, у вас есть то, что британский депутат-консерватор в 1965 году назвал «стагфляцией».

Экономисты изо всех сил пытались объяснить стагфляцию. Вначале кейнсианцы не соглашались с тем, что это могло произойти, поскольку казалось, что это противоречит обратной корреляции между безработицей и инфляцией, описываемой кривой Филлипса. Примирившись с реальностью ситуации, они связали наиболее острую фазу с потрясением предложения, вызванным нефтяным эмбарго 1973 года: согласно теории, когда транспортные расходы выросли, экономика остановилась.Другими словами, это был случай инфляции издержек.

Доказательства этой идеи можно найти в пяти последовательных кварталах падения производительности, закончившихся значительным ростом в четвертом квартале 1974 года. Но падение производительности в третьем квартале 1973 года произошло до того, как арабские члены ОПЕК перекрыли краны в октябре. того года.

Излом на временной шкале указывает на другого, более раннего участника недуга 1970-х, так называемого шока Никсона. Вслед за вылетом из других стран U.С. вышел из Бреттон-Вудского соглашения в августе 1971 года, положив конец конвертируемости доллара в золото. Доллар упал по отношению к другим валютам: например, доллар купил 3,48 немецкой марки в июле 1971 года, но только 1,75 в июле 1980 года. Инфляция — типичный результат обесценивания валют.

И все же даже девальвация доллара не полностью объясняет стагфляцию, поскольку инфляция начала расти в середине-конце 1960-х годов (отставание от безработицы составило несколько лет). По мнению монетаристов, в конечном итоге виноват ФРС.Денежная масса M2 почти удвоилась за десятилетие до 1970 года, почти в два раза быстрее, чем валовой внутренний продукт (ВВП), что привело к тому, что экономисты обычно описывают как «слишком много денег в погоне за слишком малым количеством товаров» или инфляцию спроса.

Экономисты, работающие на стороне предложения, которые появились в 1970-х годах как препятствие кейнсианской гегемонии, выиграли спор в опросах, когда Рейган выиграл голосование населения и коллегию выборщиков. Они обвиняли в недомогании высокие налоги, обременительное регулирование и щедрое государство всеобщего благосостояния; их политика в сочетании с агрессивным, вдохновленным монетаризмом ужесточением ФРС положила конец стагфляции.

9. Ослабляет или усиливает валюту

Высокая инфляция обычно связана со снижением обменного курса, хотя обычно это случается, когда более слабая валюта приводит к инфляции, а не наоборот. Страны, которые импортируют значительные объемы товаров и услуг — что на данный момент характерно практически для любой экономики — должны платить больше за этот импорт в местной валюте, когда их валюты падают по сравнению с валютами их торговых партнеров.

Допустим, валюта страны X упала на 10% по сравнению с валютой страны Y.Последнему не нужно повышать цены на продукты, которые он экспортирует в Страну X, чтобы они стоили Стране X на 10% больше; сказывается только более слабый обменный курс. Умножьте рост затрат у достаточного количества торговых партнеров, продающих достаточное количество товаров, и в результате в стране X возникнет инфляция в целом по экономике.

Но опять же, инфляция может делать одно или прямо противоположное, в зависимости от контекста. Если отбросить большую часть движущихся частей мировой экономики, кажется вполне разумным, что рост цен ведет к ослаблению валюты.Однако после победы Трампа на выборах растущие инфляционные ожидания привели к росту доллара на несколько месяцев. Причина заключалась в том, что процентные ставки по всему миру были ужасающе низкими — почти наверняка самыми низкими в истории человечества — что заставляло рынки ухватиться за любую возможность заработать немного денег для кредитования, вместо того, чтобы платить за привилегию (как по данным Fitch, держатели суверенных облигаций на $ 11,7 трлн.

Поскольку U.У S. есть центральный банк, рост инфляции обычно приводит к повышению процентных ставок. После выборов ФРС пять раз повышала ставку по федеральным фондам с 0,5–0,75% до 1,5–1,75%.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Инфляция: что это такое, изменятся ли ставки и каковы, по мнению экономистов, риски, объяснил

Когда дело доходит до опасений по поводу экономики, инфляция — это новый монстр, прячущийся под кроватью. Но среди экономистов нет единого мнения о том, насколько люди должны быть обеспокоены инфляцией и насколько вероятно, что она будет проявляться на постоянной основе. В экономике стало немного теплее, но инфляция не выходит из-под контроля.

Небольшой, но растущий хор экономистов и политиков бьет тревогу по поводу инфляции.Они предупреждают, что сочетание государственного стимулирования и надвигающегося экономического всплеска вызовет перегрев цен. Многих обычных людей это может смутить. В конце концов, страна все еще находится в разгаре вспышки Covid-19, экономика еще далека от нормальной, и нам все еще не хватает миллионов рабочих мест по сравнению с тем, где мы были до пандемии. Многие экономисты и законодатели потратили месяцы, утверждая, что риск делает слишком мало, не слишком много для спасения экономики. Некоторые говорят, что небольшая инфляция — это хорошо, особенно с учетом того, насколько низка она была в недавнем прошлом.Действительно, в некоторых частях 2020 года в экономике наблюдалась дефляция, и цены фактически падали, что могло исказить более текущие цифры в будущем.

«Самый серьезный риск, с которым мы сталкиваемся, — это рабочая сила, пострадавшая от длительного периода безработицы. Люди, которые не имеют работы, не могут найти работу, могут иметь необратимое влияние на их благосостояние. Я думаю, что это самый значительный риск », — заявила министр финансов Джанет Йеллен в мартовском интервью на канале ABC News This Week .«Есть ли риск инфляции? Думаю, есть небольшой риск. И я думаю, что это выполнимо ».

Президент Джо Байден и вице-президент Камала Харрис встречаются с министром финансов Джанет Йеллен 5 марта в Белом доме. Аль Драго / The New York Times / Bloomberg / Getty ImagesСпоры об инфляции — как она работает, где она проявляется и почему — давно ведутся в макроэкономике. Всегда есть предсказатели судьбы, предупреждающие, что не за горами быстрая инфляция, и всегда есть люди, которые говорят им, чтобы они успокоились.Алармисты часто вспоминают 1970-е как пример выхода инфляции в США из-под контроля, предупреждая, что аналогичный сценарий может быть на горизонте.

Но в последние годы для многих экономистов более загадочным вопросом был вопрос, почему инфляция остается столь устойчиво низкой (ниже 2-процентного целевого показателя Федеральной резервной системы), даже когда безработица значительно снизилась. Это затрудняет прогнозирование того, что будет дальше. В любом случае большая инфляция — это игра в ожидания.

«На балансе висит следующее: делаем ли мы больше с точки зрения дефицитных расходов? Делаем ли мы больше для ускорения этого восстановления? Или мы перестрахуемся и позволим восстановлению ускориться и снизить риск инфляции? » — сказала Клаудия Сам, экономист, работавший в Федеральной резервной системе и Совете экономических консультантов.

Разговор об инфляции не утихнет в ближайшее время, и эти идеи может быть трудно разобрать. Вот некоторые из важных вопросов, лежащих в основе дискуссии.

1) Что такое инфляция?

Проще говоря, инфляция — это общий рост цен. Ваш доллар (или любая другая валюта) не идет так далеко, как раньше. Дело не в том, что какой-то конкретный товар становится дороже, а в том, что делает множество вещей — бананы в магазине становятся дороже, как и молоко и хлеб, шампунь, аренда, авиабилеты, сигареты и одежда, и, ну, вы поняли суть .

Обычно, когда экономисты пытаются измерить инфляцию, они создают своего рода «корзину» товаров и услуг, которые люди обычно потребляют и покупают. Существует множество индексов цен, которые стремятся измерить происходящее.

Вероятно, наиболее известным и наиболее обсуждаемым показателем инфляции в США является индекс потребительских цен (ИПЦ), который измеряет среднее изменение цен, которые платят городские потребители за такие вещи, как продукты питания, одежда, жилье и транспорт. Вы можете увидеть разбивку его веса здесь, а Бюро статистики труда предлагает инструмент для расчета инфляции на основе ИПЦ.Управление социального обеспечения использует индекс под названием CPI-W, который представляет собой рост цен для городских наемных работников и конторских служащих, для расчета изменений стоимости жизни для определения размера пособий.

У ИПЦ есть несколько странных аспектов. Например, в нем учитываются медицинские расходы из собственного кармана, но не, скажем, увеличение суммы, которую Medicare платит за лечение. Он также учитывает предполагаемые «качественные» улучшения, которые могут немного сбивать с толку. Например, решение Verizon предложить безлимитные тарифные планы для мобильных телефонов привело к снижению базового CPI (то есть цен без учета продуктов питания и энергии) в 2017 году, поскольку логика заключалась в том, что люди получат больше отдачи от своих тарифных планов.Но это не значит, что телефонные счета людей внезапно стали намного меньше.

«На самом деле это своего рода интуитивное чутье. Но сложно экстраполировать то, какие факторы качества вы пытаетесь учесть, зависит от того, какие данные у вас есть, и есть всевозможные методологические варианты, которые определяют, действительно ли вы увидите, как будет преобразована цена стикера. в индексе потребительских цен », — сказал Сканда Амарнатх, директор по исследованиям и анализу компании Employ America, в недавнем выпуске подкаста Vox The Weeds .

Федеральный комитет по открытым рынкам (FOMC), определяющий денежно-кредитную политику Федеральной резервной системы, оценивает инфляцию по индексу цен расходов на личное потребление (PCE). В то время как CPI смотрит на то, что люди покупают, PCE смотрит на то, что продают компании. Он имеет тенденцию отражать более широкую картину расходов и предполагает замену товаров, когда что-то становится дороже — поэтому, если цена на бананы повышается, учитывается, что некоторые люди вместо этого начнут покупать яблоки.PCE не только измеряет личные расходы людей на здравоохранение, но и учитывает, что платит Medicare.

Еще одно терминологическое примечание: «базовая» инфляция, которая, как упоминалось выше, означает инфляцию за вычетом продуктов питания и энергии. Цены на продукты питания и энергоносители довольно нестабильны, и они могут колебаться в зависимости от таких факторов, как поставки нефти и суровые погодные условия, поэтому иногда экономисты и политики предпочитают исключать их из уравнения инфляции, чтобы лучше понять, что происходит.

В качестве более конкретного примера рассмотрим данные ИПЦ за апрель 2021 года.Индекс вырос на 0,8 процента за месяц — больше, чем рост на 0,6 процента в марте. Базовый индекс потребительских цен вырос на 0,9 процента. По сравнению с прошлым годом индекс вырос на 4,2 процента — большой скачок, — но основной индекс увеличился на 3 процента. Если отказаться от продуктов питания, бензина и подержанных автомобилей (цена на которые выросла на 10 процентов в течение месяца), инфляция в годовом исчислении составила 2,6 процента. Другими словами, в зависимости от того, на какой сегмент экономики вы изучаете, вы можете рассказывать разные истории о том, что происходит с инфляцией.

Цены на энергоносители в целом за последний год выросли на 25 процентов, в том числе почти на 50 процентов на газ. Эти цифры относятся к апрелю, поэтому они не отражают какого-либо увеличения в результате закрытия нефтепровода в результате кибератаки.

2) Почему меня должна волновать инфляция?

Инфляция не должна мешать вам спать по ночам. Это своего рода цель с точки зрения ФРС.

«Ниже определенного уровня людям обычно не нужно беспокоиться об этом», — сказала Джулия Коронадо, бывший экономист ФРС и основатель MacroPolicy Perspectives, фирмы экономических исследований.«Некоторые цены растут, некоторые снижаются; в итоге ваша заработная плата продолжает расти вместе с общим прожиточным минимумом, и вам не нужно об этом думать. Это цель ФРС: инфляция настолько низка, что людям не нужно думать об этом в повседневной жизни ».

Есть люди, которые поджигают волосы из-за риска высокой инфляции или, по крайней мере, из-за того, что они предупреждают о ее приближении. Инвесторы начинают говорить, что их больше беспокоит инфляция, чем пандемия, а доходность облигаций, часто свидетельствующая о том, что инвесторы ожидают инфляции, выросла.

Инфляция — одна из многих мер, позволяющих оценить, что происходит в экономике, а также такие вещи, как безработица и заработная плата. Небольшая инфляция может быть признаком здоровой экономики. Но если инфляция действительно начнет расти, а ваша зарплата не последует, это не будет хорошо. Никто не хочет платить больше за те же товары в продуктовом магазине , если они не зарабатывают больше денег, чтобы успевать за ними. Меры, которые политики могут предпринять для борьбы с инфляцией или для предотвращения ее, когда возникнут опасения по поводу нее, могут нанести вред и экономике, слишком быстро остановив рост.

Ожидание инфляции также имеет значение, потому что эти ожидания могут повлиять на поведение компаний и людей. Если предприятия думают, что приближается инфляция, они могут повысить цены, и это может подтолкнуть инфляцию вверх. «Инфляция — это одна из тех поведенческих вещей, которые, как только все начинают беспокоиться об этом, именно тогда инфляция укореняется», — сказал Коронадо.

Итог: инфляция — это то, на что следует обратить внимание, когда думаешь о более широкой экономической картине, но не паникуйте и не вкладывайте все свои деньги в золото и биткойны завтра на случай, если экономика взорвется.

3) Где в экономике проявляется инфляция? Где это не так?

В последние несколько лет многие экономисты задают себе вопрос не в том, должны ли они беспокоиться о резком росте инфляции, а в том, почему инфляция остается столь устойчиво низкой. Предполагается, что целевой показатель инфляции ФРС составляет 2 процента, и в течение некоторого времени экономика стабильно опускалась ниже этого показателя. Фактически, теперь центральный банк заявляет, что его цель — установить средний целевой показатель инфляции в размере 2 процентов в долгосрочной перспективе, что означает, что он может позволить инфляции на некоторое время превысить 2 процента, прежде чем пытаться взять ее под контроль.

«Многие находят нелогичным, что ФРС хочет поднять инфляцию. В конце концов, низкая и стабильная инфляция необходима для хорошо функционирующей экономики. И мы, безусловно, помним, что более высокие цены на предметы первой необходимости, такие как продукты питания, бензин и жилье, усугубляют бремя, с которым сталкиваются многие семьи, особенно те, которые борются с потерей работы и доходов », — сказал председатель ФРС Джей Пауэлл в подготовленных замечаниях еще в 2004 году. Август. «Однако постоянно слишком низкая инфляция может создать серьезные риски для экономики.”

утренний график.

Итак, почему Федеральная резервная система приняла «таргетирование средней инфляции» — некоторая инфляция выше 2%, чтобы компенсировать некоторую ниже 2%?

они наконец признали, что их подход к сдерживанию экономической активности, когда они «думали» о приближении 2% инфляции. не сработало. pic.twitter.com/lCbuytJs0i

— Claudia FULL EMPLOYMENT Sahm (@Claudia_Sahm) 19 марта 2021 г.

Тот факт, что инфляция не отображается широко, не означает, что она не слишком высока в одних областях и немного ниже — в других.Инфляция цен на услуги в последние годы опередила инфляцию цен на товары, хотя с пандемией некоторые из них изменились, вероятно, временно. (Цены на авиабилеты росли до Covid-19, но после пандемии они резко упали. Между тем цены на новые и подержанные автомобили выросли.) Цены значительно выросли в таких областях, как здравоохранение и жилье, в течение довольно долгого времени. Некоторые виды инфляции особенно болезненны и становятся предметом конкретных политических дебатов, например, цены на лекарства, отпускаемые по рецепту, особенно среди стареющего населения.

Различные ценовые факторы в совокупности имеют тенденцию уравновешивать друг друга в цифрах.

«Мы не видим повсеместного роста инфляции, потому что рост цен в одних регионах компенсируется падением цен в других», — сказал Дж. У. Мейсон, экономист колледжа Джона Джея и научный сотрудник Института Рузвельта.

В последнее время в экономике также наблюдается значительная инфляция цен на активы — вы, вероятно, заметили, что цены на акции растут, не говоря уже о пузырчатом поведении в таких областях, как криптовалюта и GameStop.Но это не отображается в CPI и PCE, которые измеряют потребление, а не активы.

4) Почему люди вдруг забеспокоились об инфляции сейчас?

Существуют значительные разногласия по поводу того, насколько люди должны быть обеспокоены инфляцией. Перед пандемией уровень безработицы упал совсем немного, до такой степени, что типичное экономическое мышление могло бы сказать, что это должно было вызвать рост инфляции. (Считается, что безработица и инфляция имеют обратную связь.) Но на самом деле этого не произошло.