Заполнить НД по УСН | СБИС Помощь

Заполнить НД по УСНОрганизации и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, обязаны сдавать в налоговую инспекцию декларацию по УСН.

Срок сдачи

Отчет сдается ежегодно:

- организациями — не позднее 31 марта;

- ИП — не позднее 30 апреля.

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели. Это можно сделать так же, как в любом другом отчете, но мы рекомендуем воспользоваться мастером:

- Нажмите «Заполнить упрощенно».

- Выберите объект налогообложения и укажите ставку.

- Нажмите , заполните страховые взносы и выплаты.

- Укажите местонахождение (код ОКТМО) и ставку налога.

Если они менялись в течение года, установите флаг «Адрес менялся в течение года» или «Менялась в течение года».

Если они менялись в течение года, установите флаг «Адрес менялся в течение года» или «Менялась в течение года». - Заполните данные о доходах и расходах нарастающим итогом.

Если организация платит торговый сбор, установите флаг «Являюсь плательщиком торгового сбора» и заполните доходы от этой деятельности.

Чтобы заполнить «Целевое использование имущества в рамках благотворительной деятельности», разверните блок, нажмите «+Поступление» и укажите данные.

- Нажмите «Заполнить» — указанные данные будут внесены в поля декларации.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

- В разделе «ФНС» создайте отчет «НД по УСН».

- На титульном листе проверьте, правильно ли указана налоговая инспекция и реквизиты организации.

- Добавьте разделы и заполните показатели.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Для индивидуальных предпринимателей | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Как ИП отчитываться и платить налоги, если он не работает

ИП на УСН

О сроках подачи декларации УСН — в п. 1 ст. 346.23 НК РФ

1 ст. 346.23 НК РФИП на упрощёнке, который не ведёт бизнес, должен раз в год подавать нулевую декларацию и платить обязательные страховые взносы на пенсионное и медицинское страхование.

Нулевая декларация — это стандартная декларация по УСН с прочерками. Предприниматели на упрощёнке раз в квартал рассчитывают и платят налог на основе полученного дохода. Если доходов нет, то и налог платить не нужно.

Как самостоятельно заполнить декларацию:

УСН 6%

УСН 15%

Посмотреть образец заполнения нулевой декларации: УСН 6%, УСН 15%.

Что сдавать и платить ИП на УСН, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Срок подачи декларации по УСН за год до 30 апреля

Сформировать платёжку по страховым взносам

Скачать бланк декларации УСН

Если предприниматель вообще не планирует вести бизнес, ему лучше закрыть ИП. После закрытия нужно:

После закрытия нужно:

Калькулятор страховых взносов

ИП на ЕНВД

О сроках подачи декларации ЕНВД — в п. 3 ст. 346.32 НК РФ

ИП на ЕНВД, который не ведёт бизнес, должен раз в квартал сдавать декларацию и платить налог. А ещё — раз в год платить обязательные страховые взносы на пенсионное и медицинское страхование.

ЕНВД рассчитывают раз в квартал на основе физических показателей бизнеса: количества сотрудников, площади помещения, количества машин. Даже если бизнес не работает, но помещение или машина есть, предпринимателю придётся заплатить налог и заполнить декларацию. Пока есть физический показатель, можно оставаться на ЕНВД.

Когда физический показатель обнулился и платить налог не с чего, предпринимателю нельзя оставаться на ЕНВД. Например, ИП, который рассчитывает налог на основе площади помещения, расторгнул договор аренды. Если у него больше нет помещения, значит, он не может вести бизнес на ЕНВД — у него есть пять дней, чтобы подать заявление о снятии с учёта.

Что сдавать и платить ИП на ЕНВД, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Медицинское страхование — 6884 ₽ до 31 декабря

Сроки подачи декларации:

1 квартал — до 20 апреля

2 квартал — до 20 июля

3 квартал — до 20 октября

4 квартал — до 20 января

Сроки уплаты налога:

1 квартал — до 25 апреля

2 квартал — до 25 июля

3 квартал — до 25 октября

Сформировать платёжку по страховым взносам

Скачать бланк декларации ЕНВД

Если предприниматель на ЕНВД не ведёт бизнес и не может или не хочет оставаться на ЕНВД, у него есть два варианта: закрыть ИП или перейти на УСН.

Закрыть ИП. После закрытия нужно:

- до 20 числа месяца, следующего за кварталом, в котором ИП закрылся, заплатить страховые взносы (п. 3 ст. 346.32 НК РФ),

- до 25 числа того же месяца заплатить налог (п.

1 ст. 346.32 НК РФ),

1 ст. 346.32 НК РФ), - сдать обычную декларацию по ЕНВД.

Калькулятор страховых взносов

О снятии с учета по ЕНВД ─ п. 3 ст. 346.28 НК РФ

О переходе на упрощёнку ─ п. 2 ст. 346.13 НК РФ

Перейти с ЕНВД на УСН. После перехода на упрощёнку предпринимателю нужно будет раз в год сдавать нулевую декларацию и платить обязательные страховые взносы.

Если физический показатель, на основе которого предприниматель платит налог, обнулился, перейти на УСН можно в любое время, если нет — только с 1 января следующего года.

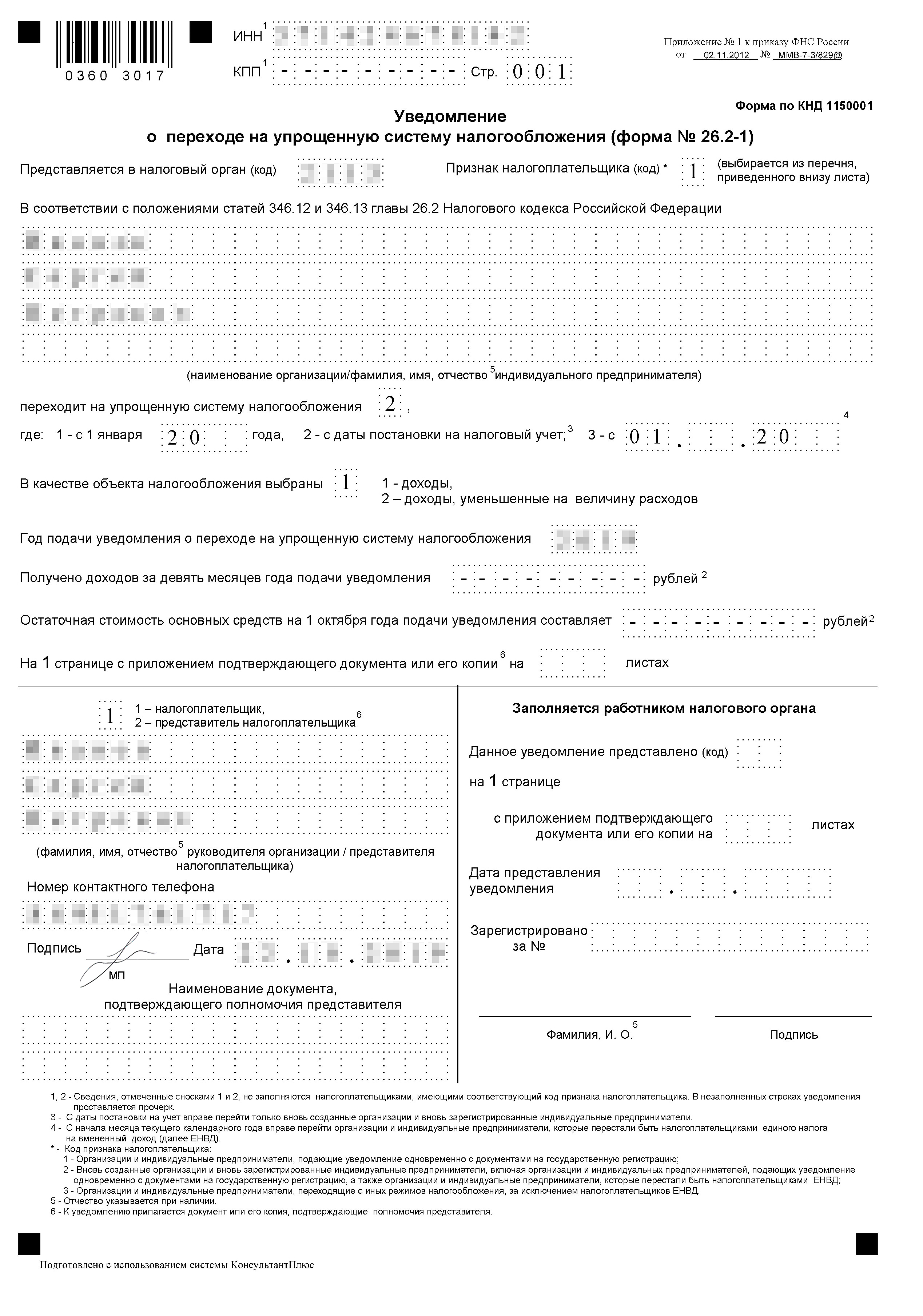

Чтобы перейти на УСН, нужно:

- Подать в налоговую заявление о снятии с учёта в связи с прекращением предпринимательской деятельности. Если предприниматель уходит с ЕНВД из-за того, что платить налог не с чего, у него есть пять дней со момента, когда показатель обнулился. Например, предприниматель разорвал договор аренды или продал автомобиль.

- В течение месяца после того, как предпринимателя снимут с ЕНВД, подать уведомление о переходе на упрощёнку.

ИП на ОСНО

ИП на ОСНО, который не ведёт бизнес, должен каждый квартал сдавать нулевую декларацию по НДС и раз в год платить страховые взносы и сдавать нулевую декларацию 3-НДФЛ.

Нулевые декларации — это стандартные декларации по НДС и 3-НДФЛ с прочерками.

НДФЛ рассчитывают и платят на основе дохода раз в квартал — такие платежи называются авансовыми. Раньше новые ИП и те, у кого доходы менялись больше, чем на 50%, отправляли в налоговую информацию о предполагаемых доходах, а та рассчитывала на её основе авансовые платежи по НДФЛ. Если предприниматель ничего не присылал, налоговики рассчитывали сумму аванса на основе доходов прошлого года.

С 2020 налоговая больше не будет рассчитывать сумму авансов по НДФЛ — предприниматели будут сами определять размер авансов на основании полученных доходов. А если выручки нет, то и платить не придётся (п.7 ст. 227 НК РФ).

Посмотреть образец заполнения нулевой декларации: НДС, 3-НДФЛ.

Что сдавать и платить ИП на ОСНО, который не работает

Сумма страховых взносов за 2019 год и сроки уплаты:

Пенсионное страхование — 29 354 ₽ до 31 декабря

Медицинское страхование — 6884 ₽ до 31 декабря

Сроки подачи декларации по НДС:

1 квартал — до 25 апреля

2 квартал — до 25 июля

3 квартал — до 25 октября

4 квартал — до 25 января

Срок подачи декларации 3-НДФЛ за год до 30 апреля

Сформировать платёжку по страховым взносам

Скачать бланк декларации НДС

Скачать бланк декларации 3-НДФЛ

Если ИП не собирается вести бизнес или не хочет оставаться на ОСНО, у него есть два варианта: закрыть ИП или перейти на УСН.

Закрыть ИП. После закрытия нужно:

- в течение 15 дней с момента закрытия заплатить страховые взносы (п. 5 ст. 432 НК РФ),

- в течение 5 дней с момента закрытия сдать декларацию 3-НДФЛ (п. 3 ст. 229 НК РФ),

- до 25 числа месяца, следующего за кварталом, в котором ИП закрылся, сдать декларацию по НДС (п. 5 ст. 174 НК РФ).

Калькулятор страховых взносов

Перейти на УСН. После перехода на упрощёнку предпринимателю нужно будет раз в год сдавать нулевую декларацию и платить обязательные страховые взносы.

Перейти на УСН можно только раз в год — с 1 января следующего года. Чтобы перейти на упрощёнку, подайте до 31 декабря уведомление в налоговую.

Как сдать декларацию

Есть четыре способа сдать заполненную декларацию в свою налоговую инспекцию:

- Лично или через представителя по нотариальной доверенности.

- По почте заказным письмом с описью вложения.

- В электронной форме в личном кабинете налогоплательщика на сайте налоговой, если у вас есть квалифицированная электронная подпись (КЭП).

- Через оператора электронной сдачи отчётности — к нему нужно подключиться заранее.

Как налоговая проверяет нулевые декларации

У налоговой есть три месяца, чтобы провести камеральную проверку — это безвыездная проверка декларации. Если у налоговиков во время проверки возникнут вопросы, они могут запросить дополнительные документы или поинтересоваться причинами бездействия предпринимателя. Если прошло три месяца после подачи декларации и налоговая молчит, значит, отчётность приняли.

Безвыездная проверка. Во время проверки налоговая обменивается данными с банком, чтобы узнать обороты по расчётному счёту. Если на счёт в отчётном году поступали деньги от покупателей и заказчиков, налоговая попросит объяснить причины расхождений или сдать уточнённую декларацию, если предприниматель ошибся. Такое может случиться из-за ошибки в назначении платежа. Например, вы получили заём, а в назначении об этом не написано, и налоговая может посчитать это вашим доходом. Тогда предпринимателю нужно будет предоставить подтверждающие документы.

Тогда предпринимателю нужно будет предоставить подтверждающие документы.

Запрос о причинах бездействия. Налоговая может прислать вам требование о представлении пояснений или пригласить вас к себе, чтобы выяснить, почему вы не ведёте бизнес и когда собираетесь его запускать. Запрос должен быть на бланке требование о представлении пояснений.

Если вы получили такой запрос, сходите в налоговую лично или отправьте письменные объяснения, почему не вели бизнес в прошлом году. Например, не нашли подходящее помещение или деньги для закупки товаров, не смогли нанять сотрудников. Письмо нужно писать на имя начальника инспекции, который подписал требование.

Не игнорируйте запрос, иначе вас могут оштрафовать на 5000 ₽. За повторное молчание в течение года штраф могут увеличить до 20 000 ₽ (ст. 129.1 НК РФ).

Что будет, если не платить взносы и не отчитываться

Если предприниматель не платит страховые взносы, его всё равно заставят их заплатить и насчитают пеню 1/300 ставки рефинансирования Центробанка с 1 по 30 день просрочки и 1/150 — с 31 дня просрочки (п. 4 ст. 75 НК РФ).

4 ст. 75 НК РФ).

За неподачу декларации придётся заплатить штраф 1000 ₽ (п. 1 ст. 119 НК РФ).

Памятка

Если ИП не ведёт бизнес и не получает выручку, он всё равно должен отчитаться и заплатить страховые взносы на пенсионное и медицинское страхование.

ИП на УСН:

- раз в год платят страховые взносы,

- раз в год сдают нулевую декларацию по УСН.

ИП на ЕНВД:

- раз в год платят страховые взносы,

- раз в квартал сдают декларацию по ЕНВД,

- раз в квартал платят налог на основе физических показателей.

ИП на ОСНО:

- раз в год платят страховые взносы,

- раз в квартал сдают нулевую декларацию по НДС,

- раз в год сдают нулевую декларацию 3-НДФЛ.

Если предприниматель вообще не собирается вести бизнес, ему лучше закрыть ИП.

Если ИП на ЕНВД или ОСНО пока не собирается вести бизнес, но хочет сохранить ИП, ему лучше перейти на упрощёнку. Так он будет сдавать минимум отчётов и избежит лишних вопросов налоговой.

Автору помогала Ирина Живуцкая, генеральный директор компании «Бухгалтер плюс»

Бухгалтерии предприятия 8 – Учет без забот

- Опубликовано 21.01.2015 15:47

- Автор: Administrator

- Просмотров: 26971

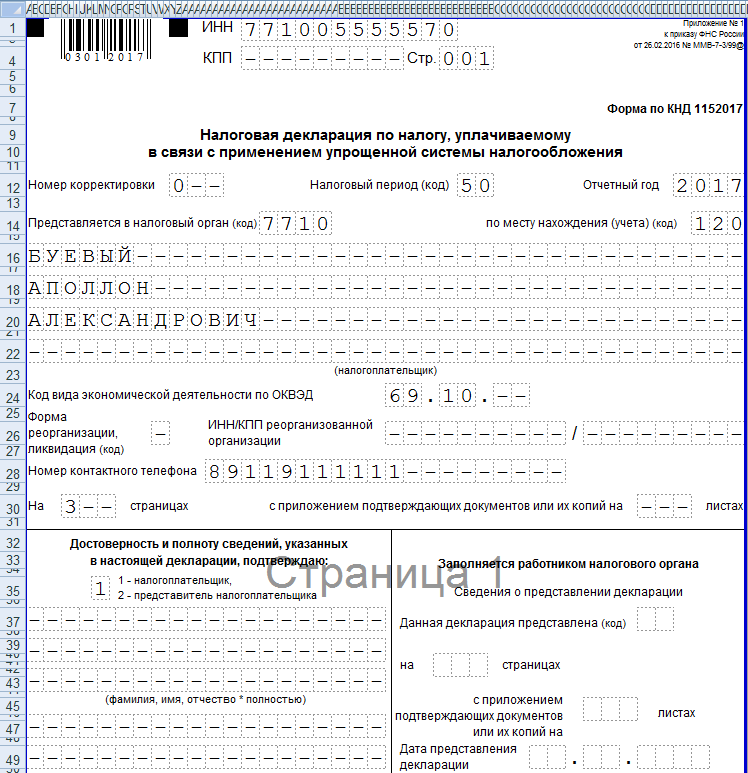

В первые месяцы года традиционно много вопросов мне задают клиенты, работающие на УСН. И основной из них — как правильно заполнить декларацию в 1С? К тому же, с отчетности за 2014 год используется новая форма данной декларации. В своей статье я расскажу о том, как сформировать этот регламентированный отчет в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Для создания новой декларации нужно перейти на вкладку «Отчеты» и выбрать пункт «Регламентированные отчеты».

Выбираем организацию и нажимаем кнопку «Создать». Если в открывшемся окне на вкладке «Избранные» нет нужной декларации, то переходим на вкладку «Все» и ищем её в папке «Налоговая отчетность».

Выбираем период и нажимаем «Создать».

В открывшейся форме нажимаем кнопку «Заполнить» и просматриваем внимательно все разделы.

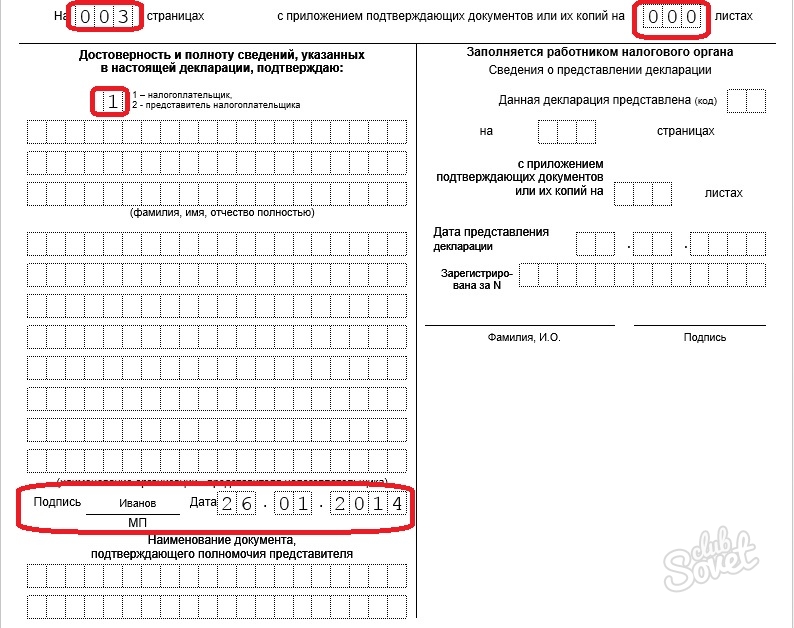

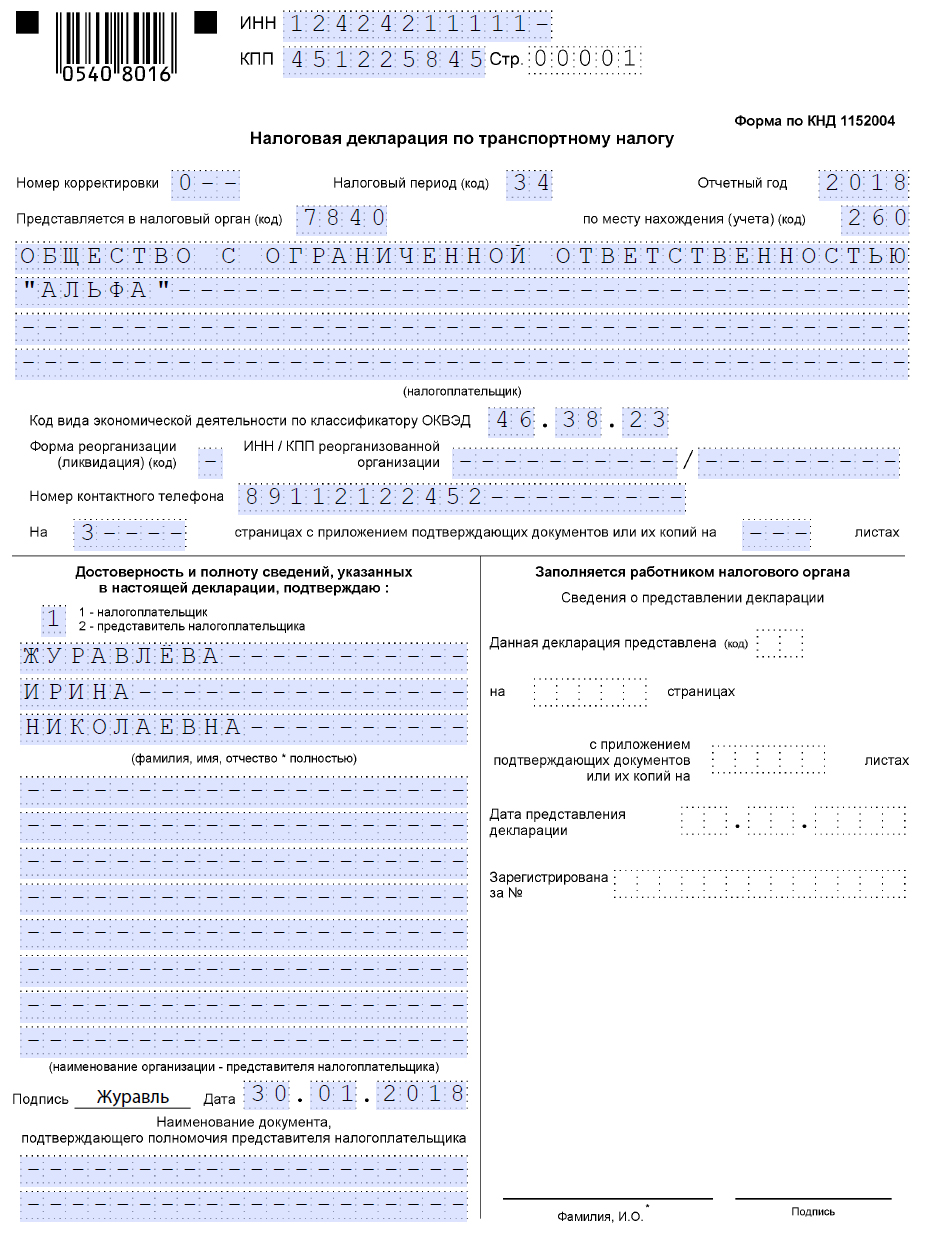

На титульном листе отображается общая информация об организации. Если у вас не заполнились ИНН, КПП организации или какая-то другая информация, то значит, она не указана в справочнике. Необходимо зайти в справочник «Организации» и отредактировать данные, затем в декларации выбрать меню «Еще» — пункт «Обновить».

По кнопке «Заполнить» информация на титульном листе не перезаполнится!

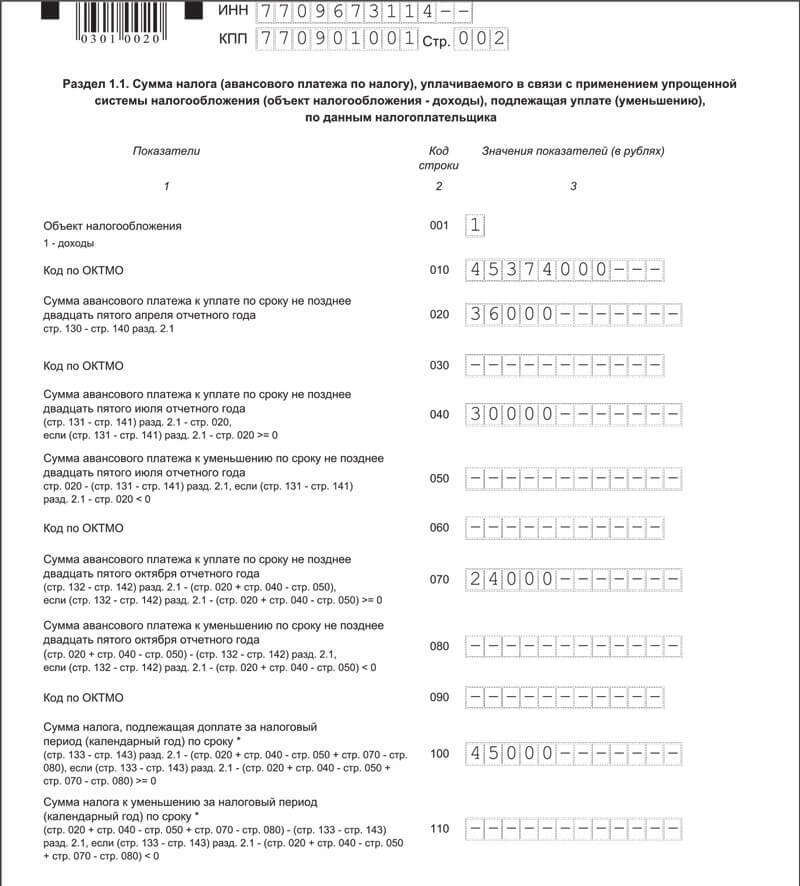

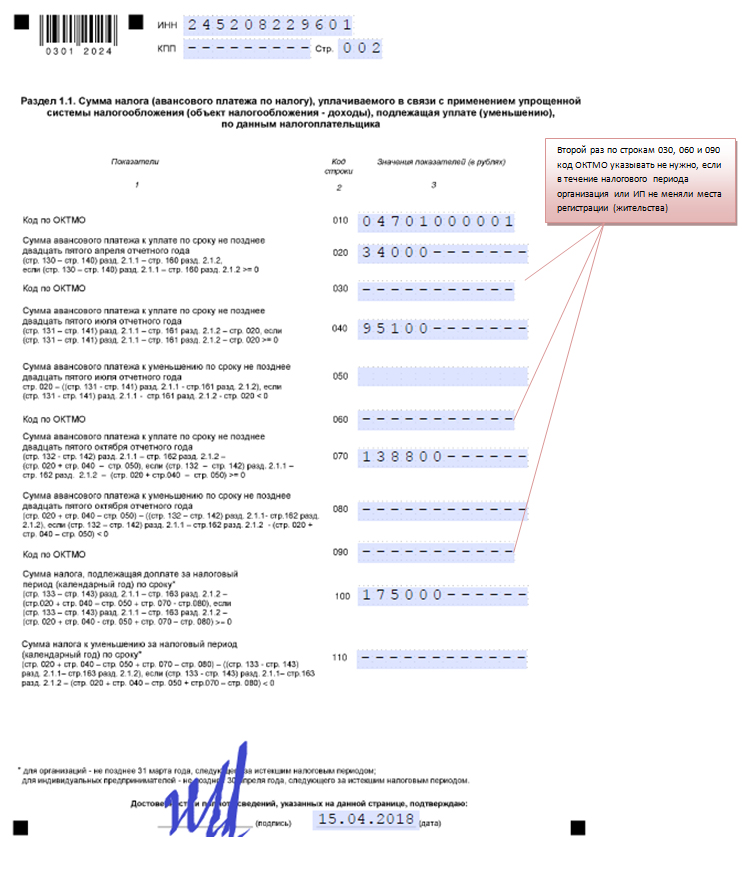

В разделе 1.2 указывается информация о суммах авансовых платежей, которые должны уплачиваться ежеквартально, и о сумме налога, подлежащей доплате за год. Данные раздела можно исправлять вручную, но я бы рекомендовала заполнять его полностью автоматически. В том случае, если он заполняется неверно, нужно искать ошибки и устранять их.

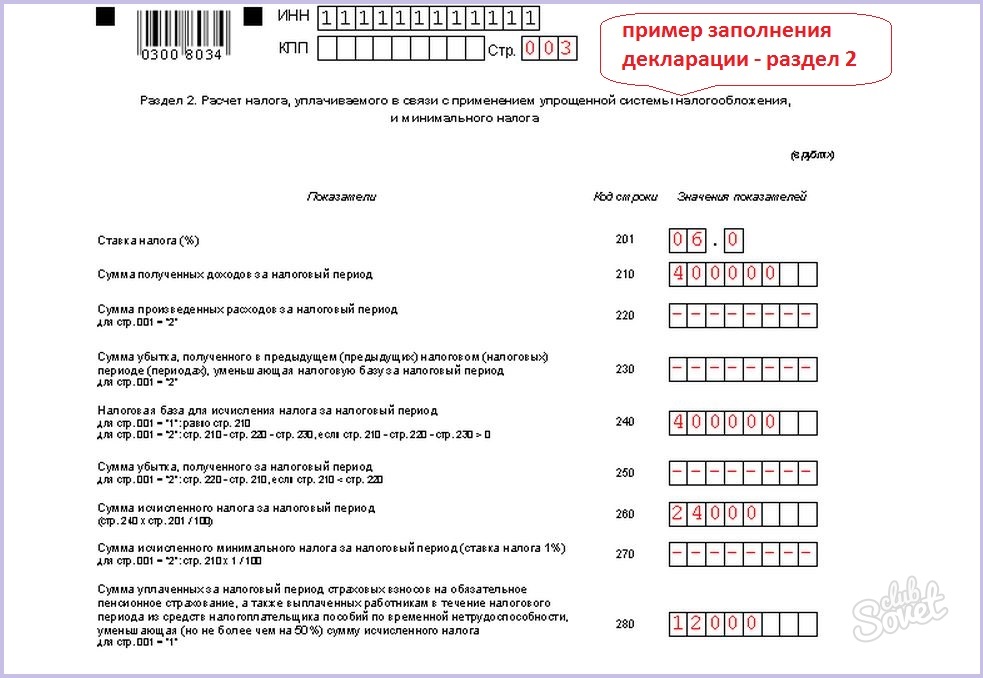

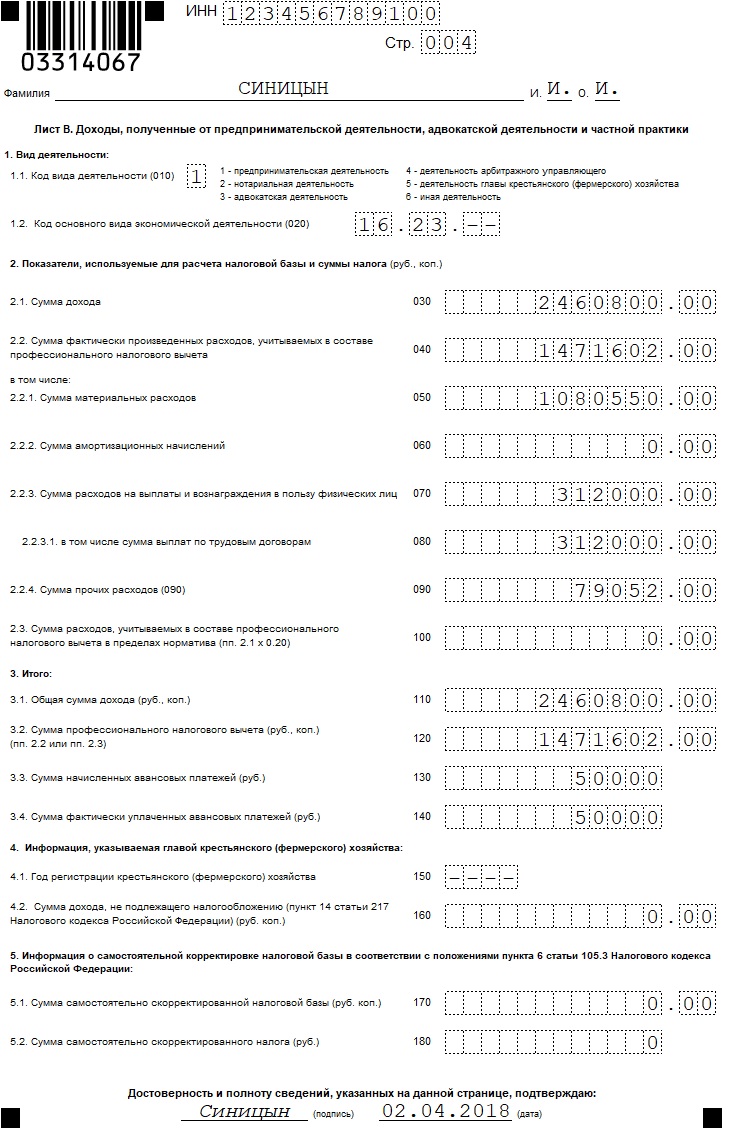

Раздел 2.2 содержит данные о суммах доходов и расходов за год, а также о величине налоговой базы и исчисленном налоге. Суммы доходов и расходов указываются на конец каждого квартала, нарастающим итогом с начала года. В том случае, если у вашей организации в прошлых периодах были незачтенные убытки, то информация о них также указывается в этом разделе (на эту тему на сайте есть статья Регистрация убытков прошлых лет при использовании упрощенной системы налогообложения (УСН)).

В том случае, если у вашей организации в прошлых периодах были незачтенные убытки, то информация о них также указывается в этом разделе (на эту тему на сайте есть статья Регистрация убытков прошлых лет при использовании упрощенной системы налогообложения (УСН)).

Раздел 3 предназначен для отражения информации о целевом использовании имущества, работ, услуг полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования. В случае отсутствия таких целевых поступлений, данный раздел не заполняется.

Если у Вас остались вопросы, то Вы можете их задать в комментариях к статье.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Услуги по заполнению личных налоговых деклараций. Услуги по заполнению деклараций 3-НДФЛ.

Декларация 3-НДФЛ для физических лицСогласно статьям 227, 228, 229 Налогового Кодекса РФ физические лица, не осуществляющие предпринимательскую деятельность, обязаны представлять Декларации по налогу на доходы физических лиц (декларация 3-НДФЛ) в следующих случаях:

- при получении вознаграждений от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров, договоров гражданско-правового характера, договоров найма или договоров аренды любого имущества;

- при продаже имущества, принадлежащего им на праве собственности, и имущественных прав;

- при получении доходов от источников, находящихся за пределами РФ;

- при получении иных доходов, с которых не был удержан налог налоговыми агентами;

- при получении выигрышей, выплачиваемых организаторами лотерей и организаторами азартных игр, за исключением выигрышей, выплачиваемых в букмекерской конторе и тотализаторе;

- при получении доходов в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений полезных моделей и промышленных образцов;

- при получении от физических лиц, не являющихся индивидуальными предпринимателями, доходов в денежной и натуральной формах в порядке дарения – за исключением случаев, когда такие доходы не подлежат налогообложению;

- при получении дохода в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций.

Кроме того, физические лица имеют право на предоставление деклараций для получения стандартных, социальных или имущественных вычетов.

Оставьте запрос на сайте, чтобы получить более подробную информацию о стоимости услуг по заполнению деклараций 3-НДФЛ и 4-НДФЛ, перечню услуг и пакету необходимых документов.

По общим правилам предоставление декларации 3-НДФЛ осуществляется налогоплательщиком самостоятельно не позднее 30 апреля года, следующего за отчетным годом, в налоговую инспекцию по месту жительства. На случаи предоставления налоговой декларации с целью получения налоговых вычетов данный срок не распространяется, подобные декларации можно подать позднее.

Исключения из общего правила (п.3 ст. 229 Налогового Кодекса РФ):

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со статьей 228 Налогового Кодекса РФ (см. выше), и выезде его за пределы РФ Налоговая декларация 3-НДФЛ предоставляется не позднее, чем за 1 месяц до выезда его за пределы РФ.

выше), и выезде его за пределы РФ Налоговая декларация 3-НДФЛ предоставляется не позднее, чем за 1 месяц до выезда его за пределы РФ.

Сроки уплаты налога на доходы физических лиц

Налог, исчисленный исходя из налоговой декларации, уплачивается не позднее 15 июля года, следующего за отчетным годом.

Услуги по заполнению декларации 3-НДФЛ для физических лиц

Порядок исчисления и уплаты налога на доходы физических лиц (НДФЛ), установленный Налоговым кодексом РФ, имеет множество особенностей, которые связаны с определением налоговой базы, установлением резидентства и даты получения налогооблагаемых доходов, избежанием двойного налогообложения и переплаты налога и т.д. Существует система налоговых вычетов, позволяющая вернуть уже уплаченный налог. К тому же, налоговое законодательство постоянно меняется. Однако Вам не обязательно тратить время на изучение всех этих нюансов и на самостоятельное заполнение налоговой декларации 3-НДФЛ. Достаточно обратиться в НОРД АУТСОРСИНГ – и наши специалисты подготовят для Вас декларацию 3-НДФЛ. Мы гарантируем качество подготовки декларации и конфиденциальность всех полученных от Вас данных.

Достаточно обратиться в НОРД АУТСОРСИНГ – и наши специалисты подготовят для Вас декларацию 3-НДФЛ. Мы гарантируем качество подготовки декларации и конфиденциальность всех полученных от Вас данных.

Для получения более подробной информации о стоимости услуг по заполнению деклараций 3-НДФЛ и заполнению заявлений на получение налоговых вычетов оставьте заявку на сайте на сайте.

Декларации 3-НДФЛ, 4-НДФЛ – для индивидуальных предпринимателей, нотариусов, адвокатовСогласно статьям 227, 229 Налогового Кодекса РФ индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой, обязаны производить исчисление и уплату налога на доходы физических лиц, представлять в налоговые органы Декларации по налогу на доходы физических лиц (декларация 3-НДФЛ).

Исключения:

Применение упрощенной системы налогообложения (УСН) индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 Налогового Кодекса РФ).

Уплата индивидуальными предпринимателями единого налога на вмененный доход (ЕНВД) предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом).

Таким образом, в некоторых случаях, индивидуальные предприниматели, переведенные на УСН или ЕНВД, обязаны также подавать Декларацию по налогу на доходы физических лиц (декларация 3-НДФЛ).

Индивидуальным предпринимателям – плательщикам ЕНВД во избежание споров с налоговой инспекцией, мы рекомендуем также, даже при отсутствии деятельности, не подпадающей под ЕНВД, сдавать нулевую декларацию по налогу на доходы физических лиц (декларация 3-НДФЛ).

Сроки подачи декларации 3-НДФЛ

По общим правилам подача декларации 3-НДФЛ осуществляется налогоплательщиком самостоятельно не позднее 30 апреля года, следующего за отчетным годом, в налоговую инспекцию по месту жительства.

Исключения из общего правила (п.3 ст. 229 Налогового Кодекса РФ):

В случае прекращения деятельности, указанной в статье 227 Налогового Кодекса РФ (см. выше), до конца налогового периода, индивидуальный предприниматель, нотариус, адвокат и т.д. обязаны представить Налоговую декларацию о фактически полученных доходах (декларация 3-НДФЛ) в текущем налоговом периоде в 5-ти дневный срок со дня прекращения деятельности.

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со статьей 227 Налогового Кодекса РФ (см. выше), и выезде его за пределы РФ Налоговая декларация 3-НДФЛ предоставляется не позднее, чем за 1 месяц до выезда его за пределы РФ.

Сроки уплаты налога на доходы физических лиц

Уплата налога, исчисленного в соответствии с налоговой декларацией 3-НДФЛ, производится в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. При этом в течение года уплачиваются авансовые платежи.

При этом в течение года уплачиваются авансовые платежи.

Согласно ст. 227 Налогового Кодекса РФ, в случае появления в течение года у индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет и других лиц, занимающихся частной практикой, доходов, полученных от осуществления предпринимательской деятельности или от занятия частной практикой, они обязаны представить налоговую декларацию 4-НДФЛ с указанием суммы предполагаемого дохода от указанной деятельности в текущем налоговом периоде в налоговый орган в 5-ти дневный срок по истечении месяца со дня появления таких доходов. При этом сумма предполагаемого дохода определяется налогоплательщиком.

Расчет сумм авансовых платежей на текущий налоговый период производится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации 4-НДФЛ, или суммы фактически полученного дохода от предпринимательской деятельности (частной практики) за предыдущий налоговый период с учетом стандартных и профессиональных налоговых вычетов, предусмотренных статьями 218 и 221 Налогового Кодекса РФ.

Авансовые платежи уплачиваются на основании налоговых уведомлений:

- за январь – июнь – не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

- за июль – сентябрь – не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

- за октябрь – декабрь – не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

В случае значительного (более чем на 50 %) увеличения или уменьшения в налоговом периоде дохода индивидуальный предприниматель, нотариус, адвокат и т.п. обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода от осуществления предпринимательской деятельности (частной практики), на текущий год. В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год по не наступившим срокам уплаты. Перерасчет сумм авансовых платежей производится налоговым органом не позднее 5 дней с момента получения новой налоговой декларации.

Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен п. 3 ст. 229 Налогового Кодекса РФ (см. выше в подразделе «Сроки подачи налоговой декларации»), производится не позднее чем через 15 календарных дней с момента подачи декларации.

Услуги по заполнению деклараций 3-НДФЛ, 4-НДФЛ для индивидуальных предпринимателей, нотариусов, адвокатов

Порядок исчисления и уплаты налога на доходы ИП, нотариусов, адвокатов и других лиц, занимающихся частной практикой (НДФЛ), установленный Налоговым кодексом РФ, имеет множество особенностей, которые связаны с определением налоговой базы, установлением резидентства и даты получения налогооблагаемых доходов, избежанием двойного налогообложения и переплаты налога и проч. К тому же, налоговое законодательство постоянно меняется. Однако Вам не обязательно тратить время на изучение всех этих нюансов и на самостоятельное заполнение налоговых деклараций 3-НДФЛ и 4-НДФЛ – достаточно обратиться в НОРД АУТСОРСИНГ – и наши специалисты подготовят эти документы для вас. Мы гарантируем качество подготовки деклараций и конфиденциальность всех полученных от Вас данных.

Мы гарантируем качество подготовки деклараций и конфиденциальность всех полученных от Вас данных.

Помимо деклараций 3-НДФЛ, 4-НДФЛ индивидуальные предприниматели, нотариусы и адвокаты обязаны подавать и иные декларации и отчеты. В связи с этим НОРД АУТСОРСИНГ предлагает Вам воспользоваться услугой «Комплексное бухгалтерское обслуживание».

Для получения более подробной информации о стоимости услуг по заполнению деклараций 3-НДФЛ и 4-НДФЛ, полному перечню услуг и пакету необходимых документов оставьте заявку на сайте в разделе «Контакты».

Как ИП сдать декларацию о доходах в 2021 году. Сроки подачи декларации для ИП

Какие отчеты и в какие сроки ИП подает в зависимости от используемой системы налогообложения

Перечень форм отчетности для индивидуальных предпринимателей зависит от применяемой системы налогообложения. ИП на общем режиме (ОСНО) сдают декларацию по НДС раз в квартал. Этот отчет подается только в электронной форме и только через специализированного оператора связи (абз. 1 п. 5 ст. 174 НК РФ). Перед тем как сдавать декларацию в налоговую для ИП в электронном виде, следует заключить договор с оператором электронного документооборота и изготовить ключ электронной подписи. Отчет, представленный на бумаге, признается несданным.

1 п. 5 ст. 174 НК РФ). Перед тем как сдавать декларацию в налоговую для ИП в электронном виде, следует заключить договор с оператором электронного документооборота и изготовить ключ электронной подписи. Отчет, представленный на бумаге, признается несданным.

Кроме того, ИП на ОСНО сдают годовой отчет по форме 3-НДФЛ.

Возможные варианты подачи:

- в бумажном виде;

- через личный кабинет на сайте ФНС;

- через оператора ЭДО;

- заказать налоговую декларацию ИП у организации, специализирующейся на составлении и сдаче бухгалтерской и налоговой отчетности.

Если ИП применяет УСН, то отчитываться следует раз в год. Инструкция, как сдать декларацию по УСН для ИП через личный кабинет налогоплательщика:

- Установить программу «Налогоплательщик ЮЛ».

- Изготовить квалифицированную электронную подпись. Для этого обратитесь в удостоверяющий центр, занимающийся изготовлением таких подписей.

- Обратиться в ФНС с паспортом для получения доступа к личному кабинету.

- В программе «Налогоплательщик ЮЛ» предусмотрено автоматическое заполнение декларации ИП после ввода всех данных: реквизиты, объект налогообложения, суммы доходов и расходов.

- Если вы используете один из бесплатных сервисов, предлагающих заполнить декларацию ИП на УСН онлайн, проверьте актуальность формы. Бланк для 2021 года утвержден приказом ФНС №ЕД-7-3/[email protected] от 25.12.2020, который опубликован 21.01.2021 и вступает в силу через 2 месяца после опубликования.

За несвоевременное представление отчетности по УСН предусмотрены санкции.

При отсутствии деятельности в отчетном периоде сдается единая упрощенная декларация. Этот отчет принимается как в бумажном, так и в электронном виде.

Сроки сдачи налоговых деклараций ИП приведены в таблице:

Какие есть способы подготовить отчет

От руки

Если вы заполняете бланк от руки, используйте шариковую ручку с чернилами синего или черного цвета. Исправления не допускаются. Проверьте наличие штрихкода на бланке.

Проверьте наличие штрихкода на бланке.

Поля документа заполняются слева направо. В текстовых полях допускается использование только заглавных букв. В свободных ячейках поставьте прочерки.

Онлайн

Есть возможность сдать декларацию ИП через сайт ИФНС. Этот способ более надежный, чем заполнение вручную, т. к. на сайте всегда актуальная информация и есть возможность проверки контрольных соотношений. Кроме того, сервис заполнит все поля автоматически — вручную прочерки проставлять не придется.

С помощью специальных сервисов

В сервисах по отправке отчетности предусмотрено автоматическое заполнение форм. Здесь тоже не придется переживать по поводу того, что бланк окажется устаревшим: информация обновляется своевременно. Так, в сервисе «Контур.Экстерн» следует зайти во вкладку «ФНС», выбрать пункт меню «Отчеты» и «Создать новый». Если у вас имеется готовый файл отчета, сформированный в бухгалтерской программе, воспользуйтесь пунктом «Загрузить из файла».

Как проверить декларацию

Если вы сдаете отчет через сайт налоговой или оператора ЭДО, контрольные соотношения проверяются автоматически. Главное — не допустить ошибок при указании сумм, формирующих налогооблагаемую базу. Так, при выборе объекта налогообложения «Доходы минус расходы» иногда возникают ошибки при отнесении тех или иных выплат к расходам, уменьшающим базу по единому налогу. Подробный перечень таких расходов приведен в п. 1 ст. 346.16 НК РФ.

При определении налоговой базы по НДФЛ (для ИП на ОСНО) учитываются все поступления денежных средств в кассу и на расчетный счет за проданные товары или оказанные услуги. Кроме того, 3-НДФЛ учитывает все виды доходов физического лица: полученные от предпринимательской деятельности и не связанные с ней, например доходы от продажи личного имущества.

Способы отправки документа

ИП вправе представить отчетность (за исключением декларации по НДС) одним из способов, перечисленных ниже.

Лично

Отчет сдается в налоговый орган по месту регистрации ИП. При себе необходимо иметь паспорт и второй экземпляр отчета, на котором сотрудник ФНС ставит отметку о принятии.

При себе необходимо иметь паспорт и второй экземпляр отчета, на котором сотрудник ФНС ставит отметку о принятии.

По почте

Если вы отправляете отчетность по почте, составляйте опись вложения и обязательно сохраните экземпляр описи со штампом почтового отделения. Дата отправки признается датой сдачи отчетности.

Через сайт

Одним из самых доступных способов отправить декларацию ИП онлайн в налоговую является сервис ФНС. Доступ к сервису бесплатный. Потребуется квалифицированная электронная подпись.

Через оператора ЭДО

Если у вас заключен договор с одним из операторов ЭДО, вы, вероятно, знаете, как подать декларацию ИП в налоговую через интернет в 2021 году. Подготовьте файл в бухгалтерской программе, если вы ведете бухучет самостоятельно, и выгрузите его в программу отправки отчетности. Квитанция о приеме приходит в течение 1-2 дней. Кроме того, есть возможность сформировать отчет непосредственно через сервис оператора. Система проверит контрольные соотношения, после чего документ следует подписать и отправить. При необходимости распечатайте сформированный отчет.

При необходимости распечатайте сформированный отчет.

Как предпринимателю сэкономить на уплате НДФЛ?

ИП может рассчитывать на уменьшение налогооблагаемого дохода на понесенные расходы только при правильном их учете и документальном подтверждении

Что такое профессиональный налоговый вычет?Доход налогоплательщика облагается налогом на доходы физических лиц (НДФЛ).

Если для получения дохода налогоплательщик понес расходы, то он может учесть их при исчислении налога – применяя налоговый вычет (имущественный, социальный, профессиональный и т.д.).

Профессиональный налоговый вычет позволяет доход от профессиональной деятельности индивидуального предпринимателя, применяющего общую систему налогообложения, или доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на расходы, связанные с получением этого дохода.

При этом сумма вычета не может быть больше дохода. Индивидуальный предприниматель не вправе учесть убыток и перенести его на следующие налоговые периоды.

Как доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на понесенные расходы, читайте в публикации «Исполнителю услуг – о профессиональном налоговом вычете».

В каком случае ИП может рассчитывать на получение вычета?Для предпринимателей обязательным условием применения вычета является регистрация в качестве ИП. Это следует из п. 1 ст. 221 и подп. 1 п. 1 ст. 227 Налогового кодекса. На этом настаивают и официальные органы. К примеру, Минфин и ФНС не признают права на учет расходов за лицами без статуса ИП, сдающими помещения в аренду1.

Получить вычет может только индивидуальный предприниматель, применяющий общую систему налогообложения. То есть тот, кто платит с доходов от своей профессиональной деятельности НДФЛ по ставке 13%.

Если индивидуальный предприниматель применяет специальный налоговый режим, например УСН, НПД или ЕНВД, то воспользоваться профессиональным налоговым вычетом он не может.

Как вести учет расходов, чтобы воспользоваться правом на вычет?Одним из условий применения налогового вычета является ведение индивидуальным предпринимателем учета понесенных расходов. Согласно Порядку учета, утвержденному Минфином и МНС в 2002 г., они фиксируются в Книге учета доходов и расходов и хозяйственных операций в момент их совершения на основе первичных документов позиционным способом2.

Пункт 2 ст. 227 Налогового кодекса устанавливает, что предприниматель самостоятельно исчисляет налог. Из декларации 3-НДФЛ следует, что ему достаточно распределять расходы по группам: материальные, амортизационные начисления, расходы на выплаты и вознаграждения в пользу физических лиц, прочие.

Если у предпринимателя есть наемные работники, то он может учитывать выплату им зарплаты, среднего заработка, оплату командировочных расходов и иные расходы, которые он обязан нести в интересах работников. Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Минфин в своих разъяснениях указывает3, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном установленному гл. 25 НК РФ «Налог на прибыль организаций». В этой главе указано, что расходы должны быть подтверждены документально. Еще одно важное условие – очевидная их направленность на получение дохода от предпринимательской деятельности. Следовательно, если при исчислении налога на прибыль нельзя учесть расход, невозможно его учесть и ИП на общей системе налогообложения.

Также Минфин указывал4, что расходы надо отражать в декларации на дату получения дохода. Потому во избежание отказа в вычете заявлять нужно те расходы, которые относятся к доходам, полученным в году, за который подается декларация.

Нередко предприниматель ведет несколько видов деятельности. При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

Если раздельный учет не ведется, то велика вероятность того, что налоговый орган откажет в вычете.

Примечательно дело, которое было включено в Обзор практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ (утв. Президиумом Верховного Суда РФ 21 октября 2015 г.). Налогоплательщик ошибочно уплатил ЕНВД от деятельности, в отношении которой у него не было права на применение этого спецрежима: он продавал товары муниципальным учреждениям, считая это розничной торговлей. Налоговый орган доначислил налог, исчислив его по ставке 13%. Предприниматель обратился в суд. Он настаивал на неправильном определении недоимки по налогу исходя из одних лишь доходов от реализации товаров без учета расходов. Но налоговая инспекция указала, что при определении недоимки был применен профессиональный налоговый вычет в размере 20% общей суммы доходов от предпринимательской деятельности. Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Суды сочли такой подход правомерным: «Если отсутствие учета расходов у гражданина обусловлено ошибочным применением им специального налогового режима, не предполагающего ведение учета фактически понесенных расходов (система налогообложения в виде ЕНВД для отдельных видов деятельности, упрощенная система налогообложения с объектом налогообложения в виде полученных доходов), в целях определения действительного размера обязанности по уплате налога на доходы физических лиц (недоимки) должен применяться расчетный способ определения налога».

Если ИП не готов отстаивать в суде свое право на вычет, то ему следует вести раздельный учет расходов при разных видах деятельности.

Как заявить вычет?

Индивидуальный предприниматель самостоятельно заявляет вычет в налоговой декларации. Для этого заполняется Приложение № 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов…». В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

В ст. 252 НК РФ указано, что доход может быть уменьшен на документально подтвержденные расходы. Однако речь в этой статье идет о расходах, учитываемых при исчислении налога на прибыль. В случае же с НДФЛ требование прикладывать документы к декларации прямо не установлено.

Минфин в своих разъяснениях5 ссылался на ноябрьское постановление Президиума ВАС РФ 2008 г. В нем указано, что инспекция может истребовать документы, подтверждающие право налогоплательщика на льготы (п. 6 ст. 88 НК РФ). Однако профессиональный вычет по НДФЛ льготой не является. Следовательно, налоговый орган не вправе запрашивать у предпринимателя документы по финансово-хозяйственной деятельности, если в ходе камеральной проверки он не выявил ошибок и противоречий в представленных ему сведениях (п. 7 ст. 88 НК РФ)6.

7 ст. 88 НК РФ)6.

Однако у налогового органа есть право истребовать документы во время налоговой проверки (п. 6 ст. 88 НК РФ), которое он использует часто. Если документы не будут представлены, в праве на вычет налоговый орган откажет. Поэтому хранить документы надо не менее трех лет по истечении года, за который подается декларация.

Их перечень законом не установлен. На практике возникают ситуации, когда налоговые органы отказывают в вычете на том основании, что расходы не подтверждены конкретным документом. К примеру, для подтверждения расходов на горюче-смазочные материалы не представлен путевой лист, подтверждающий факт поездки. Суды в таком случае признают правомерность учета расходов, если они могут быть подтверждены другими документами7.

Если документально подтвердить расходы несложно, то во избежание отказа в вычете и спора с налоговым органом лучше все же приложить копии документов к декларации. Если документов много, то можно приложить их реестр и копии только некоторых из них. При этом следует быть готовым к тому, что налоговый орган может истребовать те документы, которые ему не были представлены.

Если документов много, то можно приложить их реестр и копии только некоторых из них. При этом следует быть готовым к тому, что налоговый орган может истребовать те документы, которые ему не были представлены.

Предприниматель имеет право на профессиональный вычет, даже если у него нет подтверждающих документов. В таком случае доход уменьшается на 20% общей суммы доходов, полученных за год.

Одновременно заявить вычет в размере 20% и учесть документально подтвержденные расходы нельзя. То есть можно либо обосновывать расходы, настаивая на применении расчетного способа определения налога, либо применить вычет в сумме 20%.

Как указал ВАС РФ, правило, согласно которому при неподтверждении расходов документами налогоплательщик применяет 20-процентный вычет, не лишает его права доказывать фактический размер расходов для применения расчетного метода исчисления налога8. Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Декларацию нужно представить в налоговый орган не позднее 30 апреля года, следующего за периодом, за который она подается.

Если предприниматель не отразил в ней расходы или забыл отразить какие-то из них, то он может представить уточненную декларацию в течение трех лет после истечения года, за который им подана декларация. В таком случае к ней надо приложить копии документов, подтверждающих расходы, чтобы не затягивать сроки возврата налога.

1 Письмо Минфина России от 15 марта 2017 г. № 03-04-05/15280. Письмо ФНС России от 13 октября 2011 г. № ЕД-3-3/3378@.

2 Пункт 4 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (утв. Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

3 Письма Минфина России от 13 ноября 2019 г. № 03-04-05/87535, от 7 ноября 2019 г. № 03-04-05/85912.

4 Письмо Минфина России от 30 июня 2016 г. № 03-04-05/38420.

5 Письмо Минфина России от 7 июня 2013 г. № 03-04-07/21306.

6 Постановление Президиума ВАС РФ от 11 ноября 2008 г. № 7307/08 по делу № А07-10131/2007-А-РМФ.

7 Постановление Арбитражного суда Центрального округа от 21 февраля 2019 г. по делу № А08-8499/2017.

8 Постановление Пленума ВАС РФ от 30 июля 2013 г. № 57.

Форма декларации о доходахSp — Заполните и подпишите шаблон PDF для печати

Краткое руководство по заполнению формы DS 2032

Забудьте о сканировании и распечатке форм. Воспользуйтесь нашими подробными инструкциями, чтобы заполнить и подписать документы онлайн.

Веб-приложениеSignNow специально разработано для упрощения управления рабочим процессом и улучшения всего процесса профессионального управления документами.Используйте это пошаговое руководство, чтобы заполнить форму 2007 8453-OL (SP) (возможность заполнения). Декларация по индивидуальному подоходному налогу в США для онлайн-декларации IRS в электронном виде (испанская версия) быстро и с идеальной точностью.

Способ заполнения формы 8453-OL (SP) 2007 г. (возможность заполнения). Декларация о подоходном налоге в США для электронного файла налоговой декларации онлайн (испанская версия) онлайн:

- Чтобы начать работу с документом, используйте кнопку Fill & Sign Online или отметьте изображение предварительного просмотра на пустом месте.

- Расширенные инструменты редактора проведут вас через редактируемый шаблон PDF.

- Введите официальные контактные данные и идентификационные данные.

- Отметьте галочкой нужный вариант.

- Дважды проверьте все заполняемые поля, чтобы убедиться в полной точности.

- Воспользуйтесь инструментом Sign Tool , чтобы создать и добавить свою электронную подпись, чтобы подписать форму 2007 8453-OL (SP) (возможность заполнения). Декларация по индивидуальному подоходному налогу в США для онлайн-декларации IRS в электронном виде (испанская версия).

- Нажмите Готово после заполнения документа.

- Теперь вы можете распечатать, сохранить или поделиться формой.

- Обратитесь в раздел поддержки или свяжитесь с нашей службой поддержки, если у вас возникнут какие-либо проблемы.

Используя полную платформу SignNow , вы можете вносить любые существенные изменения в форму 2007 8453-OL (SP) (возможность заполнения). Декларация о подоходном налоге с физических лиц в США для онлайн-возврата электронного файла IRS (испанская версия), сделайте свою индивидуальную цифровую подпись за пару быстрых шагов и оптимизируйте свой рабочий процесс, не выходя из браузера.

Форма 8453 OL SP Заполните индивидуальную налоговую декларацию о доходах в США для электронного файла IRS Возврат онлайн Испанская версия: для печати, настраиваемый PDF

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Возврат на испанском языке Versio online

Комплексное решение для подписания формы 8453 OL SP Заполните индивидуальную декларацию о подоходном налоге в США для файла IRS E Online Return Испанский Versio — это то, от чего может выиграть любой бизнес.CocoSign нашла способ разработать простую в использовании, дешевую и неуязвимую онлайн-программу, которую вы можете использовать.

Если у вас есть устройство и эффективное подключение к Интернету, у вас не будет проблем с подписанием документов в Интернете. Это простые инструкции, которым вы должны следовать, чтобы подписать форму 8453 OL SP. Заполните соответствующую декларацию о подоходном налоге в США. Для файла IRS. Электронный возврат. Испанский Версия:

- . Найдите на своем устройстве документ, который необходимо подписать, и нажмите ‘ Загрузить’.

- Выберите «Моя подпись».

- Есть три способа поставить свою подпись: нарисовать, напечатать или загрузить. Выберите тот, который вам больше всего подходит.

- После того, как вы поставили подпись, нажмите «ОК».

- Завершите, отметив «Готово».

Это все, что вам нужно сделать, чтобы подписать документ и подготовить его к отправке. Следующий шаг зависит от вас. Вы можете сохранить форму. CocoSign упрощает и упрощает все аспекты подписания электронного документа.

Вы получаете дополнительные функции, такие как «Добавление полей», «Объединение документов», «Приглашение к подписанию» и некоторые другие, призванные сделать его удобным и всеобъемлющим.

Самое лучшее в CocoSign — это то, что он работает на всех устройствах, которые вы используете, поэтому вы можете использовать его и подписывать электронные документы независимо от того, какое устройство вы используете.

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Return Испанский Versio в Chrome

Chrome, вероятно, является самым популярным браузером в настоящее время, и это неудивительно.В нем есть все функции, интеграции и расширения, о которых вы можете просить. Чрезвычайно полезно иметь в наличии все используемые вами инструменты из-за расширений браузера.

Таким образом, CocoSign сотрудничает с Chrome, поэтому вы можете просто зайти в Интернет-магазин, чтобы получить расширение. Затем вы можете подписать форму прямо в браузере. Вот несколько простых руководств, которые проведут вас через процесс подписания:

- Найдите ссылку на документ, который необходимо подписать, и выберите «Открыть в CocoSign».

- Используйте свою зарегистрированную учетную запись для входа в систему.

- Найдите ссылку на документ, который необходимо подписать, и выберите «Открыть в CocoSign».

- Нажмите «Моя подпись» и поставьте свою индивидуальную подпись.

- Найдите нужное место на странице, поставьте подпись и выберите «Готово».

После выполнения всех инструкций вы можете отправить документ по факсу или поделиться им с любым количеством получателей.

Вы обнаружите, что CocoSign приложила усилия, чтобы сделать вашу подписку в Chrome как можно более приятной и удобной для пользователя, добавив широкий спектр удобных функций, таких как объединение файлов PDF, добавление нескольких подписывающих лиц и т. Д.

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Возврат на испанском языке Versio в Gmail?

Электронная почта — это основное решение для пересылки документов в настоящее время, а отказ от бумажных документов имеет много преимуществ, главным из которых является скорость. Вы можете подписать документ, и ваш партнер получит его в одно мгновение.

Получатель электронной почты находится на расстоянии одного клика. Этот простой процесс можно применить к любым контрактам, требующим подписи: контрактам, налоговым формам и всевозможным соглашениям или декларациям.

Самое замечательное в CocoSign заключается в том, что он помогает вам добавить свою подпись в форму 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Return Испанский Versio в вашем Gmail без использования каких-либо других устройств. Вы можете сделать это с помощью расширения CocoSign для Chrome.Есть только пять простых руководств, которым вам нужно следовать, чтобы подписать форму прямо в учетной записи Gmail:

- Найдите расширение CocoSign в Интернет-магазине Chrome и добавьте его в свой браузер.

- Войдите в свою учетную запись Gmail.

- Нажмите на папку «Входящие» и найдите письмо, содержащее соглашение, которое необходимо подписать.

- На боковой панели вы найдете кнопку «Подписать»; нажмите на нее и поставьте свою уникальную электронную подпись.

- После того, как вы выберете «Готово», подпись будет завершена, и подписанный документ будет автоматически сохранен в черновике электронного письма, созданном программой CocoSign.

Удобство для пользователя было главной задачей CocoSign по разработке недорогой и высокоэффективной программы, которая может позволить вам отказаться от физического подписания документов.

Попробовав программу, вы в одно мгновение станете одним из многих довольных клиентов, которым нравится подписывать документы электронной подписью прямо из своей учетной записи Gmail.

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Return Испанский Versio прямо со смартфона?

Смартфоны и планшеты в настоящее время настолько развиты, что вы можете использовать их для всего, что вы можете делать на своем ноутбуке и ПК.Вот почему все больше и больше людей выполняют свои служебные обязанности с этих мобильных устройств, экономя еще больше времени.

Это также огромное преимущество удаленной работы. Пока ваше интернет-соединение стабильно, вы можете вести свой бизнес где угодно.

Если вам нужно подписать форму 8453 OL SP. Заполните индивидуальную декларацию о подоходном налоге в США для файла IRS E Online Return Испанский Versio, и вы находитесь за пределами офиса, веб-приложение CocoSign — это ответ. Подписание и отправка юридически обязывающего документа займет секунды.Вот что вам нужно сделать, чтобы подписать документ на своем мобильном телефоне:

- Используйте свой браузер, чтобы перейти в CocoSign и войти в систему. Если у вас еще нет учетной записи, вам необходимо зарегистрироваться.

- Найдите документ, который нужно подписать на устройстве, и выберите его.

- Откройте документ и перейдите на страницу, чтобы нарисовать свой инициал.

- Выберите «Моя подпись».

- Настройте свою индивидуальную подпись, а затем разместите ее на странице.

- После того, как вы закончите, проверьте документ еще раз, выберите «Готово».

Все эти руководства не займут много времени, и как только документ будет подписан, вы решите, что делать дальше. Вы можете либо загрузить его на устройство, либо поделиться им по электронной почте или по ссылке.

Существенным преимуществом CocoSign является то, что он подходит для любого мобильного устройства, независимо от операционной системы. Это идеальный выбор, он экономит деньги и надежен.

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Return Испанский Versio на iOS?

Создание электронной подписи на iPod Touch совсем не сложно.Вы можете подписать форму 8453 OL SP Заполнить индивидуальную налоговую декларацию о доходах в США для получения электронного файла IRS для возврата на испанском языке Versio на своем iPhone или iPad с помощью файла PDF. Вы найдете приложение, созданное CocoSign специально для пользователей iOS. Просто попробуйте CocoSign.

Вот что вам нужно, чтобы подписать форму прямо со своего iPhone или iPad:

- Вставьте приложение CocoSign на свое устройство iOS.

- Используйте свою электронную почту, чтобы создать учетную запись, или войдите в систему с помощью Google или Facebook.

- Найдите PDF-файл, который необходимо подписать, на устройстве с системой iOS или извлеките его из облака.

- Найдите часть, на которой вы хотите поставить подпись; выберите «Вставить инициалы» и «Вставить подпись».

- Введите свои инициалы или подпись, разместите их правильно и сохраните изменения в документе.

После подписания документ готов к следующему шагу. Вы можете скачать его на свой iPhone и поделиться им. Если у вас хорошее подключение к Интернету, вы можете сразу же подписывать и отправлять документы.

Как создать электронную подпись для формы 8453 OL SP Заполнить индивидуальную налоговую декларацию США для файла IRS E Online Return Испанский Versio на Android?

УiOS много пользователей, в этом нет никаких сомнений, но большинство пользователей мобильных телефонов имеют операционную систему Android. Чтобы удовлетворить потребности, CocoSign разработала программу, особенно для пользователей Android.

Вы можете собрать приложение на Play Market, установить его и начать подписывать документы. Это руководства по подписанию формы на вашем устройстве Android:

- Если у вас уже есть учетная запись CocoSign, войдите в систему. Если у вас ее еще нет, вы можете войти в систему с помощью Google или Facebook.

- Нажмите «+», чтобы выбрать документ, который вы хотите подписать, из облачного хранилища или с помощью камеры.

- Найдите место, где должна быть размещена подпись, а затем используйте всплывающее окно для ввода подписи.

- Включите его на страницу, подтвердите и сохраните изменения.

- Последний шаг — отправить подписанный документ по факсу.

Чтобы отправить подписанную форму, просто прикрепите ее к электронному письму, и она сразу же будет доставлена получателю. CocoSign — лучший способ ежедневно подписывать большое количество файлов по низкой цене. Пора забыть о личной подписи документов и оставить все в электронном виде.

09-280B, 09-280Bsp (испанский) | Ходатайство об изменении — Административный приказ | Официальное ходатайство об изменении административного постановления об алиментах. |

|---|---|---|

09-508, 09-508sp (испанский) | Отказ от срока давности Защита | DCS может предложить сокращенный или отсроченный план погашения, если форма подписана родителем, не являющимся опекуном. Родитель, не являющийся опекуном, отказывается от права на повышение срока давности защиты. |

09-520, 09-520sp (испанский) | Запрос на конференцию | Конференц-доски предоставляют быстрый неформальный метод разрешения жалоб.Поищите в нашем FAQ, чтобы узнать больше о правоприменительной деятельности и досках конференций … |

09-693, 09-693sp (испанский) | Декларация о законном опеке | Используется юридическими или физическими опекунами для заявления о том, что дети находятся под их законной опекой. Может помочь ускорить установление или обеспечение соблюдения алиментов. |

09-728 | Приложение штата Вашингтон к Графе 2 Части B — Ответ администратора плана | Администраторы плана медицинского страхования используют эту форму для ответа на Уведомление о государственной медицинской поддержке. |

09-741, 09-741sp (испанский) | Запрос на пересмотр постановления о содержании ребенка | Используется для запроса пересмотра и изменения постановления суда о содержании алиментов. |

09-989 | Заявление о конфиденциальности — Сотрудник племени | Используется сотрудниками Tribal, имеющими доступ к SEMS, для согласия с федеральными и государственными требованиями конфиденциальности. |

14-057, 14-057SP (испанский) | Направление об обеспечении алиментов на детей | Номер должен использоваться с заявлением на получение услуг по обеспечению непомощи (18-078) для создания дела. |

14-057B, 14-057Bsp (испанский) | Заявление на получение алиментов на детей, не являющихся опекунами родителей | Используется с листами расписания алиментов WSCSS и 16-107 Права и обязанности родителей, не являющихся опекунами. |

14-057d, 14-057dsp (испанский) | Продолжение направления алиментов на ребенка | Используется как дополнительный лист к DSHS 14-057 для дел, в которых участвует более трех детей. |

14-341, 14-341sp (испанский) | Заявление о преобразовании случая только платежных услуг (PSO) в дело | Используется опекунами в штате и родителями, не являющимися опекунами, для подачи заявки на преобразование дела с только платежных услуг (PSO) на полные коллекторские услуги. |

16-072, 16-072sp (испанский) | Информация о принудительной поддержке без помощи | Отдел по вопросам алиментов на детей и информация по делам об отказе в помощи. |

16-107, 16-107sp (испанский) | Права и обязанности родителя, не являющегося опекуном | Обзор политики Отдела алиментов и алиментов. |

17-063, 17-063sp (испанский) | Разрешение на раскрытие личной информации | Родитель-опекун или родитель, не являющийся опекуном, может предоставить письменное разрешение кому-либо по своему выбору на обсуждение информации по конкретному делу с DCS. Найдите в наших ответах на часто задаваемые вопросы, чтобы узнать больше о раскрытии … |

18-078, 18-078sp (испанский) | Заявление на получение услуг по обеспечению непомощи | Любой желающий может запросить услуги DCS для обеспечения выполнения существующего постановления о содержании алиментов или установления обязательства по выплате алиментов. |

18-097, 18-097sp (испанский) | Отчет о ресурсах и расходах | Родитель, не являющийся опекуном, заполняет этот отчет о доходах и расходах, как правило, для согласования плана выплат. |

18-176A, 18-176Asp (испанский) | Запрос на раскрытие адреса | Используется опекунами или родителями, не являющимися опекунами (или их поверенными), для запроса адреса детей-иждивенцев или для запроса домашнего или рабочего адреса другой стороны в постановлении об алиментах. |

18-433, 18-433sp (испанский) | Декларация о выплатах поддержки | Используется родителями-опекунами для предоставления записей о выплатах алиментов, полученных от родителя, не являющегося опекуном. |

18-463 | Методы и инструкции по отчетности о новом найме | Используется для информирования работодателей о методах сообщения о вновь принятых и повторно нанятых сотрудниках. |

18-464 | Введение в отчетность о новых сотрудниках | Используется для предоставления работодателям информации о программе сообщения о новых наймах. |

18-483 | Инструкции по идентификации платежа работодателя | Используется для предоставления работодателям информации о том, как переводить алименты на ребенка. Предоставляет работодателям форму для перевода денег. Это файл, заполняемый пользователем . |

18-484, 18-484sp (испанский) | Информация об автоматическом авторизации платежа и электронном переводе денежных средств | Используется родителями, не являющимися опекунами, для разрешения DCS удерживать алименты с их счета посредством электронного перевода денежных средств (EFT). Платежи могут быть автоматически списаны с банковского счета. Поищите в разделе часто задаваемых вопросов, чтобы узнать больше о платежах … |

18-551, 18-551 (испанский) | Заявление школы | Используется для получения информации об окончании учебного заведения и регистрации в учебном заведении для определения права на продолжение алиментов. |

18-560 | Уведомление об увольнении | Работодатели используют эту форму, чтобы сообщить об увольнении сотрудника, в отношении которого у них было требование удержать алименты или зарегистрировать детей сотрудника в плане медицинского страхования. |

18-607, 18-607sp (испанский) | Подтверждение ухода за детьми | Используется для получения расходов по уходу за ребенком для обеспечения выполнения или установления обязательства по уходу за ребенком. |

18-681, 18-681sp (испанский) | Заявление о взыскании незастрахованных медицинских расходов | Используется для информирования опекуна или родителя, не являющегося опекуном, о том, что DCS может взыскать незастрахованные медицинские расходы. |

18-682, 18-682sp (испанский) | Подробный лист — Невозмещенные расходы на здравоохранение | Используется родителями-опекунами и родителями, не являющимися опекунами, для предоставления DCS подробной информации о незастрахованных расходах на медицинское обслуживание. |

18-700, 18-700sp (испанский) | Разрешение на прямой депозит | Используется родителями-опекунами для авторизации прямого депозита на свой банковский счет. |

18-701, 18-701sp (испанский) | Запрос информации о доходе для целей оформления постановления о выплате алиментов | Используется, чтобы запросить у Отдела алиментов на детей (DCS) информацию о доходах другой стороны вашего распоряжения об алиментах. |

27-096, 27-096 (испанский) | Разрешение на совместное использование документов для возмещения медицинских расходов | Используется для вручения Уведомления о причитающейся поддержке — Медицинской поддержке обязанному родителю. |

WPF DRPSCU 01.1550, WPF DRPSCU 01.1550sp (испанский) | Финансовая декларация | Используется как декларация о доходах и расходах. |

WPF DRPSCU 09-0200, WPF DRPSCU 09.0200sp (испанский) | Форма конфиденциальной информации (INFO) | Используется родителями-опекунами и родителями, не являющимися опекунами, для предоставления суду конфиденциальной информации в процессе изменения. |

WPF DRPSCU 09-0210, WPF DRPSCU 09-0210sp (испанский) | Дополнение к форме конфиденциальной информации | Используется родителями-опекунами и родителями, не являющимися опекунами, в качестве дополнения к форме конфиденциальной информации (INFO). |

Расписание WSCSS (на английском языке), | График алиментов штата Вашингтон | График алиментов штата Вашингтон (WSCSS) разработан администратором судов для использования при установлении или изменении обязательства по алиментам. Поищите в разделе часто задаваемых вопросов, чтобы узнать больше об установке и модификации … |

% PDF-1.6 % 4515 0 объект > эндобдж xref 4515 242 0000000016 00000 н. 0000010018 00000 п. 0000010156 00000 п. 0000020651 00000 п. 0000020715 00000 п. 0000023662 00000 п. 0000023962 00000 п. 0000024855 00000 п. 0000025048 00000 п. 0000025328 00000 п. 0000025628 00000 п. 0000025840 00000 п. 0000026053 00000 п. 0000026336 00000 п. 0000026639 00000 п. 0000026853 00000 п. 0000027069 00000 п. 0000027333 00000 п. 0000027617 00000 п. 0000027831 00000 н. 0000028059 00000 п. 0000028330 00000 п. 0000028533 00000 п. 0000028824 00000 п. 0000029077 00000 н. 0000029348 00000 п. 0000029639 00000 п. 0000029842 00000 н. 0000029965 00000 н. 0000030096 00000 п. 0000030273 00000 п. 0000030434 00000 п. 0000030597 00000 п. 0000030802 00000 п. 0000031049 00000 п. 0000031318 00000 п. 0000031517 00000 п. 0000031712 00000 п. 0000031959 00000 п. 0000032228 00000 н. 0000032427 00000 н. 0000032616 00000 п. 0000032863 00000 п. 0000033132 00000 п. 0000033331 00000 п. 0000033548 00000 п. 0000033795 00000 п. 0000034064 00000 п. 0000034263 00000 п. 0000034435 00000 п. 0000034601 00000 п. 0000034769 00000 п. 0000034922 00000 п. 0000035123 00000 п. 0000035394 00000 п. 0000035685 00000 п. 0000035888 00000 п. 0000036097 00000 п. 0000036294 00000 п. 0000036497 00000 п. 0000036726 00000 п. 0000036951 00000 п. 0000037222 00000 п. 0000037425 00000 п. 0000037716 00000 п. 0000037945 00000 п. 0000038152 00000 п. 0000038309 00000 п. 0000038492 00000 п. 0000038679 00000 п. 0000038864 00000 п. 0000039050 00000 п. 0000039260 00000 п. 0000039547 00000 п. 0000039641 00000 п. 0000040835 00000 п. 0000040993 00000 п. 0000041177 00000 п. 0000041365 00000 п. 0000041541 00000 п. 0000041661 00000 п. 0000041856 00000 п. 0000042127 00000 п. 0000042330 00000 п. 0000042621 00000 п. 0000042836 00000 п. 0000043027 00000 н. 0000043209 00000 п. 0000043391 00000 п. 0000043602 00000 п. 0000043873 00000 п. 0000044164 00000 п. 0000044367 00000 п. 0000044572 00000 п. 0000044692 00000 п. 0000044843 00000 п. 0000045004 00000 п. 0000045168 00000 п. 0000045324 00000 п. 0000045485 00000 п. 0000045684 00000 п. 0000045955 00000 п. 0000046158 00000 п. 0000046449 00000 п. 0000046689 00000 п. 0000046960 00000 п. 0000047163 00000 п. 0000047454 00000 п. 0000047657 00000 п. 0000047928 00000 п. 0000048219 00000 п. 0000048422 00000 н. 0000048604 00000 п. 0000048796 00000 п. 0000048989 00000 н. 0000049260 00000 п. 0000049551 00000 п. 0000049754 00000 п. 0000049949 00000 н. 0000050220 00000 п. 0000050423 00000 п. 0000050714 00000 п. 0000050865 00000 п. 0000051045 00000 п. 0000051248 00000 п. 0000051441 00000 п. 0000051712 00000 п. 0000052003 00000 п. 0000052206 00000 п. 0000052401 00000 п. 0000052672 00000 п. 0000052875 00000 п. 0000053166 00000 п. 0000053335 00000 п. 0000053539 00000 п. 0000053694 00000 п. 0000053845 00000 п. 0000054014 00000 п. 0000054170 00000 п. 0000054336 00000 п. 0000054535 00000 п. 0000054806 00000 п. 0000055009 00000 п. 0000055300 00000 п. 0000055503 00000 п. 0000055774 00000 п. 0000055977 00000 п. 0000056268 00000 п. 0000056509 00000 п. 0000056780 00000 п. 0000057071 00000 п. 0000057274 00000 п. 0000057459 00000 п. 0000057646 00000 п. 0000057839 00000 п. 0000058110 00000 п. 0000058401 00000 п. 0000058604 00000 п. 0000058799 00000 н. 0000059070 00000 п. 0000059273 00000 п. 0000059564 00000 п. 0000059719 00000 п. 0000059901 00000 н. 0000060106 00000 п. 0000060299 00000 п. 0000060570 00000 п. 0000060861 00000 п. 0000061064 00000 п. 0000061259 00000 п. 0000061530 00000 п. 0000061733 00000 п. 0000062024 00000 п. 0000062201 00000 п. 0000062405 00000 п. 0000062653 00000 п. 0000062924 00000 п. 0000063215 00000 п. 0000063418 00000 п. 0000063588 00000 п. 0000063776 00000 п. 0000063960 00000 п. 0000064138 00000 п. 0000064298 00000 н. 0000064548 00000 п. 0000064819 00000 п. 0000065110 00000 п. 0000065313 00000 п. 0000065486 00000 п. 0000065673 00000 п. 0000065863 00000 п. 0000066042 00000 п. 0000066206 00000 п. 0000066468 00000 н. 0000066815 00000 п. 0000067060 00000 п. 0000067139 00000 п. 0000067489 00000 н. 0000067741 00000 п. 0000068003 00000 п. 0000068349 00000 п. 0000068598 00000 п. 0000068948 00000 п. 0000069204 00000 п. 0000069296 00000 п. 0000071032 00000 п. 0000072492 00000 п. 0000074022 00000 п. 0000075171 00000 п. 0000076643 00000 п. 0000077949 00000 п. 0000079073 00000 п. 0000080390 00000 п. 0000083062 00000 п. 0000083101 00000 п. 0000083349 00000 п. 0000083891 00000 п. 0000128959 00000 н. 0000129228 00000 н. 0000129800 00000 н. 0000130063 00000 н. 0000130476 00000 н. 0000137090 00000 н. 0000137335 00000 н. 0000137533 00000 н. 0000137820 00000 н. 0000137966 00000 п. 0000138045 00000 н. 0000138125 00000 н. 0000138208 00000 н. 0000138289 00000 н. 0000138372 00000 н. 0000138452 00000 н. 0000138536 00000 н. 0000138618 00000 н. 0000138702 00000 н. 0000138782 00000 н. 0000138865 00000 н. 0000138992 00000 н. 0000139072 00000 н. 0000009768 00000 н. 0000005261 00000 п. трейлер ] >> startxref 0 %% EOF 4756 0 объект > поток i0? 喠 UaPy \ cdT0Q2˚; ~ 0l? A @ rV = 3MT? s1D: S1 fQs] DLuiw ؖ sd, a | D «yh> # ReZ ~ 9 约 b5 ג jTNi 7

Отчет о доходах — DECORE

Marina Pomela

Staff Writer

The Brazil Business

DECORE расшифровывается как Declaração Comprobatória de Percepçosão de Percepçosão de Rend. подтверждающий декларацию о доходах.Эта декларация требуется, например, при получении кредита, финансовых услуг и открытия банковского счета.

Документ должен быть выдан юридически зарегистрированным бухгалтером, подтвержденным Certidão de Regularidade Profissional, который доказывает, что специалист находится в соответствии с Региональным советом по бухгалтерскому учету или CRC, когда выдается DECORE.

DECORE выделяет доход, полученный заявителем, и указывает период, в котором он был получен. Документ выдается через Интернет и доступен на веб-сайте CRC в каждом штате.

DECORE действительно в течение девяноста дней с даты его выдачи. Одна копия документа доставляется получателю, а другая сохраняется в базе данных CRC для будущей проверки.

Необходимые документы для DECORE

Документы, необходимые для выписки DECORE, зависят от того, что декларируется, как указано ниже. Также могут быть запрошены дополнительные документы, которые здесь не упомянуты.

Снятие управленческих сборов

- Бухгалтерский учет из журнальных проводок

- GFIP, который является формой оплаты для FGTS

Распределение прибыли

- Бухгалтерский учет из журнальных записей

Гонорар для самозанятых профессионалов

Любой из этих документов может быть представлен:

- Записи кассовой книги и Документ о сборе внутренних доходов, DARF

- Договор о предоставлении услуг и подтверждение оплаты внештатным сотрудникам, RPA или

- Квитанция о фрахте

- CTRC информация о дорожном транспорте

Сельская и добывающая деятельность

Можно представить любой из этих документов:

- Бухгалтерские записи из журнальных записей

- Записи кассового журнала и документ о сборе внутренних доходов, DARF

- Счет производителя

- Квитанция и договор Договор аренды

- Прием и хранение

Оказание услуг или комиссия

Можно представить любой из этих документов:

- Записи кассовой книги и Документ для сбора федеральных доходов, которым является DARF

- Бухгалтерский учет или единый счет-фактура от ISSQN и Документ о сборе внутренних доходов, которым является DARF

Услуги по аренде

Можно представить любой из этих документов:

- Записи кассовой книги и Документ о сборе внутренних доходов, DARF

- Аренда договор, подтверждение права собственности на недвижимость и получение аренды

Доход от финансовых вложений

Продажа недвижимости

Можно представить любой из этих документов:

- Договор о залоге

- Государственный акт Управления реестра недвижимого имущества

Федеральный Заработная плата служащих, пенсионеров и пенсионеров

- Документы плательщика

Владелец небольшой компании

Может быть представлен любой из этих документов:

- Бухгалтерский учет на основе записей журнала

- Записи кассовой книги и Документ о сборе налоговых поступлений , DARF

- Копии выставленных счетов

- Копия DAS (налоговый документ для компаний, выбравших Simples) с заявленной заработной платой, эквивалентной минимальной заработной плате

Декларация по индивидуальному подоходному налогу или IRPF

- При выдаче DECORE за предыдущий год бухгалтер может использовать декларацию о подоходном налоге за соответствующий год с подтверждением доставки в Федеральную налоговую службу Бразилии, которая называется Receita Federal.

Доход от трудоустройства

- Информация о заработной плате, предоставляемая работодателями на основе данных о заработной плате

- CTPS, которая представляет собой книгу учета работы и социального обеспечения с соответствующими отметками о заработной плате

- GFIP

Доход, полученный за рубежом

- Записи кассового журнала

- Документ о сборе внутренних доходов, DARF

В случае записей в журнале должны быть приложены только страницы, на которых декларируются записи, как для копии вступительного и конечного семестра с надлежащей регистрацией.В случае цифровых записей необходимо отправить копию квитанции о депозите.

B. принимая во внимание дело бывшего кандидата в президенты, экс-губернатора штата Сулия и нынешнего демократически избранного мэра города Маракайбо Мануэля Росалеса, лидера оппозиции, которому президент Чавес неоднократно публично угрожал тюремным заключением , и против которого ему в конечном итоге было предложено возбудить судебный иск […]производства по делу […] Жалоба 2004 года относительно предполагаемого несоответствия i n a n декларация о доходах d u ri ng его время в качестве губернатора штата Сулия, […]случай, который имеет каждые […]вид преследования по политическим мотивам, без учета надлежащей правовой процедуры и надлежащих судебных гарантий, а приговор был вынесен заранее и явно политически мотивирован eur-lex.europa.eu | В. mając на uwadze sprawę Manuela Rosalesa, byłego kandydata на prezydenta, экс-gubernatora Стану Сулия, obecnie demokratycznie wybranego burmistrza Маракайбо города Гость, przywódcy opozycji, któremu Prezydent Чавес wielokrotnie publicznie groził więzieniem, CO W końcu doprowadziło делать wszczęcia sądowego хода процесса […]опартего на скардзе з 2004 […] р. za domn ie mane nieprawidłowoś ci w oświadczeniu o do cho dach zł ożonym w okresie, kiedy był zł rean m. я; з другой […]стронный процесс 10 […]ma wyraźne cechy prześladowania politycznego, ponieważ w jego trakcie nie przestrzega się właściwych przepisów postępowania i brak jest odpowiednich gwarancji prawnych, gwarancji prawnych, gwarancji prawnych, wy eur-lex.europa.eu |

отчет о финансовых затратах, в том числе […] расходы a n d доход , a nd a декларация f r om Франция, заявив [ …], что никакой другой вклад Сообщества […]был или будет запрошен для этих мер, включенных в программу. eur-lex.europa.eu | sprawozdanie finansowe dotyczące […] kosztów, w tym wy da tki i docho dy oraz oś wia dc zenie potwierdzające, […]że Francja nie ubiegałasię […]i nie będzie ubiegać się o adną inną pomoc wspólnotową na rzecz środków zawartych w programie. eur-lex.europa.eu |

(5) Для обоснования применения налоговой схемы, указанной в параграфе 1, налогоплательщик должен приложить отчет в соответствии с образцом, установленным […]министр финансов или […] его представитель с h i s доход t a x декларация f o r налоговый год, относящийся к […]к налоговому периоду […], в котором была получена прибыль, и каждый последующий налоговый год до момента реинвестиции в соответствии с параграфами 2-4. eur-lex.europa.eu | Aby zostać objętym przez system opodatkowania, o którym mowa w ust. 1, podatnik zobowiązany jest do dołączenia wyciągu zgodnego ze wzorem uchwalonym przez ministra […]finansów lub jego […] przedstawici el a, w mom enc ie składania de kla rac ji po d atko wej od doc hodó w за рок […]podatkowy, do którego zalicza […]się okres opodatkowania zysków kapitałowych i za każdy następny rok podatkowy, aż do całkowitego ponownego wykorzystania środków, zgodnie z ust. 2 дo 4. eur-lex.europa.eu |

Одна компания также заявила, что модель […] расхождения между t h e доход t a x декларация a n d финансовый отчет […]были нормальными, незначительными […], и поэтому не было обязательств по объяснению в примечаниях к финансовой отчетности. eur-lex.europa.eu | Jedno przedsiębiorstwo stwierdziło też, że […] niezgod no ści mię d zy deklaracją po da tku dochodowego a spr aw ozdaniem […]finansowym są normalne, nieznaczne, […]a więc ich wyjaśnienie w uwagach do sprawozdania finansowego nie było obowiązkowe. eur-lex.europa.eu |

Копия должна быть предоставлена работнику, чтобы […] Затем он может подать h i s доход t a x декларацию .copa-cogeca.be | Jej kopię otrzymuje […] pracownik, aby m ó gł z ło y ć deklarację do chodów .copa-cogeca.be |

Претензия на вычет экспортной прибыли […] подается вместе с обычным nu a l доход t a x декларация .eur-lex.europa.eu | (46) Wniosek o odliczenie zysków z […] wywozu sk ł ada się o bok zwykłej rocznej de kl arac ji d oc hodu podatkowego.eur-lex.europa.eu |

Изменение отложенного налога за 12 месяцев, закончившихся 31 декабря 2006 г., включает 77 млн злотых, что связано с разницей во времени между . […]подготовка консолидированной финансовой отчетности по МСФО и […] подача заявки на корпорацию ra t e Доход T a x декларация f o r 2005.оранжевый- ir.pl | Na dzień 30 czerwca 2008 roku oraz 31 grudnia 2007 roku różnice przejściowe, dla których nie rozpoznano aktywa z tytułu podatku odroczonego, wyniosły odpowiednio droczonego, wyniosły odpowiednio 404 miliony zeraznio […] odpowiednio 233 миллионов злотых […] oraz 300 m ilion ów złotych dot yczyło strat pod at kowych, […]których wykorzystanie nie jest prawdopodobne. orange-ir.pl |