Стратегия долгосрочного инвестирования

❓Хотите торговать биткоин и другие криптовалюты? Здесь вы узнаете, с чего начать👍.

Успех долгосрочного инвестирования в большей степени состоит не в том, что вы делаете, а в том, чего вы не делаете. Нат Стюарт (Nat Stewart) в своей статье “Ловушки инвестора” перечисляет наиболее крупные подводные камни, которые наносят вред результатам инвестирования.

Покупка на максимуме, продажа на минимуме

Самая важная “скрытая” ошибка, это “проблема доходности, взвешенной по деньгам”. Несложно найти потрясающие воображение доходности, показанные фондовым рынком, взаимным фондом или ETF. Но в реальном мире инвесторы, вкладывающие свой капитал, зарабатывают совсем другие суммы по простой причине: не учитывается фактический момент времени, когда инвестор вкладывает деньги.

Время начала инвестирования сильно влияет на реальную доходность. Исследования показали, что средний инвестор отстает от своих собственных инвестиционных инструментов примерно на 2% в год.

Покупка на максимуме и продажа на минимуме – это именно то, что делает большинство людей со своими реальными деньгами, и это с течением времени убивает доходность стратегии долгосрочного инвестирования.

Больший риск = большая доходность

Многим инвесторам была продана идея, что чрезвычайно рискованные инвестиции необходимы, чтобы получить более высокую долгосрочную доходность. Больший риск = большая доходность. Разве не хорошая теория? Проблема в том, что в реальном мире она не работает.

Объективные свидетельства говорят о том, что за редким исключением инвестиции с более высокой степенью риска имеют среднюю прибыль, которая хуже, чем при консервативных инвестициях в ценные бумаги той же категории (например, акции с низким риском по сравнению с акциями с высоким риском).

Эта концепция была доказана Эриком Фалькенштайном, который написал на эту тему прекрасную книгу “Потерянная премия за риск: почему работает инвестирование в низкую волатильность”. Если придерживаться “скучных” или “консервативных” инвестиций, то это на самом деле увеличит ожидаемую доходность.

Чрезмерные издержки портфеля

Для большинства инвесторов самым сильным разрушителем доходности являются чрезмерные издержки портфеля. Эта категория включает в себя комиссию за управление, чрезмерные торговые и налоговые издержки. Оборачиваемость портфеля среднего взаимного фонда составляет примерно 70% в год. Без подтвержденных торговых преимуществ это безумно глупо.

Три простых правила

К счастью, эти основные ошибки имеют довольно простые решения, каждое из которых может все изменить, если применяется с должной дисциплиной.

1. Не увлекайтесь избыточным инвестированием. Если колебания стоимости акций заставляют ваше сердце трепетать, то, скорее всего, вы излишне вложили средства по отношению к вашей зоне психологического комфорта. Всегда имейте “денежную подушку” для непредвиденных расходов, это очень важно. Избегайте высокого риска, лотерейного стиля инвестирования и больших оборотов портфеля. Чрезмерная торговля для подавляющего большинства инвесторов создает много проблем для долгосрочных результатов.

2. Выберете свой временной горизонт. Многие инвесторы не понимают, на каком временном горизонте для инвестиций им остановиться. Если вы считаете, что являетесь “долгосрочным инвестором”, но в то же время хотите иметь легкий доступ ко всей вложенной сумме, то в вашем плане есть внутренний конфликт, который в самый неподходящий момент приведет вас к ошибкам.

3. Владейте портфелем из бизнесов, а не “финансовым продуктом”. Долгосрочные инвестиции работают, потому что у инвесторов есть возможность заработать средства, которые являются результатом реального бизнеса. Рынок склонен колебаться сильнее, чем базовые оценки бизнеса. Если вы понимаете это, вам легче держать инвестиции во время сложных периодов.

span { background-color: #a0ce4e !important; } .fusion-content-boxes-1 .fusion-content-box-hover .link-area-box-hover .heading .icon > span { border-color: #a0ce4e !important; }]]>Продолжаем изучать стратегии инвестирования в акции

В чем суть стратегии инвестирования в доход?Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ruПонравился👍 пост? Оставьте свой комментарий ниже👇.

Получайте мои идеи по рынку в Telegram📣: @Mindspace_ru

VKontakte

mindspace.ru

Долгосрочное инвестирование в акции: особенности и стратегия

Здравствуйте, дорогие читатели. Сегодня мы будем рассматривать долгосрочное инвестирование в акции. Сначала мы дадим общую характеристику этого метода, выделим его особенности и после разберем пример одной из существующей торговой стратегии.

Вы поймете, чем инвестирование отличается от трейдинга и сможете подобрать для себя оптимальный способ работы на фондовом рынке.

Ознакомительное видео про долгосрочное инвестирование

В чём разница между трейдером и долгосрочным инвестором

На фондовом рынке есть две условные группы биржевых игроков: трейдеры и инвесторы. Условными эти группы называются потому, что между ними сложно провести какую-либо грань. Каждый трейдер может одновременно заниматься инвестированием, а инвестор быть трейдером.

В статье «Разновидности торговых стратегии инвестирования в акции, а также пример действующей торговой системы» мы поделили все действующие методики по времени действия одной сделки. У нас получилось пять групп:

- скальпинговые;

- краткосрочные;

- внутридневные;

- среднесрочные;

- долгосрочные.

Инвесторы проводят мало сделок и используют только долгосрочные стратегии. Трейдеры торгуют часто и в процессе работы используют все оставшиеся методики.

| Трейдер | Долгосрочный инвестор |

|---|---|

| Использует скальпинговые, краткосрочные, внутридневные и среднесрочные стратегии. Срок действия одной сделки никогда не превышает нескольких дней. | Использует долгосрочные стратегии, в которых одна сделка длится от нескольких дней до нескольких месяцев. Иногда позиция может оставаться открытой годами. |

Трейдеров называют биржевыми спекулянтами. Они зарабатывают за счет того, что играют на разнице курсов. Их особо не интересует, с каким инструментом работать. Главное, чтобы он двигался и создавал рыночные скачки.

Проблема в том, что движение фондового рынка слишком непредсказуемо. Поэтому, чтобы ежедневно проводить успешные спекулятивные операции, нужен опыт. Если торговать без подготовки, то очень быстро работа с акциями превращается в азартную игру, где главная задача спекулянта сводится к угадыванию курса. Практически всегда это заканчивается провалом и полной потерей вложенных денег.

Долгосрочные инвесторы действуют осторожно. Они тщательно изучают акции выбранной компании и выжидают оптимального момента для сделки. Их не интересуют рыночные скачки, которые постоянно случаются на небольших временных промежутках. Инвесторы видят общее направление акций и готовы ждать ровно столько, пока выбранный инструмент не принесет достаточную прибыль.

У вас будет множество возможностей заработать, если вы не будете играть с фондовым рынком. Если вы не будете соблюдать это правило, то вскоре всё проиграете. Это правило актуально для трейдеров и долгосрочных инвесторов.

Составим таблицу и выделим все отличия, которые отделяют долгосрочных инвесторов от трейдеров. Посмотрите на неё внимательно. Она поможет понять, каким участником фондового рынка вы собираетесь быть.

| Трейдер | Долгосрочный инвестор |

|---|---|

| Может совершать по несколько сделок в минуту. | Вкладывает капитал на длительное время. |

| Спешат заработать на непродолжительных рыночных скачках. | Видят общее направление рынка и никуда не спешат. |

| Используют специальный ордер StopLoss, который автоматически закрывает неправильно спрогнозированную сделку. | Распределяют капитал между несколькими акциями и за счет этого снижают риск провала. |

| Подсчитывают прибыль от каждой сделки. Нормальный показатель: 25-40% в месяц. | Считают прибыль в конце года. Нормальным показателем считается увеличение капитала на 30-40% в год. |

| Большую часть дня находится около монитора: анализирует график и ищет подходящие точки входа в позицию. | В торговый терминал входит редко. Большую часть времени изучает финансовые отчеты и следит за новостями. |

| Чтобы начать торговлю, достаточно иметь в своём распоряжении 10 $. | Для старта нужен крупный капитал: от 10 000 $ и выше. |

В нашей сравнительной таблице последний пункт является определяющим. Многие хотят быть долгосрочными инвесторами, но из-за отсутствия денег становятся трейдерами. Это нормально. Главное видеть разницу и понимать, к чему нужно стремиться.

Почему долгосрочное инвестирование комбинируют с трейдингом

Для трейдеров и инвесторов на фондовом рынке действует одинаковый механизм открытия сделок.

- Сначала вы находите перспективные акции для долгосрочного инвестирования.

- После этого вы подбираете брокера и пополняете торговый счет.

- Далее нужно проанализировать рынок и найти оптимальный момент для входа в позицию.

- После этого нужно дождаться момента, когда выбранный инструмент принесет прибыль.

- В конце важно зафиксировать результат и приступить к повторению цикла.

Разница скрыта в деталях.

| Трейдинг | Инвестирование |

|---|---|

| Рынок сложнее прогнозировать. | Цена двигается спокойно, поэтому все прогнозы оказываются достаточно точными. |

| Можно быстро зафиксировать прибыль. | Для получения ощутимой прибыли нужно время. |

| Для работы ненужно много денег. | Для работы нужен крупный капитал. |

Неподготовленному читателю сложно понять предложенные отличия. Поэтому, далее мы рассмотрим пример того, как реализуется стратегия долгосрочного инвестирования в акции. Из списка всех ценных бумаг мы остановились на акциях российских компаний и выбрали Газпром.

Дневной график Газпрома, представленный на Московской бирже.

На графике четко прорисовывается графическая фигура «Двойная вершина». Обычно после её появления стоит рассматривать сделки на продажу.

Сделаем разметку на графике и определим свечу, после закрытия которой можно войти в сделку на продажу акций Газпрома.

Если вы отрываете сделку как долгосрочный инвестор, то теперь ваша основная задача сводится только к тому, чтобы ждать момента, когда котировки Газпрома максимально снизятся в цене. Минимум мы увидели через 82 дня. Акции подешевели с 148 $ до 112 $. Разница составила 36 $ за одну акцию.

Теперь, чтобы посчитать прибыль, нужно определить объем купленных ценных бумаг. Мы сделаем условный расчет, которые поможет вам оценить размер потенциальной прибыли.

- Если бы вы продали 1 акцию, то заработали 36 $.

- Если 10 акций — 360 $.

- Если 100 акций — 3600 $.

- Если 1000 акций – 36 000 $.

- Если 10 000 акций – 360 000 $.

Как видите, для получения крупной прибыли нужен внушительный капитал. Если продать 10 000 акций и через три месяца получить 360 000 $, то долгосрочное инвестирование выглядит весьма выгодным занятием. Однако, если 82 дня ждать 36 $, то получается совсем не интересно.

А теперь представьте, что фигура «Двойная вершина» была обнаружена не на дневном, а на часовом графике Газпрома. В этом случае даже с небольшим капиталом 36 $ реально заработать всего за несколько часов торговли. Именно за счет таких возможностей большинство новичков выбирают трейдинг.

Со временем, многие пользователи постепенно наращивают свой капитал и начинают одновременно заниматься двумя вещами: краткосрочными спекуляциями и долгосрочными инвестициями. Это позволяет получить с фондового рынка максимальную прибыль.

Совмещать трейдинг и долгосрочное инвестирование необязательно. Это прерогативы опытных биржевиков, которые профессионально работают с акциями. Вам достаточно выбрать удобный для себя вариант и полностью сконцентрироваться на его освоении.

Заключение

Теперь вы знаете, какими особенностями обладает долгосрочное инвестирование в акции на фондовом рынке. Если этот материал вас заинтересовал – перейдите в раздел «Инвестору». В нем собрано масса полезных статей по теме.

Главный принцип долгосрочного инвестирования в акции.

P.S. Обязательно прочтите статью «Книги по инвестированию для начинающих: лучшая литература, которую нужно срочно прочитать». В ней собраны полезные книги, за счет которых вы сможете быстрее разобраться в теме.

С уважением, команда блога Артема Биленко

«Твоя линия жизни в твоих руках»

Перечитать статью

artem-bilenko.com

Долгосрочные инвестиции в акции. Плюсы и минусы

1 758

- Что такое долгосрочные инвестиции

- Плюсы долгосрочного инвестирования в акции

- Минусы долгосрочного инвестирования в акции

- Важные особенности долгосрочных инвестиций в акции

- Диверсификация

- Контроль издержек

- Инструменты анализа акций компаний

- Инвестиции в акции дивидендных компаний

- Инвестиции в акции компаний роста

- Инвестиции в акции недооцененных компаний

Что такое долгосрочные инвестиции в акции

Нефтегазовые компании

Нефтегазовые компанииЗарабатывать на акциях компаний можно разными способами. Один из них – покупать доли бизнесов на длительный срок. О некоторых особенностях такого заработка кратко рассказываем в этой статье. На фондовом рынке различают три основных способа инвестирования в акции:

- Долгосрочные инвестиции— это владение ценными бумагами в течение периода времени: от нескольких месяцев до бессрочного.

- Среднесрочные инвестиции — владение акциями компаний в течение, от нескольких дней до нескольких месяцев, пока действует благоприятный тренд.

- Краткосрочное инвестирование – подразумевающее покупку/продажу и удержание ценных бумаг от нескольких минут или секунд (скальпинг и высокочастотный трейдинг) до вложения средств на несколько дней.

Краткосрочный и Долгосрочный способы инвестиций, отличаются друг от друга кардинально. Это абсолютно разные виды деятельности и, как правило, являются уделами профессионалов. Среднесрочные инвестиции – это способ торговли на бирже, к которому, часто прибегают новички после того, как обжигаются на краткосрочном трейдинге. Если, конечно, еще остается интерес, после неудачных спекуляций на рынке.

Долгосрочное инвестирование имеет свои преимущества и свои недостатки.

Плюсы долгосрочного инвестирования в акции:

- Пожалуй, самое главное преимущество долгосрочного инвестора, то, что на его стороне глобальный рост населения в мире. Растет население, как следствие, растет глобальный спрос, за счет спроса растут бизнесы, увеличивается стоимость компаний. Глобальный тренд не переломить никакими экономическими кризисами.

- При долгосрочном инвестировании есть возможность снижать издержки. Связано это с тем, что долгосрочному инвестору не нужно много операций на рынке и как следствие он платит меньше комиссий брокерам. А также, для инвесторов вкладывающих свои деньги в ценные бумаги на длительный срок существуют специальные налоговые льготы, так как власти заинтересованы в привлечении длинных денег в экономику страны.

- Долгосрочный инвестор располагает большим временем для обдумывания и принятия решения, чем краткосрочный трейдер. Психологические нагрузки долгосрочного инвестора на несколько порядков ниже, чем в краткосрочных, спекулятивных стратегиях.

Минусы долгосрочного инвестирования в акции:

- Долгосрочное инвестирование не обещает высоких доходностей. Доходность в 20% и более годовых в течение ряда лет является отличным результатом для частного инвестора и показателем его профессионализма. Разогнать быстро свой счет за счет стратегий долгосрочного инвестирования не получится.

- Компании, как люди: рождаются, взрослеют, живут и умирают. Если не верится, стоит взглянуть на участников индексов или экономических рейтингов прошлых лет. Подавляющее количество названий компаний блиставших на экономическом Олимпе в середине двадцатого века нам сегодня ничего не скажут. Просто вложить деньги в акции и «стричь купоны» всю жизнь, в большинстве случаев не получится.

- Неправильные действия инвестора, соблазны альтернативного использования капитала или его трата на хозяйственные нужды, может свести на нет усилия инвестора за несколько лет упорной работы.

Важные особенности долгосрочных инвестиций в акции

Компании потребительского сектора

Компании потребительского сектораИ все же, не смотря на существенные риски, долгосрочное вложение денег в акции компаний, это верное решение. Потому, что только бизнес создает ценности для людей.

Акции компаний, как финансовый инструмент – это только один класс из целого списка активов, в которые можно инвестировать свои деньги на длительный срок. В определенные промежутки времени этот классов активов является потенциально более прибыльным для инвестора, в другие периоды акции бывают под давлением из-за рыночной конъектуры. Такие разные периоды называются рыночными циклами. При инвестировании в акции компаний обязательно учитывается стадия рыночного цикла, через который проходит экономика.

myfinway.ru

Ключевые стратегии долгосрочного инвестирования.

Если вы – инвестор, который планирует сосредоточиться на долгосрочных результатах, а не на краткосрочных победах, вам необходимо знать, как применять такие инструменты, как распределение активов и балансировка инвестиционного портфеля.

Эти две концепции крайне важны для создания крепкого фундамента будущего финансового успеха. Они являются основами основ в стратегии долгосрочного инвестирования.

1. Распределение активов

Распределение активов применяется относительно любых вариантов вложений. Его используют при работе с акциями, облигациями, недвижимостью, полезными ископаемыми, драгоценными металлами и многим другим. Распределение помогает уравновешивать инвестиционный риск в соответствии с потенциальным выигрышем.

Образованные и думающие инвесторы знают, что распределение активов намного важнее, чем точный выбор вариантов для вложения. В конце концов, даже если вы отлично угадаете с компанией на момент покупки, и её акции вырастут вдвое, это не станет большой радостью, когда они также стремительно обрушатся.

Почему при долгосрочном инвестировании нам важно сосредоточиться на процентах, а не долларах? Ценность денежной массы, которой вы обладаете, меняется каждый день, однако процент всегда стабилен. Вы всегда имеете 100% денег. Ни больше, ни меньше. Поэтому вместо того, чтобы пытаться решить, сколько денег нужно вкладывать в тот или иной актив, следует определить процент от своих денег, который вы готовы инвестировать.

Например, если вы вложите 20% своих денег в конкретный класс активов, вы будете точно знать, необходимо покупать или продавать, когда наступит момент для распределения. Допустим, доля данного класса активов в вашем капитале увеличилась до 25% или уменьшилась до 15%. Вы точно видите общее распределение капитала и можете его скорректировать.

То, как вы захотите распределить свои деньги между базовыми классами или отдельными активами – дело исключительно индивидуальное.

Портфель планируется, исходя из текущего финансового положения, планов, целей и личных предпочтений. Рассмотрим двух человек, обладающих одинаковыми инвестициями. Один из них человек, который хочет выйти «на пенсию» в 30 лет, и он будет распределять деньги в своём портфеле иначе, нежели тот, кому ещё предстоит оплачивать обучение в ВУЗе на протяжении двух лет или купить дом в течение пяти лет. Всё потому что у них разные цели и временной интервал инвестирования.

Именно поэтому финансовые планировщики глубоко изучают цели и возможности своих клиентов, прежде чем предложить им комфортную, эффективную и безопасную модель распределения активов. Распределение активов — это то, что является очень важным моментом в стратегии долгосрочного инвестирования и инвестирования как такого в принципе.

2. Балансировка

Каждый раз, когда происходит резкое падение цен на определённый класс активов, инвесторы и средства массовой информации часто упускают из виду и не говорят о росте других классов активов. Балансировка – это инструмент, который используется именно в таких ситуациях.

Балансировка важна, потому что, если вы не станете её проводить, ваш портфель в результате может состоять из слишком большого количества одних активов и слишком малого – других. Это опасно, потому что некоторые инвестиционные направления могут сильно проваливаться. Хорошие примеры этого – падение технологической отрасли на фондовой бирже в 2000 году. Или обвал рынка недвижимости в 2007 году. Сохраняя свой портфель диверсифицированным, вы избегаете сильного урона от таких ситуаций.

Безусловно, в мире нет такой стратегии долгосрочного инвестирования, которая бы полностью снимала инвестиционные риски, однако данный приём помогает уменьшить вероятность потерь в неблагоприятные периоды.

Если вы не знаете, как именно применять данные инструменты для собственных инвестиций, обратитесь к инвестиционному планировщику или квалифицированному финансовому консультанту.

Помните, что стратегии инвестирования, такие как диверсификация или балансировка и распределение активов, не обеспечивают и не гарантируют более высокую эффективность вложений, а также не устраняют риски инвестиционных потерь. Нет никаких гарантий, что портфель, использующий эту или любую другую стратегию, будет превосходить портфель, разработанный по другим правилам. Инвестирование всегда сопряжено с риском для денег, поэтому всегда подробно изучайте и оценивайте активы перед приобретением.

Читайте: Что обязательно нужно учесть перед тем как начать инвестировать

Источник

invlab.ru

Преимущества стоимостной стратегии инвестиций в акции США для долгосрочных инвесторов

В предыдущей статье я уже рассказывал о преимуществах фондового рынка США по сравнению с российским. Сегодня я хочу поделиться стратегией стоимостного инвестирования, которая идеально подходит тем, кто готов вложить средства на долгий срок для получения доходности от 10% годовых в долларах и выше.

Если у Вас есть бизнес или другие инвестиции и Вы хотите диверсифицировать риски, если хотите накопить капитал для обучения детей или для получения пассивного пенсионного дохода, то эта стратегия идеально подойдет.

Важный момент: я не рекомендую инвестировать в акции деньги, которые могут понадобиться в ближайшее время. Идеальный горизонт инвестирования не менее 5-10 лет. Об этом подробнее я еще расскажу в преимуществах и недостатках стоимостного инвестирования.

Что такое коэффициент P/E

Прежде чем говорить о стратегии стоимостного инвестирования, необходимо объяснить, что такое коэффициент цена/прибыль (P/E). Данный показатель может быть рассчитан двумя способами: капитализация компании делится на общую прибыль или цена одной акции делится на приходящуюся на нее прибыль (EPS — earnings per share). Во втором случае также используется формула P/EPS. Коэффициент P/E — это основной коэффициент, с которого начинается работа с акциями.

Для примера в мае 2018 года коэффициент P/E компании Apple (AAPL) составляет 18, компании Accenture (ACN) — 27. А средний коэффициент P/E индекса S&P500 (SPX) составляет 25. (S&P500 — это индекс 500 крупнейших компании США, который используется для оценки рынка акций).

Текущий коэффициент P/E индекса S&P500 и исторические значения (источник: www.multpl.com)

Коэффициент P/E равный 25, много это или мало? Все познается в сравнении. Чтобы было наглядно, этот коэффициент позволяет понять, за сколько лет окупится Ваша инвестиция. В случае текущего коэффициента индекса S&P500 срок окупаемости составляет 25 лет. Также можно сказать, что ожидаемая доходность вложения составит 4%.

Акции роста и акции стоимости

Коэффициент P/E индекса S&P500 помогает понять, что за компания перед нами. К акциям роста обычно относят акции компаний, чей коэффициент P/E выше среднего по рынку (т.е. в данный момент выше 25), а акции стоимости — это компании, у которых этот коэффициент ниже. Проще говоря, первые акции «переоценены» относительно рынка, а вторые «недооценены». Среди приведенных мной в качестве примера акций к текущему показателю S&P500 акции Apple недооценены, а Accenture — переоценены.

В качестве яркого примера акций роста можно назвать компанию Netflix (NFLX) — ее коэффициент P/E составляет 275! Срок окупаемости инвестиции составляет 275 лет, но ее продолжают покупать в надежде на дальнейший рост стоимости. Почему в надежде, так как рост прибыли серьезно отстает от роста стоимости акции. Тем не менее это не значит, что на ней нельзя заработать и пока же ее рост впечатляет. Для наглядности на пятилетний график роста акций NFLX добавил рост индекса S&P500 (на графике это SPX).

Рост стоимости акции Netflix за 5 лет составил 1222%. Индекс S&P500 за тот же срок вырос на 71%.

А вот рост чистой прибыли на акцию, как я говорил, не слишком впечатляет, хотя и показывает положительную динамику. Так что если хотите прокатиться на волне, ничто не мешает это сделать, вопрос, как долго будет идти эта волна.

Финансовые показатели Netflix за последние 5 лет

Обновление: А вот график стоимости компании на 1 октября 2019 года. Думаю, комментарии излишни.

Сейчас кстати рынок на подъеме и все ждут обвала, но пока отделались небольшой коррекцией в марте. Делать прогнозы дело неблагодарное, но я лично жду обвала, на котором как на распродаже можно будет купить акции отличных компаний. Например, я подловил момент коррекции и купил акции Accenture в апреле 2017 года по 117 за штуку, сейчас цена — 155. Доходность за год составила 32%.

Инвестиции в акции стоимости и роста — немного истории

Идею стоимостного инвестирования предложил и развил Бенджамин Грехэм (в некоторых источниках Грэм), который в 1934 году написал книгу «Анализ ценных бумаг», а в 1949 году объемный труд «Разумный инвестор». Именно эта книга и вдохновила молодого Уоррена Баффета, который впоследствии стал учеником Грэхема. Эту книгу Баффет до сих пор рекомендует прочитать каждому начинающему инвестору.

Грехэм искал акции стабильно работающих компаний, которые оценивались значительно ниже рынка, как он их называл “сигарные окурки”. Он даже ввел “маржу безопасности” которая позволяла получать прибыль от нескольких успешных компаний, даже если остальные компании из его портфеля так и не вырастали в цене. Сфера деятельности и сам бизнес Грехэма не интересовали, главное была низкая стоимость акций.

Бенджамин Грэхем — учитель Уоррена Баффета

Я не могу выделить ни одно яркого последователя инвестиций в акции роста, но замечу, что большинство инвестиционных фондов покупают именно акции роста, так как стремятся постоянно показывать прибыль для привлечения новых инвесторов и удержания старых. При этом они игнорируют акции хороших компаний, если согласно прогнозам в ближайшее время цена их не вырастет. Да и большинство инвесторов, которые не занимаются фундаментальным анализом, покупают именно компании роста, рекомендованные различными аналитиками, ну и продают, когда те перестают расти.

«Мы считаем, что называть инвесторами финансовые институты, без конца продающие и покупающие акции, — это все равно, что называть романтиком человека, который периодически заводит любовные отношения, продолжающиеся одну ночь.» — Уоррен Баффет

Уоррен Баффет, который начал свою карьеру как последователь стратегии Бенджамина Грэхема, со временем изменил подход, во многом под влиянием своего партнера Чарльза Мангера. Он стремится покупать акции не по низким ценам, а по разумным. Не брезгует он и акциями роста, если по его расчетам цена становится “разумной” в силу тех или иных обстоятельств.

Но главное отличие от Грэхема, которому было все равно, что покупать, лишь бы дешево, Баффет огромное значение придает сути бизнеса, и тому, кто этим бизнесом управляет. Он ищет своего рода естественные монополии, которые благодаря какому-то уникальному преимуществу защищены от конкурентов и кризисов.

Кроме того, купив акции с позиции бизнеса, а иногда и бизнес целиком, Баффет не отслеживает котировки, а уделяет внимание лишь показателям бизнеса. И главное, отличие от большинства инвестиционных фондов Баффет редко продает компании, с одной стороны чтобы избежать налога на прирост капитала, а с другой стороны, зачем продавать то, что в перспективе будет и дальше расти в цене.

Такой подход сделал Баффета самым известным инвестором в мире и одним из богатейших людей планеты.

Чему стоит поучиться у Уоррена Баффета

Я лично разделяю именно подход Баффета и благодаря фундаментальному анализу отчетностей покупаю не просто дешевые акции, а ищу действительно отличные компании, с хорошими финансовыми показателями за последние 5-10 лет, но которые сейчас испытывают те или иные кратковременные проблемы или просто недооценены рынком, который перекинулся на раскрученные компании типа того же Netflix.

Залог успеха стратегии заключается в правильном подборе акций и времени их покупки, реинвестировании дивидендов, а также в дальнейшей покупке новых акций, которые в силу тех или иных причин становятся выгодными для приобретения. Да, они могут не сразу показать рост, да и цена может в какой то момент стать еще ниже, но именно долгосрочный горизонт инвестирования с лихвой компенсирует эти недостатки.

Главным недостатком, я считаю, является именно долгосрочность стратегии, которая предполагает инвестирование только тех средств, которые не понадобятся в ближайшие годы. Конечно, в случае необходимости всегда можно продать часть или весь портфель акций и вывести средства со счета брокера без каких-либо ограничений. Но при этом время может быть неподходящим для продажи, плюс если стоимость портфеля выросла, то возникает необходимость заплатить налоги (цена продажи — цена покупки), что тоже снижает итоговую доходность.

Отсутствие необходимости платить налог на прирост капитала до продажи акций в портфеле и капитализация позволяют расти инвестициям максимально эффективно. Долгосрочный характер владения нивелирует просадки портфеля в моменты кризисов, а сама стратегия подразумевает покупку акций, когда цены на них падают.

В следующих статьях я подробнее расскажу о принципах стратегии, а также расскажу о различных способах инвестирования в акции США, об их преимуществах и недостатках.

Искренне Ваш, Вадим Оришак

Понравилась статья? Поделитесь ей в социальных сетях!

Вконтакте

Google+

orishak.ru

Долгосрочное инвестирование: дивидендные выплаты-лучшая стратегия

Всем хочется преуспеть в своем деле, тем более, если это долгосрочное инвестирование на фондовом рынке. И хотя не могу сейчас сослаться на социологию, но убежден – большинство людей теряют свои деньги. Так почему успеха добиваются лишь немногие?

Все мои беседы о стратегиях инвестирования с различными людьми похожи одна на другую.

Сначала человек упоминает о нескольких акциях, которые хорошо себя показали. Затем оказывается, что, в общем, это вложение оказалось не таким и выгодным. Так что он закрыл позиции и находится в поисках новой стратегии.

Инвестор сначала делает громкое заявление, что вытянул из рынка все возможное, потом оправдывается высоким риском на данный момент. Но если его расспросить поподробнее, он признается, что потерял деньги не только сейчас, но и оставался в минусе каждый раз, когда выходил из рынка под влиянием очередного порыва.

Конечно, в разговорах можно услышать и вполне правдоподобные истории успеха. Во время кризиса людям легче сознаваться в убыточности своих инвестиций, потому что они не одиноки в этом. Однако, когда ты теряешь 10% в год, а рынок вырос на 20%, гораздо труднее признать неудачу.

Так почему же успеха в инвестировании добиваются лишь немногие?

Ответ на этот вопрос не так уж и сложен. Во всяком случае, часть ответа. Люди хотят преуспеть, но не знают, что и как для этого нужно делать. Поэтому они стараются повторять какие-то действия, которые, с их точки зрения, работают.

Когда кем-то из знакомых или по телевизору упоминается о прибыльной акции или стратегии, возникает желание сделать так же. Только к этому времени бывает уже поздно и тренд развернулся или рост акции приостановился. Чтобы избежать роста потерь, человек продает неудачную инвестицию и ищет новую подсказку, очередной «горячий» тренд.

В результате, он либо навсегда выходит с рынка, либо отдает деньги в управление специалистам. Что совершенно не гарантирует успех.

Выигрышная инвестиционная стратегия

Сделать деньги на фондовом рынке вполне реально. Только для этого не стоит ориентироваться на телевизор или приятелей.

Залог долгосрочного успеха на рынке в тщательно проработанной инвестиционной стратегии, в которой инвестор настолько уверен, что будет следовать ей даже когда рынок идет вниз и останавливаться не собирается.

Для меня, это стратегия дивидендного роста, основанная на ценности компаний.

Цель состоит в создании дивидендного дохода, увеличивающегося с каждым месяцем. Метод достижения — покупка отобранных дивидендных акций.

Вот какие качества я ищу в инвестициях:

- Длительная история последовательного дивидендного роста

Одним из индикаторов, что компания будет продолжать увеличивать дивиденды и в будущем, является наличие в прошлом довольно длительного периода повышения выплат. Такие компании, как Procter & Gamble Co. (PG) и Coca-Cola Company (KO), увеличивали дивиденды на протяжении более 50 лет.

- Устойчивый поток свободных денежных средств

То, что у компании имеется история ежегодного повышения дивидендов, само по себе не гарантирует продолжения такой политики. Ход мыслей высшего руководства нам неизвестен, однако в поисках доказательств либо опровержений, стоит заглянуть в финансовые отчеты.

Дивиденды выплачиваются наличными, поэтому первый коэффициент, на который я обращаю внимание, это поток свободных денежных средств. Предпочтению отдаю компаниям, где этот показатель меньше 70%.

- Низкое соотношение долга к общему капиталу

Способность генерировать достаточное количество наличных денег, чтобы покрыть выплаты дивидендов это лишь фрагмент головоломки при долгосрочном инвестировании. Поток наличных не единственный показатель, на который стоит обратить внимание. Одно из главных назначений наличности – выплачивать проценты по долгам.

- Отличные аналитические показатели

Очевидно, что компания должна представлять собой качественную дивидендную инвестицию. Говоря иначе, получаемые дивиденды со временем, должны значительно опередить по показателям менее рискованные инструменты. Таким образом, инвестор компенсирует свои фондовые риски.

Исходные параметры для дивидендных акций включают: уверенный рост выплат, его продолжительность и устойчивость. А также они должны иметь способность за короткий период догнать доходность двадцатилетних казначейских облигаций США. Exxon Mobil Corporation (XOM), Johnson & Johnson (JNJ) and Pepsico, Inc. (PEP) обладают по меньшей мере двумя качествами из перечисленных.

- Справедливая стоимость на момент покупки

Отобрав акции, подходящие описанным выше критериям, осталось задать последний вопрос – насколько обоснована цена, по которой она торгуется на рынке? Фондовый рынок довольно эмоционален. Акция может продаваться по реальной стоимости сегодня, по завышенной завтра и оказаться недооцененной послезавтра.

Поэтому нужно изначально определиться, сколько вы готовы заплатить. Здесь иногда приходится уступать рынку и слегка переплачивать, если по всем показателям акция стоит того. Но в любом случае, прежде чем размещать приказ на покупку, нужно знать свой лимит.

Кто-то из спортивных тренеров однажды сказал – «имеет значение не желание победить, оно есть у всех. Главное – желание подготовить себя для победы». Успех в долгосрочном инвестировании не приходит случайно, к нему нужно стремиться, а достигнув – удержать.

Делаете первые шаги в мир инвестиций? В курсе «Пожизненный Дивидендный Доход» есть все, что нужно знать начинающему инвестору при отборе высокодивидендных акций

www.sergeybreeze.ru

Плюсы и минусы стратегии инвестирования в дивидендные акции

Дивидендная стратегия всегда была популярной среди инвесторов. Возможность регулярно иметь стабильный денежный поток — это ли не прелесть. Дополнительно, владельцы дивидендных акций получают другие плюшки. О которых могут даже не догадываться на старте инвестиций.

«Обратная сторона медали» тоже присутствует. Дивидендная стратегия имеет ряд недостатков. И может не подойти лично вам. И лучше заранее знать про все подводные камни на берегу.

Итак, поехали.

Плюсы и минусы дивидендной стратегии инвестирования в акции.

Выгоды от дивидендной стратегии

Пассивный доход

Дивидендная стратегия позволяет создать стабильный денежный поток. Это наверное главная причина, почему многие выбирают именно дивидендные акции.

В развитых странах принято платить дивы каждый квартал. Реже раз в полгода. Есть компании выплачивающие дивы ежемесячно. Можно составить дивидендный портфель из различных акций и получать выплаты каждый месяц.

Что в России? Пока у нас с этим не очень хорошо. Но постепенно мы двигаемся к увеличению частоты выплат дивидендов. На бирже есть несколько компаний (но их мало) выплачивающих дивиденды 4 раза в год. Чуть побольше платят 2 раза в год.

Платишь дивы — красавчик

Если компания может позволить себе регулярно выплачивать дивиденды, значит у нее все хорошо в финансовом плане. Дивидендные компании считаются более устойчивыми и здоровыми.

А для долгосрочных инвесторов — это очень важно. Иметь в портфеле бумаги долгоиграющих компаний. И рассчитывать на длительные отношения с компанией (в виде постоянного получения дохода).

Акции в кризис

Дивидендные компании считаются отчасти защитным активом в кризис. Когда на рынке паника и происходит обвал котировок, такие компании падают меньше. А иногда даже прибавляют в цене.

Причина? Устойчивый денежный поток в виде дивов в тяжелые времена привлекает инвесторов. Плюс дает возможность на выплачиваемые дивиденды докупать обвалившиеся активы по низким ценам.

Рост дивидендов

В развитых странах принято ежегодно увеличивать размер дивидендов. Инвесторы, даже без дополнительных вложений с каждым годом получают все больше денег. На однажды вложенный капитал. Есть компании увеличивающие дивиденды на протяжении 10, 25 и даже 50 лет подряд (дивидендные аристократы и короли).

Рекомендую: Как зарабатывать на дивидендах 30% годовых

Реинвестирование прибыли

Владея дивидендными бумагами, инвестор всегда имеет возможность на поступающие деньги покупать новые акции. Тем самым из года в год увеличивать свой денежный поток.

В итоге это позволяет получить тройной эффект роста капитала и дивидендов:

- за счет регулярных пополнений собственными деньгами;

- от реинвестиций;

- от органического роста дивидендов.

Минусы дивидендной стратегии

Высокие дивиденды — высокий риск

Пунктик для любителей покупать акции с высокой дивидендной доходностью.

Есть прямая зависимость между дивидендами и стоимостью (котировками) компании.

Логично было бы предположить … компания платить высокие дивиденды, значит это должно привлекать инвесторов. Много желающих купить акции такой выгодной компании, должны подстегивать котировки подрастать. И такая неэффективность на рынке (когда дивы намного больше среднерыночного значения) должна быстро закрываться. Рост котировок будет снижать дивидендную доходность на акцию.

А если этого не происходит? У компании высокие дивиденды. Но что-то нет сильно много желающих купить ее такие привлекательные акции. В чем дело?

Скорее всего внутри компании не все ладно с текущим положением дел. И инвесторы не сильно верят в дальнейшее развитие. По крайней мере пока.

Высокие дивиденды — это высокий риск. Риск того, что компания может не справиться с необходимостью постоянной выплаты дивидендов своим акционерам.

Чем это грозит любителям высоких дивидендов?

Урезание или отмена дивидендов в будущем.

На Западе принято не разочаровывать своих акционеров. И регулярно выплачивать дивиденды. Каждый год. Дополнительно увеличивая их размер.

Бывают случаи, когда поступающая прибыль не перекрывает размера необходимых дивидендов. И что делать?

Дабы не расстраивать своих акционеров, компания может выплачивать дивиденды из заемных средств (кредитов). С надеждой, что через год-два все изменится. И поступающей прибыли будет хватать с лихвой на все обязательства перед дивидендными акционерами.

В России к сожалению все не так. И главные акционеры могут без причин снизить дивы. Или даже отменить. Сегодня густо, завтра пусто — это про наш фондовый рынок. И про дивиденды в частности.

Чтобы понять насколько много дивидендов платит компания, достаточно посмотреть на показатель PAYOUT RATIO. Какова доля дивидендных выплат в общей прибыли (более подробно описано здесь).

Если показатель Payout превышает 80% — это повод задуматься. А значение более 90% — говорить о очень высоких рисках. Что компания с высокой долей вероятности не сможет сохранить данный уровень дивов в ближайшие годы.

Где мои дивиденды?

Этот недостаток тесно связан с предыдущим пунктом. Всегда есть риск того, что компания отменит (или снизит) дивиденды. Хорошо, если временно.

Что в итоге?

- Инвестор теряет денежный поток (или размер его снижается).

- При отмене дивидендов, котировки акций могут очень сильно снизиться.

Происходит двойной (или даже тройной) удар по дивидендному портфелю. Размер капитала инвестора уменьшается. Дивиденды тоже. Реинвестируешь меньше денег. На них набегает меньше дивидендов. И так по кругу. Короче говоря, правило сложного процента наоборот. Подобные финансовые потери на длительных сроках приводят к серьезному недополучение прибыли.

Данный минус (риск отмены дивидендов) прекрасно лечится увеличением в портфеле количества дивидендных акций компаний. Из разных отраслей и стран.

Дополнительные расходы

Что делать с дивидендами при долгосрочном накоплении капитала?

Естественно, реинвестировать. На полученные деньги покупать новые акции. Чтобы в будущем получать еще больше дивов.

Только часть денег вы всегда будете терять. В виде налогов. И реинвестировать уже урезанную прибыль.

С дивов нужно платить 13% налог.

Каждый раз. Из года в год. На протяжении всего вашего инвестиционного горизонта. По правилу сложных процентов — эти ежегодные поборы выливаются в серьезные сумму. Плюс недополученная прибыль, которую вы могли бы получать сверху. Реинвестируя эти налоговые деньги.

Второй фактор расходов — комиссии брокера. С одной стороны — это намного меньше уплаченного налога. Но опять же — на длительных интервалах мы снова теряем много денег.

Самое печальное, что никакими налоговыми льготами (в том числе и на ИИС) уйти от налогообложения дивидендов не получится.

Рост капитала

В среднем, компании с высокими дивидендами, показывают меньшие темпы роста. По сравнению с компаниями с небольшими дивидендами или вообще без них.

Чем это грозит дивидендному долгосрочному инвестору?

Капитал (даже с учетом реинвестирования всех дивидендов) будет увеличиться более медленнее. Добавим для кучи еще налог с получаемых дивов. И разрыв в доходности еще увеличится.

На практике, даже 1% дополнительной годовой доходности, может на выходе принести довольно ощутимую прибавку к капиталу.

Пример.

Инвестируем по 100 тысяч каждый год. На протяжении 25 лет.

Какого капитала можно ожидать в конце?

Среднегодовая доходность — 10%. Через 25 лет капитал увеличится до 10,8 миллиона.

Добавим к доходности всего 1% сверху. В этом случае мы получим дополнительные два миллиона (итоговый результат 12,7 млн.)

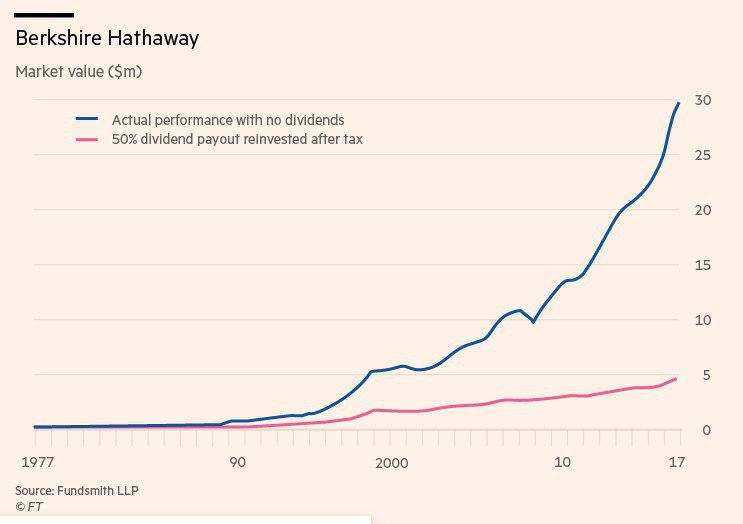

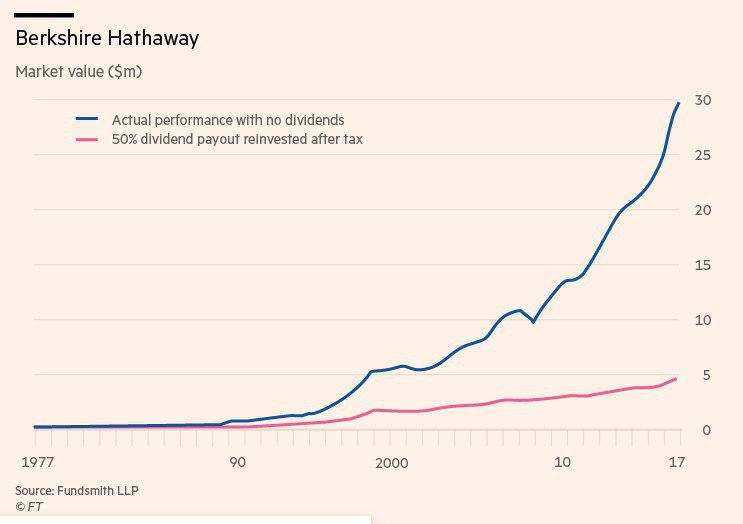

Почему компания Уоррена Баффета Berkshire Hathaway не выплачивает дивиденды?

На этот вопрос Баффет отвечает так: «Это финансово невыгодно компании. Если инвесторам нужны деньги, они могут продавать частями акции компании.»

Посмотрите на график. Синяя линия — реальный рост котировок Berkshire Hathaway (без дивидендов).

Красный график. Сколько бы заработали инвесторы. Если бы компания выплачивала дивиденды в 50% от прибыли. С дивов уплачивались бы все налоги. А полученная на руки инвесторами сумма, реинвестировалась обратно.

Делаем выводы

Что мы имеем?

Самый главный минус дивидендной стратегии — это дополнительные налоговые и торговые издержки. Которые на длительных сроках могут сильно повлиять на конечный финансовый результат инвестора (в виде недополученной прибыли или роста капитала).

Остальные недостатки не так существенны. И при правильном подходе нивелируются практически полностью.

Что в итоге?

Если вы планируете жить на дивиденды уже сейчас (или в ближайшие несколько лет), то можете смело использовать дивидендную стратегию. Сам придерживаюсь аналогичной позиции.)))

Вам 20-25-30 лет. Инвестиционный горизонт составляет десятки лет. И ваша главная цель — нарастить определенный капитал. Не снимая (и не тратя) ни копейки прибыли все это время. То наверное целесообразней сосредоточиться на без дивидендных инвестициях. За счет налоговой оптимизации — это будут финансово более выгодней.

А по мере приближения к цели, можно за несколько лет постепенно перекладывать деньги в дивидендные акции. И начинать жить на пассивный доход.

Рекомендую к прочтению. Главный минус дивидендов для долгосрочного инвестора.

Материал по ссылке в статье частично пересекается с вышеописанным. Но там я рассчитывал разницу между дивидендными и обычными инвестициями. Сколько денег потеряет инвестор на разных интервалах времени. Плюс советы как избегать дивидендов и куда вложить деньги.

Удачных стратегий (с дивидендами и без)!

vse-dengy.ru