Что будет, если не платить кредит вообще: отзывы

Недобросовестных заемщиков часто беспокоит вопрос – что будет, если не платить кредит. Крупные банки (ВТБ 24, Банк Москвы, Бинбанк, Сбербанк) точно не оставят в покое заемщика до возвращения долга.

Варианты действий банка

Поначалу, когда просрочены выплаты, банк вежливо напоминает о долге.

Поначалу, когда просрочены выплаты, банк вежливо напоминает о долге.Если человек взял в банке кредит, особенно на крупную сумму и перестал его выплачивать, то вскоре появятся звонки из банка с напоминанием о долге и сроках его погашения. Если человек платит частично по займу, то это один разговор, но если заемщик совсем перестал вносить даже малейшие платежи и отказывается выплачивать долг по кредиту, то тут появляется серьезная дилемма.

Банкам такие люди не нравятся, и они стараются вернуть заемные деньги с прибылью. Чтобы заемщик смог погасить долг, применяются различные меры – сотрудничество или давление.

Первый вариант наиболее предпочтителен для заемщика и кредитора, так как выгоден обоим – займ полностью погасят, но может быть спустя удлиненный срок выплат.

Если заемщик отказывается выплачивать деньги за кредит и вообще не признает своих обязанностей, то кредитор начнет действовать иными методами.

Банку невыгодно терпеть убытки и он будет использовать все доступные методы, пока кредит не будет оплачен заемщиком в полном размере.

Существуют такие варианты действий банка при отказе заемщика выполнять обязательства по кредитам:

- От банка поступает предложение по реструктуризации кредита – уменьшение процентной ставки и увеличение срока выплат – очень выгодный вариант для заемщика. Оплатить кредит на подобных условиях легче и кредитная история не испортиться. Предложение о реструктуризации может выдвинуть и сам заемщик, а банк согласиться или отказаться.

- Передача кредита коллекторам – очень неприятная ситуация. Множество людей сталкивались с коллекторами — методы они используют не самые приятные для возврата заемщиком денег.

- Судебное разбирательство – официальный шаг, приближающий банк к получению заемных денег. Если заемщик долго не погашает кредит, то банк имеет право подать в суд на неплательщика. Чтобы было судебное разбирательство, и заемщик вернул деньги нужно ждать длительное время, не менее полгода, а то и год. Банки стараются прибегать к такому варианту в последнюю очередь и при условии действительно большого долга.

- Передача дела судебным приставам – для заемщика самая неблагоприятная — исправить положение дел крайне трудно и средства на погашение долга будут списываться в принудительном порядке. И может придется заплатить за кредит своей квартирой или другим имуществом.

Действия банка во многом зависят от вида кредита. Если это ипотека или другие кредиты с залоговым имуществом, то банкам не целесообразно затрачивать ресурсы и «выбивать» долг с заемщика, они просто отберут залог и смогут вернуть заемные деньги. Но если это потребительский кредит, то тут банк приложит все усилия, чтобы заемщик выплатил долг.

Варианты выхода из ситуации

Не стоит сразу переживать, если банк уже начал предпринимать какие-либо действия.

Нужно взять и внимательно рассмотреть ситуацию под разными углами и найти решение возникших трудностей с кредитом. Не бывает не решаемых ситуаций, нужно просто не откладывать дело, а решать мгновенно, тогда получится выйти из ситуации даже в выигрыше, и мы сейчас рассмотрим как.

Реструктуризация кредита

Реструктуризация кредита — один из возможных вариантов погашения задолженности.

Реструктуризация кредита — один из возможных вариантов погашения задолженности.Если выплатить кредит согласно установленным требованиям не удается, то стоит обратиться в банк для реструктуризации займа. В банке могут сделать поблажку человеку, если у него имелись веские основание, чтобы перестать вовремя вносить платежи по кредиту.

Заемщик должен собрать бумаги, подтверждающие тяжелое финансовое положение вследствие рождения ребенка, увольнения с работы из-за сокращения штата, тяжелой болезни, смерти близкого родственника. Банк рассмотрит документы и вынесет решение. В лучшем варианте заемщику предложат увеличить срок выплат по кредиту (до 10 лет) и уменьшить процентную ставку, для снижения ежемесячной финансовой нагрузки.

При отказе банка в реструктуризации заемщик должен требовать получения решения в письменном виде. Тогда при подаче банка дела в суд, заемщик сможет доказать, что не уклонялся от ответственности, а старался решить возникшие трудности. Суд может стать на сторону заемщика и тогда проценты по кредиту, штрафы и пенни значительно снизятся.

Главное – это обратиться за реструктуризацией в первый месяц после пропуска платежа, чтобы показать желание сотрудничать. Если сделать это через 4 месяца или сроком позднее, то дело уже будет передано в суд, и решать ситуацию придется в определенном порядке.

Передача коллекторам

Если заемщик длительное время не возвращает долг и отказывается разговаривать с сотрудниками банка, то дело могут передать коллекторам, чтобы те способствовали возврату займа.

Иногда коллекторы ведут себя не совсем корректно.

Иногда коллекторы ведут себя не совсем корректно.Действия коллекторов часто являются незаконными или же очень грубыми, происходит это так:

- Коллекторы названивают по несколько раз в день и требуют возврата денег.

- Угрожают по телефону не только на основании действующего законодательства (призвать к ответственности), но и лично – физическим насилием.

- Приходят домой без приглашения, подстерегают на улице.

- Могут испортить имущество, чтобы показать серьезность своих намерений.

Все эти действия являются противоправными, и терпеть посягательства на личное пространство заемщик не обязан.

Необходимо обязательно:

- Собирать и записывать все телефонные звонки.

- Находить свидетелей личных встреч с коллекторами.

- Получить выписку с телефонного счета.

- Написать заявление в прокуратуру.

- Не реагировать на угрозы и всегда оставаться спокойным при разговоре с коллекторами.

Эти действия помогут доказать неправомерность их действий и иметь возможность получить моральную компенсацию за нанесенный ущерб от коллекторского агентства, но придется обратиться в суд. Полученные с суда деньги потом могут быть потрачены на возврат долга банку.

Если банк подаст в суд на заемщика, то эти сведения можно будет использовать против кредитора – по закону он не имел права разглашать тайну кредитного договора.

Связываться с коллекторами не стоит, особенно если долг не большой. Всегда лучше решать вопросы непосредственно с банком. Следует знать, что дело передают коллекторам не сразу, проходит минимум три месяца с тех пор, как заемщик перестает вносить средства по кредиту. Да и продают банки не отдельные кредиты, а пакеты, и по очень низкой цене. При своевременном обращении в банк с просьбой пересмотреть условия кредита, кредитор скорее пойдет навстречу заемщику, а сотрудничать с коллекторами откажется.

Связываться с коллекторами не стоит, особенно если долг не большой. Всегда лучше решать вопросы непосредственно с банком. Следует знать, что дело передают коллекторам не сразу, проходит минимум три месяца с тех пор, как заемщик перестает вносить средства по кредиту. Да и продают банки не отдельные кредиты, а пакеты, и по очень низкой цене. При своевременном обращении в банк с просьбой пересмотреть условия кредита, кредитор скорее пойдет навстречу заемщику, а сотрудничать с коллекторами откажется.

Судебное разбирательство

Когда этап с коллекторами, просьбами вернуть деньги и предложениями от банка пройден, то кредитору остаётся только подать в суд на заемщика. Не стоит сразу беспокоиться, в суде имеются значительные преимущества и уладить все недоразумения с банком можно в свою пользу.

Когда этап с коллекторами, просьбами вернуть деньги и предложениями от банка пройден, то кредитору остаётся только подать в суд на заемщика. Не стоит сразу беспокоиться, в суде имеются значительные преимущества и уладить все недоразумения с банком можно в свою пользу.

У заемщика появляется возможность официально доказать, что просрочки образовались не по его вине и попросить отсрочку по выплатам. Если суд встанет на сторону заемщика, то все штрафы и пенни, что были начислены за время неплатежеспособности, автоматически спишутся. Оплачивать придется только сумму взятого кредита, с процентами или без, зависит от решения суда.

Заемщик для получения выгодных условий по возврату долга за кредит обязательно должен:

- Присутствовать на каждом заседании суда.

- Иметь документы, подтверждающие неплатежеспособность.

- Иметь документ об отказе в реструктуризации.

- Требовать реструктуризации кредита у банка уже в суде.

- Подготовить иск к банку, особенно если он передавал дело коллекторам или нарушал закон относительно прав заемщика.

Суд чаще всего становится на сторону заемщика и пытается найти компромисс, устраивающий обе стороны. Может кредитор согласиться дать отсрочку по платежам, если заемщик предоставит документы, подтверждающие, что сейчас он способен погасить кредит полностью, просто ему необходимо время. Меру ответственности присуждает суд, но на полное прощение долгов рассчитывать не стоит, так как судья не вправе простить заемщику долг без согласия кредитора, а банки откажутся

Если же суд встанет на сторону банка, то у заемщика имеется 10 дней на оспаривание решения.

Если права заемщика были нарушены и тот может это доказать, то дело отправят для дальнейшего разбирательства. Такая ситуация не из легких, поэтому нужно начинать думать, как возвращать долг банку, иначе последствия могут оказаться крайне неприятными – дело возьмут судебные приставы.

Передача судебным приставам

Если дело о кредите не удалось решить в суде, то его передадут судебным приставам.

Если дело о кредите не удалось решить в суде, то его передадут судебным приставам.У человека есть 10 дней, что бы оспорить решения и еще 5 дней, что погасить долг и штрафы, назначенные банком. В противном случае судебные приставы могут начать «восстанавливать правосудие».

Они могут на законных основаниях:

- Забирать 50% зарплаты ежемесячно в счет уплаты долга по кредиту.

- Забрать недвижимое имущество, принадлежащее заемщику, а также находящееся в совместном владении с близкими родственниками (жена или муж).

- Наложить арест на банковские счета, списать с них средства для погашения долга по кредиту (социальные выплаты судебные приставы не имеют права трогать).

- Препятствовать выезду заемщика за границу.

Эти меры не обрадуют заемщика, и лучше не доводить ситуацию до крайностей.

Если кредит не погашался 2 года и более, то проценты и пенни набежали значительные, и судебные приставы могут лишить человека большей части его прибыли и имущества – не стоит давать им такой шанс.

Если дело передано судебным приставам, но в течение трех лет с заемщика не взыскали плату по кредиту, то исполнительное производство по делу закрывается. Это правило распространяется только на заемщиков, не укрывавшихся от суда, а также не скрывавших имущества, которое могло бы быть взыскано в качестве уплаты по кредиту.

Срок исковой давности

3 года – это срок, по истечении которого с заемщика снимается вся ответственность за невыплаченный кредит, если не удалось к этому времени взыскать с него плату. Кредитная история человека будет испорчена, и возможность оформить в будущем кредит практически отсутствует. Если человеку нечем погашать кредит, у него нет работы, личного имущества и тому подобного, то судебные приставы просто исправить ситуацию. Существует вариант уголовной ответственности, но в судебной практике такое решение практически не принимается. Максимально недобросовестный заемщик отделается условным сроком.

Недобросовестные заемщики пытаются скрыться на эти три года. Но полностью исчезнуть, закрыть все счета и списать с себя все имущество очень хлопотливая работа, особенно если она проделывается из-за неуплаты по маленькому кредиту.

Срок исковой давности начинается от момента последней выплаты по кредиту заемщиком.

Существуют определенные условия действия срока исковой давности:

- За три года заемщик не должен вносить ни единого платежа по кредиту.

- Неплательщик не выходит на связь с банком, коллекторами, судом.

- Заемщик не признает свою ответственность за невыполнение кредитных обязательств.

Соответствовать этим требованиям в течение трех лет достаточно проблематично. Не стоит рассчитывать на срок исковой давности, особенно если дело банк уже передает в суд. Лучше постараться решить ситуацию с банком полюбовно и избежать суровых штрафов, а также повернуть дело в свою пользу, прилично сэкономив.

Видео

Отзывы

creditsoviets.com

Не платить кредит банку — что будет если не платить кредит, нет денег на кредит

Вопрос «как не платить кредит?» возникает в самые драматические моменты личной финансовой истории. Бывает, что клиенты могут рассчитаться с банком, но не желают так поступать. Но большинству нарушителей просто нечем платить кредит. Все написанное ниже, именно для них.

Можно ли не платить кредит, если нет денег?

Чтоб не внушать пустых надежд, сразу предупредим – законных способов не возвращать кредит нет.

Даже если нет денег на кредит, неплательщика все равно ждет давление со стороны кредитора (банка). Возможно привлечение коллекторов. А в конечном итоге будет суд, арест имущества и конфискация или удержания из зарплаты. При этом сумма конфискации и удержания будет выше первоначальных требований банка. К ним добавятся штрафы, пени, оплата издержек на взыскание и пр.

Что делать, и чего не делать, если нечем платить кредит?

Тут у неплательщика есть выгодные и невыгодные способы поведения. Начнем с того, что делать не следует, что для должника вредно или бессмысленно:

- не стоит менять адрес, телефон и прочие реквизиты, современные технологии позволяют очень быстро найти легально живущего гражданина;

- не имеет смысла скрываться, ожидая «пока все забудется», у банков не человеческая память, но оцифрованные реестры, в которых ничего, не стирается, не сгорает и не пропадает;

- не стоит переписывать имущество на родственников, суд может признать такие сделки фиктивными;

- прятать ценное и заметное имущество (например – автомобиль) тоже бессмысленно, потому что оно будет арестовано, когда неплательщик решит им воспользоваться.

Прямо сказать: «не плачу кредит, потому что нет денег» и больше ничего не предпринимать тоже нельзя. Но способы облегчить положения заемщика есть. Каждый из них выгоден в определенной ситуации и заслуживает отдельного рассмотрения.

Способ первый – обращение в банк для реструктуризации кредита

В большинстве случае лучше не дожидаться санкций, а самостоятельно обратиться в банк и объяснить свои обстоятельства:

- «не плачу кредит в связи с потерей работы»;

- «не могут платить из-за семейных проблем»;

- «деньги уходят на другие расходы, от которых невозможно отказаться (к примеру – на штраф)».

Свое положение следует обязательно документально подтвердить. В такой ситуации банк может согласиться на реструктуризацию кредита.

Реструктуризация кредита – это изменение условий погашения кредита, изменение срока, величины обязательных платежей и общей стоимости кредита.

Чаще всего выходом становится уменьшение обязательных выплат и увеличение срока полного расчета. Общая переплата при этом растет. Банки может разрешить отсрочку всех выплат или их части, с переносом на более поздние сроки.

Способ второй – рефинансирование

Рефинансирование кредита – это выдача нового кредита на погашение старого. Все делается официально, обычно через другой банк. Деньги не выдаются клиенту на руки, а сразу идут на погашение предыдущего кредита.

Условия кредита на рефинансирование для клиента удобнее, чем условия первой ссуды. При невозможности рассчитаться ищут рефинансирование с меньшими платежами и большим сроком погашения.

Способ третий – погашение по страховке

Многие банковские кредиты сопровождаются договором страхования. Иногда страхование обязательно, иногда добровольно, но совершается по инициативе банка.

Во всех случаях такое страхование защищает интересы банка в случае неплатежей. Страховым случаем, т.е. ситуацией, когда кредит погашает страховая компания, может быть:

- инвалидность и потеря трудоспособности;

- потеря работы не по собственному желанию, но в связи с сокращением штата и т.п.;

- ликвидация организации и пр.

Погашение за счет страховки процесс не быстрый, требующий документального обоснования, подтверждения страхового случая и т.д.

Способ последний – банкротство

Из всех законных способов не платить по кредиту, банкротство – самый последний и самый тяжелый вариант. По сути банкротство это не решение проблем только с кредитом, а признание общей неплатежеспособности по всем обязательствам.

Стать банкротом не слишком легко. Для этого нужно:

- не платить по обязательствам больше 3-х месяцев;

- не иметь имущество, конфискация которого позволяет рассчитаться по долгам;

- иметь доходы, которых не хватает на расчет с кредиторами и прожиточный минимум.

Процедура банкротства не только сложная, но и строго регламентированная. От банкрота потребуется масса документов подтверждающих его честность, попытки рассчитаться и бедственное положение. На банкрота налагаются ограничения по распоряжению имуществом в период банкротства и после его завершения.

Что следует знать неплательщикам кредитов?

Тем, кто не рассчитался по кредиту в связи с его рефинансированием, реструктуризацией и в связи с наступлением страхового случая, можно не ожидать каких-то негативных последствий. Их кредитная история может не пострадать, т.е. возможность получать новые ссуды не уменьшится.

Тот, кто проходит процедуру банкротства, освобождается от обязательств, но брать новые кредиты таким лицам сложнее. Особенно в первое время после признания финансовой несостоятельности.

ru.myfin.by

Что будет, если не платить кредит вообще?

Финансовые обстоятельства могут сложиться таким образом, что платить по оформленному ранее кредиту становится нечем, и встает логичный вопрос, что будет если вообще не платить кредит? Такие ситуации часто обсуждаются на форумах должников, где люди делятся советами и отзывами из своего опыта работы с банками.

Особенно остро стоит такая ситуация в условиях кризиса – потеря работы и уменьшение уровня доходов приводят к невозможности своевременно вносить платежи по кредиту. Как быть в такой ситуации и чего ожидать, если заемщик перестает выплачивать займ?

Актуальные предложения:

Дествия со стороны банка

При оформлении кредита большинство заемщиков уверены в своих силах. Но жизнь может распорядиться так, что привычный уровень доходов уменьшается. И в такой ситуации оплачивать ежемесячный платеж становится нечем. Долг начинает накапливаться как снежный ком, ведь к основной сумме кредита с процентами приплюсовываются и штрафы за просрочки выплат.

Банк, отслеживая отсутствие оплаты по кредиту, начинает напоминать заемщику о необходимости своевременного внесения платежей. В ход идут разные аргументы, начиная от просьб погасить долг, заканчивая угрозами начисления внушительных сумм штрафов.

Банки могут также требовать досрочно погасить всю сумму задолженности, что в тяжелом финансовом положении становится и вовсе невозможным. Впрочем, банковские сотрудники могут лишь напоминать и уведомлять, больших полномочий они не имеют.

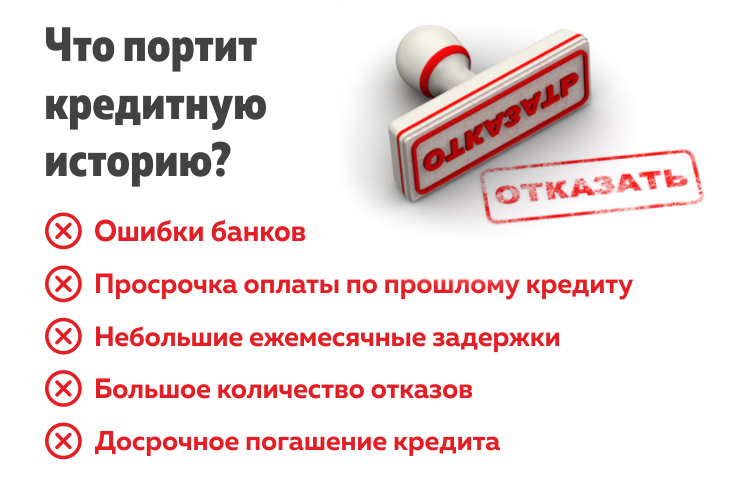

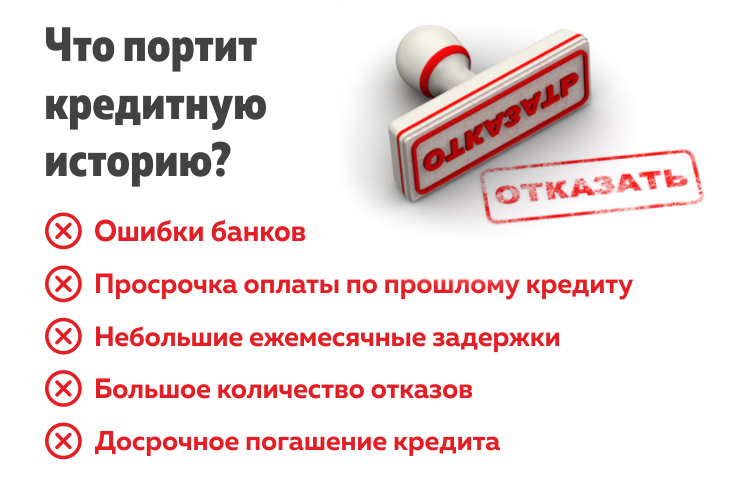

В некоторых банках запугивают должников внесением в черный список заемщиков. При наличии просрочек кредитная история действительно будет подпорчена, подробнее об этом рассказано здесь. Что это означает? В дальнейшем при обращении в этот или другой банк вы получите отказ из-за своей плохой КИ как неблагонадежный заемщик.

Вы можете оформить кредит наличными прямо сейчас, выберите банк:

Идем дальше, выберите подходящий вам раздел:

Передача долга коллекторскому агентству

В случаях, когда банк считает долг безнадежным, он может быть продан коллекторскому агентству. Коллекторы работают более жестко, нежели банковские сотрудники. И они не брезгуют угрозами, чтобы «выбить» средства из заемщика, подробности вы найдете в этой статье.

В ход могут идти постоянные телефонные звонки на работу и домой, рассылка обычных и электронных писем, а также личные визиты. Требование всегда одно – полностью погасить задолженность, которая, к тому же, начинает быстро расти.

Для начала запомните, что коллекторы не имеют права изымать и портить ваше имущество, подавать на вас в суд, лишать родительских прав и т.д. Кроме того, при телефонных звонках следует обязательно уточнить, кто и из какого агентства вам звонит, записать эти данные.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Если коллекторы начинают угрожать вам и вашим родственникам, то вам необходимо записывать ваши телефонные разговоры на диктофон или при помощи специальных программ для смартфонов, после чего делать распечатку и идти с ней в полицию и прокуратуру.

Что будет если не платить кредит и можно ли не платить законно

Здравствуйте! В этой статье мы расскажем про последствия неуплаты кредита.

Сегодня вы узнаете:

- Можно ли отказаться от собственного долга;

- Что ждёт заёмщика после нескольких просрочек;

- Как взимаются деньги с неплательщика;

- Можно ли потерять квартиру при неуплате ипотеки;

- В каких случаях допускается не платить кредит банку.

Стоит ли платить кредиты

В жизни большинства из нас есть мечты, которые невозможно осуществить с теми доходами, которые платят ежемесячно на работе. Однако, с давних пор люди находят выход из подобных ситуаций. Для этих целей они занимают у родственников, ищут дополнительный заработок или попросту занимаются мошенничеством.

В последние годы набирает обороты банковский кредит. Это возможность для каждого совершить дорогую покупку сегодня, а расплачиваться за приобретение небольшими частями несколько лет.

При оформлении банковского займа многие уверены, что никаких проблем в будущем не будет с их финансовой состоятельностью. Не всегда удача на стороне таких лиц, и некоторые события выбивают из колеи плательщиков по кредиту и заставляют их уклоняться от внесения ежемесячных сумм.

Результатом просрочек и неуплаты становятся назойливые звонки из банка и даже неожиданные визиты по месту жительства. Такие обстоятельства мало кого обрадуют, но если нечем платить, то придётся столкнуться с этим.

Почему появляются люди, желающие во что бы то ни стало «выбить» с вас деньги? Всё дело в том, что вы подписывали договор в банке, в котором чётко обозначены сроки оплаты, сумма, ваши паспортные данные и другие сведения. Вы взяли деньги в долг законно – будьте добры вернуть их в установленном порядке.

Нарушение пунктов договора – это невыполнение закона, за которым следует ответственность. Оформляя кредитные средства, вы должны чётко осознавать возможные последствия. Брать чужие деньги в долг – это серьёзный шаг, который может в дальнейшем испортить вам жизнь.

Вы взяли на себя ответственность, а потому закон обязывает вас исполнить её в рамках подписанного с банком договора. В жизни бывают разные ситуации, и какие-то из них могут освободить должника от уплаты кр

kakzarabativat.ru

Что могут сделать банки если не платить кредит?

К нам часто обращаются с вопросом: «Не плачу кредит, какие будут последствия?» Если человек раньше не попадал в такую ситуацию, то его тревожат различные опасения. Давайте рассмотрим, насколько они обоснованы.

Что будет, если не платить?

Не имеет значения, человек не платит простой потребительский кредит, за машину или ипотеку. Если он не вносит очередной платеж, во всех случаях события начинают развиваться по похожему сценарию.

Начинается все со звонков от сотрудников службы безопасности с просьбами погасить как можно скорее. Звонки раздаются ежедневно по нескольку раз. Вежливым тоном менеджеры банка напоминают, к чему может привести неоплата. Они извещают о своем намерении передать долги коллекторам, а затем направить иск в суд.

После начинают приходить письма от банка по почте. В них также содержатся предупреждения о последствиях непогашения. Сотрудники отдела взыскания долгов могут прийти домой, если человек долго не платит. К этому времени уже подключаются коллекторы. Они практикуют звонки с неизвестных номеров, угрожают чем только можно, не соблюдают законы. Их цель — превратить жизнь должника в настоящий ад.

Коллекторы угрожают не только должнику. Они обзванивают всех родственников и знакомых, контакты которых удается раздобыть. Идут на обман, уверяя, что люди обязаны выплачивать кредит своего друга или родственника. Звонят на работу заемщика, позорят. Пишут в соцсети, распространяя порочащую человека информацию.

Если должник прятался где-то, менял телефонные номера, и предыдущие меры не возымели успех, примерно через полгода банк направляет заявление в суд. После чего к общей сумме долга, процентам и штрафам, добавляются судебные расходы. Начинается исполнительное производство. Если должник не может гасить задолженность после суда, приходят приставы и описывают все имущество, кроме единственного жилья (если оно не заложено) и некоторых вещей личного пользования. Вещи уходят с торгов в оплату долга.

На этом исполнительное производство не заканчивается. На все счета должника также накладывается арест. С его доходов ежемесячно снимается большая доля поступлений в счет погашения задолженности. Если приставы посчитают в определенный момент, что у должника уже нет ни имущества, ни денежных средств для оплаты долга, то они могут на какое-то время остановить производство. Но оно будет возобновлено по первому же требования кредитора. Так будет продолжаться, пока банк не получит все свои деньги назад.

Таким образом, избегать уплаты обязательного взноса по кредиту не самая хорошая идея. Если у банка не получится выбить долг с помощью коллекторов, он заставит должника платить кредит по суду. Но что делать, если гасить задолженность совсем нечем? Есть ли законные способы не платить кредит? Вариантов несколько, рассмотрим их далее.

Способы не платить кредит

Должники, которые долго не платят и избегают встреч и разговоров с сотрудниками банков, коллекторами и приставами, рассчитывают на просрочку исковой давности. О том, что происходит на самом деле, было сказано выше. Случаев, когда банки реально забывали о долгах и списывали их по истечении срока давности, очень мало. Надеяться на подобное стечение обстоятельств не самая выигрышная стратегия.

Если действительно нечем платить, можно попытаться договориться с банком. Клиентам, которые ранее исправно вносили платежи и испытывают временные трудности, банк пойдет навстречу. На какое-то время заемщику будут предоставлены кредитные каникулы, в течение которых нужно только выплачивать проценты по кредиту. Это время дается для того, чтобы человек смог вернуть финансовую состоятельность и войти в прежний график платежей. Но этот вариант не избавляет от долгов навсегда.

Следующий способ предполагает наличие страховки, которую банки требуют оформлять при подписании кредитного договора. Если ваша финансовая несостоятельность связана с наступлением одного из маловероятных страховых случаев, то кредит за вас оплатит компания, предоставившая полис.

Самым надежным и абсолютно законным способом не платить кредит является банкротство физических лиц. Для простых граждан такая возможность существует только последние 2 года, поэтому люди еще ничего не знают об этом.

Списание долгов

Многие стараются платить кредит сколько могут, даже если для этого им приходится влезать в новые долги. Порой чтобы оплатить очередной платеж, приходится идти на отчаянные меры. Люди соглашаются на так называемые быстрые деньги от МФО и оказываются на очередном витке проблем с долгами.

Это делать необязательно. Если у человека нет возможности погашать кредит, он может заявить о своем банкротстве и не платить на абсолютно законных основаниях. А в дальнейшем, пройдя процедуру банкротства до конца, получить комфортный график выплаты долга или полное мсписание долгов. Должнику, который не платит кредит, стоит обратиться за помощью к нашим юристам за бесплатной консультацией по тел. 8-800-333-89-13. Не дожидайтесь, пока банки опробуют на вас все свои методы взыскания. Пройдите процедуру банкротства физических лиц.

Хочу списать долги по кредитамdolgam.net

Если три года не оплачивать кредит, чего ждать?

По данным экспертов, около трети всех заемщиков не оплачивают кредит и накапливают просрочки платежей в течение нескольких лет. Если три года не оплачивать кредит, чего ждать? Здесь все зависит от конкретных обстоятельств: в ряде случаев заёмщик имеете право не оплачивать кредит на совершенно законных основаниях.

Срок исковой давности

Как правило, срок исковой давности равен 3 годам. То есть, если заемщик просрочил платеж, банк может в течении 36 месяцев, подать на клиента в суд и взыскать необходимую денежную сумму. Как только это время закончится, заемщик может на законных основаниях не выплачивать долг банку, а тот, в свою очередь, не имеет права требовать оплату кредита по истечению 3 лет с момента оформления кредитного договора.

Но, иногда банки поступают совсем по-другому и причины могут быть следующими:

- Долг у заемщика небольшой, но в банке специально не требуют срочного погашения, чтобы увеличить сумму процентов по кредиту. После чего, финансовое учреждение подает на заемщика в суд или продает долг коллекторам, которые отличаются особой жесткостью и бесцеремонностью с клиентами;

- Клиент мирно договаривается с банком и заручается обещанием погасить долг. К примеру, организация может предложить реструктуризацию долга, то есть, увеличить срок оплаты кредита и снизить процентную ставку;

- Кредит был оформлен незаконно, поэтому банк не желает связываться с судебными органами;

- Случилась ошибка, в рамках которой, кредит был списан или оформлен не на того клиента.

Бывают случаи, когда банк до последнего не желает обращаться в суд, чтобы взыскать задолженность с большими процентами со своего клиента. Но в основном по судебному решению, обязывают заемщиков оплачивать только основной кредит и проценты за пользование банковскими деньгами.

Обратите внимание на то, что какое бы решение не вынес суд, клиента могут обязать выплачивать максимум 50% от его ежемесячного дохода. В подобных вопросах, суд часто принимает сторону заемщика!

Следовательно, чтобы не оплачивать кредит, необходимо только одно условие: в течение трех лет банк не должен обращаться в суд и не контактировать лично с заемщиком. Трехлетний срок задолженности отсчитывается с момента допущения первой просрочки платежа.

Если в течение трехлетнего периода заёмщик хоть один раз «общался» с сотрудником банка на тему задолженности, то отсчет задолженности начнется заново. Под таким общением понимается получение письменного предупреждения из банка (под подпись должника), разговор с сотрудником банка по телефону, какие-то письменные заверения от заемщика в отношении погашения кредита.

Как рассчитать срок исковой давности?

Действующее законодательство не дает четкого ответа на этот вопрос. Написано только то, что отсчет нужно начинать с момента, когда кредитор удостоверился в том, что заемщик не сможет оплачивать долг по своему кредиту. Как свидетельствует практика, то отсчет начинается от даты последнего платежа заемщика.

Важно понимать, если банк решил предоставить возможность заемщику досрочно погасить кредит, то отсчет нужно начинать заново. Так же, отсчет будет начат заново, если банковский сотрудник встретится с должником и этот факт встречи будет доказан.

Банки часто апеллируют следующими фактами: записями камер видеонаблюдения, записями телефонных разговоров с заёмщиком, однако, очень сложно доказать, что в процессе общения были приняты какие-то новые условия оплаты кредита.

Можно ли продлить период оплаты кредита спустя 3 года? Да, но тут потребуется получить согласие обоих сторон. То есть, заемщик и кредитор должны вместе подписать договор о продлении срока погашения кредита.

Если срок давности прошел, что делать дальше?

Если срок исковой давности закончился, это не означает, что долг заёмщику просто простят и спишут. Эта значит, что банк, в котором клиент занимал деньги, теперь не имеет права их требовать назад. Но у банка есть другие методы влияния на заемщиков: телефонные звонки, письма или продажа долга коллекторским компаниям за получение небольшого вознаграждения. При этом, условия договора будут формально соблюдаться.

Помните, если вы не оплатите кредит вовремя, то ваша кредитная история будет испорчена, и вы уже не сможете обращаться в большинство банков за получением кредита. А на исправление кредитной истории потребуется много времени и сил.

Можно воспользоваться услугами «Кредитного доктора» от «СовкомБанка».

Если банк будет продолжать названивать вам или писать письма с угрозами, можно обратиться в суд и подать жалобу на то, что банк действует незаконно, ссылаясь на статью 199 ГК РФ.

Каковы дальнейшие действия заемщика? Нужно помнить, что теперь вы ничего не должны ни банку, ни коллекторам. Игнорируйте любые контакты и не поддерживайте общение. При поступлении угроз звоните в полицию

Что делать если ошибочно или незаконно оформили кредит на ваше имя?

Такое бывает, если кредит оформляется по фальшивому или чужому паспорту. В таком случае, выплаты по кредиту будут требовать с клиента, который и знать не знает о существовании займа. Такое бывает, ведь мошенники часто пользуются чужими документами для получения кредитов. В этом случае, нужно подать в суд и потребовать от банка списание долга, однако доказывать свою непричастность к кредиту придется самостоятельно.

Оплачивать кредит, который вы не брали, никогда не нужно. Если хоть раз внесете оплату по кредиту, считайте, что долг теперь висит на вас.

Не оплачивайте кредиты родственников или друзей – это только их денежные обязательства. Если вы являетесь созаёмщиком и вам пишут сообщения или звонят из банка с угрозами, можете подавать в суд или обращаться в полицию.

Долг требуют коллекторы

Если долг заёмщика был продан коллекторам, то важно знать следующие нюансы:

- Банк передавать долг можно только на основе решения суда или при наличии согласия клиента;

- Коллекторы могут потребовать долг только в течение трех лет – если все это время было молчание, то долг аннулируется;

- Если коллекторы угрожают заёмщику или доводят до состояния банкротства, то нужно подать на них в суд;

- Коллекторы не могут самостоятельно назначить штраф или пеню;

- Если долг требуют незаконно, клиент всегда может обратиться в суд и установить четкие границы поведения коллекторов.

Какие можно сделать выводы?

Если по кредиту закончился срок исковой давности, никто не имеет права с заёмщика требовать возврата денег. Однако, это не значит, что долг аннулируется.

Информация о не погашенном кредите, будет храниться в кредитной истории в течение 10 лет. Другие банки будут видеть кредитную историю заёмщика и вряд ли выдадут кредит, пока не будет исправлена сложившиеся ситуация.

Другими словами, если с момента внесения последнего кредитного платежа уже прошло 36 месяцев, можно не оплачивать кредит, но для улучшения кредитной истории все «хвосты» нужно будет со временем закрыть и реабилитировать свою репутацию.

paychek.ru