Финансовый фьючерс — Энциклопедия по экономике

Для страхования валютных рисков используется ряд новых финансовых инструментов финансовые фьючерсы и финансовые опционы (с ценными бумагами), соглашение о будущей процентной ставке, выпуск ценных бумаг с дополнительными страховыми условиями и др. Эти методы страхования позволяют переносить валютные, кредитные и процентные риски с производителей и инвесторов, обремененных конкурентной борьбой на рынках, на участников мировых валютных, кредитных, финансовых рынков, которые готовы принять эти риски на себя, получив соответствующую прибыль. Операции с новыми финансовыми инструментами сосредоточены в основном в мировых финансовых центрах, так как законодательство ряда стран сдерживает их применение. Эти методы страхования рисков динамично развиваются и весьма перспективны. Использование форвардных и фьючерсных сделок для страхования рисков во внешнеэкономической деятельности позволяет точнее оценить окончательную стоимость страхования.

В 80-е годы появился рынок срочных инструментов фьючерсов и форвардов. Первый фьючерсный рынок возник в Чикаго. Затем появились Лондонская международная биржа финансовых фьючерсов, Парижская биржа фьючерсов и валютных опционов. [c.726]

Валютные, процентные, товарные опционы Финансовые фьючерсы, обращающиеся на биржах [c.488]

Что касается таких компонентов, как инструменты денежного рынка и производные финансовые инструменты и соглашения, то далее приводится описание вопросов регистрации краткосрочных ценных бумаг в рамках программ выпуска с банковской поддержкой, опционов, варрантов, операций своп, финансовых фьючерсов, обращающихся на бирже, и соглашений о процентной ставке по срочным сделкам. [c.490]

Одновременно совершенствовались финансовые инструменты и торговые системы. Например, если вы продали фьючерс на товары и не выкупили его, вы фактически должны передать эти товары покупателю фьючерса. Однако многие финансовые фьючерсы делают это невозможным — попробуйте передать кому-нибудь индекс фондового рынка.

В случае некоторых финансовых фьючерсов, описанных ниже, вы не в состоянии поставить актив. В срок исполнения покупатель просто получает (или оплачивает) разницу между ценой «спот» и ценой, по которой он согласился купить актив. [c.697]

Для многих фирм колебания процентных ставок и обменных курсов стали таким же источником риска, как и изменение цен на товары. Финансовые фьючерсы, приведенные в таблице 25-2, позволяют фирмам снизить эти риски. Финансовые фьючерсы подобны товарным фьючерсам, но вместо обязательства купить или продать товары в будущем они предписывают купить или продать в будущем финансовые активы. [c.698]

Финансовые фьючерсы стали весьма успешным нововведением. Они появились в 1972 г., и за несколько лет объем продаж финансовых фьючерсов значительно превысил объем продаж товарных фьючерсов. [c.698]

[c.698]

Цены «спот» и фьючерсные цены — финансовые фьючерсы [c.698]

Если вы хотите купить ценную бумагу, у вас есть выбор. Вы можете купить ее с немедленной поставкой по цене «спот» или заказать более позднюю поставку. В этом случае вы покупаете по фьючерсной цене. Когда вы покупаете финансовый фьючерс, в конце концов вы получаете ту же ценную бумагу, которую вы могли бы купить на рынке «спот». Тем не менее существуют два отличия. Первое вы не платите за ценную бумагу вперед и поэтому можете зарабатывать проценты на ее цене покупки. Второе вы упускаете любые дивиденды или проценты, которые выплачиваются по ценной бумаге в проме- [c.698]

Строго говоря, форвардный контракт — не то же самое, что фьючерсный контракт последний термин применяется только к контрактам, заключаемым на официально зарегистрированных товарных биржах. До недавнего времени наиболее известными объектами фьючерсных контрактов были сельскохозяйственные товары. Ими торговали Чикагская срочная товарная биржа, Чикагская товарная биржа и другие биржи. В настоящее время появились фьючерсы на казначейские векселя, казначейские облигации и ипотеки, застрахованные государством. Эти финансовые фьючерсы торгуются главным образом на Чикагской срочной товарной, бирже, на Международном валютном рынке Чикагской товарной биржи, на Нью-Йоркской товарной бирже. Основная масса финансовых фьючерсов торгуется на чикагских биржах.

[c.109]

В настоящее время появились фьючерсы на казначейские векселя, казначейские облигации и ипотеки, застрахованные государством. Эти финансовые фьючерсы торгуются главным образом на Чикагской срочной товарной, бирже, на Международном валютном рынке Чикагской товарной биржи, на Нью-Йоркской товарной бирже. Основная масса финансовых фьючерсов торгуется на чикагских биржах.

[c.109]

Механизм функционирования рынка ценных бумаг имеет свои особенности, которые связаны с конкретной структурой обращающихся ценных бумаг, деловой активностью тех или иных участников рынка, общим состоянием экономики, выбранной моделью рынка. Он должен учитывать специфику и природу отдельных ценных бумаг как финансовых инструментов. Коносаменты, товарные фьючерсы, опционы, товарные (коммерческие) векселя используются в операциях на рынке производственной продукции, товаров и услуг. Закладные отражают операции на рынке земли. Финансовые фьючерсы, опционы, векселя связаны с финансовыми ресурсами, рынком ссудного капитала.

К ПЕРВОЙ ГРУППЕ относятся акции, опционные свидетельства, финансовые фьючерсы, ордера, права (варранты), коносаменты и т.п. [c.172]

Золото паритет между форвардными и спот-ценами 450 (g 14.7. Финансовые фьючерсы 454 [c.243]

Финансовые решения, пять методов финансирования бизнеса, 525 Финансовые рынки, 77 Финансовые сделки, 35 Финансовые услуги, 62 Финансовые фьючерсы, фьючерсные контракты на финансовые инструменты, 444 [c.347]

Для долгосрочных трейдеров анализ Волны Эллиота порождает долгосрочные сигналы на недельных графиках. Это является отличным способом для капитализации акций, валют и финансовых фьючерсов на рынках с расширенными трендами в одном направлении. [c.57]

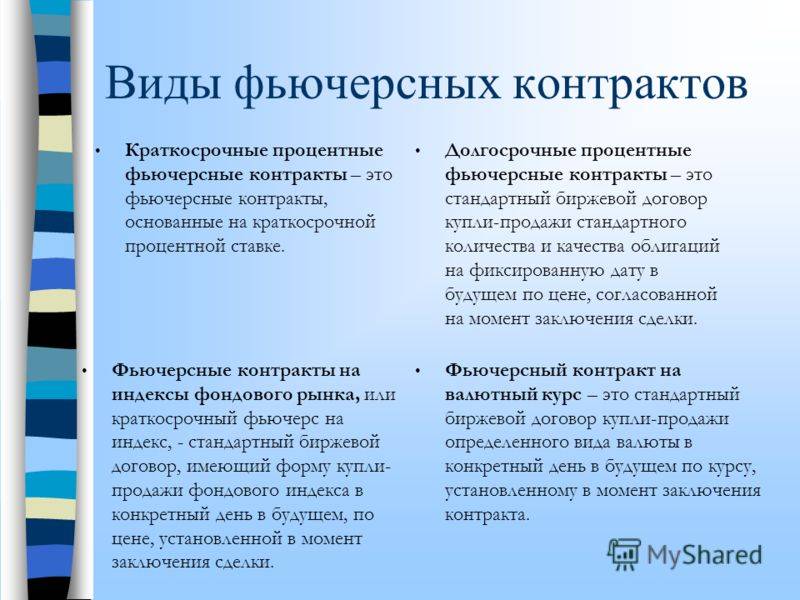

Финансовыми фьючерсами называют фьючерсы на финансовые инструменты, среди которых кратко- и долгосрочные казначейские обязательства, депозиты, валюты, фондовые индексы. Они являются соглашением на покупку или продажу стандартной величины финансового инструмента в определенный момент в будущем по зафиксированной в соглашении цене. [c.51]

[c.51]

Финансовые фьючерсы выполняют две основные функции позволяют инвесторам застраховаться от риска, связанного с неблагоприятным изменением процентных ставок, валютных курсов или курса ценных бумаг на рынке, и дают возможность биржевым спекулянтам извлекать из этого прибыль. Физическая поставка базисного актива у большинства финансовых фьючерсов либо вообще не предусмотрена, либо осуществляется крайне редко. В подавляющем большинстве случаев производится наличный расчет. Однако процесс поставки является составной частью каждого контракта, обеспечивая механизм схождения реальных (на рынке спот) и фьючерсных цен по мере приближения дня исполнения. Фьючерсные цены определяются в конкурентной борьбе в операционном зале биржи открытым выкриком. Это означает, что каждый потенциальный покупатель имеет равные возможности воспользоваться предложением на продажу и наоборот. При заключении фьючерсного контракта фьючерсная цена может находиться выше или ниже наличной цены базисного актива или значения индекса, но к моменту поставки фьючерсная цена должна равняться наличной цене, иначе возникает возможность для арбитража между рынком базисного актива и фьючерсным рынком.

Наличие открытых позиций требует от расчетно-клиринговой фирмы представления финансовых гарантий исполнения соответствующих контрактов в виде маржи. Под маржей понимается первоначальный гарантийный взнос, который клиент переводит на счет брокера или брокерской конторы. Маржа обязательно вносится всеми участниками торговли финансовыми фьючерсами. В качестве залога могут использоваться денежные средства, депозитные сертификаты, ценные бумаги. Существуют следующие виды маржи первоначальная, дополнительная и вариационная. [c.52]

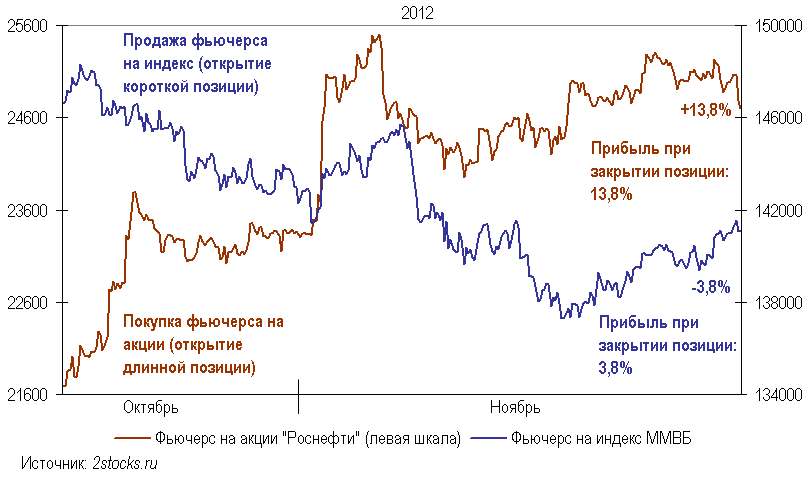

С помощью комбинирования различных фьючерсных контрактов невозможно получить большое многообразие стратегий. Фактически, единственная стратегия для финансовых фьючерсов, используемая на практике, это фьючерсный спрэд, суть которого заключается в одновременном открытии [c.52]

Создание финансовых фьючерсов изменило характер традиционной торговли товарными фьючерсами. Контракты на

[c.212]

Контракты на

[c.212]

Вскоре должны были появиться микрокомпьютеры. Финансовые фьючерсы еще только входили в практику, и вот-вот должны были появиться опционы на фьючерсы и множество других производных инструментов. Естественно, у меня возникла тяга и к компьютерам, и к новым рынкам, рождение которых так счастливо для меня совпало по времени. [c.18]

Новые финансовые инструменты возникли в 80-х годах в результате обострения конкуренции банков на мировом рынке. Чтобы привлечь клиентуру и увеличить свои прибыли, участники мирового кредитно-финансового рынка — банки, фондовые биржи, специализированные кредитно-финансовые институты — создали гибрид разных финансовых документов, в том числе долговых инструментов, ценных бумаг, гарантированных активами банков, инструментов хеджирования. К ним относятся аннулируемый форвардный валютный контракт, владелец которого может его аннулировать при наступлении срока погашения предельный форвардный валютный контракт, при наступлении срока которого обмен валют производится в установленных в контракте пределах их курсовых колебаний своп с нулевым купоном, обмениваемым на купон с плавающей процентной ставкой своп цирк в форме комбинирования валютного и процентного свопа своп-цион — сочетание свопа и опциона цилиндрический опцион — комбинированный валютный опцион продавца и покупателя перпендикулярный спрэд, основанный на использовании опционов с одинаковым сроком, но с различной ценой двойной спрэд — комбинация двух опционов колл и двух опционов пут с несколькими сроками исполнения календарный спрэд — купля-продажа опциона одних и тех же ценных бумаг с разными сроками погашения.

В конце 70-х и в 80-е годы начал активно проявляться японский финансовый рынок. Развивается рынок евроиены, в Токио открылись оффшорная зона для нерезидентов по счетам МБУ, Токийская биржа финансовых фьючерсов на среднесрочные и долгосрочные евродолларовые кредиты. [c.726]

Оптовые банки. В эту группу входят торговые банки, акцептные и эмиссионные дома. Первыми среди оптовых банков возникли торговые банки. Их первоначальная задача заключалась в финансировании товарооборота путем погашения торговых векселей и их авансирования. В настоящее время торговые банки занимаются широким кругом операций по финансовому обслуживанию и консультированию средних и крупных предприятий. Кроме того, они выступают в качестве инвестиционных банков для пенсионных фондов и страховых компаний, финансируют слияния и приобретения, торгуют акциями и другими ценными бумагами, предоставляют кратко- и среднесрочные кредиты. Торговые банки не проводят обычные для коммерческих банков операции по переводу денежных средств или принятию вкладов и выдаче ссуд населению. Торговые банки Великобритании играют ведущую роль на евровалютных рынках (еврокредитные и евродепозитные операции), а также на рынках срочных контрактов (финансовые фьючерсы, опционы, свопы и др.).

[c.572]

Торговые банки не проводят обычные для коммерческих банков операции по переводу денежных средств или принятию вкладов и выдаче ссуд населению. Торговые банки Великобритании играют ведущую роль на евровалютных рынках (еврокредитные и евродепозитные операции), а также на рынках срочных контрактов (финансовые фьючерсы, опционы, свопы и др.).

[c.572]

Фьючерсный контракт — это соглашение, в соответствии с которым реальный актив одного инвестора обменивается на финансовый актив другого инвестора либо одна из сторон производит в установленный срок и по заранее оговоренному курсу обмен своего финансового актива на финансовый актив контрагента. Финансовые фьючерсы, обращающиеся на бирже, включая процентные, валютные, товарные фьючерсы, фьючерсные контракты на акции или другие биржевые индексы, регистрируются в финансовом счете по аналогии с опционами. Сделки с необращающимися финансовыми фьючерсами довольно редки и должны учитываться в компоненте других инвестиций как прочие активы или прочие обязательства. [c.491]

[c.491]

Если вы в состоянии изготавливать свои собственные форвардные контракты с процентными ставками и валютами, почему кто-то утруждает себя торговлей на биржах финансовых фьючерсов Ответ удобство и издержки. Наиболее популярными фьючерсными контрактами являются процентные и валютные фьючерсные контракты, сроки исполнения которых очень близки. В принципе их легче всего скопировать, но огромный объем сделок на рынках финансовых фьючерсов делает их очень низкозатратным инструментом хеджирования (или спекуляций). [c.703]

Для примера»мы начнем рассмотрение интересующих нас вопросов с пшеницы покажем, как цены на форвардные и фьючерсные контракты (или, говоря иначе форвардные и фьючерсные цены) влияют на решение о том, сколько зерна следует хранить от одного урожая до следующего. Далее исследуем связь между ценами при условии немедленной уплаты на поставляемый товар (спот-ценами) и форвардными ценами на золото и покажем, какие выводы о скрытых затратах на хранение золота можно сделать на основании их анализа. Далее перейдем к оценке фьючерсных контрактов на финансовые инструменты, или финансовых фьючерсов (finan ial futures) а именно — акции, облигации и иностранную валюту, — поставка которых покупателю предполагается в будущем.

[c.243]

Далее перейдем к оценке фьючерсных контрактов на финансовые инструменты, или финансовых фьючерсов (finan ial futures) а именно — акции, облигации и иностранную валюту, — поставка которых покупателю предполагается в будущем.

[c.243]

Финансовые фьючерсы (finan ial futures) — фьючерсные контракты, в основе которых находятся акции, облигации или другие финансовые активы. [c.330]

Со временем мы доросли до финансовых фьючерсов, включая валюты, евродоллары и фьючерсные контракты на основе фондовых индексов. Но на этих рынках встречаются те же самые игроки. Например, во фьючерсной яме S P, где я торгую, хеджеры — это организации с большими портфелями акций. Им нужно снять риск или зафиксировать прибыль или реализовать любое число сложных «хеджевых» стратегий с участием акций, фьючерсов и опционов. А спекулянты — это те, кто находятся на «другой стороне» этих сделок, а именно, независимые «местные» трейдеры — такие, как я. Мы обеспечиваем ликвидность для тех других спекулянтов, позволяя им торговать иногда сотнями или даже тысячами контрактов. По мере чередования покупки и продажи контрактов цена колеблется, иногда с большой волатильностью. Это позволяет этим другим спекулировать исключительно на ценовом движении.

[c.27]

По мере чередования покупки и продажи контрактов цена колеблется, иногда с большой волатильностью. Это позволяет этим другим спекулировать исключительно на ценовом движении.

[c.27]

Другие союзы, нацеленные на котирование и торговлю фьючерсами отдельных акций, включают совместное предприятие NASDAQ и Лондонской международной биржей финансовых фьючерсов (LIFFE). Кроме того, Eurex, европейская полностью электронная биржа, может котировать фьючерсы отдельных акций совместно с СВОТ. [c.214]

Иная ситуация складывается в финансовых фьючерсах. I Ыкакой склад не нужен для хранения казначейских обязательств или банконского счета а иностранкой валюте. Издержки на хранение этих наличных активов рассчитываются иным способом, а ценовые отношения между месяцами поставки запи сяг 0г других факторов. Мы поговорим об этом предмете подробнее, когда поближе познакомимся с финансовыми фьючерсами. [c.21]

Финансовые фьючерсы, фьючерсные контракты на финансовые инструменты

Финансовые решения, пять методов финансирования бизнеса, 525 Финансовые рынки, 77 Финансовые сделки, 35 Финансовые услуги, 62 Финансовые фьючерсы, фьючерсные контракты на финансовые инструменты, 444 [c. 347]

347]Финансовые фьючерсные контракты могут использоваться в целях хеджирования. Многонациональные компании и фирмы, активно занимающиеся международной торговлей, в основном применяют валютные фьючерсы или фьючерсы на евродолларовые депозитные сертификаты в целях хеджирования, тогда как различные финансовые институты или финансовые директора корпораций используют для страхования процентные фьючерсы. В любом случае цель у них одна и та же — удержать наилучший обменный курс или возможную ставку процента. Кроме того, индивидуальные инвесторы или менеджеры портфелей финансовых активов клиента приобретают фьючерсы на индексы в целях защиты ценных бумаг от временных падений курсов. Финансовые фьючерсы можно также применять для комбинирования и использования спреда. Такая тактика распространена у тех инвесторов, которые часто выбирают сложные стратегии одновременной покупки и продажи двух или более контрактов для формирования желательной инвестиционной позиции. Наконец, финансовые фьючерсы широко применяются для спекуляции. Как видно из этого краткого обзора, хотя инструменты могут различаться, методы торговли финансовыми фьючерсами, в сущности, идентичны торговле товарными фьючерсами. Хотя все три варианта стратегии широко распространены среди инвесторов, мы проиллюстрируем использование финансовых фьючерсов только спекулянтами и хеджерами (для более глубокого понимания стратегии комбинирования и игры на спреде смотрите параграф этой главы, посвященный товарам). Сначала мы исследуем спекуляцию валютными и процентными фьючерсами, а затем рассмотрим хеджирование с помощью фьючерсных контрактов на индексы.

[c.613]

Как видно из этого краткого обзора, хотя инструменты могут различаться, методы торговли финансовыми фьючерсами, в сущности, идентичны торговле товарными фьючерсами. Хотя все три варианта стратегии широко распространены среди инвесторов, мы проиллюстрируем использование финансовых фьючерсов только спекулянтами и хеджерами (для более глубокого понимания стратегии комбинирования и игры на спреде смотрите параграф этой главы, посвященный товарам). Сначала мы исследуем спекуляцию валютными и процентными фьючерсами, а затем рассмотрим хеджирование с помощью фьючерсных контрактов на индексы.

[c.613]

Фьючерс — документ, предусматривающий твердое обязательство купить или продать ценные бумаги по истечении определенного срока по заранее оговоренной цене. Фьючерс является одним из финансовых инструментов учета будущей стоимости ценных бумаг. Инвестор, получающий фьючерсный контракт, соглашается купить акции в будущем, причем день покупки фиксируется в контракте. Продавец контракта соглашается продать ценные бумаги по прошествии оговоренного в контракте периода времени по сегодняшней иене. Таким образом, лицо, планирующее приобрести ценные бумаги в будущем, может избежать риска, связанного с тем, что цена на них возрастет. Однако если цена на них упадет, покупатель утрачивает возможность приобрести эти ценные бумаги по низким ценам.

[c.451]

Таким образом, лицо, планирующее приобрести ценные бумаги в будущем, может избежать риска, связанного с тем, что цена на них возрастет. Однако если цена на них упадет, покупатель утрачивает возможность приобрести эти ценные бумаги по низким ценам.

[c.451]

В семидесятых годах на нью-йоркских товарных биржах традиционный набор товарных фьючерсов пополнился контрактами на товары, чувствительные к инфляции золото и энергоносители. В 1972 году на Чикагской товарной бирже появились первые финансовые фьючерсные контракты на иностранную валюту. Начиная с 1976 года чикагские биржи ввели новую группу финансовых фьючерсов-, контракты на казначейские облигации и казначейские векселя. Позднее появились фьючерсные контракты и на другие процентные инструменты на евродоллар и казначейские ноты. В 1982 году были введены фьючерсные контракты на индексы акций. В середине восьмидесятых годов в Нью-Йорке начали заключать контракты на индекс фьючерсных цен RB и индекс доллара США. [c.22]

Первым, наиболее динамично развивающимся видом фьючерсных контрактов, на который были запущены в России биржевые торги, стал контракт, страхующий ценовые риски при сделках с долларом США, т. е. торговались контракты финансового типа. Длительное время они являлись, если не единственным, то основным видом контрактов на абсолютном большинстве российских бирж. В результате работа с долларом стала своеобразной школой для бирж, позволившей отработать им надежную систему гарантий и наиболее оптимальную организационную структуру. В дальнейшем появились новые контракты того же типа на другую валюту, на государственные ценные бумаги, а с сентября 1996 г. фьючерс на акции стал полноценным биржевым инструментом.

[c.48]

е. торговались контракты финансового типа. Длительное время они являлись, если не единственным, то основным видом контрактов на абсолютном большинстве российских бирж. В результате работа с долларом стала своеобразной школой для бирж, позволившей отработать им надежную систему гарантий и наиболее оптимальную организационную структуру. В дальнейшем появились новые контракты того же типа на другую валюту, на государственные ценные бумаги, а с сентября 1996 г. фьючерс на акции стал полноценным биржевым инструментом.

[c.48]

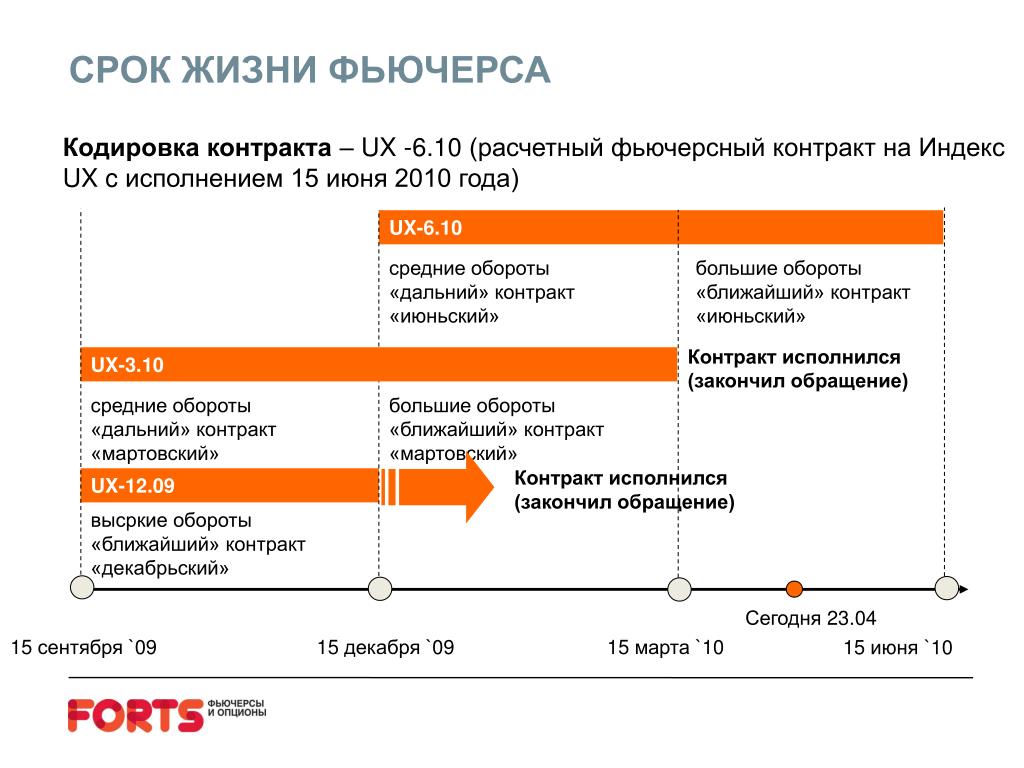

Максимальная продолжительность фьючерсного контракта — около одного года или меньше, хотя некоторые (подобно сделкам с серебром и долгосрочными казначейскими облигациями) имеют продолжительность от 2,5 до 3 лет. Таблица 12.2 содержит структурный анализ 12 различных товарных и финансовых фьючерсов и показывает, что типичный фьючерсный контракт охватывает большое количество лежащих в его основе продуктов и финансовых инструментов. Однако хотя стоимость единичного контракта обычно достаточно велика, действительная сумма капитала, требующегося для операций с этими объектами, сравнительно мала, потому что вся торговля на этом рынке происходит на основе маржи, т. е. ограниченного первоначального взноса.

[c.589]

е. ограниченного первоначального взноса.

[c.589]

Фьючерс (фьючерсный контракт) представляет собой контракт, по которому инвестор, заключающий его, берет на себя обязательство по истечении определенного срока продать своему контрагенту (или купить у него) определенное количество биржевого товара (или финансовых инструментов) по обусловленной цене. [c.194]

Поскольку фьючерсный контракт — это обязательство на совершение или принятие поставки базового инструмента в дату окончания срока действия или до нее, всегда существует финансовое соотношение между ценой фьючерса и ценой наличного инструмента. Это неизбежно означает, что независимо от реального соотношения в течение срока действия фьючерсного контракта его цена должна слиться с ценой базового актива в дату окончания действия фьючерса. [c.109]

Английские компании производят также эмиссию финансовых инструментов, таких, как депозитные сертификаты, простые и дисконтные векселя и др. Кроме того, английский рынок известен как один из ведущих мировых центров торговли производными ценными бумагами, а именно опционными и фьючерсными контрактами. Эти контракты могут заключаться по поводу котировок ценных бумаг, значений фондовых индексов, курсов валют, а также на различные товары. В зависимости от предмета сделки операции могут совершаться на Лондонской бирже финансовых фьючерсов, на ряде товарных бирж и т. д.

[c.290]

Эти контракты могут заключаться по поводу котировок ценных бумаг, значений фондовых индексов, курсов валют, а также на различные товары. В зависимости от предмета сделки операции могут совершаться на Лондонской бирже финансовых фьючерсов, на ряде товарных бирж и т. д.

[c.290]

ДЕРИВАТИВЫ ФИНАНСОВЫЕ — производные финансовые инструменты, в основе которых лежат другие, более простые финансовые инструменты. Стоимость Д.ф. зависит от стоимости лежащего в его основе инструмента, обращающегося на наличном рынке (например, акции или облигации). К Д.ф. относят фьючерсы, опционы, опционы на фьючерсные контракты, свопы. На уровне финансовых учреждений и корпораций Д.ф. используются в сложных ситуациях управления рисками, связанных с колебаниями рыночных цен и процентных ставок. Одновременно Д.ф. широко используются как инструмент ведения спекулятивной игры. Рост операций на рынках Д.ф., имеющий место в последние годы, породил новый вид финансовой деятельности — финансовый инжиниринг. Здесь форвардные контракты, фьючерсы, опционы и свопы выступают в роли «кирпичиков», при различном сочетании которых можно создать совершенно новые ценные бумаги. Так называемые финансовые инженеры, комбинируя Д.ф., создают новые инструменты, обладающие в высшей степени специфическими для каждого конкретного случая характеристиками корреляции между риском и доходностью, что позволяет практически в точности удовлетворить требования конкретной ситуации.

[c.86]

Так называемые финансовые инженеры, комбинируя Д.ф., создают новые инструменты, обладающие в высшей степени специфическими для каждого конкретного случая характеристиками корреляции между риском и доходностью, что позволяет практически в точности удовлетворить требования конкретной ситуации.

[c.86]

Наконец, еще одна группа спекулятивных финансовых инструментов — это товарные и финансовые фьючерсы, а также реальные активы. Товарные и финансовые фьючерсные контракты — это обязательства, имеющие юридическую силу и заключающиеся в том, что продавцы таких контрактов поставят, а покупатели приобретут определенный товар (например, соевые бобы, свиные туши, какао), иностранную валюту или финансовый инструмент (определенную ценную бумагу или ее денежный эквивалент наличными) на определенную дату в будущем. Торговля товарными и финансовыми фьючерсами — это деятельность высокоспециализированная и связанная с большим риском, так как возможность получения прибыли по этим сделкам зависит от множества неконтролируемых факторов, лежащих в области международной жизни и общеэкономической конъюнктуры. Напротив, реальные активы — это вещественное имущество, кроме недвижимости, т.е. то, что можно пощупать руками, например золото и другие драгоценные металлы, бриллианты, коллекционные предметы, такие, как марки монеты, предметы искусства и антиквариат. В эти спекулятивные инструменты деньги вкладываются в расчете на повышение цен вместе с тем, находясь в руках владельца, они доставляют ему определенное психологическое или эстетическое удовольствие. Подробное обсуждение товарных и финансовых фьючерсов и реальных активов вы найдете в гл. 12.

[c.34]

Напротив, реальные активы — это вещественное имущество, кроме недвижимости, т.е. то, что можно пощупать руками, например золото и другие драгоценные металлы, бриллианты, коллекционные предметы, такие, как марки монеты, предметы искусства и антиквариат. В эти спекулятивные инструменты деньги вкладываются в расчете на повышение цен вместе с тем, находясь в руках владельца, они доставляют ему определенное психологическое или эстетическое удовольствие. Подробное обсуждение товарных и финансовых фьючерсов и реальных активов вы найдете в гл. 12.

[c.34]

Покупка с маржей означает оплату наличными только части полной цены маржа в действительности — это сумма гарантийного взноса собственного капитала инвестора, которая принимается при совершении сделки. Торговля с маржей играет решающую роль во фьючерсных операциях, потому что все фьючерсные контракты совершаются на маргинальной основе. Требуемый первоначальный взнос обычно составляет от 2 до 10% стоимости контракта, что является очень низкой ставкой, если сравнивать его со взносом, принятым для сделок с обыкновенными акциями и большинством других видов ценных бумаг. Более того, не требуется займа, необходимого инвестору для контракта, поскольку маржа, или обязательный депозит, как это называется в операциях с фьючерсами, существует просто как способ гарантирования исполнения контракта. Обязательный депозит — это не частичный платеж за товар или финансовый инструмент, он не имеет никакого отношения к стоимости продукта или финансового инструмента, лежащего в основе фьючерсного контракта. Скорее он представляет собой залог для покрытия некой потери в рыночной стоимости контракта, которая может произойти в результате неблагоприятного движения цены.

[c.592]

Более того, не требуется займа, необходимого инвестору для контракта, поскольку маржа, или обязательный депозит, как это называется в операциях с фьючерсами, существует просто как способ гарантирования исполнения контракта. Обязательный депозит — это не частичный платеж за товар или финансовый инструмент, он не имеет никакого отношения к стоимости продукта или финансового инструмента, лежащего в основе фьючерсного контракта. Скорее он представляет собой залог для покрытия некой потери в рыночной стоимости контракта, которая может произойти в результате неблагоприятного движения цены.

[c.592]

Другое направление фьючерсного рынка — финансовые фьючерсы, сегмент рынка, где продаются фьючерсные контракты на различные финансовые инструменты. В действительности финансовые фьючерсы — это несколько больше, чем простое расширение концепции срочных товарных контрактов. Их появление во многом было вызвано теми же самыми причинами, что и появление товарных фьючерсов. Они продаются на том же самом рынке, их цены ведут себя во многом так же, как и цены товаров, и они обладают аналогичными инвестиционными достоинствами. И все же, несмотря на сходство, финансовые фьючерсы — единственный в своем роде вид инвестиционных инструментов. Давайте взглянем более внимательно на эти инструменты и на то, как они могут быть использованы.

[c.604]

И все же, несмотря на сходство, финансовые фьючерсы — единственный в своем роде вид инвестиционных инструментов. Давайте взглянем более внимательно на эти инструменты и на то, как они могут быть использованы.

[c.604]

В принципе финансовые фьючерсные контракты подобны товарным контрактам, которые мы исследовали ранее. Они контролируют большие объемы финансовых инструментов, лежащих в основе контрактов, и выпускаются с разными сроками поставки. Все это можно увидеть на рис. 12.4, который содержит котировки срочных сделок с иностранной валютой, процентных фьючерсов и фьючерсных контрактов на фондовые индексы. Взглянув сначала на валютные фьючерсы, мы увидим, что они дают право владельцам на определенную позицию с конкретной иностранной валютой. В действительности собственник валютного фьючерса имеет притязания на определенное количество иностранной валюты. Конкретные объемы контрактов изменяются от 62 500 ф. ст. до 12,5 млн. иен. По аналогии, владельцы процентных фьючерсов обладают требованиями на определенное количество соответствующих долговых ценных бумаг. Эти требования тоже довольно значительны, охватывают казначейские среднесрочные и долгосрочные облигации на сумму в 100 000 долл., евродолларовые депозитные сертификаты и казначейские векселя на 1 млн. долл., а также 30-дневные банковские депозиты на 5 млн. долл.

[c.607]

Эти требования тоже довольно значительны, охватывают казначейские среднесрочные и долгосрочные облигации на сумму в 100 000 долл., евродолларовые депозитные сертификаты и казначейские векселя на 1 млн. долл., а также 30-дневные банковские депозиты на 5 млн. долл.

[c.607]

Стоимость процентного фьючерсного контракта реагирует на процентную ставку точно так же, как и долговые инструменты, лежащие в основе контракта. То есть когда рыночная ставка процента повышается, стоимость процентного фьючерса снижается, и наоборот. Однако система котировок для процентных, как, впрочем, и для валютных, фьючерсов, а также фьючерсов на индексы устанавливается таким образом, чтобы отражать рыночную стоимость самого контракта. Так, когда цена, или котировка, финансового фьючерса растет, инвестор, занявший «длинную» позицию, зарабатывает напротив, когда цена снижается, зарабатывает деньги тот, кто занимал «короткую» позицию. Ценовая динамика — единственный источник дохода для спекулянтов, поскольку, даже если акции и долговые ценные бумаги включаются в некоторые финансовые фьючерсы, такие контракты не содержат требований к дивидендам или процентам по соответствующим ценным бумагам. Но все же высокие прибыли (или убытки) вполне возможны для финансовых фьючерсов благодаря значительному размеру контрактов. Например, если курс швейцарского франка возрастет на 2 цента против доллара, инвестор получит 2500 долл., поскольку один фьючерс на швейцарский франк охватывает 125 000 швейцарских франков таким же образом падение составного индекса Нью-Йоркской фондовой биржи на 3 пункта означает убытки для инвестора в размере 1500 долл. (500 долл. х 3). По отношению к весьма небольшому первоначальному обязательному депозиту (марже), требующемуся для сделок на рынках финансовых фьючерсов, та-

[c.611]

Но все же высокие прибыли (или убытки) вполне возможны для финансовых фьючерсов благодаря значительному размеру контрактов. Например, если курс швейцарского франка возрастет на 2 цента против доллара, инвестор получит 2500 долл., поскольку один фьючерс на швейцарский франк охватывает 125 000 швейцарских франков таким же образом падение составного индекса Нью-Йоркской фондовой биржи на 3 пункта означает убытки для инвестора в размере 1500 долл. (500 долл. х 3). По отношению к весьма небольшому первоначальному обязательному депозиту (марже), требующемуся для сделок на рынках финансовых фьючерсов, та-

[c.611]

Товарные и финансовые фьючерсы продаются на фьючерсном рынке, который берет свое начало в аграрном секторе экономики США. Сегодня существует 13 бирж, занимающихся торговлей фьючерсными контрактами, являющимися соглашениями об осуществлении (или принятии) поставки определенного количества конкретного финансового инструмента или товара в установленный срок в будущем.

[c. 630]

630]

На фьючерсном рынке работают хеджеры и спекулянты, которые обеспечивают предложение и спрос на фьючерсные контракты. Хеджерами являются производители, поставщики и финансовые менеджеры корпораций, которые используют фьючерсы для защиты их позиций по соответствующим товарам и финансовым инструментам. Спекулянты придают рынку ликвидность путем торговли фьючерсами исключительно в расчете на их потенциал прибыльности. [c.630]

Базисный риск возрастает в случае перекрестного хеджирования. Перекрестное хеджирование предполагает хеджирование наличной позиции одним финансовым инструментом, а фьючерсной позиции — другим. Например, если наличная позиция по американским казначейским векселям хеджировалась бы фьючерсной позицией по евродолларовым депозитам, базисный риск был бы больше, чем в случае хеджирования наличной позиции по евродолларовым депозитам фьючерсными контрактами на евродолларовые депозиты. Перекрестное хеджирование, при котором фьючерсы на 3-месячные депозиты используются для защиты от риска по инструментам с другими сроками (например по 6-месячным депозитам), требует соответствующей корректировки числа фьючерсных контрактов, которые нужно купить или продать. В случае с 6-месячными депозитами убытки от изменения начисляемой по ним процентной ставки будут в 2 раза больше, чем убытки от 3-месячных депозитов. Соответственно, для хеджирования потребуется приблизительно в 2 раза больше фьючерсных контрактов. 4

[c.99]

В случае с 6-месячными депозитами убытки от изменения начисляемой по ним процентной ставки будут в 2 раза больше, чем убытки от 3-месячных депозитов. Соответственно, для хеджирования потребуется приблизительно в 2 раза больше фьючерсных контрактов. 4

[c.99]

Здесь речь пойдет об одновременной покупке облигаций за наличные и продаже фьючерсных контрактов. Если по истечении срока контракта цена поставки облигации, включающая процентный доход, превысит цену покупки и расходы на финансирование, то будет получена прибыль от арбитража. Арбитражеры могут покупать финансовые инструменты за наличные, одновременно гарантируя себе прибыль путем продажи фьючерсных контрактов. Покупка спот и продажа фьючерсов вызывает повышение наличных цен и снижение фьючерсных, тем самым практически сводя на нет возможность получения прибыли от арбитража. Деятельность арбитражеров способствует возникновению такой ситуации, при которой размер прибыли (или убытков) определяется тем, насколько расходы по финансированию долгосрочной позиции больше (или, соответственно, меньше) текущего дохода по облигации. Если теку-

[c.117]

Если теку-

[c.117]

Организованный фьючерсный рынок существует в США более 100 лет. Первой организованной торговой площадкой стала Чикагская товарная биржа, ответившая на потребности производителей и переработчиков сельскохозяйственной продукции. Сегодня в Северной Америке функционируют 12 бирж, на которых обращаются разнообразные товарные и финансовые фьючерсы. Срок действия фьючерсного контракта, определяемый месяцем поставки, относительно недолог. Участники рынка — это хеджеры, которые действуют на фьючерсном рынке, чтобы сбалансировать позицию по базовому товару или финансовому инструменту на рынке наличных продаж, а также спекулянты, которые, торгуя фьючерсами с целью извлечения прибыли, поддерживают ликвидность рынка. [c.134]

Большинство видов торгуемых на фьючерсном рынке контрактов (40) представлены фьючерсами на товары, например зерно или соевые бобы. Финансовые фьючерсы гораздо моложе (первые такие контракты появились в 1972 г.), но сейчас они уже не уступают товарным по объему торговли. Сегодня на рынке торгуют валютными фьючерсами по шести иностранным валютам, процентными фьючерсами на краткосрочные и долгосрочные долговые ценные бумаги, а также фьючерсами на фондовые индексы. Биржевые опционы «пут» и «колл» на товарные и финансовые фьючерсы — новые инвестиционные инструменты.

[c.134]

Сегодня на рынке торгуют валютными фьючерсами по шести иностранным валютам, процентными фьючерсами на краткосрочные и долгосрочные долговые ценные бумаги, а также фьючерсами на фондовые индексы. Биржевые опционы «пут» и «колл» на товарные и финансовые фьючерсы — новые инвестиционные инструменты.

[c.134]

Когда-то фьючерсные биржи называли товарными, имея в виду под товаром базовые элементы экономики. На бирже была поговорка товар — это то, от чего будет больно, если уронить на ногу например, золото, сахар, пшеница, бочка с нефтью. За последние десятилетия контракты на многие финансовые инструменты — валюты, облигации, акции, фондовые индексы — стали обращаться на рынке так же, как и контракты на товары. Понятие фьючерсы охватывает как традиционные товары, так и новые финансовые инструменты. [c.26]

Появление на рынке такого инструмента, как финансовый фьючерс является одной из крупнейших инноваций на международном финансовом рынке. Бурный рост числа заключаемых фьючерсных контрактов является ярким примером того, что данный инструмент способен удовлетворить потребности большинства участников финансового рынка. [c.438]

[c.438]

Финансовый фьючерс выступает в качестве договорного обязательства купить и, соответственно, продать в стандартизованную дату исполнения контракта определенное, установленное количество финансовых инструментов по цене, заранее определенной в свободном биржевом торге. Фьючерс (или фьючерсный контракт) — договор на поставку товара в будущем по цене, определенной сторонами при совершении сделки. [c.439]

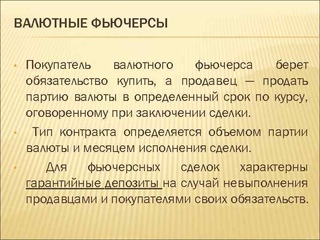

Финансовые инструменты, торгуемые на фьючерсных биржах, можно разделить на финансовые фьючерсы с конкретной базой и финансовые фьючерсы с абстрактной базой. Финансовые фьючерсы с конкретной базой основаны на реальных объектах торговли. К этим фьючерсам относят валютные фьючерсы и процентные фьючерсы. Валютный фьючерс — договорное обязательство продать и, соответственно, купить определенное количество валюты по заранее оговоренному курсу в определенную будущую дату. Валютные фьючерсы являются инновациями. Первая сделка с ними была заключена в 1972 г. на Международном валютном рынке — специализированном отделении Чикагской товарной биржи. Торговля этими контрактами приняла довольно широкий размах. Но форвардные сделки на валютном рынке отличаются большей эффективностью и гибкостью. Потребности клиентуры могут быть удовлетворены достаточно полно на межбанковском рынке срочной торговли валютой без помощи фьючерсного рынка.

[c.440]

Торговля этими контрактами приняла довольно широкий размах. Но форвардные сделки на валютном рынке отличаются большей эффективностью и гибкостью. Потребности клиентуры могут быть удовлетворены достаточно полно на межбанковском рынке срочной торговли валютой без помощи фьючерсного рынка.

[c.440]

Особое значение имеет, естественно, исполнение контрактов. Различаются два вида исполнения контрактов на рынке финансовых фьючерсов физическая поставка и покрытие наличностью. Физическая поставка предполагает реальную передачу конкретного финансового инструмента (предмета контракта) от продавца к покупателю в дату исполнения контракта. Биржевыми правилами для каждого фьючерсного контракта определены месяцы исполнения, а также иногда особые условия торговли фьючерсами в месяц их исполнения. Например, Временными правилами фьючерсной торговли на Московской товарной бирже предусмотрено, что торговля фьючерсным контрактом в месяц его исполнения возможна только при условии предоставления дополнительных финансовых гарантий, т. е. дополнительной маржи, равной по размеру первоначальной марже.

[c.450]

е. дополнительной маржи, равной по размеру первоначальной марже.

[c.450]

В России сегодня фьючерсный рынок действует на нескольких биржах, включая ММВБ, которой большинство участников рынка прочат наилучшую перспективу. Если в 1994-1995 годах основной интерес представляли валютные фьючерсы, то сегодня наибольший интерес и объем у фьючерсов на ГКО. Введение валютного коридора и ежедневных границ ЦБ РФ покупки/продажи валюты на рынке межбанковских кредитов сделал спекуляции на валютном рынке практически убыточными, а движения валютных курсов более предсказуемыми, что ослабило интерес к срочному валютному рынку. Снижение доходности по ГКО позволило в последнее время, пользуясь фьючерсом не только как инструментом хеджирования, но и как спекулятивным финансовым инструментом, получать значительно более высокий процент по длинным бумагам ГКО на коротких сроках, используя фьючерсные контракты. Фьючерсы на курсы акций начали котироваться в конце осени 1996 года на Российской Бирже и пока не получили широкой популярности, хотя через 2-3 года такие фьючерсы, наряду с фьючерсами на ГКО скорее всего будут самыми крупными по объему, ликвидности и привлекательности. [c.38]

[c.38]

ФИНАНСОВЫЕ ФЬЮЧЕРСЫ — срочный контракт, по которому одна из заключивших его сторон обязана в условленный срок в будущем поставить, а другая получить определенное количество ценных бумаг или других финансовых инструментов по зафиксированной в договоре -цене. Финансовые фьючерсы могут заключаться на поставку облигаций, векселей, валюты и др. ценных бумаг. Фьючерс дает право продажи определенных ценных бумаг по определенной цене на предусмотренную в контракте будущую дату без права отказа от совершения сделки. Владелец фьючерсного контракта может угадать или не угадать будущую стоимость ценной бумаги и в зависимости от этого получить прибыль или понести убытки. Фьючерсный контракт — соглашение о покупке (продаже) финансовых инструментов (финансовый фьючерс) в оговоренный срок в будущем по цене, установленной при заключении контракта. Под фьючерсным контрактом по ценным бумагам понимается соглашение о будущей поставке ценных бумаг, заключенное на бирже, и, в отличие от форвардного контракта — на разработанных биржей стандартных услови-

[c. 562]

562]

Хотя рынок финансовых фьючерсов существует немногим более 15 лет, сегодня он господствует на всем фьючерсном рынке и достиг уровня торговли, превышающего уровень традиционного рынка товарных контрактов. Как показывает рис. 12.3, финансовый фьючерс — не только наиболее активно обращающийся фьючерсный контракт (контракт с долгосрочными облигациями Казначейства США Чикагской биржи), но и 7 из 12 наиболее активно продающихся контрактов представлены именно этим видом фьючерсов. Во многом такая активность обусловлена, конечно, действиями хеджеров и крупных институциональных инвесторов, которые используют финансовые фьючерсы как инструменты для управления долгом и портфелем ценных бумаг. Но они имеют также множество привлекательных для индивидуальных инвесторов черт. Например, финансовые фьючерсы открывают еще один путь для спекуляции на динамике ставок процента или могут использоваться инвесторами, которые хотят заняться спекуляциями на фондовом рынке. Они даже позволяют спекулировать на выеокоспециализирован-ных и часто весьма доходных рынках иностранных валют. [c.604]

[c.604]

Перекрестным хеджированием называется использование фьючерсных контрактов на один финансовый инструмент для страхования рисков по другому инструменту. Например, 3-месячные стерлинговые депозитные сертификаты можно хеджировать процентными фьючерсами по 3-месячным стерлинговым депозитам, или же для минимизации риска, возникающего вследствие возможных колебаний цен на определенные акции, можно использовать фьючерсные контракты на индекс FTSE 100. Перекрестное хеджирование подвержено [c.128]

Если вы в состоянии изготавливать свои собственные форвардные контракты с процентными ставками и валютами, почему кто-то утруждает себя торговлей на биржах финансовых фьючерсов Ответ удобство и издержки. Наиболее популярными фьючерсными контрактами являются процентные и валютные фьючерсные контракты, сроки исполнения которых очень близки. В принципе их легче всего скопировать, но огромный объем сделок на рынках финансовых фьючерсов делает их очень низкозатратным инструментом хеджирования (или спекуляций). [c.703]

[c.703]

Опционы по фьючерсным контрактам и операции с биржевыми индексами. С 1982 г. на биржах началась торговля опционами по некоторым фьючерсным контрактам (futures options), в том числе опционами, которые дают право купить или продать фьючерсный контракт по долгосрочным казначейским облигациям. Эта форма уже иррациональна, ее можно считать торговлей капиталом третьего порядка. Если в случае с опционами и фьючерсами сделка урегулируется поставкой тех же акций или финансовых инструментов, на которые они выписаны, то в случае опциона по фьючерсам сделка урегулируется не только поставкой акций, но и фьючерсных контрактов на эти акции или финансовые инструменты. [c.33]

Для примера»мы начнем рассмотрение интересующих нас вопросов с пшеницы покажем, как цены на форвардные и фьючерсные контракты (или, говоря иначе форвардные и фьючерсные цены) влияют на решение о том, сколько зерна следует хранить от одного урожая до следующего. Далее исследуем связь между ценами при условии немедленной уплаты на поставляемый товар (спот-ценами) и форвардными ценами на золото и покажем, какие выводы о скрытых затратах на хранение золота можно сделать на основании их анализа. Далее перейдем к оценке фьючерсных контрактов на финансовые инструменты, или финансовых фьючерсов (finan ial futures) а именно — акции, облигации и иностранную валюту, — поставка которых покупателю предполагается в будущем.

[c.243]

Далее перейдем к оценке фьючерсных контрактов на финансовые инструменты, или финансовых фьючерсов (finan ial futures) а именно — акции, облигации и иностранную валюту, — поставка которых покупателю предполагается в будущем.

[c.243]

Книга Торговля фьючерсами и опционами на рынке энергоносителей представляет собой учебник для тех, кто мало знаком с этими финансовыми инструментами. Стивен Эррера, бывший вице-президент Нью-Йоркской товарной биржи, и Стюарт Браун, профессор финансов, в ясной и доступной форме излагают основы функционирования фьючерсных и опционных рынков энергоносителей, дают их общую характеристику, приводят полезные сведения об операциях на фьючерсных рынках и об опционах на фьючерсные контракты. Авторы анализируют поведение фьючерсных цен и их взаимосвязь с наличными ценами, обсуждают стратегии получения прибыли на относительном изменении цен, объясняют технику хеджирования, позволяющую получить выгоду от использования фьючерсов, а кроме того, знакомят читателей с историей фьючерсных и опционных контрактов на энергоносители, обсуждают перспективы дальнейшего развития фьючерсных рынков энергоносителей и их влияние на энергетические компании и общество в будущем. [c.253]

[c.253]

После этого события развивались быстрыми темпами. Первое в мире официальное здание биржи возведено в Амстердаме в 1613 году, затем подобные сооружения стали строиться почти во всех европейских странах. В то же время появились первые сложные финансовые инструменты — опционные контракты, предложенные к торговле в Голландии еще до начала знаменитой тюльпаномании в 1636 году, а также фьючерсные контракты, впервые представленные на японских рисовых рынках в 1654 году. Торговля рисовыми фьючерсами регулировалась правилами ho-ai-mai-aki-nai, которые оговаривали точные стандарты для контрактов и определения различных сортов риса. Вся торговля регулировалась бесприбыльной клиринговой палатой, и все расчеты по ценовой разнице велись наличными физическая доставка риса не включалась в этот процесс (Bakken 1953). [c.4]

Фьючерс (future) — это зарегистрированный на бирже стандартизированный контракт на будущую поставку определенного финансового инструмента или товара в установленный заранее день и за установленную заранее цену. Если Смит покупает фьючерсный контракт на поставку казначейских облигаций Соединенных Штатов в марте, он оговаривает цену сейчас, но не сможет получить эту поставку раньше марта, когда будет производить оплату. В то же самое время Браун может продать этот же контракт в шорт и купить его обратно позже, возможно, по более низкой цене, заработав прибыль на разнице. Хорошо то, что с традиционной бычьей и медвежьей торговлей можно заработать одинаковую прибыль, независимо от того, поднимается или падает рынок, так как вы предсказали движение и торгуете, используя его. Кроме того, требуется очень скромное дополнительное обеспечение. Вначале вы вносите лишь небольшой процент от стоимости контракта.

[c.25]

Если Смит покупает фьючерсный контракт на поставку казначейских облигаций Соединенных Штатов в марте, он оговаривает цену сейчас, но не сможет получить эту поставку раньше марта, когда будет производить оплату. В то же самое время Браун может продать этот же контракт в шорт и купить его обратно позже, возможно, по более низкой цене, заработав прибыль на разнице. Хорошо то, что с традиционной бычьей и медвежьей торговлей можно заработать одинаковую прибыль, независимо от того, поднимается или падает рынок, так как вы предсказали движение и торгуете, используя его. Кроме того, требуется очень скромное дополнительное обеспечение. Вначале вы вносите лишь небольшой процент от стоимости контракта.

[c.25]

Фьючерсные контракты в отличие от опционов предусматривают не право, а обязанность на рроведение той или иной операции. Как правило, это стандартные срочные контракты, заключаемые между эмитентом и покупателем на осуществление купли-продажи определенного финансового инструмента по заранее оговоренной цене в будущем. В них предусматриваются все элементы соглашения — от суммы и конкретного вида ЦБ до условий расчета и даты исполнения. Биржа гарантирует исполнение контрактов (п. 9 ст. 51 Федерального Закона О рынке ценных бумаг ). Поскольку эмитент фьючерса не имеет в своем распоряжении тех ЦБ, на которые он выписывает контракт, то фактически сделка осуществляется на основе учета разницы между ценой, фиксированной в контракте, и той, которая сложится на рынке. В странах с развитым рынком. ценных бумаг компании используют фьючерсы для регулирования своих балансов, стремясь учесть возможные риски и поддержать их на уровне, приемлемом для данной организации.

[c.85]

В них предусматриваются все элементы соглашения — от суммы и конкретного вида ЦБ до условий расчета и даты исполнения. Биржа гарантирует исполнение контрактов (п. 9 ст. 51 Федерального Закона О рынке ценных бумаг ). Поскольку эмитент фьючерса не имеет в своем распоряжении тех ЦБ, на которые он выписывает контракт, то фактически сделка осуществляется на основе учета разницы между ценой, фиксированной в контракте, и той, которая сложится на рынке. В странах с развитым рынком. ценных бумаг компании используют фьючерсы для регулирования своих балансов, стремясь учесть возможные риски и поддержать их на уровне, приемлемом для данной организации.

[c.85]

Фьючерсный рынок представлен в основном двумя типами оптовых торговцев хеджерами и спекулянтами. Рынок просто не мог бы существовать и эффективно функционировать без них. Хеджеры — это производители и поставщики (к ним относятся также кредитно-финансовые институты и финансовые директора корпораций), которые используют фьючерсные контракты для защиты своих интересов, заключающихся в соответствующем товаре или финансовом инструменте. Например, если владелец скотоводческого хозяйства предполагает, что в ближайшем будущем цена на скот упадет, он будет действовать как хеджер и заключит фьючерсную сделку на скот в надежде обеспечить с ее помощью наиболее высокий из возможных уровень цены. Тем самым хеджеры обеспечивают устойчивость фьючерсного рынка и его существование. Спекулянты, напротив, являются источником рыночной неустойчивости. Они заключают фьючерсные контракты не потому, что им нужно защитить позицию по товару, лежащему в основе сделки, а потому, что хотят получить прибыль от резких колебаний курса фьючерсного контракта. (Спекулянты— это расположенные к риску инвесторы, весь интерес которых к товарному или финансовому фьючерсу сводится к ожиданиям ценовой активности и возможности получить от этого прирост капитала. — Прим. науч. fed.)

[c.589]

Например, если владелец скотоводческого хозяйства предполагает, что в ближайшем будущем цена на скот упадет, он будет действовать как хеджер и заключит фьючерсную сделку на скот в надежде обеспечить с ее помощью наиболее высокий из возможных уровень цены. Тем самым хеджеры обеспечивают устойчивость фьючерсного рынка и его существование. Спекулянты, напротив, являются источником рыночной неустойчивости. Они заключают фьючерсные контракты не потому, что им нужно защитить позицию по товару, лежащему в основе сделки, а потому, что хотят получить прибыль от резких колебаний курса фьючерсного контракта. (Спекулянты— это расположенные к риску инвесторы, весь интерес которых к товарному или финансовому фьючерсу сводится к ожиданиям ценовой активности и возможности получить от этого прирост капитала. — Прим. науч. fed.)

[c.589]

П Налогообложение, Ожидается, что фьючерсы на определенный вид ценных бумаг будут облагаться налогом так же, как краткосрочная прибыль от прироста капитала. Кроме того, весьма вероятно, что применительно к фьючерсам на определенный вид ценных бумаг будет также распространяться регулятивная база в отношении отмывочной продажи. Вместе с тем создается впечатление, что продажа фьючерсов против срочных позиций, образовавшихся в результате фьючерсных контрактов, будет считаться конструктивной только при условии предоставления соответствующих финансовых инструментов. [c.99]

финансовый фьючерс — это… Что такое финансовый фьючерс?

- финансовый фьючерс

- Фьючерсный контракт ( futures contract), основанный на каком-либо финансовом инструменте. Цены на подобные контракты обычно изменяются под влиянием процентных ставок. По мере роста ставок цены контрактов падают; по мере снижения процентных ставок цены контрактов растут. Примерами финансовых документов, на которые могут заключаться финансовые фьючерсные контракты, являются краткосрочные казначейские векселя, долгосрочные казначейские векселя, ценные бумаги с передачей дохода Государственной национальной ипотечной ассоциации (Government National Mortgage Association (Ginnie Мае), иностранные валюты, а также депозитные сертификаты. Торговые операции с этими фьючерсами регулируются Федеральной комиссией по срочной биржевой торговле (Commodities Futures Trading Commission), Инвесторы используют фьючерсы для спекуляций на динамике процентных ставок. Финансовые институты (банки, страховые компании, брокерские фирмы) используют их для хеджирования финансовых портфелей от неблагоприятных колебаний процентных ставок.

Финансово-инвестиционный толковый словарь. 2002.

- финансовый супермаркет

- Финекс

Смотреть что такое «финансовый фьючерс» в других словарях:

Финансовый фьючерс — Контракт, заключаемый в данный момент на поставку определенных активов по цене продажи на определенную будущую дату … Инвестиционный словарь

Финансовый инструмент — Финансовый инструмент «квазиденьги», финансовый документ (валюта, ценная бумага, денежное обязательство, фьючерс, опцион и т. п.), продажа или передача которого обеспечивает получение денежных средств. Это, по сути, любой контракт … Википедия

Фьючерс фондового индекса — фьючерсный контракт на основе биржевых индексов. По английски: Index future Синонимы: Индексный фьючерс См. также: Финансовые фьючерсные контракты Фьючерсные контракты Финансовый словарь Финам … Финансовый словарь

Фьючерс Финансовый — срочная биржевая сделка с финансовыми или кредитными инструментами. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Фьючерс без поставки — фьючерсный контракт, предусматривающий наличный расчет вместо поставки базового актива. По английски: Cash settlement contract Синонимы: Контракт, предусматривающий наличный расчет См. также: Фьючерсные контракты Финансовый словарь Финам … Финансовый словарь

Фьючерс на казначейский вексель — фьючерсный контракт, предусматривающий поставку вновь эмитированного векселя. Покупая фьючерсный контракт, клиент обязан купить векселя с оговоренной в контракте дисконтной процентной ставкой, а продавая фьючерсный контракт, клиент принимает на… … Финансовый словарь

Фьючерс — (Futures) Фьючерс это срочный биржевой контракт на покупку рыночного актива Что такое фьючерс, фьючерсный контракт, рынок фьючерсов, торговля фьючерсами, стратегия фьючерс, виды ценных бумаг на фьючерсном рынке, хеджирование рисков с помощью… … Энциклопедия инвестора

Фьючерс — Финансы Публичные финансы: Международные финансы Государственный бюджет Местный бюджет Частные финансы: Корпоративные финансы Финансы домохозяйств Финансовые рынки: Рынок денег Валютный рынок Фондовый рынок Срочный рынок Финансовые инструмен … Википедия

Финансовый рынок — Финансовые рынки Рынок ценных бумаг Рынок облигаций Облигация г … Википедия

ФЬЮЧЕРС, ФИНАНСОВЫЙ — срочный биржевой контракт на финансовые инструменты … Большой экономический словарь

Что такое фьючерсы | Фьючерсы | Академия

Фьючерсы — это финансовые контракты, по которым покупатель обязан приобрести, а продавец продать актив (физический товар или финансовый инструмент) в заранее оговоренный срок по фиксированной в момент заключения соглашения цене. В контрактах указывается качество и количество базового актива. Такие контракты стандартизированы для упрощения торговли на фьючерсной бирже. Некоторые фьючерсные контракты предполагают физическую поставку актива, в то время как другие погашаются наличными платежами.

На фьючерсных рынках возможно совершение операций с существенно более высоким уровнем заемных средств по сравнению с фондовыми рынками. Фьючерсы могут использоваться для хеджирования или спекуляции на движении цены базового актива. Например, производитель кукурузы может использовать фьючерсы, чтобы зафиксировать определенную цену и снизить риски. Также игроки могут спекулировать на движении цен на кукурузу, открывая короткие или длинные позиции при продаже или покупке фьючерсного контракта.

Основное различие между фьючерсами и опционами заключается в том, что опционы дают своему держателю право на покупку или продажу базового актива по истечении срока, в то время как держатель фьючерса обязан выполнить условия своего контракта.

В действительности, фактическая скорость реализации базовых активов фьючерсных контрактов очень низкая, поскольку можно выигрывать на хеджировании или спекулировании и не имея контракта на руках до истечения срока действия и доставки товара.

Например, если вы заняли длинную позицию по фьючерсному контракту, вы можете открыть короткую позицию по контракту того же типа, чтобы закрыть свою позицию. Это способствует выходу из вашей позиции так же, как продажа акций на фондовых рынках способствует завершению сделки.

Спекуляции фьючерсами

Фьючерсные контракты используются для управления потенциальными движениями цен базовых активов. Если участники рынка ожидают роста цены базового актива в будущем, они, вероятно, останутся в выигрыше при покупке актива по фьючерсному контракту с его последующей продажей по более высокой цене на спотовом рынке или получении прибыли от благоприятной разницы в цене при наличном расчете.

Тем не менее они могут и проиграть, если цена актива опустится ниже покупной цены, указанной во фьючерсном контракте. И наоборот, если ожидается падение цены базового актива, можно продать актив и выкупить его позднее по сниженной цене на спотовом рынке.

Хеджирование фьючерсами

Цель хеджирования не в выигрыше от благоприятных ценовых движений, а в том, чтобы предотвратить потери при потенциально неблагоприятных изменениях цен с поддержкой заранее намеченного финансового результата в соответствии с текущей рыночной ценой. Хеджеры — это производители или потребители базового актива фьючерсного контракта.

Прибыль на фьючерсном контракте всегда означает потерю на спотовом рынке, и наоборот. При таком финансовом равновесии эффективная стратегия хеджирования помогает сохранять баланс на уровне текущей рыночной цены.

Фьючерсы, что это такое, графики валютных фьючерсов, торговля фьючерсами на золото и нефть

Фьючерсы — финансовый инструмент, контракт, цель которого — минимизировать влияние колебаний рыночных цен на деятельность субъектов хозяйствования. Договор, заключаемый между продавцом и покупателем, фиксирует цену товара на день его подписания. Выполнение условий сделки планируется в будущем.

Содержание

Скрыть- Что такое фьючерсы

- Валютные фьючерсы

- Графики фьючерсов

- Торговля фьючерсами

- Фьючерсы на золото

- Фьючерсы на нефть

Такие документы популярны в отраслях, имеющих длительный производственный цикл, например, сельское хозяйство, добыча полезных ископаемых, деревообрабатывающая промышленность.

Что такое фьючерсы

Фьючерс представляет собой контракт купли-продажи актива. В нём определены только цена и сроки поставки. Прочие данные: количество, качество — определены заранее в спецификации к биржевому контракту. Обязательства сторон перед биржей сохраняются до момента выполнения условий, содержащихся в документе.

Различают два вида фьючерсов:

- поставочные, предполагающие приобретение актива;

- расчётные, предусматривающие лишь денежные расчёты в размере разницы между фактической и контрактной ценой актива.

Валютные фьючерсы

Валютный фьючерс — договор купли-продажи валюты, согласно которому покупатель обязуется приобрести, а продавец — продать в будущем определённое количество денежных средств по курсу, зафиксированному на день подписания документа.

Цели таких контрактов — снижение рисков при колебаниях курса или возможность заработать на изменении котировок. Получение прибыли возможно при непрерывном мониторинге и тщательном анализе изменений на финансовом рынке. Биржи, торгующие фьючерсами — CME, MATIF, SIMEX.

Графики фьючерсов

Интерактивные графики фьючерсов позволяют отслеживать в реальном режиме времени изменение котировок контрактов на финансовом рынке, фиксировать данные за определённый период. Это удобный аналитический инструмент, позволяющий оценивать ситуацию на бирже, делать прогнозы, заключать сделки.

Существуют специальные программы и онлайн-сервисы для мониторинга представления графических данных. Удобные настройки позволяют варьировать временную шкалу, менять масштаб, добавлять показатели, сохранять полученные результаты.

Торговля фьючерсами

Торговля фьючерсами позволяет получать прибыль на колебаниях их стоимости. Для успешного проведения сделок необходимо учитывать многие параметры контрактов:

- волатильность;

- ликвидность;

- размер;

- объём договоров на рынке;

- гарантийные обеспечения;

- открытый интерес участников.

Перед совершением сделок, необходимо открыть торговый счёт у брокера, определив его размер и параметры риска, разработав план операций.

Фьючерсы на золото

Фьючерсы на золото — способ торговли драгоценным металлом по мировым ценам. Это удобный и мощный инструмент хеджирования, позволяющий диверсифицировать риски, получать прибыль при совершении операций купли-продажи. Также это — отличная страховка от кризисных явлений экономики, выгодная инвестиция. Постоянно высокий интерес к активу обеспечивает широкие возможности для совершения операций на бирже. Преимущество торговли контрактами по сравнению с продажей самого металла состоит в стандартизации контрактов, удобстве хранения документов.

Фьючерсы на нефть

Фьючерсы на нефть позволяют компаниям-потребителям закупить большое количество сырья по фиксированной цене, застраховать себя от резких скачков его стоимости. Наибольшей привлекательностью они пользуются во время высокой волатильности цен. Такие контракты — отличное средство для получения дохода при совершении операций купли-продажи и получения маржи при колебаниях цен. Высокий спрос на «чёрное золото» и частые колебания расценок делают фьючерсы отличным средством для заработка.

Совет от Сравни.ру: Операции с фьючерсами требуют отличного знания рынка, проведения анализа, постоянного мониторинга ситуации. Для получения дохода на торговле контрактами, стоит приобрести опыт на небольших сделках и всегда помнить о диверсификации рисков.

Финансовый фьючерс — Большая Энциклопедия Нефти и Газа, статья, страница 1

Финансовый фьючерс

Cтраница 1

Финансовый фьючерс выступает в качестве договорного обязательства купить и, соответственно, продать в стандартизованную дату исполнения контракта определенное, установленное количество финансовых инструментов по цене, заранее определенной в свободном биржевом торге. [1]

Финансовый фьючерс — валютный или процентный контракт, а также стандартно-индексный пакет, служащий объектом срочной сделки на бирже. [2]

Финансовый фьючерс выступает в качестве договорного обязательства купить и, соответственно продать в стандартизованную дату исполнения контракта определенное, установленное количество финансовых инструментов по цене, заранее определенной в свободном биржевом торге. [3]

Держатель финансового фьючерса не получает каких-либо дивидендов или процентов по лежащим в основе контракта ценным бумагам. [4]

Покупка финансового фьючерса одновременно дает право и обязательство купить финансовый инструмент, на который заключается контракт, в указанный срок в будущем. Покупка июньского контракта на 3-месячный евродолларовый срочный депозит условно обязывает покупателя внести на депозит евродоллары сроком на 3 месяца ( начиная со второй среды в июне) под процент, обозначенный в контракте в момент его заключения. Продажа контракта одновременно условно обязывает продавца принять валюту на депозит на указанный период и гарантировать выплату согласованного в контракте процента. [5]

Держатель финансового фьючерса не получает каких-либо дивидендов или процентов по лежащим в основе контракта ценным бумагам. [6]

Появление на рынке такого инструмента, как финансовый фьючерс является одной из крупнейших инноваций на международном финансовом рынке. Бурный рост числа заключаемых фьючерсных контрактов является ярким примером того, что данный инструмент способен удовлетворить потребности большинства участников финансового рынка. [7]

Уровень цен и прибыли зависит от типа финансового фьючерса. [8]

ИНДЕКСНЫЕ ФЬЮЧЕРСЫ ( index futures) — один из видов финансового фьючерса, при котором срочные сделки заключаются на изменение индексов фондового рынка. При операциях на базе индекса-100 ( FT-ES — 100) расчетная единица равна 25 фунтам стерлингов на пункт индекса. При повышении индекса на 100 пунктов купивший фьючерс может его продать на 2500 фунтов стерлингов дороже ( 25×100) и таким образом получить соответствующую прибыль. [9]

Срочные операции представлены, прежде всего, простыми срочными операциями, фьючерсами и опционами. Финансовый фьючерс — это стандартная сделка, которая заключается по установленным биржей правилам, когда партнером в каждой сделке является сама биржа в лице ее клиринговой ( расчетной) палаты. Рынок фьючерсов имеет большую ликвидность, так как стандартные правила обеспечивают возможность свободной торговли для сколь угодного количества участников. [10]

Термин товарный фьючерс часто используется по отношению к фьючерсам на сельскохозяйственные товары и естественные ресурсы. Термин финансовый фьючерс обычно используется применительно к фьючерсам на такие финансовые инструменты, как казначейские облигации, иностранная валюта и фондовые индексы. [11]

Если экспортер хочет избежать подобного риска, он может застраховаться от потерь. Осуществляя хеджирование с помощью финансового фьючерса, он пытается гарантировать себе обменный курс, по которому он будет приобретать фунты стерлингов. Ему необходимо знать заранее, сколько денег он получит в стерлинговом выражении. Гарантированный обменный курс может быть менее благоприятным, чем текущий курс, но по крайней мере экспортер будет свободен от риска, что курс может стать настолько неблагоприятным, что сделка окажется убыточной. [12]

Хотя рынок финансовых фьючерсов существует немногим более 15 лет, сегодня он господствует на всем фьючерсном рынке и достиг уровня торговли, превышающего уровень традиционного рынка товарных контрактов. Как показывает рис. 12.3, финансовый фьючерс — не только наиболее активно обращающийся фьючерсный контракт ( контракт с долгосрочными облигациями Казначейства США Чикагской биржи), но и 7 из 12 наиболее активно продающихся контрактов представлены именно этим видом фьючерсов. Во многом такая активность обусловлена, конечно, действиями хеджеров и крупных институциональных инвесторов, которые используют финансовые фьючерсы как инструменты для управления долгом и портфелем ценных бумаг. Но они имеют также множество привлекательных для индивидуальных инвесторов черт. Например, финансовые фьючерсы открывают еще один путь для спекуляции на динамике ставок процента или могут использоваться инвесторами, которые хотят заняться спекуляциями на фондовом рынке. Они даже позволяют спекулировать на выеокоспециализирован-ных и часто весьма доходных рынках иностранных валют. [13]

Стоимость процентного фьючерсного контракта реагирует на процентную ставку точно так же, как и долговые инструменты, лежащие в основе контракта. То есть когда рыночная ставка процента повышается, стоимость процентного фьючерса снижается, и наоборот. Однако система котировок для процентных, как, впрочем, и для валютных, фьючерсов, а также фьючерсов на индексы устанавливается таким образом, чтобы отражать рыночную стоимость самого контракта. Так, когда цена, или котировка, финансового фьючерса растет, инвестор, занявший длинную позицию, зарабатывает; напротив, когда цена снижается, зарабатывает деньги тот, кто занимал короткую позицию. Ценовая динамика — единственный источник дохода для спекулянтов, поскольку, даже если акции и долговые ценные бумаги включаются в некоторые финансовые фьючерсы, такие контракты не содержат требований к дивидендам или процентам по соответствующим ценным бумагам. Но все же высокие прибыли ( или убытки) вполне возможны для финансовых фьючерсов благодаря значительному размеру контрактов. [14]

Страницы: 1 2

что это такое фьючерсный контракт и его цена?

Фьючерс (от англ. futures) или фьючерсный контракт (от англ. futures contract) — это стандартизированный договор между двумя сторонами на покупку или продажу базового количества активов на определенную дату в будущем, по согласованной цене на сегодняшний день (цена фьючерсного контракта или фьючерсная цена). Параметры актива (количество, качество, упаковка, маркировка и т. п.) оговорены заранее в спецификации биржевого контракта. Стороны несут обязательства перед биржей вплоть до исполнения фьючерсного контракта.

Фьючерсные контракты не являются «прямыми» ценными бумагами, такие как акции, облигации или векселя. Однако остаются все еще ценными бумагами, хотя и выполняют при этом больше роль производного финансового инструмента.

Сторона согласившая купить базовый актив в будущем, занимает длинную позицию, а сторона согласившая продать актив в будущем, занимает короткую позицию.

Будущую дату называют датой полного расчета или датой доставки. Официальную цену фьючерсного контракта в конце торговой сессии дня называют расчетной ценной.

Фьючерс можно рассматривать как стандартизированную разновидность форварда, который обращается на организованном рынке со взаимными расчётами, централизованными внутри биржи.

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов. В случае истечения данного контракта, но отсутствия товара у продавца биржа накладывает штраф.

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива. Обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

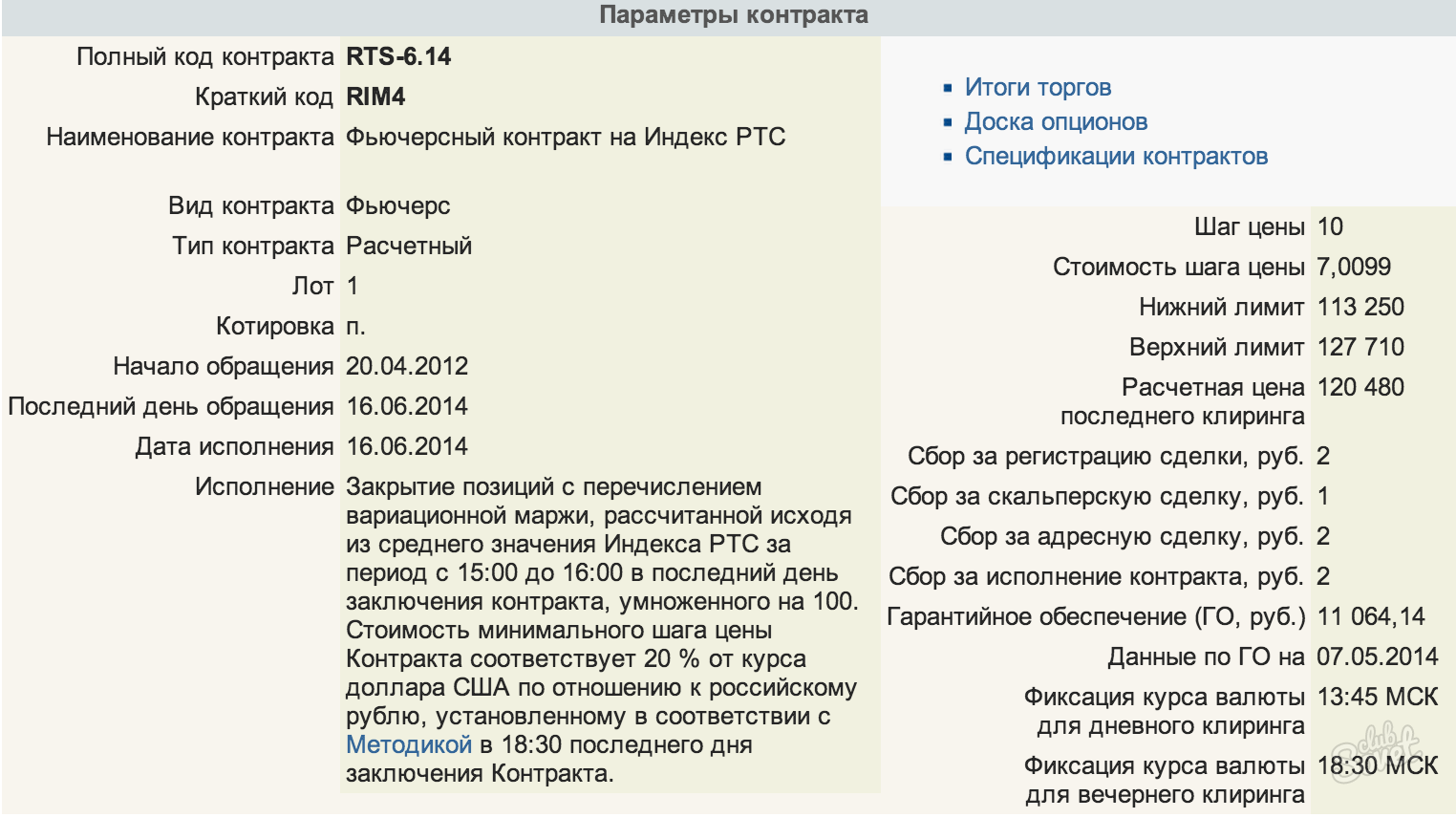

Спецификация фьючерса

Спецификация фьючерса — это документ, утвержденный биржей, в котором закреплены основные условия фьючерсного контракта.

В спецификации фьючерса указываются следующие параметры:

- наименование контракта

- условное наименование (сокращение)

- тип контракта (расчетный/поставочный)

- размер контракта — количество базового актива, приходящееся на один контракт

- сроки обращения контракта

- дата поставки

- минимальное изменение цены

- стоимость минимального шага

Вариационная маржа

Вариационная маржа — ежедневно начисляемая маржа, рассчитываемая как расчетная цена на день T минус расчетная цена на день T-1.

При заключении сделки, после завершения торгов, по ней рассчитывается вариационная маржа отдельно от маржи по открытым на утро позициям. Величина маржи для сделок покупки равна разнице котировки и цены сделки, умноженная на количество контрактов. Величина маржи для сделок продажи рассчитывается как разница цены сделки и котировки, умноженная на количество контрактов.

Депозитная маржа (гарантийное обеспечение)

Депозитная маржа (начальная, initial margin) или гарантийное обеспечение — это возвращаемый страховой взнос, взимаемый биржей при открытии позиции по фьючерсному контракту. Как правило составляет 2—10 % от текущей рыночной стоимости базового актива.

Депозитная маржа взимается как с продавца, так и с покупателя.

После того как продавец и покупатель заключили на бирже фьючерсный контракт, какая-либо связь между ними теряется, и стороной сделки для каждого из них начинает выступать расчетная палата биржи. Таким образом, начальная маржа призвана гарантировать расчетную палату и ее членов от риска, связанного с неисполнением одним из клиентов своих обязательств по контракту, то есть обеспечить финансовую состоятельность расчетной палаты биржи в условиях изменяющейся рыночной конъюнктуры.

На ведущих биржах мира для расчета гарантийного обеспечения используется методика SPAN (The Standard Portfolio Analysis of Risk), которая позволяет рассчитывать совокупное значение гарантийного обеспечения по портфелю фьючерсов и опционов на основании анализа общего риска такого портфеля. SPAN анализирует гарантийные обязательства при различных условиях рынка. Многие портфели содержат позиции, которые компенсируют друг друга. В таких случаях минимальные требования SPAN могут быть ниже, чем в других системах расчета гарантийного обеспечения.

В настоящее время начальная маржа взимается не только биржей с участников торгов, но также существует практика взимания дополнительного гарантийного обеспечения брокера со своих клиентов (то есть брокер блокирует часть средств клиента в обеспечение его позиций на срочном рынке).

Биржа оставляет за собой право увеличивать ставки гарантийного обеспечения. В некоторых случаях увеличение ставок приводит к изменению стоимости контракта. Это происходит из-за того, что у мелких участников рынка становится недостаточно средств для покрытия увеличенного требования по марже и они начинают закрывать свои позиции, что в конечном счете приводит к уменьшению (если закрывается длинная позиция) или увеличению (если закрывается короткая позиция) цен на них.

Исполнение фьючерсного контракта

Исполнение фьючерсного контракта осуществляется по окончании срока действия контракта либо путем выполнения процедуры поставки, либо путем уплаты разницы в ценах (вариационной маржи).

Исполнение фьючерсного контракта выполняется по расчетной цене, зафиксированной в день Исполнения данного контракта. Поставка базового актива часто проводится через ту же биржу (а иногда и через ту же секцию), на которой торгуется данный фьючерсный контракт.

Ранее российские суды рассматривали расчётный фьючерс как разновидность «игровых сделок» и отказывали требованиям, возникающим из их неисполнения, в правовой защите. Однако с 2007 года, путем внесения дополнений в статью 1062 ГК РФ, было признано, что все требования, вытекающие из сделок, предусматривающих обязанность ее стороны (сторон) уплачивать денежные суммы в зависимости от изменения цен на товары, ценные бумаги, курса соответствующей валюты, величины процентных ставок, уровня инфляции и др., подлежат судебной защите. При этом необходимо соблюдение определенных условий к участникам сделки и ее заключению (см. пункт 2 ст.1062 ГК).

Определение фьючерса

и пример

Что такое фьючерсы?

Фьючерсы — это производные финансовые контракты, которые обязывают стороны совершать сделки с активом по заранее определенной дате и цене в будущем. Покупатель должен купить или продавец должен продать базовый актив по установленной цене, независимо от текущей рыночной цены на дату истечения срока.

Базовые активы включают физические товары или другие финансовые инструменты. Фьючерсные контракты определяют количество базового актива и стандартизированы для облегчения торговли на фьючерсной бирже.Фьючерсы можно использовать для хеджирования или торговых спекуляций.

Ключевые выводы

- Фьючерсы — это производные финансовые контракты, обязывающие покупателя купить актив или продавца продать актив в заранее установленную дату в будущем по установленной цене.

- Фьючерсный контракт позволяет инвестору спекулировать на направлении ценной бумаги, товара или финансового инструмента.

- Фьючерсы используются для хеджирования движения цены базового актива, чтобы предотвратить убытки от неблагоприятных изменений цен.

Как работают фьючерсные контракты?

Понимание фьючерсов