пошаговые действия. Как научиться работать на кассе — modulkassa.ru

Например: Налоги для ИП

- Законы, указы и законопроекты о кассовых аппаратах

22.02.2019

Аренда кассы22.02.2019

Аренда кассы для интернет-магазина25.02.2019

27.02.2019

Купить платежный терминал для пластиковых карт20.02.2019

Беспроводной терминал для приема карт 27.02.2019 Может ли ИП на патенте работать без кассового аппарата29.04.2019

Бытовые услуги: онлайн-касса в 2019 году26.02.2019

Штрафы за работу без кассы20.02.2019

Зачем нужен эквайринговый терминал28.03.2019

ККТ для ЕНВД без работников 29.04.2019 Работа ИП без кассового аппарата: разрешенные виды деятельности и как отчитываться19.02.2019

Работа с терминалом для оплаты: общие понятия и термины25.03.2019

Как получить налоговый вычет за покупку онлайн-кассы03.05.2019

Пошаговая инструкция: как работать с кассовым терминалом для оплаты картой01.06.2019

Оплата картой прикосновением к терминалу22.02.2019

Может ли ИП брать наличные деньги без кассы27.02.2019

Как работать на кассовом аппарате14.05.2019

Как выбрать кассовый аппарат для ИП25.02.2019

Как зарегистрировать мобильную онлайн-кассу 26.02.2019 Какая касса подойдет для интернет-магазина21.08.2019

Как выбрать кассовый аппарат для ИП на УСН27.02.2019

Какую онлайн-кассу выбрать для магазина29.04.2019

Какая онлайн-касса нужна для ИП на УСН19.02.2019

Нужна ли онлайн-касса в автосервисе 13.09.2019 Нужен ли кассовый аппарат на автостоянке09.08.2019

Касса для курьерской доставки еды26.02.2019

Онлайн-касса для гостиницы10.09.2019

Применение ККТ при комиссионной торговле03.09.2019

Онлайн-касса для маленького магазина03.09.2019

Онлайн-касса для парков развлечений20.08.2019

Какую кассу купить для пекарни03.09.2019

Онлайн-касса для продажи сигарет14.09.2019

Онлайн-касса для ресторанов и кафе24.09.2019

Онлайн-кассы для сауны и бани24.09.2019

Онлайн-кассы для столовой27.09.2019

Нужна ли строительной организации онлайн-кассаmodulkassa.ru

Как правильно начать работу с контрольно-кассовой техникой (ККТ)

Многие предприятия, осуществляющие торговые операции, рано или поздно сталкиваются в своей работе с необходимостью установки и применения кассовых аппаратов.

Если компания собралась впервые заняться реализацией продукции и услуг за наличный расчет, то ей необходимо иметь четкие представления об особенностях регистрации и применении ККТ.

Порядок применения ККТ регламентируется положениями:

- Закона от 25.04.2003г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

- Постановления Правительства РФ от 23.07.2007г. №470 «Об утверждении Положения* о регистрации и применении контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями», определяющим:

- требования, предъявляемые к ККТ, используемой организациями и ИП,

- порядок и условия ее регистрации и применения при осуществлении наличных денежных расчетов (расчетов с использованием платежных карт) в случаях продажи товаров, выполнения работ или оказания услуг на территории РФ.

ККТ обязаны применять* при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях:

- продажи товаров,

- выполнения работ,

- оказания услуг,

*В некоторых случаях, согласно действующему законодательству, компании или ИП могут обойтись без применения ККТ. Так, с 01.01.2013г. вступили в силу отдельные положения Федерального закона от 25.06.2012г. №94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Согласно ст.5 закона №94-ФЗ в абз.1 п.2.1 ст.2 закона №54-ФЗ внесены изменения, согласно которым от обязательного применения ККТ освобождаются те ИП, которые применяют патентную систему налогообложения (в части видов деятельности, подпадающих под ПСН).

Перед началом применения расчетов с помощью ККТ, кассовый аппарат необходимо зарегистрировать в ФНС по месту нахождения организации (по месту жительства ИП). Если ККТ регистрируется обособленным подразделением компании, то обратиться нужно в ФНС по месту нахождения такого обособленного подразделения.

Для этого в налоговую инспекцию необходимо представить заявление о регистрации контрольно-кассовой техники. Его форма утверждена Приказом ФНС РФ от 09.04.2008г. №ММ-3-2/152@ «Об утверждении форм заявления о регистрации контрольно-кассовой техники, книги учета контрольно-кассовой техники и карточки регистрации контрольно-кассовой техники».

Согласно п.1 ст.2 и п.1 ст.3 закона №54-ФЗ, организации и ИП могут применять только ту кассовую технику, которая включена в Государственный реестр.

При этом, ФНС в своем Письме от 18.02.2013г. №АС-4-2/2696@, напоминает, что с 01.01.2013г. вступило в силу Постановление Правительства РФ от 17.12.2012г. №1319, которым внесены изменения в Положение* о регистрации и применении ККТ, используемой организациями и ИП, касающиеся отмены средства визуального контроля — знака «Государственный реестр».

Соответственно, с 01.01.2013г., наличие на корпусе ККТ знака «Государственный реестр» — не обязательно и кассовый аппарат в ФНС должны зарегистрировать и без этого знака.

*Утверждено Постановлением Правительства РФ от 23.07.2007г. №470.

В нашей статье мы рассмотрим порядок регистрации ККТ в налоговых органах и поговорим о необходимом комплекте документов для данной процедуры. Так же мы дадим несколько рекомендаций по работе с ККТ, которые будут полезны тем, кто только начинает работать с кассовой техникой.

Кроме того, будут рассмотрены ситуации, в которых можно обойтись без применения ККТ.

Порядок регистрации ККТ в налоговой инспекции

Согласно п.15 Положения о регистрации и применении ККТ, для регистрации кассового аппарата* пользователь представляет в ФНС заявление о регистрации ККТ и его копию.*За исключением кредитных организаций.

Заявление в ФНС предоставляется:

- по месту нахождения юридического лица или его обособленного подразделения (если ККТ регистрируется для подразделения),

- по месту жительства физического лица,

- паспорт ККТ, подлежащей регистрации,

- договор о ее технической поддержке, заключенный пользователем и поставщиком (центром технического обслуживания).

Одновременно с регистрацией ККТ, налоговая выдает пользователю карточку регистрации ККТ, а также возвращает документы, прилагавшиеся к заявлению.

Формы книги учета и карточки регистрации, как и форма заявления, утверждены Приказом ФНС РФ от 09.04.2008 N ММ-3-2/152@.

Согласно п.16 Положения, перерегистрация и снятие ККТ с регистрации, так же осуществляются по заявлению пользователя в течение 5 рабочих дней с даты подачи заявления. Оно предоставляется в ту ФНС, где была зарегистрирована ККТ. К заявлению прилагаются паспорт ККТ и карточка регистрации.

О регистрации, перерегистрации и снятии с регистрации ККТ делается отметка в паспорте ККТ, которая заверяется печатью ФНС.

О снятии с регистрации ККТ также делается отметка в книге учета и карточке регистрации, которая остается в ФНС.

Сотрудник организации или ИП, который будет подавать документы на регистрацию ККТ должен иметь при себе документ, удостоверяющий личность (паспорт) и доверенность от организации на осуществление регистрации ККТ.

Кроме вышеуказанных документов в ФНС обычно просят предъявить:

- Свидетельство о государственной регистрации юридического лица,

- Свидетельство о постановке на учет в налоговом органе,

- Документ, подтверждающий право собственности/право пользования помещением (договор аренды, свидетельство о праве собственности), в котором планируется установка ККТ,

- Журнал кассира-операциониста по форме №КМ-4,

- Паспорт ЭКЛЗ,

- Паспорт версии ККМ и дополнительный лист к нему,

- Учетный талон ККТ.

В любом случае, прежде чем ехать в ФНС, представляется разумным уточнить, какие именно требования предъявляет конкретно ваша налоговая инспекция к пакету документов, необходимых для регистрации ККТ.

Кроме предоставления пакета документов необходимо предоставить и сам кассовый аппарат для его осмотра представителем ФНС.

Осмотр кассового аппарата осуществляется инспектором и специалистом* центра техобслуживания.

*Он осуществляет техническую поддержка кассового аппарата, нанесение на него знака «Сервисное обслуживание», наклеивание марок-пломб, введение в фискальную память информации при регистрации, а также замену накопителей фискальной памяти.

Когда ККТ разрешается не применять

В соответствии с положениями п.2 и п.3 ст.2 закона №54-ФЗ, организации и ИП в силу специфики своей деятельности либо особенностей своего местонахождения могут производить наличные денежные расчеты и/или расчеты с использованием платежных карт без применения ККТ:1. При оказании услуг населению при условии выдачи бланков строгой отчетности (такие бланки приравниваются к кассовым чекам), утвержденных Постановлением Правительства РФ от 06.05.2008г. №359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ».

2. Если организация или ИП являются налогоплательщиками ЕНВД в части деятельности, подпадающей под ЕНВД (п.2 ст.346.26 НК РФ), а так же в случае применения ИП патентной системы налогообложения (при осуществлении деятельности, в отношении которой законами субъектов РФ предусмотрено применение патентной системы), при условии выдачи по требованию покупателя документа:

- товарного чека,

- квитанции,

- другого документа,

3. При реализации:

- газет и журналов,

- сопутствующих товаров,

Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно.

4. При продаже:

- ценных бумаг;

- лотерейных билетов;

- проездных билетов и талонов для проезда в городском общественном транспорте.

6. При торговле:

- на рынках,

- ярмарках,

- в выставочных комплексах,

- торговли магазинов,

- павильонов,

- киосков,

- палаток,

- автолавок,

- автомагазинов,

- автофургонов,

- помещений контейнерного типа и других аналогичных мест.

- с ручных тележек,

- корзин,

- лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полиэтиленовой пленкой, парусиной, брезентом).

9. При торговле в киосках мороженым и безалкогольными напитками в розлив.

10. Торговли из цистерн:

- пивом,

- квасом,

- молоком,

- растительным маслом,

- живой рыбой,

- керосином.

12. При приеме от населения стеклопосуды и утильсырья, за исключением металлолома.

13. При реализации:

- Предметов религиозного культа и религиозной литературы,

- услуг по проведению религиозных обрядов и церемоний,

14. При продаже по номинальной стоимости:

- почтовых марок,

- иных знаков, наносимых на почтовые отправления,

15. В случае, если организация (ИП) находятся в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне, утвержденном органом власти РФ

16. Аптечные организации и их обособленные подразделения, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских поселениях. Они должны иметь лицензию на фармацевтическую деятельность.

Обратите внимание: Вышеуказанные пункты не распространяются:

- на платежных агентов, осуществляющих деятельность по приему платежей физических лиц,

- на кредитные организации и банковских платежных агентов, субагентов, осуществляющих деятельность в соответствии с законодательством о банках и банковской деятельности.

Начало работы с кассовым аппаратом

При осуществлении работы с кассовым аппаратом можно руководствоваться Типовыми правилами эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением (утв. Минфином РФ 30.08.1993г. №104), которые применяются в части, не противоречащей закону №54-ФЗ.Согласно п.3.8.2 Типовых правил, кассир (контролер — кассир, продавец, официант и др.) обязан:

- проверить исправность блокирующих устройств, заправить чековую и контрольную ленту, установить дататор на текущую дату, перевести нумератор на нули;

- включить машину в электросеть и получением нулевого чека проверить ее работу от электропривода;

- напечатать два-три чека без обозначения суммы (нулевых) с целью проверки четкости печатания реквизитов на чековой и контрольной лентах и правильность установки дататора и нумератора;

- нулевые чеки приложить в конце дня к кассовому отчету.

Текущая дата не может быть более ранней, чем дата предыдущего Z-отчета, иначе кассовый аппарат не перейдет в режим текущей работы.

После того, как были пробиты пробные нулевые чеки, пробивается промежуточный X-отчет. Этот дневной отчет не обнуляет информацию в оперативной памяти ККТ.

X-отчет это чек, на котором отображается содержание счетчиков (по секциям и по общему итогу) ККТ, при этом, значения счетчиков не изменяются.

Данные, отображающиеся в X-отчете на начало дня должны совпадать с данными записей в графе 9 журнала кассира-операциониста (форма №КМ-4) за предыдущий день. Эти же данные отражаются в графе 6 журнала КМ-4.

X-отчеты могут сниматься для контроля поступления выручки в течение смены или для периодической сдачи наличной выручки.

Пробитые Х-отчеты в течении дня никак не влияют на сумму накопленной выручки по данным кассового аппарата.

Х-отчеты можно снимать по секциям, сменному итогу и главному итогу. Они могут использоваться, в том числе, для определения недостачи или излишка в кассе (данные X-отчета сверяются с суммой фактической выручки, находящейся в денежном ящике ККТ).

Самые простые кассовые аппараты пробивают чек после набора суммы, указания номера секции и нажатия клавиши «ввод». В более сложных аппаратах могут быть предусмотрены функции ввода цены по штрихкоду, подсчета промежуточного итога и суммы сдачи, работу со скидками по акциям и тому подобное.

В случае ошибки кассира, необходимо выбить правильный чек и вручить его покупателю. Неправильный чек погашается и хранится. В конце дня по таким чекам оформляют акт о возврате денежных сумм покупателям по неиспользованным кассовым чекам по форме №КМ-3 .

Акт по форме №КМ-3 оформляется в единственном экземпляре при сдаче и оформлении выручки за день. По строке «Контрольно-кассовая машина» указывается модель (класс, тип, марка) ККТ, на которой был пробит неправильный чек. В табличную часть этой строки вписывают:

— номер производителя (обычно указывается на самом кассовом аппарате, в техническом паспорте),

— регистрационный номер ККТ (можно найти в карточке постановки ККТ на учет, которую выдает ФНС).

В строке «Прикладная программа» указывается название бухгалтерской программы, с помощью которой организован оперативный учет. Если программа не используется, то в этой строке ставится прочерк.

В графе «Кассир» проставляется табельный номер кассира-операциониста, неправильно пробившего чек. В табличной части акта отражаются номера и суммы каждого чека. Чеки наклеиваются на лист бумаги или прикрепляют к акту (в связи с тем, что чеки подвержены сильному выцветанию, лучше сразу сделать с них ксерокопию).

Акт подписывается кассиром-операционистом и утверждается руководителем.

Данный акт составляется и в том случае, если покупатель отказался от приобретенного товара или услуги и ему вернули деньги.

В конце дня (при закрытии или по прибытии инкассатора) кассир должен:

— подготовить денежную выручку и другие платежные документы;

— составить кассовый отчет и сдать выручку вместе с кассовым отчетом по приходному ордеру в «основную кассу» (или непосредственно инкассатору банка).

Кроме того необходимо снять показания секционных и контрольных счетчиков (регистров), получить распечатку или вынуть из кассовой машины использованную в течение дня контрольную ленту.

По данным счетчиков (регистров) на начало и на конец определяется сумма выручки. Сумма выручки должна соответствовать показаниям денежных суммирующих счетчиков и контрольной ленте и должна совпадать с суммой, сданной в основную кассу (инкассаторам).

В конце дня можно сначала распечатать X-отчет. По нему можно проверить соответствие наличных денег в кассе пробитым суммам. Затем снимается Z-отчет. Этот отчет обнуляет информацию в оперативной памяти и заносит ее в фискальную память. Данная операция фиксирует в памяти ККТ накопленный итог пробитых сумм и закрывает фискальную смену (обнуляет счетчик дневной выручки).

В Z-отчете отражаются не только данные контрольных регистров на начало и конец рабочего дня и сумма дневной выручки, но и общая сумма денег и чеков, возвращенных покупателям, сумма скидок и аннулированных чеков.

Сумма выручки должна совпадать с информацией на контрольной ленте.

Каждый отчет имеет свой порядковый номер. Все отчеты, полученные на ККТ, необходимо аккуратно собирать и хранить (при возможности — делать ксерокопии).

На основании Z-отчета кассир-операционист ежедневно составляет справку-отчет по форме №КМ-6.

Данная справка применяется для составления отчета кассира — операциониста о показаниях счетчиков ККМ и выручке за рабочий день (смену).

Отчет составляет в одном экземпляре ежедневно кассир — операционист, подписывает его и вместе с выручкой сдает его по ПКО старшему (главному) кассиру или руководителю организации.

В небольших организациях с одной — двумя кассами кассир — операционист сдает деньги непосредственно инкассатору банка. Сдача денег в банк отражается в отчете. Выручка за рабочий день (смену) определяется по показаниям суммирующих денежных счетчиков на начало и конец рабочего дня (смены) за вычетом суммы денег, возвращенных покупателям (клиентам) по неиспользованным кассовым чекам, и подтверждается соответствующими подписями заведующих отделами.

В приеме и оприходовании денег по кассе в отчете подписываются старший кассир и руководитель организации. Отчет служит основанием для составления сводного отчета «Сведения о показаниях счетчиков контрольно — кассовых машин и выручке организации» (форма №КМ-7).

После того, как был снят Z-отчет, определена и проверена фактическая сумма выручки делаются записи в журнале кассира-операциониста (форма №КМ-4).

Все записи в журнале ведутся кассиром — операционистом ежедневно в хронологическом порядке чернилами или шариковой ручкой без помарок. Если в журнал вносятся исправления, то они должны оговариваться и заверяться подписями кассира — операциониста, руководителя и главного (старшего) бухгалтера организации.

При совпадении показаний заносят их в журнал за текущий день (смену) на начало работы, и эти данные заверяются подписями кассира и дежурного администратора (графы 7, 8).

В графу 15 журнала записываются суммы, выписанные по возвращенным покупателями (клиентами) чекам, на основании данных Акта о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (форма №КМ-3), а также количество напечатанных за рабочий день (смену) нулевых чеков.

В конце рабочего дня (смены) кассир составляет кассовый отчет и вместе с ним сдает выручку по приходному кассовому ордеру старшему кассиру.

При расхождении результатов сумм на контрольной ленте с выручкой выясняется причина расхождения, а выявленные недостачи или излишки заносятся в соответствующие графы Журнала кассира — операциониста.

Кассовые операции

В соответствии п.1.6 Положения Центробанка №373-П, кассовые операции ведутся кассовым или иным работником (далее — кассир), с установлением ему соответствующих должностных прав и обязанностей, с которыми кассир должен ознакомиться под роспись.При наличии в организации (ИП) нескольких кассиров, один из них выполняет функции старшего кассира.

Кассовые операции могут проводиться руководителем.

Обратите внимание: Платежный агент, банковский платежный агент (субагент) помимо собственной кассовой книги, ведет отдельную кассовую книгу для учета наличных денег, принятых им в рамках агентской деятельности.

В соответствии с п.2.1 Положения №373-П, кассовые документы организации (ИП) оформляются:

- главным бухгалтером;

- бухгалтером или другим работником (в том числе кассиром), назначенным приказом руководителя организации (ИП).

- руководителем (при отсутствии главного бухгалтера и бухгалтера).

- расчетно-платежные ведомости по форме №Т-49,

- платежные ведомости по форме №Т-53,

- заявления,

- счета,

- другие документы.

Кассовые операции, проводимые организацией (ИП) оформляются первичными документам по формам и в порядке, утвержденным Постановлением Госкомстата РФ от 18.08.1998г. №88.

Согласно Информации Минфина России №ПЗ-10/2012 «О вступлении в силу с 1 января 2013г. Федерального закона от 6 декабря 2011 г. №402-ФЗ «О бухгалтерском учете»:

«С 1 января 2013 г. формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению.

Вместе с тем обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы).»

www.klerk.ru

Инструкция: Как пользоваться онлайн-кассой

После введения в эксплуатацию онлайн-касс у предпринимателей возникает необходимость обучать сотрудников работе с новой ККТ.

Кто может работать с кассовым аппаратом

Для работы с онлайн-кассой, сотрудник должен соответствовать определенным критериям. К работе с онлайн-кассой допускаются сотрудники, которые:

- Ознакомились и подробно изучили правила эксплуатации кассового оборудования. Правила не являются обязательными с точки зрения законодательства, однако кассир сможет руководствоваться этими документами в случае возникновения ситуаций, не предусмотренных новым законодательством. А изучение типовых правил работы с ККТ будет полезно сотрудникам, не имеющим опыта работы с кассовым оборудованием.

- Подписали договор полной материальной ответственности. Данный договор должен подписаться до момента вступления в должность, иначе у сотрудника будут все основания для того, чтобы его не подписывать. Работодатель может указать пункт о необходимости подписания договора полной материальной ответственности в трудовом договоре. Но при отсутствии договора о полной материальной ответственности работодатель в некоторых случаях может привлечь работника к полной материальной ответственности. Например, если работник нанес ущерб компании, находясь в алкогольном или наркотическом опьянении.

- Подробно изучили инструкции ко всему кассовому оборудованию. Онлайн-кассы это совершенно новое техническое решение для бизнеса, каждому сотруднику, приступающему к работе с новой ККТ, необходимо понимать, как пользоваться онлайн-кассой. Помимо рисков, связанных с поломкой дорогостоящей кассы из-за некомпетентности сотрудника, кассир может некорректно оформлять операции, что повлечет за собой вопросы налоговой службы.

Кроме предоставления работникам информации о том, как пользоваться онлайн-кассой, работодатель может разработать внутренние правила эксплуатации кассового оборудования, например:

- Запрет на нарушение целостности корпуса ККТ

- Запрет на допуск третьих лиц к ремонту кассового оборудования

- Запрет на самостоятельную чистку ККТ, в том числе химическими препаратами

- Запрет на любое вмешательство в работу ККТ и пр.

Для удобства работодателя факт ознакомления со всеми правилами должен быть подтвержден подписью сотрудника.

Начало работы с онлайн-кассой: открытие смены

Прежде чем открывать кассовую смену, работник должен подготовиться к началу рабочего дня. Кассиру необходимо:

- Получить у ответственного лица ключи от денежного ящика

- Получить «размен» для возможности выдавать покупателям сдачу

- Проверить наличие в печатающем устройстве чековой ленты

- Проверить работоспособность дополнительного оборудования (сканер штрих-кодов, весы и т.д.)

Открытие смены на онлайн-кассе

Отчет об открытии смены содержит данные кассира, состояние счетчиков на начало дня и т.д. Как и все последующие операции, данный отчет будет отправлен ОФД, и далее в налоговую службу.

Если кассовый работник получил «размен», то необходимо сделать пометку в кассовой книге. Сотрудник, отвечающий за выдачу размена из основной кассы должен оформить операцию при помощи формирования расходного кассового ордера. Обычно указывается количество купюр по номиналу.

Как выдавать чек покупателю

Чтобы понимать, как пользоваться онлайн-кассой, сотруднику необходимо усвоить алгоритм выдачи чека покупателю:

- Кассир сканирует товар, тем самым открывая чек

- Покупатель передает кассовому работнику оплату

- После получения денежных средств кассир завершает процесс продажи, формируя кассовый чек

Электронная версия кассового чека при необходимости направляется на e-mail или телефон покупателя.

Для того, чтобы упростить процесс ввода персональных данных разработчиками создано приложение ФНС с помощью которого покупатель может передать кассиру свои персональные данные посредством QR-кода.

Во время оплаты покупки может возникнуть необходимость внесения денежных средств разными способами. Например, если у покупателя не хватило денег на карте, он может оплатить оставшуюся часть суммы наличными. В этом случае кассир формирует один чек. В котором фиксируются оба способа оплаты с указанием суммы каждого из них.

К операциям, при проведении которых в обязательном порядке должен быть сформирован чек, относятся:

- Продажа. Чек оформляется после получения кассиром денежных средств или после списания средств с платежной карты клиента.

- Возврат. Чек возврата оформляется, если был оформлен возврат денежных средств покупателю на основании возврата товара в магазин. К чеку возврата должно прилагаться заявление на возврат, в котором указываются паспортные данные покупателя, дата и причина возврата товара.

- Проведение корректировок. Корректировка необходима если продажа была произведена по неверной стоимости или без применения онлайн-ККТ (например, когда произошло отключение электроэнергии). В данном случае оформляется чек коррекции.

- Внесение аванса. Чек оформляется в случае внесения покупателем авансового платежа.

- Внесение предоплаты. Отличие от аванса в том, что предоплата вносится за определенный конкретный товар, тогда как аванс – это платеж за неопределенный товар (например, покупка подарочного сертификата).

- Отпуск товара в кредит/рассрочка. Алгоритм формирования и выдачи чека в данном случае будет таким же, как и при обычной продаже, отличия заключаются в отсутствии факта передачи денежных средств кассиру и признаке способа расчета, указываемого в чеке.

Признак расчета

Признак расчета — это реквизит кассового чека, указывающий на причину поступления/выдачи денежных средств в кассу/из кассы организации.

Признак расчета может быть указан в четырех вариантах:

- «Приход» — будет содержать чек продажи. Например, когда покупатель приобретает в магазине бытовую технику.

- «Возврат прихода» — будет указан в чеке возврата. Например, в случае, если бытовая техника оказалась ненадлежащего качества, и покупатель решил вернуть товар.

- «Расход» — будет указан в чеке, при получении товара на платной основе. Например, пункт принятия металлолома — выдача денег при принятии металла;

- «Возврат расхода» — будет присутствовать в чеке в том случае, если операция подразумевает возврат товара клиенту. Например, клиент возвращает деньги, чтобы забрать товар.

С 01.01.2019 вступают в силу требования об обновлении ФФД до версии 1.05. В новой версии появится такой реквизит как «Признак предмета расчета, указывающий на конкретный предмет расчета, например, «выигрыш лотереи», «подакцизный товар», «услуга», предоплата, аванс и т.д.

Признак способа расчетов

Признак способа расчета указывает на то, каким образом была произведена оплата.

Признак способа расчетов может быть указан как в виде кодового слова, так и в виде цифрового обозначения:

- Код ПРЕДОПЛАТА 100% (или 1 в цифровом варианте) — указывает на получение продавцом предоплаты за товар в размере 100%;

- Код ПРЕДОПЛАТА (или 2) — покупатель внес предоплату за товар частично;

- Код АВАНС (или 3) — получение аванса за товар, который не был определен. Например, в случае, если покупатель приобретает подарочный сертификат, продавец не может заранее выяснить, какой именно товар будет приобретен, в этом случае признак способа расчетов и указывается как «аванс»;

- Код ПОЛНЫЙ РАСЧЕТ (или 4) — указывается когда покупатель полностью вносит оплату и сразу же получает весь свой товар;

- Код ЧАСТИЧНЫЙ РАСЧЕТ И КРЕДИТ (или 5) — сюда можно отнести ситуацию, когда покупатель приобретает товар в кредит, выплачивая при этом первоначальный взнос, т.е. частично товар будет оплачен, а оставшаяся сумма будет оформлена как кредит;

- ПЕРЕДАЧА В КРЕДИТ (или 6) — здесь способом расчета будет покупка товара в кредит полностью без первоначального взноса, а товар в данном случае передается покупателю сразу;

- ОПЛАТА КРЕДИТА (или 7) — указывается при внесении покупателем оплаты в счет погашения кредита, и значения не имеет вносится ли очередной платеж или же оплата полностью.

Применение чека коррекции

Чек коррекции создается кассиром в том случае, если расчеты были произведены без использования онлайн-кассы:

- Невозможность использования онлайн-ККТ в связи с поломкой

- Невозможность использования кассы в связи с отключением электроэнергии

- Возникновение излишков или недостачи в кассе по причине невнимательности кассира

В любой из этих ситуаций кассир должен будет сформировать чек коррекции. Отличия от обычного чека у чека коррекции довольно существенные:

- Во-первых, в чеке коррекции невозможно указать перечень товара, который был приобретен. Связано это с тем, что практически в каждой ситуации, при которой необходимо формирование данного фискального документа, возможности установить какие именно товары приобретались, нет. Как пример можно взять формирование подобного чека при обнаружении недостачи в конце рабочей смены.

- Во-вторых, стоит обратить внимание на такой реквизит, как признак расчета. При формировании фискального документа для коррекции данный реквизит может быть только двух видов:

- «приход» при обнаружении излишков

- «расход» при обнаружении недостачи

К чеку коррекции всегда должна прикладываться пояснительная записка с подробным описанием причины проведения корректировки. Пояснительная записка пригодится в случае налоговой проверки, т.к. сотрудники ФНС уделяют чекам коррекции особое внимание.

Чаще всего чеки коррекции путают с чеками возврата. Чек возврата формируется, когда кассиру необходимо исправить уже проведенную операцию. Например, когда кассовым работником ошибочно пробит лишний товар. В этом случае необходимо аннулировать операцию, сформировав новый фискальный документ с признаком расчета, в котором будет указан «возврат прихода». Также чек должен содержать сумму ошибочно оформленного чека. Дополнительно формируется новый чек, в котором указывается корректная сумма покупки.

Закрытие смены и инкассации

Каждый кассовый работник должен выучить правило: между отчетами об открытии и закрытии смены не должно быть более двадцати четырех часов.

Например, если кассовая смена открыта в 15:00 1 августа, закрыта она должна быть не позднее 15:00 2 августа.

Время открытия и закрытия кассовой смены законодательством не установлено.

В конце дня кассир формирует отчет о закрытии кассовой смены (более ранним аналогом был z-отчет), затем формируется ПКО (приходный кассовый ордер) и итоговые показатели фиксируются в кассовой книге.

Инкассация

Выручка должна сдаваться в основную кассу после закрытия кассовой смены. После приема наличных денежных средств в основную кассу сотрудник оформляет ПКО. По прибытии инкассаторов им передается сумка с деньгами, препроводительная ведомость к сумке и формируется РКО с операцией инкассация.

Пример работы с онлайн-кассой

Как работать с онлайн-кассой? Рассмотрим на примере одного рабочего дня.

- Сотрудник уже ознакомился (под подпись) со всеми внутренними документами регламентирующими эксплуатацию кассовой техники и подробно изучил инструкцию.

- Перед началом рабочего дня, необходимо подготовить рабочее место, для этого необходимо получить ключи от кассы, «размен», расходники (например, рулон чековой ленты).

- Далее необходимо сформировать отчет о начале новой смены. В документе, который по умолчанию передается в ОФД будет содержаться информация о кассовом аппарате и сотруднике открывшем смену. На некоторых ККТ можно открыть смену просто отсканировав штрих-код товара. Такой способ открытия имеет один существенный недостаток — работник может по ошибке открыть смену под учетной записью другого пользователя (если при закрытии выход из учетной записи осуществлен не был).

- Далее, кассир совершает операции, к которым относятся продажа, возврат, снятие отчетов.

- Если речь идет о круглосуточном магазине, по истечении астрономических суток с момента открытия смены, она должна быть закрыта и сразу же открывается новая. Если кассир проигнорирует необходимость закрытия по истечении 24 часов, ККТ перестанет формировать кассовые чеки.

- После закрытия смены кассовый работник формирует ПКО и оформляет передачу денежных средств в основную кассу предприятия (сейф).

- Далее ключи от кассы сдаются ответственному лицу.

- К концу смены работник кассы должен перепроверить наличие всех необходимых документов по кассовой смене, например, заявлений на возврат, пояснительных записок к чекам коррекции в случае их наличия и т.д.

Что нельзя делать кассиру во время работы

Работа с онлайн-кассой связана с сохранностью ТМЦ (товарно-материальных ценностей) и оборудования, поэтому список лиц, которые могут иметь доступ в кассовую зону, строго ограничен.

Кассиру запрещается:

- Допускать к ККТ посторонних.

- Оставлять кассовую зону без присутствия сотрудников.

- Отлучаться с рабочего места без пересчета наличных денег в кассе. Данная процедура должна проходить в присутствии замещающего лица. Информация о сумме наличных денег в кассе заносится в журналы, ведущиеся для учета движения денежных средств. После внесения информации в журнал, кассир, как и замещающий его сотрудник, ставят свои подписи под итоговой суммой. Это правило должно строго соблюдаться даже при замещении кассира другим сотрудником всего на несколько минут.

- Оставлять кассовую зону без оповещения руководителя.

- Допускать к ремонту кассового оборудования не установленных лиц.

Нужен ли журнал кассира-операциониста?

Журнал кассира-операциониста является регистрационным журналом, в который вносится информация о состоянии счетчиков ККТ и сумме выручки с указанием способа оплаты.

До ввода в работу кассовой техники нового поколения журнал кассира-операциониста являлся обязательным к заполнению. С введением касс нового поколения у предпринимателей появилась возможность избавить своих сотрудников от заполнения журнала. Однако единого мнения о необходимости на сегодняшний день нет.

Согласно письма Минфина от 04.04.2017 № 03-01-15/19821 журнал не является обязательным к заполнению, так как данные, вносимые в него, присутствуют в отчетах, передаваемых ОФД.

Однако, согласно п. 72 Административного регламента по Приказу Минфина России от 29.06.2012 № 94н представители налоговой службы обязаны заверять журналы кассира-операциониста при возникновении подобной необходимости.

Кроме того, наличие подобного вида учета денежных средств рекомендовано п. 6 Методических рекомендаций от 18.08.1993 года.

Исходя из информации, указанной выше применение журнала кассира-операциониста (при условии работы с онлайн-ККТ) не установлено законодательно. Однако, также не запрещает ведение журнала предпринимателями в целях контроля выручки.

Применять ли кассовую книгу и ордера?

Согласно Указаниям Банка России от 11.03.2014 № 3210-У кассовая книга, как и ордера (ПКО, РКО) обязательны для предприятий, в которых осуществляются кассовые операции. Формат ККТ значения не имеет. Бизнесмены, работающие с онлайн-кассовой техникой от использования кассовой книги и ордеров, не освобождаются.

Однако существует категория предпринимателей, которые освобождены от необходимости ведения данных отчетных форм, к ним относятся ИП. На подобных предприятиях учет движения денег ведется при помощи заполнения Книги учета доходов и расходов.

Если ИП работает с использованием ККТ, данные вносятся в Книгу один раз в конце кассовой смены. Если же кассовая техника на предприятии отсутствует, информация должна вноситься по каждому факту получения или выдачи денег.

Особенности применения РКО и ПКО при обороте разменных денежных средств

ПКО, как и РКО обязательны к заполнению в случае выдачи размена из кассы организации.

В этом случае в начале смены создается РКО с отражением суммы выданных денег. Основание выдачи будет указано как «Для размена».

Действия кассира при возникновении проблем в работе онлайн-кассы

В течение рабочей смены могут возникать различные ситуации, в том числе и препятствующие работе кассовой техники.

- Отсутствует сеть интернет. Отсутствие интернета не принесет серьезных проблем. Операции, несмотря на отключение интернета, будут записываться на фискальный накопитель. ОФД получит информацию после восстановления работоспособности сети. Проблема с доступом к сети интернет должна быть решена не позднее чем через 30 суток, в противном случае онлайн-ККТ автоматически заблокируется.

- Отключение электроэнергии. Ситуация предполагает невозможность проведения операций по онлайн-кассе, соответственно в случае обесточивания магазина продажи следует прекратить. Проводить продажи можно только в крайнем случае. Например, прохожему стало плохо, и срочно нужна вода. В этом случае не стоит, ссылаясь на 54-ФЗ, закрывать двери магазина перед бледным покупателем, лучше все же совершить продажу, а после восстановления работы электросети оформить чек коррекции.

- Обрыв чековой ленты. Для устранения данной проблемы кассовому работнику необходимо заменить ленту самостоятельно, если это входит в его зону ответственности.

- Отсутствие связи между компьютером и онлайн-кассой. В случае возникновения подобной проблемы необходимо разобраться в её причине, т.е. визуально оценить обстановку и попробовать найти причину поломки. Например, причиной может служить отошедший кабель, в этом случае кассир в силах исправить ситуацию самостоятельно. Если же на первый взгляд проблема не видна, кассовому работнику не стоит самостоятельно искать проблему, лучше вызвать специалиста, ответственного за техническую исправность оборудования.

Памятка для кассира

Чтобы понять как работать с онлайн-кассой и допускать в эксплуатации кассового оборудования минимум ошибок, кассир может воспользоваться следующей памяткой:

- Ознакомиться с правила пользования онлайн-кассой.

- Перед тем, как приступить к работе, ознакомиться с договором полной материальной ответственности и обозначить свое согласие с правилами, поставив под ними подпись.

- Если наличие покупателей под вопросом, смену можно открыть непосредственно перед продажей, открытие кассовой смены совместно с открытием магазина не обязательно.

- Не путайте возврат с чеком коррекции. Возврат производится в случае, если покупатель изъявил желание вернуть приобретенный ранее товар. Чек коррекции нужен в случае, если продажа была проведена с некорректной суммой или без использования кассовой техники.

- Не оставляйте кассовую зону без присмотра.

- Запрещается допускать к кассе третьих лиц.

- Не допускайте промежутка более двадцати четырех часов между отчетами об открытии и закрытии смены во избежание блокировки ККТ.

- При отключении электроэнергии, приостановите проведение продаж.

- Если продажа все же была проведена без онлайн-кассы, нужен чек коррекции.

- Работа ККТ не допускается при отсутствии чековой ленты.

- Даже в конце смены нельзя оставлять без присмотра включенную ККТ.

- Закрытие кассовой смены и сдача наличных денег полностью находится в зоне ответственности кассового работника.

- В случае пересменки в рамках одной кассовой смены обязателен пересчет денежных средств со сверкой итогов. В момент пересчета обязательно присутствие как сдающей, так и принимающей стороны. В случае расхождений обязательно составление акта и взятие объяснительной у сдающей смены.

5cms.ru

схема и принцип действия, как работает

Федеральный закон 54-ФЗ в новой редакции действует с 2016 года. Согласно ему, все торгующие организации, будь то ИП, или ООО, обязаны пользоваться онлайн-кассой. Сегодня Такая касса отличается от техники старого образца устройством, функционалом и порядком использования. Подробнее о принципе работы онлайн-кассы вы узнаете в этой статье

Все, кто работает в розничной торговле, общепите или сфере услуг, должны понимать принцип действия кассы нового образца, чтобы понимать, как правильно подключить, настроить и зарегистрировать кассу. Важно учитывать как технические отличия старой ККТ от новой, так и изменения в порядке взаимодействия с налоговыми органами. Зная эту информацию, вы избежите ошибок в работе с кассой и возможных штрафных санкций.

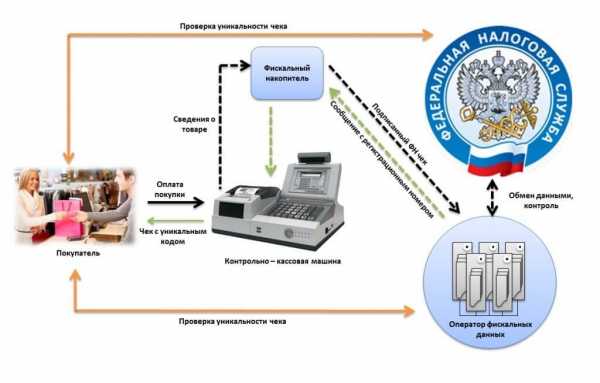

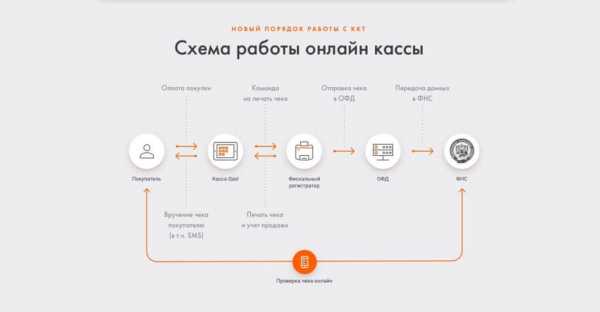

Принцип работы онлайн касс, пошагово

Новый закон принес большое число изменений в порядок работы с кассовой техники. Теперь касса должна быть постоянно подключена к интернету, чтобы передавать данные в налоговую службу в режиме онлайн, и записывать информацию о транзакциях в фискальном накопителе. Данные передаются в ФНС через посредника — оператора фискальных данных. Покупатель может любое время запросить информацию о покупке с помощью электронного сервиса налоговой службы.

Принцип работы онлайн-кассы пошагово выглядит следующим образом:

- Когда клиент делает оплату за покупку, данные о транзакции заносятся автоматически в накопитель кассового аппарата

- Фискальный накопитель шифрует информацию и по установленному интернет-соединению отправляет ее на главный сервер ОФД

- Оператор должен проверить фискальные данные, корректность технической информации в них, и сформировать фискальный признак — уникальный номер кассового чека

- Фискальный признак направляется в кассу, после чего она формирует чек с этим признаком и выдает его покупателю В это же время сведения об операции отсылаются в налоговую службу

- Чеки формируются в электронном или бумажном виде, и имеют равную юридическую силу. При этом электронные чеки могут быть отправлены в СМС или на электронную почту

- Покупатель сможет по данным из чека найти его на сайте ФНС или ОФД, чтобы сопоставить данные и, если обнаружатся расхождения, отправить претензию

Все операции проводятся в течение нескольких секунд в режиме онлайн.

Определенные условия устанавливаются для оператора фискальных данных. Среди них можно выделить следующие:

- ОФД отвечает только за технический процесс, и не имеет права вести надзор или контроль

- Он сохраняет все данные о сделках, совершенных за последние 5 лет

- Он отвечает за бесперебойность доступа к электронным чекам для всех покупателей

- Оператор должен иметь все необходимое оборудование и ПО, отвечающее современным требованиям безопасности, и пройти аттестацию у ФСБ

- Оператор предоставляет свои услуги собственнику кассы за абонентскую плату, которая должна выплачиваться раз в год

- Чтобы зарегистрировать кассу в Федеральной налоговой службе, необходимо оформить договор с ОФД

- При просрочке оплаты услуг оператора регистрация кассовой техники аннулируется

Фискальный накопитель в онлайн кассах

Фискальный накопитель заменяет в конструкции кассы старое устройство для хранения данных о транзакциях — электронную контрольную ленту защищенную. Основные отличия накопителя от ЭКЛЗ следующие:

| ФН | ЭКЛЗ |

| Память – 256 Мб | Память – 4 Мб |

| Подписывает чек электронной подписью | — |

| Шифрует информацию перед отправкой оператору | — |

| Расшифровывает сообщение от оператора | — |

| Хранит чеки, данные о кассирах, сменах и списки проданных товаров | Хранит чеки, данные о кассирах, сменах. Не сохраняет список проданных товаров |

| Нужно покупать новый раз в 13, 15 или 36 месяцев, в зависимости от модели | Обязательно менять раз в 13 месяцев |

| Бизнесмен меняет его самостоятельно, или обращается в ЦТО | Меняет специалист ЦТО |

| Вся информация передается сразу в ФНС через интернет | Раз в 13 месяцев нужно снимать показания и относить в ЦТО |

Схема работы онлайн-кассы, по большей части, будет отличаться от техники старого образца только наличие постоянного интернет-соединения и ФН. Тип подключения, в зависимости от модели, может быть как проводным, так и беспроводным (Wi-Fi, 3G и другие). Онлайн-касса может выпускаться в различных форматах — это может быть автономное кнопочное устройство, смарт-терминал на базе сенсорного планшета или фискальный регистратор, который подключается к компьютеру. К кассе можно подключить дополнительное оборудование — например, сканер штрих-кодов или эквайринговый терминал.

Как работает онлайн-касса для индивидуальных предпринимателей

Существенное значение имеет правильная регистрация касса. Многие спрашивают: как работает онлайн-касса для индивидуальных предпринимателей, и как правильно оформить регистрацию?

Вначале необходимо купить новую кассу или, если такое предусматривает производитель, обновить кассу. Зарегистрировать ее можно в режиме онлайн — для этого также потребуется электронная подпись. Порядок регистрации следующий:

- Заключите договор с оператором фискальных данных

- Заполните заявку на регистрацию кассу в ФНС или через сервис ОФД

- Дождитесь ответа налоговой службы

- Получите регистрационные данные кассы

- Введите данные в настройках кассового ПО

Важно помнить, что, если в налоговую инспекцию в течение месяца не поступят сведения о сделках, инспектирующий орган имеет право наложить штрафные санкции на предпринимателя. Поэтому, важно поддерживать стабильное соединение с интернетом и вовремя менять фискальный накопитель.

Что должно быть в чеке онлайн кассы

Также закон изменил требования к содержанию бумажных и электронных чеков. Теперь в них должны быть указаны:

- Наименование, форма собственности и система налогообложения торгующей организации

- Информация об ОФД

- Дата и время транзакции

- Перечень наименований проданного товара, либо оказанных услуг

- Сумма к оплате с учетом НДС

- Форма оплаты — наличная или электронная (безналичная)

- Место совершения покупки — адрес торговой точки или сайт магазина

- Регистрационный номер кассы

- Номер фискального накопителя

- Фискальный признак

- Номер смены

- QR-код, по которому чек можно найти в базе налоговой службы

Работа с онлайн-кассами

Общий порядок работы с онлайн-кассой остается прежним. Перед началом работы необходимо заполнить по инструкции или загрузить товарную базу. Чтобы начать работу, кассиру нужно открыть смену, а после окончания — закрыть ее. Оплата покупки, в зависимости от характеристик и дополнительных устройств кассы, может быть как наличной, так и безналичной. Если вы продаете спиртные напитки, то кассу следует также подключить к ЕГАИС. Многие современные кассы также поддерживают системы товарного учета, в том числе от 1С, и могут обмениваться данными с ними в режиме реального времени.

Все взаимодействие кассы с ОФД и налоговой автоматизировано, операции производятся не дольше двух секунд. За это время касса успевает передать на сайт посредника, с которым заключен договор, все данные. Туда входит наименование товара и сумма операции. Оператор, приняв все данные, дает подтверждение, присваивает каждому чеку уникальный номер. Кассир в это время пробивает чек со всеми необходимыми обработанными системой данными, и отдает его покупателю. Во время всех этих манипуляций происходит передача оператором всей информации в единую базу налогового органа, где был зарегистрирован бизнесмен.

При проведении операций обязательно нужно соблюдать все требования к чекам, и реквизитам, которые должны присутствовать в нем. При несоблюдении правил могут быть наложены штрафные санкции в виде дисквалификации на 1-2 года, приостановки деятельности на три месяца либо штрафов. Все зависит от вида нарушения — отсутствие кассы нового образца, невыдачи чека или непередачи данных в ФНС.

Вопрос-ответ

Нужно ли заключать договор с центром технического обслуживания?

С 2016 года заключать договор с ЦТО теперь не обязательно. Вы можете сделать это, если вам требуется техническая поддержка кассы.

Сколько времени нужно хранить фискальный накопитель?

Все отработанные ФН предприниматели и ООО обязаны сохранять в течение пяти лет после срока действия.

Можно ли отсрочить или вообще отменить переход на онлайн-кассу?

Закон устанавливает несколько отсрочек для разных категорий предпринимателей. ИП и ООО на ЕНВД и патенте, а также те, кто использует торговые автоматы, имеют право не подключать онлайн-кассы до 1 июля 2018 года. Предприниматели на ЕНВД и патенте, которые работают в сфере общепита или имеют торговые автоматы, но не используют наемный труд, получают отсрочку до 1 июля 2019 года.

Отдельные категории предпринимателей освобождаются от применения онлайн-касс вовсе. К ним относятся газетные киоски, продавцы безалкогольных напитков на розлив, фруктовые и овощные развалы, люди, занимающиеся продажей товаров без помещений и в разнос, няни, сиделки, носильщики на вокзалах и аэропортах, и некоторые другие.

cmbank.ru