5 способов, одна стратегия и полезный лайфхак

Даже убыточные сделки можно закрывать выгодно, научившись работать со стоп-лоссами. Но часто происходит наоборот. Трейдер ставит стоп, цена его сбивает, а после продолжает движение в нужном направлении. Прогноз оказался верен, но прибыли нет.

Чтобы свести к минимуму такие ситуации, рассказываем, как правильно работать со стоп-лоссами.

5 способов определить цель для стоп-лосса

В ход идут уровни, свечи, индикаторы.

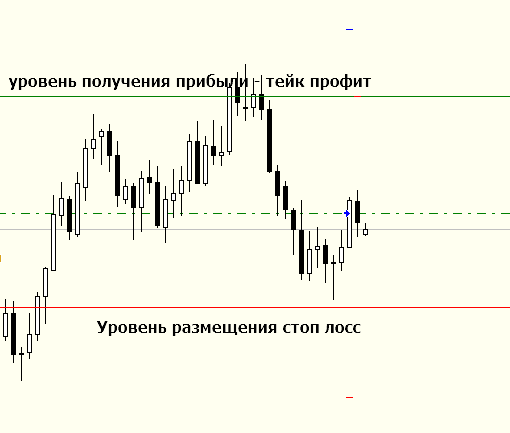

Горизонтальные уровни. Популярный способ среди большинства трейдеров. Стопы выставляются на несколько пунктов ниже от уровня поддержки и выше от уровня сопротивления.

Пример на скриншоте ниже.

Это простой способ, которым пользуются большинство трейдеров. И этим он опасен.

Крупные игроки, способные повлиять на рынок, часто двигают цену к скоплению стопов, сбивают их и зарабатывают на этом, после чего прогнозируемое движение продолжается.

Трендовые линии строятся по локальным максимумам на нисходящем движении и минимумам на восходящем.

Правила установки стопов те же, что и при работе с горизонтальными уровнями.

Сигнальная свеча. Задача трейдера — выставить стоп-лосс недалеко от сигнальной свечи. Метод подходит трейдерам, торгующим по свечным паттернам.

Минус метода — защитный уровень выставляется недалеко от точки входа. Случайные колебания могут сбить защитный уровень, после чего цена продолжит движение в нужном для трейдера направлении.

Скользящая средняя. Индикатор используется как трендовая линия: стоп-лосс ставится на уровне скользящей.

Уровень можно передвигать при перестроении мувинга. Период индикатора зависит от таймфрейма и стиля торговли трейдера.

Parabolic SAR. Стоп-лосс выставляется на уровне точек индикатора или немного выше/ниже в зависимости от направления сделки.

Стратегия работы со стоп-лоссами

Можно выставить стоп-лосс с тейк-профитом и ждать автоматического закрытия сделки. А можно работать над ордером после его открытия и увеличить прибыль.

А можно работать над ордером после его открытия и увеличить прибыль.

Инструкция по стратегии:

Берете один из перечисленных выше способов.

Находите точку входа, открываете сделку, выставляете стоп-лосс.

При необходимости передвигаем стоп вручную.

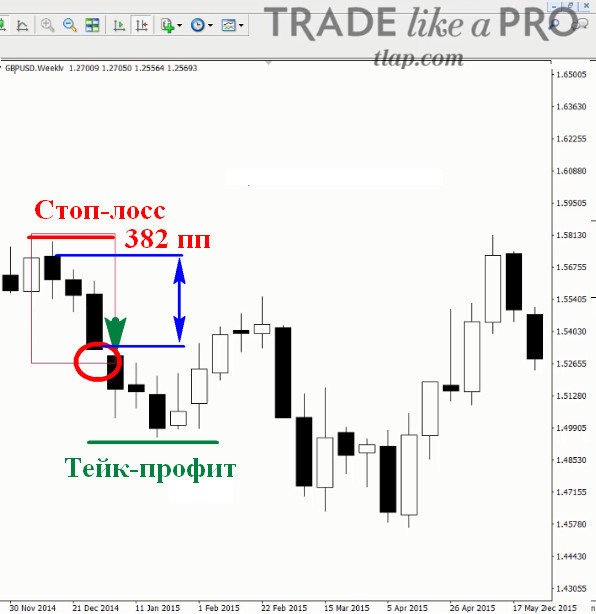

Например, выставляете stop loss от трендовой линии. Цена движется в соответствии с прогнозом. Тогда стоп-уровень передвигаете вслед за трендовой линией. Понятнее на скриншоте.

Есть ли правильное соотношение размера стоп-лосса к тейк-профиту

На самом деле все индивидуально. Кто-то советует схему 1:1, когда от точки входа до стоп-лосса и тейк-профита одинаковое расстояние в пунктах. Кто-то рекомендует другое соотношение, объясняя свою позицию правилами риск-менеджмента.

Наш сервис Raddar регулярно получает порцию критики за уровни, которые «не соответствуют мани-менеджменту». Система часто выставляет стоп дальше от тейка, из-за чего риск превышает потенциальный доход. Но на практике прибыль есть. Вот 2 последних отчета:

Но на практике прибыль есть. Вот 2 последних отчета:

Биткоин. Прогнозы за март-апрель 2019. Всего 365 сделок, точность 73,7%, общая доходность 634,07%.

Нефть. Прогнозы за апрель 2019. 90 сделок, точность 97,78%, доход 234%.

Статистика доказывает, что во всех правилах есть исключения. Выставляйте целевые уровни в зависимости от торговой стратегии, рисков и стиля торговли.

Главное

Для выставления стоп-лоссов можете использовать уровни поддержки/сопротивления, трендовые линии, индикаторы, свечные паттерны.

Передвигайте стоп после открытия сделки, чтобы фиксировать прибыль.

Не ищите «волшебную» формулу соотношения значений take profit и stop loss. Ее нет.

Стоп-лосс и тейк-профит — инструменты эффективного трейдера

Основные моменты:

Stop-Loss — это надежный защитник торгового счета. Профессиональные трейдеры настаивают на обязательном использовании защитного стопа, и не имеет значения, на каком рынке ведется торговля — будь то рынок акций или Форекс — эффективность применения данного инструмента оказывает огромное влияние на конечный результат.

Трейдер не может быть прав в 100% случаев. Даже самая совершенная торговая стратегия и методы анализа не позволяют с абсолютной точностью прогнозировать движение цены. Поэтому всегда существуют неудачные сделки, которые приносят трейдеру убытки.

Избавиться от убытков невозможно, но, если только не торговать вообще. В таком случае, необходимо стремиться уменьшить их размер и понимать, их влияние на торговый счет.

Управление капиталом и контроль рисков — неотъемлемая часть успешной торговой системы.

Профессиональные трейдеры умеют вовремя отсекать неудачные сделки, используя защитные стоп-ордера, и не пытаются “гипнотизировать” график. Они не цепляются за призрачную надежду, что рынок услышит их мольбы и развернется в нужном направлении.

Дилетанты психологически не могут согласиться с убытком и начинают передвигать стоп-лосс на более дальние расстояния, что ведет к увеличению убытков. Причем первоначальный, рассчитанный в соответствие с торговой стратегией, абсолютно адекватный уровень защитного стопа мог бы уберечь многих трейдеров от такого прискорбного явления как “слив депозита”, а попросту потери торгового счета.

Поэтому, открывая каждую сделку трейдер должен иметь четкий план — когда и почему он будет входить в рынок, где будет стоять защитный стоп и на какую прибыль он может рассчитывать.

Александр Элдер в книге “Как играть и выигрывать на бирже” написал, что “самое слабое звено в торговой системе — это сам трейдер”. Если трейдер торгует без плана или отклоняется от него под влиянием момента, когда становится слишком уязвимым под влиянием биржевой толпы, он проигрывает. Торгуют по плану только здравомыслящие трейдеры, игроки из толпы действуют экспромтом.

Такой же подход к трейдингу красной нитью проходит на курсе А.М. Герчика “Трейдинг от А до Я”

Ведь только имея четкий алгоритм торговли и выверенный план действий, можно торговать на бирже.

«Как правильно установить стоп-лосс и использовать тейк-профит

Стоп-лосс — это защитный стоп-ордер, приказ брокеру продать ниже рыночной цены, когда трейдер имеет открытую позицию Long или купить выше рынка, когда трейдер имеет открытую позицию Short.

Stop-Loss защищает депозит трейдера от неконтролируемых убытков, а перемещенный в безубыточную зону плавающий стоп-ордер, сохраняет часть прибыли в сделке при резком развороте цены.

Готовясь подать заявку, трейдер должен точно знать в цифрах, какие потери он может понести в каждом конкретном случае, и с какими потерями он может согласиться, когда рынок пойдет не в его сторону.

Если цифры будут не совпадать с принципами риск-менеджмента и выходить за установленный допустимый риск, то такую сделку следует пропустить. Разница между ценой открытия сделки и уровнем Stop-Loss ордера определяет величину риска. Опытные трейдеры считают, что данная величина не должна превышать 2% от суммы свободных средств на счете.

То же можно сказать и о потенциальной прибыли. Планируя вход в рынок, необходимо понимать, что можно заработать в каждом конкретном случае.

Для фиксации прибыли трейдеры используют ордера Take-Profit. Рекомендуемое соотношение прибыли к убыткам должно быть более 3 к 1, это значит, что оптимальное соотношение размера тейк-профит и стоп-лосс должно быть не менее 3/1.

Если соотношение технически обоснованных уровней стоп-лосса и тейк-профита меньше указанного соотношения, то в такую сделку входить нельзя.

Правила постановки ордеров SL и TP

Форекс-трейдеры определяют уровень постановки защитного стопа графически, согласуя со своей торговой стратегией.

1. Стоп-лосс за уровнем поддержки или сопротивления.

Одной из наиболее распространенных стратегий является торговля от уровней. Трейдеры определяют значимые уровни поддержки и сопротивления для определения точки входа в рынок. Вход в области сильного уровня позволяет войти в рынок с минимальным риском, устанавливая защитный ордер сразу за уровнем

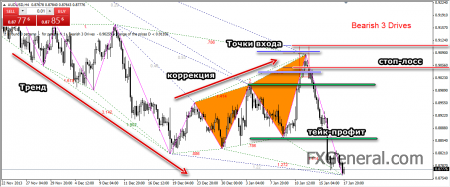

2. Стоп-лосс за ложным прорывом. Такую ситуацию очень любят трейдеры. В этом случае уровень стоп-лосса очень четко определен и участники торгов могут открывать сделку с минимальными рисками и высоким соотношением прибыль/риск. Стоп-лосс ставится на один тик выше или ниже (с учетом спреда) ложного пробоя.

Стоп-лосс и тейк-профит при торговле от уровней и наличии ложного пробоя

3. Цена в горизонтальном коридоре. Линия соединяющая верхние экстремумы образует верхнюю границу коридора и является областью сопротивления. Линия, соединяющая нижние экстремумы образует нижнюю границу коридора и является зоной поддержки. Правила установки ордеров Stop-Loss и Take-Profit как при торговле от уровней. Противоположную от линии входа границу коридора можно использовать для фиксации прибыли и установки ордера Take-Profit.

Аналогичные принципы используются и при торговле в наклонном канале.

4. Стоп-лосс в трендовом движении. Восходящий тренд (uptrend) характеризуется обновлением максимумов, когда каждый последующий максимум выше предыдущего и растущими минимумами, когда каждый последующий минимум выше предыдущего. При восходящей тенденции трейдеры играют на повышении и открывают длинные позиции, присоединяясь к более сильной стороне рынка. Это позволяет входить в рынок, выставляя стоп-ордер за предыдущим локальным минимумом.

Это позволяет входить в рынок, выставляя стоп-ордер за предыдущим локальным минимумом.

Линия, проведенная параллельно трендовой, по пикам образует верхнюю границу трендового канала — это область фиксации прибыли.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

прочел(-ла) и принимаю Условия оказания услуг

и Политику конфиденциальности

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Восстановить пароль

Полная версия материала доступна зарегистрированным пользователям

Восстановление пароля

Введите email, который вы

указывали при регистрации

Как правильно выставить стоп лосс (SL — stop loss) и тейк профит (TP

Вопрос в правильном выборе «стоп лосс» и взаимозаменяемого«тейк профит» постоянно ассоциировался с принципами торговли на бирже Форекс. Дело в том, что трейдинг на этом рынке всегда носил опасный, рискованный оттенок.

Снижение и рост цен происходят стремительно, и не всегда удаётся отследить движение валют на Форекс самостоятельно.

С этой целью, были разработаны схемы и финансовый инструментарий, благодаря которому становится возможным быть в курсе событий, вовремя реагировать на изменяющуюся динамику рынка Форекс и получать удовольствие от прибавления средств на Вашем счету.

Знания о правильном выставлении приказов «стоп лосс» на графике и «тейк профит» образуют базис, который сможет «защитить» трейдера от преждевременного банкротства и разочарования и даже вывести в профит.

Итак, как правильно выставляют приказ — стоп лосс и тейк профит в торговых сделках?

Но сначала, остановимся на ключевых понятиях, необходимых нам для дальнейшей работы с ордерами.

Лот – это размеры сделок трейдеров на Форекс.

Сделка – это позиция относительно отдельного трейдингового инструмента на рынке. Примером может служить валютная пара доллар/евро.

Как выставить максимально правильно стоп лосс?

В переводе, термин stop loss интерпретируют как «прекращение потерь». В нашем случае – денежных. Стоп лосс выступает в качестве блокиратора убытков и ограничителя оттока денежных средств с Вашего депозита. В настоящее время, использование стоп лосс является обязательной для всех трейдеров, которые заботятся о своём профите при торговле на Forex.

Однако есть приверженцы другого мнения. Ссылаясь на то, что зачастую использование стоп лосс приносит «массу» проблем и невозможно определиться с чётким объёмом предельно допустимой суммы из-за динамического изменения на рынке.

Действительно, такие ситуации имеют место быть. И основная проблема в этом – фиксация убытка при неправильно установленном ордера защиты — стоп лосс. Но, в случае полного игнорирования показателей стоп лосс, есть шансы потерять всю сумму со счета, значительно увеличиваются.

К примеру: — трейдер торгует на бирже Форекс с суммой 600$ США. Значение позиции для трейдинга составляет пол-лота. А сам стоп лосс способен повлиять на весь объём депозита в сторону повышения в два раза. Поэтому, трейдер лучше устанавливать свой стоп лосс через сто пунктов. В итоге, трейдер сможет получить 1200$ США, всего лишь правильно настроим стоп лосс. Если он этого не сделает, то велика вероятность потери, ни больше ни меньше, 600$. Однако, трейдер может «зайти» в глубокий «минус», не воспользовавшись услугами стоп лосс.

При выборе объёма стоп лосса необходимо всегда руководствоваться выбранной Вами стратегии трейдинга. Например, Вы выбираете величину стоп лосс в два пункта и получаете убыток в два пункта плюс объём Вашего «spread».

Принцип выставления «стоп лосс» для позиции покупки

С целью сокращения возможных потерь депозита при падении котировок на рынке, стоп лосс для (buy) — покупки устанавливается сразу же, чуть ниже открытой сделки.

Стоп лосс для покупки

Стоп лосс — пример выставления. Открываем свою позицию со значением 1.44500. Для сокращения возможных потерь, устанавливаем стоп лосс на цифре 1.44435. Теперь, показатель стоп лосс теперь равняется шести с половиной пунктам. Как правило, использование стоп лосс возможно для любого объёма, от 1 до бесконечности. Ограничений в этом нет.

Допустим, что наш трейдер торгует с парной котировкой евро/доллар и уровень спреда в этом случае достигает трёх пунктов. Суммируем 6.5 и 3. Получаем возможную общую потерю в 9,5 пунктов. Именно такой объём убытков понесёт трейдер, если стоп лосс включится. Однако это выражение в пунктах.

Сколько же денежных средств «уплывёт» со счёта? Для этого необходимо шесть с половиной умножить на объём лота. Допустим, его объём составляет 1, значит необходимо умножить 6,5 на десять долларов США (1 лот на бирже, приравнивается к ста тысячам американских долларов, а 1 пункт означает десять долларов США). После нехитрых вычислений, узнаём, что стоп лосс принёс 65 долларов убытка.

Выставление «стоп лосс» для позиции продажи

В этом случае, рассмотрим ситуацию, при которой ситуация на рынке Форекс привет к росту валюты.

Стоп лосс для продажи

Пример выставления защитного «стоп лосс». Ситуация и принцип аналогичен предыдущему. Трейдер решил открыть стоп лосс для продажи на уровне 1.22880 и предела в 1.22945. Стоп лосс в конкретной ситуации будет равняться 6,5 пунктов. В этом случае, как и в предыдущем, для стоп лосса не существует предела значений (т.е. от 1 и до бесконечности).

Таким образом, несмотря на спорное положение при выставлении стоп лосс, как явления на рынке Форекс, не стоит умалять его значения в сохранности Ваших «кровных», ведь Вы не будете лишний раз переживать за судьбу Вашего депозита.

Тем не менее, существует ситуация, при которой выставление стоп-лосс теряет свою рациональность. Речь идёт о теории доходности. Согласно этой теории, если не существует тенденции к изменению цена на актив в ближайшем будущем при снижении стоимости на актив в момент его изучения, обязательно будет повышаться интерес к данному активу в настоящем.

Стоп-лосс, в конкретном случае, будет тормозить и подавлять покупку данного актива. Вместо инициации покупки, наш стоп-лосс наоборот будет стремиться его продать.

Тейк профит — анализ и правильное выставление ордера

В переводе с английского языка, термин (take profit) означает «взятие дохода». Тейк профит влияет на закрытие позиции трейдера и обеспечивает фиксацию прибыли на рынке Форекс. Поэтому, тейк профит по принципу действия идентичен стоп лоссу, только работает с противоположными параметрами. При выборе тейк профит для заранее известной денежной суммы, трейдер самостоятельно ограничивает возможное возрастание дохода и программирует закрытие ордера в профит по достижению указанной суммы.

Стоит отметить, что каждая отдельная сделка является индивидуальной, соответственно выбирать параметры тейк профита для каждой из них, также стоит в индивидуальном порядке. Определиться с объёмами предполагаемого тейк профита необходимо одновременно с открытием соответствующей сделки.

Особенности в выставлении «тейк профит» для покупки

Для установки «тейк профит» для конкретной позиции, выбирается значение, превосходящее данную позицию.

Тейк профит для покупки

Трейдер работает с парной котировкой евро/доллар с параметром 1.4450. Например, трейдер решил выставить выше свой тейк профит на пятьдесят пунктов и установил его на уровне 1.34500. Цена дойдет до этой величины через пятьдесят пунктов и сработает выставленный тейк профит» — трейдер получит свои деньги. Как и в предыдущем случае, возможности программирования тейк профита неограниченны. Единственное, что имеет значение, так это осознание трейдером необходимой суммы для изъятия и перевода на счёт.

Стопы и профиты

Особенности в выставлении «тейк профит» для продажи

Аналогично предыдущей схеме по ограничению потерь со стоп лоссом, для позиции продажи, тейк профит выставляем несколько ниже предполагаемого объёма сделки.

Тейк профит для продажи

Тейк профит — пример выставления. Трейдер работает на бирже Форекс с парной котировкой евро/доллар при выбранном уровне 1.44300. Тейк профит, как уже говорилось, требуется установить несколько ниже выбранной позиции. Например, трейдер решил установить значение тейк профита в данном случае 1.44250, то есть, через пятьдесят пунктов сработает выставленная система тейк профит и трейдер получит свои деньги.

Ещё раз напомним, что предполагаемый тейк профит важно тщательно рассчитать и выставлять только после определения своих будущих целей и предполагаемых уровней. Трейдер всегда должен знать свои уровни, на которых он желал бы выйти из продажи и закрыть свою позицию, или же начать новые торги.

Однако, наравне с многими общими характеристиками, работа с параметром тейк профит имеет свои особенности, способные повлиять отрицательно на трейдера при незнании их, или же несоблюдении простых правил. Суть заключается в том, что установив определённый параметр тейк профита нельзя его изменять. В случае, когда трейдер абсолютно уверен в правильности своего выбора и выставил уровень тейк профит, обязательно нужно дождаться, пока цена достигнет установленных значений, ордер благополучно закроется и сумма денег перейдёт на счёт трейдера. Это же правило распространяется и в стоп лоссе.

Важно всегда помнить, что Вы работаете исключительно со своей прибылью и несёте ответственность за свои же деньги. Ситуация на рынке Форекс всегда вынуждает рациональных трейдеров фиксировать свои профиты и делать это регулярно. Необходимо понимать, что тейк профит постоянно не сможет ограждать Вас от негативного влияния высоких уровней волатильности валютных пар, из-за которых Вы можете потерять все Ваши депозиты.

Учитывая вышесказанное, стратегия с использованием тейк профит крайне проста, но эффективна: лучше действовать ритмично, небольшими шагами приближаясь к намеченной цели.

Однако возникает ряд вопросов, если рассмотреть тейк профит с общей теории доходности (аналогично предыдущему стоп лосс). Итак, ситуация складывается таким образом, когда стоимость на актив возрастает. При этом доходность финансового инструмента автоматически и пропорционально снижается.

Слишком бурный рост стоимости на активы приводит к снижению рассматриваемого документа в рейтинге относительно аналогичных активов. Если движение будет продолжать расти, то тейк профит попросту активирует продажу. В этом разрезе внимание уделяется излишней «механичности» и «запрограммированности» тейк профита. Например, может сложиться ситуация, когда выставленный тейк профит, обусловит слишком раннюю продажу.

Поэтому, тейк профит не указывает на внутренний потенциал актива и показывает, исчерпал ли он его или нет. И действия по выставлению стоп-лосс», и защитного «тейк профит» не во всех случаях руководствуются экономической рациональностью, а зачастую обычным механическим побуждением.

Ещё одна общая особенность защитного стоп лосс, и связанного с ним тейк профит. Пользователь Форекс выставил необходимый стоп лосс, и сопутствующий тейк профит, начал торг. Нередко случается, что система стоп ордеров не активируются в принципе. В этом случае ситуация означает «застой» актива, нередко, на продолжительное время. А рынок меняется очень быстро и уже через время стоимость на актив может существенно снизиться.

Таким образом он станет интересен в качестве инвестирования, но трейдер не получит шанса воспользоваться этим, поскольку станет жертвой стоп лосса и наконец тейк профита. Выходит, что нельзя полностью полагаться на программное обеспечение. Постоянно необходимо самостоятельно анализировать рынок, его динамику. А приказы «стоп лосс» и взаимозаменяемый «тейк профит» станут отличными помощниками трейдеру в этом нелёгком деле.

Рассмотрим типичную ситуацию с выставленным тейк профитом

Пример. Выставив тейк профит на значение ста пунктов и торгуя с евро/долларом, Вы можете получать ежедневный доход. А оперируя валютной парой фунт/доллар, тейк профит ежедневно будет переводить на Ваш счёт сумму эквивалентную 150-ти пунктам. Вариант с ожиданием долговременного тренда далеко не всегда выигрывает. Поэтому разумнее будет «играть» на колебаниях валютных пар ежедневно. А эти колебания обязательно будут и, порой, могут достигать трёх-четырёх пунктов каждый день. Поэтому, выжидательная тактика на бирже всегда слыла более эффективной, нежели агрессивная.

Схема — торговля – правильное выставление ордеров стоп лосса и рыночного тейк профита – наблюдение за динамикой рынка – наслаждение заслуженным доходом», должна стать основной как для начинающего трейдера, неискушённого реалиями изменчивого и динамичного «характера» рынка Форекс. Однако, это правило актуально и для опытного пользователя на Форекс, желающего заработать хорошие, стабильные деньги, не беспокоясь о возможных потерях депозита.

О размере стоп лосса в сделках

Как ставить стоп-лосс и тейк-профит? Тейк-профит и стоп-лосс

Вопросы о тейк-профит и стоп-лосс: «Что это? Как правильно их определить?» – волнуют каждого трейдера, вот только профессионалы и новички относятся к этому по-разному. Для первых свойственно оттачивание собственной стратегии до идеала. А вторые занимаются теорией, быстрым перепрыгиванием с одного варианта торговли к другому, часто не уделяя должного внимания ограничителям сделки.

Лимитирование потерь и получение прибыли

Главный вопрос, возникающий у трейдера после открытия сделки? о том, каким образом определить значения стоп-ордеров, чтобы:

- прибыль оказалась максимальной;

- потери получились наименьшими.

Каждый новичок интересуется понятиями тейк-профит и стоп-лосс. Что это за термины и с какой целью они используются? Это ограничители, без которых успешная торговля невозможна. При их наличии сделки закрываются автоматически, а происходит это по заранее выставленным значениям цен.

Тейк-профит — уровень фиксирования выгоды. То есть сначала методом анализа трейдер определяет значение, которого достигнет цена. И выставляет тейк-профит на уровне получения с рынка прибыли.

Стоп-лосс предназначается для ограничения убытков. Используется с целью сохранения капитала при неудачной сделке. То есть трейдер заведомо определяет допустимый уровень потерь и выставляет на нём ограничитель.

Стоп-лосс для получения прибыли

В каждом правиле существуют исключения, это касается и «Форекс». Стоп-лосс и тейк-профит – это инструменты, из которых нужно всегда извлекать максимальную пользу. Ни для кого не секрет, что наиболее удачные сделки совершаются на развороте тренда. Если видно, что направленность движения ещё сохранится какое-то время, то закрывать ордер нецелесообразно.

В этом случае нужно перемещать стоп-лосс по тренду. В результате получится зафиксировать прибыль. То есть цена в любом случае развернётся и пойдёт вниз, но торговец всё равно будет в выигрыше. Пусть и не настолько крупном, как планировалось при анализе. Этот метод показывает, как ставить стоп-лосс и тейк-профит, чтобы использовать их для получения прибыли.

Это необязательно делать вручную. Достаточно установить имеющуюся в терминале функцию трейлинг-стоп. При её задействовании происходит автоматическое следование стоп-лосс за ценой. Для этого надо на открытом ордере правой кнопкой мыши открыть контекстное меню, затем «трейлинг-стоп» и найти нужное значение. Самый меньший его уровень из тех, которые предлагает система – это 15 пунктов.

Маржин-колл в качестве стоп-лосс

Торговцы с существенным опытом работы на рынке могут придерживаться агрессивного стиля в работе. В качестве стоп-лосс ими используется маржин-колл. При этом сделка открывается с большим лотом.

Если цена разворачивается в направлении, противоположном запланированному, то ожидаются большие убытки. Они ограничиваются маржин-коллом. В случае верного прогноза и прибыли в 10-20 пунктов происходит увеличение депозита на 6-15%. При срабатывании маржин-колл потери составляют 10-15%. Именно поэтому метод не нужно применять новичкам. Он понятен и приемлем для опытных торговцев, занимающихся скальпингом и пипсовкой.

Вопросы, решаемые трейдерами

Трейдеры ежедневно сталкиваются с такими проблемами:

- Цена не доходит до ограничителя прибыли.

- Тренд перебивает его и продолжает движение (упущенная прибыль).

- Цена часто затрагивает стоп-лосс.

- Постоянные убытки.

То есть установка стоп-лосс и тейк-профит – это неотъемлемая часть деятельности любого трейдера. Торговцы должны постоянно совершенствовать своё умение, работая над исправлением этих проблем и максимальным их предотвращением.

Стоп-лосс и тейк-профит выбираются в зависимости от разных факторов

Правильность определения ограничителей зависит от стратегии. Но и в рамках одного торгового метода выставление стоп-лосс и тейк-профит может различаться. Каждый трейдер занимается постепенным созданием приемлемой только для него стратегии.

Новички, прежде всего, изучают фиксированный стоп-лосс и тейк-профит. Что это такое? На самом деле, ничего сложного. Ограничители выставляются на заданном расстоянии от цен продажи или покупки независимо от ситуации и актива. При 100 п. (тейк-профит) 50 п. (стоп-лосс) преследуется цель захватить часть движения. Этот метод не подразумевает определения потенциала тренда. Способ зарекомендовал себя на практике как наиболее приемлемый для начинающих торговцев.

Руководствуясь уровнями Фибоначчи, временными зонами, круглыми числами и прочими способами, можно определять стоп-лосс и тейк-профит. Что это такое, как не правильность производимых действий, знание стратегии и ситуации на рынке? Нужно понимать, что суть здесь не в том, каким образом выставляются эти значения. А в правильности использования выбранного способа.

Предшествующий минимум (максимум)

Если стоп-лосс ставится по предыдущему минимуму или максимуму, то преследуется цель предотвратить его ложное срабатывание. Бывает, что ограничитель убытков размещается на расстоянии 50 пунктов (фиксированный). При этом он постоянно сбивается ценой, но после этого тренд разворачивается и вновь двигается в ранее спрогнозированном направлении. Так получается, что при правильном прогнозе направленности движения торговец терпит убыток. Это очень неприятно, так как казалось бы, верно определён тейк-профит и стоп-лосс.

«Что это за препятствие и каким образом с ним справиться?» – вопрос, который всегда волновал торговцев. Решение состоит в том, чтобы всё время перемещать стоп-лосс за ценой по новым образующимся минимумам и максимумам. Результатом становится закрытие сделки по ограничителям, но в любом случае в позитивном ключе.

Тейк-профит при отскоке и пробое

Руководствуясь линиями поддержки и сопротивления, можно удачно открыть сделку, а тейк-профит расположить по какому-либо из двух способов:

- При отскоке цены от линий тренда. Когда сделка открывается при отбивании графика от уровня поддержки, стоп-лосс располагается за ней. Это помогает перестраховать себя в случае возможного прорыва ценой трендовой линии. То же относится и к уровню сопротивления.

- При пробое трендовых линий. Если сделка открывается при пробитии уровня поддержки, стоп-лосс требуется размещать у линии сопротивления и наоборот.

Чем удобен трейлинг-стоп?

Чтобы не следить за рынком безотрывно, передвигая ограничитель убытков, можно применять трейлинг-стоп. Его значение остаётся постоянным, так как он ставится на определённом расстоянии от прибыли и двигается за ценой в соответствии с этим показателем. То есть это подразумевает фиксацию прибыли при увеличении цены на 35 или 50 пунктов. При развороте графика торговец однозначно остаётся в прибыли или закрывает безубыточную сделку.

Торговля на высоко волатильных парах обязывает использовать усовершенствованный вид трейлинг-стопа. В таких программах его значение перемещается после прохождения ценой указанного трейдером количества пунктов, например, каждые 50.

Как определять тейк-профит и стоп-лосс?

Качество работы зависит не только от правильности инструментов, а и от характера трейдера. Поэтому только в зависимости от собственных предпочтений нужно выбирать систему, по которой определяется тейк-профит и стоп-лосс. Что это означает? Выбранные ограничители рассчитываются в зависимости от стратегии. При этом системы работы всех трейдеров различаются между собой.

Не стоит игнорировать стоп-лосс, надеясь, что получится вручную закрыть сделку вовремя. В случаях увеличивающегося минуса начинающий трейдер может надеяться на разворот графика или полагать, что пользоваться этим приказом необязательно. Ведь вдруг сделка закроется, а цена опять развернётся в нужном направлении. После неоднократной потери депозита взгляды меняются. И чтобы избежать внутренних разногласий, стоп-лосс надо использовать.

Как выставлять стоп-лосс и тейк-профит, подсказывают советы:

- Ограничители нужно применять всегда.

- Отношение стоп-лосс и тейк-профит друг к другу не должно быть меньше 1:2, предпочтительнее 1:3. То есть при расположении стоп-лосс на расстоянии 50 пунктов от значения цены покупки тейк-профит должен равняться 100 пунктам, как минимум.

Эти приказы закрывают договор после того, как цена достигает определённого уровня. При этом не имеет значения, включён ли рабочий компьютер.

Выставление стоп-лосс

Есть несколько способов определения ограничителя убытков. Один из них состоит в том, чтобы выявить минимумы и максимумы на графике изменения цены. А для этого необходимо построить тренд. Для восходящего графика открывается сделка на покупку, при этом анализируются точки минимума. При нисходящем тренде следует руководствоваться максимумами. Затем, если наибольшая ширина канала составляет 30 пунктов, то значение стоп-лосс то же самое.

Также можно руководствоваться линиями тренда. В этом случае в сделке на покупку стоп-лосс ставится на расстоянии 10 пунктов от линии поддержки.

Можно выставить ограничители в зависимости от вида валюты:

- GBP – это 30–35 п.

- CHF – 30–35 п.

- EUR – 25–30 п.

В этом случае учитывается волатильность валютных пар. Нужно основываться на дневном показателе и разместить стоп-лосс на расстоянии 30% от данного значения. Если у EUR/JPY волатильность равна 60 пунктам, то stop-loss составляет 20 пунктов. Этот способ приемлем для временных интервалов не менее 4 часов.

Если цена двигается в верном направлении, то полученную прибыль следует зафиксировать. Для этого ордер стоп-лосс переносится ближе к действующему ценовому значению. Поэтому для новой точки его установки при восходящем тренде следует выбрать самый близкий к текущей цене минимум.

Определение тейк-профит

Наибольшая ценность функции проявляется в случаях мгновенного касания ценой должного уровня. Когда она не задерживается на этом значении, а лишь разово затрагивает его, трейдер физически не способен отреагировать. Науку нужно обязательно освоить, так как поставить стоп-лосс и тейк-профит – это целое искусство, а результат действительно стоит потраченных усилий.

Нужно всегда учитывать, что тейк-профит должен превышать стоп-лосс этой же сделки. То есть при одинаковом числе удачных и убыточных ордеров должна получаться прибыль.

Советы для тейк-профит:

- Лучше всего выставлять ограничитель прибыли перед предполагаемым разворотом тренда, используя при расчёте построенный ценовой канал.

- Для восходящего движения используется обратный подход. Нужно ставить тейк-профит в точке ориентировочного максимума перед новым откатом.

- По аналогии со стоп-лосс тейк-профит можно устанавливать, основываясь на волатильности валютной пары. Но для этого нужно правильно спрогнозировать трендовое движение.

Как выставить ордера автоматически?

Для облегчения установки ограничителей существует индикатор. Стоп-лосс и тейк-профит определяются при открытии позиции системой, что существенно облегчает работу. Этот способ является очень удобным, тем более на специализированных сайтах для скачивания доступно огромное количество бесплатных программ.

Чтобы выставлять автоматический стоп-лосс и тейк-профит, можно воспользоваться советником. После установки программы на графике отображается две полосы: синяя (тейк-профит), красная (стоп-лосс). Специальные настройки позволяют сделать так, чтобы программа работала в соответствии с предпочтениями трейдера.

На самом деле выставление ограничителей вручную дисциплинирует торговцев, приучая к системной работе на основании составленного ранее торгового плана. Трейдер должен перед открытием позиции производить тщательный анализ ситуации на рынке.

Если изучить, как установить стоп-лосс и тейк-профит, то можно увеличить количество прибыльных сделок. Правильное выставление стоп-лосс и тейк-профит – залог успешной торговли. Хочется пожелать всем трейдерам побольше ордеров, закрытых по верно установленному тейк-профиту.

Правила выставления Stop Loss и Take Profit на рынке Форекс

Торговля на валютном рынке сопряжена с повышенным риском. Поэтому каждый трейдер должен максимально страховать свои позиции и исключать крупные просадки торгового счета. Одним из инструментов, который позволяет справиться с этой задачей, являются рыночные приказы stop-loss и take-profit. Рассмотрим подробней, в чем особенность данных ордеров и как с ними правильно работать. Приказы stop-loss…

Инструменты stop loss и take profit

Торговля на валютном рынке сопряжена с повышенным риском. Поэтому каждый трейдер должен максимально страховать свои позиции и исключать крупные просадки торгового счета. Одним из инструментов, который позволяет справиться с этой задачей, являются рыночные приказы Stop Loss и Take Profit. Рассмотрим подробней, в чем особенность данных ордеров и как с ними правильно работать.

Приказы Stop Loss и Take Profit: базовая характеристика

Stop Loss – это ордер, который устанавливается на тот случай, если прогноз относительно выбранной валютной пары не подтвердится и рынок пойдет в противоположную сторону.

Take Profit – данный инструмент также автоматически закрывает сделку, при достижении ценой установленного трейдером уровня. Однако, в отличие от предыдущего приказа, этот ордер выставляется для фиксации прибыли.

В классическом варианте представленные ордера выставляются одновременно. С их помощью трейдер заранее способен просчитать, чем рискует и какую прибыль может заработать.

Важно!

Основное правило технического анализа заключается в том, чтобы соотношение Stop Loss к Take Profit находилось в пропорции, не меньшей, чем 1:2.

Повторюсь:

Уровень потенциальной прибыли должен всегда минимум в 2 раза превышать размер возможных убытков!

Это были представлены общие сведения. Теперь поговорим о частных ситуациях, которые нередко встречаются на практике.

Работа без выставления страховочных ордеров

Самая рискованная и непопулярная тактика, которой, к сожалению, не брезгуют начинающие представители валютного рынка. Открытая подобным образом позиция лишена всякой защиты, поэтому, чтобы извлечь выгоду, трейдер должен обладать безразмерным депозитом или придерживаться следующих рекомендаций:

- Сократить время нахождения в сделке к минимуму.

- При выходе позиции в плюс, моментально фиксировать прибыль.

- Иметь под рукой вспомогательный электронный гаджет, который не привязан к центральной сети и способен обеспечить доступ к рынку даже в случае внезапного отключения света (возникновении проблем с интернетом).

Stop Loss и Take Profit: соотношение 1:1

Такую пропорцию использовать нежелательно, однако в пипсовочных методиках заработка, где цели не превышают 10 пунктов, а время 5-30 минут, – она часто практикуется. Как и в предыдущем случае, здесь стоит соблюдать повышенную концентрацию и по возможности весь период нахождения в сделки не покидать рабочего места.

Совет: с подобным соотношением риска и прибыли неплохо сочетается метод Мартингейла (удвоение ставки при каждой убыточной сделке). При правильном составлении рабочего алгоритма, можно каждый торговый день закрывать с положительным результатом.

Stop Loss и Take Profit: соотношение 1:4 (или более)

Выгодное сочетание, соответствующее всем правилам технического анализа. Его уместно применять на средне- и долгосрочных стратегиях заработка. Проблема в том, что далеко не все активы обладают достаточной волатильностью, чтобы достичь поставленной цели. Поэтому, при выставлении ордеров желательно заглянуть в таблицу ликвидности и узнать, сколько пунктов проходит выбранная пара за день. После этого, на основе полученной информации, оценить в истории средний размер одного трендового движения и сделать соответствующие выводы (уменьшить Take Profit или оставить его на прежнем уровне).

Тактика входа на Stop Loss

Этот прием практикуется при использовании отложенных ордеров типа «limit». Идея крайне проста: трейдер определяет первичные координаты, на основе которых он планирует открыть позицию. Далее, он просто смешает точку входа на расстояние выставленного Stop Loss (последний также двигается на фиксированное расстояние). За счет такой нехитрой манипуляции позиция страхуется от чрезмерного рыночного шума. Также этот вариант подойдет для трейдеров, работающих с небольшим депозитом.

Stop Loss и Take Profit: торговля на откат

Здесь также предполагается, что будут задействованы ордера «limit». Чтобы выставить подходящий Stop Loss, пользователю достаточно определить ближайший сильный уровень (последний возрастающий максимум, уровень Фибоначчи, противоположный конец сигнальной свечи или прочую значимую опору), который, в теории, способе затормозить рыночное движение и развернуть его в обратном (нужном) направлении.

Stop Loss и Take Profit: торговля на пробой уровня

Это правило подходит для ордеров категории «stop». Ордер активации позиции здесь желательно выставлять на уровне 10-30 пунктов от текущей цены; Stop Loss прятать за ближайший экстремум, а Take Profit устанавливать по собственному усмотрению (оптимальный вариант 2:1 и 3:1).

Важно!

Если при вынесении ордера Stop Loss за ближайший сильный уровень между ним и активационной ценой образуется разница, превышающая 120 пунктов, то от сделки лучше отказаться. Возникает неоправданный риск, т. к. Take Profit даже при минимальном соотношении будет превышать допустимые стандарты.

Торговля без Take Profit

Это довольно выгодный вариант, которого любят придерживаться профессиональные игроки валютного рынка. Цель подобного метода заключена в том, что взять с возникшего импульса максимальное количество пунктов. При реализации подхода, можно придерживаться одной из следующих комбинаций:

- Подтягивать Stop Loss вручную. Например, трейдер определяет размер страховочного приказа на расстоянии 50 пунктов. Далее, когда цена делает подобный шаг, ордер переставляется. Подобная операция продолжается до тех пор, пока рынок не развернется и закроет позицию (пользователь решит зафиксировать результат).

- Задействовать Trailing Stop. В данном случае трейдеру необходимо лишь настроить размер шага и ордер будет соблюдать дистанцию в автоматическом режиме.

Как вы могли убедиться, правил выставления Stop Loss и Take Profit достаточно много. Все зависит от выбранной стратегии и желаемых целей. Расставьте приоритеты, продумайте тактику и подберите для себя оптимальный вариант.

© Пелин Дмитрий, BBF.RU

что это и как их ставить?

К сожалению, часто бывает так, что начинающие трейдеры, узнав о том, как прогнозировать рынок, решают, что этого уже вполне достаточно для того, чтобы зарабатывать на Forex. На практике же оказывается, что это далеко не так, ведь умение прогнозировать рынок — это лишь половина дела и часто далеко не самая большая половина!

Это связано с тем, что на рынке, во-первых, кроме прибыли бывают и убытки, с которыми необходимо бороться. Во-вторых, очень часто трейдера захватывают эмоции, и он просто забывает об осторожности и расчетах. В-третьих, нужно уметь не просто спрогнозировать рынок, но и заработать на этом прогнозе как можно больше! Все это невозможно сделать, не зная о методах управления капиталом, психологии торгов и отложенных ордерах, ограничивающих убытки и фиксирующих прибыль.

Выставление ордеров стоп лосс и тейк профит — это важно!

Вначале необходимо вспомнить, что фундаментальным фактором, по причине которого необходимо обязательно использовать отложенные ордера стоп лосс и тейк профит, являются форс-мажорные обстоятельства, которые абсолютно невозможно спрогнозировать. Возьмём в качестве примера референдум о членстве Великобритании в Европейском союзе (BREXIT), совершенно неожиданные результаты которого были оглашены 24.06.2016 г. Британский фунт стерлингов тогда упал в цене по отношению к американскому доллару на 1780 пунктов менее чем за 6 часов! Если бы у нас в момент выхода этой новости была открыта позиция на покупку пары GBP/USD и не был установлен отложенный ордер, ограничивающий убытки (stop loss), то естественно, последствия для баланса нашего торгового счёта были бы самые катастрофические – колоссальный убыток, если не полная потеря депозита в результате Margin Call!

Влияние форс-мажорных обстоятельств на изменение цены на примере валютной пары GBP/USD (h2).

Именно в подобных ситуациях и необходимо в обязательном порядке использовать отложенные ордера на закрытие позиции стоп лосс и тейк профит.

Что такое SL и TP?

Итак, что же такое отложенный ордер на закрытие позиции и почему он даже важнее, чем на открытие? «Отложенник» на закрытие – это приказ брокеру закрыть Вашу позицию по определённой цене, которую Вы указываете при его установке. Ордера на закрытие позиции бывают двух видов:

- Стоп лосс (SL) – это приказ, отданный брокеру закрыть Вашу позицию с убытком по цене, которую Вы указали при установке ордера.

- Тейк профит (TP) – это приказ, отданный брокеру закрыть Вашу позицию с прибылью по цене, которую Вы указали при установке этого ордера.

Теперь давайте наш пример с парой GBP/USD изменим, путём установки отложенного ордера, ограничивающего убытки. Для этого нам необходимо выставить Stop Loss по определённой цене, при достижении которой брокер обязан закрыть этот наш ордер на покупку. Соответственно наш убыток в этом случае будет во много раз меньше, чем те 1780 пунктов, на которые упал фунт, и будет ровно таким, каким мы его сами заложили в свои риски. После того, как мы выставили устраивающие нас значения ордера стоп лосс, мы можем не следить за рынком и новостями, т.к. закрытая брокером в случае форс-мажора сделка, не принесёт нам убытков больше, чем мы готовы понести. Соответственно, в этом случае мы получаем торговлю, риск и убыток которой в каждой сделке можно самостоятельно контролировать и рассчитывать!

Пример того, как можно выставить Stop Loss на закрытие покупки (GBP/USD, h2).

Пример установки SL

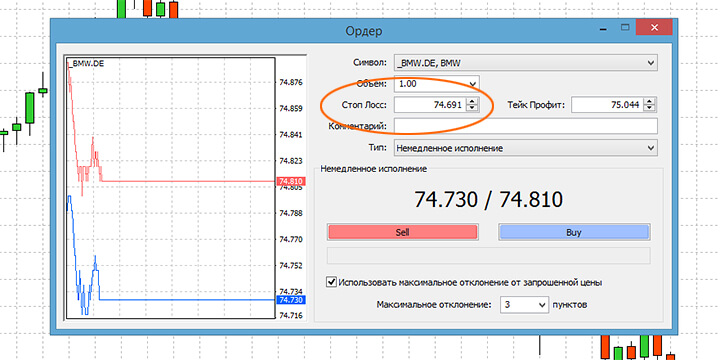

Теперь давайте рассмотрим, как происходит процедура установки ордера стоп лосс на примере торгового терминала MetaTrader 4.

Нужно отметить, что любой отложенный ордер на закрытие, стоп лосс или тейк профит, в терминале MetaTrader 4 можно выставить как в момент открытия позиции, так и уже после.

Для того, чтобы выставить ордер в момент открытия сделки, необходимо вначале кликнуть по клавише «Новый ордер» в главном меню интерфейса терминала, после чего в открывшемся окне данного ордера проставить необходимые ценовые значения в поле «стоп лосс». Затем выбрать вариант «Немедленное исполнение», т.е. «по рынку», или «Отложенный ордер», так называемый «лимитный», после чего нажать клавишу «BUY» или «SELL» в зависимости от направления рынка и нашей сделки.

Установка отложенного ордера стоп лосс в момент открытия сделки BUY «по рынку» на примере пары GBP/USD (выставлен уровень 1,3800, при достижении ценой которого, сделка будет закрыта с убытком автоматически).

Если же мы хотим выставить ордер стоп лосс уже после открытия какой-либо позиции, т.е. внести изменения в ордер, то необходимо навести курсор на ценовом уровне, обозначающем линию открытой нашей сделки и держа нажатой левую клавишу мышки передвинуть эту линию на интересующий нас уровень.

Установка отложенного ордера стоп лосс после открытия сделки BUY на примере пары GBP/USD (перемещением линии цены открытия ордера удаётся выставить достаточно примерный ценовой уровень, при достижении которого сделка будет закрыта с убытком автоматически).

Либо в строке открытых позиций внизу главного меню терминала правой клавиши мышки вызвать меню редактируемого ордера, кликнув при этом строку «Модифицировать или удалить ордер» и внести изменения в поле «стоп лосс», нажав после этого клавишу «Изменить».

Установка отложенного ордера стоп лосс после открытия сделки BUY на примере пары GBP/USD (вызов подменю «Модифицировать или удалить ордер» и установка ценовых параметров с точностью до пункта).

Установка отложенного ордера SL после открытия сделки BUY на примере пары GBPUSD (вызов подменю «Модифицировать или удалить ордер» и установка ценовых параметров на уровне 1,3869).

Необходимо отметить, что передвигая данный отложенный ордер между ценовым уровнем нашей позиции и рыночной ценой, если сделка уже торгуется со значительной плавающей прибылью, можно перевести её в «безубыток», тем самым оградив себя от возможных убытков, если рынок по непредвиденным нами обстоятельствам развернётся против нас. В этом случае будет зафиксирован тот размер прибыли, который мы установим себе между открытой сделкой и данным ордером.

Определение уровня стоп лосс

Давайте теперь рассмотрим, как нужно правильно рассчитывать уровень отложенного ордера на атематическое закрытие позиции с убытком. Для этого используется простая формула: сначала мы определяем, какой риск мы можем себе позволить заложить в данной сделке. Допустим, это 5% от суммы нашего депозита, согласно параметров нашего риск менеджмента. Затем мы рассчитываем, сколько в долларах (валюта нашего счёта) составляет эти 5% от суммы нашего депозита. Пример: эта же валютная пара GBP/USD, депозит = $10000, стоимость одного пункта = $10 (при сделке объёмом 1 Lot), риск в сделке 5%, открываем 1 лот, тогда количество пунктов для SL = ($10000 х 5%) / 10 = 50 пунктов.

Пример установки TP

На примере падения валютной пары GBP/USD, спровоцированного реакцией рынка на BREXIT, мы рассмотрели только один из имеющихся в меню торгового терминала двух отложенных ордеров на закрытие.

Для понимания крайней важности установки и «отложенника», автоматически фиксирующего прибыль, т.е. тейк профит, представим себе следующую ситуацию. В момент нашего отсутствия перед терминалом на рынке сложились исключительно благоприятные для торгуемого нами инструмента условия, но при этом на достаточно непродолжительный промежуток времени. Иногда это даже выглядит как тень японской свечи, зашедшая за какой-то важный ценовой уровень и очень быстро вернувшаяся обратно, после чего рынок разворачивается в противоположном направлении.

Вариант упущенной без установки отложенного ордера тейк профит возможности зафиксировать прибыль на максимальном диапазоне движения рынка, на примере валютной пары GBP/USD (h2).

Иными словами, принцип действия тейк профит полностью аналогичный: как только цена упала в рассматриваемом нами примере по валютной паре GBP/USD до уровня 1,3070, обозначенного нами как целевой, брокер обязательно закроет сделку автоматически, и мы получим прибыль, которую ожидали, даже если мы в этот момент не следили за рынком и не работали на терминале.

Отложенный ордер тейк профит в терминале MetaTrader 4 можно установить, как в момент открытия позиции, так и уже после.

Для того, чтобы установить значения ордера тейк профит в момент открытия сделки, необходимо вначале кликнуть по клавише «Новый ордер» в главном меню интерфейса терминала, после чего в открывшемся окне данного ордера проставить необходимые ценовые значения в соответствующем поле. Затем выбрать вариант «Немедленное исполнение», т.е. «по рынку», или «Отложенный ордер», так называемый «лимитный», после чего нажать клавишу «BUY» или «SELL» в зависимости от направления рынка и нашей сделки.

Установка отложенного ордера Take Profit в момент открытия сделки SELL «по рынку» на примере пары GBP/USD (выставлен уровень 1,3700, при достижении ценой которого, сделка будет закрыта с прибылью автоматически).

Если же мы хотим выставить ордер тейк профит уже после открытия какой-либо позиции, т.е. внести изменения в ордер, то необходимо навести курсор на ценовом уровне, обозначающем линию открытой нашей сделки и держа нажатой левую клавишу мышки передвинуть эту линию на интересующий нас уровень.

Установка отложенного ордера тейк профит после открытия сделки BUY на примере пары GBP/USD (перемещением линии цены открытия ордера удаётся выставить достаточно примерный ценовой уровень, при достижении которого сделка будет закрыта с прибылью автоматически).

Либо в строке открытых позиций внизу главного меню терминала правой кнопкой мыши вызвать меню редактируемого ордера, кликнув при этом строку «Модифицировать или удалить ордер» и внести изменения в поле «Take Profit», нажав после этого клавишу «Изменить».

Установка отложенного ордера тейк профит после открытия сделки BUY на примере пары GBP/USD (вызов подменю «Модифицировать или удалить ордер» и установка ценовых параметров с точностью до пункта).

Установка отложенного ордера тейк профит после открытия сделки BUY на примере пары GBP/USD (вызов подменю «Модифицировать или удалить ордер» и установка ценовых параметров на уровне 1,3950).

Стоить отметить, что отложенный ордер, автоматически фиксирующий прибыль, целесообразнее устанавливать на важных или исторических ценовых уровнях, причём с предпочтением так называемых «круглых» чисел, которые являются психологическими отметками для закрытия позиций большинством участников рынка.

Определение уровня Take Profit

Значения стоп лосс и тейк профит рассчитываются по одинаковому принципу: исходя из стоимости одного пункта, маржинальной нагрузки на депозит и соотношения рисков к прибыли каждой отдельно взятой сделки или их серии. Как мы уже рассматривали выше на примере расчёта ценового уровня Stop Loss, для отложенного ордера Take Profit используется та же самая формула, только уже «от обратного», т.е. от убытков к прибыли. Это означает, что только после того, как мы определили и рассчитали какой риск мы можем себе позволить допустить в открываемой сделке в % от суммы депозита, а также в пунктах и валюте счёта, мы переходим к расчёту ценового уровня Take Profit.

Допустим, мы готовы потерять максимум 3% от суммы нашего депозита, согласно нашей торговой стратегии и своего риск-менеджмента. Далее мы рассчитываем, сколько в долларах (валюта нашего счёта) составляет эти 3% от суммы нашего депозита. Пример: эта же валютная пара GBPUSD, депозит = $1000, цена одного пункта = $1 (если объём сделки 0,1 Lot), максимальные потери 3%, входим 0,1 лота, тогда количество пунктов для Stop Loss = ($1000 х 3%) / 1 = 30 пунктов.

Если мы торгуем по классическому соотношению уровней стоп лосс и тейк профит между собой (убытков к прибыли), равному 1:3, то ценовой уровень Take Profit в этом примере должен быть расположен на расстоянии 90 пунктов от точки входа в сделку. Если это количество пунктов перевести в денежные единицы валюты счёта, то мы готовы понести убытки в размере $1 х 30 = $30, при условии, что мы видим высоковероятную возможность заработать $1 х 90 = $90. Соответственно, при соотношении стоп лосс и тейк профит между собой, равному 1:2, ордер Take Profit в нашем примере мы установим на расстоянии 60 пунктов от точки открытия позиции. Расчёты установки отложенных ордеров на закрытие позиции при других соотношениях убытков к прибыли делаются аналогично

Очень важно помнить, что если соотношение стоп лосс и тейк профит закладывать ниже, чем 1:2, то убытки в этом случае станут равными, а то и большими, чем прибыли. Конечный результат такой торговли спрогнозировать не сложно.

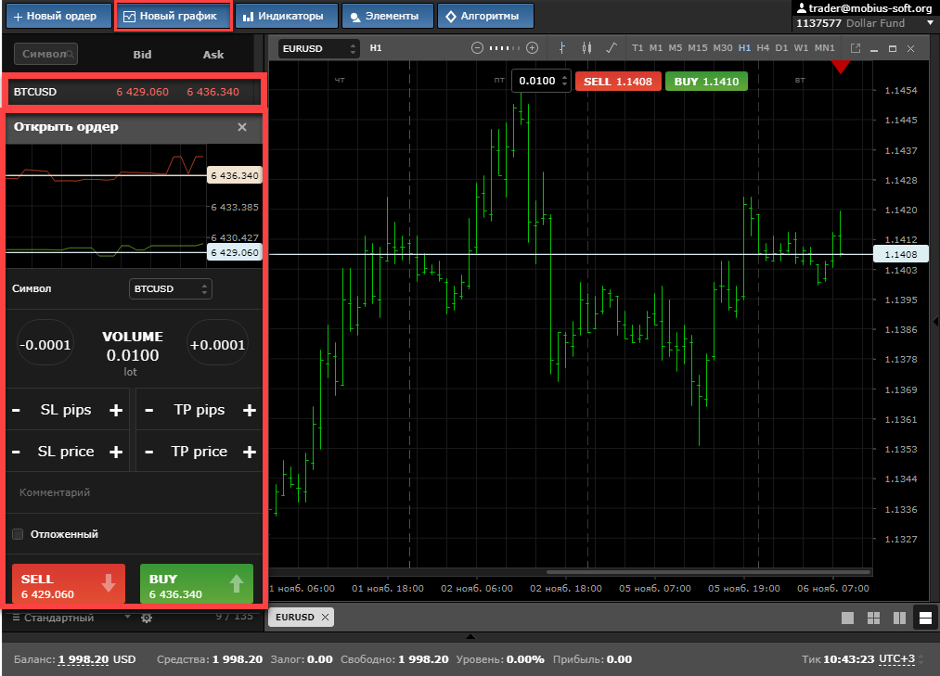

Торговля в один клик — Торговые операции

Скорость исполнения сделки очень важна в финансовой торговле. Трейдеры стремятся вовремя войти на рынок, чтобы воспользоваться возможностью получить прибыль. Торговых роботов можно использовать для высокочастотной торговли. Однако некоторые трейдеры по-прежнему предпочитают торговать вручную. На платформе есть специальные инструменты для проведения различных торговых операций одним щелчком мыши.

Как совершить сделку одним щелчком мыши по графику #

Специальная панель позволяет совершать мгновенные торговые операции прямо на графике.Чтобы активировать его, нажмите «Торговля в один клик» в контекстном меню графика.

Вы можете показать / скрыть панель, щелкнув слева от OHLC.

С помощью этой панели вы можете мгновенно отправлять рыночные ордера на покупку или продажу с указанными объемами.

Как защитить рыночную позицию с помощью тейк-профита и стоп-лосса одним действием мыши #

Вы можете быстро установить стоп-лосс и тейк-профит для позиции на графике. Щелкните уровень положения и перетащите его вверх или вниз.В зависимости от направления позиции и направления перетаскивания пользователю предлагается установить либо стоп-лосс, либо тейк-профит.

Когда вы перемещаете уровень, появляется всплывающая подсказка, отображающая потенциальную прибыль (или убыток) в валюте депозита и пунктах, которые можно получить, если уровень сработает.

Чтобы изменить уровень на графике, щелкните его левой кнопкой мыши и перетащите уровень вверх или вниз до необходимого значения, удерживая кнопку мыши (Drag’n’Drop):

|

Как быстро зафиксировать прибыль / убыток позиции #

Чтобы быстро закрыть позицию и зафиксировать текущую прибыль / убыток, используйте вкладку «Торговля» в окне инструментов.

В столбце «Прибыль» каждой открытой позиции есть кнопка. Если вы нажмете кнопку для позиции, она будет немедленно закрыта без дополнительного подтверждения.

Как быстро установить отложенный ордер на желаемом уровне на графике #

Отложенные ордера можно выставить с графика, используя подменю Торговля контекстного меню графика:

Наведите курсор мыши на необходимый ценовой уровень на графике и выполните соответствующую команду контекстного меню, чтобы установить отложенный ордер.

В зависимости от положения курсора в меню отображаются доступные типы ордеров. Если меню активировано выше текущей цены, пользователь может разместить ордера Sell Limit и Buy Stop.Если меню активировано ниже текущей цены, можно разместить ордера Buy Limit и Sell Stop.

Дополнительно проверяется доступное расстояние между выбранной и текущей ценой для символа («Стоп-уровень»).

После выполнения команды появляется окно заказа, позволяющее пользователю более точно настроить его параметры. Если в настройках платформы включена опция «Торговля в один клик», ордера размещаются по указанной цене мгновенно, без отображения торгового диалога.

Как быстро изменить цену отложенного ордера на графике #

Модификация отложенных ордеров на графике доступна только в том случае, если в настройках платформы включена опция «Показывать торговые уровни».

Для отложенных ордеров можно отдельно изменять уровни Stop Loss и Take Profit, а также изменять цену ордера вместе со стоп-уровнями:

- Для отдельной модификации стоп-уровней на графике щелкните левой кнопкой мыши нужный уровень и перетащите его на желаемое значение (Drag’n’Drop).

- Перетащите линию цены, чтобы изменить весь ордер. В этом случае перемещаются и цена, и стоп-уровень.

Когда вы перемещаете ордер, появляется всплывающая подсказка, отображающая расстояние от текущей цены в валюте депозита и пунктах.

После установки уровня появляется модификация порядка, позволяющая пользователям более точно настроить уровень. Если в настройках платформы включена торговля в один клик, модификация выполняется мгновенно, без отображения торгового диалога.

Как удалить отложенный ордер в один клик #

Чтобы быстро удалить отложенный ордер, используйте вкладку «Торговля» в окне инструментов.

В столбце состояния каждого заказа есть кнопка. При нажатии в строке заказа заказ удаляется без дополнительного подтверждения.

Как убрать стоп-лосс или тейк-профит одним щелчком #

Чтобы быстро удалить стоп-лосс или тейк-профит позиции, используйте вкладку «Торговля» окна Панели инструментов.

Щелкните в столбце S / L или T / P.Соответствующий уровень удаляется без дальнейшего подтверждения.

Торговля в один клик в стакане цен и обзоре рынка #

Опции «Торговля в один клик» также доступны в стакане цен и в Обзоре рынка. Подробности смотрите в соответствующих разделах:

Особенности торговли в один клик #

Окно договора появляется при первой попытке заключить сделку в один клик.

Если вы принимаете условия, отметьте опцию «Я принимаю эти положения и условия» и нажмите «ОК».Если вы не принимаете условия, нажмите «Отменить» и не используйте функцию «Торговля в один клик».

Вы можете предварительно разрешить торговлю в один клик в настройках платформы.

Выполняя операции одним щелчком мыши, вы должны знать о некоторых его особенностях:

- Торговля в один клик доступна во всех режимах исполнения, кроме исполнения «Запрос». В последнем случае появляется стандартный диалог торговли.

- В режиме Instant Execution допустимое отклонение цены в заявках устанавливается в соответствии с опцией «Использовать отклонение».

- Политика исполнения выбирается в зависимости от режима исполнения торгового инструмента: для биржевого исполнения это всегда «Возврат», для рыночного исполнения — «Заполнить или убить» или «Немедленно или отменить» (в зависимости от того, какая политика разрешена для символ), для мгновенного выполнения и выполнения запроса это всегда «Заполнить или убить».

- При получении реквота соответствующее сообщение добавляется в журнал платформы и воспроизводится звук реквота.

Котировки отображаются на кнопках панели торговли в один клик следующим образом:

- Десятичная точка между числами разного размера не отображается для экономии места.Вместо этого в качестве разделителя используется размер шрифта.

- В трехзначных котировках выделяются первая и вторая цифры, а в пятизначных — третья и четвертая. В остальных случаях выделяются последние две цифры.

Advanced Stock Order Types для точной настройки вашего рынка — тикерная лента

Открыть новую учетную запись Вход клиента О тикерной ленте Почему именно TD Ameritrade? tdameritrade.com Подписывайся Подписывайся- Новости рынка

Рекомендуемые

Крупнейшие победители и проигравшие в 2020 году: пандемия все разрушила, но показала ценность исследований для инвесторов- Анализ рынка

- Ежедневный обзор рынка

- Прибыль

- Отчеты о прибылях и убытках

- Перспективы сектора

- Экономика

- Экономические тенденции

- Федеральный резерв

- Утренний брифинг по фьючерсам

- Инвестирование

Рекомендуемые

Вызывает ли «королевская битва» между гигантами потоковой передачи «усталость от подписки»?- Основы инвестирования

- Инвестиционных стратегий

- Портфельная стратегия

- Фундаментальный анализ

- Типы инвестиций

- Акции и секторы запасов

- Облигации и фиксированный доход

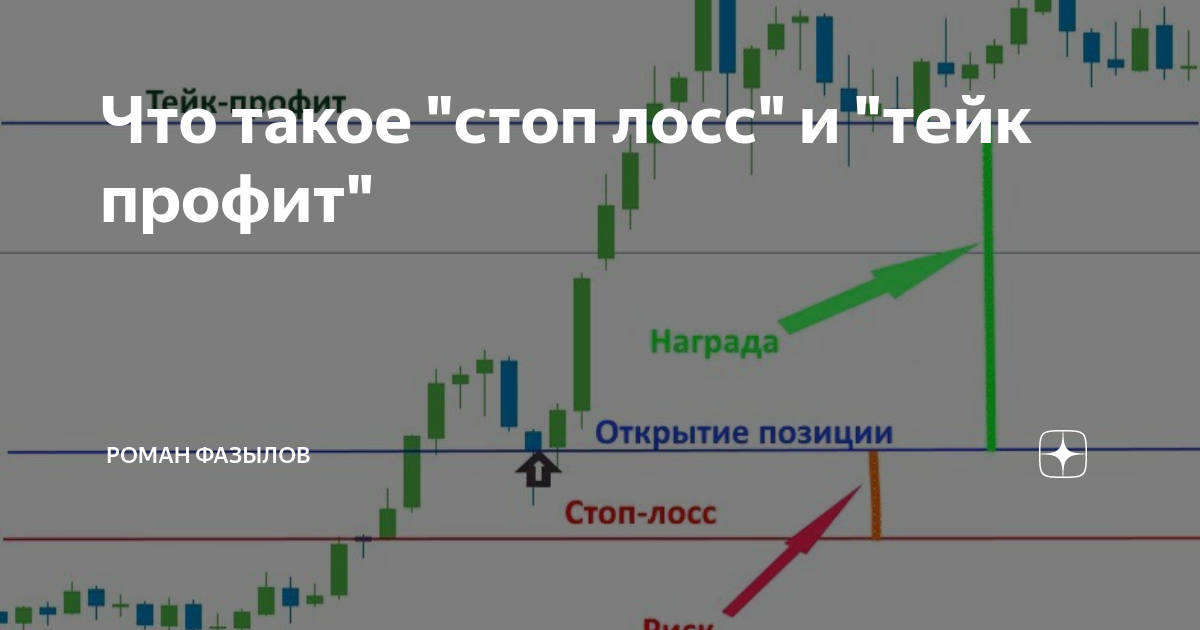

Что такое стоп-лосс и тейк-профит

Этот материал посвящен одному из важнейших аспектов торговли — это стоп-лосс и тейк-профит.Как я могу использовать эти защитные приказы, как я могу планировать свои транзакции?

Ордера (Take Profit и Stop Loss) используются для фиксации прибыли или минимизации убытков. Они всегда используются вместе с рыночными или отложенными ордерами, а также с ранее открытой позицией.

Рассмотрим подробнее, прямо в платформе, где именно можно разместить эти заказы.

Давайте проанализируем сделку, открытую по EURUSD в одном контракте.В терминале, выбрав раздел View — Ctrl + T terminal, мы увидим открытые сделки в разделе торговли, а также сможем наблюдать такую позицию, как прибыль или убыток по сделке и напрямую установить Stop Loss и Take Profit. На данном этапе эти значения не устанавливаются.

Для того, чтобы правильно выставить значение Stop loss и Take profit, необходимо сначала перейти к торговому инструменту, в котором сделка открыта, и перенести его на график.

При переходе к 1D таймфрейму, на котором свеча представляет один день колебания, каждая свеча непосредственно отображается в пределах одного дня 1 дня.

Мы видим пунктирную зеленую линию — это точка открытия. Чтобы ограничить ваши потери здесь — мы заходим в ордер (щелкаем по нему правой кнопкой мыши) — затем нажимаем настройки, чтобы изменить или удалить ордер.

Далее вам необходимо внести параметры стоп-лосса и тейк-профита прямо на график. Для этого необходимо, например, проехать 500, а например 1000.

На финансовых рынках есть такое понятие, как дробный лот не стандартный четырехзначный, а пятизначный.Соответственно, в МТ4 он отображается с учетом пятой цифры, считается 500 — 50 пунктов, 1000 — считается 100.

Нажав на красный и синий прямоугольник «копировать», установите Stop loss в поле сумма 50 пунктов от текущей цены и Take Profit 100 пунктов от текущей цены. Обратите внимание на то, что на графике теперь отображается красная пунктирная линия, которая показывает уровни стоп-лосс и тейк-профит.

Мы видим, что при достижении этой зоны (снизу) сработает стоп-лосс и мы получим убыток в 50 пунктов (50 умножаем на 10, то есть в денежном эквиваленте это 500 долларов) соответственно плановая прибыль 1000 $.